Расчет по авансовому платежу по налогу на имущество в 1С 8.2

Курсы 1С 8.3 и 8.2 » Статьи про 1С 8.3 » Обучение 1С 8.2 Бухгалтерия 2.0 » Расчет по авансовому платежу по налогу на имущество в 1С 8.2

В статье рассмотрим как подготовить налоговый расчет по авансовому платежу по налогу на имущество в 1С 8.2. Изучим следующие вопросы:

- Как проверить информацию в базе 1С 8.2 Бухгалтерия 2.0 для корректного формирования декларации по налогу на имущество;

- Как заполнить Авансовый расчет по налогу на имущество в 1С 8.2;

- Как проверить правильность заполнения расчета по налогу на имущество;

- Как сформировать печатную форму расчета и файл для передачи в ИФНС;

- Как сформировать платежные поручения на оплату налога на имущество в бюджет;

- Как отразить начисление налога в БУ и НУ в 1С 8.2.

Проверка данных для корректного расчета по авансовым платежам по налогу на имущество

Шаг 1. Проверка правильности заполнения информации об организации

Проверить правильность заполнения информации об Организации в 1С 8.2 можно через Меню Предприятие → Организации.

Шаг 2. Проверка установки ставки налога на имущество и информации об объектах с особым порядком налогообложения

- Меню Предприятие → Ставки налога на имущество;

- На закладке Ставки налога на имущество – кнопка добавляется запись о размере ставки налога на имущество:

- На закладке Объекты с особым порядком налогообложения отражается информация по объектам ОС, порядок налогообложения которых отличается от установленного по организации в целом.

Шаг 3. Проверка полноты отражения операций по вводу основных средств в эксплуатацию и изменению первоначальной стоимости ОС

Проверяем, что все ОС введены в эксплуатацию и по всем ОС в случае реконструкции, модернизации или технического перевооружения отражена операция увеличения их стоимости в программе 1С 8.2.

Шаг 4. Проверка остаточной стоимости на начало и конец отчетного периода

Объектом налогообложения для российских организаций является имущество, учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета (ст.374 НК РФ). Для проверки остаточной стоимости ОС можно сформировать два отчета:

- Ведомость амортизации ОС (меню ОС – Ведомость амортизации ОС – кнопка ) за I квартал показывает остаточную стоимость на начало и конец периода.

- Оборотно-сальдовые ведомости по счетам 01 «Основные средства» и 02 «Амортизация основных средств» в разрезе каждого месяца, т.к. остаточная стоимость ОС в декларации должна быть указана по месяцам (меню Отчеты – Оборотно-сальдовая ведомость по счету): Обороты по счету 01 «Основные средства» в разрезе месяцев, Обороты по счету 02 «Амортизация основных средств» в разрезе месяцев.

Рассмотрим на примере (рассматриваемый пример более подробно изложен в предыдущей статье):

- Остаточная стоимость Объектов, облагаемых налогом за I квартал следующая:

- На 01 января – С перв. (01 счет) – Амортизация (02 счет) = 100 000 – 48 000 = 52 000руб.;

- На 01 февраля = 100 000 – 52 000 = 48 000 руб.;

- На 01 марта = 100 000 – 56 000 = 42 000 руб.;

- На 01 апреля = 100 000 – 60 000 = 40 000 руб.;

- Остаточная стоимость на 01 апреля должна соответствовать сумме, указанной в Ведомости амортизации ОС за I квартал.

Формирование расчета по авансовому платежу по налогу на имущество в 1С 8.2

Печатная форма расчета по авансовому платежу по налогу на имущество в 1С 8.2 формируется:

- Меню Отчеты → Регламентированные отчеты;

- Кнопка – выбор Авансы по налогу на имущество;

- Период – отчетный период.

Для печати Налогового расчета по авансовому платежу по налогу на имущество используется кнопка , расположенная в нижней панели формы отчета.

Для выгрузки расчета необходимо нажать вверху панели кнопку – и указать в появившемся окне, куда следует сохранить файл.

- Для сохранения файла выгрузки на дискете – флажок в поле Сохранить на дискету и выбрать дисковод из списка.

- Для сохранения файла выгрузки на жестком диске – флажок в поле Сохранить в каталог и указать путь к каталогу.

Порядок заполнения расчета по авансовому платежу по налогу на имущество

- Шаг 1. Заполняется Титульный лист;

- Шаг 2. Заполняется Раздел 2 Исчисление суммы авансового платежа по налогу в отношении подлежащего налогообложению имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства;

- Шаг 3. Заполняется Раздел 1 Сумма авансового платежа по налогу, подлежащая уплате в бюджет по данным налогоплательщика.

Шаг 1. Заполнение титульного листа

При заполнении титульного листа заполняются информационные показатели о налогоплательщике, о периоде сдаче отчетности:

- В поле Номер корректировки – код первичного отчета соответствует значению «0», при сдаче уточненного расчета ставится порядковый номер корректировки;

- В поле Отчетный период – код отчетного периода: значение «21» – I квартал; значение «31» – полугодие; значение «33» – 9 месяцев.

- В поле Отчетный год – год за который подается декларация;

- В поле Представляется в налоговый орган (код) – код налогового органа, в который представляется расчет;

- В поле по месту нахождения (учету) (код)– код место нахождения организации: o значение «213» – по месту учета крупнейшего налогоплательщика; o значение «214» – по месту нахождения российской организации; o значение «221» – по месту нахождения обособленного подразделения российской организации, имеющего отдельный баланс; o значение «245» – по месту постановки на учет в налоговом органе иностранной организации; o значение «281» – по месту нахождения объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога).

- В поле Форма реорганизации – код формы реорганизации (например 1 – преобразование, 2 – слияние и т.д.);

- В последующих полях указывается Наименование налогоплательщика в соответствии с учредительными документами, код ОКВЭД, присвоенный налогоплательщику, номер контактного телефона налогоплательщика.

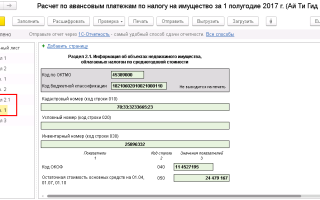

Шаг 2. Заполнение Раздела 2

Раздел 2 заполняют российские организации и иностранные организации, которые имеют постоянное представительство в РФ. В данном разделе определяется налоговая база и исчисляется сумма авансового платежа по налогу. Расчет может содержать несколько Разделов 2, который заполняется для каждого вида имущества по отдельности.

- В строке Код вида имущества – код вида имущества указывается, который может принимать следующие значения: значение «1» – объект недвижимого имущества ЕСГС; значение «2» – объект недвижимого имущества российской организации, имеющий место фактического нахождения на территории разных субъектов РФ, либо на территории субъекта РФ и в территориальном море РФ; значение «4» – имущество, принадлежащее российской организации и расположенное на территории другого государства; значение «3» – во всех остальных случаях;

- В строке Код по ОКАТО (стр.010) – ОКАТО в соответствии с Общероссийским классификатором;

- В разделе Данные для расчета средней стоимости имущества за отчетный период (остаточная стоимость основных средств) (стр.020 – 110) – остаточная стоимость ОС по состоянию на дату, указанную в графе 1. В графе 4 в том числе указывается остаточная стоимость льготируемых ОС;

- В строке Средняя стоимость имущества за отчетный период (стр. 120) – среднегодовая стоимость имущества за отчетный период, которая рассчитывается по формуле:

В нашем примере для проверки заполнения стр.120 необходимо суммировать значения остаточной стоимости имущества за 4 месяца (на 01 января, 01 февраля, 01 марта и 01 апреля) и разделить эту сумму на 4. Средняя стоимость имущества = (52 000 + 48 000 + 44 000 + 40 000) 4 = 46 000 руб. Стр.120 = 46 000 руб.

- В строке Код налоговой льготы (стр. 130) – код налоговой льготы, приведенный в Приложение №4 к Порядку заполнения декларации, утвержденному Приказом Минфина России от 20.02.2008г. N 27н. Заполняют строку только те налогоплательщики, у которых есть право на применение льгот;

- В строке Средняя стоимость необлагаемого налогом имущества за отчетный период (стр. 140) – среднегодовая стоимость льготируемого имущества за отчетный период, которая рассчитывается точно также, что и средняя стоимость облагаемого налогом имущества по формуле (Рис. 11). Значения остаточной стоимости льготируемого имущества берутся из графы 4 строки 020-110.

В нашем примере льготируемого имущества нет, поэтому в строках 130 и 140 ставится прочерк.

- В строке Доля балансовой стоимости объекта недвижимого имущества на территории соответствующего субъекта РФ (стр. 150) – какая часть (доля) балансовой стоимости объекта недвижимости приходится на территорию соответствующего субъекта РФ. Заполняется строка только теми налогоплательщиками, которые в строке Код вида имущества указали значение «2»;

В нашем примере Код вида имущества = 3, поэтому в строке 150 ставится прочерк.

- В строке Код налоговой льготы (установленной в виде понижения налоговой ставки) (стр. 160) – код налоговой льготы – значение «2012000». Заполняется строка налогоплательщиками, для которых законом субъекта РФ установлена льгота в виде пониженной ставки, а иначе – прочерк;

В нашем примере нет льготы в виде пониженной ставки , поэтому в строке 160 ставится прочерк.

- В строке Налоговая ставка (стр. 170) – налоговая ставка, установленная законом субъекта РФ для данной категории налогоплательщиков по данному имуществу;

В нашем примере ставка налога на имущество по г.Москва – 2,2%. Соответственно, стр. 170 = 2,2.

- В строке Сумма авансового платежа (стр. 180) – сумма начисленного авансового платежа за отчетный период, которая рассчитывается:

для имущества со значением «3» – Код вида имущества по формуле:

для имущества со значением «1» и «2» – Код вида имущества по формуле:

- Строки 190 и 200 заполняются налогоплательщиками, для которых законом субъекта РФ установлена льгота в виде пониженной ставки, а иначе – прочерк. В строке Код налоговой льготы (в виде уменьшения суммы налога, подлежащей уплате в бюджет) (стр. 190) – код налоговой льготы – значение «2012000»; В строке Сумма льготы по авансовому платежу, уменьшающей сумму авансового платежа по налогу, подлежащему уплате в бюджет (стр. 200) – сумма налоговой льготы, уменьшающей сумму авансового платежа, подлежащую уплате в бюджет:

Шаг 3. Заполнение Раздела 1

Раздел 1 расчета по авансовому платежу по налогу на имущество заполняется вручную.

В строке Код по ОКАТО (стр.010) – код административно-территориального образования (код по ОКАТО) в соответствии с Общероссийским классификатором, на территории которого уплачивается налог;

В строке Код бюджетной классификации (стр. 020) – код бюджетной классификации для налога на имущество (2012г.):

- 182 1 06 02010 02 1000 110 «Налог на имущество организаций по имуществу, не входящему в Единую систему газоснабжения»;

- 182 1 06 02020 02 1000 110 «Налог на имущество организаций по имуществу, входящему в Единую систему газоснабжения»;

В строке платежа по налогу, подлежащая уплате в бюджет (стр. 030) – авансовая сумма налога, подлежащая уплате в бюджет по каждому коду ОКАТО, определяется по формуле:

Образец заполнения Раздела 1 расчета по авансовому платежу по налогу на имущество:

Отражение начисленного налога на имущество в 1С 8.2

Начисление налога в 1С 8.2 отражается с помощью документа Операция (бухгалтерский и налоговый учет):

Пример заполнения платежного поручения на уплату авансового платежа по налогу на имущество в бюджет

В Таблице представлен порядок заполнения полей платежного поручения по уплате авансового платежа по налогу на имущество за I квартал 2013г.:

Пример заполнения платежного поручения на уплату авансового платежа по налогу на имущество:

Поставьте вашу оценку этой статье:(2

Источник: https://ProfBuh8.ru/2016/04/sostavlenie-rascheta-po-avansovomu-platezhu-po-nalogu-na-imushhestvo-v-1s-8-2/

Ответы линии консультации — 1С-Франчайзи

- Посмотреть

- Посмотреть

- Посмотреть

- Посмотреть

- Посмотреть

- Посмотреть

- Как включить, либо отключить функцию перерасчета, доначисления? (1С:Зарплата и Управление персоналом ред.3.1)Многим знакома ситуация с непонятными расчетами, отрицательные суммы в начислении зарплаты, разные отрицательные суммы в расчетном листке и тд.

- Как сформировать и отправить реестр пособий (1С:Зарплата и кадры государственного учреждения 3.1)Как сформировать и отправить реестр пособий по вставшим на учет на ранних сроках беременности, пособия при рождении ребенка, пособия по уходу за ребенком, пособия по нетрудоспособности.

- Как добавить табличную часть в банковскую выписку?Рассмотрим пример в конфигурации «1С:Бухгалтерия предприятия 8», редакция 3.0.

- Как отразить индексацию заработка в периоде до переноса 1С:Зарплата и управление персоналом на новую версию 3.0Рассмотрим пример в конфигурации «1С:Зарплата и управление персоналом редакция 3.0».

- Как завести и настроить пользователя в 1С (1С:Бухгалтерия предприятия 8 редакция 3.0)Рассмотрим настройку в конфигурации «1С:Бухгалтерия предприятия 8 ред.3.0».

- При проведении реестра сведений в ФСС выходит ошибка «Не указан код по ФИАС» (1С:Зарплата и Управление персоналом 8.3)В связи с последними изменениями в законодательстве, в данных реестра о пособиях нетрудоспособности должен присутствовать код по ФИАС.

- Как подготовить базу к формированию отчета ЗП – Здрав (1С:Зарплата и управление персоналом редакция 3.1)Если учреждение осуществляет деятельность в сфере здравоохранения, то в настройках расчета зарплаты необходимо включить функцию «Предприятие социальной сферы».

- Индексация заработка (1С:Зарплата и управление персоналом 8 редакция 3.1)Первое, что нужно сделать, это указать в программе, ведется индексация заработка.

- Как сделать доплату до МРОТ (1С:Зарплата и управление персоналом ред. 3.1)Для начисления доплаты до МРОТ нужно создать вид начисления. Рассмотрим пример

- Компенсация за использование личного автомобиля (1С:Бухгалтерия предприятия редакция 3.0)Как выплатить сотруднику компенсацию за использование личного автомобиля. Приведен пример в конфигурации 1С:Бухгалтерия предприятия редакция 3.0.

- Как выбрать онлайн-кассу для своего бизнеса и не ошибиться?Вслед за организациями и предпринимателями, которые используют онлайн-кассы с 2017 года, до 1 июля 2018 года на новый порядок применения ККТ должно перейти большинство предприятий малого бизнеса, применяющих ЕНВД и ПСН.

- Корректировка реализации в текущем периоде и отражения записи в декларации по НДС (1С: Бухгалтерия ред. 3.0.)Рассмотрим корректировку реализации в текущем периоде и в прошлом периоде, пример из программы 1С: Бухгалтерия ред. 3.0.

- Ошибка кассовой смены с примерамиПри открытии кассовой смены выходит ошибка «Кассовая смена не закрыта на ККТ», «Кассовая смена не может быть открыта при данном статусе ККТ», «Смена открыта более 24 часов» и тд.

- Как обновить адресный классификатор в 1С?Для начала нужно скачать необходимый файл с обновленным классификатором (ФИАС).

- Как заполнить номер инвентарной карточки. Пример приведен в конфигурации 1С: Бухгалтерия государственного учреждения ред. 1.0Если же у вас по каким то причинам не заполнен номер инвентарной карточки, можно воспользоваться обработкой.

- Ошибка соединения с сервером СЛК 1С:Предприятие 8Обычно данная ошибка выходит после обновления.

- Настройка резервного копирования базы 1С. Автоматическое обновление программы 1СДля настройки резервного копирования нужно зайти на вкладку «Администрирование»

- Обновление формата выгрузки бухгалтерской отчетности (Бухгалтерия государственного учреждения, редакция 1.0)На примере Бухгалтерии государственного учреждения ред. 1.0. рассмотрим обновление.

- Обновление форм статистики. Примеры в Бухгалтерия предприятия 3.0 и Бухгалтерия государственного учреждения 1.0Для того чтобы обновить нужную форму статистики переходим на сайт Росстата, выбираем в списке нужную нам форму отчета и скачиваем.

- Как сделать доплату за работу в ночное время. Пример в конфигурации Зарплата и управление персоналом редакция 3.1Для начисления доплаты за работу в ночное время в настройках расчета зарплаты нужно включить функции «Ночные часы» и «Применение почасовой оплаты».

Источник: https://soft-plus.ru/press-centr/otvety-linii-konsultatsii/4131/

Налог на имущество организаций: ставка, расчет, объект налога, уплата, льготы — Контур.Бухгалтерия

Правила начисления и уплаты налога на имущество организаций диктует глава 30 Налогового кодекса. В рамках этих правил власти субъекта РФ устанавливают для региона ставки, льготы, отчетные периоды, сроки уплаты налога и авансовых платежей.

Какое имущество облагается налогом

Российские компании начисляют налог на движимое и недвижимое имущество, отраженное в балансе как основное средство (ст. 373 Налогового кодекса).

Это дебет счета 01 и объекты, показанные на 03 и других счетах.

Если организация не отразила объект как основное средство и не начислила налог на имущество, налоговая проверка расценит это как уклонение от уплаты налога. Потому что это нарушение норм бухгалтерского учета.

Жилые дома и помещения облагаются налогом, даже если они учитываются на балансе организации не как основные средства.

Зарубежные компании, открывшие в России постоянные представительства, начисляют налог по тем же правилам. Если у зарубежного предприятия нет постоянного представительства в России, оно начисляет налог на всю недвижимость, расположенную на территории РФ и принадлежащую ему на праве собственности.

Переданное во временное пользование, владение, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению имущество облагается налогом на общих основаниях. На имущество в лизинге налог начисляет или лизингодатель, или лизингополучатель — тот, на чьем балансе числится объект.

С 2014 года организации на ЕНВД, а с 2015 — на УСН платят налог и отчитываются по имуществу с кадастровой стоимостью.

Кто не платит налог на имущество?

- до 01.01.2017 — организаторы XXII Олимпийских зимних игр в Сочи, организаторы чемпионата мира по футболу 2018 года и другие компании, перечисленные в п 1.1. ст. 373 Налогового кодекса,

- не облагается налогом земля, вода и другие объекты природопользования, объекты культурного наследия, ядерные установки, ледоколы, суда и другие объекты, перечисленные в ст. 374 Налогового кодекса,

- с 2015 года не признаются объектом налогообложения основные средства I и II амортизационной группы независимо от времени принятия на учет.

Льготы по налогу на имущество

Некоторые виды имущества не облагаются налогом благодаря льготам, перечисленным в ст. 381 Налогового кодекса:

- имущество, используемое в основной деятельности религиозных организаций, организаций уголовно-исполнительной системы, участников свободных экономических зон,

- имущество адвокатских бюро, юридических консультаций, протезно-ортопедических предприятий, «сколковцев»,

- с 2015 года — движимое имущество, принятое к учету после 1 января 2013 года. Раньше оно относилось к освобожденному от налогообложения и не включалось в отчетность, теперь показывается в отчетности как льготное.

Каждый регион вправе дополнительно установить собственные льготы: освобождать от уплаты налога, уменьшать налоговые ставки или суммы налога. Законы, регулирующие налог на имущество в регионе, смотрите на официальном сайте региона.

Как рассчитать налог на имущество организаций

Определите налоговую базу и умножьте на ставку налога.

Ставку налога на имущество устанавливают региональные власти в пределах Налогового кодекса. Они вправе дифференцировать ставки в зависимости от категории имущества или налогоплательщика.

В расчетах для обособленных подразделений применяйте ставку региона, в котором зарегистрировано подразделение. Налог на недвижимость, расположенную не по месту регистрации головной организации или обособленного подразделения, считайте по ставке региона, в котором она находится.

С 2014 года объекты налогообложения по способу расчета налоговой базы делятся на две категории:

- облагаемые по среднегодовой стоимости,

- облагаемые по кадастровой стоимости.

Как рассчитать налог на имущество по среднегодовой стоимости

До 2014 года применялся только этот способ. Чтобы вычислить базу, сложите значения остаточной стоимости объектов на 1-е число каждого месяца и на последний день налогового периода, а затем разделите полученную сумму на число месяцев в году.

| Дата | Остаточная стоимость имущества, руб. | Расчет авансовых платежей и налога за год |

| 1 января | 250 000 | Расчет авансового платежа за 1 квартал:налоговая база = (250 000 + 240 000 + 230 00 + 220 000) / 4=235 000 руб.авансовый платеж = 235 000 * 2,2% / 4 = 1292,50 рубля |

| 1 февраля | 240 000 | |

| 1 марта | 230 000 | |

| 1 апреля | 220 000 | Расчет авансового платежа за полугодие:налоговая база=(250 000 + … + 190 000) / 7 = 225 000 руб.авансовый платеж = 220 000 * 2,2% / 4 = 1210,00 руб. |

| 1 мая | 210 000 | |

| 1 июня | 200 000 | |

| 1 июля | 190 000 | Расчет авансового платежа за 9 месяцев:налоговая база = (250 000 + … + 160 000) /10 = 205 000 руб.авансовый платеж = 205 000 * 2,2% / 4 = 1127,50 руб. |

| 1 августа | 180 000 | |

| 1 сентября | 170 000 | |

| 1 октября | 160 000 | Расчет налога за год:налоговая база = (250 000 + … + 130 000) /13 = 190 000 руб.Сумма налога за год = 190 000 * 2,2% = 4180,00 руб.К доплате с учетом авансовых платежей == 4180,00 — 1292,50 — 1210,00 — 1127,50 = 550,00 руб. |

| 1 ноября | 150 000 | |

| 1 декабря | 140 000 | |

| 31 декабря | 130 000 |

Налоговая база самортизированных объектов равна нулю, но их включают в отчет.

Кто платит налог на имущество по кадастровой стоимости

В 2015 году уже 32 региона платят налог исходя из кадастровой стоимости имущества. Компания платит налог с кадастровой стоимости, если одновременно выполняются условия:

-

Регион, где расположена недвижимость, ввел налог с кадастровой стоимости.

- Площади, принадлежащие компании, попадают под налог.

Источник: https://www.b-kontur.ru/enquiry/241

Какие авансовые платежи отразить в декларации по налогу на имущество?

Для того, чтобы авансовые платежи правильно отразить в декларации, необходимо учитывать правила налогообложения, действующие на территории конкретного региона Российской Федерации. В частности, местное правительство имеет право внести определенные коррективы, связанные со следующими моментами:

- Устанавливается своя ставка имущественного налога (однако, по федеральному законодательству, она не может превышать показателей, прописанных в налоговом кодексе), привязать ее к определенной социальной категории плательщиков, типам собственности и так далее;

- Перечень льгот и ряд других оснований, позволяющих гражданину или юридическому лицу полностью освободиться от необходимости платить имущественный налог. Муниципальные власти имеют право расширить федеральный список, приведенный в 31 статье налогового кодекса;

- Местное правительство позволяет определенным образом все авансовые платежи полностью отразить в декларации по налогам на имущество, а также возможность его уплаты без них, сразу в полном объеме;

- Сроки, в течение которых необходимо погасить авансовый платеж, если он предусмотрен, или же всю сумму налога в полном объеме.

Как производится расчет платежа авансового типа по имущественному налогу?

Рассчитывается данный налог всегда по аналогичному алгоритму: берется налогооблагаемая база, умножается на ставку, затем от нее вычисляют 25% — правила расчета полностью прописаны в 4 пункте 382 статьи и 13 пункте 378.2 статьи налогового кодекса. Однако следует принимать во внимание, что размер ставки может оказаться разным, да и сама база налогообложения в 2017 году вычисляется по-своему:

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Звоните:

+7(499)755-81-96

Это быстро и !

- Если за основу платежа берется средняя стоимость, то он будет высчитываться в качестве итога от сумы остаточной стоимости объекта на каждое первое число каждого месяца года, взятого по кварталам;

- Если форма налогообложения и муниципальное законодательство подразумевают кадастровую стоимость в качестве основания для расчета имущественного налога, то здесь за основу берется стоимость имущества на 1 января каждого нового полного отчетного периода. Если же объект был только введен в эксплуатацию, то в качестве основы берется дата его первой постановки на кадастровый учет.

В случае, когда собственник является непосредственным хозяином имущества, подлежащего обложению налоговыми платежами по кадастровой стоимости, однако промежуток будет составлять менее года, то при расчетах используют так называемый понижающий коэффициент.

Он высчитывается на основе соотношения месяцев владения к полному году. Причем в данном случае полным будет считаться месяц, если человек или юридическое лицо вступило в права собственности до 15 числа или же утратило его после 15 числа.

На базе кадастровой стоимости облагается налогом ряд имущественных объектов, полный перечень которых приведен в 1 пункте 378.2 статьи налогового кодекса страны.

Местные администрации имеют полное право расширить такой список, причем он должен публиковаться в полном объеме по завершении каждого отчетного периода.

Ставка для налогообложения берется в значении, которое также принимается местным законодательным органом, однако здесь существует ряд определенных ограничений. В частности, 380 статья налогового кодекса подразумевает следующее:

- 2,2% в случае, если имущество облагается налогом на основании средней стоимости;

- 2%, когда за основу берется кадастровая стоимость.

Однако имеется несколько видов собственности, ставка налогообложения которых особая. В текущем году эти показатели таковы:

- 1,6% — максимальная налоговая ставка для линий электропередач, магистральных трубопроводов и ряда объектов, обеспечивающих их бесперебойное функционирование – этот момент отражен в 3 пункте 380 статьи налогового кодекса;

- 1% — подлежат обложению железнодорожные пути, а также различные их технологические части: это прописано в пункте 3.2 статьи 380.

Согласно действующему законодательству, для подобной отчетности существует не только определенный срок подачи, но и конкретная форма расчета. 13 июня текущего года вступил в силу приказ федеральной налоговой службы ММВ-7-21/2171 от 31 марта 2017 года.

В нем было утверждено положение, касающееся новой разработанной формы декларации относительно имущественного налога, которая теперь применяется для любых аналогичных платежей, вносимых как физическими, так и юридическими лицами.

Такой бланк включает в себя ряд обязательных моментов:

- Титульный лист, который для формы отчетности является стандартным;

- Раздел номер один, где нашли отражение общие суммы, начисляемые в период авансов с их последующей разбивкой по ОКТМО;

- Раздел номер 2, где производится расчет суммы платежа. Это делают не только физические лица или организации, владеющие собственностью и зарегистрированные на территории Российской Федерации, но и все иностранные компании, имеющие в нашей стране официальные представительства, если у них есть какая-либо собственность движимого и недвижимого плана;

- Подпункт 2.1, куда включается информация относительно объектах недвижимости, которые будут облагаться налогом по так называемой среднегодовой стоимости;

- В третьем пункте рассчитываются авансовые платежи по кадастровой стоимости.

По каким правилам оформляется авансовый отчет?

Налоговая декларация обязательно должна подаваться по месту учета:

- Постоянного представительства иностранного юридического лица в Российской Федерации;

- Если российская компания имеет несколько филиалов, ведущих отдельный баланс, то ей нужно будет подавать декларации по каждому из отделений;

- Самого объекта недвижимости;

- Крупнейшего налогоплательщика и так далее.

Сроки подачи соответствующих деклараций и внесения налоговых платежей отражены в налоговом кодексе, но могут регулироваться местными администрациями.

Если подводить итоги, то следует сказать, что авансовая система налогообложения по имущественным платежам подразумевается, если в законе не прописано ничего другого. Сам принцип подачи декларации и расчета суммы единый для всех объектов собственности, причем все необходимые вычисления производятся непосредственно в налоговой декларации.

Звоните:

+7(499)755-81-96 (Москва)

Источник: https://consultantor.ru/nalog/declaration/avansovye-platezhi-po-nalogu-na-imushhestvo.html

Налог на имущество — проводки и расчет ставки

Налог на имущество стал одним из ключевых федеральных сборов у предприятий и учреждений. Чтобы определить его объем понадобится стоимость всех фондов, находящихся на учете в компании.

Плательщиками этого сбора являются юридические лица, расположенные в пределах РФ.

Налоговым сроком для имущественного сбора есть целый календарный год, но за каждые 3, 6 и 9 месяцев необходимо предоставлять отчет.

Проводки по начислению и уплате налога на имущество

Для начала рассмотрим как каких счетах в проводках учитывается имущественный налог:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 91-2 | 68 | Проводка по начислению налога на имуществу | Сумма начисленного налога | Бухгалтерская справка, декларация по имущественному налогу |

| 68 | 51 | Перечисление налога на имущество | Сумма начисленного налога | Банковская выписка или платежное поручение |

Определяем объем сбора для его удержания

Алгоритм для определения размера сбора:

Чтобы вычислить объем имущественного налога в денежном эквиваленте для его дальнейшего удержания, необходимо определить в среднем годовую стоимость основных фондов, находящихся на учете у предприятия.

Базой для налогоисчисления станет:

В итоге, налог на имущество вычисляется 4 раза в год, ежеквартально. Но удерживается только раз в год, в остальные 3 даты на него начисляется авансовый платеж. Следует учесть, что некоторое имущество может быть освобождено от этого сбора, поэтому оно не входит в расчет.

Какие ОС, не подлежат налогообложению:

- Имущество, пользующееся льготами.

- Основные средства, не являющиеся налогооблагаемым имуществом: земельные участки, имущество силовых структур, природные богатства.

Имущество с льготами должно быть исключено из налоговой базы, а то, которое и не являлось налогооблагаемым – и не входило в нее.

Алгоритм расчета налога на имущество

Для расчета имущественного налога можно воспользоваться несложным порядком действий:

- нахождение объектов для налогообложения,

- проверка наличия льгот на имущество,

- определение налоговой базы,

- определение ставки для расчета налога.

- расчет величины налога, которая будет удержана в пользу бюджета.

Какие именно объекты попадают в раздел налогообложения:

Все ОС любой российской компании и отраженные в бухгалтерском учете, как основные фонды. В это число входят объекты, переданные на временное использование, управление на доверии, в распоряжение и для совместной деятельности.

Главное правило для определения налоговой базы:

- среднестатистическая стоимость всех средств за год;

- среднестатистическая стоимость ОС за календарный год (налоговый период).

Формула для нахождения средней стоимости основных фондов для подотчетного периода:

Расчет среднегодовой стоимости всего имущества можно вычислить по следующей формуле:

При вычислении учитывайте также то, что стоимость везде берется остаточная и вычисляется таким методом:

При определении такой стоимости к вниманию нужно брать все события отчетного периода, которые отражались на цене имущества вплоть до 31 декабря включительно.

Расчеты при льготируемом имуществе

Когда предприятие у себя на балансе имеет льготируемое имущество, то расчет производится несколько иначе. Среднегодовая стоимость этих ОС рассчитывается во 2-ом разделе авансовых платежей в 4-ой графе и в графе №4 второго раздела налоговой декларации. Сам же показатель определяется точно так, как стоимость имущества без льгот.

Сумма авансового платежа при начислении налога на льготируемое имущество за каждый месяц можно определить по формуле:

Сумма удержания в бюджет по имущественному налогу за календарный год определяется по формуле:

Источник: https://saldovka.com/provodki/nalogi/nalog-s-imushhestva.html

Налог на Имущество 2018

Налог на Имущество Физ. Лиц Основные Средства Инвентаризация Налог на Прибыль

Амортизация Основных Средств Лизинг и Счет 03 Лизинг — Бухучет

Налог на имущество декларация и расчет

.

.

Налог на Имущество

(Документы и Формы по налогу на имущество — внизу страницы)

Кадастровая Стоимость

Льгота по налогу на движимое имущество

В Налоговом кодексе больше нет льготы по движимому имуществу. Освобождают организацию от налога на имущество или нет, власти регионов теперь решают теперь сами.

Ставку налога тоже устанавливают региональные власти.

Некоторые регионы уже приняли такие законы.

Льгота по движимому имуществу отменена

Однако региональные власти могут ее ввести сами.

Регионы вправе полностью освободить организацию от налога по движимому имуществу или предусмотреть пониженные ставки.

Послабления не действуют на активы, которые организация приняла на учет при реорганизации или ликвидации. Такая же ситуация по имуществу, которое получено от взаимозависимых лиц (п. 25 ст. 381 НК).

Подробно и Скачать таблицу льгот по регинам

.

.

Новая декларация по налогу на имущество

За 2017 год компании и ИП должны отчитываться по новой форме.

Приказ ФНС РФ от 31.03.2017 N ММВ-7-21/271@ утвердил новую форму декларации, новую форму расчета по авансовому платежу, порядки заполнения отчетности и форматы подачи документов в электронном виде.

Декларация по налогу на имущество.PDF

Что изменилось в декларации

Появился раздел 2.1 «Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости».

В разделе предусмотрены строки для внесения, в частности, кадастрового номера, кода ОКОФ, остаточной стоимости объекта недвижимого имущества.

Остаточную стоимость необходимо указывать по состоянию на 31 декабря налогового периода.

Декларации и Формы

Декларации и Формы налога на имущество организаций

Что изменилось в форме расчета аванса

Изменения формы расчета авансового платежа соответствуют корректировкам формы декларации.

В расчете тоже появился одноименный раздел 2.1.

Остаточную стоимость основных средств в нем нужно указывать на 1 апреля, 1 июля или 1 октября налогового периода в зависимости от того, за какой отчетный период заполняется расчет.

Скачать документы Приказа ФНС от 31.03.2017 N ММВ-7-21/271@ можно ниже.

.

.

В декларации

отражаются коды отчетных периодов

|

Код |

Наименование |

|

34 |

Календарный год |

|

50 |

Последний налоговый период при реорганизации (ликвидации) организации |

КОДЫ ФОРМ РЕОРГАНИЗАЦИИ И КОД ЛИКВИДАЦИИ ОРГАНИЗАЦИИ

|

Код |

Наименование |

|

1 |

Преобразование |

|

2 |

Слияние |

|

3 |

Разделение |

|

5 |

Присоединение |

|

6 |

Разделение с одновременным присоединением |

|

Ликвидация |

КОДЫ ПРЕДСТАВЛЕНИЯ НАЛОГОВОЙ ДЕКЛАРАЦИИ ПО НАЛОГУ НА ИМУЩЕСТВО

|

Код |

Наименование |

|

01 |

На бумажном носителе (по почте) |

|

02 |

На бумажном носителе (лично) |

|

03 |

На бумажном носителе с дублированием на съемном носителе (лично) |

|

04 |

По телекоммуникационным каналам связи с ЭП |

|

05 |

Другое |

|

08 |

На бумажном носителе с дублированием на съемном носителе (по почте) |

|

09 |

На бумажном носителе с использованием штрих-кода (лично) |

|

10 |

На бумажном носителе с использованием штрих-кода (по почте) |

* Скачать все коды декларации и формы расчета по авансовому платежу можно внизу страницы

Коды в Декларациях

Основные Средства Основные Средства Проводки Транспортный Налог

.

.

Момент Определения налоговой базы НДС

При покупке недвижимости налог начисляют с даты подписания передаточного акта.

Если имущество отвечает критериям основного средства, то нужно начать начислять налог, не дожидаясь госрегистрации.

В целях бухучета продавец исключает объект из состава основных средств в момент фактического выбытия.

До госрегистрации рекомендуется учитывать имущество на счете 45 «Товары отгруженные» (субсчет «Переданные объекты недвижимости»).

Для исчисления налога на имущество, необходимо подтвердить передачу объекта.

Можно использовать передаточный акт или иной документ о передаче.

Моментом определения налоговой базы по НДС при реализации недвижимости определяется до даты государственной регистрации права собственности покупателя на данное имущество.

Объект, приобретенный в рамках договора купли-продажи недвижимости, признается амортизируемым у покупателя в момент, когда он вводит объект в эксплуатацию, независимо от даты его государственной регистрации.

Письмо Минфина N 03-07-11/74052

Объект Налогообложения

Объектом обложения налогом на имущество признается движимое и недвижимое

имущество, учитываемое на балансе в качестве основных средств.

Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом

налогообложения, а в отношении отдельных объектов недвижимого имущества — как их кадастровая

стоимость по состоянию на 1 января года налогового периода.

Письмо Минфина N 03-05-05-01/1019

Кадастровая Стоимость

Налог на имущество декларация и расчет

.

.

Как удобнее учитывать Основные Средства

Бухгалтеру удобнее делить движимые объекты на две категории.

Одни основные средства он включит в расчет налога на имущество, а другие — нет.

Для этого лучше создать на счете 01 (03) отдельные субсчета.

[su_quote]

Все движимые активы, принятые на учет до 2013 года, бухгалтер соберет на одном субсчете, а новые — на другом.

Аналогичный субсчет стоит завести и на счете 08.

Определить точно, когда принято к бухучету то или иное основное средство, просто:

для этого достаточно взять инвентарные карточки по форме № ОС-6.

Можно утвердить свою форму или оставить унифицированную.

В инвентарной карточке записывается дата принятия основного средства к бухучету.

Дата принятия может быть и позже дня приема объекта.

К примеру, организация приобрела и получила оборудование в декабре 2016 года. Оборудование требует специального монтажа.

Поэтому этот объект учитывается на счете 01 или 03 не сразу, а в следующем месяце, когда все работы по монтажу завершены. То есть в январе 2017 года.

Инвентаризация

Бухучет имущества

ООО в декабре купило оборудование, требующее монтажа, за 5 900 000 руб., включая НДС — 900 000 руб.

Стоимость доставки этого оборудования составила 118 000 руб., в том числе НДС — 18 000 руб.

Бухгалтер оформил акт о приеме оборудования по форме № ОС-14.

В январе организация передала подрядчику оборудование в монтаж по акту по форме № ОС-15. Стоимость этих работ составила по договору 236 000 руб., включая НДС — 36 000 руб.

В конце января стороны подписали акт выполненных монтажных работ.

Бухгалтер оформил акт приема-передачи по форме № ОС-1 и инвентарную карточку по форме № ОС-6.

Оборудование принято на учет.

В январе бухгалтер сделал проводки:

ДЕБЕТ 08 субсчет «Приобретение движимых объектов основных средств» КРЕДИТ 07

— 5 100 000 руб. (5 000 000 + 100 000)

— передано в монтаж оборудование по фактической себестоимости приобретения, которая складывается из затрат на покупку и доставку на склад;

ДЕБЕТ 08 субсчет «Приобретение движимых объектов основных средств» КРЕДИТ 60

— 200 000 руб. — учтены затраты на монтаж оборудования;

ДЕБЕТ 19 КРЕДИТ 60

— 36 000 руб. — отражен НДС, предъявленный подрядчиком;

ДЕБЕТ 01 субсчет «Движимые объекты, принятые к учету с 2013 года»

КРЕДИТ 08 субсчет «Приобретение движимых объектов основных средств»

— 5 300 000 руб. (5 100 000 + 200 000) — принято к учету оборудование в качестве основного средства и введено в эксплуатацию;

ДЕБЕТ 68 субсчет «Расчеты по НДС» КРЕДИТ 19

— 36 000 руб. — принят к вычету НДС со стоимости работ по монтажу.

С февраля бухгалтер будет начислять амортизацию по оборудованию (п. 21 ПБУ 6/01).

Это оборудование не облагается налогом на имущество и его стоимость бухгалтер не включает в базу по этому налогу и не отражает данный актив в налоговых расчетах и декларации.

Документы для Скачивания

Декларация по Налогу на Имущество.XLS Скачать

Авансовые Платежи по налогу на имущество.xls Скачать

Порядок заполнения Декларации по Налогу на Имущество

Пояснительная записка к уточненной налоговой декларации.doc

Новые Приложения к декларации по налогу на имущество к Приказу N ММВ-7-21271.docx

Новые Приложения к налоговому расчету по авансовому платежу.docx

.

.

….

Налог на Имущество Физлиц Инвентаризация Лизинг и Счет 03 ОСАГО — Бухучет

Основные Средства Транспортный Налог Налог на Прибыль Расходы Будущих Периодов

Источник: https://nicolbuh.ru/nalog-na-imuschestvo