Страховые взносы при усн: проблемы применения пониженных тарифов

Компании и предприниматели на упрощенной системе налогообложения, осуществляющие определенные виды деятельности, могут при расчете страховых взносов использовать пониженные тарифы.

Такая возможность поставлена в зависимость от структуры и размера дохода.

На какие моменты следует обращать внимание при оценке данных критериев, чтобы потом не столкнуться с претензиями проверяющих? Об этом — наша тема номера.

Организации и индивидуальные предприниматели, осуществляющие виды деятельности, поименованные в подп. 5 п. 1 ст. 427 НК РФ, имеют право применять пониженные тарифы страховых взносов при одновременном соблюдении следующих условий:

1) плательщик применяет УСН (подп. 5 п. 1, подп. 3 п. 2 ст. 427 НК РФ);

2) доля доходов плательщика от реализации продукции и (или) оказанных услуг по основному виду деятельности составляет не менее 70% в общем объеме доходов (п. 6 ст. 427 НК РФ);

3) доходы плательщика за налоговый период не превышают 79 млн руб. (подп. 3 п. 2 ст. 427 НК РФ).

Какие доходы следует учитывать для целей соблюдения ограничений (70% и 79 млн руб.)? Можно ли в качестве основного рассматривать не один, а несколько видов деятельности из установленного подп. 5 п. 1 ст. 427 НК РФ перечня? Попробуем разобраться.

Как определять долю дохода

Больше всего проблем возникает с расчетом доли дохода для определения основного вида деятельности компании на «упрощенке».

Требования Кодекса

Согласно п. 6 ст. 427 НК РФ соответствующий вид экономической деятельности, предусмотренный подп. 5 п. 1 ст.

427 НК РФ, признается основным видом экономической деятельности при условии, что доля доходов от реализации продукции и (или) оказанных услуг по данному виду деятельности составляет не менее 70% в общем объеме доходов.

При этом сумма доходов определяется в соответствии со ст. 346.15 НК РФ. Статья 346.15 НК РФ гласит, что при определении объекта налогообложения учитываются доходы, определяемые в порядке, установленном п. 1 и 2 ст.

248 НК РФ (то есть доходы от реализации товаров (работ, услуг) и имущественных прав и внереализационные доходы), и не учитываются доходы, указанные в ст. 251 НК РФ. При этом используется кассовый метод (письмо Минфина России от 19.04. № 03‑15‑06/23535).

Таким образом, расчет доли дохода от основного вида деятельности следует осуществлять по правилам, предусмотренным для определения объекта налогообложения при УСН. Никаких исключений из этого порядка п. 6 ст. 427 НК РФ не содержит. Однако Минфин России буквальным прочтением нормы п. 6 ст. 427 НК РФ не ограничивается.

Позиция Минфина

По мнению специалистов финансового ведомства, главой 34 «Страховые взносы» НК РФ не установлено зависимости определения плательщиком страховых взносов критерия для применения пониженных тарифов в части доходов от реализации при осуществлении основного вида экономической деятельности от определения этой организацией объекта налогообложения для целей уплаты налога в связи с применением УСН (письма от 19.05. № 03‑15‑06/30979, от 13.05. № 03‑15‑07/28994).

Финансисты считают возможным отступление от прописанного в п. 6 ст. 427 НК РФ порядка организациями, имеющими в качестве источника финансирования основной деятельности не только выручку от реализации. Речь идет, в частности, о ТСЖ, СНТ, медицинских организациях.

Так, деятельность ТСЖ и СНТ по управлению недвижимым имуществом финансируется в основном за счет платежей физических лиц — участников этих товариществ в виде вступительных, членских и целевых взносов.

Такие взносы не учитываются для целей налогообложения на основании подп. 1 п. 2 ст. 251 НК РФ, но относятся к доходам по основному виду деятельности в целях применения п. 6 ст. 427 НК РФ (письма Минфина России от 26.05.

№ 03‑15‑05/32406, от 02.03. № 03‑15‑05/11813).

Аналогичная ситуация с медицинскими организациями. Из подпункта 14 п. 1 ст.

251 НК РФ следует, что к средствам целевого финансирования, не учитываемым для целей налогообложения, относятся, в частности, средства, получаемые медицинскими организациями, осуществляющими медицинскую деятельность в системе обязательного медицинского страхования (ОМС), за оказание медицинских услуг застрахованным лицам от страховых организаций, осуществляющих обязательное медицинское страхование этих лиц. Однако, по мнению Минфина России, это не означает, что средства ОМС исключаются из общей суммы всех доходов организации. В письмах от 19.05. № 03‑15‑06/30979 и от 13.05. № 03‑15‑07/28994 он пришел к выводу, что для определения медицинской организацией основного вида экономической деятельности в целях применения пониженных тарифов страховых взносов в доходы от реализации включаются доходы как от реализации платных медицинских услуг, оказываемых в соответствии с Правилами предоставления медицинскими организациями платных медицинских услуг, утвержденными постановлением Правительства РФ от 04.10.2012 № 1006, так и от оказания медицинских услуг застрахованным лицам по договорам обязательного медицинского страхования.

Несомненно, логика в разъяснениях финансистов есть. Ведь п. 6 ст. 427 НК РФ ставит задачу определить реальное соотношение основного и иных видов деятельности плательщика взносов.

И если такого рода поступления имеют непосредственное отношение к основному виду деятельности, то есть определяют связанные с ним денежные потоки, то вне зависимости от того, являются ли такие средства налогооблагаемыми, их следует учитывать при расчете доли дохода.

https://www.youtube.com/watch?v=tRdPqs8xckY

Кстати именно такой подход заложен в п. 7 ст. 427 НК РФ. Эта норма определяет порядок применения пониженных тарифов некоммерческими организациями на УСН, указанными в подп. 7 п. 1 ст. 427 НК РФ.

Согласно п. 7 ст.

427 НК РФ вышеназванные организации вправе рассчитывать на пониженный тариф при условии, что по итогам года, предшествующего году перехода на уплату взносов по таким тарифам, не менее 70% суммы всех доходов составляют в совокупности доходы, получаемые от осуществления уставных видов деятельности, а также доходы в виде относящихся к уставной деятельности целевых поступлений, определяемых в соответствии с п. 2 ст. 251 НК РФ, и грантов, упомянутых в подп. 14 п. 1 ст. 251 НК РФ. При этом установлено, что сумма доходов определяется в соответствии со ст. 346.15 НК РФ с учетом требований п. 7 ст. 427 НК РФ.

Минфин России признает необходимость корректировки нормы п. 6 ст. 427 НК РФ и до внесения соответствующих уточнений в законодательство РФ о налогах и сборах считает возможным руководствоваться позицией, изложенной в упомянутых письмах (письмо от 13.05. № 03‑15‑07/28994).

Минтруд того же мнения

Источник: https://dreamsmean.info/2018/01/05/strahovye-vznosy-pri-usn-problemy-primeneniya-ponizhennyh-tarifov.html

Применение пониженных тарифов по страховым взносам при упрощенной системе налогообложения (УСН)

Консультирование по применению пониженных тарифов входит в перечень бухгалтерских услуг, оказываемых компанией «Бизнес-Аналитика».

Организации и Индивидуальные предприниматели при соблюдении определенных условий имеют права использовать пониженные тарифы страховых взносов, если применяют упрощенную систему налогообложения.

Перечень видов деятельности, которые имеют право при применении УСН, пользоваться пониженными тарифами, закреплен в пункте 5 статьи 427 НК РФ. Укрупненные виды деятельности, по которым можно применять пониженные тарифы с 01.01.2017 г.

: производственная деятельность, деятельность в области образования, здравоохранения, соцуслуг, культуры и спорта, строительная деятельность, деятельность в сфере транспорта и связи, деятельность по ремонту и услугам, деятельность в области научных исследований, прочие виды деятельности.

Рекомендуем в любом случае посмотреть Ваш конкретный вид деятельности в Налоговом Кодексе.

Кроме того что Ваша основная деятельность входит в вышеуказанный перечень необходимо также проверить:

- Доля полученных доходов от указанного вида деятельности не должны быть меньше 70% от общей суммы полученных доходов

- Предельная сумма доходов не должна превышать 79 млн.рублей в 2017 г.

Кроме того, для применения пониженного тарифа страховых взносов при заполнении Расчета по страховым взносам обязательно заполняем:

- В Приложении 1 к Разделу 1 Расчета по страховым взносам обязательно указываем код тарифа плательщика 08;

- Заполняем Приложении 6 к Разделу 1 Расчета по страховым взносам.

Тарифы, которые мы сможем применять при соблюдении вышеуказанных условий:

- страховые взносы на обязательное пенсионное страхование – 20% (вместо 22% при отсутствии льгот)

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – 0% (вместо 2,9% при отсутствии льгот)

- на обязательное медицинское страхование — 0 процентов (вместо 5,1% при отсутствии льгот.

Таким образом, если мы применяем пониженные тарифы страховых взносов с ФОТ по сотрудникам, сможем уплачивать 20% плюс страховые взносы от НС и ПЗ, вместо положенных 30% плюс страховые взносы от НС и ПЗ.

Получить консультацию бухгалтера, бухгалтерские услуги, или встать на бухгалтерское обслуживание Вы всегда можете, позвонив нам по тел. (495) 661-35-70

Источник: https://biznesanalitika.ru/article/strahovye-vznosy-usn

Усн в 2017 году. страховые взносы с пониженными тарифами

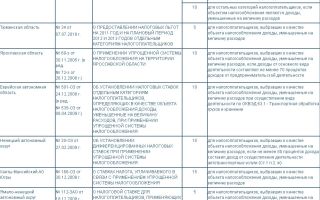

При работе по УСН по некоторым видам деятельности в 2017 можно платить взносы по пониженной ставке — 20%. Перечень льготных кодов приведен ниже в таблице.

Коды показаны из нового ОКВЭД 2, который действует с 2017 года. Таблицу сравнений старых и новых пожно посмотреть в нашей публикации — Соответствие кодов ОК-029 2001 (ред.

1) в ОКВЭД ОК 029-2014 (КДЕС ред. 2)

Кто может платить по льготному тарифу?

Пониженные тарифы страховых взносов (20% вместо 30%) могут применятся для организаций и предпринимателей при УСН, чей основной вид деятельности указан в статье 427 НК РФ (в редакции нового закона о взносах в ФНС).

Предприниматели также могут применять льготный тариф в отношении выплат наемным работникам. Упрощенцы, применяющие пониженный тариф, в 2017 году перечисляют взносы только в Пенсионный фонд РФ по ставке 20%.

Взносы в ФСС России, а также в ФФОМС им перечислять не нужно. Это установлено пунктом 3.4 статьи 58 Закона № 212-ФЗ.

Взносы уплачиваются до достижения зарплаты в году предела 876 000 рублей, установленному постановлением Правительства. Суммы превышения 876 000 взносами не облагаются (в том числе в ПФР)

Если вы собираетесь платить взносы по льготным тарифам, необходимо выполнение условий (п. 2 и 6 ст. 427 НК РФ):

- код используемый в вашем бизнесе присутствует в таблице ниже;

- деятельность, попадающая под льготы, приносит вам не менее 70% всех доходов;

- годовые доходы не превышают 79 млн. руб

| 1 | Производство пищевых продуктов | Весь раздел 10 «Производство пищевых продуктов» |

| 2 | Производство минеральных вод и других безалкогольных напитков | Код 11.07 из раздела 11 «Производство напитков» |

| 3 | Текстильное и швейное производство | Полностью разделы 13 «Производство текстильных изделий» и 14 «Производство одежды» |

| 4 | Производство кожи, изделий из кожи и производство обуви | Весь раздел 15 «Производство кожи и изделий из кожи» |

| 5 | Обработка древесины и производство изделий из дерева | Весь раздел 16 «Обработка древесины и производство изделий из дерева» |

| 6 | Химическое производство | Полностью разделы 20 «Производство химических веществ и химических продуктов» и 21 «Производство лекарственных средств и материалов, применяемых в медицинских целях» |

| 7 | Производство резиновых и пластмассовых изделий | Весь раздел 22 «Производство резиновых и пластмассовых изделий» |

| 8 | Производство прочих неметаллических минеральных продуктов | Весь раздел 23 «Производство прочей неметаллической минеральной продукции» |

| 9 | Производство готовых металлических изделий | Весь раздел 25 «Производство готовых металлических изделий» |

| 10 | Производство машин и оборудования | Весь раздел 28 «Производство машин и оборудования» |

| 11 | Производство электрооборудования, электронного и оптического оборудования | Полностью разделы 26 «Производство компьютеров, электронных и оптических изделий и 27 «Производство электрического оборудования», а также код 28.23 «Производство офисной техники и оборудования» |

| 12 | Производство транспортных средств и оборудования | Полностью разделы 29 «Производство автотранспортных средств, прицепов и полуприцепов» и 30 «Производство прочих транспортных средств и оборудования» |

| 13 | Производство мебели | Весь раздел 31 «Производство мебели» |

| 14 | Производство спортивных товаров | Код 32.30 из раздела 32 «Производство прочих готовых изделий» |

| 15 | Производство игр и игрушек | Код 32.40 из раздела 32 «Производство прочих готовых изделий» |

| 16 | Научные исследования и разработки | Весь раздел 72 «Научные исследования и разработки» |

| 17 | Образование | Весь раздел 85 «Образование» |

| 18 | Здравоохранение и предоставление социальных услуг | Полностью разделы 86, 87 и 88 «Деятельность в области здравоохранения и социальных услуг» |

| 19 | Деятельность спортивных объектов | Код 93.11 из раздела 93 «Деятельность в области спорта, отдыха и развлечений» |

| 20 | Прочая деятельность в области спорта | Остальная деятельность в разделе 93 «Деятельность в области спорта, отдыха и развлечений» |

| 21 | Обработка вторичного сырья | Код 38.3 из раздела 38 «Сбор, обработка и утилизация отходов, обработка вторичного сырья» |

| 22 | Строительство | Полностью разделы 41, 42 и 43 «Строительство» |

| 23 | Техническое обслуживание и ремонт автотранспортных средств | Код 45.2 из раздела 45 «Торговля оптовая и розничная автотранспортными средствами и мотоциклами и их ремонт» |

| 24 | Удаление сточных вод, отходов и аналогичная деятельность | Полностью разделы 37 «Сбор и обработка сточных вод» и 38 «Сбор, обработка и утилизация отходов; обработка вторичного сырья» |

| 25 | Транспорт и связь | Полностью разделы 49 «Деятельность сухопутного и трубопроводного транспорта», 50 «Деятельность водного транспорта», 51 «Деятельность воздушного и космического транспорта», 61 «Деятельность в сфере телекоммуникаций» |

| 26 | Предоставление персональных услуг | Весь раздел 96 «Деятельность по предоставлению прочих бытовых услуг» |

| 27 | Производство целлюлозы, древесной массы, бумаги, картона и изделий из них | Весь раздел 17 «Производство бумаги и бумажных изделий» |

| 28 | Производство музыкальных инструментов | Код 32.2 из раздела 32 «Производство прочих готовых изделий» |

| 29 | Производство различной продукции, не включенной в другие группировки | Код 32.9 из раздела 32 «Производство прочих готовых изделий» |

| 30 | Ремонт бытовых изделий и предметов личного пользования | Весь раздел 95 «Ремонт компьютеров, предметов личного потребления и хозяйственно-бытового назначения» |

| 31 | Управление недвижимым имуществом | Код 68.32 из раздела 68 «Операции с недвижимым имуществом» |

| 32 | Деятельность, связанная с производством, прокатом и показом фильмов | Коды 59.11, 59.12, 59.13 и 59.14 из раздела 59 «Производство кинофильмов, видеофильмов и телевизионных программ, издание звукозаписей и нот» |

| 33 | Деятельность библиотек, архивов, учреждений клубного типа (за исключением деятельности клубов) | Код 91.01 из раздела 91 «Деятельность библиотек, архивов, музеев и прочих объектов культуры» и код 90.04.3, кроме клубов из раздела 90 «Деятельность творческая, деятельность в области искусства и организации развлечений» |

| 34 | Деятельность музеев и охрана исторических мест и зданий | Коды 91.02 и 91.03 из раздела 91 «Деятельность библиотек, архивов, музеев и прочих объектов культуры» |

| 35 | Деятельность ботанических садов, зоопарков и заповедников | Коды 91.04.1 и 91.04.2 из раздела 91 «Деятельность библиотек, архивов, музеев и прочих объектов культуры» |

| 36 | Деятельность, связанная с использованием вычислительной техники и информационных технологий | Полностью разделы 62 «Разработка компьютерного программного обеспечения, консультационные услуги в данной области и другие сопутствующие услуги» и 63 «Деятельность в области информационных технологий» |

| 37 | Розничная торговля фармацевтическими и медицинскими товарами, ортопедическими изделиями | Коды 47.73 и 47.74 из раздела 47 «Торговля розничная, кроме торговли автотранспортными средствами и мотоциклами» |

| 38 | Производство гнутых стальных профилей | Код 24.33 из раздела 24 «Производство металлургическое» |

| 39 | Производство стальной проволоки | Код 24.34 из раздела 24 «Производство металлургическое» |

СВами

Снижаем налог по «упрощёнке» за счёт добровольного медицинского страхования

Налоговые каникулы для предпринимателей в 2017 году

Источник: https://opencentr.ru/article/usn-v-2017-godu-strahovye-vznosy-s-ponizhennymi-tarifami/

Выбор пониженного тарифа при УСН и тарифа страховых взносов

Выбор пониженного тарифа при УСН и не только

Налогоплательщикам, находящимся на УСНО, действующим законодательством представлено право применять пониженные тарифы страховых взносов. При этом ни положения гл. 26.2, ни положения гл.

34 НК РФ не определяют порядок применения пониженных тарифов в ситуации, когда плательщик взносов одновременно удовлетворяет нескольким основаниям для их применения.

Вправе ли «упрощенец» в подобной ситуации самостоятельно выбрать, какой именно тариф применять? Другой довольно распространенный вопрос – может ли «упрощенец», осуществляющий несколько льготных видов деятельности, суммировать доходы от них для выполнения условия о 70 %-ной доле дохода?

Два пониженных тарифа страховых взносов – какой выбрать?

Ситуацию с двумя возможными пониженными тарифами страховых взносов рассмотрим на примере организации, осуществляющей деятельность в области информационных технологий и применяющей УСНО. То есть основными видами деятельности фирмы являются (пп. 3 п. 1 ст. 427 НК РФ):

разработка и реализация программ для ЭВМ, базы данных;

адаптация и модификации программ для ЭВМ, баз данных (программных средств и информационных продуктов вычислительной техники), их установка, тестирование и сопровождение.

Описанная ситуация регламентируется двумя нормами ст. 427 НК РФ.

В силу пп. 1.1 п. 2 для указанной категории плательщиков применяются следующие тарифы взносов:

- на обязательное пенсионное страхование – 8 %;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – 2 %;

- на обязательное медицинское страхование – 4 %;

на обязательное социальное страхование на случай временной нетрудоспособности в отношении выплат и иных вознаграждений в пользу иностранных граждан и лиц без гражданства, временно пребывающих в Российской Федерации (за исключением высококвалифицированных специалистов в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ), – 1,8 %.

Таким образом, совокупный пониженный тариф при усн страховых взносов для организаций, осуществляющих деятельность в области информационных технологий, составляет в общем случае 14 %, при наличии работников – иностранных граждан 15,8 %.

Обратите внимание:

Источник: https://www.certisfera.ru/news/vybor-ponizhennogo-tarifa-pri-usn-i-tarifa-strahovyh-vznosov

Выбор пониженного тарифа при УСН и не только

09.04.2018Автор: Логинова Е. А., эксперт журнала

Два пониженных тарифа страховых взносов – какой выбрать?

Ситуацию с двумя возможными пониженными тарифами страховых взносов рассмотрим на примере организации, осуществляющей деятельность в области информационных технологий и применяющей УСНО. То есть основными видами деятельности фирмы являются (пп. 3 п. 1 ст. 427 НК РФ):

- разработка и реализация программ для ЭВМ, базы данных;

- адаптация и модификации программ для ЭВМ, баз данных (программных средств и информационных продуктов вычислительной техники), их установка, тестирование и сопровождение.

Описанная ситуация регламентируется двумя нормами ст. 427 НК РФ.

В силу пп. 1.1 п. 2 для указанной категории плательщиков применяются следующие тарифы взносов:

- на обязательное пенсионное страхование – 8 %;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством – 2 %;

- на обязательное медицинское страхование – 4 %;

- на обязательное социальное страхование на случай временной нетрудоспособности в отношении выплат и иных вознаграждений в пользу иностранных граждан и лиц без гражданства, временно пребывающих в Российской Федерации (за исключением высококвалифицированных специалистов в соответствии с Федеральным законом от 25.07.2002 № 115‑ФЗ), – 1,8 %.

Таким образом, совокупный пониженный тариф при усн страховых взносов для организаций, осуществляющих деятельность в области информационных технологий, составляет в общем случае 14 %, при наличии работников – иностранных граждан 15,8 %.

Обратите внимание:

Вновь организации (в том числе вновь созданные), осуществляющие деятельность в области информационных технологий, применяют пониженные тарифы страховых взносов при выполнении ими следующих условий (п. 3, 5 ст. 427 НК РФ, Письмо Минфина России от 24.11.2017 № 03‑15‑06/78019):

- получение документа о государственной аккредитации организации, осуществляющей деятельность в области информационных технологий, в порядке, установленном Правительством РФ;

- доля доходов от указанной деятельности по итогам отчетного (расчетного) периода не менее 90 % всех доходов организации за указанный период (для организаций, не являющихся вновь созданными, условие о 90 %-ной доле доходов должно быть соблюдено по итогам девяти месяцев года, предшествующего году перехода организации на уплату страховых взносов по пониженным тарифам);

- среднесписочная численность работников за отчетный (расчетный) период не менее 7 человек.

Итак, при соблюдении организацией, осуществляющей деятельность в области информационных технологий, условий о доле доходов и среднесписочной численности работников за отчетный (расчетный) период, а также получении документа о государственной аккредитации эта организация сможет применять пониженный тариф страховых взносов – 14 %.

Если по итогам расчетного (отчетного) периода организация не выполняет хотя бы одно из названных условий, она утрачивает право на применение пониженного тарифа с начала расчетного периода, в котором допущено нарушение (см. Письмо Минфина России от 14.02.2017 № 03‑15‑06/8100).

К примеру, если вновь созданная организация, получившая соответствующий документ о государственной аккредитации, соблюдает установленные п. 5 ст.

427 НК РФ условия о доле доходов и среднесписочной численности работников за период с 1 января 2018 года по 31 марта 2018 года (за отчетный период – I квартал 2018 года), то она вправе применять пониженные тарифы страховых взносов с 1 января 2018 года.

Вместе с тем применение пониженных тарифов страховых взносов предусмотрено также для организаций (и индивидуальных предпринимателей) на УСНО, основной вид экономической деятельности которых назван в пп. 5 п. 1 ст. 427 НК РФ. В этом перечне, в частности, поименованы «деятельность в области информационных технологий» и «разработка компьютерного программного обеспечения».

Обратите внимание:

В Письме от 28.06.2017 № БС-4-11/12447@ специалисты ФНС пояснили, что положения пп. 5 п. 1 ст. 427 НК РФ распространяются на плательщиков страховых взносов, основными видами экономической деятельности которых в соответствии с ОКВЭД 2 являются виды деятельности по кодам:

- 62.01 «Разработка компьютерного программного обеспечения»;

- 62.02 «Деятельность консультативная и работы в области компьютерных технологий»;

- 62.09 «Деятельность, связанная с использованием вычислительной техники и информационных технологий, прочая»;

- 63.11 «Деятельность по обработке данных, предоставление услуг по размещению информации и связанная с этим деятельность»;

- 63.11.1 «Деятельность по созданию и использованию баз данных и информационных ресурсов»;

- 95.11 «Ремонт компьютеров и периферийного компьютерного оборудования».

Данные плательщики на основании пп. 3 п. 2 ст. 427 НК РФ в 2018 году применяют следующие тарифы взносов:

- на обязательное пенсионное страхование – 20 %;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование – 0 %.

Указанные тарифы «упрощенцы» вправе применять при одновременном соблюдении условий о предельной сумме доходов за налоговый период (не более 79 млн руб.) и доле доходов от реализации продукции и (или) оказанных услуг по основному виду экономической деятельности в общем объеме доходов (не менее 70 %) (пп. 5 п. 1, пп. 3 п. 2, п. 6 ст. 427 НК РФ).

Итак, условия, выполнение которых необходимо для применения пониженных тарифов страховых взносов организациями на УСНО, осуществляющими деятельность в области информационных технологий, перечислены и в п. 5, и в п. 6 ст. 427 НК РФ. В первом случае совокупный размер пониженного тарифа составляет 14 %, во втором – 20 %.

На практике возможна ситуация, когда организация одновременно выполняет условия применения обоих тарифов. Возникают резонные вопросы:

- может ли организация самостоятельно решить, какой именно тариф применять;

- и является ли одна из приведенных норм – п. 5 или п. 6 – приоритетной?

К сожалению, четкого ответа на эти вопросы в гл. 34 НК РФ нет. Не предусматривает она и каких‑либо особенностей исчисления страховых взносов в ситуации, когда плательщик одновременно удовлетворяет нескольким основаниям для применения пониженных тарифов.

Конечно, организация, столкнувшись с анализируемой ситуацией, в целях минимизации налоговых рисков вправе обратиться в налоговый орган по месту своего учета или Минфин за персональными письменными разъяснениями (пп. 1, 2 п. 1, п. 3 ст. 21 НК РФ).

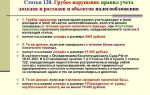

Напомним: в силу пп. 3 п. 1 ст.

111 НК РФ выполнение «упрощенцем», осуществляющим деятельность в области информационных технологий, рекомендаций из подобных разъяснений является обстоятельством, исключающим его вину в совершении налогового правонарушения.

Кроме того, можно обратить внимание на письма Минфина России от 24.11.2017 № 03‑15‑06/78019 и от 26.12.

2016 № 03‑04‑12/78037, в которых по рассматриваемому вопросу сказано: в случае одновременного соблюдения организацией всех условий, установленных пунктом 5 статьи 427 Кодекса, для применения пониженного тарифа в размере 14 % и пунктом 6 статьи 427 Кодекса, для применения пониженного тарифа в размере 20 %, такая организация вправе самостоятельно осуществить выбор тарифа для исчисления и уплаты страховых взносов в государственные внебюджетные фонды.

Пример 1

Организация разрабатывает базы данных и программное обеспечение для ЭВМ, имеет документ о государственной аккредитации и не является вновь созданной. Доход от указанного вида деятельности более 90 %.

Среднесписочная численность работников организации составляет 30 человек. Организация с 1 января 2018 года применяет УСНО.

Может ли организация применять в 2018 году тариф по страховым взносам 14 %?

С учетом разъяснений, приведенных в письмах Минфина России № 03‑15‑06/78019 и № 03‑04‑12/78037, организация вправе самостоятельно осуществить выбор тарифа для исчисления и уплаты страховых взносов.

Следовательно, организация при соблюдении условий о доле доходов и среднесписочной численности работников за отчетный (расчетный) период, а также при наличии документа о государственной аккредитации (и будучи «упрощенцем») вправе применять в 2018 году пониженный тариф при усн страховых взносов – 14 %.

Суммирование доходов от разных видов деятельности

В данном разделе рассмотрим ситуацию, когда организация, применяющая УСНО, осуществляет несколько видов «льготной» деятельности (их исчерпывающий перечень приведен в пп. 5 п. 1 ст. 427 НК РФ), которые, при соблюдении прочих условий, дают право на применение пониженных тарифов страховых взносов.

В подобной ситуации у «упрощенцев» возникает соблазн суммировать доходы от разных «льготных» видов деятельности для выполнения условия о 70 %-ной доле дохода, установленного п. 6 ст. 427. Однако делать это не следует.

О неправомерности подобного суммирования говорится в Письме Минфина России от 13.12.2017 № 03‑15‑05/83357: возможность суммирования доходов от осуществления нескольких льготных видов деятельности положениями указанной статьи Кодекса не предусмотрена (имеется в виду ст. 427 НК РФ). И финансисты совершенно правы!

Общеизвестно, что для применения пониженных тарифов страховых взносов «упрощенец» должен выполнить два условия (пп. 3 п. 2, п. 6 ст. 427 НК РФ):

- о предельной сумме доходов – годовой доход не должен превышать 79 млн руб.;

- и о доле доходов по основному виду экономической деятельности в общем доходе – не менее 70 %.

Согласно п. 6 ст. 427 вид экономической деятельности признается основным при условии, что доля доходов в связи с осуществлением этого вида деятельности составляет не менее 70 % в общем объеме доходов.

Последний определяется путем суммирования доходов, указанных в п. 1 и пп. 1 п. 1.1 ст. 346.15 НК РФ, то есть как учитываемых, так и не учитываемых при определении объекта обложения налогом при УСНО (см. Письмо Минфина России от 21.

02.2018 № 03‑15‑06/10858).

Причем в данной норме говорится именно о виде (а не видах) деятельности, что в Письме № 03‑15‑05/83357 и констатировали чиновники Минфина: для целей применения положений ст. 427 НК РФ основным видом экономической деятельности плательщика признается только один вид деятельности, указанный в данной статье, с долей доходов от его осуществления не менее 70 %.

Пример 2

Организация, находящаяся на УСНО, осуществляет два вида «льготной» деятельности:

- предоставление услуг парикмахерскими и салонами красоты (код ОКВЭД 2 – 96.03);

- деятельность в области медицины прочая, не включенная в другие группировки (код ОКВЭД 2 – 86.90.9).

Доли доходов от указанных видов деятельности в 2017 году составили 53 % и 15 % общего дохода (75 млн руб.) соответственно. Вправе ли организация применять в 2018 году пониженныее тарифы взносов при усн страховых взносов – 20 %?

Для правомерного применения пониженного тарифа страховых взносов в 2018 году доля доходов от основного вида деятельности за 2017 год должна составить не менее 70 % общего дохода (п. 6 ст. 427 НК РФ).

В данном случае ни один из осуществляемых организацией «льготных» видов деятельности не может быть признан основным видом деятельности для целей применения пониженных тарифов. А суммирование доходов от этих видов деятельности Налоговый кодекс не предусматривает.

Соответственно, при исчислении страховых взносов организация в 2018 году должна применять общий совокупный тариф – 30 % (ст. 426 НК РФ).

Упрощенная система налогообложения: бухгалтерский учет и налогообложение, №4, 2018 год

Источник: https://taxpravo.ru/analitika/statya-404030-vyibor_ponijennogo_tarifa_pri_usn_i_ne_tolko

Как применять пониженные тарифы страховых взносов при совмещении УСН и ЕНВД

При осуществлении видов деятельности, попадающих в известный всем перечень, приведенный в пункте 8 первой части Закона 212-ФЗ, вопрос применения пониженных тарифов на страховые взносы не встает, если организация применяет УСН.

Ведь в Законе установлены четкие критерии, придерживаясь которых, организации и предприниматели пользуются преференциями. Что касается плательщиков ЕНВД, то здесь тоже все понятно – для них пониженная ставка установлена частью 3.

4 статьи 58 того же Закона и составляет 20 процентов.

Как видим, льготные ставки установлены в одном размере и для УСН, и для ЕНВД. Вроде бы никаких сложностей с их применением быть не должно.

Однако сложности с пониманием требований законодательства возникают при совмещении режимов налогообложения.

Об этом поговорим позднее, а пока повторим, при соблюдении каких условий, могут воспользоваться пониженными тарифами как плательщики УСН, так и ЕНВД.

Условия для применения пониженных тарифов по страховым взносам для УСН

- Первое условие – это конечно же применение упрощенной системы;

- Второе – присутствие осуществляемого вида деятельности в перечне восьмого пункта первой части Закона 212-ФЗ;

- Третье – Указанный вид деятельности должен быть основным для Упрощенца, т.е. доля полученного от данной деятельности дохода, в общей выручке, должна быть не менее семидесяти процентов.

И так, если ваша организация соответствует всем названным условиям, то вы можете применять пониженные тарифы, при этом, начисляйте взносы по двадцатипроцентной ставке с заработной платы работников всей организации в целом.

Т.е.

если вы осуществляете несколько видов деятельности, то двадцатипроцентную ставку можете применять и в отношении работников, занятых в других видах деятельности.

https://www.youtube.com/watch?v=el8rwFKdMW4

Здесь подробности о применении льгот УСН.

Условия для применения пониженных страховых взносов при ЕНВД

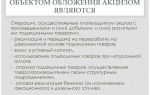

Пониженный тариф установлен только для отдельных категорий плательщиков ЕНВД, его могут применять:

- Аптечные организации;

- Индивидуальные предприниматели осуществляющие фармацевтическую деятельность при наличии лицензии.

К аптечным организациям, согласно Федеральному закону №61-ФЗ, относятся

Аптечные организации могут применять пониженные страховые взносы только применительно к выплатам в пользу работников, работающих непосредственно по фарм. направлению и имеющих подтверждающие квалификацию документы – диплом, сертификат и т.д.

Подробности о льготах при ЕНВД.

Отличие в применении льготного тарифа состоит в том, что УСН применяет пониженный тариф применительно ко всем работникам, независимо от того, на каких работах они фактически заняты, а ЕНВД, только в отношении работников, занятых в «льготном» виде деятельности, более того, эти работники должны подтвердить свое право на льготный тариф, соответствующими документами, подтверждающими квалификацию.

С этого места, переходим к первому вопросу, возникающему при совмещении УСН и ЕНВД…

Какую льготу выгоднее применять при совмещении УСН и ЕНВД

Несмотря на то, что льготная ставка для данного вида налогоплательщиков установлена на одном уровне, применяется она на разных условиях.

Несомненно, предпочтительней применять пониженные тарифы, установленные для упрощенки, поскольку данная льгота установлена, как было сказано выше, в отношении выплат в пользу всех работников организации. Т.е. и в пользу выплат работникам, фактически выполняющим трудовые обязанности в сфере деятельности облагаемой вмененным налогом.

Таким образом, эта льгота перекроет все остальные, возможные к применению, льготы, поскольку распространяется в целом на организацию. А пониженные тарифы для ЕНВД, имеют локальный характер.

Однако, для того, чтобы применять один из видов льгот, недостаточно «предпочтений», необходимо выполнить ряд условий, чтобы можно было бы при совмещении видов деятельности применить хоть какую льготу. И здесь возникает следующий вопрос…

Какая льгота по страховым взносам положена организации при совмещении режимов

Начнем с того, что совмещая режимы необходимо учитывать долю доходов от того или иного вида деятельности в общем объеме доходов.

Так, если у организации оба вида деятельности могут применять пониженные ставки страховых взносов, но при этом, сумма дохода по каждому виду деятельности не достигает шестидесяти процентов, как определить основной вид деятельности? Ведь одним из условий для применения льготного тарифа, является доход не менее 70% по виду деятельности.

Если исходить из положений Закона 212-ФЗ, в этом случае, применение льготного тарифа невозможно, ведь налицо прямое несоблюдение установленных для его применения условий.

Это касается тех налогоплательщиков, которые осуществляют несколько видов деятельности на УСН, попадающих под льготу. Ведь применение пониженных тарифов для ЕНВД не зависит от объема выручки.

Очевидно, что такое понимание закона не является логичным и в корне несправедливо. Вернемся к нему позднее. Сейчас мы рассматриваем совмещение именно налоговых режимов, а не просто видов деятельности на одном режиме.

Для того, чтобы разобраться в вопросах правомерности применения льготных тарифов, необходимо определить основной вид деятельности.

Определение доли доходов от льготной деятельности

Каким образом следует определять совокупный размер дохода?Закон 212-ФЗ устанавливает, что доходы определяются согласно Налоговому кодексу, а именно по правилам, установленным статьей 346.15.

При совмещении налоговых режимов, определяется по установленному, для каждого режима, порядку сумма доходов, затем полученные суммы складываются, таким образом вы получите совокупную сумму дохода организации.

Затем, для определения доли, сумму по каждому виду деятельности следует разделить на сумму совокупного дохода. Таким образом вы узнаете доходы по какому виду деятельности имеют преобладающий характер.

Далее, рассмотрим все возможные варианты.

Если доход от УСН превышает 70% в общем объеме дохода

Самая простая ситуация. В этом случае применяются пониженные ставки страховых взносов на основании пункта 8 Закона, в отношении всех работников.

Если основной вид льготной деятельности на УСН переведен на уплату ЕНВД

Если основной вид деятельности организации, применяющей упрощенную систему, указан в восьмом подпункте Закона 212-ФЗ, т.е. имеет право на льготу для упрощенки, переведен на уплату вмененного налога, может ли организация применять пониженные тарифы, установленные для УСН?

Давайте посмотрим, какой позиции по данному вопросу придерживаются различные ведомства?

Так, Фонд социального страхования в письме №15-03-11/08-1395 от 10 февраля 2012 года заявляет, что в рассматриваемой ситуации, страхователь имеет право на применение пониженных тарифов, если соблюдается условие о превалирующей доле доходов, по льготному виду деятельности. Иными словами, если по виду деятельности, переведенному на ЕНВД, доход достигает семидесяти процентов в общей сумме дохода, страхователь может применять льготу для УСН.

Что говорит по данному вопросу Министерство финансов? В своем письме №03-11-06/2/97 от 24 июня 2011 года Минфин высказывает мнение, согласно которому в данной ситуации страхователь вообще не имеет права на применение пониженного тарифа. Поскольку не соблюдается условие о режиме налогообложения. Ведь для применения пониженных тарифов страховых взносов на ЕНВД, следует руководствоваться иным пунктом законодательства.

Следует отметить, что в данном вопросе мнение Министерства финансов и Фонда соцстраха не является авторитетным, поскольку правом разъяснения вопросов законодательство относительно применения страховых взносов наделено Минздравсоцразвития России, который по данному вопросу заявляет следующее:

Обратите внимание, что для возможности применения пониженных взносов по страхованию работников в рассматриваемой ситуации, страхователь совмещает режимы. А ведь часто встречается ситуация, когда осуществляется один вид деятельности. Давайте рассмотрим и такой вариант…

Если единственный вид деятельности на УСН переведен на уплату ЕНВД

Если компания при УСН фактически осуществляет один вид деятельности, который указан в перечне подпункта 8, переводит деятельность на уплату вмененного налога, может ли он применять льготный тариф?Минтруд России в письме №17-4/524 от 04 декабря 2012 года подчеркивает, что страхователь теряет право на пониженные тарифы по страховым взносам в случае перевода единственного вида деятельности на ЕНВД.

В 2013 году налогоплательщик сам решает, будет он применять ЕНВД или нет.

Поэтому здесь у страхователя есть выбор – будет он применять УСН уплачивая страховые взносы по льготному тарифу, либо применяет ЕНВД пользуясь общими страховыми тарифами, но снижая налоговую нагрузку по Единому налогу. Единого рецепта здесь не существует, поскольку необходимо отдельно рассматривать каждый конкретный случай.

наверх

{module Article Suggestions}

Источник: https://paruscbp.ru/poleznaya-informaciya/kak-primenyat-ponizhennye-tarify-strakhovykh-vznosov-pri-sovmeshchenii-usn-i-envd.html

Пониженные тарифы страховых взносов в 2017 году при УСН: коды ОКВЭД

Какие виды деятельности в 2017 году позволяют организациям и ИП применять пониженные тарифы страховых взносов? Какие новые коды ОКВЭД соответствуют этим видам? Где указывать эти коды в расчете по страховым взносам? Ответы – в данной статье.

Льготные тарифы взносов на 2017 год при УСН

Тарифы страховых взносов на 2017 года установлены статьями 426–429 Налогового кодекса РФ. В частности, в этих статьях определены пониженные тарифы страховых взносов для тех, кто в 2017 году связан с упрощенной системой налогообложения (УСН).

Организации и ИП на УСН вправе применять пониженные тарифы, если заняты определенными видами деятельности.

При этом должны быть соблюдены два условия (согласно подпункту 5 пункта 1, подпункту 3 пункта 2, пунктам 3 и 6 статьи 427 Налогового кодекса РФ):

- доходы от такого вида деятельности с начала года составляют не менее 70 процентов от общей суммы всех поступлений за отчетный период;

- общая сумма доходов не превышает 79 000 000 руб.

Если обозначенные условия соблюдаются, что организация или ИП на УСН могут рассчитывать страховые взносы в 2017 году по пониженным ставкам.

| Условия льготного тарифа | Тарифы страховых взносов 2017 года | ||

| Пенсионные | Социальные | Медицинские | |

| Организации и предприниматели на упрощенке, которые заняты определенными видами деятельности и если их доходы нарастающим итогом за календарный год не превышают 79 млн руб. | 20% | — | — |

| Некоммерческие организации, которые применяют упрощенку и ведут деятельность в области: – социального обслуживания населения; – научных исследований и разработок; – образования; – здравоохранения; – культуры и искусства (деятельность театров, библиотек, музеев и архивов); – массового спорта (кроме профессионального). Исключение – государственные и муниципальные учреждения | 20% | — | — |

| Благотворительные организации на упрощенке | 20% | — | — |

Коды ОКВЭД на 2017 год по пониженным тарифам

Как видно из приведенной выше таблицы, применять пониженные тарифы в 2017 году вправе организации и ИП, которые занимаются определенным видом бизнеса (деятельности).

Каждый вид такой «льготной» деятельности должен соответствовать определенному коду, которые ему присвоен н в соответствии с общероссийским классификатором, действующим в 2017 году.

Льготные виды деятельности в 2017 году определяйте по подпункту 5 пункта 1 статьи 427 Налогового кодекса РФ и классификатору ОКВЭД 2. Классификатор ОКВЭД больше не действует не (приказ Росстандарта от 31 января 2014 г. № 14-ст).

В таблице ниже мы обобщили коды ОКВЭД, которые в 2017 года соответствуют пониженным тарифам страховых взносов, которые вправе применять организации и ИП, применяющие «упрощенку».

| Основной вид деятельности в 2017 году | Код по ОКВЭД 2 |

| производство пищевых продуктов | 10 |

| производство минеральных вод и других безалкогольных напитков | 11.07 |

| текстильное и швейное производство | 13, 14 |

| производство кожи, изделий из кожи и производство обуви | 15 |

| обработка древесины и производство изделий из дерева | 16 |

| химическое производство | 20 |

| производство резиновых и пластмассовых изделий | 22 |

| производство прочих неметаллических минеральных продуктов | 23 |

| производство готовых металлических изделий | 25 |

| производство машин и оборудования | 28 |

| производство электрооборудования, электронного и оптического оборудования | 26, 27 |

| производство транспортных средств и оборудования | 29, 30 |

| производство мебели | 31 |

| производство спортивных товаров | 32.3 |

| производство игр и игрушек | 32.4 |

| научные исследования и разработки | 72 |

| образование | 85 |

| здравоохранение и предоставление социальных услуг | 86, 87, 88 |

| деятельность спортивных объектов | 93.11 |

| прочая деятельность в области спорта | 93.19 |

| обработка вторичного сырья | 38.3 |

| строительство | 41, 42, 43 |

| техническое обслуживание и ремонт автотранспортных средств | 45.2 |

| сбор сточных вод, отходов и аналогичная деятельность | 37, 38.1, 38.2 |

| транспорт и связь | 49–53 |

| предоставление персональных услуг | 96 |

| производство целлюлозы, древесной массы, бумаги, картона и изделий из них | 17 |

| производство музыкальных инструментов | 32.2 |

| производство различной продукции, не включенной в другие группировки | 32.9 |

| ремонт бытовых изделий и предметов личного пользования | 95.2 |

| управление недвижимым имуществом | 68.2, 68.32 |

| деятельность, связанная с производством, прокатом и показом фильмов | 59.11–59.14 |

| деятельность библиотек, архивов, учреждений клубного типа (за исключением деятельности клубов) | 91.01 |

| деятельность музеев и охрана исторических мест и зданий | 91.02, 91.03 |

| деятельность ботанических садов, зоопарков и заповедников | 91.04 |

| деятельность, связанная с использованием вычислительной техники и информационных технологий (кроме организаций и предпринимателей, указанных в подп. 2 и 3 п. 1 ст. 427 НК РФ) | 63 |

| розничная торговля фармацевтическими и медицинскими товарами, ортопедическими изделиями | 47.73, 47.74 |

| производство гнутых стальных профилей | 24.33 |

| производство стальной проволоки | 24.34 |

Источник: https://buhguru.com/strahovie-vznosy/poni-tarif-strahvz-usn.html