Кому положен налоговый вычет: виды налоговых льгот

Каждый гражданин России в течение жизни и трудовой деятельности «вливает» в государственную казну налоговые выплаты различных типов.

В соответствии с буквой закона, плательщики не только обязаны платить налоги, но и имеют право на возврат части таких расходов. НК РФ предусматривает ряд ситуаций, позволяющих получить возмещение средств.

Материал, представленный ниже, познакомит вас с самыми актуальными и популярными видами налоговых вычетов в нашей стране, расскажет, кому положен налоговый вычет.

Кому положен налоговый вычет

Налоговые льготы: общая информация

Вычетом из налогов называется та сумма, на которую уменьшается выплата государству. Согласно данным НК РФ, выделяется шесть типов налоговых льгот.

Сегодня мы рассмотрим четыре типа таких вычетов: стандартные, имущественные, социальные и профессиональные. Ещё два касаются операций с ценными бумагами и инвестиционных товариществ, и вряд ли могут называться распространёнными.

Рассмотрим, что из себя представляют самые популярные из льгот в общем порядке.

Стандартные налоговые льготы рассчитаны на военнослужащих, людей, имеющих инвалидность, а также граждан, имеющих ребёнка или нескольких (в эту категорию входят и попечители, опекуны и родители приёмные).

Россияне, задумавшиеся о приобретении или самостоятельном строительстве жилья на купленном земельном участке, должны знать — они также входят в категорию граждан, имеющих возможность возврата налога. Также налогоплательщики могут получать социальные вычеты по налогам, облагаемым 13%-ной ставкой.

Ниже мы подробнее разберём, какие траты попадают под эти льготы. И последний вычет – профессиональный, получить который могут граждане с некоторыми нюансами в трудовой деятельности.

Таким образом, граждане могут сократить суммы, облагаемые налогами. Сделать это можно двумя способами – либо вернуть переплату, либо не платить налоги в определённых временных рамках.

Важно понимать, что вернётся не вся потраченная сумма понесённых расходов, а соответствующая ей сумма налогов, выплаченных ранее

Видео — Налоговый вычет: кто имеет право вернуть налог

Вид льготы: стандартный

Стандартные вычеты по налогам имеют одно большое отличие от трёх других типов – они не связаны с несением налогоплательщиком тех или иных расходов. Чтобы получить данную налоговую льготу, нужно лишь относиться к тем категориям граждан, которым она положена законом.

Предоставляются вычеты одним из агентов-работодателей, выплачивающих гражданину доходы. Каждый налогоплательщик сам волен выбрать, откуда черпать возвраты по налогам. Отметим, что и прямой наниматель, и другой налоговый агент способны предоставлять гражданам стандартные льготы.

Так, человек может сдавать в аренду автомобиль (деньги, полученные им, облагаются 13%-ной ставкой) и вправе требовать вычета у компании-арендатора.

Итак, рассмотрим, какие же категории граждан могут рассчитывать на стандартную льготу по налогам. В первую очередь, сумма налога уменьшится на пятьсот рублей ежемесячно для следующих плательщиков:

- Награждённых орденом Славы трёх степеней.

- Жителей блокадного Ленинграда.

- Узников концентрационных лагерей.

- Страдающих лучевой болезнью лиц (и иными недугами из-за облучения радиацией).

- Доноров костного мозга, благодаря которым выжили люди.

- Инвалидов с детства, а также инвалидов вторых и третьих групп.

- Героев СССР и России.

- Супругов и родителей военнослужащих, которые погибли при защите Родины.

- Эвакуированных из чернобыльской зоны отчуждения.

Уменьшение налоговой суммы на три тысячи рублей, распространяется на:

- Инвалидов Великой Отечественной войны.

- Инвалидов первой, второй и третьей группы, получивших серьёзный вред здоровью при защите (воинской службе) Родины.

- Получивших травмы или лучевую болезнь на производственном объединении «Маяк» и при сбросе радиационных отходов в Течу.

- Лиц, принимавших участие в учениях, сборке и испытании ядерного оружия.

- «Чернобыльцев», пострадавших при ликвидации трагедии.

- Военнообязанных — участников (включая уже уволенных со службы) работ на объекте «Укрытие».

Налогоплательщики, имеющие на попечении ребёнка и супруги кровных родителей, могут также получить стандартный вычет за детей. Эта льгота будет предоставлена «автоматически», неважно, получает ли гражданин другие налоговые вычеты.

Такой вычет будет произведён либо до совершеннолетия, либо, до двадцати четырёх лет, если это студент-очник или курсант дневного отделения, учится в аспирантуре или ординатуре. Работодатель обычно автоматически оформляет такую налоговую льготу, но информацию об этом лучше уточнить при трудоустройстве.

Также, если в семье появился новорождённый или приёмный ребёнок, нужно незамедлительно рассказать об этом на работе.

Родители имеют право на автоматические налоговые вычеты

Таблица 1. Стандартные налоговые льготы на детей

| Один ребёнок | 1 400 рублей |

| Два ребёнка | 1 400 рублей |

| Трое и более | 3 000 рублей |

| Ребёнок-инвалид | 12 000 рублей для родителей и усыновителей, половина этой суммы – 6 000 рублей для попечителей, приёмных семей и в случае оформления опеки |

Количество детей учитывается, независимо от их возраста. Если плательщик имеет 30-летнюю дочь и двух сыновей 10 и 16 лет, то месячный вычет составит 3 400 рублей (1 400+3 000 рублей).

В 2016 году законодательно было установлено, что «детские» стандартные льготы можно получить каждый месяц, доход в котором с начала года по нарастающему итогу не превысил 350 тысяч рублей. Это значит, что нужно сложить доход за этот месяц и все предыдущие с января месяца.

Посмотрим на примере. Заработная плата гражданина, имеющего двух несовершеннолетних сыновей, составляет сто тысяч рублей до вычета НДФЛ. При подсчёте доходов нарастающим методом получается, что в январе человек получил сто тысяч, в феврале – двести тысяч, в марте – триста тысяч. В апреле эта сумма уже достигает четырёхсот тысяч рублей.

Таким образом, за три месяца в году гражданин может получить данную льготу (2 800 рублей), за год сумма вычета составит 8 400 рублей. Чтобы получить эти деньги, нужно предоставить работодателю копию свидетельства о рождении детей или их паспортов, если дети старше 14 лет, а также заявление с просьбой сделать вычет.

После этих процедур за январь, февраль и март заработная плата будет облагаться меньшим налогом.

Для справки:

- Граждане, которые подходят сразу под несколько категорий, не имеют право сразу на все вычеты. Им полагается только один — максимальный. При этом «детские» льготы предоставляются дополнительно.

- В случае, если по вине налогового агента льготы были предоставлены в неполном объёме или не в срок, гражданин должен подать соответствующее заявление, после чего налоговая (финансовая) база будет пересчитана по окончании налогового периода.

Вид льготы: имущественный

Все имущественные налоговые вычеты также регламентированы НК РФ. Получить их могут те, кто:

- купил жильё и земельный участок;

- построил жилой объект недвижимости.

Каждый налогоплательщик один раз в жизни имеет право вернуть себе имущественный вычет на ту сумму, которая зафиксирована при покупке жилплощади. Как это происходит?

- Вы приобретаете недвижимость, оформляя её в собственность.

- Получаете подтверждение об уплате налогов в текущем периоде.

- Создаёте и передаёте в инспекцию декларацию о возврате 13% с покупки недвижимости.

Государство ограничивает затраты на приобретение жилья, позволяющие оформить имущественный вычет, двумя миллионами рублей. Соответственно, максимальное количество денег, вернуть которые удастся в свой кошелек, равняется 260.000 рублей.

Значение в два миллиона рублей является фиксированным для территории всей России. Ещё одно ограничение — вычет возвращается лишь при покупке или строительстве жилой недвижимости.

Вы можете приобрести участок и возвести на нём гараж или баню, но данные постройки не будут считаться недвижимостью жилого сегмента.

Возвратить налоговый вычет возможно не только от стоимости самой недвижимости.

В расходы «по факту» могут включаться: плата за работу мастеров-ремонтников, и прочие работы, связанные с отделкой нового жилья; расходы на разработку смет и проектной документации, покупка отделочных и строительных материалов.

Также к возврату можно вписать затраты на проведение газа, воды, электричества и канализации. Но эти расходы будут учитываться только тогда, когда в документах чётко указано, что вы приобретаете «недострой» без отделки, непригодный для жизни в незаконченном виде.

Покупка жилья в ипотеку

В ситуации, когда гражданин привлекает кредитные средства для покупки недвижимости, предусмотрены особые правила. На ипотечное жильё возврат начисляется, исходя не только из его стоимости, но и учитывая проценты банку.

В данном случае фактические расходы покрываются на сумму, не превышающую трех миллионов российских рублей.

Чтобы уладить данный вопрос с налоговой, к указанным выше документам нужно прибавить ещё некоторые официальные бумаги:

- Выписки из кредитной организации о передаче средств от продавца покупателю.

- Чековые листы по приходным ордерам.

Отметим, что статья №220 НК РФ гласит: «Если размер процентов в периоде выше, чем сумма доходов гражданина, невозмещённые ипотечные проценты переносятся на следующий год». Перенос возможен до полного возмещения всех процентов и окончания договора займа.

Статья 220. Имущественные налоговые вычеты

На право имущественного вычета не будут претендовать те, кто купил недвижимость у своих родителей, детей или иных родственников, а также работодателя – тех, кто считается «взаимозависимыми лицами».

Данный пункт призван обезопасить государство от выплат мошенникам, которые используют близкое окружение для обманных схем с деньгами.

Не получится возместить свои расходы и в том случае, если заплатил за недвижимость один человек, а её фактическим собственником стал другой – на 13%-процентный возврат не сможет претендовать ни новый владелец, ни лицо, осуществившее финансирование покупки.

Также имеется ограничение и для материнского капитала. Если часть выплаченной стоимости квартиры либо иного жилья была оплачена таким способом, сумма капитала фигурировать в выплатах от государства не может.

Возврат вычета за недвижимость поможет сэкономить бюджет

Вид льготы: профессиональная

Законодательно выделяются три группы граждан-плательщиков, трудовая деятельность которых имеет некоторые нюансы. Для них право на получение профвычета по налогам максимально подробно изложено в НК РФ. Мы же кратко рассмотрим, кто конкретно входит в данные категории.

Лица, ведущие частную практику и ИП-шники

Граждане этой категории получают вычет на основании документов, указывающих, что они действительно ведут деятельность и получают доход как индивидуальные предприниматели. Также плательщики должны документально подтвердить наличие у них расходов, связанных с получением прибыли от трудовой деятельности. Состав этих расходов принимается такими гражданами самостоятельно.

Граждане, которые работают по соглашениям между физическими и юридическими лицами

Речь идёт о специалистах, которые не наняты по трудовому договору и выполняют конкретные услуги или виды работ для заказчика. Для этой группы лиц вычет будет также равен расходам «по факту». При этом траты должны подтверждаться документами и быть связанными с трудовой деятельностью (выполненные работы, оказанные услуги в полном объёме).

Авторы литературных и научных произведений, деятели искусства, патентообладатели, создатели промышленных образцов и полезных моделей

В данном случае, как и в предыдущем, вычет будет равен сумме фактических документально подтверждённых расходов. Если документально подтвердить расходы не представляется возможным, существуют фиксированные ставки. К сумме начисленного дохода прибавится:

- 20% для авторов литературных произведений, научных трудов, исполнителей произведений литературы, авторов, работающих для эстрады, кино, театра и цирка;

- 25% для авторов музыкальных произведений;

- 30% для создателей видео и фильмов, фотографов, художников и дизайнеров, архитекторов;

- 40% получат декораторы, скульпторы, создатели музыки для балетов и опер, художники-оформители (в том числе графика, станковая живопись), авторы произведений для театральных постановок, симфоний, хоров, духовых оркестров, и граждане, написавшие музыкальное сопровождение для театральных постановок и фильмов.

Помимо вышеперечисленных пунктов, граждане, относящиеся к данным трудовым категориям, могут получить профвычет на госпошлину, уплаченную по факту их деятельности.

Как получить профвычет?

Если у гражданина есть работодатель-агент, нужно уведомить его о своём желании получить льготу — передать ему заявление. Если агента нет, письменное заявление с приложенной декларацией нужно подать в инспекцию.

Выплаты для профессионалов регулируются законодательно.

Вид льготы: социальная

Все налогоплательщики могут получить соцвычеты по налоговым платежам — об этом говорится в статье №219 Налогового кодекса РФ. Речь в ней идёт о тех доходах, которые облагаются по 13-процентной ставке.

Важным моментом является и то, что данные вычеты могут быть получены исключительно в отделении налоговой службы по месту жительства налогоплательщика. Обязательным условием будет подача налоговой декларации по НДФЛ именно за год, в котором производились нижеперечисленные расходы.

То есть, если вы проходили лечение в 2016 году, декларацию нужно подать строго в 2017 году.

Соответственно, плательщик должен предоставить в налоговую документы, подтверждающие его траты, например, договор на обучение. Заявление с прошением о налоговом возврате с 2010 года прикладывать не нужно. Теперь рассмотрим подробнее, в каких случаях можно рассчитывать на соцвычеты.

Получение образования

Если плательщик желает получить возврат за себя, то форма обучения (очная или заочная) роли не играет. Если выплата будет нацелена на детское образование – это возможно только для обучающихся на дневном отделении.

У вычета на обучение есть лимиты, установленные законодательно. Если вы оплачивали обучение сами на себя, ограничение будет «ждать» вас на отметке в 120 тысяч рублей, если на ребёнка — рубеж составит 50 тысяч рублей на каждого наследника. Если в качестве оплаты за учёбу был использован материнский капитал, право получения вычета теряется.

Оплата медицинских препаратов и лечения

В случаях, когда гражданин России получил платные услуги, связанные со здоровьем (не важно, в государственной или частной клинике) или покупал препараты, он может вернуть часть расходов.

При этом вычет можно оформить за себя, несовершеннолетних детей, супруга или родителей.

В перечень товаров и услуг, на которые распространяется соцльгота, входят диагностические и лечебные услуги «Скорой помощи», профилактика заболеваний и реабилитация, стационарное лечение и амбулаторные осмотры. Также вычеты оформляются на денежные взносы за полисы ДМС.

Финансирование пенсии в будущем

Возвраты, в первую очередь, направлены на тех, кто понёс траты, по собственному желанию (добровольно) оплачивая страхование своей жизни, или жизни близких родственников — мужа или жены, одного или обоих родителей, детей.

Вычет имеют право получить люди, которые подготовили взносы для обеспечения себя пенсией (но не от государства) или страхования для пенсионеров.

Во вторую очередь такой соцвозврат можно вернуть в счёт денег, выплаченных как дополнительные взносы, идущие в трудовую пенсию, а точнее, её накопительную часть.

Благотворительность

Государство даёт право на возврат части средств, которые пошли на добрые дела. Речь идёт о пожертвованиях религиозным организациям, а также образовательным, культурным и прочим учреждениям.

Но стоит понимать, что речь идёт только о деньгах.

Если гражданин самостоятельно приобрёл помощь в вещественной форме (мебель, техника, одежда и так далее), чтобы передать в качестве благотворительности, возврата ожидать не придётся.

Заключение

Как мы видим, законом предусмотрено множество налоговых послаблений для самых разных случаев и категорий граждан. Если часть из них положена только людям с определённым статусом, то добрая половина доступна всем без исключения налоговым резидентам.

Важно помнить, что государство не меньше вас самих заинтересовано в том, чтобы качество вашей жизни и жизни ваших близких постоянно росло.

И если пользоваться своими правами грамотно, то можно вернуть неплохие суммы денег, с которыми вы, может быть, уже попрощались.

Источник: https://nalog-expert.com/vozvrat-nalogov/komu-polozhen-nalogovyj-vychet.html

Льготы на НДФЛ в 2018-2019

Налоги — неотъемлемая часть любой страны, потому как лишь на за их счет могут быть осуществлены многие государственный программы и процессы. Налог на доходы физических лиц — очень популярный налог в Российской Федерации.

Он вносит достаточной больший вклад в бюджет государства, при этом для каждого гражданина он тоже имеет немалую величину.

Но существуют льготы по НДФЛ в 2018-2019 годах, который призваны помочь некоторым социальным группам одновременно в выплате налога и в содержании своего собственного бюджета достаточным для проживания.

Налог на доходы физических лиц

Начнем мы, пожалуй, с плавного введения в тему сегодняшнего разговора — НДФЛ и разберемся что же это за налог такой.

Итак, согласно государственному законодательству — НДФЛ должны выплачивать абсолютно все трудоустроенные граждане РФ.

Он вычитается с обязательной официально подтвержденной заработной платы налогоплательщика. Составляется налог обычно лишь 13 процентов от всей суммы платежа, который получает гражданин.

В разные года эта ставка менялась, но практически всегда держалась на одном и том же уровне.

Иногда также налог на доходы физических лиц необходимо выплачивать в обстоятельствах, которые не всегда связаны с получением заработной платы гражданина. Это могут быть некоторые другие случаи, когда субъект налогообложения получает денежные средства или материальный их эквивалент отрешенно от своей профессиональной деятельности. В такие случаи входит:

- гражданин получает законное наследство;

- гражданин провел сделку по купле-продаже собственности;

- гражданин получил какое-либо имущество в связи с договором дарения;

- гражданин получил денежные средства за нерегулярную работу или сделку.

В общем, говоря вкратце и обо всем, важно понять, что вообще любая прибыль, которую получает гражданин на территории страны облагается налогом. Даже граждане других стран, которые ведут деятельность в России обязаны выплачивать налоги, так как получает деньги на земле РФ.

Ну и последнее, что необходимо упомянуть — обязательное законное подтверждение источника дохода. Лишь официальная заработная плата, получаемая работником в Российской Федерации, облагается налогом на доходы физических лиц.

Льготы по НФДЛ

Также в налоговом законодательстве есть одна небольшая лазейка, если её вообще можно так назвать. Вообще, все называет это льготами, значит так будет далее. Эти самые льготы являются небольшими снисхождениями для некоторых социальных групп и представителей РФ. Выражается это всё в уплате налога по НДФЛ, а также в размере суммы и ставки.

Совсем недавно в законодательство были внесены некоторые поправки, которые как раз таки и касаются всех процессов, связанные с уплатой налогов по НДФЛ в Российской Федерации.

Ставка конечно так и осталась тринадцатипроцентной вне зависимости от вида деятельности и суммы доходов. Изменилось кое-что другое: налоговой базой теперь будет считаться вся совокупность доходов конкретного налогоплательщика.

Во всю сумму будут входит такие доходы, как:

- основной официальный доход, получаемый на работе;

- прибыль, полученная во время продажи имущества;

- денежное выражение законного наследства;

- прочие дивиденды.

Также получается, что в случае, когда вдруг весь совокупный налог будет равен 512 тысячам и более, ставка значительно увеличивается и доходит вплоть до отметки в 23 процента, что очень и очень много.

Вот именно здесь и начинают закрадываться кое-какие мысли о льготах, ведь если сосчитать, то от суммы в пол миллиона придется отдавать государству столько денег. Так что льготы действительно очень полезные для граждан, облагаемых НДФЛ. Но увы, их можно получить лишь в особенных случаях:

- проведение строительных работ в целях дальнейшего проживания;

- приобретение в собственность земли или средства передвижения;

- затраты на обучение или лечение недееспособных членов семьи;

- произведения пожертвований в бюджет религиозных общин;

- внесение средств в благотворительные организации;

- пенсионное страхование на добровольной основе;

- добровольное приобретение страхового полиса;

- затраты на оформление ипотеки.

Так что просто пойти и получить сбавку налоговой ставки не получится. Это возможно лишь при сложных финансовых обстоятельствах, как было указанно выше.

Какой размер суммы в льготах по НДФЛ в 2018 году

Поговорим же теперь о том, что такое льготы по НДФЛ чуть поконкретнее, покрывая все нужные выплаты по подоходному и начисленные суммы налога. Вообще все эти налоговые особенности при исчислении платы по налогу очень непросты, иногда даже требуют провести перерасчет по отдельной форме.

На предоставление по НДФЛ льготы необходим очень подробный взгляд, так как предоставление льготы по НДФЛ и до какой суммы она предоставляется — это всё достаточно тонкие вопросы не к сотрудникам и работникам, а уже к самому законодательству.

Также, вспоминая законы, надо сказать о том, что в далеком уже 2013 году в России был принят особый закон, который полностью освобождает от выплаты налога на доходы физических лиц несколько категорий граждан. Это можно сказать также какая-никакая льгота, только даже чуть лучше. В этой список счастливчиков входят:

- налогоплательщики, чей доход, получаемый с пользования земельных участков или помещений, идет в пользу властей и прочих граждан;

- налогоплательщики, обеспечивающие серьезную помощь специалистам-новичкам в сельскохозяйственной области;

- налогоплательщики, получающие социальные выплаты на ребенка из бюджета региона;

- налогоплательщики, получившие или получающие разные гранты или субсидии на открытие и последующие развитие КФХ.

При таких условиях, ответственный налоговый агент в процессе оплаты обязан будет вернуть налог, если он был уже оплачен.

Но для того, чтобы это произошло, сам налогоплательщик должен правильно составленное заявление, по которому он в будущем получит скидку или льготу по уплате НДФЛ.

Также важно участие начальника районной организации, который в сроки до десяти рабочих дней должен будет рассмотреть документы налогоплательщика и разрешить или запретить возврат средств.

Более того, помимо обыкновенных льгот на уплату налога, возможны и другие — социальные льготы для некоторых категорий граждан Российской Федерации. Только вот использовать право на этот вид льготы можно один раз в год. Льгота возможно для следующих налогоплательщиков:

- отцы или матери одиночки;

- военные, участвовавшие в боевых операциях времен Афганистана;

- родители недееспособного ребенка-инвалида.

В разговоре об установленной льготе надо упомянуть то, что она может быть абсолютно различной. Возьмем в пример родителей-одиночек, у которых есть скидка на оплату НДФЛ — до двух тысяч рублей.

Для граждан, воевавших в Афганистане — лишь 500 рублей. Однако, важно понимать то, что даже эти суммы налогов могут достаточно сильно отличаться как в меньшую, так и в большую сторону.

Зависят эти небольшие изменения от законов региона России, в котором проживает гражданин.

Получение льготы

Вернемся еще раз к законодательной части вопроса и поговорим о получении льгот в текущем 2018 году. Это в принципе не особо сложно, но важно помнить все шаги и правила, которые потребуется провести и соблюсти в процессе. А также заранее проверить наличие необходимых условий для предоставления льгот.

Для граждан, которые хотят получить льготы по месту официального трудоустройства, необходимо отправиться в местную бухгалтерию. Можно сделать это как в бухгалтерии предприятия, так и в бухгалтерии при налоговой службе в районе.

Детали распределения

На все эти налоговые льготы в соответствии с доходами физического лица могут претендовать различные категории налогоплательщиков и граждан Российской Федерации. К ним причисляются такие персонажи, являющиеся льготником, как: родители-одиночки, участники разных военных вооруженных конфликтов, семьи с ребенком-инвалидом, граждане, которые проводили многочисленные сделки с недвижимостью.

Ветерану боевых действий

На 2018 год, у всех работодателей есть одно статусное правило, которое состоит в запрете использования труда сотрудников, которые участвовали в каких-либо боевых действиях.

Хотя ранее в Налоговом Кодексе такого указано не было, а значит в правилах не значилось. Все выплаты ветеранам производились в соответствии с одноименным законом выплачивались через ПФР.

Поэтому даже налоги с этих выплат не собирали.

Вообще, раньше данный вопрос был подведомствен Конституционному суду РФ. Он сразу же постановил, что со всех ветеранов боевых действий Афганистана и прочих операций не должны собираться налоги. Основываясь на решении суда также позже был разработан и принят Госдумой соответствующий закон.

Президент РФ подписал Закон № 406-ФЗ в ноябре 2018 года. Он как раз таки и содержал все изменения в Налоговом Кодексе. Так что на сегодняшний день актуальным остается правило п. 69 ст. 217 НК о ежемесячных выплатах ветеранам. В соответствии с ним, НДФЛ с данных сумм не собирается.

Также очень важно отметить, что все ветераны, которые прошли боевые действия последних лет (Афганистан, Сирия, Чечня и прочие вооруженные конфликты) обязательно имеют удостоверение, подтверждающее их статус.

Продажа квартир или земли

В случае с квартирой, есть возможность не уплачивать с её продажи ни копейки по НДФЛ, если гражданин, который является налогоплательщиком здесь, владеет собственностью более трех лет.

А также НДФЛ не участвует в мелких сделках, которыми считается те, в которых прибыль бывшего владельца составила всего лишь один миллионов рублей.

Но и тут есть некоторые ограничения, действует это правило только на:

- помещения, которые были получены в связи с договором пожизненной ренты;

- жилые помещения, которые были переданы по наследству;

- подаренные близкими родственниками жилые помещения;

- жилые помещения, купленные ранее текущего года;

- приватизированные жилые помещения.

А для всех остальных видов жилых помещений, даже купленных на рынке недвижимости, срок в 2018 году был значительно увеличен — аж до пяти лет. Но распространяется данное правило только на физических лиц, которые купили недвижимость после 1 января 2018 года. Вся остальная недвижимость остается на сроке до 3 лет.

Именно поэтому продажа надвижимости, собственником которой налогоплательщик является менее трех лет будет все же облагаться налогом на доходы физических лиц. Продавец квартиры или дома может получить вычет в размере миллиона рублей на сумму покупки.

Поскольку эта тема чуть сложнее остальных, необходимо рассмотреть всё на небольшом примере, дабы понять всё получше.

Пример

Условный гражданин РФ купил квартиру два года назад за сумму в 1 600 000 рублей. Теперь же совершил сделку продажи и получил прибыль в 2 300 000 рублей. Ставка у нас всё та же — 13%, а значит налог будет составлять 299 000 рублей.

Тут можно сделать вычет, но надо подумать какой из возможных будет лучше:

- (2 300 000 — 1 000 000) * 13%, что равно 169 000 рублей;

- (2 300 000 — 1 600 000) * 13%, что равняется 91 000 рублей.

Конечно всем понятно, что, воспользовавшись вторым вариантов вычета, можно сэкономить куда больше и выйти в плюс. Только вот чтобы провести любые вычеты, собственник обязан иметь необходимые документы, которые подтверждают права на владение квартирой.

Помощь матери-одиночке

При получении статуса матери- или отца-одиночки налогоплательщик также получает возможность льготных платежей по НДФЛ. Как пример, женщина, родившая ребенка вне семьи и самостоятельно составившая бумаги о рождении, является той самой матерью-одиночкой.

Все одинокие родители обладают правом на двойные вычеты по ребенку. Чтобы это провести, надо составить необходимые бумаги для работодателя или ИФНС. Также важно наличие документов о рождении ребенка при получении вычета.

Возвращаясь конкретно к матерям, есть небольшая особенность. Когда данные в документ о рождении ребенка были внесены женщиной единолично, она обязана дополнительно оформить в ЗАГСе справку о рождении формы 25. Он будет подтверждением статуса родителя-одиночки.

Каждый месяц на двух первых детей по-отдельности мать может получить выплаты по 2 800 рублей. А на третьего и далее — уже по 6 тысяч рублей. Самый большой вычет же происходит в случае наличия у матери-одиночки ребенка-инвалида — 24 тысячи рублей.

Если ребенок

При получении вычетов на детей всё немного сложнее. Родители обязательно должны соответствовать некоторым требованиям:

- иметь официальную работу;

- иметь официальный доход, который облагается по НДФЛ в 13%;

- находится на территории России более 181 дня за один год.

Если все критерии соблюдены и вычет получен, то назначается он прямо с первого месяца рождения ребенка. А условиями прекращения вычета являются следующие варианты:

- ребенок вырос и достиг совершеннолетнего возраста;

- завершение обучения в ВУЗе на очном отделении или исполнение студенту 24 лет;

- бракосочетание до достижения совершеннолетия.

Все стандартные вычеты обычно оформляются работодателем каждый месяц снижают сумму облагаемого НДФЛ дохода.

Льгота по налогу может пойти на обучение ребенка, но лишь при условии, если тот учится на очном отделении образовательного учреждения. Это могут быть детские сады, школы, ВУЗы и прочие организации. Главное, чтобы эта организация имела соответствующую лицензию, позволяющую производить обучение детей официально и законно.

Также эта льгота может пойти на лечение ребенка, которое оплачиваются родные. На вычет можно приобрести, к примеру, многие лекарства, страховку, медицинские услуги, курсы лечения или хирургические операции. Здесь правило такое же — лицензия на оказываемые услуги.

Дабы не запутаться во всех этих мелких сложностях и аспектах, необходимо обязательно рассмотреть хоть один пример данного вычета.

Пример

Есть семья, в которой оба родители имеют официальную работу, имеют двух детей, не достигших совершеннолетия. Отец зарабатывает около 25 500 рублей в месяц, а мать — 43 тысяч рулей каждый месяц.

Без учета вычета, они бы получали доход в размере:

- 25 500 — 25 500 * 13%, что равно 22 185 рублей в доходе отца;

- 43 000 — 43 000 * 13%, что равно 37 410 рублей в доходе матери.

А вот если брать уже льготные вычеты в расчет:

- 25 500 — (25 500 — 2 800) * 13%, что равно 22 549 рублей в доходе отца;

- 43 000 — (43 000 — 2 800) * 13%, что равно 37 774 рублей в доходе матери.

Конечно разница не очень большая, но всё равно получать лишние 182 рубля в месяц при одном ребенке и 364 рублей при двух детях — очень даже неплохо и приятно.

Для детей инвалидов

В случае, когда гражданин России имеет ребенка с инвалидностью, у него есть полное право на получение вычетов по НДФЛ. Размер здесь уже довольно впечатляющий — 12 тысяч рублей.

Чтобы получить такую возможность, необходимо предоставить заявление на получение вычета и прикрепить к нему официальный документ о рождении, также, как и справку об инвалидности.

Более того, все одинокие родители имеют право на двойную льготу по ребенку-инвалиду.

Источник: https://inmoney.biz/lgoty-na-ndfl-v-2018-2019/

Какие изменения по налоговым вычетам вступили в силу в 2018 году

Налоговый вычет – это компенсация в виде установленной по закону суммы, уменьшающая размеры доходов, с которой оплачиваются налоги. В большинстве случаев под этим понятием подразумевается возврат части средств за налоги, которые были уплачены ранее.

Для примера, имущественный налоговый вычет дает право возвратить 13% суммы затраченного на приобретение жилья.

В 2018 году было внесено несколько поправок в Налоговый Кодекс (далее по тексту НК России).

Они вступили в силу с 1 января текущего года и относятся к нижеследующим сферам:

- cтандартные вычеты;

- dычеты на детей, в том числе детей-инвалидов;

- bмущественные вычеты.

Кроме этого, были внесены новые коды по выплатам вычетов в справку 2-НДФЛ. Также были пересмотрены сроки перечислений, которые необходимо совершать в бюджет от компаний работодателей.

Стандартные вычеты по НДФЛ в 2018 году

В 2018 году внесены некоторые поправки в уплату стандартных вычетов. Они указаны в ФЗ-317 от12.11.2015г.

Далее представим подробный перечень изменений:

- Увеличивается величина предельного дохода до суммы в 350000 руб.

- Также повышены суммы, которые выплачиваются родителям или опекунам, на иждивении которых находится ребенок инвалид (1 и 2 группа инвалидности) до 18 лет, либо до 24-х лет, если он учится в среднем или высшем учебном заведении на очной форме обучения. Для родителей размер налогового вычета составит 12000 руб.

Для опекунов (либо усыновителей) сумма определена в размере 6000 руб.

Социальные вычеты по НДФЛ в 2018 году

С 2018 года каждый сотрудник предприятия имеет право получать выплаты по социальным вычетам, выплачиваемым на обучение и лечение через своего работодателя. Для того чтобы воспользоваться этим правом, сотрудник должен получить уведомление в инспекции.

Чтобы это сделать, необходимо:

- предоставить в инспекцию документы, которые подтверждают расходы, а также написать заявление;

- забрать уведомление и предоставить его работодателю. Оно будет подготовлено в срок, не превышающий тридцати календарных дней.

Сотрудники имеют право накапливать вычеты и каждый раз получать уведомления в инспекции, если регулярно затрачивают средства на обучение и/или лечение. Получить вычеты можно одним платежом, либо по каждому уведомлению в отдельности.

Вычеты предоставляются в тот же месяц, когда работник подает документы в инспекцию. В случаях, если суммы доходов будут ниже размеров данных льгот, налог может быть возвращен в инспекции.

Детские вычеты по НДФЛ в 2018 году

Вычет на детей – это стандартная форма льготы, которой могут воспользоваться супруги, имеющие детей, в том числе опекуны, попечители, усыновители и приемные родители. Эта форма налоговой льготы предоставляется всем детям до 18 лет, а так же студентам (аспирантам, ординаторам, курсантам, интернам) до 24 лет, которые обучаются на очном отделении в среднем или высшем учебном заведении.

На первого и второго малыша размер выплат составляет по 1400 рублей. Третьи и последующие дети имеют право получить по 3000 рублей.

Порядок рождения детей исчисляется по хронологии и не зависит от того, имеют ли право старший ребенок (дети) на выплату детского вычета или нет.

По закону установлен лимит, при достижении которого выплата вычета прекращается. В 2018 году сумма достигла 350000 рублей (ранее была на отметке 280000). Для получения налогового вычета на ребенка нужно предоставить бухгалтерам компании, в которой работает родитель, копию свидетельства о рождении малыша.

Читайте также! Должностная инструкция менеджера по работе с клиентами

Существует два момента, с которыми могут столкнуться родители при получении данной льготы:

- В случае, если родители разведены, второй родитель (который не проживает с ребенком), имеет право воспользоваться налоговым вычетом только при условии его участия в обеспечении малыша.

Это может быть подтверждено алиментными платежами, которые перечисляются на ребенка. - Матерям и отцам одиночкам предоставляется право воспользоваться получением двойного размера налогового вычета. Это допустимо в случае, если один из родителей неизвестен, лишен родительских прав или его уже нет в живых.

Также удвоением размера вычета можно воспользоваться в случае наличия письменного отказа от второго родителя на его получение.

В случае достижения ребенка возраста 18 лет выплата льготы прекращается с 1 января года следующего за годом его совершеннолетия, либо в случае достижения лимита. Уплата выплат на студентов заканчивается с окончанием обучения, либо по достижении 24-х летнего возраста.

Имущественные вычеты по НДФЛ в 2018 году

Существенные изменения претерпели и вычеты на имущество, если продается недвижимость. С 2018 года повысился минимальный срок, в течение которого собственник владел имуществом и по истечении которого доход не облагается налогом.

До этого года он составлял три года для всех категорий владельцев. С нынешнего года для большинства собственников срок владения имущества увеличился до пяти лет.

Из этого правила существуют три исключения. Это категории владельцев, для которых установленный минимальный срок остался на прежнем уровне – три года.

- Собственники недвижимости, полученной по договорам дарения от кого-то из членов семьи и/или близкого родственника, либо в качестве наследства.

- Владельцы имущества, которое было получено вследствие приватизации объекта.

- Собственники, которые одновременно являются налогоплательщиками уплачивающими ренту, получившие недвижимость по договорам содержания с пожизненным иждивением.

Для остального имущества, под которое попадают гаражи, картины, машины и т.п., минимальный срок владения остается на прежнем уровне – 3 года.

Важно! На имущество в виде ценных бумаг налоговые льготы рассчитываются с учетом сальдирования убытков. Для его получения необходимо заполнить форму при подаче 3-НДФЛ.

Есть еще одно существенное изменение, которое коснулось имущественных вычетов – это введение коэффициента кадастровой стоимости при продаже недвижимости (домов, квартир, дач и т.п.). Ранее многие владельца собственности занижали реальную стоимость, указывая в договоре 1 млн. руб., что позволяло им избежать уплаты налога.

Теперь вводится коэффициент кадастровой стоимости. Это означает, что при продаже имущества будет учитываться его кадастровая стоимость за минусом коэффициента 0,7.

В случае, если в договоре прописана сумма ниже этого показателя, то она будет умножена на коэффициент 0,7. С 2018 года это новшество распространяется на все категории физических лиц, вне зависимости от разновидности недвижимости.

О праве на имущественный налоговый вычет 2018 (купля-продажа недвижимости) можно узнать из видео.

Коды вычетов по НДФЛ в 2018 году

На 20167 год утверждены новые коды вычета по НДФЛ. В соответствии с приказом ФНС добавлены коды, которые нужно указывать в справке 2-НДФЛ в третьем разделе в строке напротив доходов физического лица.

Читайте также! Аттестация сварщиков — как проходит?

Далее представлена таблица с данными кодами.

| 114 | Для первого ребенка. |

| 115 | Для второго малыша. |

| 116 | Для третьих и последующих детей родителя. |

| 117 | Вычеты, уплачиваемые на детей-инвалидов. |

| 118 | Для первого ребенка. |

| 119 | Для второго малыша. |

| 120 | Для третьих и последующих детей родителя. |

| 122 | Для первого ребенка. |

| 123 | Для второго малыша. |

| 124 | Для третьих и последующих детей родителя. |

| 104 | Вычеты для лиц, имеющих: орден героя России или СССР, участников ВОВ, супругов, а также родителей военных, которые погибли во время службы и некоторых других граждан. Полный перечень можно посмотреть в подпункте №2, пункте №1, статьи №218 НК России. |

| 311 | Для работников, которым предоставляется льгота по покупке или строительству недвижимости на территории Российской Федерации. |

| 312 | Лица, воспользовавшиеся услугой кредита и/или целевого займа, которым полагается налоговый вычет на сумму процентов, уплаченных по нему. |

| 501 | Льгота на стоимость подарков, которые были получены от предпринимателей и/или организаций. |

| 508 | Налоговый вычет на суммы финансовой помощи, выплаченной единовременно от работодателя, когда рождается ребенок. |

Сроки перечисления НДФЛ

С 20167 года вступило в силу несколько поправок по срокам перечисления НДФЛ в бюджет. Далее представлена таблица, в которой указаны сроки для разных форм выплат.

| Выплаты на счета работников посредством банка. | В тот же день, когда был уплачен доход. |

| Из кассы предприятия, средствами, полученными через банк для их выплаты. | Тот же день, когда деньги были перечислены из банка. |

| Из кассы предприятия, собственными средствами (выручкой). | В день, который следует за днем, когда удерживается налог. |

| Натуральная форма доходов | В день, который следует за днем, когда удерживается налог. |

| Доходы от материальной выгоды | В день, который следует за днем, когда удерживается налог. |

Отдельные изменения претерпели перечисления НДФЛ, которые уплачиваются с отпускных и листов нетрудоспособности, в том числе выдаваемых по уходу за детьми.

Выплаты НДФЛ должны быть произведены в последний день месяца (имеется в виду календарный день), когда была произведена выплата отпускных или больничных.

Все вышеуказанные изменения вступили в силу с 01.01.2016 года и будут действовать дальше, кроме случаев, если не будут утверждены новые нормы.

Как получить налоговый вычет за квартиру узнайте из видео.

Источник: https://vesbiz.ru/personal/nalogovye-vychety.html

НДФЛ: налог на доходы физических лиц в 2018 году

Налог на доходы физических лиц (НДФЛ) — это налог, который учитывается на основе совокупного дохода физических лиц и изымается в денежном виде за закончившийся год. Давайте разберем в этой статье, что собой представляет налог на доходы физических лиц в 2018 году.

В Российской Федерации, согласно статье 207 НК РФ, плательщиками НДФЛ являются физические лица – налоговые резиденты РФ, а также физические лица, которые не являются резидентами Российской Федерации, но при этом получают доходы от источников в России.

Объектом налогообложения НДФЛ (статья 209 НК РФ) соответственно является доход, который получен:

- от источников в РФ, независимо от того, кто его получает (резидент федерации или нет);

- от источников за пределами России, если получатель является резидентом Российской Федерации.

К содержанию

Налоговая база

Налоговая база по НДФЛ (статья 210 НК РФ) учитывает все доходы налогоплательщика, которые получены им в натуральной или денежной форме, а также в виде материальной выгоды.

На налоговую базу не влияют удержания из дохода физического лица, которые были осуществлены по решению суда или иных органов, имеющих на это право.

Налоговый период по НДФЛ определяется статьей 216 НК Российской Федерации и равен одному календарному году.

К содержанию

Сумма НДФЛ

Основная налоговая процентная ставка равна 13 %. Но ставка на некоторые виды доходов отличается от стандартной.

К таким доходам относят:

- призы и выигрыши, которые получает налогоплательщик, принимая участие в играх, конкурсах и других мероприятиях, на сумму, превышающую 4 тысячи рублей (35%);

- процентные доходы, получаемые от вкладов в банках, если сумма полученных процентов превышает размер начисленных процентов по депозиту в рублях, рассчитанных по ставке рефинансирования Центробанка РФ плюс 5%; если вклад в валюте, тогда с суммы процентов, превышающих 9% годовых (35%);

- сумму экономии на процентах при получении физическим лицом кредитных средств. Для займов в рублях объектом налогообложения является сумма рассчитанных процентов, превышающая 2/3 ставки рефинансирования, для займов в иностранной валюте база налогообложения исчисляется как разница начисленных процентов по договору и по ставке 9%;

- кроме той материальной выгоды, которая получена за использование кредитов, фактически израсходованных на приобретение жилого дома, квартиры или на новое строительство их же (35%);

- дивиденды, полученные нерезидентами РФ от долевого участия в деятельности российских организаций (15%);

- прямой доход нерезидентов Российской Федерации (30%).

К содержанию

Льготы по уплате

Льготы по НДФЛ предоставляются в виде налоговых вычетов. Проще говоря, это сумма, не облагаемая подоходным налогом.

Вычеты по налогу на доходы физических лиц бывают такого вида:

- стандартные;

- имущественные;

- социальные;

- профессиональные.

Физическое лицо может получить сразу несколько налоговых вычетов. Во время уплаты НДФЛ они суммируются, затем вычитаются из общей суммы прибыли, а из оставшегося уже платится налог.

К содержанию

Как заполнить декларацию для возврата НДФЛ при покупке квартиры: Пример

К содержанию

Что не облагается НДФЛ

В соответствии со статей 217 НК РФ, существует целый перечень доходов, не подлежащих налогообложению НДФЛ. Весь список мы здесь приводить не будем, а укажем только наиболее часто встречаемые варианты.

Итак, суммы, не облагаемые НДФЛ:

- Государственные пособия, выплаты и компенсации, которые выплачиваются согласно действующему законодательству. Сюда также относятся пособия по безработице, беременности и родам.

- Государственные и трудовые пенсии, которые были назначены в порядке, установленном законодательством РФ.

- Компенсационные выплаты, основанные на решениях органов местного самоуправления.

- Алименты.

- Гранты, которые предоставлены для поддержки образования, науки, культуры и искусства в РФ российскими или иностранными организациями в соответствии с перечнем правительства Российской Федерации.

- Иностранные, международные или российские премии за выдающиеся достижения в области техники, науки, образования, литературы, культуры и искусства.

- Суммы, предоставленные работодателями членам семьи погибшего работника или работнику в связи со смертью кого-то из семьи.

- Стипендии аспирантов, студентов и других учащихся.

- Доходы от выращенных в личных хозяйствах птиц, животных, а также продуктов пчеловодства, растениеводства и цветоводства.

- Доходы крестьянского или фермерского хозяйства, которые получены в этом хозяйстве.

- Доходы, полученные в наследство в денежном и материальном виде.

- Суммы в натуральном и денежном виде, которые налогоплательщик получает в результате дарения. Тут стоит уточнить некоторые моменты. НДФЛ с подарков не взимается, за исключением случаев дарения транспортных средств, недвижимого имущества, акций, паев, долей.

Есть еще много других статей доходов, которые не облагаются НДФЛ.

К содержанию

Индивидуальный предприниматель и НДФЛ

Платит ли ИП НДФЛ? Вопрос сложный, и тут все зависит от нюансов.

Во-первых, от системы уплаты налогов. Индивидуальный предприниматель, который выплачивает налоги по ЕНВД, ПСН или УСНО, не платит подоходный налог с доходов, полученных от деятельности на специальном режиме налогообложения.

Если же ИП находится на ОСНО, то он платит НДФЛ по итогам года.

Во-вторых, индивидуальный предприниматель перечисляет НДФЛ не только за себя, но и за своих наемных работников (в случаях, когда они есть). Но, как уже было замечено выше, это вопрос неоднозначный.

Если вы индивидуальный предприниматель, получили на протяжении отчетного года доход, который по законодательству Российской Федерации облагается налогом, и он был получен не от основного вида деятельности, то НДФЛ за него вы обязаны уплатить.

Примером такого дохода может быть сумма, полученная за продажу транспортного средства или недвижимости.

К содержанию

Что такое код бюджетной классификации НДФЛ

КБК – это перечень единых для всех кодов бюджетной классификации. Он утверждается Министерством финансов Российской Федерации. В нем находятся все статьи расходов бюджетных средств, ассигнований.

Коды являют собой двадцатизначные числа. Так вот, для индивидуального предпринимателя код бюджетной классификации НДФЛ нужен для уплаты подоходного налога за себя и за своих работников (если они имеются).

Для наемных работников индивидуальный предприниматель считается налоговым агентом по НДФЛ. При этом КБК НДФЛ для работников один, а для собственно ИП – другой.

К содержанию

Налоговый регистр по НДФЛ

Помимо всего прочего, индивидуальный предприниматель, выступающий работодателем, должен завести налоговый регистр по учету отчислений подоходного налога работников. За несоблюдение этого условия может грозить финансовый штраф.

Регистр по учету НДФЛ необходим для персонального учета данных по каждому физическому лицу, с которого налоговый агент удерживает налог.

К содержанию

Как начислять

Начисление НДФЛ в общем случае происходит по ставке 13% для резидентов Российской Федерации и 30% – для нерезидентов РФ в отношении дохода физического лица. Для резидентов процентная ставка снимается с суммы заработной платы за вычетом налоговых льгот по НДФЛ. Для нерезидентов учитывается только сумма начисленной зарплаты.

К содержанию

Проблемы НДФЛ

Самой главной проблемой уплаты НДФЛ является определение объекта налогообложения. Ввиду неоднозначности в законодательстве РФ часто возникают спорные ситуации, когда разная трактовка тех или иных видов дохода приводит к нарушению прав налогоплательщика.

К содержанию

Изменения НДФЛ в 2016 году

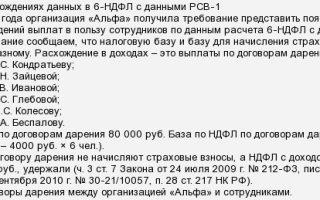

Основные изменения относительно НДФЛ в 2016 году касаются того, что с 1 января вводится новая форма расчета – 6-НДФЛ. В этой декларации должна содержаться информация о начисленных доходах работников, а также об уже выплаченных размерах налога. Сдается отчет не позднее последнего рабочего дня месяца, следующего за кварталом.

Если предприниматель несвоевременно подал форму 6-НДФЛ, с него удержат штраф в размере 1000 рублей; кроме того, фискальные органы имеют право заблокировать его текущий счет, если по истечении 10 дней отчет 6-НДФЛ не сдан.

В случае если доходы отсутствуют, отчет все равно обязательно подается, с указанием нулей во всех графах.

Второе значимое изменение относительно НДФЛ касается тех предпринимателей, у которых работают более 25 человек: им теперь нужно сдавать отчетность только в электронной форме.

Если предприниматель не удержал налог, ему обязательно необходимо уведомить фискальный орган: такое сообщение подается по специальной форме 2-НДФЛ до 1 марта (ранее срок подачи был до 1 февраля).

Ну и последнее наиболее значимое изменение касается предпринимателей, которые работают на патенте или ЕНВД: ранее они сдавали отчеты по форме 2-НДФЛ по месту ведения деятельности, а теперь им нужно будет посещать налоговую инспекцию по месту регистрации. Туда же необходимо будет приносить и новую форму 6-НДФЛ

К содержанию

Сроки подачи и уплаты в 2018 году

Начисление НДФЛ в 2018 году планируется осуществлять в том же порядке, что и в 2017 году. Налоговую декларацию нужно сдать в отделение ФНС РФ по месту жительства в срок не позднее 2 мая 2018 года.

Физические лица, получившие уведомление от налоговой службы, в соответствии с ст.227 НК РФ, перечисляют авансовые платежи:

- за первые полгода – не позже 15 июля текущего года в размере половины годового аванса;

- за третий квартал – не позднее 15 октября, в размере четверти годового аванса;

- и за четвертый квартал – не позднее 15 января следующего года, также в размере одной четверти от годовой суммы авансового платежа.

К содержанию

Налог на доходы физических лиц: Видео

Источник: https://IPinform.ru/nalogi-iplatezhi/nalogi-ip/nalog-na-doxody-fizicheskix-lic-ndfl.html