О налогах и о жизни

29 августа 2012 года Арбитражный суд Москвы рассмотрел спор о признании недействительным решения налогового органа о привлечении компании к ответственности по ст. 123 НК РФ за неудержание и неперечисление налоговым агентом налога на прибыль, а также о доначислении пени по налогу на прибыль с доходов иностранных организаций.

Дело рассмотрено в пользу налогоплательщика.

Фабула: Компания, зарегистрированная на территории Кипра, (далее — Компания) в целях развития бизнеса на территории РФ, заключила с кипрской же компанией договор займа.

В свою очередь Кипрский кредитор Компании является заемщиком у организации, зарегистрированной на территории Британских Виргинских островов.

Налоговый орган в ходе налоговой проверки обнаружил письмо, направленное Кипрским кредитором Компании, с просьбой о направлении выплат по процентам не на Кипр, а в адрес компании с Британских Виргинских островов.

На основании данного письма налоговый орган посчитал, что поскольку выплаты по договору займа производились на счет компании, зарегистрированной на Британских Виргинских островах, то к уплате процентов не должно применяться Соглашение с Кипром об избежании двойного налогообложения, а значит, при выплате процентов необходимо удерживать подоходный налог.

При этом, по мнению налоговиков, все три компании являются аффилированными лицами, действующими в рамках схемы минимизации налогообложения с фиктивным использованием Соглашения с Кипром.

Налогоплательщик: не согласился с выводами налогового органа, поскольку в данном случае он выплачивает проценты именно Кипрской компании по договору займа.

Арбитражный суд: рассмотрел дело в пользу налогоплательщика отметив, что факт перечисления процентов по договору займа на счет третьего лица не имеет значения для применения Соглашения с Кипром.

Суд, сославшись на позицию ВАС из Постановления от 26.05.09 № 730/09, указал, что в рассматриваемом случае не имеет значение кого кредитор управомочил на получение денежных средств по договору.

Следовательно, необходимо считать, что проценты были выплачены именно Кипрской компании — кредитору.

В отношении аффилированности сторон суд указал, что налоговым органом не учтен п. 5 ст. 11 Соглашения с Кипром, согласно которому единственным следствием «особых отношений» между плательщиком, лицом, имеющим право на проценты, и каким-либо другим лицом может быть неприменение Соглашения лишь к превышению суммы процентов над суммой, которая была бы согласована при отсутствии таких отношений.

Ссылка инспекции на факт создания данными компаниями схемы минимизации налогообложения путем формального применения Соглашения как аргумент для неприменения Соглашения с Кипром также был отклонен судом. В данном случае суд применил п. 1 ст.

29 Соглашения с Кипром, согласно которому такая цель создания компании, как получение льготы (освобождение от налогов), может быть установлена только в рамках консультаций между компетентными органами России и Кипра (то есть между Министерствами финансов этих государств).

Следовательно, только по совместному решению Министров финансов резидент Кипра мог бы быть лишен права на освобождение от российского налога.

В заключение хочется отметить, что хотя налоговый орган и проиграл первую инстанцию, сам по себе новый подход налоговиков к вопросу применения схем с участием оффшора и попытках их прикрыть, заслуживает внимания. В связи с чем я обязательно буду следить за ходом развития данного дела, если конечно налоговики примут решение о дальнейшем обжаловании.

Текст решения

Решение Арбитражного суда Москвы от 29 августа 2012 г. № А40-60755/12

11.09.2012

АРБИТРАЖНЫЙ СУД ГОРОДА МОСКВЫ

Р Е Ш Е Н И Е Именем Российской Федерации

г. Москва

«29» августа 2012г. Дело № А40-60755/12

20-388

Резолютивная часть решения объявлена «22» августа 2012г.

Полный текст решения изготовлен «29» августа 2012г.

Арбитражный суд рассмотрел дело по заявлению Компания «Истерн Вэлью Партнерс Лимитед» (Республика Кипр) (125284, г. Москва, Хорошевское ш., д. 32 А) к Межрайонная ИФНС России по № 47 по г.Москве (ОГРН 1047710090658; 125373, г. Москва, Походный проезд, вл.3, корп1, этаж 5)

о признании недействительным решения

Источник: https://www.nalog-briz.ru/2012/10/29082012-40-6075512.html

Что такое двойное налогообложение и как его избежать?

Как устранить двойное налогообложение?

Проблема вычитания налога сразу двумя государствами является достаточно актуальной темой, так как в силу различных основ налогового законодательства в странах мира многие физические лица, получающие прибыль вне территории родины, попадают под двойной вычет из них, им приходится платить по месту получения дохода и по месту гражданства.

Понятие двойного налогообложения

Это вычитание налогов из доходов лиц в нескольких странах мира – по месту пребывания и по месту формирования данных доходов.

Происходит взыскание налогов согласно двум направлениям, в которых работает фискальная служба:

- По территориальному принципу – в таких странах сбор налогов происходит в более лояльном контексте, так как они претендуют только на доходы полученные в пределах страны;

- По принципу резидентности – здесь сбор рассчитан на получение максимум вливаний в бюджет, так как налог изымается с резидента вне зависимости места получения его дохода.

Как устранить двойное налогообложение — смотрите в этом видео:

Основные разновидности

Налогообложение зависит от используемой схемы и бывает следующих типов:

- Международный двойной экономического типа – снимается со всех субъектов одновременно, которые получили доход от одной операции, то есть их доход является общим. Это инициативный вариант получения сборов от резидента, доход которого был получен за границей;

- Международный двойной юридического типа – это доход полученный по выполненной операции одним лицом, с такого оборота вычитается налог сразу несколькими государствами. В отношении данного типа сформирован свод специальных правил, согласно которым юрисдикция 2-х государств разделена для выполнения операции, а это значит, что необходимо наладить отношения между государствами, имеющими отношение к доходу и лицу, получившего его.

Классификация по уровню

На классификационный признак влияет и уровень проведения операции, в зависимости от него могут формироваться такие виды:

- Внутренний – когда имеет значение важность и уровень административно-территориальной единицы, в пределах которой был получен доход, но при этом на любом округе оно осуществляется.

В свою очередь данный тип также подразделяется согласно выполненным операциям на каналы:

- Вертикальный, согласно которому необходимо уплатить два вида налога – местный и государственный;

- Горизонтальный – его особенность в индивидуальном подходе к каждой операции, в зависимости от региона ее выполнения, то есть доступно уплатить только налоги проведенные на территории данного муниципалитета, можно уплатить все касающиеся операции налоги или общегосударственные.

- Внешний – за пределами РФ, в подобной ситуации сталкиваются своды налогового законодательства двух государств, налогоплательщику придется удовлетворить требования фискальных служб на обеих территориях.

Негативные стороны налогообложения, приводящие к противоречию

Среди минусов данного способа вычитать сбор является:

- Дележ прибыли налогоплательщика сразу двумя государствами в один и тот же период, что в результате составляет немалую сумму для субъекта;

- Выделение резидентов и нерезидентов является крайне проблематично, для этого необходимо создавать новую классификацию доходов;

- Необходимость в создании четкой законодательной базы, которая строго регламентирует объект налогообложения для возможности взыскания.

Важно: именно такое взаимодействие поможет урегулировать вопрос и найти компромисс интересов двух государств.

Что такое двойное налогообложение?

Это пакт между двумя государствами, в котором четко указаны правила вычитания налогов в тех случаях, когда объект прибыли расположен на территории страны, где субъект не числится резидентом.

Необходимость в нем – формирование перечня налогов, которые попадают под действие соглашения, а также перечень субъектов, являющихся субъектами двойного вычитания налога.

Также такой договор содержит все существенные условия – срок действия, условия налогообложения, порядок разрыва сотрудничества.

Важно: Россия имеет 82 соглашения об избежании двойного вычета налога с прочими государствами.

Преимущества таких договоренностей явные:

- Это предотвращение двойного или обременительного вычитания налога;

- Эффективный инструмент, предусматривающий применения только положительных сводов налоговых законов двух стран;

- Возможности для налоговых новшеств с учетом национальных законов налогообложения;

- Минимизация ставок;

- Фиксация резидентности и местоположения объекта дохода.

При этом следует понимать, что такое послабление:

- Не даст избежать внесения обязательных платежей;

- Оно имеет несколько направлений и вариантов взыскания взносов и при неправильном подходе можно не сократить, а наоборот увеличить их;

- Для использования соглашения с выгодой необходимо учитывать все нюансы страны, где предполагается размещение бизнеса и наличия подписанного с ней соглашения родного государства.

Применение соглашения о создании специальных экономических зон:

- Налоги на прибыль и капитал;

- Физические и юридические лица, резиденты и нерезиденты.

Что такое прямые налоги и относится ли налог на прибыль и капитал к этой категории — узнайте по ссылке.

Методы устранения двойного налогообложения.

Важно: взнос в казну зарубежной страны не может быть меньшим 13% обязательных к уплате в России.

То есть необходимо вычитать взнос в казну иностранного государства с учетом налога в России, а это значит, что налог следует начинать рассчитывать от российского сбора.

Отсюда вытекает, что с вычитанной суммы налога 13% идет на уплату налога в РФ, а остальная часть остается в государстве, где находится объект прибыли.

Оформление прибыли от аренды

Получение прибыли за рубежом необходимо декларировать, выполнить это можно в течение 3 лет. Для декларирования используется налоговая декларация 3-НДФЛ, в которую вносятся все сведения относительно получения доходов за границей.

Как отразить переплату по НДФЛ и что делать в таком случае вы можете узнать в этой статье.

К справке следует приложить:

- Справку о взносе сбора за границей, при этом ее следует перевести на государственный язык и заверить у нотариуса;

- Документ, отражающий тип дохода и его размер за календарный год, в нем также следует указать дату сбора и его сумму.

Налогообложение при реализации зарубежного имущества

До 1 января 2016 года российским законодательством предусматривалась уплата налога при продаже имущества за рубежом страны и в ее пределах в одинаковых размерах, исключения не были предусмотрены.

Но с 1 января вычитания налога от продажи имущества можно избежать, если:

- Владелец располагал собственностью свыше 5 лет;

- Получил ее согласно дарственной или ухаживал за недееспособным членом семейства, который являлся владельцем имущества, в таких случаях имущество должно было находиться в собственности от 3 лет.

- При этом жилье не имело отношения к предпринимательской деятельности.

Оформление прибыли от продажи имущества

Оформление прибыли в данном случае происходит следующими этапами:

- Следует разобраться имеет ли бывший владелец отношение к категориям, которые освобождаются от уплаты сбора;

- Если нет, необходимо составить и подать декларацию до 30 апреля следующего за получением дохода года. Как заполнить в общем порядке налоговую декларацию налогоплательщика вы можете прочесть здесь;

- Уплатить пошлину до 15 июля этого же года.

Исчисление налога с деятельности предпринимателя

Согласно существующим правилам, в случае получения дохода на территории любой страны, налоговый сбор следует внести только в ее казну, но при учете следующих пунктов:

- Прибыль получена путем постоянного представительства;

- Лицо, получившее ее не является резидентом другой страны.

При этом, если доход получен посредством представительства, то налог изымается именно с той части, которая получена представительством.

В данном случае необходимо понимать и соблюдать условия представительства:

- Представительство может осуществляться только посредством постоянного пункта нахождения, который имеет постоянный характер, это не может быть переносная палатка;

- Представительство может иметь вид целостного проекта, если предусмотрено выполнение работ, требующих перемещение, к примеру, строительные;

- Представительство не может выражаться в лице агента имеющего резидентность страны;

Важно: при этом коммерция должна в полном или частичном объеме выполняться посредством указанной локации.

- Если помещение предназначено для выполнения вспомогательных или временных мероприятий, то его нельзя считать местом представительства, в таком случае не может быть речи о взносе налога в казну одного государства.

Заключение

При получении дохода от любой деятельности за границей следует учитывать все особенности налоговых законов данной страны, но при этом помнить, что налоговые платежи в любом случае обязательны, и уклонение от данной процедуры уголовно наказуемо. Уплачивать налог за рубежом по меньшей ставке чем на родине и не подавать за это отчетность неприемлемо.

В каком порядке применяется Конвенция об избежании двойного налогообложения вы можете посмотреть тут:

Источник: https://FBM.ru/bukhgalteriya/nalogooblozhenie/dvoynoe-nalogooblozhen.html

Соглашение об избежании двойного налогообложения: как не платить налог дважды

Налоговым резидентом России, обязанным платить в РФ налог на доходы от активов во всём мире, считается тот, кто живёт на территории страны более 183 дней в году. В частности, под это определение попадают многие владельцы заграничной недвижимости, которые могут получать доход от аренды или при продаже жилья.

Если они являются российскими налоговыми резидентами, то возникает ситуация, при которой они должны платить налоги как за рубежом (по месту нахождения объекта), так и в России (по месту своего налогового резидентства). Однако налог не может взиматься два раза: он платится только за рубежом, а разница засчитывается в России.

Это предусмотрено соглашениями об избежании двойного налогообложения.

Соглашение об избежании двойного налогообложения — что это?

Соглашение об избежании двойного налогообложения — это заключаемый между двумя странами договор, который устанавливает правила, по которым взимаются налоги с организаций и физических лиц в тех случаях, когда активы, приносящие доход, находятся не в стране резидентства получателя дохода.

В соглашении об избежании двойного налогообложения указаны виды налогов, которые попадают под действие документа, а также круг лиц, на которых распространяются его нормы. Также в таком соглашении приводятся условия налогообложения, срок действия и порядок прекращения договора. Россия заключила соглашения об избежании двойного налогообложения с 82 странами.

| Австралия Австрия Азербайджан Албания Алжир Аргентина Армения Белоруссия Бельгия Болгария Ботсвана Великобритания Венгрия Венесуэла Вьетнам Германия Гонконг (с 01.01.2017) Греция ДанияЕгипет | Израиль Индия Индонезия Иран Ирландия Исландия Испания Италия Казахстан Канада Катар Кипр Киргизия Китай КНДР Корея Куба Кувейт ЛатвияЛиван | Литва Люксембург Македония Малайзия Мали Мальта Марокко Мексика Молдова Монголия Намибия Нидерланды Новая Зеландия Норвегия Польша Португалия Румыния Саудовская Аравия Сербия СингапурСирия | Словакия Словения США Таджикистан Таиланд Туркменистан Турция Узбекистан Украина Филиппины Финляндия Франция Хорватия Черногория Чехия Чили Швейцария ШвецияШри-ЛанкаЮАРЯпония |

«Что касается, например, доходов в Эстонии или других странах, с которыми Россия не заключила соглашения об избежании двойного налогообложения, то резиденты РФ платят налоги два раза, в обеих странах.

Если законодательством Эстонии предусмотрено взимание налога с нерезидента, то уплаченная сумма не будет учтена в РФ, так как фактически уплаченные суммы налога с доходов, полученных в иностранном государстве, не засчитываются при уплате налога в России, если иное не предусмотрено соответствующим международным договором, подписанным РФ»,— говорит юрист Tranio Екатерина Шабалина.

Для покупателей и владельцев зарубежной недвижимости соглашения об избежании двойного налогообложения важны в первую очередь потому, что позволяют зачитывать в России налог на доходы от аренды и при продаже такого имущества.

Как учитывается налог при получении дохода от аренды

«Если российский резидент получает доход от недвижимости, расположенной, например, в ФРГ, сумма налога, уплаченного в Германии, будет вычтена из суммы налога, подлежащего уплате в России.

Сумма налога рассчитывается по российскому налоговому праву (по ставке 13 % и установленным правилам) и вычитается из суммы уплаченного зарубежного налога. Следует помнить, что вычет не сможет превысить сумму налога, исчисленного в России.

Соответственно, если сумма налога в государстве-источнике дохода была уплачена в меньшем размере, чем было рассчитано в России, то недостающую часть придётся доплатить уже в РФ»,— поясняет Екатерина Шабалина.

Если вы получаете доход от аренды, вы должны самостоятельно задекларировать его в России, представив в налоговый орган по месту жительства декларацию по форме 3-НДФЛ (лист «Б», или доходы от источников за пределами Российской Федерации).

К налоговой декларации прилагаются:

- выданные зарубежной налоговой документы, подтверждающие сумму полученного дохода и уплаченного с него налога, а также их нотариально заверенный перевод на русский язык. В этих документах должны быть отражены вид дохода, его сумма, календарный год, в котором был получен доход, сумма налога и дата его уплаты.

- или копия налоговой декларации, поданной за рубежом, с копией платёжного документа об уплате налога (всё это также должно быть переведено на русский язык и нотариально заверено).

«Сумма уплаченного за рубежом налога зачитывается только после подачи этой декларации, по окончании налогового периода. Заявить о доходах и получить зачёт налога можно в течение трёх лет после окончания отчётного года, в котором были получены доходы»,— говорит Екатерина Шабалина.

Например, российский налоговый резидент владеет германской недвижимостью, которая приносит 10 тыс. евро в год в качестве дохода от аренды.

Сумма подоходного налога в Германии составит 2 324 евро (ставка — 23,24 % от арендного дохода с учётом надбавки в поддержку солидарности), в России — 1 300 евро (13 %).

Поскольку сумма в 1 300 евро меньше, чем 2 324, то владельцу недвижимости не придётся ничего дополнительно платить в РФ.

При этом вычеты, полученные за рубежом, не учитываются при расчёте налогооблагаемой суммы в России. Допустим, россиянин сдаёт в аренду дом во Франции и получает 18 тыс. евро в год.

Согласно французскому законодательству, он имеет право вычесть из налогооблагаемой суммы 50 % в связи с расходами на содержание жилья. Следовательно, 9 тыс. евро облагаются налогом на доход от аренды. Минимальная ставка для нерезидентов — 20 %.

Значит, в год россиянин выплачивает налог в сумме 1 800 евро. Поскольку в России не действует подобная система вычетов при уплате налогов, платить пришлось бы с полной суммы в 18 тыс. евро по ставке 13 %, то есть 2 340 евро в год.

Но так как между Россией и Францией действует соглашение об избежании двойного налогообложения, россиянину нужно заплатить налог во Франции, а в РФ только доплатить разницу — 540 евро.

Также важно знать, что, уплачивая в России налог по упрощённой схеме налогообложения, нельзя получить зачёт иностранного налога, и налогообложение в таком случае будет двойным.

Как учитывается налог при продаже зарубежной недвижимости

Согласно письму ФНС № ЕД-3-3/4062@ от 9 ноября 2012, законодательство Российской Федерации не различает продажу недвижимости в России и за рубежом — в обоих случаях действуют одинаковые правила.

По словам Екатерины Шабалиной, полученный от продажи зарубежной недвижимости доход не подлежит налогообложению, и продавец не обязан подавать налоговую декларацию в России в двух случаях:

- для объектов, купленных до 1 января 2016: если продаётся недвижимость, которая была в собственности более трёх лет;

- для объектов, купленных после 1 января 2016: если продаётся недвижимость, которая была в собственности более пяти лет (общий случай) или трёх лет (если налогоплательщик получил объект по наследству или в дар от родственника или члена семьи, по договору пожизненного содержания с иждивением).

Освобождение от налога можно получить, если имущество не используется для предпринимательской деятельности. Определение предпринимательской деятельности дано ФНС в письме № ЕД-3-3/412@ от 8 февраля 2013.

Если продавец не попадает под указанные выше условия, то ему нужно подать налоговую декларацию по форме 3-НДФЛ до 30 апреля года, следующего за годом получения дохода, и до 15 июля уплатить налог.

Как и налог на доход от аренды, налог на доход от продажи может быть засчитан в России в рамках устранения двойного налогообложения. Для российских резидентов ставка составляет 13 %.

Например, в 2010 году российский резидент решил купить квартиру в Испании за 500 тыс. евро, а в 2016 он продал её за 550 тыс. Прирост капитала — 50 тыс. евро — облагается испанским налогом по ставке 24 %.

Сумма налога в этом случае — 12 тыс. евро.

Поскольку между покупкой и продажей прошло более трёх лет, согласно российскому законодательству, подавать в РФ декларацию не нужно, достаточно заплатить налог в Испании.

•

Важно помнить, что уклонение от уплаты налогов — уголовное преступление. Платить налоги за рубежом по меньшей ставке, чем в России, и не заполнять при этом налоговую декларацию на родине — незаконно.

Юлия Кожевникова, Tranio

Источник: https://tranio.ru/articles/double_taxation_avoidance/

Соглашения об избежании двойного налогообложения: моменты, на которые следует обратить внимание

При создании налоговой системы каждое государство может руководствоваться следующими принципиальными подходами: облагать налогами общемировой доход резидентов (принцип резидентности) либо же доходы, полученные на территории государства как резидентами, так и нерезидентами (принцип территориальности).

В настоящее время из-за существенных различий в системах налогообложения разных стран государства пользуются двумя этими принципами одновременно.

В результате резиденты уплачивают налоги со всех доходов вне зависимости от места их получения, нерезиденты уплачивают налоги от деятельности, осуществляемой на территории страны.

Так и формируется проблема двойного налогообложения на доход, получаемый нерезидентом государства.

Решение этой проблемы имеет два пути. Первый – предоставление резидентам одностороннего зачета налогов, уплаченных за рубежом. Второй – разделение налогообложения между страной, в которой получается доход, и страной, резидентом которой является получатель. В данном случае заключаются соглашения об избежании двойного налогообложения.

Налоговые соглашения получили свое распространение к середине прошлого века, в особенности, после Первой мировой войны.

Сначала эти соглашения затрагивали только некоторые виды налогов, но впоследствии, уже к 60-м годам, была разработана типовая модель этого документа.

В 1963 году Организацией экономического сотрудничества и развития (ОЭСР) была предложена типовая конвенция об устранении двойного налогообложения доходов и капитала, на основании которой и сегодня заключаются подобные соглашения.

Особенности налоговых соглашений

Соглашения об избежании двойного налогообложения не заключаются с так называемым классическими оффшорными юрисдикциями, или же их действие не распространяется на фирмы, действующие в оффшорном режиме.

https://www.youtube.com/watch?v=IC7ThmPtDug

В настоящее время действие соглашений распространяется только на «прямые» налоги, в частности, налог на прибыль, НДФЛ и т.д. Косвенные налоги в настоящее время не затрагиваются, хотя работа в этом направлении ведется.

Положения типовой конвенции ОЭСР

Согласно статье первой конвенции, субъектами налогового соглашения являются резиденты договаривающихся государств. Таким образом, компании, не имеющие подтверждения своей резидентности, не могут пользоваться преимуществами соглашений.

Во второй статье определены виды налогов. Здесь важно упоминание о том, что в случае изменений в налоговом законодательстве новые налоги, появившиеся взамен устаревших, а также дополнительные попадают под действие соглашения.

Третья статья содержит определения терминов, так как зачастую определения налогового законодательства в странах не совпадают с определениями, установленными в соглашении. Терминология соглашения в этом случае является приоритетной.

Резидентность

Важна и статья, в которой объясняется понятие резидентности, а также описываются механизмы, применяющиеся в различных ситуациях.

Например, в случае, если компания является резидентом в нескольких странах по различным критериям, применяется «разрыв связи», в результате которого компания признается резидентом только по одному критерию, чаще всего – по критерию постоянного управления и менеджмента.

В случае если компания зарегистрирована в какой-либо респектабельной юрисдикции, она может быть признана резидентом другой страны с более благоприятным налоговым режимом. Таким образом достигается оптимизация налогового бремени и в то же время компания сохраняет преимущества регистрации в оншоре.

Постоянное представительство

Термин «постоянное представительство» является налоговым и не имеет ничего общего с представительствами в распространенном смысле этого слова. Постоянное представительство в какой-либо стране квалифицирует деятельность иностранной (нерезидентной) организации как определяющую необходимость уплачивать налог на прибыль.

Постоянное представительство возникает на основании физического присутствия на территории страны в виде имущества или персонала, а также ведения предпринимательской деятельности (есть виды деятельности, не ведущие к образованию постоянного представительства, в частности, закупки, хранение запасов, ведение исключительно бухгалтерской деятельности, маркетинговых мероприятий или рекламы).

Наличие независимого агента – физического или юридического лица, наделенного полномочиями по подписанию контрактов, – также может стать основанием для возникновения постоянного представительства.

Например, если российский поверенный подписывает договор от имени иностранной компании, руководствуясь генеральной доверенностью, это может быть признано основанием для возникновения постоянного представительства и повлечет за собой уплату налогов на территории России.

Доходы

Все доходы можно условно разделить на активные, т.е. связанные с коммерческой деятельностью, и пассивные – инвестиционные доходы от использования недвижимого имущества, дивиденды, плата за интеллектуальную собственность. В соглашении четко прописано, в какой стране они облагаются налогами.

- Недвижимое имущество облагается в стране источника дохода.

- Проценты и дивиденды выплачиваются как в стране источника дохода (от 5 до 15 % от общей суммы), так и в стране получения дохода (остальная часть).

- Роялти рекомендуется облагать налогом в стране получения, но на практике во многих соглашениях производится такое же распределение, как и в случае дивидендов и процентов.

- При возникновении постоянного представительства все доходы, которые относятся к недвижимости и имуществу, облагаются налогом в стране, где производится деятельность и расположено имущество.

- Налог от реализации и сдачи в аренду движимого имущества выплачивается в стране владельца.

- Остальные виды дохода облагаются налогом в стране, резидентом которой является получатель.

Механизмы противодействия уклонению от налогов

Международные налоговые соглашения не только предусматривают устранение двойного налогообложения, но и создают противодействие отмыванию денег через оффшоры и уходу от уплаты налогов.

Например, в статье, посвященной платежам роялти и процентам, есть оговорка, предусматривающая льготные условия налогообложения только при определенной сумме выплат, не превышающей рыночную величину.

В статье об аффилированных компаниях подробно расписана методика борьбы с трансфертным ценообразованием.

Так, в случае если сделка совершается между аффилированными лицами и цена, назначенная по сделке, такова, что суммарные налоги оказываются ниже, сумма сделки может быть откорректирована на тех же условиях, как если бы она заключалась между взаимонезависимыми лицами. Это не влияет на юридическую сторону сделки, но определяет величину налогов.

Так как мировое сообщество всячески противодействует использованию международных налоговых соглашений с целью ухода от выплаты налогов, соглашения содержат пункт, оговаривающий, что соглашение не применяется в том случае, если основной целью компании является использование положений этого документа в вышеуказанных целях.

При отсутствии каких-либо особых положений международного договора, если компания была учреждена в определенной юрисдикции исключительно для использования преимуществ налоговых соглашений без экономических обоснований, это использование может быть оспорено в соответствии с судебными доктринами экономического содержания, превалирования существа над формой и доктриной деловой цели.

В различных странах существуют и другие механизмы противодействия, накладывающие определенные ограничения на бенефициаров доходов или же устанавливающие специфические требования по резидентности компании и ее владельцев. В российском налоговом законодательстве существенных мер не так много, а, например, в английском они превалируют.

Источник: https://www.offshory.ru/informatsiya/soglasheniya-ob-izbezhanii-dvojnogo-nalogooblozheniya-momenty-na-kotorye-sleduet-obratit-vnimanie

Как использовать двойное резидентство для налоговой выгоды

В последнее время наблюдается тенденция в сторону усиления контроля использования компаниями низконалоговых юрисдикций и офшоров в целях налогового планирования. И естественно, что компании ищут иные пути минимизации налогового бремени.

Одним из эффективных способов для групп международных компаний может стать применение принципа двойного резидентства. Этот механизм позволяет использовать наиболее выгодные ставки налогообложения трансакций по положениям двух и более договоров об избежании двойного налогообложения.

Рассмотрим, на чем основана такая методика работы.

Международная практика допускает статус двойного резидентства

Принципы определения налогового резидентства могут различаться во внутреннем законодательстве стран и в международных соглашениях. Резидентство может признаваться по месту регистрации, месту управления, операционной деятельности, получения дохода и т.д.

В результате этого одна и та же организация при наличии ее головного офиса и обособленного подразделения в разных государствах может одновременно быть резидентом двух и более налоговых юрисдикций.

Существование двойных резидентов приводит к triangular cases – неоднозначным случаям.

Организация может иметь регистрацию сразу в двух государствах. Например, в государстве B зарегистрирован офис, который осуществляет управление. А в государстве C зарегистрировано и действует подразделение, осуществляющее оперативную деятельность. Данная схема расположения компаний относительно распространена в международной практике.

Если компания – резидент государства A будет осуществлять какие-либо выплаты в пользу двойного резидента (государств B и C), эти перечисления теоретически могут облагаться налогом на территории всех трех государств.

Государство А может облагать перечисляемый платеж налогом у источника, государство С, в котором зарегистрирован непосредственный получатель средств, – как доход, полученный резидентом. И так же этот доход обложит налогами государство В как доход компании, полученный за рубежом.

Такой режим налогообложения доходов холдинга вне зависимости от источника их происхождения характерен, например, для Великобритании, США, Нидерландов.

Естественно, что в таких случаях компании применяют договоры об избежании двойного налогообложения, что позволяет уйти от повторного обложения налогом одной и той же суммы.

Но в ситуации, когда компания в государстве А производит выплаты в адрес подразделений в странах В и С, может предоставляться возможность самостоятельно выбирать, по ставкам какой из этих двух юрисдикций будет облагаться соответствующий доход и налоговое соглашение с какой страной применять.

В российской практике компании могут предложить выбрать одного резидента

Рассмотрим на примере, как описанная выше схема может применяться российскими компаниями. Допустим, материнская компания российской организации имеет два офиса – на территории Германии и Австрии, формально являясь единым юридическим лицом (см. схему на стр. 70).

Подразделение в Германии ведет предпринимательскую деятельность и зарегистрировано в налоговых органах Германии (удовлетворяет критериям налогового резидентства, характерным для этой страны). А подразделение в Австрии является местом эффективного управления этой компании (удовлетворяет критериям налогового резидентства Австрии).

Таким образом, согласно законодательству этих стран, компания будет налоговым резидентом и Германии – по признаку места ведения бизнеса, и Австрии – по месту управления.

Схема построения холдинга с двойным резидентством

При этом российская компания осуществляет трансакции одного типа австро-немецкой компании – в адрес как австрийского, так и немецкого подразделений.

Это может быть выплата дивидендов, оплата услуг, процентов по займам. Необходимо отметить, что ставки по налогу на прибыль организаций по отдельным видам доходов этих стран различны.

А значит, возможен выбор наиболее выгодной юрисдикции с точки зрения уплаты налогов.

Источник: https://www.NalogPlan.ru/article/3547-kak-ispolzovat-dvoynoe-rezidentstvo-dlyanalogovoy-vygody

Двойное налогообложение в России. Соглашение об избежании двойного налогообложения :

Актуальность темы двойного налогообложения в России объясняется тем, что система взыскания во всех странах различна. Каждое государство формирует систему налогов и сборов лишь на свое усмотрение.

Одни требуют определенных взносов от всех мировых доходов своих резидентов, другие придерживаются принципа территориальности и взимают какую-либо сумму от операции, осуществленной в пределах их государства. Идеально было бы, если все страны придерживались какого-то одного принципа.

Это значительно бы облегчило данную систему в мире как и для самих фискальных органов, так и для плательщиков. Но в связи с различным уровнем развитости и критериями определения источников дохода это осуществить невозможно. Яркий пример — двойное налогообложение.

На данный момент, правда, существуют способы для устранения этого неприятного момента. В этой статье будет рассмотрено двойное налогообложение в России и то, как оно устраняется.

Что включается в это понятие?

Система налогообложения допускает факт двойного сбора. Данное определение подразумевает под собой взыскание налогов с лица одновременно двумя государствами. Как уже было сказано выше, существуют два направления, по которому осуществляется работа фискальных органов:

- Принцип резидентности. В этом случае система налогообложения направлена на максимальный сбор средств. То есть государству все равно, где осуществлялась какая-либо операция, отчисления все равно по закону должны поступать в бюджет.

- Принцип территориальности. Те государства, которые придерживаются данного варианта, относятся более лояльно к системе налогов и сборов. Согласно нормативно-правовым актам, они не могут претендовать на экономические операции, прошедшие вне страны.

Как классифицируется это явление в зависимости от принципа осуществления?

Двойное налогообложение в России имеет свое деление. Оно не является однородным и осуществляется согласно нескольким классификационным признакам.

В зависимости от принципа осуществления данного процесса он может быть следующих видов:

- Международный двойной экономического типа. Его суть заключается в том, что сборы взимаются одновременно с нескольких субъектов, но тех, которые причастны к одной и той же экономической операции. То есть доход у этих лиц общий.

- Международный двойной юридического типа. В данном случае одному субъекту принадлежит какая-либо операция. Доход, полученный в её результате, облагается налогом фискальными службами сразу нескольких государств.

Это разделение объясняет и то, как избежать двойного налогообложения. Относительно первого типа — применяется зачет в инициативном порядке, который осуществляется своим резидентом сборов, уплаченных за границей. В отношении международного двойного юридического типа рекомендовано формирование свода специальных правил.

Это позволяет разделить юрисдикцию двух стран в отношении осуществленной операции. То есть для этого нужно наладить деловую связь между государством, в котором компания является резидентом, и державой, которая является источником дохода. Эти вышеперечисленные методы устранения двойного налогообложения являются достаточно эффективными.

Правительства многих стран для устранения этой проблемы заключают специализированные соглашения.

Как классифицируется это явление в зависимости от уровня?

Существует еще один классификационный признак. В зависимости от уровня, на котором осуществляется данная процедура, она может быть следующих видов:

- Внутренний. Двойное налогообложение в России и ряде других стран подразумевает взыскание финансов в зависимости от важности и уровня административно-территориальной единицы. Но при этом данный процесс осуществляется на каждом из них. Оно имеет и свое деление также в зависимости от канала. Он может быть вертикальным и горизонтальным. Первый включает в себя два типа налогов. Один необходимо заплатить в бюджет местной фискальной службы, а второй – в государственный. Особенностью второго является то, что система доходов и сборов определяется в каждой административно-территориальной единице самостоятельно. То есть где-то взыскания касаются всех видов доходов, местами – полученных лишь в его пределах, а иногда учитываются операции, произведенные на территории всего государства.

- Внешний. Двойное налогообложение в России может иметь и международный характер. То есть в этой ситуации происходит столкновение национальных интересов одновременно двух стран. Взыскания определяются законодательством каждой. Своды нормативно-правовых актов выделяют объект, который облагается налогом, и субъект, который должен сделать взнос. Это лицо должно быть обязанным перед другой страной также.

Какие противоречия возникают из-за данного явления?

Устранение двойного налогообложения является приоритетным направлением фискальных служб различных государств. Это помогает установить контакт между правительствами и уменьшить количество спорных ситуаций. Эта тема на данный момент очень актуальна, так как она стала фактически проблемой мирового характера.

Содержание данного понятия является очень непонятным и нелогичным для множества людей.

Конечно, можно понять власть имущих, которые хотят привлечь больше средств в бюджет, при этом хватаясь за любую возможность и используя любые средства.

Но человек в этой ситуации страдает, ведь он вынужден отдать часть своего дохода фискальным службам одновременно двух государств, притом в один и тот же период времени.

Еще одной сложностью является уравновешивание соответствующей законодательной системы. Она должна четко выделять ту самую базу, которая станет объектом взыскания. Разграничить так называемых резидентов и нерезидентов достаточно непросто, так как это требует классификации самих доходов. Последним нужно вести учет и разграничивать их по признаку территориальности и учета страны.

Соглашение об избежание двойного налогообложения, таким образом, поможет решить проблему в разнице форм данного процесса.

Ведь каждое государство определяет объект, который станет источником взыскания совершенно по-разному.

Еще в двадцатом веке Лига наций доверила решение данного вопроса группе ученых, которые выработали определенные рекомендации. Они направлены на устранение различного толкования норм и элементов этой процедуры.

Что включает в себя соглашение во избежание данного явления?

Применение соглашения об избежании двойного налогообложения является очень эффективным способом решения данной проблемы. Данный договор представляет собой закрепление определенных правил, согласно которым осуществляют свою работу системы налогов и сборов обеих стран.

Этим соглашением прописаны такие пункты, выделяющие тех субъектов, которые обязаны выплатить взносы. Договор касается как физических лиц, так и организаций. Отдельным правилом закрепляется вопрос об активах, которые дают определенный доход, но территориально не расположены в родном государстве резидента.

Соглашение об избежании двойного налогообложения предусматривает также различные виды налогов и сборов и круг лиц, попадающий под выплаты. Это необходимо для того, чтобы выделить те моменты, для которых соглашение является актуальным. При его заключении прописывается период действия документа, а также порядок его осуществления и прекращения.

Соглашения об избежании двойного налогообложения, которые заключила Российская Федерация, позволили решить проблему сборов одновременно с восьмьюдесятью двумя мировыми державами.

Эксперты считают данный путь решения проблемы очень выгодным для резидентов, ведь это позволяет им не переплачивать дважды. Что касается других стран, то относительно произведенных операций складывается совершенно иная ситуация. То есть если в другом государстве фискальная служба взимает налог с нерезидента, то это никоим образом не примется во внимание аналогичной структурой России.

Как соглашение влияет на сборы с дохода от аренды?

Очень важно заключение данного соглашения для тех, кто имеет или собирается приобрести недвижимое имущество за рубежом. Это объясняется тем, что в таком случае российская фискальная служба будет засчитывать налоги на доходы от аренды или продажи имущества.

Закон о двойном налогообложении подразумевает, что если доход получается от недвижимого имущества, расположенного за территорией Российской Федерации, то налог на него, уплаченный в другой стране, вычитается от российского сбора.

Для того чтобы рассчитать размер финансов, который нужно уплатить отечественной фискальной службе, необходимо произвести обратное действие – то есть вычесть из зарубежной суммы установленные законодательством тринадцать процентов. Из этого следует, что разница не может быть отрицательной, то есть заграничный сбор не может быть меньше российского.

В конечном итоге выходит так, что человек в любом случае должен сделать выплаты в полном объеме, но часть идет в бюджет одной страны, а часть – в другой. Это в любом случае лучше, чем платить двойной размер ставок.

Как осуществить оформление прибыли от аренды?

Российской нормативно-правовой базой также предусматривается, что прибыль, получаемая от недвижимого имущества, расположенного за рубежом, в виде аренды, должна быть официально задекларирована. Для этого существует специальная форма 3-НДФЛ. По-другому она представляет собой так называемый лист «Б».

Он фиксирует все доходы, получаемые за пределами Российской Федерации. К этому документу необходимо приложить и ряд других бумаг, которые подтверждают размер прибыли и то, что на территории другой страны был уплачен налог. Данная справка должна быть переведена и нотариально заверена.

Помимо неё, в пакет документов входит и бумага, отражающая тип дохода, его размер за календарный год. В ней должны содержаться сведения о дате и сумме сбора. Нотариально заверить необходимо и копию налоговой декларации, и документа, подтверждающего уплату.

Сделать такого рода заявление можно в течение трех лет после получения данной прибыли.

Важно помнить, что, проходя процедуру упрощенного налогообложения, невозможно получить зачет другой страны. Выплаты в этом случае осуществляются по двойному тарифу.

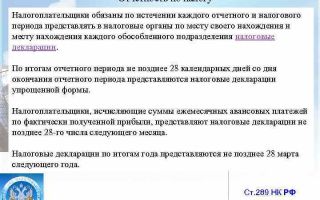

Как вычитается налог при получении прибыли от продажи имущества за границей?

Ст. 232 НК РФ предусматривает и учитывает налоги, которые были оплачены при продаже недвижимого имущества за пределами страны. Утвержденное в 2012 году письмо зафиксировало такой факт, что процедура продажи дома в России и за границей ничем не отличается. Правила одинаково касаются как того, так и другого случая.

По новым правилам человек, получивший вознаграждение за продажу квартиры, не обязан выплачивать сборы в двух случаях. Это установка касается объектов, которые поступили во владение покупателя до первого января 2016 года. В собственности предыдущего хозяина она должна находиться не менее трех лет.

Во втором случае не нужно делать взносы для российской фискальной службы, если квартира была приобретена после первого января 2016 года. Но при этом существует ряд определенных условий.

Во-первых, она должна была находиться в собственности продавца не менее пяти лет.

Исключение составляет недвижимое имущество, которое перешло по наследству согласно договору дарения от родственника или в ходе соглашения по пожизненному содержанию несамостоятельного члена семьи. В данной ситуации минимальный период составляет три года.

Важно помнить и тот факт, что такое освобождение от уплаты сборов целесообразно и законно лишь в том случае, если недвижимость не использовалась в предпринимательских целях.

Как осуществить оформление прибыли от продажи?

Для того чтобы осуществить данную процедуру, необходимо пройти ряд следующих стадий:

- Убедиться в своем соответствии вышеперечисленным условиям.

- Оформить и подать налоговую декларацию. Это нужно сделать в установленный срок. Это тридцатое апреля следующего после получения прибыли года.

- Внести сумму сбора в фискальную службу до пятнадцатого июля текущего года.

Общим моментом с налогообложением дохода от аренды является то, что факт двойного тарифа возможен. Он осуществляется по ставке, равной тринадцати процентам.

Как в этом случае облагается налогом предпринимательская деятельность?

Предпринимательская деятельность, согласно любому соглашению, осуществляется по единому требованию. Оно гласит, что сборы нужно выплачивать только в страну, которая является источником дохода, только при следующих условиях:

- лицо, получившее прибыль, не является резидентом в другом государстве;

- прибыль получена через постоянное представительство.

Налогообложению подлежит лишь та часть дохода, которая получается именно при помощи последнего пункта. Можно говорить о постоянном представительстве только при существовании ряда определенных факторов.

Во-первых, предпринимательская деятельность должна иметь определенную локацию. То есть это может быть какое-то помещение или площадка. Это самое место должно быть не одноразовым. Конечно, существуют исключения в виде осуществления работ, требующих перемещения.

В такой ситуации во внимание принимается экономическая целостность проекта.

Вторым условием является то, что коммерческая деятельность проходит — частично или в полном объеме — как раз через эту локацию. Не считается постоянным место деятельности представительства, если оно осуществляется через агента, имеющего зависимый статус.

Если работы имеют вспомогательный или подготовительный характер, то это также не может быть отнесено к постоянному представительству.

Считается, что если сооружения используются исключительно в целях хранения, демонстрации, закупки или поставки товаров, то это не дает право на оплату налога лишь одной стране.

Это касается даже тех случаев, когда управление этими объектами ведется через постоянный офис. Доходы такого рода организации не облагаются налогами иностранного государства.

Источник: https://BusinessMan.ru/dvoynoe-nalogooblojenie-v-rossii-soglashenie-ob-izbejanii-dvoynogo-nalogooblojeniya.html

Договора об избежании двойного налогообложения как инструмент налогового планирования

Мы часто слышим словосочетания налоговое планирование, налоговая оптимизация, схема оптимизации налогообложения. Давайте проведем небольшой налоговый экскурс, узнаем больше информации об инструментах налогового планирования, и как это работает.

Как же оптимизировать налогообложение? Налоги платятся с базы – активных доходов — прибыль юридического лица, доход физического лица, стоимость увеличения капитала компании, оборот, пассивных доходов – дивиденды, проценты, роялти.

Скрыть базу и этим уменьшить налог, значит, нарушить закон.

Да, в Швейцарии, например, уклонение от налогов криминальным преступлением не считается, но в большинстве стран за незаконные действия с налогами грозят штрафы и можно загреметь в тюрьму.

Единственным законным решением является использование так называемых инструментов налогового планирования, которые позволяют путем применения более низких ставок налогов либо применением полного освобождения от налогообложения его оптимизировать.

Суть налогового планирования состоит в использовании законных средств, способов и приемов для сокращения своих налоговых обязательств.

Обзор теории налогового планирования

— международное налоговое планирование важно в рамках иностранной инвестиционной деятельности; — международное налоговое планирование (international tax planning) – применение разных методов с целью минимизирования эффективной налоговой ставки для физических или юридических лиц путем использования льготных положений национальных правовых систем и налоговых соглашений; — международное налоговое планирование считается успешным, если эффективная налоговая ставка снижена;

— договора об избежании двойного налогообложения (Double Tax Treaties — DTT) являются важным инструментом в международном налоговом планировании.

Важность договоров об избежании двойного налогообложения двоякая:

1) предотвращение двойного или обременительного налогообложения прибыли (от обычной деятельности), капитальной прибыли (от прироста капитала) и капитала;

2) эффективный инструмент для соединения выгодных положений налоговых систем разных стран.

При этом очень важно изучать национальные налоговые системы.

Ведь, чтобы понимать международные схемы оптимизации, сначала нужно знать национальные, их плюсы и минусы и что, собственно говоря, оптимизировать, в налоговом законодательстве какой страны искать тот волшебный золотой ключик, использовав который, мы решим загадку замкнутого круга обременительных налоговых обязательств или оптимизации тех или иных процессов, связанных с налогообложением (передача активов в наследство, например).

Практические аспекты международного налогового планирования:

1. Международное налоговое планирование не может быть простым по своей сути и выгоды должны быть обоснованными и продуманными. 2. Должно быть проведено всестороннее налоговое и юридическое исследование. 3. Международное налоговое планирование – это не уклонение от уплаты налогов.

4. Нужно учитывать позицию налоговых органов и их деятельность.

Практические аспекты. Какие инструменты мы можем использовать для международного налогового планирования?

— национальная налоговая практика для налогового планирования – создание специальных экономических зон и территорий приоритетного развития с особым режимом налогообложения; — выгодные положения налогового законодательства в рамках национальных систем — налоговые каникулы;

— международные договора об избежании двойного налогообложения.

Договора об избежании двойного налогообложения как инструмент налогового планирования

Цели международных соглашений, устраняющих двойное налогообложение:

— устранение двойного налогообложения; — предотвращение уклонения от уплаты налогов; — распределение налоговых прав;

— ограничения национального законодательства с приоритетом более выгодного двустороннего международного решения.

Выгоды от использования:

— устраненное и минимизированное двойное налогообложение; — сниженные налоговые ставки; — установленная резидентность и источник средств;

— возможности для налогового планирования.

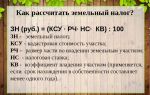

Область действия договоров об избежании двойного налогообложения:

— налоги: налоги на прибыль и на капитал;

— физические и юридические лица: резиденты и нерезиденты.

Важно знать, что положения договоров об избежании двойного налогообложения как любые международные договора в случае возникновения споров являются превалирующими над национальными законами.

Протоколы таких договоров такие же важные и имеют аналогичную договорам об избежании двойного налогообложения юридическую силу.

Возьмем для примера Сингапур. Репатриация дивидендов (выплата нерезиденту за пределы Сингапура) не налогооблагается. Стандартная ставка налога у источника на проценты составляет 15%.

При переведении процентного дохода в Гонконг ставка аналогична 15%. Для Украины и Казахстана она ниже – 10%.

Если материнская компания Китая владеет не менее 10% сингапурской компании, ставка налога у источника при выплате процентов сингапурской компанией составит 7%. Для России ставка 7.5%, для Узбекистана – 5%.

При выплате роялти стандартная ставка составляет 10%, аналогична и для Гонконга. При выплатах платежей роялти из Сингапура в Украину и Россию, платится 7.5% налог. Для Казахстана 10%, а для Узбекистана – 8%. Если китайская компания владеет не менее 10% сингапурской, при выплате первой платится налог у источника по самой низкой ставке 6%.

Источник: https://wealthoffshore.net/agreements/dtas-as-tax-planning-tool/