Суточные при командировках в 2018 году: размеры выплат, изменения — статья

За дни нахождения в командировке работнику выплачивается средний заработок и суточные за каждый календарный день командировки. В этой статье Юлия Бусыгина, ведущая вебинара про оформление командировок в 2018 году, комментирует выплату суточных по командировкам и ситуацию по отмене суточных в 2018 году.

Суточные в 2018 году

Суточные — это дополнительные расходы работника, связанные с его проживанием вне места жительства. В 2018 году суточные при командировках сотрудникам сохранены.

Ситуацию комментирует Юлия Бусыгина, руководитель направления обучения по бухгалтерскому учету Контур.Школы:

«Согласно абз.3 ч.1 ст.168 ТК РФ, в случае направления работника в командировку работодатель обязан возмещать ему дополнительные расходы, связанные с проживанием вне места постоянного жительства, то есть суточные.

Соответственно, с 1 января 2018 года работодатели, также как и ранее, обязаны выплачивать суточные.

Обращаю внимание, что размер суточных организация определяет самостоятельно, закрепляя их размер в локальных нормативных актах организации, например, в Положении о командировках. Предусмотрены максимальные размеры суточных, которые не облагаются НДФЛ (абз. 12 п. 3 ст.

217 НК РФ). В частности, суточные по России — это 700 рублей, за границу — 2500 руб. То есть, если организация установит суточные по России в размере 1000 рублей, то с 300 рублей (1000 — 700) работодателю следует удержать НДФЛ».

Порядок выплаты суточных работникам

Суточные возмещаются работнику за каждый день, пока он находится в командировке.

Выходные и нерабочие праздничные дни, а также дни нахождения в пути, в том числе время вынужденной остановки в пути, также оплачиваются (п. 11 Положения о командировках).

Например, работник уехал в командировку в воскресенье, а вернулся на следующей неделе в субботу. Суточные за субботу и воскресенье оплачиваются.

Суточные при однодневных командировках по России не выплачиваются (но работодатель вправе предусмотреть в локальных нормативных актах организации компенсацию взамен суточных по таким поездкам). Подробно про суточные при однодневных командировках читайте далее в этой статье.

Пример. Работник был в командировке 10 дней: с 1 июня по 10 июня. Суточные:

- за 9 дней — 40 евро за каждый день,

- за 1 день возвращения в Россию — 700 руб.

30 мая выдан под отчет аванс под отчет 360 евро и 700 руб.

Курс (условно) евро:

- на дату выдачи аванса (30 мая) – 70 руб. за 1 евро

- на дату утверждения авансового отчета (14 июня) – 68 руб. за 1 евро

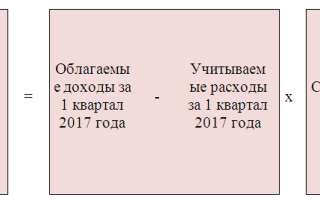

Решение. В расходы по налогу на прибыль суточные будут включены в сумме:

40 евро х 70 руб. х 9 дней = 25 200 руб.

Суточные 1 день по России = 700 руб.

Итого: 25 200 руб. + 700 руб. = 25 900 руб

Размер суточных в 2018 году по России и за границу

Компания вправе сама решать, сколько платить сотрудникам за день командировки (ст. 168 ТК РФ). Размеры суточных при командировках необходимо закрепить во внутренних документах организации, например, в положении о командировках.

Бухгалтеры знают про 700 и 2500 рублей — если размер суточных не превышает эти суммы, то с этих сумм не придется платить НДФЛ. Поэтому некоторые компании для удобства вводят размер суточных 700 и 2500 рублей, чтобы заодно не удерживать с этих сумм НДФЛ.

Но это вовсе не означает, что организация может установить размер суточных сотрудникам 700 и 2500 рублей и ни рублем больше или меньше.

Можно, к примеру, закрепить суточные хоть 4000 рублей за каждый день командировки по России, но тогда с 3300 рублей придется удержать НДФЛ (4000 руб. – 700 руб. = 3300 руб.)

Вывод: как такового лимита суточных для коммерческих организаций нет. Есть только суммы, которые не облагаются НДФЛ (700 и 2500 руб.). Так сколько платить суточных? — решайте для своей организации самостоятельно (решение закрепите во внутренних документах).

Как рассчитать дни командировки, за которые надо выплатить суточные

Эксперт Юлия Бусыгина комментирует, как определить количество дней, за которые надо выплатить суточные: «Если сотрудник едет в командировку на личном и служебном автомобиле, то посчитать дни можно по служебной записке.

Такую записку работник должен представить, как вернется из командировки, вместе с документами, подтверждающими использование транспорта для проезда к месту командировки и обратно (путевой лист (например, по форме № 3), счета, квитанции, кассовые чеки, иные документы, подтверждающие маршрут следования транспорта).

В иных случаях определяйте количество дней, за которые надо выплатить суточные, по проездным документам».

Суточные в иностранной валюте

Суточные при командировках за пределы РФ платите те, которые установлены во внутренних документах компании.

Однодневная командировка: суточные-2018

По закону минимальный срок командировки не установлен. Поездка по заданию работодателя может быть и однодневной. Оформляем такую поездку, как многоднедвную командировку (выпускаем приказ, ставим соответствующую отметку в табеле учета рабочего времени: «К» или «06»).

После сотрудник отчитывается за поездку. Работодатель возмещает ему расходы, например, на проезд, а также другие согласованные суммы. А суточные положены? По закону суточные за «мини-поездки» по России не выплачиваются. Оставить сотрудника совсем без денег даже в однодневной командировке — не лучшая идея, даже если это и по закону. Как можно выйти из ситуации?

Выплаты при однодневных командировках взамен суточных

Работодатель по собственному решению может выплатить сотруднику некую сумму вместо суточных.

НДФЛ с суточных при однодневных командировках

Ранее ситуация с налогообложением суточных и возмещением иных расходов при однодневных командировках была спорной. Сегодня с уверенностью можно говорить, что ситуация стабилизировалась и общая тенденция такова: выплаты по однодневным командировкам не облагаются НДФЛ. Тем не менее позиции различных ведомств отличаются:

- Мнение Минфина РФ: компенсация документально подтвержденных расходов, связанных с однодневной командировкой (например, расходовна питание), можно не облагать НДФЛ полностью. Если подтвердить такие расходы нечем, то они освобождаются от налога в пределах 700 руб. при внутрироссийской командировке и 2500 руб. при однодневной командировке за границу (письмо Минфина России от 01.03.2013 № 03-04-07/6189).

- Мнение ВАС РФ: выплаченные работнику денежные средства (названные суточными) не являются таковыми в силу определения, содержащегося в трудовом законодательстве, однако исходя из их направленности и экономического содержания могут быть признаны возмещением иных расходов, связанных со служебной командировкой, произведенных с разрешения или ведома работодателя, в связи с чем не являются доходом (экономической выгодой) работника, облагаемым НДФЛ (постановление Президиума ВАС РФ от 11.09.2012 № 4357/12).

Суточные при командировке в страны СНГ

Командировки в страны СНГ (например, в Казахстан, Белоруссию и пр.) являются особым случаем. При таких командировках не ставят отметки в загранпаспорте о пересечении границы. Суточные для таких поездок считают в особом порядке: дата пересечения границы определяется по проездным документам (п. 19 Положения № 749 «Об особенностях направления работников в служебные командировки»).

Отчет по суточным в командировке

Работник по возвращении из командировки обязан представить работодателю в течение трех рабочих дней:

- авансовый отчет об израсходованных в связи с командировкой суммах;

- окончательный расчет по выданному ему перед отъездом в командировку денежному авансу на командировочные расходы (п. 26 Положения о командировках № 749).

Источник: https://school.kontur.ru/publications/232

Что лучше с точки зрения налоговых последствий: разъездная работа или однодневные командировки

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 5 июня 2015 г.

Содержание журнала № 12 за 2015 г.

Тему статьи предложила И.Б. Пределина.

Различия между разъездным характером работы и однодневными командировками

Главное отличие разъездного характера работы от однодневных командировок — это частота и регулярность поездок у «разъездных» работниковПисьмо Роструда от 12.12.2013 № 4209-ТЗ. Перечень должностей и профессий с разъездным характером работы устанавливает сам работодательст. 168.1 ТК РФ. В него включаются должности работников, которые действительно много времени проводят в разъездах.

Например, если ваш страховой агент занимается в основном бумажной работой в офисе и почти не бывает на осмотрах объектов, то разъездной его работа не является. То есть «разъездником» может стать далеко не каждый. А вот в однодневную командировку вы можете отправить практически любого (за исключением узкого круга лиц, например беременных женщин, несовершеннолетних и т. д.

статьи 259, 268 ТК РФ).

В части документального оформления также есть различия. Кроме составления упомянутого выше перечня, условие о разъездном характере работы должно быть прописано в трудовых договорах с «разъездными» сотрудникамист. 57 ТК РФ. Один раз оформили эти документы — и можно жить спокойно. А в случае с командировками каждый раз нужно будет издавать отдельный приказ о направлении в командировку.

Но и при разъездном характере работы, и при однодневных командировках организация должна возместить своему работникустатьи 168.1, 168 ТК РФ; п. 11 Положения, утв. Постановлением Правительства от 13.10.2008 № 749 (далее — Положение):

- расходы на проезд;

- расходы по найму жилого помещения, если работник не может каждый день возвращаться домой (в статье мы это рассматривать не будем);

- суточные или полевое довольствие;

- другие расходы, если они были согласованы с работодателем.

Отдельно стоит остановиться на суточных. По своей сути они являются компенсационной выплатой, которая возмещает работнику расходы, связанные с выполнением им трудовых обязанностей во время служебной поездки/разъездов.

В случае с однодневными командировками все однозначно: суточные работнику выплачиваться не должны, поскольку он имеет возможность каждый день возвращаться домойп. 11 Положения.

А нужно ли платить суточные, если работнику установлен разъездной характер работы?

КОВЯЗИНА Нина ЗаурбековнаЗаместитель директора Департамента образования и кадровых ресурсов Минздрава России

Таким образом, выплата суточных работникам с разъездным характером работы должна быть обоснованна.

Порядок и размеры возмещения расходов и при разъездной работе, и в случае с командировками должны быть установлены коллективным договором, соглашением или локальным нормативным актом организации (далее — ЛНА)статьи 168, 168.1 ТК РФ. А теперь надо оценить последствия этих расходов для компании с точки зрения налогов и взносов.

Учет расходов на проезд

Сравнить два варианта удобнее всего в виде таблицы.

То есть для целей налогообложения прибыли, а также начисления НДФЛ и взносов в учете расходов на проезд в рассмотренных случаях большой разницы нет. А вот для упрощенцев вариант с однодневными командировками явно выгоднее.

Учет суточных

Как мы уже говорили, при однодневной командировке суточные выплачиваться в принципе не должны. Исключение из правила — однодневные командировки за рубеж. По ним суточные выплачиваются в размере 50% от определенной в ЛНА суммы суточных для заграничных командировокпп. 11, 20 Положения.

Поэтому если при однодневной командировке по России будут выплачены суточные (то есть работник получит выплату, которая в ваших внутренних документах поименована именно таким образом), то в расходах их признать не получитсяПостановление АС УО от 30.01.2015 № Ф09-9855/14.

Но вместо них вы можете выплатить работникам компенсации в связи с однодневной командировкой, если предусмотрите это в своем ЛНА.

| Налог/взносы | При разъездном характере работы суточные | При однодневной командировке компенсации |

| Учет в расходах для целей налогообложения прибыли |

Источник: https://GlavKniga.ru/elver/2015/12/1914-luchshe_tochki_zrenija_nalogovikh_posledstvij_razjezdnaja_rabota_odnodnevnie_komandirovki.html

Однодневная командировка (на один день) 2018 — выплачиваются ли суточные, оформление, за границу

Однодневная командировка в 2018 году оформляется документами, среди которых – приказ об отправке в командировку, удостоверение, служебное задание.

Подписывает документы руководитель организации. Вернувшись из поездки, сотрудник предоставляет небольшой отчет о проделанной работе. Отправляют его в бухгалтерию.

Особенности

Командировка отличается от обычной поездки тем, что работодатель оплачивает основные затраты сотрудника:

- затраты на проезд до назначенного места и домой;

- проживание;

- прочие расходы – питание, проезд в транспорте по городу.

Правила отправки сотрудника в командировку на 1 сутки:

- Издается приказ. Используют привычную утвержденную форму или простую свободную, но обязательно утвержденную местным нормативным актом.

- Сотрудник получает аванс для проезда в транспорте и компенсационные средства вместо суточной выплаты.

- Сотрудник кадрового отдела делает отметку в табеле. В день отсутствия проставляется код из букв или цифр.

- Когда сотрудник возвращается, он должен в течение 3 дней выдать отчет о командировке и расходах. Это могут быть чеки, квитанции.

Если сотрудник ездил на собственном автомобиле, то по возвращении он составляет записку, указывая свой маршрут.

При выборе однодневной командировки работодатель руководствуется такими сведениями:

- какое расстояние от рабочего места до места командировки;

- насколько развита инфраструктура между этими городами;

- выполнит ли работник поручение за такое короткое время.

Особенности командировки на 1 сутки:

- чтобы отправить работника в командировку, хватит лишь приказа начальника учреждения;

- документы оформляют по такому же принципу, что и для многодневной поездки;

- пока сотрудник не уехал, ему необходимо выплатить аванс – стоимость проезда в обе стороны;

- если работник выезжает за границу, ему выплачиваются суточные – половина нормы;

- в продолжение 3 суток после поездки работник обязан предъявить отчет и все чеки;

- если остались неизрасходованные деньги, то они возвращаются в кассу организации;

- если сотрудник платил личные деньги, то работодатель обязан возместить эту сумму.

Кого можно отправить?

Несмотря на то, что командировка однодневная, в нее нельзя направлять того сотрудника, который не заключил с организацией трудовой договор.

Законодательные акты гласят, что соглашение может быть срочным, бессрочным или по совместительству.

В командировку не направляют следующие категории сотрудников:

- лица, которые не достигли совершеннолетия;

- беременные;

- работники, трудящиеся по ученическому соглашению;

- женщины с детьми младше 3 лет;

- родители либо опекуны, которые воспитывают малыша без супруга;

- сотрудники, которые ухаживают за недееспособными родственниками – необходимо подтвердить медицинской справкой;

- инвалиды.

Нормативная база

Термин «служебная командировка» регулируется статьей 166 Трудового кодекса. В соответствии со 168 статьей ТК, во время командировки компенсируются все затраты.

Согласно 167 статье Трудового кодекса, на время командировки за сотрудником сохраняется рабочее место, заработная плата и должность.

Однодневная командировка

Часто работника направляют в командировку в такую местность, откуда он сможет возвращаться домой ежедневно.

На порядок выплаты влияет то, куда работник направляется – по России или заграницу.

По России

Отправляя своего сотрудника на 1 день в командировку по России, работодатель должен учитывать условия транспортных сообщений, сложность поручения и необходимость обеспечения условий отдыха.

Налогом эти выплаты не облагаются.

Деньги, выплаченные за однодневную командировку, не относятся к экономической выгоде (доходу) работника. Но не облагаются налогом суммы в пределах нормы – по РФ это 700 рублей. Остальная сумма облагается НДФЛ. Исключение – предоставление чеков или квитанций.

Также не начисляются на эту сумму страховые взносы. При этом необходимо соблюдать условия:

- выплата оформлена не в качестве суточных, а как другие затраты сотрудника;

- расходы работника подтверждены чеками;

- размер выплаты установлен документацией организации.

За границу

В случае зарубежной командировки, даже если сотрудник в этот же день вернулся домой, суточные выплачивают. Они составляют 50% от нормы работодателя для заграничных поездок.

Налогом эта выплата не облагается в том случае, если она не превышает норму – 2500 рублей.

Оформляется командировка также приказом. В документе указывается – страна и место командировки, поручение и срок. На руки работнику выдают сумму, которой будет достаточно для поездки.

Выдается она в той валюте, которая является национальной в стране, куда направляется работник. Дополнительно выдаются и рубли – для затрат до пересечения границы.

Порядок оформления

Оформление суточной командировки должно оформляться с соблюдением норм действующего законодательства. В текущем году процедура оформления стала проще.

Приказ остался обязательным документом. В нем необходимо отобразить:

- когда был создан;

- номер;

- какую должность занимает сотрудник;

- куда его направляют и с какой целью;

- продолжительность командировки;

- кто будет оплачивать поездку.

На приказе обязательно ставится подпись сотрудника. Это доказывает тот факт, что он ознакомлен с командировкой заранее.

Второй этап – выдача аванса, чтобы оплачивать мелкие расходы. Работнику выдают наличные средства или переводят деньги на карту.

Как оплачивается?

Оформление командировки на 1 сутки не отличается от более продолжительной поездки.

В бухгалтерской и кадровой документации дни оплачиваются одинаково:

- если командировочный день выпадает на рабочий, сотруднику выдается средняя заработная плата;

- если это праздничный или выходной день, то двойной размер зарплаты.

Если работник выезжает на 1 день заграницу, то ему выплачивается половина суммы.

Выплачиваются ли суточные?

В соответствии с общими правилами, в 2018 году суточные не выплачиваются, поскольку сотрудник ежедневно возвращается домой и не проживает по месту командировки. Но работодатель обязан компенсировать затраты на дорогу.

Оплата суточных при однодневных командировках должна упоминаться в коллективном договоре или ином типе внутренней документации.

Работник обязан предъявить бумаги, подтверждающие расходы при командировке. Ему возмещаются расходы, и выплачивается средняя зарплата за сутки.

Затраты на питание проверяющая служба может не признать таковыми, которые считаются дополнительными расходами, даже если они подтверждаются документами.

На видео о направлении работника в командировку

Источник: https://nam-pokursu.ru/odnodnevnaja-komandirovka/

Ндфл с «суточных» при однодневной командировке: минфин изменил свою позицию

Выплаты, которые работник получил взамен суточных за однодневную командировку, не облагаются НДФЛ в полном объеме.

Но только при условии, если у работника имеются документы, подтверждающие понесенные расходы. К такому выводу пришел Минфин России в письме от 17.05.18 № 03-15-06/33309.

Тем самым специалисты финансового ведомства в очередной раз пересмотрели свою позицию по данному вопросу.

Как известно, за каждый день нахождения в командировке работнику полагаются суточные.

От НДФЛ суточные освобождаются в пределах лимита: при командировках внутри страны — в размере 700 рублей за каждый день, при загранкомандировках — в размере 2 500 рублей за каждый день.

При этом суточные не требуют документального подтверждения их использования. Что касается компенсации остальных расходов работника, связанных с командировкой, то для освобождения этих выплат от НДФЛ необходимы подтверждающие документы.

При командировках в местность, откуда работник может ежедневно возвращаться к месту постоянного жительства, суточные не выплачиваются. Об этом сказано в статье 11 Положения об особенностях направления работников в служебные командировки (утв. постановлением Правительства РФ от 13.10.08 № 749).

В связи с этим авторы письма делают следующий вывод.

Если денежные средства, выплаченные при однодневной командировке, не являются суточными, а относятся к иным расходам, связанным со служебной поездкой, и при этом имеются документы, подтверждающие эти расходы, то такие суммы освобождаются от НДФЛ в полном объеме.

Напомним, что такое же мнение Минфин России высказал в письме от 01.03.13 № 03-04-07/6189. Причем тогда чиновники уточнили: в случае отсутствия подтверждающих документов выплаты взамен суточных при однодневной командировке не облагаются НДФЛ в пределах лимита (см.

«Минфин разъяснил, в каком случае расходы, связанные с однодневной командировкой, освобождаются от НДФЛ в полном объеме»). К слову, этот вывод соответствует постановлению Президиума ВАС РФ от 11.09.12 № 4357/12 (см.

«ВАС: выплаты взамен суточных по однодневным командировкам не облагаются НДФЛ»).

В то же время Минфин неоднократно выпускал письма с противоположной позицией. Например, в письмах от 26.05.15 № 03-03-06/30062 и от 26.05.14 № 03-03-06/1/24916 сказано следующее.

Несмотря на то, что при краткосрочной командировке суточные не предусмотрены, выплаты взамен суточных за однодневную командировку по России не облагаются НДФЛ только в пределах 700 рублей, независимо от того, если ли у работника подтверждающие документы (см.

«Какая сумма компенсации расходов, понесенных работником при однодневной командировке, не облагается НДФЛ»).

Источник: https://www.buhonline.ru/pub/news/2018/6/13571

Суточные при однодневной командировке

Вопрос об однодневных командировках.Наши работники часто ездят в Москву на один день с различными поручениями.

В Положении о командировках нашей организации есть пункт о том, что «не зависимо от даты возвращения из командировки за пределы Северо-Западного региона, суточные выплачивается за целые сутки».

Можем ли мы выплачивать суточные за один день на основании приказа о направлении в командировку и нашего положения?Облагаются ли такие выплаты страховыми взносами и НДФЛ?

В данной ситуации:

- Суточные сотруднику при однодневной командировке по РФ не полагаются, однако Вы вправе выплачивать сотрудникам компенсацию расходов вместо суточных.

- НДЛ и страховые взносы начислять не нужно в том случае, если выплаты оформлены как компенсация взамен суточных.

Обоснование

Из рекомендации Нины Ковязиной, заместителя директора департамента медицинского образования и кадровой политики в здравоохранении Минздрава России

Как и в каком размере выдавать суточные

Однодневная командировка по России

Иногда сотрудника направляют в местность, откуда он каждый день может возвращаться к своему постоянному местожительству.

Вопрос о целесообразности ежедневного возвращения сотрудника решает руководитель организации. При этом он должен учесть:

- удаленность места командировки от местожительства сотрудника;

- условия транспортного сообщения;

- характер выполняемого задания;

- необходимость создания сотруднику условий для отдыха.

Обязанность работодателя оплачивать командированным дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные), предусмотрена статьей 168 Трудового кодекса РФ.

Однако при командировках по России в местность, откуда сотрудник имеет возможность ежедневно возвращаться к месту постоянного жительства, суточные не выплачиваются. Это предусмотрено пунктом 11 Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749.

Аналогичное правило содержит пункт 15 Инструкции Минфина СССР, Госкомтруда СССР и ВЦСПС от 7 апреля 1988 г. № 62.

Таким образом, при однодневной командировке по России суточные сотруднику не положены.*

В то же время статьей 168 Трудового кодекса РФ предусмотрено, что при направлении сотрудника в командировку работодатель обязан возмещать ему не только суточные, но и расходы на проезд, на наем жилого помещения, а также иные расходы, произведенные с разрешения или с ведома работодателя.

Поэтому запрет на выплату суточных при однодневной командировке не мешает возместить сотруднику понесенные им иные расходы, связанные с выполнением трудовой функции (при условии что они подтверждены первичными документами).

Главное, чтобы сотрудник получил разрешение работодателя на такие затраты, а порядок их возмещения был установлен коллективным договором или локальным нормативным актом.

Аналогичные выводы следуют из пункта 1 письма Минтруда России от 28 ноября 2013 г. № 14-2-242.

Из ситуации Андрея Кизимова, заместителя директора департамента налоговой и таможенно-тарифной политики Минфина России

можно ли учесть при расчете налога на прибыль суточные, если сотрудник отправлен в однодневную командировку по России

Да, можно. Но не в составе командировочных, а в составе других расходов, связанных с производством и реализацией.*

Перечень расходов на командировки, которые можно учесть при налогообложении прибыли, приведен в подпункте 12 пункта 1 статьи 264 Налогового кодекса РФ. К ним относятся:

- расходы на проезд сотрудника к месту командировки и обратно к месту постоянной работы;

- расходы на наем жилого помещения;

- суточные или полевое довольствие;

- расходы на оформление и выдачу виз, паспортов, ваучеров, приглашений и иных аналогичных документов;

- консульские, аэродромные сборы и иные аналогичные платежи и сборы.

Суточные не выплачиваются, если сотрудник командирован в местность, откуда он может ежедневно возвращаться к месту постоянного жительства (п. 11 Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749, п.

15 Инструкции Минфина СССР, Госкомтруда СССР и ВЦСПС от 7 апреля 1988 г. № 62).

А раз суточные при однодневной командировке не положены, квалифицировать выплаченные сотруднику суммы в качестве командировочных расходов при расчете налога на прибыль нельзя.

В то же время организация обязана возмещать командированному не только суточные, но и расходы на проезд, на наем жилого помещения, а также иные расходы, произведенные с разрешения или ведома работодателя. Это установлено статьей 168 Трудового кодекса РФ.*

То есть указанные выплаты можно рассматривать как возмещение затрат сотрудника, вызванных необходимостью выполнять трудовые функции вне места постоянной работы (жительства).

Следовательно, их можно учесть при расчете налога на прибыль на основании подпункта 49 пункта 1 статьи 264 Налогового кодекса РФ – в качестве других расходов, связанных с производством и реализацией.

Но при условии, что они закреплены локальным нормативным актом организации (например, коллективным договором) и подтверждены документально (ст. 252 НК РФ).

Аналогичные разъяснения содержатся в письмах Минфина России от 26 мая 2014 г. № 03-03-06/1/24916, от 21 мая 2013 г. № 03-03-06/1/18005.

Из ситуации Андрея Кизимова, заместителя директора департамента налоговой и таможенно-тарифной политики Минфина России

нужно ли удержать НДФЛ с суточных, если сотрудника направили в командировку по России на один день

Нет, не нужно, но только если выплаты оформлены как компенсация взамен суточных.*

Служебной командировкой признается поездка сотрудника по распоряжению организации на определенный срок для выполнения поручения вне места постоянной работы. Об этом сказано в статье 166 Трудового кодекса РФ. То есть сотрудника можно направить в командировку на любой срок, в том числе и на один день, когда день возврата из командировки совпадает с календарным днем выезда.

Обязанность организации оплачивать командированным сотрудникам дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные), предусмотрена статьей 168 Трудового кодекса РФ.

Положения этой статьи Трудового кодекса не содержат прямого запрета на выплату суточных при однодневных командировках.

Однако в соответствии с пунктом 11 Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749, при командировках в местность, откуда сотрудник имеет возможность ежедневно возвращаться к месту постоянного жительства, суточные не выплачиваются.

Таким образом, формально получается, что при однодневных командировках суточные сотруднику не положены.

В то же время статьей 168 Трудового кодекса РФ установлено, что при направлении сотрудника в командировку организация обязана возмещать ему не только суточные, но и расходы на проезд, на наем жилого помещения, а также иные расходы, произведенные с разрешения или ведома работодателя.

Таким образом, указанные выплаты можно рассматривать как возмещение затрат сотрудника, вызванных необходимостью выполнять трудовые функции вне места постоянной работы (жительства). То есть денежные средства, выплаченные сотрудникам при однодневных командировках, носят компенсационный характер и не могут быть признаны экономической выгодой (доходом) сотрудников.

Следовательно, указанные компенсационные выплаты не облагаются НДФЛ на основании пункта 3 статьи 217 Налогового кодекса РФ.

При этом денежные средства, выплаченные сотруднику взамен суточных, не облагаются НДФЛ в пределах норм (при нахождении в командировке по России – 700 руб.).

Все, что свыше этой суммы, освобождается от НДФЛ лишь при условии, что расходы подтверждены первичными документами (кассовые чеки, квитанции).

При отсутствии подтверждающих документов с выплат, превышающих 700 руб., НДФЛ придется удержать.

Пример выплаты денежных средств взамен суточных при направлении сотрудника в однодневную командировку по России. Сумма выплат взамен суточных не превышает 700 руб.*

В коллективном договоре ООО «Альфа» закреплено, что при однодневных командировках по России сотрудникам возмещаются затраты, вызванные необходимостью выполнять трудовые функции вне места постоянной работы (взамен суточных).

Сотрудница организации Е.В. Иванова находилась в командировке на территории России один день. Перед поездкой ей выдали аванс, в том числе компенсацию суточных в размере 600 руб. Поскольку указанная сумма не превышает предел в 700 руб., НДФЛ с нее удерживать не нужно. Подтверждающие документы на сумму 600 руб. сотруднице представлять также не обязательно.

В авансовом отчете бухгалтер «Альфы» отразил эту выплату не как «суточные», а как «иные расходы, выплачиваемые взамен суточных».*

Пример выплаты денежных средств взамен суточных при направлении сотрудника в однодневную командировку по России. Сумма выплат взамен суточных превышает 700 руб.*

В коллективном договоре ООО «Альфа» закреплено, что при однодневных командировках по России сотрудникам возмещаются затраты, вызванные необходимостью выполнять трудовые функции вне места постоянной работы (взамен суточных).

Сотрудник организации С.Ю. Горячев находился в командировке на территории России один день. Перед поездкой ему выдали аванс, в том числе компенсацию взамен суточных в размере 1000 руб.

Вернувшись из командировки, сотрудник не представил документов, подтверждающих расходы, в том числе на сумму, выданную ему вместо суточных. Поэтому бухгалтер «Альфы» не стал удерживать НДФЛ только с 700 руб. А с той части выплаты, которая превышает данный лимит, он рассчитал налог. Сумма НДФЛ составила 39 руб. (300 руб. × 13%).

Аналогичные выводы следуют из писем Минфина России от 26 мая 2014 г. № 03-03-06/1/24916, от 1 марта 2013 г. № 03-04-07/6189 (доведено до сведения налоговых инспекций письмом ФНС России от 26 марта 2013 г. № ЕД-4-3/5200). Подтверждает такой подход постановление Президиума ВАС РФ от 11 сентября 2012 г. № 4357/12.

Из ситуации Андрея Кизимова, заместителя директора департамента налоговой и таможенно-тарифной политики Минфина России

нужно ли начислять страховые взносы на сумму суточных, если сотрудника направили в командировку по России на один день

Нет, не нужно. Но только если выплаты оформлены как компенсация затрат сотрудника, вызванных необходимостью выполнять трудовые функции, и подтверждены первичными документами.*

По общему правилу законодательно установленные компенсационные выплаты, связанные с выполнением сотрудником трудовых обязанностей (в т. ч. суточные), не подлежат обложению взносами на обязательное пенсионное (социальное, медицинское) страхование и на страхование от несчастных случаев и профзаболеваний.

Это следует из положений:

- подпункта «и» пункта 2 части 1, части 2 статьи 9 Закона от 24 июля 2009 г. № 212-ФЗ – в отношении взносов на обязательное пенсионное (социальное, медицинское) страхование;

- абзаца 10 подпункта 2 пункта 1, пункта 2 статьи 20.2 Закона от 24 июля 1998 г. № 125-ФЗ – в отношении взносов на страхование от несчастных случаев и профзаболеваний.

Обязанность организации оплачивать командированным сотрудникам дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные), предусмотрена статьей 168 Трудового кодекса РФ.

Однако при командировках в местность, откуда сотрудник имеет возможность ежедневно возвращаться к месту постоянного жительства, суточные не выплачиваются.

Это предусмотрено пунктом 11 Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749.

Таким образом, формально получается, что при однодневной командировке суточные сотруднику не положены.*

В то же время статьей 168 Трудового кодекса РФ предусмотрено, что при направлении сотрудника в командировку организация обязана возмещать ему не только суточные, но и расходы на проезд, на наем жилого помещения, а также иные расходы, произведенные с разрешения или ведома работодателя.

Таким образом, выплаты взамен суточных при однодневной командировке можно рассматривать как компенсацию иных расходов командированного сотрудника.

А именно как возмещение его затрат, вызванных необходимостью выполнять трудовые функции вне места постоянной работы (жительства). Такие суммы можно считать законодательно установленными компенсационными выплатами.

И не начислять на них страховые взносы, если одновременно выполняются следующие условия:*

- выплаты оформлены не как суточные, а как иные расходы командированного;

- расходы сотрудника подтверждены первичными документами (чеками, квитанциями и т. п.);

- размер и порядок их выплаты установлены локальными документами организации (трудовым или коллективным договором, приказом руководителя).

Данные выводы следуют из подпункта «и» пункта 2 части 1 статьи 9 Закона от 24 июля 2009 г. № 212-ФЗ и подпункта 2 пункта 1 статьи 20.2 Закона от 24 июля 1998 г. № 125-ФЗ.

Аналогичные разъяснения есть в письме Минтруда России от 6 ноября 2013 г. № 17-4/10/2-6751.

Подтверждает такой подход и арбитражная практика (cм. определение ВАС РФ от 14 июня 2013 г. № ВАС-7017/13, постановления ФАС Поволжского округа от 22 января 2013 г. № А65-27465/2011, Арбитражного суда Западно-Сибирского округа от 7 августа 2014 г. № Ф04-7426/2014, Уральского округа от 22 сентября 2014 г. № Ф09-6539/14 и др.).

В то же время представители ФСС России считают иначе. По их мнению, выплаты взамен суточных при однодневной командировке не являются компенсациями, установленными законодательством. Это доход сотрудника.

Соответственно, на сумму такого дохода необходимо начислить взносы на обязательное пенсионное (социальное, медицинское) страхование и на страхование от несчастных случаев и профзаболеваний (ч. 1 ст. 7 Закона от 24 июля 2009 г. № 212-ФЗ, п. 1 ст.

20.1 Закона от 24 июля 1998 г. № 125-ФЗ).

Аналогичные выводы есть в письме ФСС России от 2 июля 2013 г. № 15-03-14/05-6357.

С учетом более поздних разъяснений Минтруда России данная позиция представляется неактуальной. И даже если проверяющие из фондов предъявят претензии, суд будет на стороне организации.

Источник: https://www.Zarplata-online.ru/qa/142020-qqbss-16-m6-sutochnye-pri-odnodnevnoy-komandirovke

Суточные в командировке: нормы командировочных расходов в 2018 году, размеры и правила выплаты

Суточные являются одной из статей командировочных расходов сотрудников, подлежащих обязательному возмещению. Именно их выплата и её оформление обычно вызывают больше всего вопросов у руководителей предприятий и сотрудников бухгалтерии.

В частности, возникают сложности с определением их размера, удержанием налогов, подтверждением затрат и т. п. Однако на все эти вопросы действующее законодательство даёт чёткие ответы, знание которых сэкономит работодателю массу нервных клеток.

Что такое суточные и каков их предельный размер при командировках по стране и за границу

Суточными принято называть дополнительные расходы командированного работника, которые он несёт вследствие пребывания по служебной надобности вне местности, где живёт.

Суточные выплачиваются за каждый день нахождения в командировке, включая проведенные в пути

Именно так трактуются они в редакции абз. 3 ч. 1 ст. 168 Трудового кодекса (ТК) РФ, обязывающей работодателя возмещать работнику эту разновидность командировочных расходов.

Предельный размер суточных в поездках по России и за рубеж

Максимальная сумма суточных законодательно определена в Налоговом кодексе (НК) РФ. Они обозначены в абз. 12 п. 3 ст. 217 НК РФ и составляют:

- 700 рублей в сутки в поездках по России;

- 2,5 тысячи рублей в сутки при загранкомандировках.

Работодатель вправе установить размер суточных для своих работников как меньше, так и больше этих пределов. Однако с их превышением он обрекает себя на дополнительные бюрократические издержки, связанные с налогообложением этих сумм.

Размер суточных определяется финансовыми возможностями работодателя. Хотя в отдельных случаях ключевое значение могут иметь, что греха таить, его жадность и наплевательское отношение к персоналу. Но с точки зрения закона придраться будет не к чему.

Для определения размера суточных своим работникам работодатель должен составить локальный акт, где его прописать. Проще всего сделать это, включив соответствующий пункт в Положение о командировках (скачать образец). Но можно оформить и отдельный приказ (скачать образец).

Образец приказа об определении размера суточных

На что можно тратить суточные и надо ли их подтверждать документально

Все вопросы, касающиеся суточных, потому и возникают, что это единственная статья командировочных расходов, которая не подлежит документальному подтверждению.

Если стоимость проезда и проживания в командировке компенсируется на основании сумм, указанных в билетах и счетах, то на суточные никакие документы не нужны: достаточно отразить эту статью расходов в авансовом отчёте и правильно рассчитать сумму в соответствии с локальным актом и действующими общими правилами, и бухгалтерия компенсирует её по умолчанию.

Впрочем, сказать, что суточные совсем уж не подлежат документальному подтверждению, будет погрешить против истины.

При выдаче аванса перед поездкой срок пребывания в командировке считается на основании дат в соответствующем приказе, и именно они служат основанием для расчёта общей суммы суточных.

Когда же работник отчитывается по возвращении, за основу берутся отметки об убытии и прибытии в его командировочном удостоверении и соответствующие даты в проездных документах (билетах).

По умолчанию считается, что эти деньги должны тратиться на питание сотрудника во время командировки, проезд местным общественным транспортом и т. п. На практике получается, что если у него в итоге что-то осталось на руках от выданной суммы, это его законная прибыль, а когда он в неё не вписался — его проблемы.

Когда работник фактически потратил деньги на какие-либо развлечения — да хоть на интимные услуги, а на питании сэкономил, например, запасшись лапшой быстрого приготовления, работодатель не вправе предъявлять ему претензии. А вред собственному здоровью — личное дело такого работника.

В примере автор в числе трат упоминает экскурсии, которые к командировочным расходам отнести, мягко говоря, затруднительно. Такие затраты работник вправе производить из своих личных средств.

А требовать от работодателя их возмещения не может. Аналогично обстоят дела с походами в баню, тренажёрный зал, цирк, зоопарк, театр и т. п.

— да мало ли как работник привык проводить свободное время дома и в поездках.

Другой вопрос, что на 50–100 рублей в сутки, о которых говорится в примере, толком и не поешь не только в столице, но и в городах, где цены не столь высоки. Однако если локальным актом работодателя предусмотрена именно эта сумма, тут может быть разве что повод задуматься, не поискать ли другого, более щедрого. А нарушения закона нет.

Правила и порядок выдачи суточных в 2018 году

По общему правилу суточные выдаются работнику в полном объёме до его отъезда в командировку. За основу берётся количество дней, на которые его отправляет в поездку работодатель. Считается оно на основании приказа о командировке.

Порядок расчёта суточных в 2018 году

Алгоритм расчёта суточных прост: количество дней, которые работник должен провести в командировке согласно приказу, умножается на размер суточных, предусмотренный соответствующим локальным актом.

Например, если он командируется на семь дней, а размер суточных составляет максимальные по закону 700 рублей, получаем 7х700=4900.

Но тут возникает вопрос — как считать дни пребывания сотрудника в командировке и выплачивать ли суточные за дни отъезда и приезда. Ведь работник мог уехать в командировку поздно вечером, а вернуться рано утром.

Вот и зачастую непонятно, как быть с оплатой этих дней.

Впрочем, законодательство по этому вопросу занимает чёткую позицию — дни отъезда и приезда даже в такой ситуации всё равно считаются проведёнными в командировке, и за них должны выплачиваться суточные.

Особая история — если приезд и или отъезд пришлись на ночь. В этом случае рубиконом служат календарные сутки. Например, сотрудник отправился в командировку поездом (самолётом, автобусом, на корабле или ином транспортном средстве, включая собственный автомобиль), который отправился ночью. Если отправление случилось до 0:00, днём отъезда считается предыдущий день. Если позже — уже следующий.

Например, работник выехал в командировку поездом, отправившимся из начального пункта в ночь на 10 января в 23:59, а по возвращении его поезд прибыл в пункт назначения ровно в полночь в ночь на 12 января.

В этом случае, хотя работник находился в пути и пункте назначения своей командировки фактически два дня — 10 и 11 января, суточные ему полагаются за четыре дня, так как днём отъезда будет считаться 9 января, а приезда — 10.

А значит, если считать суточные по максимальному для командировок внутри страны пределу в 700 рублей в день, ему причитается 4х700=2800 рублей в день.

Заслуживает упоминания и ситуация, когда пункт отправления транспортного средства, на котором работник отбыл в командировку расположен вне черты населённого пункта, откуда был командирован работник.

Например, офис его компании находится в Москве, а в командировку сотрудник убыл на самолёте, вылетевшем в ночь на 11 января уже после ноля часов. Однако чтобы добраться до аэропорта, работнику пришлось воспользоваться аэроэкспрессом, отправившимся из столицы, скажем, в 23:00.

Датой начала командировки в этом случае будет 10 января — дата отправления аэроэкспресса.

Аналогичным образом обстоят дела, если из командировки работник прилетел 15 января в 23:00, а аэроэкспресс, которым он затем проследовал в Москву, прибыл на столичный вокзал уже после полуночи 16 января. 16 января и будет считаться днём приезда, и суточные работнику полагаются и за этот день.

Если самолёт, на котором сотрудник улетел в командировку, отправился в рейс после полуночи, а аэропорт расположен вне черты города, днём отъезда считается дата отправления транспортного средства, на котором сотрудник добирался в аэропорт

Выплачиваются суточные и за время, которое работник проводит в пути. Например, работодатель направил сотрудника из Москвы в Новосибирск.

Непосредственно в городе сотрудник находился три дня, ещё по двое суток в каждую сторону у него ушло на дорогу. Итого получается семь дней, значит, именно этот срок ложится в основу расчёта суммы суточных: 7х700=4900.

Если же суточные в компании равны, например, 500 рублей, считаем соответственно: 7х500=3500 рублей.

Рассмотрим совсем экзотический пример. Работник направляется в командировку из Москвы во Владивосток, суточные составляют 700 рублей. Во Владивостоке он должен провести две недели. Если отправить его на поезде, ещё в общей сложности столько же он проведёт в дороге (поезд от Москвы до Владивостока идёт семь дней).

Итого получится, что мы будем должны выплатить этому работнику суточные за 28 дней: 28х700=19600 рублей. Поневоле задумаешься, не выгоднее ли оплатить ему самолёт. Ведь, выходит, из этих 28 дней половину он будет маяться дурью в дороге, отчего пользы ни ему, ни компании нет. А мы ему начисляй не только суточные, но и зарплату за все проведённые в поездке дни.

Не говоря уж о том, что билет на самолёт из Москвы во Владивосток сопоставим, а то и дешевле, чем купейный на поезд.

При командировках за границу используется тот же алгоритм, но используется утверждённый локальным нормативным актом размер суточных для поездок за рубеж. Единственный нюанс — если часть времени в пути сотрудник следовал по России, за это время ему выплачиваются суточные в размере, утверждённом для командировок внутри страны.

Например, работник был откомандирован в Варшаву, в командировке провёл неделю. Туда и обратно он добирался поездом, который пересёк границу РФ с Республикой Беларусь по пути туда на следующие сутки после отправления, а на обратном — в день прибытия.

Суточные равны 700 рублей в день для командировок внутри страны и 2,5 тысячи для заграничных.

Получается, за дни отъезда и приезда ему выплачиваются суточные как при командировке по России, а в оставшиеся пять дней — по заграничной норме:

- 2х700=1400;

- 5х2500=12500;

- 1400=12500=13900.

Итого мы должны заплатить 13900 рублей суточных.

За сколько дней до командировки выдаются суточные

Какого-либо жёсткого регламента в отношении этого срока (скажем, не больше трёх дней до предполагаемой даты отъезда) действующим законодательством в 2018 году не предусмотрено.

В законе есть только одно требование — вся сумма предполагаемых командировочных расходов, включая суточные, должна быть выплачена работнику до отъезда, в том числе и непосредственно в день убытия.

Прочие нюансы остаются на усмотрение работодателя. А тот может предусмотреть дополнительные ограничения. Например, прописать в Положении о командировках или отдельным приказом, что работник обязан вернуть в кассу полученный аванс, если не уехал в командировку в течение, скажем, трёх дней, недели или любого иного срока, определять который волен сам работодатель.

Выплачиваются ли суточные при однодневной командировке

Нет, не выплачиваются. Ключевым признаком названной статьи командировочных расходов считается факт проживания командированного работника вне постоянного места жительства. Под проживанием же на практике подразумевается, что сотрудник за время командировки должен провести как минимум одну ночь в поезде, гостинице, на частной квартире и т. п.

Если же сотрудник вернулся из командировки в день отъезда, это условие считается невыполненным, и суточные не положены.

Электропоезд «Ласточка» позволяет ограничиться однодневными командировками из Москвы в такие города, как Тула, Орёл, Курск, Владимир, Нижний Новогород

Например, фирма командировала сотрудника из Москвы в Орёл. Допустим, он уехал из столицы рано утром 11 января на экспрессе (между Москвой и Орлом курсируют несколько дневных скоростных поездов и электропоезд «Ласточка»).

Прибыл туда в обед, за несколько часов завершил все дела и успел вернуться в столицу на скоростном поезде, успевшем прибыть на Курский вокзал Москвы до 23:59 того же дня, суточные ему не выплачиваются.

А вот если он уехал из Москвы вечером 11 января ночным скорым поездом, 12 января провёл в Орле весь день, а в столицу вернулся на ночном поезде, прибывшем в пункт назначения утром 13 января, считается, что он провёл в командировке три дня и должен получить суточные за всё это время.

Такая же ситуация и, например, с Санкт-Петербургом. Ведь из Москвы туда и обратно можно обернуться одним днём на «Сапсане» или самолёте — график движения позволяет.

Источник: https://kadrovik.guru/sutochnyie-v-komandirovke-2017-normyi.html

Суточные в командировке 2018. Расчет, возмещение и налоги с них

Когда организация направляет сотрудника в командировку, она обязана начислить и выплатить ему суточные. Выплата их происходит непосредственно перед отъездом сотрудника, совместно с другими командировочными.

Суточные в командировке

Расчет суммы суточных зависит от срока планируемой поездки, а также маршрута, указанного в соответствующем приказе. После того, как сотрудник из командировки вернулся, бухгалтер пересчитывает суточные, учитывая при этом некоторые обстоятельства поездки. При необходимости сумму суточных корректируют.

Разберем поэтапно оформление сотрудника в командировочную поездку

- Количество дней командировки

В командировочные необходимо включить:

- Все дни пути, включая выезд до места и обратно;

- Дни командировки, даже если на это время часть дней составляют выходные и праздничные дни;

- Дни задержки, если она была вынужденной;

Днем отъезда считается та дата, в которую сотрудник выезжает в командировку из того населенного пункта, в котором он работает. День возвращения определяют по аналогии, то есть это дата прибытия сотрудника в населенный пункт, где он трудится.

Причем не имеет значение, в какое именно время приехал сотрудник. Дата отправления и возвращения берется та, что указана в билетах сотрудника. Например, дата и время отправления поезда 10 ноября 23.59 ч.

Несмотря на то, что до следующих суток осталась всего 1 минута, суточные за 10 ноября должны быть выплачены в 100% размере.

Нередко в командировку сотрудник отправляется на самолете, а аэропорт находится за городом. С этим обстоятельством могут быть связаны некоторые сложности в определении даты прибытия и отправления.

Следует помнить, что аэропорт находится вне населенного пункта, поэтому то время, которое сотрудник потратит на то, чтобы добраться в аэропорт и обратно тоже должно быть учтено (Читайте также статью ⇒ Служебная командировка на север: оплата).

Подробнее на примере

Петрова О.П. работает бухгалтером в г. Москва. Ее отправляют в командировку на самолете, вылет которого планируется из аэропорта 10 ноября в 0.50 ч. До аэропорта добраться в среднем можно за 50 мин.

, но чтобы пройти регистрацию на рейс, выехать Петровой придется хотя бы за 1,5 часа до самолета, а это уже 9 ноября.

Соответственно 9 ноября принимаем за первый день командировки и суточные за него начисляем в полном размере.

Тот же принцип нужно применять и ко времени возвращения сотрудника. Даже если время прибытия назад – 00.01 ч и в этот же день сотрудник выходит на работу – суточные за этот день выплачиваются.

- Дни за границей. Отдельно следует выделить определение дней командировки, которые сотрудник проводит за границей. Такие командировки, как правило, оплачиваются в более высоком размере. Определяются такие дни с того момента, как сотрудник пересек границу РФ. При возвращении день въезда уже в расчет не включается. По нему расчет производят уже исходя из суточных, выплачиваемых при командировках по РФ. Дату как выезда и прибытия определяют как по отметке в загранпаспорте, так и по проездному документу.

- Расчет суточных. Размер суточных, установленных в организации умножают на количество дней, которые мы определили выше. Если сотрудник также был в загранкомандировке, то установленную в организации сумму суточных нужно умножить на дни командировки за пределами РФ. Полученные результаты складывают и получают общую сумму выплаты.

Как правило, сумма суточной выплаты для командировок внутри страны составляет 700 рублей, а для заграничных поездок – 2500 рублей.

Устанавливают такие суммы компании из-за того, что по суточным такого размера платить НДФЛ не придется, а вот с превышения сумма – нужно будет оплатить как НДФЛ, так и взносы в ПФР.

Однако, определенного лимита законодательством не установлено, поэтому компания может закрепить для себя любую другую сумму (Читайте также статью ⇒ Как оформить прогул в командировке).

- Однодневные командировки. Отдельно стоит рассмотреть однодневные командировки по РФ и за ее пределы. При поездках по РФ, ограниченных одним днем, когда сотрудник может возвращаться каждый день домой, выплата суточных не положена. Это следует из Положения №749. Однако, по ТК РФ все командировочные расходы сотрудника должны быть возмещены и продолжительность командировок на это не влияет. В связи с этим, порядок возмещения должен быть утвержден в документах организации, а расходы, производимые сотрудниками в командировках должны быть документально подтверждены.

Что же касается командировок за пределы РФ, длительность которых не превышает одного дня, то суточные сотруднику положены, но с некоторым ограничением. Для такой выплаты лимит составляет 50% от установленной в организации суммы суточных.

Например, в компании суточные по загранпоездкам установлены в 2500 рублей. Если поездка составляет один день, то учесть в расходах можно будет только 50% этой суммы, то есть 1250 рублей.

С этой же суммы можно будет не начислять взносы и не удерживать НДФЛ (Читайте также статью ⇒ Суммы, не облагающиеся страховыми взносами).

Расчет налогов и страховых взносов с суточных

| НДФЛ и взносы | Порядок обложения |

| НДФЛ | Начисляется на суммы, превышающие следующий размер:

· 700 рублей – по РФ; · 2500 рублей – за пределами РФ |

| Страховые взносы | Начисляются на суммы, превышающие следующий размер:

· 700 рублей – по РФ; · 2500 рублей – за пределами РФ |

| Взносы на травматизм | Не начисляются |

Суточные в составе расходов

Рассмотрим как учитываются суточные выплаты в составе расходов по налогу на прибыль и при расчете УСН.

| Налог | Учитываются в составе расходов |

| Налог на прибыль | · Включается в состав расходов сумма суточных, в пределах утвержденного в организации лимита (за исключением однодневных командировок за пределами РФ);

· Включается в состав расходов сумма суточных, в пределах 50% утвержденного в организации лимита (для однодневных загранкомандировок) |

| УСН «доходы минус расходы» | Включается в состав расходов сумма суточных, в пределах утвержденного в организации лимита |

Пример расчета суточных при загранкомандировке

Петрову О.П. направляют в командировку в г. Минск на 4 календарных дня, с 13 по 16 ноября. Суточные для командировки в организации предусмотрены следующие:

- Для загранкомандировок — 45 евро;

- Для командировок по РФ – 950 рублей в день.

До отъезда Петровой выплатили сумму в размере 4500 рублей. По приезду, Петрова предоставила документы, из которых следует, что Петрова уехала в Минск 12 ноября, а границу пересекла 13 ноября. Возвращаясь, границу Петрова пересекла 15 ноября, а вернулась 16 ноября.

Суточные Петровой положены следующие:

По загранпоездке за 13, 14 и 15 ноября – по 45 евро, то есть 135 евро;

По поездке по РФ за 12 и 16 ноября – по 950 рублей, то есть 1900 рублей.

После предоставленного Петровой авансового отчета, ей были пересчитаны суммы суточных выплат.

Законодательная база

| Законодательный акт | Содержание |

| Постановление правительства РФ №749 от 13.10.

2018 |

«Об особенностях направления работников в служебные командировки» |

| Глава 24 ТК РФ | «Гарантии при направлении работников в служебные командировки, другие служебные поездки и переезде на работу в другую местность» |

| Статья 264 НК РФ | «Прочие расходы, связанные с производством и (или) реализацией» |

| Статья 217 НК РФ | «Доходы, не подлежащие налогообложению» |

Ответы на распространенные вопросы

Вопрос №1: Как рассчитать компенсацию за суточные, если их выплатили после поездки?

Ответ: Расчет компенсации производят так же, как и расчет при задержке заработной платы. Проценты при этом считаются исходя из ставки ЦБ РФ за каждый день, что работодатель просрочил выплату, то есть по ставке не ниже 1/150.

Вопрос №2: Может ли размер суточных при командировке по России быть меньше 700 рублей?

Ответ: Конечно. Сумма в 700 рублей ограничивает не размер суточной выплаты, а предел, свыше которого на суточное потребуется начислить взносы и уплатить НДФЛ. Установить же размер суточных Вы праве абсолютно любой.

Вопрос №3: Что делать, если сотрудник не может предоставить проездной билет из командировки?

Ответ: В этом случае можно взять те документы, которые могут подтвердить командировку, например, подтверждающие съем жилья, служебная записка с места направления сотрудника или с путевым листом.

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: https://online-buhuchet.ru/sutochnye-v-komandirovke/