Налоговый и бухгалтерский учет взносов в СРО. Проводки

При вхождении в саморегулируемую организацию (СРО) участники уплачивают взносы. Они подлежат налоговому и бухучету.

Основная информация

Назовем основные платежи, которые выплачиваются при вхождении в СРО:

- Вступительные (выплачиваются единожды).

- Членские (выплачиваются раз в квартал).

- В компенсационный фонд.

- Страховые платежи.

Размер большинства этих взносов устанавливается самой СРО. Четких правил относительно учета взносов нет. Порядок учета должен основываться на базовых принципах.

Взносы в рамках налогового учета имеет смысл признавать прочими расходами. Признаются они равномерно на протяжении всего налогового периода, что позволит избежать вопросы со стороны налоговой.

Сроки учета определяются СРО самостоятельно.

ВАЖНО! Членские платежи, подлежащие ежеквартальной выплате, признаются прочими тратами единовременно. Учитываются они по дате оплаты.

Налоговый учет взнослв в СРО

В пункте 1 статьи 264 НК РФ указано, что взносы, вклады считаются прочими расходами. Для данного порядка учета должны соблюдаться два условия:

- Платежи обязательны.

- Взносы – это условие для работы фирмы.

Платежи в СРО отвечают всем этим требованиям, поэтому они могут признаваться в структуре прочих расходов. То есть они подлежат расчету налога на прибыль. Соответствующие указания есть в письмах Минфина.

При налоговом учете нужно придерживаться правил, указанных в пункте 1 статьи 272 НК РФ. Они касаются разовых и ежегодных платежей. В НК РФ указано, что траты могут поэтапно признаваться только в том отчетном периоде, к которому они принадлежат.

При этом не имеется в виду, когда фактически были сделаны выплаты.

Нужно учитывать разъяснения Минфина. Согласно им, положения статьи 272 НК РФ актуальны только в отношении трат, которые возникли на основании гражданско-правовых соглашений.

Если расходы образовались по другим основаниям (к примеру, пошлина за выдачу лицензии), статья 272 НК РФ не используется. Существует также письмо Минфина от 31 мая 2007 года, в котором прописана возможность единовременного признания расходов.

Чем следует руководствоваться? Фирма может решить сама. Практика судебных учреждений по соответствующему вопросу отсутствует.

Наиболее безопасный вариант – равномерное распределение взносов в структуре прочих расходов на основании пункта 1 статьи 272 НК РФ.

Однако в этом случае нужно иметь в виду некоторые нюансы. Членский платеж устанавливает право фирмы на участие в СРО на протяжении квартала. То есть соответствующие траты учитываются в том квартале, к которому они принадлежат. Вступительный взнос оплачивается единожды. На его основании выдается свидетельство. Оно на основании части 9 статьи 55 ГК РФ является бессрочным.

Фирма имеет право сформировать порядок учета трат на выплату вступительного взноса и платежа в фонд. Эти расходы также могут равномерно распределяться на протяжении всего отчетного срока. Этот срок устанавливается фирмой самостоятельно, однако он, согласно письму Минфина от 15 октября 2008 года, должен быть разумным.

Периоды списания трат должны соответствовать учетной политике.

Бухгалтерский учет

Взносы, перечисляемые участниками, связаны с работой фирмы. По этой причине они признаются тратами по обычным направлениям деятельности на основании пункта 5 ПБУ 10/99. Рассматриваемые траты входят в состав себестоимости работ на основании пункта 9 ПБУ 10/99. При признании расходов принимается во внимание связь между фактическими тратами и поступлениями.

Членские взносы являются ежеквартальными, а вступительные взносы и платежи в фонд – однократными, а потому траты не могут сразу же признаваться в составе расходов. Ежеквартальные платежи списываются на траты в том периоде (квартал), в котором деньги фактически поступили в фирму.

ВАЖНО! Срок признания однократных платежей СРО определяет самостоятельно, так как период участия в СРО неограничен.

В пункте 65 Положения по бухучету указано, что траты, исполненные в отчетном периоде, но относимые к последующим периодам, прописываются в балансе отдельной статьей. Признаются они тратами следующих периодов и списываются в порядке, утвержденным учетной политикой. Фирма должна сама установить порядок списания взносов. Возможны следующие варианты:

- Равномерно на протяжении заданного срока.

- В соответствии с объемами исполненных работ.

Взносы, поступившие в СРО, должны фиксироваться на дебете счета 97. Счетом корреспондирующим является счет 76. Потом они относятся к категории трат по основным формам деятельности.

В третьем разделе Инструкции по бухучету указано, что данные о тратах по основным формам деятельности собираются или на счетах 20-29, или на счетах 20-39. Наиболее оптимальный счет для сбора сведений – счет 26.

Порядок учета определяется фирмой самостоятельно.

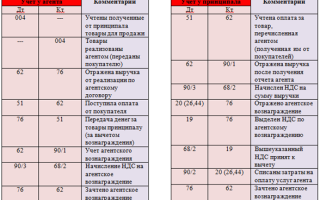

Используемые проводки

При ежемесячном списании платежей используются эти проводки:

- ДТ76 КТ51. Поступление платежа в СРО.

- ДТ97 КТ76. Отнесение взносов на расходы следующих периодов.

- ДТ20 КТ97. Систематическое списание взносов.

При единовременном списании взносов актуальны эти проводки:

- ДТ76 КТ51. Выплата взносов.

- ДТ20 КТ76. Списание платежей.

Обязательно нужно учесть, что проводки будут различаться в зависимости от типа платежа.

Пример

В феврале 2017 года фирма вступила в СРО и перечислила вступительный платеж объемом 90 000 рублей. Платеж в компенсационный фонд составил 350 000 рублей.

Руководитель фирмы издал приказ, по которому платежи будут равномерно списываться на протяжении 36 месяцев. Свидетельство о вступлении получено в феврале 2017 года. С этого месяца фирма каждый месяц будет делать ежемесячные платежи в размере 6 000 рублей. В январе должны быть выполнены эти проводки:

- ДТ76 КТ51. Поступление средств в размере 440 000 рублей (350 000 + 90 000).

- ДТ97 КТ76. Признание двух взносов в качестве расходов следующих периодов.

- ДТ68 КТ77. Отложенное налоговое обязательство (440 тысяч * 20%).

Каждый месяц (с февраля по декабрь 2017 года) бухгалтер делает эти проводки:

- ДТ76 КТ51. Перевод ежемесячного платежа в размере 6 000 рублей.

- ДТ26 КТ76. Списание поступившего взноса на текущие траты.

- ДТ26 КТ97. Траты следующих периодов списаны (по частям) на текущие траты (440 000/36 месяцев).

- ДТ77 КТ68. Уменьшение отложенного обязательства.

Ежемесячные проводки отражаются на протяжении всего года.

Учет трат на страхование

В пункте 6 статьи 270 НК РФ прописано, что при установлении налоговой базы не будут приниматься во внимание траты на необязательное страхование. Исключение составляют взносы, приведенные в статьях 255, 263, 291 НК РФ.

В статье 263 НК РФ прописано, что обязательные платежи входят в траты на страхование. Эти траты могут учитываться в рамках налогообложения прибыли. Они включаются в прочие траты. Учет проводится по фактической сумме трат.

Порядок признания взносов оговорен в пункте 6 статьи 272 НК РФ.

Включение в прочие расходы является вполне обоснованным с точки зрения законодательства. Ряд фирм должны вступать в СРО в обязательном порядке. К примеру, это относится к строительным фирмам. Для вступления в СРО нужно уплатить обязательные взносы. То есть траты считаются экономически обоснованными. По этой причине их можно учитывать при обложении налогами.

Источник: https://assistentus.ru/sro/uchet-vznosov/

Взносы в СРО нюансы бухгалтерского и налогового учета

Тем, кто планирует вступить в саморегулируемую организацию, предстоят значительные траты. Это касается в первую очередь вступительного взноса и взноса в компенсационный фонд. И если первый варьируется в среднем от 5 000 до 100 000 рублей или вовсе отсутствует в некоторых СРО, то от уплаты солидной суммы в компфонд никуда не деться.

Это обойдется минимум в 300 000 рублей. Тех, кто нашел необходимую сумму и теперь официально и законно может приступить к строительству, затем ждут еще такие траты, как членские взносы и оплата страховки.

Тогда руководители начинают интересоваться: как правильно проводить налоговый и бухгалтерский учет всех вышеперечисленных расходов?

Итак, вступительный взнос и взнос в компфонд СРО для налогового учета нужно классифицировать как «прочие расходы», притом делать это нужно в течение одного налогового периода и более.

Согласно Налоговому Кодексу, прочие расходы — это разного рода взносы, вклады или другие обязательные платежи, вносимые в некоммерческие организации, такие, которые являют собой условие для осуществления деятельности фирмы.

Членские взносы в большинстве случаев уплачивают раз в квартал. Их необходимо внести в число прочих расходов после того, как они будут оплачены. Благодаря такому действию налоговой службе не к чему будет придраться.

Что касается бухгалтерского учета, то здесь взносы нужно учитывать как расходы по обычным видам деятельности. Таким образом, сами взносы и любые другие выплаты, которые связаны с ними, (например, страховые) нужно определять как «расходы будущих периодов».

А вот ежеквартальные членские взносы могут быть списаны на расходы в течение того квартала, в котором они были уплачены. Организация сама может устанавливать, как и когда списывать расходы на погашение взносов.

Если оплатить взнос единовременным платежом за весь год, то целесообразнее поделить сумму на поквартальные или помесячные части, а списывать взносы можно как равноценными, так и неравноценными долями.

Еще одна важная статья расходов для СРО — страхование гражданской ответственности.

Оно наряду с вышеназванными платежами является непременным условием членства в СРО, а значит и условием для получения допуска к работам в целом.

Ввиду вышесказанного выходит, что эти траты компания может учитывать в виде страховой премии в целях налогообложения прибыли, поэтому они должны быть учтены как прочие расходы.

В бухгалтерском учете также можно иначе классифицировать взносы.

К такому ходу прибегают в том случае, если не хотят связываться с отложенными налоговыми обязательствами и временной разницей, которая облагается налогами; когда стремятся унифицировать налоговый и бухгалтерский учеты. При таких обстоятельствах взносы СРО являются не выплаченными единовременно — они будут считаться погашаемыми в течение определенного периода.

Надо заметить, что это далеко не самый правильный алгоритм действий. Поступать таким образом попросту невыгодно, ведь получается, что вся процедура занимает длительное время, а вместе с тем фирма рискует столкнуться с претензиями налоговиков и получить штраф.

Для того, чтобы регулярно уплачивать членские взносы и документально подтвердить членство компании в СРО, нужно будет подготовить небольшой перечень документов. Вообще оформление свидетельства не сопровождается выдачей счетов-фактур, актов или договоров, ведь СРО не является коммерческой организацией, следовательно, никаких услуг вступающей компании не продает.

Итак, подтвердить расходы можно следующими документами: во-первых, понадобятся платежные поручения на перевод вступительных и членских взносов в СРО; во-вторых, необходимо отксерокопировать свидетельство, подтверждающее членство в СРО или о допуске к работам; также будут необходимы протокол собрания членов СРО, где будут прописаны размеры вступительного и членского взносов (подтвердить это также смогут и счета СРО).

Все вышеназванные документы пригодятся для налогового и бухгалтерского учета членских взносов. Нужно помнить, что полагается хранить платежные поручения с каждой оплаты. Если каких-то документов не хватает, их придется восстановить, ведь если в двери Вашей фирмы постучит незваный гость в лице налоговой службы или бухгалтерской проверки, проблем не избежать.

Источник: http://sro.press/statues/vznosy_sro_njuansy_buhgalterskogo_nalogovogo_ucheta.html

Бухгалтерский учет в СРО 2018: проводки

Профессиональные объединения СРО регистрируют как некоммерческие организации, членство в которых возможно при соблюдении ряда условий. Начиная с 01.09.

2014 СРО создаются только в организационной форме союза или ассоциации. В членство саморегулируемой организации вступают предприятия, ведущие или планирующие осуществлять определенную профессиональную деятельность.

В данной статье мы более детально рассмотрим бухгалтерский учет в сро.

СРО пришли на смену лицензированию, несут функции по объединению предприятий и контролю соответствия требованиях их профессионального уровня. Целью деятельности объединения не является получение прибыли, финансирование осуществляется за счет уплачиваемых членами взносов. Предпринимательская деятельность СРО запрещена.

Учредительные документы объединения СРО

Документы, подтверждающие право организаций на ведение деятельности, соответствуют требованиям, предъявляемым к некоммерческим предприятиям. После регистрации организации в Минюсте данные об организации вносятся в ЕГРЮЛ. СРО не имеют уставного капитала, после регистрации организации учредители становятся членами ассоциации или союза.

В состав учредительных документов входят учредительный договор, Устав, свидетельство о постановке на учет в налоговом органе, протоколы общего собрания учредителей, лист записи ЕГРЮЛ.

Порядок регистрации с Минюсте, внесения изменений в реестр, ликвидации производятся в стандартном порядке, предусмотренном для ассоциаций или союзов.

Читайте также статью: → «Документы и проводки для уменьшения уставного капитала ООО»

Бухгалтерский учет в СРО: документы, используемые в деятельности профессионального объединения СРО

При оформлении операций по учету членских поступлений, расходуемых на текущую деятельность, СРО не использует стандартные формы первичного учета. В учете ассоциации или союза отсутствуют договоры, накладные, акты и прочие документальные формы, за исключением подтверждения расходов на приобретение материальных ценностей для внутренних нужд.

Для подтверждения взносов в СРО используются:

- положение о порядке уплаты и размере взносов, являющееся основанием для определения величины платежей;

- протоколы собраний членов, утверждающие размер вступительного и текущего взносов;

- счета и выписки из внутренних документов, на основании которых члены СРО производят платежи.

Особенностью учета в СРО является отсутствие оправдательных документов, что обязывает организации самостоятельно определить формы, подтверждающие платежи и позволяющие учесть поступления взносов. Документы, подтверждающие денежные операции по кассе или банку, составляются в соответствии с требованиями законодательства.

Учет взносов членов НП СРО

При вступлении в членство объединения лица должны соблюсти ряд условий по наличию специалистов, материальной базы. Для получения и продолжении членства организация или ИП оплачивает сумму:

- вступительного взноса. Оплата производится однократно, при вступлении в СРО;

- членского взноса. НП СРО определяет сроки платежа во внутренних документах. Преимущественно используется ежеквартальный платеж;

- платежа в компенсационный фонд. Сумма является самой значительной среди взносов и поступает от членов СРО частями. Минимальная величина фонда установлена на законодательном уровне в зависимости от направления деятельности СРО;

- оплаты полиса по страхованию гражданской ответственности. СРО контролирует своевременность получения полиса.

Членство в СРО является бессрочным при соблюдении организацией или ИП требований профессионального объединения – соответствовать условиям по наличию специалистов, материальной базы и регулярной оплаты взносов.

Бухгалтерский учет операций при поступлении взносов в СРО

Платежи в СРО носят разовый и регулярный порядок проведения операций. Вступительный взнос и плата в компенсационный фонд оплачиваются однократно. Ряд организаций допускает частичный взнос средств в фонд при вступлении и рассрочку платежа остальной суммы в течения полугода или года. Порядок платежа определяет бухгалтерские операции по учету данных.

Членские взносы лиц саморегулируемые организации учитывают как поступления, обеспечивающие текущие затраты уставной деятельности. Учет членских взносов производится по счету 86 с использованием субсчетов второго (по видам поступлений) и третьего (по лицам) порядка.

| Название операции | Дебет счета | Кредит счета |

| Начисление членских взносов на основании учредительных документов | 76 | 86 |

| Поступление взносов в кассу или на расчетный счет | 50 (51) | 76 |

Организации при вступлении в членство СРО не заключают договор о четком порядке платежей. Обязанность произвести взносы определяется учредительными документами СРО.

Поступление взносов может производится только от членов саморегулируемой организации.

Организации имеют право использовать в уставных целях имущество, не облагая налогом сумму поступления, полученного безвозмездно (п. 2 ст. 251 НК РФ) от учредителей.

Пример учета безвозмездного поступления имущества

СРО строителей получила в дар от учредителя транспортное средство. При поступлении имущества произведена оценка, сумма которой составила 90 000 рублей. В учете СРО произведены записи:

- Отражено поступление транспортного средства: Дт 08 Кт 86 на сумму 90 000 рублей.

- Произведено оприходование средства: Дт 01 Кт 08 на сумму 90 000 рублей.

Имущество, предоставленное как безвозмездная помощь учредителем, учитывается как целевое финансирование.

Учет в СРО расходов по взносам, полученным от членов организации

Целевое использование взносов организаций зависит от задач, установленных в Уставе и утвержденных в смете общим собранием членов или управляющего органа СРО.

Поступления средств вступительного и членских взносов расходуются на уплату коммунальных платежей, арендной платы, обеспечение юридических консультаций, закупку материалов, оплату заработной платы наемных работников (юристов и прочих). Организации в учете используют стандартные проводки.

| Название операции | Дебет счета | Кредит счета |

| Начисление заработной платы управленческому аппарату за счет взносов | 86 | 70 |

| Начисление страховых взносов | 86 | 69 |

| Списание материалов, используемых при ведении уставной деятельности | 86 | 10 |

| Произведено начисление имущественных налогов (на транспорт, землю, имущество) | 86 | 68 |

Учет расходов, связанных с ведением уставной деятельности может осуществляться с использованием счета 20 или напрямую, списанием средств учета целевых поступлений.

Пример приобретения СРО имущества для уставных нужд

В составе расходов учитываются экономически оправданные затраты при их документальном подтверждении. СРО проектировщиков приобрела чертежное оборудование для текущих нужд организации. Стоимость приобретения составила 220 500 рублей. В учете организации осуществляются записи:

- Отражено приобретение оборудования: Дт 08 Кт 60 на сумму 220 500 рублей.

- Учтена оплата поставщику: Дт 60 Кт 51 на сумму 220 500 рублей.

- Отражена постановка на учет основного средства: Дт 01 Кт 08 на сумму 220 500 рублей.

- Отражено использование целевых средств в качестве инвестиций в ОС: Дт 86 Кт 83 на сумму вложений.

Налоговый учет в саморегулируемых организациях

Средства предприятия в виде взносов, направленные на уставные цели, не признаются доходом организации.

Предприятия СРО имеют право расходовать средства взносов только по целевому назначению, соответствующему уставным целям.

В составе отчетности СРО представляет отчет о целевом использовании полученных средств, подтверждающий использование их по назначению. Читайте также статью: → «Налоговая отчетность для ИП»

Суммы, направляемые на реализацию задач нецелевого назначения, признаются внереализационными доходами и подлежат обложению в соответствии с режимом, принятом в организации. Доход облагается налогом на прибыль или единым налогом, уплачиваемом при ведении УСН.

Для уточнения целевого назначения затрат организации составляют сметы, где ежегодно утверждаются статьи и размер затрат. Смета доходов и расходов может утверждаться на любой период реализации в пределах года – месяц, квартал, полугодие. Налоговые органы или иная организация не имеет право регулировать расходную часть сметы, если затраты имеют целевой характер и отвечают уставным задачам.

Отчетность саморегулируемых организаций

Союзы или ассоциации СРО представляют отчетность в ИФНС и органы статистики. Союзы (ассоциации) несут ответственность за пропуск срока или отказ от предоставления отчетности.

| Отчетность СРО | Особенности | Ответственность за непредставление |

| Бухгалтерская отчетность | Организации имеют право представлять отчетность в упрощенном виде | При непредставлении балансов налагается штраф в размере 200 рублей за каждый документ |

| Налоговая отчетность | Объединения используют общую или упрощенную систему налогообложения, представление отчетности производится в соответствии с режимом | При непредставлении декларации налагается 5% исчисленной суммы, но не более 30% и не менее 1 000 рублей (ст.119 НК РФ) |

| Статистическая отчетность | В дополнение к бухгалтерской отчетности предприятия представляют статистическую отчетность в зависимости от показателей или принадлежности к микро или малым предприятиям | Санкция налагается на организацию до 70 тысяч рублей и до 20 тысяч на должностное лицо |

За нарушение законодательства по соблюдению сроков представления отчетности дополнительно налагается административное наказание на руководителя СРО.

Учет вознаграждений в предприятиях СРО

Функции управления объединением несут выборные лица на добровольной основе. В деятельности СРО могут потребоваться узкие специалисты, например, для оказания юридической помощи учредителям. СРО имеют право нанимать работников для осуществления уставной деятельности. Лица получают заработную плату на основании договоров трудовой формы или ГПХ.

Союз или ассоциация должны наравне с другими организациями зарегистрироваться в страховых фондах как работодатели. При получении вознаграждения в рамках трудового договора на заработную плату работников начисляются страховые взносы с последующим перечислением в бюджет. О суммах взносов в ИФНС предоставляется отчетность.

Применение УСН в учете СРО

Организации могут использовать УСН в учете. О применении системы необходимо представить уведомление в составе регистрационных форм или с любого налогового периода (календарного года).

По умолчанию организациям присваивается общая система налогообложения. Использование УСН предполагает соблюдение в СРО ограничений по численности, размеру остаточной стоимости имущества и составу учредителей.

Читайте также статью: → «Бухгалтерский баланс при УСН»

Ограничение по структуре учредителей, в которых доля юридических лиц не может превышать 25% общего состава долей, на некоммерческие организации не распространяется.

Самые распространенные вопросы

Вопрос № 1. Подлежат ли возврату взносы, уплаченные в компенсационный фонд, при выходе организации из членства в СРО?

Ответ: Взносы в компенсационный фонд не возвращаются предприятию при выходе из состава СРО.

Вопрос № 2. Необходимо ли при поступлении взносов использовать для подтверждения платежа ККМ?

Ответ: Целевые поступления в СРО не являются платой за товар, оказание услуг или проведение работ, поэтому при уплате взносов через кассу не требуется выдавать чек ККМ.

Вопрос № 3. Могут ли физические лица выступать учредителями СРО?

Ответ: После регистрации учредители становятся автоматически членами СРО. В связи с отсутствием возможности у физического лица заниматься предпринимательской деятельностью в сфере, определенной СРО, лица не становятся учредителями. Отдельного запрета законодательство не имеет.

Вопрос № 4. На какие нужды направляются взносы в компенсационный фонд?

Ответ: Расходы, производимые за счет компенсационного фонда, направляются на частичное покрытие, наряду со страхованием, ущерба, нанесенного членом СРО при выполнении профессиональной деятельности. Средствами компенсационного фонда покрываются издержки, понесенные с отстаиванием прав – судебные, юридические расходы и прочие.

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: http://online-buhuchet.ru/buxgalterskij-uchet-v-sro/

Бухгалтерский и налоговый учет взносов в СРО

Не секрет, что вступление в саморегулируемую организацию сопряжено со значительными материальными расходами. Пожалуй, затраты больше всего волнуют руководителей компаний на этом этапе. Но есть над чем задуматься и после уплаты взносов — например, как правильно проводить их бухгалтерский и налоговый учет.

Порядок учета различается в зависимости от выбранной системы налогообложения. К примеру, некоторые фирмы предпочитают использовать основную систему налогообложения. Надо заметить, что осуществление какой-либо деятельности в определенных отраслях считается законным, только если компания имеет допуск СРО.

Такие фирмы могут учитывать взносы при налогообложении на прибыль; их можно списать единовременно. Налоговый кодекс гласит, что страховые платежи нужно списывать равными частями, пока продолжает действовать договор. Фирмы, которые получают членство в СРО на добровольных основаниях, могут столкнуться с тем, что налоговая не признает издержки обоснованными.

Но, по мнению опытных бухгалтеров, отстоять взносы все-таки возможно — для этого надо определить их как «другие расходы».

Компании, использующие упрощенную систему, могут учитывать взносы как затраты — это регламентировано Налоговым кодексом РФ. Иначе складывается ситуация со страховыми платежами.

Вышеназванная система предполагает, что к учету может быть разрешено лишь то страхование, которое является обязательным. Страхование гражданской ответственности СРО не содержит в своем названии слова «обязательное». Следовательно, оно вряд ли будет считаться таковым.

Чтобы избежать различных проволочек, затраты на страхование лучше попросту не включать в число расходов.

Итак, что касается бухгалтерского учета, то те взносы, которые являются ежегодными, полагается включать в текущие расходы периода, за который они выплачиваются. К примеру, ежеквартальные платежи необходимо отнести к затратам за конкретный квартал, ежемесячные – к затратам отдельного месяца.

Взносы, перечисляемые однократно на протяжении года, полагается распределить на одинаковые ежемесячные или ежеквартальные доли. Единовременные платежи, такие как вступительные взносы или взносы в компфонд, принято учитывать как расходы будущих периодов.

При этом необходимо обозначить сроки их списания на текущие затраты. Эти сроки компания вправе установить сама. Что касается вступительных взносов, то их можно отразить в бухгалтерском учете тогда, когда будет получено свидетельство о допуске.

Одно из Положений по бухгалтерскому учету предписывает учитывать единовременные и регулярные платежи в качестве расходов по обычным видам деятельности.

Главное отличие налогового учета от бухгалтерского в том, что при первом списание происходит сразу же; при втором это делается в течение какого-либо периода (получается, возникает так называемая «налогооблагаемая временная разница» и отложенное налоговое обязательство).

Однако выше перечислены не все известные способы учета взносов. Есть к примеру, такой, при котором налоговый учет «подгоняют» под бухгалтерский. Вступительные взносы и взносы в компфонд при этом списывают не за один раз, а в течение периода, совпадающего с периодом списания расходов будущих периодов в бухгалтерском учете. Объяснение этому дается в Налоговом кодексе России.

Так, он наделяет налогоплательщика правом самостоятельно распределить затраты, если нет возможности четко установить связь между доходами и расходами. Основное преимущество такого приема в том, что можно избежать внимания налоговиков.

Но есть и значительный минус — процедура растягивается надолго, в то время как можно не откладывая в долгий ящик уменьшить облагаемую базу и сократить сумму налога.

Еще один способ представляет собой учет взносов как нематериальных активов с неопределенным сроком полезного использования. Этот метод тоже возможен — чаще всего к нему прибегают фирмы, желающие в наиболее благоприятном виде представить свой баланс.

Источник: http://xn--n1adc.xn--80adxhks/statues/nalogovyj_uchet_vznosov_sro.html

Проводки на учет взносов в СРО. Налоговый и бухгалтерский учет членских взносов в СРО

Членство в саморегулируемой организации сопряжено с определенными расходами: уплатой вступительных и членских взносов, перечислением денежных средств в компенсационный фонд. Естественно любого предпринимателя волнует вопрос: «Как списать затраты на вступление в СРО?».

Если для Вашей компании членство в СРО является производственной необходимостью, то взносы и страховые платежи в соответствии с Налоговым кодексом РФ можно учесть при налогообложении прибыли. В этом случае членские взносы списываются единовременно, а страховые платежи — равными долями в течении всего периода членства.

Некоторые сложности возникают, если Вы вступили в СРО, хотя прямой необходимости состоять в саморегулируемой организации не было (из соображений престижа или для повышения лояльности будущих заказчиков и партнеров).

Налоговая инспекция в этой ситуации, скорее всего, сочтет отнесение этих издержек на прибыть экономически необоснованным.

В этом случае специалисты рекомендуют воспользоваться статьей прочих расходов, связанных с производством и реализацией.

Бухучет членских взносов в СРО: оформление первичных документов

Для того чтобы не возникло проблем с налоговой особое внимание следует обратить на оформление первичных документов, которые подтверждают перечисление взносов и служат материальной базой на которой формируются проводки на членские взносы в СРО.

Основная проблема связана с тем, что при вступлении в саморегулируемую организацию между партнерством и новым членом договор не заключается. Вы получаете на руки свидетельство, в котором ничего не сказано о размере взносов и сроках их перечисления.

Если саморегулируемая организация выставляет счет, то его можно использовать в качестве подтверждающего документа, если же счета нет, то в качестве документа, подтверждающего Ваши расходы можно использовать положение СРО о размере и порядке уплаты взносов или выписку из протокола собрания СРО.

Бухгалтерские проводки на вступительные взносы в СРО

Затраты на членство в СРО состоят из единовременных и регулярных платежей. К первым относятся вступительный и компенсационный взносы, ко вторым — регулярные членские взносы.

Если оплата членских взносов происходит ежемесячно или поквартально, то отражать их следует в тех отчетных периодах, когда фактически была произведена оплата. Если в Вашем СРО принята ежегодная оплата членских взносов, то эту сумма уплачивается долями помесячно или поквартально.

Единовременные платежи — вступительный и компенсационный взносы уплачиваются один раз и при возможном выходе из СРО не компенсируются. В этом случае используется статья 97 «расходы будущих периодов».

Проводки на учет взносов в СРО выглядят следующим образом:

при ежемесячном списании взносов:

дебет 76 — кредит 51 — перечисление взносов в СРО дебет 97 — кредит 76 — отнесение сумм на расходы будущих периодов

дебет 20 — кредит 97 — регулярное списание взносов

при единовременном списании:

дебет 76 — кредит 51 — оплата взносов

дебет 20 — кредит 76 — списание взносов

Налоговый и бухгалтерский учет взносов в СРО

В связи с тем, что свидетельство СРО бессрочное, предприятие должно самостоятельно определить, каков будет период списания потраченных средств на текущие затраты. Обычно берется период от трех до пяти лет. В бухгалтерском учете средства списываются на текущие затраты долями в течении установленного периода, начиная с момента получения свидетельства члена СРО.

В налоговом учете затраченные средства фиксируются сразу в составе прочих расходов единовременно на дату выдачи свидетельства, что приводит к возникновению отложенных налоговых обязательств.

Источник: http://sro97.ru/poleznaya-informatsiya/kak-spisat-zatraty-na-vstuplenie-sro.html

Бухгалтерский и налоговый учет членских взносов в сро 2017 год

В избранноеОтправить на почту Расходы на СРО — бухгалтерский и налоговый учет таких расходов зависит от видов платежей и наличия у фирмы законодательно установленной обязанности по членству в СРО.

О нюансах их признания узнайте из нашего материала.

Что такое СРО и какие расходы с ней связаны? Как влияет вид расходов на СРО на их налоговый учет Способы бухучета расходов на СРО Итоги Что такое СРО и какие расходы с ней связаны? СРО (саморегулируемая организация) — это некоммерческая организация:

- объединяющая коммерсантов по отраслевому признаку либо субъектов определенной профессии;

- предназначенная для регулирования профессиональной деятельности в части обеспечения выполнения законодательных требований.

Членство в СРО может быть обязательным и добровольным.

Расходы на сро в бухгалтерском и налоговом учете (нюансы)

ГрК РФ). Лицу, прекратившему членство в СРО, не возвращаются уплаченные вступительный взнос, членские взносы и взносы в компенсационный фонд СРО (ч. 4 ст. 55.7 ГрК РФ). Бухгалтерский учет вступительных взносов и иных платежей Строительная организация при вступлении в СРО платит вступительный взнос, взнос в компенсационный фонд и регулярные членские взносы.

Учет вступительного взнос и взноса в компенсационный фонд Вступительный взнос и взнос в компенсационный фонд считаются текущими затратами для целей бухгалтерского учета при условии наличия документов, подтверждающих не только оплату, но и результат осуществления расходов (свидетельство о членстве в саморегулируемой организации и свидетельство о допуске к строительным работам).

Как осуществляется учет взносов в сро

Учитываются они по дате оплаты. Налоговый учет взнослв в СРО В пункте 1 статьи 264 НК РФ указано, что взносы, вклады считаются прочими расходами. Для данного порядка учета должны соблюдаться два условия:

- Платежи обязательны.

- Взносы – это условие для работы фирмы.

Платежи в СРО отвечают всем этим требованиям, поэтому они могут признаваться в структуре прочих расходов.

Они касаются разовых и ежегодных платежей.

Членские взносы: проводки в бухучете

ВажноПоступление средств в размере 440 000 рублей (350 000 + 90 000).

- ДТ97 КТ76. Признание двух взносов в качестве расходов следующих периодов.

- ДТ68 КТ77.

Внимание

Отложенное налоговое обязательство (440 тысяч * 20%).

Каждый месяц (с февраля по декабрь 2017 года) бухгалтер делает эти проводки:

- ДТ76 КТ51. Перевод ежемесячного платежа в размере 6 000 рублей.

- ДТ26 КТ76.

Списание поступившего взноса на текущие траты.

Уменьшение отложенного обязательства.

Ежемесячные проводки отражаются на протяжении всего года. Учет трат на страхование В пункте 6 статьи 270 НК РФ прописано, что при установлении налоговой базы не будут приниматься во внимание траты на необязательное страхование.

Проводки по членским взносам в сро и другие организации

Источник: http://aval48.ru/buhgalterskij-i-nalogovyj-uchet-chlenskih-vznosov-v-sro-2017-god/

Бухгалтерский учет СРО

Согласно действующему законодательству компания, изъявившая желание стать участником саморегулируемой организации, обязана оплатить вступительный взнос.

В дальнейшем количество отчислений увеличивается, они приобретают ежегодный и ежемесячный характер. Приходится переводить определённые суммы, установленные руководством СРО, в компенсационный фонд.

Дополнительная статья расходов – страхование гражданской ответственности.

Указанные платежи требуется учесть при составлении бухгалтерского учёта и налоговой отчётности. Однако специфика взносов, которые расцениваются как добровольная финансовая помощь, юридически и технически не могут быть причислены к расходам. Они носят добровольный характер. Их нельзя расценивать как плату за услуги или товары. Как же в таком случае быть?

Проблема кроется в том, что предприятие не имеют на руках документ, подтверждающий своевременную оплату тех или иных взносов. Своим членам саморегулируемые организации вручают только свидетельство о вступлении. Иные бумаги, уточняющие размер и срок поступлений, отсутствуют. Нигде не закреплена и не приведена сумма платежей.

Как в таком случае вести налоговый учет? Есть 3 варианта:

- распечатать и прикрепить квитанцию или иную другую бумагу, в которой указано, что вы должны к такому-то числу оплатить взнос;

- если вам выставляют счёт, используйте его;

- если в организации имеется положение о взносах, оно может быть использовано в качестве документа, подтверждающего платёж.

Наиболее часто бухгалтерский учет в СРО включает распечатку протоколов собраний и положений, исходя из которых понятно, что со счёта члена было произведено списание средств с целью соблюдения требований саморегулируемой организации.

Отражать взносы необходимо в тех отчётных периодах, когда была произведена оплата, а не когда был выставлен счёт или пришло уведомление о необходимости внесения. В соответствии с этим квартальные взносы причисляются к квартальным расходам, годовые – к годовым и так далее.

К единовременным платежам относят взносы:

- в компенсационный фонд;

- при вступлении.

Они не могут быть возвращены участнику организации, выразившему желание разорвать партнёрство и добровольно выйти из состава. Их следует проводит как «Расходы будущих периодов», причём важно рассчитать и указать период, когда они будут списаны на текущие затраты.

Стоит отметить, что проводится учет СРО в бухгалтерском и налоговом учете взносов в компенсационный фонд по разным схемам. В бухгалтерском они списываются через какой-то отрезок времени, а в налоговом – сразу.

Успейте получить 10% скидку

Оставьте заявку онлайн!

Предпринимаемые меры и методы ведения учёта напрямую зависят от способа вступления в саморегулируемую организацию.

Если это был вынужденный ход, член стал таковым не исходя из личных побуждений и желаний, ему предоставляется возможность учитывать членские взносы и сопутствующие им расходы во время расчётов по налогообложению прибыли. Это возможно только при ведении налогового учёта по основной схеме.

Добровольное вступление имеет свои преимущества. Однако бухучёт СРО и налоговый отчёт проводить гораздо сложнее. Выход видится в отнесении взносов к группе «другие расходы». Категория предусмотрена законодательством, подробнее о ней можно узнать из 264 статьи Налогового кодекса.

346 статья того же кодекса даёт разъяснения по поводу ведения налогового учёта по упрощённой схеме. Согласно законодательству организация имеет право расценивать взносы как расход и вести бухгалтерский учет взносов СРО в соответствии с присвоенным им статусом.

Однако правило ограничено и не распространяется на страховки. Если точнее, то по нему не могут пройти страховые свидетельства, оформленные добровольно.

Учитывая то, что саморегулируемые организации юридически имеют право устанавливать требования, исходя из личных соображений, можно прийти к выводу, что у представителей надзорных органов и руководящего аппарата саморегулируемой организации представления об обязательных и не обязательных страховках будут весьма отличаться. Отсюда невозможность провести ряд страховых свидетельств по статье расходов.

Стоит ли пробовать причислить обязательное страхование всех вступающих в СРО к категории «расходы»? Практика показывает, что штатные налоговики не расценивают данную страховку как обязательную. Не рекомендуем делать так, чтобы отчёт СРО содержал упоминания о ней. Даже разбирательство в суде вряд ли закончится решением в пользу предприятия.

Остались вопросы?

Закажите звонок прямо сейчас и получите ответы на все ваши вопросы!

Ваш контактный телефон

Источник: https://srocentr.ru/buhgalterskij-uchet.html

Лицензирование сро счет учета

Сегодня все СРО можно разделить на два типа:

- те, вступление в которые на данный момент является абсолютно добровольным актом;

- те, которые выдают допуск к законодательно определенному перечню работ, и без этого допуска выполнение последних абсолютно незаконно.

Если вашей компании для осуществления своей деятельности по закону просто необходимо вступить в СРО, то такие расходы, несомненно, будут считаться необходимыми, экономически обусловленными, и должны быть включены в сумму затрат, идущих на снижение базы налогообложения при расчете налога на прибыль предприятий. Если же вступление в саморегулируемую организацию не является обязательным, доказать необходимость таких расходов намного сложнее, и с налоговыми органами могут возникнуть проблемы.

Важно

Эти траты могут учитываться в рамках налогообложения прибыли. Они включаются в прочие траты. Учет проводится по фактической сумме трат.

Внимание

Порядок признания взносов оговорен в пункте 6 статьи 272 НК РФ. Включение в прочие расходы является вполне обоснованным с точки зрения законодательства.

Ряд фирм должны вступать в СРО в обязательном порядке. К примеру, это относится к строительным фирмам. Для вступления в СРО нужно уплатить обязательные взносы. То есть траты считаются экономически обоснованными.

Взносы в сро: бухгалтерский и налоговый учет

Вступление в саморегулируемую организацию (СРО) сопряжено со значительными расходами. Не все компании могут заплатить требуемую сумму сразу.

Возникает вопрос как оплатить, сразу или оформить займ и как вести учет взносов в этом случае? Для работ, требующих допуска, строительная организация должна вступить в СРО и получить свидетельство о допуске к работам, оказывающим влияние на безопасность объектов строительства – это требование Градостроительного кодекса России. Рассмотрим финансовые нюансы для организации, решившей получить лицензию (свидетельство) о допуске.

Заказать допуск СРО можно тут. Первым делом для того, чтобы стать членом саморегулирующей организации, предприятию придётся заплатить так называемый одноразовый взнос в компенсационный фонд. Размер взноса для строительной отрасли составляет 1 млн.рублей (доп.2 п.2 ст.55.4 Градостроительного кодекса РФ).

Как осуществляется учет взносов в сро

Главная Вступление в СРО Учет расходов в СРО Юристами Правового Центра «Профиль», совместно отделом по ведению бухгалтерского и налогового учета и отчетности, разработана Памятка для бухгалтеров членов СРО, помогающая разобраться с извечным вопросом: «Как мне учесть расходы, связанные со вступлением и членством в саморегулируемой организации?» и «Какие закрывающие документы может предоставить СРО? Почему протокол, а не счет-фактура?» Представляем Вашему вниманию Памятку по учету расходов, связанных со вступлением и членством в саморегулируемых организациях: Как известно, для получения свидетельства о допуске к определенному виду или видам работ, которые оказывают влияние на безопасность объектов капитального строительства, строительной организации необходимо вступить в члены СРО (ст. 55.6, ч. 6 ст. 55.8 Градостоительного кодекса РФ).

Как учесть расходы при вступлении в саморегулируемую организацию

Если саморегулируемая организация выставляет счет, то его можно использовать в качестве подтверждающего документа, если же счета нет, то в качестве документа, подтверждающего Ваши расходы можно использовать положение СРО о размере и порядке уплаты взносов или выписку из протокола собрания СРО. Бухгалтерские проводки на вступительные взносы в СРО Затраты на членство в СРО состоят из единовременных и регулярных платежей.

Если в Вашем СРО принята ежегодная оплата членских взносов, то эту сумма уплачивается долями помесячно или поквартально.

Расходы на сро в бухгалтерском и налоговом учете (нюансы)

Источник: http://lcbg.ru/litsenzirovanie-sro-schet-ucheta/

Как учесть взносы в СРО

Как быть, если не обойтись без вступления в СРО? Как учесть вступительный взнос в СРО и иные обязательные платежи?

Известно, что для получения свидетельства о допуске к определенному виду или видам работ, которые оказывают влияние на безопасность объектов капитального строительства, необходимо вступить в члены СРО (п. 6 ст. 55.6 Градостроительного кодекса РФ).

Свидетельство о допуске к определенному виду или видам работ, которые оказывают влияние на безопасность объектов капитального строительства, выдается в срок не позднее чем в течение трех рабочих дней после дня принятия соответствующего решения, уплаты вступительного взноса и взноса в компенсационный фонд СРО.

Кроме этого, члены СРО обязаны уплачивать ежегодные членские взносы (п. 3 ч. 2 ст. 55.7 Градостроительного кодекса РФ).

Свидетельство о допуске к определенному виду или видам работ, которые оказывают влияние на безопасность объектов капитального строительства, выдается СРО без ограничения срока и территории его действия (ч. 9 ст. 55.8 Градостроительного кодекса РФ).

Лицу, прекратившему членство в СРО, не возвращаются уплаченные вступительный взнос, членские взносы и взносы в компенсационный фонд СРО (ч. 4 ст. 55.7 ГрК РФ).

При вступлении в СРО необходимо заплатить вступительный взнос, взнос в компенсационный фонд и регулярные членские взносы.

Рассмотрим вопросы бухучета вступительных взносов и иных платежей.

Как учесть взносы?

Эти взносы считаются текущими затратами для целей бухгалтерского учета при условии наличия документов, подтверждающих не только оплату, но и результат осуществления расходов (свидетельство о членстве в СРО и свидетельство о допуске к строительным работам).

Если бы данные документы выдавались на определенный период, то можно было бы расходы на уплату вступительного взноса и взноса в компенсационный фонд списывать постепенно.

Но в этом нет необходимости, так как свидетельство о допуске к строительным работам не имеет срока действия, а свидетельство о членстве «продлевается» за счет иных — членских взносов, которые уплачиваются за определенный срок.

Как учесть членские взносы?

Для учета членских взносов следует использовать счет учета расходов будущих периодов (счет 97 «Расходы будущих периодов»).

С него оплата членства будет списываться на расходы по обычным видам деятельности равномерно исходя из срока, за который уплачиваются взносы.

Такой порядок можно объяснить тем, что только членство в СРО дает право заниматься строительством в течение времени, пока организация является членом СРО.

В балансе расходы, списываемые равномерно, могут отражаться в составе прочих внеоборотных или оборотных активов. В связи с тем что членские взносы имеют не долгосрочный характер (в пределах года), затраты на их уплату, учтенные как расходы будущих периодов, целесообразно отражать в составе прочих оборотных активов.

Налог на прибыль

С позиции налогообложения прибыли все взносы, уплачиваемые строительной организацией в СРО, учитываются в составе прочих расходов, связанных с производством и реализацией, так как уплата таких взносов является условием для осуществления деятельности строительной организации (подп. 29 п. 1 ст. 264 НК РФ).

Расходы в виде уплаты вступительных, членских взносов, а также взносов в компенсационный фонд СРО для целей налогообложения прибыли признаются в налоговом учете единовременно (в соответствии с подп. 3 п. 7 ст. 272 НК РФ).

Подтвердить осуществленные расходы организация может следующими документами:

- копиями свидетельств о членстве в СРО;

- платежными поручениями на перечисление взносов;

- счетами и другими документами, выданными СРО.

Источник: http://www.praktik-rw.ru/uchet-po-otraslyam/uchet-v-stroitelstve/176-kak-uchest-vznosy-v-sro

Налоговый учет членских взносов в сро

Как учесть расходы при вступлении в саморегулируемую организацию

Поэтому осторожным налогоплательщикам лучше заранее исключить стоимость полиса из своих расходов. Свидетельство о вступлении в СРО получено в январе 2012 года. Начиная с января, компания стала ежемесячно перечислять регулярный взнос в сумме 6 000 руб.

– перечислен ежемесячный взнос в СРО; – 6 000 руб. – регулярный ежемесячный взнос списан на текущие расходы; – 12 222,22 руб.

(440 000 руб. : 36 мес.) – расходы будущих периодов частично списаны на текущие расходы; – 2 444,44 руб.

Взносы в СРО: бухгалтерский и налоговый учет

Согласно п.

6 ст. 270 НК РФ при определении налоговой базы не учитываются, в частности, расходы в виде взносов на добровольное страхование, кроме взносов, указанных в ст. 255, ст. 263, ст. 291 НК РФ. В свою очередь, п.

1 ст. 263 НК РФ определено, что в расходы организации на страхование включаются страховые взносы по всем видам обязательного страхования, а также по поименованным в данном пункте видам добровольного страхования. Данный перечень носит открытый характер.

Подпункт 3 части 12 ст. 55.5 ГрК РФ предусматривает, что правилами саморегулирования могут устанавливаться требования о страховании членами СРО гражданской ответственности, которая может наступить в случае причинения вреда вследствие недостатков работ.

Как учесть взносы в СРО

При вступлении в СРО необходимо заплатить вступительный взнос, взнос в компенсационный фонд и регулярные членские взносы.

Для учета членских взносов следует использовать счет учета расходов будущих периодов (счет 97 «Расходы будущих периодов»).

С него оплата членства будет списываться на расходы по обычным видам деятельности равномерно исходя из срока, за который уплачиваются взносы.

Взносы в СРО: бухгалтерский и налоговый учет

Дата размещения: 18 февраля 2010 >>Допускается републикация статьи с индексируемой ссылкой — «Источник: ELport.ru» Строительная организация применяет общую систему налогообложения.

При вступлении в саморегулируемую организацию уплачены:

- вступительный взнос;

- взнос в компенсационный фонд;

- страхование гражданской ответственности за причинение вреда вследствие недостатков работ, которые оказывают влияние на безопасность объектов капитального строительства;

- членские взносы, которые уплачиваются раз в квартал.

Какой порядок учета таких взносов в бухгалтерском и налоговом учете?

1. В налоговом учете взносы, уплаченные в СРО, учитываются организацией как прочие расходы. 18 и п. 19 ПБУ 10/99).

Расходы на СРО в бухгалтерском и налоговом учете (нюансы)

6 ст.

Например:

- Метод внеоборотных активов — вступительный взнос в СРО рассматривается как нематериальный актив с неопределенным сроком полезного использования и др.

Каждый метод имеет свои нюансы из-за неясностей законодательства и различных трактовок. К примеру: Узнавайте первыми о важных налоговых изменениях

Членские взносы: проводки в бухучете

Актуально на: 20 февраля 2017 г.

Источник: http://credit-helper.ru/nalogovyj-uchet-chlenskih-vznosov-v-sro-25741/