Штрафы за не сданные в статистику отчеты

В Росстат надо сдавать бухгалтерскую и статистическую отчетность. Как понять, какие статистические отчеты должна сдавать ваша компания? Какие компанию ждут штрафы за не сданные в статистику отчеты? Ответим в статье .

Если вы не сдали какой-либо статистический отчет, оштрафуют по статье 13.19 КоАП РФ. Она касается только форм, утвержденных Росстатом.

За что накажут : за то, что отчет не сдали или сдали позже срока. А также за недостоверные данные (когда отчет составили, нарушив указания по его заполнению, с арифметическими или логическими ошибками).

В каком размере. С этого года штрафы сильно выросли. Если нарушили порядок в первый раз, то их размеры:

- для должностных лиц (в том числе ИП) – от 10 тыс. до 20 тыс. руб.;

- для компании – от 20 тыс. до 70 тыс. руб.

При повторном нарушении:

- для должностных лиц – от 30 тыс. до 50 тыс. руб.;

- для компании – от 100 тыс. до 150 тыс. руб.

Повторным считается однородное нарушение, совершенное в течение одного года со дня, когда нарушителя оштрафовали в первый раз (подп. 2 п. 1 ст. 4.3, ст.4.6 КоАП РФ). Например, компанию оштрафовали на 20 тыс. руб. за несданный отчет. Если в течение года она не сдаст еще один обязательный отчет, выпишут уже повышенный штраф – минимум 100 тыс. руб.

Где найти список отчетов. Данные в статистику должны представлять все компании (малые – упрощенно). Порядок и состав сведений определяют Федеральный закон от 29 ноября 2007 г. № 282-ФЗ и постановление Правительства РФ от 18 августа 2008 г. № 620.

Но форм очень много. Как узнать, какие конкретно отчеты должна представлять ваша компания? Удобнее всего воспользоваться сайтом Росстата (gks.ru). Там есть статкалендарь и список всех действующих форм – общих и по отраслям. Зайдите в «Информацию для респондентов», далее – в «Формы федерального статистического наблюдения». Если сомневаетесь – уточните в своем отделении статистики.

В самих формах также указано, кто и в какие сроки их должен сдавать. Основные формы для строительной организации смотрите в таблице ниже.

Основные формы статотчетов для строительных организаций (таблица)

| № ДАС «Обследование деловой активности строительной организации» | От 17 июля 2015 г. № 327 | Квартальная, на 10-й день второго месяца отчетного квартала | Строительные организации (кроме микропредприятий) |

| № 12-строительство«Сведения о наличии основных строительных машин» | От 17 июля 2015 г. № 327 | Годовая, не позднее 15 января текущего года | Все организации (кроме малых предприятий, в том числе микропредприятий) |

| № С-1 «Сведения о вводе в эксплуатацию зданий и сооружений» | От 4 сентября 2014 г. № 548 | Месячная,3-го числа после отчетного периода. Годовая,1 февраля после отчетного года | Все организации (кроме малых предприятий, в том числе микропредприятий) |

| № С-2 «Сведения о ходе строительства строек и объектов, включенных в Федеральную адресную инвестиционную программу» | От 3 августа 2011 г. № 343 | Месячная,3-го числа после отчетного месяца. Годовая,1 февраля после отчетного года | Все организации |

| № 9-КС «Сведения о ценах на приобретенные основные строительные материалы, детали и конструкции» | От 27 августа 2014 г. № 535 | Месячная, не позднее 25-го числа отчетного месяца | Организации, выполняющие работы по виду деятельности «Строительство» (кроме микропредприятий) |

| № 1-РЖ «Сведения об уровне цен на рынке жилья» | От 9 сентября 2015 г. № 417 | Квартальная,1-го числа после отчетного периода | Организации и ИП, осуществляющие операции с недвижимостью |

| № П-2 (инвест) «Сведения об инвестиционной деятельности» | От 17 июля 2015 г. № 327 | Годовая,1 апреля | Все организации (кроме субъектов малого предпринимательства – СМП) |

| № 1-предприятие «Основные сведения о деятельности организации» | От 15 июля 2015 г. № 320 | Годовая,1 апреля после отчетного года | Все организации (кроме СМП, бюджетных организаций, банков, страховых и прочих финансово-кредитных организаций) |

| № ПМ «Сведения об основных показателях деятельности малого предприятия» | От 15 июля 2015 г. № 320 | Квартальная,29-го числа после отчетного периода | Малые предприятия (кроме микропредприятий) |

| № 11 «Сведения о наличии и движении основных фондов (средств) и других нефинансовых активов» | От 3 июля 2015 г. № 296 | Годовая,1 апреля | Все организации (кроме СМП и некоммерческих организаций) |

| № 11-НА «Сведения о наличии, движении и составе контрактов, договоров аренды, лицензий, маркетинговых активов и гудвилла (деловой репутации организации)» | От 3 июля 2015 г. № 296 | Годовая,30 июня | Все организации (кроме СМП) |

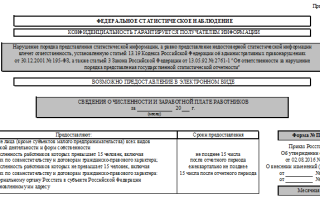

| № 1-Т «Сведения о численности и заработной плате работников» | От 24 сентября 2014 г. № 580 | Годовая,20 января после отчетного периода | Все организации (кроме СМП) |

| № 1-Т (условия труда)«Сведения о состоянии условий труда и компенсациях за работу во вредных и (или) опасных условиях труда» | От 3 августа 2015 г. № 357 | Годовая,20 января после отчетного периода | Организации отдельных отраслей, в том числе строительные (кроме СМП) |

| № 3-Ф «Сведения о просроченной задолженности по заработной плате» | От 3 августа 2015 г. № 357 | Месячная, на следующий день после отчетной даты | Все организации (кроме СМП) |

| № 1 «Сведения о распределении численности работников по размерам заработной платы» | От 22 января 2015 г. № 1 | Один раз в два года,20 мая | Все организации (кроме СМП) |

| № П-3 «Сведения о финансовом состоянии организации» | От 22 июля 2015 г. № 336 | Месячная, не позднее 28-го числа после отчетного периода. Квартальная, не позднее 30-го числа после отчетного периода | Все организации со средней численностью свыше 15 человек (кроме СМП, бюджетных, страховых, финансовых и пр. организаций) |

Штрафы за не сданные в статистику отчеты бухгалтерские

Все компании раз в год представляют комплект годовой бухгалтерской отчетности не позднее 31 марта. Если отчет не сдать – оштрафуют по статье 19.7 КоАП РФ.

За что накажут:

- за несданный либо не вовремя сданный отчет;

- за неполный объем отчетности;

- за искаженные сведения.

Обратите внимание: Росстат в письме от 16 февраля 2016 г. № 13-13-2/28-СМИпредупредил, что представление в неполном составе бухгалтерской (финансовой) отчетности и непредставление аудиторского заключения – это два разных нарушения. И оштрафовать могут за каждое из них отдельно. То есть вправе выписать два штрафа – за сам баланс и за аудиторское заключение.

Подтверждает это и судебная практика, в частности постановление заместителя председателя Свердловского областного суда от 10 августа 2015 г. № 4а-660/2015. В нем судья вынес постановление о привлечении к ответственности по статье 19.7КоАП РФ за то, что компания не сдала аудиторское заключение. Правда, наказания удалось избежать, но только из-за просрочки срока давности.

В каком размере. Суммы штрафов не изменились, они такие же, как в прошлом году, – см. в таблице ниже.

Штрафы за не сданные в статистику отчеты (таблица)

| Сумма штрафа | При первом нарушении: — от 20 тыс. до 70 тыс. руб. – для компании; — от 10 тыс. до 20 тыс. руб. – для должностных лиц (в том числе ИП). При повторном нарушении: — от 100 тыс. до 150 тыс. руб. – для компании; — от 30 тыс. до 50 тыс. руб. – для должностных лиц (ст. 13.19 КоАП РФ) | Независимо от того, первое это нарушение или повторное: — от 3 тыс. до 5 тыс. руб. – для компании; — от 300 до 500 руб. – для должностных лиц (ст. 19.7 КоАП РФ) |

| Через суд или без суда | Росстат оштрафует компанию сам – без суда (ст. 23.53, ч. 1 ст. 28.3 КоАП РФ) | Оштрафовать может только суд на основании протокола Росстата (ст. 23.1, п. 67 ст. 28.3 КоАП РФ) |

| Срок давности для привлечения к ответственности | Два месяца (ч. 1 ст. 4.5. КоАП РФ) | Три месяца, поскольку постановление выносит судья (ч. 1 ст. 4.5 КоАП РФ) |

Источник: https://www.stroychet.ru/article/76763-qqq-16-m10-07-10-2016-kakie-kompaniyu-jdut-shtrafy-za-ne-sdannye-v-statistiku-otchety

Фнс перенесла на год публикацию финансовых данных о компаниях :: экономика :: рбк

Сведения о доходах и расходах юрлиц, уплаченных ими налогах, текущих недоимках и задолженностях и т.д. будут впервые опубликованы 1 июня 2018 года, говорится в документе ФНС. Ранее их планировалось начать публиковать в этом месяце

Фото: Никита Попов / РБК

Федеральная налоговая служба (ФНС) перенесла начало публикации данных о компаниях, не составляющих налоговую тайну, с июля 2017 года на июнь 2018-го, следует из проекта приложения к действующему приказу ФНС о сроках и порядке размещения таких данных. Проект размещен на государственном портале regulation.gov.ru.

Ранее РБК сообщал со ссылкой на представителей ФНС и председателя думского комитета по бюджету и налогам Андрея Макарова, что ФНС отложила первую публикацию открытых данных налоговой и бухгалтерской отчетности компаний, но конкретные новые сроки не назывались.

Приказ о размещении данных о компаниях, включая те, с которых гриф налоговой тайны был снят в июне 2016 года (среднесписочная численность работников организации, уплаченные суммы налогов и сборов и суммы доходов и расходов), ФНС утвердила в декабре 2016 года.

Действующим приложением к нему определялось, что 25 июля 2017 года ФНС впервые разместит на своем сайте данные о суммах недоимок и задолженностей, совершенных компанией налоговых правонарушениях, применяемых спецрежимах, участии организации в консолидированной группе налогоплательщиков, численности работников, суммах доходов и расходов по бухгалтерской отчетности за 2016 год.

А в феврале 2018 года должны были начать публиковаться сведения о суммах уплаченных налогов и страховых взносов.

Согласно новому приложению к приказу, все эти данные впервые будут опубликованы 1 июня 2018 года. Таким образом, первые открытые данные будут основаны на бухгалтерской и налоговой отчетности организаций за 2017 год.

Кроме того, ФНС предложила увеличить периодичность публикации части таких сведений.

Если раньше предполагалось, что данные о недоимках и задолженностях, совершенных компанией налоговых правонарушениях, применяемых спецрежимах и участии организации в консолидированной группе налогоплательщиков будут размещаться ежемесячно, то теперь эти данные предложено публиковать ежегодно 1 июня, по состоянию на 31 декабря предыдущего года.

Новые сроки и порядок размещения открытых данных проходят процедуру публичного обсуждения с 24 июля по 4 августа, следует из проекта ФНС.

Наборы открытых данных будут включать в себя сведения по каждой конкретной организации, за исключением сведений, относящихся к гостайне. На середину 2017 года в России действовало 4,5 млн юрлиц. Первичная цель открытия таких данных о компаниях — «предоставление налогоплательщикам полной и достоверной информации для анализа финансово-хозяйственной деятельности контрагентов», объясняла ФНС.

Источник: https://www.rbc.ru/economics/27/07/2017/597a095d9a79471bbb9aa1c7

Для чего Минфину предсказывать будущее? С компаний требуют отчеты по налогам на квартал вперед

Один из читателей блога поделился интересным письмом, которая прислала ему налоговая служба. Инспекторы решили основательно заняться аналитикой: хотят знать все и наперед.

Конечно, и раньше Минфин прогнозировал поступления в бюджет, основываясь, скорее всего, исключительно на динамике. А не опираясь и не копаясь в отчислениях определенной компании за отчетный период.

Теперь же сотрудники фискальной службы подошли к этому вопросу со всей серьезностью. Такой своеобразный предсказательный контроль…

Рассчитай налоги на квартал вперед!

Дело было в Челябинске… Налоговики требуют от компаний спланировать все налоговые и неналоговые выплаты на 4 квартал 2016 года.

И этот взгляд в будущее позволит им «подготовить прогнозные расчеты налоговых перечислений с более высокой долей уверенности в их качестве и точности».

Для чего же Минфин начал предсказывать бюджет, подкрепляя его новой формой налоговой отчетности? Контроль ожидаемых налоговых поступлений или исключительно для объективного восприятия будущего бюджета?

Налоговый прогноз + дефицит бюджета = аванс?

Безусловно, что Минфин в условиях острого дефицита бюджета пытается спланировать, понять причины недостатка средств в казне, устранить их и обеспечить дальнейшую бесперебойную работу.

А для этого нужны точные данные: откуда поступают средства и куда уходят. И это вполне нормальное решение для в рамках как любой отдельной компании, так и государства в целом.

Знать и предугадать, используя конкретные цифры для прогноза – вполне разумное желание.

Однако, если трезво оценить ситуацию и вспомнить об авансовых платежах по налогам, то весь пазл собирается в единую картинку! Прогноз становится прекрасным аргументом для фискальных предоплат.

Для тех, кто не в курсе: за последние месяцы налоговики стали списывать средства с расчетных счетов компаний в пользу будущих платежей. Вполне вероятно, что после поступления массовых отчетов по прогнозированию налогов, челябинские бизнесмены чуть-чуть обеднеют.

Или, например, появится акция в виде «Помоги бюджету – заплати налоги за 2 квартала вперед!» (такое своеобразное продвижение). Но это лишь предположение…

Итак, коллеги, а в ваших городах ввели такие формы отчетности?

Думайте о пенсии сами: вот это честный подход

Добрый день, друзья. Чиновники заявляют, что в нашей стране более 25 миллионов так называемых самозанятых граждан, которые не платят никаких налого…Три острые проблемы малого бизнеса: налоги, спрос и развитие

Добрый день, уважаемые друзья. Недавно «Альфа-Банк» провел шикарное, на мой взгляд, исследование, которое поможет вам сориентироваться в текущей эк…Инструктаж по ГО или штраф 200 000 рублей: выбирайте

Добрый день, коллеги. Шикарный документ: «Рекомендации по организации и проведению вводного инструктажа по гражданской обороне от 5 июня 2018 года …«Мы сделаем все возможное, чтобы экономика росла»

Добрый день, господа бизнесмены. Моя детская наивность иногда доводит меня до апатии… Ну, может быть, не до апатии, но до отчаяния точно доводит. …(Пока оценок нет)

Загрузка…

Источник: https://turov.pro/dlya-chego-minfinu-predskazyivat-budushhee-s-kompaniy-trebuyut-otchetyi-po-nalogam-na-kvartal-vpered-c/

Статистика налогов

By Олег Last updated Окт 31, 2017

Правительство осуществляет многочисленные функции для экономического роста страны и благополучия граждан. Основным источником доходов любого государства являются налоги.

Статистика налогов включает сбор и анализ информации по плательщикам, видам и объектам налогообложения, а также по отраслям экономики. Полученные сведения позволяют планировать распределение средств государственного бюджета.

Задача налоговой статистики

Главная цель – сбор и обработка данных о поступления денег в бюджет государства. По ходу сотрудники налоговой службы выявляют тех, кто уклоняется от исполнения обязательств. За подобные нарушения предусмотрены финансовые санкции. Статистика налоговых поступлений позволяет оценить, как выполняется план по доходам бюджета соответствующего региона.

Статистика налогов изучает их состав и динамику, сравнивая с макроэкономическими показателями. Обнаруженные проблемы являются сигналом для улучшения налогового законодательства. После сбора необходимой информации видна общая картина по регионам и стране в целом. Полномочия фискальной службы:

- Контроль над соблюдением налогового законодательства субъектами РФ.

- Обеспечение поступлений налогов и сборов в государственный бюджет.

Ключевые факторы

На развитие налоговой системы любой страны влияет:

- качественная налоговая политика. В идеале налоговые поступления должны перекрывать существующие расходы;

- эффективность и рост производства;

- стабильность цен;

- эффективность социальной политики. Государство должно регулировать процессы воспроизводства рабочей силы, повышать производительность труда, квалификацию трудовых ресурсов;

- полнота и своевременность выплат.

Налоговая система РФ

В России действует трехуровневая налоговая система:

В зависимости от использования налоги также бывают:

- Общие – используется для покрытия общегосударственных нужд.

- Специальные – имеют целевое назначение.

К специальным относятся транспортные налоги и сборы на воспроизводство минерально-сырьевой базы. Статистика транспортных налогов показывает, что самая высокая ставка в Москве и Санкт-Петербурге. Тарифы на автомобили мощностью двигателя 100 л. с.

(авто наиболее распространенного класса) – 12–24 руб./1 л. с. Налог рассчитывается и уплачивается по месту регистрации автовладельца. В Москве в 2016 году размер налоговых доходов по статистике составил 15,2 млрд. руб.

Тогда как сборы от штрафов составили 15,73 млрд. руб.

Налогообложения малого бизнеса

По оценкам Минэкономразвития в России действуют 5,5 млн. субъектов малого и среднего предпринимательства. Что касается количества предпринимателей (ИП), то их около 2,9 млн.

Развитие малого и среднего бизнеса способствует наполнению государственного бюджета. В России существует пять режимов налогообложения для ИП.

Каждый хозяйствующий субъект может использовать один или несколько налоговых режимов, каждый из которых имеет свою процентную ставку.

В Москве за последние пять лет в 4,5 раза выросло количество ИП использующих патентную систему (патент).

Налоговые поступления

Статистика налогов РФ демонстрирует улучшение показателей. При этом уменьшилось влияние внешних экономических факторов на госбюджет.

Статистика налоговых поступлений в бюджет показывает рост на уровне 20% с января по апрель 2017 года по сравнению с аналогичным периодом 2016. Прирост составил 952 млрд. руб.

Существенную часть прироста от налоговых поступлений по статистике обеспечивает НДПИ (налог на добычу полезных ископаемых). Ключевую роль сыграло изменение цены на нефть с 33,7 до 51,7 $/баррель (53%).

Прирост составил 550 млрд. руб.

Статистика налоговых поступлений насчитывает 400 млрд. руб. доходов, которые не имеют отношения к нефтегазовым источникам. Сюда относятся все остальные виды налогов. Например, статистика налога на прибыль зафиксировала увеличение показателей на 20%. Прирост составил 220 млрд. руб.

Ниже на графике представлены данные Росстат (профицит и дефицит бюджетов по годам):

Статистика налогов России в консолидированные бюджеты в январе 2017 года зафиксировала увеличение показателей на 26,5%. Общая сумма составила 369 млрд. руб. Распределение по видам:

- НДФЛ – 42%.

- Налог на прибыль – 26%.

- Акцизы – 14%.

- Имущественные сборы – 9%.

- Другие – 9%.

План и факт федерального бюджета страны за 2016 год (млрд. руб.):

Статистика налоговой отчетности прогнозировала дефицит в размере 2360,2 млрд. руб. Однако вышло – 2956,4 млрд. руб.

Также стоит упомянуть о влиянии оффшоров (финансовых центрах, специализирующихся на привлечении иностранного капитала). Так как для иностранных компаний предусмотрены существенные налоговые льготы.

Однако из-за оффшоров образуется недостаток финансов в бюджете. Сегодня большой популярностью при создании бизнеса пользуются Британские острова. В 2013 году отток средств из России в оффшоры составил от 800 млрд.

до 1 трлн. долларов.

Система налогообложения США

В США действует трехуровневая налоговая система:

Статистика сбора налогов показывает, что основным источником доходов федерального бюджета является подоходный налог. Удержания также осуществляются с малого бизнеса, владельцев Green Card и корпораций. Налоговая ставка для физических лиц варьируется от 10 до 35%. При этом имеет значение семейное положение налогоплательщика.

В отдельных штатах Америки могут встречаться иные налоговые ставки. Статистика налоговой службы показывает, что самая высокая ставка на имущество в Нью-Джерси – 1,89%. Тогда как наиболее высокий налог с продаж удерживается в Калифорнии (7,5%).

Уклонение от уплаты налогов

За уклонение от налогов предусмотрена административная или уголовная ответственность. По статистике в первом полугодии 2016 года в России было осуждено 269 человек. Налоговая статистика РФ зафиксировала потери в размере 221 млрд. руб.

В Британии было осуждено 1258 человек за уклонение от уплаты налогов. По статистике их число увеличилось вдвое по сравнению с 2014 годом.

Федеральная налоговая статистика США зафиксировала 561 случай. В 53% случаев правонарушителей приговорили к реальным срокам. Статистика уплаты налогов США в 2011 году зафиксировала самые большие потери по сравнению с остальными странами. Бюджет страны недополучил около 337 млрд. долларов.

Пример неуплаты в США – крупный мафиози 30 годов Аль Капоне попал в тюрьму за неуплату налогов в размере 388 тыс. долларов.

Статистика налогов Беларуси зафиксировала случай, когда гражданку оштрафовали 1,5 млн. руб. Причиной послужила неуплата налога за содержания домашнего животного (кошки).

Налоговые споры

Какая статистика налоговых споров в России? Анализ судебных разбирательств 2015–2016 гг. показывает, что количество дел сократилось более чем в 2 раза. Налоговая статистика России насчитала 64 644 дел, которые рассматривались в арбитражном суде в 2015 году:

Необычные налоги в разных странах

Статистика государственных налогов в отдельных странах отличается не только размером поступлений, но и видами обязательных сборов. Необычные удержания:

- Налог солидарности в Германии. Его платят граждане, у которых доход превышает 81 евро в месяц. Несмотря на многочисленные жалобы, немецкие суды считают, что это не противоречит конституции страны.

- В Германии также предусмотрены выплаты с доходов граждан на поддержание церкви – 2,75–3,5%. Если человек отказывается платить, то не будет похоронен на церковном кладбище. Статистика налогов показывает, что число отказывающихся от этих выплат ежегодно увеличивается. В 2014 году таких людей было около 300 тыс.

- Налог на домашних животных (Германия, Испания, Норвегия). Статистика финансов и налогов Германии показывает, что ежегодные поступления составляют около 250 млн. евро.

- В 2012 году на Украине был зарегистрирован законопроект №10112, который подразумевает введение разных налоговых ставок исходя из того сколько детей имеет человек старше 30 лет.

Как видно правительство по-разному пытается увеличивать размер государственного бюджета.

njj для физических лицстатистика налоговуклонение от уплаты

Prev Post

Книга «Теряя невинность»: Ричард Бренсон

Next Post<\p>

Статистика голодающих

Источник: https://vawilon.ru/statistika-nalogov/

Календарь бухгалтера за ноябрь 2016 — Контур.Бухгалтерия

В мае 2016 года бухгалтерам предстоит нешуточная нагрузка — подходят крайние сроки сдачи нескольких отчетов.

До 3 мая индивидуальным предпринимателям нужно сдать декларацию и уплатить налог по УСН за 2015 год, до 4 мая — cдать отчет 6-НДФЛ за I квартал 2016 года. Кроме того, два отчета нужно отправить в ПФР — привычный РСВ-1 (на бумажном носителе — до 16 мая, в электронном виде — до 20 мая) и новый СЗВ-М.

Обо всем поговорим поподробнее.

Отчет УСН для ИП

До 4 мая должны отчитаться по УСН индивидуальные предприниматели, применяющие этот налоговый режим. Обратите внимание: 10 апреля вступила в силу новая форма декларации, утвержденная Приказом ФНС РФ от 26.02.

2016 № ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме».

Это значит, что ИП, которые отложили сдачу декларации на конец срока, предстоит отчитаться именно по этой новой форме. Впрочем, изменения в заполнении коснутся лишь плательщиков торгового сбора. Для остальных обновление чисто «косметическое».

Отчет 6-НДФЛ

Появившийся в этом году отчет 6-НДФЛ о доходах физических лиц должен сдаваться каждый квартал с 2016 года. То есть сейчас он сдается в первый раз.

6-НДФЛ представляется в только электронном виде, если численность сотрудников компании превышает 25 человек. В остальных случаях можно его сдавать в бумажном виде.

Подробнее о 6-НДФЛ читайте в этой статье.

Отчет РСВ-1

Отчет РСВ-1 сдается четыре раза в год, до 15 числа следующего месяца за кварталом — в бумажном виде или до 20 числа — в электронном виде. Порядок заполнения этой формы утвержден Постановлением Правления ПФ РФ от 16.01.2014 № 2П.

Заполнить вам нужно титульный лист, первый и второй разделы.

Если сотрудники компании находились в отпуске без зарплаты (без содержания, в декрете, в отпуске по уходу за ребенком), то помимо РСВ-1 подаются еще индивидуальные сведения с заполненными стажами и нулевыми суммами.

Отчет СЗВ-М

В этом году появилась отчетность в ПФР за работников по новой форме СЗВ-М (Федеральный закон от 29.12.2015 № 385-ФЗ). Этот тип отчётности нужен для контроля выплаты пенсии пенсионерам, которые еще работают. Форму СЗВ-М нужно сдать при этом по каждому работнику компании.

Сдать СВЗ-М за апрель необходимо до 10 мая.

В случае если вы не представите отчет вовремя, на компанию наложат штраф в размере 500 рублей за каждого сотрудника. Если сведения в документе окажутся недостоверными (например, будет ошибка), штраф аналогичный — 500 рублей за документ.

Из чего состоит форма СЗВ-М:

- Реквизитов страхователя;

- Типа формы;

- Месяца отчетного периода;

- Данных по сотруднику (ФИО, СНИЛС и ИНН)

Перед отправкой документ заверяется подписью и печатью руководителя организации.

Источник: https://www.b-kontur.ru/calendar/2016/11

Управление статистики напоминает о сроках сдачи отчетов

Управление статистики Ташкента напоминает некоммерческим организациям, ТЧСЖ, а также малым предприятиям и микрофирмам о необходимости представления годовой государственной статистической отчетности за 2016 год.

Статотчеты ТЧСЖ

Статистическая отчетность ТЧСЖ должна быть представлена до 15 февраля 2017 года. При этом организации сдают отчетность по форме «8-kom shakli» (годовая) «О деятельности товарищества частных собственников жилья».

Управление также напоминает, что для ТЧСЖ г.Ташкента во всех районных отделах статистики и в Управлении статистики г.Ташкента (Мирабадский район, проспект Амира Темура 11, ком. 35, тел. 230-88-14, 230-88-25) оказываются бесплатные консультации по вопросам заполнения и отправки отчетности в электронном виде.

Статотчеты субъектов малого бизнеса

Микрофирмам и малым предприятиям необходимо представить отчеты по форме 1-КВ (годовой) «ОТЧЕТ МИКРОФИРМЫ И МАЛОГО ПРЕДПРИЯТИЯ» за 2016 год, в срок не позднее 27 февраля 2017 года, микрофирмам и малым предприятиям с иностранными инвестициями и участием иностранного капитала в срок не позднее 27 марта 2017 года.

Помимо этого для отдельных видов деятельности предусмотрено представление Приложений к форме “1-КВ shakliga ilova” согласно прилагаемой таблице.

Статотчеты некоммерческих организаций

***

Как отмечается в сообщении, в зависимости от осуществляемого вида деятельности и численности работников, предусмотрено представление и других форм годовой статистической отчетности.

На сайте Комитета в разделе «Услуги» («Перечень отчетности») есть возможность самостоятельно сформировать для своей организации Перечень отчетности на 2017 год, а в разделе «Стат-Инфо» («Формы отчетности») — скачать бланки и разъяснения по их заполнению.

Напоминаем, что нарушение порядка представления государственной статистической отчетности, выразившееся в непредставлении отчетов, необходимых для проведения государственных статистических наблюдений, искажение отчетных данных или нарушение сроков представления отчетов влечет ответственность, установленную ст. 215 Кодекса об административной ответственности.

Телефоны для справок: 230-88-29, 230-88-09, 230-88-07.

Публикации по теме:

Работа статистических органов совершенствуется

Статистическая система «eStat 2.0» интегрирована с ключами ЭЦП

Утверждены формы государственной статистической отчетности на 2017 год

Источник: https://www.norma.uz/nashi_obzori/goskomstat_napominaet_o_srokah_sdachi_otchetov

Годовая финотчетность: основные требования

Ну вот и закончились новогодние праздники. Все корпоративы проведены, все салаты съедены, все подарки вручены. А это значит, что бухгалтерам самое время приняться за подведение итогов прошедшего года. Как известно, результаты деятельности предприятия находят свое отражение в финансовой отчетности.

Причем достоверность приведенных в ней данных теперь приобрела особую значимость. Ведь, помимо прочего, с 2015 года на основании бухгалтерского финансового результата определяют базу обложения налогом на прибыль. Поэтому тему составления и предоставления финансовой отчетности мы, конечно, не могли обойти стороной.

В этом спецвыпуске вы узнаете, кто, кому, в какие сроки и в каком составе обязан предоставлять финансовую отчетность. Отдельное внимание обратим на измененный перечень лиц, имеющих право подавать Упрощенный финансовый отчет субъекта малого предпринимательства.

Также вы сможете увидеть построчный анализ заполнения всех форм финансовой отчетности для предприятий, которые руководствуются национальными стандартами бухгалтерского учета.

редактор Вороная Наталья, налоговый эксперт Чернышова Наталья.

Начнем с того, что ответим на первоочередные вопросы, связанные с составлением и предоставлением финансовой отчетности, а именно: кто, куда и в какие сроки ее подает? Кроме того, в этом разделе мы определим состав финотчетности для разных субъектов предпринимательства и обозначим основные требования к ее составлению.

1.1. Кто и кому предоставляет финансовую отчетность

Рассматривая вопросы составления и предоставления финансовой отчетности, прежде всего нужно определить, кому законодательство вменяет в обязанность ее составлять и предоставлять. Так, финансовую отчетность предоставляют (ст. 2 Закона № 996, п. 1 Порядка № 419):

—все юридические лица, созданные в соответствии с законодательством Украины (независимо от организационно-правовой формы хозяйствования и формы собственности);

— представительства иностранных субъектов хозяйственной деятельности*.

*В этом спецвыпуске порядок составления и предоставления финансовой отчетности представительствами иностранных субъектов хозяйствования и бюджетными учреждениями не рассматриваем.

По предписаниям абзаца второго п. 2 Порядка № 419, финансовую отчетность и консолидированную финансовую отчетность составляют в соответствии с:

— национальными положениями (стандартами) бухгалтерского учета(далее — П(С)БУ)

или — международными стандартами финансовой отчетности* (далее — МСФО).

* Вопросы составления отчетности по МСФО в этом спецвыпуске не рассматриваем.

О том, какие юридические лица обязаны составлять финотчетность в соответствии с МСФО**, говорит п. 2 Порядка № 419 (см. рис. 1.1).

** Подавать финотчетность в соответствии с национальными П(С)БУ при этом не нужно.

Кроме того, составлять финотчетность по МСФО должны предприятия, которые применяют международные стандарты по самостоятельному решению (

ч. 3 ст. 121 Закона № 996).

Субъекты хозяйствования, имеющие дочерние предприятия, кроме финансовых отчетов о собственных хозяйственных операциях, составляют и предоставляют консолидированную финансовую отчетность (ч. 1 ст. 12 Закона № 996).

Объединения предприятий, кроме собственной отчетности, предоставляют сводную финансовую отчетность. Ее составляют по всем предприятиям, которые входят в состав объединений, если это предусмотрено учредительными документами таких объединений в соответствии с законодательством (ч. 3 ст. 12 Закона № 996).

Теперь о том, кому вообще эта финотчетность нужна, т. е. кому предприятия должны ее предоставлять. Круг пользователей финансовой отчетности определен ст. 14 Закона № 996, а также п. 2 Порядка № 419. Его наглядно продемонстрирует рис. 1.2 на с. 4.

К пользователям, которым следует предоставлять финансовую отчетность, относят, в частности, органы государственной статистики.

Делают это в порядке, предусмотренном для предоставления налоговой декларации. Такое требование выдвигают п. 46.2 НКУ и п. 2 Порядка № 419. Так, плательщики налога на прибыль (кроме малых предприятий*) подают вместе с соответствующей налоговой декларацией квартальную либо годовую финансовую отчетность.

* Какие предприятия считают субъектами малого предпринимательства, вы можете узнать из табл. 1.1 на с. 6.

Плательщики налога на прибыль — субъекты малого предпринимательства вместе с годовой налоговой декларацией подают годовую финансовую отчетность. А вот предприятия, не являющиеся плательщиками налога на прибыль (единоналожники групп 3 и 4), от предоставления финансовой отчетности в органы ГФСУ освобождены.

Помимо прочего, все предприятия (кроме бюджетных учреждений) обязаны по итогам года подавать (отправлять заказным письмом) финансовую отчетность в составе Баланса и Отчета о финансовых результатах государственному регистратору по местонахождению регистрационного дела (ч. 3 ст. 14 Закона № 996).

1.2. Отчетный период и сроки предоставления

Отчетным периодом для составления финансовой отчетности является календарный год** (ч. 1 ст. 13 Закона № 996).

** В то же время все предприятия (за исключением субъектов микропредпринимательства) обязаны ежеквартально подавать промежуточную финансовую отчетность в составе Баланса и Отчета о финансовых результатах. Ее составляют нарастающим итогом с начала отчетного года.

Другой отчетный период предусмотрен ч. 2 ст. 13 Закона № 996 для вновь созданных предприятий. У них первый отчетный период может быть меньше 12 месяцев, но не может превышать 15 месяцев. Следовательно,

Первым отчетным периодом для них будет период с даты регистрации по 31 декабря 2016 года.

Сроки предоставления финансовой отчетности установлены Порядком № 419. Вы их можете увидеть на рис. 1.3.

Если предельный срок подачи финотчетности приходится на нерабочий день, такой срок переносится на первый после выходного рабочий день (п. 10 Порядка № 419).

Плательщики налога на прибыль подают годовую финансовую отчетность в органы ГФСУ в сроки, предусмотренные для предоставления декларации по этому налогу (п. 5 Порядка № 419).

Государственному регистратору годовую финотчетность подают не позднее 1 июня года, следующего за отчетным (ч. 3 ст. 14 Закона № 996).

Датой предоставления финансовой отчетности считают день ее фактической передачи по назначению. Если финансовая отчетность направляется по почте, то такой датой считают дату получения адресатом, указанную на штемпеле предприятия связи, обслуживающего адресата (п. 4 Порядка № 419).

Помните: отдельные субъекты хозяйствования обязаны не позднее 30 апреля следующего за отчетным года обнародовать (т. е. разместить на собственной веб-странице и опубликовать в периодических или непериодических изданиях) годовую финансовую и консолидированную отчетность вместе с аудиторским заключением. Такими «счастливчиками» являются публичные акционерные общества, предприятия — эмитенты ипотечных облигаций, ипотечных сертификатов, облигаций предприятий и сертификатов фондов операций с недвижимостью, а также профессиональные участники фондового рынка, банки, страховщики и другие финучреждения.

1.3. Состав годовой финансовой отчетности

Финансовая отчетность может быть полной и сокращенной. Полную подают все предприятия, кроме бюджетных учреждений, представительств иностранных субъектов хозяйственной деятельности и субъектов малого предпринимательства. Ее состав определен ч. 2 ст. 11 Закона № 996 и п. 1 разд. ІІ НП(С)БУ 1.

Для субъектов малого предпринимательства и представительств иностранных субъектов хозяйственной деятельности П(С)БУ 25 установлена сокращенная по показателям финансовая отчетность (ч. 3 ст. 11 Закона № 996, п. 2 разд. ІІ НП(С)БУ 1).

Причем отдельные предприятия из числа субъектов малого предпринимательства, а именно субъекты микропредпринимательства и юрлица, которые ведут упрощенный бухгалтерский учет доходов и расходов в соответствии с налоговым законодательством*, имеют право составлять Упрощенный финансовый отчет субъекта малого предпринимательства.

Его форму и порядок составления содержит то же П(С)БУ 25.

* К субъектам хозяйствования, имеющим право вести упрощенный бухгалтерский учет доходов и расходов, п. 44.2 НКУ относит юрлиц — единоналожников группы 3.

Таким образом, состав финотчетности зависит от того, относится предприятие к субъектам крупного, среднего, малого или микропредпринимательства. Критерии разграничения устанавливает ч. 3 ст. 55 ХКУ (см. табл. 1.1 на с. 6).

Таблица 1.1. Критерии отнесения предприятий к разным субъектам предпринимательства

|

Субъект хозяйствования |

Ограничение по количеству работников |

Ограничение по размеру дохода |

||

|

Субъект крупного предпринимательства |

Среднее количество работников* за календарный год: |

превышает 250 человек |

Годовой доход от любой деятельности: |

превышает сумму, эквивалентную 50 млн евро** |

|

Субъект среднего предпринимательства |

от 50 до 250 человек |

составляет сумму, эквивалентную от 10 до 50 млн евро** |

||

|

Субъект малого предпринимательства |

не превышает 50 человек |

не превышает сумму, эквивалентную 10 млн евро** |

||

|

Субъект микропредпринимательства*** |

не превышает 10 человек |

не превышает сумму, эквивалентную 2 млн евро** |

||

|

* Для расчета этого показателя необходимо использовать Инструкцию № 286. Подробнее см. «Налоги и бухгалтерский учет», 2013, № 52, с. 10. |

Источник: https://buhgalter911.com/news/news-447086.html