Срок сдачи отчетности на ЕСХН для ИП за 2015–2016 годы

Срок сдачи ЕСХН за 2015 для ИП истек еще в марте 2016 года. Что грозит опоздавшим с декларацией и как снизить налоговые издержки, расскажем в нашей статье.

Когда нужно отчитаться по ЕСХН, чтобы не быть оштрафованным?

Ип на есхн прекратил деятельность в середине года — когда отчитаться?

Итоги

Когда нужно отчитаться по ЕСХН, чтобы не быть оштрафованным?

Отчитаться за 2015 год сельхозтоваропроизводители, применяющие спецрежим ЕСХН, должны были не позднее 31 марта 2016 года — такое требование установлено п. 2 ст. 346.10 НК РФ.

ИП, продолжающий применять ЕСХН в 2016 году, должен будет отчитаться за этот период не позднее 31 марта 2017 года.

Учитывая, что налоговым периодом по сельхозналогу признается календарный год (ст. 346.7 НК РФ), ИП на ЕСХН всего лишь 1 раз в год сдает налоговую декларацию.

ВАЖНО! Форма декларации по ЕСХН, порядок ее заполнения и формат представления утверждены приказом ФНС России от 28.07.2014 № ММВ-7-3/384@.

При этом каждый день опоздания с налоговой отчетностью грозит ИП материальными потерями по ст. 119 НК РФ в виде штрафа, рассчитанного исходя из суммы подлежащего уплате ЕСХН (по данным декларации).

Забывчивому предпринимателю следует помнить, что величина штрафа зависит от суммы сельхозналога и периода просрочки. Если ИП опоздал с декларацией даже на 1 день, ему придется заплатить в бюджет не менее 5% от указанной в декларации суммы за каждый полный или неполный месяц (но не более 30% и не менее 1 000 руб.).

Отчетность ИП на ЕСХН не ограничивается только декларацией — если в течение года ИП выплачивал своим работникам доходы, отчетность ИП будет состоять из следующего комплекта:

- сведения о среднесписочной численности (до 20 января года, следующего за отчетным);

- справки ф. 2-НДФЛ (до 1 апреля следующего за отчетным года);

- расчета ф. 6-НДФЛ (ежеквартально);

- регулярная отчетность в ПФ и ФСС (ф. РСВ-1 и иные формы персонифицированного учета, ф. 4-ФСС).

Кроме того, ИП на ЕСХН обязаны вести учет своих доходов и расходов в специальном налоговом регистре (книге учета доходов и расходов).

Нюансы отчетности во внебюджетные фонды изучайте с материалами нашего сайта:

Ип на есхн прекратил деятельность в середине года — когда отчитаться?

ИП на ЕСХН может прекратить свою деятельность в качестве сельхозтоваропроизводителя в любое время в течение года и уведомить об этом налоговиков.

ВАЖНО! Форма уведомления о прекращении применения ЕСХН утверждена приказом ФНС от 28.01. 2013 № ММВ-7-3/41@.

В этом случае декларацию по ЕСХН придется сдать в специально установленный отчетный срок. Здесь точкой отсчета является месяц прекращения сельхоздеятельности — после его окончания предпринимателю дается всего 25 календарных дней для подачи декларации.

И в этой ситуации «отчетная забывчивость» грозит ИП штрафом, избежать которого можно только одним путем: держать под постоянным контролем все отчетные сроки и вовремя исполнять свои обязанности налогоплательщика.

О нюансах применения ЕСХН см. материалы нашего сайта:

Итоги

Предприниматели-сельхозтоваропроизводители отчитываются по сельхозналогу единожды в году, и лучше об этой обязанности не забывать, так как такая просрочка грозит штрафом.

Если ИП решил прекратить сельхоздеятельность в течение года, необходимо уведомить об этом налоговиков и вовремя подать декларацию по ЕСХН.

Источник: https://nalog-nalog.ru/esxn/srok_sdachi_otchetnosti_na_eshn_dlya_ip_za_20152016_gody/

Отчетность на ЕСХН

Содержание статьи:

Предприниматели, перешедшие на ЕСХН, автоматически принимают на себя обязательства по предоставлению в ИФНС обязательной отчетности.

Данный налоговый режим предполагает освобождение бизнесмена от уплаты налога по НДС и прибыли, как и от подачи соответствующих деклараций, однако, возникает необходимость сдачи декларации по ЕСХН.

Кроме того, ИП обязан подавать все виды расчетов и форм во внебюджетные фонды, при наличии наемных сотрудников.

Налоговая отчетность ИП на ЕСХН представлена следующим списком документации:

- декларация по ЕСХН – подается до 31 марта, раз в год. Посмотреть и скачать можно здесь: [Образец декларации на ЕСХН];

- авансовый отчет по ЕСХН – относится к полугодовой форме отчетности и подается до 25-го числа месяца, следующего за полугодовым отчетным периодом;

Следует отметить, что бухгалтерская отчетность индивидуальными предпринимателями не подается.

Для бизнесменов, имеющих наемных работников, ЕСХН отчетность, подающаяся в ИФНС, представлена следующими документами:

- сведения о средней численности наемных работников у ИП – подается до 20-го января, раз в год;

- справки по форме 2-НДФЛ, с реестром – формируются и сдаются в ИФНС до 1 апреля. Посмотреть и скачать можно здесь: [Образец декларации по форме 2-НДФЛ];

- отчет по форме 6-НДФЛ, впервые введен с 2016 года и представляет собой общую справку по заработной плате всех сотрудников, которая сдается в налоговую службу до конца следующего месяца после завершения отчетного периода. Посмотреть и скачать можно здесь: [Образец декларации по форме 6-НДФЛ].

Предприниматели также обязаны отчитываться во внебюджетных фондах, при условии, что у них есть наемные работники. В этом случае, в числе обязательных расчетов и форм подаются:

Данные отчеты составляются исходя из начисленной заработной платы. Оплата страховых взносов в данном случае идет на получение пособия при временной нетрудоспособности, а также в случае получения травмы на рабочем месте и для формирования будущего пенсионного пособия.

Обязательно должны быть заполнены реквизиты предпринимателя и сведения о принимающем органе. Для расчета налога, следует внести в отчет данные о поступивших доходах и произведенных расходах ИП. Исчисление налога производится по ставке 6%.

Порядок предоставления отчетности

Предприниматель обязан предоставлять ЕСХН отчетность строго в соответствии с действующим законодательством. Сроки сдачи декларации и остальных обязательных форм, ежегодно указываются в специальном календаре бухгалтера. Данная памятка дает представление и напоминает бухгалтеру о крайних датах сдачи документации в налоговую службу и во внебюджетные фонды.

Что касается места подачи отчетности, то обязательные расчеты и декларации подаются по месту постановки на учет ИП в налоговом органе и по месту регистрации во внебюджетных фондах.

В статье 80 НК РФ, указаны варианты подачи отчетов:

- В виде почтового отправления. Уполномоченное лицо формирует отчет, и отсылает его по почте в надлежащее ведомство в уведомительном порядке с описью вложения. Датой предоставления отчета станет день отправления письма.

- Лично посетив ИФНС или фонды и подав отчет на проверку. Документ составляется в двух экземплярах, распечатывается, подписывается директором и главным бухгалтером, заверяется печатью. В электронном виде документ копируется на флешку. Печатные варианты и электронный бланк передаются на проверку, а в случае отсутствия ошибок, на одном экземпляре ставится штамп о принятии документа.

- В виде электронной отчетности. Декларация заполняется в специальной программе, подписывается при помощи электронной цифровой подписи и отсылается в специальной системе электронного документооборота по месту назначения. В случае принятия документации, ИП получает специальное уведомление.

Следует отметить, что налоговая отчетность и расчет для внебюджетных фондов составляются в специальной программе, которую можно скачать на официальном ресурсе налоговой службы или получить в отделении ИФНС при личном посещении.

Пример по предоставлению отчетности на ЕСХН

Заключение

В итоге можно сформулировать несколько выводов:

- Предприниматель, применяющий ЕСХН, обязан отчитываться в ИФНС, путем предоставления обязательных деклараций и форм.

- При наличии наемных работников, ИП должен подавать обязательные отчеты во внебюджетные фонды.

- Для каждого отчета установлены свои сроки и отчетные периоды. Общая картина предоставления документации указывается в календаре бухгалтера.

- Сроки и порядок предоставления отчетности также закреплены законодательно.

- Существует несколько способов подачи деклараций и отчетов.

Наиболее популярные вопросы и ответы на них по предоставлению отчетности на ЕСХН

Список законов

Образцы заявлений и бланков

Вам понадобятся следующие образцы документов:

Сохраните статью себе!

Источник: https://busines-suport.ru/ip/otchetnost-ip/nalogovaya-otchetnost/otchetnost-na-esxn/

Отчетность ИП на ЕСХН в 2016 году: сроки, документы

Отчетность ИП на ЕСХН (единый сельскохозяйственный налог) мы решили рассмотреть отдельно и более подробно, поскольку эта система является относительно новой в России и даже опытные предприниматели, отчитываясь, совершают ошибки. Чтобы уберечься от них, внимательно прочитайте, как сдавать отчеты на едином сельхозналоге.

Предприниматель, занимающийся производством товара в области сельского хозяйства, обязан сдавать налоговую декларацию 1 раз в год. Ее форма утверждена приказом № ФНС ММВ-7-3/384. В приложении к приказу содержатся подробные инструкции по заполнению документа. Бланк документа можно скачать с официального портала Налоговой службы.

Декларацию нужно предоставить до 31 марта следующего года. Лучше не опаздывать со сроками, ведь за такую небрежность можно получить штраф.

Минимальная санкция составляет 1000 рублей, но может доходить и до 30% от суммы неуплаченного взноса. Об этом говорится в ст. 119 НК РФ. Важен еще одни момент: авансовый платеж по ЕСХН выплачивается один раз в текущем году.

Если вы используете ЕСХН, нужно вести книгу учета доходов и расходов (КУДиР).

Декларацию нужно предоставить до 31 марта следующего года. Штраф за опоздание – от 1000 рублей до 30% от суммы неуплаченного взноса.

В том случае, если вы работаете без сотрудников, отчетность не ограничивается одной декларацией. В Пенсионный фонд необходимо направить отчет по форме РСВ-2. Если в бизнесе присутствуют помощники, то пакет документов является таким же, как и для всех ИП-работодателей.

Отчеты за сотрудников на ЕСХН в ПФР:

- РСВ-1 каждые 3 месяца.

- Данные персонификации (АДВ-6-5, СЗВ 6-4, АДВ-6-2).

- 1 раз в год в налоговую инспекцию нужно подать информацию о количестве работающих сотрудников (среднесписочная численность). За каждого штатного работника предприниматель отчитывается по форме 2-НДФЛ. А «за себя» подает форму 6-НДФЛ (каждые 3 месяца).

- Документ в Фонд социального страхования (ФСС), форма 4 ФСС. Ее также подают 1 раз в 3 месяца.

В том случае, если вы работаете без сотрудников, отчетность не ограничивается одной декларацией.

Вот, пожалуй, и вся отчетность, которую нужно подать в Налоговую инспекцию и внебюджетные фонды. Главное — внимательно заполнять декларацию и не забывать о сроках. Если раньше вы уже заполняли отчеты по УСН, то и с ЕСХН сложностей возникнуть не должно. А если вы новичок, то внимательно изучите наши инструкции и Налоговый кодекс.

Источник: https://zhazhda.biz/base/otchetnost-ip-na-eshn

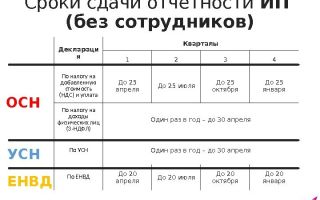

Вся отчетность ИП 2017

Какой бы не выбрал предприниматель режим после регистрации ИП, ему необходимо будет в процессе осуществления своей деятельности в установленные сроки подавать в ИФНС налоговые декларации и (или) определенные регистры по налогам. Некоторые системы налогообложения предполагают сдачу большого количества отчетов, а другие — нет. Кроме этого имеет значение, является ли ИП работодателем.

Отчетность ИП в 2017 году для всех предпринимателей

Рассмотрим подробнее виды отчетности в зависимости от используемого предпринимателем режима, начиная с общей системы налогообложения и заканчивая патентом. Данная отчетность предоставляется не зависимо от того, есть ли у ИП наемные работники или нет.

| Вид отчета | Срок предоставления отчетов | Срок уплаты налога |

| Отчетность ИП на ОСНО | ||

| Декларация по НДС, в состав которой в качестве приложения входят книги покупок и продаж | Ежеквартальная отчетность подается до 25.04, 25.07, 25.10, 25.01 месяца после отчетного квартала. | До двадцать пятого числа всех трех месяцев, после периода отчета. |

| Декларация форма 3-НДФЛ | Годовая форма предоставляется до 30.04 последующего после налогового периода. | За первое полугодие нужно произвести до 15.07 авансовый платеж, рассчитанный из предполагаемого дохода, в размере 1/2 суммы, за период с июля по сентябрь — до 15.10 1/4 суммы, за период с октября по декабрь до 15.01 последующего года также 1/4 сумму. Окончательную уплату налога ИП по фактически полученному доходу необходимо осуществить до 15.07 последующего года. |

| Декларация о возможном доходе ФЛ (форма 4-НДФЛ) | Для только что зарегистрированных ИП 4-НДФЛ подается до пятого числя месяца, идущего после месяца получения дохода. По требованию ИФНС в случае снижения или увеличения дохода более чем на половину. | |

| Книга учета ДиР ИП | По запросу из налоговых органов. | |

| Отчетность ИП на упрощенной системе налогообложения | ||

| Декларация по УСН | По итогам года до 30.04 последующего года предоставляется годовая форма. При закрытии предпринимательства отчет нужно подать до двадцать пятого числа последующего месяца. | Авансовые платежи за периоды отчета нужно осуществлять до двадцать пятого числя после отчетного квартала. Оставшуюся сумму налога необходимо перечислить до 30.04 последующего года. |

| Книга учета ДиР ИП | Предоставляется по требованию налоговых органов. | |

| Отчетность ИП на едином налоге на вмененный доход | ||

| Декларация по ЕНВД | Ежеквартальная форма предоставляется до 20.04, 20.07, 20.10, 20.01 месяца после периода отчета. Нулевая отчетность ип по данной системе налогообложения не подается. | Платеж должен быть произведен до 25.04, 25.07, 25.10, 25.01 после периода отчета. |

| Отчетность ИП на едином сельскохозяйственном налоге | ||

| Декларация по ЕСХН | Годовая форма подается до 25.03 последующего года после отчетного. При прекращении деятельности нужно предоставить данный отчет до двадцать пятого числа в месяце, который наступает за месяцем прекращения работы. | Уплата налога осуществляется двумя платежами: авансовый за первое полугодие – до 25.07, оставшаяся сумма налога по отчету до 31.03. |

| Книга учета ДиР ИП | Предоставляется по запросу из налоговых органов. | |

| Отчетность ИП на патентной системе налогообложения | ||

| Декларация по Патенту | Не предусмотрена действующим законодательством | Если патент оформлен на срок менее полугода, оплата должна быть произведена до момента его окончания в полном объеме. Если патент оформлен на срок более полугода, то 1/3 часть его стоимости уплачивается в течение девяноста дней с момента начала деятельности, а оставшиеся 2/3 — до момента его окончания. |

| Книга учета ДиР ИП | Предоставляется по запросу из налоговых органов. Ее необходимо вести по каждому виду патента. |

Источник: https://ip-on-line.ru/otchetnost/vsya-otchetnost-ip.html

Какие отчеты сдают индивидуальные предприниматели на упрощенном режиме налогообложения, ЕНВД, ЕСХН и патенте

Коротко: формы отчетности, которую должен сдавать в налоговые органы предприниматель зависит от режима налогообложения (ЕНВД, УСН, патент), а также от наличия персонала. Более подробно о видах отчетности и сроки подачи вы узнаете из нашего материала.

Начинающему бизнесмену необходимо четко представлять тот объем налоговой отчетности, который предстоит сдавать в определенные сроки, в обратном случае можно попасть на серьезные штрафы.

Пакет итоговых отчетов различен для предприятий разных специальных режимов.

Чтобы требования закона не обескуражили предпринимателя, предлагаем ознакомиться с набором отчетных форм, которые нужно оформить и сдать в ИФНС по итогам деятельности за отчетный (налоговый) период.

Упрощенный режим налогообложения (УСН)

Перечень документов, который должен представить в ИФНС предприниматель, работающий без нанятого персонала, значительно меньше пакета форм, необходимого для отчета бизнесмена, имеющего штат сотрудников. Представленная таблица поможет разобраться, какой отчет сдает ИП на УСН в налоговую службу в 2015-2016 году.

| Отчет | Периодич-ность | Срок сдачи | Особенности | Подают ИП | |

| сперсоналом | без сотрудников | ||||

| В ИФНС | |||||

| Декларация по УСН | годовая | до 30 апреля | С 2015 утверждена форма по КНД 1152017. | Ѵ | Ѵ |

| О среднесписочной численности | годовая | до 20 января | ИП без персонала законом не освобождены от сдачи этой формы, но в некоторых регионах налоговики разрешают его не предоставлять, а в других – требуют отчитаться наряду с предприятиями, имеющими штатных сотрудников, поэтому предприниматели действуют в соответствии с требованиями местной инспекции ФНС. | Ѵ | |

| Форма 2 – НДФЛ о доходах персонала | годовая | до 1 апреля | Ѵ | ||

| В фонды | |||||

| Данные персучета в ПФР | годовая | до 15 февраля | Ѵ | ||

| РСВ-1 | квартальная | до 15 мая за 1 кв.,до 15 августа за 2 кв.,до 15 ноября за 3 кв.,до 15 февраля за 4 кв. | С 2015 года до 15-го числа документы предоставляются на бумажном носителе, отчеты, отправленные по интернету, принимаются до 20-го числа. | Ѵ | |

| 4-ФСС | квартальная | до 20 апреля за 1кв.,до 20 июля за 2 кв.,до 20 октября за 3 кв.,до 20 января за 4 кв. | С 2015 года до 20-го числа формы сдаются в бумажном виде, в электронной форме отчеты принимаются до 25-го числа. | Ѵ |

Из таблицы видно, что ИП без работников сдает только декларацию.

Важно: Книга учета доходов и расходов не является отчетной формой, но ведется на протяжении года и может быть затребована в ИФНС для проверки данных декларации.

Существуют местные налоги, которые платят бизнесмены с нанятым персоналом и без него, если в собственности фирмы имеются транспортные средства или объекты недвижимости, подпадающие под имущественный налог (т. е.

поименованные в региональном реестре с указанием стоимости по кадастру), а также в производстве используются земельные участки.

Обычно порядок и сроки уплаты этих налогов устанавливают региональные власти, но, как правило, по ним ежеквартально уплачиваются суммы аванса, а окончательный платеж должен быть произведен до 1-го февраля. Не позднее этого срока должны быть поданы и декларации в ИФНС.

Видео: Важные изменения в упрощенке с 2015 года

Пример правильно заполненной декларации УСН, доходы.

Надо заметить, что вся отчетность (налоговая и в фонды), которую, кроме декларации, необходимо сдавать ИП, имеющему штат сотрудников, касающаяся численности штата, его доходов, выплаченных пособий и перечисленных взносов, актуальна для любого вида налогообложения.

Дополнение: обращаем ваше внимание, что для ИП находящегося на «упрощенке» и выбравшим в качестве налогооблагаемой базы «доходы» сдают аналогичные отчеты, что и при УСН, доходы минус расходы.

Единый вменённый налог

Предприниматели, работающие на системе ЕНВД, подают декларацию каждый квартал до 20-го числа, а уплачивают до 25-го числа месяца, следующего за отчетным месяцем.

| Отчет | Периодич-ность | Сроки сдачи | Примечания | Подают ИП | |

| сперсоналом | без сотрудников | ||||

| В ИФНС | |||||

| Декларация по ЕНВД | квартальная | до 20 апреля за 1 кв.до 20 июля за 2 кв.до 20 октября за3кв.до 20 января | С 2015 утверждена форма по КНД 1152016, загрузить которую можно здесь. | Ѵ | Ѵ |

| Ср. списочная численность | годовая | до 20 января | Ѵ | ||

| 2 – НДФЛ | годовая | до 1апреля | Ѵ |

Плательщики ЕНВД не ведут КУДиР. ИП без персонала поквартально сдают декларации и, если потребует местная ИФНС, отчет о среднесписочной численности.

Единый сельскохозяйственный налог

Предприниматели находящиеся на ЕСХН сдают декларацию раз в год до 31 марта. Уплата налога производится дважды в год: перечислением аванса за 1-е полугодие и окончательного расчета налога в срок до 31 марта.

Важно: обязательным является ведение КУДиР.

| Отчет | Периодич-ность | Сроки сдачи | Примечания | Подают ИП | |

| сперсоналом | без сотрудников | ||||

| Декларация по ЕСХН | годовая | до 31марта | Форма по КНД 1151059 | Ѵ | Ѵ |

| Ср. списочная численность | годовая | до 20 января | Ѵ | ||

| 2 – НДФЛ | годовая | до 1апреля | Ѵ | ||

| РСВ-2 в ПФР | годовая | до 31 марта | Предоставляется в ПФР и ФОМС главами КФХ, не имеющих штата работников. | Ѵ |

При наличии объектов налогообложения уплачиваются прочие местные налоги. Если по роду деятельности существуют обязательства перед Росприроднадзором, то потребуется рассчитывать и перечислять плату за вредное воздействие на окружающую среду. Сроки уплаты местных налогов устанавливают регионы, но все они должны поквартально рассчитываться и перечисляться в ИФНС.

При сдаче декларации по ЕСХН в ИФНС никаких оправдательных документов к ней прикладывать не надо. Налоговая просто принимает ее, а в течение последующих трех месяцев проверяет достоверность указанных сведений и может затребовать не только КУДиР, но и другие документы, подтверждающие совершение операций – акты, накладные, счета и другие документы.

Отчетность ИП на патенте

Предприниматели, работающие на патенте, освобождены от оформления и предоставления в инспекцию налоговой декларации, но ведут КУДиР, поскольку превышение установленного законом годового дохода в размере 60,0 млн. рублей останавливает действие патента. Если такой доход достигнут, то книга должна быть представлена в ИФНС в 25-дневный срок.

ИП на патенте с привлечением работников обязательно сдают полный пакет документов, перечень которых представлен в разделе отчетности для ИП на УСН.

Рекомендация: Узнайте как самостоятельно вести бухгалтерский учет онлайн при помощи онлайн-сервиса «Мое дело».

Источник: https://MoneyMakerFactory.ru/articles/otchet-v-nalogovuyu-2015/

Отчетность налога ЕСХН

Доброго времени суток! Я продолжаю запись серии статей о налогообложении ЕСХН и сегодня мы поговорим об отчетности которую необходимо сдавать на едином сельскохозяйственном налоге.

Давайте рассмотрим какая налоговая отчетность на спецрежиме ЕСХН:

- КУДиР (книга учета доходов и расходов). На налогообложении ЕСХН обязательно необходимо вести данную книгу. При сдаче отчетности предоставлять ее в налоговую не обязательно, но у Вас ее могут затребовать в любой момент. Именно на основании данной книги Вы и будете делать расчеты налога ЕСХН;

- Декларация ЕСХН. Находясь на налогообложении ЕСХН для отчетности Вам необходимо будет 1 раз в год (налоговым периодом ЕСХН является год). Заполнение декларации ЕСХН осуществляется на основании книги КУДиР.

Налоговый период и отчетный период ЕСХН

Давайте сразу разберем, что это такое:

- Налоговый период ЕСХН. Как я говорил раньше – налоговым периодом на ЕСХН является год. Именно по окончанию налогового периода Вы должны сдать в налоговую отчетность в виде декларации ЕСХН. Для организаций срок сдачи декларации до 31 марта, а для ИП (так как ИП является физическим лицом) срок сдачи до 30 апреля;

- Отчетный период ЕСХН. Отчетным периодом ЕСХН является полугодие. По окончании отчетного периода Вам необходимо оплатить авансовый платеж. Авансовый платеж производится до 25 июля, размер авансового платежа рассчитывается на основании книги КУДиР.

В зависимости от формы собственности и видов деятельности которыми Вы будете заниматься, при раздельном налогообложении может потребоваться ведение бухгалтерского баланса для организаций.

Подводя итог статье выделим основные данные отчетности ЕСХН:

- Отчетность ЕСХН сдается в виде налоговой декларации ЕСХН за год;

- Вы должны вести обязательно книгу КУДиР;

- В некоторых случаях (при раздельном налогообложении) придется сдавать бухгалтерский баланс (для ООО).

Скачать декларацию ЕСХН 2015

Для того чтобы Вы не мучились поиском декларации по сайтам, я выкладываю последнюю версию декларации ЕСХН за 2015 год на свой Яндекс Диск, откуда его и можно скачать: скачать декларацию ЕСХН 2015.

Для того чтобы правильно заполнить декларацию ЕСХН воспользуйтесь образцами: образец заполнения для ИП и образец заполнения для ООО.

В случае если деятельность на ЕСХН не велась совсем, то необходимо сдать нулевую декларацию ЕСХН.

На этом я закончу свою статью, как видите нет ничего сложного в данном налогообложении.

Если остались вопросы, то задавайте их в мою группу ВК “ Секреты бизнеса для новичка” или в комментарии.

На этом все! Удачного бизнеса!

Источник: https://biz911.net/nalogooblazhenie/nalogooblozhenie-eskhn/otchetnost-naloga-eskhn/

Годовая отчетность за 2016 год ИП на спецрежиме с работниками

Какие годовые отчеты сдают ИП с работниками в 2016 году в ПФР, ФНС и ФСС?

По итогам своей деятельности за 2016 год индивидуальные предприниматели с работниками обязаны подавать годовую отчетность в Налоговую службу и внебюджетные фонды.

Даже если доходов не было, деятельность была приостановлена или не велась вовсе, подавать отчетность все равно придется в обязательном порядке, иначе не избежать штрафных санкций.

Разберем все виды годовой отчетности ИП с работниками в сегодняшней статье.

Налоговая годовая отчетность

Налоговая отчетность при УСН

Декларация по УСН за 2016 год сдается один раз по итогам календарного года. Срок сдачи ИП декларации по УСН за 2016 год — не позднее 2 мая 2017 (30 апреля в 2017 году выпадает на воскресенье).

Важно: даже если деятельность ИП не велась, нужно подать нулевую декларацию по УСН.

Как быстро и правильно заполнить «нулевую отчетность» в Бухсофт Онлайн

Налоговая отчетность при ЕНВД

Не существует годовых или полугодовых деклараций по ЕНВД, этот вид отчетности подается только в ежеквартальном режиме. Так, декларация по ЕНВД за 4 квартал 2016 года обязана быть подана налоговикам не позднее 20 января 2017 года.

Опять же и при отсутствии деятельности, при убыточном бизнесе или отсутствии дохода, декларацию нужно будет подать. Обратите внимание, имея несколько видов деятельности для каждого из них нужно составить свою декларацию по ЕНВД.

За IV квартал 2016 года декларацию по вмененке можно подать на старом бланке. Изменения в форме декларации по ЕНВД (приказ ФНС России от 19.10.2016 № ММВ-7-3/574@) начнут действовать только с отчетности за 1 квартал 2017 года.

Налоговая отчетность на ПСН

Согласно статье 346.52 НК РФ для патентной системы не установлено отдельной декларации. ИП на патенте должны лишь заполнять Книгу учета доходов, причем отдельную по каждому патенту.

Налоговая отчетность при ЕСХН

Декларация по ЕСХН за 2016 год подается ИП один раз по итогам календарного года. Срок подачи декларации за 2016 год — не позднее 31 марта 2017 года. Важно! Если ИП прекратил свою деятельность как сельскохозяйственный товаропроизводитель, то ему нужно подать декларацию до 25 числа месяца, следующего за месяцем, в котором была прекращена эта деятельность.

Налоговая отчетность при совмещении режимов

В данном случае никаких поблажек или особенностей не существует. Совмещая налоговые спецрежимы, подавать декларации нужно по каждому режиму налогообложения, помня о сроках подачи для каждого из них.

Обратите внимание! Индивидуальным предпринимателям с работниками не нужно сдавать декларации по налогу на имущество, по земельному налогу и транспортному налогу. ИП просто уплачивают соответствующие налоги на основании уведомлений от фискалов.

Статистическая годовая отчетность

Годовые отчеты ИП за 2016 год не подразумевают подачу статистической отчетности в обязательном порядке. Этот вид отчетности придется подать только тем ИП, которые были включены в выборку органа статистики.

Выборку Росстат делает ежегодно, о том включены ли вы в нее, можно узнать в отделении Росстата по месту ведения деятельности или на официальном сайте ведомства.

Подробнее об этом читайте в статье Статистическая отчетность: какие отчеты за 2016 год подают ИП и малые предприятия.

Бухгалтерская годовая отчетность

Один из самых больших неоспоримых плюсов индивидуального предпринимательства — это возможность не вести бухгалтерский учет. Соответственно, не нужно подавать никаких сведений о бухгалтерском балансе, о результатах финансовой деятельности и прочие бухотчеты.

Годовая отчетность «по зарплате»

Неважно какой налоговый спецрежим применяет индивидуальный предприниматель, по всем уплачиваемым за своих работников взносам и налогам по итогам года он обязан подавать соответствующие отчеты.

НДФЛ

Справку 2-НДФЛ за 2016 год нужно подать в ИФНС не позднее 3 апреля 2017 года (1 апреля 2017 года выпадает на субботу). Если по ряду причин вами не был удержан НДФЛ, но выплаты работникам были произведены, следует уведомить об этом налоговую инспекцию в срок не позднее 1 марта года, наступающего за годом, в котором были сделаны эти выплаты (п. 5 ст. 226 НК РФ).

Индивидуальным предпринимателям с работниками также как и всем нужно отчитаться за 2016 год по новой форме 6-НДФЛ. Отчет подается в ИНФС, как и справка 2-НДФЛ, не позднее 3 апреля 2017 года.

Взносы в ФСС

О взносах в ФСС ИП отчитываются во внебюджетный фонд в ежеквартальном режиме и по итогам года, представляя расчет 4-ФСС за 2016 год. Форму 4-ФСС за 2016 год на бумаге ИП нужно подать до 20 января 2017 года и не позднее 25 января 2017 года, если сведения подаются электронно.

Отчитаться в Фонд соцстраха за 2016 год нужно по обновленной прошлогодней форме 4-ФСС.

Источник: https://www.BuhSoft.ru/article/653-godovaya-otchetnost-za-2016-god-ip-na-specrejime-s-rabotnikami

Срок уплаты ЕСХН за 2017 год

Сроки внесения в бюджет налога по ЕСХН за 2017 год

Пример расчета ЕСХН и определения сроков его уплаты

Сроки внесения в бюджет налога по ЕСХН за 2017 год

ЕСХН — довольно выгодный специальный режим, поскольку ставка (в общем случае) составляет всего 6% от разницы между доходами и затратами. А для Республики Крым и Севастополя предусмотрены существенно пониженные ставки.

ЕСХН перечисляют в бюджет дважды в год. Если говорить о платежах за 2017 год, то:

- До 25 июля 2017 года перечислялся аванс по результатам полугодия.

- До 2 апреля 2018 года нужно внести окончательный платеж за прошедший год. Это связано с тем, что, хотя по закону срок установлен 31 марта, в 2018 году этот день падает на субботу. А по правилам, приведенным в п. 7 ст. 6.1. НК РФ, в подобных случаях срок отодвигается на ближайший рабочий день.

Несвоевременное перечисление налога в бюджет чревато наложением санкций на нарушителя.

Если налогоплательщик прекращает предпринимательскую деятельность в качестве сельхозпроизводителя на основании п. 9 ст. 346.3 НК РФ, отчетность надо сдать до 25-го числа месяца прекращения. Единый сельхозналог необходимо заплатить в этот же срок.

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

ЕСХН относится к федеральным налогам, а значит, региональные и муниципальные власти не могут устанавливать свои порядки в части:

- базовых ставок;

- сроков сдачи отчетности;

- уплаты налога.

Налогоплательщику вменяется перечисление единого сельхозналога по месту регистрации компании или местожительству ИП.

Пример расчета ЕСХН и определения сроков его уплаты

Чтобы рассчитать величину годового платежа, надо вычесть уплаченный ранее аванс из начисленного налога, который подсчитывается по нарастающей за год. Посмотрим, как это сделать.

Пример

Компания, работающая на ЕСХН, заработала по сельхоздеятельности за 1-е полугодие 2017 года 100 000 руб. При этом ее расходы за тот же период — 60 000 руб.

За 2017 год общий доход сельхозкомпании составил 300 000 руб., а расходы, участвующие в налоговой базе, равны 180 000 руб.

Определим сельхозналог к уплате за 1-е полугодие и за 2017 год, а также сроки уплаты налога ЕСХН — годового и полугодового.

Облагаемая налоговая база за 1-е полугодие:

100 000 − 60 000 = 40 000 руб.

Следовательно, до 25 июля 2017 года компания должна была авансировать бюджет на:

40 000 × 6% = 2400 руб.

Расчет годового ЕСХН:

300 000 − 180 000 = 120 000 руб.

120 000 × 6% = 7200 руб.

Теперь надо вычесть из годовой суммы налога, которая будет отражена в декларации, уже уплаченный авансовый взнос:

7200 − 2400 = 4800 руб.

П. 5 ст. 346.9 НК РФ диктует, что годовой налог надо перечислить в бюджет одновременно с подачей декларации. Это означает, что окончательный расчет за 2017 год в сумме 4800 руб. надо осуществить до 2 апреля 2018 года.

***

Порядок исчисления и уплаты авансовых и окончательных платежей по единому сельхозналогу регулируются ст. 346.9 и 346.10 НК РФ. Предельная дата внесения ЕСХН за 2017 год — 2 апреля 2018 года.

Источник: https://nsovetnik.ru/eshn/srok-uplaty-eshn/

Отчетность в 2018 году для ООО и ИП: сроки сдачи, общая таблица для ООО, УСН, ЕНВД, ЕСХН

С начала года многие компании и предприниматели должны отчитаться в налоговую и внебюджетные фонды за прошедший отчетный период. У каждого субъекта перечень деклараций, который ему необходимо сдать, разный.

Он зависит от применяемой системы исчисления налогов, и еще от наличия тех или иных объектов, подлежащих обложению.

В настоящем обзоре указывается отчетность в 2018 году, сроки сдачи, таблица, которая содержит информацию по большинству налогов.

Изменения по отчетности в 2018 году

Отчетная компания в этом году будет проводиться по многим декларациям в новых формах.

Обновлены отчеты 4-ФСС, налоговая декларация по транспортному налогу, налоговая декларация по налогу на прибыль. Введена новая форма отчета налога по имуществу, 3-НДФЛ, декларация по земельному налогу.

Серьезных нововведений в данных отчетах нет. Большинство нововведений связаны с уточнениями и новшествами в законодательстве по налогам. Поэтому в большинстве случаев декларации дополнены новыми строками.

Кроме этого, разработаны новые формы отчетности, которые необходимо будет применять начиная с 2018 года, это прежде всего:

- Новый расчет по страховым взносам.

- Справка 2-НДФЛ.

- Декларация 6-НДФЛ.

- Декларация по ЕНВД и другие.

бухпроффи

Важно! Первый раз в этому году компаниям и предпринимателям, выступающим работодателями, нужно будет передать в ПФР новый бланк СЗВ-СТАЖ.

Многие бухгалтеры уже получили письма уведомления от представителей ПФР о необходимости представления нового отчета и сроках его сдачи. Письма приходили как в электронном виде, так и через почтовые отправления. Связано это с тем, что существовавший ранее отчет разделили в настоящее время на два — один нужно направлять в ИФНС, другой в ПФР.

Произошло также обновление многих статистических форм отчетности. Новшеством этого года стала невозможность подать в Росстат нулевой отчет.

Поэтому если в перечень обязательных форм для компании включен какой-то отчет, а данных для заполнения его в компании нет, то надо в статистику направлять письма с объяснением причины невозможности сдачи определенных форм отчетности (например, из-за отсутствия объектов стат. наблюдения).

Перенос сроков в выходные и праздничные дни

В настоящее время большинство нормативных актов устанавливают, что если день отправки отчета выпадает на дни выходных и праздников, то он переносится на идущий далее рабочий день после нерабочих периодов.

То есть, если форма «Сведения о среднесписочной численности» должна подаваться в ИФНС до 20 января, то в 2018 году в связи с выпадением этого числа на субботу, день отправки переносится на 22 января.

Отчетные формы, сдаваемые в ФСС ранее, нужно было отправлять в фонд только в срок, без учета переноса из-за выходных и праздничных дней.

бухпроффи

Внимание! С 2018 года и соцстрах пересмотрел свою позицию в отношении переноса. Поэтому при определении дней отправки бланков в ФСС нужно также корректировать их, и при выпадении данных дней на выходные, использовать в качестве таковых идущие далее рабочие дни.

Сроки сдачи налоговой отчетности: таблица

| Вид отчетности | Период предоставления | Сроки сдачи | Система налогообложения |

| ОСНО | УСН | ЕНВД | |

| 2-НДФЛ | Год |

Источник: https://buhproffi.ru/otchetnost/otchetnost-ooo-ip-sroki-sdachi.html

Срок уплаты ЕСХН в 2018 году

Систему, при которой можно вести расчет единого сельскохозяйственного налога (ЕСХН) и при этом не тратить средства на уплату НДС, налога на прибыль, НДФЛ и имущественных налогов, применяют юридические лица (общества) или предприниматели, которые ведут экономическую деятельность в сфере сельского хозяйства и животноводства. В статье расскажем про срок уплаты ЕСХН в 2018 году, рассмотрим пример расчета.

Кому нужно уплачивать ЕСХН

Полученные доходы от производства мясных, молочных, растительных изделий и их последующей реализации освобождены от внушительного налогового обременения. К видам сельхозпродукции относят:

- Молочные и кисломолочные изделия;

- Мясо, полуфабрикаты и прочие продукты животноводства;

- Продукция растительного происхождения (овощи, фрукты, зелень);

- Рыбные изделия или живая рыба.

Чтобы начать применять ЕСХН, бизнесмену достаточно уведомить регистрационный отдел ФНС в письменной форме. Если организация или ИП только что зарегистрированы, они могут начать работать по ЕСХН в любой момент. В течение одного месяца им надлежит подать установленную форму об этом переходе в налоговую службу. Читайте также статью: → «Ведение учетной политики ЕСХН на предприятии».

Какую отчетность составляют при ЕСХН

Сведения о доходах и расходах детально отражаются на счетах бухгалтерскими проводками. Соблюдаются все правила и требования, которые предъявлены правовым актом 402-ФЗ к хозяйствующим субъектам.

Для плательщиков ЕСХН календарный год считается налоговым периодом, а полугодие признается периодом отчетным.

Декларация по деятельности связанной с производством и реализацией сельхозпродукции составляется один раз за весь год и передается в ФНС в течение трех месяцев после окончания годового периода. НК установил дату подачи не позже 31 марта.

Кроме этого сохраняется обязанность передавать отчеты по следующим параметрам:

| Показатель | Периодичность | Дата |

| Среднесписочную численность по сотрудникам | Один раз в год | 20 января |

| Сведения о стаже персонала СЗВМ | Один раз в месяц | 15 января, апреля, июля октября |

| Сведения о заработках сотрудников 2НДФЛ | Один раз в год | 01 апреля |

| Расчеты по страховым взносам (ОПС, ОСС, ОМС) | Каждый квартал | 30 января, апреля, июля октября |

| Расчетные ведомости по взносам на травматизм в производстве | Каждый квартал | 25 января, апреля, июля, октября |

| Статистическая отчетность | Один раз в год | По запросу органов статистики региона |

Информация передается в утвержденном формате по месту детальности, или месту нахождения/жительства предпринимателя. Читайте также статью: → «Условия применения ЕСХН в инфографике, плательщики, расчет».

Какие ставки использовать при расчете ЕСХН

Для сельхозпроизводителей облагаемая прибыль высчитывается как разница между доходами и расходами по основной деятельности, которая умножается на тариф 6%. Для записей всех движений денежных средств, прочих расходных операций утверждена учетная книга, в которой все движения фиксируются нарастающим итогом (приказ 169н от 11.12.2006).

Кроме того режим для сельхозпроизводителей позволяет одновременно вести другой вид деятельности, которая подпадает под действие ЕНВД. При этом если экономическую деятельность ведет предприниматель, то может совмещать с ПСН.

Обязательное условие, которое определяет правила использования ЕСХН и прочих режимов это раздельное ведение всех доходных и расходных операций. Также подавляющая часть выручки должна соответствовать 70% лимиту по деятельности, которую регулирует ЕСХН.

Этот уровень выручки необходимо контролировать, чтобы сохранить право на применение системы расчета налогов по ЕСХН.

Пример расчета суммы ЕСХН

В отношении полученного убытка, у производителей сельхозпродукции сохраняется законное право уменьшить полученную прибыль в действующем году на сумму полученных убытков в прошлых периодах. Организация является плательщиком единого сельскохозяйственного налога.

За первое полугодие доходы равны 4000 000 у.е., расходы за тот же период — 3000 000 у.е. Кроме того, получен заем на расчетный счет от стороннего общества равный 1000 000 у.е. По итогам общий доход, нарастающим итогом с начала года, равен 10000 000 у.е.

, расходы за тот же период равны 7000 000 у.е.

Для определения налоговой базы учитываются только доходы от основной деятельности по продаже сельскохозяйственной продукции, произведенной из собственного сырья, заем, при определении налоговой базы по ЕСХН не учитывается.

- Налоговая база по итогам полугодия:

4000 000 — 3000 000 = 1000 000.

- Нужно рассчитать сумму авансового платежа:

1000 000 х 6% = 60 000.

- Определим налоговую базу по итогам налогового периода:

10000 00 — 7 000 000 = 3 000 000.

- Какова сумма налога по итогам налогового периода:

3000 000 х 6% = 180 000.

- Итого, сумма налога, подлежащая уплате по итогам налогового периода с учетом аванса:

180 000 — 60 000 = 120 000.

Порядок и срок уплаты по ЕСХН

Чтобы иметь представление, какие расходы принимаются к учету, в каком объеме и как определяется их цена, если речь идет о натуральном измерении (бартер), учет следует регулировать статьей НК РФ 346.5.

в натуральной форме доходы будут оцениваться исходя из условий договора, по которому они получены, с учетом цен на рынке.

Если расчеты происходят в валюте, то они фиксируются в хронологическом порядке с рублевыми расчетами, по курсу, на день расчетов в ЦБ РФ.

Итак, если определено, что отчетность сельхозпроизводителя подается ежегодно, то оплата налога состоит из двух частей.

Первый взнос это авансовый платеж, который определяется расчетным способом и оплату нужно осуществить до 25 июля, чтобы не начислять пеней и санкций за просрочку платежей.

Вторая часть это финальный платеж, который рассчитывается из фактических результатов экономической деятельности. В случае полученного дохода этот налоговый взнос требуется оплатить в бюджет к 31 марта.

Кто ограничен в использовании ЕСХН

За предпринимателями и юридическими лицами сохраняется обязанность формировать промежуточную и итоговую отчетность, соблюдать финансовую дисциплину при расчетах с населением, использовать правила учета кадровых и бухгалтерских операций. Читайте также статью: → «Применение ЕСХН для КФХ: инфографика, пример расчета, сроки уплаты».

Кроме того, сельхозпроизводитель обязан учитывать некоторые нюансы деятельности, чтобы сохранить льготное положение налогоплательщика ЕСХН. Данная система несовместима с:

- Упрощенной системой;

- Общей системой налогообложения;

- Деятельность, при которой действует соглашение о разделе продукции.

Кроме того бизнесмен должен учитывать, что его деятельность не должна выходить за рамки сельхозпроизводства и реализации конечного продукта. А также:

- Сохранять лимит 70% общей сельскохозяйственной выручки;

- Не вести производство подакцизных изделий;

- Не получать доходов в сфере азартных игр;

- Соблюдать численность персонала, предел которой составляет 300 человек;

- Не реализовывать сельхозпродукцию в рамках деятельности, которую администрирует ЕНВД.

Не могут вести экономическую сельскохозяйственную деятельность казенные учреждения. В случае нарушений предприятие обязано пересчитать налоги по общей системе налогообложения, уплатить всю недоимку, с учетом пеней в бюджет.

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: https://online-buhuchet.ru/srok-uplaty-esxn/

Налоговый календарь 2018

О том, почему и насколько важно для любого бизнесмена вовремя сдавать отчётность, мы уже разобрались в статье о ведении бухгалтерского учета.

Помочь вам проверить полноту и своевременность сдачи отчетности может бесплатный аудит.

Для вашего удобства мы создали календарь отчетов и налоговых платежей, который поможет не нарушить сроков, установленных законом.

Обратите внимание, что в календаре сроки указаны так, как в НК РФ, однако, если крайняя дата сдачи отчета или уплаты налога приходится на выходной день, то она переносится на следующий рабочий день. Например, установленный в НК РФ срок сдачи годовой декларации для ООО на УСН — 31 марта, но в 2018 году это выходной день, соответственно, крайний срок переносится на 2 апреля 2018 года.

Чтобы вы без каких-либо материальных рисков могли попробовать вариант аутсорсинга бухучета и решить подходит ли он вам, мы совместно с фирмой 1С готовы предоставить нашим пользователям месяц бесплатного бухгалтерского обслуживания:

Подробнее о налогообложении ИП. Самый простой налоговый календарь у ИП, не имеющих работников:

|

Налог |

1 квартал |

2 квартал |

3 квартал |

4 квартал или по итогам года |

НПА |

|

УСН* |

Авансовый платеж по единому налогу за первый квартал — не позднее 25 апреля |

Авансовый платеж по единому налогу за полугодие — не позднее 25 июля |

Авансовый платеж по единому налогу за девять месяцев — не позднее 25 октября |

Годовая декларация по УСН и оплата единого налога не позднее 30 апреля |

ст. 346.21, 346.23 НК РФ |

|

ЕНВД |

Квартальная декларация не позднее 20 апреля, оплата вмененного налога по данным этой декларации до 25 апреля включительно |

Квартальная декларация не позднее 20 июля, оплата вмененного налога по данным этой декларации до 25 июля включительно |

Квартальная декларация не позднее 20 октября, оплата вмененного налога по данным этой декларации до 25 октября включительно |

|

ст. 346.32 НК РФ |

|

ЕСХН |

— |

Авансовый платеж по сельхозналогу за полугодие — не позднее 25 июля |

— |

Годовая декларация по ЕСХН и оплата сельхозналога не позднее 31 марта |

ст. 346.9, 346.10 НК РФ |

|

НДС** |

Сдать декларацию не позднее 25 апреля и заплатить налог до 25 июня включительно |

Сдать декларацию не позднее 25 июля и заплатить налог до 25 сентября включительно |

Сдать декларацию не позднее 25 октября и заплатить налог до 25 декабря включительно |

Сдать декларацию не позднее 25 января и заплатить налог до 25 марта включительно |

ст. 174 НК РФ |

|

НДФЛ |

— |

Авансовый платеж за период январь–июнь не позднее 15 июля |

Авансовый платеж за период июль–сентябрь не позднее 15 октября |

Авансовый платеж за период октябрь-декабрь не позднее 15 января. НДФЛ по итогам года (с учетом всех авансовых платежей) не позднее 15 июля. Годовая декларация по форме 3-НДФЛ до 30 апреля включительно |

ст. 227 – 229 НК РФ |

*Плательщики УСН, не имеющие доходов в отчетном периоде, не платят авансовые платежи в соответствующем периоде.

**НДС платят в особом порядке: по 1/3 от суммы за истекший квартал не позднее 25 числа каждого из трех месяцев, следующих за истекшим кварталом. Например, НДС, начисленный к уплате за первый квартал, уплачивают равными долями не позднее 25 апреля, 25 мая и 25 июня.

ИП, работающие на ПСН, декларацию не подают. Налог, в виде стоимости патента, выплачивается следующим образом:

- Патент, выданный на срок до шести месяцев, надо оплатить в полном объеме не позднее срока окончания его действия;

- Если срок действия патента составляет от шести месяцев и до года, то одну треть его полной стоимости надо оплатить не позднее 90 дней после начала действия, а две трети — не позднее срока окончания действия патента.

У предпринимателей есть также специфический платеж, который не относится к налогам, но обязателен к уплате. Это страховые взносы на свое пенсионное и медицинское страхование.

Взносы делятся на две группы:

- обязательные в фиксированной сумме, которая одинакова для всех ИП;

- дополнительный, в размере 1% от суммы годового дохода, превышающего 300 000 рублей.

Страховые взносы за себя в фиксированной сумме надо перечислить не позднее 31 декабря текущего года, а дополнительный взнос, если он есть, перечисляется не позднее 1 июля следующего года.

В 2018 году 1 июля выпадает на выходной день, поэтому переносится на следующий рабочий день, т.е. 2 июля.

Таким образом, ИП, получившие в 2017 году доход свыше 300 000 рублей, должны перечислить 1% от суммы превышения не позднее 2 июля 2018 года.

Кроме того, у ИП, имеющих соответствующий объект налогообложения, есть обязанность сдачи отчетов и по другим налогам: земельному, водному, транспортному, НДПИ, акцизам. Информацию об этих налогах смотрите в конце статьи.

Налоговый календарь для ООО

|

Налог |

1 квартал |

2 квартал |

3 квартал |

4 квартал или по итогам года |

НПА |

|

УСН* |

Авансовый платеж по единому налогу за первый квартал — не позднее 25 апреля |

Авансовый платеж по единому налогу за полугодие — не позднее 25 июля |

Авансовый платеж по единому налогу за девять месяцев — не позднее 25 октября |

Годовая декларация по УСН и оплата единого налога не позднее 31 марта |

ст. 346.21, 346.23 НК РФ |

|

ЕНВД |

Квартальная декларация не позднее 20 апреля, оплата вмененного налога по данным этой декларации до 25 апреля включительно |

Квартальная декларация не позднее 20 июля, оплата вмененного налога по данным этой декларации до 25 июля включительно |

Квартальная декларация не позднее 20 октября, оплата вмененного налога по данным этой декларации до 25 октября включительно |

|

ст. 346.32 НК РФ |

|

ЕСХН |

— |

Авансовый платеж по сельхозналогу за полугодие — не позднее 25 июля |

— |

Годовая декларация по ЕСХН и оплата сельхозналога не позднее до 31 марта |

ст. 346.9, 346.10 НК РФ |

|

НДС** |

Сдать декларацию не позднее 25 апреля и заплатить налог до 25 июня включительно |

Сдать декларацию не позднее 25 июля и заплатить налог до 25 сентября включительно |

Сдать декларацию не позднее 25 октября и заплатить налог до 25 декабря включительно |

Сдать декларацию не позднее 25 января и заплатить налог до 25 марта включительно |

ст. 174 НК РФ |

|

Налог на прибыль организаций, у которых отчетный период квартал (при доходах в квартал не более 15 млн руб) |

Авансовый платеж и декларация по упрощенной форме за первый квартал — не позднее 28 апреля. |

|

Авансовый платеж и декларация по упрощенной форме за девять месяцев — не позднее 28 октября. |

Уплата налога за год и декларация по итогам года – не позднее 28 марта. |

ст. 285, 286, 287, 289 НК РФ |

|

Налог на имущество организаций |

Если в регионе установлен отчетный период, то не позднее 30 апреля. |

Если в регионе установлен отчетный период, то не позднее 30 июля. |

Если в регионе установлен отчетный период, то не позднее 30 октября. |

Годовая декларация не позднее 30 марта. Сроки уплаты налога и авансовых платежей (если есть отчетные периоды) устанавливают регионы |

ст. 382, 386 НК РФ |

|

Годовая бухгалтерская отчетность |

Не позднее 31 марта за предыдущий год |

— |

— |

— |

ст. 18 ФЗ № 402 от 06.12.2011 |

*Плательщики УСН, не имеющие доходов в отчетном периоде, не платят авансовые платежи в соответствующем периоде.

**НДС платят в особом порядке: по 1/3 от суммы за истекший квартал не позднее 25 числа каждого из трех месяцев, следующих за истекшим кварталом. Например, НДС, начисленный к уплате за первый квартал, уплачивают равными долями не позднее 25 апреля, 25 мая и 25 июня.

Подробнее: Образец заполнения новой формы налоговой декларации по УСН за 2017 год

Дополнительно к указанной налоговой отчетности все работодатели (ИП и ООО) сдают за своих работников следующую отчетность:

|

Отчет |

1 квартал |

2 квартал |

3 квартал |

4 квартал или по итогам года |

НПА |

|

Единый расчет по взносам в ИФНС |

Не позднее 30 апреля за первый квартал |

Не позднее 30 июля за полугодие |

Не позднее 30 октября за девять месяцев |

Не позднее 30 января за календарный год |

п.7 статьи 431 НК РФ |

| СЗВ-М в ПФР | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным | Ежемесячно, не позднее 15-го числа месяца, следующего за отчетным |

Источник: https://www.regberry.ru/malyy-biznes/nalogovyj-kalendar