Ст. 191 ТК РФ: вопросы и ответы

Скачать ст. 191 ТК РФ

Ст. 191 ТК РФ разъясняет, как фирме поощрить специалиста, который показал высокие профессиональные результаты. У отличившегося сотрудника может возникнуть вопрос, должна ли фирма в обязательном порядке наградить его за выдающиеся результаты. Компании же следует знать, как корректно документально оформить факт поощрения сотрудника. Об этом — в нашей статье.

Какие виды поощрения за выполненную работу предусмотрены ТК РФ?

Обязан ли работодатель поощрить специалиста, объективно показавшего выдающиеся успехи?

К каким государственным наградам может быть представлен работник?

Какими документами оформляется поощрение сотрудника?

Итоги

Какие виды поощрения за выполненную работу предусмотрены ТК РФ?

Ст. 191 ТК РФ наделяет фирму правом предоставить сотруднику, добившемуся значительных успехов при выполнении трудовых обязанностей, определенное моральное или материальное поощрение. К таким поощрениям ТК РФ относит:

- объявление специалисту благодарности;

- премирование отличившегося работника;

- награждение сотрудника каким-либо ценным подарком;

- выдачу почетной грамоты;

- представление специалиста к званию лучшего в своей профессии.

Как прописано в ст. 191 ТК РФ, фирма может сделать это в отношении тех специалистов, которые добросовестно выполняют возложенные на них обязанности.

При этом в ней не разъясняется, что следует понимать под добросовестной работой.

Вместе с тем на практике такой работой считается четкое следование специалистом нормам ТК РФ, положениям отраслевых актов, а также внутренних правоустанавливающих документов фирмы при выполнении производственного задания.

Наряду с перечисленными выше компания вправе предусмотреть и иные способы поощрения отличившихся сотрудников. В частности, ст. 191 ТК РФ позволяет закрепить иные способы в коллективном договоре или другом внутреннем документе фирмы (например, установить номинацию «Лучший юрист года», к которой представлять особо отличившихся специалистов по итогам отчетного периода).

ОБРАТИТЕ ВНИМАНИЕ! Компания может применять одновременно несколько мер поощрения. Например, если специалист продемонстрировал особо выдающиеся достижения в работе, можно не только выдать ему почетную грамоту и наградить званием «Лучший работник года», но и выписать денежную премию.

Обязан ли работодатель поощрить специалиста, объективно показавшего выдающиеся успехи?

На практике специалист может посчитать, что он по итогам, скажем, года показал наилучшие результаты среди работников, а фирма наградила другого специалиста или никого не поощрила за достижения.

При этом у работника возникнет логичный вопрос: обязана ли фирма была, например вручить ему диплом лучшего работника, если по всем производственным показателям он в течение года показывал результаты на порядок выше остальных?

Если исходить из содержания ст. 191 ТК РФ, нет, не обязана. По своей правовой сути поощрение специалиста — сугубо право работодателя. Именно представители организации должны, основываясь на своем собственном суждении, оценить результаты всего штата специалистов, выбрать лучшего из них, после чего, определив конкретный метод поощрения, представить работника к награде.

ВАЖНО! Если компания по каким-либо причинам решила никого не поощрять, она тем самым не нарушает ТК РФ.

Источник: https://nalog-nalog.ru/oplata_truda/st_191_tk_rf_voprosy_i_otvety/

Глава 30 Трудового кодекса РФ: Дисциплина труда

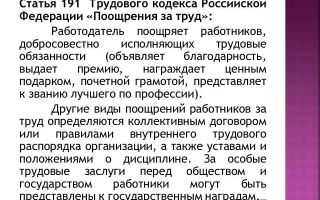

Работодатель поощряет работников, добросовестно исполняющих трудовые обязанности (объявляет благодарность, выдает премию, награждает ценным подарком, почетной грамотой, представляет к званию лучшего по профессии).

Другие виды поощрений работников за труд определяются коллективным договором или правилами внутреннего трудового распорядка, а также уставами и положениями о дисциплине. За особые трудовые заслуги перед обществом и государством работники могут быть представлены к государственным наградам.

Статья 192. Дисциплинарные взыскания

За совершение дисциплинарного проступка, то есть неисполнение или ненадлежащее исполнение работником по его вине возложенных на него трудовых обязанностей, работодатель имеет право применить следующие дисциплинарные взыскания:

1) замечание;

2) выговор;

3) увольнение по соответствующим основаниям.

Федеральными законами, уставами и положениями о дисциплине (часть пятая статьи 189 настоящего Кодекса) для отдельных категорий работников могут быть предусмотрены также и другие дисциплинарные взыскания.

К дисциплинарным взысканиям, в частности, относится увольнение работника по основаниям, предусмотренным пунктами 5, 6, 9 или 10 части первой статьи 81, пунктом 1 статьи 336 или статьей 348.11 настоящего Кодекса, а также пунктом 7, 7.

1 или 8 части первой статьи 81 настоящего Кодекса в случаях, когда виновные действия, дающие основания для утраты доверия, либо соответственно аморальный проступок совершены работником по месту работы и в связи с исполнением им трудовых обязанностей.

Не допускается применение дисциплинарных взысканий, не предусмотренных федеральными законами, уставами и положениями о дисциплине.

При наложении дисциплинарного взыскания должны учитываться тяжесть совершенного проступка и обстоятельства, при которых он был совершен.

Статья 193. Порядок применения дисциплинарных взысканий

До применения дисциплинарного взыскания работодатель должен затребовать от работника письменное объяснение. Если по истечении двух рабочих дней указанное объяснение работником не предоставлено, то составляется соответствующий акт.

Непредоставление работником объяснения не является препятствием для применения дисциплинарного взыскания.

Дисциплинарное взыскание применяется не позднее одного месяца со дня обнаружения проступка, не считая времени болезни работника, пребывания его в отпуске, а также времени, необходимого на учет мнения представительного органа работников.

Дисциплинарное взыскание не может быть применено позднее шести месяцев со дня совершения проступка, а по результатам ревизии, проверки финансово-хозяйственной деятельности или аудиторской проверки — позднее двух лет со дня его совершения. В указанные сроки не включается время производства по уголовному делу.

За каждый дисциплинарный проступок может быть применено только одно дисциплинарное взыскание.

Приказ (распоряжение) работодателя о применении дисциплинарного взыскания объявляется работнику под роспись в течение трех рабочих дней со дня его издания, не считая времени отсутствия работника на работе. Если работник отказывается ознакомиться с указанным приказом (распоряжением) под роспись, то составляется соответствующий акт.

Дисциплинарное взыскание может быть обжаловано работником в государственную инспекцию труда и (или) органы по рассмотрению индивидуальных трудовых споров.

Статья 194. Снятие дисциплинарного взыскания

Если в течение года со дня применения дисциплинарного взыскания работник не будет подвергнут новому дисциплинарному взысканию, то он считается не имеющим дисциплинарного взыскания.

Работодатель до истечения года со дня применения дисциплинарного взыскания имеет право снять его с работника по собственной инициативе, просьбе самого работника, ходатайству его непосредственного руководителя или представительного органа работников.

Статья 195. Привлечение к дисциплинарной ответственности руководителя организации, руководителя структурного подразделения организации, их заместителей по требованию представительного органа работников

Работодатель обязан рассмотреть заявление представительного органа работников о нарушении руководителем организации, руководителем структурного подразделения организации, их заместителями трудового законодательства и иных актов, содержащих нормы трудового права, условий коллективного договора, соглашения и сообщить о результатах его рассмотрения в представительный орган работников.

В случае когда факт нарушения подтвердился, работодатель обязан применить к руководителю организации, руководителю структурного подразделения организации, их заместителям дисциплинарное взыскание вплоть до увольнения.

Источник: https://www.taxinspections.ru/legislation/trudovoj-kodeks-rf/trudovoj-kodeks-rf-chast-3/trudovoj-kodeks-rf-razdel-8/trudovoj-kodeks-rf-glava-30.html

Комментарии к СТ 191 ТК РФ

Статья 191 ТК РФ. Поощрения за труд

1. Согласно ч. 1 комментируемой статьи работодатель поощряет работников, добросовестно исполняющих трудовые обязанности.

Добросовестным принято считать исполнение трудовых обязанностей в точном соответствии с требованиями, предъявляемыми к выполнению работы, с соблюдением правил и норм, установленных должностными инструкциями, квалификационными характеристиками работ, инструкциями и требованиями по охране труда и другими документами, регламентирующими выполнение трудовой функции работником, с соблюдением действующих в организации правил внутреннего трудового распорядка.

Поощрение является особой формой общественного признания заслуг работника в связи с достигнутыми им успехами в работе. Оно не только оказывает на работника положительное моральное воздействие, но и может повлечь предоставление определенных льгот и преимуществ.

По сложившейся практике поощрения за успешное и добросовестное выполнение своих трудовых обязанностей учитываются при решении вопроса о продвижении по службе или преимущественном праве на оставление на работе при сокращении численности или штата работников организации и др.

Поощрение оказывает положительное влияние не только на поощряемого работника, но и на других работников, т.е. является определенным стимулом к добросовестному выполнению возложенных на них обязанностей, к соблюдению трудовой дисциплины.

В соответствии с ч. 1 комментируемой статьи, работодатель вправе применить к работнику следующие поощрения:

— объявить благодарность;

— выдать премию;

— наградить ценным подарком, почетной грамотой;

— представить к званию лучшего по профессии.

2. Указанный перечень поощрений не является исчерпывающим. Положением или уставом о дисциплине, коллективным договором или правилами внутреннего трудового распорядка могут быть определены и другие виды поощрений (например, присвоение звания «ветеран завода», «заслуженный работник отрасли»).

Так, в соответствии с Положением о дисциплине работников железнодорожного транспорта РФ работники железнодорожного транспорта могут быть награждены нагрудным знаком «Почетный железнодорожник».

Уставом о дисциплине работников рыбопромыслового флота РФ предусмотрен такой вид поощрения, как занесение в Книгу почета, Книгу истории корабля и на Доску почета (см. Постановление Правительства РФ от 21.09.

2000 N 708).

Работодатель может применить к работнику одновременно несколько поощрений. На практике, как правило, сочетают меры морального и материального поощрения, например объявление благодарности и выдачу премии. В отличие от ранее действовавшего законодательства, ТК не предусматривает правил о неприменении к работнику мер поощрения в течение срока действия дисциплинарного взыскания.

В целях обеспечения гласности и действенности поощрений они объявляются приказом и доводятся до сведения всех работников.

3. За особые трудовые заслуги перед обществом и государством, т.е. за заслуги, значение которых выходит за пределы конкретной организации, работники могут быть представлены к государственным наградам.

Государственные награды являются высшей формой поощрения граждан РФ за заслуги в области государственного строительства, экономики, науки, культуры, искусства и просвещения, в укреплении законности, охране здоровья и жизни, защите прав и свобод граждан, воспитании, развитии спорта, за значительный вклад в дело защиты Отечества и обеспечение безопасности государства, за активную благотворительную деятельность и иные заслуги перед государством.

Положением о государственных наградах РФ, утв. Указом Президента РФ от 07.09.2010 N 1099, устанавливаются следующие виды государственных наград:

а) высшие звания Российской Федерации;

б) ордена Российской Федерации;

в) знаки отличия Российской Федерации;

г) медали Российской Федерации;

д) почетные звания Российской Федерации.

Высшие звания РФ — звание Героя Российской Федерации и звание Героя Труда Российской Федерации.

Установлены следующие ордена Российской Федерации: орден Святого апостола Андрея Первозванного; орден Святого Георгия; орден «За заслуги перед Отечеством»; орден Святой великомученицы Екатерины; орден Александра Невского; орден Суворова; орден Ушакова; орден Жукова; орден Кутузова; орден Нахимова; орден Мужества; орден «За военные заслуги»; орден «За морские заслуги»; орден Почета; орден Дружбы; орден «Родительская слава».

Знаками отличия Российской Федерации являются: знак отличия — Георгиевский Крест, знак отличия «За благодеяние», знак отличия «За безупречную службу».

Установлены следующие медали Российской Федерации: медаль ордена «За заслуги перед Отечеством»; медаль «За отвагу»; медаль Суворова; медаль Ушакова; медаль Жукова; медаль Нестерова; медаль Пушкина; медаль «За спасение погибавших»; медаль «За отличие в охране общественного порядка»; медаль «За отличие в охране Государственной границы»; медаль «За труды по сельскому хозяйству»; медаль «За развитие железных дорог»; медаль «За заслуги в освоении космоса; медаль ордена «Родительская слава».

Установлено 61 почетное звание Российской Федерации, в т.ч.

: «Летчик-космонавт Российской Федерации; «Народный артист Российской Федерации»; «Народный архитектор Российской Федерации»; «Народный учитель Российской Федерации»; «Народный художник Российской Федерации»; «Заслуженный артист Российской Федерации»; «Заслуженный архитектор Российской Федерации»; «Заслуженный деятель искусств Российской Федерации»; «Заслуженный деятель науки Российской Федерации»; «Заслуженный юрист Российской Федерации» и др.

В соответствии с названным Указом Президента РФ не являются государственными наградами юбилейные медали РФ, награды, учреждаемые федеральными органами государственной власти и иными федеральными государственными органами, органами государственной власти субъектов РФ, общественными и религиозными объединениями.

При представлении к награждению государственными наградами вид награды определяется характером и степенью заслуг награждаемого, которые должны соответствовать статутам орденов Российской Федерации, положениям о знаках отличия Российской Федерации, медалях Российской Федерации и почетных званиях Российской Федерации.

Ходатайство о награждении государственной наградой возбуждается по месту основной (постоянной) работы лица, представленного к государственной награде:

а) коллективами организаций;

б) государственными органами или органами местного самоуправления.

Решение о награждении государственной наградой принимается Президентом РФ на основании представления, внесенного Президенту РФ, и предложения Комиссии при Президенте РФ по государственным наградам.

Государственные награды вручаются Президентом РФ.

По поручению Президента РФ и от его имени государственные награды могут вручать:

а) Председатель Правительства РФ;

б) члены Правительства РФ, руководители федеральных органов государственной власти и иных федеральных государственных органов;

в) должностные лица Администрации Президента РФ;

г) высшие должностные лица субъектов РФ;

д) руководители дипломатических представительств и консульских учреждений Российской Федерации;

е) президенты государственных академий наук;

ж) командиры воинских частей, соединений, командующие объединениями, а также иные должностные лица, определяемые руководителем соответствующего федерального органа исполнительной власти, в котором предусмотрена военная служба.

Президент РФ может поручить вручение государственных наград иным лицам.

Государственные награды и документы к ним вручаются награжденным в торжественной обстановке не позднее чем через три месяца со дня вступления в силу указа Президента РФ о награждении.

4. К видам награждений за особые трудовые заслуги относятся также государственные премии, премии, почетные грамоты и благодарности Правительства РФ. Они присуждаются за достижения в области литературы и искусства, науки и техники, в области образования.

Федеральным законом от 19.05.1995 N 80-ФЗ учреждена ежегодная Государственная премия Российской Федерации имени Маршала Советского Союза Г.К. Жукова за выдающиеся достижения в области военной науки и создания военной техники, а также за лучшие произведения литературы и искусства, посвященные Великой Отечественной войне.

Размер, порядок присуждения и вручения Государственной премии определяются Положением о Государственной премии Российской Федерации имени Маршала Советского Союза Г.К. Жукова, утверждаемым Указом Президента РФ от 28.10.1996 N 1499.

Источник: https://www.TrudKod.ru/kommentarii/chast-3/razdel-8/glava-30/st-191-tk-rf

Статья 191 ТК РФ. Поощрения за труд

Работодатель поощряет работников, добросовестно исполняющих трудовые обязанности (объявляет благодарность, выдает премию, награждает ценным подарком, почетной грамотой, представляет к званию лучшего по профессии).

Другие виды поощрений работников за труд определяются коллективным договором или правилами внутреннего трудового распорядка, а также уставами и положениями о дисциплине. За особые трудовые заслуги перед обществом и государством работники могут быть представлены к государственным наградам.

1. Поощрение как метод управления дисциплинарными отношениями — это признание заслуг работника перед коллективом путем предоставления ему льгот, преимуществ, публичного оказания почета, повышения его престижа.

У каждого человека есть потребность в признании (в материальных ценностях). На реализацию этой потребности и направлено поощрение. Несправедливым применением поощрения можно рассорить весь коллектив.

Поэтому при применении мер поощрения целесообразно учитывать следующие правила эффективности поощрения:

1) поощрение следует применять при каждом проявлении трудовой активности работника с положительным результатом;

2) поощрение должно быть значимым, поднимать престиж добросовестного труда. Все преимущества и льготы в области социально-культурного и жилищно-бытового обслуживания должны предоставляться добросовестным работникам. Только так можно поднять престиж добросовестного труда;

3) поощрение должно быть гласным;

4) при применении поощрения необходимо использовать ритуал, обычаи, традиции;

5) отрицательные традиции должны быть вытеснены только положительными традициями, а не приказом;

6) чем ближе момент получения поощрения, тем активнее человек работает;

7) доступность поощрения. Как показывает практика, целесообразно установить показатели, при достижении которых работник получает юридическое право на поощрение. Таким образом формируются очевидные, доступные дополнительные цели в труде для каждого работника, и эти цели являются еще одним эффективным средством управления трудом и дисциплиной в коллективе.

2. В дисциплинарном правоотношении администрация может применять поощрения ко всем работникам. Поощрением являются: оказание работнику почета, уважения; материальные награждения; предоставление льгот и преимуществ, орденов, медалей, почетных званий, знаков, грамот и т.д.

Виды поощрения установлены в комментируемой статье, а также в правилах внутреннего трудового распорядка (ПВТР).

Многие организации вводят и такой вид поощрения, как присвоение звания «Кадровый работник» и др.

Каждая организация, принимая ПВТР на собрании трудового коллектива, может принять дополнительные меры поощрения. Нередко и справедливо в ПВТР устанавливают, что работника можно поощрить за продолжительный и безупречный труд. Но ответ на вопрос, сколько нужно проработать, чтобы человека поощрили, не дают.

Поэтому целесообразно внести в ПВТР норму, устанавливающую права работника на поощрение при достижении определенных показателей или за работу без нарушений в течение определенного времени.

Например, через каждые 5 лет при условии отсутствия нарушений работник поощряется, причем поощрения можно применять в той последовательности, которая установлена в комментируемой статье.

Целесообразно включить и другие меры поощрения в ПВТР, например присвоение почетного звания «Кадровый работник», «Ветеран труда», «Почетный ветеран труда», «Заслуженный работник» и т.д.

Целесообразно ввести и юбилейное поощрение при достижении работником юбилейных дат: например, 20-летия, 30-летия, 40-летия, 50-летия, 55-летия, 60-летия и т.д. Для объединения всех видов поощрения, которые введет коллектив, можно разработать Кодекс трудовой чести организации. Практика разработки таких кодексов широко распространена во многих организациях страны.

В комментируемой статье установлено, что ПВТР, коллективным договором, уставом или положением о дисциплине могут быть предусмотрены и другие поощрения. Это дополнительные оплаты, повышение по службе, присвоение разнообразных званий, предоставление особого статуса и более комфортных условий на работе. Все эти меры доказали свою эффективность.

Дополнительные виды поощрения могут применяться руководителями на основе принятых правил за выполнение заранее установленных показателей или самостоятельно. В первом случае за работником закрепляется право на поощрение, во втором — поощрение является лишь правом администрации при отсутствии права на поощрение у работника.

Например, работа в известной фирме «Макдоналдс», предприятия которой представлены в 52 странах мира, привлекает молодежь порядком, культурой производства, хорошими отношениями, поощрениями, стимулированием труда (прогулки на корабле, бесплатные билеты в театр, участие в аукционах, возможности продвижения по служебной лестнице, внимание менеджеров и т.д.).

Кроме перечисленных выше существует немало других правил эффективности поощрения, которые разрабатываются в разных организациях, например:

вознаграждение необходимо увязывать с производительностью труда;

вознаграждение полезно выражать публично людям, чьи результаты выше средних;

человек должен получать свою долю от повышения производительности труда, а значит, и прибыли;

поощрение работника — это участие вместе с руководителем в разработке целей какой-либо деятельности;

особое внимание и помощь руководитель организации должен уделять руководителям среднего звена;

интересы сотрудников не должны входить в противоречие с целями повышения доходов организации;

нельзя поощрять того, кто этого не заслужил;

не должно быть разрыва между декларацией руководителя о системе поощрения и реальной системой вознаграждения;

не рекомендуется поддерживать систему привилегий для руководителей, которая расширяет разрыв в доходах работников;

целесообразно активно использовать систему внутреннего вознаграждения, которое дает само содержание работы;

выяснить, что работник считает ценным для себя, и на этой основе строить систему поощрения данного работника;

система поощрения должна быть индивидуальной для каждого работника;

у работника должна быть возможность заработать второй оклад на своем рабочем месте.

3. За особые трудовые заслуги работники представляются в вышестоящую организацию к поощрению, награждению орденами, медалями, почетными грамотами, нагрудными значками и к присвоению почетных званий и звания лучшего работника по данной профессии.

Указом Президента РФ от 2 марта 1994 г. N 442 утв. Положение о государственных наградах Российской Федерации.

Государственные награды РФ являются высшей формой поощрения граждан за выдающиеся заслуги в экономике, науке, культуре, искусстве, защите Отечества, государственном строительстве, воспитании, просвещении, охране здоровья, жизни и прав граждан, благотворительной деятельности и иные заслуги перед государством и народом.

Президент РФ:

издает указы об учреждении государственных наград;

издает указы о награждении государственными наградами;

вручает государственные награды;

образует Комиссию при Президенте РФ по государственным наградам для проведения общественной оценки материалов о награждении и обеспечения объективного подхода к поощрению граждан. Комиссия работает на общественных началах;

образует в составе Администрации Президента РФ подразделение для обеспечения реализации конституционных полномочий главы государства и проведения единой политики в области государственных наград.

Ходатайства о награждении государственными наградами возбуждаются в коллективах предприятий, учреждений, организаций частной, государственной, муниципальной и иных форм собственности, а также органами местного самоуправления.

Органы местного самоуправления сельских поселений, руководители предприятий, учреждений, организаций после согласования с органами местного самоуправления районов, городов направляют ходатайства о награждении государственными наградами соответствующим главам республик, главам администраций краев, областей, городов федерального значения, автономной области, автономных округов или в федеральные органы государственной власти по согласованию с соответствующими главами республик, главами администраций краев, областей, городов федерального значения, автономной области, автономных округов.

Порядок возбуждения ходатайств о награждении государственными наградами работников федеральных органов государственной власти, федеральных государственных органов, военнослужащих, сотрудников органов внутренних дел РФ, Государственной противопожарной службы Министерства РФ по делам гражданской обороны, чрезвычайным ситуациям и ликвидации последствий стихийных бедствий, органов по контролю за оборотом наркотических средств и психотропных веществ, таможенных органов РФ, судей, работников органов прокуратуры РФ, а также гражданского персонала Вооруженных Сил РФ определяется соответствующими федеральными органами государственной власти и федеральными государственными органами.

Представления к награждению государственными наградами вносятся Президенту РФ:

руководителями федеральных органов государственной власти по согласованию с соответствующими главами республик, главами администраций краев, областей, городов федерального значения, автономной области, автономных округов;

главами республик, главами администраций краев, областей, городов федерального значения, автономной области, автономных округов по согласованию с соответствующими федеральными органами государственной власти.

Полномочный представитель Президента РФ в федеральном округе вносит Президенту РФ представления о награждении государственными наградами глав республик, глав администраций краев, областей, городов федерального значения, автономной области, автономных округов и руководителей законодательных (представительных) органов государственной власти субъектов РФ, находящихся в пределах федерального округа, а также согласовывает представления о награждении государственными наградами, направляемые органами государственной власти субъекта (субъектов) РФ, находящимися в пределах федерального округа, в федеральные органы государственной власти.

Согласования должны быть документально оформлены до внесения представлений к награждению государственными наградами.

Прежде чем заполнить наградной лист, нужно вначале ознакомиться со статусом награды.

Например, орденом Почета награждаются граждане за высокие достижения в государственной, производственной, научно-исследовательской, социально-культурной, общественной и благотворительной деятельности, за заслуги в подготовке высококвалифицированных кадров, воспитании подрастающего поколения, поддержании законности и правопорядка. Медалью ордена «За заслуги перед Отечеством» награждаются граждане за заслуги в области промышленности и сельского хозяйства, строительства и транспорта, науки и образования, здравоохранения и культуры, а также в других областях трудовой деятельности: за успехи в поддержании высокой боевой готовности подразделений, частей и соединений, за отличные показатели в боевой подготовке и иные заслуги во время прохождения военной службы; за укрепление законности и правопорядка, обеспечение государственной безопасности.

Указом Президента РФ от 25 ноября 1994 г. N 2119 (в ред. от 7 ноября 2000 г.) утв. формы наградного листа для представления к награждению государственными наградами Российской Федерации. На представляемого к награждению работника заполняется наградной лист, в котором помимо анкетных данных приводятся сведения о его трудовой деятельности и характеристика с указанием конкретных заслуг.

Почетные звания РФ, положения о почетных званиях и описание нагрудных знаков к почетным званиям Российской Федерации установлены Указом Президента РФ от 30 декабря 1995 г. N 1341 «Об установлении почетных званий Российской Федерации, утверждении положений о почетных званиях и описания нагрудного знака к почетным званиям Российской Федерации».

Приказом Минобрнауки России от 6 октября 2004 г. N 84 установлены знаки отличия в сфере образования и науки, а также наградной лист, список печатных трудов представляемого к награждению медалью К.Д. Ушинского.

Приказом МЧС России от 10 августа 2006 г. N 458 утв. Положение о Доске почета территориального органа МЧС России, соединения и воинской части войск гражданской обороны и организации МЧС России.

Лица, удостоенные государственных наград, пользуются льготами и преимуществами в порядке и случаях, установленных законодательством РФ.

4. Постановлением администрации Смоленской области от 29 марта 2004 г. N 89 утв. Положение о Почетной грамоте Смоленской области.

Приказом Министерства здравоохранения Омской области от 22 октября 2008 г. N 58 установлены награды и поощрения Министерства здравоохранения Омской области.

5. Приказом Минпромторга России от 27 июня 2008 г. N 8 установлены ведомственные знаки отличия в труде Министерства промышленности и торговли РФ.

6. Правила осуществления ежемесячной денежной выплаты Героям Социалистического Труда и полным кавалерам ордена Трудовой Славы утв. Постановлением Правительства РФ от 24 августа 2006 г. N 518.

Источник: https://RuLaws.ru/tk/CHAST-TRETYA/Razdel-VIII/Glava-30/Statya-191/

Статья 191 ТК РФ. Поощрения за труд

Работодатель поощряет работников, добросовестно исполняющих трудовые обязанности (объявляет благодарность, выдает премию, награждает ценным подарком, почетной грамотой, представляет к званию лучшего по профессии).

Другие виды поощрений работников за труд определяются коллективным договором или правилами внутреннего трудового распорядка, а также уставами и положениями о дисциплине. За особые трудовые заслуги перед обществом и государством работники могут быть представлены к государственным наградам.

- 1.Арбитражный суд Иркутской области (АС Иркутской области)…г. по ноябрь 2015 г. в связи со смертью члена его семьи. Вопреки доводам ответчика суд считает, что в соответствии со статьями 57, 129, 135, 191 ТК РФ материальная помощь, выданная работнику в связи со смертью родственника или иного лица, не может являться выплатой по трудовому договору, предметом которого является выполнение работ, оказание …

- 2.Арбитражный суд Республики Коми (АС Республики Коми)…договорами, •соглашениями, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права (ст. 135 ТК РФ). Согласно статье 191 ТК РФ работодатель поощряет работников, добросовестно исполняющих трудовые обязанности (объявляет благодарность, выдает премию, награждает ценным подарком, почетной грамотой, представляет к званию лучшего по профессии). Президиум Высшего арбитражного …

- 3.Арбитражный суд Иркутской области (АС Иркутской области)…может рассматриваться как отказ от реализации этих прав или исполнения этих обязанностей (статья 57 ТК РФ). Очевидно, что в соответствии со статьями 57, 129, 135, 191 Трудового кодекса Российской Федерации, материальная помощь, выданная работнику в связи со смертью родственника или иного лица, не может являться выплатой по трудовому договору, предметом которого является выполнение …

- 4.Арбитражный суд Кировской области (АС Кировской области)…Общество обжаловало их в арбитражный суд. Частично удовлетворяя требования Общества, Арбитражный суд Кировской области, руководствовался статьями 15, 16, 20, 40, 56, 129, 135, 164, 165, 191 Трудового кодекса Российской Федерации, Законом № 125-ФЗ, Законом № 212-ФЗ и пришел к выводам, что спорные выплаты, произведенные АО «Лепсе», не подлежат обложению страховыми взносами; решение о …

- 5.Арбитражный суд Республики Саха (АС Республики Саха)…работ, услуг), приобретаемых для осуществления операций, признаваемых объектом налогообложения в соответствии с главой 21 Кодекса. Поскольку награждение передовых работников ценными подарками в соответствии со ст. 191 Трудового кодекса РФ является одним из видов нематериальной (моральной) мотивации работника, направленной на общественное признание ценности работника и оценки его вклада в достижение высоких производственных результатов, суд …

- 6.Арбитражный суд Алтайского края (АС Алтайского края)…Трудовым кодексом и другими федеральными законами. Перечень гарантий и компенсаций, предоставляемых работникам в силу действующего законодательства, установлен в ст. 165 ТК РФ. На основании статьи 191 ТК РФ за добросовестное исполнение трудовых обязанностей работодатель поощряет работников, добросовестно исполняющих трудовые обязанности — объявляет благодарность, выдает премию, награждает ценным подарком, почетной грамотой, представляет к званию лучшего …

- 7.Арбитражный суд Поволжского округа (ФАС ПО) — ГражданскоеСуть спора: Корпоративный спор — Признание недействительными учредительных документов обществ (устав, договор) или внесенных в них изменений…Положения единоличный исполнительный орган Общества фактически устанавливает начисление премии самому себе, что наёмный единоличный исполнительный орган делать не вправе, поскольку данные действия противоречат статьям 135, 191 Трудового кодекса Российской Федерации. В соответствии с указанными положениями трудового законодательства заработная плата работнику устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда. …

- 8.Арбитражный суд Забайкальского края (АС Забайкальского края)…далее – Постановление Пленума ВС РФ № 18), по смыслу положений пункта 3 части 2 статьи 147 Закона о таможенном регулировании во взаимосвязи с пунктом 2 статьи 191 ТК Таможенного союза, квалификация таможенных платежей как внесенных в бюджет излишне зависит от совершения декларантом действий по изменению соответствующих сведений в декларации на товары после их выпуска, …

- 9.Сыктывкарский городской суд (Республика Коми) — Гражданские и административные…работодателя системами оплаты труда. В соответствии со ст. 22 Трудового кодекса Российской Федерации, работодатель имеет право поощрять работников за добросовестный эффективный труд. В силу ст. 191 Трудового кодекса Российской Федерации работодатель поощряет работников, добросовестно исполняющих трудовые обязанности (объявляет благодарность, выдает премию, награждает ценным подарком, почетной грамотой, представляет к званию лучшего по профессии). Другие …

- 10.Ачинский городской суд (Красноярский край) — Гражданские и административные…сторон трудового договора, режим работы, время отдыха, применяемые к работникам меры поощрения и взыскания, а также иные вопросы регулирования трудовых отношений у данного работодателя. Статьей 191 ТК РФ предусмотрено, что работодатель поощряет работников, добросовестно исполняющих трудовые обязанности (объявляет благодарность, выдает премию, награждает ценным подарком, почетной грамотой, представляет к званию лучшего по профессии). Другие …

Страницы← предыдущаяследующая →

Источник: https://SudAct.ru/law/tk-rf/chast-iii/razdel-viii/glava-30/statia-191/

Налогообложение НДФЛ заработной платы | Народный вопрос.РФ

0 [ ] [ ]

Налогообложение НДФЛ заработной платы

Организации ежемесячно сталкиваются с необходимостью начисления заработной платы работникам. При этом по общему правилу заработная плата работников подлежит обложению налогом на доходы физических лиц. Вот об этом и пойдет речь в нашей статье.

В соответствии со статьей 129 Трудового кодекса Российской Федерации (далее – ТК РФ) заработной платой (оплатой труда работника) признается вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы.

Помимо этого заработной платой признаются компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе, за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты).

Заработная плата работнику устанавливается в соответствии с трудовым договором и с действующей у данного работодателя системой оплаты труда (статья 135 ТК РФ).

Система оплаты труда включает в себя: размеры тарифных ставок, оклады (должностные оклады), доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, системы доплат и надбавок стимулирующего характера и системы премирования.

Разработанная система оплаты труда устанавливается коллективным договором, соглашением, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права (статья 135 ТК РФ).

Локальные нормативные акты принимаются работодателем с учетом мнения представительного органа работников.

Напомним также, что разработанные и утвержденные организацией условия оплаты труда не могут быть хуже тех условий, которые установил ТК РФ. Иными словами, условия оплаты труда должны быть основаны на тех гарантиях, которые предусматривает для работника ТК РФ и иные акты, содержащие нормы трудового права.

Выплата заработной платы согласно статье 131 ТК РФ производится в денежной форме в валюте Российской Федерации (в рублях).

Заработная плата может производиться и в иных формах, не противоречащих законодательству Российской Федерации и международным договорам Российской Федерации, в соответствии с коллективным договором или трудовым договором по письменному заявлению работника.

Доля заработной платы, выплачиваемой в неденежной форме, не может превышать 20 процентов от начисленной месячной заработной платы (статья 131 ТК РФ, письма Минфина России от 6 сентября 2013 года № 03-03-06/2/36774, от 5 ноября 2009 года № 03-03-05/200).

В качестве примеров выплаты заработной платы в неденежной форме можно привести случаи, когда работодатель выдает часть зарплаты готовой продукцией, оплачивает проживание работника, стоимость коммунальных услуг и так далее.

Заработная плата в соответствии со статьей 136 ТК РФ выплачивается работнику в месте выполнения им работы, либо переводится в кредитную организацию, указанную в заявлении работника, 2 раза в месяц.

В соответствии с подпунктом 6 пункта 1 статьи 208 Налогового кодекса Российской Федерации (далее – НК РФ) вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия в Российской Федерации относится к доходам от источников в Российской Федерации.

Следовательно, заработная плата является доходом физического лица.

Соответственно при определении налоговой базы по налогу на доходы физических лиц (далее – НДФЛ) учитывается заработная плата, как в денежной, так и в неденежной форме (пункт 1 статьи 210 НК РФ, постановление Президиума ВАС РФ от 17 октября 2006 года № 86/06). При этом оплата труда облагается НДФЛ независимо от ее размера (письмо УФНС России по городу Москве от 24 сентября 2009 года № 20-14/3/099660@).

Исходя из пункта 3 статьи 226 НК РФ, исчисление сумм НДФЛ с заработной платы производится в последний день месяца, за который налогоплательщику эта заработная плата была начислена.

Как отмечает Минфин России в письме от 10 апреля 2015 года № 03-04-06/20406, до истечения месяца доход в виде оплаты труда не может считаться полученным налогоплательщиком.

Соответственно, до окончания месяца налог не может быть исчислен.

Согласно пункту 2 статьи 223 НК РФ датой фактического получения налогоплательщиком дохода в виде оплаты труда признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Из изложенного следует, что если заработная плата выплачивается организацией, к примеру, 5 и 20 числа каждого месяца, то при ее выплате 5 числа текущего месяца за предшествующий месяц необходимо удержать исчисленный за предшествующий месяц налог и в зависимости от способа расчетов с работниками перечислить его в бюджет либо в день получения в банке наличных денежных средств, либо в день фактического перечисления дохода со счета налогового агента в банке на счета налогоплательщиков, а именно 5 числа. Такие разъяснения содержатся в письмах Минфина России от 10 апреля 2015 года № 03-04-06/20406, от 10 июля 2014 года № 03-04-06/33737.

Отметим, что в таком же порядке осуществляется исчисление суммы НДФЛ с заработной платы, выданной в натуральной форме. Что касается удержания налога и перечисления его в бюджет, то здесь необходимо сказать, что удержать НДФЛ с заработной платы в натуральной форме невозможно.

Поэтому такое удержание производится из любых денежных выплат, осуществляемых в пользу работника (пункт 4 статьи 226 НК РФ).

Перечисление НДФЛ, исчисленного с заработной платы в натуральной форме, производится не позднее дня, следующего за днем фактического удержания налога (абзац 2 пункта 6 статьи 226 НК РФ).

Следует сказать, что перед исчислением сумм НДФЛ с заработной платы работника необходимо определить его налоговый статус.

Это связано с тем, что лица, являющиеся налоговыми резидентами Российской Федерации, уплачивают НДФЛ по ставке 13 процентов (пункт 1 статьи 224 НК РФ).

Доход в виде заработной платы резидента для целей налогообложения можно уменьшить на полагающиеся работнику вычеты (пункт 3 статьи 210 НК РФ, подпункт 4 пункта 1 статьи 218 НК РФ).

Для лиц, не являющихся налоговыми резидентами Российской Федерации, налоговая ставка устанавливается в размере 30 процентов (пункт 3 статьи 224 НК РФ). Согласно пункту 4 статьи 210 НК РФ предоставление налоговых вычетов нерезидентам действующим законодательством не предусмотрено.

Обратите внимание!

В ряде случаев к доходам от осуществления трудовой деятельности физических лиц – нерезидентов Российской Федерации применяется ставка 13%. Это касается доходов, получаемых (пункт 3 статьи 224 НК РФ):

l от осуществления трудовой деятельности, указанной в статье 227.1 НК РФ;

l от осуществления трудовой деятельности в качестве высококвалифицированного специалиста в соответствии с Федеральным законом от 25 июля 2002 года № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации».

l от осуществления трудовой деятельности участниками Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом, а также членами их семей, совместно переселившимися на постоянное место жительства в Российскую Федерацию;

l от исполнения трудовых обязанностей членами экипажей судов, плавающих под Государственным флагом Российской Федерации;

l от осуществления трудовой деятельности иностранными гражданами или лицами без гражданства, признанными беженцами или получившими временное убежище на территории Российской Федерации в соответствии с Федеральным законом от 19 февраля 1993 года № 4528-1 «О беженцах».

По налоговой ставке 13% с 1 января 2015 года также облагаются доходы в связи с работой по найму, полученные гражданами Республики Беларусь, Республики Казахстан и Республики Армения, причем по этой ставке доходы облагаются, начиная с первого дня их работы на территории Российской Федерации. На это указывают статья 73 Договора о Евразийском экономическом союзе, подписанного в городе Астане 29 мая 2014 года, письмо ФНС России от 3 февраля 2015 года № БС-4-11/1561 «О налогообложении доходов физических лиц».

Если работник является резидентом Российской Федерации, то его доход для исчисления с него НДФЛ определяется нарастающим итогом с начала года (пункт 3 статьи 226 НК РФ).

В сумму дохода, в частности, включается оплата труда, начисленная за данный период (подпункт 6 пункта 1 статьи 208 НК РФ, пункты 2, 3 статьи 226 НК РФ).

Обратите внимание, что выплаты в виде премии включаются в доход того месяца, в котором они фактически произведены. Такой вывод следует из письма ФНС России от 7 апреля 2015 года № БС-4-11/5756@ «Об уплате налога на доходы физических лиц» и подтверждает постановление ФАС Северо-Западного округа от 21 декабря 2006 года по делу № А56-59032/2005.

Как вытекает из абзаца 2 пункта 3 статьи 226 НК РФ, для доходов нерезидентов сумма дохода нарастающим итогом не определяется. Для их налогообложения отдельно берется начисленная сумма дохода.

Согласно пункту 4 статьи 226 НК РФ заработная плата, начисленная работнику (как налоговому резиденту Российской Федерации, так и нерезиденту Российской Федерации), выплачивается ему за минусом исчисленного с заработной платы налога на доходы физических лиц.

Заработная плата работника является для организации расходом по обычным видам деятельности (пункт 8 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 6 мая 1999 года № 33н «Об утверждении Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99″).

В соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными Приказом Минфина России от 31 октября 2000 года № 94н, учет расчетов с работниками по оплате труда осуществляется на счете 70 «Расчеты с персоналом по оплате труда».

Сумму начисленной заработной платы работника следует отражать по дебету счетов учета затрат (20 «Основное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и другие счета) в корреспонденции с кредитом счета 70 «Расчеты с персоналом по оплате труда».

Удержание НДФЛ из заработной платы работника отражается записью по дебету счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции с кредитом счета 68 «Расчеты по налогам и сборам».

Перечисление в бюджет удержанной суммы НДФЛ отражается по дебету счета 68 «Расчеты по налогам и сборам» в корреспонденции с кредитом счета 51 «Расчетные счета».

Пример

Работнику организации С.А. Маляеву, являющемуся налоговым резидентом Российской Федерации, в январе месяце была начислена заработная плата – 25 000 рублей.

Сумма НДФЛ составила 3 250 рублей (25 000 рублей х 13%).

Трудовым договором предусмотрено, что заработная плата выплачивается 2 раза в месяц: аванс в размере 30% установленного оклада – 20 числа текущего месяца, заработная плата – 5 числа следующего месяца.

В бухгалтерском учете организации данные хозяйственные операции будут отражены следующим образом:

В январе:

Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 50 «Касса»

– 7 500 рублей – выплачена сумма аванса за январь;

Дебет 26 «Общехозяйственные расходы» Кредит 70 «Расчеты с персоналом по оплате труда»

– 25 000 рублей – начислена заработная плата за январь.

В феврале:

Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 50 «Касса»

– 14 250 рублей – выплачена сумма заработной платы за январь;

Дебет 70 «Расчеты с персоналом по оплате труда» Кредит 68 «Расчеты по налогам и сборам»

– 3 250 рублей – удержан НДФЛ с суммы выплаченной заработной платы;

Дебет 68 «Расчеты по налогам и сборам» Кредит 51 «Расчетные счета»

– 3 250 рублей – перечислен в бюджет НДФЛ с расчетного счета организации.

В обязанности налогового агента по НДФЛ входит ведение учета доходов, полученных от него физическими лицами в налоговом периоде, предоставленных физическим лицам налоговых вычетов, исчисленных и удержанных налогов.

Причем вести указанный учет налоговый агент обязан отдельно по каждому физическому лицу в регистрах налогового учета, разрабатываемых им самостоятельно.

При этом форма регистра может быть любая, главное, чтобы в них имелась вся необходимая информация, ведь на основании этих данных налоговый агент будет заполнять справки о доходах физических лиц по форме 2-НДФЛ, утвержденной Приказом ФНС России от 17 ноября 2010 года № ММВ-7-3/611@ «Об утверждении формы сведений о доходах физических лиц и рекомендаций по ее заполнению, формата сведений о доходах физических лиц в электронном виде, справочников».

В соответствии со статьей 230 НК РФ в указанных налоговых регистрах по НДФЛ помимо сведений, позволяющих идентифицировать налогоплательщика, в обязательном порядке должны содержаться следующие данные:

– вид выплачиваемых налогоплательщику доходов;

– вид предоставленных налоговых вычетов в соответствии с кодами, утверждаемыми федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов;

– суммы дохода и даты их выплаты;

– статус налогоплательщика;

– даты удержания и перечисления налога в бюджетную систему Российской Федерации;

– реквизиты соответствующего платежного документа.

Кстати, за основу такого регистра налоговый агент может взять соответствующие разделы недействующей сегодня налоговой карточки 1-НДФЛ, утвержденной Приказом МНС России от 31 октября 2003 года № БГ-3-04/583, и доработать ее в соответствии с нормами действующего законодательства.

Заметим, что такие разъяснения в отсутствие официальной формы налогового регистра давал и сам Минфин России в письмах от 20 июля 2010 года № 03-04-06/6-155, от 21 января 2010 года № 03-04-08/4-6.

Источник: https://xn--80aefurcfeajeho7k.xn--p1ai/Home/Article/2785