Страхование жизни и налоги — Советы юристов

В последние пару лет из-за кризиса россияне все чаще отказываются от приобретения полисов за страхование жизни.

Именно поэтому с 2015 года вступило в силу постановление, предусматривающее предоставление налогового вычета тем, кто оформит страховку. Срок действия полиса должен составлять не меньше 5 лет.

При этом возврат налога за страхование жизни предоставляется и тем гражданам, которые заключили договора до 2015 года.

Как получить налоговый вычет? Эта процедура имеет целый ряд своих нюансов, подробности о которых вы сможете найти в данной статье.

Основные виды страхования жизни

Для начала мы рассмотрим несколько разновидностей полисов, которые сегодня доступны нашим соотечественникам. Первый – это накопительное страхование, которое чем-то схоже с недавно запущенными пенсионными программами. Получить сумму, оговоренную в полисе, может либо сам клиент по достижению определенного возраста, либо его родственники, указанные в качестве наследников.

Вторая разновидность – это страхование жизни при оформлении какого-либо кредита. Средства по договору возвращаются банковскому учреждению, если с их клиентом что-либо случится до того момента, как он полностью погасит задолженность. Обычно страховой взнос сразу же включается в сумму, предоставляемую получателю займа.

Третий вид – это страхование от несчастного случая, договор которого может быть оформлен как на добровольной основе, так и на добровольно-принудительной во время заключения кредитного договора.

За какие полисы вы можете получить налоговый вычет, а за какие нет? Именно на этот вопрос мы дадим исчерпывающие ответы ниже.

Условия предоставления налогового вычета

Согласно законодательству, налоговый вычет предоставляется только тем, кто заключает договор о страховании жизни сроком не менее, чем на 5 лет. Следовательно, если вы берете кредит на 2 или 3 года и дополнительно получаете страховой полис, рассчитывать на возврат какой-то суммы с уплаченного налога не стоит.

То же самое относится и к тем договорам, которые предусматривают страхование от несчастного случая. Поэтому остается лишь два варианта, при которых вы сможете получить налоговый вычет:

- при ипотеке и автокредите. Срок такого кредитования (а значит, и срок действия страхового договора) обычно составляет более 5 лет, поэтому часть средств, уплаченных в казну в качестве подоходного налога, государство возвращает;

- при заключении договора накопительного страхования. Такие полисы долгосрочны, поэтому вам обязательно положен налоговый вычет.

Что нужно сделать, чтобы получить возврат налогов

Для получения налогового вычета сразу же после оформления страховки потребуется обратиться в налоговую инспекцию по месту жительства. С собой нужно иметь такие документы:

Все эти документы прилагаются к заявлению, бланк которого предоставляет сотрудник налоговой инспекции. Очень важно предоставлять подлинные документы, содержащие исключительно достоверную информацию. В противном случае ФНС откажет вам в вычете.

Сумма налогового вычета

Размер средств, возвращаемых за страхование жизни, определяется в зависимости от суммы уже уплаченного вами подоходного налога, а также расходов на страховку. В конечном результате государство может вернуть вам не больше 13 процентов стоимости полиса страхования жизни.

При этом вы должны знать, что максимальная сумма, с которой осуществляется возврат – это 120 тысяч рублей в год. То есть в рамках налогового вычета вы сможете получить не больше 15 600 рублей. Возврат средств осуществляется многоразово, что дает возможность обращаться в налоговую инспекцию ежегодно, на протяжении всего срока действия страхового договора.

nalogiexpert.ru

Мой-налог.ру

Страхование жизни и вычет по НДФЛ: разъяснения Минфина

Как получить вычет на страхование жизни?

При заключении договора на страхование жизни можно вернуть часть денег, которые гражданин заплатит в форме взносов (в рамках данного договора). А теперь давайте подробнее остановимся на порядке получения налогового вычета.

Государство дает нам возможность вернуть НДФЛ (получить налоговый вычет) не только по расходам на лечение, обучение и покупку квартиры, но и по расходам на страхование жизни.

Как разъясняет Минфин в своем письме (которое представлено ниже), право на получение социального налогового вычета по НДФЛ в части уплаченных страховых взносов по договору добровольного страхования жизни возникает у налогоплательщика, если одновременно соблюдаются следующие условия:

1) Договор заключен со страховой компанией на срок не менее пяти лет;

2) Застрахованными лицами (выгодоприобретателями) по договору являются налогоплательщик, его супруг (в том числе вдовец, вдова), родители, в том числе усыновители, дети, в том числе усыновленные, находящиеся под опекой (попечительством),

3) Страховые взносы по договору уплачены за счет собственных средств, при представлении налогоплательщиком документов, подтверждающих его фактические расходы по добровольному страхованию жизни.

Можно ли получить вычет, если заключен договор смешанного страхования? Можно, но необходимо включить в состав налогового вычета только сумму уплаченных взносов, касающихся страхования жизни.

Как подчеркивает финансовое ведомство, страховые взносы по договору страхования от несчастных случаев и болезней не поименованы в подп. 4 п. 1 ст.

219 НК РФ, поэтому к сумме уплаченных страховых взносов по указанному договору социальный налоговый вычет не применяется.

Документы для получения вычета по страхованию жизни

Чтобы вернуть налог (получить налоговый вычет), гражданин должен собрать следующие документы:

– заполнить налоговую декларацию 3-НДФЛ за тот год, в котором он платил фактически страховые взносы по договору страхования (надо посмотреть на дату платежного документа);

– справка 2-НДФЛ за тот год, за который и создается декларация 3-НДФЛ. Например, вы брали кредит на жилье и при этом заключали договор страхования жизни в мае 2017 года. Есть на руках платежный документ от июня 2017 года, подтверждающий уплату взноса. Так вот, вам надо декларацию делать за 2017 год и, соответственно, брать с места работы справку 2-НДФЛ тоже за 2017 год;

– заполняется заявление на возврат НДФЛ;

– копия договора со страховой компанией или страхового полиса;

– копия платежного документа, по которому вы платили страховой взнос в рамках страхования жизни.

Сколько можно вернуть денег?

Размер налогового вычета по страхованию жизни составляет 120 000 рублей. То есть, если вы заплатите взнос 60 000 рублей, например, то вернете 13% от 60 000 рублей = 7800 рублей. Если вы заплатите 150 000 рублей, то тогда сможете вернуть 13% от 120 000 рублей (а не от 150 000 рублей), потому что максимально допустимый размер – 120 000 рублей.

Источник: https://uruh-sovet.ru/strahovanie-zhizni-i-nalogi/

Социальное страхование, виды и условия социального страхования, заявление и отчисления в фонд, обязательное социальное страхование

Социальное страхование в России представлено системой социальной защиты, призванной обеспечить реализацию конституционного права граждан на финансовое обеспечение в случаях:

- болезни;

- утраты трудоспособности, частичной или полной;

- безработицы;

- потери кормильца;

- по достижению определенного возраста.

Социальное страхование может быть коллективным, государственным, смешанным.

Обязательное социальное страхование в России — часть государственной системы по соцзащите населения. Речь идет о социальной защите как работающего, так и неработающего населения от вероятных изменений в их материальном или социальном положении, вследствие субъективных или объективных причин.

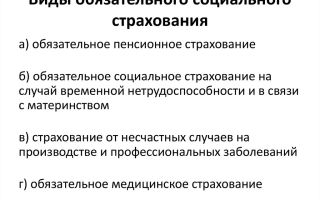

Социальное страхование в РФ представлено следующими видами:

- обязательное социальное;

- обязательное медицинское;

- обязательное пенсионное;

- страхование пассажиров;

- страхование автогражданской ответственности.

Фонд социального страхования РФ представляет собой один из внебюджетных государственных фондов, цель которого заключается в обеспечении обязательного социального страхования российских граждан.

Обратившись с заявлением фонд социального страхования, вы можете рассчитывать на:

- возмещение расходов, связанных с лечением, устранением последствий форс-мажорных обстоятельств;

- выплату пособий;

- подтверждение вида деятельности;

- оплату больничного листа;

- оплату родовых сертификатов, выплату пособий, связанных с беременностью и материнством;

- обеспечение льготников путевками на санаторно-курортное лечение.

Обязательное социальное страхование

Обязательное социальное страхование — особая система защиты россиян, имеющих работу, и членов семей, находящихся на их иждивении, от потери трудового дохода в случаях наступления нетрудоспособности (вследствие болезни, старости, материнства, инвалидности и так далее).

Финансовые средства, вращающиеся в системе обязательного социального страхования, аккумулируются и распределяются 3-мя фондами: Пенсионный фонд РФ, Фонд обязательного медицинского образования, Фонд социального страхования. Все эти фонды имеют собственные бюджеты, которые никак не связаны с бюджетной системой РФ.

Отчисления в фонд социального страхования

Фонды, деятельность которых простирается в рамках обязательного страхования в России, являются внебюджетными, это значит, что они не зависят от российской бюджетной системы.

Все отчисления в Фонд социального страхования осуществляются предприятиями (страхователями), где работают застрахованные физические лица. Если наблюдается дефицит бюджета в фондах, недостаток средств восполняется из федерального бюджета РФ с помощью трансферных платежей.

Что касается размера страховых взносов, то рассчитываются они при учете размеров оплаты труда работников, а также других выплат и вознаграждений. В особом порядке суммы взносов определяются в случае с ИП, нотариусами и адвокатами.

Условия социального страхования

В соответствии с трудовым кодексом РФ условия социального страхования в обязательном порядке должны отражаться в трудовом договоре. Наличие в договоре пункта о социальном страховании дает возможность работнику рассчитывать на различные пособия и льготы в случае временной или постоянной потери трудоспособности.

Содержание этого пункта может быть разным и зависит от характера и объема выполняемой работы. Чем более вредной является работа, чем большими рисками получения увечий она сопровождается, тем более высокими будут страховые взносы.

В трудовом договоре также необходимо отразить наличие услуг дополнительного пенсионного или медицинского страхования, если работодатель оказывает такие услуги.

Источник: https://www.Sravni.ru/enciklopediya/info/socialnoe-strakhovanie/

Что такое обязательное социальное страхование? Обязательное социальное страхование на производстве :

Обязательное социальное страхование – это контролируемая, фиксированная и гарантийная система, которая полностью контролируется действующим государством. Она была разработана для социальной поддержки престарелых людей и нетрудоспособных граждан.

Такая система слаженно работает на протяжении многих лет благодаря профессиональным коллективам и квалифицированным специалистам, которые досконально владеют законодательной базой.

В случае обращения граждан за помощью персонал любой контролирующей государственной организации предоставит её.

Кроме этого, их работа заключается в консультировании, оформлении необходимых документов, начислении или выплате материальной помощи.

Принцип действия

Обязательное социальное страхование – это неотъемлемая часть государственной структуры, которая необходима для полной защиты социально-незащищенных граждан.

Специфика работы такой системы осуществляется при помощи законодательной базы страхования работающих граждан. Они защищаются от возможного изменения порядка материального и социального положения.

Сюда входит также защита людей, которые были признаны безработными, получили трудовые увечья, профессиональные заболевания, имеют инвалидность, болезни, травмы.

Обязательное социальное страхование касается беременных женщин, рожениц, а также семей, в которых не стало кормильца. Представленному виду защиты подлежат престарелые граждане, люди, которым необходима медицинская помощь, санаторное лечение.

Субъекты страхования

Субъекты обязательного социального страхования – это партнеры или участники отношений, которые приравниваются к страхованию.

В жизни любого человека могут возникнуть ситуации, которые подразумевают под собой необходимость получения от государства материальной и финансовой помощи.

Субъекты страхования – это работодатели, страховые компании, застрахованные граждане, а также многие другие органы, компании, организации, предприниматели и граждане. Они определяются при помощи соответствия федеральному закону, в котором учитывается и вид страхования.

Страхователи представляют собой определенные организации, которые имеют любую организационно-правовую форму. Сюда можно отнести граждан, которые имеют определенные обязательства, соответствующие федеральным законам.

В таком случае обязательное социальное страхование осуществляется в виде страховых взносов, которые в первую очередь устанавливаются при помощи действующего законодательства.

В качестве страхователя выступают исполнительные службы, кроме этого, при оформлении выплаты принимают участие в проверке документации и органы местного самоуправления.

На кого распространяется социальное страхование

Граждане, подлежащие обязательному социальному страхованию, это:

- лица, которые работают по договору найма, государственные служащие, муниципальные работники;

- члены производственных кооперативов, которые принимают непосредственное участие в развитии и деятельности предприятия;

- священнослужители;

- лица, которые были осуждены или привлечены к оплачиваемому трудовому времени;

- жители без гражданства;

- частные предприниматели, адвокаты, физические лица, которые не были признаны индивидуальными предпринимателями;

- лица, которые были застрахованы, имеют полное право получать страховое обеспечение, но только при соблюдении всех установленных условий, которые предусмотрены законами;

- граждане, которые работают по заключенному трудовому договору.

Формы и выплаты социального страхования

Формы обязательного социального страхования были определены очень давно, основные из них:

- коллективная – это форма страхования, которая в обязательном порядке организовывается профсоюзом;

- государственная;

- смешанная – это особенная форма страхования, которая была основана на взаимодействии государства с профсоюзом.

Выплаты по обязательному социальному страхованию начисляются гражданам, которые работают строго по составленному трудовому договору. Они должны заключаться с организацией или индивидуальным предпринимателем, которые перешли на упрощенные системы налогообложения. Работодатели могут являться плательщиками единого налога, которым облагается временный доход для отдельного вида деятельности.

Обязательное государственное социальное страхование в случае нетрудоспособности человека назначается к выплате в соответствии с общими установленными актами. В законодательных документах имеется правовой акт, который утверждает проценты начисления и коэффициенты расчета при начислении пособия.

Принцип обеспечения

Включает в себя следующие отдельные виды обязательного социального страхования:

- оплата медицинским учреждениям всех необходимых статей расходов, которые были связаны с предоставлением застрахованному лицу медикаментозного лечения и помощи;

- выплата пенсии по старости;

- выплата пенсий по инвалидности;

- пенсия, которая выдается в случае потери одного из кормильцев;

- пособия по случаю временной нетрудоспособности;

- отчисления, которые получены по причине получения производственного несчастного случая — сюда относятся полученные профессиональные заболевания, оплата дополнительных расходов, которые были осуществлены на медицинскую и профессиональную реабилитацию;

- выплата пособий по беременности и родам;

- выплата ежемесячного пособия по уходу за ребенком до 3-х лет;

- многие другие виды обеспечения, которые были специально остановлены при помощи составления федерального закона «Про конкретные виды обязательного социального страхования»;

- единовременные пособия для женщин, которые встали на учет в медицинские учреждения на ранних сроках беременности;

- единовременные пособия, которые выплачиваются после рождения ребенка;

- социальное пособие на погребение человека.

Разновидности

Система социального обязательного страхования на всей территории страны имеет несколько основных блоков. Их можно классифицировать по определенным критериям.

Стоит отметить, что социальные страхования людей в России разделяют на добровольное и обязательное.

В свою очередь обязательное профессиональное социальное страхование делится на медицинское, страхование от производственных несчастных случаев, а также пенсионное страхование.

Каждый отдельный раздел должен обязательно регулироваться государственными органами.

Система обязательного социального страхования поможет максимально правильно регулировать работу всех медицинских учреждений. Также она предоставит возможности для правильной деятельности пенсионных организаций и фондов. Закон «Об обязательном социальном страховании» гарантирует гражданам полную финансовую безопасность, если они ранее были застрахованы самостоятельно или работодателем.

Каждый человек вправе добровольно застраховать собственное здоровье, а также свою жизнь по месту работу. Можно отметить, что добровольное страхование только сейчас становится популярным.

Молодежь и люди среднего возраста задумываются над вопросами выплат в случае наступления несчастного случая. К сожалению, такой вид страхования распространен среди тех, кто имеет хороший доход и готов вложить средства в собственное здоровье и жизнь.

Обычный рабочий класс в целях экономии средств не страхует свое здоровье и жизнь, о чем в период наступления страхового случая жалеет.

Виды обязательного социального страхования бывают разными. Но основные направлены на защиту социально незащищенных слоев населения, работников производств, пенсионеров, временно нетрудоспособных.

В комплексе обязательное социальное страхование на производстве (все его виды) способно обеспечить надежную защиту государства для всех своих граждан. Но такую деятельность должны обязательно контролировать все компетентные органы, принимающие участие в проверке документации и начислений.

Важность и необходимость страхования материнства

Обязательное социальное страхование материнства является системой, которая в полной мере гарантирует полное обеспечение всех застрахованных лиц.

В таком случае им будут выплачены все необходимые пособия и установленные компенсации, которые осуществляются при помощи счета страховых взносов.

Сумма материнского пособия рассчитывается по определенной формуле, фонды страхования видят все взносы на обязательное социальное страхование от работодателя. Исходя из этих данных, производится расчет начислений.

Обеспечение по обязательному социальному страхованию материнства осуществляется при помощи выплат застрахованным лицам. Это могут быть:

- пособия на период ухода в отпуск по беременности и на роды;

- единовременное пособие для женщин, которые встали на учет к специалисту на ранних сроках беременности;

- единовременное пособие, которое выплачивается при рождении ребенка;

- пособия, предназначенные для выплаты в период отпуска по уходу за маленьким ребенком.

Пособия могут быть выплачены при необходимости получения санаторного или курортного лечения. Также сюда можно отнести оздоровление детей.

Страхование сотрудников

Обязательное социальное страхование работников регламентируется статьей 212 конституционного кодекса России.

Работодатели обязуются обеспечить своим подчиненным социальное страхование от возможных производственных несчастных случаев.

Также представленный вид страхования может применяться в случае возникновения профессионального заболевания.

На основании статьи под номером 5 Закона «Об обязательном страховании на производстве и получении профессиональных заболеваний», получать выплаты могут:

- Физические лица, выполняющие свои обязанности на основании заключенного контракта, трудового договора со страхователем.

- Лица, которые были осуждены к лишению свободы на определенный срок или привлеченные к труду страхователями.

- Физические лица, которые выполняют работу на основании гражданского или правового договора. Именно они подлежат страхованию от полученных всевозможных несчастных случаев во время рабочего времени. Также сюда можно отнести профессиональные заболевания, которые указываются в соответствующих договорах. При наступлении такого страхового случая страхователь обязуется полностью уплачивать страховщику все необходимые взносы.

Если здоровью или жизни граждан на производстве был причинен вред, то страхователь имеет возможность воспользоваться статьей 6 181Федерального Закона «Об основах обязательного социального страхования». В таком случае необходимо полностью обеспечить инвалидов начислением и выплатой, а лица, которые виновны в таком деянии, должны понести ответственность.

Принцип действия

Обязательное социальное страхование – это форма социальной защиты, которая направлена на экономически активных жителей Российской Федерации.

Оно способно защитить их от получения разнообразных рисков, которые связаны с потерей основного места работы, деятельности, доходов и трудоспособности.

Особенность социального страхования – это финансирование граждан из специального внебюджетного фонда, который формируется при помощи специально предназначенных внебюджетных взносов работодателей и работников.

Система социального страхования была построена по принципу нежесткой эквивалентности. Сегодня существует фиксированная обязанность всех страховых выплат, которые зависят от общей величины страхового и трудового вкладов. Организация социального страхования в области рыночной экономики базируется на таких главных принципах:

- Обязательное и добровольное социальное страхование.

- Заключение договора на партнерство между государством, работодателем и работником.

- Компенсирование потерь, которые направлены на личные доходы, а также трудоспособность граждан.

- Формирование и использование целевого внебюджетного фонда.

- Сообщения о государственном регулировании страховой деятельности.

Взносы на обязательное социальное страхование являются основными источниками поступлений денежных средств в разнообразные бюджетные фонды. Они поступают благодаря системе обязательного страхования.

Что касается плательщиков, то обязанность выплачивать страховые взносы касается страхователей:

- Которые производят отчисления, выплаты и иные вознаграждения физическим лицам. Это могут быть частные организации, ИП, физические лица, признанные индивидуальными предпринимателями.

- Которые занимаются практикой частной и не производят выплаты, а также другие вознаграждения для физических лиц.

Все расчеты производятся в начале отчетного периода и делаются сразу за последние несколько месяцев. Для правильного расчета необходимо взять данные по начислению страхового взноса страхователем за предыдущие отчетные периоды. В таком деле нет необходимости принимать ко вниманию учет расходов территориальных органов Фонда за все взятые прошедшие расчетные периоды.

Преимущества такого страхования заключается в получении помощи для экономически активного населения, которое будет осуществлять всю необходимую трудовую деятельность на основании всех заключенных трудовых договоров. Они должны подписываться между работодателем и работниками.

На территории Российской Федерации обязательное социальное страхование было введено в качестве дополнительной формы социальной защиты для работающего населения. В случае утраты трудоспособности, основного места работы, потери кормильца расходы по обязательному социальному страхованию берет на себя государство.

Выводы

Подведя итоги, можно с уверенностью сказать, что огромное количество людей, нуждающихся в социальном страховании, обязательно получит его, если обратится в соответствующие инстанции.

Многие должны задуматься над тем, что они теряют, работая на предприятии не официально. Социальная защита граждан осуществляется специалистами государственных инстанций круглогодично.

Человек, нуждающийся в социальной защите, имея официальное трудоустройство, гарантировано получит выплату при страховом случае.

Рассчитывая выплату, сотрудник соцстраха учитывает все отчисления, сделанные работодателем за весь период работы сотрудника, наемного рабочего.

Исходя из этой суммы, в случае необходимости человеку компенсируют лечение или оздоровление.

Если нанесен вред здоровью на рабочем месте, работодатель самостоятельно рассчитает отчисления и в срок сдаст отчет в местное управление социального страхования.

Источник: https://BusinessMan.ru/new-chto-takoe-obyazatelnoe-socialnoe-straxovanie.html

В чем суть обязательного социального страхования?

Социальное страхование — это меры соцзащиты и господдержки нуждающейся части жителей страны. В чем суть социального страхования и какие сферы жизни оно затрагивает, расскажем в нашей статье.

Обязательное социальное страхование — в чем его суть?

Законодательство об обязательном соцстраховании

Обязательное социальное страхование — в чем его суть?

Обязательное социальное страхование — это один из инструментов государства, направленный на обеспечение соцзащиты населения.

Суть социального страхования заключена в страховании трудоустроенных граждан от вероятного изменения в отрицательную сторону финансового или социального статуса.

На общегосударственном уровне это выражается в принятии комплекса мер, направленных на уменьшение/возмещение негативных последствий от перемен в жизни граждан, связанных с выходом на пенсию, болезнью, рождением ребенка и т. д.

Социальное страхование дает гражданам право на получение определенных выплат (так называемое страховое обеспечение). К выплатам по социальному страхованию относятся:

- оплата медпомощи;

- пенсия по достижении возраста;

- пенсия инвалидам;

- пенсия, связанная с потерей кормильца;

- выплата по больничному листу;

- выплата в связи с несчастным случаем на рабочем месте или профзаболеванием;

- выплаты по беременности и родам;

- выплата, связанная с ранней постановкой на учет по беременности;

- пособие по уходу за ребенком;

- разовая выплата при рождении ребенка;

- соцпособие на погребение.

При этом процедура получения выплат в области социального страхования максимально приближена к реалиям жизни и нацелена прежде всего на удобство граждан.

В связи с этим при наступлении обстоятельств, дающих право на получение выплат, которые предусматривает социальное страхование, гражданину не требуется обращаться в специализированные службы. Денежная компенсация производится по месту работы на основании представленных документов.

Не страдает при этом и работодатель, так как все произведенные им в рамках социального страхования траты восполняются ему из бюджета государства.

Правоотношения, касающиеся обязательного социального страхования, возникают:

- у страховщика (службы соцстраха) — со дня регистрации страхователя;

- у трудоустроенных граждан и их нанимателей — в момент оформления трудового договора;

- у индивидуальных предпринимателей — со дня уплаты ими взносов;

- у прочих страхователей — со дня регистрации их в соцстрахе.

Законодательство об обязательном соцстраховании

Базовым законодательным документом, регулирующим деятельность по социальному страхованию, является Федеральный закон «Об основах обязательного социального страхования» от 16.07.1999 № 165-ФЗ.

Он раскрывает и координирует начальные положения о социальном страховании, не углубляясь в детали.

Отдельные же виды взаимоотношений в этой области подробно регламентируются различными законами федерального уровня, посвященными многим жизненным обстоятельствам, которые затрагивает социальное страхование.

В частности, к актам законотворчества, восполняющим знания о том, что такое социальное страхование, можно отнести:

- Федеральный закон «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ.

- Федеральный закон «Об обязательном социальном страховании

Источник: https://nsovetnik.ru/strahovanie/v_chem_sut_obyazatelnogo_socialnogo_strahovaniya/

Оптимизация налогообложения юридических лиц в личном страховании работников при формировании налога на прибыль

Котов Г. А. Оптимизация налогообложения юридических лиц в личном страховании работников при формировании налога на прибыль [Текст] // Проблемы современной экономики: материалы II Междунар. науч. конф. (г. Челябинск, октябрь 2012 г.). — Челябинск: Два комсомольца, 2012. — С. 161-164. — URL https://moluch.ru/conf/econ/archive/56/2750/ (дата обращения: 12.09.2018).

В соответствии со ст.

927 Гражданского кодекса Российской Федерации (далее ГК РФ), п. 2 ст. 3 Федерального Закона «Об организации страхового дела в Российской Федерации» № 4015-1 от 27 ноября 1992 г.

, (далее – Закон об организации страхового дела) страхование работников организации осуществляется на основании договоров обязательного и добровольного страхования, имущественного и личного страхования.

Заключаются также смешанные договоры, предусматривающие обязательства работников и организаций как в сфере имущественного, так и личного страхования.

При этом под страхованием понимаются отношения по защите имущественных интересов физических и юридических лиц, при наступлении определенных в договоре неблагоприятных событий за счет денежных фондов, формируемых страховщиками из уплаченных страховых премий (страховых взносов), а также за счет иных средств страховой компании.

Как правило, работодатели (страхователи) заключают со страховой организацией (страховщиком) в пользу своих работников договоры добровольного личного страхования, при этом выгодоприобретателями являются работники.

В установленном действующим законодательством порядке работодатели вносят взносы на обязательное пенсионное страхование своих работников, а также на их обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний.

В соответствии со ст.

934 ГК РФ страховщик обязуется за обусловленную договором плату (страховую премию), уплачиваемую страхователем, выплатить единовременно или выплачивать периодически обусловленную договором сумму (страховую сумму) в случае причинения вреда жизни или здоровью страхователя или другого названного в договоре гражданина (застрахованного лица), достижения им определенного возраста или наступления в его жизни иного предусмотренного договором события (страхового случая).

Право на получение страховой суммы по договору личного страхования имеет лицо, в пользу которого и заключен данный договор. В случае смерти лица, застрахованного по договору, выгодоприобретателями признаются наследники застрахованного лица, либо иное лицо, указанное в договоре страхования в качестве выгодоприобретателя.

В соответствии с п.1 ст. 32.9 Закона об организации страхового дела, можно определить следующую классификацию такого продукта, как страхование жизни:

-

Страхование жизни на случай смерти, дожития до определенного возраста или срока либо наступления иного события.

Страховщик обязуется выплатить указанное в договоре страховое обеспечение выгодоприобретателям в случае смерти, дожития до определенного возраста застрахованного лица, либо наступления оговоренного в договоре страхового события (например, достижение застрахованным лицом совершеннолетия).

Заключение договора по таким отдельным рискам как дожитие, смерть, либо наступление определенного события возможно как по отдельности, так и в совокупности.

При этом такой договор страхования (который называется «смешанный») в настоящее время является одним из наиболее популярных продуктов, реализуемых на рынке страхования жизни

-

Пенсионное страхование. Страхователь единовременно или в рассрочку уплачивает пенсионный взнос, а страховщик принимает на себя обязательство выплачивать застрахованному лицу пенсию, пенсионную ренту или аннуитет.

-

Страхование жизни с условием периодических страховых выплат (ренты, аннуитетов) и (или) с участием страхователя в инвестиционном доходе страховщика.

Страхование рент (аннуитетов)является разновидностью страхования на дожитие и предусматривает наступление ответственности страховщика по выплате при достижении установленного договором возраста (или по истечении оговоренного времени после вступления договора в силу) в течение всей жизни застрахованного или определенного срока или сразу после заключения договора в течение всей жизни застрахованного или определенного срока. Различают ренты (аннуитеты) немедленные (выплата которых начинается на первом же году после заключения договора страхования) и отсроченные (выплата которых начинается спустя несколько лет после заключения договора); пожизненные (выплачиваемые до смерти застрахованного лица) и временные (выплачиваемые при жизни застрахованного лица, однако не больше определенного числа лет) [1].

Согласно данным Центра стратегических исследований «ООО «Росгострах», и данным Федеральной службы по финансовым рынкам, в 2011 году совокупный объем страховых взносов уплаченных юридическими лицами на рынке страхования жизни составил 7,5 млрд. руб., показав рост в 57,3% по сравнению с аналогичным периодом прошлого года.

Проанализировав данные по структуре собранной страховой премии по договорам страхования жизни за последние 6 лет можно сделать вывод, что доля премии уплаченных юридическими лицами продолжает оставаться на стабильном уровне после спада в 2008-2009 гг., что связано в первую очередь с последствиями мирового финансового кризиса (Таблица 1).

Таблица 1

Структура рынка страхования жизни по типу страхователей

| 2006 г. | 2007 г. | 2008 г. | 2009 г. | 2010 г. | 2011 г. | |

| За счет средств физических лиц | 74% | 70% | 68% | 73% | 79% | 79% |

| За счет средств юридических лиц | 26% | 30% | 32% | 27% | 21% | 21% |

Источник [2]

Рост объема уплаченных страховых взносов позволяет сделать вывод, что все больше юридических лиц, участвующих в программах страхования жизни, заключенных в пользу своих работников, стремятся уменьшить свою налогооблагаемую базу при уплате налога на прибыль.

Расходы работодателей на страхование своих сотрудников признаются для целей налогообложения прибыли в составе расходов на оплату труда. При этом согласно п. 16 ст. 255 Налогового Кодекса Российской Федерации уменьшать налоговую базу по налогу на прибыль могут только следующие расходы:

-

Платежи (взносы) работодателей по договорам обязательного страхования работников;

-

Суммы платежей (взносов) работодателей по договорам добровольного страхования (договорам негосударственного пенсионного обеспечения), заключенным в пользу работников.

Рассмотрим варианты налогообложения, определяемые особенностями договоров личного страхования: накопительного страхования жизни, пенсионного, рискового в случаях, когда страхователем является юридическое лицо, которое стремится оптимизировать налогооблагаемую базу:

Вариант 1.

Страхователь – юридическое лицо, застрахованное лицо – работник Страхователя.

Таблица 2

Виды налогов, участвующие в первом варианте налогообложения

| Налоговая база | Накопительное страхование | Пенсионное страхование | Рисковое страхование |

| Страховые взносы | —- | —- | —- |

| Страховые выплаты | НДФЛ | НДФЛ | —- |

В связи с тем, что плательщиком взносов является организация страховые выплаты по накопительному и пенсионному страхованию подлежат налогообложению по налогу на доходы физических лиц (далее –НДФЛ). Выплаты по рисковым видам НДФЛ не облагаются.

В данном варианте страховые взносы по каждому виду страхования не облагаются НП (ст. 255 Налогового Кодекса Российской Федерации (далее НК РФ).

Однако это правило действует при соблюдении следующих условий:

-

По накопительному страхованию жизни:

- Страхование осуществляется в пользу работников юридического лица у российского страховщика, обладающего соответствующей лицензией;

- Срок действия договора страхования жизни составляет не менее 5 лет;

- Договор в течении первых 5 лет не предусматривает страховых выплат, в том числе в виде рент и (или) аннуитетов, кроме выплат в случае смерти и причинения вреда здоровью;

- В общей сумме расходов организации страховые взносы не превышают 12 % от всех расходов на оплату труда.

-

По пенсионному страхованию:

- Страхование осуществляется в пользу работников юридического лица и в общей сумме расходов организации страховые взносы не превышают 12 % от всех расходов на оплату труда;

- При наступлении у застрахованного лица пенсионных оснований в соответствии с законодательством РФ;

- Выплата пенсии осуществляется пожизненно.

-

По рисковым видам страхования:

- Страхование осуществляется в пользу работников юридического лица и в общей сумме расходов организации страховые взносы:

- по страхованию на случай смерти и причинения вреда здоровью не превышают 15 000 рублей в год на одного Застрахованного в среднем

- по добровольному медицинскому страхованию не превышают 6 % от общей суммы расходов на оплату труда;

- Условиями договора предусматриваются выплаты только в случае смерти и / или причинения вреда здоровью Застрахованного лица или договор заключен на случай оплаты страховщиком медицинских услуг, но независимо от времени действия страховой защиты;

- Страхование может осуществляться 24 часа в сутки.

Вариант 2.

Страхователем выступает юридическое лицо. Застрахованный не является работником Страхователя (например, предприятие страхует супруга либо детей своего сотрудника) — согласно п. 16 ст. 255 НК РФ.

В этом случае организация уплачивает налог на прибыль (далее – НП) – со страховых взносов по всем трем видам страхования жизни: накопительному, пенсионному и рисковому (Таблица 3):

Таблица 3

Виды налогов, участвующие во втором варианте налогообложения

| Налоговая база | Накопительное страхование | Пенсионное страхование | Рисковое страхование |

| Страховые взносы | НП | НП | НП |

| Страховые выплаты | НДФЛ | НДФЛ | —- |

Для целей налогообложения прибыли не могут признаваться также расходы работодателей по договорам страхования, заключенным работниками от своего имени, по которым страховые взносы за них уплачиваются работодателем.

На основании подпункта 48.2 п. 1 ст.

264 НК РФ для целей налогообложения прибыли в составе прочих расходов организации признаются платежи (взносы) работодателей по договорам добровольного личного страхования, заключенным со страховыми организациями в пользу работников на случай их временной нетрудоспособности вследствие заболевания или травмы (за исключением несчастных случаев на производстве и профессиональных заболеваний) за первые два дня нетрудоспособности. При этом вышеуказанные платежи (взносы) включаются в состав расходов, если сумма страховой выплаты по таким договорам не превышает размера пособия по временной нетрудоспособности вследствие заболевания или травмы (за исключением несчастных случаев на производстве и профессиональных заболеваний) за первые два дня нетрудоспособности работника, определяемого в соответствии с законодательством Российской Федерации.

Как следует из п. 6 ст.

272 НК РФ, при формировании налоговой базы по налогу на прибыль по методу начисления расходы по обязательному и добровольному страхованию (негосударственному пенсионному обеспечению) признаются в качестве расходов в том отчетном (налоговом) периоде, в котором в соответствии с условиями договора организацией были перечислены (выданы из кассы) денежные средства на оплату страховых (пенсионных) взносов.

Если по условиям договора страхования (негосударственного пенсионного обеспечения) предусмотрена уплата страхового (пенсионного) взноса разовым платежом, то по договорам, заключенным на срок более одного отчетного периода, расходы признаются равномерно в течение срока действия договора пропорционально количеству календарных дней действия договора в отчетном периоде.

При осуществлении платежей по договору страхования (негосударственного пенсионного обеспечения) в рассрочку расходы по каждому платежу признаются равномерно в течение срока, соответствующего периоду уплаты взносов (году, полугодию, кварталу, месяцу), пропорционально количеству календарных дней действия договора в отчетном периоде.

Исходя из того что расходы на добровольное страхование работников в соответствии с нормами налогового законодательства отнесены к расходам на оплату труда, которые распределяются между прямыми и косвенными, к прямым расходам относятся согласно п. 1 ст.

318 НК РФ расходы на оплату труда персонала, участвующего в процессе производства товаров (выполнения работ, оказания услуг). Соответственно в составе прямых расходов учитываются расходы на добровольное страхование работников основного производства.

Страховые взносы (платежи), уплаченные за иные категории работников, отражаются в составе косвенных расходов.

Согласно общим правилам косвенные расходы признаются в полном объеме в составе расходов, уменьшающих налоговую базу по налогу на прибыль текущего отчетного (налогового) периода.

Прямые расходы подразделяются на расходы, относящиеся к реализованным в текущем отчетном (налоговом) периоде товарам (работам, услугам), и на расходы, приходящиеся на остатки незавершенного производства (остатки готовой продукции, товары отгруженные).

Исходя из положений п. 6 ст. 272 НК РФ признаваемые для целей налогообложения прибыли расходы по обязательному и добровольному страхованию (негосударственному пенсионному обеспечению) должны быть произведены исключительно в денежной форме. Погашение обязательств перед страховой организацией в виде выполненных работ и (или) предоставленных услуг для целей налогообложения прибыли исключено.

В соответствии с п. 3 ст. 273 НК РФ при применении кассового метода формирования налоговой базы расходы на уплату страховых взносов (платежей) учитываются единовременно по факту их оплаты.

Таким образом, если юридическое лицо стремится оптимизировать свое налогообложение путем увеличения статьи расходов при исчислении налоговой базы для налога на прибыль, ему необходимо:

-

Заключать договоры личного страхования со своими сотрудниками, выступая при этом страхователем (также это будет носить социальный фактор – у работников по отношению к работодателю увеличится лояльность за счет заключения договоров, по которым обязательства по уплате страховых взносов берет на себя работодатель). Следствием этого будет увеличением статьи расходов и уменьшением прибыли предприятия; одновременно с этим произойдет и уменьшение размера налога на прибыль.

-

Определить максимально возможную сумму, которую предприятие может использовать в качестве оплаты по договорам личного страхования. Однако, эта сумма не должна превышать 12% от фонда оплаты труда. Если сумма превысит 12% — в состав расходов будут включены страховые взносы только в размере 12% от фонда оплаты труда.

-

Уплаченные страховые взносы рекомендуется распределять пропорционально количеству календарных дней, приходящихся на тот период, за который уплачены соответствующие взносы

Литература:

-

Федеральный Закон «Об организации страхового дела в Российской Федера-ции» № 4015-1 от 27 ноября 1992 г. (ред. 30.11.2011)

-

www.aszh.ru – Ассоциация страховщиков жизни

Источник: https://moluch.ru/conf/econ/archive/56/2750/

Как устроена российская система обязательного социального страхования?

Страхование – это совокупность мер государства по защите людей от внезапных происшествий, из-за которых человек может потерять возможность зарабатывать деньги.

Есть целый ряд законов, суть которых нацелена на обеспечение правовых и финансовых гарантий, когда у обычного человека возникают изменения материального характера: он подорвал здоровье и требуется непрерывное лечение; из-за травмы на заводе стал инвалидом; сократили, или наступили времена безработицы; семья потеряла кормильца.

В таких и подобных случаях застрахованный российский гражданин имеет право на возмещение вреда, причиненного негативными действиями. При наступлении страхового случая пострадавшему выплачивается сумма в определенном размере.

Нормативные документы, утверждающие, регулирующие и контролирующие распределение средств между трудоспособными жителями страны – и есть система обязательного социального страхования.

Сюда входят внебюджетные организации и фонды, которые проводят политику среди трудящихся. Главной инстанцией является Фонд социального страхования (ФСС).

Он определяет пути оберегания от рисков, как основного критерия страховой сферы.

Управление

Можно сказать, что данным комплексом управляет государство, а главная управленческая роль принадлежит Президенту страны, при этом он не вторгается в деятельность фондов, поскольку их наполняют обычные компании, а запасы поступают за счет гражданских уплат.

Главные внебюджетные фонды, осуществляющие страхование в России:

Координация происходит на трех уровнях::

- фонды, созданные государством;

- территориальные организации;

- административные единицы.

Такое управление гарантирует эффективное выполнение государственной политики в сфере социального обеспечения.

Виды социального страхования

В России можно поделить все страхование на:

- Обязательное социальное страхование — это система гарантий и законов, направленная на оказание поддержки малоимущим и престарелым гражданам, и которая контролируется государством.

- Добровольное страхование — это оформление страховых отношений по собственному желанию страхователя и страховщика. Предметом может выступать жизнь, здоровье, как свое так и родственников; накопительная программа; страхование на срок поездки в другую страну; медицинская страховка; забота о своей недвижимости, машине, имуществе.

Данные способы отлично дополняют друг друга по форме денежной защиты и работают для повышения качества жизни граждан РФ.

В Европе и США вид добровольного страхования получил огромную популярность. Сама сфера этого бизнеса там очень актуальна, и развивается куда более ярко и динамично, потому что население и компании очень хорошо понимают риски.

Обязательное социальное страхование от несчастных случаев

Это самый распространенный и актуальный вид страхования, и он имеет следующие формы:

- при временной потере трудоспособности, по причине беременности и материнства;

- материальная помощь при ЧП на рабочем месте и профессиональных заболеваний;

- медицинская страховка;

- пенсионное содержание.

Кто выступает субъектами?

Субъектами страховых отношении являются:

- Застрахованный: любое физическое лицо, которое работает согласно трудового законодательства России, и может заключить договор страхования своей жизни, здоровья.

- Страхователь: это компания, которая оказывает услуги страхования физических лиц.

- Страховщик: фонды соцстраха Российской Федерации.

Кто может быть застрахован?

Подлежащих обязательному социальному страхованию, несколько групп, куда входят люди, которые из-за происшествия могут чего-либо лишиться и им есть что терять: физическое состояние, бизнес, достаток, да и вообще жизнь. Сюда относятся:

- лица, которые трудятся по найму в госучреждениях, занимающие муниципальные должности;

- участники и руководители производственных кооперативов, которые отвечают за развитие фирмы;

- служащие церкви;

- осужденные люди, но привлеченные к труду;

- жители без гражданства;

- частные предприниматели;

- специалисты, оформленные по трудовому договору.

Обязательное социальное страхование на производстве

Когда человек трудится на производстве, у него больше вероятности получить повреждения, покалечиться или приобрести заболевание из-за специфики работы.

Чтобы предупредить развитие плохих последствий, обезопасить работающее общество, а при необходимости посодействовать в лечении и восстановлении здоровья, государство разработало комплекс мероприятий, направленных на сокращение потерь от чрезвычайных происшествий и возврат трудящимся расходов на больницу и реабилитацию вследствие увечий и заболеваний, полученных на рабочем месте.

Защита населения определяется конституционным правом и Федеральным законом, и является необходимой. Все работодатели должны застраховать своих работников от последствий травм и болезней. Таким образом, власть защищает интересы не просто граждан, но и интересы общества в целом.

Такой вид страхования обеспечивает людям:

- защиту в общественном плане;

- компенсацию оплаты медицинского обслуживания, если человек покалечился, выполняя трудовой долг;

- проведение упреждающих действий и мероприятий по сокращению травматизма на рабочих местах;

Таким образом, лица, пострадавшие в производственных происшествиях во время работы, или получившие профзаболевания, подлежат страховке, которая формируется из средств:

- взносов самих страхователей;

- оплачиваемых штрафов;

- платежей от страхователей, в случае их ликвидации;

- других платежей, не противоречащих законам Российского государства.

В каком объеме будет возмещен ущерб, полученный в процессе работы, зависит от класса профессионального риска. Есть 32 категории опасности профессий. Начинает этот список специалист по акклиматизации морских биоресурсов, а самой опасной профессией считается шахтер по добыче угля.

Обязательное социальное страхование на случай временной нетрудоспособности

Данный вид защиты предусмотрен для людей, которые непродолжительный срок не могут работать, но на этот период они рискуют остаться без дохода.

Сюда попадают следующие моменты:

- на случай временной нетрудоспособности, если человек заболел или травмировался в нерабочее время, и не может какое-то время выполнять должностные обязанности;

- декретный отпуск;

- в связи с материнством;

- уход за ребенком по достижении им 15 лет;

- смерть застрахованного или несовершеннолетнего члена его семьи.

Пособия существует в следующих видах:

- по причине временной нетрудоспособности;

- декретные;

- помощь женщинам при беременности, если они вставшим на учет в женской консультации на раннем сроке;

- выплаты по случаю рождения ребенка;

- ежемесячное пособие по уходу за ребенком;

- компенсация на захоронение.

Правительство ежегодно планируют такие статьи, утверждает их в бюджет заранее. Это важный шаг в создании благоприятной общественной обстановки и поддержки народа , а также для развития здорового общественного сознания и повышения демографической составляющей.

Забота о медицинских работниках

Мужчины и женщины, занятые в медицине и фармацевтике, спасая людей, каждый день подвергаются угрозам, поэтому к ним особое отношение. Власти утвердили список медицинских «опасных» статусов, у которых степень риска заразиться и навредить здоровью очень высок.

Порядок страхования устанавливается Правительством для медработников учреждений федерального уровня, и органами государственной власти для сотрудников медицинских учреждений, которые находятся в ведомстве субъектов Российского государства.

Когда эти люди должны быть защищены? Когда они:

- оказывают психиатрическую помощь;

- контактируют с туберкулезными пациентами;

- осуществляют диагностику, лабораторные исследования и проводят лечение пациентов ВИЧ-инфецированных;

- работают в должностях, которые состоят в перечне, утвержденном Правительством РФ.

По факту наступления страхового случая берется во внимание степень профессионализма сотрудника и есть в этом конкретно его вина. Возможно ситуация возникла по неосторожности, или недостаточной компетентности.

Если медработник при исполнении своего долга оказания медицинской помощи, или при проведении медицинских исследований, погибает, то семья погибшего получает единовременного денежное пособие, которое утверждается органами Правительства, власти и местного управления в соответствии с местом работы погибшего.

Как рассчитываются страховые взносы?

Расчет страховых взносов, как основного и регулярного платежа, производит бухгалтерия предприятия. Он состоит из фиксированной части страхового тарифа, и переменной части в виде процентов нему, который страхователь оплачивает страховщику.

Размер процентов фиксируется страховщиком и может изменяться, быть ниже или выше в зависимости от состояния условий охраны труда, насколько хорошо оборудованы заводские территории, сколько затрат относится на страхование сотрудников, но не превышая 40% самого тарифа.

При расчете тарифа берут за основу суммы выплат застрахованным гражданам. Страховые тарифы устанавливаются и контролируются Законодательством РФ, в зависимости от видов экономической деятельности.

Индивидуальные предприниматели, лица, осуществляющие частную практику на основании лицензии, оплачивают суммы своих взносов в индивидуальном порядке в зависимости от суммы доходов.

Объем социальной помощи для жителей России прямо зависит от состояния компаний, где они работают, от отношения нанимателя к трудящимся.

Внутренняя атмосфера и проявление заботы руководства о своих подчиненных в виде предоставления страховки – яркий показатель фирмы.

Новшества в 2017 году в страховании

Обязательное социальное страхование 2017 года обновило контролирующую роль. У Фонда социального страхования забрали возможность следить за страховыми платежами. Сейчас это делает Федеральная налоговая служба, а это значит, что все движения в страховой сфере происходят согласно налоговому законодательству.

С 2017 года ФНС:

- следит за режимом оплаты взносов;

- производит прием отчетности, начиная с 2017 г;

- начисляет штрафы за просроченные периоды;

- вводит вид расчета взносов;

- определяет новый повод для отказа принять отчетность, если не совпадает общая сумма по взносам с индивидуальной суммой по каждому по каждому сотруднику, то такой отчет считают не предоставленным;

- вводит перерасчет командировочных: при превышении суточных свыше 700 руб. по России, и 2500 руб. в загранкомандировке, исчисляется и уплачивается дополнительно.

За Пенсионным фондом и ФСС все также остается ряд функций, как прием оплат, которые должны поступить до 2017 года, инспектирование проверок с выявлением недоимки.

По всем возникшим непонятным вопросам об уплате взносов нужно обращаться в Минфин. Налоговая служба информирует плательщиков об их правах и обязанностях, порядке и своевременности оплат, сдаче отчетности.

Страхование всегда остается надежным методом материальной поддержки людей, работающих в России.

Такой способ заботы позволяет чувствовать себя уверенным и самому трудящемуся, и его близким, если вдруг он потеряет возможность зарабатывать деньги, то они смогут получать материальную поддержку для восстановления здоровья и поддержания семьи.

В бизнесе это также эффективный метод создания благоприятной атмосферы компании, особого стиля, выработки своей собственной деловой атмосферы, с помощью чего можно активно привлекать сотрудников, сохранять надежные рабочие места, и развивать эффективную корпоративную культуру.

Источник: https://promdevelop.ru/rabota/sistema-obyazatelnogo-sotsialnogo-strahovaniya/