Разъяснен порядок учета расходов и начисления НДФЛ в случае проезда работников из командировки в отпуск и наоборот

Если работник по окончании отпуска направляется в командировку, а затем к месту постоянной работы, то расходы на проезд уменьшают базу по налогу на прибыль. При этом со стоимости билета не нужно удерживать НДФЛ. А вот в случае поездки в обратном направлении порядок налогообложения будет иным. Подробности — в письме Минфина России от 08.11.13 № 03-03-06/1/47813.

Напомним, к прочим расходам, связанным с производством и реализацией, относятся расходы на командировки, в частности на проезд работника к месту командировки и обратно (подп. 12 п. 1 ст. 264 НК РФ).

На практике встречаются ситуации, когда работники сразу после отпуска направляются в командировку, а оттуда — к месту постоянной работы. Можно ли в таком случае учесть в затратах компенсацию на оплату проезда работника? Минфин не видит препятствий для этого.

Как отмечают авторы комментируемого письма, работодатель все равно должен нести расходы на возвращение работника из места командировки, вне зависимости от места нахождения работника, направляемого в командировку.

Поэтому расходы на проезд из отпуска в командировку, а оттуда — к месту постоянной работы могут учитываться при налогообложении прибыли.

При этом в Минфине подчеркивают, что отметка в командировочном удостоверении о дате выбытия работника к месту постоянной работы должна совпадать с датой, на которую приобретен проездной билет.

Фактическое время пребывания работника в командировке определяется по отметкам в командировочном удостоверении о днях прибытия и выбытия из места выполнения служебного задания (форма № Т-10, утв. постановлением Госкомстата России от 05.01.04 № 1).

Также авторы письма добавили, что суммы возмещения стоимости проезда не облагаются НДФЛ на основании пункта 3 статьи 217 НК РФ.

Сотрудник едет в отпуск из места командировки

Если же работник едет из командировки к месту отдыха (или остается на отдых в месте командировки), то списать затраты на проезд к постоянному месту работы не получится.

Причина — такие расходы не являются обоснованными, так как организация оплачивает возвращение работника из места отпуска, а не из служебной командировки.

Кроме того, предупреждают специалисты финансового ведомства, суммы проезда из командировки в отпуск, а затем до места жительства признаются экономической выгодой работников сотрудников, а потому облагаются НДФЛ.

Отпуск работника прерывается на время командировки

Отметим, что в ситуации, когда компания отзывает работника из отпуска и направляет его в командировку, действует другой порядок налогообложения.

По мнению Минфина, если работник отправляется к месту служебного задания непосредственно из места проведения отпуска, а затем возвращается туда же, то работодатель не должен удерживать НДФЛ со стоимости билетов.

При этом расходы на их покупку можно учесть при налогообложении прибыли на основании подпункта 12 пункта 1 статьи 264 НК РФ. (См. «Не нужно удерживать НДФЛ со стоимости билета, если работник отправляется в командировку из места отдыха»).

Источник: https://www.buhonline.ru/pub/news/2013/12/8102

Работник взял отпуск в месте командировки: расчеты и проводки

Источник: журнал «Главбух»

В ситуации, когда сотрудник проводит отпуск в месте командировки, экономическая обоснованность приобретения обратного билета является спорной. Специалисты Минфина России считают такие расходы необоснованными. Так, в письме от 8 ноября 2013 г.

№ 03-03-06/1/47813 финансисты пришли к выводу, что в случаях, когда работник остается в месте командировки в отпуске, расходы по оплате его проезда к постоянному месту работы не признаются в целях налогообложения прибыли. По их мнению, получается, что компания в данном случае оплачивает возвращение работника из места отпуска, а не из служебной командировки.

Исходя из этого, правомерность включения предприятием стоимости обратного билета в состав расходов для целей налогообложения прибыли, возможно, придется отстаивать в суде.

Поэтому оплата обратного проезда является выплатой, производимой в рамках трудовых отношений, следовательно, облагается страховыми взносами.

В базу для начисления страховых взносов стоимость обратного авиабилета включается с учетом суммы НДС, предъявленного авиаперевозчиком (ч. 6 ст. 8 Закона № 212-ФЗ, п. 3 ст. 20.1 Закона № 125-ФЗ).

Кроме того, у сотрудника возникает экономическая выгода облагаемая НДФЛ (п. 1 ст. 210, подп. 1 п. 2 ст. 211 Налогового кодекса РФ, письмо Минфина России от 3 сентября 2012 г. № 03-03-06/1/456).

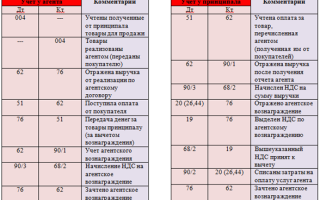

Рассмотрим на примере, как отразить в бухгалтерском учете операции по приобретению билетов и командировочные расходы работника согласно авансовому отчету, учитывая вот что.

Приобретенный билет является денежным документом, поэтому при его принятии к учету производится запись по дебету счета 50 «Касса» субсчет «Денежные документы» и кредиту счета 60 (76).

Постоянное налоговое обязательство признается в том отчетном периоде, в котором возникла постоянная разница. Постоянное налоговое обязательство отражается в бухгалтерском учете на счете 99 субсчет «Постоянное налоговое обязательство» в корреспонденции со счетом 68 субсчет «Расчеты по налогу на прибыль».

Возврат подотчетным лицом денежных средств отражается по дебету счета 50 субсчет «Касса организации» и кредиту счета 71. Удержание НДФЛ отражается проводкой по дебету счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции с кредитом счета 68 субсчет «Расчеты по НДФЛ».

Пример

Предприятие направляет работника в командировку по территории РФ с 7 по 10 апреля к поставщику для проведения переговоров.

Авиабилеты до места командировки и обратно приобретены компанией 3 апреля по безналичному расчету и в этот же день выданы работнику. Стоимость билетов – 17 700 руб., в том числе НДС – 2700 руб.

Стоимость билета до места командирования – 9440 руб., в том числе НДС – 1440 руб., обратно – 8260 руб., в том числе – НДС 1260 руб.

В этот же день работнику выданы под отчет наличные деньги в сумме 15 000 руб. для оплаты командировочных расходов и билетов. А с 11 апреля ему предоставлен ежегодный оплачиваемый отпуск продолжительностью 14 календарных дней. Работник уведомил руководство о намерении провести отпуск в месте командировки.

Срок отчета по выданным денежным средствам установлен ему не позднее 27 апреля. В указанный срок работник представил в бухгалтерию авансовый отчет и приложил к нему авиабилеты стоимостью 9440 и 8260 руб. и счет на проживание в гостинице с 8 по 10 апреля на сумму 10 000 руб. без НДС.

Суточные за каждый день нахождения в командировке установлены приказом в размере 700 руб. Авансовый отчет утвержден руководителем компании в сумме 22 240 руб. Неиспользованные денежные средства 27 апреля сданы в кассу организации.

Общая сумма выплат и иных вознаграждений в пользу работника нарастающим итогом с начала года не превышает предельную величину базы для начисления страховых взносов. В налоговом учете организации доходы и расходы определяются методом начисления. Основная экономическая деятельность компании относится к 1-ому классу профессионального риска.

Для упрощения расчеты с сотрудником по оплате труда в проводках не отражаются.

Сумма суточных за время командировки составит 2400 руб. (700 руб. х 4 дн.).

Страховые взносы на сумму суточных не начисляются (ч. 2 ст. 9 Федерального закона от 24 июля 2009 г. № 212-ФЗ). НДФЛ с суммы суточных не удерживается (п. 3 ст. 217 Налогового кодекса РФ).

По условиям примера предприятие не стало относить стоимость билета в состав расходов, а «входной» НДС по нему – на возмещение.

Таким образом, стоимость обратного авиабилета с НДС в бухгалтерском учете признается расходом, а в налоговом учете – нет. Такое различие приводит к возникновению постоянной разницы в сумме 82 690 руб.

и соответствующего постоянного налогового обязательства (п. 4, 7 ПБУ 18/02). Его сумма составит 1652 руб. (8260 руб. х 20%).

Сумма НДФЛ, подлежащая удержанию, – 1074 руб. (8260 руб. х 13%).

Так как доход работника не превышает указанную лимиты страховых взносов, организация применяет следующие тарифы: в ПФР – 22 процента – 1817,20 руб. (8260 руб. х 22%), в ФСС России (на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством) – 2,9 процента – 239,54 руб. (8260 руб. х 2,9%), в ФФОМС – 5,1 процента – 421,26 руб. (8260 руб. х 5,1%).

Тариф страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний для компаний, по роду деятельности относящихся к 1-му классу профессионального риска, составляет 0,2 процента. Сумма к уплате – 16,52 руб. (8260 руб. х 0,2%).

Содержание операции

| Дебет | Кредит | Сумма, руб. | |

| 3 апреля | |||

| Оплачены с расчетного счета билеты | Счет 60 | Счет 51 | 17 700 |

| Билеты оприходованы в кассу компании (без НДС) | Счет 50 субсчет «Денежные документы» | Счет 60 | 17 700 |

| Билеты выданы подотчетному лицу | Счет 71 | Счет 50 субсчет «Денежные документы» | 17 700 |

| Из кассы выданы денежные средства под отчет | Счет 71 | Счет 50 субсчет «Касса организации» | 15 000 |

| 27 апреля | |||

| Отражены суточные | Счет 26 | Счет 71 | 2800 |

| Отражены расходы на проживание | Счет 26 | Счет 71 | 10 000 |

| Отражены расходы на проезд к месту командирования | Счет 26 | Счет 71 | 8000 |

| Оприходован НДС по билету к месту командирования | Счет 19 | Счет 71 | 1440 |

| НДС предъявлен к вычету | Счет 68 субсчет «Расчеты по НДС» | Счет 19 | 1440 |

| Отражена оплата стоимости проезда сотрудника из места командирования в составе прочих расходов, не принимаемых в целях налогообложения | Счет 91 субсчет «Прочие расходы» | Счет 71 | 8260 |

| Отражено ПНО | Счет 99 | Счет 68 субсчет «Расчеты по налогу на прибыль» | 1652 |

| Начислены страховые взносы на стоимость оплаченного работнику обратного авиабилета | Счет 91 субсчет «Прочие расходы» | Счет 69 по соответствующим субсчетам | 2494,52 |

| Оприходованы в кассу денежные средства, сданные подотчетным лицом | Счет 50 субсчет «Касса организации» | Счет 71 | 2200 |

| Дата выплаты очередной заработной платы | |||

| Удержан НДФЛ со стоимости обратного билета | Счет 70 | Счет 68 «Расчеты по НДФЛ» | 1074 |

По мере возникновения у работников права на ежегодные оплачиваемые отпуска организация сначала формировала в бухгалтерском учете соответствующее оценочное обязательство, величина которого была отнесена на расходы по обычным видам деятельности (п. 8 ПБУ 8/2010, п. 5, 8, 16 ПБУ 10/99). Оценочные обязательства были отражены по дебету счета 20 «Основное производство» и кредиту счета 96 «Резервы предстоящих расходов».

Поэтому при начислении отпускных средств и страховых взносов компания частично списывает ранее сформированное оценочное обязательство записями по дебету счета 96 и кредиту счетов 70 (в части отпускных) и 69(в части страховых взносов) (п. 21 ПБУ 8/2010).

М. Воропаева,

заместитель главного бухгалтера ЗАО «Дормаш»

Источник: https://otchetonline.ru/art/buh/47501-rabotnik-vzyal-otpusk-v-meste-komandirovki-raschety-i-provodki.html

21:06 Каков порядок учета расходов и начисления НДФЛ при проезде работников из командировки в отпуск и наоборот?

Министерство финансов Российской Федерации

ПИСЬМО

от 8 ноября 2013 года N 03-03-06/1/47813

Вопрос:

При направлении сотрудника в командировки могут возникать ситуации, когда:

1. Сотрудник едет в место отпуска из места командировки, при этом места отпуска и командировки не совпадают.

2. Сотрудник едет в место командировки из места отпуска, при этом места отпуска и командировки не совпадают.

ЗАО просит разъяснить.

По первой ситуации: Допустимо ли учитывать в расходах для целей налогообложения прибыли организаций на основании пп.12 п.1 ст.

264 НК РФ затраты на возмещение сотруднику стоимости билетов от места командировки до места отпуска и от места отпуска до места работы? Если нет, то возможно ли компенсировать часть стоимости указанных выше билетов в размере стоимости билета из места командировки в место работы? Возникает ли в данных ситуациях у сотрудника доход, подлежащий налогообложению НДФЛ? При этом положение о возмещении данных затрат будет предусмотрено локальным актом организации.

По второй ситуации: Допустимо ли учитывать в расходах для целей налогообложения прибыли организаций на основании пп.12 п.1 ст.

264 НК РФ затраты на возмещение сотруднику стоимости билета от места отпуска до места командировки? Если нет, то возможно ли компенсировать часть стоимости билета из места отпуска в место командировки в размере стоимости билета из места командировки в место работы? Возникает ли в данных ситуациях у сотрудника доход, подлежащий налогообложению НДФЛ? При этом положение о возмещении данных затрат будет предусмотрено локальным актом организации.

Ответ:

Департамент налоговой и таможенно-тарифной политики, рассмотрев письмо по вопросу учета для целей налогообложения расходов организации на проезд работников от места командировки до места отпуска и в обратном направлении, сообщает следующее.

Согласно подпункту 12 пункта 1 статьи 264 Налогового кодекса Российской Федерации (далее — Кодекс) для целей налога на прибыль организаций расходы на проезд к месту командировки и обратно к месту постоянной работы отнесены к командировочным расходам, которые учитываются в составе прочих расходов, связанных с производством и реализацией.

К командировочным расходам предъявляются общие для всех расходов требования об их экономической обоснованности и документальном подтверждении, предусмотренные пунктом 1 статьи 252 Кодекса.

При отнесении затрат на оплату проезда в командировку к расходам, учитываемым в целях налогообложения прибыли организаций, следует принимать во внимание, что данные затраты будут понесены организацией независимо от места нахождения работника, направляемого в командировку.

Поэтому расходы на оплату проезда работника из места проведения отпуска к месту проведения командировки и с места командировки к месту постоянной работы могут учитываться в расходах для целей налогообложения прибыли организаций на основании подпункта 12 пункта 1 статьи 264 Кодекса.

В том случае, если работник остается в месте командировки для проведения отпуска, расходы по оплате проезда к постоянному месту работы не являются для целей налогообложения обоснованными, так как организация в данном случае оплачивает возвращение работника из места отпуска, а не из служебной командировки. Следовательно, в этих случаях расходы по оплате проезда к постоянному месту работы не признаются в целях налогообложения прибыли.

Одновременно необходимо учитывать, что дата отбытия работника из командировки должна совпадать с отметкой в командировочном удостоверении о дне выбытия из места командировки, а фактическое время пребывания работника в командировке определяется по отметкам в командировочном удостоверении о дне прибытия в место командировки и о дне выбытия из места командировки, унифицированная форма которого (форма N Т-10) утверждена постановлением Госкомстата России от 05.01.2004 N 1.

По вопросу обложения налогом на доходы физических лиц доходов сотрудников организации в виде сумм оплаты проезда к месту командирования из места проведения отпуска и из командировки к месту проведения отпуска сообщаем, что для физических лиц согласно статье 41 Кодекса доход определяется как экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главой 23 «Налог на доходы физических лиц» Кодекса.

Пунктом 3 статьи 217 Кодекса предусмотрено освобождение от обложения налогом на доходы физических лиц всех видов установленных действующим законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных, в, частности, с исполнением налогоплательщиком трудовых обязанностей (включая возмещение командировочных расходов).

В абзаце десятом данного пункта статьи 217 Кодекса указано, что при оплате работодателем налогоплательщику расходов на командировки как внутри страны, так и за ее пределы в доход, не подлежащий налогообложению, включаются фактически произведенные и документально подтвержденные целевые расходы на проезд до места назначения и обратно.

Таким образом, в случае, если сотрудник организации направляется в место командировки из места нахождения в отпуске, а по окончании командировки возвращается в место нахождения организации-работодателя, суммы возмещения организацией стоимости проезда сотрудника от места проведения отпуска до места командировки и от места командировки до места работы не подлежат обложению налогом на доходы физических лиц на основании вышеуказанной нормы абзаца десятого пункта 3 статьи 217 Кодекса.

Поскольку освобождения от налогообложения сумм оплаты проезда сотрудников к месту проведения отпуска Кодексом не предусмотрено, суммы оплаты проезда сотрудников от места командирования к месту проведения отпуска и от места проведения отпуска до места жительства, являясь экономической выгодой сотрудников, предусмотренной вышеуказанной статьей 41 Кодекса, по нашему мнению, подлежат обложению налогом на доходы физических лиц в установленном порядке.

Настоящее письмо не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, и не является нормативным правовым актом.

Источник: http://www.taxru.com/blog/2013-12-03-15218

Командировки и отпуск: НДФЛ, страховые взносы, налог на прибыль

Иногда работники рады командировкам настолько, что предпочитают — с предварительного одобрения руководства — задержаться в пункте назначения деловой поездки на несколько лишних дней для использования отпуска, накопившихся отгулов, или желая остаться на выходные.

Другие, наоборот, отправляются туда раньше, чтобы отдохнуть до того, как приступят к выполнению служебного задания. Руководство обычно не возражает, ведь фирме в любом случае оплачивать билеты на дорогу туда и обратно. Бухгалтерии же приходится решать задачи сразу по нескольким налогам.

Получится, что по одному из билетов сотрудник ездил не в командировку (из командировки), а в отпуск (из отпуска).

Будут ли затраты фирмы на такой билет обоснованными с точки зрения списания их в расчет налога на прибыль? И не следует ли признать их облагаемым НДФЛ доходом работника? А если следует, то нужно ли начислять на них страховые взносы? Ведь фактически сотрудник добрался до места отпуска либо вернулся из него домой за счет компании.

И налоговики могут посчитать, что в этом случае работодатель компенсировал ему не командировочные расходы, а стоимость проезда к месту отпуска или обратно.

У Минфина есть свои ответы на первые два вопроса. На уплате НДФЛ в финансовом ведомстве настаивают, а вот исключать стоимость билета из расчета налога на прибыль не намерены.

Дело в том, что для одного налога финансовое ведомство считает стоимость билета доходом сотрудника, а для другого — компенсацией ему командировочных расходов, причем не смущаясь такой нестыковки, излагает все это в рамках одного Письма (от 1 апреля 2009 г. N 03-04-06-01/74). Казалось бы, вполне выгодная для фирмы позиция, ведь налог на доходы физлиц она платит не из своих средств, а удерживает из зарплаты работника. Однако выгодна она только на первый взгляд — без последствий противоречить самим себе могут, увы, только чиновники.

То выгода, то не выгода

В Минфине долгое время утверждали, что, возвращаясь из перешедшей в отпуск командировки, работник получил выгоду в натуральной форме в виде оплаты за него проезда от места отдыха домой. Тем временем экономическую выгоду в денежной и натуральной форме ст. 41 Налогового кодекса признает доходом. Оплата за работника товаров (работ, услуг) относится к его облагаемым НДФЛ доходам (пп. 1 п.

2 ст. 211 НК). Потом Минфин на время смягчил свою позицию и признал, что в некоторых случаях дохода у работника не возникает (Письмо от 5 августа 2008 г. N 03-04-06-01/246). В финансовом ведомстве предложили бухгалтерам самостоятельно оценивать, получил работник выгоду или нет. И привели два примера, когда выгода, по их мнению, есть.

Так, если отпуск был длиннее командировки, налоговики сочтут, что настоящей целью поездки был отдых, а не выполнение служебного задания, а значит, с возмещаемой работнику стоимости билета нужно удержать НДФЛ. К тому же выводу они придут, если командировка не связана с трудовыми обязанностями работника.

В Письме Минфин специально подчеркнул, что возможность претензий по НДФЛ со стороны налоговиков этими двумя случаями не ограничивается.

Однако в прошлом году разъяснения Министерства финансов вновь стали категоричными: если сотрудник задержался в месте командировки после ее окончания хотя бы на выходные, стоимость обратного билета является в целях НДФЛ его доходом и ее нельзя признать возмещением командировочных расходов (п. 1 Письма от 1 апреля 2009 г. N 03-04-06-01/74).

Впрочем, суды придерживаются противоположной точки зрения (Постановление ФАС Уральского округа от 19 июня 2007 г. N Ф09-3838/07-С2). В июне нынешнего года Минфин слегка отступил и согласился с отсутствием НДФЛ в случаях, когда к командировке добавляются выходные (Письмо от 10 июня 2010 г. N 03-04-06/6-111).

В целях налогообложения прибыли Минфин согласен признать стоимость билета командировочными расходами, списываемыми в расчет налоговой базы (пп. 12 п. 1 ст. 264 НК). В финансовом ведомстве считают их обоснованными по той причине, что затраты на проезд к месту командировки и обратно фирма понесла бы в любом случае — неважно, каков был срок поездки и задержался там работник на отдых или нет (п.

2 Письма от 1 апреля 2009 г. N 03-04-06-01/74). Почему в понимании Минфина этот аргумент «не работает» для НДФЛ, остается загадкой. Хотя именно это обстоятельство исключает наличие выгоды у работника. Бухгалтеру, очевидно, легче удержать из очередных выплат сотруднику НДФЛ со стоимости билета, чем спорить с налоговой инспекцией.

Однако упростив себе таким образом задачу, можно завести фирму в ловушку — не исключено, что ей придется потратиться по другим налоговым статьям.

Ведь тем самым бухгалтер признает стоимость билета доходом работника, выплаченным в рамках трудовых отношений (Минздравсоцразвития считает таковым все выплаты работающим по трудовым договорам, даже те, которые в них непосредственно не названы, — Письмо от 16 марта 2010 г. N 589-19). А это автоматически повлечет необходимость начислить на него страховые взносы (п. 1 ст. 7 Закона от 24 июля 2009 г. N 212-ФЗ), в то время как компенсация командировочных взносами не облагается (п. 2 ст. 9 того же Закона), и заодно поставит под вопрос списание стоимости билета в расчет налога на прибыль, против которого Минфин в общем случае не возражает. Потому что, удержав НДФЛ, бухгалтер подтвердит, что это не командировочные, а оплата личных расходов работника, с включением которых в расчет налогооблагаемой прибыли инспекторы вряд ли согласятся (сославшись на п. п. 16 и 29 ст. 270 НК).

Не облагать страховыми взносами Минздравсоцразвития согласно только те безвозмездные передачи работникам, которые оформлены договором дарения в письменной форме и не предусмотрены трудовым договором (Письмо от 5 марта 2010 г. N 473-19). Напомним, по Гражданскому кодексу письменными должны быть все заключаемые организациями договоры дарения на сумму более 3000 руб. (п. 2 ст.

574 ГК). А взносами не облагаются подарки общей суммой до 4000 руб. в год (ст. 7 Закона N 212-ФЗ). Редкий железнодорожный билет, и уж тем более авиа-, укладывается в эти рамки. Однако при наличии договора дарения учесть стоимость билета в расходах будет уже невозможно.

То есть уйдя таким образом от страховых взносов, опять приходим к невозможности уменьшить базу по налогу на прибыль.

Маскировка командировкой

Чтобы не ввязываться в споры с инспекторами, в некоторых компаниях пускаются на маленькую хитрость. Поскольку добро на проведение отпуска в месте командировки работник получает у руководства заранее, то еще на этом этапе принимают некоторые меры.

Договариваются с работником, что отпуск будет оформлен как часть командировки, а вместо отпускных ему будет начислен за это время средний заработок. Ведь в налоговых целях днями начала и конца командировки Минфин считает даты, указанные в приказе о ней.

Если руководство не желает дарить сотруднику суточные за дни отпуска под видом командировки, то их сумма впоследствии будет удержана из выплат по трудовому договору под каким-нибудь «благовидным» предлогом (например, как уменьшение премии). Дни фактического отдыха в командировке нужно впоследствии отработать.

Обычно в таких случаях сотрудник по возвращении берет отпуск за свой счет, а на деле ходит на работу и выполняет свои обязанности.

Источник: http://www.pnalog.ru/material/komandirovki-otpusk-ndfl-strahovye-vznosy-nalog-pribyl

Возмещение расходов на проезд, если место отпуска и командировки совпадают

Как оплатить проезд в командировку сотруднику, если он приступает к выполнению служебного задания сразу после отпуска, а место командировки и отпуска совпадает? Например, человек едет на две недели в отпуск в Сочи, а через две недели его отправляют в Сочи на 3 дня в командировку на конференцию. Можно ли оплатить проезд в командировку, если сотрудник не возвращался домой?

В рассматриваемой ситуации работнику с согласия работодателя могут быть возмещены расходы на проезд к месту командировки, несмотря на то, что дата билета на проезд к месту командировки не будет совпадать с датами в приказе о командировке.

При оценке целесообразности затрат нужно исходить из того, что расходы сотрудника на проезд к месту командировки были бы понесены в любом случае, в данном случае сотрудник направился к месту командировки раньше срока с целью проведения отпуска.

Обоснование

1. Из рекомендации

Нины Ковязиной, заместителя директора департамента образования и кадровых ресурсов Минздрава России

Как возместить расходы на проезд в командировку транспортом общего пользования

Состав расходов

Организация обязана возместить сотруднику:

- расходы на проезд до места командировки и обратно;

- расходы по проезду из одного населенного пункта в другой (если сотрудник командирован в несколько организаций, расположенных в разных населенных пунктах).

В состав этих расходов входят:

- стоимость проездного билета на транспорт общего пользования (самолет, поезд и т. д.);

- стоимость услуг по оформлению проездных билетов;

- расходы на оплату постельных принадлежностей в поездах;

- стоимость проезда до места (вокзал, пристань, аэропорт) отправления в командировку (от места возвращения из командировки), если оно расположено вне населенного пункта, где сотрудник работает.

Об этом сказано в пунктах 11, 12, и 22 Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749.

Кроме того, при покупке билетов сотрудник может оплатить полис добровольного страхования пассажиров. Такие затраты работодатель возмещать не обязан. Однако вправе это сделать, если компенсация этих расходов предусмотрена локальными документами (например, коллективным договором или Положением о командировках). Это следует из статьи 168 Трудового кодекса РФ.

При направлении сотрудника в загранкомандировку ему также дополнительно возмещаются расходы:

- на оформление загранпаспорта (визы, других выездных документов);

- на оформление обязательной медицинской страховки;

- по уплате обязательных консульских и аэродромных сборов;

- по уплате сборов на право въезда или транзита автомобиля;

- по уплате иных обязательных платежей и сборов.

Это следует из пункта 23 Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749.

Если до места командировки можно добраться разными видами транспорта, руководство организации вправе по своему выбору оплатить сотруднику один из них.

Например, чтобы командировка обошлась дешевле, заложить в сумму аванса стоимость проезда на поезде, а не на самолете. Обязанности оплатить проезд в командировку на определенном виде транспорта в законодательстве не предусмотрено (ст.

168 ТК РФ, Положение, утвержденное постановлением Правительства РФ от 13 октября 2008 г. № 749).

Отсутствие подтверждающих документов

Если по возвращении из командировки сотрудник не представит документы, подтверждающие его расходы на проезд, руководитель организации может принять одно из двух решений: 1) не возмещать расходы на проезд;

2) возместить расходы на проезд в определенной сумме.

Порядок такого возмещения необходимо прописать в локальном документе организации. Например, в положении о командировках.

Данный вывод следует из статьи 168 Трудового кодекса РФ и Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749.

Основанием для оплаты является заявление командированного сотрудника, составленное в произвольной форме. В заявлении следует указать:

- дату и время выезда в командировку;

- вид транспортного средства;

- стоимость билета (на основании справки, подтверждающей факт покупки билетов и их стоимость);

- причину утраты документов и т. п.

На заявлении руководитель организации должен указать сумму компенсации (или сделать отметку об отказе в возмещении расходов). После этого сотрудник прилагает заявление к авансовому отчету и передает его в бухгалтерию.

Главбух советует: чтобы избежать разногласий, не стоит полностью отказывать в возмещении расходов сотрудникам, которые потеряли подтверждающие документы.

В локальном документе организации можно прописать полный отказ в возмещении командировочных расходов, если сотрудник не принес подтверждающие документы (или если они составлены неправильно). Но делать это рискованно.

Дело в том, что существуют правила возмещения неподтвержденных расходов для организаций госсектора. Например, федеральные учреждения в этом случае возмещают сотруднику расходы в размере минимальной стоимости проезда:

- железнодорожным транспортом – в плацкартном вагоне пассажирского поезда;

- водным транспортом – в каюте X группы морского судна регулярных транспортных линий и линий с комплексным обслуживанием пассажиров, в каюте III категории речного судна всех линий сообщения;

- автомобильным транспортом – в автобусе общего типа.

Об этом сказано в подпункте «в» пункта 1 постановления Правительства РФ от 2 октября 2002 г. № 729.

Локальные нормативные акты организации не могут ставить ее сотрудников в худшее положение, чем это установлено законодательством.

Даже если конкретные правила на сотрудников коммерческой организации не распространяются, как в данной ситуации.

Поэтому локальный акт, в котором возмещение командировочных затрат, не подтвержденных документами, запрещено, суд может признать недействующим (ст. 8 ТК РФ).

Добавим, что возмещать суточные за время проживания и расходы на него все равно необходимо.

2. Из рекомендации

АндреяКизимова, заместителя директора департамента налоговой и таможенно-тарифной политики Минфина России

Как учесть при налогообложении расходы на проезд в командировку транспортом общего пользования. Организация применяет общую систему налогообложения

Состав расходов

Налог на прибыль и НДФЛ: даты в документах не совпадают

Ситуация: как учесть при расчете налога на прибыль и НДФЛ расходы на служебную поездку, если указанные в билете даты не совпадают с датами в приказе о командировке

При расчете налога на прибыль затраты на проезд включите в состав расходов.

Но только если более ранний выезд сотрудника в командировку (задержка выезда из командировки) произошел с разрешения руководителя, которое подтверждает целесообразность выбытия в командировку (из командировки) в более раннюю или позднюю дату.

Целесообразность можно подтвердить, например, тем, что из-за отсутствия билетов выбыть из места командировки в срок было невозможно. Или покупка билета на более позднюю (раннюю) дату позволила сократить расходы на проезд. При этом соответствующее разрешение руководителя следует оформить письменно (например, приказом).

Причиной задержки может стать, например, и то обстоятельство, что сразу после командировки сотрудник уходит в отпуск и проводит его в месте командировки или просто остается на выходные.

По этому поводу представители Минфина России отмечают следующее.

При оценке целесообразности аналогичных затрат нужно исходить из того, что расходы человека на проезд из места командировки были бы понесены в любом случае, независимо от срока, проведенного сотрудником в месте назначения.

А значит, расходы на обратный билет можно учесть при налогообложении прибыли, даже если сотрудник задержался в месте командировки по причине отпуска или выходного (при условии, что они произведены с разрешения руководителя, подтверждающего целесообразность этих расходов).

Такие выводы следуют из положений статьи 252 Налогового кодекса РФ и писем Минфина России от 20 июня 2014 г. № 03-03-РЗ/29687, от 26 августа 2013 г. № 03-03-06/1/34813, от 3 сентября 2012 г.

№ 03-03-06/1/456, от 20 сентября 2011 г. № 03-03-06/1/558, ФНС России 20 августа 2014 г.

№ СА-4-3/16564(размещено на официальном сайте ФНС России в разделе «Разъяснения ФНС России, обязательные для применения»).

В отношении удержания НДФЛ с расходов на проезд учтите следующее.

По общему правилу компенсация документально подтвержденных расходов на проезд сотрудника до места командировки и обратно НДФЛ не облагается (абз. 10 п. 3 ст. 217 НК РФ).

Однако, если сотрудник возвращается из командировки позднее даты, которая установлена в приказе о направлении в командировку, оплата его проезда в некоторых случаях не может рассматриваться как компенсация расходов, связанных со служебной командировкой.

Так, если сотрудник возвращается из командировки значительно позже установленной даты (в т. ч. если он проводит в месте командировки отпуск), со стоимости обратного билета удержите НДФЛ. В этом случае организация оплачивает за сотрудника проезд от места отдыха (отпуска) до места работы.

Следовательно, оплата стоимости проезда не может рассматриваться как компенсация расходов, которые связаны со служебной командировкой. В такой ситуации у сотрудника возникает экономическая выгода, а значит, со стоимости обратного билета нужно удержать НДФЛ (ст. 41, подп. 1 п. 2 ст. 211 НК РФ).

Аналогичные выводы следуют из писем Минфина России от 8 ноября 2013 г. № 03-03-06/1/47813 и от 3 сентября 2012 г. № 03-03-06/1/456.

Если же сотрудник остается в месте командировки непродолжительное время (например, на выходные или праздничные нерабочие дни), то оплата проезда от места проведения командировки (отдыха) до места работы к возникновению экономической выгоды не приводит. В этом случае удерживать НДФЛ со стоимости билета не нужно.

Такие же правила применяются и в случае, когда сотрудник убывает в командировку ранее даты, указанной в приказе. Например, для того, чтобы подготовиться к выполнению задания в месте командировки.

Аналогичные выводы следуют из писем Минфина России от 20 июня 2014 г. № 03-03-РЗ/29687, от 7 августа 2012 г. № 03-04-06/6-221, от 16 августа 2010 г. № 03-03-06/1/545, от 10 июня 2010 г. № 03-04-06/6-111.

Источник: https://www.Zarplata-online.ru/qa/141224-qqbss-15-m12-vozmeshchenie-rashodov-na-proezd-esli-mesto-otpuska-i-komandirovki-sovpadayut

Командировка сотрудника с последующим отпуском

Подскажите , пожалуйста , ответ на следующий вопрос: Сотрудник оформил командировку на 7 марта 2014 в Москву, а с 8 марта по 15 марта он собрался оформить отпуск.

Каким образом должны оплачивать командировку если он из Москвы летит дальше и прилетает только 15 марта.

Как оплачивать суточные и проезд по командировке в обе стороны? Не будет ли в данный момент считаться, что сотрудник превысил свои служебные полномочия и оплатил частично отпуск за счет бюджетных средств?

Проезд в командировку учреждение оплатить обязано. В соответствии с приведенным материалом учреждение должно оплатить сотруднику и обратный проезд из командировки из города Москвы до места работы, даже учитывая то, что с места командировки он уехал в отпуск.

Так как расходы на проезд сотрудника из места командировки учреждением были бы понесены в любом случае, независимо от срока возвращения сотрудника из г.Москва. Поэтому оплата проезда из командировки в данной ситуации будет правомерной и не является превышением своих служебных полномочий.

Однако в данном случае с суммы оплаты проезда из командировке учреждению необходимо удержать НДФЛ. Суточные за однодневную командировку и за время отпуска (с 8-го по 15 марта) не выплачивайте.

Об ос нование данной позиции приведено ниже в материалах Системы Главбух

1. Ситуация: Полагаются ли сотруднику суточные при однодневной командировке по России

Иногда сотрудника направляют в местность, откуда он каждый день может возвращаться к своему постоянному местожительству.

Вопрос о целесообразности ежедневного возвращения сотрудника решает руководитель организации. При этом он должен учесть:*

- удаленность места командировки от местожительства сотрудника;

- условия транспортного сообщения;

- характер выполняемого задания;

- необходимость создания сотруднику условий для отдыха.*

Обязанность организации оплачивать командированным сотрудникам дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные), предусмотрена статьей 168 Трудового кодекса РФ.

Однако при командировках по России в местность, откуда сотрудник имеет возможность ежедневно возвращаться к месту постоянного жительства, суточные не выплачиваются. Это предусмотрено пунктом 11 Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749.

Аналогичное правило содержит пункт 15 Инструкции Минфина СССР, Госкомтруда СССР и ВЦСПС от 7 апреля 1988 г. № 62.

Таким образом, при однодневной командировке по России суточные сотруднику не положены.*

В то же время статьей 168 Трудового кодекса РФ предусмотрено, что при направлении сотрудника в командировку организация обязана возмещать ему не только суточные, но и расходы на проезд, на наем жилого помещения, а также иные расходы, произведенные с разрешения или с ведома работодателя.

Поэтому запрет на выплату суточных при однодневной командировке не лишает организацию права возместить сотруднику понесенные им иные расходы, связанные с выполнением трудовой функции (при условии что они подтверждены первичными документами).

Главное, чтобы сотрудник получил разрешение работодателя на такие затраты, а порядок их возмещения был установлен коллективным договором или локальным нормативным актом.*

Аналогичные выводы следуют из пункта 1 письма Минтруда России от 28 ноября 2013 г. № 14-2-242.

Из рекомендации «Как рассчитать суточные»

Сергей Разгулин

действительный государственный советник РФ 3-го класса

2. Ситуация: Как учесть при расчете налога на прибыль расходы на проезд, если указанные в билете даты не совпадают с датами в командировочном удостоверении. Командировка организована в рамках деятельности, приносящей доход, и оплачена за счет средств от этой деятельности

При расчете налога на прибыль расходы на проезд можно включить в состав расходов.

Но только если более ранний выезд сотрудника в командировку (задержка выезда из командировки) произошел с разрешения руководителя, подтверждающего целесообразность выбытия в командировку (из командировки) в более раннюю (позднюю) дату.

Источник: https://www.budgetnik.ru/qa/16729-komandirovka-sotrudnika-s-posleduyushchim-otpuskom