Пример заполнения 6 НДФЛ за полугодие 2017

Сдача форма 6-НДФЛ в 2017 году является обязательной. К такому обязательству ФНС обязала всех юридических лиц, которые оплачивали труд наемных работников. Более того такая форма является своего рода дополнением к другой форме 2-НДФЛ, которая также сдается всеми налоговыми агентами.

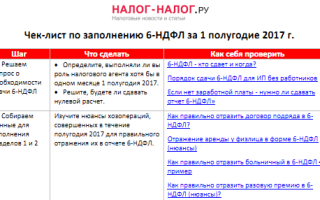

Пример заполнения 6 НДФЛ за полугодие 2017 года можно найти, как в интернете, так и в любом отделении ФНС. Более того, имея перед глазами пример заполнения можно без труда заполнить любую форму налоговой отчетности.

Также следует заметить, что формы 6-НДФЛ и 2-НДФЛ по содержанию схожи с друг другом. Дело в том, что форма 2-НДФЛ заполняется по каждому сотруднику в отдельности, в то время, как 6-НДФЛ представляет собой общие сведения по выплатам заработной платы наемным сотрудникам, компании в целом.

Форма 6-НДФЛ, в 2017 году сдается 4 раза, а именно:

- За первый квартал до 30 апреля 2017г.

- За первое полугодие 2017 года до 31 июля

- За 9 месяцев до 31 октября;

- За год до 1 апреля 2017 года.

Заполнение титульного листа

Первое на что следует обратить внимание при заполнении титульного листа это ИНН и КПП. Впрочем, на каждой странице формы 6-НДФЛ необходимо заполнить ИНН И КПП.

Также следует заметить, что заполнение строк начинается слева на право, а если в строке остались еще пустые ячейки, то в них необходимо поставить прочерк.

После указания в шапке документа ИНН и КПП, необходимо прописать номер корректировки. В случае если форма подается первый раз прописывается 000.

Затем прописывается код периода. Кодирование периода прописано в Приложении к форме 6-НДФЛ. Первому кварталу соответствует код 21. А если речь идет о реорганизации компании, то необходимо указать код под номером 51.

Налоговый период в данном случае является — 2017.

Код налогового органа, в который предоставляется форма можно узнать, либо в самом отделении, либо на сайте ФНС.

Код места нахождения, который необходимо указать в следующей строке, указаны в Приложении №2, где прописано, что все предприятия по месту нахождения должны указать код – 212. Индивидуальный предприниматель должен указать код по месту жительства – 120.

Впрочем, следует указать, что у отдельных лиц, которые связаны с:

- Адвокатурой

- Нотариальной деятельностью

- Обособленными подразделениями российских компаний

- Обособленными подразделениями иностранных компаний.

В следующей строке необходимо указать полное наименование организации.

Следующим прописывается общероссийский классификатор территорий муниципальных образований. Его можно найти либо на сайте ФНС в приложениях, либо на любой другой форме, поданной ранее.

Номер основного ОКВЭДа можно найти в учредительных документах.

Наконец, прописывается полное ФИО того, кто подает форму. Если вместо директора предприятия подача осуществляется бухгалтером или иных доверенным лицом, необходимо приложить нотариальную доверенность.

- Строка 010 – ставка налога 13%

- 020 – сумма начисленного дохода просчитывается в общем в период за первое полугодие 2017 года.

- 030 – сумма налоговых вычетов. Под данную категорию, к примеру, попадают вычеты за несовершенных детей. К примеру, вычет составляет 4000 рублей * 6 месяцев получаем 24 000 рублей. Значит в строке 030 пишем 24 000.

- 040 – Прописывается сумма исчисленного налога на доход физических лиц. Для просчета необходимо из показателя строки 020 вычесть показатель строку 030 и умножить 13%.

- В строке 045 указываются вычеты по дивидендам.

- А в 050 строке фиксированный авансовый платеж.

- 060 – количество сотрудников компании, которые получили доход.

- 070 – здесь необходимо указать фактически уплаченный НДФЛ, то есть из показателя строки 040 необходимо вычесть НДФЛ за июньскую заработную плату сотрудников.

- В Разделе № 2 необходимо прописать конкретные даты полученного дохода и сумму фактически полученного дохода.

Итак, представим, что компания Х в первом полугодии 2017 года перечислила своим сотрудникам в счет заработной платы 1 500 000 рублей. Фиксируем цифру в строке 020.

Причем, 8 400 рублей было перечислено сотруднику Егорову в счет выплат за его несовершеннолетнюю дочь. Эту информацию необходимо отразить в строке № 030.

Получаем, что сумма начисленных налогов за первое полугодие 2017 года равняется 193 908. Данная цифра указана в строке 040.

Для этого (1500000-8400) *13%

Так как дивиденды в данной компании не выплачиваются, а авансовые платежи, также не были начислены, то в строке 045 и 050 ставим прочерки.

Всего компания состоит из 10 человек, отражаем данный факт в строке 060.

А в строке 070 укажем фактический НДФЛ. То есть за вычетом июльской заработной платы. А это 161 590 рублей.

31 марта была выплачена заработная плата за март в размере 250 000. А 7 апреля уплачен налог, также за март.

Соответственно, 30.04. была начислена заработная плата за апрель, также в размере 250 000. А значит и сумма удержанного налога будет также равняться 32 318 рублей.

Заработная плата за май и вычеты за налог будут соответствовать прошлым. А вот, начисления за июль уйдут уже в следующую отчетность, за 9 месяцев.

Все, теперь ставим дату и подпись.

Выводы

- 6- НДФЛ к сдаче обязателен.

- Сдается 6-НДФЛ 4 раза в год.

- Способ заполнения бланка может быть разный. Вручную или машинописным текстом.

- Бланк сдается в ФНС.

- Для заполнения понадобиться учредительные документы компании и данный по выплаченной заработной плате.

Источник: https://cryptopilot.ru/primer-zapolneniya-6-ndfl-za-polugodie-2016.html

6-НДФЛ за первое полугодие 2018 года: пример заполнения

6-НДФЛ за 2 квартал 2018 года — обязательный отчет для тех работодателей, кто работает с привлечением наемного персонала. Рассмотрим назначение и порядок заполнения этой формы, а также расскажем о сроках сдачи 6-НДФЛ за первое полугодие 2018 года.

Зачем нужна форма 6-НДФЛ

Практически все бизнесмены пользуются услугами наемных работников и выплачивают им вознаграждение. Исключением являются только ИП, ведущие свое дело самостоятельно. Все остальные владельцы бизнеса платят зарплату наемным сотрудникам. Следовательно, они выполняют обязанности налогового агента по НДФЛ и должны предоставлять соответствующие отчеты. Один из таких отчетов — форма 6-НДФЛ.

До 2016 года данные для ФНС РФ предоставлялись налоговыми агентами только один раз в год в формате 2-НДФЛ. С 2016 года появилось важное нововведение — квартальная форма 6-НДФЛ. Она была введена приказом ФНС от 14.10.

2015 N ММВ-7-11/450@ (далее — приказ № 450). В отличие от «персонифицированного» ежегодного отчета в новую форму включают информацию об удержании и перечислении платежей по компании в целом.

Основная цель введения отчета — усиление контроля за налоговыми агентами.

Кто обязан сдавать 6-НДФЛ

Обязанность касается абсолютно всех налоговых агентов по НДФЛ, как организаций, так и физлиц (ИП, адвокатов, нотариусов). Таким образом, сдавать отчет должны все те, кто выплачивает облагаемые доходы физлицам. Причем отчет нужно сдавать не только при наличии выплат, но и по факту начисления зарплаты в отчетном периоде, даже если ее выплата будет произведена позднее.

Титульный лист

Этот раздел посвящен общей информации о субъекте, предоставляющем отчет и параметрам самой формы:

- Коды ИНН и КПП. Если отчитывается «обособка», то КПП приводим для того региона, где оно зарегистрировано. Если отчитывается физлицо, то КПП будет отсутствовать.

- Номер корректировки. Если самим плательщиком или проверяющими будут обнаружены ошибки в сданном отчете, то нужно отправить исправленную версию. Для того чтобы можно было отличить первоначальную версию и последующие исправления, и служит данное поле. Для первичного варианта в нем проставляем «000», затем, при наличии уточненок — «001», «002» и т. д.

- Период предоставления (код). Здесь закодирован период, за который сдают эту ежеквартальную форму. Коды берутся из приложения 1 к Порядку заполнения, утв. приказом № 450 (далее — Порядок).

Отчеты, предоставляемые в связи с ликвидацией (реорганизацией) компании, кодируют отдельно. Период в этом случае соответствует дате ликвидации (реорганизации).

Для обычного отчета за полугодие нужно вставить код 31. Если же компания была ликвидирована, например, в мае, то отчет тоже считается предоставленным за полугодие.

Но в этом случае проставляют специальный «ликвидационный» код 52.

- Налоговый период (год). Здесь укажите отчетный год в четырехзначном формате.

- Предоставляется в налоговый орган (код). Приводим четырехзначный код налоговой инспекции, в которую сдается отчет.

- По месту нахождения (учета) (код). Это поле отчета показывает, на каком основании налоговый агент предоставляет форму в данное подразделение ФНС. Коды берут из приложения 2 к Порядку и зависят от категории плательщика. Для физлица это — местожительство, для юрлица — местонахождение, при реорганизации — местонахождение правопреемника.

- Налоговый агент. Приводим сокращенное (при отсутствии — полное) наименование организации. Для физлица — ФИО без сокращений.

- Форма реорганизации (ликвидации) (код) и ИНН/КПП реорганизованной организации. Эти поля заполняют, если отчет сдает правопреемник ликвидированной компании. Код выбирают из приложения 4 к Порядку, он указывает на форму реорганизации (ликвидации).

- Код ОКТМО. Вносим код того муниципального образования, где находится (проживает) налоговый агент.

- Телефон для связи.

- Информация о количестве листов самого отчета и (при наличии) прилагаемых документов.

- Подпись ответственного лица с расшифровкой. Это может быть сам налоговый агент, его правопреемник или представитель. В последнем случае необходимо еще привести реквизиты доверенности.

- Дата подписания отчета.

- Блок, заполняемый сотрудником ФНС. В него включена основная информация о предоставлении отчета:

- формат предоставления;

- количество листов;

- дата принятия;

- регистрационный номер.

Раздел 1 «Обобщенные показатели»

Как и следует из названия, этот раздел посвящен сводной информации о суммах дохода и налога по всем физическим лицам, которым налоговый агент проводил выплаты. Данные заносят нарастающим итогом с начала года.

Раздел состоит из двух блоков. Первый (стр. с 010 по 050) оформляют по каждой из ставок: если выплачены доходы, облагаемые по нескольким ставкам, то стр. 010-050 повторяют столько раз, сколько ставок применяется. В случае необходимости раздел может состоять из нескольких страниц.

Стр. 060-090 показывают сводную информацию по всем ставкам и заполняют один раз. Если раздел состоит из нескольких страниц, то стр. 060-090 должны располагаться на первой из них.

Теперь подробно рассмотрим оформление каждой из строк раздела:

- Стр. 010 содержит налоговую ставку, по которой будет заполняться информация в данном блоке. Далее по стр. 020-050 следует в каждом блоке заносить суммы, относящиеся именно к этой ставке.

- Стр. 020 показывает общую сумму начисленного дохода.

- В стр. 025 приводим суммы дивидендов.

- Стр. 030 показывает суммы различных вычетов по подоходному налогу, предусмотренных НК РФ.

- Стр. 040 содержит сумму исчисленного налога.

- В стр. 045 из нее выделяют налог с дивидендов.

- В стр. 050 показываем суммы фиксированных авансовых платежей по подоходному налогу. Их вносят иностранные граждане, работающие по найму на территории РФ (ст. 227.1 НК РФ). Здесь нужно обратить внимание на то, что сумма по стр. 050 не должна превышать значение стр. 040. Если это произошло — значит при начислении или при оформлении самой формы возникла ошибка.

- Стр. 060 показывает информацию о количестве физлиц, получивших доход за отчетный период. Если кто-либо из работников был уволен, а затем принят в течение периода, то показатель строки корректировать не нужно.

- В стр. 070 суммируют весь удержанный за период налог.

- В стр. 080 приводят сумму налога, которую агент должен был удержать в течение периода, но не смог это сделать.

- Стр. 090 включает сведения о суммах, возвращенных налогоплательщикам в соответствии с требованиями ст. 231 НК РФ.

Раздел 2

Этот раздел позволяет налоговикам проверить, насколько своевременно налоговый агент исполняет свои обязанности. Он состоит из нескольких блоков, каждый из которых соответствует одной установленной дате перечисления.

В разделе 2 обозначьте информацию только по тем выплатам, для которых в течение отчетного периода наступает срок уплаты. Если по доходам, выплаченным в одну дату, имеются различные сроки, то на каждый из них оформляют свой блок.

Каждый блок состоит из пяти строк. Рассмотрим подробнее, как их следует оформлять:

- Стр. 100 фиксирует дату получения дохода (ее берем из ст. 223 НК РФ). Например, при выплате зарплаты — последний день расчетного месяца.

- В стр. 110 фиксируют дату удержания налога с дохода.

- Стр. 120 содержит дату, которую НК РФ определяет для перечисления в бюджет. В большинстве случаев, в т. ч. и при выдаче заработной платы, это день, следующий за днем выплаты вознаграждения (п. 6 ст. 226 НК РФ). Но для отдельных видов выплат могут быть установлены и другие условия. Например, при оплате больничных и отпускных платеж нужно провести не позднее последнего числа месяца, в котором была выплата.

- В стр. 130 отразите сумму дохода, которая получена в дату, содержащуюся в стр. 100 (включая НДФЛ). Если получатель дохода имеет право на вычеты, то их не нужно исключать из строки 130.

- В стр. 140 приводят сумму налога, удержанную в дату, обозначенную в стр. 110.

Отражение «переходных» выплат

Много вопросов у налогоплательщиков вызывает занесение в форму «переходных» выплат. Речь идет о тех ситуациях, когда доход выплачивается в одном отчетном периоде, а налог подлежит перечислению в другом. Например, зарплата за март 2018 г. выплачена 10.04.2018.

В этом случае в отчете за 1 квартал мартовская зарплата будет отражаться только в разделе 1:

- В стр. 020 — сумма начисленной зарплаты.

- В стр. 040 — налог с этой суммы.

Вся остальная информация уже попадет в отчет за первое полугодие 2018 года:

- В стр. 70 разд. 1 — сумма удержанного налога.

Источник: https://blogkadrovika.ru/6-ndfl-za-2-kv-2018-primer-zapolneniya/

О новом варианте заполнения формы 6-ндфл и ошибках при ее заполнении

Автор: Зобова Е. П., редактор журнала

За налоговый период 2017 года форма 6‑НДФЛ представляется в обновленном варианте. О том, что изменилось в этой форме отчетности по НДФЛ, а также об ошибках, встречающихся при ее заполнении, читайте в данном материале.

Срок вступления в силу обновленной формы 6‑НДФЛ

Недавно был подписан Приказ ФНС России от 17.01.2018 № ММВ-7-11/18@[1]. Документ вносит изменения в форму 6‑НДФЛ[2], которая действует в первоначальном виде с 2016 года.

Налоговые агенты должны отчитаться по обновленной форме 6‑НДФЛ за налоговый период 2017 года. Сделать это нужно не позднее 2 апреля 2018 года (п. 2 ст. 230 НК РФ).

Изменения формы 6‑НДФЛ

Изменения внесены в титульный лист, порядок заполнения и представления, а также формат представления формы 6‑НДФЛ. Разделы 1 «Обобщенные показатели» и 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» остались в неизменном виде.

Титульный лист

Титульный лист формы 6‑НДФЛ не просто скорректирован, а заменен на новый вариант. По сравнению с действующей редакцией формы 6‑НДФЛ в титульный лист внесены следующие изменения:

- штрихкод 15201027 заменен штрихкодом 15202024;

- для организаций – крупнейших налогоплательщиков ИНН и КПП по месту нахождения организации указываются согласно свидетельству о постановке на учет российской организации в налоговом органе по месту нахождения (5‑й и 6‑й разряды КПП – 01);

- введены реквизиты при реорганизации или ликвидации организации;

- совершены другие уточняющие поправки.

Что касается реорганизации или ликвидации организации, то введены следующие поля:

- «Форма реорганизации (ликвидация) (код)»;

- «ИНН/КПП реорганизованной организации».

Организация-правопреемник представляет в налоговый орган по месту своего нахождения (по месту учета в качестве крупнейшего налогоплательщика) форму 6‑НДФЛ за последний период представления и уточненные расчеты за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) с указанием в титульном листе (стр. 001) по реквизиту «по месту нахождения (учета) (код)» кода 215 или 216, а в верхней его части – ИНН и КПП организации-правопреемника. В строке «налоговый агент» отражается наименование реорганизованной организации или обособленного подразделения реорганизованной организации.

По строке «ИНН/КПП реорганизованной организации» прописываются ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения (по месту учета в качестве крупнейшего налогоплательщика) или по месту нахождения обособленных подразделений реорганизованной организации.

Коды форм реорганизации и ликвидации организации (обособленного подразделения) приведены в приложении 4 к Порядку заполнения формы 6‑НДФЛ.

В случае если представляемый в налоговый орган расчет не является расчетом за реорганизованную организацию, по строке «ИНН/КПП реорганизованной организации» указываются прочерки.

Отметим, что согласно п. 3.5 ст.

55 НК РФ при прекращении организации путем ликвидации или реорганизации (прекращении физическим лицом деятельности в качестве индивидуального предпринимателя) последним налоговым (расчетным) периодом для такой организации (такого индивидуального предпринимателя) является период времени с начала календарного года до дня государственной регистрации прекращения организации в результате ликвидации или реорганизации (утраты силы государственной регистрации физического лица в качестве индивидуального предпринимателя).

В связи с вышесказанным до завершения ликвидации (реорганизации) организация представляет в налоговый орган по месту своего учета расчет по форме 6‑НДФЛ за период времени от начала года до дня завершения ликвидации (реорганизации) организации.

Представление правопреемником расчета по форме 6‑НДФЛ за реорганизованную организацию действующей редакцией НК РФ не предусмотрено (Письмо УФНС по г. Москве от 10.01.2018 № 13‑11/001299@).

Источник: https://www.audar-press.ru/primer-zapolnenia-6-ndfl

Последние разъяснения о порядке заполнения формы 6-НДФЛ

Автор: Е. В. Давыдова

Журнал «Оплата труда в государственном (муниципальном) учреждении» №7/2017

Сейчас наступила очередная пора, когда организациям необходимо представлять в налоговую инспекцию по месту своего учета расчет по форме 6-НДФЛ. В статье расскажем об основных ошибках, которые были сделаны в предыдущих периодах, а также представим последние разъяснения контролирующего органа.

В начале напомним, что расчет по форме 6-НДФЛ заполняется на отчетную дату: на 31 марта, 30 июня, 30 сентября и 31 декабря соответствующего налогового периода. При этом:

- раздел 1 расчета заполняется нарастающим итогом за I квартал, полугодие, девять месяцев и год;

- раздел 2 заполняется за соответствующий отчетный период. В нем отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

ОСНОВНЫЕ НЮАНСЫ ЗАПОЛНЕНИЯ РАЗД. 1 ФОРМЫ 6-НДФЛ

В этом разделе указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке.

Отметим, если налоговый агент выплачивал физическим лицам в течение налогового периода (периода представления расчета) доходы, облагаемые налогом по разным ставкам, данный раздел, за исключением строк 060 – 090, заполняется для каждой из ставок налога.

В случае если показатели соответствующих строк раздела не могут быть размещены на одной странице, заполняется необходимое количество страниц.

К сведению:

В форме расчета обязательны для заполнения реквизиты и суммовые показатели. При отсутствии значений по суммовым показателям указывается ноль («0»).

Итак, перечислим строки разд. 1 и укажем, что в них необходимо отобразить:

- строка 010 – ставка НДФЛ, по которой исчислялся налог (например, 13, 15, 30 или 35% в соответствии со ст. 224 НК РФ);

Обратите внимание:

Если организация выплачивала физическим лицам доходы, облагаемые налогом по разным ставкам, строки 010 – 050 необходимо заполнить по каждой ставке НДФЛ. При этом в указанные строки включаются суммарные данные по доходам, облагаемым налогом по конкретной ставке, предоставленным по ним вычетам и исчисленному налогу.

- строка 020 – общая сумма доходов (включая НДФЛ), начисленных всем физическим лицам, по которым заполняется расчет 6-НДФЛ по ставке, указанной в строке 010. В этой строке приводятся все доходы, дата фактического получения которых, определенная по правилам ст. 223 НК РФ, приходится на период, за который составляется расчет;

Обратите внимание:

Источник: http://112buh.com/novosti/2017/poslednie-razieiasneniia-o-poriadke-zapolneniia-formy-6-ndfl/

Инструкция по заполнению 6-НДФЛ за полугодие

В 2016 году для контроля налогообложения был введен новый вид отчета 6-НДФЛ, отображающий совокупный размер НДФЛ начисленного на зарплату всех трудящихся предприятия (налогового агента) и перечисленного в Казну.

Данная отчетность является обязательной и сдается ежеквартально. ИФНС дает множество разъяснений по поводу подготовки 6-НДФЛ за полугодие, но вопросы все-таки остаются.

Наша статья поможет дать подробные разъяснения по заполнению и правильному расчету.

Общие правила

Чтобы узнать, как заполнить 6-НДФЛ за полугодие правильно, не подвергаясь риску сделать ошибку, нужно обратиться за разъяснениями к инструкции. Инструкция содержит обобщающие требования к оформлению и составлению 6-НДФЛ, из них можно выделить следующие правила, соблюдение которых обязательно:

- Поля с текстом и числами заполняются с первой левой ячейки слева направо.

- В пустых клетках ставятся прочерки, также нужно помнить, что в числовых клеточках в крайней левой ставится 0, а во всех остальных прочерки.

- Запрещается использовать двухстороннюю печать формы 6-НДФЛ, если она сдается на бумаге.

- Запрещается использовать чернила, правила заполнения 6-НДФЛ за полугодие подразумевает сдачу отчета на бумаге только в распечатанном виде (на принтере).

При создании документа на компьютере рекомендуется применять шрифт Courier New размером 16 или 18.

Порядок заполнения

При оформлении Титульного листа не возникает больших сложностей, однако, начиная оформлять Раздел 1 и 2 у многих налоговых агентов возникают спорные вопросы. Как правильно отразить суммы начисленного и перечисленного НДФЛ в данных Разделах рассмотрим подробнее ниже.

Перед тем, как сдать 6-НДФЛ за 6 месяцев следует ознакомиться с порядком и инструкцией заполнения отчета. Форма содержит несколько разделов:

- Титульный лист (Страница 001).

- Раздел 1.

- Раздел 2.

В первом Разделе показываются обобщенные сведения по сумме зарплаты за весь отчетный период и сумме начисленных и удержанных с нее налогов.

В Разделе 2 проставляются даты и денежные суммы фактически перечисленных в Казну налогов с физлиц. По общим правилам составления отчет отражает нарастающую сумму за весь период.

То есть раздел 2 6-НДФЛ за полугодие содержит данные по общим суммам полученной зарплаты физлицами и отправленного в Казну НДФЛ за 6 месяцев.

Инструкция заполнения титульного листа

Заполнение данного раздела у работодателя не должно вызвать трудностей, однако, обратим внимание на некоторые нюансы. Когда отчет заполняют предприятия они указывают ИНН и КПП, причем в ИНН в двух ячейках справа ставятся прочерки. Когда речь идет об ИП, в титульном листе заполнение 6-НДФЛ за полугодие должно быть только ячейки с ИНН.

Если отчет сдается первично, в поле корректировочного номера ставятся нули, если отчет корректировался и сдавался повторно, ставится 001. Так, данное поле заполняется в зависимости от счета корректировки (002, 003 и т. д.).

Как указывает инструкция по заполнению 6-НДФЛ за полугодие название компании (работодателя) пишется в сокращенном виде, как предполагает Устав предприятия.

Если по Уставу предприятия сокращений не предусмотрено, значит, компания может написать свое полное название.

Остальные строки первого листа не вызывают особых вопросов, так как это обычные строки, которые заполняются в любой налоговой декларации.

Порядок заполнения 6-НДФЛ за полугодие указывает, что в поле «Период представления» ставится код 31.

Отметим, что если юридическое лицо потерпело реорганизацию, либо закрытие в этой строке указывается иной код – 52 (за полугодие). В строке «Налоговый орган» указывается код контролирующей службы, куда направляется расчет.

В поле «По месту нахождения» проставляется код, который можно определить, обратившись к Приложению 2 Порядка заполнения.

Инструкция по формированию Раздела 1

Как уже отмечалось ранее, расчет 6-НДФЛ за полугодие составляется с учетом нарастающих сумм НДФЛ за 6 месяцев с начала года.

Здесь можно сделать акцент, что если прибыль сотрудников облагалась по различным ставкам налогообложения, значит, расчет подается по каждой ставке отдельно.

При этом начисленные дивиденды прописываются в строке 025, составлять отдельно на них расчет не нужно. Если у предприятия не было выплат по дивидендам, то в строке 025 и строке 045 ставятся нули.

Строка 070 6-НДФЛ за полугодие может отличаться от строки 040, так как вычитание НДФЛ из зарплаты происходит по факту ее получения сотрудниками.

Соответственно выплаты по срокам, установленным на 10 число месяца следующего за месяцем начисления, по отчету за полугодие фактически будет выплачена только 10 июля, значит, и сумма взысканного налога будет отражена в июле. Сумма налога войдет в отчет 6-НДФЛ за 9 месяцев.

Ниже представлен образец заполнения 6-НДФЛ за полугодие по примеру ООО «Керамресурс»:

Инструкция по формированию Раздела 2

Размер дохода, который был начислен работникам, не зависимо от его фактического получения прописывается в полном размере за 6 месяцев. Например, если по установленному сроку выплата зарплаты производится 10 числа, это не влияет на отражение размера зарплаты в первом Разделе. Пример заполнения 6-НДФЛ за полугодие 2016 года охватывает всю сумму за июнь 2016 года.

Сроки сдачи

Срок представления 6-НДФЛ в контролирующий орган установлен на законодательном уровне, это последний день того месяца, который идет следующим за отчетным периодом (квартала).

Соответственно, 6-НДФЛ за полугодие 2016 года направляется инспекторам не позднее 31 июля 2016 года. Но, этот день является выходным (воскресеньем), поэтому срок устанавливается на следующие рабочие сутки – это 1 августа 2016 года.

При несоблюдении сроков сдачи налоговой отчетности к работодателям будет применена система штрафов.

Источник: https://LawCount.ru/nalog/instruktsiya-zapolneniyu-6-ndfl-polugodie/