Счет 91 в бухгалтерском учете: Прочие доходы и расходы

Счет 91 бухгалтерского учета — это активно-пассивный счет «Прочие доходы и расходы», служит для получения информации о расходах и доходах предприятия по деятельности, которая не является основной. С помощью типовых проводок и практических примеров рассмотрим специфику использования счета 91 и особенности учета прочих доходов и расходов.

Счет 91 в бухгалтерском учете

Счёт «Прочие доходы и расходы» является активно-пассивным. По кредиту счёта отражается поступление, а по дебету – учитывается расход:

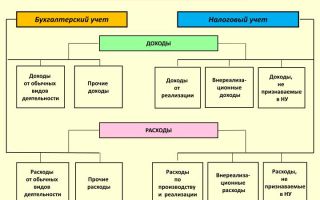

Основные субсчета по 91 счёту представлены на рисунке:

Цель аналитического учёта по 91 счёту – обеспечить возможность определения финансового результат на основе каждого вида дохода и расхода. Следовательно, при классификации доходов и расходов нужно учитывать однородный тип затрат, для обеспечения возможности определения финансового результата по каждой однотипной операции.

Например, суммы по статье «Штрафы, пени по договорным обязательствам» могут быть отнесены как к расходам, так и к доходам, следовательно, можно проанализировать финансовый результат по этой статье. Или, проанализировав статью расходов по оплате услуг кредитных организаций, предприятие сможет увидеть эффективность работы с банком, выгодны ли «продукты» банка предприятию.

Закрытие 91 счета

Все субсчета по счёту «Прочие доходы и расходы» по итогу года: сальдо за декабрь, внутренние записи — должны быть закрыты проводкой на субсчёт 91.09.

Финансовый результат относится на дебет (убыток) или кредит (прибыль) счёта 99 «Прибыли и убытки».

Приведём схематичный пример закрытия 91 счета:

Проводки по 91 счету «Прочие доходы и расходы»

Корреспонденция и основные проводки по 91 счету приведены в таблице:

| Дт | Кт | Описание проводки | Документ-основание |

| 91 | 01 | Списание выбывших объектов ОС по остаточной/первоначальной стоимости. | ОС-1, СП-51 |

| 91 | 02 | Начисление амортизации по ОС, которые сданы в аренду (не предмет деятельности). | Бухгалтерская справка, Амортизационная ведомость |

| 91 | 03/04 | Списание выбывших доходных вложений в материальные ценности (далее – МЦ)/НМА. | Бухгалтерская справка,Акт приёмки-передачи |

| 91 | 07 | Списание оборудования к установке (проданного/переданного безвозмездно) по себестоимости. | Акт приёмки-передачи, Счёт-фактура |

| 91 | 08 | Списание стоимости вложений во ВНА. | Акт приёмки-передачи, Акт на безвозмездную передачу ценностей |

| 91 | 10 | Списание материалов проданных/переданных безвозмездно, (при выбытии ОС-в) по фактической себестоимости. | Акт приёмки-передачи, Счёт-фактура |

| 91 | 11 | Списание стоимости проданных животных (не предмет деятельности). | ТТН (СП-32) |

| 91 | 14/59/63 | Создание резерва на снижение стоимости МЦ/обеспечение вложения в ценные бумаги/по сомнительным долгам.Списание сумм на резервы – обратной проводкой. | Бухгалтерская справка, расчёт бухгалтерии по созданию резерва |

| 91 | 15 | Отражение списания материалов (фактическая себестоимость). | Акт приёмки-передачи, Счёт-фактура |

| 91 | 16 | Списание доли отклонений от учётной стоимости проданных материалов (если отрицательная величина — красное сторно). | Бухгалтерская справка, расчёт бухгалтерии по списанию отклонений |

| 91 | 19 | Списание суммы НДС по проданным материалам (не подлежит возмещению). | Бухгалтерская справка |

| 91 | 20/21/23Получите 267 видеоуроков по 1С бесплатно:/29 | Списание расходов по содержанию производственных мощностей/объектов на консервации. | Бухгалтерская справка, расчёты бухгалтерии |

| 91 | 23 | Списание стоимости услуг вспомогательных производств (при выбытии ОС). | |

| 91 | 28 | Списание стоимости неисправимого брака (работы операционного характера). | |

| 91 | 43 | Списание коммерческих расходов (по продаже ОС, материалов). | |

| 91/19 | 60 | Отражение сумм, начисленных подрядной организацией по выполненным работам/услугам при ликвидации/продаже ОС, иных активов / на сумму НДС. | Счёт-фактура |

| 91 | 60/62/76 | Списывается сумма дебиторской задолженности/долга после истечения срока исковой давности/ никак не взыскать. | ИНВ-17, Бухгалтерская справка, Протокол/ приказ руководителя |

| 91 | 66/67 | Отражение суммы % к уплате за пользование кредитами/займами. | Бухгалтерская справка, Выписка банка по р/счёту |

| 91 | 68 | Начисление НДС (доход от продажи ОС/материалов). | Бухгалтерская справка, расчёт бухгалтерии по НДС |

| 91 | 70/69/10 | Отражение расходов по ликвидации ОС-в. | Наряд на сдельную работу, Акт на списание ценностей |

| 91 | 75 | Отражение расходов (договор простого товарищества). | Бухгалтерская справка-расчёт |

| 91 | 51/76 | Отражение нарушений условий хозяйственных договоров (уплачены/признаны к уплате). | Выписка банка по р/счёту, Счёт-фактура, Бухгалтерская справка |

| 91.0291.01 | 52/60/62/58/…+ 55/67 | Отражение курсовой разницы (отрицательная).Положительная — обратной проводкой. | Акт на переоценку ценностей,Бухгалтерская справка |

| 91 | 73 | Списание стоимости материального ущерба (нереально взыскать, например, отказ суда). | ИНВ-17,Приказ руководителя,Бухгалтерская справка |

| 91 | 76 | Оплата услуг кредитных учреждений/расходы по рассмотрению дел в судах.Прибыль к получению по договору простого товарищества / % по займам, доход по акциям, долям и ценным бумагам/штрафы, неустойки и пени по нарушению условий договоров – обратной проводкой. | Бухгалтерская справка, Извещение/Выписка банка,Счёт-фактура, КО-1 |

| 91 | 79 | Отражение расходов по операциям со структурными подразделениями (на отдельном балансе). Отражение доходов – обратная проводка. | Счёт-фактура, Авизо |

| 91 | 81 | Разница между фактическими затратами (выкуп акций/долей) и номинальной стоимостью (собственных акций/доли участника).При выкупе отражение разницы – обратной проводкой. | Бухгалтерская справка, расчёт разницы между фактическими затратами на выкуп акций и их номинальной стоимостью |

| 91 | 94 | Списание стоимости недостачи ценностей сверх нормы / от порчи (при отсутствии конкретных виновников). | ИНВ-3,Приказ руководителя, Бухгалтерская справка |

| 91 | 98 | Списание сумм прочих доходов (будущих периодов). Зачисление – обратная проводка. | Бухгалтерская справка |

| 99.02/99.03 | 91 | Списание сальдо доходов/расходов по итогу месяца. | Расчёт сальдо прочих доходов и расходов, Бухгалтерская справка |

| 96 | 91 | Зачисление в доходы суммы неиспользованного резерва по предстоящим расходам/платежам. | Бухгалтерская справка |

| 60/76 | 91 | Зачисление кредиторской/дебиторской задолженности (невостребованной по истечению срока исковой давности). | ИНВ-17 |

| 10/62 | 91 | Отражаются суммы операций с тарой. | Товарная накладная,Счёт-фактура |

| 07/10/11/41/43/4508/20/21/29/23 | 91 | Отражаются излишки/неучтённые суммы МЦ, выявленные при инвентаризации. | ИНВ-3,ИНВ-19, ИНВ-24 |

Примеры операций и проводок по 91 счету

Пример 1. Учет прочего дохода от аренды на счете 91.01

Сумма ежемесячных расходов, которые несет ООО «Лето» на обслуживание помещения, складывается из:

- амортизационных отчислений — 2 000руб.;

- оплаты труда обслуживающему персоналу — 8 000руб.;

- налогов на зарплату — 1 500руб.;

- коммунальных и прочих услуг — 3 000руб.

По итогам ноября 2016 года в бухгалтерии ООО «Лето» сделаны проводки:

| Дт | Кт | Описание проводки | Сумма, руб. | Документ-основание |

| 76 | 91.01 | Начислена сумма арендной платы за ноябрь 2016 года | 50 000 | Акт выполненных работ |

| 91.02 | 02/70/69/23 | Списаны расходы на содержание арендованного помещения (2 000 + 8 000 + 1 500 + 3 000) | 14 500 | Квитанции, счета, акты и т.п. |

| 51 | 76 | Зачислена оплата за услуги аренды на р/счет, поступившая от арендатора «Василек» | 50 000 | Банковская выписка |

Пример 2. Учет прочего дохода от реализации материалов на счете 91.01

- стоимость реализации — 40 000руб.;

- себестоимость материалов — 15 000руб.;

- зарплата и налоги на зарплату производственным рабочим — 4 000руб.

Учет прочих доходов от реализованных материалов был отражен в учете ООО «Лето» следующими проводками по счету 91:

| Дт | Кт | Описание проводки | Сумма, руб. | Документ-основание |

| 76 | 91.01 | Начислен доход от продажи материалов | 40 000 | Расходная накладная |

| 91.02 | 10 | Списана себестоимость материалов | 15 000 | Калькуляция себестоимости |

| 91.02 | 23 | Списаны расходы, связанные с реализацией (зарплата и налоги) | 4 000 | Зарплатная ведомость |

| 51 | 76 | Поступили средства за реализованные материалы | 40 000 | Банковская выписка |

Пример 3. Учет банковских услуг по счету 91.02

- по установке системы «Банк-Клиент» сроком на 3 года (разовая услуга) — 7 000руб.;

- по обслуживанию «Банк-Клиент» (ежемесячная услуга) — 400руб.;

- по расчетно-кассовому обслуживанию (РКО) — 2 000руб.;

- по инкассации наличных — 6 000руб.

В учете ООО «Лето» сделаны проводки по отражению банковских услуг:

| Дт | Кт | Описание проводки | Сумма, руб. | Документ-основание |

| 91.02 | 60 | Отражены услуги по РКО | 2 000 | Договор на обслуживание банковского счета, выписки банка |

| 91.02 | 60 | Расходы по инкассации наличности | 6 000 | Акт оказанных услуг |

| 91.02 | 60 | Расходы по установке «Банк-Клиент» | 7 000 | Акт оказанных услуг |

| 91.02 | 60 | Расходы по обслуживанию «Банк-Клиент» за месяц | 400 | Акт оказанных услуг |

Источник: https://BuhSpravka46.ru/buhgalterskiy-plan-schetov/schet-91-v-buhgalterskom-uchete-prochie-dohodyi-i-rashodyi.html

Отличие доходов в бухгалтерском и налоговом учете

Доходы для целей бухгалтерского и налогового учета отличаются.

| Доходы в бухгалтерском учете | Доходы в налоговом учете |

| Классификация доходов в бухгалтерском учете представлена в п. 4 ПБУ 9/99. Согласно данной классификации доходы организации подразделяются следующим образом[1]:доходы от обычных видов деятельности;прочие доходы. | Деление доходов производится в зависимости от характера, условия получения и направлений деятельности организации. Прочими доходами считаются поступления, отличные от обычных видов деятельности, причем организации имеют право самостоятельно признавать поступления либо доходами от обычных видов деятельности, либо прочими доходами, закрепив выбранный порядок в приказе по учетной политике в целях бухгалтерского учета.Классификация доходов в целях налогообложения прибыли представлена в п. 1 ст. 248 НК РФ, согласно которому к доходам относятся:доходы от реализации товаров (работ, услуг) и имущественных прав;внереализационные доходы. |

| Доходы от обычных видов деятельности | Доходы от реализации |

| Согласно п. 5 ПБУ 9/99 доходами от обычных видов деятельности являются:выручка от продажи продукции и товаров;поступления, связанные с выполнением работ;поступления, связанные с оказанием услуг.Помимо названных доходов доходами от обычных видов деятельности могут быть признаны поступления от предоставления за плату во временное пользование (временное владение и пользование) активов организации по договору аренды, лицензионные платежи за предоставление прав, возникающие из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, а также поступления от участия в уставных капиталах других организаций, при условии, что названные виды деятельности являются предметом деятельности организации. В противном случае доходы от этих видов деятельности будут формировать прочие доходы организации. | К доходам от реализации в целях налогообложения прибыли в соответствии со ст. 249 НК РФ относится выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных. Также к доходам от реализации относится выручка от реализации имущественных прав. |

| Прочие доходы | Внереализационные доходы |

| В соответствии с п. 7 ПБУ 9/99 прочими доходами организации в бухгалтерском учете являются:поступления от предоставления за плату во временное пользование (временное владение и пользование) активов организации, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, а также поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам) при условии, что перечисленные виды деятельности не являются предметом деятельности организации;прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества);поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров;проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке;штрафы, пени, неустойки за нарушение условий договоров;активы, полученные безвозмездно, в том числе по договору дарения;поступления в возмещение причиненных организации убытков;прибыль прошлых лет, выявленная в отчетном году;суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности;курсовые разницы;сумма дооценки активов;прочие доходы.Перечень прочих доходов является открытым, поскольку невозможно предусмотреть все виды доходов, получение которых возможно в процессе осуществления хозяйственной деятельности организации. Помимо перечисленных, в состав прочих доходов включаются стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов, поступления, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т.п.), и иные доходы. | В состав внереализационных доходов в целях налогообложения прибыли в соответствии со ст. 250 НК РФ относятся доходы, не признаваемые доходами от реализации. Перечень внереализационных доходов, представленный в ст. 250 НК РФ, достаточно обширный. Однако формулировка, представленная в ст. 250 НК РФ, о том, что «внереализационными доходами налогоплательщика признаются, в частности, доходы…», позволяет сделать следующий вывод: перечень остается открытым. |

[1] «Финансовая газета. Региональный выпуск», 2009, N 4

Источник: http://lawedication.com/blog/2012/02/03/otlichie-doxodov-v-buxgalterskom-i-nalogovom-uchete/

Признание доходов: бухгалтерский учет

13.05.2009

«Московский бухгалтер»

Доходные поступления

Коммерческие организации, за исключением страховых и кредитных, являющиеся по законодательству Российской Федерации юридическими лицами, должны формировать информацию о полученных доходах в соответствии с правилами, установленными ПБУ 9/99 «Доходы организации», утвержденным приказом Минфина от 6 мая 1999 г. № 32н (далее — ПБУ 9/99).

ПБУ 9/99 должны применять и некоммерческие организации, но только в отношении доходов, полученных от предпринимательской деятельности.

Доходом организации в соответствии с определением, содержащимся в пункте 2 ПБУ 9/99, признается увеличение экономических выгод компании в результате поступления активов (денежных средств, иного имущества) или погашения обязательств, приводящее к увеличению капитала этой организации.

Между тем не все полученные организацией денежные средства и имущество являются ее доходом. Так, в соответствии с пунктом 3 ПБУ 9/99 не признаются доходами организации поступления от других юридических и физических лиц:

- сумм налога на добавленную стоимость, акцизов, экспортных пошлин и иных аналогичных обязательных платежей;

- по договорам комиссии, агентским и иным аналогичным договорам в пользу комитента, принципала и тому подобные;

- в порядке предварительной оплаты продукции, товаров, работ, услуг;

- авансов в счет оплаты продукции, товаров, работ, услуг;

- задатка;

- в залог, если договором предусмотрена передача заложенного имущества залогодержателю;

- в погашение кредита, займа, предоставленного заемщику.

Доходы организации подразделяются на доходы от обычных видов деятельности и прочие доходы. В составе последних выделяют и чрезвычайные доходы, то есть средства, полученные в результате чрезвычайных ситуаций.

Обратите внимание, что фирма может самостоятельно признавать поступления либо доходами от обычных видов деятельности, либо прочими, закрепив выбранный порядок в учетной политике в целях бухгалтерского учета.

Для обобщения информации о доходах и расходах, связанных с обычными видами деятельности, а также для определения финансового результата по ним Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкцией по его применению, утвержденными приказом Минфина от 31 октября 2000 г. № 94н, предназначен счет 90 «Продажи».

Сумма выручки от обычных видов деятельности, а именно от продажи товаров, продукции, выполнения работ, оказания услуг при признании в бухгалтерском учете отражается по кредиту счета 90 «Продажи» и дебету счета 62 «Расчеты с покупателями и заказчиками». Для учета поступления активов, признаваемых выручкой, предусмотрен субсчет 90-1 «Выручка», записи на котором производятся накопительно в течение отчетного года.

Для обобщения информации о прочих доходах и расходах организации Планом счетов бухгалтерского учета предназначен счет 91 «Прочие доходы и расходы». При этом учет прочих доходов ведется на субсчете 91-1 «Прочие доходы».

Признание выручки

Пунктом 12 ПБУ 9/99 определены пять условий, при одновременном выполнении которых выручка признается в бухгалтерском учете:

- организация имеет право на получение выручки, которое вытекает из конкретного договора или подтверждается иным соответствующим образом;

- сумма выручки может быть определена;

- имеется уверенность в том, что в результате конкретной операции произойдет увеличение экономических выгод организации (когда организация получила в оплату актив либо отсутствует неопределенность в отношении получения актива);

- право собственности (владения, пользования и распоряжения) на продукцию (товар) перешло от организации к покупателю или работа принята заказчиком (услуга оказана);

- расходы, которые произведены или будут произведены в связи с этой операцией, могут быть определены.

Если в отношении полученных денежных средств и иных активов не выполняется хотя бы одно из перечисленных выше условий, в бухгалтерском учете организации признается не выручка, а кредиторская задолженность.

Для признания выручки от предоставления за плату во временное пользование (временное владение и пользование) активов компании, прав, возникающих из патентов на изобретения, промышленных образцов и других видов интеллектуальной собственности и от участия в уставных капиталах других организаций достаточно одновременного выполнения первых трех условий.

Выручку от выполнения работ, оказания услуг или продажи продукции с длительным циклом изготовления разрешается признавать в бухгалтерском учете по мере их готовности в целом. То есть в договоре между исполнителем и заказчиком желательно предусмотреть условие поэтапной сдачи работ, услуг, изготовленной продукции.

Что же касается выручки от выполнения конкретной работы, услуги, продажи определенного изделия, то она признается по мере готовности только в том случае, если такую готовность возможно определить (п. 13 ПБУ 9/99).

В противном случае выручка в бухгалтерском учете исполнителя будет признаваться по окончании выполнения работ, оказания услуг, продажи готовой продукции в целом.

Допускается также одновременное применение в одном отчетном периоде разных способов признания выручки. Но возможно это лишь в отношении разных по характеру и условиям выполнения работ, оказания услуг, изготовления изделий.

Пунктом 14 ПБУ 9/99 установлено, что если сумма выручки не может быть определена, то она отражается в размере признанных в бухучете расходов по изготовлению продукции, выполнению работы или оказанию услуги, которые будут впоследствии возмещены организации.

Арендная плата и лицензионные платежи за пользование объектами интеллектуальной собственности (если данная деятельность не является для фирмы основной) признаются в бухгалтерском учете исходя из допущения временной определенности фактов хозяйственной деятельности и условий заключенного договора (п. 15 ПБУ 9/99). Отражение таких доходов должно осуществляться в порядке, аналогичном предусмотренному пунктом 12 ПБУ 9/99, о котором мы уже упоминали.

Прочие доходы

Что касается прочих доходов, то в порядке, аналогичном предусмотренному пунктом 12 ПБУ 9/99 (то есть при выполнении всех пяти условий, установленных для отражения выручки), в бухгалтерском учете признаются:

- поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты, продукции, товаров);

- проценты, полученные за предоставление в пользование денежных средств организации (проценты для целей бухгалтерского учета начисляются за каждый истекший отчетный период в соответствии с условиями договора);

- доходы от участия в уставных капиталах других организаций, когда это не является предметом деятельности организации.

Кстати, в письме от 3 августа 2006 г. № 03-06-01-04/151 специалисты Минфина подчеркнули, что поступления от продажи основных средств по сделкам купли-продажи объектов недвижимого имущества признаются в бухучете в том же порядке, что и выручка.

Причем как отмечено в письме, вопрос перехода права собственности в данном случае решается исходя из норм гражданского законодательства.

ПБУ 9/99 предусмотрено, что продавец не может списать объект с учета и признать выручку от его продажи в бухучете до перехода прав собственности на объект недвижимого имущества.

Следовательно, факт государственной регистрации прав является основанием для перевода в состав основных средств недвижимого имущества при условии сформированной его первоначальной стоимости (в том числе объектов незавершенного строительства, недвижимого имущества, требующего капитальных вложений на реконструкцию, модернизацию, техническое перевооружение).

Штрафы, пени, неустойки за нарушение условий договоров, а также возмещение причиненных организации убытков признаются в бухгалтерском учете в отчетном периоде, в котором судом вынесено решение об их взыскании или они признаны должником.

Согласно статье 180 Арбитражного процессуального кодекса решение Арбитражного суда вступает в законную силу по истечении одного месяца со дня его принятия, если не подана апелляция.

В случае вынесения судом положительного решения суммы штрафных санкций должны быть отражены в учете по истечении месяца после вынесения вердикта.

Если же должник согласен в добровольном порядке произвести уплату штрафных санкций за нарушение условий договоров, он должен заплатить сумму штрафов, пеней, неустойки или подтвердить в письменной форме свое согласие.

Суммы кредиторской и депонентской задолженности, по которой срок исковой давности истек, признаются в бухгалтерском учете в отчетном периоде, в котором истек срок исковой давности.

В свою очередь, исковой давностью признается срок для защиты права по иску лица, право которого нарушено (ст. 195 ГК).

Общий срок исковой давности, установленный статьей 196 Гражданского кодекса, составляет три года, начиная со дня, когда лицо узнало или должно было узнать о нарушении своего права.

Пунктом 78 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина от 29 июля 1998 г. № 34н, определено, что основанием для списания сумм кредиторской и депонентской задолженности являются данные проведенной инвентаризации, письменное обоснование, а также приказ (распоряжение) руководителя организации.

Суммы дооценки активов определяются в соответствии с правилами, установленными для переоценки активов, и признаются в бухгалтерском учете в отчетном периоде, к которому относится дата, на которую произведена переоценка.

Например, пунктом 44 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина от 29 июля 1998 г.

№ 34н (далее — Положение № 34н), определено, что организации, действующие в качестве профессиональных участников рынка ценных бумаг, могут производить переоценку вложений в ценные бумаги, приобретаемые с целью получения дохода от их реализации, по мере изменения котировки на фондовой бирже.

Согласно пункту 49 Положения № 34н коммерческая организация имеет право не чаще одного раза в год (на начало отчетного года) переоценивать объекты основных средств по восстановительной стоимости путем индексации или прямого пересчета по документально подтвержденным рыночным ценам с отнесением возникающих разниц на счет добавочного капитала организации, если иное не установлено законодательством Российской Федерации.

Иные поступления признаются в бухгалтерском учете по мере их образования (выявления).

Источник: http://taxpravo.ru/analitika/statya-72027-priznanie_dohodov_buhgalterskiy_uchet

Правила и порядок заполнения раздела «Прочие доходы и расходы»

В разделе «Прочие доходы и расходы» отчета о прибылях и убытках отражаются доходы и расходы, признанные организацией в бухгалтерском учете как прочие в соответствии с условиями, определенными для их признания в ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации».

Строка 060 «Проценты к получению»

По статье «Проценты к получению» (строка 060) отражаются доходы в сумме причитающихся в соответствии с договорами процентов по облигациям, депозитам, по государственным ценным бумагам и т.п., за предоставление в пользование денежных средств организации, за использование кредитной организацией денежных средств, находящихся на счете организации в этой кредитной организации.

Доходы, связанные с участием в уставных капиталах других организаций, в данной статье не отражаются.

Сумма по строке 060 равна кредитовому обороту счета 91.1 «Прочие доходы» в корреспонденции со счетами 51, 52, 62, 76. Выбор счета зависит от вида долговых обязательств, по которым начислены проценты.

Строка 070 «Проценты к уплате»

По статье «Проценты к уплате» (строка 070) раздела «Прочие доходы и расходы» отчета о прибылях и убытках отражаются суммы процентов, причитающихся к уплате по облигациям, акциям, за предоставление организации в пользование денежных средств.

К расходам по этой статье не относятся займы, привлеченные организацией для приобретения имущества (товары, материалы, основные средства и прочее), а также проценты, начисленные по этим займам. Указанные затраты включаются в стоимость приобретаемого имущества.

Сумма по строке 070 равна дебетовому обороту счета 91.2 «Прочие расходы» в корреспонденции со счетами 60, 66, 67, 76.

Строка 080 «Доходы от участия в других организациях»

По строке 080 «Доходы от участия в других организациях» показываются поступления от долевого участия в уставных капиталах других обществ, включая проценты и иные доходы по ценным бумагам, дивиденды по акциям, а также прибыль от совместной деятельности.

В бухгалтерском учете и бухгалтерской отчетности такие доходы отражаются после того, как организация — источник выплаты этих доходов объявит о предстоящей выплате и конкретной сумме дохода.

Предприятия, для которых получение доходов от участия в других организациях является основным видом деятельности, отражают суммы этих доходов в строке 010 формы № 2 «Отчет о прибылях и убытках».

Сумма по строке 080 равна кредитовому обороту счета 91.1 «Прочие доходы» в корреспонденции со счетом 76.3 «Расчеты по причитающимся дивидендам и другим доходам».

Строка 090 «Прочие доходы»

В статью 090 «Прочие доходы» отчета о прибылях и убытках включаются все доходы, не вошедшие в состав прочих про строкам 060 — 080.

Согласно ПБУ 9/99 «Доходы организации» к прочим доходам относятся:

- поступления, связанные с предоставлением за плату: во временное пользование активов организации; прав, возникающих из патентов и других видов интеллектуальной собственности;

- поступления, связанные с участием в уставных капиталах других организаций, включая проценты и иные доходы по ценным бумагам, а также прибыль от совместной деятельности;

- поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров;

- проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке.

- штрафы, пени, неустойки за нарушение условий договоров;

- активы, полученные безвозмездно, в том числе по договору дарения;

- поступления в возмещение причиненных организации убытков;

- прибыль прошлых лет, выявленная в отчетном году;

- суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности;

- курсовые разницы;

- сумма дооценки активов;

- прочие доходы.

Правила принятия к бухгалтерскому учету указанных доходов определяется ПБУ 9/99.

Если прочие расходы и связанные с ними доходы, возникшие в результате одного и того же или аналогичного по характеру факта хозяйственной деятельности, не являются существенными для пользователей бухгалтерской отчетности и характеристики финансового положения организации, они могут не показываться развернуто по отношению к соответствующим доходам. В этом случае допускается уменьшение суммы прочих доходов на сумму соответствующих им расходов (зачет), а в строке 100 «Прочие расходы» зачтенные расходы не показываются.

Сумма по строке 090 «Прочие доходы» равна кредитовому обороту по счету 91.1 «Прочие доходы» в корреспонденции со счетами 62 «Расчеты с покупателями и заказчиками» и 76 «Расчеты с разными дебиторами и кредиторами» за минусом начисленных при продаже НДС, акцизов и экспортных пошлин (дебетовый оборот счета 91.2 «Прочие расходы» в корреспонденции со счетом 68).

Строка 100 «Прочие расходы»

Согласно ПБУ 10/99 к прочим расходам относятся:

- расходы, связанные с предоставлением за плату: во временное пользование активов организации; прав, возникающих из патентов и других видов интеллектуальной собственности;

- расходы, связанные с участием в уставных капиталах других организаций;

- расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), товаров, продукции;

- проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов);

- расходы по оплате услуг, оказываемых кредитными организациями;

- отчисления в оценочные резервы и резервы, создаваемые в связи с признанием условных фактов хозяйственной деятельности;

- штрафы, пени, неустойки за нарушение условий договоров;

- возмещение причиненных организацией убытков;

- убытки прошлых лет, признанные в отчетном году;

- суммы дебиторской задолженности, по которой истек срок исковой давности, других долгов, нереальных для взыскания;

- курсовые разницы;

- сумма уценки активов;

- перечисление средств на благотворительность, расходы на организацию спортивных, культурно-просветительских и иных аналогичных мероприятий, отдыха и развлечений;

- прочие расходы.

Прочими расходами также являются расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности, например, стихийных бедствий, пожаров, аварий, национализации имущества и прочее.

Сумма по строке 100 отчета о прибылях и убытках равна дебетовому обороту счета 91.2 «Прочие расходы» по соответствующим статьям аналитических разрезов.

Сюда же нужно включить суммы созданных организацией оценочных резервов, которые учитываются на счетах 14 «Резервы под снижение стоимости материальных ценностей», 59 «Резервы под обесценение вложений в ценные бумаги» и 63 «Резервы по сомнительным долгам».

Строка 140 «Прибыль (убыток) до налогообложения»

Строка 140 является расчетной итоговой строкой, показывающей финансовый результат по итогам отчетного периода. Финансовый результат формируется на счете 99 «Прибыли и убытки». Дебетовое сальдо по счету 99 показывает убыток, а кредитовое — прибыль по итогам отчетного периода.

Сумма по строке 140 равна сумме по строкам 050, 060, 080, 090 (прибыль и доходная часть) за минусом строк 070 и 100 (расходная часть).

Сумма по строке 140 должна быть равна конечному сальдо по счету 99 «Прибыли и убытки», которое складывается с учетом отнесенного сюда сальдо по счетам 90.9 «Прибыль (убыток) от продаж» и 91.9 «Сальдо прочих доходов и расходов».

Строка 141 «Отложенные налоговые активы»

Порядок формирования и отражения отложенных налоговых активов в бухгалтерском учете регламентируется частью 3 ПБУ 18/02 «Учет расчетов по налогу на прибыль».

Согласно ПБУ 18/02, под отложенным налоговым активом понимается та часть отложенного налога на прибыль, которая должна привести к уменьшению этого налога, подлежащего уплате в бюджет в последующих налоговых периодах.

Отложенные налоговые активы возникают, если в отчетном периоде одни и те же расходы в бухгалтерском учете признается в большей сумме, чем в налоговом учете.

Примером тому может служить разный порядок начисления амортизации для целей бухгалтерского и налогового учета.

По строке 141 «Отложенные налоговые активы» отчета о прибылях и убытках отражают разницу между дебетовым и кредитовым оборотами по счету 09 «Отложенные налоговые активы». Разница может быть как положительной, так и отрицательной.

Организации вправе при составлении бухгалтерской отчетности отражать в бухгалтерском балансе свернутую сумму отложенного налогового актива и отложенного налогового обязательства при одновременном наличии следующих условий:

- наличие в организации отложенных налоговых активов и отложенных налоговых обязательств;

- отложенные налоговые активы и отложенные налоговые обязательства учитываются при расчете налога на прибыль.

Однако, в отчете о прибылях и убытках эти сумма показываются раздельно.

Строка 142 «Отложенные налоговые обязательства»

Порядок формирования и отражения отложенных налоговых обязательств в бухгалтерском учете также регламентируется частью 3 ПБУ 18/02 «Учет расчетов по налогу на прибыль».

Под отложенным налоговым обязательством понимается та часть отложенного налога на прибыль, которая должна привести к увеличению налога на прибыль, подлежащего уплате в бюджет в последующих отчетных периодах.

Отложенные налоговые обязательства возникают, если в отчетном периоде одни и те же расходы в бухгалтерском учете признается в меньшей сумме, чем в налоговом учете. При этом, как и в случае с отложенными налоговыми активами, предполагается, что в следующих периодах эта разница будет погашена, то есть расход будет полностью признан в бухгалтерском учете.

Сумма по строке 142 равна разнице между дебетовым и кредитовым оборотом по счету 77 «Отложенные налоговые обязательства».

В этой строке отражается сумма налога на прибыль, сформированная по данным налогового учета за отчетный период и отраженная в бухгалтерском учете на счете 68 «Налоги и сборы».

Текущим налогом на прибыль признается налог на прибыль для целей налогообложения, определяемый исходя из величины условного расхода (условного дохода), скорректированной на суммы постоянного налогового обязательства (актива), увеличения или уменьшения отложенного налогового актива и отложенного налогового обязательства отчетного периода.

При отсутствии постоянных разниц, вычитаемых и налогооблагаемых временных разниц, которые влекут за собой возникновение постоянных налоговых обязательств (активов), отложенных налоговых активов и отложенных налоговых обязательств, условный расход по налогу на прибыль будет равен текущему налогу на прибыль.

Условный расход (доход) по налогу на прибыль равняется величине, определяемой как произведение бухгалтерской прибыли, сформированной в отчетном периоде, на ставку налога на прибыль, действующую на отчетную дату, и учитывается в бухгалтерском учете на обособленном субсчете счета 99 по учету условных расходов (условных доходов) по налогу на прибыль.

Организация может определять величину текущего налога на прибыль на основе данных бухгалтерского учета либо на основании данных налоговой декларации по налогу на прибыль. Способ определения должен быть закреплен в учетной политике.

При этом величина текущего налога на прибыль должна соответствовать сумме исчисленного налога на прибыль, отраженного в налоговой декларации по налогу на прибыль.

Если в предыдущих отчетных периодах были обнаружены ошибки, не влияющие на текущий налог на прибыль отчетного периода, то суммы корректировок должны быть отражены в отдельной статье отчета о прибылях и убытках после статьи текущего налога на прибыль. Изменения в данные бухгалтерского учета предыдущих периодов не вносятся.

Одновременно на сумму таких ошибок корректируется налоговая декларация. Она уточняется за тот период, к которому относятся выявленные ошибки, то есть изменения вносятся в декларацию за предыдущий период.

С учетом вышесказанного, сумма корректировок налога на прибыль, связанная с обнаружением ошибок, относящихся к предыдущим отчетным периодам, не влияет на текущий налог на прибыль.

Строка 190 «Чистая прибыль (убыток) отчетного периода»

По строке 190 отчета о прибылях и убытках отражается сумма чистой прибыли или убытка по итогам отчетного периода.

Сумма по строке 190 равна сумме по строкам 140 и 141 за минусом строк 142 и 150. Эта сумма должна быть равна конечному сальдо по счету 99 «Прибыли и убытки», которое при реформации баланса списывается на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Источник: http://SprBuh.SysTecs.ru/uchet/buhgalterskaya_otchetnost/forma2_otchet_o_pribylyah_i_ubytkah_dohody_rashody_prochie.html