С 1 июля в книгах покупок, продаж и журнале учета счетов-фактур нужно будет указывать новые коды операций

Федеральная налоговая служба утвердила новые коды операций по НДС, необходимые для ведения журнала учета полученных и выставленных счетов-фактур и заполнения книги покупок и книги продаж. Соответствующий приказ ФНС России от 14.03.16 № ММВ-7-3/136@ вступит в силу с 1 июля 2016 года.

Как известно, действующие коды (их нужно применять до 1 июля), состоят из двух списков по 13 кодов. Один из них утвержден приказом ФНС от 14.02.12 № ММВ-7-3/83@, второй приведен в письме ФНС от 22.01.15 № ГД-4-3/794@ (также см.

«Стали известны окончательные коды видов операций для заполнения журнала учета счетов-фактур» и «Опубликованы рекомендуемые коды видов операций, которые нужно указывать в журнале учета счетов-фактур, а также в книге покупок и книге продаж»).

Теперь все коды (всего их будет 24) сведены в единую таблицу. Например, вместо кода 05 (получение аванса при продаже товаров через комиссионера или агента) надо будет применять код 02.

Вместо кода 03 (возврат товаров), кода 04 (отгрузка и приобретение через комиссионера или агента), кода 07 (передача товаров, работ, услуг для собственных нужд), кода 08 (выполнение СМР для собственного потребления) нужно будет использовать общий код 01. Полный перечень новых кодов приведен в таблице.

Коды видов операций по НДС

| Отгрузка (передача) или приобретение товаров (работ, услуг), имущественных прав, включая операции, перечисленные в подпунктах 2 и 3 пункта 1 статьи 146, 162, в пунктах 3, 4, 5.1 статьи 154, в подпункте 1 пункта 3 статьи 170 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, № 32, ст. 3340; 2016, № 14, ст. 1902), операции, облагаемые по налоговой ставке 0 процентов, операции, осуществляемые на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента) или на основе договоров транспортной экспедиции, операции по возврату налогоплательщиком-покупателем товаров продавцу или получение продавцом от указанного лица товаров, за исключением операций, перечисленных по кодам 06; 10; 13; 14; 15; 16; 27; составление или получение единого корректировочного счета-фактуры | 01 |

| Оплата, частичная оплата (полученная или переданная) в счет предстоящих поставок товаров (работ, услуг), имущественных прав, включая операции, осуществляемые на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента) или на основе договоров транспортной экспедиции, за исключением операций, перечисленных по кодам 06; 28 | 02 |

| Операции, совершаемые налоговыми агентами, перечисленными в статье 161 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 2000, № 32, ст. 3340; 2016, № 14, ст. 1902), в том числе операции по приобретению товаров (работ, услуг), имущественных прав на основе договоров поручения, комиссии, агентских договоров, заключенных налоговыми агентами с налогоплательщиком, за исключением операций, указанных в пунктах 4 и 5 данной статьи Налогового кодекса Российской Федерации | 06 |

| Отгрузка (передача) товаров (выполнение работ, оказание услуг), имущественных прав на безвозмездной основе | 10 |

| Выполнение подрядными организациями (застройщиками, заказчиками, выполняющими функции застройщика, техническими заказчиками) работ при осуществлении капитального строительства, модернизации (реконструкции) объектов недвижимости или приобретение этих работ налогоплательщиками-инвесторами; передача указанными лицами (приобретение) объектов завершенного (незавершенного) капитального строительства, оборудования, материалов в рамках исполнения договоров по капитальному строительству (модернизации, реконструкции) | 13 |

| Передача имущественных прав, перечисленных в пунктах 1-4 статьи 155 Налогового кодекса Российской Федерации | 14 |

| Составление (получение) счета-фактуры комиссионером (агентом) при реализации (получении) товаров (работ, услуг), имущественных прав от своего имени, в котором отражены данные в отношении собственных товаров (работ, услуг), имущественных прав, и данные в отношении товаров (работ, услуг), имущественных прав, реализуемых (приобретаемых) по договору комиссии (агентскому договору) | 15 |

| Получение продавцом товаров, возвращенных покупателями, не являющимися налогоплательщиками налога на добавленную стоимость, и налогоплательщиками, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, включая случаи частичного возврата товаров указанными лицами, а также отказ от товаров (работ, услуг) в случае, предусмотренном в абзаце втором пункта 5 статьи 171 Налогового кодекса Российской Федерации, за исключением операций, перечисленных по коду 17 | 16 |

| Получение продавцом товаров, возвращенных физическими лицами, а также отказ от товаров (работ, услуг) в случае, указанном в абзаце втором пункта 5 статьи 171 Налогового кодекса Российской Федерации | 17 |

| Составление или получение корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров (работ, услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цен (тарифов) и (или) уменьшения количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав | 18 |

| Ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, с территории государств Евразийского экономического союза | 19 |

| Ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, в таможенных процедурах выпуска для внутреннего потребления, переработки для внутреннего потребления, временного ввоза и переработки вне таможенной территории | 20 |

| Операции по восстановлению сумм налога, указанные в пункте 8 статьи 145, пункте 3 статьи 170 (за исключением подпунктов 1 и 4 пункта 3 статьи 170), статье 171.1 Налогового кодекса Российской Федерации, а также при совершении операций, облагаемых по налоговой ставке 0 процентов по налогу на добавленную стоимость | 21 |

| Операции по возврату авансовых платежей в случаях, перечисленных в абзаце втором пункта 5 статьи 171, а также операции, перечисленные в пункте 6 статьи 172 Налогового кодекса Российской Федерации | 22 |

| Приобретение услуг, оформленных бланками строгой отчетности, в случаях, предусмотренных пунктом 7 статьи 171 Налогового кодекса Российской Федерации | 23 |

| Регистрация счетов-фактур в книге покупок в случаях, предусмотренных абзацем вторым пункта 9 статьи 165 и пунктом 10 статьи 171 Налогового кодекса Российской Федерации | 24 |

| Регистрация счетов-фактур в книге покупок в отношении сумм налога на добавленную стоимость, ранее восстановленных при совершении операций, облагаемых по налоговой ставке 0 процентов, а также в случаях, предусмотренных пунктом 7 статьи 172 Налогового кодекса Российской Федерации | 25 |

| Составление продавцом счетов-фактур, первичных учетных документов, иных документов, содержащих суммарные (сводные) данные по операциям, совершенным в течение календарного месяца (квартала) при реализации товаров (работ, услуг), имущественных прав (в том числе в случае изменения стоимости отгруженных товаров (работ, услуг, имущественных прав)) лицам, не являющимся налогоплательщиками налога на добавленную стоимость, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика налога на добавленную стоимость, связанных с исчислением и уплатой налога, а также при получении от указанных лиц оплаты (частичной оплаты) в счет предстоящих поставок товаров (работ, услуг), имущественных прав; регистрация указанных документов в книге покупок в случаях, предусмотренных пунктами 6 и 10 статьи 172 Налогового кодекса Российской Федерации | 26 |

| Составление счета-фактуры на основании двух и более счетов-фактур при реализации и (или) приобретении товаров (работ, услуг), имущественных прав в случае, предусмотренном пунктом 3.1 статьи 169 Налогового кодекса Российской Федерации, а также получение указанного счета-фактуры налогоплательщиком | 27 |

| Составление счета-фактуры на основании двух и более счетов-фактур при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), имущественных прав, в случае, предусмотренном пунктом 3.1 статьи 169 Налогового кодекса Российской Федерации, а также получение указанного счета-фактуры налогоплательщиком | 28 |

| Корректировка реализации товаров (работ, услуг), передачи имущественных прав, предприятия в целом как имущественного комплекса на основании пункта 6 статьи 105.3 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, № 31, ст. 3824; 2016, № 1, ст. 6) | 29 |

| Отгрузка товаров, в отношении которых при таможенном декларировании был исчислен НДС в соответствии с абзацем первым подпункта 1.1 пункта 1 статьи 151 Налогового кодекса Российской Федерации | 30 |

| Операция по уплате сумм НДС, исчисленных при таможенном декларировании товаров в случаях, предусмотренных абзацем вторым подпункта 1.1 пункта 1 статьи 151 Налогового кодекса Российской Федерации | 31 |

| Принятие к вычету сумм налога на добавленную стоимость, уплаченных или подлежащих уплате в случаях, предусмотренных пунктом 14 статьи 171 Налогового кодекса Российской Федерации | 32 |

Источник: https://www.buhonline.ru/pub/news/2016/4/11024

Как использовать новые коды по НДС

23.06.2016

Внимание, если Ваша программа выдает сбой при выгрузке кодов из Книги покупок и продаж, то налоговая инспекция не проверит декларацию по НДС и запросит уточнения.

С 2016 года согласно приказу ФНС России от 14 марта 2016 г. № ММВ-7-3/136 требуется ставить новые коды НДС.

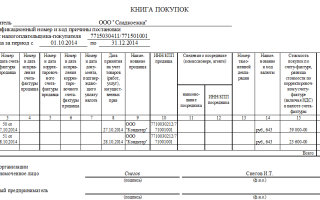

В таблице приведены новые коды для покупок, и самые популярные коды для книги продаж и счетов-фактур.

Новые коды книги продаж

| Операция | Код |

| Отгрузка товаров, реализация услуг и выполнение работ для собственных нужд | 01 |

| Получение сумм в качестве оплаты товаров, работ или услуг | 01 |

| Расчет налога с разницы между прибретением и реализацией | 01 |

| Восстановление налога с имущества, переданного в уставный капитал стороннего предприятия | 01 |

| Реализация через посредника | 01 |

| Возврат товаров покупателем с оформлением счета-фактуры | 01 |

| Уменьшена стоимость отгрузок в исправленном счете-фактуре для продавца | 01 |

| Увеличена стоимость отгрузок в исправленном счете-фактуре для покупателя | 1 |

| Получение аванса через посредника | 02 |

| Расчет НДС при покупке ТРиУ у иностранца или при аренде/покупке госимущества | 6 |

| Удержание НДС посредником при приобретении ТРиУ | 6 |

| Безвозмездная реализация | 10 |

| Капитальное строительство или модернизация недвижимых объектов | 13 |

| Передача имущественных прав по договору цессии | 14 |

| Выставлен единый счет-фактура комиссионером на товары комитента/принципала и свои собственные | 15 |

| Уменьшена цена в исправленном счете-фактуре для покупателя | 18 |

| Восстановление налога покупателем по товарам, ранее принятым к вычету | 21 |

| Реализация на специальных режимах/физлицам | 26 |

| Получение аванса от покупателелей на специальных режимах/физлиц | 26 |

| Выставлены несколько счетов-фактур комиссионером по товарам, реализованным в одну дату при встречном едином счете-фактуре комитента. | 27 |

| Выставлены несколько счетов-фактур комиссионером по товарам в одну дату при получении предоплаты при встречном едином счете-фактуре комитента. | 28 |

| Корректировка налогооблагаемой базы в случае нерыночной цены (ст. 105.3 НК РФ) | 29 |

Коды книги покупок

| Операция | Код |

| Уменьшена стоимость товаров в счете-фактуре (напр., изменение тарифа, недопоставка, возврат части товаров) | 18 |

| Заявлен вычет НДС продавцом, ранее начисленным с аванса | 22 |

| Заявлен вычет по командировочным/представительским расходам (БСО) | 23 |

| Заявлен вычет НДС по начисленному экспортером налогу с неподтвержденного экспорта | 24 |

| Завлен вычет НДС по начисленному экспортером налогу с реализованных товаров | 25 |

| Заявлен вычет НДС с авансов, полученных от физзических лиц или покупателей на спецрежиме. | 26 |

| Получены несколько счетов-фактур комиссионером по товарам, приобретенным в одну дату при встречном сводном счете-фактуре комитенту. | 27 |

Источник: https://Status643.ru/status/novye-kody-nds

Сравнительный перечень старых и новых кодов операций по НДС

С 1 июля компании должны заполнять в книгах покупок, продаж и журнале счетов-фактур новые коды операций, утвержденные Приказом ФНС от 14.03.16 № ММВ-7-3/136@. Соответствие старых и новых кодов приведены в таблице.

| Операция | Старый код | Новый код |

| Отгрузка и приобретение товаров и имущественных прав | 01 | 01 |

| Возврат товаров покупателем и получение их продавцом, кроме операций с кодами 06, 10, 13, 14, 15, 16, 27 | 03 | |

| Отгрузка и приобретение товаров по агентскому договору или договору комиссии | 04 | |

| Передача товаров для собственных нужд | 07 | |

| Выполнение строительно-монтажных работ для нужд компании | 08 | |

| Плата за товар в виде финансовой помощи, полученные суммы, иначе связанные с оплатой проданных товаров, проценты по товарному кредиту, страховые выплаты (ст. 162 НК РФ) | 09 | |

| Продажа имущества, учтенного по стоимости с НДС, продажа с/х товаров или автомобилей, приобретенных у “физиков” (п. 3, 4, 5.1 ст. 154 НК РФ) | 11 | |

| Составление и получение единого корректировочного счета-фактуры | 18 | |

| Передача имущества в виде вклада в уставный капитал (подп. 1 п. 3 ст. 170 НК РФ); | 21 | |

| Операции, облагаемые по ставке 0 процентов | — | |

| Предоплата в счет будущих поставок | 02 | 02 |

| Предоплата по агентскому договору или договору комиссии | 05 | |

| Предоплата по договорам цессии (подп. 1- 4 ст. 155 НК РФ)Предоплата в счет реализации имущества, учтенного по стоимости с НДС, с/х товаров или автомобилей, приобретенных у “физиков” (п. 3, 4, 5.1 ст. 154 НК РФ) | 12 | |

| Операции, совершаемые налоговыми агентами (ст. 161 НК РФ) | 06 | 06 |

| Приобретение товаров по договорам комиссии и агентским договорам, заключенных налоговыми агентами | — | |

| Отгрузка или получение товаров, имущественных прав на безвозмездной основе | 10 | 10 |

| Выполнение подрядчиками работ по капитальному строительству, модернизации недвижимости | 13 | 13 |

| Приобретение и передача таких работ инвесторами | — | |

| Уступка права требования (подп. 1- 4 ст. 155 НК РФ) | 11 | 14 |

| Составление или получение сводного счета-фактуры комиссионером или агентом, который реализует свои товары и комиссионные товары от своего имени | — | 15 |

| Возврат товаров компаниями или предпринимателями, которые не платят НДС | 16 | 16 |

| Отказ от товаров компаниями или предпринимателям, которые не платят НДС (абз. 2 п. 5 ст. 171 НК РФ) | — | |

| Возврат товаров “физиками” | 17 | 17 |

| Отказ от товаров «физиками» (абз. 2 п. 5 ст. 171 НК РФ) | — | |

| Составление или получение корректировочного счета-фактуры | 18 | 18 |

| Ввоз товаров в Россию из стран ЕАЭС | 19 | 19 |

| Ввоз товаров из других стран | 20 | 20 |

| Восстановление НДС, в том числе при экспорте (п. 8 ст. 145, подп. 2, 3, 5 п. 3 ст. 170, ст. 171 НК РФ) | 21 | 21 |

| Возврат авансов, зачтенных в счет предстоящей поставки товаров, либо в случае изменения или расторжения договора | 22 | 22 |

| Регистрация бланков строгой отчетности при командировках (проезд, проживание и т. д.) | 23 | 23 |

Регистрация счетов-фактур в книге покупок, если:

|

24 | 24 |

| Регистрация счетов-фактур в книге покупок: | ||

|

25 | 25 |

|

— | |

| Составление продавцом счетов-фактур, первички в адрес компаний-неплательщиков НДС: | ||

| 26 | 26 | |

|

— | |

| Составление сводного счета-фактуры посредниками (на основании двух счетов-фактур) | 27 | 27 |

| Составление сводного авансового счета-фактуры посредниками (п. 3.1 ст. 169 НК РФ) | 28 | 28 |

| Корректировка реализации между взаимозависимыми компаниями | — | 29 |

| По отгрузке товаров за границу, когда исчислен НДС (подп. 1.1 п. 1 ст. 151 НК РФ) | — | 30 |

| Оплата НДС при таможенном декларировании (подп. 1.1 п. 1 ст. 151 НК РФ) | — | 31 |

| Принятие к вычету таможенного НДС после 180 дней с импорта (п. 14 ст. 171 НК РФ) | — | 32 |

Источник: http://NalogObzor.info/publ/spravochnik/sravnitelnyj_perechen_starykh_i_novykh_kodov_operacij_po_nds/32-1-0-3174

Код вида операции в книге покупок — при зачете, 22, 23, 25, импорт в 2018 году

Известно, что операции, которые попадают под обложение НДС, учитываются компаниями в книге покупок. В этом сводном журнале прописывается не только суть операции, но и ее идентификационный код.

В 2018 году в порядок заполнения книги покупок были внесены коррективы, которые затронули и отдельные коды операций (Постановление Правительства РФ № 735, 2018).

Нововведения, как предполагается, будут способствовать более эффективному учету НДС, поскольку декларация по данному налогу составляется на базе книги покупок.

Что нужно знать ↑

В итоге складывается следующая ситуация — сотрудники налоговой службы проверяют книгу покупок, а затем сверяют эти сведения с показателями, прописанными в декларациях НДС.

Определения

При рассмотрении вопроса, касающегося новых кодов операций, облагаемых НДС важно принимать во внимание следующие определения:

| Наименование | Описание |

| Книга покупок | Сводный бухгалтерский журнал, в который заносятся сведения о документах, свидетельствующих о покупке товаров, получении услуг или заказе работ. Вносимые в книгу сведения, касающиеся счетов-фактур ложатся в основу вычетов по НДС |

| Коды видов операций в книге покупок | Сочетания цифр, которые служат определителем для той или иной операции. Так, коды сделок, введенные с 2018 году начинаются с 16 и заканчиваются на 28 (Письмо ФНС N ГД-4-3/794@, 2018) |

| Журнал счетов-фактур | Сводный журнал, в котором посредники (застройщики и экспедиторы) отражают информацию о полученных и выставленных счетах фактурах. В нем каждая операция также помечается отдельным идентификационным кодом |

| Декларация НДС | Документ, заполняемый плательщиком НДС и ежеквартально не позже 25-го числа месяца, следующего за отчетным кварталом, представляемый в ФНС. На его основании в дальнейшем осуществляется уплата НДС |

Какова их роль

Коды видов операций играют важную роль в налоговом учете: благодаря им упрощается процесс определения тех операций, по которым полагаются вычеты по НДС.

Кроме того важно указать на следующие два аспекта:

| Для налогоплательщиков | Ведение книги покупок на базе устойчивой системы кодов операций помогает в заполнении декларации НДС |

| Для специалистов ФНС | Такая система позволяет проводить регулярную налоговую сверку |

В 2018 году изменения коснулись целого ряда разделов книги покупок, заполняемой плательщиками НДС.

В частности, коррективы коснулись следующих граф:

| 2 | Включает в себя код вида операции, что автоматически исключает необходимость ведения журнала учета счетов-фактур |

| 3 | Предусматривает внесение номера счета-фактуры или таможенной декларации (при импорте) и даты ее составления |

| 7 | Предполагает указание номера платежного документа, на основании которого осуществлялась уплата НДС. Именно на базе представленных в этой графе данных будут осуществляться вычеты из НДС (код 19), возврат аванса (код 22) и командировочных платежей (код 23) |

| 11-12 | Поля для указания ИНН и КПП контрагентов компании, которые осуществляют поставку товаров, работ и услуг |

| 14 | Заполняется только при совершении приобретений продукции за валюту (прописывается код валютной операции) |

| 16 | Включает полную сумму НДС вне зависимости от того, по какой ставке рассчитывался данный налог (если использовалось несколько ставок, то в отведенное поле вписывается только суммарный итоговый результат) |

Законные основания

Новые правила, касающиеся ведения книги покупок в целом и указания кодов видов операций в ней в частности, описываются детально в таких российских нормативно-правовых актах, как:

| Ст. 168 НК РФ | Предприятия, осуществляющие посредническую деятельность (застройщики и экспедиторы) обязаны вести журнал счетов-фактур с указанием в нем не только сути операций, но и их индивидуальных кодов |

| Ст. 174 НК РФ | Все остальные типы компаний (занимающиеся производственной деятельностью) учитывают коды операций на основании счетов-фактур в книге покупок |

| Постановление Правительства РФ № 735 | В принятую классификацию кодов добавлены новые числовые комбинации, которые должны использоваться всеми плательщиками НДС |

| Письмо ФНС N ГД-4-3/794@ | Книга покупок заполняется в соответствии с новыми правилами. При этом помимо системы основных кодов существует и ряд дополнительных числовых сочетаний, которые должны использоваться, при ее заполнении |

Коды вида операции в книге покупок в 2018 году (при зачете аванса) ↑

Новые кода видов операций начали использоваться при осуществлении налогового учета российскими компаниями с января 2018 года.

При этом в книге покупок товары, работы и услуги, представленные к перепродаже (для посредников) и приобретаемые для собственного использования указаны в единой графе с кодом 1.

Полный перечень кодов видов операций, используемых при заполнении книги покупок приведен в нижеследующей таблице:

| Вид операции | Идентификационный код |

| Покупка (перепродажа для посредников) каких-либо благ или имущественных прав | 01 |

| Авансы в пользу будущих поставок товаров, работ, услуг | 02 |

| Возвращение товара | 03 |

| Покупка или продажа товаров на базе агентского соглашения | 04 |

| Авансы в рамках агентских договоров | 05 |

| Получение или предоставление благ безвозмездно | 10 |

| Осуществление работ по капитальному строительству или ремонту конкретным подрядчиком | 13 |

| Гражданин приобрел товары за наличный расчет, но позднее возвратил их продавцу | 17 |

| Была получена или сформирована корректировочная счет-фактура | 18 |

| Имел место импорт из ЕС | 19 |

| Имущество было передано в уставной капитал | 21 |

| Условия контракта поменялись и произошел возврат аванса | 22 |

| Сотрудник компании имел необходимость оплатить услуги за счет своих командировочных | 23 |

| Товары, работы и услуги были проданы фирме, не являющейся плательщиком НДС | 26 |

| Комиссионер (комитент) составил сводную счет-фактуру | 27 |

| Комиссионер (комитент) составил сводную счет-фактуру, касающуюся аванса | 28 |

Важно подчеркнуть, что благодаря кодам видов операций книги покупок, можно учесть и весьма специфические операции, которые также оказывают влияние на расчет итоговой величины НДС, в частности:

| Код вида операции в книге покупок 2018 при экспорте | В страны Таможенного союза, который имеет значение 15, позволяет учесть льготный режим, который действует в торговле между странами |

| Код вида операции в книге покупок 2018 при импорте | Может иметь разные значения, в зависимости от того, из каких именно стран осуществляется ввоз материальных ценностей |

| Код вида операции при покупке товаров | Облагаемых по ставке 0% обозначаемый числом 25, позволяет пересчитать НДС с учетом того, что налог не включен в их стоимость |

Стоит также отметить, что код вида операции при совершении сделок с налогоплательщиками-гражданами иных государств, которые не состоят при этом на учете в налоговых органах РФ, будет обозначаться как 6.

Возникающие вопросы ↑

Нововведения, касающиеся книги покупок вступили в силу с начала текущего года, в связи с чем вызывают немало вопросов со стороны плательщиков НДС.

В том числе предприниматели и организации уточняют:

- с какого времени следует пользоваться новыми кодами видов операций;

- можно ли заполнять книгу покупок, а впоследствии и налоговую декларацию без них.

Специалисты ФНС утверждают, что все корректировки действуют в России с начала 2018 года, а те отчеты, которые будут пересылаться в ведомство без указания кодов, будут автоматически аннулироваться системой.

Если допущена ошибка

Нередко при заполнении раздела, в котором прописываются коды видов операций, как в книге покупок, так и в декларации НДС, плательщики допускают ошибки.

Для того чтобы скорректировать неточные данные потребуется (Постановление Правительства РФ №238):

- Аккуратно исправить код на странице, на которой была допущена ошибка.

- Заполнить дополнительный лист книги покупок по конкретной операции с корректным значением кода.

Если отдельные счета фактуры были составлены с нарушением предписываемых налоговым законодательством требований, то следует на отдельном листе книги покупок сделать пометку об аннулировании этих документов.

Коды операций, отражаемые в журнале учета счетов-фактур

Журнал счетов-фактур в 2018 году также затронул ряд важных изменений, который коснулся не только самой структуры журнала, но и кодов сделок.

В общем виде в сводный документ были добавлены такие новые графы, которые связаны исключительно с компаниями, осуществляющими посредническую деятельность:

| 10 | Прописывается наименование компании, у которой посредник приобретает блага |

| 11 | Указывается ИНН и КПП этой же фирмы-поставщика |

| 12 | Включает в себя номер счета-фактуры, выписанной продавцом и дату ее составления |

Аналогичные графы заполняются и по выписанным счетам-фактурам. Что же касается кодов, обозначающих виды операций, то их в новом журнале всего четыре:

| 1 | Покупка товаров, работ, имущественных прав или услуг от своего имени |

| 2 | Продажа этих же ценностей покупателю |

| 3 | Возврат благ и имущественных прав поставщику |

| 4 | Получение возвратов от своих покупателей |

Таким образом, новые коды видов операций, которые были определены на государственном уровне, позволяют вести удобный налоговый учет в книге покупок, а затем аккуратно переносить все сведения в декларацию НДС.

Налоговые же органы получают возможность осуществления регулярной сверки данных книги и декларации.

Особое внимание в обновленной форме документов уделено сделкам организаций, осуществляющих посредническую деятельность.

Источник: http://buhonline24.ru/nalogi/kniga-pokupok-i-prodazh/kniga-pokupok/kod-vida-operacii-v-knige-pokupok.html

Книга покупок | КНИГА-ПОКУПОК.РФ

Изменения в декларацию по НДС с 2017г. внесены Приказом Федеральной налоговой службы от 20.12.2016 № ММВ-7-3/696.

Изменениям подверглись как сама декларация по НДС, так и приложения к ней: сведения из книги покупок и книги продаж, дополнительные листы и журналы. Технически изменений не много и связаны они в основном с представлением таможенных деклараций.

Вместе с этим, поменялась также версия файлов, поэтому, возможно, в новую декларацию можно будет загрузить только xml-файлы новых версий.

Конвертеры для декларации по НДС с отчета за 1 квартал 2017г. можно скачать здесь.

Общие сведения о декларации по НДС

Вместе с декларацией по НДС нужно представлять данные из книги покупок, продаж, журналов учета счетов-фактур. Приказом Федеральной налоговой службы от 29 октября 2014 года №ММВ-7-3/558@ утвержден формат предоставления данных в ИФНС вместе с декларацией по налогу на добавленную стоимость.

В форме книги покупок есть несколько новаций:

- в книге покупок нужно заполнять коды операций;

- в книгу покупок нужно заносить данные об агентах, действовавших от своего имени;

- в книге покупок указывается валюта и сумма в валюте, с которой исчислен НДС;

- в книге покупок отражаются реквизиты документа, подтверждающего уплату налога (на таможне, налоговым агентом, с аванса);

- в книгу покупок попадает сумма вычета в рублях;

- вычеты не делятся в зависимости от ставки налога.

Изменена форма книги продаж

Многие изменения зеркально отражают изменения в книге покупок.

Добавлены графы, в которых следует указывать сведения о посреднике, через которого реализуются товары (работы, услуги, имущественные права).

В книге покупок появилась информация о наименовании и коде валюты в соответствии с Общероссийским классификатором валют ОК (МК (ИСО 4217) 003-97) 014-2000, утв. постановлением Госстандарта России от 25.12.2000 № 405-ст.

Данная графа заполняется только при реализации товаров (работ, услуг, имущественных прав) за иностранную валюту, в том числе при безденежных расчетах.

Если договором предусмотрены расчеты в рублях, но обязательство выражено в иностранной валюте, то данная графа не заполняется.

Итоговая стоимость продаж с НДС по счету-фактуре (разница по корректировочному счету-фактуре с НДС) теперь указывается как в иностранной валюте , так и в рублях и копейках .

Стоимость в валюте указывается в том случае, если товары (работы, услуги, имущественные права) реализуются за иностранную валюту. Если же их стоимость по договору выражена в валюте, а расчеты производятся в рублях, данная графа не заполняется.

Итоговая стоимость в рублях указывается в любом случае, даже если расчеты производятся в иностранной валюте.

Новая форма книги продаж по-прежнему сохранила разбивку стоимости продаж (без НДС) и суммы НДС по налоговым ставкам. В данных графах показатели указываются в рублях и копейках. Если НДС исчисляется не со стоимости реализации, а с межценовой разницы, то в графах 14, 15, 16 указывается налоговая база по таким операциям.

В отличие от книги покупок сохранена графа для отражения операций, освобожденных от НДС. Только теперь в ней следует указывать стоимость продаж, освобожденных от налогообложения по ст.ст. 145, 145.1 НК РФ.

Источник: http://xn—-7sbitjeasnbic5c.xn--p1ai/kniga-pokupok-prodazh-zhurnal

Примеры файлов-приложений к НДС в 2018

Распечатать

Книги покупок и продаж в формате xml

Декларация по НДС и приложения к ней передаются в налоговые в электронном xml-формате, утвержденном приказом ФНС № ММВ-7-3/558@.

Сведения из книг покупок, продаж, журналов учета счетов-фактур в формате xml загружаются в Контур.Экстерн для отправки в ИФНС, либо загружаются в Конутр.Сверку для сверки с контрагентами.

Примеры xml-файлов (формат 5.04)

Примеры xml-файлов (формат 5.05)

Книги покупок и продаж в формате Еxcel

Книги покупок/продаж в формате xls, xlsx или csv можно загрузить в Контур.Экстерн для отправки в ИФНС, либо в Конутр.Сверку для сверки с контрагентами. Еxcel-файлы будут автоматически сконвертированы в формат xml.

Загружаемые excel-формы должны соответствовать требованиям Постановления Правительства РФ № 1137.

Примеры excel-файлов (формат 5.04)

Примеры excel-файлов (формат 5.05)

Примеры дополнительных листов из книги покупок и книги продаж (Раздел 8.1 и Раздел 9.1)

Дополнительные листы книги покупок и книги продаж представляются только при подаче корректирующей декларации.

дополнительные листы из книги покупок и книги продаж в формате xml

Примеры xml-файлов (формат 5.04)

Примеры xml-файлов (формат 5.05)

Примеры excel-файлов (формат 5.05)

Примеры журналов выставленных и полученных счетов-фактур (Раздел 10 и Раздел 11)

Журналы выставленных и полученных счетов-фактур в формате xml

Журналы выставленных и полученных счетов-фактур также можно загружать в Контур.Экстерн для отправки в ИФНС, либо в Конутр.Сверку для сверки с контрагентами. При этом загружать можно только xml-файлы, соответствующие приказу ФНС № ММВ-7-3/558@.

Примеры xml-файлов

Журналы выставленных и полученных счетов-фактур в формате Еxcel

Для конвертации excel-файлов журналов выставленных и полученных счетов-фактур в xml-формат можно воспользоваться следующей инструкцией.

Загружаемые excel-файлы должны соответствовать требованиям Постановления Правительства РФ № 1137.

Примеры excel-файлов (формат 5.04)

Примеры excel-файлов (формат 5.05)

Пример сведений из счетов-фактур, выставленных лицами, указанными в п.5 ст.173 НК РФ (Раздел 12)

Раздел 12 декларации НДС (утвержден также приказом ФНС № ММВ-7-3/558@) заполняется только в случае выставления счета-фактуры с выделением суммы налога следующими лицами:

- налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость;

- налогоплательщиками при отгрузке товаров (работ, услуг), операции по реализации которых не подлежат налогообложению налогом на добавленную стоимость;

- лицами, не являющимися налогоплательщиками налога на добавленную стоимость.

Пример сведений в формате xml

Пример xml-файла

Источник: https://www.kontur-extern.ru/support/faq/41/577

Новые правила заполнения книг покупок и продаж

Источник: http://www.audit-it.ru/articles/account/

Как с октября изменятся формы книг покупок и продаж, правила их заполнения?

Постановление Правительства РФ от 19.08.2017 № 981 затронуло разные аспекты порядка оборота счетов-фактур, включая оформление в документах их учета.

Для большинства плательщиков НДС наиважнейшими такими документами учета являются книги покупок и продаж. Теперь в Постановление Правительства РФ от 26.12.2011 № 1137 (см. приложения 4 и 5) внесены изменения в их ведении.

Согласно п. 3 Постановления Правительства РФ № 981 поправки будут действовать с 01.10.2017; с их учетом надо будет заполнять книги покупок и продаж с IV квартала этого года.

Изменились формы книг покупок и продаж

При этом нельзя сказать, что формы книги покупок и книги продаж изменились существенно: поправки затронули некоторые графы.

Так, в книге покупок исправлено сводное наименование граф 11 и 12. Прежнее наименование – «Сведения о посреднике (комиссионере, агенте)». Теперь учтены еще некоторые категории налогоплательщиков – «Сведения о посреднике (комиссионере, агенте, экспедиторе, лице, выполняющем функции застройщика)»[1].

То есть в настоящий момент эти графы заполняются не только посредником (комиссионером, агентом), приобретающим товары (работы, услуги), имущественные права (далее – ТРУИП) по договору комиссии (агентскому договору) от своего имени для покупателя-комитента (принципала), но и экспедитором, застройщиком или заказчиком, выполняющим функции застройщика, приобретающими ТРУИП от своего имени для инвестора, клиента.

Графа 13 книги покупок теперь называется «Регистрационный номер таможенной декларации», именно такой номер теперь надо указывать и в счете-фактуре.

Тот же номер приводится и в графе 3 «Номер и дата счета-фактуры продавца» книги покупок при отражении в ней суммы НДС, уплаченной при ввозе товаров на территорию РФ (абз. 2 пп. «е» п. 6 Правил ведения книги покупок).

Если таможенных деклараций несколько, то названные номера перечисляются через разделительный знак «;» («точка с запятой»).

По-прежнему в графе 3 книги покупок отражаются номер и дата заявления о ввозе товаров и уплате косвенных налогов с отметками налоговых органов об уплате НДС, но уточнено, что при ввозе на территорию РФ с территории государства – члена ЕАЭС товаров, в отношении которых взимание НДС осуществляется налоговыми органами в соответствии с Договором о Евразийском экономическом союзе от 29.05.2014 и Протоколом о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (приложение 18 к указанному договору).

Регистрационный номер таможенной декларации надо теперь указывать и в книге продаж – с этой целью введена новая графа – 3а.

Но заполнять ее надо не всем налогоплательщикам а только тем, кто оформляет декларации при выпуске товаров в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области.

Читайте также

- Новые коды видов операций по НДС: пора приготовиться к их использованию

- Оформление счетов-фактур: первая половина 2017 года

- Контрольные соотношения показателей декларации по НДС обновлены

- Отчетность за 9 мес. 2015 г.: нюансы по НДС

- Изменились коды видов операций по НДС

В книгу продаж введена и еще одна новая графа – 3б. Она называется «Код вида товара». Этот код указывается в соответствии с единой ТН ВЭД ЕАЭС в отношении товаров, вывезенных за пределы территории РФ на территорию государства – члена ЕАЭС. При отсутствии показателя графа 3б не заполняется (новый пп. «е.2» п. 7 Правил ведения книги продаж).

Здесь учтено, что, хотя согласно пп. 1 п. 3 ст. 169 НК РФ налогоплательщик обязан составлять счета-фактуры, вести книги покупок и продаж при совершении операций, признаваемых объектом обложения НДС, от этой обязанности он освобождается в отношении операций, не подлежащих налогообложению в соответствии со ст. 149 НК РФ.

Но такое освобождение не распространяется на операции по реализации товаров, вывезенных за пределы территории РФ на территорию государства – члена ЕАЭС (пп. 1.1 п. 3 ст. 169 НК РФ). При оформлении соответствующих счетов-фактур надо указывать названный код вида товара, а потом переносить его в книгу продаж.

Изменения в порядке заполнения граф книг

Вообще в правилах ведения книги покупок и книги продаж появилось немало указаний на то, как заполнять ту или иную графу, если стороны воспользовались правом, предоставленным им пп. 1 п. 3 ст. 169 НК РФ, и не стали составлять счета-фактуры.

Общее условие – вместо данных из (отсутствующего) счета-фактуры в книгу покупок и книгу продаж надо вносить данные из первичного документа, подтверждающего совершение факта хозяйственной жизни, оформленного этими сторонами (платежного поручения в случае предоплаты), или из иного документа, содержащего суммарные (сводные) данные по сделке.

Для разных граф книг покупок и продаж теперь есть свои особенности их заполнения по данным из единого корректировочного счета-фактуры.

Налогоплательщик вправе составить такой счет-фактуру на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, указанных в двух и более счетах-фактурах, составленных этим налогоплательщиком ранее на основании абз. 2 п. 5.2 ст. 169 НК РФ.

О подтверждении оплаты налога и счета-фактуры

Графа 7 книги покупок называется «Номер и дата документа, подтверждающего уплату налога». Тем не менее теперь в этой графе необходимо будет отражать и данные, подтверждающие оплату счета-фактуры. Хотя, очевидно, и не во всех случаях, а только в тех, когда счет-фактура составляется по факту расчета между контрагентами.

Примеры таких ситуаций привел Минфин в Письме от 26.11.2014 № 03-07-11/60221, говоря, правда, о заполнении книги продаж. В частности, это перечисление оплаты, частичной оплаты в счет предстоящих поставок с принятием соответствующей суммы налога к вычету.

Иначе говоря, при таком перечислении в графе 7 книги покупок надо указать реквизиты платежного документа, на основании которого поставщиком составлен счет-фактура на предоплату, а покупателем налог по нему принят к вычету.

Документы, которые перечисляются в названной графе (как и те, что приводятся в графе 11 книги продаж для подтверждения оплаты счета-фактуры), при необходимости разделяются точкой с запятой («;»).

О предоплате

Согласно п. 16 Правил ведения книги покупок при частичной оплате принятых на учет ТРУИП регистрация счета-фактуры (в том числе исправленного) в книге покупок производится на каждую сумму, перечисленную продавцу в порядке частичной оплаты, с указанием реквизитов счета-фактуры по приобретенным ТРУИП.

Прежде дополнительно к этому в данной ситуации предусматривалось ставить у каждой суммы пометку «частичная оплата». Но теперь такое требование отменено.

Ранее пп. «д» п. 19 Правил ведения книги покупок было запрещено отражать в книге покупок счета-фактуры на сумму оплаты, частичной оплаты в счет предстоящих поставок ТРУИП при безденежных формах расчетов.

Тем самым налоговики отказывали в вычете НДС по таким счетам-фактурам. Правда, с этим не согласился Пленум ВАС (см. п. 23 Постановления от 30.05.2014 № 33). Но теперь позиция суда будет отражена и в Правилах ведения книги покупок, поскольку указанный подпункт отменен.

О восстановлении ндс по инвестиционным операциям

Согласно пп. 1 п. 3 ст.

170 НК РФ необходимо восстановить суммы НДС, принятые к вычету налогоплательщиком по ТРУИП, в случаях передачи имущества, нематериальных активов, имущественных прав в качестве вклада в уставный (складочный) капитал хозяйственных обществ и товариществ, вклада по договору инвестиционного товарищества или паевых взносов в паевые фонды кооперативов, а также в случае передачи недвижимого имущества на пополнение целевого капитала некоммерческой организации в порядке, установленном Федеральным законом от 30.12.2006 № 275-ФЗ «О порядке формирования и использования целевого капитала некоммерческих организаций».

В пункте 14 Правил ведения книги продаж теперь сказано, что в этой ситуации регистрации в книге продаж подлежат документы, которыми оформляется названная передача и в которых указаны суммы НДС, подлежащие восстановлению акционером (участником, пайщиком).

Если в книгах отражается не обычный счет-фактура

Чиновники решили учесть многочисленные нюансы, которые касаются отражения в книгах покупок и продаж сведений о наименованиях продавцов и покупателей в различных ситуациях, об их ИНН и КПП, о стоимости товаров и суммах НДС. Особенности возникают при использовании корректировочного счета-фактуры (в том числе единого), заявления о ввозе товаров, таможенной декларации по посредническим операциям.

В соответствующих ситуациях у налогоплательщиков появлялись затруднения при заполнении книг покупок и продаж. Но теперь эти особенности подробно отражены в пп. «м», «н», «т» и «у» п. 6 Правил ведения книги покупок, пп. «к», «л», «с», «х» и «ц» п. 7 Правил ведения книги продаж.

Об оформлении книг покупок и продаж

Как и счет-фактуру, подписывать книги покупок и продаж теперь может не только лично индивидуальный предприниматель но и иное уполномоченное им лицо. Такая возможность отражена в их новых формах, абз. 1 п. 24 Правил ведения книги покупок, п. 22 Правил ведения книги продаж.

При этом исключено требование скреплять печатью составленные на бумажном носителе книги покупок и продаж в целом и дополнительные листы к ним.

Вообще все изменения, которые касаются книг покупок и продаж, относятся и к правилам заполнения дополнительных листов к ним.

[1] Данная поправка связана с изменениями в форме журнала учета полученных и выставленных счетов-фактур, применяемых при расчетах по НДС.

книга покупок счет-фактура книга продаж

Источник: https://otchetonline.ru/174-buxuchet/65449-novye-pravila-zapolneniya-knig-pokupok-i-prodazh.html