Налог на нежилое имущество 2018 — физических лиц, юридических, помещений, расчет, ставка

Есть категория граждан, у которых в собственности есть нежилые строения, но в большей степени ими владеют организации и коммерческие компании. Как и за другие виды права полного владения и распоряжения, граждане и компании, если это ИП, обязаны оплачивать налог на нежилое имущество физических лиц в 2018 году, за предыдущие отчетные периоды.

Налогоплательщики

По общим правилам оплачивать налог на имущество обязаны:

Последние не могут самостоятельно проводить оплату – у них нет дохода как такового, но за них выполнять обязанности налогоплательщика должны их законные представители: родители, опекуны или попечители.

Перечень плательщиков налога весьма внушительный, к ним можно отнести:

- Арендаторов или собственников помещений, используемых под точки общественного питания, кафе, рестораны или небольших бистро.

- Пользователей офисных помещений.

- Лиц, производящих любую продукцию народного потребления в специально оборудованных под производственные цели помещениях.

- Арендаторов или собственников помещений для реализации товаров и услуг, развлекательных центров, мест досуга и т.п.

- Пользователей социально значимых объектов: аэропортов, вокзалов, библиотек, спортивных сооружений.

- Владельцев складских помещений.

- Нанимателей помещений с иностранным гражданством.

- Руководителей административных подразделений федерального или муниципального значения.

Все эти лица обязаны делать перечисления в казну государства в виде налогов за использование нежилых помещений с целью получения прибыли, причем неважно, будь то это собственность или арендованная недвижимость.

Условно всех налогоплательщиков нежилой недвижимости можно разделить по виду финансирования:

- Муниципальные образования – источником получаемых средств для них является государственный бюджет.

- Негосударственные общественные организации получают прибыль от ведения хозяйственной деятельности и взносов членов сообщества.

- Автономные компании полностью зависят от результата своей коммерческой деятельности.

Законодательная база

Вопрос уплаты налога на имущество регламентируется главой 30 и главой 32 Налогового кодекса РФ.

Еще совсем недавно все налоговые отчисления производились, исходя из параметров инвентаризационной оценки имущества, но в 2015 году ГД приняла поправки, теперь для налогообложения принимается кадастровая стоимость нежилых помещений.

Источник: https://realtyurist.ru/nalog-na-imushhestvo/nalog-na-nezhiloe-imushhestvo/

Особая налоговая ответственность. Как организациям платить налог на имущество (Спиридонова Н.)

Дата размещения статьи: 28.03.2018

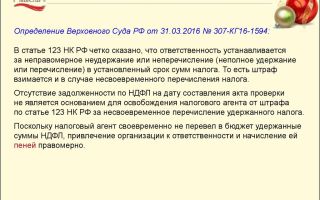

Права порождают обязанности. Не будет исключением и право на обладание имуществом. Как только недвижимость оформлена в собственность организации, возникает обязанность платить налог. Налог на имущество следует уплатить в установленный законом срок и в правильной сумме. Нельзя забывать и о сроках расчета и подачи декларации по этому налогу.

Если сроки и порядок нарушить, организации грозят пени и штрафы. Например, за несвоевременное представление декларации организацию могут оштрафовать в размере 5% от не уплаченной в установленный срок суммы налога за каждый полный или неполный месяц.

Пени начислят начиная со дня, установленного для представления декларации. Однако сумма штрафа не превысит 30% указанной суммы, но не будет меньше 1 000 руб. Это закреплено законодательно п. 1 ст. 119 НК РФ.

За несвоевременную уплату налога грозит штраф в размере 20% от неуплаченной суммы (п. 1 ст. 122 НК РФ).Путем простого математического сложения можем увидеть, что стоимость просрочки составит до 50% от суммы неуплаченного налога на имущество организаций.

А если учесть стоимость недвижимости, штраф для организации может быть весьма существенным в условиях непрекращающегося экономического кризиса в стране.

Давайте разберемся: кто, когда и в каком размере должен заплатить налог на имущество организаций с недвижимости.

Кто и с каких объектов платит налог на имущество

Налог платят российские организации, которые имеют на балансе движимое и недвижимое имущество в качестве основных средств (ст. 374 НК РФ).Из этого правила есть исключение. Это:- имущество, составляющее паевой инвестиционный фонд. В этом случае налог платит управляющая компания за счет имущества ПИФа (п. 2 ст.

378 НК РФ);- имущество, переданное концессионеру или созданное им в соответствии с концессионным соглашением. В такой ситуации налог платит концессионер (ст. 378.1 НК РФ);- жилые дома и жилые помещения, не учитываемые на балансе в качестве объектов основных средств (пп. 4 п. 1 ст. 378.2 НК РФ).

Налог на имущество организаций также платят постоянные представительства иностранных организаций. Для них исключения нет, и они платят налог с движимого и недвижимого имущества, учтенного в качестве основных средств, а также с имущества, полученного по концессионному соглашению.

Если у иностранной организации нет постоянного представительства, ей придется платить налог с недвижимости, находящейся на территории РФ. При этом недвижимость может быть оформлена как в собственность, так и по концессионному соглашению.

Но с некоторых объектов налог на имущество организаций не платят, даже если они соответствуют выше приведенным критериям. Перечень объектов, по которым налог не платится, приведен в п. 4 ст. 374 НК РФ. В частности, это земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы).

Поэтому если организация приобрела земельный участок, то налог на имущество платить не надо, с земельного участка платится земельный налог. Еще одним общеприменимым освобождением от налога на имущество организации является движимое имущество, относящееся к 1 — 2-й амортизационным группам.

Остальные объекты, не признаваемые объектом налогообложения, специфичны.

Когда применяется кадастровая стоимость имущества

Источник: http://xn—-7sbbaj7auwnffhk.xn--p1ai/article/28430

Налог на нежилую недвижимость

Обычно налог на нежилое помещение — это статья расходов в организациях. Граждане далеко не всегда имеют в собственности нежилую недвижимость, а многие, имея её, пользуются льготами. Небольшие налоговые ставки почти не ощущаются большинством россиян.

Но организации, а также собственники дорогой недвижимости зачастую сталкиваются с ощутимыми налоговыми расходами и стараются оптимизировать их, иногда даже превентивно.

Какая нежилая недвижимость и какими налогами облагается, как можно уменьшить или избежать их, и как их уменьшать и избегать нежелательно?

Местные налоги по федеральным правилам

Недвижимость предполагает расходы в виде налогов.

Как правило, законы вводят прогрессивную шкалу налога на недвижимость: чем дороже объект налогообложения, тем выше ставка.

Введённый ещё в 1991 году закон «О налоге на имущество физических лиц», который не так давно регулировал взимание налогов с граждан, утратил силу с 1 января 2015 года. Теперь налоги на имущество регулируются на основании положений Налогового кодекса (НК РФ).

При этом конкретные ставки в кодексе не указаны: они относятся к ведению местных властей, поскольку это устанавливаемый и взимаемый местными властями налог.

Всё, что установил в НК РФ федеральный законодатель, это предельные ставки налогов, которые могут назначать местные власти.

Существует три группы недвижимых объектов, для которых установлены следующие значения налоговых ставок:

- Жильё, гаражи, хозяйственные строения: не свыше 0,1%.

- Коммерческие здания и объекты дороже 300 млн рублей: не свыше 2%.

- Иные объекты: не более 0,5%.

Например, для хозяйственных построек, которые подпадают под первую (минимальную) налоговую ставку предусмотрена предельная площадь в 50 квадратных метров и обязательно расположение на участке для ИЖС (индивидуальное жилищное строительство) или дачи.

Налоговые ставки, приведённые выше, могут увеличиваться до трёхкратного размера местным законом или постановлением органа власти, то есть, теоретические пределы на самом деле составят 0,3% для жилья, гаражей и хозпостроек, 6% для коммерческой и сверхдорогой недвижимости и 1,5% для иных недвижимых объектов.

Этих предельных ставок, вместе взятых, нет ни в одном из конкретных регионов.

Однако в целях повышения бюджетных доходов некоторые муниципалитеты и города устанавливают разные налоговые ставки внутри этих групп в зависимости от кадастровой стоимости, расположения в городе и некоторых иных критериев.

Например, в Москве для квартир с кадастровой стоимостью от 10 до 20 миллионов рублей действует ставка 0,15%, что больше общей ставки, установленной в НК РФ, но меньше её трёхкратного размера, то есть, абсолютного предела.

Социальная сторона налогообложения

Налог на жилое помещение устанавливается меньше, чем на нежилое в целях общественного согласия: чтобы не обременять граждан высокими налоговыми расходами.

Некоторые категории граждан пользуются налоговой льготой: освобождены от уплаты налогов на недвижимость.

Это инвалиды I и II групп, ветераны боевых действий, ликвидаторы катастрофы в Чернобыле, и многочисленные, имеющие право другие категории (всего Налоговый кодекс устанавливает 15 категорий граждан, которые имеют налоговую льготу).

Льгота предоставляется только для одного объекта по каждому виду имущества (одному дому, одному гаражу и тому подобное). Она не распространяется на объекты, используемые в коммерческой деятельности, и не даётся на сверхдорогую недвижимость.

Если у супругов-пенсионеров имеется два гаража, но оформлены они только на одного супруга (например, на мужа), то от налогов будет освобождён один гараж, а второй будет облагаться налогом. Поэтому рациональнее было бы оформить второй гараж на жену и вывести его из-под налогообложения.

Помимо физических лиц, льготами могут пользоваться и юридические лица.

Налоговый кодекс освобождает от налогообложения организации инвалидов, религиозные общины, а также резидентов особых экономических зон.

Принцип освобождения от налогов государством достаточно прост.

От налогов освобождаются граждане и организации, которые:

- не могут самостоятельно зарабатывать (инвалиды, пенсионеры);

- имеют большие заслуги перед государством (военные пенсионеры, ветераны);

- выполняют важную социальную роль (общественные организации, организации инвалидов);

- развивают особые экономические зоны.

Под эти критерии можно предварительно подвести налогоплательщика, а затем свериться со статьями 381 и 407 Налогового кодекса, в которых перечислены конкретные группы льготников.

И как было указано выше, льготы не применяются:

- Для коммерческих объектов.

- Для сверхдорогой недвижимости.

К сожалению, далеко не всегда налоговой инспекции известно о льготе налогоплательщика.

Поэтому гражданину, которому пришло извещение с ошибочно начисленным налогом, следует обратиться в местную налоговую инспекцию и предъявить документы о льготе. Тогда налоговое требование будет отменено.

Особые случаи владения недвижимостью

Наряду с гаражами, недвижимым объектом налоговое право признаёт и недавно внесённое в законодательство понятие: машино-место.

В мегаполисах, особенно в Москве, проблема с придомовыми территориями для парковки машины порождала необходимость в паркингах, но юридический статус мест на паркингах был неопределённым, пока законодатель не оговорил его в Налоговом кодексе как объект недвижимости.

Таким образом был достигнут важный баланс общественных интересов: государство гарантировало вещные права, включая право собственности на парковочные места, получив взамен право пополнения бюджета налоговыми сборами.

Если имущество находится в собственности нескольких хозяев, налог оплачивается со стоимости доли. При этом ставка налога для организаций и людей различается уже в самом законе.

В центрах крупных городов возможна ситуация, когда имущество является собственностью одновременно и физических лиц, и организаций (например, если это приватизированный пайщиками магазин).

В этом случае, если в районе или округе для граждан установлены более низкие налоговые ставки, то, возможно, более разумно для фирмы-собственника переоформить долю в этой недвижимости на своего же учредителя, чтобы сэкономить на налогах.

Впрочем, возможна обратная ситуация: если рассчитанная по бухгалтерским методам среднегодовая стоимость меньше кадастровой, а ставки налогов сопоставимы, то предпринимателю может быть рациональнее зарегистрировать фирму, основной задачей которой будет держать на балансе сильно амортизированное здание и уплачивать сравнительно небольшие налоги.

Предел налога на имущество организаций, установленный в Налоговом кодексе, составляет 2,2%, право на увеличение не предусмотрено; для некоторых регионов и категорий установлены пониженные налоговые ставки вплоть до нулевых.

В жилищных кооперативах право собственности на квартиру возникает при выполнении двух условиях: оплаты пайщиком своей доли и регистрации права собственности в ЕГРН (единый госреестр недвижимости). Поэтому момент начала налогообложения — это момент регистрации.

Даже после сдачи дома в эксплуатацию оформление прав собственности на квартиру может затянуться на несколько лет.

Как правило, кооперативы стремятся быстрее передать готовые квартиры пайщикам, чтобы избавиться от обязательств, в том числе перед ФНС (федеральная налоговая служба), да и сами пайщики не затягивают с получением права на квартиру, в которую вкладывались большие деньги.

Но в некоторых случаях регистрационная часть затягивается по объективным причинам. Положительная сторона подобной затяжки – это отсрочка начали исчисления и вменения налогов хозяевам квартиры.

В многоквартирных домах общее имущество не является объектом налогообложения. Раньше инспекции высылали хозяевам квартир налоговые извещения с учётом общего имущества дома, однако ввиду принятия новой главы Налогового кодекса такая практика прекратилась.

Если в каком-то районе по недосмотру руководства ещё продолжается практика вменения хозяевам налога на общее имущество многоквартирного дома, платить его не нужно, а ошибочно заплаченный налог можно вернуть.

Для целей налогообложения государство установило механизмы взаимодействия налоговых инспекций с регистрирующими органами. Росреестр после регистрации сделки незамедлительно сообщает в налоговую инспекцию данные о новом собственнике объекта налогообложения, а налоговая инспекция выставляет требования об уплате налогов старому и новому собственникам с учётом времени регистрации перехода прав.

В зданиях могут быть помещения разного назначения, например, если первый этаж многоэтажного жилого дома отводится под магазины и офисы, или если жилой дом на двух хозяев делится на две части, и одна из них переводится в категорию нежилого (например, для парикмахерской). Если единый объект недвижимости содержит в себе жилое помещение, из его кадастровой стоимости вычитается миллион рублей, налог уплачивается с этой, уменьшенной, суммы.

https://www.youtube.com/watch?v=IC7ThmPtDug

Таким образом, налоги собственников могут уменьшаться благодаря:

- учёту жилого помещения в составе комплекса недвижимости;

- исключения из общей площади мест общего пользования;

- использования разных статусов собственника при долевой собственности.

Проверить правильность начисления налогов можно по налоговому извещению, в котором указывается площадь объекта, доля и собственник (организация, обычный гражданин, льготник).

Налогообложение недвижимости, прежде всего, нежилой преследует цель стимулирования экономической активности, хозяйственного использования данной недвижимости. Высокие ставки налога на нежилые помещения, особенно коммерческие, возлагают большую ответственность на собственников зданий и сооружений.

Налоговые требования серьёзно затрудняют ценовые сговоры арендодателей, поскольку возлагают на них обязанность по ежегодной уплате значительных сумм, то есть, владельцы недвижимости, в свою очередь, вынуждены искать арендаторов и снижать для них цены на аренду для того, чтобы ценный актив не превратился в статью одних лишь расходов.

Местные бюджеты пополняются, прежде всего, за счёт налогов на недвижимость (собственно, налоги на недвижимость не поступают ни в какие бюджеты, кроме местных). Поэтому местные власти также вынуждены удерживать разумные налоговые ставки, не задирая их слишком высоко, чтобы не замедлять строительство новых объектов коммерческой недвижимости.

Уменьшение налогообложения

Все способы налоговой оптимизации можно разделить на три группы:

- Легальные, не создают угроз налогоплательщику.

- Полулегальные, лишают налогоплательщика прав на защиту.

- Нелегальные, чреваты серьёзными санкциями и потерями.

В качестве лазеек для уменьшения налогообложения может использоваться, например, частичное или полное сокрытие информации от Росреестра. Здание можно возвести, но не регистрировать в Росреестре.

Данный способ годится для хозпостроек, поскольку для незарегистрированного дома не получится подвести коммуникации: электрические, водопроводные, канализационные организации требуют документы на дом перед заключением абонентского договора.

Поэтому более распространено другое сокрытие налоговой базы: свидетельство получают на небольшой домик, который потом надстраивают и расширяют. О реконструкции, разумеется, никого не уведомляют.

Самострои плохи тем, что государство всегда может потребовать их сноса, если выявит. Самовольно пристроенные строения создадут проблему при продаже дома, когда специалисты из БТИ (бюро техинвентаризации), подготавливая технический паспорт, нанесут на план выявленные самострои и сделают отметку о том, что на возведение данных объектов разрешение не выдано.

Таким образом, полулегальные и нелегальные способы уменьшения налогов плохи тем, что в случае возникновения проблем собственник не сможет рассчитывать защитить права на незаконный объект: самострой довольно трудно узаконить (иногда невозможно), ещё труднее подключать к коммуникациям (как правило, невозможно), совершить законную официальную сделку с нелегальной недвижимостью в принципе невозможно.

Выше и ниже в статье приведены легальные способы, которые можно использовать для оптимизации налогообложения.

Оспаривание кадастровой стоимости

Кадастровая стоимость недвижимости имеет очень важное значение в имущественных правоотношениях.

В обороте и налогообложении недвижимости возможно применение трёх видов стоимости:

- Инвентаризационной.

- Рыночной.

- Кадастровой.

Как правило, инвентаризационная стоимость ниже обеих других. Кадастровая стоимость вычисляется на основе рыночной, поэтому обычно отстаёт от неё.

На падающем рынке недвижимости по естественным экономическим причинам кадастровая стоимость может превышать рыночную. Это вызвано отставанием кадастровой цены от рыночной, поскольку кадастровая стоимость определяется на основе рыночной, но не чаще чем раз в три года (в Москве – раз в два года), однако за длительный период рыночная цена успевает упасть, тогда как кадастровая стоит на месте.

Заявление об оспаривании установленной Росреестром кадастровой стоимости подаётся в областной суд в порядке административного судопроизводства. Непременным основанием для оспаривания завышенной, по мнению гражданина (юрлица), кадастровой стоимости служит существенное нарушение прав заявителя.

Юридические лица не могут сразу обращаться в суд. Для организаций, прежде чем они смогут подать иск, сначала предусмотрена обязательная стадия: комиссия по рассмотрению кадастровой стоимости.

Необходимо отметить, что для налога на имущество организаций в виде зданий и сооружений налоговой базой является не кадастровая, а среднегодовая стоимость.

Рассчитывается она с учётом амортизации, то есть, запланированного износа здания и уменьшения его цены.

Поэтому для юридических лиц более выгодным может быть судебное уменьшение кадастровой цены только для участков, тогда как налог со строений они могут оптимизировать при помощи бухгалтерских методов.

Иные налоги, связанные с нежилым помещением

Налог на имущество не следует смешивать с другими налогами, которые связаны с недвижимостью, а именно с налогом на доходы физических лиц при аренде, продаже и дарении недвижимых объектов.

Продаваемое недвижимое имущество приносит продавцу доход, с которого должен удерживаться налог. Если недвижимость переходила в дар, то налог обязан уплатить новый собственник, который получил этот дар.

Налог с доходов, получаемых от аренды, обязан платить арендодатель.

Итак, для физических лиц налог может устанавливаться:

- При продаже недвижимости – для продавца.

- При дарении недвижимости – для одаряемого.

- При аренде недвижимости – для арендодателя.

Во всех трёх случаях он равен 13%.

Для предпринимателей и организаций доходы от продажи и аренды зданий должны учитываться в налоговой декларации и облагаться по ставке, которая соответствует выбранной системе налогообложения.

При продаже здания с долгом по налогам обязанность по оплате долга не переходит на покупателя, а остаётся на продавце, хотя стороны могут договориться, что покупатель компенсирует продавцу расходы на оплату налоговой задолженности.

Источник: https://ZhiloePravo.com/nalogi/nezhiloe-pomeshhenie.html

Кто платит налог на имущество, и в каком размере

Налоговое законодательство меняется с завидной регулярностью, последние изменения в налоговый кодекс внесены в июле 2016 года. Изменения коснулись не только налогообложения коммерции, но и простых граждан.

Теперь расчёт налога на имущество производится по новым правилам, и что радует, рассчитать платёж сегодня можно самостоятельно, что минимизирует риск счётной ошибки инспекторами ФНС. Овладеть методикой расчета налога не сложно.

Не пропускайте сроки платежа.

Если у гражданина есть в собственности земля или помещение, за пользование этими объектами он обязан ежегодно платить определённый процент от стоимости недвижимости.

Эта плата и есть налог на имущество физических лиц. Сбор налога на имущество — устоявшаяся фискальная практика во всем мире и не стоит портить себе настроение тому, кто не желает платить.

Государство сейчас делает все, чтобы платили все и платили адекватно.

32-я глава Налогового кодекса разъясняет:

- с чего платится имущественный налог;

- в каком размере;

- кто его обязан платить;

- когда должен быть уплачен налог;

- кому положены льготы при уплате.

В связи с изменениями с 2016 года налог теперь рассчитывается по-другому.

Что нового

Законодателями разработана программа оптимизации налогообложения:если раньше налог люди платили в процентном соотношении к инвентаризационной цене недвижимости, то теперь он будет привязан к кадастровой. В свою очередь кадастровая стоимость почти равна рыночной, а значит, платить нужно теперь больше.

Вместе с тем на сегодня налог подсчитывается исходя из:

- кадастровой стоимости (КС);

- инвентаризационной стоимости (ИС).

Расчёт налога возложен на региональные власти, в каких-то областях для расчёта применяется только ИС или КС, в других – и та, и другая. На сайте ФНС можно посмотреть, какие регионы применяют систему расчёта по новой системе (КС): https://www.nalog.ru/rn77/taxation/taxes/imuch2016/.

К 2020 году законодатели планируют полностью перейти на систему расчёта имущественного налога, привязанную только к кадастровой цене недвижимости.

Кроме того в Налоговом кодексе появились новые термины, теперь нужно будет платить за машино-место и за единый имущественный комплекс.

По смыслу статей 400 – 401 Налогового кодекса имущественный налог обязаны платить все граждане, владеющие на праве собственности объектами недвижимости или долями в них, расположенными на территории РФ:

- дом (коттедж, особняк, таунхаус, дом в СНТ, дачном хозяйстве или кооперативе)

- квартира или комната;

- единый недвижимый комплекс (связанные между собой недвижимые объекты, расположенные на одном участке, например, к дому пристроен гараж или баня: являясь разными объектами, они будут теперь регистрироваться, как единый);

- гараж;

- машино-место;

- недострой.

Важно:

Налог платится только за личное имущество, общее не облагается. Например, жилец многоэтажки будет платить только за свою квартиру, но не за чердак, подвал, марши, так как это общее имущество всех жильцов дома.

В 406-й статье Налогового кодекса закреплены ставки (процент от стоимостиодного квадратного метра недвижимости). Указана только минимальная ставка, но оговорено, что местные власти имеют право повышать процент. Так, установлены минимальные ставки:

- 0,1% для расчёта налога за дом, квартиру, комнату, дачу, гараж, машино-место, недострой;

- 0,5% — в отношении других объектов.

В отношении элитной недвижимости (дороже 300 миллионов рублей) установлена максимальная ставка: 2% от стоимости за кв.м.

Актуальную для вашего региона ставку имущественного налога можно узнать, заполнив форму по ссылке: https://www.nalog.ru/rn77/service/tax/:

- на карте найдите свой регион и кликните по нему;

- выберите вид налога и поселение;

- в открытой таблице будет информация о местном законе, кликните в последнем столбце по кнопке «подробнее»;

- узнайте свою ставку налога.

Как узнать КС и ИС

Раз в два года местные отделения Росреестра пересматривают кадастровую стоимость объектов в регионе: местные власти выбирают аккредитованного оценщика, который и определяет кадастровую цену каждого вида объекта.

Далее стоимость закрепляется региональным законом, который можно найти на официальном сайте вашей областной администрации.

Кадастровую стоимость земли можно узнать на публичной карте Росреестра.

Инвентаризационную стоимость можно узнать:

- из кадастрового паспорта на объект;

- из прошлогоднего уведомления об уплате имущественного налога.

Вычеты

Вычет – это особая поблажка при расчёте налога. В 403-й статье Налогового кодексаустановлено, что при расчёте имущественного налога нужно за основу принимать не всю площадь объекта, а уменьшенную на некоторое количество квадратных метров. Так из общей площади нужно вычесть:

- 20 кв.м. при расчёте налога за квартиру;

- 10 кв.м. – за комнату;

- 50 кв.м. – за дом.

В случае, когда рассчитывается налог на единый недвижимый комплекс, то из его кадастровой стоимости вычитается миллион рублей.

Если вычет больше базы, налог не платится.

Для начала нужно собрать сведения:

- площадь объекта (по паспорту или свидетельству);

- кадастровую стоимость (или инвентаризационную);

- размер вычета (см выше);

- налоговую ставку.

Сумма налога рассчитывается по формуле: Н=(П-В)*КС*С, где:

- Н – это налог к уплате;

- П – площадь объекта;

- В – вычет;

- КС – кадастровая стоимость (за метр, не за всю площадь);

- С – ставка налога.

Можно посчитать налог на калькуляторе ФНС он-лайн https://www.nalog.ru/rn77/service/nalog_calc/. Для расчёта нужно знать кадастровый номер объекта. После указания кадастрового номера нужно будет ещё внести в форму:

- вид объекта (квартира, дом и др.);

- доля в праве;

- количество месяцев владения объектом;

- вычет (ставится автоматически);

- ставка (ставится автоматом);

- инвентаризационная стоимость (если имеется).

Налог на имущество для пенсионеров

407-я статья Налогового кодекса не претерпела изменений, то есть, льготыпенсионерам сохранены. Однако стоит учесть нюансы:

- льгота применяется только в отношении одного объекта;

- для её получения нужно написать заявление в налоговую.

Кроме пенсионеров от имущественного налога освобождены:

- Герои РФ и СССР;

- инвалиды детства;

- инвалиды 1 и 2 групп;

- участники ВОВ, «Афганцы» и ветераны боевых действий;

- ликвидаторы аварий на ЧАЭС и ПО «Маяк»;

- облучённые на Семипалатинском полигоне;

- военнослужащие и уволенные в запас (по выслуге, состоянию здоровья, по сокращению, если срок службы больше 20 лет);

- члены семьи погибшего военнослужащего и госслужащего;

- женщины старше 55 и мужчины старше 60, не оформившие пенсию;

- владельцы творческих мастерских, музеев, выставок (при расчёте налога на эти объекты);

- владельцы хозпостроек площадью меньше 50 кв.м. (если они расположены на землях, предоставленных под ИЖС, ЛПХ, садоводство, огородничество, дачу).

Расчёт налога на имущество производится инспекторами до 1 ноября текущего года, именно до этого срока нужно в ФНС принести заявление на льготу. А сам налог должен быть уплачен до 1 декабря следующего года.

Источник: http://xranitelochaga.ru/objekty/kvartira/nalog-na-imushhestvo.html

Налог на имущество в учреждениях госсектора: когда не нужно платить?

Статья 374 Налогового кодекса РФ гласит, что объектами налогообложения признаются основные средства организации, по которым ведется учет по счету 101.00, согласно Инструкции №157н. В то же время для учреждений госсектора существуют определенные льготы.

В новой статье мы подробно разберем тему имущества учреждений госсектора, освобожденного от налогообложения.

Какое имущество освобождается от налога на имущество?

Возвращаясь к вышеупомянутой статье 374 НК РФ, обозначим список полностью освобожденного от уплаты налога имущества.

По закону объектами налогообложения не признаются:

- земельные участки, водные объекты и природные ресурсы;

- основные средства органов исполнительной власти и прочих силовых структур;

- объекты культурного наследия: памятники истории и культуры;

- ядерные установки, используемые для научных целей. Сюда же относятся и хранилища радиоактивных веществ и отходов, ядерных материалов;

- ледоколы, суда с ядерными энергетическими установками и суда атомно-технологического обслуживания;

- космические объекты;

- имущество, принадлежащее первой или второй амортизационной группе Классификации основных средств.

Имущество государственной казны РФ, субъекта РФ и муниципального образования также не облагается налогом.

Cогласно статьям 214 и 215 ГК РФ такое имущество не закрепляется за учреждениями на праве оперативного управления или хозяйственного ведения в соответствии со статьями 294 и 296 ГК РФ.

Данное имущество не учитывается в составе основных средств, и, соответственно, его стоимость не учитывается при определении налоговой базы по налогу на имущество (статьи 374 и 375 НК РФ).

Не стоит забывать и утвержденный список налоговых льготников.

К ним относятся учреждения уголовно-исполнительной системы, религиозные организации, общероссийские общественные организации инвалидов, производители фармацевтики и иные организации.

Все они признаны налогоплательщиками, но в то же время некоторые объекты их имущества не облагаются налогом. Более подробно с этим можно ознакомиться в статье 381 НК РФ.

Налог на имущество в регионах

Стоит отметить, что налог на имущество является региональным. Поэтому наряду с НК РФ в отношении этого налога применяются законы субъектов РФ, которые могут предусматривать дополнительные льготы.

Приведем пример: согласно пункту 1 части 1 статьи 4 Закона города Москвы от 5 ноября 2003 №64 «О налоге на имущество организаций» от уплаты налога освобождаются автономные, бюджетные и казенные учреждения города Москвы, а также внутригородских муниципальных образований в городе Москве. Однако эта льгота не распространяется на имущество, сдаваемое в аренду (часть 3 статьи 4 Закона №64)

Налог на имущество, полученное от учредителя

В 2015 году появились новые льготы, освобождающие учреждения госсектора от имущественного налога. Согласно пункту 25 вышеупомянутой статьи 381 НК РФ от налогообложения освобождается движимое имущество, принятое на учет как основное средство в 2013 году.

В этом правиле есть и исключение. Налогом облагаются движимые объекты, принятые на учет при:

- реорганизации или ликвидации юридических лиц;

- передаче между взаимозависимыми лицами.

В связи с этими правилами некоторые бухгалтеры задаются вопросом, освобождается ли от налога движимое имущество, полученное от учредителя. Согласно российскому законодательству для целей налогообложения государственное (муниципальное) учреждение и орган, осуществляющий функции и полномочия учредителя в отношении этого учреждения, не признаются взаимозависимыми лицами.

Дело в том, что имущество государственного (муниципального) учреждения закрепляется за ним на праве оперативного управления, а на праве собственности принадлежит государству, субъекту РФ или муниципальному образованию. Функции и полномочия учредителя исполняют:

- уполномоченный федеральный орган исполнительной власти;

- орган исполнительной власти субъекта Российской Федерации;

- орган местного самоуправления.

В соответствии с пунктом 5 статьи 105.1 НК РФ прямое и (или) косвенное участие государства, субъектов РФ и муниципальных образований в российских организациях не приравнивается к взаимозависимости. Следовательно, движимое имущество, полученное от учредителя, освобождается от налога.

Чтобы выяснить, какое имущество освобождается от налога на имущество, всегда изучайте льготные возможности организации, а также определяйте характер основных средств учреждения.

Статья подготовлена

экспертами Компании «Учёт в БГУ»

Если у вас возникли вопросы по данной теме, обсудите их с нашим экспертом по бесплатному номеру 8-800-250-8837. Ознакомиться со списком наших услуг можно на сайте Учётвбгу.рф. Также вы можете подписаться на обновления нашего блога, чтобы первыми узнавать о новых полезных публикациях

Источник: http://grnt.ru/blog/nalog-na-imushhestvo-v-gossektore/

Как платить налог на имущество при енвд

Налог на имущество — ЕНВД 2016-2017 годов допускает его уплату — берется с кадастровой стоимости объектов. Рассмотрим, каковы условия для возникновения налога на имущество (ЕНВД 2016—2017).

Налог на имущество при ЕНВД в 2016-2017 годах

Плательщики ЕНВД в 2016-2017 годах не освобождены от уплаты налога на имущество, налоговой базой для которого служит кадастровая стоимость (п. 4 ст. 346.26 НК РФ).

Платить его должны как юрлица, так и ИП, применяющие ЕНВД, если у них есть соответствующее имущество. Для ИП важен факт использования такого имущества в предпринимательской деятельности.

Подробнее о принципиальных различиях между юрлицами и ИП в части уплаты налога на имущества при ЕНВД читайте в материале «Налог на имущество при ЕНВД в 2015-2016 годах».

Условия применения налога на имущество

К объектам недвижимости, облагаемым налогом на имущество по кадастровой стоимости, относят:

Необходимым условием является использование 20% площади этой недвижимости под размещение:

Фактическое использование недвижимости для этих целей определяют по кадастровому паспорту или акту технического учета.

Налог на имущество будет взиматься с этой недвижимости при следующих условиях:

- Объекты налогообложения находятся в собственности или в хозяйственном ведении. Последнее условие появилось в НК РФ с 2016 года.

- У организации они учтены на счете 01 как основные средства, а ИП использует их в предпринимательской деятельности.

- Законодатели региона разработали закон о налоге на имущество применительно к этому субъекту РФ.

- Здания включены в перечень недвижимости, налог с которой исчисляют по кадастровой стоимости (ст. 378.2 НК РФ). Перечень составляют региональные или местные власти. Они должны публиковать его на своих сайтах не позже 1 января текущего года.

Это основные условия для начисления налога. В случае невыполнения хотя бы одного из обозначенных условий налог на имущество с кадастровой стоимости не начисляется и не оплачивается.

Отдельные помещения вышеперечисленных зданий тоже облагаются налогом.

Начисление налога на имущество при ЕНВД

В течение налогового периода, если это установлено для региона, организации ежеквартально рассчитывают и уплачивают авансовые платежи по налогу, получая их сумму как ¼ кадастровой стоимости объекта, умноженную на ставку налога.

Налог за весь год определяется как полная кадастровая стоимость, умноженная на ставку. Если авансовые платежи в регионе не предусмотрены, налог уплачивается в полной сумме один раз за год. При наличии авансовых платежей итоговой оплате за год подлежит общая сумма годового налога, уменьшенная на авансовые платежи.

При использовании организацией части здания или отдельного помещения для расчета налога нужно брать величину занимаемой ею площади, умноженную на кадастровую стоимость и на коэффициент, учитывающий процентное соотношение занимаемой и общей площади.

Если объект оказывается в собственности или в хозяйственном ведении неполный год, то налог будет рассчитываться с применением коэффициента, учитывающего количество полных месяцев владения в общем числе месяцев в соответствующем периоде. С 2016 года в НК РФ уточнено понятие полного месяца для расчета этого коэффициента. Им считается тот, в котором право собственности приобретено до 15-го числа или утрачено после 15-го числа (п. 5 ст. 382 НК РФ).

Налоговую ставку устанавливают региональные законодатели при разработке закона о налоге на имущество. Ее величина для налога, рассчитываемого от кадастровой стоимости, не может превышать в 2016 и в последующих годах 2% (п. 1.1 ст. 380 НК РФ).

Ставки для разных объектов могут различаться.

ИП уплатит такой налог один раз за год. О его величине и размере базы, от которой налог рассчитан, он узнает из уведомления, присланного ему ИФНС.

Получение сведений о кадастровой стоимости

Источник: http://mcuns.ru/kak-platit-nalog-na-imushhestvo-pri-env/

Как рассчитать налог на имущество

Какую ставку налога на недвижимость нужно применить для гостиницы, гостиничного комплекса? Есть ли разница, если собственником является физлицо или юрлицо? Как можно определить кадастровую стоимость недвижимости? Можно ли предположительно определить кадастровую стоимость недвижимости, если она еще только планируется к застройке?

Максимальная налоговая ставка для юрлиц – 2,2% (подробнее см. ниже о разных категориях имущества). Региональные власти устанавливают ставки самостоятельно с учетом максимальной ставки. Максимальная ставка согласно НК РФ для физлиц – 2 % (подробнее см. ниже в зависимости от имущества).

Есть ли разница, если собственником является физлицо или юрлицо? Да, есть

Как можно определить кадастровую стоимость недвижимости? Можно ли предположительно определить кадастровую стоимость недвижимости, если она еще только планируется к застройке? Узнать кадастровую стоимость объекта недвижимости можно на сайте Росреестра (www.rosreestr.ru) в разделе «Справочная информация по объектам недвижимости в режиме online». Предположительно определить кадастровую стоимость недвижимости затруднительно, но она должна равняться рыночной (см. Рекомендацию: Как оспорить кадастровую стоимость).

Обоснование данной позиции приведено ниже в материалах «Системы Юрист»

1. Рекомендация: Как рассчитать налог на имущество

«Порядок расчета

При расчете налога на имущество воспользуйтесь следующим алгоритмом:

1) определите, какое имущество нужно облагать налогом;

2) проверьте, можно ли применить льготы;

3) определите базу для расчета налога;

4) узнайте, по каким ставкам считать налог;

5) рассчитайте сумму налога к уплате в бюджет*.

Что облагать налогом на имущество

По общему правилу российские организации платят налог с имущества, которое отразили в бухучете в составе основных средств.

Это могут быть и те объекты, что принадлежат организации на правах собственности, и те, что получены во временное владение, пользование, распоряжение, а также в доверительное управление или совместную деятельность.

Например, налог с лизингового имущества обычно платит тот, на чьем балансе оно учитывается. А это может быть как лизингодатель, так и лизингополучатель.

Особый порядок предусмотрен только в отношении объектов недвижимости, налоговой базой для которых является кадастровая стоимость.

Во-первых, с жилых строений налог на имущество надо платить, даже если эти объекты в бухучете не отражены в составе основных средств.

А во-вторых, если «кадастровые» объекты не переданы в доверительное управление или концессию, платить за них налог на имущество должны только их собственники или организации, которые владеют этим имуществом на праве хозяйственного ведения.

Все это следует из положений пункта 1 статьи 374, подпункта 3 пункта 12 статьи 378.2 Налогового кодекса РФ.

К объектам, с которых надо платить налог, относят и движимое, и недвижимое имущество. Правда, с определенными оговорками.

Существуют две категории основных средств, налог с которых платить не нужно.

Первая – это льготируемое имущество. Разобраться, какие льготы вы можете использовать, помогут справочные таблицы по федеральным льготам (они действуют для всех) и по региональным (для объектов на отдельных территориях).

Вторая категория – это имущество, которое не признается объектом налогообложения. Например, это основные средства, включенные в первую или во вторую амортизационную группу по Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г. № 1. Полный перечень есть в пункте 4 статьи 374 Налогового кодекса РФ.

Льготируемое имущество исключайте из расчета налоговой базы, но в декларации или расчете авансовых платежей его все равно надо указать. Сначала включите стоимость льготируемого имущества в графу 3 раздела 2 декларации, а затем отразите отдельно в графе 4 раздела 2.

Имущество, которое не признается объектом налогообложения (указанное в подп. 1–8 п. 4 ст. 374 НК РФ), в графах 3 и 4 отражать не нужно. Однако основные средства, включенные в первую или во вторую амортизационную группу по Классификации, утвержденной постановлением Правительства РФ от 1 января 2002 г.

№ 1, нужно отразить по строке 210 раздела 2 расчета авансовых платежей и по строке 270 раздела 2 декларации.

Налоговая база

Базу для расчета налога на имущество определяйте отдельно по следующему имуществу:

- расположенному по местонахождению головного отделения российской организации или постоянного представительства иностранной;

- каждого обособленного подразделения с отдельным балансом;

- вне местонахождения организации (отдельно по каждому объекту);

- входящему в состав Единой системы газоснабжения;

- налог с которого считают исходя из кадастровой стоимости;

- облагаемому по разным налоговым ставкам;

- задействованному в рамках договора простого или инвестиционного товарищества;

- переданному в доверительное управление или приобретенному в рамках такого договора;

- при исполнении концессионных соглашений.

Это следует из положений пункта 1 статьи 376, статей 377, 378, 378.1 и 378.2 Налогового кодекса РФ.

Как считать налоговую базу

Налоговой базой по налогу на имущество может быть:

1) кадастровая стоимость – для расчета налога по следующим объектам:

- административно-деловые и торговые центры или комплексы, а также отдельные помещения в них. К ним приравниваются здания, которые предназначены (фактически используются) для одновременного размещения офисов, объектов торговли, общепита и бытового обслуживания (п. 4.1 ст. 378.2 НК РФ);

- нежилые помещения, которые согласно технической документации предназначены для размещения офисов, торговых объектов, объектов общепита или бытового обслуживания, а также помещения, которые фактически используют для этих целей. То есть когда перечисленные объекты занимают не менее 20 процентов общей площади помещения;

- любые объекты недвижимости иностранных организаций, которые не имеют в России постоянных представительств;

- любые объекты недвижимости иностранных организаций, которые не используются в деятельности постоянных представительств в России;

- жилые дома или помещения, не учтенные на балансе в качестве основных средств;

2) среднегодовая стоимость имущества (при расчете авансовых платежей применяется средняя стоимость имущества за I квартал, полугодие или девять месяцев) – для расчета налога по всем остальным объектам.

Решение о расчете налога на имущество исходя из кадастровой стоимости недвижимости принимают власти субъектов РФ и оформляют законами.

Для этого предварительно утверждают результаты кадастровой оценки недвижимости – без этого принимать законы власти регионов не вправе.

Более того, они должны заранее утвердить и опубликовать перечни конкретных объектов недвижимости, указав их кадастровые номера и адреса, по которым налог надо определять исходя из кадастровой стоимости.

Если к началу очередного налогового периода полный комплект региональных документов не подготовлен, рассчитывать налог на имущество в этом периоде нужно исходя из среднегодовой (средней) стоимости имущества. Однако после вступления в силу нового порядка возврат к прежним правилам определения налоговой базы будет невозможен.

Такие правила установлены статьями 375 и 378.2 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письмах Минфина России от 29 ноября 2013 г. № 03-05-07-08/51796 и ФНС России от 31 октября 2013 г. № БС-4-11/19535.

Узнать, в каких регионах действует новый порядок и к какому имуществу он применяется, поможет таблица.

Кадастровая стоимость имущества

По некоторым видам недвижимого имущества налог нужно рассчитывать исходя из его кадастровой стоимости по состоянию на начало года. Об этом сказано в пункте 2 статьи 375 Налогового кодекса РФ.

Перечни объектов недвижимости (кроме жилых помещений), для которых налоговой базой является кадастровая стоимость, утверждаются (уточняются) региональными властями и размещаются на официальных сайтах правительств (глав администраций, губернаторов, уполномоченных ведомств) субъектов РФ.

На этих же сайтах можно найти кадастровую стоимость недвижимости для расчета налога по тому или иному объекту. Например, в Подмосковье результаты кадастровой оценки недвижимости утверждены распоряжением Минимущества Московской области от 28 ноября 2013 г.

№ 1499 и размещены на сайте этого ведомства.

Кроме того, узнать кадастровую стоимость объекта недвижимости можно на сайте Росреестра (www.rosreestr.ru) в разделе «Справочная информация по объектам недвижимости в режиме online». Этот электронный сервис позволяет вести поиск по трем параметрам: кадастровому номеру объекту, условному номеру или адресу.

Также можно обратиться по почте, через Интернет в территориальное отделение Росреестра с просьбой предоставить сведения о кадастровой стоимости того или иного объекта. Такие справки выдают бесплатно по запросам любых лиц. Это следует из положений пункта 13 статьи 14 Закона от 24 июля 2007 г.

№ 221-ФЗ и письма Минфина России от 3 марта 2014 г. № 03-05-05-01/8876.

Жилые дома и жилые помещения в перечни не входят. Налог по этим объектам (исходя из кадастровой стоимости) платите на основании подпункта 4 пункта 1 статьи 378.2 Налогового кодекса РФ, но с учетом требований соответствующего регионального закона. Аналогичные разъяснения есть в письмах Минфина России от 29 декабря 2015 г. № 03-05-06-04/77139, от 16 сентября 2015 г. № 03-05-05-01/53061.

Внимание: «кадастровые» объекты недвижимости, ошибочно или неправомерно включенные в региональные перечни, должны быть исключены из них

Если объект недвижимости, включенный в перечень, не соответствует критериямпункта 1 статьи 378.2 Налогового кодекса РФ, организация – владелец такого имущества вправе оспорить решение региональных властей. Для этого нужно обратиться в суд.

Если суд примет решение в пользу организации, спорный объект будет исключен из перечня с начала года. В этом случае налог на имущество по такой недвижимости нужно рассчитывать исходя из среднегодовой стоимости.

Это следует из письма ФНС России от 22 декабря 2015 г. № БС-4-11/22488.

В отношении отдельных помещений, расположенных в административно-деловых и торговых центрах, кадастровая стоимость может быть не установлена. Но если кадастровая стоимость зданий, в которых расположены такие помещения, определена, а сами помещения облагаются налогом на имущество, то кадастровую стоимость каждого из них рассчитывайте по формуле:

| Кадастровая стоимость помещения (объекта налогообложения) на 1 января налогового периода | = | Кадастровая стоимость здания на 1 января налогового периода | × | Площадь помещения (объекта налогообложения) | : | Площадь здания |

Это следует из положений пункта 6 статьи 378.2 Налогового кодекса РФ.

По общему правилу объекты недвижимости, которые по каким-либо причинам не включены в региональные перечни на начало года, могут облагаться налогом на имущество исходя из кадастровой стоимости только со следующего года (если к началу следующего года их внесут в перечень). Исключение из этого правила сделано для вновь образованных объектов недвижимости.

В течение года собственник может разделить на несколько частей объект недвижимости, который был включен в региональный перечень и стоимость которого была зафиксирована по состоянию на 1 января. Каждая из частей, возникших в результате такого раздела, признается самостоятельным объектом кадастрового учета.

Несмотря на то что в региональный перечень «кадастровой» недвижимости вновь образованные объекты попадут только со следующего года, платить по ним налог на имущество нужно уже в текущем году.

Налоговой базой является кадастровая стоимость каждого нового объекта, определенная на дату его постановки на кадастровый учет.

Такой порядок предусмотрен пунктом 10 статьи 378.2 Налогового кодекса РФ.

Ставки налога на имущество

Максимальные ставки налога на имущество определены в Налоговом кодексе РФ. На 2016 год установлены следующие максимальные ставки:

1) 2,2 процента – по всему имуществу, которое не указано далее;

2) 1,3 процента – по недвижимости, с которой налог считают исходя из кадастровой стоимости в Москве. Причем по некоторым объектам недвижимости эта ставка применяется с коэффициентом 0,1. Это следует из положений подпункта 1 пункта 1.1 статьи 380 Налогового кодекса РФ и статей 2 и 3 Закона г. Москвы от 5 ноября 2003 г. № 64;

3) 2 процента – по недвижимости, с которой налог считают исходя из кадастровой стоимости для всех субъектов РФ, кроме Москвы;

4) 1,3 процента – по железнодорожным путям общего пользования, магистральным трубопроводам, линиям энергопередачи, а также сооружениям, которые являются неотъемлемой частью перечисленных объектов;

5) 0 процентов – по объектам недвижимости магистральных газопроводов и сооружений, являющихся их неотъемлемой технологической частью, объектам газодобычи, производства и хранения гелия, для которых одновременно выполняются следующие условия:

а) объекты впервые введены в эксплуатацию в налоговые периоды начиная с 1 января 2015 года;

б) объекты расположены полностью или частично в границах Республики Саха (Якутия), Иркутской или Амурской области;

в) объекты принадлежат на праве собственности организациям – собственникам объектов Единой системы газоснабжения или организациям, в которых участвуют собственники объектов Единой системы газоснабжения.

Региональные власти с учетом указанных ограничений определяют налоговые ставки, по которым нужно считать и платить налог на имущество в том или ином субъекте РФ.

Причем в регионах могут установить несколько разных ставок для разных категорий организаций и имущества. В любом случае региональные ставки не могут превышать предельные значения, установленные на федеральном уровне.

А какие ставки применять, если власти субъекта РФ не определили их? В этом случае налог рассчитывайте по максимальным ставкам.

Организации, у которых в разных регионах есть обособленные подразделения с отдельным балансом или территориально отдаленные объекты недвижимости, при расчете налога на имущество должны применять ставки, установленные в соответствующих регионах.

Все это следует из пунктов 1 и 2 статьи 372, статей 380, 384 и 385 Налогового кодекса РФ.

Профессиональная справочная система для юристов, в которой вы найдете ответ на любой, даже самый сложный вопрос.

Попробуйте бесплатно

Источник: https://www.law.ru/question/56570-kak-rasschitat-nalog-na-imushchestvo