Приобретение основного средства по кредиту

Основные средства организации могут приобретаться не только за счет собственных средств, но и заемных. Рассмотрим особенности отражения в 1С приобретения ОС за счет кредитных средств.

Вы узнаете:

- как отражается поступление кредитных средств;

- в каких случаях проценты включаются в первоначальную стоимость ОС;

- как отражается начисление процентов по полученному кредиту;

- каким документом оформляется приобретение ОС за счет кредитных средств;

- в какой момент принимается НДС к вычету.

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера.

Начисление амортизации в рамках данного примера не рассматривается.

Рассмотреть начисление амортизации (коммерческие расходы) на примере

Получение кредита в банке

Получение денежных средств по кредитному договору оформляется документом Поступление на расчетный счет вид операции Получение кредита в банке в разделе Банк и касса – Банк – Банковские выписки — Поступление.

Необходимо обратить внимание на заполнение полей:

- Сумма — полученная сумма по кредитному договору, согласно выписке банка.

- Договор — кредитный договор Вид договора — Прочее.

В нашем примере расчеты по кредитному договору ведутся в рублях и срок договора не более года . В результате выбора такого договора в документе Поступление на расчетный счет автоматически устанавливается:

- Счет расчетов — 66.01 «Краткосрочные кредиты».

Проводки по документу

Документ формирует проводку:

- Дт 51 Кт 66.01 — поступление средств по краткосрочному кредитному договору.

Перечисление аванса поставщику

Перечисление аванса поставщику отражается документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банк – Банковские выписки – Списание.

В нашем примере расчеты по договору ведутся в рублях . В результате выбора такого договора в документе Списание с расчетного счета автоматически устанавливаются следующие субсчета для расчетов с поставщиком:

- Счет расчетов — 60.01 «Расчеты с поставщиками и подрядчиками»;

- Счет авансов — 60.02 «Расчеты по авансам выданным».

Необходимо обратить внимание на заполнение полей:

- Сумма — сумма оплаты в руб., согласно выписке банка.

Проводки по документу

Документ формирует проводки:

- Дт 60.02 Кт 51 — перечислен аванс поставщику.

Если поставщик выставил авансовый счет-фактуру на предварительную оплату, то Организация может воспользоваться правом вычета по НДС.

Подробнее про регистрацию авансового счета-фактуры от поставщика и принятие НДС к вычету

Отражение в учете начисленных процентов по кредиту

Начисление процентов отражается документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную.

В нашем примере основное средство не является инвестиционным активом, следовательно проценты учитываются:

- в БУ в составе прочих расходов на счете 91.02 «Прочие расходы»;

- в НУ в составе внереализационных расходов.

Контроль

Начисление процентов по кредиту осуществляется банком, поэтому бухгалтеру требуется лишь ввести операцию с уже известной суммой процентов. Но все же желательно контролировать сумму процентов, рассчитанную банком.

Аналогично можно проконтролировать расчет суммы процентов в следующих месяцах.

Отчетность

В декларации по налогу на прибыль сумма начисленных процентов отражается в составе внереализационных расходов в Листе 02 Приложение N 2:

- стр. 200 «Внереализационные расходы — всего» в т.ч.

- стр. 201 «расходы в виде процентов по долговым обязательствам…».

Приобретение ОС

В 1С есть два варианта оформления приобретения и принятия к учету ОС:

Стандартный вариант, при котором используется два документа:

- оприходование ОС — документ Поступление (акт, накладная) вид операции Оборудование;

- ввод в эксплуатацию ОС — документ Принятие к учету ОС.

Упрощенный вариант, при котором используется единый документ:

- оприходование и ввод в эксплуатацию ОС — документ Поступление (акт, накладная) вид операции Основные средства.

Изучить варианты оформления в 1С приобретения ОС, а также возможностях и ограничениях каждого способа

При принятии к учету ОС, приобретенного за счет кредитных средств, можно выбрать любой способ, но нужно учитывать другие ограничения, предусмотренные для упрощенного варианта.

В нашем примере ограничений для применения упрощенного варианта нет, поэтому оформим принятие к учету ОС с помощью единого документа Поступление (акт, накладная) вид операции Основные средства в разделе ОС и НМА – Поступление основных средств – Поступление основных средств.

В шапке документа указывается:

- Способ отражения расходов по амортизации — способ учета затрат на амортизацию ОС, выбирается из справочника Способ отражения расходов.

В нашем примере затраты по амортизации будут учитываться в составе коммерческих расходов, т. к. ОС будет использоваться в маркетинговых целях. В связи с тем, что Организация занимается производством, то для этого будет использоваться счет 44.02 «Коммерческие расходы в организациях, осуществляющих промышленную и иную производственную деятельность».

- Группа учета ОС — Машины и оборудование.

- Местонахождение ОС — место эксплуатации ОС, выбирается из справочника Подразделения.

- Флажок Объекты предназначены для сдачи в аренду не устанавливается: в нашем примере приобретенный объект будет использоваться для собственных нужд.

В табличной части указывается:

- Основное средство — приобретаемый объект ОС, который необходимо создать в справочнике Основные средства.

- Срок службы — срок полезного использования (СПИ) для объекта. В данном документе может быть установлен только один СПИ – одинаковый для НУ и БУ.

Автоматическое проставление счетов в графах Счет учета и Счет амортизации зависит от флажка Объекты предназначены для сдачи в аренду. Поскольку данный флажок не установлен, то:

- Счет учета будет установлен 01.01 «Основные средства в организации»;

- Счет амортизации будет установлен 02.01 «Амортизация основных средств, учитываемых на счете 01».

При проведении документа карточка основного средства в справочнике Основные средства будет заполнена следующим образом . При этом Амортизационная группа определится автоматически в зависимости от установленного в документе срока службы.

Остальные данные в карточке ОС необходимо заполнить вручную.

Проводки по документу

Документ формирует проводки:

- Дт 08.04.2 Кт 60.01 — формирование первоначальной стоимости актива;

- Дт 01.01 Кт 08.04.2 — принятие актива в состав ОС.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа по вводу в эксплуатацию ОС и форму инвентарной карточки для дальнейшего учета ОС. В 1С используется Акт о приеме-передаче ОС (ОС-1) и Инвентарная карточка ОС (ОС-6).

Бланк Акта приема-передачи ОС-1 можно распечатать по кнопке Печать – Акт о приеме-передаче ОС (ОС-1) документа Поступление (акт, накладная).

Бланк Инвентарной карточки ОС по форме ОС-6 можно распечатать по кнопке Инвентарная карточка ОС (ОС-6) в карточке основного средства: раздел Справочники – ОС и НМА – Основные средства.

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры от поставщика необходимо указать его номер и дату внизу формы документа Поступление (акт, накладная) и нажать кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполняется данными документа Поступление (акт, накладная).

- Код вида операции — 01 «Получение товаров, работ, услуг».

Принятие НДС к вычету по ОС

Принятие НДС к вычету по приобретенному ОС оформляется документом Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС. Для автоматического заполнения вкладки Приобретенные ценности необходимо воспользоваться кнопкой Заполнить.

Проводки по документу

Документ формирует проводку:

- Дт 68.02 Кт 19.01 — НДС принят к вычету.

Отчет Книга покупок можно сформировать из раздела Отчеты – НДС – Книга покупок.

Отчетность

В декларации НДС сумма вычета отражается:

В Разделе 3 стр. 120 «Сумма НДС, подлежащая вычету»:

- сумма НДС, принятая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура полученный, код вида операции «01».

Источник: http://buhpoisk.ru/priobretenie-os-po-kreditu.html

Учет полученных кредитов и займов

1. Как отразить в бухгалтерском учете полученные кредиты и займы, а также расходы по ним.

2. Что необходимо предусмотреть в «бухгалтерской» учетной политике для корректного учета кредитов и займов.

3. В каком порядке учитываются проценты по кредитам и займам для целей налогообложения.

Ведение бизнеса, особенно на этапе создания и расширения, требует денежных вложений. Очень редко при этом удается обойтись «своими силами», чаще всего приходится привлекать заемные средства.

Взять в долг можно в банке под общий процент, а можно у деловых партнеров или даже у учредителей на льготных условиях (в том числе, на беспроцентной основе).

Цели получения кредита (займа) также могут быть совершенно разными: на обновление производственных фондов, на погашение текущей задолженности или, например, на покупку нового «служебного» автомобиля директора.

В зависимости от этих и других параметров (условия, сроки, цель привлечения заемных средств) порядок учетного отражения кредитов и займов различается. Кроме того, различаются правила учета заемных средств, установленные для целей бухгалтерского и для целей налогового учета. Обо всех этих особенностях учета кредитов и займов пойдет речь в этой статье.

Для начала разберемся, что представляют собой займы и кредиты и в чем между ними разница. В соответствии с ГК РФ:

Таким образом, главные отличия займа от кредита:

- кредитором по кредитному договору всегда выступает кредитная организация, а по договору займа заимодавцем может быть, например, организация-партнер (некредитная), ИП, учредитель или другое физлицо;

- кредит предусматривает «плату» — начисление процентов, а заем может быть как процентным, так и беспроцентным;

- кредит всегда выдается деньгами, а заем может выдаваться как деньгами, так и вещами.

В этой статье рассматривается учет полученных заемщиком кредитов и денежных займов.

Бухгалтерский учет кредитов и займов

Бухгалтерский учет кредитов и займов регулируется ПБУ 15/2008 «Учет расходов по займам и кредитам», в соответствии с которым, в учете отдельно отражаются:

- основная сумма кредита (займа);

- сумма расходов по кредиту (займу):

- проценты за пользование;

- дополнительные расходы, связанные с получением и обслуживанием кредита (займа)

Для учета полученных кредитов и займов Планом счетов предусмотрены следующие счета бухгалтерского учета:

- счет 66 «Расчеты по краткосрочным кредитам и займам»

- счет 67 «Расчеты по долгосрочным кредитам и займам»

В целях раздельного отражения основной суммы долга и процентов по нему к указанным счетам в рабочем плане счетов организации необходимо предусмотреть соответствующие субсчета, например:

- 66-01 «Краткосрочные кредиты и займы»

- 66-02 «Проценты по краткосрочным кредитам и займам»

Кроме того, можно выделить отдельные субсчета для учета кредитов, отдельные – для учета займов, а также для аналитического учета кредитов и займов, полученных в валюте. Конкретный перечень субсчетов каждая организация разрабатывает «под себя».

Учет основной суммы долга

В бухгалтерском учете основная сумма кредита (займа) отражается как кредиторская задолженность:

- в день получения денежных средств (но не ранее даты заключения кредитного договора (договора займа). То есть, подписание договора само по себе не приводит к отражению долга в учете – необходимо фактическое поступление денег.

- в сумме, которая фактически получена (но не более суммы, указанной в договоре). Это означает, что если по условиям договора, сумма кредита (займа) перечисляется несколькими траншами, то в учете кредиторская задолженность будет формироваться на каждую дату получения денежных средств в их фактической сумме, а не в совокупной сумме, прописанной в договоре.

В зависимости от срока, на который предоставлен кредит (заем), задолженность по нему может быть:

- краткосрочной – если срок 12 месяцев и менее (учитывается на счете 66)

- долгосрочной – если срок более 12 месяцев (учитывается на счете 67)

Поскольку ПБУ 5/2008 не содержит конкретных указаний о порядке учета задолженности по кредитам и займам в зависимости от сроков погашения, организация должна самостоятельно выбрать и закрепить в учетной политике для целей бухгалтерского учета один из возможных вариантов:

Вариант 1. Организация осуществляет перевод долгосрочной задолженности по кредитам и займам в краткосрочную и наоборот, в зависимости от сроков погашения.

Например, когда до истечения срока погашения по долгосрочному кредиту остается 12 месяцев, организация переводит оставшуюся задолженность в краткосрочную.

Или, наоборот, когда срок погашения краткосрочного кредита пролонгирован и до его истечения по новым условиям остается более 12 месяцев, организация переводит задолженность в долгосрочную.

Вариант 2. Организация не переводит долгосрочную задолженность по кредитам и займам в краткосрочную и наоборот. В этом случае кредиты (займы), полученные на срок более 12 месяцев учитываются в составе долгосрочной задолженности до истечения указанного срока.

Стоит отметить, что первый вариант учета задолженности по кредитам и займам является более предпочтительным, поскольку в полной мере отвечает требованиям п.

19 ПБУ 4/99 «Бухгалтерская отчетность организации» о раздельном отражении в бухгалтерском балансе долгосрочных и краткосрочных обязательств (долгосрочная и краткосрочная кредиторская задолженность по кредитам и займам отражаются в разных разделах баланса).

Однако формально второй вариант тоже не является ошибочным, так как за основу при определении срока погашения задолженности по кредиту (займу) принимается срок, указанный в договоре.

Учет расходов по займам и кредитам

К расходам по займам и кредитам относятся проценты за пользование заемными средствами и дополнительные расходы. Конечно, основная доля расходов приходится на проценты, тем более если речь идет о банковских кредитах.

Проценты

В бухгалтерском учете проценты за пользование кредитом (займом) отражаются:

- как прочие расходы (сч. 91)

- как увеличение стоимости инвестиционного актива (сч. 08).

Второй способ применяется в том случае, если целью получения кредита (займа) является приобретение (сооружение, изготовление) инвестиционного актива.

При этом в соответствии с ПБУ 15/2008, инвестактивом признается объект имущества, подготовка которого к предполагаемому использованию требует длительного времени и существенных расходов на приобретение (сооружение, изготовление), а также объекты незавершенного производства и незавершенного строительства, которые впоследствии будут приняты к бухгалтерскому учету в качестве основных средств (включая земельные участки), нематериальных активов или иных внеоборотных активов. Конкретные условия отнесения объектов имущества к инвестакитвам (какой срок подготовки к использованию считать длительным, и какую сумму расходов существенной) организация должна самостоятельно установить и закрепить в своей учетной политике.

! Обратите внимание: Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, в том числе субъекты малого предпринимательства, имеют возможность учитывать проценты по любым кредитам и займам (даже тем, которые получены для приобретения инвестактива) в составе прочих расходов (абз. 4 п. 7 ПБУ 15/2008). Однако это должно быть указано в учетной политике организации для целей бухгалтерского учета.

Проценты за пользование заемными средствами необходимо отражать в составе прочих расходов или включать в стоимость инвестактива равномерно (п. 8 ПБУ 15/2008):

- если по условиям договора проценты за пользование кредитом (займом) уплачиваются ежемесячно, то и начислять их в учете целесообразно на каждую дату, указанную в графике платежей, поскольку это не противоречит требованию равномерного учета процентов;

- если по условиям договора проценты за пользование кредитом (займом) уплачиваются нерегулярно, например, единовременно в конце срока, на который предоставлены заемные средства, то начислять и отражать в учете их нужно:

- на последнее число каждого месяца пользования кредитом (займом);

- и на каждую дату уплаты процентов, предусмотренную договором.

Дополнительные расходы

К дополнительным расходам по кредитам и займам относятся (п. 3 ПБУ 15/2008):

- суммы, уплачиваемые за информационные и консультационные услуги;

- суммы, уплачиваемые за экспертизу договора займа (кредитного договора);

- иные расходы, непосредственно связанные с получением кредита (займа). К иным расходам, например, можно отнести комиссию банка за сопровождение кредита. Поскольку перечень дополнительных расходов в ПБУ является открытым, лучше прописать его в учетной политике.

Дополнительные расходы по кредитам и займам всегда учитываются в составе прочих расходов, независимо от цели получения заемных средств (п. 8 ПБУ 15/2008).

Что касается периода включения дополнительных расходов по кредитам и займам в прочие расходы существует два варианта (абз. 2 п. 8 ПБУ 15/2008):

- единовременно в том отчетном периоде, к которому они относятся;

- равномерно в течение срока действия договора.

Бухгалтерские проводки по учету кредитов и займов

| Дебет | Кредит | Содержание операции |

| 51 «Расчетные счета» | 66-01 «Краткосрочные кредиты и займы»(67-01 «Долгосрочные кредиты и займы») | Получен кредит (заем) |

| 91-2 «Прочие расходы» | 76 «Расчеты с разными дебиторами и кредиторами» | Начислена сумма дополнительных расходов по кредиту (займу) (например, за экспертизу договора, комиссия банка и т.д.) |

| 76 «Расчеты с разными дебиторами и кредиторами» | 51 «Расчетные счета» | Уплачена сумма дополнительных расходов по кредиту (займу) |

| 91-2 «Прочие расходы»(08 «Вложения во внеоборотные активы») | 66-02 «Проценты по краткосрочным кредитам и займам»(67-02 «Проценты по долгосрочным кредитам и займам») | Начислены проценты за пользование кредитом (займом) |

| 66-02 «Проценты по краткосрочным кредитам и займам»(67-02 «Проценты по долгосрочным кредитам и займам») | 51 «Расчетные счета» | Уплачены проценты за пользование кредитом (займом) |

| 67-01 «Долгосрочные кредиты и займы» | 66-01 «Краткосрочные кредиты и займы» | Долгосрочная задолженность по кредиту (займу) переведена в краткосрочную |

| 66-01 «Краткосрочные кредиты и займы»(67-01 «Долгосрочные кредиты и займы») | 51 «Расчетные счета» | Погашен кредит (заем) |

Налоговый учет кредитов и займов

Порядок налогового учета полученных кредитов и займов, а также процентов по ним, зависит от того, какую систему налогообложения применяет заемщик:

| Составляющие кредитов и займов | ОСН(признание доходов и расходов по методу начисления) | УСН(признание доходов и расходов по кассовому методу) |

| Получение кредита (займа) |

Источник: http://buh-aktiv.ru/uchet-poluchennyh-kreditov-i-zajmov/

Усн учет процентов при приобретении основного средства

I квартала). В III квартале также общество сможет списать лишь 25 000 руб. А в четвертом будет учтено 25 000 руб. (20 тыс руб. — фактически уплаченные суммы в данном отчетном периоде и 5 тыс. руб. остаток неучтенного платежа, который был перечислен в III квартале. Как несложно убедиться, данный способ более выгоден для налогоплательщиков.

Для начала, не нужно по итогам каждого периода производить дополнительные расчеты – платежи списываются практически единовременно, то есть без разбивки, по оставшимся отчетным периодам. Кроме того, как видим, таким образом можно значительно быстрее списать стоимость ОС в налоговом учете.

При этом важно то, что занижения суммы единого налога к уплате по итогам налогового периода за год не происходит.

- на 30 сентября – 13 000 руб. (6000 руб. + 7000 руб.);

- на 31 декабря – 13 000 руб. (6000 руб. + 7000 руб.).

Обратите внимание! В состав основных средств включаются только объекты, которые признаются амортизируемым имуществом. А таковым являются активы со сроком полезного использования более 12 месяцев и первоначальной стоимостью свыше 20 000 рублей.

Внимание

Иными словами, если, например, первоначальная стоимость объекта составляет менее 20 000 рублей, то затраты на такую малоценку «упрощенцы» вправе списать единовременно. Плата за рассрочку С учетом основных средств, которые «упрощенец» сразу оплатил в полном размере, мы разобрались.

А как быть, если объекты приобретаются с рассрочкой платежа? Сразу отметим, что на сей случай Налоговый кодекс не содержит никаких специальных положений. Поэтому представляется, что списывать затраты следует, руководствуясь общими положениями.

Учет основных средств при усн в 2017-2018 годах

Важно

В нем чиновники, со ссылкой на положения подпункта 4 пункта 2 статьи 346.17 Налогового кодекса отмечают, что затраты могут быть учтены в размере уплаченных сумм. В принципе, с этим поспорить трудно. Однако анализ норм Налогового кодекса позволяет сделать вывод, что как минимум есть еще один способ списания затрат.

Дело в том, что такие расходы, как уже было отмечено, в течение налогового периода принимаются за отчетные периоды равными долями, при этом отражаются в последнее число отчетного (налогового) периода в размере фактически уплаченных сумм (п. 2 ст. 346.17 и абз. 8 п. 3 ст. 346.16 НК). В случае приобретения ОС в рассрочку данные правила можно понять следующим образом.

Стоимость ОС равномерно распределяется по отчетным периодам. Таким образом, для каждого отчетного периода будет установлен своего рода лимит на признание расходов.

Бухгалтерский учет: учет основных средств при усн

Проценты по займу и инвестиционный актив Первоначальная стоимость основного средства, созданного или приобретенного после перехода на «упрощенку», формируется по правилам бухгалтерского учета (п. 3 ст. 346.16 НК, п. 3.10 Порядка заполнения книги учета доходов и расходов на УСН, утв. Приказом Минфина России от 22 октября 2012 г. N 135н).

Согласно п. 8 ПБУ 6/01 «Учет основных средств» она складывается из фактических затрат на приобретение, сооружение и изготовление, за исключением налога на добавленную стоимость и иных возмещаемых налогов. При этом проценты по кредиту среди таковых не поименованы, но упомянуто, что в стоимость объекта ОС можно включать «иные затраты», непосредственно связанные с его покупкой или изготовлением.В свою очередь, ПБУ 15/2008 «Учет расходов по займам и кредитам» (утв.

Приказом Минфина России от 6 октября 2008 г.

Как учесть расходы, если основное средство было куплено в рассрочку

На конец декабря последнего года функционирования организации на основном налоговом режиме учитывается остаточная стоимость объекта. Этот показатель отражается в 8 графе Книги по учету доходов и расходов.

На метод перенесения стоимости в расходы при УСН влияет срок использования. Если период меньше 3-х лет, списывается вся стоимость за год эксплуатации, установленная на момент начала использования УСН.

Высчитывается 1/4 цены и включается в расходы на последнюю дату каждого квартала.

При сроке в 3-15 лет, на протяжении первого года списывают половину стоимости (по 12,5 % за квартал), во второй – 30 %, в третий – 20 %.

Если период использования превышает 15 л., списание осуществляется по 10 % в течение 10 лет. Пример Допустим, предприятие в 2016 г. перешло с ОСНО на УСН, и на момент перехода у него был станок, остаточная стоимость которого на конец декабря 2015 г.

составила 160 тыс. р.

Учет процентов при покупке здания в рассрочку

Во вкладке «ОС» необходимо указать наименование актива. Ему должен быть присвоен инвентарный номер. Кроме того, указывается счет, с которого произошло списание ОС (08.04).

Далее указывается вид операции, совершаемой в отношении объекта. Это будет «Принятие к учету с последующим вводом в эксплуатацию».

В поле «Стоимость» (расходы на УСН) объекта следует указывать полную величину первоначальной цены актива. Размер и даты оплат, фактически осуществленных по основному средству, отражаются отдельно в соответствующих колонках. Если стоимость оборудования была полностью погашена, то всю сумму (к примеру, те же 25 тыс. р. за компьютер) можно признать расходами.

Усн: приобретение ос за счет заемных средств (суханова э.)

Самое главное при отражении ОС – корректно внести информацию в поле «Порядок включения ст-сти в состав расходов». Программа предложит отнести в состав расходов или амортизируемого имущества либо не включать в затраты.

Предприятие может не ограничиваться распространенным линейным методом. Здесь необходимо оценить ситуацию. Вполне вероятно, что удобнее рассчитывать амортизацию будет способом уменьшаемого остатка с использованием коэффициента ускорения. Если ОС приобретается в рассрочку, затраты по нему подлежат списанию в части фактически перечисленных продавцу сумм.

Учет основных средств компаниями, применяющими усн

Однако не исключено, что такой порядок, как раз ввиду того, что он выгоден налогоплательщикам, а стало быть, отрицательно сказывается на наполняемости бюджета, представители ИФНС не одобрят. Поэтому представляется целесообразным по данному вопросу проконсультироваться в своей налоговой инспекции.

Либо же действовать по общим правилам. В этом случае претензии со стороны ревизоров будут сведены на нет, тем более что данный порядок хотя и более сложный, на первый взгляд. В случае, если договор купли-продажи охватывает сразу несколько налоговых периодов позволит не запутаться в перераспределении «остатков» между ними.

Опасный поворот При покупке ОС в рассрочку «упрощенцам» следует обратить внимание и еще на один момент. Довольно часто продавец за подобного рода услуги дополнительно устанавливает проценты от стоимости договора.

При этом, как указал Минфин в письме от 2 июля 2010 г.

Учет расходов на приобретение основных средств при усн

В январе 2010 года общество приобрело и ввело в эксплуатацию компьютер за 24 000 рублей и несгораемый шкаф стоимостью 21 000 рублей. Компьютер был оплачен в феврале 2010 года, а шкаф – в апреле.

Расходы на приобретение компьютера ООО «Ромашка» может начинать учитывать с I квартала 2010 года. Соответственно стоимость этого объекта учитывается в расходах в течение четырех кварталов 2010 года по 6000 руб. в квартал (24 000 руб. : 4 кв.).

В свою очередь затраты на покупку несгораемого шкафа следует начинать списывать лишь со II квартала 2010 года. Стоимость этого объекта учитывается в расходах в течение оставшихся трех кварталов 2010 года по 7000 руб. в квартал (21 000 руб. : 3 кв.).

Таким образом, общество будет списывать стоимость приобретенных ОС в следующем порядке:

- на 31 марта – 6000 руб.;

- на 30 июня – 13 000 руб. (6000 руб.

Усн: покупка основных средств в рассрочку

Во втором квартале перечислено 30 000 рублей. Распределив их на оставшиеся 3 квартала получаем, что списать можно 10 000 руб. (30 000 : 3 кв.). При этом у нас осталась распределенная сумма от платежей в счет оплаты ОС, произведенных в I квартале – 5 000 руб.

Таким образом общество на 30 июня спишет расходы на покупку оборудования в размере 15 000 руб. (10 000 руб. + 5 000 руб.). В аналогичном порядке учитываются затраты по состоянию на 30 сентября и 31 декабря.

На 30 сентября будет списано 30 000 руб. (5000 руб. + 10 000 руб. + 15 000 руб.). На 31 декабря – 50 000 руб. (5000 руб. + 10 000 руб.

+ 15 000 руб. + 20 000 руб.) Альтернативный вариант Не спорят с тем, что с целью списать расходы на покупку ОС, приобретенного в рассрочку, не должны дожидаться его полной оплаты и представители Минфина. Об этом, в частности, свидетельствует письмо ведомства от 12 января 2010 г. № 03-11-06/2/01.

Источник: http://plusbuh.ru/usn-uchet-protsentov-pri-priobretenii-osnovnogo-sredstva/

Департамент общего аудита о порядке учета процентов по кредиту, полученного в целях приобретения квартир для перепродажи

01.03.2018

Ответ

Бухгалтерский учет

В соответствии с пунктом 4 ПБУ 6/01 актив принимается организацией к бухгалтерскому учету в качестве основных средств, если одновременно выполняются следующие условия:

а) объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

б) объект предназначен для использования в течение длительного времени, т.е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

в) организация не предполагает последующую перепродажу данного объекта;

г) объект способен приносить организации экономические выгоды (доход) в будущем.

В рассматриваемом нами случае Организация планирует продажу приобретаемых квартир. Соответственно, условия б) и в) для признания актива в качестве объекта основных средств, не выполняются.

Таким образом, по нашему мнению, приобретаемые жилые квартиры не могут учитываться в составе объектов основных средств.

На основании пункта 2 ПБУ 5/01 к бухгалтерскому учету в качестве материально-производственных запасов принимаются активы:

— используемые в качестве сырья, материалов и т.п. при производстве продукции, предназначенной для продажи (выполнения работ, оказания услуг);

— предназначенные для продажи;

— используемые для управленческих нужд организации.

Товары являются частью материально-производственных запасов, приобретенных или полученных от других юридических или физических лиц и предназначенные для продажи.

На основании изложенного, считаем, что жилые квартиры, приобретаемые Организацией для последующей реализации, подлежат отражению в бухгалтерском учете в составе товаров.

В силу пункта 5 ПБУ 5/01 материально-производственные запасы принимаются к бухгалтерскому учету по фактической себестоимости.

Пунктом 6 ПБУ 5/01 установлено, что фактической себестоимостью материально-производственных запасов, приобретенных за плату, признается сумма фактических затрат организации на приобретение, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ).

К фактическим затратам на приобретение материально-производственных запасов относятся:

— суммы, уплачиваемые в соответствии с договором поставщику (продавцу);

— суммы, уплачиваемые организациям за информационные и консультационные услуги, связанные с приобретением материально-производственных запасов;

— таможенные пошлины;

— невозмещаемые налоги, уплачиваемые в связи с приобретением единицы материально-производственных запасов;

— вознаграждения, уплачиваемые посреднической организации, через которую приобретены материально-производственные запасы;

— затраты по заготовке и доставке материально-производственных запасов до места их использования, включая расходы по страхованию.

Данные затраты включают, в частности, затраты по заготовке и доставке материально-производственных запасов; затраты по содержанию заготовительно-складского подразделения организации, затраты за услуги транспорта по доставке материально-производственных запасов до места их использования, если они не включены в цену материально-производственных запасов, установленную договором; начисленные проценты по кредитам, предоставленным поставщиками (коммерческий кредит); начисленные до принятия к бухгалтерскому учету материально-производственных запасов проценты по заемным средствам, если они привлечены для приобретения этих запасов;

— затраты по доведению материально-производственных запасов до состояния, в котором они пригодны к использованию в запланированных целях. Данные затраты включают затраты организации по подработке, сортировке, фасовке и улучшению технических характеристик полученных запасов, не связанные с производством продукции, выполнением работ и оказанием услуг;

— иные затраты, непосредственно связанные с приобретением материально-производственных запасов.

Не включаются в фактические затраты на приобретение материально-производственных запасов общехозяйственные и иные аналогичные расходы, кроме случаев, когда они непосредственно связаны с приобретением материально-производственных запасов.

Из приведенных норм ПБУ 5/01 следует, что проценты по заемным обязательствам, привлеченным для приобретения таких товаров, учитываются в стоимости этих товаров до их принятия к учету.

Между тем, порядок бухгалтерского учета процентов по заемным обязательствам регулируется отдельным ПБУ 15/2008.

В соответствии с пунктом 3 ПБУ 15/2008 расходами, связанными с выполнением обязательств по полученным займам и кредитам (далее — расходы по займам), являются, в том числе проценты, причитающиеся к оплате заимодавцу (кредитору).

Пунктами 6 – 8 ПБУ 15/2008 предусмотрено, что расходы по займам отражаются в бухгалтерском учете и отчетности в том отчетном периоде, к которому они относятся.

Расходы по займам признаются прочими расходами, за исключением той их части, которая подлежит включению в стоимость инвестиционного актива, если иное не установлено настоящим пунктом.

В стоимость инвестиционного актива включаются проценты, причитающиеся к оплате заимодавцу (кредитору), непосредственно связанные с приобретением, сооружением и (или) изготовлением инвестиционного актива.

Под инвестиционным активом понимается объект имущества, подготовка которого к предполагаемому использованию требует длительного времени и существенных расходов на приобретение, сооружение и (или) изготовление.

К инвестиционным активам относятся объекты незавершенного производства и незавершенного строительства, которые впоследствии будут приняты к бухгалтерскому учету заемщиком и (или) заказчиком (инвестором, покупателем) в качестве основных средств (включая земельные участки), нематериальных активов или иных внеоборотных активов.

Проценты, причитающиеся к оплате заимодавцу (кредитору), включаются в стоимость инвестиционного актива или в состав прочих расходов равномерно, как правило, независимо от условий предоставления займа (кредита).

Проценты, причитающиеся к оплате заимодавцу (кредитору), могут включаться в стоимость инвестиционного актива или в состав прочих расходов исходя из условий предоставления займа (кредита) в том случае, когда такое включение существенно не отличается от равномерного включения.

Из положений ПБУ 15/2008 следует, что проценты по заемным обязательствам либо признаются прочими расходами, либо учитываются в стоимости инвестиционного актива, которым признаются только внеоборотные активы.

Таким образом, порядок учета процентов, предусмотренный ПБУ 5/01, отличается от порядка учета процентов, установленного положениями ПБУ 15/2008.

Источник: http://www.mosnalogi.ru/consultation/obshchiy-audit/departament-obshchego-audita-o-poryadke-ucheta-protsentov-po-kreditu-poluchennogo-v-tselyakh-priobre.html

Учет кредитов и займов

Большинство малых предприятий и ИП либо для расширения бизнеса, либо в качестве начального капитала привлекают дополнительные финансовые ресурсы. Такими средствами могут быть, например, кредит, полученный в банке, либо заем, предоставленный частным лицом или другой организацией. Рассмотрим учет кредитов и займов при УСН.

Заем при УСН

При применении как ОСНО, так и УСН с объектом налогообложения «доходы — расходы» особое внимание уделяется всем расходам, понесенным организацией за отчетный период. В главе 25 Налогового кодекса РФ указаны расходы, на величину которых может быть уменьшена налогооблагаемая база предприятия.

В частности, к таким расходам относятся проценты, которые предприятие обязано выплатить за предоставленные денежные средства (кредиты, займы).

Также указываются расходы на оплату услуг кредитных организаций (расчетно-кассовое обслуживание кредита или займа, штрафы, пени за просрочку выплаты основного долга и процентов).

Отражение займа в КУДиР

Заемные средства не являются доходом организации, т.к. они предоставляются во временное пользование на условиях платности, срочности и возвратности.

Следовательно, в книге учета доходов и расходов величина займа (кредита) в доходах не отражается. Также в расходах КУДиР не учитывается сумма возвращаемых заемных средств (учитывается только величина уплаченных процентов).

В отличие от кредита заем может быть и беспроцентным. В этом случае сумма займа ни в доходах, ни в расходах не отражается.

Учет процентов по займу

Проценты по кредиту (займу) согласно пункту 9 статьи 346.16 НК учитываются в расходной части КУДиР на дату их фактической оплаты с учетом установленного лимита.

Согласно статье 269 НК организация-налогоплательщик может выбрать один из двух способов расчета нормированной величины процентов, относящихся к расходам.

Способ нормирования процентов для признания их расходами должен быть прописан в учетной политике организации.

Первый способ отражает средний уровень процентов за несколько предоставленных кредитов в течение одного налогового периода на сопоставимых условиях.

Такие условия предусматривают выдачу кредитов на один и тот же срок, в одной валюте, в сопоставимом объеме и с одинаковым залогом. Тогда расходами признается величина процентов, не отклоняющаяся от средней величины процентов по сопоставимым займам более чем на 20%.

На практике этот способ из-за сложности расчета и соблюдения всех условий используется редко, но является более выгодным.

Во втором способе используется ставка рефинансирования ЦБ, умноженная на коэффициент 1,8 (действует до 31 декабря 2014 года).

Заем проводки

Для организаций и предпринимателей, ведущих бухгалтерский учет добровольно, ниже представлены проводки по счета, отражающие займы и кредиты.

Получение денежного займа (кредита) отражается проводкой:

- Дебет 51 (52) – Кредит 66 (67).

Погашены проценты по кредиту (займу):

- Дебет 66 (субсчет «проценты по кредитам (займам)») – Кредит 51 (52)

Погашены проценты по долгосрочному кредиту (займу):

- Дебет 67 (субсчет «проценты по кредитам (займам)») – Кредит 51 (52)

Начисление процентов происходит ежемесячно бухгалтерской справкой:

- Дебет 91.2 – Кредит 66 (субсчет «проценты по кредитам (займам)»)

Начислены проценты по долгосрочному кредиту (займу) бухгалтерской справкой:

- Дебет 91.2 – Кредит 67 (субсчет «проценты по кредитам (займам)»)

Погашена сумма кредита (займа):

- Дебет 66 (67) – Кредит 51 (52)

Таким образом, проводя учет кредитов и займов, полученные суммы в доходах не отражаются, а при УСН 15% в расходах можно учитывать уплаченные проценты по займу, но не больше нормы.

Получайте новые статьи блога прямо к себе на почту:

Введите свой E-mail:

Учет кредитов и займов обновлено: Июль 27, 2016 автором: Все для ИП

Источник: http://vse-dlya-ip.ru/nalogi/usn/uchet-kreditov-i-zajmov

Как в бухучете отразить приобретение основных средств за счет кредита?

Предприятие для приобретения дорогостоящего оборудования взяло краткосрочный кредит в банке. Как отразить приобретение такого объекта основных средств (далее – ОС) в бухучете?

Отметим сразу, что вашему поставщику абсолютно все равно, на чьи деньги вы покупаете у него оборудование – на свои, деньги спонсора или заемные.

Поставщик в любом случае выдаст (выпишет) вам абсолютно стандартный пакет документов, который, как правило, включает в себя: договор, счета, накладные, акты приемки-передачи, специ-фикации и т. д.

На основании этих документов бухгалтер и отразит приобретение объекта ОС в учете предприятия.

В целом бухучет в случае приобретения ОС на заемные средства практически ничем не отличается от бухучета в случае покупки ОС на собственные деньги предприятия. Однако вы будете начислять проценты за пользование кредитом. Это финансовые расходы предприятия, которые надо капитализировать, когда речь идет о создании ОС (п. 3 П(С)БУ 31 «Финансовые расходы»).

Поясним, что это означает. Капитализация – это включение финансовых расходов в себестоимость квалификационного актива. Квалификационным считается актив, создание которого занимает более трех месяцев. Подробнее см. на с.

5 этого номера. Например, производитель оборудования затратил немалое время на его создание.

Если он использовал в процессе производства заемные средства, то сумму процентов он включил в себестоимость этого оборудования (квалификационного актива).

Однако у вас ситуация иная – деньги в банке получены для того, чтобы сразу приобрести готовое оборудование, не тратя времени на его создание. Поэтому проценты по кредиту не надо включать в себестоимость оборудования в бухучете, их можно сразу относить на финансовые расходы. Покажем это проводками в таблице.

Учет приобретения объекта ОС на заемные средства

(грн.)

Таблица для печати доступная на странице: https://uteka.ua/tables/2388-0

| №п/п | Содержание операции | Первичный документы | Бухгалтерский учет | Налоговый учет | |||

| Дт | Кт | Сумма | Доход | Расходы | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 1 | Получены заемные денежные средства из банка | Банковская выписка | 311 | 601 | 100 000,00 | – | – |

| 2 | Перечислены поставщику деньги для покупки оборудования | 631 | 311 | 100 000,00 | – | – | |

| 3 | Отражена сумма налогового кредита по НДС | Налоговая накладная | 641 | 631 | 16 666,67 | – | – |

| 4 | Оприходовано оборудование | Акт приемки-передачи, накладные | 152 | 631 | 83 333,33 | – | – |

| 5 | Введено в эксплуатацию оборудование | Акт типовой формы № ОЗ-1* | 104 | 152 | 83 333,33 | – | – |

| 6 | Начислены проценты банку за пользование кредитом | Расчет процентов, уведомление банка | 95 | 684 | 20 000,00 | – | 20 000,00** |

| 7 | Перечислены проценты банку | Банковская выписка | 684 | 311 | 20 000,00 | – | – |

| * Утверждена приказом Минстата от 25.12.95 г. № 352.** Согласно пп. 138.10.5 Налогового кодекса (далее – НК), в состав прочих расходов включаются финансовые расходы в виде начисленных процентов (за пользование кредитами и займами, по выпущенным облигациям и финансовой аренде) и другие расходы предприятия в пределах норм, установленных НК, которые связаны с заимствованиями (кроме финансовых расходов, включенных в себестоимость квалификационных активов согласно П(С)БУ 31). Аналогичные требования содержатся и в п. 141.1 НК: разрешено включать в состав расходов любые расходы, связанные с начислением процентов по долговым обязательствам (в т. ч. по любым кредитам, займам, депозитам) в течение отчетного периода, если такие начисления обусловлены ведением хозяйственной деятельности налогоплательщика (опять же за исключением финансовых расходов, включенных в себестоимость квалификационных активов согласно П(С)БУ 31). |

Источник: https://uteka.ua/publication/Kak-v-buxuchete-otrazit-priobretenie-osnovnyx-sredstv-za-schet-kredita

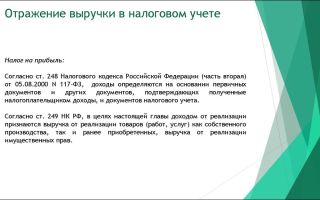

Учет процентов по кредитам и займам в налоговом учете

В главе 25 НК РФ есть определение долговых обязательств – это кредиты, товарные и коммерческие кредиты, займы, банковские вклады, банковские счета или иные заимствования независимо от способа их оформления. Поговорим об особенностях учета процентов по кредитам и займам в налоговом учете.

Используйте пошаговые руководства:

О чем эта статья:

- Как рассчитываются проценты по долговым обязательствам.

- Учет процентов по кредитам и займам.

- Судебная практика.

- Особенности учета процентов при возникновении контролируемой задолженности.

Расчет процентов по долговым обязательствам

В соответствии со статьей 269 НК РФ по долговым обязательствам любого вида доходом (расходом) признаются проценты, исчисленные исходя из фактической ставки.

Проценты рассчитываются по следующей формуле:

Скачайте полезные документы:

Отчет о кредитах и займах компании

Кредитная политика компании

Проценты, полученные по договорам займа, кредита, другим долговым обязательствам, признаются внереализационными доходами (расходами) налогоплательщиками (п. 6 ст. 250, подп. 2 п. 1 ст. 265 НК РФ НК РФ).

При отнесении процентов по долговым обязательствам необходимо руководствоваться положениями статьи 252 НК РФ, в соответствии с которой все расходы организации должны быть связаны с ее деятельностью и направлены на получение дохода.

Этот вопрос достаточно часто рассматривается налоговыми органами при проведении проверок. А поскольку официальная позиция Минфина РФ также достаточно неоднозначная, то это создает прецеденты для налоговых споров.

Судебная практика

Существующая судебная практика, касающаяся налогового учета процентов по кредитам и займам достаточна обширна и разнообразна.

Например, спорным моментом является признание процентов по займу, направленному на выплату дивидендов.

Если компания учтет данные проценты в расходах при исчислении налога на прибыль, то можно будет руководствоваться позицией, изложенной в Постановлении Президиума ВАС РФ от 23.07.2013 N 3690/13 по делу № А40-41244/12-99-222.

При этом, основным доводом налогоплательщика будет то, что выплата дивидендов, является деятельностью, направленной на получение дохода.

При дословном прочтении положений, содержащихся в статьях 265 и 269 НК РФ, нет каких-либо ограничений в отношении учета в расходах процентов по долговым обязательствам, связанным с выплатой дивидендов.

Однако есть и противоположное мнение – проценты по кредиту (займу), направленному на выплату дивидендов, нельзя учесть в расходах. В данном случае финансовое ведомство изложило свою позицию в письмах:

Источник: https://fd.ru/articles/158743-uchet-protsentov-po-kreditam-i-zaymam