Как вести книгу покупок

Ситуация: как заполнить книгу покупок при импорте товаров?

При импорте товаров заполнять книгу покупок нужно по-особому. Это связано с тем, что иностранный поставщик счет-фактуру не выставляет, а импортер платит налог на таможне (в налоговой инспекции).

Поэтому в книге покупок вместо счета-фактуры импортер регистрирует реквизиты таможенной декларации или заявления о ввозе товаров и уплате косвенных налогов (абз. 2–3 подп. «е» п. 6 раздела II приложения 4 к Порядку, утвержденному постановлением Правительства РФ от 26 декабря 2011 г.

№ 1137). Как в таком случае заполнить каждую графу книги покупок, смотрите в таблице ниже.

| Графа книги покупок | Как заполнять | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Графа 1 | Порядковый номер операции | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Графа 2 | Код вида операции 19 (ввоз из стран Таможенного союза) или 20 (ввоз из других государств) (приложение к письму ФНС России от 22 января 2015 г. № ГД-4-3/794) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Графа 3 | В графе укажите:– номер и дату заявления о ввозе товаров и уплате косвенных налогов – при импорте товаров из стран Таможенного союза (письмо ФНС России от 21 марта 2016 г. № ЕД-4-15/4611);– номер и дату таможенной декларации – при импорте товаров из других государств | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Графы 4–6 | Не заполняются | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Графа 7 | Реквизиты платежного поручения, подтверждающего уплату НДС на таможне (в налоговой инспекции – если товары импортированы из страны – участницы Таможенного союза) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Графа 8 | Дата оприходования товаров | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Графа 9 | Наименование продавца. Никаких исключений для заполнения книги покупок при импорте подпунктом «м» пункта 6 раздела II приложения 4 к Порядку, утвержденному постановлением Правительства РФ от 26 декабря 2011 г. № 1137, не предусмотрено. Поэтому в графе 9 нужно указать наименование иностранного поставщика | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Графа 10 | Не заполняется | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Графы 11 и 12 | Не заполняются | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Графа 13 | Не заполняется | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Графа 14 | Можно не заполнять.Сведения из книги покупок нужны для отражения в разделе 8 декларации по НДС. При этом в файле обмена элемент «Код валюты» из книги покупок является необязательным (приложение 4 к приказу ФНС России от 29 октября 2014 г. № ММВ-7-3/558). Отсутствие необязательных элементов не влияет на прохождение декларацией форматно-логического контроля. Поэтому если «Код валюты» при регистрации таможенной декларации в книге покупок не указан, то ошибкой это не является.По мнению некоторых представителей налоговой службы, код валюты при регистрации таможенных деклараций нужно указывать. Такие разъяснения основаны на буквальном толковании раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 (письмо УФНС России по г. Москве от 13 ноября 2015 г. № 24-15/121141). Если импортер разделяет эту позицию, графу 14 можно заполнить. Поскольку сумма НДС на таможне определяется в рублях, укажите код 643 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Графа 15 | Конкретный порядок заполнения графы 15 при импорте товаров в постановлении Правительства РФ от 26 декабря 2011 г. № 1137 не прописан.Обычно в этой графе дублируют стоимость товаров, указанную в графе 9 по строке «Всего к оплате» счета-фактуры (подп. «т» п. 6 раздела II приложения 4 к Порядку, утвержденному постановлением Правительства РФ от 26 декабря 2011 г. № 1137). Но при импорте товаров иностранный поставщик счет-фактуру не выставляет. Вместо счета-фактуры – таможенная декларация (заявление о ввозе товаров и уплате косвенных налогов).Чтобы сформировать показатель по графе 15, нужно взять таможенную стоимость товаров и прибавить к нему сумму таможенных пошлин, акцизов (по подакцизным товарам) и НДС. Этот показатель определите так:

Источник: http://NalogObzor.info/publ/nalogi_s_juridicheskikh_lic/nds/kak_vesti_knigu_pokupok/1-1-0-2824 Пример регистрация импортной таможенной декларации в книге покупок 2018Кроме того, постановление Правительства РФ от 19 августа 2017 года № 981 фактически упразднило термин «номер таможенной деклараций» из основных документов по НДС. На этом основании можно говорить, что отличие номера таможенной декларации от регистрационного номера этой декларации более не актуально. Взять хотя бы строку 150 декларации НДС, которая теперь называется «Регистрационный номер таможенной декларации»: В счёте-фактуре Указывать регистрационный номер таможенной декларации в счет-фактуре необходимо в графе 11. С 01 октября 2017 года она получила такое название, как и этот реквизит: Графу 11 заполняют по товарам, которые:

Также см. «Новая форма счета-фактуры с 01.10.2017 года: бланк и образец заполнения». Как в таком случае заполнить каждую графу книги покупок, смотрите в таблице ниже. Графа книги покупок Как заполнять Графа 1 Порядковый номер операции Графа 2 Код вида операции 19 (ввоз из стран Таможенного союза) или 20 (ввоз из других государств) (приложение к письму ФНС России от 22 января 2015 г.

№ ЕД-4-15/4611); – номер и дату таможенной декларации – при импорте товаров из других государств Графы 4–6 Не заполняются Графа 7 Реквизиты платежного поручения, подтверждающего уплату НДС на таможне (в налоговой инспекции – если товары импортированы из страны – участницы Таможенного союза) Графа 8 Дата оприходования товаров Графа 9 Наименование продавца. Онлайн журнал для бухгалтераВнимание Дополнительные листы к книге покупок также можно вести в электронном виде. В этом случае заполненные листы распечатайте и сшейте с книгой покупок за тот квартал, в котором был зарегистрирован счет-фактура до внесения исправлений. Причем нумерацию книги покупок за этот квартал нужно продолжить с учетом дополнительных листов. После того как книга покупок с учетом дополнительных листов будет прошита и пронумерована, скрепите ее печатью организации. Книга покупок и дополнительные листы к ней, составленные в электронном виде, следует подписывать электронной подписью при их передаче в налоговую инспекцию в случаях, предусмотренных налоговым законодательством. Заполнение книги покупок при импортеЧтобы правильно отразить номер ГТД в счете-фактуре, придется изучить саму декларацию. Ее номер указан в 1 строке графы «А» основного и добавочного листов ГТД (подп. Источник: http://vip-real-estate.ru/2018/05/04/primer-registratsiya-importnoj-tamozhennoj-deklaratsii-v-knige-pokupok-2018/ Автоматический учет НДС при ввозе товаров из Таможенного союза (новые возможности «1С:Бухгалтерии 8») + видеоПри импорте в государства-члены Таможенного союза организации и предприниматели вне зависимости от применяемой системы налогообложения обязаны уплатить косвенные налоги, заполнить отчетные формы. Плательщики налога на добавленную стоимость имеют право уменьшить НДС на сумму налога, уплаченную при ввозе товаров. В программе «1С:Бухгалтерия 8» начиная с версии 3.0.35 автоматизирован учет НДС, исчисляемый при ввозе товаров из государств Таможенного союза. О том, как работает новая методика, читайте в статье экспертов «1С». Содержание<\p> В справочнике Контрагенты теперь есть возможность указать страну регистрации. Если в поле Страна регистрации указано, что контрагент зарегистрирован за рубежом, то появляется возможность вместо ИНН и КПП вводить налоговый и регистрационный номер в стране регистрации (рис. 1). Рис. 1. Карточка контрагента Сведения о стране регистрации, налоговом и регистрационном номере в стране регистрации используются для заполнения документов Заявление о ввозе товаров и Статистическая форма учета и перемещения товаров. Обратите внимание! Для использования возможностей по учету товаров, страной происхождения которых являются иностранные государства, в том числе государства-члены Таможенного союза, необходимо установить флаг Импортные товары (раздел Главное – Функциональность – Запасы). После установки функциональной возможности учета импортных товаров в элементе справочника Номенклатура помимо полей Импортер, Страна происхождения и Номер ГТД станет доступным поле кода товарной номенклатуры внешнеэкономической деятельности — ТН ВЭД (рис. 2), который необходим при заполнении документов Заявление о ввозе товаров и Статистическая форма учета и перемещения товаров. Рис. 2. Карточка номенклатуры

Рис. 3. Заявление о ввозе товаров Документ может быть составлен на неограниченное количество поставок от одного контрагента за отчетный период (месяц). Табличная часть документа заполняется автоматически по данным документов Поступление товаров и услуг. Дополнительно в документе указывается: · код по товарной номенклатуре внешнеэкономической деятельности (ТН ВЭД); · вес товара; · код вида транспорта; · реквизиты товаросопроводительных документов; · реквизиты спецификаций и участников сделки (при покупке товаров через комиссионера). После проведения документа формируется проводка: Дебет 19.10 Кредит 68.42 — на сумму НДС, подлежащего уплате в бюджет. Новые счета 19.10 и 68.42 добавлены в типовой план счетов «1С:Бухгалтерии 8» (ред. 3.0) специально в рамках решения задачи по автоматизации учета НДС, исчисляемого при ввозе товаров из государств Таможенного союза. Счет 19.10 — «НДС, уплачиваемый при импорте из Таможенного союза» — используется для учета НДС при ввозе товаров из государств Таможенного союза.

В регистр накопления НДС предъявленный вводится запись с видом движения Приход и событием Предъявлен НДС Поставщиком на сумму начисленного НДС. После того, как документ Заявление о ввозе товаров сохранен, по кнопке Печать можно вывести печатную форму документов Заявление о ввозе товаров и уплате косвенных налогов и Статистическая форма учета и перемещения товаров, а по кнопке Выгрузка —сформировать файлы выгрузки этих форм отчетности. С помощью кнопки Отправка можно отправить заявление напрямую в ФНС по телекоммуникационным каналам связи, используя сервис 1С-Отчетность. Новый документ Заявление о ввозе товаров одновременно является и формой регламентированного отчета, поэтому точно так же его можно сформировать непосредственно из единого рабочего места 1С-Отчетность. При этом он будет содержать записи в регистрах бухгалтерии и в регистрах накопления.

Дебет 68.42 Кредит 51 — на сумму НДС, уплаченного в бюджет. После получения отметки налогового органа об уплате налога в заявлении о ввозе товаров и уплате косвенных налогов надо зарегистрировать этот факт с помощью документа Подтверждение оплаты НДС в бюджет (раздел Операции – Регламентные операции НДС). Таблицу документа можно заполнить автоматически на основании документа Заявление о ввозе товаров, задолженность перед бюджетом по которому погашена. При ручном заполнении дата оплаты указывается самостоятельно. После проведения документа в регистр накопления НДС предъявленный вводится запись с видом движения Расход на сумму начисленного НДС и запись с видом движения Приход и событием Предъявлен НДС Поставщиком на сумму начисленного и оплаченного НДС.

По завершении налогового периода необходимо сформировать регламентный документ Формирование записей книги покупок. Таблица документа Приобретенные ценности заполняется автоматически, в том числе суммами налога, начисленными при ввозе товаров из государств Таможенного союза, оплата налога в бюджет по которым подтверждена налоговым органом (рис. 4). Рис. 4. Формирование записей книги покупок https://www.youtube.com/watch?v=kt4L9tLq7ig Для составления декларации по косвенным налогам в 1С:Отчетности предназначен регламентированный отчет с наименованием Косвенные налоги при импорте товаров из государств — членов таможенного союза, открыть который можно из группы отчетов Налоговая отчетность (если выбрать группировку видов отчетов по категориям) или из группы отчетов ФНС (если выбрать группировку видов отчетов по получателям). Теперь в программе предусмотрено автоматическое заполнение декларации по данным налогового учета по НДС «1С:Бухгалтерии 8» (рис. 5). Рис. 5. Декларация по косвенным налогам Строка 190 раздела 3 декларации по налогу на добавленную стоимость также заполняется автоматически суммой НДС, подлежащей вычету при ввозе из стран Таможенного союза. Источник: https://buh.ru/articles/documents/37684/ Как заполнить книгу покупок при импорте товаровИП занимается оптовой торговлей и применяет общую систему налогообложения. товар закупается и ввозится в Россию из Украины. Сума в контрактах с контрагентом из Украины, а также в ГТД определена в валюте РФ. Из какой графы таможенной декларации должна браться сумма для заполнения графы 15. Мы берем из графы 47, а не из графы 42 т.к. таможня нам досчитывает транспортные примерно около 3000 рублей. Поэтому если сумма в графе 42 — 5000 руб, то в графе 47 — 8000 руб и НДС исчисляет таможня с суммы 8000 руб.

По общему правилу, чтобы сформировать показатель по графе 15, нужно взять таможенную стоимость товаров, с которой уплачен НДС на таможне, и прибавить к нему сумму уплаченного НДС. Подробнее об этом сказано в нижеследующей рекомендации. Можно также взять контрактную стоимость товаров и прибавить к ней уплаченный на таможне НДС. В частных разъяснениях представители контролирующих ведомств допускают такой вариант. Как заполнить книгу покупок при импорте товаров При импорте товаров заполнять книгу покупок нужно по-особому. Это связано с тем, что иностранный поставщик счет-фактуру не выставляет, а импортер платит налог на таможне (в налоговой инспекции). Поэтому в книге покупок вместо счета-фактуры импортер регистрирует реквизиты таможенной декларации или заявления о ввозе товаров и уплате косвенных налогов (абз. 2–3 подп. «е» п. 6 раздела II приложения 4 к Порядку, утвержденному постановлением Правительства РФ от 26 декабря 2011 г. № 1137). Как в таком случае заполнить каждую графу книги покупок, смотрите в таблице ниже.

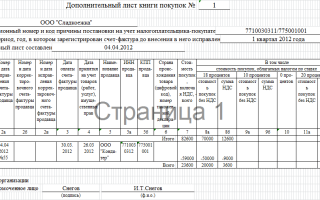

Пример заполнения книги покупок при импорте товаров Организация «Альфа» в апреле 2015 года импортировала из Германии партию необезжиренной какао-пасты. Таможенная стоимость товара – 7000 евро. Необезжиренная какао-паста включена в Единый таможенный тариф Таможенного союза с кодом ТН ВЭД ТС 1803 10 000 0. Ставка ввозной таможенной пошлины – 3% от таможенной стоимости товара. Дата регистрации таможенной декларации – 17 апреля 2015 г. Курс евро на дату ввоза товаров – 52,9087 руб. за евро. Таможенная стоимость товаров на дату ввоза составила 370 360,90 руб. (7000 евро × 52,9087 руб.). Размер таможенной пошлины составил 11 110,83 руб. (370 360,90 руб. × 3%). Налоговая база для расчета НДС составила 381 471,73 руб. (370 360,90 руб. + 11 110,83 руб.). Сумма НДС, подлежащая уплате на таможне, составила 68 664,91 руб. (381 471,73 руб. × 18%). НДС был уплачен 17 апреля 2015 г. (платежное поручение № 1501 от 17.04.2015). Товар оприходован 21 апреля 2015 г. Бухгалтер отразил данные по импортированным товарам в книге покупок. Источник: https://www.26-2.ru/qa/123912-qqbss-15-m10-kak-zapolnit-knigu-pokupok-pri-importe-tovarov Пример заполнения книги покупок — порядок, правила, образец в 2018 годуЕсли перед вами есть обязательство платить НДС, то стоит разобраться с особенностями ведения налогового регистра. Когда и как плательщики должны вести Книгу покупок? – Ответим на основные вопросы и разберем, как выглядит пример заполнения такого отчета в 2018 году. При формировании Книги покупок плательщики часто совершают ошибки. Как их свести к минимуму? – Стоит следовать правилам, прописанным в законодательстве, о которых и поговорим. Общие сведения ↑Книга покупок – отчетность, которая имеет не меньшее значение, чем другая налоговая документация предприятий. Если она не ведется или неправильно составлена, плательщики могут столкнуться с рядом неприятностей. Что же это такое и какие нормативные акты регулируют заполнение такого отчета? Сущность отчетаНеобходим такой документ для регистрации счетов с целью определить сумму налога на добавленную стоимость, что может быть возмещен из государственного бюджета. Список счетов-фактур, которые могут включаться в Книгу, есть в порядке ведения отчетности такого типа. Регистрация счетов осуществляется по мере того, как возникает право на вычеты НДС. Если продукция частично оплачена, регистрировать счета-фактуры стоит на каждую сумму, что перечислялась продавцам. Отражают реквизиты и ставят пометку «частичная оплата». Регистрировать счета, у которых одинаковые реквизиты, можно только при частичной уплате сумм.

Основание для регистрации при импорте товара в пределы страны – таможенная декларация и другие документы, которые подтвердят факт перечисления НДС таможенной инстанции. В документ можно вносить сведения о счетах-фактурах:

Кто должен составлятьКнигу покупок обязаны вести все плательщики налога на добавленную стоимость. Но есть такие исключения:

Действующая нормативная базаОрганизациям и индивидуальным предпринимателям при составлении Книги покупок и уплате НДС стоит руководствоваться такими нормативными актами: Порядок заполнения книги покупок в 2018 году ↑При внесении сведений в бланк плательщикам стоит опираться на определенный порядок. Разберемся, из чего состоит документ и какие нюансы следует учитывать. Состав отчетностиРазберемся, какая информация содержится в Книге покупок. Отражают:

Далее заполняют такие графы:

Основные правила по формированию документаОбщие правила:

При заполнении отдельных граф стоит учесть некоторые особенности. Если регистрируется полученный от продавца счет-фактура на перечисления (в том числе частичные) в счет оплаты ожидающихся поставок, передачи прав на имущество, графы 4, 6, 8а, 9а остаются не заполненными. Видео: обучение 1С 7.7, Книга Покупок В них плательщики ставят прочерк. В каждом отчетном периоде в Книге стоит подвести итоги по пунктам 7 – 12, так как данные из них будут использованы при подготовке налоговой отчетности в виде декларации по НДС. В соответствии с действующей нормативной базой, основание для принятия налога на добавленную стоимость – счет-фактура и принятие на учет имущественного объекта. Но есть и такие случаи, когда необходима оплата по факту, и только тогда вычет можно использовать (ст. 172 НК):

То есть в таких ситуациях в графе 7 книги покупок является необходимым отражение реквизитов, что являются подтверждением уплаты налога на добавленную стоимость после перечисления сумм. Образец заполненияКак выглядит новая форма (бланк) Книги покупок в 2018 году? Приведем пример отчета и сам бланк для заполнения: Возникающие вопросы ↑Даже у опытных специалистов иногда остаются открытыми определенные вопросы. С чем чаще всего возникают сложности? Нюансы для налоговых агентовНалоговые агенты должны выписывать счета-фактуры сами себе. Их оформляют в двух варианта:

Но чтобы получить право воспользоваться вычетом, плательщики должны:

При этом счета-фактуры не обязательно иметь. Такого обязательства не имеют и налоговые агенты, что являются покупателями имущественных объектов, принадлежащих банкротам. Особенности формирования книги покупок в 1ССтоит придерживаться такого порядка создания документов при формировании Книги:

Если обнаружено ошибку, стоит сформировать дополнительный лист. Разберем на примере как это сделать. Компанией «Наш мир» 15 января 2007 года было зарегистрировано в книге покупок сет-фактуру фирмы «Альянс» № 1 от 15 января 2007 года по купленной продукции на сумму 59 тыс. рублей. плюс НДС – 18%, что составил 9 тыс. 20 февраля обнаружено неточности — в отчетности неправильно указаны реквизиты поставщика (ИНН), и поэтому вычет является неправомерным. В день, когда ошибка выявлена, заполняется дополнительный лист, сторнирующий данные за январь. В программе 1С следует вручную внести сторнирующую запись, ставится флаг «Запись дополнительного листа», корректирующий период – 31 января 2007, что является последним днем, когда производилось начисление налога. Выбирают пункт текущего периода. Будет учтено корректировку за январь, что вносилась в последующем налоговом периоде.

Такой способ обеспечивает возможность контролирования правок, что вносятся в текущем месяце. Вверху листа ставится январь, а в пункте «доп.лист оформлено» ставится – 20 февраля, то есть дата, когда документ составлялся. Что делать, если при внесении записей документа много красноты?То есть, необходимая документация имеется, но она ошибочно отражена, и зачета авансовых сумм не было. Результат — при формировании книги увеличиваются показатели сумм в несколько раз и т. д. Если документы перепроводятся (с помощью специальных программ) друг за другом, то получится избавиться от таких неприятностей. Если при составлении книги возникает много «красноты», предпринимаются такие меры:

Снизить риски возникновения «красноты» можно организацией работы склада. Работниками сдается отчетность по движению продукции, проводится сверка. По итогам же проверки придется перечислить суммы начисленных штрафов. Чтобы представители уполномоченных структур не заблокировали счет, стоит осуществить платежи своевременно. Безошибочно заполненные Книги покупок и продаж – залог правильного проведения расчетов суммы налога к уплате и возможного возмещения средств из бюджета, а также составления налоговой декларации без необходимости корректировок. Поэтому уделите должное внимание формированию таких налоговых регистров. Источник: http://buhonline24.ru/nalogi/kniga-pokupok-i-prodazh/kniga-pokupok/primer-zapolnenija-knigi-pokupok.html Как заполнять данные книги покупокИсточник: журнал «Главбух» Согласно правилам, в книге покупок, книге продаж и журнале учета счетов-фактур нужно указывать коды операций. Перечень таких кодов утвержден только для журнала учета счетов-фактур. Налоговики считают, что его нужно использовать также для книги покупок и книги продаж (приложение к приказу ФНС России от 14 февраля 2012 г. № ММВ-7-3/83). Кроме того, в книге покупок, книге продаж и журнале учета желательно приводить также и дополнительные коды, рекомендованные ФНС России (письмо от 22 января 2015 г. № ГД-4-3/794). Это важно потому, что от кода операции зависит алгоритм проверки декларации. Возьмем такой пример. Компания ввезла товары из Германии и поставила в книге покупок код операции 01. Этот код обозначает приобретение товаров. Программа считывает этот код и понимает, что она должна сопоставить сумму вычета в декларации покупателя с налогом, который начислил в своей декларации поставщик.

Если ввозной налог уплачен, вопросов к покупателю не будет. Как отразить данные в декларации по НДС, касающиеся кодов операций.

С 1 октября 2015 года налоговики планируют утвердить новый перечень кодов. Он несколько изменится по сравнению с действующими кодами. Некоторые позиции налоговики исключат, а описания других кодов будут более подробными. Номер и дата счета-фактуры продавца (графа 3)Покупателям нужно правильно вводить в книгу покупок номер счета-фактуры поставщика, особенно если он содержит буквы, дефисы и другие символы. Из-за ошибки в номере могут быть расхождения с декларацией продавца. Компании, которые импортируют товары и заявляют вычет НДС, уплаченного на таможне, в графе 3 книги покупок должны указывать номер таможенной декларации. Если компания импортирует товары из Евразийского экономического союза, к которому относятся Республика Беларусь, Казахстан и Армения, то в графе 3 надо отразить номер и дату заявления о ввозе товаров и уплате косвенных налогов с отметками об оплате НДС. Номер и дата документа, подтверждающего уплату налога (графа 7)В графе 7 книги покупок требуется отражать номер и дату документа, подтверждающего уплату налога (подп. «к» п. 6 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26 декабря 2011 г. № 1137). Если компания принимает к вычету налог по приобретенным товарам, работам или услугам, реквизиты платежки в графе 7 указывать не нужно. Чиновники рекомендуют заполнять эту графу, только если условием вычета является оплата налога. Такое возможно в пяти распространенных ситуациях (см. таблицу ниже). Какие платежные документы отражать в графе 7 книги покупок

Авансы. Если покупатель заявляет вычет НДС с авансов, в графе 7 книги покупок нужно указать реквизиты платежки на перечисление предоплаты продавцу. Ведь сумму НДС с аванса можно принять к вычету только при наличии этого документа (п. 9 ст. 172 НК РФ). Если вычет авансового НДС заявляет поставщик на дату отгрузки товаров покупателю, графу 7 заполнять не нужно. В ФНС теперь с этим согласны. Из правил не ясно, нужно ли заполнять графу 7, если поставщик возвращает аванс покупателю и принимает к вычету НДС, рассчитанный с предоплаты (п. 4 ст. 172 НК РФ). Вычет налога можно заявить при условии возврата аванса покупателю.

Не важно, что в названии графы 7 книги покупок говорится об уплате налога, а поставщик в этом случае налог не платит, а просто возвращает покупателю аванс. И еще. Из формулировки Налогового кодекса РФ следует, что при возврате аванса поставщик может принять к вычету только уплаченные суммы НДС (п. 5 ст. 171). Тем не менее указывать в книге покупок реквизиты платежного поручения на уплату НДС с аванса в бюджет необязательно. Cогласно разъяснениям налоговиков, в данной ситуации необходимы только два условия для вычета — изменение либо расторжение договора и возврат аванса (письмо ФНС России от 24 мая 2010 г. № ШС-37-3/2447). Значит, продавец вправе заявить вычет и в том случае, если получение аванса и возврат этих сумм приходятся на один квартал.

Добавим, что поставщик также вправе заявить вычет НДС, если покупатель возвращает товары. Но тогда вычет можно заявить независимо от факта возврата денег покупателю. Поэтому в книге покупок достаточно зарегистрировать счет-фактуру на стоимость возвращенных товаров, выставленный покупателем на общей системе налогообложения (письмо Минфина России от 23 марта 2015 г. № 03-07-11/15889). Приводить в книге покупок реквизиты платежных документов не нужно. Командировочные и представительские расходы. Компания вправе принять к вычету НДС, уплаченный по командировочным и представительским расходам (п. 7 ст. 171 НК РФ). Поскольку в Налоговом кодексе РФ речь идет именно об уплаченных суммах налога, в графе 7 книги покупок безопаснее привести реквизиты платежных документов, например платежки на оплату расходов.

Импорт товаров. Организация-импортер вправе принять к вычету НДС, уплаченный при ввозе товаров на территорию РФ. В графе 7книги покупок в этом случае нужно отразить реквизиты платежки на перечисление ввозного НДС, в том числе при импорте товаров из Евразийского экономического союза, так как условием вычета является уплата этих сумм налога (п. 1 ст. 172 НК РФ). Налоговые агенты. Если компания удерживает НДС при покупке товаров, работ или услуг у иностранной организации, эти суммы налога можно принять к вычету после того, как налог перечислен в бюджет (п. 3 ст. 171 НК РФ). Кроме того, если компания перечислила иностранному поставщику аванс, заявить вычет можно будет только после принятия на учет товаров, работ или услуг (решение ВАС РФ от 12 сентября 2013 г. № 10992/13).

Аналогично заполняют книгу покупок компании, которые принимают к вычету НДС, удержанный при аренде или приобретении государственного или муниципального имущества. То есть в графе 7 также нужно указать реквизиты платежных поручений на уплату агентского налога. Добавим, что, исходя из разъяснений налоговиков, недочеты в графе 7 не должны привести к проблемам на проверке.

Таким образом, вопросы по реквизитам платежек возможны, скорее всего, только если инспекторы будут углубленно проверять какие-то операции компании. Дата принятия товаров на учет (графа 8)От даты постановки товаров на учет теперь рассчитывается трехлетний срок, в течение которого можно заявить вычет НДС (п. 1.1 ст. 172 НК РФ). Поэтому из-за ошибок в этом реквизите книги покупок возможны претензии инспекторов к вычетам НДС. ИНН/КПП продавца (графа 10)Эти данные безопаснее проверить, поскольку сопоставлять записи в отчетности покупателя и поставщика налоговики будут прежде всего по ИНН (подраздел 10.5). Если компания ввозит товары, в том числе приобретенные у поставщиков из Евразийского экономического союза, графу 10 заполнять не нужно. ВедьИНН/КПП надо указывать только по российским контрагентам. Это подтверждают налоговики. ИНН/КПП посредника (графа 12)Данную графу обязательно заполнять, если компания приобрела товары через посредника, который действует от своего имени. В этом случае компания принимает НДС к вычету на основании счета-фактурыпосредника. В книге покупок нужно указать наименование комиссионера или агента в графе 11, его ИНН/КПП — в графе 12. Номер таможенной декларации (графа 13)Этот реквизит нужно заполнять, если компания приобретает импортные товары у российского поставщика. По такой продукции поставщик должен указывать в счете-фактуре номера таможенных деклараций. Эти же данные компания-покупатель приводит в графе 13 книге покупок. Если таможенных деклараций несколько, налоговики рекомендуют указывать их через точку с запятой. Компания, которая является импортером, принимает к вычету НДС, уплаченный при ввозе товаров. В данном случае она регистрирует в книге покупок таможенную декларацию. При этом номер таможенной декларации требуется зафиксировать в графе 3 «Номер и дата счета-фактуры продавца». Приводить реквизиты таможенной декларации в графе 13 не нужно. Источник: https://otchetonline.ru/art/buh/48994-kak-zapolnyat-dannye-knigi-pokupok.html Книга покупок: как вести и заполнять?Налоговый документ, содержащий все данные о счетах-фактурах, по которым плательщики НДС осуществляют расчет налога за определенный квартал, называется книгой покупок. Книга покупок — что это?Книга покупок составляется по образцу приложения 4 постановления Правительства РФ от 26 декабря 2011 года, № 1137 (ниже по тексту — постановление № 1137). Если вы хотите узнать, как решить именно Вашу проблему — звоните по телефонам: Москва +7(499)653-60-87, Санкт-Петербург +7(812)313-26-64. С 1 октября 2017 года используется переработанный образец данного документа (постановление было отредактировано Правительством РФ от 19 августа 2017 года, № 981).

Сведения, полученные из книги, поочередно прописываются непосредственно в декларацию. Для этих целей в ее образце (который был утвержден ФНС России от 29.10.2014 № ММВ-7-3/558@) содержится раздел 8. Количество разделов равно числу записей, которые занесены в книгу покупок за квартал. Учет по книге покупок — обязательное требование для всех граждан и предприятий, осуществляющих выплаты по НДС (пункт 3 статьи 169 НК РФ). Только они уполномочены выполнять вычет НДС, используя данные книги покупок. Выкладки по вычтенному налогу в бухгалтерском учете отмечаются при помощи записи Дт 68 Кт 19. Если вы хотите узнать, как решить именно Вашу проблему — звоните по телефонам: Москва +7(499)653-60-87, Санкт-Петербург +7(812)313-26-64. Какие сведения обязательны?Согласно пункту 2, в книгу заносятся обыкновенные, корректировочные и исправленные счета-фактуры. Они могут быть на бумажных бланках либо в электронном виде. Записи в них обычно делают по компьютеру. Некоторую часть информации допускается вводить вручную. Книга покупок содержит следующие счета-фактуры:

Кроме того, в книгу продаж включается и документация, которую можно считать достаточным основанием для осуществления вычета НДС:

Что не попадает в документ?В книгу покупок не вносят счета-фактуры, не отвечающие (согласно пункту 3 Правил ведения книги покупок):

Также не вносят счета-фактуры, составленные (пункт 19 Правил ведения):

Что отражается в документе?Книга покупок содержит:

Источник: http://zakonguru.com/nalogi-2/nds/kniga/kak-vesti.html Adblockdetector Для любых предложений по сайту: nalogmak@cp9.ru |