Ответственность работодателя за неуплату страховых взносов в ПФР

Неуплата работодателем страховых взносов в Пенсионный Фонд влечет за собой два вида ответственности — административную (выражается в начислении штрафов) и уголовную (за невыплату в крупных и особо крупных размерах). Первые новости об ужесточении ответственности появились в августе 2017-го, а сам закон (ФЗ №250) разработан 29 июля этого же года.

Кроме штрафных санкций, за несвоевременное начисление страховых взносов можно получить реальный срок. Какое наказание предусмотрено в 2018 году? Что должны знать работодатели? Рассмотрим эти нюансы подробнее.

Нарушение и наказание

Рассмотрим ответственность за невыплату страховых взносов в ПФР для различных нарушений.

Несвоевременная регистрация в ПФР или передача сведений о закрытии/открытии счета

Если по законодательство лицо осуществляет взносы в ПФ РФ, но не успело пройти регистрацию, предусмотрены следующие штрафные санкции:

- До завершения 3-х месяцев со дня окончания срока — 5000 р.

- После истечения упомянутого периода — 10 000 р.

Основание для начисления штрафа — ФЗ №167 (статья 27).

В случае с несвоевременной передачей информации по счету (открытии или закрытии) назначается штраф в размере 5000 р. (ФЗ №212, статья 47).

Не передан расчет по выплаченным и начисленным взносам в контролирующий орган

Если плательщик не предоставил вычисления по платежам в ПФР в установленный законодательством срок, удерживается 5% начисленной суммы за 3 крайних месяца отчетного срока. Ограничения — не больше 30% и не ниже 1000 р. Это указание прописано в ФЗ №212, статье 46.

Еще одна ситуация, когда плательщик нарушил порядок расчета (при его передаче в электронной форме). Здесь удерживается 200 р. штрафа.

Частичная или полная невыплата страховых взносов, отказ от платежей

На практике бывают случаи, когда плательщик целенаправленно снижает базу, которая учитывается при расчете размера выплат. Здесь, а также при наличии неправомерных действий или бездействия плательщика, взыскивается 20% от неперечисленной суммы. Если эти же действия имеют умышленный характер, удерживается 40%. В основе лежит ФЗ №212 (статья 47).

Если работодатель отказывается передать в контролирующий орган бумаги, которые должны быть переданы на законодательном уровне (те, что используются для контроля правильности, полноты и своевременности уплаты) взимается штраф размером 200 р. за каждый непереданный документ. Это правило указано в ФЗ №212 (статья 48).

Кроме того, если плательщик не отдал в ПФ РФ информацию, применяемую для проведения персонального учета, а также при отправке заведомо некорректных (ложных) данных назначается штраф 10% за причитающиеся платежи. Такое требование прописано в ФЗ №27, статья 17.

Нарушения в отношении страховых взносов при несчастных случаях

Если работодатель полностью или частично не выплачивает страховые платежи, размер штрафа зависит от причины нарушения — по неосторожности или специально.

В первом случае штраф равен 20% от положенных страховых выплат, а во втором — 40%.

Если в срок до 180 дней не передана необходимая отчетность, взимается штраф 5% от суммы страховых платежей или 30%, если указанный срок превысил 180 суток.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

или по телефону:

- Москва и область: +7-499-938-54-25

- Санкт-Петербург и область: +7-812-467-37-54

- Федеральный: +7-800-350-84-02

Новые подходы к уголовной ответственности

Если до лета 2017 года нарушителей ожидали только штрафы, теперь при злостном уклонении возникает риск оказаться за решеткой. Уклонение от перечисления платежей считается преступным в случае, если работодатель совершил деяние в крупном (особо крупном) размере.

К первой категории относятся долги, превышающие 15 миллионов рублей. Возможна и иная ситуация, когда размер невыплаченных сборов и налогов в течение 3-х лет деятельности превысил 3-летнюю отметку. При этом размер недоплаты должен быть более 25% от суммы, перечисляемой в казну государства.

Что касается особо крупного размера, здесь сумма выше и достигает 45 миллионов рублей. Сюда же относится недоплата на 15 миллионов в течение 3-х последних лет при доле невыплаченных взносов и платежей больше 50% от суммы, которая должна перечисляться в бюджет.

Для физлиц, относящихся к плательщикам страховых взносов, уклонение от обязательств перед государством (в крупных размерах) влечет штраф от 100 до 300 тысяч рублей.

Второй вариант наказания — арест на 1 год и менее. Если речь идет об особо крупной недоплате, период вероятного заключения продлевается до 3-х лет.

Когда речь идет о компании, должностные лица оказываются за решеткой на период от 2 до 6 лет.

При расчете невыплаченной суммы в нее включаются не только страховые платежи, как было ранее, но и другие выплаты (сборы и налоги). После вступления в силу нового закона в 2017 году ответственность за невыплату налогов и страховых платежей официально приравнена.

Кроме того, жесткое наказание предусмотрено за невыплату страховых платежей «на травматизм» (соцстрахование от несчастных случаев и профзаболеваний).

В УК РФ появилось две статьи, для которых также установлены критерии крупной и особо крупной задолженности (6 и 30 млн. рублей соответственно). Если нарушение имеет место впервые, наказания легко избежать — достаточно выплатить полную сумму с учетом штрафов и пени.

В ином случае физлицо может оказаться за решеткой на период до года, а лица при должностях — от 1 до 4-х лет.

Чего ожидать от нововведений?

Эксперты уверены, что появление уголовной ответственности за просрочки в вопросе страховых взносов способствует повышению сборов в соцфонды.

Обратная «сторона медали» — риск злоупотреблений со стороны контролирующих структур возникшими полномочиями.

По сути, вопрос рассматриваемых выплат легко контролировать, а желающие уклониться от обязательств используют иные методики, отследить которые труднее.

Изменения коснутся тех нарушителей, которые продолжительное время нарушают законодательство и игнорируют необходимость осуществлять платежи. Остальные плательщики могут не переживать. В Министерстве финансово РФ пояснили, что незначительные ошибки или некорректно предоставленная информация не приведет к тюремному заключению. Кроме того, штрафные санкции также не начисляются — только пеня.

Важно отметить, что с начала октября 2017 года изменились принципы начисления пени.

Если человек просрочил с платежом на срок до месяца, вычисление осуществляется с учетом 1/300 ставки рефинансирования (как это было и ранее).

Если этот срок затягивается до 31 дня и более, пеня начисляется с учетом 1/150 от ключевой ставки. Это правило касается предприятий, а физлиц (в том числе ИП) изменения не касаются.

Итоги

С учетом сказанного подведем итоги:

- Юрлица (компании), которые уклонились от выплат в особо крупном размере, получают штраф до 0,5 миллионов рублей или оказываются за решеткой на период до 6 лет.

- ИП (физлица) при нарушении в крупном размере (от 0,9 млн. рублей) получают штраф 0,5 миллионов рублей или арест до 3-х лет.

- При невыплате взносов за травматизм в крупном размере максимальный срок заключения до 4-х лет, а штраф до 0,5 млн. рублей.

Появление уголовной ответственности должно снизить процент нарушений со стороны ИП и компаний, которые целенаправленно игнорируют законодательство и не платят страховые взносы в требуемом объеме.

Источник: http://urlaw03.ru/nalogi/article/neuplata-rabotodatelem-straxovyx-vznosov-v-pensionnyj-fond

За неуплату страховых взносов ввели уголовную ответственность

За неуплату страховых взносов введена уголовная ответственность. В четверг вступит в силу 250-ФЗ от 29 июля 2017 года. Он распространил на страхователей, которые уклоняются от уплаты взносов, действие статей 198 и 199 Уголовного кодекса. Прежде их можно было только штрафовать.

На российской рынок выйдут новые страховые компании

Уклонение от уплаты взносов признается преступлением, если совершено в крупном или особо крупном размере. Крупным считается размер, если сумма недоимки превысит 15 миллионов рублей.

Или, как вариант, сумма неуплаченных налогов и сборов должна превысить 5 миллионов рублей в течение трех финансовых лет подряд. При этом доля неуплаченных налогов и сборов превышает 25 процентов суммы, которую следовало уплатить в бюджет.

Особо крупный размер составляет 45 миллионов рублей. Или же 15 миллионов рублей в течение трех финансовых лет подряд при доле неуплаченных налогов и взносов свыше половины суммы, подлежащей перечислению в бюджет.

Для граждан условия другие.

Если физическое лицо — плательщик страховых взносов уклоняется от их уплаты в крупном размере, его могут оштрафовать на 100-300 тысяч рублей либо арестовать на срок до одного года.

Для особо крупного размера законодатели предусмотрели арест на срок до трех лет. Если плательщик страховых взносов — организация, то должностных лиц могут лишить свободы на срок от двух до шести лет.

При этом неуплаченная сумма может включать недоимку не только по страховым взносам, но и по налогам и сборам. «Законодатели приравняли ответственность за неуплату страховых взносов к ответственности за неуплату налогов, — констатирует Юлия Скорб, эксперт компании СКБ Контур. — Эта мера была вполне ожидаема после передачи администрирования страховых взносов Федеральной налоговой службе».

Одновременно ужесточается ответственность за неуплату страховых взносов «на травматизм» (социальное страхование от несчастных случаев на производстве и профессиональных заболеваний). Для этого в Уголовный кодекс внесли две новые статьи.

Здесь также установлены крупный и особо крупный размер недоимки (для организаций, к примеру, без дополнительных условий о доле — 6 миллионов и 30 миллионов рублей). Если преступление совершено впервые, то уголовной ответственности можно избежать. Для этого потребуется погасить недоимку, а также уплатить пени и штрафы.

В противном случае физическое лицо может лишиться свободы на срок до одного года, а должностные лица организаций — на срок до четырех лет.

В правительстве не поддержали идею уравнять НДС и страховые взносы

По мнению первого вице-президента «ОПОРЫ России» Павла Сигала, эта мера, без сомнения, поспособствует росту сборов в социальные фонды.

«Но уголовная ответственность все же создает большие риски для злоупотреблений со стороны контролирующих органов.

По большому счету, процесс уклонения от страховых взносов очень хорошо администрируется, а те, кто хочет уклониться от выплат в бюджет и социальные фонды, делают это принципиально другим способом».

Ужесточения затронут лишь злостных неплательщиков. Для всех прочих минфин пояснил, что если взносы верно исчислены и корректно отражены в расчете, хотя и не уплачены в срок, то нарушителям грозит лишь пеня. В такой ситуации плательщиков обещают не штрафовать.

Плательщикам страховых взносов нужно не упустить и другой важный нюанс. С 1 октября меняется порядок начисления пени, предупреждает Юлия Скорб.

«При просрочке уплаты до 30 календарных дней пеня будет рассчитываться исходя из одной трехсотой ставки рефинансирования Банка России, как обычно. Свыше этого срока начиная с 31-го дня пеня составит уже одну стопятидесятую учетной ставки», — пояснила эксперт.

Но это касается только компаний, для физических лиц, включая индивидуальных предпринимателей, все остается по-прежнему.

Разобраться в сложных случаях, связанных с применением 250-ФЗ от 29 июля 2017 года, а также других вопросах уплаты страховых взносов помогут эксперты рубрики «Страхование» проекта «Юрконсультация» на сайте «РГ».

Источник: https://rg.ru/2017/08/09/za-neuplatu-strahovyh-vznosov-vveli-ugolovnuiu-otvetstvennost.html

Все про новую уголовную ответственность за неуплату страховых взносов

Время прочтения:<\p>

Что произошло?

29 июля 2017 года Президент России подписал Федеральные законы:

- № 250-ФЗ «О внесении изменений в Уголовный кодекс Российской Федерации и Уголовно-процессуальный кодекс Российской Федерации в связи с совершенствованием правового регулирования отношений, связанных с уплатой страховых взносов в государственные внебюджетные фонды»$

- № 272-ФЗ «О внесении изменений в Федеральный закон «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» и статьи 12 и 13 Федерального закона «О полиции».

Они вступили в силу 10 августа 2017 года.

В чем суть изменений?

Законами внесены поправки в УК РФ и УПК РФ, Закон о полиции, Закон № 125-ФЗ.

Изменения в целом направлены на усиление ответственности за уклонение от уплаты страховых взносов в государственные внебюджетные фонды.

Для чего приняли законы?

В результате отмены единого социального налога в 2010 году страховые взносы оказались исключёнными из сферы правового регулирования статей 198 – 199 УК РФ.

После передачи с 2017 года основной части страховых взносов под контроль налоговиков Правительство РФ решило окончательно придать этим обязательным платежам такой же статус, как и налогам.

Отсюда и введение уголовной ответственности за уклонение от уплаты взносов во внебюджетные фонды. Стоит отметить, что идея введения уголовного преследования за неуплату страховых взносов вынашивалась уже давно.

Так, впервые проект этого закона был внесён в Госдуму ещё в 2015 году.

Причем помимо возвращения в УК обычных страховых взносов, администрируемых налоговиками, законодатели решили заодно добавить туда ещё и взносы «на травматизм», которыми по-прежнему ведает Фонд социального страхования.

За уклонение от уплаты страховых взносов привлекут как за неуплату налогов?

Да, поправки об уголовной ответственности за уклонение от уплаты страховых взносов, администрируемых налоговыми органами, вносятся в имеющиеся «налоговые» статьи – 198 и 199 УК РФ.

Меры наказания остаются по этим статьям теми же, которые действовали и ранее.

Соответственно, наказание за уклонение от уплаты взносов будет таким же, какое установлено за уклонение от уплаты налогов (лишение дохода за несколько лет, принудительные работы, лишение свободы).

И напомним, что наказание грозит тем, кто «накопит» недоимку как минимум в крупном размере.

Что подразумевается под словом «уклонение»?

Исходя из буквы закона и с учетом позиции Верховного Суда, под уклонением от уплаты взносов следует понимать умышленные деяния, направленные на их неуплату в крупном или особо крупном размере.

Это уклонение может выражаться в следующем:

- занижение базы;

- иной заведомо неправильный расчёт суммы взносов, подлежащих к уплате;

- непредставление расчёта по страховым взносам или других обязательных документов;

- включение в такие документы заведомо ложных сведений.

Когда заведут уголовку по страховым взносам?

Крупные и особо крупные размеры неуплаты взносов по обеим статьям (198 и 199 УК) будут определяться действующими цифрами.

Так, для физлица крупной считается неуплата в течение 3 лет 900 тыс. рублей, если это больше 10% от подлежащей уплате суммы платежей, либо неуплата 2,7 млн. рублей и более.

Особо крупный размер — 4,5 млн. рублей, если это больше 20% от подлежащей уплате суммы, либо неуплата более 13,5 млн. рублей.

Для организаций крупный размер — неуплата более 5 млн. рублей при превышении 25% от общей суммы платежей в бюджет, либо неуплата на общую сумму больше 15 млн. рублей.

Особо крупный размер — 15 млн. рублей при превышении 50%, либо неуплата более 45 млн. рублей.

Обратите внимание! Согласно поправкам, недоимки по взносам, которые администрируют налоговики, будут приплюсовываться к налоговым недоимкам, а это значит, что при наличии долгов и по налогам, и по взносам, возрастает вероятность достижения крупного или особо крупного размеров. Следовательно, возрастает вероятность наступления уголовной ответственности или ее более жёсткого варианта при особо крупном размере.

Можно получить освобождение от наказания?

Как и ранее, уголовная ответственность не будет наступать, если виновное лицо (организация) ранее не уклонялось от уплаты взносов и при этом выполнило следующие действия:

- целиком покрыта задолженность по взносам;

- полностью уплачены пени;

- выплачен штраф.

Об этом говорится в Примечаниях к ст. 198 и 199 УК РФ.

Что грозит за неуплату взносов на «травматизм»?

Законом № 250-ФЗ вводятся новые статьи — 199.3 и 199.4 УК РФ, предусматривающие специальные составы преступлений за уклонение страхователя (ФЛ и ЮЛ соответственно) от уплаты страховых взносов на «травматизм», администрируемых ФСС России.

Так, за уклонение страхователя – физического лица от уплаты взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний в крупном размере грозит штраф до 200 тыс.

рублей или в размере зарплаты (дохода) осуждённого за период до 2-х лет либо обязательные работы на срок до 360 часов.

Аналогичное нарушение, совершённое в особо крупном размере будет наказываться штрафом в размере до 300 тыс. рублей или в размере зарплаты (дохода) осуждённого за период до 3-х лет, либо принудительными работами на срок до одного года, либо лишением свободы на тот же срок.

В отношении организаций ответственность за уклонение от уплаты взносов на «травматизм», совершённое в крупном размере чревато: штрафом от 100 тыс. до 300 тыс.

рублей или в размере зарплаты или иного дохода осуждённого за период от 1 года до 2-х лет, либо принудительными работами на срок до 1 года с лишением права занимать определённые должности или заниматься определённой деятельностью на срок до 3-х лет или без такового, либо лишением свободы на срок до 1 года.

Санкции ужесточаются при особо крупном размере уклонения от уплаты взносов или если преступление совершено группой лиц по предварительному сговору.

Сколько можно накопить неуплаченных взносов на «травматизм», чтобы не стать преступником?

Крупный и особо крупный размер по взносам на «травматизм» установлен значительно меньше по сравнению с обычными взносами. Так, ответственность для физлиц наступает, если сумма взносов за 3 финансовых года подряд превышает 600 тыс.

рублей, при условии, что доля неуплаченных взносов превышает 10% подлежащих уплате взносов во внебюджетный фонд, либо превышает 1 800 тыс. рублей. Особо крупный размер — это сумма взносов за 3 финансовых года подряд от 3 млн.

рублей, при условии, что доля неуплаченных взносов превышает 20% суммы взносов во внебюджетный фонд либо сумма взносов – от 9 млн. рублей.

Для организаций крупный размер — сумма взносов за 3 финансовых года подряд от 2 млн.

рублей, при условии, что доля неуплаченных взносов превышает 10% подлежащих уплате взносов во внебюджетный фонд, либо сумма взносов – более 6 млн. рублей.

Особо крупный размер для организаций: 10 млн. за 3 года с долей 20% или 30 млн. рублей.

Как привлекут к ответственности за неуплату взносов на «травматизм»?

Законом от 29.07.2017 № 272-ФЗ устанавливается порядок взаимодействия ФСС РФ, органов внутренних дел и следственных органов при выявлении фактов уклонения от уплаты страховых взносов на «травматизм».

Территориальные органы ФСС РФ будут обязаны направлять материалы дела в следственные органы, если плательщик в течение 2 месяцев со дня истечения установленного срока не исполнил требование об уплате недоимки по страховым взносам, пеней и штрафов, размер которой позволяет предполагать факт совершения правонарушения, содержащего признаки преступления.

Предусмотрено, что полиция участвует в проверках плательщиков страховых взносов (страхователей) по запросам налоговых органов либо территориальных органов ФСС России.

Специалисты лучшей компании для бухгалтера «Что делать Консалт»

Источник: https://mag-m.com/biznes/vse-pro-novuyu-ugolovnuyu-otvetstvennost-za-neuplatu-straxovyix-vznosov.html

Ответственность работодателя за неуплату страховых взносов в пенсионный фонд

Неуплата работодателем страховых взносов в пенсионный фонд может повлечь за собой административную ответственность в виде штрафа. Дополнительно к злостным неплательщикам, уклоняющихся от своих обязанностей постоянно и намеренно, могут применяться более серьезные меры наказания в виде уголовной ответственности.

Кто и куда должен платить страховые взносы?

Работодатель несет определенную ответственность перед своими сотрудниками. На него накладываются вполне конкретные обязанности, невыполнение которых может повлечь за собой наложение штрафа.

Так, работодатель удерживает с зарплаты подоходный налог и перечисляет его в ФНС. На него накладываются обязательства и по выплате страховых взносов в зависимости от размера заработной платы.

С 1 января 2017 года все страховые взносы (исключение – взносы «на травматизм») уплачиваются страхователями не в ПФР и ОМС, а в территориальный орган налоговой службы.

В связи с этим ответственность за неуплату страховых взносов в ПФР правильнее связывать не с Пенсионным Фондом, а ФНС, ведь именно она теперь занимается приемом страховых взносов, наложением штрафов за несвоевременное выполнение обязательств.

Законодательством определяется перечень лиц, ответственных за перевод страховых сумм. Ими являются работодатели, имеющие сотрудников, то есть юридические лица и ИП. Причем последние также должны вносить взносы еще и за себя.

Получателем выплат выступает ФНС, точнее, территориальный орган, к которому относится головная организация компании (для ИП – по месту регистрации).

Разновидности страховых взносов

Все работодатели без исключения должны делать страховые взносы на своих работников. При этом применяются единые тарифы:

- пенсионное страхование – 22%;

- социальное страхование – 2,9%;

- медицинское – 5,1%.

Дополнительно устанавливаются лимиты по выплатам взносов и тарифы для сумм, превышающих эти ограничения. В целом же работодатель уплачивает 30% от зарплаты сотрудников.

Для чего нужны?

Важность страховых взносов переоценить сложно. Из этих выплат формируются денежные фонды на соответствующие цели. Пенсия нетрудоспособному населению выплачивается как раз из 22% заработной платы работников, формируя при этом базу их будущих пенсионных выплат.

Медицинское страхование формирует фонды для бюджетных учреждений здравоохранения, которые люди с полисом ОМС посещают бесплатно. За счет них люди без затрат ходят в поликлиники, больницы вне зависимости от того, в каком городе страны они находятся.

Невыполнение обязательств страхователем создает брешь в бюджете, а значит, и размер фондов сокращается. В итоге у государства не получается обеспечить гражданам достойный уровень социального обслуживания и защиты.

В связи с важностью страховых выплат и было принято решение об ужесточении наказания за уклонение работодателей от выполнения своих обязанностей.

Применяется ли уголовная ответственность?

До середины августа 2017 года за неуплату страховых взносов уголовная ответственность не предусматривалась. Однако после принятия федерального закона № 250-ФЗ от 29 июля 2017 года ситуация изменилась коренным образом.

Вообще, после передачи страховых взносов в ведение ФНС ответственность страхователей сильно ужесточилась. Собственно, перераспределение обязанностей надзорных органов и произошло потому, что Налоговая инспекция подтвердила свою высокую эффективность в вопросах сбора платежей и недоимок.

Теперь организация или ИП, не уплачивая взносы за своих сотрудников, может быть привлечена к уголовной ответственности. Касается это всех видов взносов, включая пенсионные. В том числе и взносов «на травматизм», хотя ими заведует ФСС.

После введения уголовной ответственности у страхователей появился страх, что за малейшее отклонение от сроков их могут посадить. Такое мнение ошибочно. Применяют подобные меры исключительно к злостным неплательщикам. Если количество дней просрочки и ее размер невелики, страхователю просто высчитают пени и штраф.

Освобождены от уголовной ответственности будут и те, кто исчислил взносы верно и передал сведения о расчетах в ФНС. Даже несвоевременная уплата не станет в этом случае причиной для заключения под стражу.

Для организаций

Собственно применение уголовной ответственности к самим организациям по сути своей невозможно. В этом случае имеется в виду наказание в отношение руководителя предприятия.

Статья 199 УК РФ определяет ему выплату штрафа в размере 100 – 300 тысяч рублей при неуплате в крупном размере.

Если же подсудимому вменяется уклонение от выплат в особо крупном размере (или если в этом замешана группа лиц), то штраф возрастает до 200 – 500 тысяч рублей.

Кроме этого, к организации могут быть применены и другие наказания, в том числе и уголовная ответственность. Например, руководителю предприятия могут выписать штраф, зависящий от размера его заработной платы. Он может достигать суммы за 1 – 3 года в зависимости от тяжести ситуации.

Пример. Руководитель компании «Юнтегра» обвиняется в умышленном уклонении от выплаты страховых взносов за работников в крупном размере.

Каков будет штраф в зависимости уровня дохода, если средний месячный заработок подсудимого составляет 45 тысяч рублей? Так как речь идет о невыплатах крупного размера, то штраф может составлять размер заработной платы за 1 – 2 года, что равно 540 – 1 080 тысяч рублей соответственно.

Также руководителя могут арестовать на полгода, лишить свободы на 2 – 6 лет или обязать выполнять принудительные работы в течение 2 – 5 лет. Дополнительно в отношении лица могут быть установлены ограничения по тому, через какой срок он сможет вступить в определенную должность.

«Крупность» размера также определена законодательно. К крупным относятся несделанные выплаты на сумму от 15 до 45 миллионов рублей, к особо крупным – выше этой суммы. Установлены ограничения по суммам и на 3 последних календарных года (более 5 и 15 миллионов рублей соответственно), причем доля невыплаченных взносов должна составлять более 25 и 50% соответственно.

Для ИП

Обязанности по выплате страховых взносов вменяются и ИП при наличии работников на предприятии. Причем за невыполнение этих обязанностей также предусмотрены различные виды ответственности.

Размеры штрафов идентичны тем, что присваиваются в рамках организаций (и в фиксированном размере, и в отношении заработной платы), а вот лишить свободы могут максимум на 1 и 3 года соответственно при крупных и особо крупных размерах неуплаты.

Срок принудительных работ ограничивается 3 годами.

По-другому для ИП определяется крупный и особо крупный размер. Крупными считаются долги по страховым взносам перед государством на сумму от 2,7 до 13,5 миллионов рублей. Все, что выше – уже особо крупный размер. В долевом соотношении рамки более строгие, чем для организаций – 10 и 20% соответственно.

Освобождение от ответственности

Если правонарушение было совершено организацией или ИП впервые, уголовная ответственность к ним может не применяться. В этом случае на них накладывается обязательство по выплате недоимки, пени и штрафа.

Источник: https://lgotarf.ru/pensiya/article/neuplata-rabotodatelem-straxovyx-vznosov-v-pensionnyj-fond

Уголовная ответственность за неуплату страховых взносов

Новые поправки в Уголовный Кодекс уже приняты парламентом и одобрены Советом Федерации. Они касаются всем известной статьи 199 УК. Кроме того, в неё добавлены новые части: 199.3 УК и 199.

4 УК, касающиеся ответственности за неуплату взносов на социальное страхование.

Неожиданно прояснилась ситуация с уголовной ответственностью за неуплату страховых взносов.

Принятие законопроекта прошло без особой шумихи, в спокойном рабочем режиме.

Теперь работодателям грозит уголовная ответственность в случаях:

- если не уплачены страховые взносы общей суммой более 5 млн. рублей;

- если не уплачены 25% от всех страховых взносов за последние 3 года;

- если сумма не уплаченных в ФСС взносов перешагнёт отметку в 2.5 млн. рублей и 10 % взносов, которые следовало оплатить за последние 3 года.

Как вы видите, были затронуты и выплаты за несчастные случаи. Для них введены специальные статьи 199.3 УК и 199.4 УК. Естественно, выработан механизм, по которому можно избежать уголовной ответственности. Для этого поправки внесены в статью 144 Уголовно-Процессуального Кодекса. Как и с уклонением от уплаты налогов, расследованием преступлений, связанных с уклонением от уплаты страховых взносов займётся Следственный Комитет РФ.

Номер федерального закона о внесении поправок: федеральный закон от 29.07.2017 № 250-ФЗ.

Давайте поразмыслим, какие опасности таит новый законопроект для бизнеса.

Опасность №1.

Для тех, кто всё ещё платит зарплату в конвертах. Этот закон, в первую очередь, ударит по фирмам, использующим этот метод для снижения выплат по страховым взносам. Особенно актуально для строительных компаний.

Давайте просто посчитаем: Количество сотрудников предприятия — 35 человек. На каждого в конверте выдаётся минимальная по нашим временам сумма в 20 тыс. руб.

Итого «наработать» на уголовный срок можно всего за один год! Да, конечно, не только на страховых взносах, но и налоге на прибыль и НДС. Почему так — расскажу далее.

Опасность №2.

Для тех организаций, кто предпочитает забыть об оплате листков временной нетрудоспособности и декретов. Теперь и за это можно сесть в тюрьму.

Опасность №3.

Пожалуй, самый главный момент — это то, что неуплата налогов и страховых взносов теперь суммируется и именно из этой суммы будет определяться размер уклонения от уплаты — крупный или особо крупный. Об этом я и упоминал в первом пункте — суммарно, вместе с налогами, выплачивая зп в конверте такому штату работников, можно «загреметь» за решётку лет на 5.

Так что теперь следует очень щепетильно подходить к уплате страховых взносов. Надеюсь, эта статья была для вас полезной дорогие коллеги.

В заключение напомню, что о том, как законно снизить страховые взносы, не попав под уголовную ответственность до 50%, я расскажу на своём семинаре-практикуме «Как законно снизить налоги, уйти от «обналички» и сохранить активы».

Он пройдёт 27-28 сентября в Новосибирске.

Зарегистрировать на семинар можно по этой ссылке.

Источник: https://legalsib.ru/blogs/blog/neuplata-strakhovykh-vznosov-stala-opasnoy/

Уголовная ответственность за неуплату страховых взносов в 2018 — Бухгалтерия

В России введена уголовная ответственность за неуплату страховых взносов (федеральный закон от 29.07.2017 № 250-ФЗ). По статьям 198 и 199 Уголовного кодекса теперь могут наказать директора компании, учредителя, главбуха и предпринимателя за задержку взносов.

Закон вступил в силу.

Что изменилось

Ранее статьями 198 и 199 УК РФ предусматривалось наказание за неуплату налогов и сборов (крупные штрафы, тюрьма). Теперь в статьи добавлена оговорка, что то же наказание ждет за неуплату страховых взносов на обязательное пенсионное, социальное и медицинское страхование (см. в таблице).

Также УК РФ дополнен статьями 199.3 и 199.4, которыми предусмотрена уголовная ответственность за неуплату взносов на травматизм для ИП и ЮЛ. Наказание — крупные штрафы и лишение свободы, а также дисквалификация.

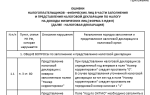

Наказание за не неуплату страховых взносов в 2018 году *

| Статья УК РФ в новой редакции | 198 | 199 |

| Наказание за крупный размер |

Крупным размером признается сумма за период в пределах 3 финансовых лет подряд более 900 000 рублей, при условии, что доля неуплаченных взносов превышает 10% подлежащих уплате сумм, либо превышает 2,7 млн. рублей |

Крупным размером признается сумма за период в пределах трех финансовых лет подряд более 5 млн. рублей, при условии, что доля неуплаченных взносов превышает 25% подлежащих уплате сумм, либо превышающая 5 млн рублей |

| Наказание за особо крупный размер |

Особо крупный размер — сумма, составляющая за период в пределах трех финансовых лет подряд более 4,5 млн. рублей, при условии, что доля взносов превышает 20% подлежащих уплате сумм, либо превышает 13,5 млн. рублей |

Особо крупный размер — сумма, составляющая за период в пределах трех финансовых лет подряд более 13 млн. рублей, при условии, что доля неуплаченных взносов превышает 50% подлежащих уплате сумм, либо превышающая 45 млн. рублей. |

* Наказание предусмотрено за уклонение от уплаты взносов путем непредставления налоговой декларации или иных документов, представление которых в соответствии с законодательством Российской Федерации о налогах и сборах.

Ранее по этим статьям можно было привлечь только за неуплаты налогов и сборов.

Скачать закон

.

Только сегодня!

Подпишитесь и получите в подарок сковороду-гриль и 6 номеров журнала «Кулинарный практикум»!

Телефон: 8 800 550-15-57

Скачать счет

Есть вопрос? Наши эксперты помогут за 24 часа! Получить ответ Новое

Источник: https://www.26-2.ru/art/351537-ugolovnaya-otvetstvennost-za-neuplatu-strahovyh-vznosov-v-2017-godu

Уголовная ответственность за неуплату страховых взносов

В конце 2015 года правительство внесло в Госдуму законопроект №927133-6, который грозил плательщикам страховых взносов новым видом наказания – уголовной ответственностью за неуплату страховых взносов. Проект в начале 2016 года даже был принят в первом чтении, но потом к нему не вернулись и до ноября прошлого года он «пылился» в архивах полупринятых документов.

В ноябре о проекте закона заговорили вновь, и даже заговорили о том, что до конца года его примут, и в УК РФ будут введены две новые статьи: ст. 199.3 УК предполагала уголовную ответственность за неуплату страховых взносов для ИП, а ст. 199.4 – для организаций.

Однако в прошлом году до законопроекта, который вводит уголовную ответственность для неплательщиков страховых взносов, руки у депутатов так и не дошли.

Но это не отменяет факта того, что правительственный законопроект никуда не делся, и в 2017 году уголовная ответственность по неуплате страховых взносов может быть все-таки введена.

Страховые взносы: уголовный кодекс

Новые, пока не принятые статьи УК РФ, содержат следующие виды наказаний для проштрафившихся предпринимателей и организаций:

- Уголовная ответственность за неуплату страховых взносов ИП или уклонение от уплаты в крупном размере, предполагает штраф до 200 тыс. руб. либо размер зарплаты или иного дохода ИП за период до двух лет. Возможна замена наказания на обязательные работы до 360 часов. Если уклонение от уплаты страховых взносов посчитали особо крупным, штраф вырастет до 300 тыс., либо он составит размер дохода до 3 лет, либо принудительные работу до года. При этом крупным размером считается сумма взносов, составляющая за период в пределах 3 финансовых лет подряд более 600 тыс. рублей, при условии, что доля неуплаченных взносов превышает 10% подлежащих уплате сумм в совокупности, либо превышающая 1,8 млн рублей. Особо крупным – если в пределах 3 лет подряд взносы составят более 3 млн рублей, при условии, что доля неуплаченных взносов превышает 20% подлежащих уплате средств в совокупности, либо превышающая 9 млн рублей.

Однако «уголовки» не будет, если нарушение совершено впервые, а нарушитель уплатил все недоимки и штрафы.

- Уголовная ответственность за неуплату страховых взносов организаций может составить от 100 до 300 тыс., либо зарплату (доход) осужденного от года до 2 лет, либо принудительные работы до года с невозможностью занимать руководящие должности до 3 лет. В случае организаций может грозить и заключение до года. При особо крупном размере неуплаты наказание будет более суровым, вплоть до лишения свободы на срок до 4 лет.

Однако пока проект «заморожен», и в текущем времени ИП и предприятиям грозит лишь административная и налоговая ответственность.

Нельзя забывать и о том, что при неуплате страховых взносов в меньшем размере, чем указано в проекте, уголовной ответственности не будет, даже если законопроект будет принят.

Ответственность за неуплату взносов в 2017 году

С 2017 года в сфере страховых взносов многое изменилось. В первую очередь, изменился администратор платежа, соответственно и штрафы теперь уплачиваются ИФНС и по новым КБК.

За неуплату страховых взносов предусмотрена следующая ответственность:

- Налоговая – в случаях, когда к неверному расчету суммы (уменьшению) или неуплате страховых взносов привела ошибка, допущенная предпринимателем или организацией, инспекция может привлечь к ответственности;

- Административная ответственность за неуплату страховых взносов применяется (при наличии оснований) в отношении должностных лиц компании в случае, когда сумма взносов была занижена или не уплачена из-за грубых ошибок в бухучете, в том числе отчетности.

Если по какой-либо причине предприниматель не уплатил страховые взносы или уплатил сумму менее положенной, то штраф может составить:

- 20% от суммы страховых взносов, которая была не уплачена, если допущенное правонарушение было совершено неумышленно;

- 40% от суммы страховых взносов, которая была не уплачена в случае, если правонарушение было совершено предпринимателем умышленно.

При этом сам факт уплаты взносов не вовремя не является правонарушением. Указанные выше меры ответственности за неуплату страховых взносов применяются в случае, когда неверный расчет взносов или их неуплата были выявлены налоговой инспекцией при проведении налоговой проверки.

В случае, если страховые взносы были не уплачены или неверно рассчитаны по причине грубых нарушений в ведении бухучета, в том числе отчетности, то на руководителя или должностных лиц организации по решению суда может быть наложен штраф в размере от 5 тыс. руб. до 10 тыс. руб., а в случае повторения этого правонарушения придется поплатится в двойном размере — от 10 тыс. руб. до 20 тыс. руб. или дисквалификация на срок от одного года до двух лет.

Источник: https://spmag.ru/articles/ugolovnaya-otvetstvennost-za-neuplatu-strahovyh-vznosov

Неуплата страховых взносов в 2018 году: ответственность, изменения

Большинству граждан Российской Федерации приходится сталкиваться со страховыми полисами и, как следствие, обязательными взносами. А значит необходимо вооружиться всеми доступными знаниями.

Например — какая ответственность может наступить для человека, если он не будет уплачивать страховые взносы? Особенно важно это стало в последнее время, когда были внесены изменения в законодательство и, в частности, в Уголовный Кодекс Российской Федерации.

Теперь за неуплату страховых взносов можно попасть под серьезную ответственность.

1. Основные изменения в законодательстве 2. Ответственность за неуплату страховых взносов 3. Особенности уголовной ответственности за невыплату страховых взносов

Изменение ответственности за неуплату страховых взносов

Первое, с чем нужно разобраться — те изменения, которые были внесены в законодательство и привели к тому, что теперь для тех, кто уклоняется от выплаты страховых взносов, может наступить уголовная ответственность. Эти важные поправки были внесены федеральными законами, подписанными Президентом Российской Федерации 29 июля 2017 года:

- Федеральный закон №272-ФЗ.

- Федеральный закон №250-ФЗ.

Подписанные законы вступили в силу 10 августа.

В чем выражаются изменения, внесенные новыми законами? Они устанавливают поправки, действующие на Уголовный Кодекс Российской Федерации, Уголовно Процессуальный Кодекс и в Закон «О полиции». Все внесенные изменения направлены на то, чтобы ужесточить ответственность для тех людей, которые будут уклоняться от уплаты обязательных страховых взносов в такие внебюджетные фонды, как ПФ и ФСС.

Какая основная причина, которая подтолкнула правительство к введению подобных изменений? После того, как в 2010 году отменили единый социальный налог, взносы во внебюджетные фонды вышли из сферы ответственности 198 и 199 статьи УК РФ.

А после того, как в 2017 году основная часть страховых взносов попала под управление налоговых службы, Правительство Российской Федерации приняло решение окончательно приравнять эти выплаты к налогам.

А значит появилась необходимость ужесточить ответственность для людей, которые уклоняются от выплаты обязательных взносов во внебюджетные фонды. Это последний шаг в приравнивании подобных выплат к налоговым поступлениям.

Важный факт

Это факт, что все социальные взносы, которые контролируются налоговыми службами, теперь практически приравниваются к обязательным налоговым выплатам.

И за уклонение от них можно подвергнуться наказанию в соответствии с УК РФ.

Но в эту же категорию попадают взносы «из-за травматизма», хотя они всё ещё контролируются ФСС.

Ответственность за неуплату страховых взносов

Учитывая внесенные изменения, теперь за уклонение от уплаты страховых взносов будут наказывать точно также, как и за неуплату налоговых выплат.

Об этом говорится в поправках, которые были внесены в статьи 198 и 199 УК РФ.

Сами меры наказания остаются точно такими же, как и за неуплату налогов:

- Лишение человека его дохода за несколько лет.

- Отправка на принудительные работы.

- Тюремное заключение.

Но стоит помнить, что не любая неуплата страховых взносов будет караться по Уголовному Кодексу Российской Федерации.

В основном это будет касаться только тех недоимок, которые можно охарактеризовать как крупные.

Никто не будет подвергать человека уголовной ответственности за простую задержку выплаты или пропуск одного взноса.

Если составить список вещей, которые государство рассматривает как уклонение, то получится:

- Умышленное уменьшение базы.

- Неправильный расчет суммы обязательных страховых выплат, совершенный умышленно.

- Гражданин или организация отказалась предоставлять расчет по обязательным, страховым взносам. Также уклонением будет считаться непредставление других обязательных документов.

- Гражданин или организация записала в эти документы информацию, которая является ложной. Особенно, если это сделано умышленно.

Особенности уголовной ответственности за невыплату страховых взносов

Как государство будет определять, какие недоимки стоит считать крупными и особо крупными? Об этом говорится в поправках, которые были внесены в действующее законодательство.

Для физических лиц недоимка будет считаться крупной в том случае, если выплаты не совершались последние 3 года и достигли 900 тысяч рублей.

Но в том случае, если это больше, чем 10% от суммы, которую предстоит выплатить.

Если эти условия не выполняются, то крупной будет считаться недоимка, которая достигла размера в 2.7 миллионов рублей. Для того, чтобы исполнительные органы охарактеризовали неуплату как особо крупную, необходимо задолжать соответствующим внебюджетным фондам больше 4.5 миллионов рублей.

Для организаций крупной будет недоимка, сумма которой достигла размера в 5 миллионов рублей и превысила 25% от всей суммы, подлежащей выплате.

Если эти условия не выполняются, то уклонение будет особо крупным, если организация в общем не выплатила больше 15 миллионов рублей.

Для того, чтобы исполнительные органы признали такую неуплаты особо крупной, необходимо, чтобы предприятие задолжало внебюджетным фондам 15 миллионов рублей.

Обратите внимание

Учитывая, что страховые взносы и налоговые выплаты фактически приравнены, долги и по тем и по другим будут суммироваться между собой.

Что во много раз повышает шанс обычного гражданина дождаться, когда его общий долг достигнет крупного или особо крупного размера.

После чего это дело попадет под ответственность Уголовного Кодекса Российской Федерации.

Можно ли избежать наказания по УК РФ, если сумма долга достигла обозначенных размеров? Да, можно, если:

- Руководство полностью покрыло все образовавшиеся задолженности.

- Предприятие полностью выплатило насчитанную за пропущенное время пеню.

- Были выплачены указанные в законодательстве штрафы.

Сразу после того, как все эти действия были сделаны, можно обращаться в налоговую службу для того, чтобы они не открывали уголовное дело. И лучше принести вместе с собой все бумаги, подтверждавшие описанные выше пункты.

(12 голос., 4,92

Источник: http://analyzbuhuchet.ru/ugolovnaya-otvetstvennost-za-neuplatu-straxovyx-vznosov-v-2018.html

Ответственность за неуплату страховых взносов ИП и ООО | Правовая поддержка на IDdeiforbiz.ru

Здравствуйте! В этой статье мы расскажем, какая ответственность ждёт неплательщиков страховых платежей.

Сегодня вы узнаете:

Содержание

-

Порядок уплаты страховых взносов

-

Что будет, если не уплачивать страховые взносы

-

Ответственность за неуплату страховых взносов

-

На кого ложится ответственность за неуплату страховых взносов

-

Взыскание страховых взносов

Порядок уплаты страховых взносов

Компании и ИП оплачивают страховые платежи в обязательном порядке за трудоустроенных работников. Если индивидуальный предприниматель не имеет в штате сотрудников, то он должен вносить платежи в страховые фонды за себя.

Законом предусмотрен день, позже которого оплата допускается только с начислением пени.

Такие правила диктует Налоговый Кодекс. Также важно помнить, что с 2017 года произошли изменения в нормативных актах. Теперь средства перечисляются в ФНС по новым КБК.

Если ИП не имеет наёмных работников, то платежи за себя ему необходимо оплатить до 31 декабря отчётного года.

При годовом доходе свыше 300 000 рублей страховые взносы ИП с разницы между полученным доходом и 300 000 рублей оплачиваются до 1 апреля года, идущего за текущим.

Если же день оплаты – это нерабочий или праздник, то крайний срок платежа переходит на следующую рабочую дату.

Что будет, если не уплачивать страховые взносы

За неуплату страховых платежей законодательными актами предусмотрены такие санкции:

- Пени за каждый день неуплаты в величине 1/300 ставки рефинансирования (с 1 октября 2017 года планируется повышение пени за неуплату для организаций до 1/150 ставки рефинансирования, если просрочка превысит 30 дней).

- Штраф за неуплату 20% от суммы долга, если нарушение законодательства не было спланировано (иными словами, вы могли забыть перевести деньги в ФНС).

- Штраф 40% от задолженности по взносам, если неуплата носит умышленный характер (к примеру, вы специально не оплачиваете платежи или занижаете страховой тариф).

Стоит отметить, что выше перечисленные меры принимаются по отношению к следующим правонарушениям, связанных с неуплатой взносов:

- Отсутствия оплаты;

- Несоблюдения срока платежа;

- Оплаты в частичном размере;

- Неправильного начисления платежа (к примеру, вы ошиблись в какой-то цифре);

- Занижения основы для расчёта взносов.

Ответственность за неуплату страховых взносов

Для неплательщиков страховых платежей разработаны следующие виды ответственности:

- Налоговая (ответственность наступает при незначительных ошибках, допущенных ИП или должностным лицом компании. В такой ситуации не избежать начисления пени);

- Административная (применяется при допущении грубых ошибок, которые привели к значительному сокращению базы для расчёта взносов, а следовательно, и уменьшению суммы последних).

С июля 2017 года действует и уголовная ответственность для злостных неплательщиков обязательных взносов. При этом имеет значение размер неуплаты.

Она бывает в двух видов:

- В крупном размере (когда задолженность за последние 3 года превышает 5 000 000 рублей, что составляет 25% от положенной к оплате суммы, либо свыше 15 000 000 рублей в целом);

- В особо крупном размере (когда долг по взносам превышает 15 000 000 рублей за 3 года, что более 50% от полагающейся к уплате суммы, либо 45 000 000 рублей в общем).

Привлечение к уголовной ответственности может иметь следующие последствия:

- Физическое лицо (ИП) могут оштрафовать на сумму до 300 000 рублей, арестовать на срок до 36 месяцев;

- Должностное лицо организации могут лишить свободы на срок до 6 месяцев, оштрафовать на сумму до 500 000 рублей или потребовать освободить занимаемую должность на период до 3 лет.

На кого ложится ответственность за неуплату страховых взносов

Работодатель считается ответственным за внесение взносов. При этом важно понимать, кто понесёт наказание, если средства переведены в страховые фонды не будут.

Если ИП имеет сотрудников в штате, в частности, тех, кто отвечает за внутреннюю бухгалтерию, то таковые и будут виновные в содеянном.

Стоит учитывать, кто именно допустил ошибку. И если в этом будет виноват сам предприниматель, то ответственность понесёт он. При отсутствии сотрудников в штате ИП, меры будут применены в отношении самого владельца бизнеса.

С организацией всё намного сложнее. У юридических лиц штат укомплектован большим числом сотрудников, и найти виновного среди них – непростая задача.

Для этого представителям государственных структур придётся изучать должностные инструкции, а также трудовые договоры с сотрудниками.

Взыскание страховых взносов

Представители ПФР и ФСС наделены правом требовать уплаты взноса, суммы пени и штрафа в досудебном порядке.

Это возможно при соблюдении следующих условий:

- Если долг в ПФР превысил отметку в 1500 рублей, в ФСС – от 500 рублей, а также если после выставления требования страховым фондом прошло не более 2 месяцев;

- Если долг в ПФР равен менее 1500 рублей, в ФСС – до 500 рублей, а также если после выставления самого первого требования прошло не более 14 месяцев.

По окончании перечисленных сроков ПФР или ФСС могут взыскать задолженность, только подав иск в суд.

Изначально после обнаружения недоимки неплательщику направляется требование внести платёж (не позднее 3 месяцев с даты выявления неуплаты). Документ направляется заказным письмом через электронные ресурсы или передаётся лично в руки под расписку о получении.

При недостатке денег на счету ИП или фирмы, задолженность погашается по мере прихода денег на расчётный счёт. Если же это невозможно, то сумма взносов будет компенсироваться за счёт имущества должника.

Читайте также

Источник: http://IDeiforbiz.ru/otvetstvennost-za-neyplaty-strahovyh-vznosov-ip-i-ooo.html