Страхование жизни и вычет по НДФЛ: разъяснения Минфина

Как получить вычет на страхование жизни?

При заключении договора на страхование жизни можно вернуть часть денег, которые гражданин заплатит в форме взносов (в рамках данного договора). А теперь давайте подробнее остановимся на порядке получения налогового вычета.

Государство дает нам возможность вернуть НДФЛ (получить налоговый вычет) не только по расходам на лечение, обучение и покупку квартиры, но и по расходам на страхование жизни.

Как разъясняет Минфин в своем письме (которое представлено ниже), право на получение социального налогового вычета по НДФЛ в части уплаченных страховых взносов по договору добровольного страхования жизни возникает у налогоплательщика, если одновременно соблюдаются следующие условия:

1) Договор заключен со страховой компанией на срок не менее пяти лет;

2) Застрахованными лицами (выгодоприобретателями) по договору являются налогоплательщик, его супруг (в том числе вдовец, вдова), родители, в том числе усыновители, дети, в том числе усыновленные, находящиеся под опекой (попечительством),

3) Страховые взносы по договору уплачены за счет собственных средств, при представлении налогоплательщиком документов, подтверждающих его фактические расходы по добровольному страхованию жизни.

Можно ли получить вычет, если заключен договор смешанного страхования? Можно, но необходимо включить в состав налогового вычета только сумму уплаченных взносов, касающихся страхования жизни.

Как подчеркивает финансовое ведомство, страховые взносы по договору страхования от несчастных случаев и болезней не поименованы в подп. 4 п. 1 ст.

219 НК РФ, поэтому к сумме уплаченных страховых взносов по указанному договору социальный налоговый вычет не применяется.

Документы для получения вычета по страхованию жизни

Чтобы вернуть налог (получить налоговый вычет), гражданин должен собрать следующие документы:

– заполнить налоговую декларацию 3-НДФЛ за тот год, в котором он платил фактически страховые взносы по договору страхования (надо посмотреть на дату платежного документа);

– справка 2-НДФЛ за тот год, за который и создается декларация 3-НДФЛ. Например, вы брали кредит на жилье и при этом заключали договор страхования жизни в мае 2017 года. Есть на руках платежный документ от июня 2017 года, подтверждающий уплату взноса. Так вот, вам надо декларацию делать за 2017 год и, соответственно, брать с места работы справку 2-НДФЛ тоже за 2017 год;

– заполняется заявление на возврат НДФЛ;

– копия договора со страховой компанией или страхового полиса;

– копия платежного документа, по которому вы платили страховой взнос в рамках страхования жизни.

Сколько можно вернуть денег?

Размер налогового вычета по страхованию жизни составляет 120 000 рублей. То есть, если вы заплатите взнос 60 000 рублей, например, то вернете 13% от 60 000 рублей = 7800 рублей. Если вы заплатите 150 000 рублей, то тогда сможете вернуть 13% от 120 000 рублей (а не от 150 000 рублей), потому что максимально допустимый размер – 120 000 рублей.

Помощь в подготовке налоговой декларации 3-НДФЛ – пишите консультанту.

Приглашаем ознакомиться с Политикой конфиденциальности

Источник: http://moy-nalog.ru/strahovanie-zhizni-i-vychet-po-ndfl-raz.html

Кем является выгодоприобретатель в страховании

Главная » Страхование » Страховые выплаты

Выгодоприобретатель — одна из ключевых фигур в страховании.

Именно он получает деньги от страховой компании.

Вот почему так важно позаботиться о его грамотном выборе и своевременном назначении.

Кто назначает выгодоприобретателя?

В чью пользу подписывать соглашение с компанией-страховщиком, обычно решает страхователь.

Он же заключает договор и платит за страховку.

Назначить выгодоприобретателя в личном страховании можно только при условии письменного согласия застрахованного.

Если согласия нет, деньги будут выплачены застрахованному или его наследникам.

Например, если жена хочет застраховать жизнь и здоровье мужа и назначить себя выгодоприобретателем в случае его смерти, муж должен письменно одобрить её решение.

В противном случае договор не будет заключён.

Выгодоприобретатель в имущественном страховании обязан предоставить документ, подтверждающий его интерес в сохранении имущества, собственником или хранителем которого он является.

Без такого документа назначенное лицо не сможет получить страховое возмещение.

Например, родственник владельца автомобиля, управляющий им по доверенности, не сможет получить страховую компенсацию, если застрахует автомобиль в свою пользу.

Выплату по этому договору не сможет получить и владелец машины, так как договор заключён в пользу страхователя.

При наступлении страхового случая указанный страховой договор будет признан недействительным.

В некоторых случаях выгодоприобретатель назначается в законодательном порядке и не может быть изменён.

Неизменным выгодоприобретателем по закону считается:

- лицо, которому был причинён вред, пострадавший (при страховании гражданской ответственности). Например, владелец машины, разбитой в результате дорожно-транспортного происшествия по вине застрахованного, сбитый пешеход, сосед с нижнего этажа, квартира которого подверглась затоплению из-за прорыва трубы в квартире застрахованного;

- лицо, понесшее убытки в результате неисполнения застрахованным договорных обязательств (при страховании ответственности по договору). Например, заказчик партии товара, если застрахованный занимается производством или доставкой;

- сам страхователь (при страховании предпринимательского риска), если он организовал собственный бизнес и застраховал его на определённую сумму;

- собственник или хранитель залога (при страховании залогового имущества). Владелец ипотечной квартиры или банк, в сейфе которого находятся, например, ценные бумаги, принятые на хранение в качестве залога.

То есть тот, кто не заинтересован в наступлении страхового случая.

Важно! Даже если в договоре указан другой выгодоприобретатель, это не будет принято во внимание.

Выгодоприобретатель может быть не указан в договоре

Тогда его правами по закону обладает застрахованное лицо (при личном страховании) или собственник (при страховании имущества).

В случае смерти застрахованного (или собственника имущества) выплату от страховой компании получат его ближайшие родственники.

Не в качестве выгодоприобретателей, а в качестве законных наследников — после вступления в права наследования.

Если имеется завещание не в пользу родственников, деньги получат назначенные завещателем наследники.

Важно! Выгодоприобретатель при наступлении страхового случая получает страховую сумму в полном объёме сразу, как только подтвердит свои права.

Наследники смогут получить деньги не раньше чем через шесть месяцев после смерти застрахованного.

Если наследников несколько, сумма распределяется между ними по закону.

Выгодоприобретателем может быть как физическое, так и юридическое лицо

Чаще всего это один или несколько человек из ближайшего окружения застрахованного или страхователя (родственники, друзья или иждивенцы).

Это может быть ребёнок, который по достижении 18 лет получит определённую сумму.

Важно! Даже если выгодоприобретателями по договору являются родители, они смогут получить деньги только в случае письменного согласия застрахованного лица — совершеннолетнего ребёнка.

Если он такое согласие не подпишет, деньги по закону будут выплачены только ему.

Это может быть жена, которая в случае смерти мужа получит компенсацию по распоряжению работодателя, застраховавшего жизнь и здоровье её супруга.

Важно! Вдова сможет получить деньги, только если в договоре она была указана в качестве выгодоприобретателя и сделано это было до наступления страхового случая.

Если застрахованный до своей смерти не успел назначить лицо, в пользу которого заключён договор, то страховую выплату получат его наследники, а не вдова.

Если застрахованный написал заявление на имя работодателя с просьбой в случае его смерти выплатить деньги жене, но работодатель не внёс в договор соответствующие изменения, вдова не будет иметь права на получение компенсации от страховой компании.

После наступления страхового случая изменить условия договора нельзя.

Бывает, что назначать выгодоприобретателем некого или тот, кто принимает решение, хочет застраховаться в пользу чужих ему людей (например, воспитанников детского дома) или организации (дома престарелых, больницы).

Важно! Если выгодоприобретатель по договору чужой человек или организация, наследники не будут иметь права на получение страховой компенсации.

[su_quote]

Страхователя купленного в кредит автомобиля часто вынуждают подписать договор в пользу банка, выдавшего кредит.

Важно! Чтобы получить страховое возмещение, придётся запрашивать разрешение банка.

Иногда вместо денег страхователю пытаются навязать услугу (ремонт автомобиля в определённой мастерской) на невыгодных условиях.

Страхователь может одновременно быть выгодоприобретателем:

- если страхователь застраховал сам себя от несчастного случаяи не указал в договоре выгодоприобретателя;

- при страховании предпринимательского риска;

- при страховании собственного имущества.

Выгодоприобретатель может быть назначен или заменен в период действия страхового договора

- Сделать это может только страхователь, направив письменное уведомление страховщику и получив подтверждение о его вручении.

- В большинстве случаев согласие страховщика на замену выгодоприобретателя не требуется. Однако при страховании имущества назначенный выгодоприобретатель обязательно должен быть заинтересован в сохранности застрахованного имущества, иначе договор будет признан недействительным.

- Согласие выгодоприобретателя тоже не нужно, необязательно даже ставить его в известность о приобретённых им правах.

- Назначить или заменить выгодоприобретателя можно только до наступления страхового случая.

- Указанный ранее выгодоприобретатель не может быть заменён после того, как он выполнил какие-либо обязанности по договору страхования или предъявил требование о страховой выплате.

Важно! Разрешено назначать разных выгодоприобретателей по отдельным рискам.

Например, можно в договоре указать, что в случае потери здоровья деньги получит сам застрахованный, а в случае его смерти страховая сумма будет выплачена его вдове.

Выгодоприобретатель может раз и навсегда обезопасить себя от замены, выполнив одну из своих обязанностей по договору (например, заплатив страховой взнос) или воспользовавшись правом потребовать выплату (даже не имея для этого достаточных оснований).

Необходимо помнить о том, что:

- Выгодоприобретатель, указанный в договоре, может отказаться от своих прав;

- Соглашаясь, выгодоприобретатель приобретает и права, и обязанности по договору;

- Если страхователь по какой-либо причине не выполнил свои обязательства перед страховщиком, это должен сделать выгодоприобретатель.

Важно! Это значит, что риск последствий невыполнения (неполного, несвоевременного выполнения) обязанностей по договору несёт выгодоприобретатель.

Если страхователь по какой-либо причине просрочил оплату, страховой взнос должен по закону внести тот, в чью пользу заключён договор.

Выгодоприобретатель имеет право:

- при наступлении страхового случая потребовать от страховщика выплату страховой суммы или страхового возмещения;

- отказаться от получения страховой выплаты в пользу страховщика;

- требовать неразглашения сведений о себе.

Выгодоприобретатель обязан по закону:

- принимать все возможные меры для снижения риска наступления страхового случая и для обеспечения сохранности застрахованного имущества;

- своевременно информировать страховщика о любых изменениях, увеличивающих риски по заключённому договору страхования;

- при наступлении страхового случая незамедлительно известить страховщика, сделать всё возможное для уменьшения убытков (в том числе выполнять указания страховщика), предоставить страховщику все необходимые сведения, доказательства и документы;

- выполнять договорные обязательства, если их по каким-либо причинам не выполнил страхователь (в том числе вовремя и в полном объёме оплачивать страховые услуги).

Как правило, выгодоприобретателю выдаётся документ (страховой полис, квитанция или свидетельство), подтверждающий его право на получение выплаты от страховщика.

Это может быть полис на предъявителя без указания конкретного имени (если такая возможность предусмотрена договором).

Важно! Полис, квитанция или свидетельство не содержат условий договора о страховании. Текст договора находится у страхователя и у страховщика.

Сложность положения выгодоприобретателя заключается в том, что он:

- может вообще не знать о своих правах, так как никто не обязан ставить его в известность при заключении договора;

- может не иметь информации об условиях заключенного в его пользу договора страхования и о его исполнении, не знать о важных деталях соглашения (например, о способе извещения страховщика о наступлении страхового случая) или о задолженности страховщика по договору;

- не может влиять на условия договора страхования, участником которого не является, и в то же время имеет обязанности по этому договору;

- при отказе выполнить законные требования страховщика утрачивает право на получение страховой суммы и обязан возместить ущерб страховщику при расторжении договора (в случае, если он ранее не отказался от права на получение денег).

Выводы

- Выгодоприобретателю необходимо быть в курсе условий соглашения между страхователем и страховщиком и его выполнения (можно попросить у страхователя копию договора).

- Назначить выгодоприобретателя на случай смерти застрахованного или страхователя лучше всего сразу, в момент заключения договора.

- Важно знать и соблюдать определённые требования закона при назначении выгодоприобретателя, иначе могут возникнуть проблемы.

- Необходимо убедиться в том, что договор оформлен правильно, и все изменения в него внесены вовремя.

- Желательно ставить выгодоприобретателя в известность о его положении, тогда он будет готов выполнять свои обязанности по договору. Или откажется от своих прав, и у страхователя будет время назначить нового.

- Перед заключением договора необходимо попросить представителя страховщика подробно разъяснить все непонятные моменты, чтобы в будущем избежать конфликтов и недоразумений. Особенно это важно при страховании залогового имущества.

- Во многих случаях, прежде чем заключать договор, стоит проконсультироваться с юристом, чтобы избежать неприятных сюрпризов после подписания документов.

Источник: https://StrahovkuNado.ru/insur/pay-insur/vygodopriobretatel.html

Как получить налоговый вычет по НДФЛ по расходам на страхование жизни

С 1 января 2015 года физические лица вправе получить социальный налоговый вычет по НДФЛ в сумме, которая направлена на страхование жизни. Причем вычет можно получить не только через налоговую инспекцию, но и через работодателя.

На что следует обращать внимание при выборе страховой компании тем, кто рассчитывает на вычет? Можно ли заявить вычет уже в 2015 году? Какие документы должен затребовать бухгалтер, если работник обратился за вычетом? На эти и другие вопросы вы найдете ответы в нашей статье.

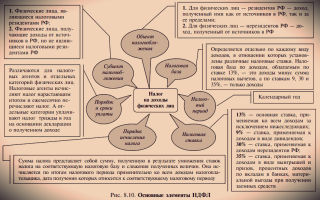

Доходы физического лица, облагаемые НДФЛ по ставке 13 процентов (кроме дивидендов), можно уменьшать на социальные налоговые вычеты (п. 3 ст. 210 и ст. 219 НК РФ).

Социальные налоговые вычеты, напомним, предоставляются по нескольким видам расходов (ст. 219 НК РФ):

- на благотворительные цели и пожертвования;

- на обучение;

- на медицинские услуги и лекарственные препараты;

- на уплату дополнительных страховых взносов на накопительную пенсию;

- на негосударственное пенсионное обеспечение и добровольное пенсионное страхование.

С 1 января 2015 года у налогоплательщиков появилось право на получение вычета по новому виду расходов — на добровольное страхование жизни (пп. 4 п. 1 ст. 219 НК РФ). Рассмотрим этот вычет подробно.

Условия предоставления вычета

Социальный вычет на добровольное страхование жизни можно получить по тем расходам, которые направлены:

- на страхование своей жизни;

- на страхование жизни супруга (в том числе вдовы, вдовца);

- на страхование жизни родителей (в том числе усыновителей);

- на страхование жизни детей (в том числе усыновленных, находящихся под опекой (попечительством)).

Для получения вычета должны одновременно соблюдаться три условия (см. таблицу):

Три условия для вычета

| Договор страхования должен быть заключен на срок не менее пяти лет. | Страховые взносы по договору страхования должны быть уплачены за счет собственных средств. | Человек должен являться налоговым резидентом РФ и получать доходы, облагаемые НДФЛ по ставке 13 процентов. |

Заключение договора страхования

Выбор страховой компании

Договор страхования жизни можно заключать с любой страховой компанией. Однако следует проследить за тем, чтобы у неё обязательно была лицензия (п. 1 ст. 6 Закона РФ от 27.11.92 № 4015-1 «Об организации страхового дела в Российской Федерации»). Также нужно проверить, чтобы в договор были включены все существенные условия.

Когда заключать договор

Договор можно заключить в любое время (в том числе, в середине года). Главное условие — договор должен быть заключен на срок не менее пяти лет.

Заметим, что налоговый вычет можно получить и по тем договорам, которые заключены до 2015 года. По крайней мере, никаких оговорок и запретов на этот счет в НК РФ нет. Однако вычет можно получить только по тем суммам, которые уплачиваются с 2015 года. По расходам, которые были перечислены раньше (например, в 2014 году), получить вычет нельзя.

Стоимость страховки

Сколько платить за страховку — личное дело каждого. Однако следует учесть, что размер допустимого социального вычета ограничен.

Размер вычета — не более 120 тыс. рублей

По суммам социальных налоговых вычетов предусмотрено ограничение — 120 тыс. рублей в год. Причем это ограничение является общим для следующих видов расходов (абз. 3 п. 2 ст. 219 НК РФ):

- на добровольное страхование жизни;

- на собственное обучение, а также обучение братьев (сестер);

- на лечение;

- на уплату дополнительных страховых взносов на накопительную пенсию;

- на добровольное пенсионное страхование (негосударственное пенсионное обеспечение).

Где получить вычет

За налоговым вычетом можно обратиться (п. 2 ст. 219 НК РФ):

Вычет через ИФНС

Получить вычет через налоговую инспекцию можно в следующем году после года, в котором была внесена оплата за страховку. То есть, если оплатить страховку сейчас (в 2015 году), то вычет можно будет получить только в 2016 году.

Для этого в инспекцию потребуется представить (абз. 2 подп. 4 п. 1 и п. 2 ст. 219 НК РФ):

На сегодняшний день законодательство РФ не поясняет, какие именно документы подтверждают расходы на оплату страховки. Поэтому точный перечень лучше уточнять в своей налоговой инспекции.

Однако, на наш взгляд, для вычета, скорее всего, потребуется как сам договор страхования, так и платежные документы, подтверждающие оплату. Поэтому эти документы лучше сохранять.

Если же страховка была оплачена в отношении родственника, то потребуется представить и документы о родстве (например, свидетельство о браке или рождении).

Сроки представления декларации 3-НДФЛ и документов следующие:

- не позднее 30 апреля года, следующего за годом, в котором имели место расходы на страховку (если кроме вычетов в декларации заявлены доходы, подлежащие декларированию)

- в любой день в году, следующем за годом, в котором оплачена страховка (если в декларации кроме вычетов ничего нет).

Вычет через работодателя

Вычет через работодателя можно получить до конца календарного года, в котором оплачена страховка (абз. 2 п. 2 ст. 219 НК РФ). То есть вычет можно будет получить и в 2015 году. В этом, собственно, и заключается принципиальное отличие от вычета через инспекцию.

Однако тут есть важная особенность: работодатель вправе предоставить социальный вычет только в том случае, если он удерживает взносы из зарплаты и перечисляет их страховой компании (абз. 2 п. 2 ст. 219 НК РФ). То есть, должно соблюдаться условие о том, что оплата страховки должна производиться «из собственных средств работника».

Соответственно, у работодателя должно иметься заявление о том, что он просит удерживать эти деньги из заработка.

Обратиться за вычетом к работодателю можно в любом месяце текущего года. Для этого следует предоставить:

- заявление о предоставлении вычета;

- договор добровольного страхования жизни.

Документы об оплате страховки работодателю, разумеется, представлять не нужно, поскольку работодатель сам располагает этими документами. Если же работник оплатил страховку самостоятельно, то работодатель не обязан предоставлять ему вычет.

На что ещё обратить внимание

- если расходы на страховку превысят за год 120 тыс. руб., то перенести остаток на следующий год нельзя;

- если человек воспользуется вычетом, но позже досрочно расторгнет договор со страховой компаний, то налог потребуется вернуть в бюджет. Однако, по общему правилу, вернуть налог должна будет страховая компания.

Источник: https://www.buhonline.ru/pub/comments/2015/2/9519

НДФЛ: когда, куда и как платить НДФЛ физическим лицам — Все о финансах

8 (800) 350-23-69 доб. 360

Являясь налоговым резидентом в России, вы обязаны платить НДФЛ. Этот налог платят физлица со своих доходов, его величина составляет 13% от них. То есть, получая зарплату на руки, мы получаем ее уже за вычетом НДФЛ.

Так же как и с зарплатой, поступает государство с любым доходом гражданина.

Продаете ли вы квартиру, получаете ли выигрыш в лотерее или машину в дар от родственника – не забудьте выяснить заранее, когда платить НДФЛ.

Хотя это, к слову, не единственный налог, который мы отчисляем в госказну, ведь приходится платить еще в ФСС и пенсионный фонд, НДС при покупках, налог на транспортное средство или на землю, если вы являетесь ее собственником.

Суть НДФЛ

Как мы уже выяснили, этой аббревиатурой обозначают налог на наши доходы. В России он составляет 13%, кроме налога на выигрыш в рекламной лотерее. Тогда его размер составит 35%.

Нужно ли каждому знать, куда и как платить НДФЛ физическим лицам? Да, желательно быть осведомленным.

Даже если за вас его рассчитывает и платит налоговый агент – тот, кто платит вам деньги. В случае с заработной платой, налоговым агентом является работодатель: он-то и обязан вести расчеты по НДФЛ, а вы получаете уже чистую зарплату.

Но если бухгалтерия зависла? Или налоговый агент отсутствует, а доход имеется? Тогда ваша обязанность как налогоплательщика – заплатить лично. Для этого взять и заполнить налоговую декларацию по форме 3-НДФЛ. Когда подавать ее?

Не позднее 30 апреля года, идущего за отчетным.

Не забудьте самостоятельно рассчитать НДФЛ:

- Суммарно от сдачи жилья в аренду;

- При выигрыше в азартные игры, лотерею;

- При получении в дар наследства;

- При продаже квартиры, имевшейся у вас меньше 3 лет в собственности.

За что мы платим

Насущный вопрос для каждого россиянина: куда уходят наши налоги? Все они, включая НДФЛ, поступаю одинаково в госбюджет, а оттуда распределяются на остальные уровни:

- Сперва в федеральный бюджет;

- Потом на нужды субъектов – Москвы, СПб, республик, краев и областей. Сюда поступает до 85% от всего количества расходов;

- В районные бюджеты.

Получается, основным донором для государственной казны выступают отчисления физических лиц в Федеральную налоговую службу. До 45% от ежегодного бюджета Москвы, к примеру, это именно НДФЛ. Этот налог не поступает в федеральный бюджет, его оставляют «на местах», тратя на благоустройство города, где вы работаете (именно работаете, а не живете!).

Какова величина НДФЛ 2018

Этот налог постоянный, он не меняется. Для наглядности его расчета возьмем пример:

Зарплата гражданина Николаева составляет 40 000 рублей. Он не получает налоговых вычетов. На руки ему выдают на предприятии 44 800, за вычетом тех 13% (а это 5200), которые он обязан государству. За год будет переведено от гражданина Николаева 62 400 рублей. И вот как государство ими распорядится (данные за 2015 год):

А теперь давайте посмотрим по статьям:

- Образование и социальная политика – две наибольших статьи для московского бюджета;

- Транспорт – из этих денег будут отремонтированы эскалаторы в метро и дороги в столице. Не все, правда, а лишь запланированные на этот год;

- ЖКХ – новые коммуникации и био-туалеты тоже не возникают ниоткуда. Вы за них платите в бюджет страны;

- Медицина – у нас она почти бесплатная: прививки от гриппа, вызов скорой помощи, медосмотры в школах и т.д.;

- Экономика и с/х – для Москвы большей частью заключается в организации выставок и ярмарок;

- Работа правительства тоже оплачивается физическими лицами – налогоплательщиками;

- Немного из ваших денег отдают на спорт и культуру;

- Очень мало, меньше 1% тратится на МЧС, экологию, дотации в местные бюджеты;

- И, как бы ни обвиняли РФ в развитии ВПК, все же мы отдаем на вневойсковую подготовку 0,15% от своего НДФЛ.

Промежуточный итог

Ежемесячно каждый нанятый законно на работу гражданин платит НДФЛ в размере 13% от своей зарплаты. Обычно за него производит вычет и заполняет декларацию налоговый агент – бухгалтер работодателя. Если такой отсутствует, обязанность налогоплательщика – самостоятельно взять и заполнить форму 3-НДФЛ. О том, как это делается, мы расскажем дальше.

У вас возникли юридические проблемы?

Нужен совет профессионального юриста?

Этот пункт специально для тех, кто не имеет налогового агента, при этом получает доходы. То есть, например, вы сдаете землю в наем, работаете на бирже копирайтинга или же зарабатываете игрой в покер. Или для вас наступил случай одноразового дохода, от продажи имущества или получения подарка. Тогда приготовьтесь рассчитать и оплатит налог самостоятельно.

«А можно не платить?»

Первый вопрос, который возникает – ну что будет, если проигнорировать заполнение формы и спокойно получить весь доход от одноразовой деятельности? Тут мы просто напомним, что каждый гражданин РФ обязан вносить налоги в казну по Конституции. Ответственность за уклонение прописана как в НК РФ (ст.122), так и в УК РФ (ст. 198).

То есть, можно получить еще и уголовное наказание.

Обычно штраф за неуплату налогов составляет от двадцати до сорока процентов сокрытой суммы. Например, вы выиграли в лотерею 30 000 и решили оставить все себе. Если налоговая это раскроет, вам грозит годовой штраф 18 720 рублей.

А по УК РФ грозит еще год тюрьмы или 300 тысяч штрафа сверху.

Как налоговая узнает о моих доходах?

Вам нужно быть осторожнее с поступками и словами. Сейчас не только банки обязаны сообщать в ФНС о движении на счетах вкладчиков, изменении реквизитов. Даже некоторые социальные сети просматриваются налоговиками. Что касается кошельков Web Money, Яндекс.

Деньги, бирж фриланса, они тоже могут в чем-то отчитываться налоговикам. Так что если вам на кошелек или прямо на карточку часто поступают средства, возможно, ФНС это разведает и нагрянет с проверкой.

Но обнадеживает то, что проверке подвергаются операции на сумму свыше 100 000 рублей, переводы или снятия с карты либо вывод электронной валюты на эту сумму обязательно нужно декларировать.

3 способа оплатить декларацию самостоятельно

Способ 1. Самостоятельно отнести декларацию в ФНС

Ежегодно гражданам предлагается подавать декларацию в письменном виде по адресу проживания. Для этого заполняют форму 3-НДФЛ с указанием не только суммы доходов, но и отдельно их источника.

Пусть даже вам заплатили восемь различных авторов за восемь проектов, все равно нужно расписать. Вашу декларацию проверят, после чего предоставят реквизиты для оплаты.

Недостаток здесь один: если вы выполняете много мелких заказов, просто устанете заполнять отчетность.

Зато есть и преимущества: вам не нужно открывать ИП и нанимать бухгалтера.

Способ 2. Работа на договорной основе

Как фрилансер, вы имеете право работать с заказчиками на договорной основе. В договоре можно прописать, что заказчик является налоговым агентом и выдает гонорар за вычетом 13% НДФЛ. Тут, конечно, вопрос – выгодно ли это заказчику, выполнять столько бумажной работы за вас? Не понизит ли он ваш гонорар для этого?

Способ 3. Оформление ИП

Имеет смысл зарегистрироваться индивидуальным предпринимателем и платить налог 6% вместо 13%, если вы постоянно зарабатываете большие суммы самостоятельно.

Не сделав этого вовремя, вы можете попасть под проверку, и при вычислении предпринимательской деятельности с вас возьмут штраф, в размере 10% от всей суммы, сокрытой за время работы без статуса ИП.

Здесь также опасна ответственность по статье 171 Уголовного кодекса! Так что стоит подумать: а не сходить ли один раз в налоговую ради регистрации ИП

Заполнение 3-НДФЛ физическим лицам

На данный момент доступны два способа заполнить декларацию:

- Скачать бланк, распечатать его и заполнить ручную;

- Зарегистрировать личный кабинет на сайте ФНС и подавать в электронном виде.

Вот так выглядит бланк 3-НДФЛ

И чтобы правильно его заполнить, кроме персональных данных налогоплательщика нужно знать:

- Номер налоговой инспекции по месту жительства (уточните на сайте);

- Код категории налогоплательщика для физлиц при заполнении 760;

- Год, за который вы отчитываетесь;

- Ваш ИНН;

- Код бюджетной классификации – для физических лиц, не относящихся к категории ИП и нотариус, он один 18210102030011000110;

- Код ОКТМО можно также уточнить на сайте ФНС;

Рассчитать самостоятельно сумму налога

Заполняя бланк вручную, следует отнести его до 30 апреля следующего за отчетным года в налоговую по месту жительства. Помните о том, что заполнить нужно в двух экземплярах, на одном из которых вам поставят штамп о приеме на проверку. Имея ключи ЭЦП (электронную подпись), можно заполнить и подать 3-НДФЛ для физических лиц на сайте.

Когда вы получите реквизиты, не забудьте рассчитаться по ним до 15 июля того же года. Удобнее всего сделать это на том же сайте, с помощью карты Master Card или Visa.

Напоследок: что можно не декларировать

Есть виды дохода, за которые отчитываться перед налоговой не нужно. Их можно самостоятельно извлечь из ст. 215 и ст. 217 НК РФ, в числе прочего вы найдете:

- Пособия по временной потере нетрудоспособности;

- Пособие на ребенка, выплаты и алименты на него;

- Компенсации ущерба в случае стихийного бедствия;

- Стипендии и гранты;

- Автомобили, которые находятся в собственности на момент продажи более 3 лет;

- А также награды за донорство.

Резюме

Каждый доход физического лица, кроме вышеперечисленных, облагается налогом в 13%, иногда выше. Платить который нужно, иначе грозит штраф на сумму от 20 до 40% от дохода.

Налог платится раз в год, в процессе заполнения и проверки декларации 3-НДФЛ. Если вы работаете фрилансером, это не освобождает вас от уплаты налогов.

При постоянном заработке таким образом стоит подумать об оформлении ИП.

Прочтите также: Налоговый вычет при приобретении квартиры: как оформить и получить

© 2018, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.

Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Источник: https://vseofinansah.ru/nalogi/ndfl-kogda-i-kak-platit

Получили страховку? — заплатите налог. Да, а вы как думали? — бортжурнал Лада 2114 РобинГУД 2009 года на DRIVE2

В последнее время замечаю что выросло кол-во постов о судебных тяжбах со страховыми и иже с ними делами по поводу выплаты после ДТП. Причины ДТП мы опустим, т.к.

они вполне объяснимы, логичны и в общем-то с ними мало что можно сделать, да и не об этом я хотел рассказать.

А хотел я рассказать о том, что после получения страховой выплаты дела Ваши еще не закончены, более того, они могут стоить Вам еще некоей, вполне определенной суммы, как минимум 1т.р.

Пишу сей пост основываясь не на своем опыте, а на письме, которое пришло от одного очень хорошего сайта, на новости которого я подписан. Там вообще много чего крайне полезного для автомобилистов. Текст привожу как есть, без изменений, с сохранением оригинальной орфографии и пунктуации. В общем читайте до конца, это действительно нужно знать каждому автомобилисту!

Вот эта контора приносит реальную пользу обществу. И дело не в том, что они отлично ведут бухгалтерию. Не в том, что там за смешные деньги может заполнить декларацию, не отрывая известного места от стула, любой житель России, где бы он ни находился.

А дело в том, что это единственное место, откуда, при желании, уходят, точно зная, почему именно так, а не иначе необходимо поступать. Ну, во всяком случае, мне неизвестны другие места, где желающим знать и понимать всё объясняют.

Кому как, а мне это очень нужно.

Но для нас с вами сегодня главное не это, а то, что именно из этой полезной конторы приходят всяческие интересные новости о том, что нас ждёт в недалёком будущем и о том, что нам делать в некоторых интересных ситуациях во времени настоящем. Впрочем, вы, если тут иногда бываете, уже видели подобные публикации в разделе «Автомобиль и закон». Очередная — перед вами и готова «нанести» кое-какую пользу.

В вышеупомянутую полезную контору недавно (раньше такого не случалось) стали обращаться люди с просьбой заполнить декларацию по случаю получения извещения от налоговой о необходимости уплатить…

…В этом месте прошу особого внимания, ибо в них было…

…требование подать декларацию и уплатить налог с суммы страховой выплаты по ОСАГО, а также уплатить штраф за неподачу декларации. И, что характерно, на совершенно законных основаниях. И как вам такое нравится?

Поелику тут как-то машины замешаны, мне об этом было рассказано. Сначала я был просто удивлён и возмущён такой несуразицей. Потом подумал, что должен быть какой-то способ не платить, и попросил копии документов. Чтобы посмотреть формулировки и статьи, на которые налоговики ссылаются. Интересно же, да и надо бы разобраться.

Как только появился очередной «счастливчик», копии документов были у меня на руках. Более всего интересным в них оказалось то, что сумма налога была исчислена неверно. Как ни считай, а она должна была быть либо больше, либо меньше.

Как выяснилось позже, мне специально был подсунут именно этот комплект, чтобы я тоже поломал голову. Вдруг да пойму, в чём дело. Но не понял. Также, любопытно было то, что мужчина, который пришёл с этими бумагами, предпочёл просто заплатить.

Он не пожелал разбираться, хотя ему было предложено сделать всё бесплатно. Сказал, что не те деньги.

[su_quote]

Вообще-то, дальше планировалось расписать, что в российском законодательстве на эту тему сказано. Всё уже найдено и даже слегка осмыслено. Но сейчас некогда всё это привести в удобочитаемое состояние, а народ с этими проблемами в описанной выше конторе продолжает появляться.

Стало быть, проблема в ближайшее время не рассосётся. А где гарантия, что завтра у меня или у вас не наступит страховой случай? Нет такой гарантии. Посему мы поговорим не о теории, а о практике. О том, что предлагается делать, исходя из того, что рекомендуют налоговики.

С ними, конечно, первым делом посоветовались.

Что делать

Вообще-то, по закону вы обязаны декларировать любые выплаты, а страховщики действительно обязаны подавать сведения в налоговую о страховых выплатах. И они, таки, стали это делать.

Если вы по решению суда получили сумму большую, чем вам насчитала страховая, и не подали декларацию или не включили в неё сумму выплаты по страховке, то, однозначно, ждите «письма счастья» из налоговой. Оно придёт.

Но и в других случаях, на всякий случай, ждите. А чтобы не платить, придётся слегка подготовиться (пусть и постфактум).

Вот вам списочек того, что надо делать, чтобы иметь возможность вместо денег послать в налоговую инспекцию письмо.

Сохраните все документы, подтверждающие факт ДТП. Включая фото и видеоматериалы, если они есть.Не забудьте получить на руки и сохранить калькуляцию от страховой.Если был ещё и суд, который вы выиграли, то храните судебные бумаги.

Обзаведитесь документами (чеки, заказ-наряды, фотографии…), подтверждающими тот факт, что полученная выплата была полностью потрачена на ремонт автомобиля. Особенно это актуально, если был суд. Можно, конечно, вместо этого потом экспертизу сделать, если дело будет того стоить. Но, из моей практики…, зная место падения, солому надо стелить сразу.

В момент падения это будет несколько сложнее и дороже обойдётся.Срок исковой давности — три года. Поэтому храните документы не менее 4-х лет.

Если вам всё-таки пришла бумага с налогом и штрафом, то в ответ пишите пояснение, приложив к нему копии (оригиналы себе оставьте) документов, подтверждающие тот факт, что никакого дохода не случилось, так как все полученные деньги, без остатка, были потрачены на ремонт.

И не забудьте прямо попросить отреагировать на ваше письмо уведомлением (официальный ответ) о результате его рассмотрения. Они и так обязаны, но лучше потребовать письменно. Отправляйте заказным письмом с уведомлением о вручении. Если понесёте лично, то не забудьте поставить отметку на своём экземпляре письма.

Отметка — это штамп с датой, ФИО и подписью исполнителя (того, кто принял), а также номером входящего документа.

Полагаю, — такие «письма счастья», это часть широкой государственной программы по наполнению бюджета любыми путями. Но если в вашем ответном письме будет документальное подтверждение того, что дохода не случилось, и из него будет ясно, что вы готовы к борьбе (все бумаги в наличии), то от вас, скорее всего, отстанут. Результат вам должны сообщить письменно.

И имейте в виду, что 1 000 рублей штрафа вы, скорее всего, заплатите.По закону вы обязаны были подать декларацию, указав сумму полученного дохода до 30 апреля года, следующего за годом получения этого дохода. К этой декларации надобно прилагать копии документов, подтверждающих, как доходы, так и расходы.

Если же у вас возникает доход и, соответственно, налог к уплате, то вы должны уплатить его не позднее 15 июля года, следующего за годом, в котором был получен доход.Избежать штрафа можно только в том случае, если вы подавали какую-то декларацию вообще. Получали, быть может, налоговый или социальный вычет вычет либо отчитались по ОСНО в качестве предпринимателя и т. п.

Тогда просто сдаётся уточнённая декларация. Причём, вы обязаны её сдать. Не сдадите — ваше дело уйдёт к приставам.

Вот так всё у нас, оказывается, интересно.

Достало, конечно, это всё. Мало того, что огрёб неприятностей, связанных с ДТП, так ещё и налог требуют с выплаты! Неприятно. Несправедливо. Но, что имеем…

По крайней мере, теперь понятно, что делать, чтобы обезопасить себя с этой стороны. Собирайте бумажки, храните и не платите. И декларации подавайте, как надо и в срок. А если не знаете, что и как надо, то, во избежание…, проконсультируйтесь в той полезной контре, про которую говорится в начале поста. Ссылка вверху есть. Кстати, к читателям этого блога там отношение особое.

13.01.2016

Однако, поступили разъяснения из налоговой.

Ежели вы тихо и печально получили то, что вам насчитала страховая, то декларировать этот доход вы не должны. Однако, документы от страховой (калькуляцию и прочее), а также документы, подтверждающие факт выплаты, если есть, хранить всё же стоит.

Если же вы получали выплату через суд или поручили это дело специально обученным людям (по сути, если вы продали долг), которые судились-рядились вместо вас, то декларировать доход вы обязаны. И налог заплатить вы обязаны. Если, конечно, у вас нет документов, подтверждающих расходы на ремонт на всю сумму выплаты.

В общем, — судились, а декларацию не подали? — ждите письма и готовьте, на выбор, бумаги или деньги. Причём, декларацию подать вы должны независимо от вашего выбора (бумаги или деньги). Не судились? — даже декларировать ничего не надо.

Информация взята отсюда

Источник: https://www.drive2.ru/l/9504641/

Выгодоприобретатель юридического лица это — Законники

Дело здесь, пожалуй, в том, что владельцам собственности жизненно необходимо чувство уверенности в достигнутых материальных результатах. Ими движет желание стабильности и уверенности в завтрашнем дне. И бенефициары готовы за это платить.

Именно это обстоятельство и заставляет их обращаться к страховщикам. Никто другой им не может продать необходимое чувство уверенности и стабильности. В этой сделке равным образом заинтересованы обе стороны.

Следует отметить, что успешное развитие страхового бизнеса возможно только в государстве со стабильно развивающейся экономикой и с устойчивой юридической системой.

Зачем нужен крошечный карман на джинсах? Все знают, что есть крошечный карман на джинсах, но мало кто задумывался, зачем он может быть нужен. Интересно, что первоначально он был местом для хр…

Замена выгодоприобретателя Гражданский кодекс позволяет страхователю заменить выгодоприобретателя.

Для этого необходимо всего лишь обратиться с заявлением в страховую компанию.

Бывают случаи, когда такая замена не представляется возможной, например, когда выгодоприобретатель уже исполнил ряд обязанностей по данному соглашению или уже оформил документы на страховую выплату.

Выгодоприобретатель юридического лица — бенефициар: права и обязанности

Важно

Выгодоприобрета́тель (также бенефициарий, бенефициар от фр.

benefice — прибыль, польза) — физическое или юридическое лицо, которому предназначен денежный платёж, получатель денег. Например:

- Лицо, получающее доходы от своего имущества, переданного в доверительное управление другому лицу, юридическому или физическому (при сдаче в аренду, наём), либо от использования своей собственности третьими лицами (например, при передаче акционером акций в пользование брокеру в целях получения максимальной прибыли (дивиденда)), подлинный владелец.

- В случае доверительной собственности лицо, получающее доходы от траста.

- В страховании, лицо назначенное страхователем для получения страховых выплат по договору страхования.

Кто такой выгодоприобретатель для банка?

Это физическое лицо (или несколько лиц), которое владеет юридическим лицом или оказывает влияние на принятие решений.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Речь идет именно о фирмах или компаниях, а также о владении их активами или акциями.

Стоит отметить: бенефициарии могут быть и не указаны в правоустанавливающих документах, при этом они продолжают контролировать происходящее. Сокрытие личности может быть связано с разными причинами:

- В легальных целях это происходит для налогового планирования.

- В нелегальных может быть связано с отмыванием средств, коррупции, финансирования терроризма или каких-либо преступлений.

В России необходимость в определении конечного выгодополучателя появился в 2013 году.

Внимание

Во многих странах понятие «Бенефициария» так и не было сформулировано.

Что такое бенефициар

Выгодоприобретатель юридического лица это — юридическое лицо, в пользу которого клиент производит все необходимые действия, предусмотренные соглашением о поручении, агентским договором, соглашением о доверительном управлении и другими незапрещенными законом РФ сделками.

Источник: http://zakonbiz.ru/vygodopriobretatel-yuridicheskogo-litsa-eto/

Возврат налога за страхование жизни – где, как и когда получить

Возврат налога за страхование жизни стало возможно с 2015 года после вступления в силу нормы № 382-ФЗ 29.11.2014. Клиенты страховых компаний с заключенными договорами продолжительностью более 5 лет вправе получить социальный налоговый выплат. Долгосрочные страховые продукты позволяют получить 13% от выплат в ФНС.

Под налоговым вычетом имеют ввиду возврат ранее уплаченного НДФЛ в полном или частичном размере. Страхование жизни относят к социальным налоговым вычетам, т.е. с социальных расходов возвращается часть внесенного НДФЛ. Тема возврата налога за страхование стала более актуальной для населения в кризисный период.

С 2015 года перечень социальных расходов гражданина расширился. На сегодняшний день он включает:

- расходы на образование;

- траты на здравоохранение;

- средства на благотворительность;

- добровольное пенсионное, медицинское страхование;

- затраты на долгосрочное страхование жизни.

Законодательство предусматривает максимальное значение социальных расходов для вычета НДФЛ – 120 000 рублей в год. Если взять 13% от них, то наибольшая компенсация равна 15 600 рублей.

Налогоплательщик имеет право самостоятельно определить вид расходов (оплата обучения, лечения, страховки на жизнь) и сумму для снижения налоговой базы. Подобным способом она может быть сокращена максимум на 120 000.

Воспользоваться налоговыми вычетами имеют право две категории людей:

- человек, уплачивающий с дохода 13% в ФНС;

- резиденты страны – граждане, прожившие на территории свыше 183 дней.

Пример

За 2015 году налогоплательщик использовал на обучение ребенка 60000 руб., на свое лечение – 30000 руб., полис ДМС – 30000 руб., ежегодный взнос за страхование жизни – 60000 руб. Итого общие социальные расходы составили 180 000 руб.

Вычет для налоговой базы возможен только со 120000 руб. и составляет 15600 руб. Если у человека социальные расходы состояли из оплаты лечения (30000 руб.) и взносов по договору страхования (60000 руб.), то общая суммы для сокращения налоговой базы равна 90000 руб.

Вычет равен 13% от 90000 руб., который равен 11700 руб.

Предположим, что официальная зарплата гражданина приближена к средней — за 2014 год это 30000 руб. Ежемесячный размер подоходного налога при ставке в 13% равен 3900 руб. За год он уплатил 46800 руб. При участии в программе страхования жизни при ежегодном взносе 50000 руб. положен возврат (13% от 50000) в размере 6500 руб. Он будет взят из уплаченной 46800 руб.

[su_quote]

Налоговый вычет распространен на все взносы с 2015 года по страховым договорам, заключенным как до 2015, так и после него. Главное требование – срок действия свыше 5 лет.

К примеру, договор страхования заключен 18 августа 2009 года. Действует он до 18 августа 2018 года (9 лет). Налогоплательщик вправе получить возврат с взносов за 2015, 2016, 2017, 2018 года.

Существует 3 способа возврата части уплаченного НДФЛ:

- самостоятельное оформление;

- через работодателя;

- через посредника.

Самостоятельное оформление

Человек должен сам оформить декларацию и подать заявление в отделение ФНС по месту проживания. Возврат уплаченных средств происходит после завершения налогового периода.

В ФНС представляют:

- налоговую декларацию (3-НДФЛ);

- квитанцию оплаты взносов;

- копию договора со страховой компанией;

- копию лицензии страховщика;

- заявление на получение социального вычета.

Проверка предъявленных документов происходит до 3 месяцев. Средства в ближайший месяц после проверки переводят на счет налогоплательщика, указанного в заявление.

Налогоплательщик, который оплачивал взносы через работодателя, может подать заявление в бухгалтерию, чтобы получить средства через нее. Этот способ позволяет вернуть деньги до окончания календарного года.

Работник должен предоставить налоговому агенту два документа:

- заявление на вычеты;

- копию страхового договора с приложениями.

При страховании жизни третьих лиц дополнительно предоставляют:

- копии свидетельств о рождении, документы об усыновлении или опекунстве детей, если страхуют жизнь ребенка;

- копия свидетельства о браке, если третьим лицом является супруг;

- копия своего свидетельства о рождении, опекунстве при страховании родителей.

Через посредника

Сегодня некоторые банки или страховые компании предлагают роль посредника для возврата налоговых вычетов, если страхование жизни было оформлено для определенных целей.

В Сбербанке работает программа «Вернем налоги в семью» за 1499 руб. Клиенту выделяют отдельного консультанта, который заполняет декларацию. Сервис не предполагает личной встречи с менеджером – снимки оригиналов документов пересылают по защищенному каналу.

Полученную декларацию в электронном виде распечатывают и заносят в ФНС или пересылают через личный кабинет. За 2999 рублей сотрудник банка сам подаст документы в ФНС.

В личном кабинете страховой компании можно самостоятельно заполнить декларацию, поэтапно отвечая на вопросы.

Уплаченные налоги государство направляет на различные социальные нужды населения. Когда физ.лицо направляет часть доходов на социально-полезные ресурсы, государство поощряет его действия в форме налоговых вычетов. Они показывают заинтересованность власти в страховании жизни людей.

Специалисты делают прогнозы, что до 2020 года страховые компании станут крупными инвестиционными инвесторами. В настоящее время государство активно стимулирует людей делать долгосрочные вклады. При наличии страховки ежегодные вычеты будут составлять значительную сумму. Однако это не позволяет снять преждевременно средства без финансовых потерь.

Источник: https://cryptopilot.ru/vozvrat-naloga-za-straxovanie-zhizni-gde-kak-i-kogda-poluchit.html