Контрольные соотношения 6-НДФЛ за 2018 год

Основным критерием при составлении отчета 6-НДФЛ должна быть уверенность в том, что указанные сведения о суммах НДФЛ, начисленных и удержанных предприятием, достоверны, поскольку любая ошибка в расчете может повлечь весьма ощутимые штрафы.

Для того, чтобы свести к минимуму возможные ошибки и увязать форму построчно и с другими отчетными документами обратимся к письмам, регулирующим проверку внесенных значений с контрольными соотношениями формы 6-НДФЛ – формулами, аналогичность которым позволит точно и достоверно заполнить отчет, попутно увязав информацию в нем с другими отчетными формами.

Разберемся, как, опираясь на разработанные налоговиками ориентиры, проверить лояльность внесенных в отчет сведений.

Что такое отчет 6-НДФЛ

Отметим нюансы этой формы, отличающие ее от других:

- Оформляется поквартально;

- Сведения в ней формируются по нарастающей с начала года;

- Создается отдельно по всем подразделениям компании;

- Содержит консолидированную (сводную) информацию о доходах, налоговых вычетах, начисленных и удержанных суммах НДФЛ контингента подразделения.

Характерной чертой отчета является наличие сумм, переносимых в следующий период, поскольку выплата зарплаты происходит по закрытии месяца, за который она выдается, а также сроки начисления налога и его удержания не всегда совпадают. Форма 6-НДФЛ в 2018 году претерпела изменения, поэтому отчет за 2017 году придется сдавать по новой форме. Подробности, бланк и порядок заполнения новой формы вы найдете здесь.

Все данные, содержащиеся в форме должны быть сопоставимы с показателями других форм отчетности, поэтому так важны контрольные соотношения для проверки формы 6-НДФЛ. Узнаем об их практическом применении.

6-НДФЛ: контрольные соотношения 2018

Итак, соотношения для идентификации 6-НДФЛ дают возможность удостовериться в правдивости внесенной в отчет информации: показатели отдельной строки отчета должны соответствовать данным других одной или нескольких строк, быть меньше или больше сопоставляемых показателей, т. е. работать определенными «вешками», ориентируясь на которые можно проконтролировать достоверность вносимой информации.

Найти контрольные соотношения расчета 6-НДФЛ, действующие в 2018 году несложно — они есть в письмах ФНС от 10.03.2016 № БС-4-11/3852@ и № БС-4-11/4371от 13.03.2017. Для проверки данных ФНС предлагает 4 группы соотношений – внутренние и междокументные.

Увязка значений строк внутри формы

Проверка контрольного соотношения 6-НДФЛ начинается с увязки строк по предложенным формулам.

Например, верным считается соотношение, когда стр.020 ≥ стр. 030. Если неравенство не выдерживается, значит, имеется ошибка, поскольку суммированный налоговый вычет (030) не должен превышать величины начисленного дохода (020).

Контрольные соотношения 6-НДФЛ строки 040 выражены в формуле:

- стр. 040 = (стр. 020 – стр. 030) х стр. 010, т.е. сумма начисленного налога соответствует произведению начисленного дохода (за минусом вычетов) на действующую ставку. Если уравнение не выдерживается, следовательно, сумма начисленного налога некорректна (занижена или, наоборот, завышена). В этом расчете приемлема незначительная погрешность за счет округления, рассчитываемая умножением стр. 060 (численность работников) на 1 руб. и число строк 100 (дата получения дохода).

- стр. 040 ≥ стр. 050. Если значение стр. 040 меньше значения стр. 050, то, скорее всего, сумма фиксированного авансового платежа завышена.

6-НДФЛ: строки 060, 070 контрольные соотношения во взаимоувязке сведений из разных отчетных форм

Закончив сопоставление и увязывание показателей строк внутри отчета, можно переходить к соизмерению показателей 6-НДФЛ с иными отчетами и регистрами.

К примеру, показатель в стр. 060 должен быть равен числу справок 2-НДФЛ, т. е. численности работающих на предприятии.

Контрольные соотношения 6-НДФЛ в 2018 по строке 070 выражаются формулой:

- стр. 070 – стр. 090 = КРСБ, т. е. сумма удержанного НДФЛ (и уменьшенного на величину возвращенного) должна соотноситься с данными карточки расчетов с бюджетом предприятия, где фиксируется сумма уплаты НДФЛ с начала года. Если значение по 6-НДФЛ выше данных КРСБ, то, вероятнее всего часть налога не была перечислена в бюджет.

6-НДФЛ: контрольные соотношения строка 140

В строке 140 отчета 6-НДФЛ записывается сумма удержанного налога. Здесь необходимо проверить контрольные соотношения 6-НДФЛ на адекватность срокам перечисления налога (стр. 120). Дата, зафиксированная в стр.

120 не должна быть позднее даты перечисления НДФЛ по информации КРСБ.

Отметим, что ИФНС не только отслеживает увязку всех перечисленных показателей, но и может сопоставлять сведения 6-НДФЛ с данными справок 2-НДФЛ и декларации по налогу на прибыль.

Таким образом проводится проверка 6-НДФЛ. Узнав, как применять контрольные соотношения, поговорим о нововведениях в форме, которые, сразу отметим, не коснулись алгоритма действия формул-ориентиров.

Последние изменения отчета 6-НДФЛ

Налоговиками разработана новая форма отчета, а также формат для сдачи его в электронном виде. Отчитываться за 2017 год придется по новой форме. Сдать ее нужно не позднее 02.04.2018.

Изменения в отчете коснулись оформления, титульного листа, введения нового штрих-кода, прибавления кодов форм реорганизации компаний, введения нового порядка оформления при реорганизации и новых кодов мест представления расчета.

Состав формы, ее расчетная часть и алгоритм проверки на сопоставимость с данными строк внутри отчета и со сведениями перекликающихся форм остались без изменений.

Итак, осуществив небольшие корректировки формы отчета, ФНС не затронула разделов, где рассчитываются основные значения и не отменила применения контрольных соотношений, следовательно, расчет сумм налога необходимо проводить, ориентируясь на прежние законодательные акты и применяя перечисленные выше проверочные формулы.

Источник: https://spmag.ru/articles/kontrolnye-sootnosheniya-6-ndfl-za-2018-god

Как налоговая проверяет 6-НДФЛ

Прежде чем отправить расчет по форме 6-НДФЛ а налоговую, бухгалтеру стоит самостоятельно ее проверить. Проверяется правильность исчисленной и удержанной суммы НДФЛ.

После того, как расчет поступает в ИФНС, налоговые инспектор проверяет в нет контрольные соотношения, а также проводит сверку данных в расчете с данными, представленными в справках 2-НДФЛ и декларации по налогу на прибыль.

Зная как налоговая проверяет 6-НДФЛ, компания может перед отправкой расчета проверить его самостоятельно. В этом случае можно будет избежать неприятностей, связанных с доначислением налога или наложением штрафов и пени.

Контрольные соотношения в 6-НДФЛ

По форме 6-НДФЛ отчет составляют поквартально, при этом данные указываются в нем нарастающим итогом с начала года. По каждому обособленному подразделению расчет составляется отдельно, при этом указываются сводные данные по всем работникам подразделения.

В отчете указывается срок оплаты налога. Напоминаем, что уплатить НДФЛ в бюджет необходимо не позднее следующего рабочего дня после дня удержания.

В расчете указываются суммы заработной платы, переходящие на следующий отчетный период (Читайте также статью ⇒ Камеральная проверка 6-НДФЛ).

Контрольные соотношения в 6-НДФЛ, по которым проверяет налоговый орган:

- Дата – отчет должен предоставляться в установленный срок;

- Значение, указанное в 020 графе (начисленный доход) не должно превышать значения, указанного в 030 графе (налоговые вычеты). Однако равное значение в этих двух графах допускается.

- Значение, указанное в 040 графе (начисленный налог) не должно превышать значение, указанное в 050 графе (фиксированный авансовый платеж). Как и предыдущем контрольном соотношении, равное значение показателей в этих графах допускается.

- Значение, указанное в 040 графе рассчитывается по следующей формуле: 010 х (020 — 030) = 040.

- Значения 040 и 070 граф не должны быть равными, так как НДФЛ не должен начисляться в одном налоговом периоде, а удерживаться в другом.

- Сумма платежей, перечисленная по расчетному счету, должна соответствовать разнице строк 070 и 090.

- Дата оплаты налога не должна быть позднее даты, указанной в 120 строке.

Проверка расчета 6-НДФЛ проводится путем сопоставления с данными, указанными в отчете 2-НДФЛ, а также декларации на прибыль. Проводя сверку 6-НДФЛ и 2-НДФЛ, налоговая проверяет следующие соотношения:

- Начисленный доход по 020 строке 6-НДФЛ должен соответствовать сумме всех предоставленных справок 2-НДФЛ, а также сумме, указанной в строке 020 Приложения 2 декларации на прибыль;

- Доход по дивидендам по 025 строке 6-НДФЛ должен равняться сумме по коду 1010 справки 2-НДФЛ и коду 1010 Приложения 2 декларации на прибыль;

- Налог по 040 строке 6-НДФЛ должен равняться сумме налога по всем 2-НДФЛ, а также налогу, указанному в 030 строке Приложения 2 декларации на прибыль;

- Неудержанный налог по строке 080 6-НДФЛ должен соответствовать неудержанному налогу, указанному во всех справках 2-НДФЛ, а также сумме строки 034 Приложения 2 декларации на прибыль;

- Данные о количестве ли, получивших доход, отраженные в строке 060 6-НДФЛ, должны соответствовать числу предоставленных в налоговый орган справок 2-НДФЛ, а также количеству Приложений 2 к декларации на прибыль.

Что еще проверяет налоговая

Помимо логической проверки, налоговый орган для проверки отчета применяет контрольные соотношения. Начало проверки соответствует дате, в которую отчетность была передана в налоговый орган. В первую очередь проверяется дата, в которую отчет был предоставлен.

Если она не соответствует установленным срокам, то будет составляться акт о нарушении. Далее, как уже указывалось выше, проводится проверка контрольных соотношений.

После этого проверяются сведения о платежах в бюджет, включая и даты, в которые производилась оплата НДФЛ (Читайте также статью ⇒ 6-НДФЛ ошибки при заполнении в 2018 году. Какие ошибки исправлять не нужно?).

Форма 6-НДФЛ

Расчет, представляемый компаниями и предпринимателями, производящими выплаты физическим лицам, заполняется по форме 6-НДФЛ. Данную форму отличают некоторые особенности, которые отличают ее от других отчетов.

Оформлять 6-НФДЛ нужно за каждый квартал, причем некоторая информация вносится нарастающим итогом. Довольно часто в отчете могут встречаться суммы, которые переходят из прошлого отчетное периода в последующий.

Связано это с тем, что выплата заработной платы происходит уже после завершения того месяца, за который она начислялась.

Исходя из этого начисленный доход будет переноситься на следующий месяц, что приводит к разрывом в датах между фактическим расчетом налога и выплатой дохода. Особенно большой разрыв может получиться, если первые дни месяца приходятся на выходные.

Помимо этого, отличие 6-НДФЛ от других отчетов также заключается в том, что вся вносимая в отчет информация может сравниваться с информацией других отчетов, в которых также отражается заработная плата физлиц.

Штраф за нарушение в отчете по форме 6-НДФЛ

Все суммы, которые вносятся в отчет, а также даты поступлений проверяются при выездных проверках. Однако, это не значит, что в случае неправильного заполнения компании или ИП не будет грозить ответственность и следить за правильностью заполнения не стоит.

В первую очередь стоит обратить внимание на то, чтобы в компании действовала система внутреннего контроля, которая позволяла бы в автоматическом режиме проверять корректность вносимой информации, а в случае ошибок исправлять их.

Если об этом не позаботиться заранее, то ошибки, выявленные налоговым органом, приведут к тому, то компании начислят штраф, пени, а также доначислят налог.Если налоговики обнаружили в расчете 6-НДФЛ нарушения, то действия их будут следующими:

- В первую очередь отправляется запрос физлицу, в котором содержится требование о предоставлении пояснительного документа. В этом документе должно содержаться объяснение по противоречиям, выявленным в отчете.

- Если данный документ не сможет удовлетворить требования проверяющих, то будет составлен акт о нарушении.

Все те, кто должен подавать в налоговую расчет 6-НДФЛ, возможность проверки контрольных соотношений позволяет снизить интерес налоговиков к своей компании. Поэтому, прежде чем направлять расчет в налоговый орган, следует самостоятельно проверить все контрольные соотношения, чтобы лишний раз удостовериться в том, что отчет составлен верно и вероятность штрафов минимальная.

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: http://online-buhuchet.ru/kak-nalogovaya-proveryaet-6-ndfl/

Контрольные соотношения для проверки формы 6-НДФЛ

Корректные данные в отчетах и декларациях гарантируют предпринимателям лояльное отношение налоговиков, отсутствие камеральных проверок и штрафов. Не упустить ни малейшей детали при заполнении формы 6-НДФЛ поможет самостоятельная проверка контрольных соотношений этого расчета.

Чтобы налоговики не оштрафовали за банальные опечатки в отчетах и декларациях, предпринимателям рекомендуется проверять все данные о деятельности предприятия с помощью контрольных соотношений. Рассмотрим, что это такое, нужно ли ими всегда пользоваться и как их применять для проверки формы 6-НДФЛ.

Контрольные соотношения: что это такое, кто и зачем их дает

До сдачи декларации по тому или иному налогу лучше перестраховаться и проверить все указанные данные в ней дважды.

Чтобы избежать нелепых ошибок, а затем и камеральных налоговых проверок, работодателям следует пользоваться специальными контрольными соотношениями данных.

Они представляют собой некую методику математического расчета, позволяющую выявить как маленькие неточности, например опечатки, так и грубейшие ошибки.

Каким образом можно проанализировать правильность указанных сведений, в каждом конкретном случае определяет Федеральная налоговая служба. Специально разработанные контрольные соотношения показателей едины и используются налогоплательщиками для проверки данных до их передачи в территориальную инспекцию, а налоговиками – для их анализа в дальнейшем.

Сегодня ФНС предлагает пользоваться контрольными соотношениями, чтобы проверить корректность заполнения деклараций по налогам, уплачиваемым в связи с применением льготных режимов уплаты налогообложения, по акцизам, по НДФЛ, НДС и пр.

При этом налогоплательщик не обязан сравнивать показатели, чтобы найти ошибки: ему достаточно правильно заполнить все строки декларации или иной формы отчётности. Но человеческий фактор пока никто не отменял, поэтому специалисты все-таки рекомендуют пользоваться контрольными соотношениями для проверки, особенно если декларация заполняется вручную.

Если отчеты формируются в специальных программах, обычно в них уже содержатся критерии оценки корректности документа. Тем не менее, перепроверить данные никогда не будет лишним.

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), утвержден Приказом ФНС России от 14.10.2015 N ММВ-7-11/[email protected] Здесь же представлен общий порядок заполнения отчета, обязательного для всех налоговых агентов (юридических и физических лиц, осуществляющих выплаты в пользу работников) с 1 января 2016 года.

Учитывая, что контрольные соотношения приводятся для удобства налогоплательщиков, они содержатся не в приказах, определяющих правила заполнения деклараций, а в разъяснительных письмах.

Так, контрольные соотношения для проверки формы 6-НДФЛ представлены в Письме ФНС России от 10.03.2016 N БС-4-11/[email protected] В приложении к письму содержится 12 пунктов, на которые налогоплательщики должны обратить внимание.

Рассмотрим подробно, какие именно данные и нестыковки могут заинтересовать и вызвать подозрения у налоговиков.

Титульный лист формы 6-НДФЛ. Строка 001 (дата представления расчета)

Форма 6-НДФЛ сдается ежеквартально, и конкретные сроки ее сдачи в этом году уже известны: по итогам 1 квартала – до 4 мая; за полугодие – до 1 августа; за 9 месяцев – до 31 октября; за год – не позднее 3 апреля следующего года.

Если в строке 001 указана более поздняя дата, налоговики имеют право оштрафовать налогового агента за нарушение сроков представления отчета на 1 тысячу рублей (п. 1.2 статьи 126 НК РФ).

Это первое контрольное соотношение — дата должна соответствовать верному сроку подачи документа.

Раздел 1 формы 6-НДФЛ. Строки 010 – 050

По расчетам ФНС, в разделе 1 формы 6-НДФЛ должно соблюдаться несколько требований. Во-первых, данные из графы 020 (сумма начисленного дохода) не могут быть меньше показателя, указанного в строке 030 (сумма налоговых вычетов).

[su_quote]

Если выявлено несоответствие, то, скорее всего, налоговый агент при заполнении отчета допустил ошибку, завысив сумму налоговых вычетов.

Это противоречит нормам статьи 210 НК РФ, как указано в контрольных соотношениях для проверки формы.

Если найти разность между цифрами, указанными в строках 020 и 030, поделить ее на 100 и умножить на налоговую ставку (показатель из строки 010), то обязательно должно получиться значение, указанное в поле 040 (сумма исчисленного налога). Допускаются небольшие погрешности в обе стороны, но в случае заметного расхождения показателей проверяющие могут заподозрить, что налоговый агент завысил или занизил сумму начисленного подоходного налога.

Еще одно правило проверки: данные из строки 040 (сумма исчисленного налога) должны быть больше либо равны цифрам, вписанным в графу 050 (сумма фиксированного авансового платежа). Если этот критерий контрольного соотношения нарушен, налоговый агент завысил сумму фиксированного авансового платежа, решат инспекторы.

При обнаружении перечисленных несоответствий при проверке формы 6-НДФЛ о выявленных ошибках налоговики должны уведомить налогового агента, подавшего отчет с недостоверными данными.

У предпринимателя имеется пять дней на подачу разъяснений и исправление отчета.

После этого проверяющие проанализируют причину ошибок и могут, при выявлении факта нарушения законодательства, оштрафовать налогоплательщика на 500 рублей за каждый представленный документ, содержащий недостоверные сведения (п. 1 статьи 126.1 НК РФ).

Раздел 2 формы 6-НДФЛ. Строки 110 и 120

Налоговики заподозрят предпринимателя в передаче недостоверных сведений, если дата, указанная в поле 120 (срок перечисления налога в бюджет) раздела 2 бланка 6-НДФЛ, не будет совпадать с датой перечисления (уплаты) подоходного налога, вписанной в карточку расчетов с бюджетом. Кроме того, штрафа не миновать, если обнаружится, что дата, указанная в строке 120 (срок перечисления налога в бюджет), меньше даты, прописанной в графе 110 (дата удержания налога).

Иные способы проверки 6-НДФЛ

Некоторые контрольные соотношения для формы 6-НДФЛ можно проверить только при наличии дополнительной информации.

Налоговикам сделать это легко, поскольку на каждого предпринимателя у них заведена карточка расчетов с бюджетом, есть доступ к сведениям об уплаченном налоге на прибыль, в их распоряжении документы, подтверждающие право на уменьшение исчисленной суммы НДФЛ на уплаченные фиксированные авансовые платежи.

Например, для проверки корректности сведений в форме 6-НДФЛ налоговики сравнивают разницу между данными, указанными в строке 070 (сумма удержанного налога) и графе 090 (сумма налога, возвращенная налоговым агентом). Если результат меньше, чем показатели из карточки расчетов с бюджетом, не исключено, что налоговый агент не перечислил соответствующую сумму налога в бюджет.

Объемная аналитическая работа проводится и с данными, которые подают налогоплательщики по форме 2-НДФЛ (сведения о доходах физического лица). В частности, сравниваются сведения из двух отчетов о суммах подоходного налога, не удержанных налоговым агентом, об исчисленном НДФЛ, о доходах в виде дивидендов и пр.

Хотя контрольные соотношения помогают не допустить ошибок, рассматривать их как единственный критерий корректности формы 6-НДФЛ нельзя. Об этом предупреждают сами налоговики, отмечая, что каждый случай выплаты дохода, удержания и перечисления подоходного налога уникальный.

Поэтому, если после проверки контрольных соотношений выявится несоответствие, не стоит подтасовывать данные в отчете.

О противоречиях, которые по факту не являются ошибкой или нарушением законодательства, следует уведомить налоговиков, обеспечив их документами, подтверждающими объективные причины расхождения данных при проверке.

Источник: http://ppt.ru/nalogi/ndfl/6-ndfl-kontrolnye-sootnosheniya

Контрольные соотношения для 6-НДФЛ в 2018 году

Для любой отчетной формы существуют контрольные соотношения. То есть значения определенной строки должны соответствовать другой строке, сумме строк, быть больше или меньше каких-то показателей и т.п.

Не исключение и форма 6-НДФЛ — для нее также существуют контрольные соотношения. 6-НДФЛ и 2-НДФЛ, 6-НДФЛ и РСВ — налоговики сравнивают показатели данных форм между собой. Любые несовпадения вызовут у ФНС вопросы.

Чтобы избежать претензий, следует проверять 6-НДФЛ по утвержденным соотношениям.

Найти контрольные соотношения легко — они есть в письмах налоговой инспекции № БС-4-11/3852@ и № БС-4-11/4371, датированных 10.03.2016 и 13.03.2017 соответственно. В них же бухгалтеры узнают о действии инспекторов в каждом случае выявления несоответствий. Также в письмах ФНС дает все ссылки на НК РФ, обосновывая свою позицию.

Взаимоувязка показателей внутри формы

Инспекторы обращают внимание на несколько строк формы.

Покажем, что проверить при отправке отчета, записав контрольные соотношения в виде формул.

Верно: строка 020 = > строка 030. Если данные соответствуют формуле, значит, можно смело сдавать отчет в ФНС.

Ошибка: строка 020 < строка 030. При обнаружении этого несоответствия проверьте еще раз, правильно ли разнесены все цифры.

Верно: строка 040 = ((строка 020 — строка 030) х строка 010): 100. Если данные соответствуют формуле, значит, можно смело отправлять отчет в ФНС.

Ошибка: строка 040 ≠ ((строка 020 — строка 030) х строка 010): 100. При обнаружении этого несоответствия проверьте еще раз, правильно ли разнесены все цифры.

Сравнивая строку 040 с указанной формулой расчета, важно помнить о погрешности округления. Из-за округления строка 040 может немного отличаться от значения, вычисленного по формуле.

Пример: В ООО «Снегирь» трудится 27 человек. Совокупный доход работников ООО «Снегирь» с января по сентябрь (строка 020) — 317 214 рублей. Работникам ООО «Снегирь» предоставлены налоговые вычеты — 32 000 рублей. Исчисленный НДФЛ — 37 070 руб.

НДФЛ, определенный бухгалтером ООО «Снегирь» при проверке отчета, равен 37 078 рублей. ((317 214 — 32 000) х 13 %). Расчетный показатель оказался выше фактического на 8 рублей (37 078 — 37 070). Если ООО «Снегирь» заполнило четыре строки под номером 100 в расчете 6-НДФЛ, приемлемая погрешность составляет 108 рублей (27 чел.× 1 руб. × 4).

8 < 108 — выходит, 6-НДФЛ заполнена без ошибок.

Заполните и отправьте отчетность 6-НДФЛ онлайн без ошибок. Для вас 3 месяца Контур.Экстерна бесплатно!

Попробовать

Взаимоувязка показателей 6-НДФЛ и 2-НДФЛ

Налоговые инспекторы сопоставляют данные этих отчетов.

Прежде всего должно быть соблюдено равенство между цифрой в строке 060 формы 6-НДФЛ и количеством составленных справок 2-НДФЛ. Напомним, что 2-НДФЛ составляется индивидуально на каждого работника. Сколько работников получало доходы, инспекторы без труда увидят в форме 6-НДФЛ.

Помимо равенства физлиц, нужно соблюдать равенство доходов.

Строка 020 формы 6-НДФЛ (годовая) = суммарное значение строк «Общая сумма дохода» всех составленных справок 2-НФДЛ + строки 020 приложения 2 к декларации по налогу на прибыль

Инспекторы обязательно проверят и такое соотношение показателей: строка 040 6-НДФЛ за год = суммарное значение строк «Исчисленная сумма налога» всех составленных справок 2-НФДЛ + строки 030 приложения 2 к «прибыльной» декларации. Как видно из формулы, здесь налоговики берут во внимание и прибыльную декларацию.

Все соотношения по данным формам бухгалтеры могут найти в письме ФНС от 10.03.2016 № БС-4-11/3852@. Также в этом письме определены возможные причины несоответствий, указаны действия инспекторов. Таким образом, любой налоговый агент может узнать о последствиях своих ошибок.

Взаимоувязка показателей 6-НДФЛ и расчета по страховым взносам (РСВ)

И 6-НДФЛ, и РСВ — это отчеты по людям. Вполне логично, что между этими формами также должны выполняться некоторые равенства. Тем более что с 2017 года взносы с зарплаты и прочих доходов находятся во власти ФНС. Всего лишь две проверочные формулы предлагает компаниям ФНС.

Во-первых, разница строк 020 и 025 расчета 6-НДФЛ не должна быть меньше строки 030 подраздела 1.1 раздела 1 РСВ. Допускается и равенство.

Во-вторых, если компания сдает 6-НДФЛ, она обязана подавать и РСВ.

Большинство бухгалтерских программ проверяет взаимоувязку всех показателей внутри формы. Однако соотношения между двумя разными формами программа проверить не в состоянии — эти действия под силу лишь специалистам, составляющим отчетность.

Налоговики рекомендуют использовать утвержденные проверочные формулы, чтобы отчитываться без ошибок. Имейте в виду, что не всегда противоречие рекомендуемым соотношениям является ошибкой.

Есть случаи, когда показатели не будут совпадать с проверочными формулами.

Источник: https://www.kontur-extern.ru/info/kontrolnye-sootnosheniya-dlya-6-ndfl

Контрольные соотношения 6-НДФЛ, 2-НДФЛ и РСВ в 2017 году: как сравнить и проверить

Контрольные соотношения — соответствие показателей внутри одной и между всеми формами налоговой отчётности организации.

С их помощью составитель декларации проверяет правильность заполнения с целью заблаговременного выявления возможных неточностей до сдачи отчётности и обеспечивает взаимоувязку показателей.

Инспекторам налоговой предписано при проверке отчётов следовать алгоритму, заданному в письмах ФНС. Несоответствие данных вызывает вопросы специалистов.

Взаимоувязка показателей в 6-НДФЛ

В письме ФНС No БС-4–11/3852 от 10.03.2016 содержатся контрольные соотношения для проверки правильности заполнения показателей внутри 6-НДФЛ и взаимоувязки с внешними формами: 2-НДФЛ, декларации по налогу на прибыль и отчёта РСВ. В разъяснениях ФНС также указывается, какие именно неточности допускают бухгалтеры и как должны реагировать на них налоговые инспекторы.

Проверка внутри 6-НДФЛ

Закончив разносить показатели из регистров налогового учёта в раздел 1 формы 6-НДФЛ, проверьте соответствие пропорций ваших показателей с соотношениями из письма ФНС:

- стр. 020 больше или равняется стр. 030, то есть сумма налоговых льгот может равняться сумме начисленных доходов, но не может превысить. При несоблюдении этого соотношения, налоговому агенту предоставляется 5 дней для предоставления объяснения или корректировки отчётности;

- стр. 040 = (стр. 020 — стр. 030) : 100 х стр. 010. Если соотношение не выдерживается, то инспектор произведёт те же действия, что в первом случае. Небольшая разница может происходить из-за округления. Проверить допустимую погрешность можно, умножив «численность» из стр. 060 на 1 руб. и на количество строк 100 из раздела 2;

- стр. 040 больше или равняется стр. 050. Несоответствие также подлежит объяснению.

Контрольные соотношения для проверки правильности заполнения раздела 1 формы 6-НДФЛ

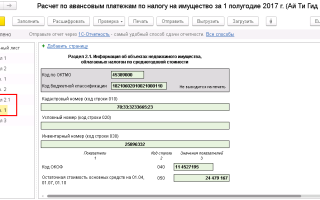

Рассмотрим применение контрольных соотношений на конкретном примере отчёта фирмы Х, данные взяты из рисунка выше:

- значение стр. 020 больше, чем стр. 030 – 498000 руб. больше 4200 руб.;

- стр. 040 = (498000 руб. по стр. 020 – 4200 по стр. 030) х 13% по стр. 010 = 64194;

- налог, удержанный с доходов сотрудников (стр. 070) за минусом значения, если есть, суммы излишне удержанного налога по стр. 090, в нашем примере он равен 0, НДФЛ в сумме 64194 руб. подлежит перечислению в бюджет.

Сверка данных отчётов 2-НДФЛ и 6-НДФЛ

Компании в конце года обязаны составлять по каждому работнику справку 2-НДФЛ с признаком 1, который означает, какой доход человек получил, какую сумму налога с него удержали и полностью ли её перечислили в бюджет государства.

В 6-НДФЛ в 1 разделе суммируются данные в целом по организации за весь отчётный период. Из этого следует, что сопоставить суммы доходов, удержанных и перечисленных налогов можно только по итогам года.

Обратимся вновь к письму № БС-4–11/3852@, в котором ФНС устанавливает, какие соотношения в показателях двух форм необходимо выдерживать. Все показатели раздела 1 формы 6-НДФЛ по всем строкам должны совпадать с суммой тех же показателей в справках 2-НДФЛ при одинаковой налоговой ставке.

Все соотношения между 2-НДФЛ и 6-НДФЛ наглядно можно проверять по приведённым ниже показателям.

Таблица: схема контрольных соотношений между 2-НДФЛ и 6-НДФЛ

Контроль показателей 6-НДФЛ и приложения 2 к ДНП

Письмо ФНС регламентирует также соответствие показателей 6-НДФЛ и приложения 2 к декларации по налогу на прибыль (ДНП):

- стр. 020 6-НДФЛ по одной и той ставке должны соответствовать сумме стр. 020 приложения 2 к ДНП с той же ставкой;

- стр. 025 6-НДФЛ равняется сумме дохода под таким же кодом в приложении 2 ДНП;

- суммы налога по одной и той же ставке по стр. 040 в 6-НДФЛ = сумме по стр. 030 приложения 2 к ДНП;

- должны быть равными показатели величины неудержанного налога: стр. 080 формы 6-НДФЛ и стр. 034 приложения 2 к ДНП;

- должно совпадать и количество физических лиц по стр. 060 6-НДФЛ с числом приложений 2 (на каждое лицо, получившее доход в виде дивидендов, заполняется отдельный лист приложения).

Компании, работающие с ценными бумагами и выплачивающие дивиденды, обязаны заполнять приложение 2 к ДНП за отчётный год.

Отчётность при начислении дивидендов

Какие показатели сравнивать в 6-НДФЛ и РСВ

13 марта 2017 года ФНС опубликовало письмо № БС-4–11/4371 с требованиями по соотношениям между отчётами РСВ (расчёт страховых взносов) и 6-НДФЛ.

Известно, что с 2017 года на ФНС возложена обязанность администрирования страховых взносов. Для взаимоувязки показателей отчёта РСВ и 6-НДФЛ налоговая инспекция разработала две позиции:

- кто сдаёт 6-НДФЛ, тот обязан отчитываться по РСВ;

- доходы по компании без дивидендов, то есть разница между начисленным доходом (стр. 020) и начисленными дивидендами (стр. 025) формы 6-НДФЛ должна быть больше или одинаковой с суммой, проставленной в стр. 030 подраздела 1.1 раздела 1 РСВ.

Контрольные соотношения между 6-НДФЛ и РСВ: строка 030 из РСВ должна равняться строке 020 в 6-НДФЛ

Надо помнить, что расхождение между суммами, внесёнными в 6-НДФЛ, и суммами в РСВ не всегда свидетельствуют об ошибке. Например, суммы выплат по договорам гражданско-правового характера всегда облагаются налогом на доходы и не всегда на них начисляются страховые взносы. Поэтому необходимо тщательно анализировать каждую ситуацию.

Письма с разъяснениями ФНС помогают бухгалтерам правильно составлять отчётность и предугадывать действия налоговых инспекторов.

Бесспорно, в интернете можно найти сервисы, помогающие проверить соотношения показателей отчётности в электронном варианте, однако стоит научиться осуществлять такие проверки самостоятельно.

Если перед отправкой форм 6-НДФЛ и РСВ проконтролировать соответствие данных по приведённому выше алгоритму, претензий налоговых органов не последует.

Источник: https://kadrovik.guru/kontrolnyie-sootnosheniya-6-ndfl.html

Контрольные соотношения для формы 6-НДФЛ

Сдаваемый ежеквартально отчет 6-НДФЛ – это форма, обязательная для представления частными коммерсантами, организациями, самозанятыми физическими лицами, которые выполняют функции налоговых агентов, т.е. удерживают НФДЛ с:

- трудовых доходов персонала;

- дивидендов;

- выплат по гражданско-правовым договорам.

Отчет состоит из титульного листа и двух разделов. На титульнике указывается информация о налоговом агенте (наименование, ИНН, КПП, контактные данные и т.д.). В первой части отражаются данные нарастающим итогом с начала года. Это информация касательно:

- размера доходов персонала;

- предоставленных вычетов;

- числа физлиц-налогоплательщиков;

- величин исчисленного, удержанного и направленного в казну налога.

Во втором разделе отражаются данные за последние три месяца. Здесь указываются даты перечисления трудовых доходов работникам и выплаты налога в бюджет.

Как проверяется отчет?

Готовые формы, представленные компаниями и предпринимателями, проходят в ИФНС автоматическую проверку. Для этого значения в разных графах проверяются на соответствие контрольным показателям, предписанным законодательно.

Порядок проверки регламентирован официальным письмом ФНС №БС-4-11/3852@, принятым 10 марта 16 г. В нем расписан порядок действий инспектора: на каких показателях акцентировать внимание, каковы возможные причины несоответствия, что делать в случае выявления недочетов: требовать письменных объяснений и представления дополнительных документов.

Контрольные соотношения для проверки формы 6-НДФЛ выявляют два типа недочетов бухгалтера, составлявшего форму:

[su_quote]

Это соотношения между значениями в графах внутри формы. Как правило, учетные программы (например, 1С) автоматически находят ошибки такого типа и не пропускают готовую форму.

Это соотношения между значениями, указанными в форме, и данными других документов (справок 2-НДФЛ, приложений к отчетности по налогу на прибыль). Контроль должен производиться бухгалтером в ручном режиме.

Самостоятельная проверка 6-НДФЛ – важный шаг, позволяющий избежать визитов представителей контролирующих органов в компанию, необходимости представления ИФНС пояснений и дополнительных документов.

Контрольные соотношения для формы 6-НДФЛ и методика их проверки

Чтобы избежать внутридокументных ошибок, необходимо проверить следующие соотношения:

- Доходы (20-я строка) не должны быть меньше предоставленных сотрудникам налоговых вычетов (30-я строка)

Если наблюдается обратное, отчет неверен. Необходимо проверить, все ли доходы, выплаченные персоналу, отражены в форме, нет ли лишних вычетов, увеличивающих сумму по строке 30.

- Сумма НДФЛ, отраженная в строчке 40, должна быть равна разнице между доходами и вычетами, умноженными на ставку (10-я строка), поделенную на 100

Если данные не сошлись, нужно проверить, не пропущены ли доходы, не указаны ли лишние вычеты, нет ли арифметических ошибок, например, в суммировании значений. Необходимо уточнить, правильно ли исчислена база для конкретной ставки.

- Сумма налога, отраженная в 40-й строке, должна быть меньше фиксированных платежей (50-я строка)

Если получается обратное, проверьте, не вычли ли вы из суммы НДФЛ лишние фиксированные платежи за иностранцев-патентников, правильно ли рассчитана налоговая база: корректность выбранной ставки, полноту учета совокупных доходов персонала.

- Удержанный НДФЛ (70-я строка), уменьшенный на возвращенный (90-я строчка) не может быть больше перечисленного в государственную казну

Если это соотношение нарушено, необходимо проверить правильность расчета удержанного налога, корректность отражения возвращенного (отсутствие лишних сумм в формуле). Следует уточнить, в полном ли объеме обязательства налогового агента выплачены в бюджет.

- Дата, указанная в 120-й строке, должна соответствовать прописанным в законодательстве срокам уплаты НДФЛ

Если наблюдаются разночтения, возможно два варианта: бухгалтер допустил техническую ошибку, указав не ту дату, или подоходный налог был перечислен в бюджет позже, чем того требует НК РФ.

Проверка формы 6-НДФЛ на наличие междокументных ошибок

Проверяя правильность заполнения 6-НДФЛ, налоговики не ограничиваются изучением соотношений между показателями граф внутри документа.

Они сопоставляют величины со значениями, указанными в других отчетных формах: 2-НДФЛ (с признаком1) и приложении к декларации по налогу на прибыль.

При выявлении ошибок у бухгалтера запросят уточнения или дополнительные документы. Чтобы избежать хлопот, можно произвести контроль самостоятельно.

Нужно акцентировать внимание на следующем:

- Значение в 20-й строчке 6-НДФЛ должно равняться сумме доходов персонала во всех справках 2-НДФЛ по аналогичной ставке

Если равенство не достигнуто, нужно проверить полноту отражения доходов сотрудников в форме: добавить недостающее, удалить лишнее. При необходимости следует представить налоговикам новый отчет с уточнениями.

- Значение 25-й строки проверяемой формы должно быть равняться дивидендов, отраженных в 2-НДФЛ или в приложении к декларации по налогу на прибыль

Если равенства нет, отдельные дивидендные выплаты были задвоены или пропущены. Нужно найти недочеты и сдать исправленную форму.

- Показатель по 40-й строке ежеквартального отчета по выбранной ставке должен быть равен общей рассчитанной сумме налога по всем справкам 2-НДФЛ

Если равенство не достигается, необходимо проверить правильность формулы исчисления налоговой базы для конкретной ставки, полноту отражения доходов и вычетов, наличие «лишних» величин, присутствие в расчетах ошибок, в том числе арифметических.

- Количество работников, получавших доходы в отчетном периоде (строка 60), должно совпадать с числом справок 2-НДФЛ, переданных в НДФЛ

Если имеют место разночтения, нужно проверить, верно ли рассчитано число сотрудников, нет ли пропусков и дублей.

- Значение в 80-й строчке проверяемой формы должно совпадать с суммой показателей неудержанного налога, отраженного в справках 2-НДФЛ, переданных по организации

В случае нарушения равенства, нужно проверить точность указания сумм подоходного налога, не удержанного на правомерных основаниях, во всех отчетных формах.

Бухгалтеру, составляющему отчетность, нужно проявлять бдительность: ФНС регулярно готовит официальные письма, в которых приводятся новые контрольные соотношения для формы 6-НДФЛ. Знание актуальных положений законодательства, желание и готовность проверить свою работу спасают от ненужных хлопот впоследствии и санкций со стороны фискальных органов.

Источник: https://raszp.ru/nalogi/ndfl/kak-proverit-formu-6-ndfl.html

Новые контрольные соотношения для формы 6-НДФЛ

ПодробностиКатегория: Подборки из журналов бухгалтеруОпубликовано: 18.03.2016 21:00

Источник: http://www.buhgalteria.ru/rubric/uchetiottchetnost

Форма 6-НДФЛ – это расчет суммы налога на доходы физических лиц, исчисленных и удержанных налоговым агентом. Форма введена в действие начиная с отчетности за I квартал 2016 года.

Ее составляют в целом по организации с учетом всех получателей доходов, кроме тех, кому выплачивали только доходы (п. 1 ст. 80, подп. 1 п. 1 ст. 227, подп. 2 п. 1 ст. 228, п. 2 ст.

230 НК РФ):

- доходы по договорам купли-продажи;

- доходы по договорам, заключенным с ними как с предпринимателями.

Ошибаться при заполнении расчета опасно.

Если в нем выявятся неточности (недостоверные сведения), то налоговая инспекция оштрафует организацию на 500 рублей за каждый документ (п. 1 ст. 126.1 НК РФ). Тем лучше, что ФНС России обнародовала контрольные соотношения. Теперь можно более тщательно проверить форму 6-НДФЛ перед представлением ее по назначению.

Внутридокументарные соотношения

Связи показателей внутри формы установлены только для титульного листа и раздела 1. В разделе 1 сравнивать нужно:

- строки внутри блока, заполняемого по каждой налоговой ставке (строки с 010 по 050);

- строки блока, заполняемого по каждой налоговой ставке (строки с 010 по 050) со строкой блока “Итого по всем ставкам”, заполняемого один раз.

Для наглядности пояснения к соотношениям представлены в таблице 1.

Таблица 1

Внутридокументарные контрольные соотношения в расчете по форме 6-НДФЛ

| Контрольное равенство | Пояснение к равенству |

| Титульный лист | |

| Число в поле “Дата представления расчета” не выходит за пределы срока представления формы 6-НДФЛ) | Расчет представляется по месту учета организации в следующие сроки (абз. 2 п. 2 ст. 230 НК РФ): – за I квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за соответствующим периодом; – за год – не позднее 1 апреля следующего года. Ошибка – титульный лист датирован позднее последнего дня срока представления расчета. Последствия – штраф в размере 1000 рублей за каждый полный или неполный месяц со дня, установленного для представления расчета (п. 1.2 ст. 126 НК РФ). |

| Раздел 1 | |

| Число в строке 020 (сумма начисленного дохода) не меньше, чем в строке 030 (сумма налоговых вычетов) | Налоговые вычеты подразделяются на: – стандартные; – социальные; – инвестиционные; – профессиональные. Вычеты предоставляются только по доходу, облагаемому по ставке 13 процентов на основании пункта 1 статьи 224 Налогового кодекса РФ. Ошибка – общая сумма предоставленных налоговых вычетов (строка 030) не может превышать сумму налогооблагаемого дохода с учетом НДФЛ (строка 020). Справедливости ради следует отметить, что в Налоговом кодексе РФ данное правило прописано только в отношении полного налогового периода, равного календарному году (абз. 3 п. 3 ст. 210 НК РФ). Последствия: – налоговая инспекция направит письменное уведомление организации о выявленных ошибках, противоречиях, несоответствиях с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок; – если будет установлен факт налогового правонарушения, инспекция составит акт проверки. |

| Строка 040 (сумма исчисленного налога) не меньше суммы налога, рассчитанного по данным строк 020 (сумма начисленного дохода), 030 (сумма налоговых вычетов), 010 (ставка налога) | Сумма НДФЛ определяется как соответствующая налоговой ставке процентная доля налоговой базы (п. п. 1, 2 ст. 225 НК РФ). Для формы 6-НДФЛ формула расчета налога имеет вид: (строка 020 – строка 030) : 100 × строку 010 Ошибка – полученный результат не может превышать сумму, указанную в строке 040. Последствия – те же. |

| Строка 050 (сумма фиксированного авансового платежа) не больше строки 040 (сумма исчисленного налога) | Соотношение действует для иностранных граждан, работающих в РФ на основании патента Такие лица до начала срока патента уплачивают фиксированный авансовый платеж, который затем работодатель (налоговый агент) засчитывает в счет уплаты НДФЛ с их доходов (подп. 2 п. 1, п. п. 4, 6 ст. 227.1 НК РФ). Ошибка – сумма фиксированного авансового платежа (строка 050) зачтена сверх суммы исчисленного организацией налога в доходов (строка 040). Следует отметить, что в Налоговом кодексе РФ данное ограничение установлено только на полный календарный год (п. 7 ст. 227.1 НК РФ). Последствия – те же. |

| Строка 070 (сумма удержанного налога) равна сумме всех строк 040 (сумма исчисленного налога) | При применении к доходам физического лица различных налоговых ставок (13%, 30% и т. д.) организации следует отдельно заполнить для каждой налоговой ставки блок строк с 010 по 050. А блок “Итого по всем ставкам”, включающий строки с 060 по 090, заполняют один раз. Ошибка – сумма удержанного НДФЛ (строка 070) не равна суммам исчисленного налога по всем примененным ставкам (строки 040). Последствия – те же. |

Междокументарные соотношения с формой 2-НДФЛ

Междокументарные соотношения со справкой о доходах физического лица по форме 2-НДФЛ применяются только к годовой форме 6-НДФЛ. Ведь справка предоставляется только по истечении календарного года (абз. 2 п. 2 ст. 230 НК РФ). При этом справка сравнима, если в ней поле “Признак” имеет значение “1”. Для удобства соотношения с формой 2-НДФЛ представлены в таблице 2.

Таблица 2

Контрольные соотношения расчета по форме 6-НДФЛ со справкой по форме 2-НДФЛ

| Контрольное равенство | Пояснение к равенству |

| Строка 020 (сумма начисленного дохода) по каждой ставке (строка 010) равна сумме строк “Общая сумма дохода” форм 2-НДФЛ с признаком “1” по соответствующей налоговой ставке | Сумма дохода, облагаемого по соответствующей ставке, отражается и в строке 020 формы 6-НДФЛ, и в разделе 5 формы 2-НДФЛ. Такие показатели форм должны совпадать. Ошибка – при несовпадении показателей получается, что в одном из документов представлены недостоверные сведения. Последствия: – налоговая инспекция направит письменное уведомление организации о выявленных ошибках, противоречиях, несоответствиях с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок; – если будет установлен факт налогового правонарушения, инспекция составит акт проверки. |

| Строка 025 (сумма начисленного дохода в виде дивидендов) равна общей сумме такого дохода по всем справкам 2-НДФЛ с признаком “1” | Доходы в виде дивидендов имеют в форме 2-НДФЛ код 1010. Эти суммы отражают в разделе 3 формы 2-НДФЛ и в строке 025 формы 6-НДФЛ. Показатели форм должны совпадать. Ошибка – при несовпадении показателей получается, что в одном из документов представлены недостоверные сведения. Последствия – те же. |

| Строка 040 (сумма исчисленного налога) по каждой ставке (строка 010) равна сумме строк “Сумма налога исчисленная” форм 2-НДФЛ с признаком “1” по соответствующей налоговой ставке | Сумму исчисленного налога отражают в разделе 5 формы 2-НДФЛ (по каждому физическому лицу) и в строке 040 формы 6-НДФЛ (в целом по организации). Показатели форм должны совпадать. Ошибка – при несовпадении показателей сумма НДФЛ может быть искажена. Последствия – те же. |

| Строка 080 (сумма налога, не удержанного налоговым агентом) равна общей сумме строк “Сумма налога, не удержанная налоговым агентом” по всем справкам 2-НДФЛ с признаком “1” | Сумму не удержанного налога отражают в разделе 5 формы 2-НДФЛ (по каждому физическому лицу) и в строке 080 формы 6-НДФЛ (в целом по организации). Показатели форм должны совпадать. Ошибка – при несовпадении показателей сумма не удержанного налога может быть искажена. Последствия – те же. |

| Строка 060 (количество физических лиц, получивших доход) равна общему количеству справок 2-НДФЛ с признаком “1” | Так как сопоставление происходит по итогам года, у организации к этому моменту должны быть справки 2-НДФЛ по всем лицам, получившим доход. Ошибка – при несовпадении показателей может быть искажено количество получателей дохода или не по всем из них составлены справки 2-НДФЛ. Последствия – те же. |

Остальные междокументарные соотношения

Соотношения с показателями декларации по налогу на прибыль касаются только организаций – налоговых агентов по доходам физических лиц от операций с ценными бумагами с финансовыми инструментами срочных сделок, а также при осуществлении выплат по ценным бумагам российских эмитентов (ст. 226.1 НК РФ).

Такие организации заполняют Приложение № 2 к декларации по налогу на прибыль. В целом соотношения аналогичны перечисленным в таблице 1 (стр. 53). Сравнению подлежат показатели:

- общая сумма дохода;

- сумма дохода в виде дивидендов;

- сумма налога исчисленная;

- сумма налога, не удержанная налоговым агентом.

Установлены также соотношения показателей формы 6-НДФЛ с карточкой расчетов налогового агента с бюджетом и с журналом “Патент для иностранных граждан”.

Этот журнал ведут налоговые инспекции по месту постановки на учет организаций, в которых работают иностранцы, получившие патент (п. 2 Приложения № 1 к приказу ФНС России от 19.11.2015 № ММВ-7-11/531@ “О создании Журнала “Патент для иностранных граждан”).

Эксперт “НА” А.С.Дегтяренко

Источник: https://otchetonline.ru/art/buh/54004-novye-kontrol-nye-sootnosheniya-dlya-formy-6-ndfl.html

Контрольные соотношения 6-НДФЛ: как проверяет декларации налоговая

Независимо от опыта в заполнении налоговых отчетности, риск введения некорректной информации присутствует всегда. Именно поэтому для снижения риска получения штрафа или отправки пояснительной документации применяются контрольные соотношения 6-НДФЛ.

Таблица контрольных соотношений в 6-НДФЛ и 2-НДФЛ

| Строка 6-НДФЛ | 2-НДФЛ | |

| 020 «Сумма начисленного дохода» | = | Сумме строк «Общая сумма дохода» справок 2-НДФЛ по всем сотрудникам |

| 025 — «В том числе сумма начисленного дохода в виде дивидендов» | = | Сумме дохода в виде дивидендов справок 2-НДФЛ по всем сотрудникам |

| 040 «Сумма исчисленного налога» (по соответствующей ставке, отраженной в строке 010) | = | Сумме строк «Сумма налога исчисленная» по соответствующей ставке налога справок 2-НДФЛ по всем сотрудникам |

| 080 «Сумма налога, не удержанная налоговым агентом» | = | Сумме строк «Сумма налога, не удержанная налоговым агентом» справок 2-НДФЛ по всем сотрудникам |

| 060 «Количество физических лиц, получивших доход» | = | Общему количество справок 2-НДФЛ |

Что еще проверяется налоговой

Для проверки отчетности в первой группе помимо логической проверки также применяется контрольные соотношения. Процесс начинается с даты, в которую была передана отчетность: соответствует ли она установленным срокам или была предоставлена позднее? При обнаружении даже малейшей задержки на предприятие будет составлен акт о нарушении.

После проверки даты процесс переходит на 020 строку отчета, где указаны суммы доходов. Стоит помнить, что в 030 строке сумма должна быть менее суммы, указанной в 020 строке. В случае если в 020 строке сумма указана меньше, чем в 030 строке, значит, предоставленные в отчете вычеты необоснованно завышены.

Сумма в строке 010 должна соответствовать получаемой разнице при вычете из строки 020 суммы из 030 строки. Максимальное допустимое отклонение для одного физ. лица составляет 1 руб. Проверяется налоговиками и строка 040.

Внесенная в нее сумма должна превышать занесенный по нему в строке 050 фиксированный аванс.

Подвергаются сверке и сведения об объеме платежей, осуществленных в бюджет, и дат, когда осуществлялось фактическое перечисление налога.

Также подробное видео о том, как будут проверять документацию контролирующие органы:

Особенности отчета 6-НДФЛ

Форма имеет особенные черты, отличающие ее от других видов налогов, изымаемых из физических лиц. Во-первых, данный вид отчета подлежит оформлению каждый квартал.

При этом определенная часть информации в нее заносится нарастающим итогом. В случае наличия у компании филиалов на них происходит формирование сведений в отдельных отчетах.

В 6-НДФЛ указывается обобщенная информация по доходу всех сотрудников компании.

Чаще всего именно в этом отчете встречаются суммы, плавно переходящие из прошлого отчетного периода в следующий отчет. Это связано с выплатой зарплаты, осуществляемой после завершения месяца, за который она была начислена.

Таким образом, начисленный доход переносится на следующий месяц, тем самым создавая определенные разрывы в датах, когда должны быть произведены вычеты налога и фактическая выдача дохода.

Особенно существенными разрывы в датах становятся при выпадании первых дней нового месяца на выходные.

Отличает от других видов отчетности 6-НДФЛ и то, что заносящиеся в нее данные впоследствии могут быть сравнены с информацией, присутствующей в другой отчетности, в которой также отражены сведения о доходах физ. лиц.

По каким ошибкам может быть выписан штраф

Заносимые в отчет суммы и даты их поступления в первых трех пунктах проверяются ИНФС лишь в случае осуществления выездной проверки. Но это не означает, что за правильностью заполнения отчетности в этих пунктах можно не следить.

Наоборот, в первую очередь следует позаботиться о создании специальной системы внутреннего контроля, способной в автоматическом режиме осуществлять проверку документов на корректность вносимых данных и при обнаружении несоответствий подвергать их исправлению.

Если заранее об этом не позаботиться, то выявленные впоследствии налоговиками ошибочные данные могут привести к доначислению налога, а также дополнительному наказанию в виде пени и штрафа.

В худшем случае компанию могут ожидать и более серьезные санкции за предоставление недостоверной информации.

С мерами наказаний, применяемыми в случае обнаружения грубых ошибок в отчете, можно ознакомиться в параграфе 1 ст. 126.1 НК.

Все передаваемые налоговикам отчеты проходят обязательную проверку в ИФНС логически. Помимо этого, все годовые отчеты впоследствии подвергаются дополнительной сверке с информацией, указанной в справках 2-НДФЛ, а также в декларации со сведениями о прибыли.

Для логической проверки предоставляемых в ФНС текущих отчетностей используется специальный документ, в котором прописаны все контрольные соотношения. В контрольном документе они разделены на 4 группы, обладают особенными номерами и комментариями, позволяющими быстро обнаруживать в текущих отчетностях возможные нарушения и поиски их решения.

В числе действий, которые совершаются налоговиками, выявившими какие-либо нарушения в отчете, присутствуют и такие, как:

- Отправка запроса физлицу с требованием предоставления пояснительного документа, объясняющего выявленное противоречие сведений в отчете.

- Если предоставленный пояснительный документ не смог удовлетворить интерес проверяющего, то составляется акт о нарушении.

В действительности всем, кто обязан регулярно заполнять и предоставлять 6-НДФЛ, контрольное соотношение дает возможность проверить отчет самостоятельно, тем самым снизив риск увеличения интереса налоговых служб к компании. Также эти соотносительные документы позволяют их составителям увязать к ним присутствующую в других видах отчетностей информацию.

Зная, как налоговая проверяет 6-НДФЛ, каждое физ. лицо сможет лично перед отправкой отчета проверить самые щекотливые места документа. Вовремя выявленные ошибки и несоответствия помогут избежать штрафов и иных санкций.

Источник: https://saldovka.com/nalogi-yur-lits/6-ndfl/kak-nalogovaya-proveryaet-6-ndfl-kontrolnyie-sootnosheniya.html