Особенности налогового учета доходов

В данной статье расмотрены основы налогового учета доходов, порядок их признания, виды таких доходов и их классификация.

Доходы являются обязательным условием существования коммерческой организации. Полученные доходы прямо влияют на величину прибыли и сумму налога на прибыль. Учет доходов является одной из задач налогового учета.

В зависимости от учетной системы дается различное определение понятия «доход».

Так, ПБУ 9/99 предусматривает следующее определение: «Доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и/или погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества)».

Налоговое законодательство дает несколько иное определение: «Доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которую такую выгоду можно запросить».

Таким образом, главное отличие термина «доход» в бухгалтерском (финансовом) учете от термина «доход» в налоговом учете заключается в отсутствии связи дохода и капитала в налоговом учете, что делает его более широким. Это объясняется отсутствием необходимости использования в налоговых целях такого емкого экономического термина, как «капитал».

Отсутствие прямой связи «доход — капитал» в Налоговом кодексе потребовало от составителей прописать все возможные операции, результат которых является и не является доходом. Составить исчерпывающий перечень таких операций очень сложно. Результатом этого явилось отсутствие в Налоговом кодексе отдельных частных случаев.

В главе 25 «Налог на доходы организаций» приводится расшифровка показателей, включаемых в состав доходов для исчисления налога на прибыль. Так, в соответствии со ст.

248 НК РФ 3 к доходам относятся доходы от реализации и внереализационные доходы.

При этом доходами от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущества (включая ценные бумаги) и имущественных прав

В состав доходов от реализации могут быть включены доходы от сдачи имущества в аренду, если такая предпринимательская деятельность организации осуществляется систематически, то есть в течение года два и более раз. Однако доходы от участия в других организациях всегда учитываются в составе внереализационных расходов вне зависимости от частоты получения таких доходов.

Доходы, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу Центрального банка РФ на дату признания и учитываются в совокупности с доходами, выраженными в рублях.

В случае осуществления видов деятельности, по которым предусмотрен порядок налогообложения или установлена отличная от основной налоговая ставка, доходы от реализации определяются по видам деятельности.

Поскольку понятия «операционные доходы» в целях ведения налогового учета не предусмотрено, внереализационными доходами в налоговом учете признаются доходы, не относящиеся к доходам от реализации.

Часть доходов, относящаяся в бухгалтерском (финансовом) учете к операционным, для целей налогового учета признается в качестве доходов от реализации, часть — включается в состав внереализационных доходов.

В частности, в состав внереализационных доходов входят:

- доходы от долевого участия в других организациях;

- доходы от операций купли-продажи иностранной валюты;

- штрафы, доходы от пеней и иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба (полученные);

- доходы от сдачи имущества в аренду (субаренду);

- доходы от предоставления в пользование прав на результаты интеллектуальной деятельности

- проценты, полученные по договорам займа, кредита и другим подобным договорам;

- доходы в виде сумм восстановленных резервов;

- безвозмездно полученное имущество (работ, услуг) и имущественные права;

- доходы прошлых лет;

- положительная курсовая разница;

- доходы от ликвидации имущества;

- доходы от нецелевого использования средств и имущества, полученного на целевые нужды;

- кредиторская задолженность с истекшим сроком исковой давности;

- излишки товарно-материальных ценностей, выявленные в результате инвентаризации;

- другие доходы.

Налоговым законодательством предусмотрено два порядка признания доходов в налоговом учете: кассовый метод и метод начисления.

При этом методе начисление, признание доходов осуществляются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств (имущества или имущественных прав).

При методе начисления следует распределять доходы в том случае, если они относятся к нескольким отчетным (налоговым) периодам.

Метод начисления более широко применяется и признан для применения в бухгалтерском (финансовом) учете: «Метод начислений в учете позволяет отразить финансовые последствия возникающих фактов хозяйственной жизни в те периоды, когда эти факты имели место, а не тогда, когда получены или выплачены деньги»4. Российским законодательством по бухгалтерскому учету также основополагающим принципом признания доходов является «метод начисления», что следует из содержания п. 12 Положения по бухгалтерскому учету «Учет доходов» ПБУ 9/99.

Из вышесказанного следует, что если организация применяет метод начисления, то порядок признания доходов в налоговом учете соответствует бухгалтерскому учету, поэтому большинство данных о доходах может быть получено из регистров бухгалтерского (финансового) учета и дополнительные учетные регистры для целей налогообложения не потребуются.

Кассовый метод предполагает признание дохода в момент поступления денежных средств, то есть датой получения дохода является дата зачисления средств на расчетный счет или дата фактического поступления денег в кассу организации. Кассовый метод может быть использован налогоплательщиком, если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) без учета НДС не превысила

1 млн руб. за каждый квартал (ст. 273 НК РФ). Если в течение налогового периода показатель реализации превысил указанный лимит, организация обязана перейти на метод начисления с начала этого налогового периода. При использовании этого метода следует вести налоговый учет доходов от реализации в соответствующем регистре налогового учета.

Построение системы регистров налогового учета напрямую зависит от метода признания доходов для целей налогообложения: кассового метода или метода начисления.

При применении метода начисления регистрация записей в регистре налогового учета доходов от реализации осуществляется в соответствии с условиями договора, в момент перехода права собственности на товар.

Записи в регистре налогового учета осуществляются на основании первичных документов, регистрирующих факт продажи.

В случае применения кассового метода регистр налогового учета доходов может быть построен по принципу дублирования информации бухгалтерского (финансового) учета, однако должны быть добавлены графы для отражения документов по оплате. В графе «итого доходов для целей налогообложения» должна быть отражена сумма полученной оплаты в денежной и иной форме.

В Налоговом кодексе, помимо таких понятий, как «доходы от реализации», «внере-ализационые доходы», используется термин «доходы, не учитываемые для целей налогообложения». Необходимость использования этого термина также продиктована отказом от увязки «доходов» с «увеличением капитала» и необходимостью описания всех доходов простым перечислением возможных вариантов.

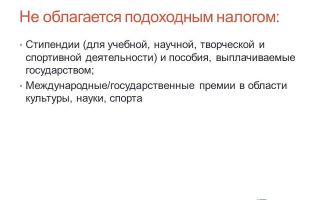

При определении налоговой базы не учитываются следующие виды доходов:

- имущество и/или имущественные права, работы и/или услуги, полученные от других лиц в порядке предварительной оплаты товаров (работ, услуг) налогоплательщиками, определяющим доходы и расходы по методу начисления;

- имущество и/или имущественные права, полученные в форме залога или задатка в качестве обеспечения обязательства;

- имущество и/или имущественные права, полученные в виде взносов (вкладов) в уставный (складочный) капитал (фонд) организации;

- первоначальные вклады участников хозяйственного общества или товарищества при ликвидации хозяйственного общества или товарищества;

- первоначальные вклады участников договора простого товарищества при выделении доли или разделе имущества; безвозмездная помощь, полученная в соответствии с законодательством РФ;

- средства, поступившие комиссионеру, агенту или иному поверенному по договору комиссии, агентскому договору или другому аналогичному договору в пользу комитента, принципала и (или) иного доверителя, за исключением сумм вознаграждений;

- средства, полученные по договорам кредита и займа, а также суммы, полученные в погашение заимствований; имущество, полученное российской организацией: а) от организации, владеющей не менее 50 % уставного (складочного) капитала принимающей организации; б) от организации, владеющей не менее 50 % уставного (складочного) капитала передающей организации; в) от физического лица, владеющего не менее 50 % уставного (складочного) капитала этой организации. Обязательным условием при этом является то, что имущество не должно передаваться третьим лицам в течение года;

- суммы превышения номинальной стоимости над ценой фактического приобретения организацией собственных акций (долей, паев);

- имущество, полученное в рамках целевого финансирования;

- иные специфические доходы, перечисленные в ст. 251 НК РФ.

Доходы, являясь одним из объектов налогового учета, должны быть признаны и классифицированы в соответствии с налоговым законодательством. Налоговый учет доходов строится на принципах рациональности.

Участок (фрагмент) системы налогового учета «налоговый учет доходов» является одним из примеров сходства правил бухгалтерского (финансового) и налогового учета. Данные о доходах, содержащиеся в регистрах бухгалтерского (финансового) учета, могут быть использованы как источник информации о доходах в налоговом учете.

Бухгалтеру необходимо эффективно использовать структуру субсчетов и аналитических счетов для выделения фрагментов (элементов), где правила бухгалтерского (финансового) и налогового учета различны.

Источник: https://novainfo.ru/article/13467

Налоговый учет доходов (1)

Сохрани ссылку в одной из сетей:

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ………………………………………………………………………3

1. Понятие и сущность налогового учета ………………………………………..4

1.1. Понятие налогового учёта……….…………………………..………………4

1.2. Регистры налогового учёта………………………………………….………..4

1.3. Принципы организации налогового учёта………………………………….5

2. Налоговый учет доходов………………………………………………………7

2.1. Налоговый учет доходов и расходов, связанных с производством и реализацией продукции………………………………………………………….7

-

Налоговый учет внереализованных доходов и расходов……………….9

ЗАКЛЮЧЕНИЕ………………………………………………………………….14

БИБЛИОГРАФИЧЕСКИЙ СПИСОК ………………………………………….15

ВВЕДЕНИЕ

Налоги – важнейшая форма аккумуляции бюджетом денежных средств. Без налогов нет бюджета, поддержание эластичности налоговой системы – непременное условие сбалансированности государственной казны.

Сущность налогообложения заключается в прямом изъятии государством определенной части валового общественного продукта в свою пользу для формирования бюджета, то есть централизованных финансовых ресурсов государства.

Связь бюджета и налогов имеет двухсторонний и неразрывный характер. Налоги как основной элемент доходов бюджета обеспечивают финансирование всей структуры и его расходных статей.

Роль налогов в формировании доходов государственного бюджета определяется показателями удельных весов:

— налоговых поступлений в общей сумме доходов бюджета;

— отдельной группы налогов (например, прямых или косвенных) в общей сумме доходов бюджета;

— конкретного налога (например, налога на прибыль организации) в общей сумме доходов бюджета;

— отдельной группы налогов в общей сумме налоговых поступлений;

— конкретного налога в общей сумме налоговых поступлений.

Эти показатели характеризуют значимость налогов в формировании доходов государственного бюджета в целом и налоговых поступлений в частности.

К числу наиболее сложных экономических проблем выдвинулась проблема формирования налоговых доходов, не допустить их уменьшения, поиск факторов, оказывающих влияние на них. Решение таких проблем имеет принципиальное научное и практическое значение для построения стабильной бюджетной и налоговой системы.

-

Понятие и сущность налогового учета.

1.1. Понятие налогового учёта

Налоговый учет — это система обобщения информации для определения налоговой базы на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК РФ (ст.313 НК РФ) 1.

Условно налоговый учёт по налогу на прибыль состоит из трёх основных элементов: учёт доходов, учёт расходов, учёт промежуточных расчётов2.

Данные налогового учета должны отражать: порядок формирования сумм доходов и расходов; порядок определения доли расходов, учитываемых для целей налогообложения в текущем налоговом (отчетном) периоде; сумму остатка расходов (убытков), подлежащую отнесению на расходы в следующих налоговых периодах; порядок формирования сумм создаваемых резервов; сумму задолженности по расчетам с бюджетом по налогу на прибыль.

Данные налогового учета не отражаются на счетах бухгалтерского учета (ст.314 НК РФ).

Согласно ст.313 НК РФ данные налогового учета подтверждаются: первичными учетными документами (включая справку бухгалтера); аналитическими регистрами налогового учета; расчетом налоговой базы.

1.2. Регистры налогового учёта

Аналитические регистры налогового учета представляют собой сводные формы систематизированных данных налогового учета за отчетный (налоговый) период. Регистры налогового учета ведутся в виде специальных форм на бумажных носителях, в электронном виде и (или) на любых машинных носителях.

Формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налогоплательщиком самостоятельно и устанавливаются приложениями к учетной политике организации для целей налогообложения.

НК РФ определяет обязательные реквизиты форм аналитических регистров налогового учета (ст.

313 НК РФ): наименование регистра; период (дата) составления; измерители операции в натуральном (если это возможно) и денежном выражении; наименование хозяйственной операции; подпись (расшифровка подписи) лица, ответственного за составление указанного регистра.

Информация об объектах налогового учета в аналитических регистрах формируется в хронологическом порядке, включая данные по операциям, результаты которых учитываются в нескольких отчетных периодах либо переносятся на ряд лет. Аналитический учет данных должен быть организован налогоплательщиком так, чтобы он раскрывал порядок формирования налоговой базы.

1.3. Принципы организации налогового учёта

В бухгалтерском учете правила ведения учета имущества, доходов и расходов регламентированы соответствующими Положениями по бухгалтерскому учёту и Планом счетов3 бухгалтерского учета финансово — хозяйственной деятельности организаций, при этом следует отметить, что для ведения налогового учета не установлены жесткие стандарты.

Налоговый кодекс РФ предоставляет налогоплательщику право самостоятельно разработать систему налогового учета в соответствии с его целью, которая состоит в формировании полной и достоверной информации о порядке учета для целей налогообложения хозяйственных операций и в обеспечении пользователей информацией для контроля правильности исчисления, полноты и своевременности уплаты в бюджет налога.

Возможны два варианта ведения налогового учета: 1) создание автономной системы налогового учета, не связанной с бухгалтерским учетом. При этом каждая хозяйственная операция отражается в соответствующем регистре налогового учета.

Использование такой системы налогового учета приведет к значительному увеличению расходов на ведение учета, поскольку одни и те же операции будут фиксироваться дважды: в налоговом и бухгалтерском учете; 2)создание системы налогового учета на основе данных бухгалтерского учета.

Последний способ ведения налогового учета менее трудоемок и в силу этого более целесообразен для применения. Он согласуется с нормами ст.313 НК РФ. Данная статья устанавливает, что исчисление налоговой базы по итогам каждого отчетного (налогового) периода производится на основе данных налогового учета, если гл.

25 НК РФ предусмотрен порядок группировки и учета объектов и хозяйственных операций для целей налогообложения, отличный от порядка, установленного правилами бухгалтерского учета.

Отсюда можно сделать вывод, что в тех случаях, когда правила бухгалтерского и налогового учета совпадают, исчисление налоговой базы можно проводить на основе данных бухгалтерского учета.

При разработке системы налогового учета, основанной на данных бухгалтерского учета, необходимо: определить объекты учета, по которым правила бухгалтерского учета совпадают с правилами налогового учета, и объекты учета, по которым правила бухгалтерского и налогового учета различны; разработать порядок использования данных бухгалтерского учета для целей налогового учета (введение соответствующих субсчетов, ведение аналитического учета); разработать формы аналитических регистров налогового учета; определить объекты раздельного налогового учета (для налогоплательщиков, применяющих специальные налоговые режимы, и в других случаях, предусмотренных НК РФ).

2. Налоговый учет доходов

2.1. Налоговый учет доходов и расходов, связанных с производством и реализацией продукции.

Доходы от реализации определяются по видам деятельности в случае, если для данного вида деятельности предусмотрен иной порядок налогообложения, применяется иная ставка налога, либо предусмотрен иной отличный от общего порядок учета прибыли и убытка, полученного от данного вида деятельности4.

Сумма выручки от реализации определяется как доход от реализации, которым признается выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав, с учетом положений доходов, не учитываемых при определении налоговой базы на дату признания доходов и расходов в соответствии с выбранным налогоплательщиком методом признания доходов и расходов для целей налогообложения.

В случае если цена реализуемого товара (работ, услуг), имущественных прав выражена в валюте иностранного государства, сумма выручки от реализации пересчитывается в рубли на дату реализации.

В случае, если цена реализуемого товара (работ, услуг), имущественных прав выражена в условных единицах, то сумма выручки от реализации пересчитывается в рубли по курсу, установленному Центральным банком Российской Федерации на дату реализации. При этом возникшие суммовые разницы включаются в состав внереализационных доходов (расходов) в зависимости от возникшей разницы.

В случае если реализация производится через комиссионера, то налогоплательщик-комитент определяет сумму выручки от реализации на дату реализации на основании извещения комиссионера о реализации, принадлежащего комитенту имущества (имущественных прав). При этом комиссионер обязан в течение трех дней с момента окончания отчетного периода, в котором произошла такая реализация, известить комитента о дате реализации принадлежавшего ему имущества.

Если при реализации расчеты производятся на условиях предоставления товарного кредита, то сумма выручки определяется также на дату реализации и включает в себя сумму процентов, начисленных за период от момента отгрузки до момента перехода права собственности на товары.

Проценты, начисленные за пользование товарным кредитом с момента перехода права собственности на товары до момента полного расчета по обязательствам, включаются в состав внереализационных доходов.

По производствам с длительным (более одного налогового периода) технологическим циклом в случае, если условиями заключенных договоров не предусмотрена поэтапная сдача работ (услуг), доход от реализации указанных работ (услуг) распределяется налогоплательщиком самостоятельно с учетом принципа равномерности признания дохода на основании данных учета. При этом принципы и методы, в соответствии с которыми распределяется доход от реализации, должны быть утверждены налогоплательщиком в учетной политике для целей налогообложения.

Расходы, связанные с производством и реализацией, включают в себя:

1) расходы, связанные с изготовлением (производством), хранением и доставкой товаров, выполнением работ, оказанием услуг, приобретением и (или) реализацией товаров (работ, услуг, имущественных прав);

2) расходы на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправном (актуальном) состоянии;

3) расходы на освоение природных ресурсов;

Источник: http://works.doklad.ru/view/t0B_MgtH1gk.html

Особенности ведения налогового учета доходов

Отправить на почту

Особенности налогового учета доходов вызывают много вопросов у бухгалтеров. Налоговый учет доходов имеет отличия от бухгалтерского, которые обусловлены, в первую очередь, различием задач, решаемых двумя видами учета.

Задачи налогового учета доходов

Налоговый учет доходов можно рассмотреть с позиции трех основополагающих тезисов:

- Какие задачи стоят у налогового учета доходов.

- Какими законами и нормативными документами необходимо руководствоваться для организации учета.

- Классификация доходов (от реализации и внереализационных) в налоговом учете и порядок их признания.

Доходы — это главная положительная статья в деятельности любого предприятия. Этот показатель в первую очередь интересен топ-менеджерам и управленцам, а также контролирующим органам. В соответствии с законодательством любой хозсубъект обязан вести налоговый учет, главной задачей которого является определение налогооблагаемой базы для корректного расчета налогов.

Регламентирующие Знормативные акты

Бухгалтер, занимающийся налоговым учетом доходов, должен руководствоваться:

- Налоговым кодексом РФ (ст. 248-251);

- приказом Минфина РФ от 06.05.1999 № 32н «Об утверждении Положения по бухгалтерскому учету “Доходы организации” ПБУ 9/99»;

- федеральными законами.

Кроме того, следует принимать во внимание позицию контролирующих ведомств, изложенную в письмах ФНС и Минфина.

Классификация доходов в налоговом учете

В соответствии с НК РФ доходы делятся:

- на доходы от реализации товаров, работ или услуг и имущественных прав (ст. 249 НК РФ);

- внереализационные доходы (ст. 250 НК РФ).

Доходы от реализации — это выручка от реализации, как в денежной, так и в натуральной форме. Корректно оформленные первичные документы, в которых отражена выручка, будут основанием для признания ее в качестве доходов в налоговом учете.

Предприятие кроме основной деятельности может осуществлять и прочую и получать доходы, которые называются внереализационными. В ст. 250 НК РФ приведено 25 видов таких доходов. Самые распространенные из них:

- Курсовые разницы, образовавшиеся в результате операций с валютой.

- Доход, полученный от участия в деятельности другой организации.

- Выставленные санкции, признанные должником организации.

ВАЖНО! Если суммы штрафных санкций не признаны должником и не потребованы кредитором через суд, они не будут считаться доходом. Датой получения дохода в данном случае признается дата признания санкций должником либо дата вступления в законную силу решения суда (подп. 4 п. 4 ст. 271 НК РФ).

- Проценты, полученные по банковским договорам, ценным бумагам и проч. (например, по депозитным вкладам).

- Излишки, выявленные после проведения инвентаризации.

- Суммы, полученные после продажи демонтированного имущества, материалов.

- Прочие суммы: от списанной кредиторской задолженности, восстановленных резервов, доходы прошлых лет, полученное безвозмездно имущество, товары, работы, услуги и др.

О «неосновных» доходах в бухучете читайте в статье «Что является прочими доходами в бухгалтерском учете?»

Не все поступления признаются доходами в налоговом учете (ст. 251 НК) — в этом состоит, пожалуй, главная особенность налогового учета доходов. Не считаются доходом:

- полученные банковские кредиты и займы,

- полученные авансы,

- вклады в уставный капитал,

- переданное имущество по агентским договорам,

- иные хозяйственные события в соответствии со ст. 251 НК РФ.

Бухгалтерский учет предполагает вести сплошное отражение всех хозяйственных операций. Объектами же налогового учета доходов являются только те статьи, которые предполагают получение прибыли в настоящем или будущем периоде.

ВАЖНО! Сегодня практически каждое предприятие ведет свой учет с помощью бухгалтерских программ, которые содержат не только бухгалтерские счета, но и счета налогового учета. Это в значительной степени облегчает работу бухгалтера по ведению налогового учета доходов и расходов.

Кроме перечня доходов, которые можно учесть в налоговом учете, необходимо знать и даты их признания — данному вопросу посвящены ст. 271 и 272 НК РФ. Доходы, которые в соответствии с НК РФ можно учесть в налогооблагаемой базе, должны быть отражены в налоговых регистрах.

Итоги

Особенности налогового учета доходов связаны с тем, что в нем, в отличие от бухгалтерского, учитываются не все доходы. Для правильного расчета налогов необходимо знать перечень «разрешенных» НК РФ доходов, а также даты их признания. Доходы должны быть отражены в налоговых регистрах.

Узнавайте первыми о важных налоговых изменениях

Источник: http://nanalog.ru/osobennosti-vedeniya-nalogovogo-ucheta-dohodov/

Статья 330 НК РФ. Особенности ведения налогового учета доходов и расходов страховых организаций

СТ 330 НК РФ.

Налогоплательщики — страховые организации ведут налоговый учет доходов (расходов), полученных (понесенных) по договорам страхования, сострахования, перестрахования, по

заключенным договорам, по видам страхования.

Доходы налогоплательщика в виде всей суммы страхового взноса, причитающейся к получению, признаются на дату возникновения ответственности налогоплательщика перед страхователем по заключенному договору, вытекающей из условий договоров страхования, сострахования, перестрахования, вне зависимости от порядка уплаты страхового взноса, указанного в соответствующем договоре (за исключением договоров страхования жизни и пенсионного страхования). По договорам страхования жизни и пенсионного страхования доход в виде части страхового взноса признается в момент возникновения у налогоплательщика права на получение очередного страхового взноса в соответствии с условиями указанных договоров. Налогоплательщик в порядке и на условиях, которые установлены законодательством Российской Федерации, образует страховые резервы. Налогоплательщики отражают изменение

размеров страховых резервов по видам страхования.

Страховые выплаты по договору, подлежащие выплате в соответствии с условиями указанного договора, включаются в состав расходов на дату возникновения у налогоплательщика обязательства по выплате страхового возмещения в пользу страхователя либо застрахованных лиц (при страховании ответственности — выгодоприобретателя) по фактически наступившему страховому случаю, выраженного в абсолютной денежной сумме, которая должна быть рассчитана в соответствии с законодательством Российской Федерации и правилами страхования. Доход (расход) в виде сумм возмещений доли страховых выплат признается на дату возникновения обязательства у перестраховщика по оплате перестрахователю по фактически наступившему страховому случаю, выраженному в абсолютной денежной сумме, согласно условиям договора перестрахования. Суммы возмещений, причитающиеся налогоплательщику в результате удовлетворения регрессных исков либо признанные виновными лицами, признаются доходом: на дату вступления в законную силу решения суда; на дату письменного обязательства виновного лица по возмещению причиненных убытков. При этом доля указанных сумм, подлежащих возмещению перестраховщикам от перестрахователя, включается в доходы (расходы) перестрахователя и перестраховщика соответственно, в момент, установленный для указанных налогоплательщиков в соответствии с

настоящей статьей.

Налогоплательщик ведет учет страховых премий (взносов) по договорам сострахования в части, приходящейся на долю налогоплательщика в соответствии с условиями этих договоров.

Доход налогоплательщика, осуществляющего обязательное медицинское страхование, в виде средств, полученных от территориальных фондов обязательного медицинского страхования, признается на дату перечисления указанных средств, определенную договором финансирования, в размере, определяемом исходя из порядка финансирования, указанного в таком договоре.

Страховые выплаты по договору обязательного страхования гражданской ответственности владельцев транспортных средств, осуществленные от имени налогоплательщика — страховой организации другим страховщиком — участником соглашения о прямом возмещении убытков в соответствии с законодательством Российской Федерации об обязательном страховании гражданской ответственности владельцев транспортных средств, включаются в состав расходов на дату поступления от страховщика, осуществившего прямое возмещение убытков, требования об

оплате возмещенного им вреда потерпевшему.

Признание доходов, указанных в подпунктах 11.1 и 11.2 пункта 2 статьи 293 настоящего Кодекса, и расходов, указанных в подпунктах 9.1 и 9.

2 пункта 2 статьи 294 настоящего Кодекса, осуществляется в случае, если исполнение обязательств между страховщиками по соглашению о прямом возмещении убытков осуществляется исходя из числа удовлетворенных требований в течение отчетного периода и средних сумм страховых выплат.

Определение указанных доходов и расходов осуществляется по итогам каждого отчетного периода путем сопоставления совокупных сумм накопленных положительных и отрицательных разниц, возникших в результате осуществления расчетов с каждым отдельным страховщиком.

При этом учитываются только те операции по прямому возмещению убытков, по которым завершены расчеты на конец отчетного (налогового) периода: у страховщика, застраховавшего гражданскую ответственность потерпевшего, при условиях, что выплата потерпевшему осуществлена и получено ее возмещение в размере средней суммы страховой выплаты от страховщика, застраховавшего гражданскую ответственность лица, причинившего вред; у страховщика, застраховавшего гражданскую ответственность лица, причинившего вред, при условиях, что страховая выплата, осуществленная страховщиком, застраховавшим гражданскую ответственность потерпевшего, признана расходом и осуществлено ее возмещение в размере средней

суммы страховой выплаты.

Операции по прямому возмещению убытков, по которым расчеты не завершены, учитываются в следующем отчетном (налоговом) периоде.

Особенности, предусмотренные положениями частей первой — седьмой настоящей статьи, распространяются на налоговый учет доходов и расходов организации, осуществляющей деятельность по страхованию экспортных кредитов и инвестиций от предпринимательских и (или) политических рисков в соответствии с Федеральным законом от 17 мая 2007 года N 82-ФЗ «О банке

развития».

Комментарий к Ст. 330 Налогового кодекса

Согласно Приказу Минфина России от 04.09.

2001 N 69н «Об особенностях применения страховыми организациями Плана счетов бухгалтерского учета финансово-хозяйственной деятельности и Инструкции по его применению» счет 22 предназначен для обобщения страховой организацией информации о страховых выплатах за отчетный период в связи с наступлением страхового случая по договорам страхования, сострахования и перестрахования и носит исключительно информативный характер, позволяющий организации проследить фактическое движение денежных средств.

По окончании отчетного периода сальдо счета 22 подлежит списанию в дебет счета 99 «Прибыли и убытки».

В соответствии со статьей 330 НК РФ налогоплательщик в порядке и на условиях, которые установлены законодательством, образует страховые резервы. Налогоплательщики отражают изменение размеров страховых резервов по видам страхования.

Источник: http://www.NalKod.ru/statia330

НАЛОГ. СТАВКИ ПО НАЛОГУ НА ПРИБЫЛЬ. ПОРЯДОК ИСЧИСЛЕНИЯ НАЛОГА И СРОКИ УПЛАТЫ. ОСОБЕННОСТИ ВЕДЕНИЯ НАЛОГОВОГО УЧЕТА ДОХОДОВ И РАСХОДОВ

⇐ ПредыдущаяСтр 15 из 16Следующая ⇒

(см. текст в предыдущей редакции)

Налоговая ставка по налогу на прибыль устанавливается в размере 20%, их них(см. текст в предыдущей редакции)

2% зачисляется в федеральный бюджет; (см. текст в предыдущей редакции)

18%, зачисляется в бюджеты субъек-в РФ. (см. текст в предыдущей редакции)

Ставка налога на прибыль, подлежащего зачислению в бюджеты субъектов РФ, может быть понижена для отдельных категорий налогоплательщиков. При этом указанная налоговая ставка не может быть ниже 13,5 %. Ставка 0% применяется организациями, осуществляющими образовательную и (или) медицинскую деятельность, ко всей налоговой базе, в течение всего налогового периода.

Налоговым периодом по налогу признается календарный год, о

тчетными периодами — первый квартал, полугодие и девять месяцев календарного года.

Налог определ-ся как соответствующая налог. ставке процентная доля налог-й базы(денежное выражение прибыли). Сумма налога по итогам налог. периода определяется налогоплат-ком самостоятельно.

По итогам каждого отчетного периода, налогоплат-ки исчисляют сумму авансового платежа, исходя из ставки налога и прибыли, подлежащей налогооблож-ю, рассчитанной нарастающим итогом с начала налог.

периода до окончания отчетного периода.(см. текст в предыдущей редакции)

(см. текст в предыдущей редакции)

Налог и авансовые платежи, подлежащие уплате по истечении налог. периода, уплачиваются не позднее срока, установленного для подачи налог. деклараций за соответствующий налог. период. (см. текст в предыдущей редакции)

Ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода, уплачиваются в срок не позднее 28-го числа каждого месяца этого отчетного периода. (см. текст в предыдущей редакции)

(см. текст в предыдущей редакции)

(см. текст в предыдущей редакции)

Налогоплат-ки обязаны по истечении каждого отчетного и налог. периода представлять в налог. органы по месту своего нахождения и месту нахождения каждого обособленного подразделения налог. декларации. (см. текст в предыдущей редакции)

(см. текст в предыдущей редакции)

Налог. декларации по итогам налог. периода представляются налогоплат-ками не позднее 28 марта года, следующего за истекшим налог. периодом.

На п/п налог. учет может вестись либо параллельно бух-му (в отдельных налог. регистрах), либо путем трансформации данных бух. учета в налоговый. Исчисление налогооблагаемой прибыли и налога ведется по данным налог. учета. Данные налог. и бух. учета не идентичны, что обусловлено различными методами ведения учета.

92. СИСТЕМА НАЛОГООЛ-Я ДЛЯ С/Х ТОВАРОПРОИЗВ-ЛЕЙ (ЕСХН): ПЛАТЕЛЬЩИКИ, ОБЪЕКТ НАЛОГООЛ-Я. ПОРЯДОК ОПРЕДЕЛЕНИЯ И ПРИЗНАНИЯ ДОХОДОВ И РАСХОДОВ. ИСЧИСЛЕНИЕ И УПЛАТА ЕСХН.

Организации и ИП, являющиеся с/х товаропроизв-лями вправе добровольно перейти на уплату ЕСХН(см. текст в предыдущей редакции) . Организации-плательщики ЕСХН освобож-ся от уплаты налога на прибыль организаций, налога на имущество организаций, НДС. ИП, (см. текст в предыдущей редакцииИП являющиеся налогоплат-ми ЕСХН, освобождаются от уплаты НДФЛ, налога на имущество физических лиц, НДС.

Налогоплательщиками ЕСХН признаются организации и ИП, являющиеся с/х товаропроизв-ми и перешедшие на уплату ЕСХН.

С/Х товаропроизводителями признаются организации и ИП, производящие с/х продукцию, осуществ-ие ее первич-ю и последующ-ю переработку и реализующие эту продукцию, при условии, если в общем доходе от реализации товаров (работ, услуг) таких организ-й и ИП доля дохода от реализации произведенной ими с/х продукции, включая продукцию ее первичной переработки, составляет не менее 70%.

Не вправе переходить на ЕСХН:организации и ИП, занимающиеся произв-вом подакцизных товаров; осущ-х предпринимательскую деят-сть в сфере игорного бизнеса; казенные, бюджетные учреждения, переведенные на ЕНВД.(см. текст в предыдущей редакции)

С/х товаропроизв-ли, изъявившие желание перейти на уплату ЕСХН подают заявление в период с 20 октября по 20 декабря года, предшествующего году, начиная с кот. с/х товаропроизв-ли переходят на ЕСХН. Вновь созданные с/х орган-ции вправе подать заявление в момент регистрации.

Объектом налогооблож-я признаются доходы, уменьш. на величину расходов.

Доходы подразделяются на доходы от реализации (выручка от реализации продукции) и внереализационные доходы (полож-ная курсовая разница; полученные штрафы, пени; арендная плата; безвозмездно полученное имущ-во; доходы прошлых лет, выявленные в отчетном периоде; ст-сть полученных материалов или иного им-ва при демонтаже, ликвидации ОС; и др.).

Налогоплат-ки уменьшают полученные ими доходы на следующие расходы:

1. расходы на приобретение, сооружение и изготовление ОС, НМА;(см. текст в предыдущей редакц

2. расходы на ремонт ОС;

3. материальные расходы (расходы на приобретение семян и посадочного материала, удобрений, кормов, медикаментов и др.);

4. расходы на ОТ, выплату компенсаций, пособий по временной нетрудоспособности(см. текст в предыдущей редакц

5. расходы на обязательное и добровольное страхование

6. суммы НДС по приобретенным и оплаченным налогоплат-ком товарам

2)

7. расходы на командировки;

8. расходы на бух-кие, аудиторские и юр-е услуги;

9. (см. текст в предыдущей редакции расходы на канцелярские товары;

10. расходы на почтовые, телефонные, телеграфные услуги и др.

Признание доходов и расходов налогоплательщика осуществляется в следующем порядке: 1) датой получения доходов признается день поступления ср-в на счета в банках или в кассу, получения др. им-ва (кассовый метод). 2) расходами налогоплательщика признаются затраты после их фактической оплаты.

Налог. базой признается денежное выражение доходов, уменьшенных на величину расходов. При определении налог. базы доходы и расходы определяются нарастающим итогом с начала нал. периода. Налогоплат-ки вправе уменьшить налог.

базу на сумму убытка, полученного по итогам предыдущих налог. периодов. Налоговая ставка устанавливается в размере 6 %. ЕСХН исчисляется как соответствующая налог-ой ставке процентная доля налог-ой базы.

Налоговым периодом признается календарный год. Отчетным периодом признается полугодие.

Налогоплат-ки по итогам отчетного периода исчисляют сумму авансового платежа по ЕСХН исходя из налог. ставки и фактически полученных доходов, уменьш. на величину расходов.

Авансовые платежи уплачиваются не позднее 25 календ. дней со дня окончания отчет. периода. (см. текст в предыдущей редакции)

Налогоплат-ки по истечении налог. периода представляют в налог. органы налоговые декларации. (см. текст в предыдущей редакции Налогоплат-ки представляют налог. декларацию по итогам налог. периода не позднее 31 марта года, следующего за истекшим налог. периодом.

Вопросы:Начислен налог на прибыль Дт 99 Кт 68.

УСН: ОБЩИЕ ПОЛОЖЕНИЯ, ПЛАТЕЛЬЩИКИ, СТАВКИ НАЛОГ, НАЛОГ. БАЗА, ПОРЯДОК ИСЧИСЛЕНИЯ И УПЛАТЫ НАЛОГА.

УСН применяется организац-ми и ИП наряду с иными режимами налогооблож-я, предусмотр. законод-вом РФ о налогах и сборах. (см. текст в предыдущей редакции) Переход к УСН или возврат к иным налог. режимам явл-ся добровольным.

Применение организац-ми УСН освобождает их от уплаты налога на прибыль орган-й, налога на имущ-во организй, НДС. Применение УСН ИП освобождает их от уплаты НДФЛ, налога на имущ-во физ. лиц (в отношении имущества, используемого для предприн.

деят.), НДС.

Налогоплательщикамипризнаются организации и ИП, перешедшие на УСН.

Не вправе применять УСН:организации, имеющие филиалы и представительства ;банки; страховщики; негос-ные пенсионные фонды; инвестиционные фонды;

профессиональные участники рынка ц. б.;

ломбарды; п/п занимающиеся производ. подакцизных товаров, а также добычей и реализацией полезных ископаемых ; п/п, занимающиеся игорным бизнесом; нотариусы, занимающиеся част.

практикой, адвокаты; П/п/п перешедшие на ЕСХН; организации средняя численность работников кот. за налог. период, превышает 100 чел; организации, у кот. остаточная ст-сть ОС и НМА, превышает 100 млн. руб., (см.

текст в предыдущей редакцказенные и бюджетные учреждения; иностранные организации.

Организации и ИП, желающие перейти на УСН, подают в период с 1 октября по 30 ноября года, предшествующего году, начиная с кот. налогоплат-ки переходят на УСН, в налог. орган по месту своего нахождения (месту жительства) заявление. (см.

текст в предыдущей редакции) Вновь созданная организ-я или ИП вправе подать заявление о переходе на УСН в 5-дневный срок с даты постановки на учет в налог. органе. Налогоплат-ки, применяющие УСН, не вправе до окончания налог.

периода перейти на иной режим налогообложения(см. текст в предыдущей редакции)

Объекты налогообложения: 1. доходы и доходы уменьшенные на величину расходов 2

доходы, уменьшнные на величину расходов.

Доходы подразделяются на доходы от реализации (выручка от реализации продукции) и внереализационные доходы (полож-ная курсовая разница; полученные штрафы, пени; арендная плата; безвозмездно полученное имущ-во; доходы прошлых лет, выявленные в отчетном периоде; ст-сть полученных материалов или иного им-ва при демонтаже, ликвидации ОС; и др.).

Порядок определения расходов: рас-ды на приобрет-е, сооружение и изготовление ОС и НМА; рас-ды на ремонт ОС; материальные рас-ды; рас-ды на ОТ; рас-ды на все виды обязательного страх-я; суммы НДС по оплаченным товарам; рас-ды на обеспечение пожарной безопасности; рас-ды на командировки; рас-ды на бух-кие, аудитор-е и юр-е услуги; рас-ды на канцелярские товары; рас-ды на почтовые, телефонные, телеграфные и др. услуги; расходы на рекламу и т.д.

Датой получения доходов признается день поступления денеж. ср-в на счета в банках и (или) в кассу, получения иного имущества, а также погашения задолженности налогоплат-ку др. способом (кассовый метод).

Расходами налогоплат-ка признаются затраты после их фактической оплаты

Налоговая база опред-ся:

1.если объектом налогооблож-я явл-ся доходы, то налог. базой признается денежное выражение доходов.

2.если объектом налогооблож-я явл-ся доходы, уменьш-е на величину расходов, налог. базой признается денеж. выражение доходов, уменьш-х на величину расходов.

Налоговым периодом признается календарный год. Отчетными периодами признаются первый квартал, полугодие и девять месяцев календар. года.

Ставки. Если объектом явл-ся доходы, налог. ставкаустанавливается в размере 6 % . Если объектом явл-ся доходы, уменьш. на величину расходов, налог. ставка устанавливается в размере 15%.

Налог исчисляется как соответствующая налог-й ставке процентная доля налог. базы.

Сумма налога по итогам налог-го периода определяется налогоплат-ком самостоятельно.

Декларация по итогам налог. периода представляется организ-ми не позднее 31 марта года, следующего за истекшим налог. периодом (ИП не позднее 30 апреля).

Источник: https://lektsia.com/4x22ce.html