Переоценка основных средств

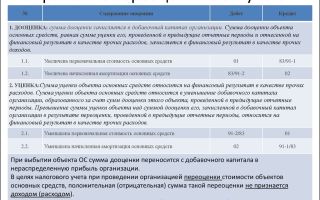

Как отражаются в учете результаты впервые проведенной переоценки объекта основных средств (ОС), если произведена его уценка, и дальнейшее начисление амортизации по данному объекту ОС?

Производственная организация впервые провела переоценку объекта ОС — административного здания, первоначальная стоимость которого по данным бухгалтерского и налогового учета составила 18 770 000 руб., сумма начисленной амортизации на дату отражения результатов переоценки — 2 932 812,60 руб. На основании отчета независимого оценщика текущая (восстановительная) стоимость здания на конец отчетного года составляет 15 130 850 руб.

В бухгалтерском и налоговом учете срок полезного использования объекта ОС составляет 384 месяца, амортизация начисляется линейным способом (методом). Согласно учетной политике для целей налогообложения суммы амортизации ОС, используемых для управленческих нужд, относятся к косвенным расходам. В налоговом учете используется метод начисления.

Бухгалтерский учет

ОС к бухгалтерскому учету принимаются по первоначальной стоимости, которой признается сумма фактических затрат на их приобретение, сооружение и изготовление, за исключением НДС и иных возмещаемых налогов (п. п. 7, 8 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н).

Стоимость объектов ОС погашается посредством начисления амортизации (п. 17 ПБУ 6/01).

Изменение первоначальной стоимости ОС, в которой они приняты к бухгалтерскому учету, допускается в том числе в случае переоценки объектов ОС (абз. 2 п. 14 ПБУ 6/01).

Переоценка объектов ОС производится с целью определения реальной стоимости объектов ОС путем приведения первоначальной стоимости объектов ОС в соответствие с их рыночными ценами и условиями воспроизводства на дату переоценки (абз. 3 п. 41 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 N 91н (далее — Методические указания)).

Коммерческая организация может не чаще одного раза в год (на конец отчетного года) переоценивать группы однородных объектов ОС по текущей (восстановительной) стоимости путем индексации или прямого пересчета по документально подтвержденным рыночным ценам (п. 15 ПБУ 6/01, п. 43 Методических указаний)

Отметим, что при принятии решения о переоценке по таким ОС следует учитывать, что в последующем они переоцениваются регулярно, чтобы стоимость ОС, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости (абз. 2 п. 15 ПБУ 6/01).

Переоценка объекта ОС производится путем пересчета его первоначальной стоимости или текущей (восстановительной) стоимости, если данный объект переоценивался ранее, и суммы амортизации, начисленной за все время использования объекта (абз. 3 п. 15 ПБУ 6/01). В данном случае, поскольку объект ОС ранее не переоценивался, производится пересчет первоначальной стоимости объекта ОС.

Сумма уценки объекта ОС в результате переоценки относится на финансовый результат в качестве прочих расходов (абз. 6 п. 15 ПБУ 6/01, абз. 2 п. 48 Методических указаний).

Порядок расчета и отражения на счетах бухгалтерского учета суммы уценки разъяснен в п. 48 Методических указаний.

Разница между первоначальной и восстановительной стоимостью объекта (уценка) составляет 3 639 150 руб. (18 770 000 руб. — 15 130 850 руб.). Сумма пересчитанной амортизации составляет 2 364 195,39 руб. (2 932 812,60 руб. x 15 130 850 руб. / 18 770 000 руб.). Разница между суммами накопленной и пересчитанной амортизации составляет 568 617,21 руб. (2 932 812,60 руб. — 2 364 195,39 руб.).

Источник: http://ppt.ru/news/137331

Учет основных средств в 2017 году в бухгалтерском учете

Согласно новому приказу Минфина учет основных средств в 2017 году в бухгалтерском учете коренным образом отличается от их налогового учета.

Мы составили предельно простой пример, на основании которого сделаем вместе с вами все нужные проводки и покажем, как учитывать ОС в бухучете в 2017 году, как согласовать его с налоговым учетом, и как учитывать основные средства в 2017 году стоимость до 100 000 рублей.

Как учитывать основные средства в 2017 году в бухгалтерском учете

Учет основных средств в 2017 году в бухгалтерском учете имеет свои особенности. В частности, основные средства предприятия относят на счет 01 только после отражения всех расходов на приобретение на счете 08.

Аналогична ситуация и при других источниках безвозмездного поступления основных фондов: дарение, внесение в состав уставного капитала и прочее. Для целей амортизации используют счет 02.

Доходы и расходы от продажи активов следует отражать отдельно.

Важно! Амортизацию начисляют на следующий месяц после ввода в эксплуатацию. Например, купили станок в январе, ввели в эксплуатацию в феврале, начисление амортизации производят в марте.

Бухгалтерские проводки по учету основных средств в 2017 году

Как сделать работу проще? Мы разработали полезные сервисы для бухгалтера, чтобы ваша работа стала проще и быстрее: калькулятор НДС, справочник КБК и платежек, расчетчик матвыгоды, банк проводок и т.д. Они доступны всем подписчикам. Оплатите счет на подписку и пользуйтесь:) Узнайте больше о выгоде подписки здесь>>>

Бухгалтерский учет основных средств в 2017 году стоимостью до 100 000 руб

Сложность учета основных средств стоимостью до 100 000 рублей в 2017 году связана с разницей между бухгалтерским и налоговым учетом. В налоговом учете основные средства до 100 000 рублей можно сразу же списать в расход, в бухгалтерском учете этого делать нельзя, так как они признаются амортизируемыми.

И поэтому у компаний возникает необходимость применять положения ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (приказ Минфина России от 19.11.2002 № 114н) в отношении учета основных средств с первоначальной стоимостью от 40 001 по 100 000 рублей. Давайте посмотрим, как это сделать.

Как отразить в 2017 году в бухгалтерском учете основные средства стоимостью до 100 000 рублей

Чтобы отразить в бухгалтерском учете основные средства стоимостью до 100 000 рублей приведем следующий пример.

Пример

ООО «Лимма» купила для производственных нужд транспортную ленту стоимостью 59 000 рублей, из которых НДС составил 9000 рублей.

Руководитель «Лиммы» установил срок эксплуатации ленты 36 месяцев. Таким образом, ежемесячные амортизационные начисления составят 1388,89 рублей.

Бухгалтер компании сделает следующие проводки:

| Дт.08 Кт.60 | 50 000 | Куплена транспортная лента |

| Дт.19 Кт.60 | 9000 | Принят входной НДС с покупки ленты |

| Дт.01 Кт.08 | 50 000 | Лента введена в эксплуатацию |

А вот теперь внимание! Так как стоимость ленты меньше, чем 100 000 рублей, то в налоговом учете она подлежит незамедлительному списанию в расходы на производство.

В этом случае в бухгалтерском учете возникает отложенное налоговое обязательство на сумму 10 000 рублей (50 000*20%), которое ежемесячно по мере начисления амортизации будет уменьшаться на сумму 277, 78 рублей (10 000/36мес.).

В бухгалтерском учете это будет отражено следующим образом:

| Дт.68 Кт.60 | 10 000 | Отложенное налоговое обязательство |

| Дт.20 Кт.02 | 1388,89 | Начислена амортизация на транспортную ленту |

| Дт.77 Кт.68 | 277,78 | Уменьшено налоговое обязательство |

Как в 2017 году отразить в бухгалтерском учете основные средства стоимостью от 40 000 рублей, если они имеют комплектующие детали

Очень распространена ситуация, когда основное средство имеет несколько комплектующих деталей, которые в совокупности дают стоимость выше 40 000 рублей и подлежат в бухгалтерском учете амортизации, тогда как по отдельности стоимость этих средств ниже установленного лимита. Например: системный блок по цене 30 000 рублей, монитор стоимостью 12 000 рублей и принтер – 5000рублей.

Как же учесть эти основные средства в бухгалтерском учете в 2017 году?

На этот счет существует приказ Минфина России от 30.03.2001 № 26н, регулирующий (п. 6 ПБУ 6/01), который гласит, что единицей бухгалтерского учета основных средств является инвентарный объект.

В нашем случае и системный блок, и монитор и принтер представляют собой отдельные инвентарные объекты, имеющие разный срок эксплуатации, поэтому и учитываться в бухгалтерском учете в 2017 году они будут как разные основные средства. Несмотря на то, что в совокупности они представляют собой единый предмет – компьютер.

Так как стоимость каждого из этих объектов основных средств не превышает 40 000 рублей, то согласно п. 5 ПБУ 6/01, их следует сразу же отразить в составе материально-производственных запасов.

Источник: https://www.RNK.ru/article/215309-qqkp-17-m3-06-03-2017-uchet-osnovnyh-sredstv-v-2017-godu-v-buhgalterskom-uchete

Порядок проведения переоценки основных средств

1 июня 2014 Учет основных средств

Первоначальная стоимость, по которой объект основных средств принят к учету, в процессе эксплуатации может измениться в нескольких случаях. Если проводились реконструкция объекта или его модернизация, а также при проведении переоценки. Полученная в результате стоимость будет именоваться восстановительная.

Это процесс пересчета первоначальной стоимости основных средств с целью ее соответствия рыночным ценам. О формировании данного показателя подробнее можно прочитать здесь.

Данная процедура доступна только коммерческим предприятиям, которые самостоятельно определяют для себя частоту проведения переоценки, а также объекты, по которым она будет проводиться.

Устанавливая периодичность проведения переоценки основных средств, нужно помнить об одном ограничении: проводить ее можно не чаще одного раза в год в последнем месяце года. Все моменты, касающиеся переоценки стоимости ОС, должны быть отражены в учетной политике предприятия.

Нужно иметь ввиду, что если для объекта установлена определенная периодичность проведения пересчета стоимости, и она указана в Приказе по учетной политике, то эту периодичность нужно соблюдать и проводить переоценку в обязательном порядке.

Как проводится переоценка

Процедура должна быть документально оформлена, должны быть отражены все необходимые проводки по переоценке основных средств, связанные с увеличением или уменьшением их стоимости по результатам пересчета.

Как уже выше было сказано, оценочная процедура проводится в конце года. Начинается процедура с оформления приказа с указанием объектов, для которых должна быть проведена переоценка. Итоги процедуры (новая цена объекта и пересчитанная амортизация) должны отразиться в инвентарной карточке объекта ОС.

Метод переоценки основных средств для коммерческих предприятий называется метод прямого пересчета по документально подтвержденным рыночным ценам.

Стоимость основного средства пересчитывается в соответствии с рыночными ценами на дату пересчета. Определить среднюю рыночную цену можно как самостоятельно, так и с привлечением специалистов-оценщиков.

[su_quote]

Новая (восстановительная стоимость) отражается в начале нового года.

Наряду со стоимостью, отраженной по дебету сч.01, пересчету подвергается и начисленная на 02 счете амортизация.

Как провести переоценку амортизации основных средств

Для того, чтобы пересчитать амортизацию, нужно определить степень износа на дату переоценки.

Увеличение амортизации в результате дооценки отражается проводкой Д83 К02.

Уменьшение амортизации в результате уценки отражается проводкой Д02 К91/1.

Для наглядности рассмотрим два примера: дооценку и уценку стоимости ОС.

Дооценка (пример)

Имеем основное средств первоначальной стоимостью 100 000. По объекту начислена амортизация 25 000. В результате переоценки стоимость увеличилась до 110 000. Какие проводки нужно отразить в бухгалтерии?

Стоимость ОС увеличилась – наблюдаем дооценку.

Пересчитаем амортизацию:

Степень износа = (25 000 / 100 000) * 100% = 25%

А = (110 000 * 25%) / 100% = 27 500.

То есть в результате переоценки стоимость основного средства увеличилась на 10 000, амортизация увеличилась на 2 500.

Проводки при дооценки:

- 10 000 – Д01 К83 – увеличена ст-сть объекта при дооценки.

- 2 500 – Д83 К02 – увеличена начисленная амортизация по объекту в результате дооценки.

Уценка (пример):

Имеем объект первоначальной ст-тью 100 000. Начисленная амортизация – 25 000. При анализе рынка была выявлена средняя рыночная цена на данный объекта – 80 000. Как проводки нужно отразить?

Стоимость основного средства уменьшилась – наблюдаем уценку.

Пересчитаем амортизацию:

Степень износа = 25%

А = (80 000 * 25%) / 100% = 20 000

То есть в результате переоценки стоимостный показаатель уменьшился на 20 000, величина начисленной амортизация уменьшилась на 5 000.

Проводки при уценке:

- 20 000 – Д91/2 К01 – уменьшена ст-сть объекта при уценке.

- 5 000 – Д02 К91/1 – уменьшена начисленная амортизация по объекту при уценке.

Источник: http://buhs0.ru/poryadok-provedeniya-pereocenki-osnovnyx-sredstv/

Переоценка основных средств в 2018 году

Переоценкой основных средств (ОС) называется регулярно проводимая переоценка стоимости основных фондов для приведения ее фактического значения к рыночному уровню.

В связи с неравномерной динамикой рыночных цен на отдельные объекты ОФ происходит формирование искаженного представления о реальной стоимости основных средств, уже введенных в эксплуатацию, и соответственно недостоверное определение суммы амортизации, себестоимости, рентабельности, а также налогооблагаемой базы.

Такое явление становится наиболее очевидным в периоды проявления высоких темпов инфляции. В связи с таким положением, начиная с 2002 года, переоценку основных средств необходимо производить на основании ПБУ 6/01.

Каждый субъект хозяйствования вправе сам решать, производить ежегодную переоценку стоимости ОФ или нет. Если предприятие единожды решило произвести переоценку основных средств, то в дальнейшем такая процедура становится обязательной для ежегодного исполнения.

Относительно переоценки основных средств в 2018 году действуют некоторые особенности. Каждая организация может производить переоценку ОФ не чаще 1-го раза в год (31 декабря).

Переоценка производится по группам однородных объектов ОС на основании текущей (восстановительной стоимости). Свое решение о проведении переоценки предприятие должно отражать в учетной политике.

Сумма дооценки объекта ОС, полученная в результате переоценки ОФ, должна быть зачислена в добавочный капитал предприятия. При реализации ОС сумма дооценки такого объекта, которая была отражена в бухгалтерском учете, не учитывается для целей налогообложения (письмо Министерства финансов № 03.03.06/1/2474).

В бухгалтерском учете принято считать увеличение стоимости объектов ОС на 3 % несущественным, а на 10 % — существенным, однако каждое предприятие (организация) вправе самостоятельно отразить критерии существенности увеличения стоимости объектов ОФ в результате переоценки в учетной политике.

Переоценка объектов ОС подразумевает не только пересчет его первоначальной (ткущей, восстановительной) стоимости, но и суммы амортизации, начисленной за время эксплуатации такого объекта. Проведение переоценки предполагает также проверку наличия объектов ОФ. Решение о проведении переоценки оформляется приказом.

Переоценка производится по однородным группам на основании коэффициентов (индексов) переоценки основных средств. Коэффициенты переоценки публикуются ежегодно соответствующим указом. Результаты переоценки оформляются с помощью ведомости переоценки однородных групп основных средств и в разделе № 3 инвентарной карточки такого объекта.

Источник: https://blog.ksio.ru/buch/osnovnye-sredstva/pereocenka

Бух проводки переоценки ос

Документ 01 83 Отражение стоимости дооценки (110 000-100 000=10 000) 10 000 Бухгалтерская справка 83 02 Отражение пересчета амортизации (27 500 — 250 000 = 2 500) 2 500 Бухгалтерская справка Пример уценки основных средств с проводками Основное средство стоимостью 200 000 руб. и накопленной амортизацией 50 000 руб. было переоценено в соответствии с рыночной стоимостью аналогичных объектов. Новая стоимость определена в размере 160 000 руб. При снижении стоимости ОС получаем уценку:

- Определяем степень износа: 200 000 руб./50 000 руб.= 25%;

- Рассчитываем новую сумму амортизации: 160 000 руб. * 25% = 40 000 руб.

Проводки по уценке ОС в бухучете: Дт Кт Описание операции Сумма, руб.

Переоценка основных средств (проводки)

ВниманиеНа практике, чтобы сделать Бухгалтерский баланс более привлекательным, учредители организации принимают решение о направлении добавочного капитала, сформированного за счет переоценок основных средств, на погашение убытков прошлых лет.

Однако это может привести к грубому нарушению правил представления бухгалтерской отчетности.

(ст. 15.11, ч. 1 ст. 23.1 КоАП РФ).

Порядок отражения в налоговом учете результатов от переоценки основного средства зависит от системы налогообложения, которую применяет организация.

Проводки по переоценке основных средств

По результатам переоценки основное средство может быть уценено или дооценено. Суммы, на которые основное средство было уценено, учитываются на счете 91 «Прочие доходы и расходы».

А суммы, на которые основное средство было дооценено – на счете 83 «Добавочный капитал». К этим счетам целесообразно открыть субсчет «Переоценка основных средств».

Результаты от переоценок основных средств отражаются на этих счетах с зачетом результатов от предыдущих переоценок. То есть сумма дооценки основного средства зачитывается в счет погашения убытка, образовавшегося в результате предыдущих уценок этого же объекта.

Проводки бухучета по переоценке и дооценке основных средств

У коммерческих организаций нет обязанности проводить переоценку, если это не закреплено в их учетной политике. Если же закреплено, то переоценка должна проводиться последним днем года с периодичностью не чаще раза в год.

При этом бухгалтеру важно правильно отразить в проводках результаты переоценки ОС, в том числе дооценку или уценку стоимости объектов. Оглавление

- 1 Цели переоценки

- 2 Порядок проведения переоценки

- 3 Виды переоценки

- 3.1 Пример дооценки основных средств с проводками

- 3.2 Пример уценки основных средств с проводками

- 3.3 Экономический смысл переоценки

Цели переоценки Изменение стоимости основных средств вследствие изменения цен на материалы и услуги, влияющие на ценообразование, называется переоценкой.

Источник: http://dolgoteh.ru/buh-provodki-pereotsenki-os/

Переоценка основных средств: учитываем все нюансы

Когда проводят переоценку

Согласно п. 16 П(С)БУ 7 «Основные средства» предприятие может переоценивать объект ОС, если его остаточная стоимость существенно отличается от справедливой стоимости на дату баланса. Минфин еще в письме от 20.03.03 г.

№ 053-2940 подчеркнул, что норма П(С)БУ 7 относительно переоценки ОС не является императивной и имеет лишь разрешительный характер.

Предприятия могут вести учет ОС по приоритетной — исторической (фактической, первоначальной) стоимости приобретения этих объектов или по переоцененной стоимости.

Внимание: решение о проведении переоценки ОС принимает руководство предприятия. Поэтому предприятие имеет полное право не переоценивать ОС даже в ситуации, когда их остаточная стоимость существенно отличается от справедливой стоимости на дату баланса.

А вот в обратной ситуации, когда предприятие желает провести переоценку, она возможна лишь в том случае, когда разница между балансовой и справедливой стоимостью существенна. Как же определить, когда такое отличие можно считать существенным?

Минфин рекомендует устанавливать количественный критерий существенности отклонения остаточной стоимости необоротных активов от их справедливой стоимости в диапазоне до 10 % справедливой стоимости актива ( п. 34 Методрекомендаций № 561, п.п. 2.20.1 Методрекомендаций № 635).

Между тем количественные критерии и качественные признаки существенности информации о хозяйственных операциях, событиях и статьях финансовой отчетности определяет руководство предприятия, если такие критерии не установлены П(С)БУ, другими нормативно-правовыми актами, исходя из нужд пользователей такой информации ( п.п. 2.20 Методрекомендаций № 635).

Исходя из этого, в приказе об учетной политике предприятие должно указать установленный руководством критерий существенности информации, который может быть ниже или выше 10 % порога, рекомендованного Минфином.

Учтите: в случае переоценки объекта ОС на ту же дату проводят переоценку всех объектов группы ОС, к которой относится этот объект ( п. 16 П(С)БУ 7, п. 34 Методрекомендаций № 561).

В п. 34 Методрекомендаций № 561 сказано, что группой ОС для переоценки считают совокупность однотипных по техническим характеристикам, назначению и условиям использования объектов ОС. По нашему мнению, сейчас для определения объектов ОС, подлежащих обязательной переоценке в составе одной группы, следует ориентироваться на группы ОС, приведенные в п. 5 П(С)БУ 7.

Скажем, если предприятие приняло решение о проведении переоценки какого-то оборудования, то следует переоценить все ОС, входящие в группу «Машины и оборудование» (учет которых ведут на одноименном субсчете 104).

Справедливой стоимостью считается сумма, по которой можно продать актив или оплатить обязательство при обычных условиях на определенную дату ( п. 4 П(С)БУ 19 «Объединение предприятий»). Примеры справедливой стоимости для некоторых групп ОС приведены в приложении к П(С)БУ 19.

Применительно к ОС справедливую стоимость определяют так (приложение к П(С)БУ 19):

• машины и оборудование — по рыночной стоимости. В случае отсутствия данных о рыночной стоимости — исходя из восстановительной стоимости (современная себестоимость приобретения) за вычетом суммы износа на дату оценки;

• другие ОС — исходя из восстановительной стоимости (современная себестоимость приобретения) за вычетом суммы износа на дату оценки.

Важно: для определения справедливой стоимости ОС при переоценке придется привлекать независимого оценщика. Это прямо предусмотрено ст. 7 Закона об оценке. В противном случае оценку имущества могут признать недействительной, что предусмотрено ст. 8 Закона об оценке.

Источник: https://i.Factor.ua/journals/bn/2016/january/issue-1-2/article-14631.html

Переоценка основных средств — стоимость, года, коэффициент, проводки, учет в 2018 году

При изменениях уставного капитала, расширении бизнеса и в других случаях нужно знание рыночной стоимости имущества. Проще всего определить истинную цену переоценкой. Каковы в 2018 году правила относительно переоценки активов?

Одна из главных задач современного бухучета это учет основных активов. При этом стоимость их имеет свойство меняться на фоне инфляции и рыночной экономики.

С бухгалтерской точки зрения следует рассматривать оценку комплексно относительно отображения в учете операций по переоценке. Каков в 2018 году порядок при переоценке основных средств?

Что нужно знать ↑

Организация имеет полное право переоценивать стоимость основных средств. Основной целью данной процедуры является установление подлинной цены объектов исходя из рыночных расценок и условий по воспроизводству.

Регулярная переоценка основных активов проводится, чтобы установить их истинную стоимость, то есть, чтобы стоимость оцененных объектов, отображенная в бухучете, не различалась существенно со стоимостью текущей.

Определения

Переоценкой именуется процедура уточнения восстановительной стоимости объекта, назначение какой заключается в приведении стоимости к настоящему уровню рыночных цен.

Процесс переоценивания состоит в пересчете первоначальной стоимости и исчисленной за период применения амортизационной суммы. Результат переоценивания зависит от того, больше или меньше рассчитанная сумма первоначальной цены.

Когда стоимость восстановительная получилась более остаточной (начальной) стоимости, то имеет место уценка. Стоимость восстановительная превысила остаточную стоимость — наличествует дооценка.

Но термин «переоценка стоимости основных средств» не так однозначен, как кажется. Обусловлено это разным определением понятия в разных нормативах.

В Методических указаниях переоценка основных средств это способ приведения учетной стоимости в соответствие с ценами рынка. Примечательно, что понятие восстановительной стоимости ОС для задач переоценки никак не регламентировано.

Вследствие этого предприятие может использовать для установления текущей стоимости основных средств такие данные как:

- цена аналогичной продукции у изготовителей;

- сведения госстатистики, торговой инспекции и иных организаций;

- информацию о ценах, публикуемую в СМИ и специальных изданиях;

- оценочные сведения бюро технической инвентаризации;

- заключения экспертов.

Основное требование к используемым данным это документальное их подтверждение. Способ проведения переоценки это методика, используемая субъектом для определения текущей стоимости.

Важное значение имеет отображение решения о проведении переоценки в учетной политике. Нужно зафиксировать такие моменты как определение однородных групп ОС и понятие существенности в изменении стоимости.

Назначение процедуры

Целями выполнения переоценки основных средств признаются:

- установление истинной стоимости объекта на рынке;

- привлечение инвестиционного капитала;

- грядущее приумножение уставного капитала;

- проведение финансового анализа для уточнения образования себестоимости готовой продукции и ее конечной цены.

Переоценка проводится исключительно в добровольном порядке. При этом переоценивать можно только те объекты, которыми субъект владеет на правах собственника.

В целом назначение переоценки состоит в соблюдении принципов достоверности и полноты при формировании финансовой отчетности. Например, организация приобрела оборудование несколько лет назад.

За время использования начислялась амортизация, и стоимость объекта уменьшилась, что и отображено в учете.

Но в текущем году на рынке появилось более совершенное оборудование по меньшей цене и теперь организация не сможет при необходимости реализовать свое оборудование по остаточной стоимости. Поэтому объект переоценивается и ставится на баланс по рыночной цене.

Нормативное регулирование

Переоценка по объектам основных средств регулируется:

При этом выполнение переоценки для однородной группы ОС требует в дальнейшем регулярного переоценивания данных объектов. Не производится обязательная оценка тех объектов, которые ранее не подвергались переоценке.

Как проводить переоценку основных средств в организации ↑

Для переоценивания основных активов предприятие должно провести определенные подготовительные процедуры. Перво-наперво следует выявить объекты, подлежащие переоценке.

Далее следует зафиксировать решение об осуществлении переоценки распорядительным документом. Положения такового становятся обязательными к исполнению всеми службами, задействованными в процессе переоценивания ОС.

Применяемые методы

В ПБУ 6/01 предусмотрено два метода по переоценке ОС:

| По стоимости первоначальной | Таковой признается объем фактических затрат субъекта на приобретение объектов за минусом НДС и других компенсируемых налогов |

| По стоимости текущей (восстановительной) | В этом случае значение имеет стоимость воспроизводства ОС. Оная показывает сумму, которую предприятию пришлось бы затратить на приобретение аналогичных новых средств |

По нормам п.43 Методических указаний восстановительную стоимость основного средства возможно найти способом:

- прямого пересчета;

- индексации.

При прямом пересчете находится рыночная стоимость объекта на основании документально удостоверенных данных.

Теперь субъект может разрабатывать индексы переоценки самостоятельно, руководствуясь информацией об инфляционном уровне в регионе присутствия, или заказать платную разработку в Госкомстате.

Как правило, метод индексации более трудновыполним, потому чаще переоценка объекта основных средств производится путем пересчета.

Сумма уценки либо дооценки объекта находится посредством высчета первоначальной стоимости из стоимости восстановительной, установленной по итогам переоценивания.

Таковая определяется на основании рыночных данных. То есть расчет по восстановительной стоимости в ПБУ являет собой вариант переоценки по МСФО.

Формирование приказа

Решение о проведении переоценки ОС должно закрепляться в соответствующем приказе руководителя.

Данный документ содержит такие данные как:

| Перечень объектов переоценки | Все наличествующие основные средства или некоторые однородные группы |

| Метод отображения переоценки | На счетах бухучета |

| Список лиц | Ответственных за выполнение процесса |

Руководствуясь приказом, бухгалтер готовит перечень объектов, которые должно переоценить и предварительно проверяет их наличие.

Перечень содержит сведения по каждому объекту обусловленной группы ОС, а именно:

- точное наименование;

- дату обретения;

- дату принятия к учету.

На какую дату производится?

Переоценивать свои основные фонды хозяйствующий субъект вправе не чаще одного раза в год, на завершение отчетного периода, то есть на тридцать первое декабря.

Точная дата переоценки определяется сроком формирования годового бухгалтерского баланса. Это обусловлено тем, что итоги переоценки включаются в финансовую отчетность.

Годовой баланс должен утверждаться в срок не позже шести месяцев по окончании отчетного года для АО и не позднее четырех месяцев – для ООО.

Таким образом, срок проведения переоценки это период с тридцать первого декабря отчетного года до даты утверждения баланса.

[su_quote]

Единожды оценив группу однородных объектов ОС, предприятие должно проводить переоценку регулярно. Но законодательно не установлено, что именно понимается под регулярностью.

Утвержденную периодичность переоценки организация обязана соблюдать неукоснительно.

То есть если последняя переоценка проводилась по определенной группе объектов, то спустя определенное в учетной политике время нужно снова переоценить эти ОС. За нерегулярность переоценки предусмотрена ответственность, налоговая и административная.

Влияние на финансовые результаты

Дооценка ОС признается выгодной предприятию при:

| Необходимости увеличения чистых активов | Которые на конец года стали менее уставного капитала, что непозволительно. То есть дооценка выявляет добавочный капитал |

| Потребности повышения для инвесторов и собственников | Привлекательности бухгалтерского баланса. При дооценке увеличивается доля в общем капитале собственного капитала предприятия |

Учет переоценки ОС

Итоги переоценивания основных средств должно отображать в бухучете. Проводки в учете различаются в зависимости от уценки или дооценки, а также от того сколько раз оценивался объект.

При уценке объектов применяются такие виды бухгалтерских проводок:

| Дт84 Кт01 | Суммовое значение уценки ОС при первичной переоценке |

| Дт02 Кт 84 | Объем скорректированной амортизации |

| Дт83/1 Кт01 | Размер уценки ОС при повторной и последующей переоценке, одинаковая с прошлой дооценкой |

| Дт02 Кт83 | Корректирование амортизации при вторичной переоценке |

| Дт84 Кт01 | Превышение уценки над прошлой дооценкой |

| Дт02 Кт84 | Корректирование амортизационных начислений при превышении уценки над предыдущей дооценкой |

Корректирование амортизации, исчисленной ко времени переоценки, осуществляется на основании специального коэффициента:

При этом суммовой объем скорректированной амортизации высчитывается как:

Для отображения в учете дооценки ОС применяются такие проводки:

| Дт01 Кт83/1 | Размер дооценки ОС при первичной оценке |

| Дт83/1 Кт02 | Дооценка по амортизации объекта |

| Дт01 Кт84 | Дооценка, равнозначная предшествующей уценке при последующей переоценке |

| Дт84 Кт02 | Корректировка амортизации при повторной дооценке, когда она равна сумме прошлой уценки |

| Дт01 Кт83/1 | Превосходство дооценки над уценкой |

| Дт83/1 Кт02 | Корректирование амортизационных сумм при превышении дооценки над уценкой |

Выполнение переоценки по основным средствам положительно влияет на размер чистых активов. Однако данный эффект краткосрочен.

В долгосрочной перспективе показатели чистых активов улучшаются только за счет улучшения финансовых результатов деятельности предприятия.

Источник: http://buhonline24.ru/buhgalterskij-uchet/vneoborotnye-aktivy/osnovnye-sredstva/pereocenka-osnovnyh-sredstv.html

Порядок переоценки основных средств

Всего три раза Правительством СССР издавались распоряжения о проведении переоценки основных средств.

Переоценки 25, 60 и 72 годов были мероприятиями плановыми, обязательными для всей страны.

Организациям всех отраслей спускались инструкции с подробным изложением, что и насколько нужно переоценивать, и все дружно умножали стоимость основных средств на вмененные Госпланом коэффициенты.

Через некоторое время всесоюзное статистическое ведомство «с чувством глубокого удовлетворения» сообщало о том, что фондовооруженность промышленности страны возросла на столько-то процентов.

Бухгалтеры старших поколений ещё помнят, как это происходило в постсоветский период. Обесценивание российской денежной единицы шло такими темпами, что в учете происходили самые невероятные ситуации.

Приобретенный полгода назад станок мог числиться в учете по стоимости, меньшей на порядки, чем такой же станок, купленный сегодня. Пустеющие корпуса разоряющихся заводов, благодаря тому, что в их инвентарной карточке числилась ещё советская цена, продавались дешевле легкового автомобиля, а легковые автомобили уходили с баланса предприятий по цене детской коляски.

Совминовские постановления о проведении переоценок с 1992 по 1997 годы выходили с периодичностью новогодних утренников. Бухгалтерии привычно умножали, приводя стоимостные характеристики объектов к чему-то более или менее единому, но уже через пару месяцев этот пересчет устаревал.

Да, чаще всего в истории нашей страны этот механизм становился спасительной заплатой на прорехах негодной экономической политики. Но это не отменяет действительного экономического значения переоценки, как существенного инструмента в принятии управленческих решений.

Переоценка сегодня

Сегодня порядок переоценки основных средств перестал регулироваться государством в той мере, в какой он регулировался ранее. Решение о проведении или не проведении переоценок принимает организация в процессе администрирования своей финансово-хозяйственной деятельности.

Это условие закреплено в п. 15 ПБУ 6/01 «Учет основных средств» (утверждено приказом Минфина России от 30 марта 2001 г. № 26н) и подтверждается нормами Налогового Кодекса Статьи №№ 256 «Амортизируемое имущество» и 257 «Порядок определения первоначальной стоимости амортизируемого имущества».

В то же время самостоятельность организации в отношении переоценки не означает полную стихийность этого процесса.

Порядок проведения переоценки основных средств организацией не может выходить за рамки, определенные вышеуказанными и сопутствующими им нормативно-правовыми актами п. 44 «Методические указания об учете основных средств» (утв.

приказом Минфина России от 13 октября 2010 г. № 91н, с изменениями от 27 ноября 2006 г., 25 октября, 24 декабря 2010 г.).

Это означает, что в тех случаях, когда компании потребовалось в каких-либо целях переоценить наличествующий имущественный капитал, сделать это она может, опираясь на единые правила. Принимая решение о проведении переоценки, важно помнить ряд ключевых моментов. Рассмотрим их по порядку.

Переоценка должна производиться в том случае, если имеет место существенная разница между балансовой стоимостью объекта и рыночной, восстановительной стоимостью аналогичного ему. Слово «существенная» выделено нами не случайно. Несмотря на то, что понятие существенности напрямую не определяется в основных нормативно-правовых актах, это значительное условие.

В Указаниях № 91-н п. 44 «Методические указания об учете основных средств» (утв. приказом Минфина России от 13 октября 2010 г. № 91н, с изменениями от 27 ноября 2006 г., 25 октября, 24 декабря 2010 г.) имеется прямо высказанное требование установления существенности разницы между стоимостью основных средств, по которой они числятся на балансе, и восстановительной стоимостью.

В свою очередь, 5-процентный порог существенности в свое время был определен в объясняющей части Порядка предоставления отчетности «Порядок составления и представления бухгалтерской отчетности» (утв. приказом Минфина России от 22 июля 2003 г. № 67н, в ред.

приказов Минфина России от 31 декабря 2004 г. № 135н, от 18 сентября 2006 г. № 115н).

Несмотря на то, что данный документ утратил силу в части форм отчетности, иное трактование размера существенности на настоящий момент отсутствует, из чего можно сделать логическое заключение о его действительности.

Приведем два простых примера.

Источник: http://CleverBuh.ru/buxgalterskij-i-nalogovij-uchet/poryadok-pereocenki-osnovnyx-sredstv/

Переоценка основных средств

Если организация приняла решение об увеличении размера УК, о расширении бизнеса, о получении кредита, а также в некоторых других ситуациях, ей нужно будет узнать рыночную цену своего имущества. Для этого необходимо провести переоценку основных средств. Подробнее о том, как она проводится в 2017 году, вы можете узнать из следующей статьи.

Переоценка ОС – это процедура по уточнению текущей (восстановительной) стоимости имущества. Главной ее целью является приведение цены объектов к текущему уровню цен на рынке.

Процесс переоценки заключается в пересчете первоначальной цены и начисленной амортизацией за время пользования объектом. Результат будет зависеть от того, получилась ли восстановительная стоимость больше или меньше первичной стоимости.

Если текущая цена получилась меньше первоначальной, значит, объект был уценен, а если меньше – дооценен.

Цели проведения переоценки

Переоценка основных средств в 2017 году проводится в следующих целях:

- Привлечение инвестиционного капитала;

- Определение текущей цены на объект на рынке;

- Увеличение УК;

- Осуществление фин. анализа для уточнения формирования себестоимости готовых товаров.

Проводить переоценку или нет, решает сама компания. Переоценивать разрешается только то имущество, которым она владеет на праве собственности.

Подготовка к процессу

Перед проведением переоценки ОС компании придется выполнить подготовку – проверить наличие объектов, которые будут переоцениваться.

https://www.youtube.com/watch?v=F_et8SBDuvs

Решение о проведении переоценки должно сопровождаться соответствующим приказом управляющего компании. В нем обязательно должна быть отражена следующая информация:

- Список переоцениваемых объектов – все ОС или некоторые однородные группы объектов;

- Способ отражения переоценки – на счетах бухучета;

- Перечень работников, несущих ответственность за проведение переоценки основных средств.

На основании данного приказа работники бухгалтерии подготавливают список объектов, которые будут переоценены. В нем содержится информация по каждому объекту:

- Его полное название;

- Дату, когда ОС было приобретено;

- Дату, когда его приняли к бухучету.

Как осуществляется переоценка

Процесс переоценки осуществляется по восстановительной стоимости объекта методом индексации или методом прямого пересчета по рыночным ценам.

Для расчета текущей стоимости используются следующие сведения:

- На похожие товары, которые получены от компаний-производителей;

- Сведения об уровне цен, взятые у статистических органов и торговых инспекций;

- Сведения об уровне цен, которые были опубликованы в СМИ и спец. литературе.

Проводки по учету переоценки

При дооценке (если ранее не производилось уценки) делаются такие проводки:

- Д01 – К83 – дооценка первичной стоимости;

- Д83 – К02 – повышение амортизации, начисленной по объекту.

При уценке (если ранее не была произведена дооценка) в учете делают проводки:

- Д91-2 – К01 – уценка первоначальной цены;

- Д02 – К91-1 – уменьшение размера амортизации.

При дооценке (если раньше имела место уценка) делают проводки:

- Д01 – К91-1 – дооценка объекта в размере, равном, проведенной уценке;

- Д91-2 – К02 – дооценка амортизации в размере уценки;

- Д01 – К83 – дооценка текущей цены сверх размера уценки;

- Д83 – К02 – дооценка размера амортизации сверх размера уценки.

При уценке (при ранее произведенной дооценке) отражают проводки:

- Д83 – К01 – уценка текущей цены в размере дооценки;

- Д02 – К83 – уценка начисленной амортизации в размере дооценки;

- Д91-2 – К01 – уценка текущей стоимости в размере превышения дооценки;

- Д02 – К91-1 – уценка амортизации в размере дооценки.

Источник: https://okbuh.ru/osnovnye-sredstva/pereotsenka

Переоценка основных средств предприятия: дооценка и уценка

Главная > основные средства и нематериальные активы > Переоценка основных средств предприятия: дооценка и уценка

Стоимость, по которой объекты основных средств приняты к учету, может изменяться в результате проведения модернизации, реконструкции, кроме того, стоимость может измениться при проведении переоценки основных фондов.

Переоценка основных средств – пересчет стоимости ОС с целью соответствия ее реальным рыночным ценам.

| Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный.Если вы хотите узнать, как решить именно Вашу проблему — воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

Переоценку могут производить только коммерческие организации, которые сами решают, когда они это будут делать, и какие объекты переоценивать.

При этом стоит помнить об ограничении: проводить пересчет можно не чаще одного раза в год в конце года.

Стоит отметить, что если организация желает проводить переоценку основных фондов, то это решение нужно отразить в Приказе по учетной политике и впоследствии ее нужно выполнять регулярно.

Порядок проведения оценки

В конце отчетного года издается распорядительный документ (приказ, распоряжение).

Организация определяет текущую рыночную стоимость объекта на дату пересчета самостоятельно либо с привлечением оценщиков. В результате переоценки стоимость объекта меняется (увеличивается или уменьшается), новая величина называется восстановительная стоимость основного средства.

Кроме того, что пересчитывается стоимость ОС на счете 01, следует пересчитать также начисленную по объекту амортизацию на счете 02.

В результате переоценки стоимость объекта может как увеличиться, так и уменьшиться.

При увеличении наблюдаем дооценку, при уменьшении – уценку. Полученные результаты в бухгалтерском учете отражаются в начале следующего года.

Дооценка

Сумма дооценки, то есть величина, на которую увеличилась стоимость, учитывается в качестве добавочного капитала и отражается по кредиту счета 83 «Добавочный капитал». Проводка имеет вид: Д01 К83.

Помимо этого, нужно пересчитать стоимость начисленной амортизации (методы начисления амортизации смотрите здесь). Для того чтобы определить величину, на которую необходимо увеличить амортизацию, нужно посчитать степень износа на дату проведения переоценки.

Проводка при дооценке амортизации имеет вид Д83 К02.

Уценка

Сумма уценки, то есть величина, на которую уменьшилась стоимость ОС в результате переоценки, учитывается в составе прочих расходов по дебету счета 91/2. Проводка имеет вид: Д91/2 К01.

Аналогичным образом пересчитывается амортизация, после чего отражается в составе прочих доходов по кредиту счета 91/1. Проводка: Д02 К91/1.

Проводки по учету переоценки

Указанные выше проводки актуальны при первой переоценке. Если пересчет происходит уже не в первый раз, то тут есть свои особенности.

Первый год – дооценка, второй – уценка

Например, при первой переоценке получили дооценку и отразили ее величину в добавочном капитале (проводки Д01 К83 и Д83 К02). При следующей — получили уценку, причем ее величина больше, чем дооценка в предыдущий год. Как отразить уценку во второй год в бухучете?

Уценка, равная сумме дооценки в предыдущий год, отражается в добавочном капитале (проводки Д83 К01 и Д02 К83), а оставшуюся часть уценки относим в прочие расходы (проводки Д91/2 К01 и Д02 К91/1).

Пример:

1-й год: первая переоценка — дооценка:

- первоначальная ст-сть объекта 100000.

- амортизация на дату переоценки 20000.

- полученная восстановительная ст-сть 120000.

2-й год: вторая переоценка — уценка:

- стоимость объекта 120000.

- накопленная амортизация на дату переоценки 48000.

- полученная в результате переоценки восстановительная ст-сть 80000.

Какие проводки нужно выполнить в данном случае?

Стоимость объекта при дооценке в 1-й год увеличилась на 120000 – 100000 = 20000.

Увеличенная амортизация при дооценке в 1-й год = 120000 * 20000 / 100000 = 24000, то есть увеличилась на 4000.

Стоимость объекта при уценке во 2-й год уменьшилась на 120000 – 80000 = 40000.

Уменьшенная амортизация при уценке во 2-й год = 80000 * 48000 / 120000 = 32000, то есть уменьшилась на 16000.

Проводки:

Первый год – уценка, второй год – дооценка

В первый год получили уценку и отразили ее в прочих расходах (проводки Д91/2 К01 и Д02 К91/1). Во второй года получили дооценку, большую уценки в первый год. Как это отразить?

Дооценка, равная уценке в первый год, отражается в прочих доходах (проводки Д01 К91/1 и Д91/2 К02), а оставшаяся часть дооценки учитывается в добавочном капитале (проводки Д01 К83 и Д83 К02).

Пример:

1-й год: первая переоценка — уценка:

- первоначальная ст-сть объекта 100000.

- амортизация на дату переоценки 20000.

- полученная восстановительная ст-сть 80000.

2-й год: вторая переоценка — дооценка:

- ст-сть объекта 80000.

- накопленная амортизация на дату переоценки 32000.

- полученная восстановительная ст-сть 120000.

Какие проводки нужно выполнить в данном случае?

Стоимость объекта при уценке в 1-й год уменьшилась на 100000 – 80000 = 20000.

Уменьшенная амортизация при уценке в 1-й год = 80000 * 20000 / 100000 = 16000, то есть уменьшилась на 4000.

Стоимость объекта при дооценке во 2-й год увеличилась на 120000 – 80000 = 40000.

Увеличенная амортизация при дооценке во 2-й год = 120000 * 32000 / 80000 = 48000, то есть увеличилась на 16000.

Проводки:

Видео: переоценка ОС в 1С Бухгалтерия

| Не нашли в статье ответ на Ваш вопрос?Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

основные средства и нематериальные активы

Источник: http://buhland.ru/pereocenka-osnovnyx-sredstv-predpriyatiya-doocenka-i-ucenka/

Дооценка основных средств проводки

Первоначальная стоимость, по которой объект основных средств принят к учету, в процессе эксплуатации может измениться в нескольких случаях. Если проводились реконструкция объекта или его модернизация, а также при проведении переоценки. Полученная в результате переоценки стоимость будет именоваться восстановительная.

Что такое переоценка основных средств?

Переоценка – это процесс пересчета первоначальной стоимости основных средств с целью ее соответствия рыночным ценам. О формировании первоначальной стоимости подробнее можно прочитать здесь.

Данная процедура доступна только коммерческим предприятиям, которые самостоятельно определяют для себя частоту проведения переоценки, а также объекты, по которым она будет проводиться.

Устанавливая периодичность проведения переоценки основных средств, нужно помнить об одном ограничении: проводить ее можно не чаще одного раза в год в последнем месяце года. Все моменты, касающиеся переоценки стоимости ОС, должны быть отражены в учетной политике предприятия.

Нужно иметь ввиду, что если для объекта установлена определенная периодичность проведения пересчета стоимости, и она указана в Приказе по учетной политике, то эту периодичность нужно соблюдать и проводить переоценку в обязательном порядке.

Как проводится переоценка стоимости основных средств?

Процедура должна быть документально оформлена, должны быть отражены все необходимые проводки по переоценке основных средств, связанные с увеличением или уменьшением их стоимости по результатам пересчета.

Как уже выше было сказано, переоценка проводится в конце года. Начинается процедура с оформления приказа с указанием объектов, для которых должна быть проведена переоценка. Итоги переоценки (новая цена объекта и пересчитанная амортизация) должны отразиться в инвентарной карточке объекта ОС.

Метод переоценки основных средств для коммерческих предприятий называется метод прямого пересчета по документально подтвержденным рыночным ценам.

Стоимость основного средства пересчитывается в соответствии с рыночными ценами на дату пересчета. Определить среднюю рыночную цену можно как самостоятельно, так и с привлечением специалистов-оценщиков.

[su_quote]

Новая (восстановительная стоимость) отражается в начале нового года.

Увеличение стоимости (дооценка) в бухгалтерском учете отражается по кредиту счета 83 «Добавочный капитал» в корреспонденции с дебетом счета 01 (проводка Д01 К83).

Уменьшение стоимости (уценка) отражается по дебету счета 91 «Прочие доходы и расходы» в корреспонденции с кредитом счета 01 (проводка Д91/2 К01).

Наряду со стоимостью, отраженной по дебету сч.01, пересчету подвергается и начисленная на 02 счете амортизация .

Как провести переоценку амортизации основных средств?

Для того, чтобы пересчитать амортизацию, нужно определить степень износа на дату переоценки.

Степень износа = (начисленная амортизация / первоначальная ст-сть ОС) * 100%.

Пересчитанная амортизация = восстановительная ст-ть * степень износа.

Увеличение амортизации в результате дооценки отражается проводкой Д83 К02.

Уменьшение амортизации в результате уценки отражается проводкой Д02 К91/1.

Для наглядности рассмотрим два примера: дооценку и уценку стоимости ОС.

Дооценка основных средств (пример):

Имеем основное средств первоначальной стоимостью 100 000. По объекту начислена амортизация 25 000. В результате переоценки стоимость увеличилась до 110 000. Какие проводки нужно отразить в бухгалтерии?

Стоимость ОС увеличилась – наблюдаем дооценку.

Степень износа = (25 000 / 100 000) * 100% = 25%

А = (110 000 * 25%) / 100% = 27 500.

То есть в результате переоценки стоимость основного средства увеличилась на 10 000, амортизация увеличилась на 2 500.

Проводки при дооценки:

10 000 – Д01 К83 – увеличена ст-сть объекта при дооценки.

2 500 – Д83 К02 – увеличена начисленная амортизация по объекту в результате дооценки.

Уценка основных средств (пример):

Имеем объект первоначальной стоимостью 100 000. Начисленная амортизация – 25 000. При анализе рынка была выявлена средняя рыночная цена на данный объекта – 80 000. Как проводки нужно отразить?

Стоимость основного средства уменьшилась – наблюдаем уценку.

Степень износа = 25%

А = (80 000 * 25%) / 100% = 20 000

То есть в результате переоценки стоимость основного средства уменьшилась на 20 000, величина начисленной амортизация уменьшилась на 5 000.

Проводки при уценке:

20 000 – Д91/2 К01 – уменьшена ст-сть объекта при уценке.

5 000 – Д02 К91/1 – уменьшена начисленная амортизация по объекту при уценке.

Проводки по переоценке основных средств

У коммерческих организаций нет обязанности проводить переоценку, если это не закреплено в их учетной политике. Если же закреплено, то переоценка должна проводиться последним днем года с периодичностью не чаще раза в год. При этом бухгалтеру важно правильно отразить в проводках результаты переоценки ОС, в том числе дооценку или уценку стоимости объектов.

Цели переоценки

Изменение стоимости основных средств вследствие изменения цен на материалы и услуги, влияющие на ценообразование, называется переоценкой.

Переоценка может проводиться только в отношении средств, которые являются собственностью организации для определения реальной рыночной стоимости объектов ОС. За время использования ОС меняются цены на материалы, комплектующие, услуги по монтажу, и т. д.

Кроме того, на показатель именно рыночной стоимости воздействует фактор морального устаревания ОС.

[su_quote]

Например, рыночная стоимость станка, выпущенного два года назад, будет гораздо ниже его остаточной стоимости, если за это время были выпущены новые, более современные, модели.

В целом, переоценка используется для:

- Определения реальной стоимости ОС на рынке;

- Для финансового анализа состояния организации;

- Если организация планирует привлечение инвестиций или увеличение уставного капитала.

Порядок проведения переоценки

Для проведения переоценки руководитель организации издает соответствующий приказ.

Получите 267 видеоуроков по 1С бесплатно:

Для пересмотра стоимости объектов ОС необходимо, как минимум, проверить наличие этих объектов в действительности. Если ОС ранее не переоценивалось, пересчет стоимости производится на основании текущей стоимости. Для переоцененных ранее ОС берется восстановительная стоимость. Пересчитывается как первоначальная стоимость объекта, так и сумма амортизации.

Существуют два способа переоценки стоимости ОС:

Для того чтобы результаты переоценки имели юридическую силу, предприятие для переоценки должно воспользоваться услугами профессиональных компаний-оценщиков.

Виды переоценки

В результате пересчета стоимость объекта ОС может как повыситься, так и снизиться. В первом случае говорят о дооценке, во втором — об уценке объекта.

Схема учета переоценки:

Пример дооценки основных средств с проводками

В организации «Альбатрос» имеется основное средство стоимостью 100 000 руб. На момент переоценки начисленная амортизация составила 25 000 руб. В результате переоценки стоимость ОС определена в 110 000 руб.

При увеличении стоимости ОС получаем дооценку. Следовательно, необходимо будет пересчитать и накопленную амортизацию.

Вычислив коэффициент износа, мы можем переоценить сумму амортизации:

- 25 000 руб./100 000 руб. = 25 %;

- то есть 110 000 руб.*25% = 27 500 руб.

Бухгалтер организации при дооценке основных средств сделал следующие проводки:

Проведение дооценки основных средств — проводки

Дооценка основных средств — проводки по ней зависят от того, происходило ли изменение первоначальной стоимости основных средств (ОС) в предыдущих периодах. В нашей статье рассмотрим все возможные варианты таких операций.

Проведена переоценка ОС: основные моменты

Возможность дооценки основных средств, а также их уценки дается п. 14–15 ПБУ 6/01 «Учет основных средств», утвержденном приказом Минфина РФ от 30.03.2001 № 26н.

Процедура переоценки стоимости принятия ОС к учету осуществляется для того, чтобы ОС отражалось по более актуальной текущей (восстановительной) стоимости.

Текущая стоимость эквивалентна определенной сумме денег, которую придется заплатить, если конкретный объект потребуется заменить на дату переоценки.

Перечислим главные правила осуществления переоценки (уценки или дооценки ОС):

- разрешено проведение такой процедуры только 1 раз в год, не больше;

- процедура делается для группы аналогичных объектов;

- если процедура проведена 1 раз, то должна делаться в последующем каждый год;

- одновременно переоценивается стоимость ОС (первоначальная или текущая) и амортизация.

О том, как определить сумму, на которую корректируется амортизация, читайте в статье«Переоценка основных средств в 2016–2017 годах — проводки».

Как отражается переоценка ОС производственного назначения: счета, использующиеся для переоценки

Перейдем к бухгалтерскому оформлению проводок по дооценке ОС. Для дооценки основных средств используется счет 83 «Добавочный капитал», если эта процедура проведена первый раз.

Если величина уценки превышает сумму прошлогодней дооценки, то корректировка амортизации также проходит по счету прочих доходов и расходов

Возможна ли переоценка вновь купленного ОС

Переоценка групп схожих объектов основных фондов возможна только 1 раз в год либо может вообще не осуществляться. При этом п. 15 ПБУ 6/01 конкретно указывает, что данная процедура организуется только на конец отчетного года.

Поэтому если компания купила в текущем году новое ОС, оно относится к группе переоцениваемых, согласно внутренней документации, и экономическая ситуация такова, что стоимость ОС существенно изменилась, то на конец отчетного года возможна дооценка (уценка) вновь купленного основного средства.

Дополнительную информацию о переоценке ОС читайте в нашей статье«Для чего необходима переоценка ОС (основных средств)?».

Правом переоценки ОС может воспользоваться любая организация. Если пересмотр стоимости объектов закреплен в учетной политике, то он может делаться с периодичностью в год. В бухучете корректируется одновременно счет и 01, и 02.

Источники: http://buhs0.ru/poryadok-provedeniya-pereocenki-osnovnyx-sredstv/, http://buhspravka46.ru/buhgalterskie-provodki/provodki-po-pereotsenke-osnovnyih-sredstv.html, http://nalog-nalog.ru/buhgalterskij_uchet/vedenie_buhgalterskogo_ucheta/provedenie_doocenki_osnovnyh_sredstv_provodki/

Источник: http://buhnalogy.ru/dootsenka-osnovnyh-sredstv-provodki.html