Проверка РСВ-1 онлайн: соответствие СЗВ М, расхождения пояснения, программа

Прежде чем отправлять РСВ-1 в налоговую инспекцию, не лишним будет сделать дополнительную проверку правильности заполнения расчета. Это позволит сэкономить время на составление корректировок и избежать штрафов, так как отчет с наличием серьезных ошибок считается непредоставленным.

Как проходит проверка

Контрольные соотношения

Для проверки РСВ-1 налоговые органы разрабатывают специальные контрольные соотношения. На 2017 год принято 312 соотношений, которые можно скачать для ознакомления на сайте ФНС. В документе расписано, по каким строкам расчета должны сходиться данные, а также указаны ответные действия налоговых органов при обнаружении несоответствий.

Наиболее серьезными считаются 2 вида ошибок:

- Общая сумма начислений по первому разделу не соответствует суммарной сумме начислений по каждому сотруднику из третьего раздела.

- Персональные данные работников (раздел №3) не сходятся с данными, которыми располагает ФНС. Чаще всего ошибки обнаруживаются в номерах СНИЛС и ИНН.

При наличии других недочетов достаточно составить корректировочный документ. Он подается в обычном порядке и должен включать в себя все те же разделы, что и первичный, за исключением персональных данных работников, по которым была предоставлена достоверная информация.

Распространенные ошибки

К другим распространенным ошибкам в РСВ-1 относят:

- СНИЛС или ИНН у сотрудника вовсе отсутствуют. В таком случае его необходимо направить в ФНС или ПФР за получением документов, где свой номер он может узнать в тот же день. Этот вариант более предпочтителен, чем оформление документов посредством работодателя, так как придется ждать результата минимум 5 дней.

- В отчете не отражены необлагаемые выплаты. Такая ошибка является грубым нарушением правил учета доходов и расходов, и чревата начислением штрафных санкций в соответствии со ст. 120 НК РФ.

- В расходы на оплату больничных включены выплаты за первые 3 дня, которые работодатель должен компенсировать самостоятельно. Данная ошибка не распространяется на регионы, участвующие в «Пилотном проекте ФСС», по которому выплаты работнику осуществляются напрямую из фонда.

- В РСВ-1 отражена только выплаченная зарплата, которая может отличаться от начисленной. Страховые взносы исчисляются исключительно с начисленной суммы выплат работникам. Величина выплаченной зарплаты может отличаться из-за временного разрыва между авансом и перечислением основной части, которые могут приходиться на разные месяцы.

- В разделе №3 не отражены данные по директору-учредителю компании. Даже если ему не выплачивается зарплата, он обязательно должен фигурировать в перечне застрахованных лиц.

Еще один важный момент, на который обращают внимание инспекторы – сведения о численности застрахованных лиц, которые указываются в приложениях №1 и №2 к первому разделу. Количество застрахованных лиц не может быть меньше общего числа официально трудоустроенных сотрудников компании (в том числе по договорам ГПХ).

Способы

Проверить отчет, ориентируясь на контрольные соотношения, можно вручную. Но процесс это трудоемкий и совершенно не подходящий для бухгалтеров, ведущих сразу несколько фирм. Гораздо удобнее воспользоваться автоматизированными сервисами, которые представлены как в онлайн-варианте, так и в виде программных продуктов для установки на компьютер.

Проверка РСВ-1 онлайн

Проверка отчета через онлайн-сервисы удобна тем, что не требует установки программ на ПК. Бесплатные сервисы для проверки РСВ-1 имеются на следующих сайтах:

- Российский налоговый курьер;

- Бухсофт:

- Главбух;

- Контур;

- Мое дело.

Проверка на подобных сервисах осуществляется по единому алгоритму. Для примера рассмотрим последовательность действий, которые необходимы для проверки РСВ-1 на сайте «Российский налоговый курьер»:

- С главной страницы сайта перейдите в подраздел «Сервисы для бухгалтера».

- В представленном перечне выберите «Контрольные соотношения для единого расчета по взносам».

- В открывшемся окне нажмите «начать» и загрузите РСВ-1 в формате xml (сформированный в учетной программе).

- Нажмите «проверить расчет» и результат проверки отобразиться на экране. Сервис сообщит, есть расхождения или нет.

Для проведения проверки необходимо пройти процедуру регистрации на сайте, она бесплатна и не отнимет много времени. Для подписчиков журнала «Российский налоговый курьер» функции сервиса расширены.

Они по окончании проверки увидят не только расхождения, но и пути исправления ошибок.

Еще одним достоинством, как этого сервиса, так и других подобных, является возможность не только проверить расчет, но и здесь же в режиме онлайн его сформировать.

С помощью программ

Программы для ведения учета и формирования отчетности, как правило, уже имеют встроенные функции по проверке налоговой отчетности. Такая функция, например, присутствует в популярной «1С».

Но можно воспользоваться и любыми сторонними программными продуктами. Рекомендацией налоговых органов является такой тандем — «Налогоплательщик ЮЛ» и «Tester».

Обе программы находятся в свободном доступе на сайте ФНС.

- С помощью «Налогоплательщик ЮЛ» можно сформировать и проверить РСВ-1, либо осуществить проверку расчета, сформированного в другой программе. Для проверки в меню «сервис» необходимо выбрать «прием отчетности с магнитного носителя» и загрузить в программу документ в xml формате.

- Вторая программа, «Tester» проверяет документ исключительно на соответствие формату предоставления отчетности в электронном виде. Для проверки РСВ-1 необходимо загрузить его через кнопку «открыть» на панели инструментов. После указания пути к файлу и нажатия «ок» проверка начнется автоматически. При соответствии формата текущим стандартам появится сообщение «ошибок не обнаружено», в противном случае необходимо обновить версию программы, формирующей РСВ-1.

Сопоставление с данными других отчетов

Налоговые органы не ограничиваются внутри-расчетной проверкой РСВ-1. Дополнительно расчет сверяют с 6-НДФЛ (справка о доходах работников по всей компании в целом) и СЗВ-М (сведения о застрахованных лицах).

- При сопоставлении расчета с 6-НДФЛ внимание обращают только на 1 показатель – суммарный объем вознаграждений, выплаченных в пользу сотрудников фирмы. В частности, сверяются строки 030 подраздела 1.1 к первому разделу РСВ-1 и 020 первого раздела 6-НДФЛ. При выявлении расхождений налоговые органы потребуют с плательщика пояснений.

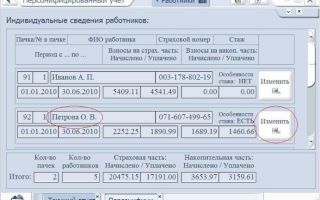

- Сверка с СЗВ-М происходит по строкам 070-100 третьего раздела РСВ-1. Сопоставляют такие данные, как ФИО, СНИЛС и ИНН (при наличии) застрахованных работников. Все данные ФНС получает из автоматизированной информационной системы. Обнаружение расхождений является основанием для отказа в принятии отчета.

Таким образом, проверка РСВ-1 включает в себя множество контрольных точек, которые очень проблематично учесть вручную. На помощь бухгалтерам приходят всевозможные сервисы и программы, позволяющие обнаружить ошибки в считанные минуты.

Их перечень значительно поредел после перехода страховых взносов к налоговым органам, так как разработанные ПФР программы не сопоставимы с новой формой расчета.

Но по обещаниям налоговиков в ближайшее время плательщики будут располагать более широким выбором программных продуктов для проверки РСВ-1.

Какие программы проверки сведений в ПФР используются, можно узнать из данного видео:

Источник: http://uriston.com/kommercheskoe-pravo/buhgalteriya/otchetnost/rsv/proverka.html

Проверка работодателей органами пенсионного фонда

«Кадровая служба и управление персоналом предприятия», 2009, N 7

Проверка работодателей органами пенсионного фонда

https://www.youtube.com/watch?v=IC7ThmPtDug

Основная задача ПФР, по сути, проста — это назначение пенсии гражданам при достижении соответствующих условий. В существующей пенсионной системе размер основной части будущей пенсии определятся суммой страховых взносов на лицевом счете застрахованного лица.

Сегодня сама заработная плата при назначении будущей пенсии не принимается во внимание, учитываются лишь платежи с нее, перечисляемые работодателем в Пенсионный фонд.

И только в случае их правильного и своевременного отчисления обязательства страхователя (работодателя) перед государством преобразуются в пенсионные права гражданина и обязательства государства персонально перед ним.

При переходе к существующей системе назначения пенсий был определен статус Пенсионного фонда как страховщика по обязательному пенсионному страхованию. Из Федерального закона от 15.12.

2001 N 167-ФЗ «Об обязательном пенсионном страховании в Российской федерации» (далее — Закон N 167-ФЗ), в котором определены основные правила взаимоотношений между всеми участниками процесса обязательного пенсионного страхования, следует, что как страховщик Пенсионный фонд обязан представлять интересы застрахованных лиц перед страхователем-работодателем. Несмотря на то что законодательно утверждены порядок и нормы деятельности страхователей, до настоящего времени уровень социальной ответственности отдельных страхователей перед своими работниками продолжает оставаться низким. Нередки случаи, когда страхователи не уплачивают страховые взносы или уплачивают их не в полном объеме, что является прямым нарушением пенсионных прав граждан. Пенсионный фонд постоянно ведет целенаправленную работу по повышению уровня ответственности работодателей перед своими работниками. Одной из форм такой работы является проведение документальных проверок достоверности представляемых работодателем индивидуальных сведений о трудовом стаже и заработке работников.

Это право Пенсионного фонда законодательно закреплено в ст.

13 Закона N 167-ФЗ, в которой, в частности, сказано: «Страховщик имеет право — проводить у страхователей проверки документов, связанных с назначением (перерасчетом) и выплатой обязательного страхового обеспечения, представлением сведений индивидуального (персонифицированного) учета застрахованных лиц; требовать и получать у плательщиков страховых взносов необходимые документы, справки и сведения по вопросам, возникающим в ходе указанных проверок, за исключением сведений, составляющих коммерческую тайну, определяемую в установленном законодательством Российской Федерации порядке».

Проверки Пенсионного фонда проводятся в соответствии с Методическими рекомендациями по организации и проведению документальной проверки достоверности представленных страхователями индивидуальных сведений о трудовом стаже и заработке (вознаграждении), доходе застрахованных лиц в системе государственного пенсионного страхования, утвержденных Постановлением Правления ПФР от 30.01.2002 N 11п (далее — Методические рекомендации).

Источник: http://hr-portal.ru/article/proverka-rabotodateley-organami-pensionnogo-fonda

Проверка в ПФР онлайн по Контур в 2018 году — бесплатно, отчетности, без регистрации, ИП

Зная особенности проверки в ПФР онлайн по Контур в 2018 году можно с легкостью сформировать отчетность и исключить вероятность занесения ошибочных сведений.

Согласно с российским законодательством необходимо ежеквартально, а также в иные временные промежутки передавать в территориальное представительство Пенсионного фонда соответствующую отчетность.

Ее можно создавать с помощью специализированных программ и сервисов. Одной из них принято считать “Контур-Отчет ПФ”.

Рассмотрим особенности проверки и формирования отчетности в “Контур-Отчет ПФ” подробней.

Общие моменты

Перед рассмотрением основного вопроса изначально рекомендуется ознакомиться с общими моментами и российским законодательством.

Благодаря этому можно существенно снизить вероятность допущения различных ошибок.

Определения

Порядок сдачи отчетности в территориальное представительство ПФР, как и в иные государственные органы во многом связан с различными немаловажными нюансами.

Изначально необходимо знать о наличии различной ответственности в случае предоставления недостоверных или ложных сведений. Ответственность может быть как уголовной, так и административной.

Должностные лица территориального Пенсионного фонда особо пристально проверяют предоставленную им отчетность на предмет выявления несоответствий.

Инициировать проверку документации РСВ-1 и иной, которая включена в пакет отчетности, не составит большого труда.

Для этого нужно обладать необходимым опытом формирования документов, а также отлично разбираться в российском законодательстве.

В случае отсутствия опыта проверки и одновременно наличия необходимости в этом, можно инициировать процедуру в режиме онлайн.

В 2018 году бесплатно произвести проверку можно:

- на официальном портале Пенсионного фонда;

- на сайтах различных коммерческих учреждений.

Проверка таким варрантом обладает как преимуществами, так и недостатками. Предусматриваются также специальные проверки для поверки отчетности.

В случае возникновения необходимости в использовании соответствующего программного обеспечения, необходимо задействовать только проверенное.

С какой целью проводится

После того, как был совершен переход страховых взносов под полный контроль налогового органа, список отчетности в Пенсионный фон был откорректирован.

С недавнего времени, страхователи обязаны предоставлять такие сведения, как:

| СЗВ-М | Отображает все необходимые сведения относительно застрахованных лиц. Относится к ежемесячной форме и подлежит сдаче до 15 числа каждого месяца |

| Информацию относительно стажа по всем наемным работникам | Относится к ежегодной форме АДВ, по которой страхователь передает сведения о трудовом стаже своих подопечных, в том числе о лицах, ведущим деятельность по гражданско-правовым соглашения либо авторским. Отчет следует предоставлять до 1 марта следующего календарного года |

| Сведения относительно физических лиц | Подлежит составлению по предварительному запросу должностных лиц ТОПФР. Одной из подобных форм принято считать СЗВ-К |

| Поправки за прошлые отчетные периоды | Не беря во внимание то, что процесс администрирования и отчетность по страховому обеспечению передано в налоговый орган, корректировать ошибочную информацию в любом случае за прошлые годы нужно через территориальное представительство ПФР |

Исходя из вышесказанного, можно говорить о том, что использование специальных сервисов и программ позволяет безошибочно передавать правильно составленные отчеты.

Отчетность предоставляется с целью проверки факта уплаты всех необходимых взносов и налогов, включая НДФЛ.

Законные основания

Основным нормативным документом, который устанавливает формат проверки предоставленной отчетности, а также разъясняет различные нюансы, принято считать Федеральный закон № 212 от июля 2009 года.

5 глава документа включает в себя статьи, которые разъясняют вопросы контроля отчетности, подлежащей сдаче в территориальный Пенсионный фонд.

Ключевыми статьями принято считать:

| ст. № 33 | Подробно разъясняются этапы проведения проверок плательщиков взносов |

| ст. № 34 | Отображает основания для проведения проверок и когда они нужны |

| ст. № 35 | Дает разъяснения о сути поведения проверок и отображает различные нюансы |

| ст. № 36 | Дает разъяснения о том, кто именно проводит проверки |

| ст. № 37 | Включает в себя перечень документов, которые нужны с целью проведения проверок |

| ст. № 38 | Отображает процедуру формирования заключений по завершению проверок |

| ст. № 39 | Отображает процедуру вынесения результатов по завершению проверок |

В случае выявления каких-либо ошибок в отчетности обязательно возникает необходимость в устранении. После исправления ошибок отчетность подлежит повторной сдаче.

Проверка в ПФР онлайн по Контур бесплатно

Сервис “Контур-Отчет ПФ” предоставляет возможность в кратчайшие сроки сформировать необходимую отчетность в ПФР для компаний любой формы собственности, в том числе и для ИП, причем без каких-либо ошибок. Для этого достаточно знать основные принципы его работы.

Рекомендации по работе в системе

Перед началом работы в рассматриваемом сервисе необходимо инициировать процедуру регистрации.

При этом скачивать на компьютер программное обеспечение не нужно, что полностью исключает возможность заразить его каким-либо типом вируса.

Все, что необходимо пользователю сервиса для регистрации, это:

- исходные базовые сведения о компании;

- действующий адрес электронной почты.

К сведению: на электронную почту придет письмо-подтверждение. Проведение работ в системе не влекут за собой каких-либо сложностей.

Ключевым удобством принято считать тот факт, что сервис “Контур-Отчет ПФ” предоставляет возможность импортировать отчетные сведения из иного программного обеспечения.

Все этапы формирования, редактирования и непосредственно самой проверки отчетов сопровождаются соответствующими подсказками, которые всплывают на экране монитора.

В период знакомства с сервисом это ключевая функция, которая предоставляет возможность в кратчайшие сроки вникнуть в весь функционал программного обеспечения.

Видео: новые правила отчетности в ПФР

Сервис самостоятельно осуществляет проверку предоставленных сведений, указанных в отчетности, со всеми без исключения классификаторами и базами данных и в течении кратчайшего срока оповещает о выявленных ошибках.

Иными словами, сервис не даст возможности отправить отчет с недостоверными либо ошибочными сведениями.

Правила составления отчетности

Разработчики рассматриваемого сервиса постоянно наблюдают за тем, что их программное обеспечение могло отвечать всем требованиям российского законодательства в полном объеме.

Из-за этого, все обновления в сервисе появляются быстрее, нежели выпускаются релизы популярного программного обеспечения для формирования отчетности в территориальный Пенсионный фонд с обновлениями.

Помимо этого, организация ведет подготовку бесплатных видео-семинаров, в которых подробно разъясняются поправки в пенсионном законодательстве и относительно того, как их можно применять на практике.

В интернете подобные семинары расположены в свободном доступе. Важно помнить — проверка ПФР Контур онлайн без регистрации невозможна.

С целью работы в программе по завершению регистрации необходимо:

| Указать персональные сведения о компании после нажатия на ссылку “Новая фирма/компания” | Обязательно нужно указывать — ИНН, КПП, наименование, регистрационный номер в территориальном ПФ, код отображение категории, ЕГРЮЛ, ОКВЭД, ОКАТО |

| Далее следует сохранить | Все указанные персональные сведения |

| На следующем этапе нужно перейти в подкатегорию | “Сформировать иные отчеты” – “РСВ-1” |

| Далее следует выбрать | Временной промежуток |

| На следующем этапе | Делается выбор файлов для прикрепления |

По завершению формирования протокола он подлежит поверки на предмет достоверности, а после направляется в территориальное подразделение ПФР.

В сервисе Контур проверка ПФР онлайн для ИП осуществляется по общепринятому механизму. Особенностей в данном случае нет.

Заполнение формы РСВ-1

В процессе формирования формы РСВ-1 с помощью программного обеспечения “Контур-Отчет ПФ” необходимо ссылаться на общепринятые правила, а именно:

| Все без исключения страхователи обязаны заполнять титульный лист | А также несколько листов отчета |

| На каждый отдельно взятый тариф | Необходимо заполнять отчетный лист |

Иные разделы, которые подлежит заполнять, напрямую зависят от некоторых ситуаций:

| 3 раздел | Необходимо заполнять в том случае, если в отчетном периоде был задействован пониженный тариф |

| 4 раздел | Составляется в том случае, если были внесены поправки в 1 раздел по строке 120 |

| 5 раздел | Нужно заполнять, если в компании имеются наемные сотрудники, которые проходят обучение в образовательных учреждениях средней и высшей категории, и в конкретном отчетном периоде ими была начислена выплата |

| 6 раздел | Подлежит заполнению в случае введения персонифицированного учета в компании |

Из-за того что были внесены поправки, на титульном листе отчета необходимо указывать такие сведения, как:

- отчетный период текущего календарного года;

- реквизиты компании — название, страховой номер;

- контактные данные — номер телефона для связи;

- общее число застрахованных граждан;

- среднесписочную численность.

Разработанная система “Контур-Отчет ПФ” предоставляет возможность указывать на различные ошибки, что говорит о возможности произвести форматирование на этапе подготовки отчетности, избежав при этом попадания ошибочных сведений в территориальное подразделение ПФР.

Порядок отправки отчетов

Программное обеспечение предоставляет возможность загружать сформированные отчеты в иных различных программах, среди которых:

- 1С:Зарплата;

- ПУ-5;

- СБИС++;

- Парус;

- иных ПО.

Для возможности отображения сведений в ПО “Контур-Отчет ПФ” следует в подкатегории “Настройки”, выбрать раздел “Импорт из программы…”.

В новом открывшемся окне следует отыскать базу данных (в большинстве случаев они обладают расширением base) и нажать на ссылку “Импортировать сведения”.

После этого необходимо отыскать отчет в категории “Готовые файлы”, а после отредактировать, если в этом есть потребность.

К разработанному сервису “Контур-Отчет” был сформирован специализированный актуальный продукт “Контур-Экстерн”, предоставляющий возможность отправлять необходимые отчеты в территориальное представительство Пенсионного фонда мгновенно после создания в системе.

Для этого необходимо обязательно подключиться к интернету, и произвести регистрацию на сервисе “Контур-Экстерн”.

Достоинством сервиса принято считать наличие возможности отправить сформированный отчет бесплатно в тестовом режиме.

Благодаря этому можно самостоятельно протестировать работу рассматриваемого сервиса.

В завершении можно сказать — благодаря использованию рассматриваемого сервиса можно с легкостью составить отчетность с последующей сдачей в ПФР.

Более того, система осуществляет проверку указанных сведений на предмет достоверности в случае необходимости можно все исправить еще до отправки.

Источник: http://jurist-protect.ru/proverka-v-pfr-onlajn-po-kontur/

Сдача персонифицированного учета

Второе название персонифицированного учета — «индивидуальный». Персонифицированный учет — это отчетность, которая касается данных наемного работника и собирается для того, чтобы каждый гражданин имел право получить поддержку от Пенсионного Фонда. Речь идет о реализации прав Граждан РФ.

Кто такой «страхователь»?

Хранение индивидуальной информации, также, как и правила ее сбора и сдачи, строго регламентировано. Когда речь касается персонифицированного учета, в законе упоминается «страхователь». Страхователем является юридической лицо или Индивидуальный Предприниматель, который производит учет и отчисления, в соответствии с действующим договоров и Законодательством РФ.

Для чего нужен персонифицированный учет?

Иногда, сбор и хранения информации кажется бессмысленным. В отношении персонифицированного учета так сказать нельзя. Все данные вносятся в отчетность с определенной целью. Итак, персонифицированный учет необходим:

- Для того чтобы выплачивать пенсию, которая зависит от результатов работы каждого сотрудника, который является застрахованным лицом.

- Для того чтобы информация, влияющая на последующие пенсионные начисления, была систематизирована и проверена. Наличие персонифицированных данных поможет убедиться в достоверности сведений о сотруднике.

- Для создания информационной базы, которая оформлена по единому четкому стандарту, определенному Законодательством РФ.

- Для стимуляции застрахованного работника работать по договору, и впоследствии получать начисления, по достижению пенсионного возраста.

- Для администрирования страховых взносов и сбора статистических сведений.

- Для тарификации взносов, определения уровня пенсий и осуществления прогнозов.

- Для упрощения процесса начисления пенсии.

Оформлять документацию необходимо по правилам, указанным в Законодательстве РФ. Как известно, существуют определенные формы, которые заполняются в том, или ином случае. Профессиональный бухгалтер знаком не только с порядком заполнения шаблонов, но и с дополнительными нюансами, касающимися того, как ведется персонифицированный учет.

Сведения о застрахованных лицах необходимо представлять в территориальные органы ПФР ежемесячно не позднее 15-го числа второго календарного месяца, следующего за отчетным периодом (месяцем). Если последний день срока приходится на выходной или нерабочий праздничный день, то днем окончания срока сдачи персонифицированного учета считается ближайший следующий за ним рабочий день.

В 2018 году последними датами сдачи персонифицированного учета по форме СЗВ-М являются: 15 февраля, 15 марта, 16 апреля, 15 мая, 15 июня, 16 июля, 15 августа, 17 сентября, 16 октября, 15 ноября, 17 декабря, 15 января 2019 года.

Сведения о страховом стаже застрахованного лица представляется организацией один раз в год, по итогам отчетного периода (года). Отчетность необходимо представить в территориальные органы ПФР не позднее 1 марта года, следующего за отчетным.

Пошаговая инструкция по ведению персонифицированного учета

Сдача персонифицированного учета – процедура, которая подчиняется определенному регламенту. Для того чтобы не допустить ошибок и соблюдать все требуемые сроки, необходимо ориентироваться на пошаговую инструкцию и на забывать о 5 этапах.

- Подготовка программной базы.

Для того чтобы сдать отчетность, которая пройдет официальную проверку персонифицированного учета, необходимо использовать специальные программы. К ним относятся Spu_orb, CheckXML или PsvRSV – их можно скачать на официальном сайте Пенсионного Фонда России, и использовать для своевременного и грамотного оформления отчетов.

Второй вариант оформления отчетности – использование шаблонов и заполнение документации вручную. Такой способ может использоваться бухгалтером, но он требует временных затрат.

- Заполнение отчетности по форме.

Проверка персонифицированного учета требует, чтобы при заполнении данных использовались утвержденные Законодательством РФ формы отчетности. К ним относят: РСВ-1, АДВ-6-2, АДВ-6-3, СЗВ-6-1 и СЗВ-6-2. Для того чтобы отчетность была готова, необходимо заполнить соответствующие формы и внести в них данные, касающиеся ваших сотрудников, а также информацию, связанную с уплатой страховых взносов.

Для того чтобы отчетность была заверена, её необходимо подписать. Есть три варианта передачи отчетности: по почте, в электронном виде, из рук в руки.

Если вы или ваш бухгалтер передают отчетность лично, требуется оформить два экземпляра, подписать каждый из них (подпись владельца предприятия или уполномоченного лица), и заверить документ официальной печатью компании. В случае передачи отчетности по почте, необходимо оформить письмо как заказное и полностью описать вложение.

Если вы выбрали электронный вариант, не забудьте оформить в ПФР электронную подпись. Это становится необходимостью, если общая численность работников компании более 50 человек.

- Соблюдение сроков передачи отчетности.

Оформлять отчетность необходимо 4 раза в год, поскольку отчетным периодом считается квартал. Для того чтобы соблюсти установленные сроки, документацию подают до 15 числа месяца, следующего за отчетным.

Сотрудники ПФР могут уведомить о необходимости внести поправки. Сделать это нужно в течение 14 дней со дня получения такого уведомления.

Выгодно ли отдавать персонифицированный учет на «аутсорсинг»?

Когда речь идет о персонифицированном учете, работодатель понимает, насколько здесь важен грамотный подход. Во-первых, речь идет о будущем сотрудников, во-вторых, в компанию могут пройти проверки персонифицированного учета.

Любому работодателю важно и проверку пройти, и о сотрудниках позаботится. Возникает вопрос, можно ли «отдать» подобные услуги на аутсорсинг? Конечно можно.

Главное, чтобы компания сотрудничала с вами на взаимовыгодных условиях, а специалисты были компетентны.

Стоимость услуг

| До 5 сотрудников | 5 000,00 рублей |

| Каждый дополнительный сотрудник | плюс 250,00 рублей |

| Представление в ПФР нарочным | 2 000,00 рублей |

Специалистам «Главного Бухгалтера» всегда важно отслеживать появление новых постановлений и исправлять отчетность, иными словами «держать руку на пульсе». Это касается не только персонифицированного учета, но и расчета заработных плат, отпускных и больничных, оформления документации при приеме на работу, услуг по восстановлению бухгалтерии и других необходимых действий, которые должны быть совершены в соответствии с действующим Законодательством.

Нашими клиентами становятся компании, для которых важно:

- Быть уверенными в качестве бухгалтерии. Безупречная бухгалтерия поможет вам работать и эффективно взаимодействовать со своими сотрудниками, а также с налоговой службой и социальными фондами. От качества бухгалтерии зависит многое: начиная от финансовых прогнозов, и заканчивая поиском инвестором.

- Снизить риски, увеличить доходы. Этого можно добиться только, если вы хорошо знакомы с Законодательством РФ. Мы знаем нюансы законов и поможем вам выбрать наиболее успешную учетную политику.

- Обеспечить быстрый доступ к нужной документации. Если учет ведется системно и правильно, руководитель, всегда сможет получить на руки тот или иной документ, и, взглянув на отчетность, сделать выводы относительно сложившейся в компании ситуации.

Наши специалисты всегда окажут профессиональную помощь. Именно поэтому бухгалтерскими услугами пользуется большое количество организаций, независимо от специфики бизнеса, количества рабочих мест и положения на российском и мировом рынке. У нас вы сможете получить полный комплект бухгалтерских и юридических услуг, или заказать, например, только персонифицированный учет.

Звоните нам+7 (495) 626-30-40 Заказать обратный звонок +7 (985) 971-57-71Напишите

Источник: http://www.profbuh.ru/buh-uslugi/proverka-sdacha-personificirovannogo-ucheta/