Расходы на рекламу

Глава 25 предусматривает возможность уменьшить налогооблагаемую базу на рекламные расходы. Необходимость рекламы для успешной работы ни у кого уже сомнений не вызывает.

Без рекламы невозможно найти клиентов, деловых партнеров, в конечном счете — получить прибыль. Реклама нужна — с этим соглашаются все. Лишь налоговики порой в этом сомневаются.

И чтобы убедить их в обратном, необходимы железные аргументы.

Реклама — это информация, которая:

— распространяется любым способом, в любой форме и с использованием любых средств; — адресована неопределенному кругу лиц;

— направлена на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке (п. 1 ст. 3 Федерального закона от 13.03.2006 N 38-ФЗ «О рекламе»).

Ненормируемые и нормируемые

Расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), деятельности налогоплательщика, товарного знака и знака обслуживания, включая участие в выставках и ярмарках, учитываются в прочих расходах, связанных с производством и реализацией (пп. 28 п. 1 ст. 264 НК РФ).

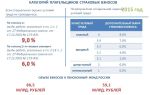

Расходы на рекламу делятся на ненормируемые и нормируемые (п. 4 ст.

264 НК РФ). Ненормируемыми, т.е.

включаемыми в расходы в полном объеме, являются расходы: — на рекламные мероприятия через СМИ, в том числе объявления в печати, передачи по радио и телевидению, и телекоммуникационные сети; — на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов; — на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

Расходы на иные виды рекламы для целей налогообложения признаются в размере, не превышающем 1% выручки от реализации, определяемой в соответствии со ст. 249 НК РФ.

Как правило, налоговики высказывают претензии относительно того, что: — информация не является рекламой, поскольку предназначена для определенного круга лиц; — она не направлена на привлечение внимания к объекту рекламирования; — рекламные расходы не являются обоснованными;

— недостаточно документов для подтверждения произведенных расходов.

Направленность неопределенному кругу лиц

Источник: https://www.pnalog.ru/material/rashody-na-reklamu-nalog

Затраты «упрощенщика» на приобретение листовок, буклетов, флаеров, афиш не нормируются

«Упрощенщик», который выбрал объект налогообложения «доходы минус расходы», при расчете единого налога вправе учесть расходы на изготовление листовок, буклетов, флаеров, афиш в полном объеме. Об этом проинформировал Минфин России в письме от 14.06.16 № 03-11-06/2/34264.

С запросом в финансовое ведомство обратилась организация на УСН, которая оказывает услуги фитнес-центра.

Для продвижения своих услуг налогоплательщик планирует приобретать рекламные материалы в виде листовок, буклетов, флаеров, афиш; проводить рекламные акции; размещать рекламу на квитанциях за коммунальные услуги; делать смс-рассылки; размещать рекламные листовки на прикассовой зоне магазинов. В каком размере можно учесть перечисленные рекламные расходы при расчете единого налога?

Отвечая на этот вопрос, специалисты Минфина напоминают, что «упрощенщики» с объектом налогообложения «доходы минус расходы» вправе учитывать расходы на рекламу реализуемых товаров (работ, услуг), товарного знака и знака обслуживания (подп. 20 п. 1 ст. 346.16 НК РФ). При этом списывать затраты нужно по правилам, которые установлены в статье 264 НК РФ для исчисления налога на прибыль. Расходы на рекламу могут быть нормируемыми и ненормируемыми (п. 4 ст. 264 НК РФ).

К ненормируемым относятся расходы на:

- рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передача по радио и телевидению), информационно-телекоммуникационные сети, при кино- и видеообслуживании;

- световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов;

- участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания, и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

Все остальные виды рекламных расходов являются нормируемыми и учитываются в размере, не превышающем 1 процента выручки от реализации, определяемой в соответствии со статьей 249 НК РФ.

По мнению Минфина, расходы на изготовление (приобретение) рекламных материалов в виде листовок, буклетов, флаеров, афиш относятся к ненормируемым, и, соответственно, могут учитываться при расчете единого налога в рамках УСН в полной сумме.

Что касается затрат на проведение рекламных акций, размещение рекламных листовок на прикассовой зоне магазинов, размещение рекламы на квитанциях за коммунальные услуги, смс — рассылки, то такие расходы признаются только в пределах нормы.

Источник: https://www.buhonline.ru/pub/news/2016/7/11270

Нормированные расходы на рекламу в 2018 году

Трудно переоценить коммерческую роль рекламы, а значит, и экономическую эффективность затрачиваемых на нее средств.

Однако, эта статья расходов оказывается самой спорной с точки зрения налогообложения (базы налога на прибыль). Не каждое явление, считаемое обывателями рекламой, является таковой с юридической точки зрения. Кроме того, нужно принять во внимание важный критерий правомерности учета трат для налоговых целей – нормируемость расходов.

Рассмотрим, как отражается понятие нормы на рекламные расходы в бухгалтерском и налоговом учете.

Законодательно определенные признаки рекламы

Рекламная деятельность предпринимателей регулируется федеральным законодательством – Федеральным законом «О рекламе» от 13 марта 2006 года № 38. Там дано определение рекламе как виду информации, направленной на создание и поддержание внимания и интереса к объекту, и указаны ее юридические признаки:

- способ, форма и средства распространения не имеют значения – они могут быть любыми;

- круг лиц-адресатов информации не определяется, то есть она предназначена для всех и каждого.

ВАЖНО! Последний критерий является определяющим. Так, например, сувенирные изделия с логотипом фирмы, которые дарятся партнерам и клиентам, нельзя отнести к рекламе, как и расходы на них, поскольку заранее известно, для кого они предназначаются.

Законодательно также определены объекты, не относимые к рекламе:

- данные, которые нужно обнародовать по закону;

- вывески с названием, адресом, режимом работы фирмы;

- сведения о составе товара, производителе, экспортере (импортере), нанесенные на упаковку;

- элементы оформления упаковки товара.

Зачем нужна норма в рекламных расходах

Организация может тратить на рекламу значительные суммы, какие именно – решает руководство с учетом эффективности принятых на этот счет управленческих решений и финансовых возможностей организации. Так как реклама – не только информация, но еще и предпринимательская деятельность, она отражается в соответствующем учете и подлежит налогообложению.

С этой целью траты на рекламу принято делить на два вида:

- нормируемые – те, которые признаются таковыми только в соответствии с определенными критериями;

- ненормируемые – безусловно учитываемые как расходы на рекламу, не ограничиваясь при налогообложении.

От этого разделения зависит, какую сумму затрат фирма может учесть при определении базы для налога на прибыль: в лимитированных границах или полностью.

СПРАВКА! Расходы, предназначенные на рекламу, принято учитывать в составе «Прочих расходов» среди трат на производство или реализацию товара.

Расходы на рекламу, которые не нормируются

Ненормируемые рекламные расходы – те, которые относятся к рекламе во всех случаях и не могут быть расценены как иные. Закон «О рекламе» и Налоговый кодекс РФ (абзацы 2–4 п. 4 ст. 264) приводят закрытый перечень таких расходов.

- Затраты на мероприятия по рекламе, для которых используются средства массовой информации:

- объявления в печатных изданиях;

- радиопередачи;

- телевизионные передачи;

- интернет;

- другие коммуникационные средства.

- стоимость эфирного времени;

- оплата за создание и размещение рекламного ролика;

- зарплата рекламного агента и др.

- Затраты на наружную рекламу, к которой относят:

- рекламные стенды;

- щиты;

- баннеры;

- растяжки;

- световые панели и табло;

- воздушные шары, аэростаты и др.

- Средства для участия в выставочных мероприятиях, таких как:

- ярмарки;

- экспозиции;

- выставки-продажи;

- демонстрационные витрины и т.п.

Затраты на рекламу в СМИ могут трактоваться достаточно широко, к ним относят такие показатели, как:

ОБРАТИТЕ ВНИМАНИЕ! Созданный рекламный продукт, если он будет существовать и действовать определенное время, становится нематериальным активом, а значит, будет иметь первоначальную балансовую стоимость и подвергаться амортизационным отчислениям в течение всего срока использования.

ВНИМАНИЕ! В состав этих расходов полностью включаются не только траты на саму рекламную информацию, но и на ее носитель. Если носитель принадлежит фирме, значит, является ее активом, со стоимости которого списывается амортизация.

ВАЖНАЯ ИНФОРМАЦИЯ! В рамках этих мероприятий расходы на вступительные взносы, оформление разрешений, изготовление брошюр и каталогов, оформление витрин и демонстрационных комнат не нормируются, тогда как затраты, связанные с участием, но необязательные, например, раздача сувениров, дегустация, рассылка рекламных изданий и т.п., подлежат нормированию.

Чтобы рекламные расходы были признаны нормируемыми

Налоговая инспекция пристально следит за включением или исключением расходов в базу налога на прибыль. Во избежание налоговых споров следует строго соблюдать требования к обоснованию ненормируемых рекламных расходов:

- затраты должны осуществляться именно на рекламу, то есть деятельность должна быть строго информационной и не иметь конкретных адресатов;

- нужно иметь подтверждающие рекламное использование информации первичные документы.

НАПРИМЕР. Приведем несколько спорных моментов отнесения расходов к ненормируемым:

- Фирма создала свой сайт и размещает на нем рекламу своих товаров. Расходы на создание сайта признаются рекламными в полном объеме. А вот расходы на создание и работу интернет-магазина, даже если он будет содержать рекламную информацию, относятся к «прочим, связанным с реализацией».

- Мебельная фирма принимает участие в выставке-продаже, для чего оборудовала демонстрационную спальню. Помимо мебели, принадлежащей фирме, в оформление вошли и другие предметы для создания уюта (скатерть, постельное белье, ваза и др.) Затраты на их приобретение и доставку можно отнести к ненормируемым рекламным расходам.

- Фирма-производитель кондитерских изделий устраивает дегустацию. Девушки в фирменных костюмах с логотипом фирмы угощают посетителей печеньем и раздают им рекламные листовки. Затраты на печать листовок – ненормируемые, а на фирменную одежду и дегустационные образцы – нет.

- Фирма провела тренинг по грамотному рекламированию своего товара, правилам вручения образцов клиенту и т.п. Расходы на проведение тренинга не относятся к рекламным.

Нормируемые расходы на рекламу

Все остальные рекламные траты, не обозначенные в НК РФ, подлежат нормированию. Их можно списать с базы налога на прибыль, если они не превышают 1% от выручки за продукцию, реализованную в отчетный период.

Расчет нормы рекламных расходов

Чтобы найти искомый 1%, надо знать, от какой суммы нужно его вычислять. Выручка считается с учетом всех поступлений на баланс за данный период, как финансовых, так и натуральных:

- своя проданная продукция;

- реализация ранее приобретенных товаров;

- полученные имущественные права.

От полученной суммы следует вычесть НДС, акцизы и поступления по выданным компанией займам (они относятся к внереализационным, а выручка предусматривает только доходы от реализации).

Документальное подтверждение рекламных расходов для налогового учета

Итак, база по налогу на прибыль уменьшается на сумму трат по ненормируемым расходам полностью, а по нормируемым – в размере 1% от выручки за данный период. Чтобы признать такие расходы рекламными, их нужно подтвердить документально. Такими подтверждениями могут быть:

- годовые или квартальные планы рекламных кампаний;

- смета расходов на ту или иную рекламную акцию;

- документы на приобретение и/или списание материальных активов, имеющих отношение к рекламной деятельности;

- эфирные справки (при размещении рекламы в эфире).

Рекламный вычет по НДС

В состав рекламных расходов входит и НДС. Его сумму можно списать при соблюдении условий вычета:

- оплаченная реклама должна иметь отношение к облагаемой НДС деятельностью (так, с социальной рекламы вычесть НДС не получится, в отличие от коммерческой);

- правильно оформленный счет-фактура.

Суммы НДС на рекламу не нормируются, даже если этот налог входит в состав нормируемых рекламных затрат.

Бухучет рекламных расходов

В отличие от налогового, в бухучете не происходит разделение расходов на нормируемые и ненормируемые. Они полностью отражаются в той сумме, какая значится в подтверждающей документации.

https://www.youtube.com/watch?v=IC7ThmPtDug

Для проводок используется счет 44 «Расходы на продажу» или 26 «Общехозяйственные расходы». В зависимости от вида рекламы, вид проводки может быть различным:

- за услуги рекламного агентства, размещение рекламы в СМИ – кредит 60 «Расчеты с поставщиками и подрядчиками»;

- списание брошюр, каталогов и другой продукции, не относящейся к основным средствам, – кредит 10 «Материалы»;

- списание амортизации по рекламным конструкциям, признанным основными средствами – кредит 02 «Амортизация ОС»;

- списание амортизации по используемым рекламным роликам, признанным нематериальными активами – кредит 05 «Амортизация нематериальных активов».

Источник: https://assistentus.ru/buhuchet/normirovannye-rashody-na-reklamu/

Расходы на рекламу для целей налогообложения по налогу на прибыль

Рекламой является информация, распространенная:

- любым способом,

- в любой форме,

- с использованием любых средств,

адресованная неопределенному кругу лиц и направленная:

- на привлечение внимания к объекту рекламирования,

- формирование или поддержание интереса к нему и его продвижение на рынке.

Такое определение рекламы дано в Федеральном законе от 13.03.2006г. №38-ФЗ «О рекламе».

На сегодняшний день насчитываются десятки видов и типов рекламы на любой вкус и кошелек. Это и наружная реклама, и реклама в сети Интернет, в газетах и журналах, радио и телевидении.

Кроме информационных ресурсов компании могут проводить рекламные акции, направленные на расширение рынков сбыта, укрепление имеющихся деловых связей и установление новых.

Важность рекламы трудно переоценить. Именно поэтому рекламные бюджеты крупных компаний могут достигать астрономических сумм.

При этом, экономическая обоснованность таких затрат не вызывает сомнений, соответственно налоговую базу по налогу на прибыль можно уменьшить на суммы рекламных расходов.

Чтобы сделать это правильно, необходимо руководствоваться положениями Налогового кодекса и иметь четкое представление о том, что является рекламой.

В нашей статье будут рассмотрены особенности действующего законодательства о рекламе, а так же порядок учета «рекламных» расходов для целей налогового учета по налогу на прибыль.

Какие расходы относятся к расходами на рекламу

К отношениям в сфере рекламы независимо от места ее производства, если распространение рекламы осуществляется на территории РФ применяются положения закона «О рекламе» №38-ФЗ.

Закон «О рекламе» не распространяется на:

- информацию, раскрытие или распространение либо доведение до потребителя которой является обязательным в соответствии с федеральным законом;

- справочно-информационные и аналитические материалы (обзоры внутреннего и внешнего рынков, результаты научных исследований и испытаний), не имеющие в качестве основной цели продвижение товара на рынке и не являющиеся социальной рекламой;

- сообщения органов государственной власти, иных государственных органов, сообщения органов местного самоуправления, сообщения муниципальных органов, которые не входят в структуру органов местного самоуправления, если такие сообщения не содержат сведений рекламного характера и не являются социальной рекламой;

- вывески и указатели, не содержащие сведений рекламного характера;

- объявления физических лиц или юридических лиц, не связанные с осуществлением предпринимательской деятельности;

- информацию о товаре, его изготовителе, об импортере или экспортере, размещенную на товаре или его упаковке;

- любые элементы оформления товара, помещенные на товаре или его упаковке и не относящиеся к другому товару;

- упоминания о товаре, средствах его индивидуализации, об изготовителе или о продавце товара, которые органично интегрированы в произведения науки, литературы или искусства и сами по себе не являются сведениями рекламного характера.

Итак, как уже упоминалось в начале статьи, реклама — информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке.

Статьей 3 закона №38-ФЗ установлены основные понятия в нем используемые:

Объект рекламирования:

- товар*,

- средства индивидуализации юридического лица/товара,

- изготовитель или продавец товара,

- результаты интеллектуальной деятельности либо мероприятие, в том числе:

- спортивное соревнование,

- концерт,

- конкурс,

- фестиваль,

- основанные на риске игры, пари,

на привлечение внимания к которым направлена реклама.

*Положения настоящего Федерального закона, относящиеся к изготовителю товара, распространяются также на лиц, выполняющих работы или оказывающих услуги.

https://www.youtube.com/watch?v=8x6cFk6fv8A

Товар — продукт деятельности (в том числе работа, услуга), предназначенный для продажи, обмена или иного введения в оборот.

Ненадлежащая реклама — реклама, не соответствующая требованиям законодательства РФ.

Рекламодатель — изготовитель или продавец товара либо иное определившее объект рекламирования и/или содержание рекламы лицо.

Рекламопроизводитель — лицо, осуществляющее полностью или частично приведение информации в готовую для распространения в виде рекламы форму.

Рекламораспространитель — лицо, осуществляющее распространение рекламы любым способом, в любой форме и с использованием любых средств.

Потребители рекламы — лица, на привлечение внимания которых к объекту рекламирования направлена реклама.

Спонсор — лицо, предоставившее средства либо обеспечившее предоставление средств для организации и/или проведения спортивного, культурного или любого иного мероприятия, создания и/или трансляции теле- или радиопередачи либо создания и/или использования иного результата творческой деятельности.

Спонсорская реклама — реклама, распространяемая на условии обязательного упоминания в ней об определенном лице как о спонсоре.

Социальная реклама — информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на достижение благотворительных и иных общественно полезных целей, а также обеспечение интересов государства.

Законом не дано определение понятию неопределенного круга лиц. По мнению Федеральной Антимонопольной Службы (письмо ФАС от 05.04.2007г. №АЦ/4624), под неопределенным кругом лиц понимаются те лица, которые не могут быть заранее определены в качестве получателя рекламной информации и конкретной стороны правоотношения, возникающего по поводу реализации объекта рекламирования.

Такой признак рекламной информации, как предназначенность ее для неопределенного круга лиц, означает отсутствие в рекламе указания о неком лице или лицах, для которых реклама создана и на восприятие которых реклама направлена.

Соответственно, распространение такой неперсонифицированной информации о лице, товаре, услуге должно признаваться распространением среди неопределенного круга лиц, в том числе в случаях распространения сувенирной продукции с логотипом организации в качестве подарков, поскольку заранее невозможно определить всех лиц, для которых такая информация будет доведена.

Налоговый учет рекламных расходов

Согласно пп.28 п.1 ст.264 НК РФ, к прочим расходам, связанным с производством и реализацией, относятся:

- расходы налогоплательщика на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), деятельности налогоплательщика, товарного знака и знака обслуживания, включая участие в выставках и ярмарках, с учетом положений пункта 4 настоящей статьи.

В соответствии с п.4 ст.264 НК РФ, к расходам организации на рекламу, в целях налога на прибыль, относятся:

- Расходы на рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передача по радио и телевидению), и информационно-телекоммуникационные сети.

- Расходы на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов.

- Расходы:

- на участие в выставках, ярмарках, экспозициях,

- на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов,

- на изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания, и/или о самой организации,

- на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

Расходы налогоплательщика на иные виды рекламы, не указанные выше в пунктах 1-3, а так же расходы на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний, осуществленные им в течение отчетного (налогового) периода, для целей налогообложения признаются в размере:

- не превышающем 1% выручки от реализации, определяемой в соответствии со ст.249 НК РФ*.

*Согласно п.1 ст.249 НК РФ в целях налога на прибыль доходом от реализации признаются:

- выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных,

- выручка от реализации имущественных прав.

В соответствии с пп.2 п.1 ст.248 НК РФ, при определении доходов из них исключаются суммы налогов, предъявленные в соответствии с НК РФ налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав), т.е.:

- суммы НДС,

- суммы акцизов.

Таким образом, предельный размер нормируемых рекламных расходов рассчитывается исходя из выручки от реализации за минусом сумм НДС и акцизов.

Так же следует учитывать, что на основании п.7 ст.274 НК РФ при определении налоговой базы прибыль, подлежащая налогообложению, определяется нарастающим итогом с начала налогового периода.

Следовательно, с увеличением выручки в течении налогового периода (год) увеличивается и зависимая величина нормируемых рекламных расходов, предельную сумму которых можно учесть для целей налогообложения.

То есть, сверхнормативные рекламные расходы, которые не были учтены при формировании налоговой базы по налогу на прибыль в одном отчетном периоде в соответствии с п.44 ст.270 НК РФ, могут быть учтены в последующих отчетных периодах календарного года.

Аналогичной позиции придерживается Минфин в своем Письме от 06.11.2009г. №03-07-11/285.

В этой ситуации в бухгалтерском учете возникают вычитаемая временная разница, равная сумме сверхнормативных расходов на рекламу, и отложенный налоговый актив в соответствии с Положением по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02.

В случае, если не вся сумма нормируемых расходов была учтена в отчетном году, то разница становится постоянной и вместо ОНА появляется ПНО.

В соответствии с положениями п.4 ст.2, пп.3 п.1 ст.12 Федерального закона от 27.07.2006г. №149-ФЗ «Об информации, информационных технологиях и о защите информации», к телекоммуникационным сетям относится также сеть Интернет.

Соответственно, расходы на размещение рекламной информации в Интернете учитываются в составе расходов для целей налога на прибыль в полном размере.

Источник: https://otchetonline.ru/art/buh/35985-rashody-na-reklamu-dlya-celey-nalogooblozheniya-po-nalogu-na-pribyl.html

Нормируются ли затраты плательщика УСН на приобретение листовок, буклетов, флаеров, афиш?

Департамент налоговой и таможенной политики рассмотрел письмо о применении упрощенной системы налогообложения и на основании содержащихся в письме вопросов сообщает.

В соответствии с подпунктом 20 пункта 1 статьи 346.

16 Налогового кодекса Российской Федерации (далее — Кодекс) налогоплательщики, применяющие упрощенную систему налогообложения, при определении налоговой базы учитывают расходы на рекламу производимых (приобретенных) и (или) реализуемых товаров (работ, услуг), товарного знака и знака обслуживания. Согласно пункту 2 указанной статьи Кодекса расходы на рекламу учитываются в порядке, установленном статьей 264 Кодекса.

Пунктом 4 статьи 264 Кодекса к расходам на рекламу отнесены:

- расходы на рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передача по радио и телевидению), информационно-телекоммуникационные сети, при кино- и видеообслуживании;

В связи с этим расходы на изготовление (приобретение) рекламных материалов в виде листовок, буклетов, флаеров, афиш относятся к ненормируемым рекламным расходам и могут учитываться при налогообложении в полной сумме.

Расходы на проведение рекламных акций, размещение рекламных листовок на прикассовой зоне магазинов, размещение рекламы на квитанциях за коммунальные услуги, CMC — рассылка, оплата услуг оператора call-центра относятся к иным видам рекламы, расходы на проведение которых учитываются в размере, не превышающем одного процента от выручки от реализации, определяемой в соответствии со статьей 249 Кодекса.

Одновременно сообщаем, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом.

Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Заместитель

директора Департамента

Р.А.Саакян

Источник: https://ppt.ru/question/?id=132084

Спорные расходы на рекламу

Редкий налогоплательщик может обойтись без расходов на рекламу. В то же время при признании для налога на прибыль таких важных для бизнеса расходов существует множество подводных камней.

Расходы на рекламу предусмотрены в составе прочих расходов, связанных с производством и (или) реализацией (подп. 28 п. 1 ст. 264 НК РФ), и признаются с учетом положений Налогового кодекса (п. 4 ст.

264 НК РФ).

В этих положениях списком (абзацы 2—5) обозначены виды расходов, относящиеся к рекламе. В абзацах 2—4 перечислены виды расходов на рекламу, которые принимаются для налогообложения без ограничений (ненормируемые расходы на рекламу).

Последний, пятый абзац этого пункта устанавливает норматив в размере одного процента от выручки для расходов на рекламу, не предусмотренных в списке, а также для расходов на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний (нормируемые расходы на рекламу).

К нормируемым расходам на рекламу относится, к примеру, бесплатная рассылка (раздача) образцов готовой продукции (товара). Такой вид рекламы применяют издатели журналов, а также производители недорогой продукции.

Одна из проблем в том, что не всегда четко различима граница между рекламой и расходами на продвижение или расходами, связанными с рекламой, но к ней не относящимися (например обучение сотрудников рекламного отдела). Если какие-то расходы на продвижение считать рекламой, то они, естественно, не предусмотрены в списке ненормируемых рекламных расходов и будут признаваться в пределах установленного норматива (1% от выручки).

Соответственно, один из вопросов — четко разграничить, где реклама начинается и где она заканчивается.

Итак, ненормируемая реклама включает:

— расходы на рекламные мероприятия через средства массовой информации (в том числе объявления в печати, передача по радио и телевидению) и информационно-телекоммуникационные сети (абз. 2 п. 4 ст. 264 НК РФ);

— расходы на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов (абз. 3 п. 4 ст. 264 НК РФ);

— расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании (абз. 4 п. 4 ст. 264 НК РФ).

Соответственно, любые иные расходы на рекламу подпадают под определение нормируемых расходов (абз. 5 п. 4 ст. 264 НК РФ).

В соответствии с Федеральным законом «О рекламе» (ст. 3 Федерального закона от 13.03.

2006 № 38-ФЗ (далее — Закон № 38-ФЗ)) реклама — информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке.

То есть, реклама — это прежде всего информация о товарах, работах, услугах. Причем эта информация адресована неопределенному кругу лиц.

Источник: https://delovoymir.biz/spornye-rashody-na-reklamu.html

Статьи

Крафт пакеты из бумаги – преимущества упаковки

Бумажные крафт пакеты пользуются завидной популярностью.

Все это – благодаря неоспоримым достоинствам, выгодно отличающим данный материал от существующих аналогов.

К чисто практическим достоинствам этой бумаги добавляется эстетическая составляющая, играющая немаловажную роль – она приятна на вид, ее «естественный» окрас эффективен и моден.

Тиснение фольгой – секрет популярности

Метод этот имеет весьма древние корни. Как известно, тиснение фольгой издавна применялось на Востоке. Поскольку для этого использовалось золото, то и украшались им редкие, ценные и роскошные фолианты. Их обложки были обработаны с помощью тиснения.

Почему Пресс волл (Press Wall) считается одним из лучших средств рекламы

Популярность использования этого способа оформления мероприятий, легко объяснима. Во-первых, это конструкционные особенности. Металлический надежный каркас, обтянутый баннером – это просто изготовить, чтобы получать выгоду от донесения до публики необходимой вам информации.

Упаковка из картона для пиццы

Есть прекрасный способ для того, чтобы осознать важность того или иного предмета. Просто представьте себе, что было бы, если его не существовало. Например, картонной упаковки для пиццы – в современных условиях.

Рекламная полиграфия – разная и нужная Популярность этого вида рекламы объясняется весьма логично – она очень эффективна и достаточно недорога. Сочетание этих качеств и позволяет ей занять достойное место в ряду аналогичных методов донесения информации до потребителя.

В этом обозрении мы расскажем о разновидностях рекламной полиграфии, каждая из которых способна увеличить узнаваемость вашей компании, популярность предлагаемой продукции и привлечь новых клиентов.

Ваша визитка не работает на вас. Почему?

Если вам кажется, что визитная карточка является незначительным атрибутом, который только содержит необходимые данные для связи с вами, то глубоко ошибаетесь.

Конечно же, первостепенную важность имеет суть ваших предложений и их выгода для потенциального клиента, а эту информацию вы доносите до адресата другими способами.

Но все-таки определенную (и весьма немалую нагрузку) несут на себе те «кусочки картона», которые вы оставляете «на добрую память о себе» своим визави.

Полиграфический дизайн

С помощью этой разновидности графического дизайна мы можем представлять продукцию, применяя методы эмоционального воздействия на потребителя.

Маркетологи уже давно используют тот факт, что именно эмоции являются ключевым фактором, предопределяющим решение о покупке.

Поскольку полиграфический дизайн располагает обширным арсеналом технологий и различных приемов иллюстрирования, достижение такой цели с его помощью становится вполне реальным.

Применение цвета в рекламе

Потенциальный потребитель может даже не задумываться, что именно подвигло его на принятие решений, но опытные рекламщики давно сделали свои выводы. И выработали свод правил для того, чтобы их продукция была максимально эффективной. Как вы думаете, чему они уделили наибольшее внимание?

Что такое брендбук и почему он так важен для компании

Создание фирменного стиля подразумевает обязательное наличие брендбука, который представляет собой совокупность всех его частей, которые собраны в одном месте.

Именно это позволяет сформироваться четкому понятию о том, как необходимо представить элементы фирменного стиля: начиная формами и размерами, и заканчивая шрифтами и т.п.

Брендбук – это термин специалистов в области дизайна и полиграфистов, а также важный документ, который играет немалую роль в процессе развития и продвижения компании.

Цветовые модели печати: основные виды и их отличия

Многие клиенты, прибегнувшие к помощи нашей организации, задают нам схожий вопрос: свойственно ли одним и тем же фирменным краскам в дизайн – макете сайта и дизайн – образце полиграфических изделий быть не похожими друг на друга? Да. Отменность содержится в разнице между образцами цвета: полиграфическими и цифровыми.

В чем различия растровой и векторной графики

Компьютерную графику можно отнести к отделу информатики, который занимается изучением средств и методов создания, а также обработки изображений посредством специального вычислительного комплекса. Попросту говоря, это обычные изображения, которые люди часто привыкли лицезреть на своих мониторах. Она делится графику векторного и растрового типа.

Особенности работы с типографией

Практически каждый уважающий себя владелец большой, известно компании рано или поздно прибегает к услугам полиграфического производства. Печатная продукция пользуется большим спросом, так как способна стать определяющим фактором имиджа организации в глазах партнеров и клиентов.

Какие бывают виды переплетов?

Переплет в полиграфии применяют для того, чтобы продлить срок службы книги, сделать процесс чтения более приятным и удобным. Это твердое покрытие, соединяющее страницы между собой и защищающее их от влияние пагубных факторов окружающего мира.

Вопросы-ответы

Вопросы-ответы для клиентов ООО «Дом Печати»

Затраты «упрощенщика» на приобретение листовок, буклетов, флаеров, афиш не нормируются

«Упрощенщик», решивший остановиться на варианте «доходы вычесть расходы», после подсчета основных налогов имеет полное право учитывать траты на создание буклетов и разнообразных листовок, различного рода афиш.

Наклейки на 9 мая, как бизнес

Год от года продажи наклеек стартуют примерно в 20 числах апреля. Буквально за две недели многие опытные продавцы зарабатывают до миллиона рублей, а гарантированно можно заработать пятьдесят тысяч всего за десять дней.

Проблемы цветопередачи

Уважаемые клиенты, в данной статье наши специалисты решили сформулировать главные сложности при цветопередаче, а также определить варианты их разрешения, чтобы полностью исключить возможность возникновения конфликтов.

Срочная офсетная печать

Яркие и невероятно качественные картинки с проработанными и четкими деталями, небольшая цена, отлично читаемый текст. Реально ли ко всем этим возможным плюсам офсетной печати прибавить также и срочность? Естественно! В нашей типографии выполняется срочная печать, стоимость сохраняется стандартная, ее вы также можете посмотреть в наших прайсах.

Источник: https://rusdp.ru/articles/zatraty-uproshchenshchika-na-priobretenie-listovok-bukletov-flaerov-afish-ne-normiruyutsya/