Учет расходов на ДМС (Ларцева Л.)

Дата размещения статьи: 22.08.2015

Различают два вида медицинского страхования: обязательное (ОМС) и добровольное (ДМС).

Обязательное медицинское страхование является частью государственного социального страхования и обеспечивает всем гражданам РФ равные возможности в получении медицинской и лекарственной помощи, предоставляемой за счет средств ОМС в объеме и на условиях, соответствующих программам ОМС.

Добровольное страхование осуществляется на основе программ ДМС и обеспечивает гражданам получение дополнительных медицинских и иных услуг сверх установленных программами ОМС. В данной статье речь пойдет о расходах на ДМС.

В соответствии с п. 3 ст. 3 Закона РФ от 27.11.1992 N 4015-1 «Об организации страхового дела в Российской Федерации» добровольное страхование осуществляется на основании договора страхования и правил страхования, определяющих общие условия и порядок его осуществления.

Правила страхования принимаются и утверждаются страховщиком или объединением страховщиков самостоятельно в соответствии с ГК РФ и Законом N 4015-1 и содержат положения о субъектах страхования, об объектах страхования, о страховых случаях, о страховых рисках, о порядке определения страховой суммы, страхового тарифа, страховой премии (страховых взносов), о порядке заключения, исполнения и прекращения договоров страхования, о правах и об обязанностях сторон, об определении размера убытков или ущерба, о порядке определения страховой выплаты, о случаях отказа в страховой выплате и иные положения.

Расходами учреждений-страхователей, связанными с ДМС, являются затраты на выплату страховой премии (страховых взносов).

Под страховой премией понимается плата за страхование, которую страхователь (выгодоприобретатель) обязан уплатить страховщику в порядке и в сроки, установленные договором страхования. Если договором страхования предусмотрена уплата страховой премии в рассрочку, она разбивается на страховые взносы (ст. 954 ГК РФ).

Расходы, связанные с добровольным медицинским страхованием работников, осуществляются автономными учреждениями за счет средств, полученных от приносящей доход деятельности.

При этом по соглашению между работниками и работодателем такие расходы могут быть оплачены за счет средств учреждения полностью либо частично.

Остальную часть работники вносят самостоятельно, либо она удерживается из их заработной платы.

Договор ДМС

Согласно п. 1 ст. 940 ГК РФ договор ДМС заключается в письменной форме, в противном случае он признается недействительным.

Договор страхования может быть заключен путем вручения страховщиком страхователю на основании его письменного или устного заявления страхового медицинского полиса, подписанного страховщиком. Принятие страхователем указанного полиса подтверждает его согласие заключить договор на предложенных страховщиком условиях.

Стоит отметить, что в качестве страховщиков договоры ДМС могут заключать юридические лица, имеющие разрешения (лицензии) на осуществление страхования соответствующего вида (ст. 938 ГК РФ).

Страховщик при заключении договора страхования вправе применять разработанные им или объединением страховщиков стандартные формы договора (страхового полиса) страхования (п. 3 ст. 940 ГК РФ).

Напомним, что типовые формы договора и полиса ДМС утверждены Постановлением Правительства РФ от 23.01.1992 N 41 «О мерах по выполнению Закона РСФСР «О медицинском страховании граждан в РСФСР».

Поскольку медицинское страхование относится к личному страхованию (пп. 2 п. 1 ст. 4 Закона N 4015-1), при заключении договора ДМС между страхователем и страховщиком должно быть достигнуто соглашение (п. 2 ст. 942 ГК РФ):

— о застрахованном лице;

— о характере события, на случай наступления которого в жизни застрахованного лица осуществляется страхование (страхового случая);

— о размере страховой суммы;

— о сроке действия договора.

Договор страхования, если в нем не предусмотрено иное, вступает в силу в момент уплаты страховой премии или первого ее взноса (п. 1 ст. 957 ГК РФ).

Бухгалтерский учет расходов по ДМС

Отражение расходов по ДМС в бухгалтерском учете осуществляется на основании приказа (распоряжения) о добровольном страховании работников с приведением списка застрахованных лиц.

Условия оплаты добровольной страховки также могут быть указаны в приказе или прилагаемых правилах страхования.

В частности, работодатель должен установить величину стоимости добровольной страховки, погашаемую за счет средств работников, порядок ее исчисления, а также правила внесения работниками указанных сумм (единовременно или равными долями в течение определенного периода).

С условиями оплаты добровольной страховки должны быть ознакомлены все застрахованные лица под роспись.

Согласно Указаниям о порядке применения бюджетной классификации Российской Федерации на 2013 год и на плановый период 2014 и 2015 годов, утвержденным Приказом Минфина России от 21.12.2012 N 171н, расходы по оплате услуг страхования (в том числе страхования жизни) следует относить на подстатью 226 «Прочие работы, услуги» КОСГУ.

Порядок отражения в бухгалтерском учете операций по добровольному медицинскому страхованию работников рассмотрим на примере.

Пример 1. В июле 2013 г. автономное учреждение (страхователь) заключило договор о добровольном медицинском страховании 15 работников сроком на один год. Страховая премия по договору равна 150 000 руб. (стоимость страховки в отношении одного работника — 10 000 руб.). По соглашению с работниками оплата страховки осуществляется в размере:

— 50% (75 000 руб.) стоимости страховки за счет средств учреждения, полученных от осуществления приносящей доход деятельности. Сумма перечисляется единовременным платежом в качестве предоплаты по договору ДМС;

— 50% (75 000 руб.) — за счет средств работников путем удержания из их заработной платы равными долями в течение трех месяцев со дня заключения договора.

В соответствии с Инструкцией N 183н данные операции будут отражены в бухгалтерском учете следующим образом:

| Содержание операции | Дебет | Кредит | Сумма, руб. |

| Перечислен учреждением страховой взнос за счет средств, полученных от осуществления приносящей доход деятельности | 2 206 26 000 | 2 201 11 000Забалансовыйсчет 18 | 75 000 |

| Приняты к учету расходы учреждения по договору ДМС | 2 109 70 226 | 2 302 26 000 | 75 000 |

| Зачтена ранее перечисленная предоплата | 2 302 26 000 | 2 206 26 000 | 75 000 |

| Удержана из заработной платы работников часть стоимости страховки(в первые три месяца со дня заключения договора ДМС) (75 000 руб. / 3 мес.) | 2 302 11 000 | 2 304 03 000 | 25 000 |

| Перечислены страховые взносы по договору ДМС, удержанные из средствработников (в первые три месяца со дня заключения договора ДМС) | 2 304 03 000 | 2 201 11 000Забалансовыйсчет 18 | 25 000 |

———————————

Инструкция по применению Плана счетов бухгалтерского учета автономных учреждений, утв. Приказом Минфина России от 23.12.2010 N 183н.

Учет расходов по ДМС при исчислении налога на прибыль

В соответствии с п. 16 ст.

255 НК РФ при исчислении налоговой базы по налогу на прибыль в составе расходов на оплату труда учитываются суммы платежей (взносов) работодателей по договорам добровольного страхования, заключенным в пользу работников со страховыми организациями, имеющими лицензии, выданные в соответствии с законодательством РФ, на ведение соответствующих видов деятельности в Российской Федерации. При этом в случаях добровольного страхования указанные суммы относятся к расходам на оплату труда, в частности по договорам добровольного личного страхования работников, заключаемым на срок не менее одного года, предусматривающим оплату страховщиками медицинских расходов застрахованных работников.

Кроме того, в этом же пункте уточняется, что взносы по договорам добровольного личного страхования, предусматривающим оплату страховщиками медицинских расходов застрахованных работников, включаются в состав расходов в размере, не превышающем 6% от суммы расходов на оплату труда (абз. 9 п. 16 ст. 255 НК РФ).

Источник: https://xn—-7sbbaj7auwnffhk.xn--p1ai/article/11627

Как ДМС сотрудников экономит налоги компании

Взносы по договорам добровольного личного страхования, предусматривающим оплату страховщиками медицинских расходов застрахованных работников, учитываются в составе расходов на оплату труда (п. 16 ст.

255 НК РФ). Такие затраты уменьшают налогооблагаемую прибыль в размере, не превышающем 6 процентов от суммы расходов на оплату труда (абз. 9 п. 16 ст. 255 НК РФ) при соблюдении некоторых дополнительных условий (см. врезку ниже).

При этом взносы (страховые премии) по договорам добровольного медицинского страхования (ДМС) освобождены от НДФЛ (п. 3 ст. 213 НК РФ). К тому же страховые премии по договорам ДМС не облагаются страховыми взносами.

Однако если все расходы, что несет страховая организация во исполнение договора ДМС, осуществляла бы в пользу своих работников сама компания, у нее с высокой вероятностью возникли бы проблемы с признанием многих расходов для целей налога на прибыль и увеличилась бы нагрузка по взносам. Рассмотрим, каким образом можно снизить налоги путем заключения договора ДМС, а также какие существуют на практике нетипичные расходы на персонал, которые можно покрыть в рамках такого договора.

Условия, при которых затраты на ДМС включаются в состав расходов

Страховые премии в рамках договоров добровольного медицинского страхования учитываются при расчете налога на прибыль при соблюдении следующих условий:

— виды и порядок предоставления добровольного медицинского страхования прописаны в трудовом договоре с работником либо в коллективном договоре (письмо Минфина России от 10.05.11 № 03-03-06/1/284);

— договор ДМС заключен на срок не менее одного года, при этом годом считается любой период времени, состоящий из 12 месяцев, следующих подряд (письмо Минфина России от 15.02.12 № 03-03-06/1/86);

— страховая компания, с которой заключен страховой договор, имеет лицензию, выданную в соответствии с законодательством РФ, на ведение соответствующих видов деятельности.

Эти ограничения следуют из положений абзаца 1 и пункта 16 статьи 255 НК РФ.

В программу ДМС можно включить оплату путевок в санатории

Контролирующие ведомства считают, что компания вправе учесть страховые премии по договорам ДМС, даже если договором добровольного медицинского страхования предусмотрено санаторно-курортное лечение работников (письмо Минфина России от 03.03.14 № 03-03-10/8931, доведено до нижестоящих инспекций письмом ФНС России от 19.03.14 № ГД-4-3/4945).

При этом контролирующие ведомства ссылаются на пункт 3 статьи 40 Федерального закона от 21.11.11 № 323‑ФЗ «Об основах охраны здоровья граждан в РФ».

Согласно данной норме, санаторно-курортное лечение включает в себя медицинскую помощь, осуществляемую медицинскими организациями ( санаторно-курортными организациями) в профилактических, лечебных и реабилитационных целях в условиях пребывания в лечебно-оздоровительных местностях и на курортах.

Отметим, что до появления выгодных разъяснений контролирующих ведомств фискалы в ходе проверок нередко исключали затраты на санаторно-курортное лечение из состава расходов. Иногда их поддерживали суды. Например, в пункте 5 постановления ФАС Западно-Сибирского округа от 06.12.11№ А27-270/2011 (оставлено в силе определением ВАС РФ от 05.05.

12 № ВАС-2485/12) суд указал на то, что договор коллективного ДМС не относится к видам договоров страхования, перечисленным в пункте 16статьи 255 НК РФ. Поскольку договор ДМС фактически заключен компанией в целях обеспечения работников санаторно-курортными путевками.

В связи с чем оснований для включения в налоговые расходы сумм страховых премий не имеется.

Если при наступлении страховых случаев лечение сотрудников осуществляется в учреждениях санаторно-курортного типа, в том числе с предоставлением путевки, то на взносы по договорам ДМС не нужно начислять страховые взносы во внебюджетные фонды. Главное, чтобы договоры ДМС были заключены на срок один год и более.

Как уже упоминалось выше, работодатель не удерживает НДФЛ со своих расходов по ДМС в пользу работников.

Поскольку в силу пункта 3 статьи 213 НК РФ при определении налоговой базы не учитываются страховые премии, когда страхование физлиц производится по договорам обязательного, добровольного личного и добровольного пенсионного страхования.

ДМС относится к добровольному личному страхованию. (п. 3 и 7 ст. 4, п. 2 ст. 3 Закона РФ от 27.11.92 № 4015–1 «Об организации страхового дела в РФ»).

Однако, согласно подпункту 3 пункта 1 статьи 213 НК РФ, страховые выплаты, которые связаны с предоставлением санаторно-курортных путевок, включаются в налоговую базу по НДФЛ в общем порядке. То есть в данном случае налоговым агентом выступает не работодатель, а страховщик, который производит страховую выплату по договору ДМС (п. 1 ст. 226 НК РФ).

О том, что именно страховая компания исчисляет НДФЛ, удерживает и перечисляет его в бюджет, свидетельствует постановление ФАС Северо-Западного округа от 16.07.10 № А56-24057/2008 (оставлено в силе определением ВАС РФ от 10.11.10 № ВАС-14352/10). Если удержать налог невозможно, то страховая компания должна сообщить об этом в инспекцию и работнику (п. 5 ст. 226 НК РФ).

При этом, если бы работодатель попытался оплатить путевки сотрудникам самостоятельно, он не смог бы учесть расходы для целей налога на прибыль — делать это прямо запрещает пункт 29 статьи 270 НК РФ. И хотя по НДФЛ споров, скорее всего, не было бы — подобные доходы физлиц от налога освобождены (п. 9 ст.

217 НК РФ), ФСС России считает, что суммы оплаты приобретенных организацией санаторно-курортныхпутевок для работников облагаются страховыми взносами (письмо от 17.11.11 № 14-03-11/08–13985). Суды, впрочем, считают иначе (определение ВАС РФ от 31.03.14 № ВАС-3458/14, постановление ФАС Поволжского округа от 13.02.

14 № А12-6720/2013), однако судиться готова не каждая компания.

То есть минус договора добровольного медицинского страхования в сравнении с самостоятельной оплатой путевок состоит лишь в возможных претензиях к физлицу по НДФЛ. Однако есть вероятность, что страховая компания не удержит НДФЛ и не сообщит о невозможности удержания в налоговый орган (постановление ФАС Северо-Западного округа от 16.07.10 № А56-24057/2008).

В программу ДМС выгодно включать оплату лекарств для сотрудников

В программу страхования в рамках договора ДМС можно включить возмещение сотрудникам стоимости приобретенных ими лекарств. Постановление Восемнадцатого ААС от 12.05.09 № 18АП-3119/2009подтверждает правомерность такого подхода.

Согласно пункту 1 статьи 934 ГК РФ, перечень случаев (событий), при наступлении которых страхователь обязан выплатить страховщику страховую премию, определяется сторонами договора личного страхования.

На этом основании компания вправе заключить договор ДМС, согласно которому страховым случаем будет являться приобретение сотрудником лекарств, выписанных врачом, и возмещению ему расходов на их покупку.

Если договор ДМС заключен на срок один год и более, то страховые премии, связанные с наступлением такого страхового случая, не облагаются страховыми взносами. Что касается НДФЛ, то в данном случае удерживать налог со страховых премий по договорам добровольного медицинского страхования не нужно (п. 3 ст. 213 НК РФ).

И опять же, если бы работодатель оплачивал лекарства самостоятельно, он не смог бы уменьшить на эти суммы свою налогооблагаемую прибыль (п. 29 ст. 270 НК РФ). Максимум, что можно было бы сделать, — укомплектовать за счет налоговых расходов офисную аптечку.

Но только теми медикаментами, перечень которых содержится в Требованиях к комплектации аптечек для оказания первой медицинской помощи, утвержденных приказом Минздравсоцразвития России от 05.03.11 № 169н (подп. 7 п. 1 ст. 264 НК РФ). Об этом сказано в письме Минфина России от 03.10.

12 № 03-03-06/2/112.

По НДФЛ налоговые последствия почти не отличались бы — работодатель удержал бы налог с сумм, превышающих 4 тыс. рублей, которые можно было бы выдать в виде материальной помощи (п. 28. ст. 217 НК РФ). А вот по страховым взносам возможны споры относительно того, связаны ли подобные выплаты на приобретение лекарств с трудовыми отношениями.

Так как номинально статья 9 Федерального закона от 24.07.09 № 212‑ФЗ не содержит специальных положений, позволяющих не облагать взносами такие расходы компании в пользу работников. От обложения взносами освобождены лишь все те же 4 тыс. рублей материальной помощи на одного работника за календарный год (п. 11 ч. 1 ст. 9 Федерального закона от 24.07.

09 № 212‑ФЗ).

В программу ДМС можно включить диетическое питание

Некоторые компании с помощью включения дополнительных категорий медицинских услуг в программу ДМС пытаются завуалировать повышение зарплаты либо выплаты стимулирующего характера сотрудникам. Например, с помощью предоставления диетического питания в рамках договора ДМС. В постановлении ФАС Уральского округа от 02.09.10 № Ф09-8954/ 09-С2 суд подержал такой способ налоговой экономии.

В этом деле компания заключила договор ДМС со страховщиком. Прилагаемыми к нему программами предусматривалось страхование рисков, связанных с затратами на оказание медицинской помощи сотрудникам компании.

В свою очередь страховщик подписал договор с лечебным учреждением, предметом которого являлось предоставление застрахованным лицам медицинских услуг, в том числе консультирование врачом-диетологом. Врач в соответствии с поставленным диагнозом назначал работникам компании соответствующее лечение, в частности диетическое питание.

Застрахованным сотрудникам предоставлялось соответствующее питание в специализированной организации, с которой у медицинского учреждения был подписан договор.

В дальнейшем работникам компании предоставлялись банковские карты, позволяющие использовать несколько приложений, в частности «диетическое питание». Посредством платежных терминалов производилось зачисление сумм на все приложения пластиковых карт и снятие сотрудниками перечисляемых сумм.

Отметим, что, как правило, компания-налогоплательщик в производимых расчетах не участвует, а только уплачивает взносы на ДМС страховщику.

Оплата питания производится медицинским центром, а зачисление средств на карты происходит на основании договора, заключенного между организацией общественного питания и банком.

Как и в предыдущих случаях, при этом не возникает необходимости уплаты страховых взносов. Аналогична и ситуация с налогом на прибыль и НДФЛ.

В обычной ситуации, когда компания самостоятельно организует питание для работников, данные затраты включаются в состав расходов на оплату труда. При этом такая обязанность работодателя должна быть зафиксирована в трудовом или коллективном договоре (п. 25 ст. 270, п. 25 ст. 255 НК РФ).

В связи с тем что это расходы на оплату труда, проверяющие органы заставляют налогоплательщика в этой ситуации платить страховые взносы и удерживать НДФЛ (п. 1 ст. 211 НК РФ, письмо Минфина России от 04.12.12 № 03-04-06/6–340, ч. 1 ст. 7 Федерального закона от 24.07.09 № 212‑ФЗ, ч. 1 ст. 20.1 Федерального закона от 24.07.98 № 125‑ФЗ).

Для этого компания должна определить доход каждого сотрудника, который получен им в виде питания, то есть вести персональный учет. Если эти правила не выполняются, то организация не вправе учесть расходы на питание при расчете налога на прибыль (письмо Минфина России от 11.02.14 № 03-04-05/5487).

Причем условие о ведении персонифицированного учета по каждому работнику является обязательным (письмо Минфина России от 11.06.15№ 03-07-11/33827). Кроме того, Минфин России настаивает на том, что если питание персоницифировано и предоставляется в натуральной форме, то на его стоимость нужно начислить НДС (подп. 1 п. 1 ст. 146, п. 2 ст.

154 НК РФ, письмо Минфина России от 11.02.14 № 03-04-05/5487).

Конечно, можно не вести персонифицированный учет, тогда начислять страховые взносы, удерживать НДФЛ и платить НДС не нужно. Но это принесет проблемы с учетом налоговых расходов на питание.

В список застрахованных лиц по ДМС можно включить родственников сотрудника компании

Еще один способ использования договора ДМС для целей налоговой экономии — застраховать родственников сотрудника. Налоговый кодекс допускает получение налоговой выгоды от страхования по договору ДМС не только непосредственно сотрудниками компании, но и их родственниками, в том числе детьми. Правда, эта выгода возможна только в отношении НДФЛ.

Исходя из положений пункта 3 статьи 213 НК РФ следует, что суммы страховых взносов по договорам ДМС, уплаченные из средств работодателей за своих работников и членов их семей, не подлежат обложению НДФЛ. Об этом сказано в письмах УФНС по г. Москве от 01.07.10 № 20–14/3/068886, Минфина Россииот 26.12.

08 № 03-04-06-01/388, от 23.07.08 № 03-04-06-01/224, от 03.07.08 № 03-04-06-01/185, от 04.12.08№ 03-04-06-01/364.

Судя по разъяснениям контролирующих ведомств, если компания не сообщит в налоговый орган о невозможности удержать НДФЛ с натурального дохода физического лица, то серьезных налоговых рисков не возникнет.

Что же касается включения взносов на добровольное страхование родственников сотрудника в расходы, то налоговое ведомство считает, что эти суммы нельзя отнести в состав расходов при расчете налога на прибыль (письмо УФНС по г. Москве от 22.08.08 № 21–11/079061@).

Поскольку компания вправе учесть в составе расходов только затраты на добровольное медицинское страхование своих сотрудников (абз. 1 п. 16 ст. 255 НК РФ). А родственники сотрудника не состоят с организацией в трудовых отношениях (ст. 15, 20ТК РФ).

К тому же пункт 6 статьи 270 НК РФ прямо запрещает учитывать такие расходы.

Источник: https://www.NalogPlan.ru/article/3836-kak-dms-sotrudnikov-ekonomit-nalogi-kompanii

Расходы на ДМС

Все чаще работодатели включают в соцпакет своих сотрудников полис добровольного медицинского страхования. Это позволяет компаниям быть конкурентоспособными на рынке труда, а также способствует сохранению здоровья работников, что также выгодно работодателям. Как учитывать расходы на ДМС, разберемся в этой статье.

Налог на прибыль

Организация может включить расходы на приобретение полиса ДМС для своих сотрудников при расчете налоговой базы по налогу на прибыль, если соблюдены следующие условия, предусмотренные п. 16 ст. 255 НК РФ:

— компания заключает договор добровольного личного страхования работников,

— срок действия договора составляет не менее года,

— расходы на добровольное страхование составляют не более 6% от суммы расходов на оплату труда.

При этом даже если организация оформила полис ДМС только на одного сотрудника, для расчета лимита учитывается сумма оплаты труда в целом по компании, а не только по застрахованному работнику.

Если сумма расходов превышает указанный порог, затраты, превышающие 6%, не учитываются при расчете налога на прибыль.

Все чаще компании предлагают оформление полиса ДМС не только сотрудникам, но также их родственникам или другим физическим лицам, которые выполняют задания для организации по договорам ГПХ. Т.к.

эти лица не трудоустроены в компании, такие затраты нельзя включить в расходы на оплату труда. Поэтому такие страховки не учитываются при расчете налога на прибыль. Такой позиции придерживается и Минфин (см.

письмо №03-03-06/1/130 от 9 марта 2011 г.).

Досрочное расторжение договора

Компания может расторгнуть договор на ДМС сотрудников до истечения года с начала его действия. В этом случае расходы по данному договору, ранее учтенные при расчете налога на прибыль, нужно исключить из налоговой базы предыдущих периодов (письмо Минфина №03-03-06/1/327 от 7 июня 2011г.).

Случается, что застрахованный сотрудник увольняется из организации, не проработав года. В этом случае расходы на ДМС не нужно исключать из налоговой базы при условии, что договор страхования заключен на срок не менее года и не расторгается при увольнении сотрудника.

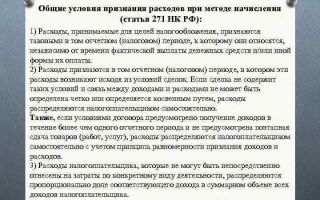

Порядок признания расходов

Порядок включения расходов на ДМС в налоговую базу по налогу на прибыль при методе начисления определен в п. 6 ст. 272 НК РФ. При расчете налога нужно учитывать следующие требования законодательства:

— сумма расходов по ДМС учитывается при расчете налога на прибыль в том отчетном (расчетном) периоде, в котором был оплачен страховой взнос по договору ДМС,

— если оплата по договору происходит однократно, то расходы учитываются при расчете налога равномерно. Расчет суммы, которую можно включить в расходы периода, происходит исходя из того, сколько календарных дней в данном периоде действовал заключенный договор.

— если же оплата взносов происходит в несколько этапов, то признание расходов производится отдельно по каждому платежу с учетов того, к какому периоду относится платеж. Расходы включаются в налоговую базу равномерно пропорционально количеству календарных дней в текущем отчетном периоде.

Пример

ООО «Ключик» заключило договор со страховой компанией на добровольное страхование своих работников. Компания применяет ОСНО по методу начисления. Срок действия договора: с 7 октября 2013 года по 6 октября 2014 года. В соответствии условиями договора страховой взнос был оплачен 31 октября 2013 года в размере 140 000 руб.

Расходы на оплату труда составили:

за 2013 год — 2 050 000 руб.,

за 1 квартал 2014 года – 550 000 руб.,

за полугодие 2014 года – 1 200 000 руб.,

за 9 месяцев 2014 года – 1 850 000 руб.,

за 2014 год – 2 200 000 руб.

Следовательно, в состав расходов могут быть включены затраты на ДМС в суммах, не превышающих следующие пределы:

за 2013 год — 123 000 руб.,

за 1 квартал 2014 года – 33 000 руб.,

за полугодие 2014 года – 72 000 руб.,

за 9 месяцев 2014 года – 111 000 руб.,

за 2014 год – 132 000 руб.

Расходы по ДМС делятся пропорционально количеству календарных дней следующим образом:

за 2013 год – 32 986,30 руб. (140 000 руб./365*86),

за 1 квартал 2014 года – 34 520,55 руб. (140 000 руб./365*90),

за полугодие 2014 года – 69 424,66 руб. (140 000 руб./365*91),

за 9 месяцев 2014 года – 104 712,33 (140 000 руб./365*92),

за 2014 год – 107 013,70 (140 000 руб./365*6).

Как мы видим, в 1 квартале 2014 года расходы по ДМС превышают лимита в 6% от суммы оплаты труда. Поэтому в расход по налогу на прибыль войдет сумма 33 000 руб. В остальных периодах расходы можно учитывать в полном объеме.

Бухгалтерский учет

В бухгалтерском учете расходы на добровольное страхование также признаются пропорционально количеству дней действия договора. При этом расходы учитываются в полной сумме, независимо от суммы расходов на оплату труда. Поэтому между бухгалтерским и налоговым учетом могут возникать постоянные разницы.

В учете делаются следующие проводки:

Д76 К51 оплата страховой премии.

Д20 (26, 44 и пр.) К76 – учтены расходы на добровольное страхование.

Эта проводка делается ежемесячно при списании расходов. Оформить ее можно бухгалтерской справкой.

Обратите внимание, что счет 97 для целей учета затрат на ДМС использовать не рекомендуется.

О бухгалтерском и налоговом учете страхования на УСН читайте в этой статье.

О налоговом учете страхования сотрудников написано тут.

Источник: https://pommp.ru/nalogi/rashodyi-na-dms/

Расходы на ДМС для целей налога на прибыль

Одним из признаков успешной и стабильной компании является хороший социальный пакет, предоставляемый ею своим сотрудникам. Соответственно, заключение компанией договора о добровольном медицинском страховании (ДМС) своих работников не только повышает мотивацию сотрудников, но и улучшает общий имидж организации.

Кроме того, расходы по ДМС можно принять для целей налогового учета по налогу на прибыль в соответствии с положениями и накладываемыми ограничениями НК РФ, что уменьшает налоговую нагрузку предприятия по этому налогу.

ДМС является одним из видов личного страхования, позволяющего получать медицинскую помощь в объеме, зависящем от выбранной программы страхования, начиная с амбулаторно-поликлинического обслуживания и заканчивая госпитализацией и нахождением в стационаре.

Компания-работодатель заключает договор со страховой компанией (страховщиком) и является страхователем по этому договору, а сотрудники — застрахованными лицами.

В случае если наступает страховой случай (заболевание или травма работника), сотрудник компании имеет право на получение бесплатной медицинской помощи от медицинского учреждения, а расходы медикам компенсирует страховщик.

Обычно объем и перечень получения застрахованными лицами медицинской помощи и услуг определяется программой ДМС, являющейся приложением к договору ДМС.

Договор ДМС заключается в соответствии с положениями 48 главы Гражданского кодекса и Закона РФ от 27.11.1992г.№4015-1 «Об организации страхового дела в Российской Федерации».

В соответствии с пп.2 п.1 ст.4 закона №4012-1, ДМС относится к добровольному личному страхованию, связанному с причинением вреда жизни, здоровью граждан, оказанием им медицинских услуг (страхование от несчастных случаев и болезней, медицинское страхование).

Согласно пп.7 п.3 ст.149 НК РФ, операции, связанные с оказанием услуг по страхованию, сострахованию и перестрахованию страховщиками, не подлежат налогообложению (освобождаются от налогообложения) НДС на территории РФ. Соответственно и налогового вычета по НДС у организации-страхователя не возникает.

Так же не облагаются суммы страховых взносов по договорам ДМС и НДФЛ в соответствии с п.3 ст.213 НК РФ (в том числе – в случае, если компания страхует родственников своих сотрудников).

В статье мы поговорим о порядке налогового учета расходов на ДМС сотрудников для целей налога на прибыль, а так же рассмотрим комментарии и рекомендации Минфина, связанные с особенностями учета расходов на ДМС.

Расходы по ДМС для целей налога на прибыль

Порядок налогового учета расходов на ДМС сотрудников

В соответствии с п.16 ст.255 НК РФ, к расходам на оплату труда в целях налога на прибыль относятся, в частности, суммы платежей (взносов) работодателей по договорам ДМС.

Расходы на оплату труда относятся в целей налогообложения прибыли к расходам, связанным с производством и реализацией согласно пп.2 п.2 ст.253 НК РФ.

При этом положениями НК РФ установлен ряд ограничений при уменьшении налоговой базы по налогу на прибыль на суммы расходов на ДМС сотрудников.

Так, на основании п.16 ст.255 НК РФ, взносы по договорам ДМС, предусматривающим:

*оплату страховщиками медицинских расходов застрахованных работников,

*расходы работодателей по договорам на оказание медицинских услуг, заключенным в пользу работников на срок не менее одного года* с медицинскими организациями, имеющими соответствующие лицензии на осуществление медицинской деятельности, выданные в соответствии с законодательством РФ,

включаются в состав расходов в размере, не превышающем 6 процентов от суммы расходов на оплату труда.

Источник: https://www.insurance-info.ru/?p=7183

Практическая бухгалтерия: Добровольное медицинское страхование

Одним из способов проявления заботы компаний о своем персонале по праву считается оформление сотрудникам медицинской страховки. Примечательно, что подобное поведение работодателей поощряется на уровне государства посредством предоставления в отношении контрактов на ДМС различных налоговых послаблений. (Корпоративное ДМС)

Правовые аспекты медстрахования

Основные правила страхования изложены в главе 48 Гражданского кодекса. Если же говорить конкретно о медицинском страховании, то его экономические и организационные основы утверждены Законом от 28 июня 1991 г. № 1499-1 «О медицинском страховании граждан в Российской Федерации» (далее – Закон № 1499-1).

Целью медицинского страхования является гарантия гражданам при возникновении страхового случая получения определенной медицинской помощи за счет накопленных средств и финансирования профилактических мероприятий.

Вместе с тем, кроме обязательного страхования, существует и так называемое добровольное медицинское страхование (далее – ДМС).

В данном случае речь идет об обеспечение населения дополнительными услугами сверх тех, что установлены программами обязательного медицинского страхования (ст. 1 Закона № 1499-1).

Любое страхование осуществляется на основании договоров, заключаемых гражданином или юридическим лицом со страховой организацией (п. 1 ст. 927 ГК). При добровольном медицинском страховании страхователями становятся отдельные граждане или же предприятия, представляющие их интересы (п. 2 Закона № 1499-1).

Для заключения договора надо обратиться в специализированную компанию, имеющую лицензию на право заниматься медицинским страхованием. Причем в полномочия такой организации не входит непосредственное осуществление медицинской деятельности. Речь идет лишь о реализации контроля качества медицинской помощи, оказанной соответствующими учреждениями (письмо ФФОМС от 24 января 2008 г. № 282/30-4/и).

В свою очередь, размеры взносов зависят от выбранной страховой программы. Затем каждый работник, в отношении которого заключен договор медицинского страхования, должен получить страховой медицинский полис (ст. 5 Закона № 1499-1). Имейте в виду, что при заключении данного контракта страховщик вправе применять разработанные им стандартные формы договора либо страхового полиса (п. 3 ст. 940 ГК).

«Прибыльный» лимит

В целях налогообложения прибыли взносы по добровольному медицинскому страхованию относятся к расходам на оплату труда. Главное, чтобы договор страхования был заключен на срок не менее одного года. При этом страховая организация должна иметь лицензию, выданную в соответствии с законодательством Российской Федерации, на ведение соответствующих видов деятельности (п. 16 ст. 255 НК).

В свою очередь, взносы по договорам ДМС можно включить в состав затрат только в размере, не превышающем 3 процентов от суммы расходов на оплату труда.

Причем база для исчисления лимита определяется нарастающим итогом с начала налогового периода с учетом даты вступления страхового договора в силу (п. 3 ст. 318 НК).

При расчете предельных размеров платежей в расходы на оплату труда не включаются суммы страховых взносов, предусмотренные пунктом 16 статьи 255 Налогового кодекса.

Возникает правомерный вопрос, как быть, если договор страхования охватывает два налоговых периода. По мнению Управления ФНС по г. Москве, высказанному в письме от 28 февраля 2007 г. № 28-11/ 018463.

2, в подобных случаях расходы на оплату труда определяют нарастающим итогом начиная с момента фактического перечисления первого взноса в пределах одного налогового периода.

При этом в следующем налоговом периоде рассматривают показатели с начала календарного года и до окончания действия договора страхования.

Обратите внимание, что за основу следует принимать расходы на оплату труда всех работников, а не только застрахованных по договорам ДМС (письмо Минфина от 4 июня 2008 г. № 03-03-06/2/65).

При методе начислений затраты по добровольному страхованию признают в качестве расходов в том отчетном (налоговом) периоде, в котором налогоплательщиком были перечислены денежные средства на оплату страховых взносов (п. 6 ст. 272 НК).

Если же предусмотрена уплата страхового взноса разовым платежом, то по договорам, заключенным на срок более одного отчетного периода, расходы принимаются равномерно пропорционально количеству календарных дней действия договора в отчетном периоде (п. 6 ст. 272 НК):

| Сумма расходов по ДМС, Сумма Количество календарных днейпринимаемая для целей = уплаченного х _в отчетном периоде__________налогообложения отчетного взноса Количество календарных днейпериода действия договора |

Кстати, такой же порядок действует и в случае, когда условиями договора страхования предусмотрена возможность увеличения числа застрахованных лиц (письмо УФНС по г. Москве от 13 июля 2007 г. № 20-12/068177.1).

Пример

Общество заключило договор добровольного медицинского страхования своих сотрудников сроком на один год (с 10 ноября 2008 года по 9 ноября 2009 года). По условиям данного контракта уплата страхового взноса производится разовым платежом 10 ноября 2008 года в размере 73 000 руб.

Рассмотрим порядок признания расходов по договору ДМС для целей налогообложения за ноябрь и декабрь 2008 года и январь 2009 года при условии, что фонд оплаты труда (не включены суммы страховых взносов, предусмотренные п. 16 ст. 255 НК) составит: за ноябрь (с 10 ноября 2008 года) – 120 000 руб., декабрь – 300 000 руб., январь – 280 000 руб.

Фактические расходы по договору ДМС:

– ноябрь – 4200 руб. (73 000 руб. / 365 дн. х 21 дн.);

– декабрь – 6200 руб. (73 000 руб. / 365 дн. х 31 дн.);

– январь – 6200 руб. (73 000 руб. / 365 дн. х 31 дн.)

Верхние пределы расходов по договорам ДМС, принимаемых для целей налогообложения:

– ноябрь – 3600 руб. (120 000 руб. х 3%);

– ноябрь–декабрь – 12 600 руб. ((120 000 руб. + 300 000 руб.) х 3%);

– январь – 16 800 руб. (280 000 руб. х 6%).

Фактическая сумма расходов по договору ДМС, принимаемая для целей налогообложения, составит:

– ноябрь – 3600 руб. (4200 руб. > 3600 руб.);

– ноябрь–декабрь – 10 400 руб. ((4200 руб. + 6200 руб.)<\p>

Источник: https://hr-portal.ru/article/prakticheskaya-buhgalteriya-dobrovolnoe-medicinskoe-strahovanie

Дмс для сотрудников — все о кадрах

Утверждение о том, что кадры решают все, едва ли для кого-то станет откровением. Именно поэтому многие компании пытаются сделать жизнь своих сотрудников максимально комфортной, чтобы они раскрывали весь свой трудовой потенциал.

Одним из наиболее популярных шагов в этом направлении является добровольное медицинское страхование работников (далее — ДМС).

Выясним, чем этот вид страхования лучше обязательного и как заключение договора повлияет на налоговую нагрузку организации.

Пожалуй, каждый из нас слышал об обязательном медицинском страховании (далее — ОМС). Но далеко не все знают, что это такое, и чем оно отличается от добровольного.

Чтобы понять, в чем же разница, обратимся к части 2 статьи 19 Федерального закона от 21.11.2011 N 323-ФЗ «Об основах охраны здоровья граждан в Российской Федерации» (далее — Закон N 323-ФЗ). Там закреплено, что каждый человек имеет право на бесплатную медицинскую помощь в гарантированном объеме. Это и есть ОМС.

Помощь в рамках ОМС оказывается в соответствии со специальными программами. Они ежегодно утверждаются Правительством РФ. Например, в 2014 году действует Программа государственных гарантий бесплатного оказания гражданам медицинской помощи на 2014 год и на плановый период 2015 и 2016 годов (утв. постановлением Правительства РФ от 18.10.2013 N 932).

Эта программа устанавливает:

— виды, условия и формы оказания медицинской помощи;

— перечень заболеваний и состояний, оказание медицинской помощи при которых осуществляется бесплатно;

— категории граждан, оказание медицинской помощи которым осуществляется бесплатно и т. д.

Конечно, услуги, которые предоставляются по ОМС, являются базовыми. И многим этих услуг недостаточно. Поэтому в Законе N 323-ФЗ наряду с правом на получение бесплатной медицинской помощи предусмотрена возможность получать платные услуги на основании договора ДМС.

Впрочем, слово «платные» не является синонимом слова «лучшие». А значит, нельзя не сказать о плюсах и минусах ДМС.

Аргументы «за»

На наш взгляд, к плюсам договоров ДМС можно отнести:

— повышение лояльности персонала. При прочих равных условиях работник, скорее всего, сделает выбор в пользу фирмы, которая предоставляет ДМС. Кроме того, сотрудники будут чувствовать заботу со стороны фирмы, что положительно скажется на их работе;

— получение работниками квалифицированной медицинской помощи;

— сокращение потери рабочего времени из-за посещения работниками бесплатных поликлиник;

— улучшение здоровья персонала (при этом сокращается время, которое работник проводит на больничном);

— улучшение имиджа компании в глазах собственных работников, клиентов и конкурентов;

— получение возможности организовать проведение диспансеризаций, а также предварительных (при приеме на работу) и периодических медицинских осмотров сотрудников;

— возможность получать медицинскую помощь прямо на дому или на рабочем месте (если у медицинской организации есть передвижные диагностические центры).

Аргументы «против»

Наряду с неоспоримыми плюсами у ДМС есть и некоторые минусы. Перечислим их:

— существенные финансовые затраты фирмы на оплату ДМС;

— дополнительные трудозатраты на оформление договора, сопутствующей документации и учет операций по ДМС;

— недобросовестность некоторых страховых компаний (несвоевременное перечисление средств медицинской организации, предоставление списка застрахованных лиц с опозданием, намеренное сужение списка предоставляемых услуг и т. п.);

— невозможность получить некоторые услуги для жителей других регионов (вряд ли, например, передвижная лаборатория медицинской организации поедет из Москвы в дальнее Подмосковье).

Определяем приоритеты

Сразу скажем, что предоставлять ДМС в одинаковом объеме всем без исключения работникам — шаг нерациональный. Первое, что компания должна сделать перед заключением договора — определить цель ДМС. Для этого нужно просто задаться вопросом: для чего нужно заключение этого договора? Правильных вариантов ответа может быть много — все зависит от политики компании и позиции ее руководства.

Так, ДМС может понадобиться для:

— удержания топ-менеджмента компании. Тогда имеет смысл оформить страховку нескольким руководящим фигурам, а возможно и членам их семей;

— повышения лояльности сотрудников компании. В такой ситуации целесообразно оформить страховку более широкому кругу работников, но с меньшим набором «опций»;

— пресечения практики регулярных уходов сотрудников на длительные больничные. В данном случае можно оформить страховку отдельным особо болезненным сотрудникам.

Как видно, от целей, которые планируется решить с помощью ДМС, будет зависеть выбор страховой программы. Разумеется, при постановке целей компания должна учитывать еще и возможности своего бюджета.

Финансовый вопрос

Сделать оптимальной выбор программы страхования без учета финансового положения фирмы попросту невозможно. Поэтому прежде чем обращаться в страховую компанию следует определить примерный бюджет мероприятия.

Забегая вперед, отметим, что расходы на ДМС уменьшают налогооблагаемую прибыль компании. Однако в Налоговом кодексе предусмотрено жесткое ограничение: учесть в расходах можно не более шести процентов затрат на оплату труда. Именно на эту цифру, на наш взгляд, и стоит ориентироваться. Однако точный размер затрат на ДМС нужно определять в зависимости от финансовых показателей фирмы.

С одной стороны, слишком большая цена договора ДМС при низкой прибыли может привести к финансовым сложностям. Но в то же время выгода от достижения тех целей, которые ставит компания, заключая договор ДМС, может в несколько раз перекрыть затраты.

В любом случае обойтись без анализа цен на услуги страховых компаний никак не получится.

Правильный выбор

Итак, цели ДМС определены, все «за» и «против» проанализированы, бюджет определен, осталось выбрать страховую компанию и программу ДМС. Можно пойти двумя путями:

— подобрать страхового брокера. Он сам соберет и предоставит всю информацию о страховых компаниях, их услугах и ценах, а также поможет с оформлением документов. Но здесь важно учесть, что страховой брокер может действовать в интересах той или иной страховой компании. В этом случае о его объективности и беспристрастности вряд ли можно будет говорить всерьез;

— найти страховую компанию и программу ДМС самостоятельно. Это потребует немало сил и времени, но позволит сделать оптимальный выбор, подходящий конкретной компании в той или иной ситуации. Кстати, определиться с выбором наверняка помогут независимые рейтинги страховых компаний. Их можно без труда найти в Интернете.

Законодательные тонкости

Обязательное медицинское страхование в России регулируется Федеральным законом от 29.11.2010 N 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации». В то же время закона, касающегося ДМС, не существует.

Источник: https://info-personal.ru/raznoe/dms-dlya-sotrudnikov/

16:20 ДМС для сотрудников: разбираемся с налогами и взносами

Привлечь работника только зарплатой становится все сложнее и сложнее. Поэтому различные «соцпакеты» появились не только у крупных, но и у небольших компаний.

Едва ли не обязательной составляющей соцпакета является медицинская страховка.

О том, как правильно оформить такую страховку и как начислить налоги и взносы, связанные с добровольным медицинским страхованием (ДМС) сотрудника за счет работодателя, читайте в настоящей статье.

Сразу оговоримся, что правила налогообложения, особенно в части налога на прибыль, сильно зависят от вида страховки, которую работодатель решил включить в «соцпакет». Так, там может быть страховка на случай инвалидности или смерти. Кроме того, законодательство предусматривает возможность страхования на случай временной нетрудоспособности.

Однако эти варианты страховок, скорее, экзотика, с которой большинству бухгалтеров сталкиваться не приходится.

Чаще всего в социальный пакет попадают полисы добровольного медицинского страхования, дающие работникам возможность получать медицинскую помощь в аккредитованных страховой компанией медицинских учреждениях (поликлиниках, больницах, травмпунктах, санаториях и т.п.). На этой разновидности страховок мы и остановимся.

Три условия для ДМС

Итак, руководство компании решило обеспечить сотрудников медицинской страховкой. Для этого компании нужно будет заключить со страховой организацией договор добровольного личного страхования в пользу третьих лиц (работников).

Соответственно, в обязанности работодателя входит оплата такой страховки, а непосредственно пользоваться услугами медучреждений будут сотрудники. Налоговый кодекс позволяет учесть в расходах оплату такой страховки. Правда, при этом имеется несколько «но».

Так, во-первых, обязанность обеспечить работников страховкой должны быть зафиксирована в трудовом или в коллективном договоре (п. 1 ст. 255 НК РФ). Во-вторых, в расходы можно включить только те суммы, которые перечислены в оплату страховки сотрудников, т.е.

лиц, с которыми у организации заключен трудовой договор. В-третьих, сумма, которую можно отнести на расходы, ограничена шестью процентами от общей суммы расходов на оплату труда. Наконец, в-четвертых, сам договор страхования должен быть заключен на срок не менее года.

Рассмотрим эти условия детально.

Что пишем в договоре

Начнем с трудового договора. Понятно, что данное условие нужно закрепить в трудовых договорах с сотрудниками, но сделать это можно по-разному.

Так, это может быть прямое указание в договоре на то, что работодатель обязан застраховать сотрудника по программе ДМС. А может быть и ссылка на локальный нормативный акт — Положение о социальных гарантиях, Правила внутреннего трудового распорядка и т.п., где содержится подобное условие.

При этом если выбран первый вариант, то все «частности» (как то: с какого момента представляется страховка, действует ли она при увольнении, переводе, переходе на другую должность, объем этой страховки) необходимо зафиксировать либо также в договоре, либо путем отсылки к соответствующему локальному акту.

Также нужно четко следить, чтобы список застрахованных лиц совпадал со списком сотрудников организации.

Ведь в расходы, учитываемые при налогообложении прибыли, могут попадать только те суммы, которые уплачены по договорам страхования лиц, имеющих действующий трудовой договор с организацией.

Конечно, оплата страховок для членов семьи сотрудников или для лиц, с которыми организация имеет гражданско-правовые договоры, возможна. Но налоговую базу по прибыли такие затраты уменьшать не будут.

Нормирование расходов

Перейдем к нормированию. В расходы по налогу на прибыль включаются платежи по договорам ДМС в размере не более шести процентов от суммы расходов на оплату труда.

Обратите внимание, что для целей расчета норматива в состав расходов на оплату труда включаются суммы зарплаты всех сотрудников предприятия, а не только тех, кому оформляется страховка. Также важно помнить, что лимит определяется в том же периоде, когда производится учет расходов на страхование.

Распределение расходов

Давайте теперь посмотрим, когда же учитываются расходы на ДМС. Для этого обратимся к пункту 6 статьи 272 Налогового кодекса.

Там сказано, что порядок признания расходов на оплату страховок по договорам, заключенным на срок более одного отчетного периода (в случае с ДМС затраты по менее длительным договорам в расходы просто не попадают, т.к.

по НК РФ минимальный срок — один год) зависит от того, как компания оплачивает услуги страховой компании. Налоговый кодекс предлагает два возможных варианта — единовременный платеж и несколько платежей по периодам страхования.

В первом случае (единовременный платеж) уплаченная по договору страхования сумма относится на расходы равномерно в течение всего срока действия договора, пропорционально количеству календарных дней действия договора в отчетном периоде.

Во втором случае (несколько платежей по периодам страхования) каждый платеж нужно признавать равномерно в течение срока, соответствующего периоду, за который был перечислен платеж, опять же пропорционально количеству календарных дней действия договора в текущем отчетном периоде.

На практике возможен еще и третий вариант, который в Налоговом кодексе не описан. Речь идет о случаях рассрочки платежа, когда в договоре четко не указано, за какой именно период вносится каждый конкретный платеж.

Это обычная рассрочка, когда в договоре лишь установлены даты внесения очередного платежа, но привязки этого платежа к периоду страхования нет. О том, как поступать в таком случае, в Налоговом кодексе не говорится.

Если применить здесь логику, используемую в статье 272 НК РФ, то получится, что каждый платеж надо равномерно распределить на период с даты перечисления платежа по дату окончания периода страхования.

Ндфл и взносы в фонды

Страховые взносы, которые работодатель уплачивает по договору ДМС, не создают налогооблагаемый доход у застрахованных сотрудников в силу прямого указания на это в пункте 3 статьи 213 НК РФ.

Обратите внимание, что, в отличие от налога на прибыль, в части НДФЛ никакого нормирования нет.

Даже если работодатель не смог полностью учесть в расходах сумму, уплаченную по договору страхования, НДФЛ у застрахованных по такому договору сотрудников не возникает.

Не возникает обязанности по начислению НДФЛ и в части стоимости медицинских услуг, которые застрахованные сотрудники получают в рамках программы ДМС, оплаченной работодателем. Об этом говорится в подпункте 3 пункта 1 статьи 213 НК РФ. Единственное исключение — оплата за счет страховки санаторно-курортного лечения.

Тут НДФЛ возникает, но агентом по этой выплате признается не работодатель, а страховая компания (п. 1 ст. 226 НК РФ). Именно она должна будет исчислить НДФЛ со стоимости путевки, при возможности удержать его и перечислить в бюджет, либо сообщить инспекторам о невозможности удержания (п. 5 ст. 226 НК РФ, определение ВАС РФ от 10.11.10 № ВАС-14352/10).

Так что бухгалтеру организации-работодателя и тут беспокоиться не о чем.

Источник: https://www.taxru.com/blog/2012-09-20-8171

Добровольное медицинское страхование членов семей работников

Все больше количество компаний пытается повысить свою привлекательность в глазах работников таким элементом «социального пакета» как добровольное медицинское страхование работников (ДМС) и членов их семей.

Прикрепление членов семей сотрудников к программам добровольного медицинского страхования может производиться как за счет организации, так и за счет самого работника.

Как же правильно оформить оплату расходов на добровольное медицинское страхование членов семей работников?

Добровольное медицинское страхование членов семьи работников за счет фирмы

Если организация в соответствии с проводимой кадровой политикой осуществляет оплату расходов на ДМС членов семьи работников за свой счет, то для оформления достаточно заявления работника и внутреннего нормативного документа (приказа, положения о кадровой политике и т.п.

), в соответствии с которым осуществляются затраты. Затраты организации на прикрепление членов семей сотрудников к программам медицинского страхования не учитываются в составе расходов, уменьшающих налогооблагаемую прибыль, согласно п.6 ст.270 НК РФ, поскольку не удовлетворяют критериям абз.

1 и пп. 16 ст. 255 НК РФ.

Добровольное медицинское страхование членов семьи работников за их счет

Внутренними локальными актами может быть предусмотрено, что организация включает в список застрахованных лиц членов семьи сотрудников при условии, что сотрудник возмещает организации стоимость страховой программы.

Возмещение сотрудником расхода –доход или нет?

Можно ли признать полученное возмещение доходом — вопрос очень неоднозначный, поскольку сумма возмещения только покрывает произведенные затраты произведенные за счет работника в пользу его близких.

В ПБУ 9/99 предусматривается, что доходом является увеличение экономических выгод, но при этом одно из условий признания дохода является наличие права на его получение п.12,2,16 ПБУ 9/99.

Право на получение дохода в данном случае подтверждается не только документами, в соответствии с которыми работник будет компенсировать расходы организации, но и наличием у организации лицензии на осуществление операций по медицинскому страхованию, так как в соответствии с законодательством страховая деятельность подлежит лицензированию. Вывод: если у организации лицензии на осуществление деятельности по добровольному медицинскому страхованию нет, то в бухгалтерском учете полученное возмещение нельзя признать доходом от страховой деятельности.

Налоговый кодекс не содержит такого требования для отражения доходов, как наличия права на него, и в перечень доходов, не признаваемых в целях налогообложения прибыли, возмещаемые расходы не попадают только в случае, связаны с исполнением договора комиссии (агентскому договору или другому аналогичному договору). Таким образом, очень велика вероятность того, что возмещаемые на основании заявления работника суммы страхования родственников, будут признаны налоговыми органами доходом для целей налогообложения.

Отражение возмещаемых расходов в качестве доходов только в налоговом учете приведет к формированию постоянных разниц. А постоянные разницы в учете доходов привлекают большое внимание всех контролирующих организаций, и нужно быть готовым к написанию объяснений причин расхождений в учете выручки.

Что делать?

Организация может избежать излишнего внимания контролеров и снизить свои налоговые обязательства по налогу на прибыль, если заключит с работником договор, в соответствии с которым она по просьбе и за счет работника включит в перечень застрахованных лиц по договору добровольного медицинского страхования работников членов его семьи. Как было указано выше, возмещение по посредническому договору не является доходом организации. Однако в этом договоре должна быть указана обязанность организации отчитаться о выполненном поручении (например, составить акт о передаче сотруднику полиса добровольного медицинского страхования членов его семьи), и обязанность работника оплатить вознаграждение организации за выполненное поручение. Налогом на прибыль будет облагаться только вознаграждение организации. Если посреднический договор между сотрудником и организацией не будет содержать размер вознаграждения, то налоговые органы могут исчислить его самостоятельно, исходя из цены, которая обычно взимается за подобные услуги. Как правило, возмещение расходов и удержание у сотрудника вознаграждения происходит путем удержания из заработной платы. При этом порядок и размер удержания также целесообразно прописать в договоре.

А ваша организация приобретает полюсы добровольного медицинского страхования для членов семьи работников? Поделитесь пожалуйста в комментариях.

Источник: https://buch-tax.ru/dobrovolnoe-meditsinskoe-strahovanie-chlenov-semej-rabotnikov/

Налогообложение НДФЛ добровольного медицинского страхования | Народный вопрос.РФ

0 [ ] [ ]

Налогообложение НДФЛ добровольного медицинского страхования

Каждый человек при выборе работы заинтересован в получении каких-либо гарантий. Частично это предусмотрено законодательством, это так называемый обязательный социальный пакет.

Есть еще понятие дополнительный социальный пакет, который включает в себя более широкий набор услуг и зависит от финансовых возможностей организации.

Это может быть оплата мобильной связи, бесплатное питание, добровольное медицинское страхование и другие льготы, которые могут предоставляться работникам на усмотрение организации.

О том, облагаются ли налогом на доходы физических лиц суммы страховых взносов, уплаченные организацией по договору добровольного медицинского страхования, Вы узнаете, прочитав данную статью.

Прежде всего, определим, что понимается под страхованием, для чего обратимся к Закону Российской Федерации от 27 ноября 1992 года № 4015-1 «Об организации страхового дела в Российской Федерации» (далее – Закон РФ № 4015-1).

Согласно статье 2 названного закона, страхование – это отношения по защите интересов физических и юридических лиц, Российской Федерации, субъектов Российской Федерации и муниципальных образований при наступлении определенных страховых случаев за счет денежных фондов, формируемых страховщиками из уплаченных страховых премий (страховых взносов), а также за счет иных средств страховщиков.

Отметим, что страховой случай определен в пункте 2 статьи 9 Закона РФ № 4015-1 как событие, предусмотренное договором страхования или законом, при наступлении которого страховщик обязан произвести страховую выплату страхователю, застрахованному лицу, выгодоприобретателю или иным третьим лицам.

Таким образом, страховыми случаями по договору медицинского страхования будут являться факты обращения застрахованного лица за оказанием медицинских услуг, предусмотренных договором.

Страхование осуществляется в форме добровольного страхования и обязательного страхования (пункт 2 статьи 3 Закона РФ № 4015-1).

Обязательное медицинское страхование (далее – ОМС) представляет собой систему создаваемых государством правовых, экономических и организационных мер, направленных на обеспечение при наступлении страхового случая гарантий бесплатного оказания застрахованному лицу медицинской помощи за счет средств ОМС в пределах территориальной программы ОМС и установленных Законом РФ № 4015-1 случаях в пределах базовой программы ОМС. Об этом сказано в пункте 1 статьи 3 Федерального закона от 29 ноября 2010 года № 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации» (далее – Закон № 326-ФЗ).

Базовая программа обязательного медицинского страхования определяет виды медицинской помощи (включая перечень видов высокотехнологичной медицинской помощи, который содержит в том числе методы лечения), перечень страховых случаев, структуру тарифа на оплату медицинской помощи, способы оплаты медицинской помощи, оказываемой застрахованным лицам по обязательному медицинскому страхованию в Российской Федерации за счет средств обязательного медицинского страхования, а также критерии доступности и качества медицинской помощи (пункт 2 статьи 35 Закона № 326-ФЗ).

Отметим, что Программа государственных гарантий бесплатного оказания гражданам медицинской помощи на 2015 год и на плановый период 2016 и 2017 годов утверждена постановлением Правительства Российской Федерации от 28 ноября 2014 года № 1273.

Добровольное страхование согласно пункту 3 статьи 3 Закона РФ № 4015-1 осуществляется на основании договора страхования и правил страхования, определяющих общие условия и порядок его осуществления.

Правила страхования принимаются и утверждаются самостоятельно страховщиком или объединением страховщиков в соответствии с Гражданским кодексом Российской Федерации (далее – ГК РФ) и Законом № 4015-1.

Правила страхования содержат положения о субъектах страхования, об объектах страхования, о страховых случаях, о страховых рисках, о порядке определения страховой суммы, страхового тарифа, страховой премии (страховых взносов), о порядке заключения, исполнения и прекращения договоров страхования, о правах и об обязанностях сторон, об определении размера убытков или ущерба, о порядке определения страховой выплаты, о сроке осуществления страховой выплаты, а также исчерпывающий перечень оснований отказа в страховой выплате и иные положения.

Правила страхования (за исключением правил страхования, принимаемых в рамках международных систем страхования гражданской ответственности владельцев транспортных средств, к которым присоединилась Российская Федерация) также должны содержать исчерпывающий перечень сведений и документов, необходимых для заключения договоров страхования, оценки страховых рисков, определения размера убытков или ущерба, и, кроме того, сроки и порядок принятия решения об осуществлении страховой выплаты.

Договор страхования должен быть заключен в письменной форме (статья 940 ГК РФ). Несоблюдение письменной формы влечет недействительность договора страхования, за исключением договора обязательного государственного страхования.

Договор страхования может быть заключен путем составления одного документа (пункт 2 статьи 434 ГК РФ) либо вручения страховщиком страхователю на основании его письменного или устного заявления страхового полиса (свидетельства, сертификата, квитанции), подписанного страховщиком.

При заключении договора между работодателем (страхователем) и страховщиком должно быть достигнуто соглашение (пункт 2 статьи 942 ГК РФ):

1) о застрахованном лице;

2) о характере события, в случае наступления, которого в жизни застрахованного лица осуществляется страхование (страхового случая);

3) о размере страховой суммы;

4) о сроке действия договора.

Согласно пункту 1 статьи 957 ГК РФ договор страхования, если в нем не предусмотрено иное, вступает в силу в момент уплаты страховой премии или первого ее взноса.

Далее поговорим об особенностях налогообложения налогом на доходы физических лиц (далее – НДФЛ) сумм страховых взносов, уплаченных организацией по договору добровольного медицинского страхования.

Согласно статье 210 Налогового кодекса Российской Федерации (далее – НК РФ) при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 НК РФ.

Статьей 213 НК РФ установлены особенности определения налоговой базы по НДФЛ по договорам страхования.

В силу пункта 3 статьи 213 НК РФ при определении налоговой базы учитываются суммы страховых взносов, если указанные суммы вносятся за физических лиц из средств работодателей либо из средств организаций или индивидуальных предпринимателей, не являющихся работодателями в отношении тех физических лиц, за которых они вносят страховые взносы, за исключением случаев, когда страхование физических лиц производится по договорам обязательного страхования, договорам добровольного личного страхования или договорам добровольного пенсионного страхования.

Суммы страховых взносов по договорам добровольного личного страхования, включая договоры добровольного медицинского страхования, уплаченные из средств работодателей за своих работников и членов их семей, а также лиц, не состоящих в трудовых отношениях с организацией (в том числе пенсионеров – бывших работников), заключившей договор добровольного личного страхования в пользу таких лиц, не облагаются НДФЛ.

Таким образом, если оказание медицинских услуг производится медицинским учреждением в соответствии с договором добровольного медицинского страхования, заключенным организацией со страховой компанией, то суммы страховых взносов, уплаченные организацией по такому договору, не подлежат налогообложению НДФЛ. Аналогичное мнение высказано в письмах УФНС России по городу Москве от 1 июля 2010 года № 20-14/3/068886, Минфина России от 26 декабря 2008 года № 03-04-06-01/388, в постановлении ФАС Московского округа от 30 июля 2008 года по делу № КА-А40/6979-08.

Причем как сказано в письме УФНС России по городу Москве от 2 августа 2006 года № 21-11/68265@ нет никаких ограничений по размеру страховых взносов. На порядок обложения НДФЛ не влияет также и место оказания медицинской помощи – на территории Российской Федерации или за границей (письмо Минфина России от 5 июля 2007 года № 03-03-06/3/10).

Также на основании подпункта 3 пункта 1 статьи 213 НК РФ не облагаются НДФЛ страховые выплаты (за исключением связанных с оплатой санаторно-курортных путевок), произведенные в пользу работников при наступлении страхового случая (постановления ФАС Западно-Сибирского округа от 28 апреля 2012 года по делу № А27-4466/2011, ФАС Северо-Западного округа от 16 июля 2010 года по делу № А56-24057/2008).

Довольно часто встречаются такие ситуации, когда работодатель заключает договора ДМС в пользу работников, но при этом уплаченные страховые взносы удерживает из их заработной платы. Возникает вопрос, имеют ли право такие работники на социальный вычет по НДФЛ в сумме расходов на ДМС?

Для ответа на вопрос обратимся к письму Минфина России от 4 июля 2011 года № 03-04-05/5-475.

Как сказано в данном письме, налогоплательщик вправе, руководствуясь подпунктом 3 пункта 1 статьи 219 НК РФ, получить социальный налоговый вычет в сумме, уплаченной им в налоговом периоде за медицинские услуги, оказанные медицинскими организациями, индивидуальными предпринимателями, осуществляющими медицинскую деятельность, ему, его супругу (супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет (в соответствии с перечнем медицинских услуг, утвержденным Правительством Российской Федерации), а также в размере стоимости лекарственных препаратов для медицинского применения (в соответствии с перечнем лекарственных средств, утвержденным Правительством Российской Федерации), назначенных им лечащим врачом и приобретаемых налогоплательщиком за счет собственных средств.

Для справки: Перечень медицинских услуг в медицинских учреждениях Российской Федерации, предоставленных налогоплательщику, его супруге (супругу), его родителям и (или) его детям в возрасте до 18 лет, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета, а также Перечень лекарственных средств, назначенных лечащим врачом налогоплательщику и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета, утверждены постановлением Правительства Российской Федерации от 19 марта 2001 года № 201 «Об утверждении Перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета».

При применении социального налогового вычета учитываются суммы страховых взносов, уплаченные налогоплательщиком в налоговом периоде по договорам добровольного личного страхования, а также по договорам добровольного страхования своих супруга (супруги), родителей, детей (в том числе усыновленных) в возрасте до 18 лет, подопечных в возрасте до 18 лет, заключенным им со страховыми организациями, имеющими лицензии на ведение соответствующего вида деятельности, предусматривающим оплату такими страховыми организациями исключительно медицинских услуг.

Таким образом, социальный налоговый вычет, предусмотренный в подпункте 3 пункта 1 статьи 219 НК РФ, применяется налогоплательщиком при условии, что договор со страховой компанией он заключил самостоятельно.

Иными словами, если работодатель удерживает из зарплаты работников стоимость полисов ДМС по договорам, заключенным от его имени, то работники права на социальный вычет по таким расходам не имеют.

Аналогичный вывод содержится в письме УФНС России по городу Москве от 15 апреля 2010 года № 20-14/4/039706@.

Источник: https://xn--80aefurcfeajeho7k.xn--p1ai/Home/Article/2803

Отражаем расходы на ДМС в учете | ООО «Компания Гарант» г. Новосибирск

В бухучете затраты на взносы по ДМС признают в отчетном периоде их фактического совершения, независимо от времени выплаты денежных средств.

Стандартный пакет добровольного медицинского страхования (ДМС) — вещь для сотрудников компании обыденная, а значит, и практика учета, с ним связанная, не должна вызывать затруднения у бухгалтера. Но именно он нередко оказывается в тупике.

Рассмотрим детально порядок учета различных вариантов договоров ДМС и немного облегчим трудовые будни.

Взносы на ДМС в налоговом учете

По договору ДМС работодатель платит страховые взносы страховой компании, которая обязуется финансировать медицинские услуги для конкретного работника. При этом перечень услуг может отличаться: зависеть от должности сотрудника, срока его работы в компании и других факторов.

В налоговом учете расходы фирмы на ДМС сотрудников включают в состав расходов на оплату труда*(1) при выполнении следующих условий:

— трудовой или коллективный договор содержит обязательство работодателя предоставить сотруднику полис ДМС*(2); — договор ДМС заключен со страховой компанией (которая имеет лицензию на ведение деятельности в области ДМС на территории РФ) на срок не менее одного года; — максимальная сумма затрат на взносы по ДМС не должна превышать 6 процентов от суммы расходов на оплату труда.

Взносы по договорам ДМС не облагают НДФЛ, страховыми взносами на обязательное страхование и «травматизм»*(3).

Расчет нормативной суммы

Для расчета предельной суммы страховых взносов по полисам ДМС нужно руководствоваться несколькими правилами.

Во-первых, из общей суммы расходов на оплату труда необходимо исключить взносы по договорам обязательного страхования работников, добровольного страхования жизни и добровольного личного страхования работника, а также уплачиваемые в рамках программы по государственному софинансированию пенсий взносы*(4).

Во-вторых, при расчете норматива расходы на оплату труда учитывают нарастающим итогом со дня вступления договора ДМС в силу*(5). При расчете норматива нужно учитывать расходы на оплату труда всех сотрудников компании, а не только застрахованных лиц*(6).

Пример

15 сентября фирма заключила договор ДМС сотрудников. Срок действия договора — 1 год. Общая сумма страховых взносов — 200 000 руб.

Эту сумму фирма перечислила страховой компании на дату заключения договора. Ежемесячный постоянный размер расходов на оплату труда составляет 400 000 руб. Отчетными периодами признаются I квартал, полугодие и 9 месяцев.

Сразу отметим, что в примере все расчеты представлены для невисокосного года.

Сумму расходов на оплату труда необходимо скорректировать с учетом периода действия договора и суммы страховых взносов, поименованных в п. 16 ст. 255п. 16 ст. 255 НК РФ.

По итогам 9 месяцев расходы на оплату труда для целей определения норматива составят:

(400 000 руб. — 200 000 руб.) : 30 дн. х 15 дн. = 100 000 руб.

По итогам года расходы на оплату труда для целей определения норматива составят: 100 000 руб. + 1 200 000 руб. (сумма за период с октября по декабрь) = 1 300 000 руб. Таким образом, фирма сможет признать расходы на ДМС в размере: — за 9 месяцев: 100 000 руб. х 6% = 6000 руб.; — за год:

1 300 000 руб. х 6% = 78 000 руб.

Если фирма применяет кассовый метод в налоговом учете, то страховые взносы по договору ДМС отражают в полном объеме на дату их оплаты*(7). В компаниях, применяющих метод начисления, учет будет зависеть от условий договора. Но в любом случае включить страховые взносы в расходы можно только после их оплаты*(8).

Если страховой взнос уплачивают разовым платежом, то такие затраты включают в расходы отчетного периода в течение срока действия договора пропорционально количеству календарных дней его действия в каждом месяце.

Пример

Воспользуемся условиями первого примерапервого примера . Для фирмы отчетными периодами являются квартал, полугодие, 9 месяцев.

Сумма страховых взносов, относящихся к 9 месяцам, составила: 200 000 руб. : 365 дн. х 16 дн. = 8767,12 руб. Сумма страховых взносов за год составила: 200 000 руб. : 365 дн. х 108 дн. = 59 178,08 руб.

Таким образом, по итогам 9 месяцев признать в расходах можно только 6000 руб. из 8767,12 руб., а по итогам года учитывают полную сумму — 59 178,08 руб.

Если по условиям договора ДМС страховой взнос перечисляют несколькими платежами, то каждый платеж учитывают равномерно в течение периода, за который он был произведен*(9). Возможны ситуации, по которым договор не устанавливает, к какому периоду (месяц, квартал и более) относится каждый отдельный платеж.

В таком случае нужно определять предельный размер расходов на ДМС исходя из общей суммы страхового взноса и количества календарных дней, в течение которых будет действовать договор*(10). Это означает применение методологии учета аналогичной той, что используется для договоров с разовым платежом.

При этом не нужно забывать, что учитывать в составе расходов можно только фактически оплаченные страховые взносы.

Пример

Воспользуемся условиями первого примера. Страховую премию уплачивают ежемесячными платежами до 15-го числа каждого месяца в размере 16 667 руб. При этом договором установлено, что первый платеж относят к периоду с 15 сентября по 15 октября, второй — с 15 октября по 15 ноября и так далее до окончания срока действия договора.

Сумма страховых взносов, относящихся к 9 месяцам, составит: 16 667 руб. : 31 дн. х 16 дн. = 8602,32 руб. Сумма страховых взносов за год составит: 8602,32 (за период с 15 сентября по 15 ноября) + 16 667 руб. (за период с 15 октября по 15 ноября) + 16 667 руб. (за период с 15 ноября по 15 декабря) + 9139,96 руб. (за период с 15 по 31 декабря—16 667 руб. : 31 дн. х 17 дн.) = 51 076,28 руб.

Таким образом, по итогам 9 месяцев признать в расходах можно только 6000 руб. из 8602,32 руб., а по итогам года учитывают полную сумму в размере 51 076,28 руб.

Бухгалтерский учет

Правила бухучета расходов по договору ДМС имеют отличия от порядка налогового учета.

Прежде всего нужно помнить, что затраты на страховые взносы в бухучете признают в том же отчетном периоде, в котором они производились, независимо от времени фактической выплаты денежных средств*(11).

Поэтому расходы на ДМС следует ежемесячно учитывать исходя из общей суммы страховой премии и количества календарных дней действия договора в текущем месяце.

Страховые взносы, уплаченные разовым или несколькими платежами, признают в составе расчетов с дебиторами и кредиторами и отражают в отчетности как дебиторскую задолженность, ведь они являются предоплатой и предусматривают возможность возврата страховой премии при досрочном расторжении договора.

На дату перечисления страхового взноса формируют бухгалтерскую запись по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» субсчет 76-1 «Расчеты по имущественному и личному страхованию» и кредиту счета 51 «Расчетные счета». А также на последнее число месяца бухгалтерские записи формируют по дебету счетов затрат 2020 (2626 , 4444 ) и кредиту счетов 76, субсчет 76-1.

Пример Воспользуемся условиями первого примерапервого примера . Бухгалтер отразил операции следующими проводками: — 15 сентября: Дебет 76-176-1 Кредит 51 — 200 000 руб. — отражено перечисление страховой премии на основании выписки банка по расчетному счету; 31 сентября: Дебет 2020 Кредит 76-1

— 8767,12 руб. — (200 000 руб. : 365 дн. х 16 дн.) — отражены расходы на страхование, относящиеся к сентябрю.

Спорные вопросы

Если договор ДМС, заключенный на срок более одного года, был расторгнут до окончания срока действия, а общий срок действия составил менее года, то компания должна включить в состав доходов всю сумму страховой премии, ранее учтенную в расходах. Минфин России придерживается данной позиции*(12) несмотря на то, что в налоговом законодательстве отсутствует требование восстанавливать расходы в отношении договоров ДМС*(13).

На практике довольно часто компании страхуют не только сотрудников, но и их родственников, которые не состоят с фирмой в трудовых отношениях.

Страховые взносы, уплаченные в отношении таких лиц, нельзя учитывать в качестве расходов при расчете базы по налогу на прибыль*(14). Но при этом не нужно начислять и страховые взносы в ПФР, ФОМС и ФСС России и на «травматизм».

Также не удерживают НДФЛ со стоимости страхового полиса, оформленного на члена семьи*(15).

В. Десятов, ведущий методолог по налоговому учету

отдела налогового администрирования компании «Русская Телефонная Компания»

Экспертиза статьи: Е. Мельникова,

служба Правового консалтинга ГАРАНТ, аудитор

Источник: https://garant-novosib.ru/articles/as121212-2/