Книга покупок и продаж с 1 октября 2018 образец

В форме подлежат регистрации следующие документы:

- счета-фактуры и корректировочные счета-фактуры;

- бланки строгой отчетности (например, при покупке ж/д или авиабилетов);

- таможенная декларация или заявления о ввозе товаров и уплате косвенных налогов (данные документы отражаются при ввозе импортных товаров).

Если с отражением полученных счетов-фактур вопросов практически не возникает, то вопрос отражения БСО требует подробных пояснений, которые рассмотрим на примере: Сотрудник вернулся из командировки и предоставил авиабилет с выделенной в нем суммой НДС. Если командировка в рамках облагаемой НДС деятельности, организация вправе принять НДС к вычету из бюджета. Образец заполнения книги покупок 2018 по данной операции Скачать Рассмотрим порядок заполнения некоторых граф:

- 2 графа — код операции должен соответствовать Перечню (утв.

Как оформить книги покупок и продаж

ВажноДля определения суммы налога на добавленную стоимость, которая подлежит вычету, начиная с 01 октября 2017 года, организациям необходимо использовать новую форму книги покупок.

Напомним, что покупатели должны регистрировать счета-фактуры (в том числе — исправленные и корректирующие) в книге покупок, которые были выставлены продавцами (в бумажной или в электронной форме).

Из этой статьи вы узнаете все самые важные моменты о новой форме книги покупок 2018 года и правилах ее заполнения, а также о том, на каком основании были внесены корректировки. Также на этой странице можно скачать бланк и образец заполнения книги покупок 2018 года.

Новые правила заполнения книг покупок и продаж с 1 октября 2017

Раньше чиновники лишь разъясняли, что компании вправе так поступить. Компания регистрирует в книге покупок счет-фактуру на полученный аванс, чтобы заявить с него вычет после отгрузки.

В графе 3 отражайте не номер, а регистрационный номер таможенной декларации. Его также показывают в декларации по НДС — строка 150 раздела 8 — и в приложении к нему.

ВниманиеВ графу 15 стоимость импортных товаров записывайте так же, как в учете. Сейчас ФНС разрешает сразу несколько вариантов: цена по договору; по инвойсу или спецификации, если в договоре не оговорили цену; по инвойсу, если стоимость есть в учете (письмо от 20.09.2016 № СД-4-3/[email protected]).

С 1 октября по книгам покупок и продаж — отсрочка

Графа 13 выглядит так: Регистрационный номер таможенной декларации 13 – – Графа 13 подлежит заполнению, если товар ввозится на территорию РФ и его декларирование на таможне предусматривается правом ЕАЭС. Напомним, что в декларациях по НДС также отражают регистрационные номера таможенных деклараций.

Это делают в разделе 8 по строкам 150 и приложениям к разделу. Как внести исправления в книгу покупок? Из пункта 6 в новой редакции Порядка заполнения дополнительного листа книги покупок следует, что начиная с 01.10.2017 года, на покупателя возлагается обязанность аннулировать и регистрировать скорректированные счета-фактуры в дополнительном листе документа.

Книги продаж и покупок в 2018 году: образцы форм 2017 года

ВАЖНО! Налоговые регистры направляются в ИФНС только в электронном виде (п. 5 ст. 174 НК РФ). Регистрация документов производится в хронологическом порядке в том периоде, в котором возникло обязательство по уплате или возмещению НДС.

По окончании квартала до 20-го числа следующего месяца бумажные варианты регистров необходимо:

- пронумеровать листы;

- прошнуровать;

- заверить подписью руководителя или уполномоченного лица. В случае ведения учета ИП подписывается лично ИП.

ВАЖНО! Итоговые суммы обязательно должны быть идентичны (тождественны) данным, представленным в сданной декларации по НДС.

Налоговые регистры хранятся в течение четырех лет с момента, когда была сделана последняя запись.

(образец заполнения) книга покупок и продаж 2017-2018

Книги покупок и продаж относятся к налоговым регистрам, применяемым при расчете НДС. На основании отраженных в регистрах данных рассчитывается налог, подлежащий уплате или вычету из бюджета.

В статье пойдет речь об оформлении книг покупок и продаж. При необходимости можете скачать образец книги покупок и продаж с 1 января 2018.

Бланк утвержден в Приложении № 4 к Постановлению Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по НДС». Скачать бесплатно бланк книги покупок 2018 можно в конце статьи.

Новая книга покупок 2018 года

Если документов на оплату к счету-фактуре несколько, их нужно перечислить в графе 11 через знак ;. Если компания составила сводный документ об оплатах товаров или услуг, графу 11 не заполняйте.

Срок заверения книги. Бумажную книгу продаж руководитель теперь должен подписать не позднее 25-го числа месяца, следующего за налоговым периодом. Сейчас он обязан это делать не позднее 20-го числа. Кроме того, на книге больше не нужно ставить печать.

Книга покупок с 1 октября 2018 года: образец, бланк В книге покупок и журнале счетов-фактур разработчики лишь уточнили названия граф. Правки минимальные, но из-за них всем компаниям книгу покупок с 4 квартала 2018 года надо вести по новой форме.

Изменений в регистре несколько. Книга продаж с 01.10.2017: образец Изменения в книге покупок с 1 октября 2018 года Регистрировать в книгах первичку, платежки и сводные документы с 1 октября можно официально.

Изменение №3: регистрация счета-фактуры на предоплату С 1 октября 2017 года при регистрации в книге покупок счетов-фактур на предоплату не нужно будет делать пометку «частичная оплата». Ранее требование о необходимости этой фразы было прямо закреплено в порядке заполнения книги покупок: С 01.10.2017 года пометку «частичная оплата» в книге покупок счетов-фактур на предоплату делать не нужно.

Ранее это требовалось делать (в соответствии с пунктом 19, подпунктом «д» Порядка заполнения книги покупок). С введением новых поправок с 01.10.2017 года, данное требование утратило силу.

Изменение №4: номер таможенной декларации: регистрационный, а не порядковый Внесение изменений в книгу покупок коснулось также графы 13 документа. В этой графе нужно указывать регистрационный, а не порядковый номер таможенной декларации.

Книга покупок 2018 года: бланк и образец заполнения Подводя итоги, можно заметить, что изменения, которым подверглась форма книги покупок, не существенные.

По сути, корректировки были внесены в названия двух граф документа: Как графа называлась раньше Как графа называется с 1 октября 2017 года Номера граф, в которые были внесены изменения «Сведения о посреднике (комиссионере, агенте)» «Сведения о посреднике (комиссионере, агенте, экспедиторе, лице, выполняющем функции застройщика)» 11 12 «Номер таможенной декларации» «Регистрационный номер таможенной декларации» 13 Скачать книгу покупок 2018 года: 1. Бланк новой формы книги покупок в формате Excel, который актуален с 01.10.2017: 2. Бланк дополнительного листа к книге покупок (в редакции Постановления Правительства РФ № 981 от 19 августа 2017 года): 3.

Код указывают в соответствии с единой товарной номенклатурой внешнеэкономической деятельности союза.

- Для отражения реализации товаров или услуг через посредника (комиссионера, агента) заполняются графы 9 и 10.

- Номер и дата платежного поручения (гр. 11) заполняются, только когда оплата счета-фактуры — это основание для начисления НДС. Например, при получении продавцом аванса.

- В графе 12 указывается название и код валюты. Заполнение предусмотрено только в отношении иностранной валюты.

- Стоимость реализации или величина полученного аванса, включая НДС, отражается в графе 13а (для операции в валюте) или 13б (для операции в рублях). Сумму продажи без учета НДС надо показать в столбцах 14, 15 или 16 в зависимости от применяемой ставки (18 %, 10 % или 0 %). При получении аванса эти поля остаются незаполненными.

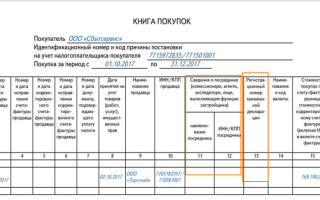

В связи с этим в журнал разрешено вносить сведения из счетов-фактур (в том числе корректировочные, исправленные), «полученных на сумму оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав при безденежных формах расчетов». Пример заполнения книги покупок 2018 Покупатель: ООО «Пример».

Идентификационный номер и код причины постановки: 7777777777/770000000. Покупка за период с 01.10 по 31.12.2017. Как исправить ошибки Если налогоплательщик обнаружил, что данные счетов-фактур отражены неверно, он должен внести исправления. Для этого существуют два способа.

Если ошибка найдена до окончания квартала, неправильную запись надо отразить с отрицательными значениями. Потом снова зарегистрировать счет-фактуру с правильными показателями.

Банкротство физических лиц: как навсегда расстаться с долгамиБанкротство физ… Три способа сэкономить деньги компании с помощью уточненокТри способа сэк… Образцы записей в трудовой книжке по совместительствуОбразцы записей… План счетов бухгалтерского учета этоПлан счетов бух…

ЕНВД для ИП в 2015 годуЕНВД для ИП в 2… Раздел 2 декларации по НДС за 4 квартал 2015 годаРаздел 2 деклар… Работа в праздничные и выходные дниРабота в праздн…

Заявление на отпуск: образцыЗаявление на от… C 1 января в справках 2-НДФЛ надо ставить новые кодыC 1 января в сп… Регистрация предприятия, Рубрикатор, УчетРегистрация пре… Изменения в счетах-фактурах с 1 июля 2018 годаИзменения в сче… Срок сдачи 6-НДФЛ за 3 квартал 2018 годаСрок сдачи 6-НД… Критерии проверок ПФР и ФСС в 2018 годуКритерии провер… 6 причин, почему вы боитесь работать с 1С в облаке6 причин, почем…

Источник: http://territoria-prava.ru/kniga-pokupok-i-prodazh-s-1-oktyabrya-2018-obrazets/

Книга покупок и продаж с 1 октября 2018 образец — kodeks-alania.ru

Самые часто применяемые коды: отгрузка — 01, предоплата — 02.

- Номер и дата счета-фактуры (графа 3), название покупателя (гр. 7), его ИНН и КПП (гр. 8) записываются на основании исходящего счета-фактуры. Если счет-фактура корректировочный, его реквизиты указываются в графе 5.

- При регистрации счета-фактуры с исправлением номер и дата исправления записываются в 4-ом или 6-ом столбце (для корректировочного счета-фактуры).

- Графа 3а предназначена для указания регистрационного номера таможенной декларации. Ее заполнять надо только при необходимости.

- Графа 3б «Код вида товара» понадобится только в том случае, если товары вывозятся на территорию государств ЕАЭС.

Если ошибка была в прошедшем квартале, и декларация по НДС уже сдана, надо выполнить действия, описанные в первом способе, но уже в дополнительном листе книги продаж или покупок. После этого необходимо сдать уточненную декларацию.

Формы дополнительных листов также утверждены Постановлением № 1137, однако они претерпели незначительные изменения в 2017 году.

Скачать бесплатно бланк книги продаж 2018 Скачать Скачать бесплатно бланк книги покупок 2018 Скачать Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter».

Новые правила заполнения книг покупок и продаж с 1 октября 2017

Документ в электронном формате подписывается с применением усиленной квалифицированной подписи. Кроме того, эти документы сдаются вместе с декларацией по НДС, которая, как известно, сейчас принимается органами ФНС только в электронном виде. Как заполняется книга продаж в 2018 году Необходимо в хронологическом порядке зарегистрировать документы, на основании которых начисляется НДС.

- Код вида операции (гр.

2) выбирается из перечня к приказу ФНС России № ММВ-7-3/[email protected] от 14.03.2016.

С 1 октября по книгам покупок и продаж — отсрочка

Технически формирование книги покупок схоже с внесением записей в книгу продаж. Заполнение происходит аналогично, только используются данные входящих счетов-фактур. За каждый квартал подводится итог значений по столбцу 16, который используется в декларации по налогу на добавленную стоимость.

Обратите внимание, что по правилам, действующим с октября 2017 года, вместо данных из счета-фактуры в ситуации, когда налогоплательщики не стали его составлять, в книгу покупок следует вносить данные из первичного документа, подтверждающего сделку. Аналогичная норма действует и для книги продаж.

Еще один важный момент: из правил ведения книги покупок был исключен пп. «д» п. 19.

Книги продаж и покупок в 2018 году: образцы форм 2017 года

Внимание

Налоговая инспекция откажет в приеме декларации по НДС при ошибках в книге покупок или книге продаж. Разберемся, как правильно заполнять и исправлять эти книги в 2018 году. Книги покупок и продаж — это учетные документы, которые необходимы для вычисления суммы налога на добавленную стоимость.

Источник: http://kodeks-alania.ru/kniga-pokupok-i-prodazh-s-1-oktyabrya-2018-obrazets/

Полезные статьи, советы, новости о недвижимости

***

Предлагаем Вашему вниманию подборку статей о недвижимости,

которые могут быть Вам полезны. из надежных источников, многие подготовлены юристом нашей компании. Если Вы не нашли необходимой Вам информации, пожалуйста, задавайте вопросы по тел: 993-77-55 или электронно uspeh@firma-uspeh.ru Наши Специалисты ответят на вопросы и подберут необходимые статьи для Вас.

Темы статей:

1. Коммерческая недвижимость. Аренда. Субаренда. Продажа и покупка помещений. 2. Жилая недвижимость. Купить квартиру. Продать квартиру. Все о жилой недвижимости. 3. Новостройки. Все о застройщиках. Новые квартиры. Как купить квартиру. 4. Управление недвижимостью. Советы. Доверительное управление. 5. Ипотека. Банки. 6. Законы. Гражданский кодекс. 7. Полезные советы по недвижимости. 8. Коттеджи. Как купить коттедж или таунхаус.

СЛОВАРЬ ТЕРМИНОВ

Словарь терминов недвижимости

читать подробнее

Продажа квартир в Новостройке Адмиралтейский район.

читать подробнее

Покупка недвижимости в Греции.

Эмигрантов из России можно легко представить почти в любой стране. Скажем, в Германии, США, Франции – многие мечтают туда переехать, и многие уже переехали. Чуть сложнее с Англией, Италией и Испанией. А идеи переехать в Грецию у большинства почему-то не возникает совсем.

читать подробнее

Санкт-Петербург. Невский район

Невский район, большая часть которого расположена на территории бывшего Веселого Поселка – крупнейший спальный район Санкт-Петербурга. В него входят Обуховские промышленные зоны, крупнейшая сеть библиотек и знаменитый Вантовый мост.

читать подробнее

Санкт-Петербург. Московский район.

Московский район – очень интересный район нашего города. Не являясь ни историческим, ни территориальным центром Северной столицы, он, тем не менее, снискал себе славу престижного и дорогого места жительства. В этой статье мы поговорим об устройстве этого района и постараемся узнать секрет его популярности.

читать подробнее

Петродворцовый район

Этот район, как и Пушкинский, достаточно удален от центра города. Правда, в отличие от других окраинных районов, этот отличается огромным количеством посетителей. Дело в том, что в этом районе расположен один из самых знаменитых дворцово-парковых ансамблей в мире: Петергоф.

читать подробнее

Все о Пушкинском районе

Пушкинский район – уникальный район нашего города. Он сочетает в себе красоту и яркость Центрального района, легко соперничая с ним как по количеству, так и по красоте достопримечательностей. Здесь находятся несколько императорских резиденций, известных не только в России, но и во всем мире, и являющимеся всемирным наследием ЮНЕСКО.

читать подробнее

Приморский район Санкт-Петербурга

Что можно сказать об этом районе? Сегодня его лицом стали современные новостройки, перспективные предприятия, хорошее транспортное сообщение.

Одним словом, этот район является одним из самых востребованных на рынке недвижимости. Но таким этот район был далеко не всегда.

На заре строительства нашего города аристократы строили здесь свои дачи и летние дома, в советское же время здесь проводились испытания ракет.

читать подробнее

Василеостровский район. История и современность.

Василеостровский район находится в центре города и живет своей, обособленной жизнью, он очень медленно и неохотно развивается. Благодаря этому он является последним районом города, сохранившим ты самую петербургскую атмосферу, атмосферу, которая сделала город неповторимым.

читать подробнее

Источник: http://www.firma-uspeh.ru/?part=articles&elementid=23

Отсрочка и рассрочка по уплате налога (НДФЛ)

Часто бывает, что граждане, стремясь улучшить свои жилищные условия, продают одну квартиру и покупают другую, т.е. улучшают свои жилищные условия. При этом зачастую неподъемным бременем становится обязательство по уплате НДФЛ, если проданная квартира была в собственности менее 3 (5) лет.

Но мало кто знает, что Налоговым кодексом РФ предусмотрена возможность получения отсрочки или рассрочки по уплате налога. Этот вопрос решается в каждом случае индивидуально, поэтому универсальной формулы получения отсрочки (рассрочки) по уплате налога нет. Тем не менее можно дать некоторые рекомендации на этот счет.

Что такое отсрочка и рассрочка по уплате налога

Отсрочка или рассрочка по уплате налога представляет собой изменение срока уплаты налога при наличии оснований, предусмотренных главой 9 Налогового кодекса РФ, на срок, не превышающий один год, соответственно с единовременной или поэтапной уплатой суммы задолженности (пункт 1 статьи 64 Налогового кодекса РФ).

Из указанного определения можно выделить основные признаки отсрочки или рассрочки по уплате налога:

-

Решение об отсрочке или рассрочке по уплате налога принимается лишь при наличии хотя бы одного из оснований, предусмотренных статьей 64 НК.

-

Отсрочка или рассрочка по уплате налога предоставляется на срок до одного года.

-

Отсрочка отличается от рассрочки тем, что:

- при отсрочке сумма задолженности выплачивается налогоплательщиком единовременно до истечения ее срока;

- при рассрочке сумма задолженности выплачивается налогоплательщиком поэтапно (по частям) в течение всего срока ее действия. Последняя часть суммы задолженности должна быть уплачена налогоплательщиком не позднее последнего дня срока действия рассрочки.

Согласно пункту 1 статьи 62 НК срок уплаты налога и (или) сбора не может быть изменен, если в отношении заинтересованного лица:

-

возбуждено уголовное дело по признакам преступления, связанного с нарушением законодательства о налогах и сборах;

-

проводится производство по делу о налоговом правонарушении либо по делу об административном правонарушении в области налогов и сборов, таможенного дела в части налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Таможенного союза;

-

имеются достаточные основания полагать, что это лицо воспользуется таким изменением для сокрытия своих денежных средств или иного имущества, подлежащего налогообложению, либо это лицо собирается выехать за пределы Российской Федерации на постоянное жительство;

-

в течение трех лет, предшествующих дню подачи этим лицом заявления об изменении срока уплаты налога и (или) сбора, органом, указанным в статье 63 НК, было вынесено решение о прекращении действия ранее предоставленной отсрочки, рассрочки или инвестиционного налогового кредита в связи с нарушением условий соответствующего изменения срока уплаты налога и (или) сбора.

Условия предоставления отсрочки (рассрочки) по уплате налога или как получить отсрочку (рассрочку) по уплате налога

Отсрочка или рассрочка по уплате налога может быть предоставлена при наличии хотя бы одного из оснований, указанных в пункте 2 статьи 64 НК

В пункте 2 статьи 64 НК РФ перечислены все основания для предоставления рассрочки, в т.ч.

такое основание, как причинение лицу ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы.

Минфин в этом письме указывает, что согласно пункта 3 статьи 401 ГК РФ отсутствие у должника необходимых средств не является обстоятельством непреодолимой силы.

В п. 2 ст. 64 НК изложен исчерпывающий перечень оснований, по которым предоставляется рассрочка и отсрочка по уплате налога. Поэтому тот факт, что у налогоплательщика нет денег не может служить основанием для предоставления ему рассрочки по уплате налогов

Источник: https://yuridicheskaya-konsultaciya.ru/nalogi/otsrochka_rassrochka_po_uplate_naloga_ndfl.html

Конференц-форум у Кремля. Разбираем изменения по НДС с 1 октября и налоговую отчетность за 9 месяцев 2017 г. / События на TimePad.ru

Как не запутаться?

|

Во всем разберемся вместе!

|

Ответы на эти и другие важные вопросы позволят не только быстро разобраться в новшествах, а также грамотно подготовить налоговую отчетность.

Приходите на Конференц-Форум — это живое общение о налогах и ответы на ваши вопросы целый день!

Программа

| НДС. Налог на прибыль. Налог на имущество организаций | |

| ВАРЛАМОВА Виктория ВладимировнаГлавный эксперт-консультант по налогам и бухучету компании «Правовест Аудит», аттестованный аудитор, Советник налоговой службы II ранга. | НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ1. Изменения по НДС, вступающие в силу с 1 октября 2017 г.

2. Особенности составления декларации по НДС за III квартал с учетом изменений с 1 июля 2017 г.:

3. Обзор разъяснений Минфина и ФНС по НДС и др. актуальные вопросыНАЛОГ НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ1. Особенности заполнения декларации за 9 месяцев (в т.ч. при переносе убытков, заполнение строки 041 листа 02 декларации (какие суммы налогов и страховых взносов указывают в данной строке?) и др.2. Систематизируем все изменения 2017 года

3. Другие актуальные вопросы и разъяснения Минфина, ФНС и судебная практика (в т. ч. компенсации при увольнении по соглашению сторон: новый взгляд ВС РФ) и др.4. «Летние» изменения, вступающие в силу с 1 января 2018 г. (расходы на обучение, НИОКР и др.)НАЛОГ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ1. Новый расчет по авансовым платежам (кто должен заполнять новую форму?).2. Самые важные изменения и актуальные вопросы |

| Отчетность по «зарплатным налогам« за 9 месяцев 2017 года | |

| ТАРАСОВА Татьяна ВикторовнаВедущий эксперт компании «Правовест Аудит» Wiseadvice Consulting Group, аттестованный аудитор. |

|

Расписание

| 09:30–10:00 | Регистрация по билетам |

| 10:00–11:30 | «Налог на добавленную стоимость» — Варламова В.В. |

| 11:30–12:00 | Вкусный кофе-брейк |

| 12:00–13:15 | «Налог на прибыль организации», «Налог на имущество организации» — Варламова В.В. |

| 13:15–14:00 | Горячий обед |

| 14:00–15:30 | «Отчетность по «зарплатным налогам» за 9 месяцев 2017 года» — Тарасова Т.В. |

| 15:30–16:00 | Вкусный кофе-брейк |

| 09:30–16:00 | Для вас работает целый экспертный совет — спрашивайте аудиторов, налоговых экспертов и юристов |

Живое общение о налогах!

Для очных участников — живое общение с экспертами целый день: с 9:30 до 16:00 в уютном фойе и на 2 этаже – вам отвечают аудиторы, налоговые консультанты и юристы.

Вы узнаете не только что учесть для сдачи налоговой отчетности, к чему готовиться с 1 октября, а чего ждать от 2018 года, но и разрешите свои наболевшие вопросы.

Онлайн-трансляция

Мы уверены — для бухгалтера и финансового директора важно держать руку на пульсе последних изменений законодательства, особенно, в канун отчетности!

Вы сможете быть с нами, включив трансляцию на своем рабочем месте, или просмотрев запись конференции в удобное время.

Профессиональная билетная система, статистика продаж 24/7, выгрузка списков участников, встроенные инструменты продвижения, личный кабинет для самостоятельного управления и еще много чего интересного.

Узнать больше

Источник: https://pravovest-audit.timepad.ru/event/568092/

Книга продаж

Приложение №3

к Правилам ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу

на добавленную стоимость

Книга продаж предназначена для регистрации счетов-фактур, а также контрольных лент ККМ, бланков строгой отчетности при реализации товаров, работ и услуг.

В книге продаж регистрируются все выставленные счета-фактуры в случаях, когда возникает обязанность по исчислению НДС, в том числе:

- при отгрузке товаров, выполнении работ, оказании услуг, передаче имущественных прав;

- при получении аванса;

- при получении средств, увеличивающих налоговую базу;

- при выполнении строительно-монтажных работ для собственного потребления;

- при передаче товаров, выполнении работ, оказании услуг для собственных нужд;

- при возврате принятых на учет товаров;

- при исполнении обязанностей налоговых агентов;

- при осуществлении операций, не подлежащих налогообложению (освобождаемых от налогообложения).

Счета-фактуры, выданные продавцами при реализации за наличный расчет, подлежат регистрации в книге продаж. При этом показания контрольных лент контрольно-кассовой техники регистрируются в книге продаж без учета сумм, указанных в соответствующих счетах-фактурах.

При необходимости внесения изменений в книгу продаж формируется дополнительный лист книги продаж, в котором регистрируется измененный счет-фактура. Дополнительный лист формируется за период, в котором был зарегистрирован счет-фактура до внесения в него исправлений.

При восстановлении сумм НДС, принятых налогоплательщиком к вычету, счета-фактуры, на основании которых суммы налога приняты к вычету, подлежат регистрации в книге продаж на сумму налога, подлежащую восстановлению.

В целях восстановления сумм налога в книге продаж в последнем месяце календарного года начиная с 2006 года указывается сумма НДС, подлежащая восстановлению и уплате в федеральный бюджет за текущий календарный год.

Регистрация счетов-фактур в книге продаж производится в хронологическом порядке в том налоговом периоде, в котором возникает налоговое обязательство.

При получении сумм авансов от покупателя продавцы регистрируют в книге продаж счета-фактуры, выставленные покупателю на полученную сумму аванса.

Продавцы, выполняющие работы и оказывающие платные услуги непосредственно населению без применения контрольно-кассовой техники, но с выдачей документов строгой отчетности, регистрируют в книге продаж вместо счетов-фактур документы строгой отчетности, выданные покупателям, либо суммарные данные документов строгой отчетности на основании описи, составленной по итогам продаж за календарный месяц.

Книга продаж должна быть прошнурована, а ее страницы пронумерованы и скреплены печатью. Контроль за правильностью ведения книги продаж осуществляется руководителем организации или уполномоченным им лицом.

Книга продаж хранится у поставщика в течение полных 5 лет с даты последней записи.

Состав показателей книги продаж

В книге продаж указываются:

- полное или сокращенное наименование продавца, которое полностью должно соответствовать записям в учредительных документах;

- идентификационный номер и код причины постановки на учет продавца;

- налоговый период (месяц, квартал), в котором произведены продажи, получена сумма оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав;

- в графе 1 — дата и номер счета-фактуры продавца;

- в графе 2 — наименование покупателя согласно счету-фактуре;

- в графе 3 — идентификационный номер покупателя согласно счету-фактуре;

- в графе 3а — код причины постановки на учет покупателя;

- в графе 3б — дата оплаты счета-фактуры продавца;

- в графе 4 — итоговая сумма продаж по счету-фактуре, включая налог на добавленную стоимость, а в случае получения суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав — сумма полученной оплаты, частичной оплаты по счету-фактуре, включая налог на добавленную стоимость;

- в графе 5 — продажи, облагаемые налогом по ставке в размере 18 процентов;

- в графе 5а — стоимость продаж без налога на добавленную стоимость;

- в графе 5б — сумма налога на добавленную стоимость, исчисленная от стоимости продаж по ставке в размере 18 процентов, а в случае, если сумма налога определяется расчетным методом, в том числе с суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав — по соответствующей ставке, определяемой согласно пункту 4 статьи 164 Налогового кодекса Российской Федерации;

- в графе 6 — продажи, облагаемые налогом на добавленную стоимость по ставке в размере 10 процентов;

- в графе 6а — стоимость продаж без налога на добавленную стоимость;

- в графе 6б — сумма налога на добавленную стоимость, исчисленная от стоимости продаж по ставке в размере 10 процентов, а в случае, если сумма налога определяется расчетным методом, в том числе с суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав — по соответствующей ставке, определяемой согласно пункту 4 статьи 164 Налогового кодекса Российской Федерации;

- в графе 7 — итоговая сумма продаж по счету-фактуре, облагаемая налогом на добавленную стоимость по ставке 0 процентов;

- в графе 8 — продажи, облагаемые налогом на добавленную стоимость по ставке в размере 20 процентов;

- в графе 8а — стоимость продаж без налога на добавленную стоимость;

- в графе 8б — сумма налога на добавленную стоимость, исчисленная от стоимости продаж по ставке в размере 20 процентов, а в случае, если сумма налога определяется расчетным методом, — по соответствующей ставке, определяемой согласно пункту 4 статьи 164 Налогового кодекса Российской Федерации;

- в графе 9 — итоговая сумма продаж по счету-фактуре, освобождаемых от налога на добавленную стоимость.

При регистрации счета-фактуры, выставленного покупателю на полученную сумму оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, в графах 5а и 6а ставятся прочерки.

За каждый налоговый период (месяц, квартал) в книге продаж подводятся итоги по графам 4, 5а, 5б, 6а, 6б, 7, 8а, 8б и 9, которые используются при составлении налоговой декларации по налогу на добавленную стоимость.

Вы можете скачать бланк документа в форматах:

Источник: http://SprBuh.SysTecs.ru/nalog/nds/kniga-prodazh.html