Как перейти с УСН на ОСНО с 2018 года

| Упрощенная система налогообложения – самый популярный налоговый режим у малого бизнеса. Для работы на УСН организации должны выполнять несколько условий, основные из которых – это соблюдение лимита по годовому доходу и по численности работников. |

Если эти условия не выполняются, плательщик УСН должен заявить в налоговую инспекцию об утрате права на льготный режим и перейти на ОСНО с начала того квартала, в котором произошло нарушение.

Переход на ОСНО не всегда бывает вынужденным, иногда компании делают этот выбор специально.

Если перед вашей организацией стоит выбор между этими двумя режимами, узнайте о том, как перейти с УСН на ОСНО в 2018 году.

Чем отличаются УСН и ОСНО

Для начала расскажем о том, в чем заключаются особенности упрощенной и общей системы налогообложения, потому что эти режимы отличаются очень сильно.

- Доходы и расходы. На упрощенной системе есть два объекта налогообложения: «Доходы» и «Доходы минус расходы», причем, в первом варианте учет расходов не ведется. Общая система налогообложения не имеет разновидностей, и на ней учитываются как доходы, так и расходы.

- Единый налог УСН и налоги на ОСНО. Работа на ОСНО предполагает уплату нескольких налогов: на прибыль, на имущество и НДС. Упрощенцы же, в общем случае, платят всего один налог, который называется единый. НДС они обязаны платить только при ввозе товара на территорию РФ. Кроме того, организации на УСН должны платить налог на имущество, но только в отношении тех объектов недвижимости, которые имеют кадастровую стоимость.

- Налоговые ставки и налоговые льготы. Налоговые ставки на ОСНО в целом выше, чем на упрощенке, однако по некоторым направлениям бизнеса и категориям товаров есть варианты льготных ставок, вплоть до нуля. Еще одна налоговая льгота общего режима — возможность отказаться от уплаты НДС, если выручка организации за предыдущие три месяца не превысила 2 млн рублей.

- Декларации против налоговой отчетности. Упрощенцы сдают всего одну налоговую декларацию по итогам года, а на ОСНО есть целый перечень отчетности – каждый квартал по НДС; каждый квартал или месяц (в зависимости от учетной политики) по налогу на прибыль; каждый квартал по налогу на имущество. Кроме того, уплата НДС происходит в непривычном для других налогов порядке, из-за чего платежи здесь ежемесячные.

- Когда без бухгалтера не обойтись. Плательщики УСН, которые относятся к субъектам малого предпринимательства, вправе вести учет в упрощенном порядке и сдавать упрощенную бухгалтерскую отчетность. На ОСНО учет ведется в полном объеме.

- Особенности учета. На упрощенной системе применяется кассовый метод признания доходов и расходов, а на ОСНО этот метод допускается, если выручка без НДС за последние четыре квартала не превысила миллиона рублей. В остальных ситуациях надо применять метод начисления.

| Учитывая эту существенную разницу между режимами, оформить переход с УСН на ОСНО в 2018 очень непросто. Заниматься этим должен только опытный и квалифицированный бухгалтер. |

Учитывайте не только интересы партнера, но и ваши собственные. Сделайте полный анализ налоговой нагрузки ООО за год, а не только по отдельным операциям. Если вы отказались от УСН в середине года, то перейти с общей системы налогообложения на упрощенку с начала нового года не получится. Придется отработать на общем режиме не менее одного полного года (346.13 НК РФ).

А теперь подробнее о том, как происходит переход с УСН на ОСНО в 2018 году. Для добровольного отказа и для вынужденного перехода на общий режим используются разные формы уведомлений.

Потеря права на упрощенную систему

- В первую очередь, это превышение годового лимита доходов в 150 млн рублей. С 2018 года и до января 2020 года эта сумма останется неизменной, потому что действие коэффициента-дефлятора на этот период приостановлено.

- Второе серьезное ограничение для упрощенцев – это количество работников, среднесписочная численность которых не должна превышать 100 человек.

Кроме того, организация теряет право на упрощенную систему налогообложения с момента:

- открытия филиала;

- начала ведения деятельности, не разрешенной для УСН (банки, ломбарды, страхование, НПФ, азартные игры, производство подакцизных товаров, МФО, агентства занятости и некоторые другие);

- когда доля участия в ООО другой организации превысит 25% уставного капитала;

- организация становится участником соглашения о разделе продукции.

Если одно из этих событий произошло в течение года, в котором ООО было плательщиком упрощенки, то надо подать в свою налоговую инспекцию уведомление по форме № 26.2-2. Этот документ утвержден приказом ФНС России от 02.11.2012 № ММВ-7-3/829@).

Сообщить об утрате права на применение УСН надо не позже 15-го числа месяца, следующего за кварталом, в котором были нарушены условия. Например, если общество с ограниченной ответственностью открыло филиал 20 июня 2018 года, то подать форму № 26.2-2 надо не позже 15 июля 2018 года.

При этом право на УСН считается утраченным с начала того квартала, когда произошло нарушение. Так, для ООО из нашего примера, которое открыло филиал 20 июня, переход на ОСНО признается на начало второго квартала, то есть, с 1 апреля 2018 года.

| В уведомлении надо указать, какой именно пункт статьи Налогового кодекса был нарушен. Например, при открытии филиала общества нарушается подпункт 1 пункта 3 статьи 346.12 НК РФ. Если же причиной потери права на УСН стало превышение лимита доходов, то в уведомлении указывают, по итогам какого отчетного периода это произошло. |

Кроме того, не позже 25-го числа месяца, следующего за кварталом, в котором было утрачено право на упрощенную систему, надо сдать последнюю декларацию по этому режиму. В эти же сроки необходимо оплатить налог по итогу последнего отчетного периода на УСН.

Добровольный переход на общую систему налогообложения

Например, чтобы стать плательщиком ОСНО с 2018 года, уведомление надо представить не позже 15.01.18. Если же вы опоздаете подать форму № 26.2-3, то придется работать на упрощенной системе до конца года.

Заполнить уведомление очень просто. В документе указывают только коды организации (ИНН и КПП), код налоговой инспекции, полное наименование ООО и год, с которого налогоплательщик отказывается от упрощенки.

Декларация по УСН в этом случае сдается в обычном порядке – до 31 марта года, следующего за отчетным. В этот же срок надо уплатить годовой налог за вычетом авансовых платежей.

Какого-то особого подтверждения о переходе на общую систему налоговая инспекция не выдает. Организация оказывается на ОСНО по умолчанию, в связи с прекращением деятельности в рамках упрощенки.

Что надо сделать после перехода на общий режим

Например, аванс от контрагента был получен на УСН, а отгрузка товаров произошла уже на общем режиме. Возможна и обратная ситуация – товары были получены в период работы упрощенного режима, а их оплата происходит уже в рамках действия ОСНО.

Особенно сложным будет учет НДС, который организация в период действия на льготном режиме своим покупателям и клиентам не выставляла.

Если переход на ОСНО произошел вынужденно, то компания должна начислить НДС на все реализации товаров и услуг с начала квартала.

А учитывая, что не все покупатели согласятся уплатить НДС сверх уже оплаченной ими суммы, его придется перечислить в бюджет за свой счет.

Есть также свои нюансы и по признанию расходов и доходов, авансов, дебиторской задолженности, определению стоимости основных средств, списанию безнадежного долга.

Если на упрощенном режиме вы справлялись с учетом самостоятельно или с помощью специализированных онлайн-сервисов, то без профессиональных знаний вряд ли сможете вести бухгалтерию на ОСНО.

| Обязательно обеспечьте передачу функций по ведению учета и отчетности профессионалам. Кроме того, убедитесь, что первые налоги в рамках ОСНО были своевременно уплачены по итогам квартала, в котором утрачено право на упрощенку. |

Наша рассылка поможет вам не пропустить важные новости Малого бизнеса РФ и новые статьи:

Источник: http://otkryt-ooo.ru/kak-perejti-s-usn-na-osno-s-2018-goda/

Общая система налогообложения (ОСН, ОСНО) в 2018 году

Общая (стандартная) система налогообложения – это самый сложный режим налогообложения из всех существующих в России, характеризующийся большим количеством налогов, обязанностью ведения полного бухгалтерского и налогового учета.

На ОСНО по умолчанию переводятся все предприниматели и организации, не определившиеся с выбором системы налогообложения при регистрации, а также те, которые больше не вправе применять ни один из специальных налоговых режимов: УСН, ПСН, ЕНВД и ЕСХН.

На общую систему не распространяются никакие ограничения по видам деятельности, количеству сотрудников, полученным доходам и т.д. Как правило, большинство крупных компаний работает на ОСНО и как плательщики НДС предпочитают также работать с теми, кто платит этот налог.

В каких случаях применение осно выгодно

Применять общую систему налогообложения выгодно:

- если большая часть контрагентов, находится на ОСНО и тем самым заинтересована во «входном» НДС;

- при импорте товаров на территорию РФ (уплачиваемый при ввозе товаров НДС можно заявить к вычету);

- основная часть деятельности связана с оптовой торговлей;

- организация является льготником по налогу на прибыль (например, образовательные учреждения).

Переход на ОСНО в 2018 году

Для того, чтобы начать работу на ОСНО сразу после регистрации бизнеса, подавать в ИФНС уведомление о применении ОСНО не нужно. Все организации и ИП автоматически переводятся на данный режим, если при регистрации, или в течение 30 дней после нее, ими не был выбран иной режим налогообложения.

Для перехода на ОСНО с УСН необходимо в срок до 15 января года, с которого планируется переход на общий режим, подать в налоговую инспекцию по месту учета уведомление об отказе от применения УСН.

В случае, если до 15 января уведомление подано не будет, перейти на ОСНО можно будет только со следующего года.

Добровольный переход на ОСНО возможен только со следующего календарного года, но, в случае если организация или ИП утрачивает право на применение УСН, они автоматически считаются переведенными на ОСНО с того квартала, в котором допущено несоблюдение условий применения УСН.

Для перехода на ОСНО с ЕНВД необходимо в срок до 5 января года, с которого планируется переход на общий режим, подать в налоговый орган по месту учета заявление о снятии с учета в качестве плательщика ЕНВД по форме ЕНВД-3 для организаций и ЕНВД-4 для ИП.

Добровольный переход на ОСНО возможен только со следующего календарного года, но, в случае если организация и ИП утрачивают право на применение ЕНВД, они автоматически считаются переведенными на ОСН с того квартала, в котором допущено несоблюдение условий применения ЕНВД.

Для перехода на ОСНО с ЕСХН необходимо в срок до 15 января года, с которого планируется переход на общий режим, подать в налоговый орган по месту учета заявление об отказе от применения ЕСХН по форме № 26.1-3.

Добровольный переход на ОСНО возможен только со следующего календарного года, но, в случае если организация и ИП утрачивают право на применение ЕСХН, они автоматически считаются переведенными на ОСН с начала того отчетного (полугодие) или налогового (год) периода, в котором допущено несоблюдение условий применения ЕСХН.

Повторно перейти на ЕСХН можно только спустя один год после утраты права на применение ЕСХН.

Перевод на ОСН с ПСН осуществляется по истечение 5 дней с даты представления в налоговый орган заявления о прекращении деятельности на патенте. При утрате права на применение патента предприниматель переводится на общую систему с начала периода на который был получен патент.

Какие налоги необходимо платить на общей системе налогообложения в 2018 году

Основные налоги ОСНО

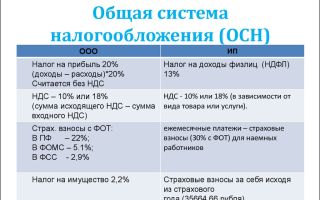

В таблица ниже представлены все основные налоги, которые необходимо платить на ОСНО:

| Налог на прибыль организаций | 20% | Авансовые платежи (для организаций, отвечающих признакам п. 3 ст. 286 НК РФ) – в течение 28 дней с момента окончания отчетного периода (квартала)Ежемесячные авансовые платежи – до 28 числа каждого месяцаНалог по итогам года – до 28 марта года, следующего за отчетным | Организации |

| НДФЛ | 13%, 30% | До 15 июля года, следующего за отчетным | ИП |

| НДС | 0%, 10%, 18% | Не позднее 25 числа каждого месяца, следующего за истекшим налоговым периодом (кварталом) по 1/3 суммы каждый месяц или единой суммой до 25 числа месяца, следующего за прошедшим кварталом | Организации и ИП |

| Налог на имущество организаций | не > 2,2% (устанавливаются местными властями) | Налог и авансовые платежи уплачиваются согласно срокам, устанавливаемым нормативными актами субъектов РФ | Организации |

| Налог на имущество физических лиц | от 0,1% до 2% (устанавливаются местными властями) | Налог за год подлежит уплате до 1 декабря года, следующего за отчетным | ИП |

Налоги и платежи за работников

ИП и организации на ОСНО обязаны со всех доходов, выплачиваемых своим сотрудникам (в том числе работающим на гражданско-правовой основе), удерживать НДФЛ, а также перечислять страховые взносы во внебюджетные фонды.

Более подробно про налоги и платежи за работников.

Фиксированные взносы ИП

Все индивидуальные предприниматели, независимо от выбранной системы налогообложения и наличия сотрудников, обязаны каждый год платить фиксированные страховые взносы «за себя».

В 2018 году их размер составляет 32 385 руб.

Более подробно про фиксированные взносы ИП.

Отчетность на ОСНО в 2018 году

Ниже представлена вся основная отчетность, которую необходимо сдавать ИП и ООО на общей системе налогообложения:

Ежеквартальная, срок сдачи — не позднее 25 дней с даты окончания квартала.

Формат представления декларации с 2015 года – электронный. Сдача декларации в бумажном виде приравнивается к непредставлению отчетности и влечет привлечение к ответственности по ст. 119 НК РФ.

Также плательщики НДС обязаны вести регистры налогового учета: книги покупок и продаж, журнал учета полученных и выставленных счетов-фактур.

Более подробно про декларацию по НДС

Декларация по налогу на прибыль

Сдается по итогам отчетного периода (1 квартал, полугодие и 9 месяцев) в срок не позднее 28 дней с даты окончания периода. Годовая декларация представляется в срок до 28 марта.

В случае если организация производит уплату авансов по фактически полученной прибыли отчетность она должна представлять каждый месяц до 28 числа.

Более подробно про декларацию по налогу на прибыль

Декларация по НДФЛ

Форма 3-НДФЛ подается один раз в год до 30 апреля. Форма 4-НДФЛ сдается в срок не позднее 5 дней по истечении месяца с даты получения первого дохода.

Более подробно про 3-НДФЛ и 4-НДФЛ.

Декларация по налогу на имущество организаций

Сдается по итогам отчетного периода (1 квартал, полугодие, 9 месяцев) в срок не позднее 30 дней с окончания отчетного периода, а годовая декларация – до 30 марта года, следующего за отчетным.

Более подробно про декларацию по налогу на имущество

Декларация по налогу на имущество физических лиц

Индивидуальные предприниматели декларацию по налогу на имущество не представляют.

Единая упрощенная декларация

В случае, если в налоговом периоде у организации или ИП отсутствуют объекты налогообложения и операции, в результате которых происходит движение средств по счетам и кассе, они вправе, по определенным налогам, представить единую упрощенную декларацию.

Необходимо отметить, что ЕУД на ОСН можно сдать только по налогу на прибыль организаций и НДС (при условии, что любые операции по НДС отсутствуют). В отношении НДФЛ представление ЕУД не допускается.

Более подробно про единую упрощенную декларацию.

Книга учета доходов и расходов ведется ИП на ОСНО и необходима для определения налоговой базы по НДФЛ.

Её можно заполнять в бумажном и электронном виде, но, в отличие например, от КУДиР на УСН, она подлежит заверению налоговым органом.

Более подробно про КУДиР

Организации, являющиеся субъектами малого предпринимательства (среднесписочная численность сотрудников не более 100 человек и общая сумма доходов, как реализационных, так и внереализационных, не более 800 млн. рублей в год), могут вести упрощенный бухучет, который состоит из бухгалтерского баланса и отчета о финансовых результатах.

Для крупных компаний

Крупные организации на ОСНО (коммерческие) обязаны вести полный бухгалтерский учет и составлять бухгалтерскую отчетность, которая состоит из:

- Бухгалтерского баланса;

- Отчета о финансовых результатах (старое название «Отчет о прибылях и убытках»);

- Отчета об изменениях капитала;

- Отчета о движении денежных средств;

- Пояснений к балансу и указанным отчетам.

Для некоммерческих организаций

Для некоммерческих организаций бухгалтерская отчетность состоит из баланса, отчета о целевом использовании средств и приложений к ним.

Для индивидуальных предпринимателей

ИП на ОСНО могут не вести бухучет, если осуществляют учет доходов, расходов и хозопераций (КУДИР).

Совмещение ОСН с иными системами налогообложения

ОСНО можно совмещать лишь с двумя системами налогообложения: ЕНВД и ПСН.

Совмещение ОСНО с с УСН и ЕСХН не допускается.

При совмещении ОСНО с ЕНВД и ПСН налогоплательщик должен вести раздельный учет доходов и расходов отдельно по каждому виду деятельности.

Источник: https://www.malyi-biznes.ru/sistemy/osno/

Условия применения УСН в 2018 году

Каждый год, государство следит, что бы предпринимателям «слишком хорошо не жилось» и обновляет законы. Мы постоянно следим за этими нововведениями и информируем наших читателей.

«Упрощенку» в 2018 году нельзя применять:

- Организациям и индивидуальным предпринимателям, список деятельности которых указан в п.3 статьи 346.12 НК РФ (банки, страховщики, микрофинансовые организации, адвокаты,нотариусы, негосударственные пенсионные фонды, фондовые брокеры, ломбарды, все организации с необходимостью получать акцизы, лицензии на разработку полезных ископаемых, казино, и т.д.)

- Если у ООО есть филиалы или в соучредителях ООО есть другие юридические лица, доля которых составляет больше 25%.

- Бюджетным,казенным и иностранным организациям.

Напомним, что упрощенная система налогообложения является «спец режимом», по этому при работе по ней, нужно соблюдать следующие правила:

- Общегодовая выручка не более 150 000 000 (Сто пятьдесят миллионов рублей)

- Количество сотрудников на предприятии не более 100 человек

- Стоимость основных средств рассчитанная по остаточному принципу, так же не должна превышать 150 миллионов рублей.

Если какой-либо из этих показателей будет превышен, ИП или организация автоматически «попадают» на «Общую систему налогообложения», началом срока будет начало квартала, в котором превышены лимиты.

Начать применять УСН можно с первого дня работы. Если все условия подходя, можно сразу при регистрации подавать заявление на «упрощенку», либо позже в течении 30 дней после регистрации.

НЕПРОПУСТИТЕ ЭТОТ СРОК! Иначе начать работу на УСН сможете только со следующего года!

В любое время перейти на УСН могут только организации и ИП, которые перестали быть плательщиками ЕНВД и только организации, у которых доход за 9 месяцев текущего года не превысил 112,5 млн. руб., а остаточная стоимость основных средств не больше 150 млн. руб.

Для ИП немного по проще, можно переходить без соблюдения этих ограничений, но нужно соблюдать их работая на этом спецрежиме, т.к.

если обнаружиться что бизнес работает на упрощенке, а по всем критериям не должен, то Вам пересчитают все налоги, за все время, как будто вы работали на ОСНО и обяжут сдать декларации по налогу на прибыль (или по НДФЛ для ИП), на имущество и НДС.

И конечно же добавят штрафов за не вовремя сданные отчеты.

Требования к спецрежиму постоянно меняются, поэтому следите за актуальностью информации.

Страховые взносы

Так же напоминаем что в 2018 году увеличились страховые взносы для ИП и составляют: 32 385 рублей + 1% от доходов свыше 300 тысяч рублей из них:

- 26 545 рублей — на пенсионное страхование

- 5 840 рублей — на медицинское страхование.

Фиксированную часть взносов наконец-то отвязали от МРОТ.

Не забывайте о дополнительных взносах: если доходы за год превысят 300 тысяч рублей, нужно заплатить 1% от суммы превышения. На системе «Доходы минус расходы» 1% считается по новым правилам: нам наконец разрешили считать 1% с разницы между доходом и расходом. Ранее они считали только с доходов, чем создавали излишнюю налоговую нагрузку.

И максимальный предел взносов в 2018 году составляет 218 200 рублей. Больше вы не заплатите, даже если заработаете 150 миллионов. Правда не забываем про налог на УСН (6 или 13%), который можно уменьшить на сумму уплаченных Вами отчислений в фонды. Напомним что с 2017 года, все отчисления в ПФС, ФОМС теперь администрирует налоговая.

Все взносы в фонды, оплачиваем на счет налоговой.

Правильно подготовить платежку можно через интернет бухгалтерию «МОЕ ДЕЛО»

Источник: http://IPprof.ru/nalogi/usloviya-primeneniya-usn-v-2018-godu.html

Порядок перехода с УСН на ОСНО в 2018 году

Отправить на почту

Переход с УСН на ОСНО влечет не только изменения в объемах налогообложения, но также предполагает увеличение масштабов бухгалтерского учета (для фирм, которые вели его в упрощенном варианте).

Основания для перехода с УСН на ОСНО приведены в данной статье. В ней также подробно рассмотрены изменения, которые ожидают налогоплательщика, решившего перейти с упрощенки на ОСНО.

Вернуться к применению УСН после перехода на иной режим налогообложения можно не ранее чем через год.

Как осуществить переход с УСН на ОСНО в 2018 году

УСН и ОСНО — настолько различные системы налогообложения, что их очень трудно сравнивать. ОСН предусматривает ведение полного бухучета с начислением и выплатой всех видов налогов. УСН допускает уплату минимального количества налогов.

Как перейти с УСН на ОСН? Переход с одного режима налогообложения (УСН) на другой (ОСН) возможен в следующих случаях:

- Прекращение использования УСН на добровольной основе при подаче уведомления в налоговую (п. 6 ст. 346.13 НК РФ). Его нужно направить в ИФНС не позже 15 января года, с начала которого осуществляется смена режима.

- Вынужденное прекращение использования УСН в результате превышения максимально допустимого уровня годового дохода или нарушения других условий для применения УСН (п. 4 ст. 346.13 НК РФ). Уведомление о прекращении использования УСН подают течение первых 15 дней квартала, следующего за тем, в котором были нарушены условия применения УСН.

Форма уведомления приведена в приказе ФНС от 02.11.12 № ММВ-7-3/829.

Правовые последствия этих действий включают:

- переход к полному ведению бухучета — для фирм, применявших его упрощенную форму. Фирмы на УСН могут вести бухгалтерский учет по упрощенной форме, допускающей объединение ряда данных. На основе первичных документов при переходе с УСН на ОСНО можно восстановить необходимую для этой системы детализацию учета по счетам, используемым при полной форме бухучета;

- подсчет и уплату налогов, по которым не было обязанностей при УСН; так, применение УСН освобождает от уплаты налога на прибыль, налога на имущество и НДС; для ИП — от НДФЛ со своих доходов, налога на имущество и НДС;

- подачу декларации по УСН до 25-го числа месяца, следующего за месяцем, в котором прекращена деятельность на УСН по данным уведомления (п. 2 ст. 346.23 НК РФ).

Что означает «слететь с упрощенки»?

«Слететь с упрощенки» — так в народе называют потерю права на применение УСН. Для этого нужно превысить как минимум один из показателей деятельности налогоплательщика:

- средняя численность работников — 100 человек;

- стоимость ОС —150 млн руб. в 2017-2018 годах;

- установленный предел доходов в 2017-2019 годах — 150 млн руб.;

- начать заниматься деятельностью, несовместимой с УСН, например производить подакцизные товары, организовать ломбард (п. 3 ст. 346.12 НК РФ);

- обзавестись филиалом (при этом наличие представительства или иного обособленного подразделения с 2016 года применению УСН не мешает);

- превысить 25-процентную долю участия юрлиц в УК фирмы-упрощенца;

- стать участником в договоре простого товарищества или доверительного управления имуществом (п. 3 ст. 346.14 НК РФ).

При утрате права на применение УСН нужно рассчитать и уплатить налоги, используемые при ОСНО. Это делают по правилам, которые прописаны в НК РФ для вновь созданных организаций или вновь зарегистрированных ИП. Штрафы и пени за несвоевременную уплату ежемесячных платежей в течение того квартала, в котором перешли на ОСНО, платить не придется.

В переходный период от УСН к ОСН придется определить:

- Величину дебиторской задолженности, т. к. при кассовом методе и при методе начисления доход будет отличаться.

- Кредиторскую задолженность по налогам, зарплате работников, перед поставщиками.

- Непогашенную кредиторскую задолженность.

- Остаточную стоимость имущества.

Все эти показатели помогут при подсчете налогооблагаемых баз и самих налогов.

Переход с упрощенки на вмененку

Переход с УСН может быть не только на ОСН, но и на другие налоговые режимы, например, ЕНВД, если это соответствует осуществляемому виду деятельности (п. 2 ст. 346.26 НК РФ).

Однако осуществить такой переход можно только с начала очередного года, поскольку добровольный отказ от УСН в течение налогового периода не допускается (п. 3 ст. 346.13 НК РФ).

При этом о намерении применять ЕНВД в течение 5 первых рабочих дней года придется уведомить ИФНС (п. 3 ст. 346.28 НК РФ).

Перечень видов деятельности, к которым можно применять ЕНВД, устанавливает местная городская или районная власть. Она же принимает решение относительно величины ставки единого налога, которая зависит не от результатов ведения хоздеятельности, а от ее видов.

Перешедшие на вмененку организации так же, как и при УСН, обязаны представлять бухгалтерскую отчетность в налоговую инспекцию. Набор обязательных к уплате налогов для фирм и ИП при этом остается таким же, как и при УСН (платежи во внебюджетные фонды, НДФЛ), но налог УСН заменяется на налог ЕНВД.

Так же, как и при УСН, на ЕНВД не подлежат уплате налог на прибыль, налог на имущество (при отсутствии имущества, оцениваемого по кадастровой стоимости), НДС, но при наличии базы уплачиваются земельный, транспортный и водный налоги.

Налоговая база для ЕНВД расшифрована в ст. 346.29 НК РФ. К ней применяют корректировочные коэффициенты. Сумма налога за месяц образуется умножением налогооблагаемой базы на 15%. Единый налог уменьшают на суммы уплаченных страховых взносов — на 100% (ИП, работающие в одиночестве) или 50% (фирмы и ИП, нанимающие работников).

Особенности перехода с упрощенной системы налогообложения на общую: признаем доходы и расходы

Неоплаченную при УСН выручку нужно включить в состав доходов в 1-м месяце применения ОСН (подп. 1 п. 2 ст. 346.25 НК РФ, письмо ФНС РФ от 09.01.2018 № СД-4-3/6).

Источник: http://nanalog.ru/poryadok-perehoda-s-usn-na-osno-v-2018-godu/

Порядок перехода с УСН на ОСНО

Как перейти с УСН на общую систему налогообложения (ОСНО)

Когда можно перейти с УСН на ОСНО

Как можно слететь с УСН на ОСНО

Переход с УСНО на ОСНО в 2018 году: что изменилось

Как перевести ООО с УСН на ОСНО: информирование налогового органа

Необходимые действия для перехода с УСН на ОСНО

Перевод с УСН на ОСНО: переходный период

Переход с УСН на ОСНО: дебиторская задолженность и НДС

Как перейти с УСН на общую систему налогообложения (ОСНО)

Причины перехода с упрощенной системы налогообложения (УСН) на общую систему налогообложения (ОСНО или ОСН) могут быть разнообразными, т. к. эти режимы имеют серьезные различия. О них можно подробнее узнать из материала на нашем сайте, перейдя по ссылке: ОСНО или УСН – что выгоднее.

Перед сменой налогового режима нужно учесть, что для ООО переход с УСН на ОСНО влечет 2 вида последствий:

- Изменение налогового учета, видов уплачиваемых налогов (и связанных с этим налоговых периодов и др.).

- Изменение существенных условий исполняемых организацией договоров (необходимость выделения НДС в составе цены).

Налоговый кодекс РФ (далее — НК РФ) дает четкий ответ на вопрос о том, как перейти на ОСНО ООО на УСН: в абз. 2 п. 1 ст. 346.11 НК РФ указано, что это действие осуществляется добровольно.

Тем не менее возможен вариант перехода не в соответствии с заранее обдуманным решением, а вынужденно: организация слетает со спецрежима, если больше не соответствует его критериям.

Рассмотрим все ситуации и обязательный порядок действий.

Когда можно перейти с УСН на ОСНО

В ст. 346.13 НК РФ установлены сроки перехода на общую систему налогообложения с УСН для 2 вариантов:

- По собственной инициативе организации — с 1 января следующего года, если УСН использовалась до этой даты. Невозможно сменить режим по своему усмотрению в течение года (налогового периода), в котором используется УСН (пп. 3, 6 ст. 346.13 НК РФ).

- В результате возникновения ситуации, когда организация больше не отвечает критериям возможности использования УСН, — с 1-го дня квартала (отчетного периода), в котором имел место соответствующий факт (п. 4 ст. 346.13 НК РФ).

Событие, составляющее второй вариант, иногда происходит незапланированно для налогоплательщика, поэтому зачастую используют своеобразный речевой оборот: говорят о том, что он слетел с УСН. В основном это бывает связано с превышением объема выручки, но здесь много и других причин.

Таким образом, сроки начала применения другого режима связаны только с наступлением определенного периода, а не с датой выполнения других действий (извещения налогового органа, получения какого-либо разрешения).

Как можно слететь с УСН на ОСНО

Можно автоматически слететь со спецрежима вследствие (п. 4 ст. 346.13 НК РФ):

- извлечения суммарного дохода в объеме сверх лимита;

- внесения в ЕГРЮЛ записи о филиале (подп. 1 п. 3 ст. 346.12 НК РФ);

- ведения ненадлежащего вида деятельности, например предоставления услуг персонала по договору аутстаффинга (подп. 2–7 п. 3 ст. 346.12 НК РФ и др.);

- увеличения доли юрлица в уставном капитале до величины свыше 25% (подп. 14 п. 3 ст. 346.12 НК РФ);

- штатной численности более 100 человек (подп. 15 п. 3 ст. 346.12 НК РФ);

- превышение лимита по основным средствам (подп. 16 п. 3 ст. 346.12 НК РФ) и др.

Необходимо заранее продумать, как перейти с УСН на ОСН, поскольку ОСН начинает применяться с первого дня отчетного периода, в котором возникло одно из перечисленных обстоятельств.

Рассмотрим некоторые новеллы законодательства, процедуру и необходимые действия на случай смены режима налогообложения.

Переход с УСНО на ОСНО в 2018 году: что изменилось

С 2017 года в нормы НК РФ, регулирующие использование УСН, претерпели изменения, касающиеся увеличения лимитов:

- По доходам — до 150 млн руб. (закон от 30.11.2016 № 401-ФЗ).

Источник: https://rusjurist.ru/nalogi/uprowennaya_sistema_nalogooblozheniya_usn/poryadok_perehoda_s_usn_na_osno/

Особенности перехода с УСН на ОСНО в 2018 году — ИП, НДС, ООО

Зная особенности перехода с УСН на ОСНО в России в 2018 году можно исключить вероятность возникновения различного недопонимания.

Процедура перехода с упрощенного режима на ОСНО влечет за собой не только поправки в размерах налогообложения, но и подразумевает под собой повышение масштабов бухгалтерского учета.

Причинами для принятия решения о переходе на ОСНО может быть что угодно. Рассмотрим их и особенности такого варианта перехода подробней.

Что нужно знать

Изначально необходимо помнить о том, что по нормам налогового законодательства осуществить обратный переход можно только спустя отчетный календарный год.

Именно по этой причине крайне понять, действительно ли возникла необходимость в проведении рассматриваемой процедуры либо же нет.

Существующие системы налогообложения

В 2018 году предприниматели оставляют за собой право выбрать один из таких режимов налогообложения, как:

| ОСНО (общая система налогообложения) | Считается весьма сложной, при этом с высокой налоговой нагрузкой, но дающая право вести любую разновидность деятельности и не обладающая каких-либо ограничений. Допускается возможность работать на общей системе всем желающим, но поднимая вопрос о снижении налогов, то в данном случае речи быть не может.Ставка на получаемые доходы будет таким же, как и НДФЛ с заработной платы в размере 13%, а помимо этого нужно уплачивать подоходный налог — наиболее сложный для расчетов.При этом ставка, в зависимости от категории товара либо же услуги по отношению к НДС, варьируется от 0 до 18% |

| УСН (упрощенный режим налогообложения) | Именно его выбирают практически все без исключения начинающие предприниматели. В этом режиме дополнительно предусматривается несколько внутренних:

Они существенно отличаются между собой.В случае выбора УСН Доходы, то размер налога в нынешнем году составит всего 6% от полученного объема прибыли. Такой подвид является наиболее оптимальным, если затраты, напрямую связанные с предпринимательской деятельностью небольшие. Во многом это связано с невозможностью их учета на УСН Доходы. В случае наличия затрат в размере порядка 70%, оптимальным станет выбор Доходы минус расходы.В данной ситуации ставка налога, в зависимости от ситуации варьируется от 5 до 15% |

- оптовой торговлей;

- строительством;

- и не производством.

Из разрешены выделяют — предоставление услуг, перевозки, а также розница

В зависимости от разновидности деятельности конкретного предпринимателя или компании в целом, можно подобрать наиболее подходящий режим.

Благодаря этому можно исключить вероятность дополнительных затрат в период своей предпринимательской деятельности.

Правовая база

К основным нормативно-правовым документам принято относить Налоговый Кодекс РФ. В частности рекомендуется ознакомиться с такими статьями, как:

| ст. 346.13 НК РФ | Указывает на варианты перехода с УСН на ОСНО (добровольно или принудительно) |

| ст. 346.14 | Указывает условия перехода с одного режима на иной |

Дополнительно рекомендуется ознакомиться с Письмом Минфина от февраля 2016 года.

Возникающие нюансы

Во время перехода с одного режима налогообложения на иной, могут возникать многочисленные особенности, о которых крайне важно знать.

Благодаря этому можно исключить недопонимания с контролирующими органами, включая налоговую инспекцию.

Порядок смены СН

Осуществить добровольный переход с упрощенного режима на ОСНО можно исключительно с начала нового отчетного календарного года в соответствии с правилами налогового законодательства.

Для этого необходимо не позднее 15 января года, с которого компания непосредственно имеет в планах начать использовать общий режим налогообложения, подать соответствующее уведомление в структурное подразделение ИФНС относительно отказа применять УСН — согласно статье 346.13 НК РФ.

Компания теряет право на использование упрощенного режима налогообложения с начала того квартала, в котором был факт наступления одного из таких событий, как:

| Предприниматель не выполнил хотя бы одно из условий | Которое должно быть в обязательно порядке соблюдаться при УСН — согласно нормам действующего налогового законодательства |

| Предприниматель, который использует в процессе своей деятельности УСН с объектом “Доходы” | Принял решение подписать соглашение стандартного товарищества (имеется в виду совместной деятельности) либо договор так называемого доверительного управления имуществом |

После того, как предприниматель утратил свое право на использование УСН, он считается таковым, как автоматически перешедшим на ОСНО.

Что касается НДС

Дополнительная процедура, без которой невозможно перейти на ОСНО, принято считать — исчисление НДС (налога на добавленную стоимость).

Данная разновидность процедуры включает в себя:

| Необходимость в обязательном перечислении исчисляемого налога по полученной прибыли | В случае выполнения каких-либо работ либо же предоставления различных видов услуг |

| Исчисление налога по авансовым платежам | Которые были получены от контрагентов нового плательщика, только теперь уже на ОСНО |

Необходимо обращать внимание на то, что на такие разновидности операции в обязательном порядке формируются счета-фактуры, что в дальнейшем произвести передачу их противоположной стороне с целью условия вычета НДС.

Помимо этого, следует помнить о том, что у частного предпринимателя либо же компании при ОСНО формируется право на возмещение НДС на базе имеющейся счета-фактуры, которые поступают от непосредственных контрагентов по некоторым направлениям, а именно:

- непосредственно по материальным ценностям, которые не были отпущены со склада уполномоченным лицом компании либо ИП и при этом не дошли до производства, что повлекло за собой отсутствие оплаты;

- по продукции, которая на период перехода прав была реализована, но оплата еще не поступила;

- по продукции, которая еще по различным причинам не реализована;

- по выполненным работам, предоставленным многочисленным услугам, а также реализованной продукции, которая оплачена еще на УСН, но не была зачислена при ОСНО.

Следует заметить, что первым трем основаниям возмещение НДС должно быть пройдено в первом квартале деятельности на общем режиме налогообложения.

В последнем случае подразумевается возмещение непосредственно по факту приема продукции, работ либо же каких-либо услуг к учету.

Плюсы и минусы общей системы налогообложения для ИП

Вопрос относительно перехода частных предпринимателей и иных лиц из упрощенки на общий режим несет за собой сугубо персональный характер и напрямую зависит от того, существенны либо недостатки при использовании новой системы.

В перечень основных недостатков принято относить:

- наблюдается сложность в ведении бухгалтерского учета;

- имеются особые требования к хранению документов и отчетности;

- наличие немалых статей налогообложения;

- есть вероятность осуществления дополнительных отчислений в региональный бюджет и субъекты России.

К положительным сторонам принято относить:

- отсутствие каких-либо ограничений на доходы;

- предусматривается возможность найма любого необходимого числа работников, а также аренды помещений любой площади для дальнейшей работы, в том числе и для торговли;

- предусматривается возможность документальным образом подтвердить убытки от занятости и тем самым избежать налогообложения.

Помимо этого не стоит забывать о том, что функция снижения ставки для компаний, которые по различным на то причинам потерпели убытки за предыдущий отчетный календарный период.

Видео: переход с УСН на ОСНО

Как видно, в случае перехода из упрощенки на общую систему налогообложения предусматриваются свои преимущества и недостатки, о которых крайне важно знать каждому предпринимателю.

Особенности перехода с УСН на ОСНО для ООО в 2018 году

После того, как непосредственные предприниматели осуществили переход на общий режим налогообложения, перед ними возникает потребность в обязательном порядке формировать и подавать декларацию в налоговый орган нового типа.

Под этим подразумевается, что начиная с того квартала, когда был факт первичного использования общего режима налогообложения, возникает необходимость не только составлять, но и одновременно с этим передавать представителям налоговой инспекции:

| Соответствующую декларацию по налогу на стоимость | Не позднее 28 числа включительно того отчетного месяца, который следует за завершенным отчетным кварталом |

| Сформированную в надлежащем виде декларацию по НДС | Предоставляется до 25 числа того календарного месяца, который следует по истечению предыдущего отчетного периода |

| Заполненную безошибочную декларацию по имущественному налогообложению | Согласно нормам налогового законодательства, документ подлежит передаче не позднее 30 числа месяца, который следует за истекшим отчетным периодом |

Помимо указанных форм деклараций, согласно нормам налогового законодательства, предпринимателям на общем режиме налогообложения, нужно в обязательном порядке заниматься ведением нескольких документаций, в частности:

- Книги доходов и расходов — правила распространяются на частных предпринимателей;

- кассовую книгу;

- книгу в вопросе приобретения и реализации в частности;

- соответствующий журнал ордеров. Под этим подразумевается не только приходных, но и кассовых в частности.

Не беря во внимание имеющиеся преимущества от использования упрощенной системы налогообложения, нередко частные предприниматели в принудительном либо добровольном порядке должны инициировать переход на общую систему.

При этом необходимо помнить о дополнительном нюансе:

| В случае принятия самостоятельно перейти на ОСНО | Такое допускается только с начала нового отчетного периода |

| При вынужденном переходе | Законодательством предусматривает данную возможность в любое время |

Данная процедура требует обязательного соблюдения конкретной очередности действий и одновременно с этим автоматически существенно усложняет ведение не только бухгалтерского, но и налогового учета.

При этом, не беря во внимание сложности, использование общего режима дает возможность “развязать” руки предпринимателю в плане расширения бизнеса.

Напоследок можно сказать — на сегодня нет сложностей в переходе из одного в другой режим налогообложения.

Для этого достаточно обратиться в налоговый орган и подать соответствующее уведомление в виде заявления и указать в нем прошение.

Дополнительно нужно помнить, что помимо самого перехода, у предпринимателя возникает обязанность по предоставлению дополнительных отчетов, о которых было рассмотрено в статье.

Источник: http://jurist-protect.ru/osobennosti-perehoda-s-usn-na-osno/

Как организации перейти с УСН на общую систему налогообложения

Переход организации с упрощенки на общую систему налогообложения возможен:

- в добровольном порядке – с начала следующего календарного года (п. 3 ст. 346.13 НК РФ);

О переходе на общую систему налогообложения организация должна проинформировать налоговую инспекцию:

- при переходе в добровольном порядке – не позднее 15 января следующего года (п. 6 ст. 346.13 НК РФ). Форма уведомления утверждена приказом ФНС России от 2 ноября 2012 г. № ММВ-7-3/829;

- при нарушении условий применения упрощенки – в течение 15 календарных дней по окончании отчетного (налогового) периода, в котором было допущено нарушение (п. 5 ст. 346.13 НК РФ). Форма сообщения утверждена приказом ФНС России от 2 ноября 2012 г. № ММВ-7-3/829.

Налоговая база переходного периода

При переходе с упрощенки на общую систему налогообложения необходимо определить состав доходов и расходов, формирующих налоговую базу по налогу на прибыль в переходном периоде. Порядок определения зависит от того, каким методом организация будет рассчитывать налог на прибыль:

— кассовым методом (как вновь созданная организация);

— методом начисления.

Для организаций, которые после перехода на общую систему налогообложения будут применять кассовый метод расчета налога на прибыль, особого порядка формирования доходов и расходов не разработано. Поэтому для них при смене режима налогообложения принципиально ничего не изменится.

Особые правила формирования переходной налоговой базы установлены только для организаций, которые будут определять доходы и расходы методом начисления. Это следует из положений пункта 2 статьи 346.25 Налогового кодекса РФ.

Учет доходов

В состав «переходных» доходов такие организации должны включить сумму дебиторской задолженности покупателей, сложившейся за время применения упрощенки. Объясняется это тем, что при упрощенке действует кассовый метод признания доходов.

При нем доходы формируются по мере поступления оплаты независимо от даты реализации товаров (работ, услуг), в счет которой она получена (п. 1 ст. 346.17 НК РФ).

Следовательно, в периоде, когда организация применяла упрощенку, стоимость отгруженных, но не оплаченных покупателями товаров (работ, услуг, имущественных прав) в доходах не учитывалась.

При методе начисления действует другой порядок. Выручка включается в состав доходов по мере отгрузки (п. 1 ст. 271 НК РФ). В связи с этим после перехода с упрощенки на метод начисления стоимость реализованных, но неоплаченных товаров (работ, услуг) следует отразить в составе доходов.

Независимо от того, когда дебиторская задолженность будет фактически погашена, увеличить доходы нужно в том месяце, в котором организация перешла на общую систему налогообложения.

Если после перехода на общую систему налогообложения организации поступает оплата за имущество (работы, услуги), реализованное в период применения упрощенки, НДС на эти суммы начислять не нужно.

Источник: http://NalogObzor.info/publ/nalogi_s_juridicheskikh_lic/usn/kak_organizatsii_pereyti_s_usn_na_osn/8-1-0-169

Организация переходит с упрощенки на общую систему — учет налогов и основных средств | Отчётсдан

Н. А. Олейникова, старший аудитор, консультант по бухгалтерскому учету и налогообложению, лектор учебно-методического центра «Градиент Альфа»

В конце года многие компании вынуждены перейти с упрощенки на общий режим. Дело в показателях, которые выходят за рамки лимитов спецрежима.

Допустим, в четвертом квартале выручка компании с начала года превысила 68,82 млн руб. Тогда одно из условий упрощенки уже не выполнено, и с начала четвертого квартала (с октября) организация должна перейти на ОСНО. За четвертый квартал отчитаться придется уже по общей системе.

А за первые 3 квартала этого года нужно будет сдать декларацию по УСН. Для отчета по упрощенке тут установлен особый срок — 25 дней по окончании того квартала, в котором потеряно право на спецрежим. В нашем случае компания потеряла право на УСН в четвертом квартале.

Поэтому отчитаться и заплатить налог следует до 25 января.

О смене режима обязательно уведомите налоговиков. Есть фиксированный срок — 15 календарных дней после окончания того квартала, в котором компания слетела с упрощенки. Например, если показатели превысили лимит в четвертом квартале, то проинформируйте инспекторов до 15 января. Форма уведомления есть в приказе ФНС России от 02.11.2012 № ММВ-7-3/829.

Организация может и добровольно поменять УСН на ОСНО с начала нового календарного года. Для смены режима отправьте инспекторам форму № 26.2-1 из приказа ФНС России № ММВ-7-3/829 в срок до 15 января. Если с сообщением опоздать, то упрощенку придется применять весь следующий год (пока не слетите по показателям).

Переход с УСН на ОСНО непрост в плане учета. Между режимами много налоговых различий. Важно без ошибок рассчитать доходы и расходы переходного периода, начислить и принять к вычету НДС.

Компаниям, которые меняют режим в добровольном порядке, переход дается легче. Они строят работу по новым правилам сразу с начала года.

А когда организация слетает с УСН в середине квартала, корректировать учет и налоги приходится постфактум. Но правила, о которых я расскажу, будут полезны как на случай добровольного, так и обязательного перехода.

По каким правилам сформировать переходные доходы и расходы

ДОХОДЫ. Чтобы определить базу переходного периода, проанализируйте расчеты с покупателями. Здесь возможны следующие варианты

Первый — компания отгрузила товар на упрощенной системе, а оплата за него поступила уже после перехода на общий режим. В этом случае стоимость отгрузки нужно включить в доходы и заплатить с нее налог на прибыль. Таково требование подпункта 1 пункта 2 статьи 346.25 НК РФ. А объяснение следующее.

Организации на УСН учитывают доходы кассовым методом. Соответственно, отгрузку без оплаты упрощенщик в доходах по правилам не учел. Однако после перехода на ОСНО компания начнет использовать метод начисления. А там выручка включается в доходы по мере отгрузки.

Поэтому с того месяца, как компания перешла на общую систему, дебиторку покупателей нужно включить в доходы.

Источник: http://otchetsdan.ru/stati/kompaniya-perehodit-s-uproshhenki-na-obshh/