Как получить налоговый вычет на лечение за супруга? :

У всех граждан РФ есть обязанность по уплате тех или иных налогов. Одновременно с этим государство старается всячески поддерживать население. Поэтому в России можно при определенных обстоятельствах оформить так называемый вычет.

За лечение за супруга или себя, за обучение или даже за покупку имущества. Налоговые вычеты бывают разными. Сегодня нам предстоит понять, как правильно их оформлять. Остановимся на лечении супругов.

Что нужно знать об этой операции? И о чем вообще идет речь?

Определение

Налоговый вычет — это что за процесс? В России так называют возврат некоторой суммы денежных средств, потраченных на ту или иную операцию в счет произведенных налоговых платежей.

Иными словами, часть расходов от следок будет покрываться государством. Но вычеты имеют немало ограничений. О них должен помнить каждый гражданин. Что предусматривает вычет за лечение за супруга?

Кто имеет право

Первым делом придется выяснить, у каких граждан и при каких обстоятельствах есть право на оформление возврата денег. Ведь далеко не все могут воспользоваться изучаемым государственным бонусом.

Вычет за лечение разрешается получить:

- за себя;

- за мужа/жену;

- за детей;

- за родителей.

При этом медицинские услуги, оказываемые детям, позволяют родителям оформлять вычеты до момента достижения несовершеннолетними 18 лет.

Основные условия

Но это еще не все. Придется соблюсти несколько важных условий для реализации поставленной задачи. Можно ли получить вычет за лечение супруга? Да, по установленным законам в РФ предусматривается подобная возможность. Только, как уже было сказано, придется соответствовать некоторым критериям.

А именно:

- у гражданина должна быть официальная работа;

- заявитель обязан перечислять НДФЛ 13%;

- муж и жена должны жить в официальном браке.

Иными словами, если гражданин не имеет официального трудоустройства или не перечисляет 13% НДФЛ, он не может оформить вычет. Ни на квартиру, ни за лечение, ни за обучение.

Размер возвратов

Сколько составляет вычет за лечение? За супруга или себя — это не так важно. Главное, что законодательство РФ четко прописывает размер возвратов денежных средств через налоговые органы.

Так, вычет составляет 13% от понесенных расходов. Это значит, что именно столько будет возвращено гражданину после оказания ему медицинских услуг. Более точную сумму назвать нельзя. Она полностью зависит от обстоятельств.

Ограничения

Нужен социальный налоговый вычет на лечение супруга? Как его оформить? Об этом будет рассказано позже. Первым делом нужно уяснить, что в России вычеты имеют определенные ограничения. Лимиты по возвратам.

Вычет за лечение относится к социальным вычетам. Они предусматривают максимальный лимит средств, равный 120 000 рублей. Это значит, что все социальные вычеты (лечение, обучение) не должны превышать указанную сумму. После исчерпания данного лимита у гражданина теряется право на использование изучаемой возможности.

Также следует учесть, что человек не может вернуть себе больше того, сколько он уплатил в казну государства в виде НДФЛ. И в год можно вернуть не больше 15 600 рублей. Это ограничение связано с тем, что вычет составляет 13%.

Дорогое лечение

Тем не менее бывают и исключения. Налоговый вычет за лечение (супруга, себя, детей или родителей) иногда не предусматривает никаких существенных ограничений. Можно вернуть себе ровно 13% от стоимости медицинских услуг и медикаментов. Когда такое возможно?

Если речь идет о дорогостоящем лечении. В России перечень подобных услуг четко регламентируется. К нему относят:

- услуги ЭКО;

- выхаживание недоношенных детей до 1,5 килограмма;

- лечение рака, опухолей;

- удаление опухолей (злокачественных);

- лечение нарушений кровообращения;

- избавление от острых воспалительных процессов;

- пластические операции;

- некоторые хирургические услуги.

Это далеко не полный перечень дорогостоящих услуг. Но перечисленная медицинская помощь встречается на практике чаще всего.

Где оформлять

Нужен вычет за лечение за супруга? Куда обращаться для оформления соответствующего запроса?

Вопросами, связанными с вычетами указанного типа, занимаются налоговые органы. Каждый гражданин может обратиться в любую ФНС для реализации поставленной задачи.

В некоторых регионах разрешается подавать соответствующий запрос через многофункциональные центры. Но на деле подобные ситуации встречаются не очень часто. Поэтому граждане чаще всего обращаются в ФНС для воплощения задумки в жизнь.

Сроки

Как быстро может состояться получение вычета за лечение супруги или мужа? Следует сразу отметить, что это далеко не самая быстрая операция. На нее отводится немало времени.

Весь процесс получения вычета можно разделить на несколько этапов. А именно:

- проверка документов и принятие решения;

- перечисление денежных средств.

Налоговый вычет за лечение супруга может быть получен приблизительно через 4-5 месяцев после подачи соответствующего запроса. Около 2-3 месяцев уходит на проверку документов, остальное время — на перечисление денег получателю. Поэтому придется учесть, что изучаемая операция не позволит моментально возместить расходы на медицинские услуги и медикаменты.

О договорах и чеках

Есть еще один нюанс, который необходимо принять во внимание. Как получить налоговый вычет за лечение супруга? Сделать это не так уж и трудно при правильной подготовке.

Некоторые интересуются, на кого должен быть оформлен договор на оказание медицинской помощи. И кто именно обязан оплачивать услуги. Зачастую для оформления вычетов налогового типа необходимо, чтобы все перечисленные бумаги были выданы на имя заявителя.

В случае с супругами все несколько иначе. Здесь нет никакой разницы в том, на кого оформлен договор, и кто именно оплачивал услуги медицинского учреждения.

Связано это с тем, что по ГК РФ указывается, что все нажитое в браке является совместной собственностью. Одновременно с этим в Семейном кодексе прописано, что деньги, заработанные одним из супругов, считаются общими.

Соответственно, договор и чек могут быть оформлены как на мужа, так и на жену.

Порядок действий

Социальный вычет на лечение супруги получить не так уж и трудно. Главное — соблюдать определенный алгоритм действий. Он поможет избежать проблем при подаче заявления на возврат денег.

Пошаговая инструкция по получению вычета выглядит так:

- Подготовить пакет документов, запрашиваемых налоговыми органами. Он напрямую зависит как от типа вычета, так и от того, за кого он получается.

- Составить и подать заявление для реализации поставленной задачи. Лучше всего делать это непосредственно в ФНС.

- Обратиться в любую налоговую службу с запросом и документами. Подать заявление на предоставление вычета.

- Ждать. Через некоторое время гражданину придет письмо с ответом от налоговых служб относительно возмещения денег за медицинские услуги. Если заявителю отказывают в реализации его права, в тексте сообщения должна быть указана причина.

- Дождаться перечисления денег на указанный счет. Реквизиты необходимо прописывать в заявлении на вычет.

Ничего непонятного, трудного или особенного. Основные сложности могут быть связаны с подготовкой документов для реализации изучаемой задачи.

Давность

За какой период можно получить вычет за лечение (за супруга)? У подобных обращений есть так называемый срок давности. Он позволяет требовать деньги за определенный период.

На сегодняшний день давность обращений за налоговыми вычетами составляет всего 3 года. Это значит, что требовать денежные средства за лечение можно до истечения данного срока.

Также гражданин может оформить вычеты за все медицинские услуги, оказанные в течение 36 месяцев. Но не более того. Оформить возврат средств более чем за 3 года никак не получится.

Налоговые органы отказывают в подобных операциях.

О документах

Нужен налоговый вычет на лечение супруга? Документы для данной операции нужно подготавливать заранее. Иначе процедура возмещения денег может затянуться и доставить немало хлопот заявителям.

В случае с возвратом средств за медицинские услуги, оказанные супругу или супруге, от гражданина требуют:

- паспорт (или иное удостоверение личности);

- выписка, указывающая на прописку (она не нужна, если гражданин приносит с собой гражданский паспорт);

- свидетельство о браке;

- ИНН (если есть);

- заявление, в котором указаны реквизиты банковской карты или счета для перечисления средств;

- справки о доходах семьи (обычно по форме 2-НДФЛ);

- налоговая декларация за период, за который оформляется вычет (3-НДФЛ);

- договор с медицинским учреждением на оказание услуг;

- чеки и квитанции, указывающие на оплату оказываемой помощи;

- лицензия медицинского учреждения;

- справки об использовании тех или иных лекарств при лечении (если оформляется вычет за медикаменты).

Пожалуй, это все. Данных документов будет достаточно для оформления возврата денег, потраченных на лечение мужа или жены. Следует обратить внимание на то, что от заявителя могут потребовать не только его паспорт, но и паспорт супруга. Это нормальное явление.

Отказы

Понятно, как оформляется вычет на лечение супруга. Документы, представленные вниманию выше, должны подаваться вместе с их копиями. Все это поможет получить денежные средства за медикаменты и лечение, оказываемое мужу или жене.

Тем не менее заявителю могут отказать в возврате. Такое возможно, если:

- предоставлен неполный перечень документов для вычета;

- исчерпан лимит в 120 000 рублей по социальным возвратам;

- у медицинской организации нет лицензии на те или иные услуги;

- заявитель не имеет постоянного дохода и не отчисляет налоги в сумму 13% от прибыли;

- документы, приложенные к заявлению, являются поддельными или имеют неточности;

- истек срок давности по обращениям в налоговые службы.

Как правило, гражданину обосновывают то или иное решение ФНС. В случае нехватки документов можно донести их без повторной подачи заявления на возмещение расходов за медицинские услуги. На это отводится 30 дней. В противном случае придется все начинать с самого начала.

Подводим итоги

Отныне ясно, как может быть оформлен вычет за лечение за супруга. Эта операция на практике используется довольно часто. И ее реализация больше не доставит хлопот.

Следуя предложенной инструкции, даже не разбирающийся в бумажной волоките гражданин сможет вернуть себе часть расходов за медицинскую помощь. Аналогичным образом удастся возместить затраты на собственное лечение. В таком случае свидетельство о браке не потребуется. Ничего непонятного, трудного или сверхъестественного!

Главное — запомнить, что на рассмотрение заявления установленной формы отводится немало времени. Именно поэтому граждане стараются сразу после получения медицинской помощи возместить себе расходы при помощи ФНС.

Некоторые интересуются, могут ли ИП получать вычет за лечение за супруга. В большинстве случаев нет. Эта операция возможна только тогда, когда предприниматель платит налоги (НДФЛ) в размере 13% от дохода. На практике чаще всего ИП пользуются УСН (6% или 15%) или ЕНВД. Поэтому зачастую данная категория граждан не может требовать вычеты от налоговых органов.

Источник: https://BusinessMan.ru/kak-poluchit-nalogovyiy-vyichet-na-lechenie-za-supruga.html

Налоговый вычет за лечение родственников

Налоговый вычет по расходам на лечение родственников

За кого можно получить вычет

Каким образом можно получить частичную компенсацию за лечение

Максимальная сумма и примеры расчета вычета за лечение

Порядок и сроки получения вычета данной категории

Необходимые документы на вычет для подачи через налоговую

Налоговый вычет по расходам на лечение родственников

Для того чтобы вернуть часть расходов, потраченных на лечение родственников и покупку медикаментов для них, государство предоставляет своим налогоплательщикам социальный налоговый вычет. Он предоставляется только тем гражданам, кто выплачивает подоходный налог (НДФЛ) в бюджет.

За кого можно получить вычет

Кроме возврата средств за собственное лечение, можно заявить налоговый вычет по тратам на лечение ближайших родственников. К ним относятся родители, несовершеннолетние дети, один из супругов. Особенно актуален налоговый вычет за лечение родителей, которые получают пенсию и не работают, т. к. они не имеют возможности получить его самостоятельно из-за отсутствия налогооблагаемого дохода.

Каким образом можно получить частичную компенсацию за лечение

Оформить вычет можно, соблюдая определенные условия:

- У налогоплательщика должны быть доходы в том году, в котором производились затраты на лечение, т.е. работодатель перечислял в бюджет налог на доходы физических лиц в размере 13%.

- Оплаченные и полученные услуги медицинской направленности, и приобретенные лекарственные препараты присутствуют в специальном списке из Постановления Правительства РФ № 201. Основываясь на информации из данного документа, можно оформлять вычет на лечение и приобретение лекарственных препаратов как относящихся к обычным, так и к дорогостоящим (где расчёт производится, исходя из всей суммы затрат, а не лимитированной).

- Больница или клиника, где осуществлялось лечение родственника, имеет лицензию, дающую право оказывать услуги медицинского характера.

- Все процедуры, услуги и лекарственные препараты проведены (или приобретены) только в России.

- Все документы, которые будут предоставляться в ИФНС, должны быть оформлены на получателя вычета (налогоплательщика НДФЛ), а не на того, кто фактически проходил лечение. Исключением является оплаченное лечение супруга, в этом случае не имеет значения, на кого оформлены документы, т. к. имущество супругов в законном браке считается общим.

Максимальная сумма и примеры расчета вычета за лечение

Данная категория расходов регламентируется социальными вычетами и имеет установленный законом предел в размере 120 тыс. руб. Т. е., максимально возможная сумма к возврату составляет 15,6 тыс.руб. (120 000*13%). Но это ограничение не применяется к лечению из перечня дорогостоящих услуг или операций. Здесь пределом считается сумма выплаченного налогоплательщиком НДФЛ за текущий период.

Порядок и сроки получения вычета за родственников

Оформлять получение вычета данной категории можно ежегодно, срок давности составляет три года. К примеру, за оплаченные в 2016 г. лечебные процедуры заявление на вычет можно подать в ИФНС в период с 2017 по 2019 годы.

Как получить налоговый вычет за лечение родителей и других родственников налогоплательщик может выбрать самостоятельно.

Существует два варианта оформления вычета:

- через ИФНС;

- через работодателя

Процедура оформления через ИФНС стандартная :подается декларация 3-НДФЛ и документы, подтвержающие Ваши расходы. После проведения камеральной проверки Налоговый орган перечисляет на Ваш расчетный счет сумму вычета.

Процедура оформления вычета через работодателя немного иная, схожа с предыдущей тем, что в начале Вы также подаете пакет документов в налоговую, за исключением декларации 3-НДФЛ, через 1 месяц получив от Налоговой Инспекции уведомление, Вы должны передать его в бухгалтерию по месту работы и с Вашей зарплаты до определенного момента не будут удерживать НДФЛ.

Важно

Через работодателя нельзя получить социальный налоговый вычет по расходам за прошлые годы. Для того, чтобы получить вычет за 3 предшествующих года, нужно обратиться в ИФНС с декларацией 3-НДФЛ

Необходимые документы на вычет для подачи через налоговую

Для обращения в ИФНС нужно подготовить следующую документацию:

- Декларация 3-НДФЛ.

- Справка 2-НДФЛ за последний год.

- Договор с больницей или клиникой, проводящей лечение, вместе с соответствующей лицензией.

- Документация, свидетельствующая о фактически произведённых платежах.

- Паспорт РФ (заявителя).

- Документы, подтверждающие родство или заключение брака.

- Рецепт по форме №107-1/у (в случае возмещения затрат на приобретение лекарственных препаратов).

Дополнительно: Подробный список документов для получения вычета за лечение в налоговой

Источник: http://plusndfl.ru/vychet-na-lechenie/lechenie-rodstvennikov/

Документы на социальный вычет на лечение ребенка, родителей, супруги | Налоги и налоговое право, Недвижимость на IDdeiforbiz.ru

Любой гражданин Российской Федерации, исправно вносящий в бюджет страны подоходный налог, вправе рассчитывать на то, что и государство позаботится о нем в тяжелой ситуации.

Одним из проявлений такой заботы является получение частичной компенсации средств, истраченных на лечение, свое или членов семьи, а также на приобретение медикаментов. Размер такой компенсации напрямую зависит от суммы НДФЛ, уплаченной государству.

Так что же такое налоговый вычет, и какие именно документы на социальный вычет на лечение придется приготовить?

Под налоговым вычетом понимается некая часть дохода каждого гражданина, не подлежащая налогообложению.

Право получения такой «скидки» регулируется Налоговым кодексом РФ, статьей № 219, где сказано: возвратить некоторую сумму, потраченную на лечение, может любой официально трудоустроенный гражданин, при условии, что он регулярно уплачивал НДФЛ.

При этом стоит отметить, что получить такую льготу можно любое число раз, главное, чтобы общая его сумма не превышала 13% от суммарного отчисления, сделанного в течение года.

Кому положен возврат налога на лечение

Прежде чем говорить о том, какие документы на социальный вычет на лечение понадобится приготовить, давайте разберемся, кто именно может получить такую льготу, а кому она не положена. Вычеты не могут быть предоставлены тем, кто не платит НДФЛ, к ним относятся:

- безработные граждане, даже в том случае, когда они получают социальное пособие;

- индивидуальные предприниматели, ведущие свою деятельность по специальному налоговому режиму и не получающие доходов, которые подлежат налогообложению по ставке 13%.

На получение вычета по НДФЛ могут рассчитывать граждане, трудоустроенные официально и оплатившие самостоятельно (не за счет работодателя) медицинские препараты, услуги или страховой взнос по договору добровольного медстрахования.

Воспользоваться таким правом можно не только для себя, но и получить социальный вычет на лечение супруги, несовершеннолетнего ребенка или престарелых родителей.

Также можно компенсировать оформление добровольной медицинской страховки для членов своей семьи или покупку необходимых лекарственных препаратов, назначенных врачом.

Внимание! Социальный вычет на лечение ребенка старше 18 лет законом не предусмотрен, даже в том случае, когда сын или дочь являются студентами дневного отделения и находятся на иждивении родителей.

Для оформления подобной налоговой льготы существует несколько условий, остановимся на них подробнее.

Условие первое

К сожалению, не все виды лечения могут быть компенсированы, для этого существует определенный перечень медицинских услуг, закрепленный постановлением №201 Правительства России от 19.03.2001. К ним относятся:

- профилактика, реабилитация, диагностика и лечение в амбулаториях, поликлиниках и стационаре;

- проведение различных медицинских экспертиз;

- диагностика/лечение в случае оказания скорой медпомощи;

- реабилитация, профилактика и лечение в санатории (компенсирована может быть только та часть путевки, которая относится к медицинским услугам);

- услуги по санитарному обучению.

Расходы на виды лечения и профилактики, не названные в списке вышеуказанного постановления, принять к вычету не получится. Не обходится тут и без некоторых казусов: например, затраты на приобретение восстановительных средств послеоперационным больным в сей перечень не входят, а вот расходы на ринопластику или увеличение груди можно компенсировать запросто.

Условие второе

Что еще нужно знать, чтобы правильно оформить социальный вычет на лечение? Документы у вас примут только в том случае, если лечение было проведено надлежащим субъектом.

Это значит, что медицинская организация или индивидуальный предприниматель, оказывающий вам услугу, должен иметь действующую (не просроченную) лицензию на ведение меддеятельности на территории РФ.

Если такого документа нет либо лечение происходило за границей, получить вычет по НДФЛ не выйдет.

И третье условие

Существует также еще одно правило: все расходы на лечение должен оплатить сам налогоплательщик за счет собственных средств.

Если лечение или медстраховку профинансировал работодатель или были привлечены средства какого-либо благотворительного фонда, то такие суммы использовать для вычета нельзя.

То же касается и случаев, когда работодатель хоть и не оплачивает лечение сотрудника, но предоставляет ему материальную помощь, предназначенную на эти нужды, то есть ставит условие, что деньги могут быть потрачены только на лечение.

Кроме непосредственно терапии можно компенсировать и расходы на медикаменты, перечень их также определен Постановлением, однако назначение лекарственных препаратов должно быть обязательно подтверждено рецептом врача.

А вот включение в расходы стоимости медицинских изделий довольно спорно. Если вы не уверены, можно ли отнести к вычету те или иные расходы, то, во избежание недоразумений, лучше всего обратиться за разъяснениями в Минздрав России. Сделать это можно на его официальном сайте в разделе «Общественная приемная» — ответ вам должны дать в течение 30 дней с даты регистрации.

Документы при оформлении льготы

Чтобы получить компенсацию, расходы придется подтвердить официально. Вам понадобятся следующие документы на социальный вычет на лечение:

- паспорт гражданина РФ;

- налоговая форма 3-НДФЛ — декларация;

- справка по форме 2-НДФЛ — получать по месту работы;

- заявление о возмещении НДФЛ, в котором указаны реквизиты счета для зачисления средств;

- копия лицензии медучреждения на право заниматься медицинской деятельностью на территории РФ;

- копия договора на оказание медуслуг (если таковой был заключен);

- справка о полной оплате оказанных медуслуг с указанием вида и стоимости лечения, заверенная печатью медучреждения;

- чеки, квитанции, банковские выписки, подтверждающие расходование средств (с указанием услуги и названия лечебного заведения);

- рецептурный бланк с перечнем назначенных препаратов (из тех, что входят в соответствующее постановление);

- корешок санаторной путевки, дополненный справкой о непосредственной стоимости лечения (без учета питания и проживания).

Если же вы собираетесь оформить социальный вычет на лечение ребенка, супруга или родителей, перечень придется немного расширить.

Другие документы

Кроме вышеперечисленных придется также предоставить бумаги, подтверждающие факт родства. Если вы оформляете вычет на лечение ребенка, документы нужно дополнить свидетельством о рождении сына/дочери, а для получения компенсации за супруга следует добавить свидетельство о заключении брака.

Можно возвратить налоговый вычет и на детей, находящихся под опекой, для этого нужно предоставить документы, подтверждающие факт назначения опекунства.

Если вы собираетесь получить социальный вычет на лечение родителей, то к основному перечню документов нужно добавить и копию собственного свидетельства о рождении.

При обращении в налоговую инспекцию очень важно иметь при себе не только копии, но и оригиналы всех документов — это очень облегчит процедуру оформления.

Если лечение оказалось дорогостоящим

Оформляя налоговый возврат, стоит различать социальный вычет на лечение и дорогостоящее лечение — это совсем не одно и то же.

В связи с тем, что каждый из нас имеет собственное понятие о дорогом и дешевом, постановлением №201 Правительства РФ утвержден особый список видов лечения, которые относятся к дорогостоящим. Всего таких наименований двадцать семь.

Однако помимо самого лечения часто возникает необходимость в приобретении специального оборудования и дорогих материалов. Такие расходы также можно относить к налоговому вычету, но при этом должны соблюдаться определенные условия:

- материалы и оборудование приобретались для осуществления лечения заболевания, входящего в список постановления №201;

- медучреждение не имело возможности приобрести указанные материалы или оборудование самостоятельно;

- имеется справка из лечебного учреждения, что без применения этого оборудования/препаратов осуществление дорогостоящего лечения было бы невозможно;

- организация, проводившая терапию, выдала гражданину справку о предоставлении медуслуг (оплаченных) по коду «2»: именно так обозначается в ФНС дорогостоящее лечение.

Налоговый социальный вычет на лечение зубов

Согласно перечню медицинских услуг, решить проблему с зубами и сэкономить при этом на налогах тоже возможно. Однако тут стоит отметить, что прибегнуть к услугам эстетической медицины в данном случае не выйдет.

То есть если вы решили просто отбелить зубы, сделать серебрение, обзавестись дорогими имплантатами или воспользоваться любой другой процедурой, направленной на улучшение внешнего вида зубов, то получить социальный вычет на лечение зубов не получится.

А вот ежели вам пришлось полечить флюс, кариес и другие зубные «радости», тогда пожалуйста. Налоговый возврат можно получить и на протезирование — такой вид услуг есть в перечне.

Документы на социальный вычет на лечение зубов ничем не отличаются от вышеназванных, тут действуют те же правила и законы. Один из главных — стоматологическая клиника/частный врач должны иметь лицензию.

Сколько дадут

Нужно понимать, что, хотя налоговый вычет и компенсирует часть суммы, истраченной на лечение, но все же далеко не всегда покрывает ее полностью. Особенно это относится к дорогостоящему лечению. Все зависит от того, какой именно доход вы имели за прошедший отчетный период, и какую сумму составил НДФЛ.

В общем случае налоговый вычет начисляется в сумме, равной 13% от стоимости лечения, но не может превышать 120 тыс. рублей в год, а в случае необходимости дорогостоящего лечения сумма ничем не ограничена (кроме собственно суммы налога, уплаченного вами в прошедшем периоде). Давайте рассмотрим некоторые примеры.

Пример 1:

В минувшем году гражданин Х. зарабатывал 35 тыс. р./мес. Его годовой доход при этом составил:

35 000 х 12 мес. = 420 тыс. р.

Сумма НДФЛ, уплаченная в прошлом году, составила:

420 тыс. х 13% = 54 600 р.

Также на протяжении минувшего года он оплатил лечение дочери в частной клинике на сумму 70 000 р. По закону, он вправе рассчитывать на налоговый возврат в сумме:

70 000 х 13% = 9 100 р.

Так как эта сумма не превышает 54 600 р., уплаченных гражданином Х. в прошлом году, то вычет будет возвращен ему в полном объеме.

Пример 2:

Гражданка У. заработала за 2014 год 300 000 рублей, с которых был уплачен НДФЛ в сумме:

300 000 х 13% = 39 000 р.

В том же 2014 году ей была сделана операция стоимостью 105 000 рублей, а также потребовалось приобретение лекарственных препаратов на сумму 35 000 рублей. Общая сумма, истраченная на лечение, составила:

105 000 + 35 000 = 140 000 р.

Налог с этой суммы составляет: 140 тыс. х 13% = 18 200 р. Но так как налоговый вычет не может быть сделан с суммы большей, чем 120 000 р., максимальный возврат налога, который сможет получить гр-ка У., составит 120 000 х 13% = 15 600 р.

Пример 3:

Гражданка С. заработала в 2013 году 380 000 рублей, с которых был уплачен налог:

380 000 х 13% = 49 400 р.

Тогда же ей было проведено дорогостоящее лечение с применением специального оборудования. Стоимость лечения составила 510 000 рублей. Несложно сосчитать, что сумма излишне выплаченного налога составила:

510 000 х 13% = 66 300 р.

Но так как сумма налога, уплаченного в 2013 году, составила 49 400 р., то и возврат по НДФЛ может быть сделан только на такую сумму. Если бы доход ее в 2013 году составил на 10 тыс. рублей больше, то она могла сделать налоговый вычет на всю сумму, потраченную на лечение:

520 000 х 13% = 67 600 р. (что больше, чем 66 300 р. налогового вычета).

Сроки

Определенного срока представления документов для начисления налогового вычета не существует, сделать это можно в любое удобное время. В этом вопросе существует только одно правило: возвратить налог можно на протяжении 3-х лет.

Это значит, что если право на социальный вычет возникло у гражданина, например, в 2014 году, то вернуть НДФЛ можно будет в 2015-2017 годах. А вот в 2018 г. срок для возврата налога будет уже пропущен.

Конечно же, не стоит ждать целых три года, ведь с каждым последующим днем собрать необходимые документы будет все сложнее.

Источник

Читайте также

Источник: http://IDeiforbiz.ru/dokymenty-na-socialnyi-vychet-na-lechenie-rebenka-roditelei-syprygi.html

Социальный налоговый вычет в РФ

Законодательство Российской Федерации (далее – РФ) обязывает всех граждан уплачивать фискальный сбор в размере 13% с любых полученных ими доходов. Часть перечисленного в бюджет налога на доход физического лица (далее – НДФЛ) можно при определенных обстоятельствах вернуть. Возврат 13% НДФЛ называется вычетом, имеющим два основных вида: социальный и имущественный

Под любой разновидностью социального вычета понимается возврат 13% налога на доходы физического лица (далее – НДФЛ). Часть финансовых поступлений гражданина не подлежит обложению НДФЛ, потому что направляется на определенные нужды. Социальные вычеты по НДФЛ дифференцируются в соответствии со следующими целевыми статьями расходов:

- образование;

- лечение и покупка лекарств, медицинских приспособлений/инструментов;

- благотворительность;

- негосударственное пенсионное страхование и добровольная страховка жизни и здоровья;

- трудовая часть пенсии.

Плательщик подоходного налога (далее – НДФЛ) вправе вернуть часть средств, уплаченных им ранее, или получить временное освобождение от обязанности их перечисления в госбюджет. Категорий потенциальных заявителей две:

- официально трудоустроенные граждане, с дохода которых уплачивается 13% налог – ими самими или их работодателем, то есть, при внесении НДФЛ в бюджет государства;

- неработающие пенсионеры при расходах на лечение – получить соцвычет вправе их дети при условии, что они относятся к первой категории лиц.

Условия и порядок осуществления возврата 13% НДФЛ регламентируются Федеральным законом РФ статьей 219 Налогового кодекса РФ (далее – НК РФ) от 05.08.2000 г. №117-ФЗ.

Правоустанавливающим документом, определяющим статус налогового резидента, который может оформить получение социального вычета, является ст. 224 НК РФ.

Согласно норме права, им считается физическое лицо, фактически находящееся на территории РФ не меньше 183 календарных дней на протяжении следующих подряд 12 месяцев.

Социальный вычет на обучение

Эта вариация налогового вычета подразумевает частичный возврат средств, потраченных на собственное образование или обучение близких родственников (подопечных): сына, дочери, брата, сестры. Условия получения:

- Обязательное планомерное перечисление НДФЛ в течение всего отчетного периода (календарного года).

- Обучение проводится в образовательных организациях:

- дошкольном учреждении;

- специальной профильной организации, например, музыкальной;

- высшем учебном заведении (далее – ВУЗ);

- других специальных учреждениях (например, на курсах повышения квалификации).

- Налогоплательщик располагает всеми необходимыми бумагами, подтверждающими его расходы. Платежные квитанции, в которых зафиксирована оплата обучения, оформлены на его имя.

- Образовательная организация должна иметь государственную лицензию, аккредитацию или другой документ, подтверждающий соответствующий статус.

- Возврат НДФЛ при тратах на обучение детей, братьев, сестер возможен, если они учатся на очной (дневной) форме.

- Возраст подопечного не должен превышать 24 лет.

Возврат НДФЛ по расходам на лечение и приобретение медикаментов

Разновидность социального вычета, предусматривающая возврат части средств, затраченных на лекарства, медицинские приспособления, инструменты и услуги.

Социальный вычет на лечение полагается и тем гражданам, которые предпочитают пользоваться услугами частных клиник.

Требование к ним только одно – обязательное наличие лицензии на осуществление данного вида деятельности. Получить его можно при оплате лечения:

- своего собственного;

- несовершеннолетних ребенка/детей;

- родителей;

- супруга/супруги.

По расходам на благотворительность

Благотворительные взносы, перечисленные различным организациям, тоже можно частично вернуть. Чтобы оформить получение социального вычета, следует жертвовать деньги на следующие цели:

- помощь детским дошкольным и общеобразовательным учреждениям (школам);

- поддержка религиозных организаций;

- финансирование развития науки и/или культуры;

- поддержка системы здравоохранения.

Социальные вычеты по расходам на негосударственное пенсионное обеспечение и добровольное страхование жизни

Перечисление гражданином материальных средств на накопительные счета страхования жизни и негосударственного пенсионного обеспечения – это создание длинных депозитов (так называемых «подушек безопасности») с целью дополнительной защиты собственной старости. Гражданин вправе вернуть НДФЛ с этого вида затрат. К ним относятся:

- Приобретение полиса добровольного страхования здоровья и жизни сроком действия не меньше 5 лет.

- Денежные переводы в любой негосударственный пенсионный фонд.

- Взносы на дополнительное пенсионное страхование.

В течение какого времени можно обратиться за возмещением

Срок давности обращения за социальными вычетами стандартный – он составляет три календарных года. Документы на получение льготы можно подавать в течение всего отчетного периода. Гражданин, желающий оформить социальный вычет в 2018 году, может обратиться за возвратом НДФЛ с 2015 по 2017 гг. при наличии у него соответствующего целевого обоснования.

Как получить социальный налоговый вычет

Оформить получение одного из видов социального вычета можно двумя способами: в инспекции Федеральной налоговой службы (далее – ИФНС) или через своего работодателя. Последовательность действий и пакет документов зависят от того, каким путем пойдет заявитель. Пошаговая инструкция при оформлении возврата НДФЛ через ИФНС:

- Дождитесь окончания отчетного периода – календарного года, в котором были произведены те или иные расходы.

- Помните: в 2018 г. вы можете использовать свое законное право получения любого вида социального вычета за 2015–2017 гг.

- Соберите необходимый пакет документов, которые требуется предоставить в ИФНС.

- При заказе с места трудоустройства справки по форме 2-НДФЛ обязательно сообщите бухгалтеру организации, для чего она вам нужна: он проставит код социального налогового вычета.

- Явитесь в территориальное отделение ИФНС по месту жительства , обратитесь с бумагами к сотруднику учреждения, предоставьте ему реквизиты своего банковского счета – материальные средства возвращенного НДФЛ будут направлены туда.

- Дождитесь решения и получите деньги – вычет вам переведут единовременно (целиком за 1 раз).

Если вы решите оформлять получение вычета через своего работодателя, алгоритм действий будет иной. Вот он:

- Обратитесь в бухгалтерию организации, которая вас трудоустроила.

- Напишите заявление в ИФНС, чтобы получить уведомление, которое подтверждает ваше право на социальный вычет.

- Подождите примерно 1 месяц. Заберите уведомление.

- Напишите еще одно заявление на имя своего работодателя с просьбой оформить получение возврата НДФЛ. Приложите к нему полученное уведомление.

- Работодатель перестанет удерживать с вашей зарплаты 13% НДФЛ до тех пор, пока сумма возврата не достигнет причитающегося максимума.

Какие документы нужны

Для осуществления возврата 13% НДФЛ потребуется определенный пакет документов, который напрямую зависит от способа оформления. Списки оригиналов и/или копий необходимых бумаг:

| В ИФНС | Через работодателя |

|

|

За 1 календарный год можно освободиться от уплаты НДФЛ с налогооблагаемой базы – дохода – максимальный размер которого составляет 120 тыс. рублей на любые траты по выбору плательщика. Предельная сумма социального налогового вычета составит 120 000 / 100 х 13 = 15 600 р./г. (13% от 120 000 р. ежегодно). Из этого правила есть 3 исключения:

- Верхний предел вычета при оплате детского образования составляет 50 тыс. р. для каждого ребенка. Общая сумма распределяется между обоими родителями.

- Траты на оздоровительные нужды, относящиеся к дорогостоящим – утверждены Министерством Здравоохранения РФ и упомянуты в специальном списке – не лимитируются. Ограничения суммы, с которой можно получить социальный налоговый вычет, по этой статье нет. Ее предоставление осуществляется из расчета полного объема потраченных средств. Верхний лимит расходов, с которых можно получить возврат НДФЛ при оплате обычных медицинских процедур и препаратов, составляет 120 тыс. р.

- Максимальный сумма благотворительных пожертвований, с которых возможен возврат НДФЛ, составляет 25% (четверть) годового дохода налогоплательщика.

Видео

Источник: https://sovets24.ru/1915-socialnyj-nalogovyj-vychet.html

Налоговый вычет на лечение — кому положен, как получить

Налоговым законодательством Российской Федерации предусмотрен механизм возврата части налогов, уплаченных в бюджет государства.

Так, гражданин, проживающий и работающий официально на территории РФ, имеет право вернуть 13% от суммы, потраченной на учебу, на покупку недвижимости, на покупку медикаментов или осуществления лечения и прочие виды расходов.

В данной статье мы не будем заниматься перечислением всех видов затрат, на которые распространяется выше описанное право, а подробнее остановимся на налоговом вычете, который вы можете получить на средства потраченные на покупку дорогостоящих лекарств или осуществление лечения. Кто может воспользоваться данным правом, куда при этом нужно обращаться и какие документы представлять, а также порядок расчета налогового вычета будет описан в нашем материале.

С полным перечнем налоговых вычетов, установленных в России можно ознакомиться в соответствующем разделе.

Право на получение налогового вычета на лечение закреплено в пункте 3 статьи 219 Налогового Кодекса РФ.

Кто имеет право на налоговый вычет на лечение

Воспользоваться правом на предоставление налогового вычета на лечение, то есть на возвращение части средств, потраченных на лечение (13% от общей суммы), могут граждане РФ, являющиеся налогоплательщиками. Что это значит, а это значит то, что вы должны иметь официальное трудоустройство, согласно ТК РФ, и исправно платить налог на доходы физических лиц (НДФЛ).

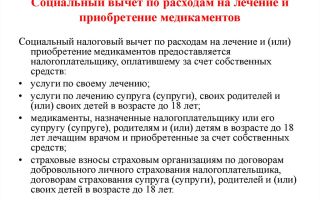

Данный социальный налоговый вычет может быть предоставлен налогоплательщику, осуществившему следующие виды затрат на лечение:

- При оплате услуг по предоставлению медицинской помощи, а также сопутствующие траты на приобретение лекарственных средств при лечении самого себя;

- Оплата услуг по лечению и покупке медикаментов для супругасупруги, а также своих детей, не достигших возраста в 18 лет, за свой счет;

- Взносы, уплачиваемые страховым организациям по договорам личного медицинского страхования, а также аналогичные договоры для супругасупруги иили собственных детей.

Важно отметить, что покупка медикаментов, необходимых для прохождения курса лечения, должна осуществляться не по самостоятельной инициативе, а исключительно по назначению врача. Причем, обязательно необходимо сохранять все направления лечащего врача и квитанции об оплате лекарственных средств, производимых за свой счет. Подробнее о сборе пакета необходимых документов будет рассказано ниже.

Следует помнить, что не любое медицинское вмешательство, за которое были уплачены денежные средства, может быть учтено налоговой службой. Подробный перечень медикаментов и медицинских услуг, на которые распространяется действие налогового вычета, указан в постановлении Правительства Российской Федерации № 201 от 19 марта 2001 года.

Определение размера вычета и вида лечения

120 000 рублей – это размер максимальной суммы расходов, потраченных на прохождение курса лечения и покупку сопутствующих медикаментов. Но это не значит, что указанная сумма распространяется только на лечение. 120 000 рублей – это сумма учитывающая: вычет на учебу, уплату взносов в накопительную часть пенсии, а также пенсионное обеспечение на добровольной основе.

Но, размер получаемого вычета может не ограничиваться суммой в 120000 рублей в том случае, если лечение, которое вы проходили, относится к дорогостоящему и средства вы тратили собственные.

Для определения, каким же из видов лечения является ваше, необходимо посмотреть на специальную справку, которую вы должны будете получить в медицинском учреждении.

Работники медицинской организации должны проставить на ней специальный код «1» или «2», что и будет говорить о виде лечения.

Код «1» — означает то, что ваше лечение не относится к перечню дорогостоящих, следовательно, максимальная сумма, с которой будет исчисляться ваш налоговый вычет, составит 120000 рублей.

Код «2» — означает то, что ваше лечение относится к перечню дорогостоящих, а значит, социальный налоговый вычет будет исчисляться из общей суммы, потраченных на лечение и покупку медикаментов средств.

Пример расчета налогового вычета на лечение

Разберем на конкретном примере зависимость уплаченных налогов в пользу бюджета государства и размер налогового вычета.

Предположим, что гражданин РФ Иванов И.И. получает заработную плату в размере 35000 рублей ежемесячно. Тогда суммарный подоходный налог за один год составит: 35000*12*0,13=54600рублей. В течение рассматриваемого года Иванову И.И.

потребовалась сложная операция, стоимость которой составила 450000 рублей. Оплату он производил самостоятельно в одной из клиник РФ. Согласно налоговому законодательству гражданин Иванов в следующем году обратился в налоговый орган с целью возврата 13% от суммы, потраченной на лечение.

Предположим, что проведенная операция относится к дорогостоящему виду лечения (то есть на справке из медицинского учреждения стоит код «2»), следовательно, размер суммы, потраченной на лечение, не ограничивается 120000 рублями, а значит максимальный размер социального налогового вычета, на который может рассчитывать гражданин Иванов составит: 450000*0,13=58500 рублей.

Но, как мы видим из расчета общей суммы налогов, уплаченных Ивановым И.И. в бюджет, подоходный налог за год составляет лишь 54600 рублей, а это означает, что Иванов получит вычет в размере 54600 рублей, а не максимально возможный вариант в 58500 руб.

Следует запомнить, что размер вообще любого социального налогового вычета не может превышать сумму уплаченных налогов.

Выводы

Итак, подытожим, какие условия должны быть соблюдены, чтобы получить вычет за осуществление дорогостоящего лечения, с сопутствующим приобретением лекарственных средств:

- Все расходные мед.материалы должны приобретаться согласно Перечня мед.услуг, на которые распространяется действие вычета;

- Медицинское учреждение должно письменно подтвердить факт отсутствия необходимых препаратов, необходимых для проведения лечения, это будет означать, что вы их покупали за собственные деньги;

- Медицинское учреждение должно представить справку о том, что все купленные лекарственные средства были использованы в ходе дорогостоящего лечения;

- Справка, данная в мед.учреждении должна содержать код «2», свидетельствующий о дорогостоящем виде лечения.

Порядок обращения в налоговый орган и перечень необходимых документов

- Необходимо заполнить налоговую декларацию по специально установленной законодательством форме 3-НДФЛ в году, следующем за годом получения вами медицинских услуг;

- За год, в котором вы проходили лечение, необходимо в бухгалтерии по месту вашей работы взять справку о доходах и уплаченных налогах по форме 2-НДФЛ;

- Если лечение было получено вашим родственником, но оплачивали его вы, то необходимо собрать следующие документы:

— при оплате лечения вашего ребенка необходимо представить ксерокопию свидетельства о рождении, с условием, что ребенку еще нет 18-ти лет;

— при оплате вами лечения супругисупруга необходима ксерокопия свидетельства о браке;

— при оплате лечения ваших родителей потребуется ксерокопия вашего свидетельства о рождении.

4. Пакет документов, дающий право на получение социального налогового вычета, а также на получение санаторно-курортного лечения, который должен включать в себя следующие ксерокопии:

— договора на оказание вам мед.услуг в медицинской организации;

— справки, подтверждающей оплату медицинских услуг (в подлиннике);

— справки, выданной медицинской организацией, подтверждающей факт необходимости и собственно самого приобретения вами лекарственных средств, для прохождения курса лечения;

— при получении вами санаторно-курортного лечения за свой счет, необходимо представить корешок путевки;

— платежных квитанций, в которых указаны все суммы затраченных вами средств.

5. Далее с собранным пакетом документов вы должны обратиться в налоговый орган по месту жительства. Причем при подаче документов у вас могут потребовать предъявить оригиналы представляемых ксерокопий.

Важно помнить, что весь пакет представляемых документов должен быть оформлен на лицо, которое проходило лечение, а не на того, кто его оплачивал.

Срок рассмотрения поданных документов составляет 4 месяца, начиная с дня их принятия налоговым органом. Причем 3 месяца отводится налоговой для проведения тщательной проверки сведений, а 1 месяц для перечисления суммы налогового вычета на ваш счет, в случае одобрения.

Источник: http://personright.ru/nalogi/nalogovyye-vychety/46-na-lecheniye-komu-polozhen-kak-poluchit.html

Социальный налоговый вычет на лечение в 2018 году

Если вы получаете доход, облагаемый НДФЛ 13% и оплачиваете свое лечение или лечение своих родственников, то вправе вернуть 13 % от стоимости лечения.

Вернуть деньги можно за те годы, в которых производилась оплата за лечение. Возврат осуществляется в году, следующим за годом оплаты.

При этом получить вычет можно только за последние 3 года. Например, вы оплачивали своё лечение в 2014 — 2017 и при этом не пользовались социальным вычетом, тогда в 2018 году вы сможете вернуть деньги только за 2015, 2016 и 2017 годы.

По каким расходам применяется

Вычет предоставляется по расходам на:

- Собственное лечение или лечение ближайших родственников (родители, дети до 18 лет, супруг) в российских медицинских учреждениях.

- Приобретение медикаментов для себя и ближайших родственников (родители, дети до 18 лет, супруг), назначенных лечащим врачом.

- Оплата по договору добровольного медицинского страхования за себя или ближайших родственников (родители, дети до 18 лет, супруг).

Но это при условии, что оплаченные медицинские услуги и медикаменты входят в специальный перечень медицинских услуг и медикаментов, по которым предоставляется вычет.

Медицинское учреждение, в котором проходило лечение, и страховая компания, с которой заключён договор, имеют лицензию на осуществление медицинской и страховой деятельности соответственно.

Размер вычета на лечение

За каждый год можно вернуть денег не больше, чем сумма уплаченного в бюджет НДФЛ 13 % с доходов.

1) Можно вернуть 13 % от стоимости лечения / медикаментов, но в пределах расходов не более

120 000 руб. в год. Таким образом, максимум, что можно себе вернуть, это 15 600 руб. (120 000 руб. * 13 %).

Это ограничение относится не только к вычету на лечение, а ко всем в совокупности социальным вычетам (кроме дорогостоящего лечения). Поэтому, если захотите воспользоваться одновременно вычетом на лечение и вычетом за обучение, то придётся расходы на то и другое распределять в пределах 120 000 руб.

2) Дорогостоящее лечение.В этом случае нет ограничений. Можно вернуть 13 % от полной стоимости дорогостоящих услуг дополнительно ко всем остальным социальным вычетам. А какие именно это услуги, вы найдёте в перечне дорогостоящих видов лечения.

Как получить

Собираем необходимый пакет документов. Имейте в виду, что при представлении копий документов в налоговую, необходимо иметь при себе их оригиналы. Итак, понадобится следующее:

- Декларация 3-НДФЛ.

- Справка 2-НДФЛ. Можно получить на работе в бухгалтерии (если за год работали в нескольких местах – нужно взять справку у каждого работодателя).

- Паспорт гражданина РФ (копия основной страницы и прописка).

- Заявление на возврат НДФЛ с реквизитами банковского счёта, на который

будут перечислены деньги.

- Договор с медицинских учреждением с указанием стоимости лечения, если договор заключался. Подаётся копия, заверенная самим заявителем (подписывается каждая страница копии: «Копия верна», подпись, расшифровка, дата).

При применении вычета на дорогостоящее лечение, расходы на него также должны быть включены в договор с медицинской организацией.

- Лицензия медицинского учреждения на осуществление медицинской деятельности (заверенная копия). Подаётся, только если в договоре на лечение не указаны её реквизиты.

- Справка об оплате медицинских услуг, выданная медицинской организацией.

При прохождении санаторно-курортного лечения — аналогичная справка с указанием стоимости лечения, исключая проживание, питание и т.п.

- Копии платёжных документов, подтверждающие оплату лечения (кассовые чеки, квитанции и т.п.)

Далее предоставляем эти документы в налоговую по месту жительства.

После получения документов налоговая проведет их проверку (по закону не более 3х месяцев). После окончания проверки налоговая инспекция в течение 10 рабочих дней должна направить вам письменное уведомление с ее результатами (предоставление или отказ в предоставлении вычета).

В случае положительного решения, в течение одного месяца вам должны перечислить денежные средства.

Пример вычета на собственное лечение

В 2017 году Иванов К.К. заплатил за своё лечение 50 000 руб.

Его доход за 2017 год — 600 000 руб. (50 000 руб. * 12 мес.).

Удержанный работодателем НДФЛ за год — 78 000 руб. (600 000 руб. * 13 %)

В 2018 году Иванов К.К. решил получить вычет на лечение.

Сумма возврата составит — 6 500 руб. (50 000 руб. * 13 %).

Поскольку Иванов К.К. в 2017 г. уплатил НДФЛ 78 000 руб., то вычет он получит в полном объёме (6 500 руб.).

Напоминаем, что все в совокупности социальные вычеты ограничены расходами в 120 000 руб.

И если, например, Иванов К.К. заплатит за своё лечение 140 000 руб., тогда:

Размер вычета составит — 15 600 руб. (120 000 руб. * 13 %).

Пример на дорогостоящее

В 2017 г. Иванов К.К. оплатил сложную операцию на пищеводе стоимостью — 290 000 руб.

Его доход за 2017 год — 600 000 руб. (50 000 руб. * 12 мес.).

Удержанный работодателем НДФЛ за год — 78 000 руб. (600 000 руб. * 13 %)

В 2018 году Иванов К.К. решил получить вычет на дорогостоящее лечение.

Перечень дорогостоящих медицинских услуг включает в себя «Хирургическое лечение осложненных форм болезней органов пищеварения», поэтому Иванов К.К. получит вычет без ограничения расходов в 120 000 руб., таким образом: размер вычета = 37 700 руб. (290 000 руб. * 13 %)

Поскольку Иванов К.К. в 2017 г. уплатил НДФЛ 78 000 руб., то вычет он получит в полном объёме (37 700 руб.)

Пример на услуги стоматолога

1) Следующие виды лечения зубов: обыкновенное лечение, установка брекетов, протезирование зубов — НЕ относятся к дорогостоящему лечению, поэтому для них действует ограничение стоимости услуги в 120 000 руб. И максимум, что можно будет вернуть — 15 600 руб. в год (120 000 руб. * 13 %).

2) Операция по имплантации зубных протезов, например, на сумму 150 000 руб.

Размер вычета = 19 500 руб. (150 000 руб. * 13 %). Данный вид мед. услуг относится к дорогостоящему лечению, поэтому никакого ограничения нет, вычет 13 % считается от полной стоимости услуги.

Источник: https://ip-spravka.ru/nalogovye-vychety/vychet-na-lechenie