Расчет 6 НДФЛ за 3 квартал 2018 года: образец заполнения скачайте бесплатно

6 НДФЛ за 3 квартал 2018 года: образец заполнения скачайте бесплатно. Отчитаться нужно до 31 октября, чтобы не платить штраф. Смотрите руководство по заполнению 6 НДФЛ за 3 квартал 2018 года.

Читайте в статье:

Форма 6-НДФЛ – поквартальная налоговая отчетность фирм и предпринимателей – налоговых агентов о налоге с денежных и неденежных вознаграждений, начисленных и выданных физлицам за отчетный период.

Попробуйте заполнить форму 6-НДФЛ онлайн.

- Скачать бланк 6-НДФЛ.

- Скачать заполненную форму 6-НДФЛ за 3 квартал.

Кто сдает расчет 6 НДФЛ за 3 квартал 2018 года

Отчитываются по налогу с вознаграждений физлицам налоговые агенты:

- Фирмы и их подразделения.

- Предприниматели.

- «Самозанятые» лица, ведущие предпринимательство без наемных сотрудников. Это могут быть частнопрактикующие нотариусы, адвокаты, медиаторы, арбитражные управляющие и т.д.

Сдавать отчет по выплатам и налогу с них, в том числе 6 НДФЛ за 3 квартал 2018 года, указанные лица должны, если выдали денежные или неденежные вознаграждения:

- сотрудникам, с которыми заключены трудовые договоры;

- физлицам-исполнителям услуг или работ по ГП договорам;

- физлицам, владеющим исключительными правами на интеллектуальную собственность, с которыми заключены лицензионные договоры или договоры на отчуждение прав и т.д.

Срок сдачи 6 НДФЛ за 3 квартал 2018 года и за весь год

Отчитываться по доходам физлиц и налогам с них фирмы, предприниматели и «самозанятые» лица должны в течение года ежеквартально – не позднее последнего дня следующего месяца. Сдать годовой расчет нужно к 1 апреля года, следующего за отчетным.

По форме 6-НДФЛ применяется налоговое правило о том, что крайний срок сдать отчет, выпадающий на нерабочий день, сдвигается на ближайшую следующую рабочую дату. Подробнее о сроках читайте в таблице 1.

Таблица 1. Срок сдачи 6 НДФЛ за 3 квартал 2018 года

| Период отчета | Общий срок по НК РФ | Срок в 2018 году |

| Первый квартал | 30 апреля | 3 мая |

| Второй квартал | 31 июля | 31 июля |

| Третий квартал | 31 октября | 31 октября |

| Год | 1 апреля следующего года | 1 апреля 2019 года |

Штрафы по 6 НДФЛ: 3 квартал 2018 года

Санкции для фирм и их руководителей установлены за несдачу или просрочку с отчетом, а также за ошибки и нестыковки в нем. Читайте о санкциях в таблице 2.

Таблица 2. Штрафы по 6 НДФЛ

| Нарушение | Санкция для фирмы |

| Нарушен срок сдачи 6 НДФЛ | 1000 р. за каждый месяц (неполный или полный) с последнего дня для сдачи расчета; |

| Отчет не сдан | Блокировка расчетного счета – через 10 дней после последнего дня для сдачи расчета |

| В отчете есть ошибки или нестыковки | 500 р. за каждый экземпляр формы 6-НДФЛ |

Ошибки или нестыковки не привели к:

То есть имеются смягчающие обстоятельства |

Меньше, чем 500 р. за каждый экземпляр формы 6-НДФЛ |

Нулевой расчет 6 НДФЛ: 3 квартал и не только

Если с начала 2018 года по состоянию на 30 сентября фирма, предприниматель или «самозанятое» лицо не начисляли вознаграждений физлицам, не платили им и не удерживали налог, то налоговыми агентами они не считаются. В результате показатели расчета 6 НДФЛ 3 квартала будут нулевыми. В такой ситуации сдавать отчет не обязательно.

Однако безопаснее подать нулевой отчет, чтобы инспекция не решила, что отчет не сдан вовремя, и не оштрафовала фирму, предпринимателя или «самозанятое» лицо.

- Скачать нулевую 6-НДФЛ за 3 квартал.

Куда подавать 6 НДФЛ: 3 квартал и любой другой период

Отчитываться по доходам физлиц и налогам с них налоговые агенты должны:

- фирмы – в налоговую инспекцию по месту их нахождения;

- предприниматели и «самозанятые» лица – по месту прописки.

Особенности по представлению расчета 6 НДФЛ за 3 квартал 2018 года и годового отчета смотрите в таблице 3.

Таблица 3. 6 НДФЛ за 3 квартал 2018 года

| Где сотрудник получает доход | В какую инспекцию отчитываться |

| В головном подразделении | По месту нахождения головного подразделения |

| В обособленном подразделении | По месту нахождения каждого обособленного подразделения, даже если они зарегистрированы в одной налоговой |

| И в головном подразделении, и в обособленном |

|

| В подразделениях на одной муниципальной территории, подведомственной различным инспекциям | По месту учета в любой инспекции на муниципальной территории |

| От предпринимателя-плательщика ЕНВД | По месту ведения деятельности, облагаемой ЕНВД |

| От предпринимателя, работающего на ПСН | По месту ведения деятельности, на которую оформлен патент |

| От ИП, совмещающего УСН и ЕНВД |

|

Ошибки при сдаче 6 НДФЛ за 3 квартал 2018 года

Ошибка 1. Отчитаться о сотрудниках подразделений по месту расположения головного отделения.

Правильнее сдать отдельные отчеты:

- о сотрудниках головного отделения – в инспекцию по его месту расположения;

- о сотрудниках подразделений – в инспекции по месту их расположения, даже если подразделения не сами выплачивают вознаграждения.

Ошибка 2. Отчитаться на бумаге при числе наемных сотрудников 25 человек и более

Правильнее сдать расчет 6 НДФЛ 3 квартала в электронной форме по ТКС.

Ошибка 3. Отчитаться одним бланком за головное отделение и обособленное подразделения.

Правильнее подать отдельные отчеты по месту расположения головного отделения и каждого из обособленных подразделений.

Ошибка 4. При смене юридического адреса отчитаться только один раз.

Правильнее подать в новую инспекцию два отдельных отчета 6-НДФЛ:

- со старым ОКТМО – за период до регистрации по новому адресу;

- с новым ОКТМО – за период после дня регистрации по новому адресу.

Заполнение 6 НДФЛ: 3 квартал 2018 года

Отчетность агентов по НДФЛ состоит из титульного листа и двух разделов, которые заполняются с соблюдением общих правил для налоговых расчетов и деклараций:

- Суммовые показатели заполняются обязательно, при отсутствии суммы в этой ячейке ставится ноль.

- Буквы и цифры проставляются в ячейках слева направо.

- В оставшихся пустыми ячейках справа ставятся прочерки.

- Номера страниц формы 6-НДФЛ проставляются по порядку: «001», «002», «003» и т. д.

- Если для числового показателя предусмотрены копейки, его нельзя округлять до рублей, а нужно указывать с копейками.

6 НДФЛ 3 квартал: образец титульного листа

В поле «ИНН» указывают налоговый номер, присвоенный фирме, предпринимателю или «самозанятому» лицу.

В поле «КПП» фирмы вписывают свой КПП или КПП подразделения, если производят заполнение 6 НДФЛ 3 квартал.

В поле «Номер корректировки» проставляют:

- «000» — при первичной сдаче расечта;

- номер исправления «001», «002» и т. д. – при сдаче исправленного расчета.

В поле «Отчетный период (код)» проставляют двузначную кодировку периода:

- код 21 – первый квартал;

- код 31 – полугодие;

- код 33 – девять месяцев;

- код 34 – полный год.

В поле «Налоговый период (год)» указывают год, на который приходится отчетный период.

В строке «Представляется в налоговый орган (код)» приводят код инспекции, принимающей отчетность. Узнать этот код можно с помощью сервиса на сайте ФНС:

В поле «По месту нахождения (учета) (код)» указывают трехзначную кодировку:

- код 214 – если подают отчетность по месту расположения обычной фирмы;

- код 120 – если отчитываются по месту прописки предпринимателя;

- код 213 – отчитываясь за крупнейшего налогоплательщика.

В строку «Налоговый агент» вписывают краткое название фирмы или полные ФИО предпринимателя либо «самозанятого» лица.

В подтверждение информации, указанной в расчете, в нем отражают ФИО подписавшего его лица (руководителя или обладателя доверенности). В случае с доверенным лицом нужно указать реквизиты доверенности.

6 НДФЛ 3 квартал: образец раздела 1

При заполнении 6 НДФЛ 3 квартала показатели первого раздела указываются по накоплению с начала года – то есть за период с 1 января по 30 сентября. Первый раздел заполняют отдельно для каждой ставки налога (13%, 30% и т.д.):

- по строке 010 – ставка налога;

- по строке 020 – доходы физлиц по накоплению за период с 1 января по 30 сентября;

- по строке 025 – дивиденды, полученные физлицами за период с 1 января по 30 сентября;

- по строке 030 – вычеты по налогу нарастающим итогом с начала года;

- по строке 040 – исчисленный налог с доходов физлиц за период с 1 января по 30 сентября;

- по строке 045 – исчисленный налог с дивидендов физлиц за период с 1 января по 30 сентября.

Блок строк с 060 по 090 заполняют только один раз — на первой странице расчета 6 НДФЛ за 3 квартал 2018 года:

- в строке 060 – количество физлиц, получивших доходы;

- в строке 070 – удержанный налог;

- в строке 080 – налог, который невозможно удержать (например, если физлицу выданы неденежные доходы, а выплат ему не было);

- в строке 090 – сумма возвращенного налога в случае излишнего удержания, в том числе при изменении статуса физлица с нерезидента на резидента РФ.

- Скачать заполненную форму 6-НДФЛ за 3 квартал.

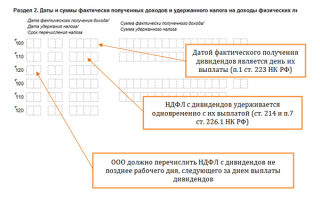

6 НДФЛ 3 квартал: образец раздела 2

Во втором разделе налоговые агенты отражают даты получения физлицами доходов, дни удержания и уплаты НДФЛ, а также суммы доходов и налога. При заполнении 6 НДФЛ 3 квартала 2018 года нужно учесть следующие общие правила.

- Для каждой даты выплаты дохода указывают только одну сумму налога.

- При выплате в один день доходов с различными датами перечисления налога в бюджет заполняют отдельный блок строк с 100 по 140.

- Операции не группируются по ставкам налога и отражаются хронологически.

- Показываются только суммы дохода и налога, относящиеся к последним трем месяцам. Например, при заполнении 6

В расчете 6 НДФЛ 3 квартала 2018 года отразить показатели в строкам с 100 по 140 нужно только за период июль-сентябрь.

В блоке сток с 100 по 140 показатели следующие:

- по строке 100 – даты получения физлицами доходов;

- по строке 110 – день удержания налога;

- по строке 120 – крайняя дата уплаты в бюджет налога с дохода из строки 100;

- по строке 130 – сумма дохода физлиц с учетом налога, полученного в день, отраженный по строке 100;

- по строке 140 – сумма налога, удержанная в день, указанный по строке 110.

- Скачать заполненную форму 6-НДФЛ за 3 квартал.

Как заполнить расчет по зарплате

Если окончательный расчет по зарплате за июнь произошел в июле, такая операция попадет в раздел 2 6 НДФЛ 3 квартала.

Как заполнить расчет по больничным

Так как 30 сентября в 2018 году – выходной день, возникают особенности по уплате налога с доходов физлиц в виде больничных и отпускных и по отражению таких операций в форме 6-НДФЛ.

Как заполнить расчет по премиям

Ежемесячные производственные премиальные поощрения считаются оплатой труда, а значит, дата их получения — последний день месяца.

Как заполнить расчет по отпускным

Оплата отпуска, начисленная во 2 квартале и перечисленная сотрудникам в 3 квартале, отражается во втором разделе 6 НДФЛ за 3 квартал 2018 года.

* Здесь и далее для упрощения расчет 6-НДФЛ за девять месяцев 2018 года назван расчетом 6-НДФЛ за 3 квартал 2018 года.

Источник: https://www.BuhSoft.ru/article/1370-6-ndfl-za-3-kvartal-obrazets

Срок сдачи 6-НДФЛ за 1 квартал 2018 года

После сдачи 6-НДФЛ по итогам года надо отчитаться за 1 квартал. Срок сдачи 6-НДФЛ за 1 квартал 2018 года в этом году перенесли на несколько дней. Контролируйте сроки, чтобы сдать расчет своевременно и избежать штрафов за просрочку.

Перенос срока сдачи 6-НДФЛ за 1 квартал 2018 года

Сдавать 6-НДФЛ в 2018 году надо по-прежнему ежеквартально — порядок не изменился.

Срок сдачи 6-НДФЛ за 1 квартал 2018 года по Налоговому кодексу — не позднее последнего дня месяца, следующего за отчетным периодом. То есть 30 апреля. Но из-за выходных и праздников срок сдачи отчетности переносится на 3 мая 2018 года — первый рабочий день после праздничных выходных, которые продлятся с 30 апреля по 2 мая.

Перенос сдачи отчетности предусмотрен пунктом 7 ст. 6.1 НК РФ. Таким образом, на подготовку и сдачу расчета есть два дополнительных дня.

Сроки сдачи 6-НДФЛ за 1, 2, 3 кварталы 2018 года

Сроки сдачи нулевого 6-НДФЛ за 1 квартал 2018 года

Нулевой расчет 6-НДФЛ следует сдавать в то же время, что и обычную форму, то есть не позднее 3 мая. Сдавать ли нулевую отчетность, если в компании не было никаких выплат работникам в течение с начала года?

ФНС считает, что нулевой 6-НДФЛ можно не подавать. Если выплат не было, например, в 1 квартале, то и отчетность можно не сдавать (письмо ФНС от 23.03.2016 № БС-4-11/4958). А если во 2 квартале компания выплатила доход, облагаемый по ставке 13%. Тогда, нужно сдавать 6-НДФЛ за полугодие и остальные отчетные периоды — 3 квартал и год.

Инспекторы на местах считают, что даже если у компании отчет 6-НДФЛ нулевой, его все равно надо сдать. Поэтому обязательно уточните позицию вашей инспекции.

Есть и другой вариант — не отправлять 6-НДФЛ, а подготовить письмо о том, что компания не выплачивала никаких доходов физлицам. Ведь если инспекторы не получат отчетность, они вправе заблокировать счет. Образец письма смотрите ниже.

Письмо об отсутствии обязанности сдавать 6-НДФЛ за 1 квартал 2018 года

Руководителю ИФНС России № 5

от ООО Авто Транс

Адрес (юридический и фактический):

125008, г. Москва, ул. Добровольческая, д. 7

Исх. № 546 от 07.05.2018

Об отсутствии обязанности представлять расчет 6-НДФЛ

за 1 квартал 2018 года

Согласно абзацу 3 пункта 2 статьи 230 Налогового кодекса РФ, ежеквартальный расчет по форме 6-НДФЛ представляют налоговые агенты. В частности, ими являются российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, облагаемые НФДЛ (п. 1 ст. 226 НК РФ).

В течение 1 квартала 2018 года ООО Авто Транс не начисляло и не выплачивало никаких доходов физлицам, не производило удержаний и не перечисляло налог в бюджет.

В связи с вышеизложенным, а также на основании письма ФНС России от 23.03.2016 № БС-4-11/4901 ООО Авто Транс не обязано представлять расчет за 1 квартал 2018 года.

Генеральный директор ________________ В.В. Антонов

В письме можно также пояснить, что данный отчет сдают только налоговые агенты. А к ним относятся компании, названные в статье 226 НК РФ. Далее сообщите, что в течение квартала физлица не получали доходы. А значит, компания не является агентом и вправе не представлять расчет. Кроме того, можно сослаться на разъяснения ФНС.

Письмо подписывает директор или другой сотрудник по доверенности. В последнем случае приложите к письму копию доверенности. Иначе налоговики могут проигнорировать сообщение.

Отправить письмо в инспекцию следует надо не позднее 2 мая, то есть в срок сдачи 6-НДФЛ за 1 квартал 2018 года. Если к этому сроку налоговики не получат отчет, то в течение 10 календарных дней вправе заморозить счет (п. 3.2 ст. 76 НК РФ).

Источник: https://calypsocompany.ru/nalogi-i-vyplaty/srok-sdachi-6-ndfl-za-1-kvartal-2018-goda

6 НДФЛ за 1 квартал 2018 года сроки сдачи отчетности

Читайте, какой срок сдачи 6-НДФЛ за 1 квартал 2018 года для юридических лиц. Мы рассказали, когда нужно отправлять отчет в 2018 году, какие даты отправки переносятся, и какие штрафы грозят организации в случае опоздания.

Организации и индивидуальные предприниматели, являющиеся налоговыми агентами по подоходному налогу, должны сдавать отчет по форме 6-НДФЛ. Его отправляют в налоговые органы:

- Организации – в ИФНС по своему юридическому адресу,

- Обособленные подразделения – по своему юридическому адресу,

- Предприниматели – в налоговую по своему месту жительства.

Налоговые агенты сдают отчет, если выплачивают доходы физическим лицам:

Срочная новость для всех бухгалтеров по зарплате: Минфин настаивает на НДФЛ и взносах с подотчетных сумм. Подробности читайте в журнале «Российский налоговый курьер».

- По трудовым договорам,

- По гражданско-правовым договорам выполнения работ или оказания услуг.

Если организация или предприниматель не выплачивает доходы физическим лицам, то у них нет обязанности отчитываться по доходам физических лиц. Нулевой отчет сдавать не нужно. Если компания все-таки отправит нулевые сведения, то налоговики их примут, сдавать нулевой 6-НДФЛ не запрещено.

Приказом ФНС от 17 января 2018 года № ММВ-7-11/18 изменена форма отчета 6-НДФЛ. Приказ опубликован на официальном интернет-портале правовой информации 25.01.2018г. Новая форма вступает в силу спустя 2 месяца после официального опубликования, т.е. с 26 марта 2018 года. В новом бланке изменен титульный лист, порядок заполнения и формат сдачи.

Отчет 6-НДФЛ сдается ежеквартально. По общему правилу отчитаться нужно до конца месяца, следующего за отчетным кварталом. Но есть исключения из правила. Разберемся подробнее какой срок сдачи установлен для отчетности 6-НДФЛ за 1 квартал 2018 года.

Важно! Форма и формат 6-НДФЛ обновлены с 26 марта

Чтобы не получить отказ от ФНС, проверьте Вашу форму 6-НДФЛ на соответствие формату. Если формат неверен или форма содержит ошибки – наш сервис исправит их автоматически.

Проверить 6-НДФЛ

6-НДФЛ таблица со сроками на 2018 год

Налоговый кодекс устанавливает следующие отчетные периоды для 6-НДФЛ:

- 1 квартал,

- Полугодие (6 месяцев),

- 9 месяцев,

- Год.

По итогам этих периодов налогоплательщики отчитываются в ИФНС. Крайняя дата отправки – последний день месяца, следующего за отчетным периодом. Если этот день выпадает на выходной или праздничный день, то срок отправки переносится на следующий рабочий день.

Смотрите в таблице, в какие сроки организации и предприниматели должны отчитаться в 2018 году с учетом правила переноса дней:

| 1 квартал | 3 мая |

| Полугодие (6 месяцев) | 31 июля |

| 9 месяцев | 31 октября |

| год | 1 апреля 2019 года |

Налоговые агенты должны сдать отчет за 1 квартал 2018 года до 30 апреля 2018 года. Этот день выпадает на выходной, т.к. с 30 апреля по 2 мая у нас будет четыре выходных дня в связи с Праздником весны и труда. Поэтому крайний срок отправки переносится на следующий за праздниками рабочий день, т.е. 3 мая.

Штрафы за несоблюдение сроков сдачи

Какие последствия ждут компанию за несоблюдение сроков и правил сдачи 6-НДФЛ? За что и как могут наказать компанию?

Во-первых, организация может нарушить порядок представления отчета. Расчет можно сдать одним из способов:

- На бумаге, если с начала года доход в компании получили до 24 лиц,

- В электронном виде, если количество лиц, получивших доход, 25 и более.

Отчет на бумаге можно принести в ИФНС лично или отправить почтой.

Рекомендуем отправлять отчетность ценным письмом с описью вложения. В этом случае почтовая квитанция подтвердит дату отправки, а опись – содержимое конверта.

Если компания нарушила порядок представления, например, отправила его на бумаге, когда доход выплачен 30 лицам, то последуют санкции:

- Штраф 200 руб. за нарушение порядка представления отчета (ст. 119.1 НК РФ),

- Инспекторы могут посчитать сведения непринятыми и начислить штраф за опоздание.

Во-вторых, компания может отправить отчет с опозданием. За это предусмотрен штраф в размере 1000 руб. за каждый месяц опоздания (п.1.2 ст.126 НК РФ).

В-третьих, налоговый агент может вообще не предоставить отчет. В этом случае налоговики заблокируют банковский счет предприятия (п.3.2 ст.76 НК РФ).

В-четвертых, отчет может содержать в себе ошибки. В этом случае штраф составляет 500 руб. (ст.126.1 НК РФ). Ошибкой считаются не только недостоверные суммовые показатели о выплаченном доходе, вычетах или удержанном налоге. Неточные коды также считаются ошибкой, правда инспекторы могут снизить штраф (Письмо ФНС России от 9 августа 2016 г. № ГД-4-11/14515), если неточность в кодах:

- Не повлекла занижения налога,

- Не повлекла негативных последствий для бюджета,

- Не нарушила права физических лиц.

Кроме организаций, неблагоприятные последствия ошибок и опозданий могут ощутить на себе и должностные лица, например, руководитель предприятия. Они привлекаются к административной ответственности по ч.1 ст.15.6 КоАП РФ, сумма штрафа – от 300 до 500 руб.

Источник: https://www.RNK.ru/article/215827-6-ndfl-za-1-kvartal-2018-sroki-sdachi

Какие нормативы в сроках сдачи расчета 6-НДФЛ за 2018 год

Законодательные органы стараются использовать самые разнообразные меры для того, чтобы модернизировать имеющуюся систему документооборота и сделать ее более удобной для всех сторон.

В связи с этим с недавнего времени было введено оформление отчетности по форме 6-НДФЛ, в связи с чем многие лица, на которых была возложена эта обязанность, не знают о том, в чем заключаются основные особенности оформления этого документа.

Важные замечания

Как говорилось выше, действующее законодательство достаточно четко регулирует подачу подобной отчетности в налоговые органы, в связи с чем всем уполномоченным лицам нужно детально отслеживать соблюдение установленных норм.

Правила из закона о заполнении

Начиная с 2018 года, действующим законодательством предусматривается необходимость сдачи налоговыми агентами не только справки 2-НДФЛ, но еще и отчетности по форме 6-НДФЛ, которая подается за каждый квартал. Таким образом, за 2018 год первый документ в соответствии с пунктом 7 статьи 6.1, а также пунктом 2 статьи 230 Налогового кодекса должен быть подан до 03.04.17.

Несвоевременная подача отчетности или же полное отсутствие этого документа относится к категории административных нарушений и наказывается штрафом, сумма которого составляет 1000 рублей за каждый просроченный месяц (включая неполный).

Расчет 6-НДФЛ по всем физическим лицам, которые получают прибыль от головного подразделения, должна сдаваться в отделение налоговой службы, расположенное по месту регистрации компании, так как это регулируется пунктом 2 статьи 230 Налогового кодекса.

По тем физическим лицам, которые получают прибыль от обособленных подразделений, нужно подавать отчеты в те отделения, которые находятся по месту регистрации этих ОП, что прописано в письме налоговой службы №БС-4-11/18870, опубликованном 5 октября 2018 года.

Если общее количество сотрудников, которые получили выплаты от налогового агента на протяжении всего 2018 года, превышает 25 человек, то в таком случае отчетные документы должны сдаваться в электронном виде через телекоммуникационные средства связи. При наличии же меньшей численности получателей прибыли справки могут подаваться и в бумажном виде.

Точно так же, как и все остальные виды отчетности, расчетный документ в обязательном порядке должен быть подписан руководителем компании или же каким-либо другим должностным лицом, получившим соответствующие полномочия в соответствии с внутренними документами компании.

Кто и как должен сдавать

Форма 6-НДФЛ является обязательной к сдаче всеми налоговыми агентами, которыми в преимущественном большинстве случаев признаются те работодатели, которые выплачивают своим сотрудникам доходы в соответствии с трудовыми договорами. Также к данной категории относятся те предприниматели и компании, которые выплачивают прибыль исполнителям, выполняющим свои обязанности в соответствии с оформленными гражданско-правовыми соглашениями.

Некоторые эксперты говорят о том, что сотрудники налоговой инспекции могут полностью заблокировать счет компании при отсутствии сданной отчетности по форме 6-НДФЛ, так как проверяющие органы не имеют точной информации касательно того, является ли указанная организация налоговым агентом или же бухгалтер просто забыл о сдаче данной отчетности. Чтобы не столкнуться с подобными проблемами, специалисты предлагают два варианта решения.

Первый представляет собой подачу нулевой отчетности. Несмотря на то, что действующее законодательство не предусматривает необходимость подачи таких документов, по своей инициативе компании могут подавать 6-НДФЛ сотрудникам налоговых органов, в то время как инспекция должна будет принять и проверить поданные бумаги.

Второй вариант – это отправка в налоговые органы в свободной форме письма о том, что организация не относится к категории налоговых агентов, что также позволит исключить какие-либо претензии со стороны проверяющих органов и, соответственно, потенциальную блокировку расчетного счета юридического или физического лица.

Если по факту физическим лицам не было никаких выплат, но при этом была зарплата, то в таком случае оформление 6-НДФЛ все равно является обязательным, так как с признанного дохода должен исчисляться налог даже в том случае, если он не выплачивался, и это прописано в пункте 3 статьи 226 Налогового кодекса, являясь обязательством налогового агента. Таким образом, рассчитанная сумма прибыли и налога с него должна быть отражена в отчетности.

Уточнения о нулевке

В письме налоговой службы №БС-4-11/7928, которое было опубликовано 4 мая 2018 года, говорится о том, что при отсутствии каких-либо выплат не нужно сдавать и отчетность по форме 6-НДФЛ, но если же компания все-таки подает нулевую отчетность, то в таком случае налоговые органы должны принять документ и учитывать его.

Прочие нюансы

Если предельный срок сдачи документации является выходным днем или попадает на праздники, то в таком случае представителю компании предоставляется возможность подать все необходимые отчетные документы в ближайший рабочий день. Помимо этого, если нет возможности удержать налог с доходов физических лиц с тех или иных выплат, то в таком случае соответствующую отчетность с указанием этого факта нужно подать до 1 марта следующего года.

В качестве днем, который признается датой сдачи отчетности, признается дата, когда:

- представитель компании передал бумажную отчетность сотрудникам налоговой службы;

- расчетные документы были отправлены письмом с описью вложения;

- отправка расчетной документации была зафиксирована уполномоченным оператором телекоммуникационных каналов связи.

Действующее законодательство предусматривает возможность сдачи отчетности как в электронном, так и в бумажном виде.

При этом стоит отметить, что электронная форма является обязательной для всех организаций за исключением тех, которые имеют среднесписочную численность сотрудников менее 25 человек.

Электронная отчетность подается через официальный сайт налоговой службы или же с помощью специализированных операторов.

Методы, места и сроки сдачи расчета 6-НДФЛ за 2018 год

В соответствии с правилами, прописанными в Налоговом кодексе, сдача отчетности должна осуществляться каждый квартал, и делается в четко установленные сроки, а именно:

| Отчетный период | Крайний срок подачи отчетных документов |

| Первый квартал | 30 апреля |

| Полугодие | 31 июля |

| Девять месяцев | 31 октября |

| Полный год | 1 апреля следующего года |

В том случае, если последний срок сдачи отчетности является нерабочим или выходным днем, то в таком случае все бумаги нужно отправить в ближайший день.

Таким образом, в 2018 году отчетность сдается впервые не до 1, а до 3 апреля, так как 1 и 2 число приходятся на субботу и воскресенье.

Бланк формы 6-НДФЛ:

В соответствии с общими правилами сдача отчетности по форме 6-НДФЛ осуществляется в то отделение налоговой инспекции, которое находится по месту учета, причем для определенных категорий налоговых агентов в соответствии с пунктом 2 статьи 230 Налогового кодекса предусматриваются особые правила, а именно:

| Категория | Место, куда нужно подавать отчетность |

| Компании и частные предприниматели | Отделение налоговой службы, расположенное по месту регистрации |

| Компании с обособленными подразделениями | Отделения, расположенные по месту регистрации обособленных подразделений |

| Компании, являющиеся крупнейшими налогоплательщиками | Отделения, расположенные по месту регистрации в роли крупнейшего налогоплательщика или же по месту регистрации обособленных подразделений |

| Частные предприниматели, работающие по патентной системе или ЕНВД | Отделение, расположенное по месту регистрации основного вида деятельности, который подпадает под указанную систему |

Подавать отчетность можно в налоговые органы в соответствии с разными способами, а именно:

| Способ подачи отчетных документов | Дата, которая признается датой подачи документов |

| Лично или с помощью уполномоченного представителя в отделение налогового органа | Дата, когда все документы были фактически переданы сотрудникам налоговых органов |

| Через почту | Дата, когда было отправлено письмо (нужно обязательно отправлять документы с описью вложения) |

| В электронной форме, используя телекоммуникационные каналы связи | Дата, когда отправка была зафиксирована соответствующим оператором, обеспечивающим электронный документооборот |

Штрафы за опоздание

Если компания не подает отчетность в соответствии с установленными сроками, то в таком случае на нее будет накладываться административная ответственность в виде штрафа на сумму 1000 рублей за каждый пропущенный месяц. Как уже упоминалось, в данном случае неполный месяц будет соответствовать полному.

За любые нарушения в оформлении отчетности по НДФЛ на руководителя компании накладывается административный штраф, сумма которого составляет от 300 до 500 рублей, причем в отличие от справки 2-НДФЛ новый тип расчета, как говорилось выше, должен сдаваться каждый квартал и обобщенно по всем сотрудникам организации.

Источник: http://buhuchetpro.ru/srok-sdachi-rascheta-6-ndfl-za-2016-god/

Сроки, а также иные особенности сдачи декларации 6-НДФЛ в 2018 году: кто сдает и куда, периодичность представления отчетности, прочие нюансы

Налоговые агенты по налогу на доходы физических лиц (далее НДФЛ) отчитываются за получателей доходов. Так определено Налоговым кодексом Российской Федерации (ниже НК РФ). Одним из способов отчётности служит расчёт по форме 6-НДФЛ.

Кто и для чего заполняет

Форма 6-НДФЛ — это бланк для расчёта обобщённых сумм НДФЛ, рассчитанных и удержанных налоговым агентом.

Форма 6-НДФЛ содержит обобщённую информацию:

- за период расчёта:

- количество физических лиц, получивших выплаты, и общие суммы удержанного, не удержанного и возвращённого налога;

- по каждой применённой ставке: суммы дохода всех физлиц, вычетов, налога, авансовых выплат;

- по каждой дате начисления и удержания — соответствующие им суммы.

Форму 6-НДФЛ утвердила ФНС РФ приказом от 14.10.2015 N ММВ-7–11/450@.

По сути — это отчёт налоговых агентов по НДФЛ, содержащий сведения, необходимые для камеральной проверки. Заполняют эту форму при возникновении обязанности по удержанию и уплате НДФЛ.

Куда сдаютдекларацию 6-НДФЛ

Форму 6-НДФЛ сдают в налоговую инспекцию по месту постановки на учёт.

Другие места сдачи установлены, если:

- индивидуальные предприниматели (далее ИП) применяют определённые специальные налоговые режимы;

- организации, имеют обособленные подразделения.

ИП, применяющие спецрежимы

Особенности сдачи индивидуальными предпринимателями показаны в таблице.

Таблица: куда сдают ИП на спецрежимах

Организации с обособленными подразделениями

Расчёт 6-НДФЛ по выплатам, произведённым работникам сдают:

- российские организации (юридические лица), имеющие обособленные подразделения:

- по месту учёта головных организаций (в отношении всех выплат кроме, произведённых обособленными подразделениями);

- по месту учёта обособленных подразделений (в отношении выплат, произведённых работникам обособленных подразделений);

- обособленные подразделения иностранных организаций — по месту учёта этих подразделений.

Особенности сдачи 6-НДФЛ юридическими лицами с обособленными подразделениями, в отношении начислений и выплат по договорам гражданско-правового характера, показаны в таблице.

Таблица: куда сдают 6-НДФЛ организации, заключившие договоры гражданско-правового характера

Новое с 2018 года

Организации — правопреемники при непредставлении 6-НДФЛ реорганизованной организацией до момента завершения реорганизации, сдают отчёт по этой форме в налоговую инспекцию по месту своего учёта. Это установлено пятым пунктом ст. 230 НК РФ, введённым Федеральным законом от 27.11.2017 N 335-ФЗ.

В какие сроки и какими способами сдают декларацию

Форму 6-НДФЛ заполняют за:

- первый квартал,

- полугодие,

- 9 месяцев,

- год.

Таблица: сроки представления, закреплённые п. 2 ст. 230 НК РФ

Если последний день срока представления выпадает на нерабочий день, то он автоматически переносится на следующий рабочий.

Пример 3. За периоды 2017 года 6-НДФЛ сдают не позже:

- 2 мая — за I квартал;

- 31 июля — за полугодие,

- 31 октября — за девять месяцев;

- 2 апреля 2018 года — за год.

Форму 6-НДФЛ направляют в электронном виде по каналам связи. Если количество физлиц, получивших доход в течение года, до 25 человек, то разрешено представлять расчёт на бумаге.

Расчёты на бумаге представляют лично, через представителя или почтой.

В каких случаях не сдают

Расчёт 6-НДФЛ не представляют (статья 226.1 НК РФ) лица, осуществляющие:

- операции с ценными бумагами,

- операции с производными финансовыми инструментами,

- выплаты по ценным бумагам российских эмитентов.

Такой вывод следует из пункта 4 статьи 230 НК РФ, где указано, что при осуществлении этих операций отчёты представляют согласно статье 289 НК РФ, то есть по другой форме.

Все другие агенты представляют 6-НДФЛ в обязательном порядке.

Нулевых расчётов по форме 6-НДФЛ не бывает потому, что отчитываются по ней налоговые агенты, то есть лица, производящие выплаты физическим лицам. В их отчетах сумма доходов всегда больше нуля, и, следовательно, форма 6-НДФЛ не будет нулевой.

Пример 4. ИП Нектов Петр Иванович привлекал наёмных работников в третьем квартале 2017 года, а в первом, втором и четвёртом — работал один. Он обязан сдать два расчёта по форме 6-НДФЛ за 2017 год:

- за 9 месяцев,

- за 2017 год.

ИП Нектов в течение полугодия 2017 года не был налоговым агентом. Он стал им с третьего квартала, когда у него появилась обязанность по уплате НДФЛ за наёмных работников.

Поскольку налоговым периодом по НДФЛ является год, то став налоговым агентом в 3 квартале 2017 года, ИП Нектов остался им до конца года, хотя в четвёртом квартале 2017 года у него не было обязанности по уплате НДФЛ.

Форма 6-НДФЛ за год не будет нулевой, потому, в ней будут указаны общие суммы из первого раздела формы за 9 месяцев 2017 года.

Как исправляют сданные расчёты

Налоговые агенты, заметив в сданном расчёте неполное включение необходимой информации или ошибки, повлёкшие искажение сумм налога, подлежащих уплате, подают уточнённые расчёты.

В уточнённые расчёты включают данные в отношении тех налогоплательщиков, информация по которым повлекла искажения.

Другими словами, уточнённый расчёт представляют на разницу между правильным значением показателя и указанным в предыдущем расчёте.

Чтобы правильно заполнить расчёт поформе 6-НДФЛ, необходимо изучить инструкцию по заполнению

Представление уточнённых расчётов освобождает от налоговой ответственности, при соблюдении следующих условий.

- Уточнённый расчёт представлен после истечения срока подачи, но до истечения срока уплаты налога.

- Уточнённый расчёт представлен после истечения сроков подачи расчёта и уплаты налога при условии, что до его представления налоговый агент уплатил недостающую сумму налога и соответствующие ей пени.

- Уточнённый расчёт представлен до момента, когда налоговый агент узнал, об обнаружении налоговым органом погрешностей заполнения, повлекших занижение подлежащей уплате суммы налога либо о назначении выездной налоговой проверки.

Пример 5. ООО «Север» 12 апреля 2017 года сдало расчёт 6-НДФЛ за I квартал 2017 года . 20 мая фирма установила, что не включила в расчёт выплаты А. И. Иксову и соответствующие им суммы НДФЛ — 2000 рублей. 27 мая ООО «Север» уплатило 2000 рублей НДФЛ и пени (со дня, следующего за датой срока платежа, по 27 мая включительно).

28 мая ООО «Север» представило уточнённый расчёт, в котором по соответствующим позициям указало суммы, относящиеся к выплатам, произведённым А. И. Иксову. Поскольку налоговая инспекция до этого момента не обнаружила ошибку в расчёте и не назначила выездную проверку, то ООО «Север» не привлекли к налоговой ответственности.

Каковы последствия нарушения порядка оформления и сдачи

Виды налоговых нарушений, связанные с формой 6-НДФЛ, установленная ответственность и её основания приведены в таблице.

Таблица: налоговая ответственность и 6-НДФЛ

Пример 6. ИП Нектов Петр Иванович за первый квартал 2017 года выплатил заработную плату 27 работникам. Расчёт по форме 6-НДФЛ представил на бумаге. В соответствии со статьёй 119.1 НК РФ его оштрафовали на 200 рублей.

Пример 7. При проверке формы 6-НДФЛ за 1 квартал 2017 года, сданной ООО «Ветер», выявили, что в результате арифметической ошибки занижена сумма налога на 2000 рублей. Согласно ст. 123 НК РФ ООО «Ветер» начислили штраф в сумме 400 рублей (2000 * 20%).

Пример 8. ООО «Волга» (налоговый агент) не представило расчёт по форме 6-НДФЛ за полугодие 2017 года. На основании акта камеральной проверки от 21 августа 2017 года и п. 1.2 статьи 126.1. с ООО «Волга» взыскан штраф в сумме 1000 рублей (за неполный месяц просрочки).

Пример 9. ООО «Север» в форме 6-НДФЛ за полугодие 2017 года указало неверную сумму дохода, что привело к завышению налоговой базы. До проведения проверки ООО «Север» не представило уточнённый расчёт. В результате ООО «Север» оштрафовали на 500 рублей (п. 1 ст. 126.1).

Расчёт по форме 6-НДФЛ существенно упрощает налоговый контроль и облегчает жизнь налоговым агентам. Правильно составленный расчёт не привлекает внимание контролирующих органов и уменьшает вероятность проведения выездных налоговых проверок.

Источник: https://kadrovik.guru/sdacha-6-ndfl-v-2018-godu.html

6-НДФЛ в 2018 году: как заполнить, сроки сдачи, бланк формы

Порядок заполнения прописан в Приказе ФНС РФ от 14.10.2015 № ММВ-7-11/450@. Отчет не отменяет привычную всем годовую форму справки 2-НДФЛ. Главное отличие двух форм в порядке отражения данных: справка 2-НДФЛ представляется отдельно на каждое физическое лицо, которому был выплачен доход, а 6-НДФЛ подается в целом по организации.

В квартальной отчетности отражается совокупный доход, выплаченный всем физическим лицам. Данные в форме 6-НДФЛ показываются нарастающим итогом с начала года.

Представлять отчетность нужно по месту регистрации организации или ИП. На каждое обособленное подразделение представляется отдельный расчет 6-НДФЛ по месту его регистрации (письмо Минфина РФ от 19.11.2015 № 03-04-06/66970, письмо ФНС РФ от 28.12.2015 № БС-4-11/23129@).

Небольшим фирмам с численностью работников до 25 человек разрешается сдавать отчетность 6-НДФЛ на бумажном бланке.

Если численность превышает 25 человек, отчитаться придется в электронной форме. Легко и быстро отправить отчетность по телекоммуникационным каналам связи поможет система Контур.Экстерн.

Заполните и отправьте отчетность 6-НДФЛ онлайн без ошибок. Для вас 3 месяца Контур.Экстерна бесплатно!

Попробовать

Сроки сдачи 6-НДФЛ в 2017-2018 годах

Форму 6-НДФЛ необходимо сдавать не позднее последнего числа месяца, который следует за отчетным кварталом. С учетом выходных и праздничных дней в 2018 году предусмотрены следующие сроки отчетности:

- За 2017 год — до 02.04.2018;

- за I квартал — до 03.05.2018;

- за полугодие — до 31.07.2018;

- за девять месяцев — до 31.10.2018.

Чтобы сдать форму 6-НДФЛ сохраните в закладках календарь бухгалтера.

Порядок заполнения 6-НДФЛ

Ниже вы найдете краткую инструкцию по заполнению 6-НДФЛ.

Форма 6-НДФЛ содержит титульный лист и два раздела.

Если у организации есть обособленные подразделения, на титульном листе нужно указывать КПП и ОКТМО таких подразделений. ИНН в любом случае ставится по головной организации.

Как заполнить Раздел 1 «Обобщенные показатели»

В этом разделе следует показать сумму начисленных доходов в разбивке по ставкам налога. Отдельной строкой записывается сумма начисленных дивидендов. Информация о дивидендах необходима ИФНС для сопоставления ее с цифрами, отраженными в декларации по налогу на прибыль.

Раздел №1 расчета 6-НДФЛ может размещаться на нескольких страницах, если в организации применяют разные ставки НДФЛ.

Как заполнить строку 070 формы 6-НДФЛ

Бухгалтеры часто спрашивают о порядке заполнения строки 070 6-НДФЛ. Что туда входит, расскажем ниже.

Строка 070 6-НДФЛ включает общую сумму удержанного налога нарастающим итогом с начала года. Важно, чтобы НДФЛ был удержан. Например, в строке 070 отчета за I квартал 2018 года не нужно отражать налог с мартовской зарплаты, если она выплачена в апреле (письма ФНС России от 01.08.2016 № БС-4-11/13984@, от 01.07.2016 № БС-4-11/11886@).

Как заполнить Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»

Во втором разделе нужно сгруппировать доходы по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

С 2016 года по некоторым видам доходов действует новый порядок определения даты их получения физическим лицом (ст. 223 НК РФ).

Так, доход в виде материальной выгоды за пользование займом необходимо определять на последнюю дату каждого месяца.

Если работник пользовался займом в течение первого квартала, по строкам 100 и 130 нужно отразить материальную выгоду по состоянию на 31.01.2018, 28.02.2018 и 31.03.2018. НДФЛ с дохода отражается в строке 140.

Переходящий НДФЛ в 6-НДФЛ

Встречаются ситуации, когда доход начисляется в одном квартале, а выплачивается уже в следующем. Исчисление и удержание НДФЛ приходятся на разные кварталы. Такая ситуация характерна для мартовской, июньской, сентябрьской и декабрьской зарплаты.

Если в компании есть переходящий налог, его нужно отражать в квартале удержания. Для отпускных, премий и больничных предусмотрена иная схема — налог отражается в том периоде, когда выплачен доход.

Уточненный расчет

Уточненный расчет по форме 6-НДФЛ организации и ИП должны представить, если в первичном отчете обнаружены ошибки или указана недостоверная информация.

Признак уточненного расчета пишется на титульном листе в поле «номер корректировки» (001, 002, 003 и т п.).

Ответственность

Для налоговых агентов предусмотрены следующие типы наказаний:

- несвоевременная сдача отчетности по НДФЛ грозит налогоплательщику штрафом в 1000 рублей. Штраф начисляется за каждый полный или неполный месяц задержки отчета (п. 1.2 ст. 126 НК РФ);

- при представлении отчета по НДФЛ через 10 дней после установленного срока ИФНС может заблокировать в банке счет организации или ИП;

- за недостоверные сведения в форме 6-НДФЛ фирма заплатит 500 рублей (ст. 126.1 НК РФ);

- нарушив порядок представления отчета в электронной форме, компания будет оштрафована. Штраф составит 200 рублей. В проекте находится новая форма 6-НДФЛ с 2018 года. Существенных изменений в ней не будет. Обновится формат. Актуальную форму вы всегда можете посмотреть по ссылке.

Скачать бесплатно без регистрации форму 6-НДФЛ

Скачать пример заполнения 6-НДФЛ

Как отразить отпускные в 6-НДФЛ

Источник: https://www.kontur-extern.ru/info/raschet-i-zapolnenie-6-ndfl

Отчет 6-НДФЛ за 1 квартал 2018

Начало 2018 года ознаменовалось новшествами в составлении налоговой форме 6-НДФЛ. Теперь все налогоплательщики, имеющие статус налогового агента, обязаны представить фискалам 6-НДФЛ за 1 квартал 2018 года уже на новом бланке, утвержденном Приказом ИФНС № ММВ-7-11/18. В нашей редакции представлена инструкция по заполнению налогового документа.

Кто обязан сдавать расчет по НДФЛ?

Руководствуясь положениями статьи 230 НК РФ, обязанность представлять расчет по НДФЛ возлагается на юридических лиц и ИП, являющимися налоговыми агентами, то есть те компании и предприниматели, которые производят начисления и выплаты заработной платы своим наемным сотрудникам на основании трудовых договоров. Также к налоговым агентам, обязанным представить фискалам 6-НДФЛ за 1 квартал 2018 года, относятся заказчики, производящие оплату исполнителям в соответствии с условиями гражданско-правового договора (например, договор подряда, договор по оказанию услуг и т.д.).

Куда сдавать?

Представить расчет по НДФЛ необходимо в фискальную службу:

- юридическим лицам – по месту регистрационного учета;

- обособленным подразделениям (филиалам) отчет 6-НДФЛ за 1 кв. 2018 года необходимо представить по месту расположения такого подразделения (филиала);

- ИП – по месту проживания физлица.

В каком виде представить расчет?

Налогоплательщики обязаны представить в налоговую службу расчет по НДФЛ в электронном виде, посредством отправки электронного письма по ТКС. Бумажный вариант 6-НДФЛ за 1 кв. 2018 года разрешается сдать только плательщикам, имеющим численность штата менее 25 человек.

Состав налогового документа

Несмотря на внесенные изменения в бланк отчетного документа, его состав остался прежним. В простом виде отчет состоит:

- Титульный лист.

- Раздел 1.

- Раздел 2.

Однако в некоторых ситуациях расчет 6-НДФЛ за 1 квартал 2018 года может содержать большее число листов. Например:

- Если предприятие применяет несколько ставок налогообложения. Для отражения соответствующей налоговой ставки существует ячейка «010». Для каждой отдельной ставки заполняется Раздел 1 и производится запись по строке «010». Налоговым законодательством предусмотрено всего 5 ставок налогообложения, соответственно максимальное число листов Раздела 1 6-НДФЛ за 1 квартал может равняться 5. При этом стоит указать, что ячейки «060» – «090» необходимо заполнить только на первом листе Раздела 1.

- Фирма производит несколько видов оплат. Раздел 2 документа предназначен для указания всех видов оплат, они отражаются блоками по ячейкам «100» – «140». Суммировать их разрешается только, если все эти даты совпадают. Раздел имеет только 5 блоков с ячейками «100» – «140», если этого будет недостаточно для отображения информации, необходимо составить дополнительные листы Раздела 2 6-НДФЛ за первый квартал 2018 года. Число страниц второго Раздела не имеет ограничений.

Данные в отчете формируются нарастающим результатом с начала отчетного периода, то есть с 1 января 2018 года. Суммовые значения указываются в полных рублях без копеек.

Какие виды доходов должны быть отражены в отчете?

Все виды доходов, в отношении которых организации и ИП выступают налоговым агентом, отражает отчет 6-НДФЛ за 1 квартал 2018 года. К таким можно отнести, например:

- оплата работникам за выполненную ими работу (основная заработная плата);

- различные премии;

- оплата услуг по гражданско-правовым соглашениям;

- некоторые виды пособий;

- оплата дней тарифного отпуска;

- дивиденды.

Доходы работников, которые включены в перечень, приведенный в статье 217 НК РФ, являются необлагаемыми, соответственно, их показывать в 6-НДФЛ за 1 кв. 2018 г. не нужно.

Но при этом стоит учитывать необлагаемые доходные суммы в пределах допустимых норм, что оговорено в Письме ИФНС РФ № БС-4-11/13984. Это, например, материальная помощь, подарки и т.д. Такие виды доходов нужно отразить, как в справке по форме 2-НДФЛ, так и в 6-НДФЛ.

Суммы таких выплат показываются в полном размере, но необлагаемая часть дохода отражается, как налоговый вычет.

6-НДФЛ нулевая

В случае если фирма в текущем периоде не производила никаких доходных начислений своим наемникам, то 6-НДФЛ за 1 квартал 2018 нулевая может не сдаваться в налоговую службу.

Но здесь возникает проблема с фискалами, ведь они могут посчитать, что предприятие просрочило сдачу налогового документа и применить к нему наказание в виде наложения штрафных санкций.

Таким компаниям следует прибегнуть к одному из нижеприведенных вариантов:

- подать фискалам в соответствующий срок сдачи 6-НДФЛ за 1 квартал с нулевым расчетом;

- направить инспекторам письменное уведомление о том, что в текущем периоде предприятие не вело хозяйственной деятельности, не производило никаких выплат наемникам, соответственно, не имеет базы для начисления налога.

Однако, стоит указать, что в случае начислений заработной платы работникам, но фактически не выплаченной в текущем периоде, предприятие или ИП обязаны представить отчет в налоговую в установленный для 6-НДФЛ 1 кв. 2018 срок сдачи. Это 2 апреля 2018 года, так как 31 марта приходится на выходной день.

Заполнение Раздела 1

Правильно заполненный отчет позволит избежать недоразумений с инспекторами налоговой службы.

Таблица №1. Порядок заполнения строк в Разделе 1.

| Строка | Информация, отображаемая в строке |

| 010 | Указывается ставка налогообложения |

| 020 | Отражается сумма начисленного дохода по всем работникам предприятия по соответствующей налоговой ставке. В данной строке помимо основного дохода физлиц указываются частично облагаемые доходы в общей сумме начислений. |

| 025 | Показывается доход в виде дивидендов. |

| 030 | В этой ячейке 6-НДФЛ за 1 квартал 2018 г. отражает суммы налоговых вычетов, например, по частично облагаемым видам дохода физлиц (материальная помощь, подарки и т.д.). Сумма, указанная в данной ячейке не может превышать сумму, указанную в ячейке 020 (контрольное соотношение). |

| 040 | Размер исчисленного с дохода работников налога. Проверяется контрольным соотношением: (стр. 020 – стр. 030) * стр. 010. |

| 045 | В этой ячейке исчисляется сумма налогового обязательства по начисленным дивидендам. |

| 050 | 6-НДФЛ за 1 кв. 2018, срок которого истекает 2.04.2018 г., по строке 050 показывает размер постоянных авансовых платежей, зачтенных предприятием в счет налогового обязательства, исчисленного с поступлений иностранных лиц, выполняющих свои обязанности на патенте. Контрольное соотношение: стр. 050 ≤ стр. 040. |

| 060 | Указывается число работающих лиц на предприятии, получивших в текущем периоде отчетности (1 квартал) налогооблагаемый доход. |

| 070 | 6-НДФЛ за 1 кв. 2018, скачать бланк можно у нас на сайте, в данной ячейке прописывает сумму удержанного с доходов налогового обязательства. Контрольное соотношение: стр. 070 ≤ стр. 040. |

| 080 | Сумма налогового обязательства по каким-либо причинам неудержанного в текущем периоде. |

| 090 | Прописывается сумма налогового обязательства, возвращенная физлицам (статья 231 НК РФ). |

Заполнение Раздела 2

Раздел 2 отчета предназначен для отображения дат и сумм начисленного и выплаченного дохода физлицам, а также дат и сумм исчисленного, удержанного и перечисленного налогового обязательства.

Таблица №2. Порядок заполнения строк в Разделе 2.

| Строка | Сведения, отражаемые в строках |

| 100 | Дата реально полученного дохода физлицами. Если это заработная плата физлиц, то дата всегда будет последним днем месяца начислений, не зависимо, приходится ли этот день на выходной или праздничный. |

| 110 | День удержания налога, он соответствует дню реальной выдаче заработной платы. |

| 120 | Граничная дата уплаты НДФЛ. Если отражаются по 6-НДФЛ за 1 квартал 2018 отпускные или больничные, то дата будет соответствовать последнему дню месяца их фактической выплаты. Все иные виды поступлений – наступающий день за днем фактической выплаты денежных сумм. |

| 130 | Сумма дохода выплаченного работникам. Отметим, что различные виды доходов по одной ставке налогообложения заносить в одну строку блока можно, но при условии, что все три даты совпадают. Данное правило распространяется и на удержанный с них НДФЛ (стр. 140). |

| 140 | Сумма налога уплаченного в бюджет. |

В ячейку 130 вносятся те же поступления физлиц, что и в ячейку 020 Раздела 1. Выплата аванса здесь не показывается отдельно, так как налог с этих сумм отдельно не исчисляется, удержание НДФЛ происходит в день фактической выплаты зарплаты.

Источник: https://LawCount.ru/nalog/raschet-6-ndfl-za-1-kvartal-2018/