Является ли доходом страховая выплата по ОСАГО и облагается ли налогом: нюансы для физических и юридических лиц

Получая какой-либо доход, согласно законодательству, мы должны заплатить налог. Но во всех ли случаях он уплачивается, а именно платится ли он при получении страховых выплат по ОСАГО?

В данной статье рассмотрим, особенности налогообложения для граждан и юридических лиц, является ли страховая выплата по ОСАГО доходом, нужно ли платить НДФЛ, порядок действий для организаций и в каких случаях уплата налога не требуется.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Что это такое?

Страховые выплаты по ОСАГО – это деньги, которые получает владелец автомобиля, пострадавший в аварии не по своей вине, в качестве возмещения, необходимые, чтобы оплатить ремонт или покупку новой машины в случае её полной гибели.

При этом выплаты осуществляются за счёт средств страховой компании виновника аварии, поскольку полис ОСАГО предусматривает страхование не своего автомобиля и даже не чужого, а ответственность владельца полиса перед другими участниками дорожного движения, которая может наступить из-за его неверных действий, повлекших ДТП.

Особенности налогообложения

Чтобы разобраться, облагается ли налогом страховая выплата, давайте для начала определимся, какие здесь могут быть случаи и особенности.

- Во-первых, законодательство в области налоговых правоотношений в общем виде предусматривает два вида налогоплательщиков:

- физические лица, то есть мы с вами;

- юридические лица, которыми являются предприятия.

- Во-вторых, учитывая, что страховые возмещения, поступая к нам, увеличивают имеющийся у нас капитал, они признаются доходом физического или юридического лица.

- В-третьих, договор ОСАГО со страховщиком может заключить как физическое лицо, так и предприятие, имея на балансе транспортные средства. Соответственно, и страховые выплаты могут получать и физические, и юридические лица, которые признаются доходом и служат причиной возникновения объекта налогообложения.

Значит, плательщиками могут быть как физические, так и юридические лица. Поэтому вид налога зависит от категории субъекта. А налог может взиматься только тот, объект налогообложения по которому рассчитывается исходя из суммы дохода.

Однако то обстоятельство, что появляется доход и объект налогообложения, не означает, что в любом случае должен быть уплачен налог, ввиду того что существует множество преференций, и не все доходы в итоге являются налогооблагаемыми.

Для граждан

Физические лица уплачивают налог на доходы (НДФЛ), порядок начисления и уплаты которого регламентирован главой 23 Налогового кодекса России. Так, кодекс устанавливает, что:

- страховые выплаты относятся к доходам (статья 208);

- данные возмещения не подлежат налогообложению как выплаты по договорам обязательного страхования (статья 213).

Таким образом, физические лица не должны уплачивать НДФЛ со страховых выплат по ОСАГО.

Индивидуальные предприниматели не являются юридическими лицами, поэтому на них распространяются те же правила, которые установлены для физических лиц. Следовательно, НДФЛ с таких доходов они также не перечисляют.

Для юридических лиц

С юридических лиц взимается налог на прибыль, суть которого такова, что объект налогообложения определяется как разница между доходами и расходами. Положения о порядке обложения этим налогом закреплены главой 25 НК РФ. В частности, установлено, что:

- в состав внереализационных доходов входят суммы возмещения убытков и ущерба (статья 250);

- статьёй 251 обозначен исчерпывающий перечень доходов, не учитываемых при определении налоговой базы, в котором отсутствуют суммы возмещения ущерба;

- к внереализационным расходам приравниваются убытки от аварий и чрезвычайных ситуаций (статья 265).

Таким образом, страховые выплаты по ОСАГО входят в состав доходов предприятия, а траты на устранение последствий повреждения корпоративного транспортного средства входят в состав расходов.

Учитывая, что налогом на прибыль облагается только разница между доходами и расходами, то:

- если убытки больше полученного возмещения или равны ему, налог на прибыль не будет взиматься;

- если убытки окажутся меньше возмещения, то облагаться будет только часть страховой выплаты, которая превышает значение полученных убытков.

Является ли доходом?

Вне зависимости от того, на какие цели и по какой причине происходит поступление денежных средств, это является увеличением экономических выгод, а значит, учитывается в качестве дохода, кроме случаев, прямо оговоренных в законодательных актах. И страховые выплаты не стали исключением:

- на основании статьи 208 НК РФ они признаются доходом в целях налогообложения налогом на доходы физических лиц;

- согласно статье 250 НК РФ они также приходятся доходом в целях обложения налогом на прибыль организаций.

Однако следует учитывать, что не с любого дохода взимаются налоги.

Нужно ли платить НДФЛ?

Доходы физических лиц облагаются НДФЛ в соответствии с принципами, отражёнными в главе 23 НК РФ. Налоговая ставка по данному налогу применяется в размере 13%. Однако исходя из сути норм статьи 208 НК РФ, страховые выплаты по ОСАГО, выплаченные в пользу граждан, не должны облагаться налогом, а значит, ничего платить не нужно.

Ввиду этого, гражданам не стоит беспокоиться о том, каким образом платить налог.

Порядок действий для организаций

Хозяйствующие субъекты не всегда исчисляют налог на прибыль с сумм, полученных в качестве возмещений по договорам ОСАГО. Облагается не полный размер выплат, а исключительно разница между суммой страховой выплаты и фактическими затратами на восстановление автомобиля или покупку нового в случае его полной гибели.

Ставка налогообложения установлена в размере 20%. Например, если:

- сумма страхового возмещения по ОСАГО составила 50 тыс. руб.;

- а фактические расходы на починку машины сложились в размере 45 тыс. руб.;

- то объектом налогообложения по налогу на прибыль будет признаваться разница в размере 5 тыс. руб.;

- а налоговый платёж составит 1 тыс. руб.

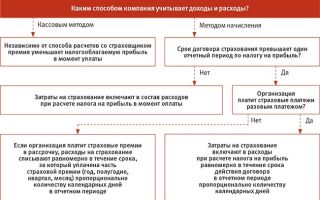

Налог со страховых выплат подлежит уплате в том же порядке, как и при получении других видов доходов. Момент уплаты зависит от того, какой метод используется при признании доходов и расходов:

- при методе начисления не имеет значения, когда фактически поступили денежные средства, и когда осуществлены затраты на ремонт машины. Они должны признаваться в тот момент, в котором они имели место. Поэтому налог должен быть перечислен в бюджет сразу без ожидания получения денег;

- при кассовом методе платить следует только после того, как страховая выплата поступит на счёт компании.

Также при начислении и уплате рассматриваемого обязательного платежа следует действовать согласно правилам, установленным статьёй 286 НК РФ. Так, налог на прибыль платится путём перечисления ежемесячных авансовых платежей, рассчитанных исходя из налогооблагаемой прибыли и ставки.

Когда уплата не требуется?

Гражданин, пострадавший в ДТП не по своей вине, получая страховое возмещение на восстановление повреждённого автомобиля или приобретение нового взамен не подлежащего восстановлению, не обязан уплачивать какой-либо налог (о том, когда потерпевший может рассчитывать на выплату по ОСАГО, рассказано тут).

Увеличение средств, которыми он владеет, в связи с поступлением выплаты, является доходом. Однако налогообложению такой доход не подлежит.

Хозяйствующий субъект не имеет обязательств перед бюджетом только в том случае, если на ремонт затрачено не меньше, чем получено от страховщика.

https://www.youtube.com/watch?v=IC7ThmPtDug

Процесс налогообложения включает в себя множество нюансов. Поэтому важно следовать положениям, закреплённым Налоговым кодексом, и обращать внимание на разъяснения Минфина, налоговой службы. Кроме того, помочь разобраться в особенностях налогообложения может изучение судебной практики.

Источник: https://AvtoGuru.pro/strahovanie/osago/vyplaty/nalog.html

Страховое возмещение: как отразить в учете

В случае наступления страхового случая организации получит страховое возмещение. Рассмотрим порядок его отражения в бухгалтерском и налоговом учете в различных ситуациях.

Бухгалтерский учет

Расчеты по имущественному страхованию отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами» (субсчет 76-2 «Расчеты по имущественному и личному страхованию»). Аналитический учет ведется по каждому страховщику и отдельным договорам страхования .

При наступлении страхового случая в учете отражаются следующие записи:

| Проводка | Операция |

| При выбытии основных средств | |

| Д-т 02 – К-т 01 | Списана начисленная на основное средство амортизация |

| Д-т 76-2 – К-т 01 | Списана остаточная стоимость основного средства |

| Д-т 83 – К-т 84 | Списана сумма добавочного фонда, образовавшегося в результате ранее проведенных переоценок выбывающего основного средства |

| Д-т 51 – К-т 76-2 | Получено страховое возмещение |

| Д-т 91-4 – К-т 76-2 | Списана сумма ущерба, не покрываемая страховым возмещением |

| Д-т 76-2 К-т 91-1 | Списана сумма страхового возмещения, превышающая фактический размер ущерба |

| При повреждении основных средств | |

| Д-т 76-2 – К-т 10, 23, 70, 69 и т.д. | Отражены затраты на ремонт основного средства, выполненный собственными силами |

| Д-т 76-2 – К-т 60 | Отражены затраты на ремонт основного средства, выполненный с привлечением подрядчика |

| Д-т 18 – К-т 60 | Отражен НДС, выделенный подрядчиком |

| Д-т 68-2 – К-т 18 | НДС принят к вычету |

| Д-т 51 – К-т 76-2 | Получено страховое возмещение |

| Д-т 90-10 – К-т 76-2 | Списана сумма ущерба, не покрываемая страховым возмещением |

| Д-т 76-2 – К-т 90-7 | Списана сумма страхового возмещения, превышающая фактический размер ущерба |

| При выбытии запасов | |

| Д-т 76-2 – К-т 10, 11, 20, 41, 43 | Списаны запасы, выбывшие в результате страхового случая (за исключением товаров, учитываемых по розничным ценам) |

| Д-т 41-2 – К-т 42 | СТОРНОСписаны суммы включенных в розничную цену товаров торговых надбавок и НДС |

| Д-т 76-2 – К-т 41-2 | Списаны товары, учитываемые по розничным ценам |

| Д-т 68-2 – К-т 18 | СТОРНОСкорректирована сумма налоговых вычетов по НДС в результате выбытия запасов (за исключением порчи, утраты товаров в связи с чрезвычайными обстоятельствами: пожар, авария, стихийное бедствие, ДТП) |

| Д-т 76-2 – К-т 18 | Восстановленная сумма НДС отнесена на увеличение потерь по страховому случаю |

| Д-т 51 – К-т 76-2 | Получено страховое возмещение |

| Д-т 90-10 – К-т 76-2 | Списана сумма ущерба, не покрываемая страховым возмещением |

| Д-т 76-2 – К-т 90-7 | Списана сумма страхового возмещения, превышающая фактический размер ущерба |

НДС

В случае утраты имущества (за исключением порчи, утраты в связи чрезвычайными обстоятельствами: пожар, авария, стихийное бедствие, ДТП) необходимо в текущем периоде уменьшить сумму налоговых вычетов по НДС на сумму «входного» НДС, ранее принятого к вычету по нему. При невозможности определения размера «входного» НДС налоговые вычеты за текущий период уменьшаются на 20% от стоимости утраченного имущества .

Суммы «входного» НДС, предъявленного подрядчиком при осуществлении работ (оказании услуг), связанных с выбытием имущества либо восстановлением основных средств в результате наступления страхового случая, принимаются к вычету в общеустановленном порядке без ограничений .

Налог на прибыль

Страховое возмещение отражается в составе внереализационных доходов на дату его получения .

Сумма ущерба по страховому случаю (стоимость выбывающего имущества, а также затраты, связанные с его выбытием, либо затраты на восстановление поврежденного имущества) включается в состав внереализационных расходов в пределах суммы полученного страхового возмещения. Данные расходы отражаются на дату поступления страхового возмещения, но не ранее их фактического осуществления .

Сумма потерь, не покрываемая страховым возмещением, включается во внереализационные расходы в следующем порядке:

— если страховым случаем является чрезвычайная ситуация (пожар, авария, стихийное бедствие, ДТП, виновные лица которого не установлены или суд отказал во взыскании с них), — на дату отражения расходов в бухгалтерском учете (на момент списания не возмещенных страховщиком потерь) ;

— если по другим страховым случаям виновные лица не были установлены или суд отказал во взыскании с них (за исключением случаев, когда судом отказано во взыскании по зависящим от организации причинам), — на дату получения соответствующих документов от правоохранительных и (или) судебных органов ;

— если виновные лица установлены, — не ранее даты фактического поступления от них возмещения вреда .

| Обратите внимание!Поскольку в бухгалтерском и налоговом учете доходы и расходы по страховому случаю признаются в разных суммах, в налоговом учете следует сделать соответствующие расчетные корректировки к данным бухгалтерского учета |

Источник: https://ilex.by/strahovoe-vozmeshhenie-kak-otrazit-v-uchete/

Возмещение по страховому случаю налог на прибыль

2 ст. 346.18 НК РФ). При формировании налоговой базы по Налогу учитываются доходы от реализации, определяемые в соответствии со ст.

249 НК РФ, и внереализационные доходы, определяемые в соответствии со ст. 250 НК РФ (п.

1 ст. 346.15 НК РФ).

При этом организации не учитывают доходы, указанные в ст.

251 НК РФ, а также доходы, облагаемые налогом на прибыль по налоговым ставкам, предусмотренным п.п.

Особенности и сроки при общем и заявительном порядке возмещения НДС

При возмещении компания получает назад сумму налога, которую ранее уплатила поставщику в виде добавления его к цене товара (услуг, работ). В итоге сумма косвенно уплаченного налога возмещается из бюджета.

Ситуации, когда возникает право на возмещение налога из бюджета, как правило, возникают: у экспортеров (ведь они продают товар на экспорт по нулевой ставке НДС, а сырье, материалы или готовую продукцию от производителей закупают с применением полной ставки налога); компаний, продающих продукцию с применением ставки 10% и закупающих товары (услуги или работы) с учетом ставки налога, равной 18%; предприятий, которые продали в отчетном периоде меньше товаров, чем приобрели, или у производителей, которые получили доход от реализации своей продукции, меньший, чем понесенные затраты (такая ситуация может возникнуть не только в результате убыточной деятельности предприятия или утери/порче продукции, но и по причине низкого спроса на нее); торговых компаний в случае окончания срока годности продукции и снятии ее с продажи и т.

Нужно ли платить налог со страховой выплаты (ОСАГО и КАСКО)?

лицо, а также налоговую инспекцию о том, что с него не удержана сумма налога.

При этом, без разницы, о каком виде автострахования идёт речь: ОСАГО или КАСКО Но правда ли это, и действительно ли нужно платить налог с выплаты от страховой? Ответ на данный вопрос также содержится в Налоговом кодексе и намёк здесь нам может дать ещё и то, что такие «письма счастья» приходят не всем респондентам, получившим выплату, а только тем (в основной массе), кто судился со страховой компанией.

Согласно статьи 208, части 1, действительно, страховые выплаты признаются налооблагаемым доходом гражданина.

2 п. 1 ст. 208.

п. 1 ст. 209.

п. 4 ст. 213 НК РФ).

К аковы условия возникновения дохода по договору имущественного страхования Доход по договору имущественного страхования возникает в случае: — гибели или уничтожения застрахованного имущества — как разница между суммой полученной страховой выплаты и рыночной стоимостью застрахованного имущества на дату заключения указанного договора, увеличенной на сумму уплаченных по страхованию этого имущества страховых взносов (абз.

Отнесение страховых выплат к внереализационным доходам для целей единого налога при усн

При этом в соответствии с п. 1 статьи 39 НК реализацией товаров, работ или услуг организацией и ИП признается собственно передача на возмездной основе права собственности на товары, возмездное оказание услуг, выполнение работ.

Страховые выплаты, связанные с наступлением страхового случая, нельзя отнести к доходам от реализации.

Это скорее возмещение ущерба, причиненного принадлежащему ему на праве собственности или ином праве имуществу.

Поскольку перечень внереализационных доходов является открытым, то указанные доходы в виде сумм страховых выплат следует отнести к данной категории доходов как прочие внереализационные доходы.

В настоящее время преобразован в Белорусское республиканское унитарное страховое предприятие «Белгосстрах». С 1992 г. начались создаваться негосударственные страховые организации, т.е.

шел процесс демонополизации и становления страхового рынка. В это время до 1.01.2000 г.

основным видом налога, взимаемого со страховщиков, был налог на добавленную стоимость, хотя, как известно, в страховании никакой добавленной стоимости нет.

Налог на прибыль и НДС со страхового возмещения

Источник: http://munh.ru/vozmeszenie-po-strahovomu-sluchaju-nalog-na-pribyl-96699/

Ооо получило страховую выплату налог на прибыль — Законники

Закона РФ от 27.11.

1992 N 4015-I «Об организации страхового дела в Российской Федерации» в целях получения от страховщика страховой выплаты (страхового возмещения) в размере полной страховой суммы страхователь, выгодоприобретатель в случае утраты, гибели застрахованного имущества вправе отказаться от своих прав на него в пользу страховщика. Согласно ст. 247 НК РФ объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком. Уплата налога с взысканной через суд суммы страхового возмещения, неустойки и штрафа, а также моральной компенсации по договору ОСАГО В силу п. 1 ст.

Учетная политика ООО СК СогласиеЭтот расчет должен содержать следующие данные: период, за который определяется налоговая база ; суммы доходов от реализации за период, с расшифровкой по видам доходов в соответствии с налоговой декларацией; суммы расходов, уменьшающих сумму доходов от реализации за период, с расшифровкой по видам расходов в соответствии с налоговой декларацией; суммы внереализационных доходов и расходов за период; итоговую сумму налогооблагаемой прибыли (налоговую базу) за период.

403 — доступ запрещён

Внимание

НК РФ Налог на прибыль — это самый специфический для страховщиков налог.

Важно

Механизм налогообложения прибыли, установленный гл. 25 НК РФ, определяет страховую деятельность, выраженную в особом составе доходов и расходов, что нашло отражение в двух специальных нормах — ст.

293 »

Особенности определения доходов страховых организаций» и ст.

294 »

С учетом того что доходы от размещения страховых резервов отражаются в составе внереализационных доходов, перечень доходов от страховой деятельности можно считать исчерпывающим. Доходы страховой организации определяются в соответствии со ст.

ст. 249 и 250 НК РФ с учетом особенностей, предусмотренных ст. 293 НК РФ.

Нужно ли платить налог со страховой выплаты (осаго и каско)?

данный договор является обязательным видом страхования. Что касается налогообложения взысканных через суд штрафа, неустойки и морального вреда, то в настоящий момент сложилась следующая судебная практика.

21 октября 2015 года Президиум Верховного Суда Российской Федерации в «Обзоре практики рассмотрения судами дел, связанных с применением главы 23 НК РФ» (далее по тексту – «Обзор практики» ВС РФ) указал свою позицию по данному вопросу.

Выплаты физическим лицам, призванные компенсировать в денежной форме причиненный им моральный вред, не относятся к экономической выгоде (доходу) гражданина, что в соответствии со статьями 41, 209 НК РФ означает отсутствие объекта налогообложения.

Однако предусмотренные законодательством о защите прав потребителей санкции, носят исключительно штрафной характер.

Возмещение по страховому случаю налог на прибыль

Здравствуйте, я являюсь потерпевшим по ДТП. Через суд я взыскал со страховой компании деньги. Должен ли я уплатить налог с взысканных средств (страховая выплата, неустойка и штраф)?

- Вопрос: №1649 от: 2015-03-12.

Источник: http://zakonbiz.ru/ooo-poluchilo-strahovuyu-vyplatu-nalog-na-pribyl/

Департамент общего аудита по вопросам отражения в бухгалтерском и налоговом учете операций по получению страхового возмещения по КАСКО

14.08.2015

Ответ

Бухгалтерский учет

В соответствии с пунктом 29 ПБУ 6/01[1] стоимость объекта основных средств, который выбывает или не способен приносить организации экономические выгоды (доход) в будущем, подлежит списанию с бухгалтерского учета.

Аналогичная норма предусмотрена пунктом 75 Методических указаний по учету ОС[2] (далее по тексту – Методические указания).

К случаям, в результате которых происходит выбытие основных средств, относится, в том числе ликвидация основного средства при аварии.

Списание выбывающего основного средства производится на дату единовременного прекращения действия условий принятия их к бухгалтерскому учету, приведенных в пункте 4 ПБУ 6/01:

а) объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

б) объект предназначен для использования в течение длительного времени, т.е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

в) организация не предполагает последующую перепродажу данного объекта;

г) объект способен приносить организации экономические выгоды (доход) в будущем.

По нашему мнению, такой датой может быть признана дата, когда Организация приняла решение о том, что основное средство не подлежит восстановлению, либо его не целесообразно восстанавливать.

Пунктом 77 Методических указаний установлено, что для определения целесообразности (пригодности) дальнейшего использования объекта основных средств, возможности и эффективности его восстановления, а также для оформления документации при выбытии указанных объектов в организации приказом руководителя создается комиссия, в состав которой входят соответствующие должностные лица, в том числе главный бухгалтер (бухгалтер) и лица, на которых возложена ответственность за сохранность объектов основных средств. Для участия в работе комиссии могут приглашаться представители инспекций, на которые в соответствии с законодательством возложены функции регистрации и надзора на отдельные виды имущества.

В компетенцию комиссии входит:

-осмотр объекта основных средств, подлежащего списанию с использованием необходимой технической документации, а также данных бухгалтерского учета, установление целесообразности (пригодности) дальнейшего использования объекта основных средств, возможности и эффективности его восстановления;

-установление причин списания объекта основных средств (физический и моральный износ, нарушение условий эксплуатации, аварии, стихийные бедствия и иные чрезвычайные ситуации, длительное неиспользование объекта для производства продукции, выполнения работ и услуг либо для управленческих нужд и др.);

-выявление лиц, по вине которых происходит преждевременное выбытие объекта основных средств, внесение предложений о привлечении этих лиц к ответственности, установленной законодательством;

-возможность использования отдельных узлов, деталей, материалов выбывающего объекта основных средств и их оценка исходя из текущей рыночной стоимости, контроль за изъятием из списываемых в составе объекта основных средств цветных и драгоценных металлов, определение веса и сдачи на соответствующий склад; осуществление контроля за изъятием из списываемых объектов основных средств цветных и драгоценных металлов, определением их количества, веса;

-составление акта на списание объекта основных средств.

Принятое комиссией решение о списании объекта основных средств оформляется в акте на списание объекта основных средств с указанием данных, характеризующих объект основных средств (дата принятия объекта к бухгалтерскому учету, год изготовления или постройки, время ввода в эксплуатацию, срок полезного использования, первоначальная стоимость и сумма начисленной амортизации, проведенные переоценки, ремонты, причины выбытия с их обоснованием, состояние основных частей, деталей, узлов, конструктивных элементов). Акт на списание объекта основных средств утверждается руководителем организации (пункт 78 Методических указаний).

Детали, узлы и агрегаты выбывающего объекта основных средств, пригодные для ремонта других объектов основных средств, а также другие материалы приходуются по текущей рыночной стоимости на дату списания объектов основных средств (пункт 79 Методических указаний).

На основании оформленного акта на списание основных средств, переданного бухгалтерской службе организации, в инвентарной карточке производится отметка о выбытии объекта основных средств. Соответствующие записи о выбытии объекта основных средств производятся также в документе, открываемом по месту его нахождения.

Инвентарные карточки по выбывшим объектам основных средств хранятся в течение срока, устанавливаемого руководителем организации в соответствии с правилами организации государственного архивного дела, но не менее пяти лет (пункт 80 Методических указаний).

Таким образом, учитывая вышеприведенные нормы, списание основного средства производится на основании акта, оформленного по результатам проведенной комиссии, которой произведена оценка пригодности основного средства и возможности использования оставшихся материалов.

При этом, по нашему мнению, такая оценка может быть произведена не только специалистами Организации входящими в состав комиссии (т.е. работниками самой Организации), но и третьей стороной, например, специалистами страховой компании.

Следовательно, такой акт может быть составлен на основании заключения страховой компании.

Источник: http://www.mosnalogi.ru/consultation/obshchiy-audit/departament-obshchego-audita-po-voprosam-otrazheniya-v-bukhgalterskom-i-nalogovom-uchete-operatsiy-p.html

Доходы и расходы страховой компании

Доходы и расходы страховой компании

Автор: Методический материал

Дата: 2017-06-22

Доходы и расходы страховой компании

1.1. Доходы страховой организации

Страховая деятельность страховщиков связана с формированием страхового фонда за счет страхователей и целевым его использованием на страховые выплаты.

Кроме прямого страхования страховщики могут быть задействованы в системе перестрахования, осуществлять инвестиционную и иную уставную деятельность, не запрещенную действующим законодательством. Совокупность видов деятельности страховых организаций определяет состав и структуру их доходов и расходов.

Доход страховой компании — совокупная сумма денежных поступлений в результате осуществления страховой и иной не запрещенной законом деятельности.

Доходом страховщика называется совокупная сумма денежных поступлений на его счета и в кассу в результате осуществления им страховой и иной, не запрещенной законодательством деятельности. Механизм получения, состав и структура дохода страховых компаний отражают отраслевую специфику и стратегию каждого отдельного предприятия.

В учетной практике в соответствии с порядком налогообложения прибыли страховой организации, установленным гл.25 Налогового Кодекса РФ к доходам страховщика относятся:

- доходы от страховой деятельности,

- внереализационные доходы.

Доходы от страховой деятельности. Доходы от страховых операций — основной источник пополнения доходной базы страховщика, а также основное условие компании страхового бизнеса.

Выручка страховщика состоит из:

- страховых премий по договорам страхования, сострахования и перестрахования;

- вознаграждений и тантьем по договорам перестрахования;

- вознаграждений от страховщиков по договорам сострахования;

- сумм возмещения перестраховщиками доли страховых выплат, по рискам принятым в перестрахование;

- вознаграждений, полученные за оказание услуг страхового агента, брокера, сюрвейера, аварийного комиссара;

- сумм возврата части страховой премии по договорам перестрахования в случае досрочного их прекращения;

- экономии средств на ведение дела по ОМС.

Внереализационные доходы включают:

- суммы уменьшения (возврата) страховых резервов, образованных в предыдущие отчетные периоды с учетом изменения доли перестрахощиков в страховых резервах;

- суммы процентов, начисленных на депо премий, по рискам, принятым в перестрахование;

- доходы от реализации перешедшего к страховщику в соответствии с действующим законодательством права требования страхователя (выгодоприобретателя) к лицам, ответственным за ущерб (суммы регресса);

- доходы от размещения страховых резервов и других средств;

- штрафы, пени и иные санкции за нарушение договорных обязательств, суммы возмещения убытков (не связанные с операциями страхования);

- доходы от сдачи имущества в аренду;

- безвозмездно полученное имущество (работы, услуги);

- доход прошлых лет, выявленный в отчетном периоде;

- имущество (работы, услуги) и денежные средства, полученные в рамках благотворительной деятельности, использованные не по целевому назначению;

- суммы уменьшения уставного капитала при отказе от возврата стоимости соответствующей части взносов акционерам;

- суммы списанной кредиторской задолженности;

- суммы излишков товарно-материальных ценностей.

На основании официальной классификации, в зависимости от источника поступления доходы страховых организаций можно разделить на следующие группы:

- доходы от страховых операций;

- доходы, косвенно связанные со страхованием;

- доходы от инвестиционной деятельности;

- доходы от иных видов деятельности, напрямую не связанных со страхованием (рис. 1).

Доходы от страховых операций. — основной источник пополнения доходной базы страховщика, а также основное условие организации страхового бизнеса.

Центральным элементом этих доходов являются взносы страхователей или страховые премии по договорам прямого страхования и сострахования.

Участие страховой организации в системе перестрахования обеспечивает ее дополнительными доходами как от рисков переданных в перестрахование, так и от рисков принятых в перестрахование.

В первом случае это комиссионные вознаграждения и тантьемы и возмещение перестраховщиками доли страховых выплат; во втором случае — перестраховочная премия и суммы процентов, начисленных на депо премий.

К доходам, косвенно связанным со страхованием относятся:

- комиссионные вознаграждения, полученные страховщиком за оказание услуг страхового агента, страхового брокера;

- суммы, полученные в порядке реализации страховщиком, выплатившим страховое возмещение, права требования, которое страхователь (выгодоприобретатель) имеет к лицу, ответственному за убытки, возмещенные страховой организацией в соответствии с договором страхования;

- доходы, полученные от инвестирования страховых резервов и собственных средств (включая доходы, полученные по государственным и иным ценным бумагам);

- экономия средств на ведение дела по обязательному медицинскому страхованию (ОМС);

- доходы, полученные от инвестирования средств резервов по обязательному медицинскому страхованию (ОМС), за вычетом сумм, использованных на покрытие расходов по оплате медицинских услуг и пополнение соответствующих резервов по нормативам, установленным территориальным фондом обязательного медицинского страхования.

Доходы от инвестиционной деятельности. Возникают на основании использования взносов страхователей в качестве источника капиталовложений.

Находясь в распоряжении страховщика в течение определенного срока, страховые премии в соответствии с установленными правилами инвестируются в доходные активы и приносят страховой организации инвестиционный доход.

В странах с развитым фондовым рынком инвестиционный доход по некоторым видам страхования позволяет перекрывать отрицательный результат по страховым операциям.

Доходы от деятельности, напрямую не связанной со страхованием включают в себя:

- прибыль от реализации основных фондов (не используемых в хозяйственной деятельности) и иных активов

- штрафы, пени и иные санкции за нарушение договорных обязательств, суммы возмещения убытков (не связанные с операциями страхования);

- доходы от сдачи имущества в аренду;

- безвозмездно полученное имущество (работы, услуги);

- доход прошлых лет, выявленный в отчетном периоде;

- имущество (работы, услуги) и денежные средства, полученные в рамках благотворительной деятельности, использованные не по целевому назначению;

- суммы уменьшения уставного капитала при отказе от возврата стоимости соответствующей части взносов акционерам;

- суммы списанной кредиторской задолженности;

- суммы излишков товарно-материальных ценностей.

В зависимости от вида деятельности доходы страховых организаций можно разделить на три группы:

- доходы от операций по страхованию жизни включают в себя страховые премии по договорам страхования жизни с учетом операций перестрахования, доходы от инвестирования страховых резервов по страхованию жизни;

- доходы от операций по страхованию иному, чем страхование жизни включают в себя страховые премии по договорам страхования иного, чем страхование жизни с учетом операций перестрахования;

- к прочим доходам относятся доходы по инвестициям кроме страховых резервов по страхованию жизни, операционные доходы и внереализационные доходы.

Именно такая классификация доходов лежит в основе «Отчета о прибылях и убытков страховой организации»

Источник: http://auditresurs.ru/view_post.php?id=540

Страховое возмещение по ОСАГО: правовые основы и порядок налогообложения

Все владельцы транспортных средств в силу закона обязаны страховать риск своей гражданской ответственности. И если автомобиль учреждения попадет в аварию, то страховая компания виновника происшествия возместит нанесенный ущерб в рамках ОСАГО.

События будут развиваться иным образом в случае, когда ДТП спровоцирует сотрудник учреждения. Соответственно учет последствий несчастного случая на дороге во многом зависит от того, кто стал виновником аварии.

В данной статье рассмотрим правовые аспекты этой проблемы, а также порядок налогообложения страхового возмещения, полученного в результате наступления страхового случая.

Договором страхования автогражданской ответственности страховым случаем признается причинение в результате ДТП вреда жизни, здоровью или имуществу потерпевшего.

Иными словами, страховое возмещение выплачивается не страхователю, а пострадавшему в аварии. Это прямо закреплено в Федеральном законе от 25.04.

2002 № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (далее — Закон № 40-ФЗ).

Размер страховой суммы, в пределах которой страховая компания при наступлении каждого страхового случая (независимо от их числа в течение срока действия договора обязательного страхования) обязуется возместить потерпевшим причиненный вред, определен в ст. 7 Закона № 40-ФЗ.

В зависимости от характера причиненного вреда (жизни и здоровью, имуществу) и количества потерпевших страховая сумма по договору ОСАГО колеблется от 120 до 160 тыс. руб.

В случае, если выплаченной страховщиком суммы недостаточно для покрытия реального ущерба, потерпевший вправе обратиться к виновнику аварии за возмещением разницы (ст. 1072 ГК РФ).

При определении размера возмещения страховые компании обязаны принимать во внимание износ деталей и материалов, подлежащих замене при восстановительном ремонте поврежденного имущества.

Максимальный размер амортизации в данном случае может составить до 80% стоимости узлов и агрегатов (п. 2.2 ст. 12 Закона № 40-ФЗ). Конкретный механизм расчета износа определен в постановлении Правительства РФ от 24.05.

2010 № 361 “Об утверждении Правил установления размера расходов на материалы и запасные части при восстановительном ремонте транспортных средств”.

Оформление документов по ДТП

В пакет документов для страховой компании нужно вложить:

- требование о страховом возмещении, составленное в произвольной форме;

- заполненный бланк извещения о ДТП (он является приложением к договору ОСАГО). Направить его в страховую компанию нужно не позднее 15 рабочих дней после ДТП;

- документы, подтверждающие право на получение страховой выплаты (право собственности на транспортное средство и т. п.);

- иные документы в зависимости от вида причиненного ущерба.

Первое, что должен сделать водитель, попавший в дорожно-транспортное происшествие, — уведомить органы ГИБДД. Часть документов, которые потом необходимо представить в страховую компанию, нужно получить непосредственно от инспекторов.

Прибыв на место происшествия, сотрудники ГИБДД должны выдать каждому участнику аварии справку об участии в ДТП, ее форма утверждена приказом МВД России от 25.09.2006 № 748. Далее инспектор проводит ряд действий, которые протоколирует: осмотр места происшествия и транспортного средства.

Соответствующий протокол составляется и при наличии событий административного правонарушения.

В течение 15 дней с момента получения документов, подтверждающих страховой случай, страховая компания должна возместить убытки потерпевшей стороне или направить мотивированный отказ в выплате страхового возмещения.

В некоторых ситуациях за страховым возмещением можно обратиться непосредственно в страховую компанию, с которой учреждение заключило договор ОСАГО. Речь идет о так называемом прямом возмещении убытков.

Данный механизм применяется в том случае, если произошло небольшое ДТП с участием двух автомобилей и пострадало лишь имущество.

Причем у водителей, у каждого из которых есть полис ОСАГО, нет спора относительно того, кто является виновником происшествия и размера причиненного убытка.

В данном случае достаточно заполнить бланки извещений о ДТП для представления в страховую компанию. Правда, и размер страховой выплаты, причитающейся потерпевшему в счет возмещения вреда, причиненного его имуществу, невелик.

В соответствии с пунктом 41.1 Правил обязательного страхования гражданской ответственности владельцев транспортных средств, утвержденных постановлением Правительства РФ от 07.05.

2003 № 263 (далее — Правила № 263), он не может превышать 25 000 руб.

Регрессные требования страховой компании

Предположим, что виновником ДТП будет признан сотрудник государственного (муниципального) учреждения. Страховое возмещение по ОСАГО достанется потерпевшему лицу. Вместе с тем у страховой компании есть право выставить причинителю вреда регрессные требования в размере произведенной выплаты плюс расходы, связанные с рассмотрением страхового происшествия.

Исчерпывающий перечень случаев, когда страховщики могут таким образом наказать виновника аварии, приведен в ст. 14 Закона № 40-ФЗ и продублирован в п. 76 Правил № 263. В него включены следующие ситуации:

- вред жизни или здоровью потерпевшего был причинен вследствие умысла указанного лица;

- вред был причинен указанным лицом при управлении транспортным средством в состоянии опьянения (алкогольного, наркотического или иного);

- указанное лицо не имело право управлять транспортным средством, при использовании которого им был причинен вред;

- указанное лицо скрылось с места дорожно-транспортного происшествия;

- указанное лицо не включено в число водителей, допущенных к управлению этим транспортным средством по договору ОСАГО;

- страховой случай наступил при использовании транспортного средства в период, не предусмотренный договором обязательного страхования.

Несмотря на то что виновником аварии является не учреждение, а его сотрудник, именно оно должно выполнить соответствующие обязательства перед страховщиком. Во-первых, п. 1 ст.

1068 ГК РФ установлено, что вред, причиненный работником при исполнении трудовых обязанностей, возмещается его работодателем. Во-вторых, в ст.

1079 ГК РФ указана обязанность владельца источника повышенной опасности, к которым отнесены и транспортные средства, возместить вред, причиненный таким источником.

Иными словами, ответственность за вред, причиненный деятельностью, создающей повышенную опасность для окружающих, наступает независимо от вины лица, причинившего вред.

Источник: https://www.budgetnik.ru/art/49013

Особенности налогового учета в страховых компаниях

- Нормативное регулирование налогового учета в страховых компаниях.

Страховые компании, российские, и иностранные, осуществляющие свою деятельность в России через постоянные представительства, с 1 января 2002 года обязаны вести налоговый учет в соответствии с требованиями гл. 25 НК РФ.

Но в деятельности страховых компаний есть особенности, присущие только для страхового бизнеса, поэтому данная статья описывает некоторые положения, регламентирующие особенности налогового учета в компаниях, работающих в данной сфере экономики.

Прибыль страховых компаний облагается налогом в соответствии со статьями 293–294 и 330 Налогового кодекса РФ. Страховые компании ведут налоговый учет полученных доходов и понесенных расходов по договорам страхования, сострахования и перестрахования.

Существует два метода ведения налогового учета: метод начисления и кассовый метод. При методе начисления порядок признания доходов и расходов регламентируется положениями ст. 271, 272 НК РФ, а при кассовом методе — положениями ст. 273 НК РФ.

Рассмотрим доходы страховой компании для целей налогообложения.

Согласно ст. 248–250 НК РФ все доходы организаций для целей налогообложения делятся на две группы: доходы от реализации товаров (работ, услуг) и имущественных прав и внереализационные доходы.

Так же, как и другие организации, страховая компания может получать такие доходы, например, за продажу имущества. Страховая компания может вкладывать денежные средства в ценные бумаги и получать доходы от участия в уставных капиталах других организаций.

Однако основными доходами страховых компаний, являются доходы от осуществления страховой деятельности, перечисленные в п. 2 ст. 293 НК РФ:

- страховые премии (взносы) по договорам страхования, сострахования и перестрахования. При этом страховые премии (взносы) по договорам сострахования включаются в состав доходов страховщика (состраховщика) только в размере его доли страховой премии, установленной в договоре сострахования;

- суммы уменьшения (возврата) страховых резервов, образованных в предыдущие отчетные периоды с учетом изменения доли перестраховщиков в страховых резервах;

- вознаграждения и тантьемы по договорам перестрахования;

- вознаграждения от страховщиков по договорам сострахования;

- суммы возмещения перестраховщиками доли страховых выплат по рискам, переданным в перестрахование;

- суммы процентов на депо премий по рискам, принятым в перестрахование;

- доходы от реализации перешедшего к страховщику в соответствии с действующим законодательством права требования страхователя (выгодоприобретателя) к лицам, ответственным за причиненный ущерб;

- суммы санкций за неисполнение условий договоров страхования, признанные должником добровольно либо по решению суда;

- вознаграждения за оказание услуг страхового агента, брокера;

- вознаграждения, полученные страховщиком за оказание услуг сюрвейера (осмотр принимаемого в страхование имущества и выдачу заключений об оценке страхового риска) и аварийного комиссара (определение причин, характера и размеров убытков при страховом событии);

- суммы возврата части страховых премий (взносов) по договорам перестрахования в случае их досрочного прекращения;

- другие доходы, полученные при осуществлении страховой деятельности.

- Порядок организации налогового учета доходов и расходов в страховых компаниях.

Страховые премии (взносы), уплачиваемые страхователями на основании заключенных договоров страхования, являются основным источником доходов страховой компании.

При методе начисления доходы страховщика в виде страховой премии, причитающейся к получению, признаются на дату возникновения ответственности страховщика перед страхователем по заключенному договору, вытекающую из условий договоров страхования, сострахования, перестрахования, вне зависимости от порядка уплаты страховой премии, указанной в соответствующем договоре. Если договором страхования, сострахования или перестрахования не установлена дата возникновения права страховщика на получение дохода в виде страховой премии, датой получения дохода признается дата выставления страховщиком счета на уплату страхователем страховой премии.

Датой получения дохода в виде сумм страховых премий при кассовом методе будет считаться дата получения денежных средств.

Страховщики должны отражать в налоговом учете изменение размеров страховых резервов по видам страхования.

Суммы уменьшения (возврата) страховых резервов, образованных в предыдущие отчетные периоды с учетом изменения доли перестраховщиков в страховых резервах отражаются в доходах страховой компании.

Такой доход классифицируется как внереализационный и признаваться должен на последнюю дату отчетного (налогового) периода.

Резервы по страхованию жизни и резервы заявленных, но неурегулированных убытков, с учетом доли перестраховщика уменьшаются при осуществлении страховых выплат и учитываются как признанные доходы на последнюю дату отчетного периода.

Резерв незаработанной премии по мере истечения срока страхования и резерв заявленных убытков по договору страхования при отсутствии обязательств страховщика по осуществлению страховых выплат являются также доходом налогоплательщика.

Суммы вознаграждений по договорам перестрахования и сострахования признаются доходами с даты возникновения права на данное вознаграждение исходя из условий договоров перестрахования и сострахования, в которых определяется также и размер суммы вознаграждения.

При методе начисления суммы возмещения перестраховщиками доли страховых выплат по рискам, переданным в перестрахование, признаются доходами в целях налогообложения с даты возникновения права на возмещение в соответствии с заключенным договором перестрахования, а при кассовом методе — на дату получения денежных средств от перестраховщика. Данные суммы поступают страховой компании от перестраховщиков после осуществления страховых выплат страхователям.

Если в договоре перестрахования имеется оговорка, что перестрахователь может депонировать страховую премию, приходящуюся на долю перестраховщика, то суммы процентов на депо премий по рискам, принятым в перестрахование считаются внереализационным доходом страховой компании и при методе начисления учитываются на дату признания дохода в соответствии с условиями договора перестрахования.

Возврат части страховой премии по договору перестрахования при досрочном расторжении договора перестрахования считается доходом перестрахователя.

При переходе права требования страхователя или выгодоприобретателя страховщику к лицам, ответственным за причиненный ущерб, полученный доход включается в состав доходов страховщика и перестраховщика в размере долей их участия в страховом возмещении.

По договорам по страхованию жизни, обязательному страхованию и обязательному медицинскому страхованию доходы признаются как внереализационные на дату признания обязательства должником либо с момента вступления в законную силу решения суда о компенсации ущерба должником при методе начисления и на дату фактического получения денежных средств при кассовом методе.

При методе начисления суммы возмещений, причитающиеся страховой компании в результате удовлетворения регрессных исков либо признанные виновными лицами, признаются доходом на дату вступления в законную силу решения суда либо на дату письменного обязательства виновного лица по возмещению причиненных убытков, а при кассовом методе на дату фактического получения средств. При этом доля указанных сумм, подлежащих возмещению перестраховщикам от перестрахователя, включается в доходы и расходы перестрахователя и перестраховщика соответственно.

Вознаграждение страховой компании за оказание услуг страхового агента, услуг сюрвейера (включающих в себя осмотр принимаемого в страхование имущества и выдачу заключений об оценке страхового риска) и аварийного комиссара (задачей которого является определение причин, характера и размеров убытков при страховом событии) по страхованию иному, чем страхование жизни, обязательное страхование и обязательное медицинское страхование, также признаются доходом страховой компании в соответствии с условиями соответствующего договора при методе начисления либо по мере поступления денежных средств при кассовом методе.

- Расходы страховой организации.

Расходы организации, в соответствии с действующей в настоящее время классификацией, делятся на две группы: расходы, связанные с производством и реализацией, и внереализационные расходы.

Но у страховой компании есть дополнительные расходы, которые она несет при осуществлении страховой деятельности. Перечень таких расходов, принимаемых в целях налогообложения прибыли страховых организаций, содержится в п. 2 ст. 294 НК РФ и включает в себя:

- суммы отчислений в страховые резервы (с учетом изменения доли перестраховщиков в страховых резервах), формируемые на основании законодательства о страховании в порядке, установленном федеральным органом исполнительной власти по надзору за страховой деятельностью;

- страховые выплаты по договорам страхования, сострахования и перестрахования, включающие в себя выплаты рент, аннуитетов, пенсий и прочие выплаты, предусмотренные условиями договора страхования;

- суммы страховых премий (взносов) по рискам, переданным в перестрахование по договорам, заключенным российскими страховыми организациями с российскими и иностранными перестраховщиками и брокерами;

- вознаграждения и тантьемы по договорам перестрахования;

- суммы процентов на депо премий по рискам, переданным в перестрахование;

- вознаграждения состраховщику по договорам сострахования;

- возврат части страховых премий (взносов), а также выкупных сумм по договорам страхования, сострахования и перестрахования в случаях, предусмотренных законодательством и (или) условиями договора;

- вознаграждения за оказание услуг страхового агента и (или) страхового брокера;

- расходы по оплате организациям или отдельным физическим лицам оказанных ими услуг, связанных со страховой деятельностью, в том числе:

услуг актуариев;

медицинского обследования при заключении договоров страхования жизни и здоровья, если оплата такого медицинского обследования в соответствии с договорами осуществляется страховщиком;

детективных услуг, выполняемых организациями, имеющими лицензию на ведение указанной деятельности, связанных с установлением обоснованности страховых выплат;

услуг специалистов (в том числе экспертов, сюрвейеров, аварийных комиссаров, юристов), привлекаемых для оценки страхового риска, определения страховой стоимости имущества и размера страховой выплаты, оценки последствий страховых случаев, урегулирования страховых выплат;

услуг по изготовлению страховых свидетельств (полисов), бланков строгой отчетности, квитанций и иных подобных документов;

услуг организаций за выполнение ими письменных поручений работников по перечислению страховых взносов из заработной платы путем безналичных расчетов;

услуг организаций здравоохранения и других организаций по выдаче справок, статистических данных, заключений и иных аналогичных документов;

инкассаторских услуг.

- другие расходы, непосредственно связанные со страховой деятельностью.

- Порядок налогового учета расходов в страховой организации.

Все страховые компании обязаны образовывать из полученных страховых премий страховые резервы необходимые для предстоящих страховых выплат по договорам страхования и сострахования в порядке и на условиях, установленных законодательством о страховании.

В расходах страховой компании по страховой деятельности должны быть отражены суммы отчислений в страховые резервы с учетом изменения доли перестраховщиков по рискам, переданным в перестрахование, в страховых резервах.

Страховые резервы по обязательным видам страхования формируются без учета доли перестраховщика, т. к. по ним не предусмотрена передача рисков в перестрахование.

Отчисления в резерв незаработанной премии производятся из сумм страховых премий и включаются страховщиками в состав расходов на последнюю дату отчетного периода. Резерв заявленных убытков формируется по заявленным убыткам по договорам страхования иным, чем страхование жизни.

Для целей налогообложения под установленным порядком понимается порядок формирования страховых резервов, установленный федеральным органом исполнительной власти по надзору за страховой деятельностью на основании законодательства о страховании. Суммы отчислений в страховые резервы, формируемые не в установленном порядке, не уменьшают налоговую базу.

Страховые выплаты по договорам страхования, сострахования, перестрахования, производимые в соответствии с условиями договоров, являются основным видом расходов и включаются страховщиком в их состав на дату их осуществления.

Выплаты, производимые страховой организацией, считаются страховыми выплатами, если у страховщика имеется лицензия на данный вид страхования и в договоре страхования предусмотрены события, при наступлении которых у страховщика возникают обязательства произвести страховую выплату.

Страховые выплаты по договору страхования включаются в состав расходов на дату возникновения у страховщика обязательства по выплате страхового возмещения в пользу страхователя, застрахованных лиц или выгодоприобретателя (при страховании ответственности) по фактически наступившему страховому случаю, выраженного в абсолютной денежной сумме если страховая компания приняла решение использовать метод начисления. При применении кассового метода датой признания расходов считается дата фактической выплаты соответствующей денежной суммы.

Условиями договора страхования может предусматриваться замена страховой выплаты компенсацией ущерба в натуральной форме в пределах суммы страхового возмещения, например, это могут быть расходы по ремонту или восстановлению объектов, поврежденных в результате страхового случая. Такие выплаты также уменьшают налогооблагаемую прибыль.

Если налоговый учет ведется методом начисления, суммы страховых премий по рискам, переданным в перестрахование, признаются расходами страховой компании с даты возникновения обязательства по уплате страховых премий перестраховщику.

При ведении учета доходов и расходов методом начисления проценты уплаченные на депо премий по рискам, переданным в перестрахование учитываются на дату признания расхода в соответствии с условиями договора перестрахования. Если налоговый учет ведется кассовым методом, они признаются расходами страховой компании на дату осуществления выплаты процентов со счета в банке или из кассы.

Расходы перестраховщика в виде доли страховых выплат по фактически наступившему страховому случаю признаются на дату возникновения обязательства, согласно условиям договора перестрахования при методе начисления. В случае использования кассового метода учета моментом признания расхода будет являться выплата денежных средств перестрахователю.

Возврат части страховых премий, а также выкупных сумм по договорам страхования, сострахования и перестрахования признается расходом страховой компании по страховой деятельности.

Отметим, что согласно ст. 958 ГК РФ договор страхования прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала, и существование страхового риска прекратилось по обстоятельствам, иным, чем страховой случай. К таким обстоятельствам, в частности, относятся:

гибель застрахованного имущества по причинам, иным, чем наступление страхового случая;

прекращение в установленном порядке предпринимательской деятельности лицом, застраховавшим предпринимательский риск или риск гражданской ответственности, связанный с этой деятельностью.

В таких случаях при досрочном прекращении договора страхования страховщик имеет право на часть страховой премии пропорционально времени, в течение которого действовало страхование.

Возврат страхователю части страховых премий в случаях, предусмотренных договором страхования, производится денежными средствами, и данные расходы считаются признанными расходами для целей налогообложения на дату осуществления выплат.

Размер вознаграждения страховым агентам определяется агентским договором и признается расходами на дату, определяемую в соответствии с условиями агентского договора, независимо от времени фактической выплаты денежных средств — например, на дату предоставления отчета страхового агента при определении доходов и расходов методом начисления. При кассовом методе налогового учета расходами налогоплательщиков признаются затраты после их фактической оплаты и учитываются в составе расходов в момент списания денежных средств с расчетного счета страховщика, выплаты из кассы, а также путем иного прекращения встречного обязательства.

Литература:

- Гражданский кодекс Российской Федерации.

Источник: https://moluch.ru/archive/111/27552/