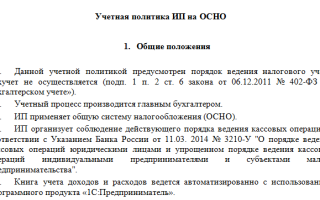

Учетная политика ИП на ОСНО — образец заполнения

Отправить на почту

Учетная политика ИП на ОСНО — образец заполнения этого документа поможет предпринимателям сориентироваться при составлении своей учетной политики. Подробнее о структуре и нюансах оформления документа вы узнаете из нашей статьи.

Вид, структура и иные аспекты учетной политики ИП на ОСНО

Учетная политика ИП на ОСНО формируется с учетом следующих правил:

- Форма учетной политики (УП) — произвольная (законом не регламентирована).

- Содержание УП — все необходимые ИП аспекты учетно-отчетного процесса, а также организационно-технические нюансы.

- Структура — определяется ИП самостоятельно (главы, разделы, подразделы, приложения и др.).

- Объем УП — зависит от степени детализации информации, определяемой ИП исходя из потребностей его учетно-отчетного процесса.

- Методы и способы бухучета — описывать необязательно, если ИП бухучет не ведет (такая возможность предоставлена предпринимателям подп. 1 п. 2 ст. 6 закона о бухучете от 06.12.2011 № 402-ФЗ).

- Нюансы налогового учета — приводятся в УП в обязательном порядке (ст. 313 НК РФ), исходя из специфики деятельности ИП и видов уплачиваемых им налогов.

Решившему не вести бухучет ИП на ОСНО при формировании своей УП важно руководствоваться требованиями ст. 313 НК РФ, а именно:

- после разработки УП ее необходимо утвердить приказом (распоряжением);

- в УП следует описать порядок учета хозяйственных операций для целей налогообложения таким образом, чтобы формируемые на основе такой учетной политики данные налогового учета были полными и достоверными, позволяли проконтролировать правильность исчисления, полноту и своевременность исчисления и уплаты налогов;

- УП должна применяться последовательно из года в год.

Изучайте статью НК РФ, посвященную требованиям к ведению налогового учета, с помощью материала «Ст. 313 НК РФ (2015): вопросы и ответы»

Где можно скачать учетную политику — 2016 для ИП на ОСНО?

Прежде чем говорить о возможности скачивания УП для ИП на ОСНО, необходимо сделать несколько важных оговорок.

Формирование УП — процесс сугубо индивидуальный, результат которого важен ИП не только для внутренних целей (организации учетного процесса), но и в отдельных случаях для защиты своей позиции перед налоговиками или судьями. Поэтому формально к этому процессу подходить не стоит.

Приступая к формированию УП, стандартный образец можно взять только за основу, а особое внимание следует уделить тем нюансам, от которых зависит результат расчета налоговых обязательств в ситуации, когда специальный расчетный алгоритм в НК РФ отсутствует.

К примеру, к таким ситуациям можно отнести разработку ИП на ОСНО методики раздельного учета доходов и расходов при совмещении ОСНО с иным режимом налогообложения (ЕНВД и (или) ПСН) или инструкции по раздельному учету НДС.

Кроме того, не стоит игнорировать такую важную структурную составляющую часть УП, как формы первичных учетных документов, которые являются основанием для отражения данных в учете — именно они находятся под пристальным вниманием контролеров.

Разобраться в требованиях к учетной первичке поможет изучение ст. 9 закона о бухучете от 06.12.2011 № 402-ФЗ:

Образец учетной политики ИП на ОСНО-2016 вы можете скачать на нашем сайте.

Итоги

Детально, обоснованно и разумно составленная учетная политика для ИП на ОСНО позволит не только грамотно организовать учетный процесс, но и в случае необходимости поможет отстоять фактически применяемые учетные подходы ИП перед контролерами и судьями.

Узнавайте первыми о важных налоговых изменениях

Есть вопросы? Получите быстрые ответы на нашем форуме!

Источник: http://nanalog.ru/uchetnaya-politika-ip-na-osno-obrazets-zapolneniya/

Учетная политика организации при ОСНО на 2018 год — образец

Обязательные составные части учетной политики

Когда можно ограничиться корректировкой УП?

Какие особенности может иметь УП?

Обязательные составные части учетной политики

Учетная политика (УП) любого юрлица — документ весьма объемный, поскольку в нем описываются все организационно-методические вопросы, определяющие как общие моменты учетного процесса, так и порядок ведения каждого из видов организуемого учета.

Важна она не только для фирм, работающих на ОСНО, но и для иных юрлиц, вне зависимости от применяемой ими системы налогообложения, поскольку формирование бухотчетности (составляемой, соответственно, по данным бухучета) является обязательным для всех организаций (пп. 1, 2 ст. 6, п. 1 ст.

13 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

В УП закрепляются:

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

- Организационные положения:

- порядок документооборота, распределение ответственности за ведение необходимых для учета операций;

- рабочий план счетов;

- применяемые формы первичной документации, учетных регистров и обязательной бухотчетности;

- правила проведения мероприятий по проверке данных учета.

- Применяемая методология бухучета, т. е.

способы:

- оценки имущества каждого вида при его поступлении и выбытии;

- начисления амортизации по ОС и НМА;

- учета затрат на ремонты, реконструкции, модернизации;

- распределения затрат по местам возникновения и счетам бухучета;

- осуществления расчетов, необходимых для разнесения распределяемых расходов;

- оценки произведенной продукции, полуфабрикатов, незавершенного производства, возвратных отходов;

- деления доходов на обычные и прочие.

- Правила ведения налогового учета, отражающие:

- для НДС — нюансы оформления счетов-фактур и порядок учета налога по операциям с разными его ставками (в т. ч. алгоритм распределения сумм, требующих такой процедуры);

- для прибыли — используемый метод признания доходов, формы налоговых регистров, перечень прямых расходов, методологию операций налогового учета, методику начисления авансов по налогу;

- для иных налогов (в частности, для НДПИ) — моменты, существенные для их исчисления.

УП должна быть достаточно подробной, поскольку будет служить руководством, к которому не раз обратятся все лица, участвующие в процессе учета. Подробная учетная политика — залог не только успешно организованного учетного процесса. Она позволяет выбрать оптимальные для юрлица варианты расчета налогов, в т. ч. в ситуациях, допускающих самостоятельную разработку учетных методик. И, конечно, УП будет востребована проверяющими органами как документ, обосновывающий применяемые способы учета.

Оформить ее можно как в виде единого документа, включающего в себя описание всех вышеупомянутых вопросов, так и в виде отдельных документов, посвященных каждый своей теме. Но в любом случае ее нужно будет утвердить руководителю юрлица.

Когда можно ограничиться корректировкой УП?

Все отражаемые в УП методики должны соответствовать требованиям актуального законодательства, т. е. в части налогового учета — действующим положениям НК РФ, а в части бухучета — применяемым нормам ПБУ. При этом для бухучета действует требование соблюдать преемственность учетной политики (п. 5 закона 402-ФЗ, п. 5 ПБУ 1/2008, утвержденного приказом Минфина России от 06.10.2008 № 106н).

Внесение в нее поправок становится (п. 10 ПБУ 1/2008):

- меняется законодательство;

- изменяются условия ведения деятельности.

- Добровольным, если принимается решение о разработке нового способа учета.

В первом случае поправки вносятся в УП для применения в период c начала действия соответствующих изменений, а во втором они должны вводиться только с начала очередного года.

Также УП может быть скорректирована, если в деятельности юрлица возникают события, не предусмотренные ее утвержденным вариантом. В этом случае она требует дополнений.

Таким образом, если во внесенных в УП прошлого года учетных методах нет законодательных изменений, вступающих в силу с текущего года, или такие изменения есть, но они не приводят к необходимости пересмотра политики прошлого года, а у юрлица нет своих причин для смены УП, то прошлогоднюю учетную политику можно сохранить неизменной. Если какие-то отдельные положения этого документа требуют корректировок, то можно ограничиться дополнением к УП.

Оформить дополнение к учетной политике следует так же, как и основной документ, т. е. утвердить организационно-распорядительным документом, обязательно указав в нем дату начала действия новых положений.

Какие особенности может иметь УП?

УП, составляемая при ОСНО, будет иметь свои особенности для каждого юрлица не только в силу ведения им того или иного вида деятельности или выбора им тех или иных учетных методик. Присутствие особенностей обусловливается также наличием у организации:

- обособленных подразделений, для которых в УП надо будет прописать наличие/отсутствие самостоятельности в уплате налогов, выбор ответственного по платежам подразделения, базу распределения налога на прибыль по регионам.

- дочерних обществ, в отношении которых потребуется учесть порядок предоставления в головную организацию данных для формирования консолидированной отчетности;

- оснований быть отнесенной к субъектам малого предпринимательства, имеющим право на ведение упрощенного учета и формирование упрощенной бухотчетности, что при выборе этих способов потребует внесения соответствующих оговорок и описаний в текст УП;

- совмещаемых режимов налогообложения, в отношении которых придется привести не только выбранные применительно к каждому из них методики, но и описать алгоритмы распределения параметров, требующих такой процедуры при совмещении;

- обязанности формировать отчетность по правилам МСФО, что потребует введения в УП отдельной части, посвященной особенностям учета, предназначенного для этих целей;

- решения о параллельном ведении управленческого учета, осуществляемого в добровольном порядке и ведущегося по своим особым правилам, отвечающим поставленным перед ним задачам и тоже требующим отдельного их описания в УП.

Таким образом, УП каждого конкретного юрлица — это уникальный документ, разрабатывать который всегда придется самостоятельно, несмотря на наличие предлагаемых образцов его оформления.

Один из вариантов УП на ОСНО приводим и мы:

Скачать образец

***

Учетная политика — важнейший документ, который каждому юрлицу необходимо сформировать, а затем руководствоваться им в работе.

УП необязательно менять ежегодно, если ее положения отвечают требованиям действующего законодательства. Вместе с тем может потребоваться внесение в нее изменений или дополнений.

Для каждой организации УП уникальна, и определяется это обстоятельство множеством факторов.

Источник: https://nsovetnik.ru/buhgalterskie-dokumenty/uchetnaya-politika-organizacii-pri-osno-na/

Учетная политика ЕНВД: совмещение с ОСНО, УСН, ИП

Учетная политика субъекта при ЕНВД должна учитывать особенности организации учета различных показателей с целью грамотного ведения бухгалтерии и корректного исчисления налоговой нагрузки. В связи с этим рассматриваемая политика делится на две составляющих – бухгалтерскую и налоговую.

Задача первой – определить правила ведения бухучета, второй – способствовать верному расчету налогов. Часто порядок ведения одних и тех же показателей с целью бухгалтерского и налогового учета различаются, что и вызывает необходимость формирования отдельной политики для указанных целей.

Принципы учетной политики фиксируются в письменном виде, утверждаются руководителем и подлежат обязательному исполнению. Новой фирме это нужно выполнить не позднее девяноста дней с момента создания. Сформированная политика подлежит применению, пока не возникнут изменения в деятельности или применяемом налоговом режиме, которые повлияют на закрепленные на текущий момент способы учета.

Подавать составленную и утвержденную политику никуда не нужно. Проверить ее наличие и корректность положений могут контролирующие органы в ходе выездных проверок.

Отсутствие или неверное содержание бухгалтерской политики влечет за собой штраф ввиду нарушения правил ведения учета (до 3000 руб.).

Что касается налоговой политики, то отдельного штрафа за ее отсутствие не предусмотрено, однако ООО, не имея четких правил, может неверно посчитать налог, что вызовет штрафы за неуплату.

Учетная политика для ООО при ЕНВД

Бухгалтерская политика

«Вмененщики» организации обязаны вести бухучет, а потому должны иметь составленную надлежащим образом учетную политику бухгалтерского характера.

Основные правила и принципы отражены в ПБУ, однако данный документ может включать несколько альтернативных способов учета, а для некоторых операций не иметь их вовсе.

Задача ООО – определить для себя подходящий и удобный способ организации бухучета, разработать недостающие методы.

Скачать бухгалтерскую политику для ООО при ЕНВД (образец)

Учетная политика для бухгалтерии должна включать:

| Пункт политики | Пояснения |

| Рабочий план счетов | Перечень счетов, выбранных из существующего Плана счетов и необходимых для полного отражения всех требуемых показателей.Данный план удобно выполнить списком, в который включаются нужные счета и специфические субсчета к ним, которые будут реально использованы и позволят учитывать раздельно необходимые показатели для расчета налога по различным видам бизнеса (именно на субсчетах удобнее всего вести раздельный учет). |

| Порядок отнесения различных показателей между субсчетами | Правила организации отдельного учета по разным видам бизнеса. |

| Формы первичной документации | Бланки, которые будут использоваться компанией (унифицированные или подготовленные лично). Образцы самостоятельно подготовленных бланков нужно включить в политику. |

| Формы регистров | Разрабатываются самостоятельно сводные регистры, предназначенные для переноса данных из первичной документации.Должны учитывать операции в разрезе каждого типа бизнеса. |

| Учет НМА и ОС | Устанавливается:

|

| Учет ТМЦ и продукции | Определяется:

|

| Доходы, расходы | Особенности учет коммерческих, управленческих расходов, нюансы признания выручки. |

Если фирма относится к малым субъектам, то бухучет можно заметно сократить, написав в политике бухгалтерского типа принципы, упрощающие учет и подачу отчетности – сократить рабочий план путем совмещения некоторых счетов, отказаться от некоторых ПБУ, подавать отчеты в упрощенном виде. Все эти моменты нужно написать в политике ООО.

Налоговая политика ООО при ЕНВД

Рассматриваемая политика при ЕНВД обязательна для ООО, она должна быть сформирована так, чтобы обеспечить верный расчет налога. По этой причине данная политика должна определять способы и правила, с помощью которых будут вычисляться налоговые обязательства компании.

Скачать налоговую политику для ООО при ЕНВД (образец)

Прежде всего, в налоговом учете должен найти отражение раздельный учет показателей. Как это сделать – компания определяет самостоятельно, так как налоговые законы это однозначно не определяют. Главное, чтобы закрепленные в политике принципы позволяли верно посчитать единый специальный налог и другие налоговые обязанности.

Учетная налоговая политика понадобится при ЕНВД даже в том случае, если раздельный учет не нужен по причине ведения только одного вида бизнеса. При этом в нее включается вид деятельности, физический показатель для него, порядок расчета специального налога, учет страховых платежей при уменьшении налога к уплате.

В учетную политику в налоговых целях включают:

- Виды деятельности;

- Набор физических показателей, которые будут применяться при вычислении налогового бремени;

- Порядок распределения этих показателей при расчете единого специального налога (например, компания торгует в розницу и ремонтирует одежду в одном помещении, это разные виды бизнеса, для которых нужно определить, как будет распределяться площадь помещения между ними);

- Способ раздельного учета при одновременной работе по различным режимам;

- Бланки налоговых регистров, необходимые для отражения требуемых показателей, подлежат самостоятельной разработке с учетом особенностей ведения деятельности;

- Учет страховых взносов в целях уменьшения налога к уплате.

Данная политика вступает в действие с начала года, то есть сформировать и утвердить ее нужно до конца года, чтобы начать ее применения с января следующего. Если срок ее применения не определен, то политика действует до конца ведения бизнеса. Вносить корректировки удобно с помощью отдельных распорядительных документов, не меняя изначальный документ.

Учетная политика для ИП при ЕНВД

Физические лица с образование ИП могут работать на ЕНВД, но при этом не обязаны вести бухучет, а значит, им не обязательно иметь бухгалтерскую учетную политику.

Вместе с тем ИП обязан иметь налоговую политику. Налог нужно рассчитывать любому «вмененщику», а значит, нужно учитывать показатели, требуемые для вычисления налоговой нагрузки.

В целом, налоговая политика ИП и организации ничем не отличается. Ее содержание зависит от особенностей ведения бизнеса предпринимателем, числа видов деятельности на ЕНВД, места осуществления деятельности, наличия совмещения режимов налогообложения.

Минимальное, что нужно прописать в политике – это вид бизнеса, соответствующий показатель, а также порядок уменьшения налога на величину платежей за свое страхование и своих работников.

При ведении бизнеса по нескольким направлениям, при осуществлении одного вида в разных территориальных местах, при совмещении режимов в налоговой политике указываются принципы раздельного учета.

Составленная политика утверждается приказом ИП.

Учетная политика при ЕНВД и УСН

Совмещение двух спецрежимов требует отдельного учета доходно-расходных показателей. Необходимо отделять часть расходов и доходов компании, приходящихся на деятельность по каждому типу режима налогообложения, что позволит верно посчитать специальный налог ЕНВД и УСН.

Конкретных принципов организации раздельного учета не установлено, поэтому фирма сама прописывает для себя правила в учетной политике. Единственное, на что обращает внимание Минфин – это необходимость обеспечить однозначность отнесения показателей между видами деятельности на разных налоговых режимах.

Для этих целей в бухгалтерской политике даются пояснения по составляющим рабочего плана счетов – названия счетов и субсчетов, к ним открываемых. Удобно для каждого счета открывать два субсчета, на каждом из которых будет вестись учет показателей для разных спецрежимов. Данный момент нужно пояснить в бухгалтерской политике.

Что касается налоговой политики, то нужно четко разграничить учет доходов и расходов компании. Именно эти показатели позволят верно посчитать единый специальный налог для упрощенного режима. В связи с этим в налоговой политике прописывается:

- Отдельный учет доходных и расходных показателей (последние распределяются пропорционально доле доходов ежемесячно или ежеквартально);

- Распределение взносов страхового типа между режимами – в соответствии с полученными доходами, при этом нужно помнить о разных налоговых периодах – год для УСН и квартал для ЕНВД.

В остальном формирование учетной политике строится по структуре, прописанной выше.

Учетная политика при ЕНВД и ОСНО

Принципы политики должны определять раздельный учет операций, имущества и обязательств в отношении каждого типа налогового режима.

В бухгалтерской политике раздельный учет обеспечивает применения разных субсчетов.

В налоговой политике нужно закрепить:

- Отдельный учет доходных и расходных показателей для подсчета налога с прибыли при ОСН (расходы распределяются пропорционально доле доходов, приходящихся на каждый тип деятельности);

- Временной отрезок распределения расходов – по итогам месяца или квартала;

- Отдельный учет входного НДС – выполняется на разных субсчетах 19-го счета, отдельно по основному и вмененному режиму, также отдельно выделяется добавленный налог, относящийся к обоим режимам. Последний распределяется пропорционально стоимости отгруженных ТМЦ с НДС в общей стоимости отгруженных ТМЦ;

- Порядок распределения стоимости имущества (в частности недвижимого) между режимами;

- Порядок распределения доходов сотрудников, от которого зависит способ учета страховых взносов – какая часть уменьшит ЕНВД, а какая включится в расчета налога с прибыли.

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: http://online-buhuchet.ru/uchetnaya-politika-envd/

Образец составления учетной политики для ИП и ООО на ОСНО

На сегодняшний день налоговое планирование – важная задача для каждой предпринимательской деятельности.

Для этих целей введено такое понятие, как учетная политика организации, которая позволяет контролировать некоторые показатели деятельности предприятия, в том числе и финансовые.

Пример учетной политики на ОСНО ИП на 2018 год претерпел некоторые изменения по сравнению с прошлыми аналогами.

Для чего нужна учетная политика организации?

Учетная политика организации – это разнообразные способы ведения бухгалтерского учета, в результате которых составляются способы расчета показателей уплаты налогов и сроки их погашения.

Цель ведения подобной системы отчетности предприятиями ООО и ИП достаточна проста. В первую очередь, от показателей данной величины зависят показатели финансовых результатов деятельности компании.

Существуют некоторые элементы учетной политики, которые схожи вне зависимости от форм собственности. Среди них:

- полный учет выручки ИП или ООО;

- учет расходов на доставку товаров;

- изначальная оценка незавершенного производства ИП/ООО;

- первичная и вторичная оценка себестоимости продукта;

- первичная оценка общих статей расходов;

- начисления взносов по основным средствам. В данный пункт также может входить учет ускоренной амортизации.

Рассмотрим особенности составления документа на ОСНО для ИП далее в статье.

Учетная политика ИП на ОСНО

Учетная политика ИП на ОСНО фиксируется приказом. Данный документ должен включать в себя следующие основные моменты:

- ФИО предпринимателя, который ведет данный вид деятельности, город, дата и время составления;

- временные рамки, на которые составляется учетная политика – к примеру, на год или больше;

- способы заполнения значений в КУДиР. Здесь учитываются первичные документы ИП;

- учетная бухгалтерская политика со всеми категориями товаров ИП;

- список ответственных лиц – главный бухгалтер, предприниматель, менеджер по продажам;

- учет продуктов товаров с НДС и без него;

- способы разделения и ведения налогового учета предприятия.

Скачать образец приказа можно по ссылке.

Образец УП ИП на ОСНО

Что касается правильного оформления учетной политики ИП, то строгих правил, которые предъявляются к документу, не имеется. Оформить документ возможно в качестве приложения к приказу. При этом в обязательном порядке необходимо обозначить на главном титульном листе основания приложения ИП.

Структура документа в обязательном порядке должна содержать следующие данные о предприятии:

- порядок учета ТМЦ;

- начисления амортизации ИП;

- порядок ведения кассовых операций ИП;

- перечень отдельных видов доходов ИП.

В случае, если руководитель компании выплачивает расходы НДС и использует отдельные виды налогообложения, к примеру, ОСНО, то данные отметки необходимо прописать в учетной политике в обязательном порядке.

Возникла проблема? Позвоните юристу:

+7 (499) 703-46-28 — Москва, Московская область

+7 (812) 309-76-23 — Санкт-Петербург, Ленинградская область

Звонок бесплатный!

Система налогообложения ОСНО должна содержать весь перечень исчисляемых налогов. При этом основным налогом ОСНО, который должен быть обязательно упомянут — остается НДФЛ. Компания оплачивает налог, согласно денежным средствам, которые остаются от разницы между основными доходами и расходами деятельности предприятия.

https://www.youtube.com/watch?v=8x6cFk6fv8A

Составлять учетную политику ОСНО возможно в произвольной форме. Образец для скачивания находится здесь.

Учетная политика ООО на ОСНО

Оформление документа учетной политики ООО на ОСНО – это индивидуальный процесс для каждого предприятия. Строгих требований к правильному оформлению налоговой документации не имеется, однако относиться к заполнению легкомысленно все же не стоит.

В первую очередь подобная отчетность не только систематизирует отдельные процессы предприятия, но и гарантирует прозрачность перед налоговой службой, а также перед судом, если это потребуется.

Оформляя необходимую документацию, за основу возможно взять образец расчетного алгоритма.

Структура учетной политики для ООО на ОСНО должна отображать следующие моменты:

- форма заполнения документации, согласно законодательству, может быть произвольной;

- структура документа определяется руководителем компании в произвольной форме по желанию или, согласно установленному образцу;

- объем отчетности ОСНО не регламентирован и зависит в первую очередь от детального описания основной информации;

- методика и специфика ведения бухгалтерского учета на предприятии;

- указание нюансов ОСНО, если они имеются.

Для получения полного объема информации по ведению учетной политики для ООО по ОСНО необходимо ссылаться на статью 313 НК РФ.

Образец УП ООО на ОСНО

Основные моменты, которые должен отображать документ учетной политики ОСНО:

- ФИО и контактные данные лица ООО, которое занимается бухгалтерским учетом;

- специфика ведения и основные моменты расчетов НДС;

- порядок расчетов НДФЛ;

- основные моменты в начислении амортизации ООО;

- основания для заполнения документации;

- порядок расходов и доходов, в случае если предприятие совмещает несколько видов деятельности;

- основные средства ведения бухгалтерского учета – книги, журналы, особые бухгалтерские системы учета и программирования;

- учет ТМЦ;

- учет убытков;

- указание системы налогообложения для ООО.

Скачать образец можно здесь.

Сроки утверждения документа

После госрегистрации организации, у руководителя есть 90 дней для утверждения учетной политики.

Учетная политика ИП или ООО, согласно законодательной базе РФ, утверждается руководителем компании и продлевается ежегодно не позднее 31 декабря текущего года. В обязательном порядке необходимо придерживаться указанных сроков, во избежание штрафных санкций.

По любым вопросам обращайтесь к нашим юристам через данную форму!

Источник: http://pfgfx.ru/pravo/uchetnaya-politika-na-osno.html

Общая система налогообложения (ОСНО) для ИП — какие налоги платить, бухгалтерский учет в 2018 году

Какие правила перехода и использования ОСНО для ИП действуют в 2018 году?

Стоит разобраться с налогами, способом ведения учета и методами включения расходов и доходов, если вы планируете или обязаны использовать общую систему.

ОСНО – режим, на который мало кто переходит по доброй воле, так как предпринимателю придется готовить много отчетов и перечислять массу налогов.

Налоговая нагрузка на таком режиме считается самой большой. Но есть и такие нюансы, когда решение перейти на общую систему принимает сам налогоплательщик.

Может ли ИП работать на ОСНО? К каким законодательным актам стоит обратиться за ответами?

Общие сведения ↑

Какие правила перехода действуют, на какие нормативные документы стоит ссылаться при осуществлении деятельности?

Знание особенностей применения поможет вам в некоторых случаях избежать обязательного налогообложения таким режимом, а тогда, когда этого не избежать – действовать в соответствии с законом, своевременно подавая отчетность и уплачивая налоги.

Кто имеет право на переход?

Ограничений для использования ОСНО не существует.

То есть, такой режим могут применять все предприниматели и организации (в том числе и иностранные фирмы, что работают в рамках государства) без исключения, независимо:

- от вида деятельности;

- размера доходов;

- количества персонала;

- стоимости имущественных объектов и т. д.

Уведомлять налоговые структуры о переходе не ОСН не нужно, так как этот режим считается основным на территории РФ и может применяться по умолчанию.

Работают на общей системе почти все крупные организации, и могут сотрудничать с многими фирмами, что являются плательщиками НДС.

Но не допускается совмещать такую систему с УСН и ЕСХН. Работа же на ОСНО и ЕНВД (и ПСН) одновременно допустима.

Необходимые условия

Переход на ОСНО возможен в таких случаях:

- предприниматель не выполнил или нарушил условия, необходимые для перехода и использования льготного режима;

- плательщик должен выставлять счета-фактуры с НДС;

- ИП относится к категории льготных плательщиков налога на прибыль (это касается медучреждений, учебных заведений);

- предприниматель не владеет информацией о возможности использования специальных налоговых систем и т. д.

На ОСНО окажутся предприниматели и тогда, когда:

- для осуществления деятельности нужна лицензия (в отношении, к примеру, страхового агента);

- будет превышен лимит прибыли 60 млн. рублей;

- на предприятии количество персонала превысит лимит в 100 человек;

- будет превышено допустимые лимиты площади, что используется для проведения операций в соответствии со спецрежимом;

- фирма импортирует продукцию в пределы Российской Федерации;

- предприниматель не заплатил за патент (касательно патентной УСН).

Нормативная база

Так как предприниматель должен платить несколько видов налогов, стоит разобраться, какими нормативными документами при этом стоит руководствоваться.

Общая система налогообложения для частного предпринимателя в 2018 году ↑

Перечислим, какие платежи должен осуществлять ИП в 2018 году, а также поговорим, каким образом должен вестись бухгалтерский и налоговый учет.

Какие налоги платит ИП?

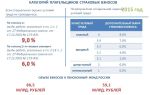

Перечислим, что является у ИП обязательным к уплате:

| Налог на доход физических лиц | В размере 13%, но в том случае, если плательщик является резидентом страны |

| Налог на добавленную стоимость | 0, 10 и 18% |

| Налог на имущество физического лица | 2% — если оно использует объект при осуществлении деятельности, что реализуется в соответствии с правилами общей системы налогообложения |

К дополнительным сборам, которые подлежат перечислению, относятся:

- взносы на страхование (в Пенсионный фонд Российской Федерации, Фонд обязательного медицинского страхования, ФСС, ТФОМС);

- взносы на страховку от несчастного случая и профзаболевания;

- таможенная пошлина;

- налог за использование водного объекта;

- налог на землю, которая используется при ведении бизнеса;

- налог на транспорт, если на балансе предприятия есть автомобиль;

- акциз;

- налог за использование биологических ресурсов, добычу полезных ископаемых.

Ведение бухгалтерского учета

В отличие от ООО, предприниматели не должны вести бухгалтерский учет. Если лица, которые в добровольном порядке его все же осуществляют.

Есть обязательство отражать все проведенные хозяйственные операции. Для этого:

Книга учета является первичным документом. Сведения из всей документации вписывают в книгу при заключении сделки.

Может вестись в бумажном или электронном формате. В том случае, если вы остановили выбор на втором варианте, стоит по истечению налогового периода информацию распечатать, прошить и проставить печати.

Книга учета содержит такие страницы:

- титульную;

- данные об ИП;

- содержание.

А также:

| 1-й раздел | Для учета прибыли и затрат |

| 2-й | Для расчета амортизации ОС |

| 3-й | Для расчета амортизации по неценным объектам и тем, что не списаны до 2002 г. |

| 4-й | Для определения сумм по амортизации нематериального актива |

| 5-й | Для расчета начисленной прибыли в качестве оплаты зарплаты и удержанных сумм налога |

| 6-й | Для определения базы налога |

Прибыль и затраты должны отражаться по факту оплаты. Доход не нужно уменьшать на вычеты, о чем говорится в ст. 13, 14 правил учета.

Остановимся на специфике отражения сведений в 1-м разделе. Информация может быть заполнена двумя способами.

В таблицах:

| 1-1А, 1-1Б | Содержится учет купленного и расходованного сырья по видам продукции |

| 1-2 | Ведение учета изготовленных и расходованных полуфабрикатов по видам продукции |

| 1-3А, 1-3Б | По купленному и расходованному сырью |

| 1-4А, 1-4Б | По иным материальным расходам |

| 1-5А, 1-5Б | Ведение количественно-суммового учета расходованного материального ресурса на произведенный товар |

| 1-6А, 1-6Б | По учету прибыли и затрат по видам товара при их совершении |

| 1-7А, 1-7Б | По учету прибыли и затрат за месяц |

Таблицы «А» стоит заполнить, если проводятся операции, что облагаются налогом НДС, «Б» — при отсутствии заключения сделок с выдачей документов с выделением НДС.

Если ведутся и те и другие операции, то стоит организовать ведение раздельного учета и вписывать данные и в таблицы «А», и в таблицы «Б».

Учетная политика (образец заполнения)

Строгих правил составления бланка нет – фирма самостоятельно должна определить пункты, которые будет включены, но с учетом законодательных актов.

Необходима учетная политика для отражения методов формирования сведений о финансах, способов ведения учета и т. д.

Подача декларации

Количество отчетности ИП на ОСНО будет зависеть от того, есть у него наемный персонал или он работает сам.

Предприниматель без сотрудников должен сдать:

Подать документацию можно несколькими способами:

- Посетив отделение налогового органа. Преимущество такого способа – вы сможете убедиться, что документ составлен без ошибок и не придется готовить уточняющий образец.

- Отправив по почте заказным письмом с описью вложенных справок.

- Используя электронные ресурсы. Сейчас в сети есть множество специализированных программ, с помощью которых можно не только отправить бланки в уполномоченные структуры, но и заполнить.

Подается такой документ только относительно НДС. Срок предоставления – до 20 числа по истечению каждого квартала.

Важные условия для подачи такого отчета – отсутствие:

- прибыли;

- затрат;

- движений по счетам.

Часто задаваемые вопросы ↑

Общих правил недостаточно для того, чтобы вести деятельность без проблем. Всегда остаются нюансы, в которых трубно разобраться даже опытному бизнесмену.

Рассмотрим, какие вопросы могут возникнуть у предпринимателя при работе на ОСНО.

Как правильно посчитать доходы?

Вести бухучет ИП не обязан, так же, как и составлять учетную политику. А значит, и доходы считаются исключительно те, что получены по факту.

Сведения о полученных средствах заносятся в Книгу учета доходов и расходов. В связи с этим, НДС также рассчитывается не при отгрузке продукции, а при ее оплате.

Не стоит включать сумму, что входит в стоимость проданного товара. Иногда ИП сам решает принять учетную политику, чтобы защитить свои права при возникновении сложностей с учетом налога на добавленную стоимость.

Плательщик имеет право принимать сумму продажи для налогообложения НДС при осуществлении отгрузки, что не особо выгодно предпринимателю.

Предприниматель использует кассовый метод. Другими словами, пока деньги не поступили в кассу или на лицевой счет физического лица, прибыль отсутствует.

При ведении деятельности на ОСНО предпринимателем должны учитываться доходы без уменьшения на вычет налога.

К прибыли относятся все средства, что поступили при продаже товара, выполнении работ или оказании услуг, а также стоимость имущественного объекта, что получено на безвозмездной основе.

Цена проданного товара должна отражаться с учетом понесенных расходов на их покупку и продажу.

Те суммы, что предприниматель получил при продаже объекта имущества, должны быть включены в прибыль того периода, когда такой факт зафиксирован (если имеется документальное подтверждение).

Прибыль от реализации ОС и нематериальных активов должны определяться как разница цены продажи и остаточной стоимости.

В отношении НДФЛ дату, когда получен доход, определяют как день выплаты, перечисления сумм на счет плательщика в банковском учреждении или по поручению на счет третьего лица.

Если уплачиваются наличными, то учитывают день оплаты. В прибыль ИП будут включаться все доходы, что получены в налоговом периоде.

Авансы включают в счета будущей поставки, в базу налога по НДФЛ того года, когда они получены. Используется кассовый метод определения расходов (затрат) при условии, что:

- товар оплачивался поставщикам;

- продукция продана и оплачена покупателями.

Приведем пример учета расходов ИП на ОСНО. Предприниматель получил товар с отсроченным платежом в размере 300 тыс. руб. Отгружено покупателю продукцию на сумму 80 тыс. в закупочной цене, оплату получили.

Перечисление поставщику – 100 тыс. Какая сумма должна быть списана в расходы – 80 тыс. или 80 тыс. * 100 тыс. / 300 тыс.? Поставить в затраты можно 80 тыс., так как большую сумму, чем отгружено, включать нельзя.

Платится ли налог на прибыль?

При получении средств, у ИП появляется база налога по НДФЛ с прибыли.

Отражение материальных расходов

Материальные расходы стоит отражать в разделе 1-м Книги учета (графа 10, таблица 1-7А, 1-7Б). К таким расходам относятся:

- затраты на покупку сырья и материалов, что используются ИП для производства продукции, выполнения работ, для того, чтобы обеспечить технологический процесс, упаковку или другую подготовку произведенного и продаваемого товара;

- затраты, что понесены при приобретении инструментов, инвентаря и т. д., а также имущества, что не относится к амортизируемому (цена при этом будет включена полностью по мере ввода имущества в эксплуатацию);

- затраты на покупку комплектующих, что должны монтироваться, а также полуфабрикатов, что должны дополнительно обрабатываться;

- затраты на покупку электричества, топлива, воды с целью обеспечить технологический процесс и отопить помещение;

- затраты на покупку работ и услуг, что выполняются сторонней организацией или предпринимателем, если они связаны с ведением бизнеса;

- комиссионное вознаграждение, что платится посреднику;

- таможенные платежи;

- затраты на транспорт и т. д.

Сумму материальных затрат можно уменьшить на стоимость возвратного отхода, под которым понимают остаточное сырье, полуфабрикаты и другие материалы, что образованы в процессе производства, но утратили качество исходного ресурса.

Зная все тонкости ведения бухучета ИП, особенности налогообложения, правила включения при расчетах налога расходов и доходов и сроки осуществления платежей, вы сможете и на общей системе вполне нормально работать.

А вооружившись знаниями, когда и как плательщик переходит на ОСНО, вы будете понимать, как лучше организовать бизнес. Прибыльного вам бизнеса!

Источник: http://buhonline24.ru/sistema-nalogooblozhenija/osno/obshhaja-sistema-nalogooblozhenija-dlja-ip.html

Что такое учетная политика на ОСНО: образец заполнения, пример, содержание

С некоторых пор компаниям предоставлено право самостоятельно определять формат и формы отчетности по бухгалтерским и налоговым документам, на условиях соблюдения требований законодательства. Но для этого надо разработать и утвердить учетную политику фирмы. Итак, как обстоят дела с УП на ОСНО?

Что такое учетная политика на ОСНО

Понятие и особенности

Учетная политика компании – это разработанная с учетом специфических особенностей фирмы и утвержденная приказом совокупность форм, методов и способов осуществления хозяйственной деятельности, ее учета и отчетности перед контролирующими организациями. Ее элементы:

- Ограничительное количество счетов, минимально необходимых для ведения бухгалтерского учета и полной и своевременной отчетности. Ведение аналитического и синтетического учета.

- Внедрение в работы документооборота внутренней отчетности.

- Утверждение форм первичной отчетности, при отсутствии рекомендованных ФНС типовых.

- Методика оценки имущества при инвентаризации.

- Контроль над хозяйственными процессами.

- Внедрение правил документооборота, обработки и учета информации.

Потребность в учетной политике у компании возникает если:

- Законодательство предоставляет право выбора одного из нескольких вариантов учета.

- Закон не регламентирует некоторые аспекты учета.

Функции и виды

На учетную политику возлагаются следующие функции:

- Организационную, позволяющую организовать и оптимизировать работу бухгалтерии как связующего звена между компанией, банком и контролирующими органами.

- Налоговую, которая способствует систематизации входящей информации для объективного расчета налогооблагаемой базы.

- Техническую, формирующие методы работы с документацией.

- Методологическую, направленную на достижение соответствия учетных операций, проводимых компанией с нормативными документами.

При этом в учетной политике компании должны сочетаться все ее виды:

- УП для бухгалтерского учета.

- УП для отчетности по налогам.

- УП по графику документооборота.

- УП, связанной с работой по международным стандартам.

Учетная политика по налогу на прибыль на ОСНО описана в этом видео:

Сферы использования

Использоваться учетная политика может фирмами в различных сферах деятельности с упором на их особенности:

- При оптовой торговле в УП должен быть зафиксирован способ определения налоговой базы.

- Причем, если присутствует импорт, то отношения с таможенными платежами тоже должны отражаться.

- В производственных предприятиях не обойтись без пунктов по «незавершенке», полуфабрикатах (комплектующих) и браке.

- У сельхозпроизводителей в учетной политике должны отражаться вопросы формирования себестоимости по каждому из видов продукции.

- В сфере услуг желательно выбрать наиболее упрощенный вариант.

- А для строительных компаний важно отслеживать изменения законодательства.

Применяться учетная политика может:

- Компаниями и организациями.

- ИП.

Образец УП

Документ по учетной политике формируется на предприятии самостоятельно или с привлечением сторонних специалистов, и утверждается соответствующим приказом. Учетная политика ООО на ОСНО может отличаться от ИП на ОСНО, что видно из примеров.

Пример для ООО

Формировать учетную политику следует с момента регистрации ООО, и продлять ее действие на все время работы компании. Документ должен содержать:

- Вводную часть, в которой излагаются общие принципы учетной политики.

- Затем блок посвященный бухучету, который включает необходимую для организации работы службы информацию.

- Главу об основных фондах и принципах первичной оценки активов и порядке начисления амортизации.

- Критерии для отнесения активов к категории нематериальных.

- Все о доходах. Что признается и порядок признания. Как их распределить по видам.

- Все о расходах. Их распределение по видам и порядок списания.

- Возможность формирования резервов.

- Отражение возможностей по займам и кредитам.

- Так же должен иметься порядок налогового учета.

- Налог на прибыль.

- Учет амортизируемого имущества.

- Учет материалов.

- Учет затрат.

- Порядок уплаты авансов по налогу.

- НДС.

В качестве приложений (или ином другом) в учетной политике должны присутствовать:

- Утвержденные образцы применяемых в ООО бланков.

- Схема документооборота.

- Состав инвентаризационной комиссии.

- План счетов.

Документ утверждается приказом с подписью руководителя, в котором обязательно присутствуют:

Скачать образец УП для ООО можно здесь бесплатно.

Образец УП для ООО (услуги)

Пример для ИП

Форма документа, его структура и объем формируется предпринимателем в зависимости от потребностей его предприятия. Если у ИП бухучет не ведется, то и в учетной политике он не отражается. Учетная политика содержит:

- Общие положения с описанием видов учетной политики, применяемых ИП, способами ее ведения и ответственных за это лиц.

- Описание порядка учета доходов ИП и его расходов.

- Описание формата и правил ведения книги расходов и доходов.

- Требования к амортизации основных средств.

- Расчет и способы оплаты труда и налогов.

- Описание налоговой базы.

- Порядок расчетов по НДФЛ.

Утверждается УП приказом, в котором должны звучать:

- Фамилия предпринимателя и дата подписания.

- Период действия данной учетной политики.

- Ответственные за ее проведение.

- Указание о возможности раздельного учета при использовании нескольких систем налогообложения (например, с ЕНВД).

Скачать образец УП для ИП на ОСНО можно здесь.

Образец УП для ИП на ОСНО

Настройка учетной политики организации в 1С:Бухгалтерия 3.0 показана в этом видео:

Источник: http://uriston.com/kommercheskoe-pravo/nalogooblozhenie/osno/uchetnaya-politika.html

КУДиР для ИП на ОСНО в 2018 году. Образец заполнения

Формирование специального налогового бланка в форме Книги учета доходов и расходов для ИП, находящихся на общем режиме налогообложения, является требованием со стороны закона, обязательным к применению.

ФАЙЛЫ

Скачать пустой бланк книги доходов и расходов для ИП на ОСНО .xlsСкачать образец заполнения книги доходов и расходов для ИП на ОСНО .xls

Для чего нужен документ

Книга учета доходов и расходов (сокращенно — КУДиР) необходима для подсчета налогооблагаемой базы ИП, на основе которой будет делаться расчет налоговых отчислений за период отчета.

Каким образом формируется книга

Заполнение книги не является одномоментным. Записи в нее вносятся постепенно, в период совершений той или иной операции.

Подтверждением вносимых сведений являются первичные учетные документы, которые должны быть у ИП в наличии и храниться определенный промежуток времени (не менее трех лет).

Все цифры в КУДиР вписываются в рублевом эквиваленте.

Особенности и общие сведения о КУДиР

Книга имеет унифицированную форму. Вести ее можно как в бумажном виде, внося нужные данные от руки, так и в электронном.

Если книга ведется в компьютере, после истечения учетного периода ее следует распечатать, пронумеровать листы и прошить их при помощи толстой суровой нити. На заключительную страницу ставится печать ИП (при наличии) и подпись, а также указывается число страниц. Затем книга регистрируется в местном налоговом органе.

В случае, когда используется бумажный вариант КУДиР, она регистрируется в налоговой до начала заполнения.

Книга включает в себя шесть разделов, которые отражают все произведенные в период отчета доходы и расходы ИП. Нужно отметить, что заполняются разделы, в зависимости от направления работы индивидуального предпринимателя.

Иными словами, информацию нужно вносить только в те блоки КУДиР, которые имеют отношение к деятельности ИП.

Образец документа

В начало книги, на титульный лист, вносятся сведения о ИП – этот раздел затруднений вызвать не должен, поскольку сюда включается информация из личных и учредительных документов:

- ФИО;

- ИНН;

- адрес местожительства;

- данные о налоговом органе, где налогоплательщик был зарегистрирован;

- данные из свидетельства о постановке на учет и т.д.

Тут же приводится информация о банке, где у ИП открыт счет и номер кассы, если он использует ее в работе. Затем предприниматель ставит на странице свою подпись и датирует бланк.

Заполнение раздела 1 КУДиР

Сюда вносятся сырье, полуфабрикаты и другие товарно-материальные ценности, на приобретение которых ИП затратил свои средства. Их нужно учитывать даже в том случае, если траты были произведены в прошлом периоде отчета, а де-факто приход произошел в текущем.

Здесь же указываются авансы, которые планируется обеспечить в предстоящих периодах.

В качестве расходов учитываются реальные затраты, которые произошли с целью последующего получения финансовой выгоды от бизнес-операций.

Нужно отметить, что сумма финансовых расходов при осуществлении предпринимательской деятельности списывается на затраты только при условии реализации произведенных товарно-материальных ценностей. Если по этой части есть установленные законом нормы расходов, то учет ведется исходя из них.

В первом разделе несколько таблиц-блоков. Блоки с 1-1 до 1-7 должны заполнять ИП, которые заняты в производственном секторе. При этом каждый блок имеет два варианта, первый из которых (вар. А) применяют предприниматели, работающие с НДС, а второй (вар. Б) – те, кто НДС в своих операциях не выделяют.

Если идти по порядку, то в табличку 1-1 вписываются данные по закупленному и истраченному в процессе работы ИП сырью.

В ячейки блока 1-2 включаются полуфабрикаты (приобретенные и затраченные) для производственных нужд.

Строки блока под номером 1-3 предназначены для учета вспомогательного сырья и материалов (купленного и израсходованного).

Блок 1-4 содержит иные материальные расходы, т.е. энергию, воду, топливо и т.п. которые были истрачены в процессе деятельности ИП.

Блок 1-5 указывает на цену готовой продукции, которую выпустил ИП за период отчета, а также приводит стоимость выполненных за это время работ и оказанных услуг.

Блоки 1-6 и 1-7 показывают итог производства и продажи изготовленной продукции в момент совершения и по результатам месячного периода.

Заполнение раздела 2 КУДиР

Второй раздел КУДиР касается амортизации основных средств, МБП и нематериальных активов.

Амортизация может быть рассчитана только по отношению к имуществу предпринимателя, которое куплено за денежные средства и применяется для осуществления его работы.

К нематериальный активам относятся все виды интеллектуальной собственности (товарные знаки, электронные программы, базы данных и т.п.), которые ИП использует в своей деятельности. Правила расчета амортизации даны в таблицах 3-1, 3-2, 3, 4-1, 4-2.

Заполнение раздела 5 КУДиР

В пятом разделе книги дается расчет оплаты труда и налогов. Приведенная здесь таблица является, по сути, расчетно-платежной ведомостью и формируется по каждому месяцу в отдельности. Она содержит в себе

- высчитанный налог на доходы,

- различные прочие удержания,

- дату выдачи денежных средств

- и подпись работника в их получении.

В таблицу вписываются все виды выплат, в том числе собственно заработная плата, материальные поощрительные выплаты, цена товаров, выданных в натуральной величине и т.д.

Заполнение раздела 6 КУДиР

Шестой раздел КУДиР позволяет определить налоговую базу. Формируется она по истечении года (по календарю) и является основой для заполнения бланка 3-НДФЛ.

В блок 6-1 вносятся доходы от реализации, указанные в таблице 1-7 и иные. В качестве расходов даются данные из блоков 1-7, 2-1, 2-2, 3-1, 4-1, 4-2, 5-1, 6-2.

К блоку 6-2 относятся все расходы ИП, не показанные в других блоках, в том числе расходы на пожарную безопасность и охранные системы, командировочные, плату за консультационные, информационные и юр. услуги, интернет, телефон, затраты на хозяйственные и ремонтные нужды и т.п.

В последний блок КУДиР (6-3) вносятся расходы, сделанные в текущем периоде отчета, но доходы по которым будут учитываться в предстоящем периоде. К ним относятся расходы сезонного свойства, арендные платежи и т.д.

Источник: https://assistentus.ru/forma/kudir-dlya-ip-na-osno/