Шпаргалка по расчету налога на прибыль и авансовых платежей за I полугодие

Данная статья будет полезна тем налогоплательщикам, которые уплачивают ежеквартальные платежи по итогам квартала плюс ежемесячные авансовые платежи.

Статья поможет:

- рассчитать авансовые платежи по налогу на прибыль за I полугодие,

- узнать о сроках уплаты авансовых платежей по итогам I полугодия,

- заполнить соответствующие разделы и строки в декларации.

Чтобы разобраться, какие есть варианты расчета и уплаты авансовых платежей читайте также статью Варианты и сроки уплаты авансов по налогу на прибыль

Пример

Лист 02 Расчет налога на прибыль и авансовых платежей

Рассмотрим пошаговое заполнение декларации Лист 02 в части расчета налога на прибыль за I полугодие и суммы ежемесячных авансовых платежей на III квартал.

Шаг 1. Определите сумму налога на прибыль за I полугодие (стр. 180-200)

Сумма налога на прибыль в 1С рассчитывается автоматически, исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Проверку расчета за I полугодие осуществите по формуле:

В нашем примере сумма налога на прибыль всего (стр. 180) — 2 800 000 х 20% = 560 000 руб.,в т. ч.:

- в федеральный бюджет (стр. 190) — 2 800 000 х 3 % = 84 000 руб.;

- в бюджет субъекта РФ (стр. 200) — 2 800 000 х 17 % = 476 000 руб.

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

Авансовые платежи, которые организация должна уплатить за период I полугодия, необходимо указать в стр. 210 (220, 230) в 1С вручную, т. к. они рассчитываются по данным декларации за I квартал текущего года и состоят из:

- налога рассчитанного по итогам I квартала (стр. 180, 190, 200);

- начисленных авансовых платежей к уплате во II квартале (стр. 290, 300, 310);

- торгового сбора, уплаченного в I квартале, на который был уменьшен налог на прибыль за I квартал (стр. 267).

В строки 220, 230 в декларации за I полугодие вручную введите суммы, рассчитанные по формуле:

В нашем примере сумма начисленных авансовых платежей за I полугодие составляет:

- федеральный бюджет (стр. 220) — 30 000 руб. + 30 000 руб. = 60 000 руб.;

- бюджет субъекта РФ (стр. 230) — 170 000 руб. + 170 000 – 30 000 руб. = 310 000 руб.

Рассчитанные суммы указываются в стр. 210 (220,230) декларации за I полугодие.

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации будут в 1С заполняться автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за I полугодие данные строки заполняются следующим образом:

- стр. 265 – сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ с начала года. В нашем примере сумма составляет 60 000 руб.

- стр. 266 – сумма торгового сбора, на которую был уменьшен налог на прибыль в предыдущих отчетных периодах текущего года. Данная строка должна равняться сумме по стр. 267 в декларации за I квартал.

В 1С в декларации за полугодие в строке 266 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I квартал, т. е. это оборот:

- Дт 68.04.1 (Уровень бюджета — Региональный бюджет, Вид платежа — Налог начислено/уплачено).

- Кт 68.13 (Вид платежа — Налог начислено/уплачено).

В нашем примере стр. 266 равна 30 000 руб.

- стр. 267 – сумма торгового сбора, которая уменьшает исчисленный налог на прибыль за I полугодие в республиканский бюджет. Показатель строки не может быть больше суммы по стр. 200 «Сумма начисленного налога в бюджет субъекта РФ».

Узнать подробно про особенности уменьшения налога на прибыль на сумму торгового сбора

В 1С в строке 267 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I полугодие, т. е. это оборот:

- Дт 68.04.1 (Уровень бюджета — Региональный бюджет, вид платежа — Налог начислено/уплачено).

- Кт 68.13 (Вид платежа — Налог начислено/уплачено).

В нашем примере стр. 267 равна 60 000 руб.

Подробнее о Торговом сборе

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь необходимо определить, что получилось больше: фактические суммы налога, исчисленные по результатам I полугодия (стр. 190, 200), или суммы начисленных авансовых платежей, которые налогоплательщик обязан был уплатить в этом периоде (стр. 220, 230) с учетом торгового сбора (стр. 267), рассчитанные по итогам декларации за I квартал.

Шаг 4.1. Федеральный бюджет

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам I полугодия необходимо доплатить, т. е. в 1С автоматически будет заполнена строка 270 по формуле:

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам I полугодия будет к уменьшению, т. е. в 1С автоматически будет заполнена строка 280 по формуле:

В нашем примере стр. 190 (сумма 84 000 руб.) больше стр. 220 (сумма 60 000 руб.), следовательно, налог в федеральный бюджет по итогам I полугодия будет к доплате:

- стр. 270 = 84 000 — 60 000 = 24 000 руб.

Шаг 4.2. Бюджет субъекта РФ

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I полугодия необходимо доплатить, т. е. в 1С автоматически будет заполнена строка 271 по формуле:

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I полугодия будет к уменьшению, т. е. в 1С автоматически будет заполнена строка 281 по формуле:

В нашем примере стр. 200 (сумма 476 000 руб.) больше суммы строк 230 и 267 (370 000 = 310 000 + 60 000), следовательно, сумма налога в бюджет субъекта РФ по итогам I полугодия будет к доплате:

- стр. 271 = 476 000 — 310 000 — 60 000 = 106 000 руб.

Шаг 5. Определите сумму авансовых платежей к уплате в III квартале (стр. 290-310)

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам I полугодия рассчитать авансы, подлежащие уплате в III квартале. Такие платежи отражаются по стр. 290 (300, 310).

В 1С данные строки заполняются вручную. Расчет авансовых платежей к уплате необходимо осуществить по формуле:

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате в III квартале рассчитывается:

- всего (стр. 290) — 560 000 руб. – 200 000 руб. = 360 000 руб., в т. ч.:

- в федеральный бюджет (стр. 300) = 84 000 руб. – 30 000 руб. = 54 000 руб.;

- в бюджет субъекта РФ (стр. 310) = 476 000 руб. – 170 000 руб. = 306 000 руб.

Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за I полугодие

Заполнение итоговых данных по доплате или уменьшению налога на прибыль в I полугодии осуществляется в 1С автоматически по следующему алгоритму.

Если сумма налога получилась к доплате, т. е. в Листе 02 заполнена строка 270 или строка 271, то указанная в них сумма переносится в Раздел 1 Подраздел 1.1: PDF

- в стр. 040 — из стр. 270 Листа 02 «в федеральный бюджет»;

- в стр. 070 — из стр. 271 Листа 02 «в бюджет субъекта РФ».

Если сумма налога получилась к уменьшению, т. е. в Листе 02 заполнена строка 280 или строка 281, то указанная в них сумма переносится в Раздел 1 Подраздел 1.1: PDF

- в стр. 050 — из стр. 280 Листа 02 «в федеральный бюджет»;

- в стр. 080 — из стр. 281 Листа 02 «в бюджет субъекта РФ».

В нашем примере сумма налога на прибыль по итогам I полугодия в федеральный бюджет и бюджет субъекта РФ получилась к доплате.

Исходя из данной нормы, уплатить налог за I полугодие, указанный в Разделе 1 Подраздела 1.1. необходимо до 28 июля.

Если крайняя дата уплаты налога приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

В нашем примере доплата налога на прибыль должна быть осуществлена до 30 июля 2018г. (28 июля — выходной):

- в федеральный бюджет — 24 000 руб.

- в субъект РФ — 106 000 руб.

Ознакомиться с порядком уплаты налога на прибыль:

- федеральный бюджет;

- бюджет субъекта РФ.

Раздел 1 Подраздел 1.2 Авансовые платежи на III квартал

В Разделе 1 Подраздела 1.2 декларации отражаются ежемесячные авансовые платежи, которые необходимо уплатить в III квартале.

Сумма авансовых платежей на III квартал была рассчитана по стр. 300, 310 Листа 02. Она автоматически распределяется в Подраздел 1.2 в размере 1/3 от квартальной суммы:

- стр. 120-140—из стр. 300 «в федеральный бюджет»;

- стр. 220-240—из стр. 310 «в бюджет субъекта РФ».

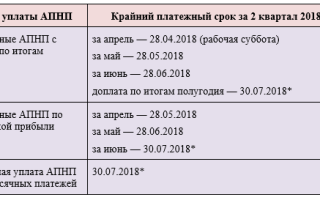

Исходя из данной нормы, в III квартале уплатить авансовые платежи, указанные в Разделе 1 Подраздела 1.2, необходимо:

- до 28 июля;

- до 28 августа;

- до 28 сентября.

Если крайняя дата уплаты авансовых платежей приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

- Уплата налога на прибыль в федеральный бюджет;

- Уплата налога на прибыль в бюджет субъекта РФ.

В нашем примере уплата авансовых платежей в III квартале должна быть осуществлена:

- до 30 июля 2018г. (28 июля — выходной):

- в федеральный бюджет — 18 000 руб.

- в субъект РФ — 102 000 руб.

- до 28 августа 2018г.:

- в федеральный бюджет — 18 000 руб.

- в субъект РФ — 102 000 руб.

- до 28 сентября 2018г.:

- в федеральный бюджет — 18 000 руб.

- в субъект РФ — 102 000 руб.

Источник: http://buhpoisk.ru/shpargalka-po-raschetu-naloga-na-priby-l-i-avansovy-h-platezhej-za-i-polugodie.html

Авансовые платежи по налогу на прибыль в 2018 году

Авансовые платежи по налогу на прибыль в 2018 году представляют особый интерес, так как являются не только способом оплаты предполагаемых ежемесячных взносов, но еще и обладают достаточно практичными функциями. Во-первых, так как платежи авансовые, они с лихвой справляются с проблемой просрочки. Во-вторых, с помощью грамотной системы выплат таких взносах, на них можно даже сэкономить бюджет предприятия.

Какими бывают авансовые платежи по налогу на прибыль?

Для начала нужно разобраться какими бывают виды этих авансовых платежей по НДФЛ за определенные отчетные периоды для предпринимателей и организаций. Итак, физическими лицами и не только, авансовые взносы могут уплачиваться следующими способами:

- По итогам полного квартала, полугодия или девяти месяцев, также с регулярными платежами каждый месяц действующего отчетного периода.

- По итогам полного квартала, полугодия или девяти месяцев, но без регулярных платежей за каждый месяц. Возможно это из-за существования п. 3 ст. 286 НК РФ.

И вот теперь стоит подробнее рассмотреть второй вариант, так как он кажется слишком привлекательным.

В связи с появлением поправок в таких статьях, как 286 и 287 НК РФ, ежемесячные авансовые платежи по налогу на прибыль в 2018 году могут быть опущены. Но доступно это только для некоторых организаций. Например, для таких, у которых в течении четырех предыдущих кварталах доходы от реализации не превышали в среднем 15 млн рублей за каждый отчетный период.

Также есть особая квота для только основанных организаций и недавно начавших свое дело предпринимателей. Налоговыми выплата по НДФЛ ИП и ООО то всё равно облагаются, но вот количество кварталов, за которые считается предыдущая прибыль, значительно уменьшается в данном случае.

Но важно понимать, что на таких условиях всё остается индивидуальным по НДФЛ для ИП на ОСНО и на УСН тоже. Поэтому даже уже если исчислены кварталы, на которые исчисляются коды взносов, не факт, что результат будет сильно отличаться от изначального предложения всем компаниям.

Увеличение платежных лимитов положительно повлияло на огромное число организаций и предпринимателей, которым доступна эта функция. Рассмотрим же это на наглядном примере какой-либо несложной организации.

Возьмем, к примеру, организацию с ограниченной ответственностью «Болты и шурупы», занимающуюся несложным ремонтными работами. Доходы и расходы в данном случае рассчитаны в соответствии с используемыми методом начисления, а вся налогооблагаемая база рассчитана за кварталы.

Расчётный год

- 1 квартал — налоговая база по налогу на прибыль равна 160 тысяч рублей от всех общих доходов в размере 8,5 миллионов рублей.

- 2 квартал — налоговая база здесь больше — 350 тысяч рублей, но и доходы выше — 9,5 миллионов рублей.

- 3 квартал — налоговая база практически в два раза больше, чем во втором квартале — 620 тысяч рублей, при возрастании доходов лишь до 10,75 миллионов рублей.

- 4 квартал — наконец, самая большая налоговая база в размере 900 тысяч рублей, с доходами равными 11,75 миллионов рублей.

Настоящий год

- 1 квартал — налоговая база по налогу на прибыль равна 90 тысяч рублей от всех общих доходов в размере 10,5 миллионов рублей.

- 2 квартал — налоговая база здесь куда меньше — всего 50 тысяч рублей, но и доходы правда чуть ниже — 8 миллионов рублей.

- 3 квартал — налоговая база конечно в три раза больше, чем во втором квартале — 150 тысяч рублей, но и при возрастании доходов уже до 13 миллионов рублей.

- Далее тенденция и так понятна…

Так получается, что при использовании такой возможности, действительно налоги куда меньше, даже при сравнении тенденций их роста. Поэтому, это будет правда очень полезно для новообразованных предприятий и не слишком больших, не слишком прибыльных.

Также есть возможность вообще перейти на отличные от большинства взносы, основывая их на реальной фактической прибыли. Этот вариант отлично подойдет, например, при необходимости выплачивать авансовые платежи по земельному налогу в 2018 году.

Как рассчитать авансовые платежи по итогам квартала?

Сумма авансовых платежей по налогу на прибыль в 2018 году рассчитывается помесячно по квартальным результатам фактической прибыли. Так как налог на прибыль считается по отчетным периодам, может быть расчет за квартал, полугодие, девять месяцев и целый год.

Также во всей этой хитрой системе работает учет всех авансовых взносов, которые были уплачены ранее в налоговом периоде. Поэтому расчет авансовых платежей по итогам квартала тоже может быть не самым простым. Так что рассмотрим на нашем уже готовом примере.

Возвращаемся к ООО «Болты и шурупы», для которого рассчитаем все квартальные платежи:

- По итогам первого квартала получается, что авансовые платежи равны 90 тысяч рублей * 20%, то есть 18 тысяч рублей.

- По итогам полугодия был получен убыток в 50 тысяч рублей, а значит в соответствии с п. 8 ст. 274 НК РФ вся налоговая база обнуляется, поэтому и квартальный авансовый платеж. Бюджет никак не меняется, а авансовый платеж за первый квартал считается переплатой.

- По итогам девяти месяцев получается, что авансовые платежи равны 150 тысяч рублей * 20%, то есть 30 тысяч рублей. Тут, в случае, если образовавшаяся переплата за полугодие не зачтена в счет уплаты каких-нибудь других налогов и не возвращена обратно в бюджет организации, то она зачисляется как уплата взноса за эти девять месяцев. Тогда, финальная сумма к уплате равна 30 тысяч рублей — 18 тысяч рублей = 12 тысяч рублей.

Поскольку учет и расчет авансовых платежей производится с применением КБК, в любой системе, в упрощенке КБК для УСН «Доходы минус расходы» и УСН «Доходы» тоже имеют место быть использованы.

Как рассчитать ежемесячные авансовые платежи?

Если с расчётом авансовых платежей по кварталам всё в принципе ясно, то при расчете сумм ежемесячных авансовых платежей есть небольшие изменения, которые, однако, стоят детального разбора. Особенность в том, что здесь за базу берется не фактическая прибыль, а предполагаемая прибыль, определяемая по итогам предыдущего квартала.

Единственное неизменное исключение — это сумма ежемесячных авансовых платежей первого квартала текущего отчетного периода. Она остается равна сумме платежа, которые были рассчитаны и уплачены в последнем, четвертом квартале предыдущего периода, который был расчетным при учете. Подробнее обо всем этом можно узнать из п. 2 ст. 286 НК РФ.

Однако, очень важно запомнить, что, если из-за каких-то причин в течение данного квартала предприятие получает куда меньше прибыли или, более того, убыток, это никак не повлияет на обязанность уплачивать ежемесячные авансовые платежи.

Просто в таких случаях, эти средства признают переплатой, которую можно будет вернуть на расчетный счет, зачесть на счет следующих после платежей, либо направить на другие нужды, такие, как погашение прочих налогов, при необходимости.

Ну и по старой доброй традиции попробуем посчитать все авансовые платежи или взносы, которые ООО «Болты и шурупы» будет перечислять в текущем году с учетом всех ежемесячных платежей.

- Платежи за январь, февраль и март (первый квартал) равняются сумме авансовых платежей за последний квартал предыдущего года: (620 тысяч рублей * 20% — 350 тысяч рублей * 20%) / 3 = 18 тысяч рублей. Тут же образовалась переплата по платежам в размере 36 тысяч рублей (18 тысяч * 3 — 18 рублей).

- Во втором квартале ежемесячный платеж равен 18 тысяч рублей / 3 = 6 тысяч рублей. В счет этого квартала также включена переплата с первого квартала, но даже это не помогло избежать образования новой переплаты. Она равна 36 тысяч рублей — 6 тысяч рублей * 3 = 18 тысяч рублей.

- Третий квартал отличился тем, что за него налогоплательщик не перечислял платежи, так как разница между квартальными и авансовыми платежами за первое полугодие была негативной. Но весь квартальный платеж за девять месяцев составил в целом 30 тысяч рублей, часть откуда была закрыта переплатой, а часть отдана в бюджет: 30 тысяч рублей — 18 тысяч рублей = 12 тысяч рублей.

- Наконец платежи за октябрь, ноябрь и декабрь, составляющие четвертый квартал, таковы: (30 тысяч рублей — 0 тысяч рублей) / 3, что равно 10 тысячам рублей. И также, как мы знаем эта же сумма будет суммой авансовых платежей в первом квартале следующего года.

График платежей и выводы

Теперь, когда мы рассчитали все взносы отдельно, картина выплачиваемых платежей стала довольна ясна. Поэтому можно даже предположить, как эта система обернется далее для условной компании. Наверно, стоит составить полную схему выплат, которая бы стала примером для будущих расчетов.

Для этого обращаемся к уже знакомой организации «Болты и шурупы» и учитывая сроки, указанные в п. 1 ст. 287 НК РФ, рассчитаем и составим график платежей на 2018 года.

- Ежемесячные авансовые платежи за январь равны 2 тысячам доплаты с предыдущего года и 18 тысячам рублей за этот месяц.

- Ежемесячные авансовые платежи за февраль равны только 18 тысячам рублей взносов за этот месяц.

- Ежемесячные авансовые платежи за март равны только 18 тысячам рублей взносов.

- Ежемесячные авансовые платежи за апрель не начисляются, так как всё зачтено переплатой.

- Ежемесячные авансовые платежи за май не начисляются, так как всё снова зачтено переплатой.

- Ежемесячные авансовые платежи за июнь не начисляются, так как всё опять-таки было зачтено переплатой.

- Ежемесячные авансовые платежи за июль не начисляют вообще.

- Ежемесячные авансовые платежи за август также не начисляют.

- Ежемесячные авансовые платежи за сентябрь тоже совсем не начисляют.

- Ежемесячные авансовые платежи за октябрь равны 12 тысячам рублей квартального платежа и 10 тысячам рублей взносов за месяц.

- Ежемесячные авансовые платежи за ноябрь составляют только 10 тысяч рублей взносов за месяц.

- Ежемесячные авансовые платежи за декабрь также равны только 10 тысячам рублей взносов за месяц.

После этого списка отчетливо видно, что на самом деле налогоплательщику выгоднее платить все взносы по итогам уже кончившегося квартала, чтобы не платить всё наперед. Ежемесячные платежи это по сути реальная плата вперед за не истёкший месяц за место использования этих средств в обороте для получения большей выгоды.

Особенно это ощущается, когда по итогу девяти месяцев выходит хороший результат, а после снижение прибыли. Организация в таких случаях всё равно должна обеспечивать своевременную оплату авансовых платежей, а более того рассчитанных по более прибыльным периодам.

Заводя разговор снова о теме обсуждения, можно сказать, что возможность оплаты организацией ежемесячных авансовых платежей или замена их платежами по итогам кварталов полностью зависит от рассчитанной средней величины выручки, полученной за уже прошедшие 4 квартала отчетного года.

Порядок расчета средней величины доходов

Чтобы полностью прояснить всю ситуацию осталось рассмотреть из важного только как рассчитывается величина доходов. В расчете используются доходы от реализации товаров, работ и услуг, а также имущественных прав, имеющихся в распоряжении. Все внереализованные доходы и расходы даже не учитываются, а выручка считается без НДС и акцизов.

А средняя величина доходов от всей реализации за четыре квартала предыдущего года будет равно сумме отдельно посчитанных доходов за каждый из кварталов, идущих друг за другом, деленная на четыре.

Тут есть два случая, в зависимости от превышенного или соблюденного режима. Если лимит в 15 миллионов рублей прибыли превышен, то со следующего квартала организация обязана выплачивать ежемесячные авансовые платежи, если нет, то нет необходимости это выполнять.

А теперь к нашей любимой организации «Болты и шурупы». Узнаем обязана ли она выплачивать ежемесячные авансовые платежи в течении первого, второго и третьего квартала 2018 года.

- За первый квартал берем доходы, полученные во всех кварталах предыдущего года. Это (8,5 + 9,5 + 10,75 + 11,75 миллионов рублей) = 40,5 миллионов рублей.

- 40,5 миллионов рублей / 4 = 10,125 миллионов рублей, что меньше чем порог в 15 миллионов, а значит в первом квартала наше ООО не обязано уплачивать ежемесячные взносы. Поэтому, если в последнем квартале 2018 года прибыль не вырастет за отметку в 28,5 миллионов рублей, то следующий год компания проведет спокойно и продолжить платить взносы по кварталам.

Теперь, когда разобраны все аспекты рассматриваемого вопроса об авансовых платежах, остается только пробежаться по некоторым мелким, но интересным моментам, которые еще не освещались. Так все нуждающиеся получат ответы на свои вопросы.

Нужно ли перечислять авансовые платежи по земельному налогу

Глава 31 НК РФ играет важнейшую роль в этом вопросе, так как она определяет для муниципальных законодательных органов права на установку земельного налога на территории подвластного города, поселка или села, а также формировать регламент его исчисления и оплаты. Поэтому для того чтобы понять нужно ли платить организации по земельному налогу в 2018 году, для юридических лиц и физических лиц нужно просто узнать у городского совета.

Все правила налогообложения и оплаты налогов указаны в положения НК РФ, также, как и все периоды, отчётности и суммы. Поэтому хорошим помощником в поисках ответа на интересующий вопрос о данной сфере станет Налоговый Кодекс, который уже точно сможет установить четкие и ясные для налогоплательщика правила.

Ответственность за неуплату авансовых платежей по земельному налогу

За несвоевременную или полную неуплату налога всегда существуют санкции в виде штрафов, независимо от сферы, в которой это налогообложение осуществляется. Поэтому в земельных вопросах существуют практически те же правила, что и везде.

Существуют официальные нормативно-правовые акты, которые устанавливают сроки уплаты земельного налога и сопряженных авансовых платежей. Но если вдруг компания опоздает с оплатой, ей начисляется пени. Это пени за просрочку равно произведению суммы неуплаченного налога на количество дней просрочки и ставку рефинансирования.

А также организация, просрочившая сдачу, может быть законно оштрафована. Штраф будет составлять 20% от всей суммы неоплаченного налога. Если вдруг такой штраф будет назначен незаконно, то его всегда можно оспорить в суде.

Теперь когда были покрыты уже точно все интересующие грани авансовых платежей, можно с точностью утверждать, что прочитав данную статью у любого появиться представление об этой теме. При том настолько полное, что им можно спокойно пользоваться и оперировать в связанных делах.

Источник: http://inmoney.biz/avansovye-platezhi-po-nalogu-na-pribyl-v-2018-godu/

Кто платит ежемесячные авансовые платежи по налогу на прибыль 2018

Начиная с 2016 года, увеличилась сумма выручки, на которую компания не вносит платежи каждый месяц по налогу на прибыль. Все организации, где доходы от деятельности будут в среднем 15 млн. руб. за три месяца, могут отказаться от ежемесячных авансовых платежей.

Квартальные авансовые платежи по налогу на прибыль имеют право уплачивать

Авансовые платежи оплачивают каждый квартал или месяц. Как должны налогоплательщики вносить сумму зависит от того, к какой категории они относятся. Первыми считаются организации, делающие авансовые взносы квартально и каждый месяц на протяжении квартала.

Еще кто платит ежемесячные авансовые платежи по налогу на прибыль 2018? Компании, выручка которых за 4 последних квартала меньше 15 млн. руб. выполняют процедуру каждый квартал, не выполняя взносы в течение 30 дней. Компании, которые решили ежемесячную процедуру, должны сообщить о своем выборе в налоговую компанию.

Уплата и начисление в 2018 году

Бывает, бухгалтеры затрудняются в расчете авансовых платежей по налогу на прибыль. Все, кого интересует порядок выполнения данных действий, могут ознакомиться в ст. 286 и 287 НК РФ.

Сумма берется по итогам года. Формула вычисления представлена следующей схемой: НП=НБ x С. НП — налог на прибыль за нужный период, НБ – налоговая база, С – ставка налога. На протяжении календарного года компании примерно 4 раза в год должны обращаться в данную службу.

Пример расчета на квартал: в чем суть?

Данный сбор на прибыль нужен для укрепления бюджета страны. Организации могут рассчитываться различными способами. Все данные необходимо внести в специальную декларацию по учету платежей, в которой она будет храниться.

Декларация должна быть представлена в налоговую компанию после отчетного периода. Компании, у которых доход за последний период времени не был больше 10 млн. руб. каждые три месяца, уплачивают только за отчетный период. Отчетный период – 1 квартал, шесть и девять месяцев года. Каждая организация выбирает тот способ, который им больше всего подходит.

Начисление авансовых платежей по налогу на прибыль проводки в 1с

Главной основой бухгалтерского учета являются проводки, которые считаются способом отражения всех действий по счетам. Любые действия предприятий всегда указаны в документах бухгалтерии. Иными словами, бухгалтерские записи называются проводками.

Этот принцип применяют в программе 1С. Когда вносят данные в журнал, они автоматически создают проводки. Программа самостоятельно указывает, с какой документацией она создана. Именно поэтому начисление в 1С не составит больших трудностей.

Как отразить порядок для вновь созданных организаций?

Новая организация может вносить сумму, основываясь на полученной прибыли. Это постановление указано в Налоговом кодексе РФ. Вновь созданные организации должны дождаться специального времени после создания компании.

Начисляются ли пени при ликвидации?

По правилам НК РФ налогоплательщик не освобожден от обязанностей давать отчет в налоговую компанию по причине ликвидации организации. Обязанность по уплате не в силе, только после проведения нужных расчетов в системе платежей и расчета суммы прибыли.

На основании НК РФ приостановка начисления пени невозможна, до тех пор, пока организация находиться в стадии ликвидации.

Уплата авансовых платежей по налогу на прибыль в 2018 году

В 2018 году деньги на счет должны поступать до 28 числа месяца, который идет после отчетным периодом.

Как рассчитать ежемесячные платежи?

Итак, ежемесячные авансовые платежи по налогу на прибыль как рассчитать вы всегда найдете в Налоговом Кодексе РФ. В 1 квартале равняется платежу в 4 кв. предшествующего года. Во втором кв. – 1/3 от кв. за первые три месяца текущего года. В 3 кв. равен третьей части разницы между суммой за 6 месяцев и взносом за 1 кв. В 4 кв. равен 1/3 между уплатой за 9 месяцев и за полугодие.

Результат по итогам отчетного периода

Многие задают вопрос, а как правильно рассчитывать итоги отчетного периода платы по налогу на прибыль? Какой отрезок времени брать как эталон? Заметим, что сумма, которая была внесена в бухгалтерский учет, должна быть такой же, какую указали в декларации. Нужные проводки помогут понять, как закрыть отчет и т.д.

Источник

Источник: https://zakon.temaretik.com/1390802794596534484/kto-platit-ezhemesyachnye-avansovye-platezhi-po-nalogu-na-pribyl-2018/

Расчет авансового платежа по налогу на прибыль за 1 квартал 2018

Платите налоги, взносы и сдавайте отчетность, не выходя из дома! Сервис напомнит обо всех отчетах.

В соответствии с поправками к статьям 286 и 287 НК РФ, в 2018 году организации, у которых в течение предыдущих четырех кварталов доходы от реализации не превышали в среднем 15 млн рублей за квартал, могут отказаться от ежемесячных авансов по налогу за прибыль и считать платежи по итогам квартала. Для вновь созданных компаний порог увеличен еще больше.

Какими бывают авансовые платежи по налогу на прибыль?

Увеличение лимита позволило большему числу организаций рассчитывать авансовые платежи по налогу на прибыль по итогам квартала. Чем это хорошо для налогоплательщиков — рассмотрим на примере, но сначала вспомним, какими бывают авансовые платежи по налогу на прибыль.

По итогам каждого отчетного (налогового) периода налогоплательщики исчисляют и уплачивают авансовые платежи одним из способов:

Кроме того, организация может перейти на ежемесячные авансовые платежи, исходя из фактически полученной прибыли. Но в данной статье мы не будем рассматривать этот способ, поскольку он не относится к обсуждаемым изменениям.

Посчитаем для условного ООО «Ананасы в шампанском» авансовые платежи каждым из способов, а затем сравним результаты. Доходы и расходы в целях налогообложения определяются методом начисления. Налоговая база по налогу на прибыль представлена нарастающим итогом с начала года.

Налоговая база по налогу на прибыль

Доходы от реализации

Как рассчитать авансовые платежи по итогам квартала?

Сумма квартального авансового платежа по итогам отчетного периода определяется по фактической прибыли, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного периода — квартала, полугодия, девяти месяцев. При этом учитываются авансовые платежи, ранее уплаченные в налоговом периоде.

Пример 1: рассчитаем для ООО «Ананасы в шампанском» квартальные авансовые платежи за 2018 год:

Как рассчитать ежемесячные авансовые платежи?

В отличие от авансового платежа по итогам квартала, ежемесячный авансовый платеж определяется не из фактической, а из предполагаемой прибыли, которая определяется по итогам предыдущего квартала.

Исключение — ежемесячные платежи I квартала текущего налогового периода: они равны платежам, которые уплачивались в IV квартале предыдущего налогового периода. Подробно расчет описан в п. 2 ст. 286 НК РФ.

Важно: если в течение текущего квартала организация получает меньше прибыли или даже убыток, это не освобождает ее от уплаты ежемесячных авансовых платежей. Они признаются переплатой, которую можно вернуть на расчетный счет, зачесть в счет следующих платежей или направить на погашение других налогов (в федеральной и региональной части).

Пример 2: посчитаем авансовые платежи, которые перечислит ООО «Ананасы в шампанском» в 2018 году с учетом ежемесячных авансовых платежей:

(620 тысяч рублей * 20% — 350 тысяч рублей * 20%) / 3 = 18 тысяч рублей в месяц.

Ежемесячный авансовый платеж во 2 квартале текущего года равен: 18 тысяч рублей / 3 = 6 тысяч рублей. В счет этих платежей организация зачла переплату, но даже с учетом этого по итогам 2 квартала осталась переплата:

(36 тысяч рублей — 6 тысяч рублей * 3) = 18 тысяч рублей.

Квартальный авансовый платеж за 9 месяцев составил 30 тысяч рублей. Часть организация закрыла переплатой, а остаток доплатила в бюджет:

(30 тысяч рублей — 18 тысяч рублей) = 12 тысяч рублей.

(30 тысяч рублей — 0 рублей) / 3 = 10 000 рублей.

График платежей и выводы

С учетом сроков, указанных в п. 1 ст. 287 НК РФ, составим график платежей для ООО «Ананасы в шампанском»:

Авансовые платежи только по итогам квартала

Авансовые платежи по итогам квартала с ежемесячными платежами

2 тысячи рублей доплаты за 2017 год + 18 тысяч рублей

www.b-kontur.ru

Ежемесячные авансовые платежи по налогу на прибыль с доплатой по итогам квартала

Актуально на: 22 января 2018 г.

Организации, не имеющие права на уплату только квартальных авансов по налогу на прибыль и не перешедшие добровольно на ежемесячную уплату авансовых платежей по фактической прибыли, должны уплачивать ежемесячные авансовые платежи, рассчитанные по данным предыдущего квартала, с доплатой по итогам квартала.

Вновь созданные компании начинают уплачивать ежемесячные авансы по истечении полного квартала с даты регистрации, если их выручка превысила установленный НК РФ лимит (п. 6 ст. 286 НК РФ) и изначально не была выбрана уплата авансов по фактической прибыли.

Расчет начисленного авансового платежа/налога по итогам квартала/года

Данные суммы считаются нарастающим итогом с начала года и отражаются в Декларации по налогу на прибыль (утв. Приказом ФНС от 19.10.2016 № ММВ-7-3/[email protected] ) следующим образом:

Расчет суммы, подлежащей ежемесячной уплате в следующем отчетном периоде (квартале)

В течение I квартала текущего года организация уплачивает ежемесячные авансы в таком же размере, в каком они должны были быть уплачены в течение IV квартала предыдущего года (п. 2 ст. 286 НК РФ).

Сумма авансов, ежемесячно перечисляемых в бюджет в течение II, III и IV кварталов, рассчитывается так:

Ежемесячно нужно перечислять 1/3 суммы, рассчитанной по приведенным формулам.

Расчет суммы аванса/налога, подлежащего доплате в бюджет по итогам отчетного периода/года:

Обратите внимание, что мы привели общие формулы расчета аванса/налога. У организаций, уплачивающих торговый сбор, а также у организаций, производящих уплату налога за пределами РФ, сумма которого засчитывается в счет уплаты налога на прибыль, аванс/налог считаются несколько иначе.

Источник: http://mcuns.ru/raschet-avansovogo-platezha-po-nalogu-n/

Подходит срок уплаты 2-го авансового платежа по налогу на прибыль за I квартал 2018 года — О действующих законах Российской Федерации

Налоговый кодекс предусматривает необходимость перечисления в соответствующий бюджет ежемесячных авансовых платежей, подлежащих уплате в течение отчетного периода, в срок не позднее 28-го числа каждого месяца этого отчетного периода.

При этом налогоплательщики, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли, уплачивают авансовые платежи не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление налога (абз. 3-4 п. 1 ст.

287 НК РФ).

Таким образом, до 28 февраля (вторник) включительно организации, для которых отчетным периодом является первый квартал, полугодие и девять месяцев, должны перечислить в бюджет второй ежемесячный авансовый платеж по налогу на прибыль за I квартал 2018 года.

Кроме того, не позднее 28 февраля налогоплательщики, исчисляющие ежемесячные авансовые платежи по фактически полученной прибыли, должны заплатить налог за январь (п. 1 ст. 287 НК РФ), а также подать декларацию (п. 3 ст. 289 НК РФ). В этот же срок налоговым агентам следует передать в налоговую инспекцию расчет по налогу на прибыль за январь (п. 3 ст. 289 НК РФ).

Об этом напоминает и наш календарь бухгалтера, который мы рекомендуем сохранить в закладки, чтобы не пропустить и другие сроки уплаты налогов и сборов, а также представления налоговых деклараций и расчетов.

Отметим, налоговым периодом по налогу на прибыль признается календарный год, а отчетными периодами – первый квартал, полугодие и девять месяцев календарного года.

Для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, отчетными периодами считаются месяц, два месяца, три месяца и так далее до окончания календарного года (п. 1-2 ст. 285 НК РФ).

При этом налогоплательщики самостоятельно выбирают, каким образом им платить налог в течение года – исходя из фактической прибыли за прошлый месяц или квартал. Но в любом случае это будут ежемесячные авансовые платежи.

Налогоплательщики имеют право перейти на уплату ежемесячных авансовых платежей исходя из фактической прибыли, уведомив об этом налоговый орган не позднее 31 декабря года, предшествующего налоговому периоду, в котором происходит переход.

При этом система уплаты авансовых платежей не может изменяться налогоплательщиком в течение налогового периода (п. 2 ст. 286 НК РФ).

Источник: garant.ru

Источник: http://ozakon.ru/account/podhodit-srok-yplaty-2-go-avansovogo-plateja-po-nalogy-na-pribyl-za-i-kvartal-2018-goda.html

Ежемесячные платежи по налогу на прибыль в 2018 году кто платит

Возврат излишне перечисленных сумм Предприятия, у которых по итогам года были получены убытки, могут иметь отчисления по результатам промежуточных периодов. Ранее внесенный аванс является переплатой и может быть зачтен в будущих периодах либо возвращен по окончании года после сдачи отчетности. Для возврата излишне уплаченных сумм лицо должно обратиться с заявлением в ИФНС с указанием:

- Сведений об Инспекции, в адрес которой направляется письмо.

- Реквизитов предприятия-налогоплательщика.

- Основания возникшей переплаты и периода.

- Суммы, определенной предприятием к возврату.

- Реквизиты счета предприятия для перечисления средств.

Документ удостоверяется подписью руководителя организации и печатью. Заявление о возврате представляется в ИФНС лично представителем организации или направленного в адрес Инспекции по почте.

Пример 3: посмотрим, обязано ли ООО «Ананасы в шампанском» уплачивать ежемесячные авансовые платежи в течение 1, 2 и 3 кварталов 2018 года.

- Для I квартала берутся доходы, полученные в 1 — 4 кварталах 2017 года: (8,5 млн. руб. + 9,5 млн руб. + 10,75 млн. руб. + 11,75 млн. руб.) = 40,5 млн. руб.

40,5 млн. руб. / 4 = 10,125 млн. руб. Это меньше, чем 15 млн руб., значит, в I квартале организация не обязана уплачивать ежемесячные авансовые платежи. И если в 4 квартале 2018 года доходы от реализации не превысят 28,5 млн.

Кто платит ежемесячные авансовые платежи по налогу на прибыль 2018

Внимание

Разница между ранее внесенными суммами в течение отчетных периодов и окончательным расчетом перечисляется в бюджет по предельному сроку представления годовой отчетности.

Если по итогам года организация получила отрицательные показатели (убыток), доплата не производится, а уплаченные авансовые платежи не пропадают и накапливаются на лицевом счете налогоплательщика.

Для дальнейшего использования средств необходимо обратиться в территориальный орган.

Читайте также статью: → «Декларация по налогу на прибыль в 2018».

Авансовые платежи по налогу на прибыль: кто платит и как рассчитать?

Они признаются переплатой, которую можно вернуть на расчетный счет, зачесть в счет следующих платежей или направить на погашение других налогов (в федеральной и региональной части).

Авансовые платежи по налогу на прибыль за 1 квартал 2018 года

Организация вправе исчислять ежемесячные авансы исходя из фактической прибыли, но этот способ более сложный, поэтому его мало кто выбирает. Тем более что при расчете ежемесячных авансов исходя из фактической прибыли отчитываться также надо ежемесячно. По закону уплата авансовых платежей по налогу на прибыль зависит от сроков сдачи отчетности.

Важно

Те, кто отчитывается раз в квартал, перечисляют деньги не позднее 28 числа месяца, который следует за отчетным периодом. Если вы считаете налоги исходя из фактической прибыли, то платежки формируйте ежемесячно не позднее 28 числа месяца, следующего за отчетным. Такие организации начисление авансовых платежей по налогу на прибыль делают помесячно.

Для компаний, которые аванс считают за квартал с учетом прибыли предыдущего квартала, но платят ежемесячно, срок — не позднее 28 числа месяца в течение отчетного периода.

Авансовые платежи по налогу на прибыль в 2018 году

Вернутья назад на Аванс 2018Выбирайте между традиционной системой: квартальные авансы с уплатой ежемесячных платежей или ежемесячные авансы по фактически полученной прибыли. Если меняете авансовую схему, подайте в налоговую сообщение в свободной форме. Срок подачи — 9 января 2018 года (перенос с воскресенья, 31 декабря).

Если оставляете прежнюю, никаких сообщений не требуется — просто работайте, как раньше.

В этот же срок (перенос с 30 декабря) нужно сообщить о выборе подразделения для централизованной уплаты авансов и налога на прибыль, если вы хотите поменять ответственное подразделение или сейчас платите за каждое из них отдельно.

Рекомендуемые формы уведомлений приведены в письмах ФНС № ШС-6-3/986 и № ЕД-4-3/[email protected] Большинство компаний платят ежемесячные авансовые платежи по налогу на прибыль исходя из прибыли, полученной в предыдущем квартале (ст. 286 НК РФ).

Авансовые платежи по налогу на прибыль в 2018 году: как рассчитать

Можно ли зачесть переплату, возникшую в результате арифметической ошибки без подачи заявления? Большинство ИФНС придерживается мнения, что суммы, излишне внесенные организацией на основании допущенной ошибки, могут быть учтены плательщиком при будущих начислениях.

Для устранения излишних вопросов необходимо уточнить в территориальном органе, на учете которого стоит предприятие, потребность подачи дополнительного документа. Вопрос №5.

Как упростить проведение зачета излишне уплаченного налога? Предприятия, имеющие зарегистрированные в ИФНС личные кабинеты, упрощают процедуру зачета.

Заявление, представленные в электронном виде, обрабатываются оперативно и без затрат времени на личное представление документа. Оцените качество статьи.

Авансовые платежи по налогу на прибыль. примеры

По итогам 1 квартала предприятие определило прибыль 50 000 рублей, второго – 68 000 рублей. В бухгалтерии предприятия определили сумму налога:

- По итогам 1 квартала: Н1 = 50 000 х 20% = 10 000 рублей.

- По результатам 2 квартала: Н2 = 68 000 х 20% = 13 600 рублей.

- Размер суммы, перечисляемой в июле: Н = 13 600 – 10 000 = 3 600 рублей.

Если предприятие имеет прибыль по окончании 1 квартала, а по результатам 6 месяцев – убытки, оплата налога за полугодие не производится.

Скачать примеры расчета ежемесячных платежей по итогам квартала Доплата и возврат налога по итогам календарного года Предприятия уплачивают налог на прибыль по результатам финансовых показателей календарного года с учетом текущих предварительных отчислений. Окончательная сумма обязательств организации указывается в декларации.

Читайте также статью: → «Авансовые платежи по ЕСХН в 2018: особенности расчета и уплаты». Обязанность по уплате квартальных авансовых платежей Предприятие имеет право внести авансовые платежи ежеквартально. Для ряда организаций предусмотрен только ежеквартальный платеж налога. В соответствии с п. 3 ст. 286 НК РФ квартальные платежи вносят организации:

- Имеющие выручку в течение 4 предшествующих кварталов не выше в среднем 15 млн рублей за каждый квартал. Под предшествующими кварталами понимают периоды, последовательно следующие один за другим.

- Некоммерческие организации, не получающие доход от ведения деятельности.

- Иностранные компании, имеющие в РФ официальные представительства.

- Организации, финансируемые из бюджета (исключая музейную, театральную, концертную деятельность при условии отсутствия поступлений от предпринимательства).

Когда начинают уплачивать налог на прибыль организация, созданная в декабре? Первый срок, по результатам которого предприятие представляет отчетность и отчисляет налог, будет 1 квартал следующего за регистрацией года. Вопрос №2.

Имеется ли предельный срок, в течение которого можно вернуть сумму, возникшую на лицевом счете организации как переплата? Возврат сумм, излишне внесенных в бюджет, производится в течение 3 лет после платежной операции.

По истечении срока сумма будет числиться за организацией, но воспользоваться ею будет нельзя. Вопрос №3.

Как начисляется пени за просрочку оплаты, если в течение расчетного периода произошла смена размера ставки? Если в периоде производится смена ставки, производится разбивка расчетных отрезков по разным величинам и дальнейшее суммирование санкции. Предприятие может самостоятельно определить размер санкции, обратившись к калькулятору пени. Вопрос №4.

Источник: http://law-uradres.ru/ezhemesyachnye-platezhi-po-nalogu-na-pribyl-v-2018-godu-kto-platit/

Как рассчитать авансовые платежи по налогу на прибыль

Авансовые платежи являются предварительной оплатой налога на прибыль. Они перечисляются на протяжении календарного года.

В зависимости от вида плательщика и порядка расчета взносы могут перечисляться по окончании квартала или помесячно.

Расчет авансов по налогу на прибыль регулируется нормой 286 НК РФ, где закреплены 3 способа частичной уплаты обязательного платежа в бюджет:

- По завершении отчетного промежутка с расчетом предварительных взносов. Обычно применяется крупными компаниями в сфере промышленности.

- Ежемесячно на основании расчета по фактически извлеченному доходу. Это право можно использовать только после извещения налогового органа в установленный период.

- По завершении периода с единовременной оплатой взносов в квартал. Подходит для компаний с прибылью до 60 млн рублей за четыре квартала.

Способы исчисления авансовых платежей

Перечисления за каждый месяц

Перечисление части налога раз в 30 дней является обязанностью компании в следующих случаях:

- Ели доходность за 4 квартала поднялась выше среднего значения в 15 млн рублей за три месяца.

- Если в инспекцию не было представлено уведомление о применении расчета по полученному доходу.

Расчет ежемесячных авансовых платежей по налогу на прибыль сопровождается представлением деклараций по завершении установленного времени для отчета. Ими являются 1-й квартал, полгода и 9 месяцев. Оплата осуществляется раз в месяц, а документы подаются только за квартал. Исчисление происходит в следующем порядке:

- Авансовый взнос вначале 1-го квартала нового периода равен месячному платежу в 4 квартале предшествующего года. Когда за 9 месяцев предыдущего периода образовался убыток, то платежи за первые 3 месяца нового года не перечисляются. Сумма аванс будет составлять ноль.

- Сумма за месяц во 2 квартале составляет 3 часть квартального аванса за 1 трехмесячный период текущего года.

- В 3 квартале взнос составляет 1/3 доли от разницы между оплатой за полугодие и авансом за 1 квартал.

- В 4 квартале размер перечисления равняется 3-й части от разницы между уплаченным налогом за 9 месяцев и полугодием.

Налог должен быть перечислен в бюджет не позже 28 числа месяца. Например, во 2 квартале заплатить взнос необходимо до 28 апреля, 28 мая и так далее. Каждая сумма будет третьей частью от общего платежа за квартал. Когда платеж не делится на равные части, остаток добавляется к налогу за последний квартальный месяц.

За трехмесячный период рассчитывается общая сумма на основании доходов, понесенных расходов и процентной ставки. В случае превышения предварительного платежа над общей суммой за 3 месяца, нужно перечислить доплату. Такая оплата осуществляется до 28 числа месяца следующего за контрольным периодом.

Расчет авансового платежа по итогам каждого отчетного периода

Платежи за квартал

Для компаний, уплачивающих авансы только раз в квартал, периодами для отчета являются 1-й квартал, 6 и 9 месяцев текущего года.

При совершении ежеквартального платежа части налога, они освобождены от уплаты в бюджет ежемесячно. Определяющим критерием, дающим право на подобное исчисление, является уровень дохода.

Когда по итогам идущих подряд 4-х кварталов средняя величина прибыли не превысила порог в 15 млн рублей. Также к таким предприятиям относятся:

- организации с финансированием из бюджета. Исключением являются библиотеки, концертные площадки, театры, которые авансы не уплачивают;

- иностранные фирмы, имеющие в России представительства;

- фирмы некоммерческого типа без получения прибыли от продажи товаров или предоставления услуг;

- компании, участвующие в простых товариществах;

- инвесторы по соглашению о разделе продукции;

Обязанность по отчислению предварительных сумм раз в 3 месяца может появиться у компании в любой момент, как только доходность за 4 квартала не достигнет 60 млн рублей. Поэтому переход может произойти в середине года. Исключение составляет подсчет предварительных платежей по уже полученной выручке, когда переход, допустим, только с начала нового периода.

Пример учета авансовых платежей

Рассматривая тему, как рассчитать авансовые платежи по налогу на прибыль, стоит учесть 2 порядка исчисления:

- Расчет за один квартал. Сумма платежа за 3 месяца считается путем умножения базы по налогу на установленную ставку по прибыли. Такое исчисление применяется каждый квартал. Основой для расчета является полученная прибыль, рассчитанная как доходы, уменьшенные на понесенные расходы.

- Расчет с нарастающим результатом. По окончании 6 месяцев, 9 месяцев и года к расчету добавляется необходимость определить суммы к доплате. Сначала нужно рассчитать весь налог за период для отчета. Каждый раз его размер определяется сначала года растущим итогом. Из полученного результата вычитается ранее внесенная сумма. Исчисленный таким образом аванс уплачивается в бюджет. Все расчеты производятся только в пределах одного годового периода.

Для удобного расчета авансовых платежей по налогу на прибыль таблица составляется с отражением данных по налоговой основе, временным срокам и суммам, перечисленным за каждый квартал. Когда по итогам исчисления на конец года вместо дохода появляется убыток, то размер предварительного платежа будет нулевым.

Ранее уплаченные взносы признаются переплатой. Они могут быть возвращены налогоплательщику и учтены в последующие периоды, а также зачислены в счет погашения пеней, неустоек. Возврат можно оформить только в течение 3-летнего срока. При пропуске установленного срока, придется подать заявление в арбитражный суд.

Оплата по фактическому доходу

Компания имеет право воспользоваться порядком перечисления взносов по фактически извлеченному доходу. Периодами для отчета являются следующие друг за другом месяцы. 11-й месяц является последним. После него осуществляется направление декларации за весь срок.

Уплата взносов за месяц не освобождает фирму от общего квартального расчета. Каждый раз платеж определяется возрастающим итогом с 1-го дня периода, включая месяц расчета. Все предыдущие авансы, внесенные в бюджет, уменьшают вновь подсчитанную сумму за новый месяц.

Для перехода на оплату предварительных платежей по месяцам с учетом извлеченного дохода плательщик подает в инспекцию уведомление до 31 декабря. Если уведомление представлено своевременно, то с нового периода по налогу порядок перечисления изменится. На протяжении года менять способ оплаты не допускается.

Перечисление за I квартал осуществляется в следующем порядке:

- налог за первый месяц — оплачивается до 28 февраля;

- за период 2-х месяцев до конца марта с учетом платежа в январе;

- за квартальный период оплата производится до 28 апреля. Вычитается сумма налога, внесенная за первые 2 месяца.

Вновь образованные компании могут использовать расчет по фактическим доходам только со следующего месяца их регистрации. Правило смены способа только с нового налогового года на них не действует. Новая фирма обязана подать уведомление о применении такого расчета, рассчитать и уплатить аванс за месяц, в котором она создана, и подать декларацию.

Расчет налога за год по итогам налогового периода

Санкции при нарушении сроков перечисления

В ст. 75 Кодекса установлены пени за уплату платежей позже срока. Неуплаченная сумма может взыскиваться со счетов предприятия или за счет его имущества.

Предварительно направляется требования о неоплаченной части налога. В нем отражается размер долга и срок для его погашения. Требование может быть предъявлено в течение 3 месяцев с момента выявления задолженности. Когда срок для погашения истек, инспекция вправе в принудительном порядке взыскать неоплаченную сумму. Взыскание осуществляется в течение 2 месяцев.

На данный момент не предусмотрено ответственности за нарушение порядка исчисления или невнесения бюджет авансов. Поэтому штраф начисляться не будет.

Источник: http://znatokdeneg.ru/dengi-i-gosudarstvo/nalogi/kak-rasschitat-avansovye-platezhi-po-nalogu-na-pribyl.html