Регламентированная налоговая отчетность организаций

Чем крупнее организация, тем больше отчетов требует налоговая. Ошибки в отчетах могут привести к крупным штрафам и санкциям со стороны налоговой службы, вплоть до приостановки деятельности.

Отчетный год — это календарный год, с 1 января по 31 декабря включительно. Дата регистрации значения не имеет. Если организацию зарегистрировали 30 декабря, нужно будет отчитаться за один день налогового периода.

Плательщики НДС, в том числе налоговые агенты (п. 5 ст. 174 НК РФ).

Вновь созданные организации со среднесписочной численностью более 100 человек (п. 3 ст. 80 НК РФ).

Крупнейшие налогоплательщики с любой численностью работников (п. 3 ст. 80 НК РФ).

Организации и ИП, представляющие формы 2-НДФЛ, 6-НДФЛ и расчет по страховым взносам.

Декларация по НДС

Организации, признанные налоговыми агентами по НДС, отчитываются этой декларацией о налоговой базе, налоге, вычетах и сумме, которую эта организация должна перечислить бюджет.

Декларацию по НДСподают каждый квартал не позднее 25 числа месяца, следующего за отчетным кварталом.

Декларация по НДС — единственная декларация, которую необходимо подавать только в электронном виде. Если сдать декларацию на бумаге, организацию оштрафуют, как за несданную декларацию.

Сроки и порядок подачи декларации, а также сроки уплаты НДС установлены статьями 163 и 174 НК РФ.

Декларация по налогу на прибыль

Декларацию по этому налогу подают все, кто не на УСН.

Декларацию подают раз в квартал нарастающим итогом не позднее 28 числа месяца, следующего за отчетным. Декларацию за год подают до 28 марта следующего года. Если организация каждый месяц производит авансовые платежи по налогу на прибыль, декларацию предоставляют таким же образом.

Сроки и порядок подачи декларации, сроки уплаты авансовых платежей и налога установлены в статьях 287 и 289 НК РФ.

Декларация по налогу на имущество

Налог на имущество платят организации, имеющие на своем балансе движимое или недвижимое имущество и не применяющие специальные режимы налогообложения.

Налоговый период — календарный год. Декларацию по налогу на имущество за год сдают до 30 марта следующего года.

Для налога на имущество, который исчисляется из кадастровой стоимости, отчетные периоды — I, II и III кварталы календарного года.

Для расчета по среднегодовой стоимости, отчетные периоды — I квартал, полугодие и девять месяцев календарного года.

Сроки отчетности, порядок уплаты налога на имущество и авансовых платежей устанавливаются субъектами РФ. Налоговый кодекс устанавливает только крайнюю дату уплаты налога.

Порядок отчетности и уплаты налога на имущество регулируется статьями 386 и 383 НК РФ.

Декларация по транспортному налогу

Декларацию по транспортному налогу подают раз в год не позднее 1 февраля следующего за отчетным года. Например, декларацию за 2017 год нужно сдать не позднее 1 февраля 2018.

Порядок и сроки уплаты транспортного налога устанавливаются субъектами РФ. Дата уплаты налога не устанавливается позднее 1 февраля.

Отчетность и порядок уплаты транспортного налога регулируются статьями 357 и 363 НК РФ.

Декларация по земельному налогу

Декларация по земельному налогу сдается раз в год не позднее 1 февраля следующего за отчетным года.

Порядок и сроки уплаты земельного налога устанавливаются субъектами РФ. Дата уплаты налога не устанавливается позднее 1 февраля.

Отчетность и порядок уплаты транспортного налога регулируются статьями 388 и 397 НК РФ.

Если налогоплательщика ничего не заработал за отчетный период, ему все равно нужно отчитаться перед налоговой. В таких случаях подают нулевую декларацию, налоговая база по которой равна нулю. Бланки и сроки подачи такой декларации такие же, как у обычной.

Если в поданной декларации обнаруживается ошибка, налогоплательщик подает уточненную декларацию. Заполняется такая декларация по тем же формам и за тот же период, что и первичная декларация, но содержит уточненные данные. Если ошибиться в первой декларации и занизить сумму налога, но подать уточняющую, налогоплательщика не оштрафуют.

Форма 2-НДФЛ

Справка о доходах физического лица является формой учета дохода сотрудников и удержания налога НДФЛ. Отчет подают организации и предприниматели, использующие труд наемных работников.

Подавать форму нужно раз в год, не позднее 1 апреля в году, который следует за отчетным. Отчет подается за каждого сотрудника, которому в отчетном периоде были совершены выплаты.

Если сотрудников больше 25 человек, отчетность сдается в электронном виде. Если меньше 25 — на бумаге.

Порядок сдачи отчетности регулируется пунктом 2 статьи 230 НК РФ.

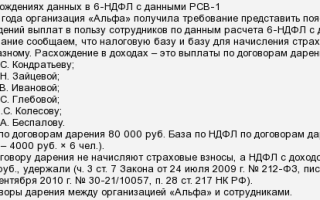

Форма 6-НДФЛ

Отчетность по налогу на доходы физических лиц по форме 6-НДФЛ представляется каждый квартал, не позднее последнего дня месяца, следующего за отчетным периодом.

Годовой расчет по форме 6-НДФЛ сдают перед 2-НДФЛ.

Порядок сдачи отчетности регулируется пунктом 2 статьи 230 НК РФ.

Единый расчет по страховым взносам

Единый расчет по страховым взносам сдается в ФНС ежеквартально, начиная с первого квартала 2017 года. Сдают все, у кого есть работники. Этот расчет почти полностью заменил отчетность 4-ФСС и РВС-1.

Расчет предоставляется по итогам первого квартала, полугодия, девяти месяцев и календарного года. Сдать расчет нужно не позднее 30 числа, следующего за отчетным периодом.

Регламент предоставления прописан в Приказе № ММВ-7-11/551 от 10 октября 2016.

Сведения о среднесписочной численности

Организации и ИП с работниками представляют сведения о среднесписочной численности работников раз в год до 20 января следующим за отчетным годом или до 20 числа после месяца регистрации.

Регламент описан в пункте 3 статьи 80 НК РФ.

Источник: http://nebopro.ru/blog/fns

Налоговая отчетность в 2016-2017 году. Налоговые декларации

Бухгалтерия | 22 Июн 2016 | 9766

Налоговая отчетность – это совокупность документов установленного образца, предоставляемых согласно существующему законодательству с определенной периодичностью в ИФНС, содержащих данные о состоянии обязательств и определяемой налоговой базе индивидуального предпринимателя и любого юридического лица перед органами власти по начислению и внесению налогов в государственную казну.

Налоговая отчетность: что собой представляет?

Предпринимательская деятельность не может вестись без контроля со стороны государства, в лице которого выступают уполномоченные органы власти.

Налоговые органы призваны выполнять следующие функции:

- контроль над соблюдением налоговыми агентами и налогоплательщиками налогового кодекса;

- проверку правильности начисления налогов, подлежащих к уплате;

- контроль над полнотой и своевременным исполнением обязательств.

Поэтому каждый плательщик налогов обязан не только перечислять их в казну, но и отчитываться по их начислению перед соответствующими органами власти.

Что входит в налоговую отчетность?

Для каждого вида налога разработана своя форма отчетности и свой срок предоставления в Федеральную налоговую службу, установленного законодательством и Налоговым кодексом.

В ИФНС отчетность входят следующие виды документов:

- налоговые декларации установленной формы, предоставляемые в конце отчетного периода;

- информацию об авансовых платежах;

- сведения, содержащие среднесписочную численность сотрудников предприятия за прошедший календарный год.

- другие бланки документов, предусмотренных законодательными органами власти, связанных с начислением и внесением обязательных платежей, предоставляемых по запросу или по личной инициативе плательщика налогов.

Налоговая отчетность, в независимости от формы составляется в нескольких экземплярах: один хранится в делах организации, другой предоставляется в ИФНС.

Декларации по налоговой отчетности

С точки зрения юриспруденции, налоговая декларация – заявление в письменной форме субъекта РФ, ведущего коммерческую деятельность на ее территории об объектах налогообложения, расходах, полученной прибыли и ее источниках, налоговых льготах, базе, об определенной сумме налога или других сведениях, на основании которых предусмотрено начисление и уплата обязательных платежей.

Исходя из данного определения, следует, что если положением НК РФ, относительно конкретного налога, не предусмотрено, что при отсутствии объекта, подлежащего налогообложению, декларация не сдается, то предоставить ее все же придется, даже с нулевыми данными.

Для каждого вида налога, предусмотрена своя форма налоговой декларации:

- по налогу на землю;

- по ЕНВД;

- по НДФЛ;

- налогу на прибыль, полученную от предпринимательской деятельности;

- по УСН и НДС.

Налогоплательщик только по одному или нескольким видам налогов, не осуществляющий деятельность, в результате которой на счетах в финансово-кредитных учреждениях или в кассе предприятия отсутствует перемещение наличных средств, и не имеющий по ним объектов налогообложения, предоставляет в ИФНС упрощенную единую декларацию.

Не передаются в уполномоченные органы власти и декларации по тем видам налогов, по которым субъекты, ведущие предпринимательскую деятельность, освобождены от обязательств перед государством, на основании использования специального режима исчисления налога – ЕНВД, УСН и сельскохозяйственного единого налога.

Порядок заполнения и формы налоговых расчетов, а также система предоставления и виды деклараций в электронной форме, утверждены ФНС по рекомендации Министерства финансов РФ для каждого вида в отдельности.

Плательщик взносов и его доверенное лицо, заверяет документ подписью и фирменной печатью, тем самым подтверждая полноту и достоверность, содержащейся в нем информации.

ИФНС отчетность по истечении отчетного периода сдается в подведомственные учреждения в сроки, установленные НК РФ для каждого вида расчетов.

Расчет авансовых платежей

Сведения об авансовом платеже – это заявление субъекта, ведущего коммерческую деятельность о налоговой базе, установленных льготах, начисленной сумме платежа или другой информации, являющейся основанием для определения и внесению в казну государства авансового платежа. Данная ИФНС отчетность согласно НК РФ предоставляется в исключительных случаях, относительно определенного налога.

Налоговая отчетность и порядок ее подачи

ИФНС отчетность предоставляется на бумажном носителе или согласно установленной форме в электронном виде со всеми приложениями, предусмотренным НК РФ при сдаче налоговых расчетов.

Субъект РФ, занимающийся коммерческой деятельностью, среднесписочная численность сотрудников которого за прошедший отчетный период превышает 100 чел, а также вновь созданные (в том числе и в результате реорганизации) компании, количество штатных единиц которых выходит за указанный предел, отчетность в ИФНС предоставляют исключительно в электронном виде.

Сведения должны быть переданы в контролирующие органы по месту регистрации предприятия до 20 января настоящего года, в случае создания новой компании – не позже 20-числа месяца, идущего за месяцем, в котором была осуществлена реорганизация.

Декларация может быть предоставлена налоговым агентом лично или через третье лицо, а также посредством почтовых услуг письмом с объявленной ценностью и с описью вложения или передана посредством телекоммуникационных систем связи.

Датой сдачи отчетности через отделение почты считается день отправки ценного письма. При направлении документа по ТКС день его предоставления – дата отправки.

ИФНС не вправе отказать в приеме налогового расчета, предоставленного согласно установленной форме. По требованию налогоплательщика, сотрудник уполномоченных органов обязан поставить на копии документа свою подпись и дату получения расчета, при сдаче декларации лично на бумажном носителе, или направить квитанцию о приеме расчета в электронном виде через ТКС.

Налоговая отчетность для ИП при упрощенке, ОСН, ЕНВД в 2016 году

Отчетность, предусмотренную для физических лиц можно условно подразделить на следующие категории:

- отчетность, в зависимости от использования той или иной системы исчисления налога;

- отчетность за сотрудников, если таковые имеются;

- отчетность по кассовым операциям.

Отчетность в зависимости, от используемой системы налогообложения

На основании выбранной системы исчисления налогов ИП должен предоставлять в ИФНС следующие документы:

| Режим налогообложения | Декларация по исчисляемому налогу | Сроки предоставления |

| Упрощенная система обложения налогом | УСН | Согласно итогам отчетного года до 30 апреля текущего периода |

| Налог на вмененную прибыль | ЕНВД | По окончанию каждого квартала до 20-го числа месяца идущего за ним |

| Общая система обложения налогом | 3-НДФЛ | Согласно финансовым итогам прошедшего года до 30 апреля настоящего периода |

| 4-НДФЛ | Не позже 5 дней по окончанию месяца, в котором была получена прибыль | |

| Расчет по НДС | Ежеквартально до 25-го числа следующего за кварталом месяца |

Книга учета произведенных расходных операций и полученной прибыли

Ведение данной формы предусмотрено для всех ИП использующих ОСН и УСН. Но с 2013 года заверять ее в налоговой инспекции не требуется. При этом пронумерованную и прошнурованную КУДИР должен иметь каждый предприниматель, ее отсутствие предусматривает штраф в размере 200 рублей.

ИП использующие ЕНВД книгу не ведут, но в этом случае они учитывают материальные показателя: метры квадратные, численность штатных единиц. Как именно они должны делать это, законом не предусмотрено.

Отчетность, предусмотренная НК РФ за работников

Ее можно разделить на несколько категорий:

- ИФНС отчетность;

- документацию, предоставляемую в Пенсионный фонд и соцстрах.

Налоговая отчетность, предоставляемая организацией за своих сотрудников, если таковые имеются:

| Куда сдаем | Что сдаем | Когда сдаем |

| ИФНС | Справка по форме 2-НДФЛ | Согласно итогам календарного года до 01 апреля текущего года |

| Среднесписочная численность сотрудников | По итогам предшествующего года до 20 января, следующего за отчетным годом | |

| Расчет по форме 6-НДФЛ | Ежеквартально не позднее последнего числа месяца идущего за отчетным периодом |

Кассовые операции: отчетность

ИП осуществляющие операции, непосредственно связанные с выдачей с хранением, приемом на учет наличных финансовых средств обязаны придерживаться кассовой дисциплины: соблюдение установленного лимита, формирования кассовых документов.

Ведение учета кассовых операций не зависит от системы обложения налогом и наличия кассы. При отсутствии ККМ можно использовать бланки, являющиеся документами строгой отчетности. С начала 2014 года, осуществление кассовых операций для ИП значительно упростилось – отпала необходимость в использовании кассовой книги и ККМ.

Предприниматели формируют только документы, на основании которых можно подтвердить уплату зарплаты. Согласно упрощенному порядку – малые организации и ИП (число сотрудников не более 100 единиц и выручка менее 800 млн. в год) теперь не устанавливают лимит остатка денежных средств по кассе.

Налоговая отчетность ООО при УСН, ОСН и ЕНВД

С момента регистрации каждое юридическое лицо обязано уплачивать налоги и предоставлять в ИФНС отчеты, по результатам своей деятельности.

Налоговая отчетность ООО при различных режимах налогообложения

| Используемый режим налогообложения | Декларация по налогу | Сроки предоставления документов |

| Упрощенная (обычная) система | УСН | По финансовым итогам года до 31 марта текущего года |

| Единый налог на вмененную прибыль | ЕНВД | Поквартально до 20-го числа первого месяца идущего за отчетным кварталом |

| Общая система обложения налогом | Налог на прибыль | Ежеквартально до 28-го числа месяца идущего за последним месяцем истекшего квартала |

| Налог на имущество плюс расчеты по авансовым выплатам | Ежеквартально не позднее 30 дней после окончания квартала, за год до 30 марта текущего года | |

| НДС | Ежеквартально до 25-го числа месяца идущего за отчетным кварталом |

В независимости от используемого налогового режима, все юридические лица каждый год должны предоставлять бухгалтерскую отчетность – отчет о финансовой деятельности и бухгалтерский баланс. Налоговые, как и бухгалтерские документы предоставляются в ИФНС по месту регистрации ООО, дополнительный экземпляр также направляется в Росстат.

Налоговая отчетность и основные ориентиры при ее составлении

- НК РФ.

- Акты исполнительных государственных структур: письма, приказы, пояснения ФНС РФ и Минфина.

- Законы всех уровней законодательной власти.

- Локальные акты предприятия и рекомендации.

ИФНС отчетность и риски при ее составлении

В законодательном порядке для каждого документа утверждена своя форма.

Так как время от времени в них происходят изменения, при его формировании необходимо использовать только проверенную информацию, ведь отчетность, составленная с ошибками или предоставленная в неустановленной форме, считается не сданной в срок, что предусматривает наложение штрафных санкций, которые в некоторых случаях могут быть значительны (30% от суммы неуплаченного налога).

Все формы отчетности заполняются на основании учетной информации. К примеру, для формирования декларации по УСН используются сведения, которые на протяжении года заносились в книгу учета расходов и доходов. Стоит учесть, что при отсутствии книги на организацию будет наложен штраф в размере 10 000 рублей.

Ответственность за нарушение сроков

Несвоевременное предоставление любого вида отчетности в ИФНС, контролирующий орган государственной власти может применить штрафные санкции за одно нарушение несколько раз:

- предприятие – согласно ст. 119 НК РФ: 5% от неуплаченного налога или доплаты, указанной в декларации, но не менее 1 000 рублей и не более 30%;

- должностное лицо – по статьям 15.6 и 15.5 КоАП РФ, на сумму 300-500 рублей.

Источник: http://xn--80ajpfhbgomfh1b.xn--p1ai/blog/buhgalteriya/nalogovaya-otchetnost/

Налоги, взносы и отчеты для сотрудника

Для компаний, которые называются малыми, существуют льготы по оформлению сотрудников в штат.

Правда, отчитываются за сотрудников все одинаково. Вот полная инструкция, что, как и в каком порядке делать, чтобы пользоваться льготами и соблюдать закон.

По закону заработную плату нужно перечислять два раза в месяц: за первую половину месяца (это называют авансом) и за вторую.

Конкретная дата выплаты зарплаты прописана в трудовом договоре, но есть условие: выплатить нужно не позднее чем через 15 календарных дней после окончания периода, за который она начислена, а перерыв между авансом и зарплатой не может превышать 15 дней.

По этому договору аванс за март работнику выплатят 25 марта, а зарплату — не позднее 10 апреля

НДФЛ считается от полной суммы (аванс + зарплата), но перечисляется раз в месяц — не позже следующего дня после выплаты итоговой зарплаты. Если этот день выпадает на выходной или официальный праздник, платеж нужно перенести на ближайший рабочий день. По трудовому договору из примера НДФЛ за март нужно отправить до 11 апреля.

Стандартный НДФЛ — 13%, чаще всего вы будете работать с ним. В некоторых случаях НДФЛ может быть 15, 30 или 35%, но эти ставки не касаются зарплаты.

Допустим, заработная плата сотрудника за месяц — 56 000 Р, сотрудник резидент.

Считаем: 56 000 Р × 13% = 7280 Р — это НДФЛ, или подоходный налог, если нет вычетов.

56 000 Р − 7280 Р = 48 720 Р — получит сотрудник на руки.

Если нужно выдать сотруднику на руки 56 000 Р, то считать будем так. Сумма к начислению: 56 000 Р / (100% − 13%) = 56 000 Р / 0,87 = 64 367,82 Р.

НДФЛ: 64 367,82 × 13% =8368,82.

На руки: 55 999,82 Р.

НДФЛ, удержанный с отпускных и больничных, нужно перечислить в бюджет не позднее последнего дня месяца, в котором доходы были выплачены.

По НДФЛ можно предоставлять общее платежное поручение на всех сотрудников

При работе по трудовому или гражданско-правовому договору работодатель обязан выплачивать за сотрудника взносы. Принципиально то, что НДФЛ как бы платит работник, а взносы ложатся на работодателя. Стандартные взносы такие.

22% — на обязательное пенсионное страхование. Уменьшается до 10%, если общая сумма выплат сотруднику в течение года превысит лимит. Для 2018 года такой лимит — 1 021 000 Р.

5,1% — на обязательное медицинское страхование. Не зависит от размера дохода, начисляется в течение всего года.

2,9% — на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. Как и взносы на пенсионное страхование, имеют предельную базу. В 2018 году это 815 000 Р. Как только выплаты достигают этой суммы, взносы больше не начисляют до конца года.

От 0,2 до 8,5% — взносы на травматизм. Платят за сотрудников, оформленных по трудовому договору. Размер взноса зависит от группы профессионального риска предприятия.

По каждому из взносов — отдельное платежное поручение, но сразу на всех сотрудников

Раньше взносы платили в ФСС и ПФР, но с 2017 года их платят в ФНС, а затем сама налоговая распределяет деньги по фондам. Взносы на травматизм, как и раньше, платят в фонд социального страхования.

Группа профессионального риска и размер взносов указаны в «Уведомлении о размере страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний» из ФСС. Его выдают при регистрации, а потом при ежегодном подтверждении основного вида деятельности. Правда, ИП подтверждает вид деятельности только при его изменении.

«Уведомление о размере страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний» выглядит так. Его выдает ФСС

Взносы нужно переводить ежемесячно. Последний день — 15 число следующего месяца. Если оно приходится на выходной или нерабочий праздничный день, то днем окончания срока считается ближайший следующий за ним рабочий день.

Ежемесячно в пенсионный фонд нужно сдавать форму «Сведения о застрахованных лицах», или СЗВ-М. Сдать ее нужно не позднее 15 числа месяца, следующего за отчетным.

В отчет попадают работники, оформленные не только по стандартным трудовому и гражданско-правовому договорам, но и по всем остальным:

- По договору авторского заказа.

- По договору об отчуждении исключительного права на произведения науки, литературы, искусства — пп. 3 п. 1 ст. 420 НК

- По издательскому лицензионному договору.

- По лицензионному договору о предоставлении права использования произведений науки, литературы, искусства.

То есть если вы наняли писателя, чтобы написать книгу о ценностях вашей компании, его тоже нужно включить в СЗВ-М.

Если организация приостановила деятельность, но в ней есть оформленные работники, сдавать за них СЗВ-М все равно нужно.

Это форма со сведениями о страховом стаже всех работников. Она предоставляется один раз в год по итогам отчетного периода — года. Вместе с формой СЗВ-СТАЖ нужно отправить опись передаваемых сведений по форме ОДВ-1. Отчет сдается в районную ПФР до 1 марта года, следующего за отчетным. Проще говоря, до 1 марта 2018 года подаем отчет за 2017 год.

В отчете — информация по страховым взносам за сотрудников, которые работают по трудовым и гражданско-правовым договорам.

Если у ИП нет работников, подавать этот отчет не нужно.

В течение года эту форму необходимо сдавать, если предприятие ликвидируется до окончания года. Также форму нужно выдать сотруднику при увольнении вместе с СЗВ-М.

Немного меняется порядок действий, когда один из сотрудников выходит на пенсию. В этом случае на него нужно сдать отдельный отчет СЗВ-СТАЖ с типом «назначение пенсии». Причем этот отчет нужно подать в течение 3 календарных дней со дня поступления к работодателю заявления от работника с просьбой предоставить на него сведения о стаже.

Отчет СЗВ-СТАЖ состоит из двух документов: ОДВ-1 и, собственно, СЗВ-СТАЖКомпания деятельности не ведет, директор в неоплачиваемом отпуске, не получает зарплату, поэтому отчислений нет, но отчет сдавать все равно нужно

Скачать бланк отчета СЗВ-СТАЖ в Консультант-плюсе

В фонд социального страхования нужно подавать расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения. Если короче, нужно отчитываться по форме 4-ФСС.

4-ФСС сдается ежеквартально. В бумажном виде — не позднее 20 числа месяца, следующего за кварталом. В электронном — не позднее 25 числа того же месяца.

ИП без работников этот расчет не сдает.

Это справка по каждому сотруднику о том, сколько вы ему заплатили и сколько удержали налога за прошлый год. Снова: 25 человек в штате — сдаем и подписываем в электронном виде.

Справку нужно подать не позднее 1 апреля по лицам, с дохода которых налог удержан и уплачен в бюджет. ИП без работников справку 2-НДФЛ сдавать не нужно.

Не позднее 1 марта следует подать справки на тех лиц, с дохода которых у налогового агента не было возможности удержать налог — например, если платили в натуральной форме (!). Сколько работаю — ни разу с этим не сталкивалась.

- работник увольняется. Справку нужно выдать в последний день его работы;

- работник или бывший работник просто попросил. Это нужно сделать в течение трех дней со дня получения заявления с просьбой выдать справку (но на самом деле такое заявление требовать не обязательно);

- физлицо, которое получало от вас оплату, облагаемую НДФЛ, попросило — в течение 30 дней со дня обращения.

Расчет сдают организации и ИП с работниками. Если у ИП нет работников, а главное, если ни в одном периоде отчетного года ни одному физическому лицу не начислен никакой доход (ни в денежной, ни в натуральной форме) — сдавать расчет не нужно.

Платили взносы? А теперь докажите. В этом отчете отражается сумма страховых взносов за сотрудников по трудовым и гражданско-правовым договорам:

- Обязательное пенсионное страхование (ОПС).

- Обязательное медицинское страхование (ОМС).

- Обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ).

Если у ИП нет работников — сдавать отчет не нужно.

Скачать бланк в «Консультант-плюсе»

Когда среднесписочная численность сотрудников превышает 25 человек, все эти отчеты нужно сдавать в электронном виде и подписывать усиленной электронно-цифровой подписью.

Среднесписочная численность — штука мудреная и рассчитывается по-своему почти для каждого отчета. Чтобы наверняка — консультируйтесь с профессионалом, не верьте статьям в интернете.

Источник: https://journal.tinkoff.ru/otchet/