Перечень НДС в 10 процентов в 2018 году — медицинские товары, облагаемых, ставка, продукты

Лайк 0 104

НДС по нормам российского законодательства – косвенный налог, который подлежит удержанию с части стоимости товара, выполненной работы либо услуги, сформированных на всех этапах производства, и вносит эту долю в бюджет государства по мере продаж товара.

Для исключения вероятности возникновения различного недопонимания целесообразно рассмотреть подробней перечень товаров, которые подлежат налогообложению по ставке в 10%.

Что нужно знать

Под НДС подразумевается повсеместный налог на добавленную стоимость, который вынуждены платить частные предприниматели и компании в казну государства.

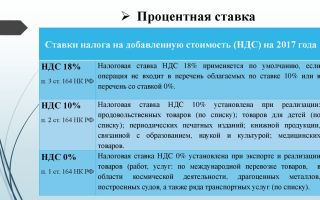

Это разновидность налога, к которому могут применять многочисленные ставки. Подробно ознакомиться с требованиями с целью использования разных ставок НДС можно в статье 164 НК РФ.

Для возможности использования пониженной ставки НДС в 10%, непосредственные налогоплательщики в обязательном порядке должны предоставить в территориальное отделение налогового органа доказательный факт того, что товары в полной мере соответствуют заявленным требованиям.

По этой причине в налоговую инспекцию следует обязательно предоставить:

- сертификат;

- и составленную надлежащим образом декларацию.

Крайне важно особое внимание уделять тому, чтобы производитель имел в наличии действующий актуальный сертификат.

В противном случае, по завершении проверки налоговым органом, он может обнаружить несоответствие, и вынужден будет доначислить налог в установленном размере.

В том случае, если товар не подлежит налогообложению ни нулевым, ни 10-процентым налогом, то нужно использовать ставку в 18%. Бланк декларации по НДС можно скачать здесь.

Необходимо обращать внимание на то, что в случае импорта, такие категории товаров подлежат налогообложению по той же процентной ставке, что и в случае продажи на территории России.

Сколько мы платим государству

В 2018 году на территории России по нормам налогового законодательства используются такие разновидности ставок по расчету НДС, как:

| 0% — нулевой налог | Он может быть использован в том случае, если имеется экспорт товаров. Одновременно с этим, для этого возникает необходимость документальным образом подтвердить данный факт в налоговом органе. Из дополнительных видов принято считать перевозку международного багажа и грузов в целом либо же занятость в косметической сфере |

| Еще одной разновидностью ставки по налогу на добавленную стоимость принято относит 10% | В данном случае необходимо обращать внимание на то, что ключевым условием для перехода принято считать наличие документальной отчетности в качестве подтверждения |

Необходимо обращать внимание на то, что в случае, когда товар изготавливается отечественной компанией, возникает необходимость узнать код по разработанному Общероссийскому классификатору товаров, после чего будет инициирована сверка по нему.

В случае с иностранной продукцией, то возникает необходимость отыскать код ТН ВЭД, который должен быть проверен по соответствующей базе.

Если же проигнорировать сверку по кодам, то возникает необходимость использовать ставку в 18%.

В случае реализации медицинских препаратов, то возникает необходимость в предоставлении специального удостоверения, из-за чего нужно пройти соответствующую регистрацию.

Только в таком случае территориальный налоговый орган оставляет за собой право уменьшить ставку в 10%.

Список продуктов, попадающих по данную ставку (таблица)

Изначально необходимо обращать внимание на то, что частный предприниматель либо же компания далеко не всегда вправе снизить налог, поскольку ставка в 10% используется по отношению конкретных групп продукции, подробно описанные в статье 164 Налогового Кодекса РФ.

НДС 10 процентов перечень 2018 году целесообразно рассмотреть по отдельности.

По поводу медицинских

Медикаментозные препараты относятся к третьей группе перечня, в состав которого входят:

| Все без исключения лекарства, различные продукты исследования, многочисленные субстанции | В такой ситуации компания должна брать на себя обязанность по наличию на руках регистрационного удостоверения на каждый отдельно взятый медикамент. В случае изготовления препарата в аптеке, он не подлежит обязательной регистрации. В частности речь идет непосредственно о предоставлении рецепта либо же требования |

| Различные медицинские изделия | К которым можно относить бандажи, латексную продукцию, бинты и так далее |

Необходимо обращать внимание на то, что в случае отсутствия регистрации указанных изделий, предприниматели не обладают юридическим правом на использование заниженной ставки.

Детские

В случае с детскими товарами, то в данном случае возникает необходимость обратиться ко второй группе, в которую входит:

- многочисленная одежда из трикотажа, а также кроличьего меха, овчины и швейной продукции;

- детская обувь за исключением спортивно;

- детское нижнее белье, в том числе и подгузники;

- различные матрацы, кровати, игрушки, а также коляски;

- многочисленные школьные принадлежности.

Указанные группы детских товаров могут подлежать налогообложению по сниженной ставке.

Другие

Иные разновидности товаров изложены:

- в первой;

- и четвертой группе.

К первой категории товаров принято относить:

- мясную продукцию, в том числе и рыбную;

- сахар, растительное масло и молочную продукцию;

- различные и хлебобулочные изделия, а также крупы и мука;

- все без исключения овощи;

- не только детское, но и диетическое питание;

- морепродукты, а также разные продукции из рыбы.

Необходимо обращать внимание на то, что начиная с 2013 года, перечень был обновлен, и в него были добавлены жиры и многочисленные заменители.

К четвертой категории по правилам налогового законодательства принято относить печатную продукцию, в частности:

| Многочисленные книги, научные издания и журналы, в том числе периодика и культура | Необходимо обращать внимание на то, что в данный перечень не включается продукция с наличием в ней эротического содержания. Под периодическим изданием подразумевается печатная продукция, которая изготавливается с периодичностью минимум раз в год, и при этом обладает конкретным номером и наименованием |

| Издания | Которые несут за собой рекламную направленность |

Необходимо обращать внимание на то, что до недавнего времени в эту группу входил племенной скот, среди которого:

- рогатый скот;

- овцы, в том числе и козы;

- лошади и свиньи.

В соответствии с нормами налогового законодательства, данная разновидность продукции подлежал налогообложению пониженной ставкой по налогу на добавленную стоимость только по конец декабря 2017 года.

Льгота на налог на добавленную стоимость

В том случае, если частные предприниматели изъявили желание произвести переход на пониженную ставку, то им возникает необходимость:

| Изначально нужно будет ознакомиться с полным списком продукции | Которая подходит для реализации поставленной задачи |

| В том случае, если продукция включена в список, то возникает необходимость в обязательной регистрации | Особенно актуально это, если поднимать вопрос относительно медицинских препаратов |

| На следующем этапе | Возникает необходимость собрать полный пакет обязательной документации с целью дальнейшей передачи в территориальное отделение налогового органа |

Только по завершению процедуры полной проверки, соответствующих сверок необходимых кодов, структурное подразделение налогового органа вправе дать положительный ответ на пониженную ставку.

Необходимо обращать внимание на то, что вся без исключения продукция не может быть реализована по ставке НДС в размере 10%.

Прежде чем использовать такую налоговую ставку, крайне важно ознакомиться с особенностями статьи 164 Налогового Кодекса России.

Только в таком случае не должно возникать каких-либо сложностей не только в определении налоговой ставки, но и расчета конечного размера налога на добавленную стоимость.

Когда применяется налогообложение в 0 процентов

Согласно с правилами налогового законодательства налог на добавленную стоимость в размере 0% может быть использован в случае экспорта и продажи продукции, а также:

- выполнения каких-либо работ;

- или услуг.

В случае с услугами, то в данном случае речь идет:

- по международной перевозке продукции;

- в косметической сфере;

- в области драгоценных металлов;

- услуги, напрямую связанные с построенными судами;

- иные разновидности транспортных услуг.

В любом случае частным предпринимателям нужно в обязательном порядке нужно подтвердить наличие прав документальным образом на использование нулевой налоговой ставки.

Собранный и скомпонованный пакет обязательной документации должен быть передан в территориальное представительство налогового органа по месту регистрации частного предпринимателя.

Видео: важные аспекты

Необходимо обращать внимание на то, что в случае возникновения каких-либо сложностей, частные предприниматели оставляют за собой право обратиться за помощью к квалифицированным специалистам, которые за небольшую плату все сделают сами и при этом исключат вероятность допущения ошибок.

В завершении можно сказать — перечень товаров по облагаемой ставке в 10% разбиты по группам.

Для исключения вероятности возникновения различного недопонимания рекомендуется обращать внимание на указанные в статье особенности. Благодаря этому можно исключить ошибки и недопонимания.

Источник: https://zanalogami.ru/perechen-nds-v-10-procentov/

Правомерность применения ставки НДС 10% нужно подтвердить

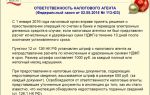

Нередки случаи, когда в ходе проведения проверок налоговые органы доначисляют предприятиям, торгующим продуктами питания по ставке НДС 10%, налог.

Основание: не подтверждена правомерность применения пониженной налоговой ставки. К сожалению, обращение в суд не всегда гарантирует торговой организации положительный результат.

Об одном из таких случаев – в данной статье (Постановление АС СЗО от 11.02.2016 по делу № А56-6219/2015).

Анализируемая ситуация.

Торговая организация представила в налоговый орган уточненную налоговую декларацию по НДС, согласно которой сумма налога, подлежащая возмещению из бюджета, составила 7 млн руб.

Налоговый орган провел в отношении данной декларации камеральную проверку и выявил следующее.

Торговая организация ввозила на территорию РФ продукты питания импортного производства, среди которых были сырные продукты. В декларациях на товары, по которым задекларирован ввоз сырного продукта, организацией определен и указан код ТН ВЭД[1] 2106 90 980 9 (группа 21 «Разные пищевые продукты» – «Прочие»).

Поскольку названный код ТН ВЭД на дату ввоза товара не был поименован в Перечне кодов видов продовольственных товаров в соответствии с Единой товарной номенклатурой внешнеэкономической деятельности ТС, облагаемых НДС по налоговой ставке 10% при ввозе на территорию РФ[2], данная продукция была задекларирована организацией по ставке НДС 18%.

Отметим, что налоговое законодательство обусловливает право лица, уплатившего НДС при ввозе товара, на налоговый вычет суммы этого налога, но не влечет обязательности исчисления НДС при реализации товара на территории РФ по той же налоговой ставке, которая была применена таможенным органом при ввозе товара на территорию РФ.

При продаже на территории РФ указанной продукции организация применила ставку НДС 10% (данное право она подтвердила декларацией на товары и сертификатом соответствия).

То есть причиной, по которой организация заявила о возмещении из бюджета НДС в размере 7 млн руб.

, явилась разница в ставках налога при ввозе товаров на территорию РФ (18%) и реализации этих товаров на названной территории (10%).

Налоговая инспекция пришла к выводу, что данное предприятие не подтвердило правомерность применения пониженной ставки НДС, в результате ему был доначислен НДС. Не согласившись с решением налогового органа, предприятие обратилось в суд. Далее расскажем, почему налоговики (а впоследствии и суд) признали применение ставки НДС 10% неправомерным.

Налоговая норма.

Обложение НДС по налоговой ставке 10% производится при реализации продовольственных товаров, перечисленных в п. 2 ст. 164 НК РФ. Последний абзац п. 2 ст. 164 НК РФ гласит: коды видов продукции, перечисленных в настоящем пункте, в соответствии с Общероссийским классификатором продукции, а также Товарной номенклатурой внешнеэкономической деятельности определяются

Правительством РФ. Во исполнение этой нормы Постановлением Правительства РФ от 31.12.2004 № 908 утверждены:

Перечень кодов видов продовольственных товаров в соответствии с Общероссийским классификатором продукции, облагаемых НДС по налоговой ставке 10% при реализации;

Перечень кодов видов продовольственных товаров в соответствии с Единой товарной номенклатурой внешнеэкономической деятельности Таможенного союза, облагаемых НДС по налоговой ставке 10% при ввозе на территорию РФ.

При отсутствии кода ввозимого товара в перечне применяется ставка НДС в размере 18%.

Источник: http://112buh.com/novosti/2016/pravomernost-primeneniia-stavki-nds-10-nuzhno-podtverdit/

Перечень товаров, облагаемых НДС по ставке 10 процентов, расширен

12.02.2013

журнал «Учет в торговле»Автор: Анищенко А. В., аудитор

Льготный список пополнен

НДС по ставке 10 процентов применяется при реализации основных видов продовольственных товаров, за исключением деликатесов, некоторых товаров для детей, периодических печатных изданий (за исключением изданий рекламного или эротического характера) и некоторых медицинских товаров. Эти товары перечислены в статье 164 Налогового кодекса РФ. Кроме того, постановлением Правительства РФ от 31 декабря 2004 г. № 908 утвержден более подробный Перечень видов этих товаров.

С 1 января 2013 года льготный список товаров, облагаемых при реализации по льготной ставке налога на добавленную стоимость в размере 10 процентов, пополнился жирами специального назначения, в том числе жирами кулинарными, кондитерскими, хлебопекарными, заменителями молочного жира, эквивалентами, улучшителями и заменителями масла какао, спредами, смесями топлеными. Эти поправки внесены в подпункт 1 пункта 2 статьи 164 Налогового кодекса РФ Федеральным законом от 29 ноября 2012 г. № 206-ФЗ.

Нужны ли сертификатыВ примечании к Перечню продовольственных товаров разъяснено, что принадлежность отечественных продовольственных товаров к облагаемым по ставке 10 процентов подтверждается соответствием их кодов.

При этом сравниваются коды, указанные в сертификате соответствия, присвоенные в соответствии с Общероссийским классификатором продукции ОК 005-93, утвержденным постановлением Госстандарта России от 30 декабря 1993 г.

№ 301, и коды, указанные в Перечне продовольственных товаров, утвержденном постановлением Правительства РФ от 31 декабря 2004 г. № 908.

Если коды совпадают, то значит, сертифицированный товар соответствует товару, указанному в Перечне продовольственных товаров, облагаемых по ставке 10 процентов, и соответственно подлежит обложению по этой ставке.

При отсутствии сертификатов на товар периодически возникают налоговые споры по результатам налоговых проверок. В частности, ФАС Северо-Западного округа в постановлении от 1 февраля 2012 г.

№ А56-29589/2011 указал, что если нет сертификата, то применять льготную ставку нельзя (у организации не было сертификата соответствия на мясо и мясопродукты). Это судебное решение интересно тем, что его поддержал ВАС РФ. Своим определением от 24 мая 2012 г.

№ ВАС-5969/12 он отказал в передаче данного дела для рассмотрения в Президиум ВАС РФ.

Судьи подчеркнули, что мясо и мясопродукты – это продовольственные товары, подлежащие обязательной сертификации и обязательному декларированию соответствия.

Поскольку налоговое законодательство не устанавливает, какие именно товары относятся к мясу и мясопродуктам для применения пониженной ставки налога на добавленную стоимость в размере 10 процентов, необходимо представить документы, подтверждающие такое соответствие.

Аналогичное решение было принято в постановлении ФАС Северо-Западного округа от 27 июля 2009 г. № А56-31402/2008. Оно также было поддержано ВАС РФ. Своим определением от 4 декабря 2009 г. № ВАС-12983/09 он также отказал в передаче дела в Президиум ВАС РФ.

Согласна с таким подходом и ФНС России (письмо от 1 февраля 2011 г. № КЕ-4-3/1420@).

Получается, чтобы исключить споры, торговой фирме следует запастись сертификатами соответствия, особенно если речь идет о реализации товаров, которые подлежат обязательной сертификации. Перечень таких товаров утвержден постановлением Правительства РФ от 1 декабря 2009 г. № 982.

Импортные товары

Иначе дело обстоит, если на территории России реализуются импортные товары, облагаемые по ставке налога на добавленную стоимость 10 процентов.

Эти товары при ввозе на территорию Таможенного союза систематизируются в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Таможенного союза (ТН ВЭД ТС). При этом им присваиваются коды.

Эти коды утверждены в приложении к решению Совета Евразийской экономической комиссии от 16 июля 2012 г. № 54.

Так вот определять соответствие этих кодов кодам, утвержденным Общероссийским классификатором продукции ОК 005‑93, не нужно. Для целей настоящего приложения следует руководствоваться как кодом ТН ВЭД ТС, так и наименованием товара. На это ФНС России указала в своем письме от 1 февраля 2011 г. № КЕ-4-3/1420@ .

Необходимо указывать правильное название

Не всегда первичная документация позволяет отличить продукт, облагаемый по ставке 10 процентов, от продукта, облагаемого по ставке в размере 18 процентов. Например, пиццу налоговики предпочитают относить к товарам, облагаемым по ставке 18 процентов (письмо Минфина России от 10 сентября 2010 г. № 03-07-14/63).

Они объясняют свою позицию следующим образом. В отношении реализации продовольственных товаров, в том числе хлеба и хлебобулочных изделий (включая сдобные, сухарные и бараночные изделия), применяется ставка НДС 10 процентов.

Перечень кодов видов продовольственных товаров, облагаемых по льготной ставке, утвержден постановлением Правительства РФ от 31 декабря 2004 г. № 908.

Так, при реализации продовольственных товаров, входящих в группу «Пироги, пирожки и пончики» (коды по ОКП 91 1960–91 1985), применяется ставка налога на добавленную стоимость в размере 10 процентов. А вот пицца в данной группе не поименована.

На самом деле пицца – это вид итальянского быстровыпекаемого открытого пирога.

Открытый пирог – один из видов пирогов со сладкой (из фруктов и ягод) или соленой (из овощей, мяса или рыбы) начинкой. Он при этом остается открытым, то есть не накрывается слоем теста.

В этом вопросе на стороне налогоплательщиков судьи. Они указали, что пицца облагается по ставке 10 процентов (постановления ФАС Северо-Западного округа от 1 сентября 2008 г. № А05-12939/2007 и ФАС Московского округа от 11 августа 2008 г. № КА-А40/4972-08).

Комплект товаровКомплекты товаров чаще всего встречаются в торговле непродовольственными товарами. Но иногда попадаются и в торговле продовольственными. Например, раздельно уложенные творог и джем в единой упаковке, шоколадка «Киндер сюрприз».

Если в этот набор попадут продукты, облагаемые по разным налоговым ставкам, то у предприятия возникает вопрос о том, по какой ставке облагать такой товар.

Возможность продажи покупателю комплекта товаров прямо предусмотрена в Гражданском кодексе РФ. Этому вопросу отведена статья 479. В ней указано: если в договоре купли-продажи предусмотрено, что продавец должен передать покупателю определенный набор товаров в комплекте, то обязательство считается исполненным с момента передачи всех товаров, включенных в этот комплект.

При этом, если никаких особенностей не установлено в самом договоре, продавец обязан передать покупателю все товары, входящие в комплект, одновременно.

Источник: http://taxpravo.ru/analitika/statya-305775-perechen_tovarov_oblagaemyih_nds_po_stavke_10_protsentov_rasshiren

Перечень детских товаров, облагаемых НДС по ставке 10%, расширят

- 11/09Стартовал отборочный этап IX Национальной премии в сфере товаров и услуг для детей «Золотой медвежонок». Впервые в 2018 году организатор премии — АИДТ — проведет экспресс-экспертизу в четырех номинациях в рамках международной выставки «Мир детства».

- 03/09В начале августа был принят новый закон о рекламе. Теперь ее будут показывать больше и чаще — до 20% в час (ранее лимит базировался на 15%). Примечательно то, что в зону риска попали дети как целевая аудитория: детские передачи и мультфильмы смогут прерывать рекламой практически любого контента. Недоумение по поводу нового закона о рекламе высказала Антонина Цицулина, президент Ассоциации предприятий индустрии детских товаров (АИДТ).

- 28/08Минфин России проводит общественные слушания изменений в Перечне товаров для детей, облагаемых НДС в 10%, вступление которых запланировано с марта 2019 года. Со дня вступления в силу указанного постановления ассортимент товаров расширился и стал более разнообразным. В связи с этим в настоящее время отдельные товары, ввозимые в Российскую Федерацию, поименованные в пункте 2 статьи 164 Кодекса, отсутствуют в Перечне товаров для детей.

- 24/08Пилотные проекты под названием «Подарок новорожденному» активно развиваются в странах постсоветского пространства. В частности, в России проект действует в Москве, Московской области и ряде других регионов. «Подарок» включает подгузники, одежду, игрушки, необходимые гигиенические средства и ряд других вещей, необходимых ребенку и маме на первое время. Инициативу с «подарком новорожденного» рассматривают в Казахстане. Совсем скоро пилотный проект под названием «Пакет малыша» стартует на Украине.

- 21/08В конце августа конкурс-акселератор «Инновации для детства» завершает первый отборочный этап. Партнеры и жюри конкурса поделились своими ожиданиями: какие достижения в инновационной сфере игрушек они ждут от конкурсантов?

- 21/08В сентябре стартует «Образовательная программа для PR-специалистов индустрии детских товаров», которую Национальная ассоциация игрушечников России (НАИР) реализует в рамках программы «Индустриальная карта Игропрома». «Отечественным производителям детских товаров и контента, компаниям, оказывающим услуги семьям с детьми и детям просто необходимо научиться рассказывать о себе, — отмечает президент ассоциации Антонина Цицулина. — Можно производить очень умную и правильную продукцию, но из-за «неправильных» коммуникаций проиграть конкурентам. И это не частная история, а проблема всей индустрии».

- 17/08Национальная ассоциация игрушечников России (НАИР) 15 августа начала прием заявок на открытый международный конкурс-акселератор «Да-Дизайн!». Конкурс проводится в рамках общеотраслевого проекта «Индустриальная карта Игропрома России» при поддержке Министерства промышленности и торговли и направлен на привлечение дизайнеров к созданию конкурентоспособных промышленных товаров — игр, игрушек, игрового оборудования и пространства/сред для детей.

Источник: http://rdt-info.ru/201501129154/perechen-detskih-tovarov-oblagaemyh-nds-po-stavke-10-rasshiryat.html

Перечень товаров по ставке НДС 10% скорректирован

Указом Президента Республики Беларусь от 15.02.2017 № 42 уточнен перечень продовольственных товаров и товаров для детей, по которым применяется ставка НДС в размере 10% при их ввозе в Беларусь и (или) при реализации в Беларуси. В материале рассмотрено, как с 1 января 2017 года изменились наименования товаров и коды ТН ВЭД в отношении отдельных позиций данного перечня.

Проведена перекодировка отдельных товаров в Перечне продовольственных товаров и товаров для детей, по которым применяется ставка налога на добавленную стоимость в размере 10% при их ввозе на территорию Республики Беларусь и (или) при реализации на территории Республики Беларусь (далее — Перечень) . Данные изменения вступили в силу 18 февраля 2017 года, но распространяют действие на отношения с 1 января 2017 года .

Почему внесены изменения?

Данный Перечень содержит краткие наименования товаров с указанием кодов товаров по Товарной номенклатуре внешнеэкономической деятельности Таможенного союза (далее — ТН ВЭД ТС) (до 01.01.2017)).

С 1 января 2017 года Советом Евразийской экономической комиссии были внесены изменения в единую Товарную номенклатуру внешнеэкономической деятельности Евразийского экономического союза (далее — ТН ВЭД ЕАЭС). В связи с этим нормы Указа N 287 понадобилось привести в соответствие с ТН ВЭД ЕАЭС .

Какие позиции изменились?

Отметим, изменения коснулись не всех товаров Перечня, а только некоторых: безалкогольных напитков, готовой или консервированной рыбы, ряда детских товаров. При перекодировке товаров их наименования в основном остались без изменения.

А вот что касается товаров детского питания, то их наименования изменились, а коды остались прежними. В частности, продукты для детского питания теперь именуются продуктами для детей раннего возраста.

К данной возрастной группе относятся дети до трех лет .

Сравним, как изменились наименования товаров и коды ТН ВЭД в отношении следующих позиций:

| До 01.01.2017 | С 01.01.2017 | ||

| Краткое наименование товаров | Код ТН ВЭД ТС | Краткое наименование товаров | Код ТН ВЭД ЕАЭС |

| Готовые гомогенизированные продукты для детского питания | 1602 10 001 0 | Гомогенизированные готовые продукты для детей раннего возраста | 1602 10 001 0 |

| Детское питание, расфасованное для розничной продажи | 1901 10 000 0 | Готовые пищевые продукты, предназначенные для детей раннего возраста, расфасованные для розничной продажи | 1901 10 000 0 |

| Гомогенизированные составные готовые пищевые продукты для детского питания | 2104 20 001 0 | Гомогенизированные составные готовые пищевые продукты для детей раннего возраста | 2104 20 001 0 |

| Безалкогольные напитки на основе березового сока в таре емкостью не более 3 л; негазированные безалкогольные напитки в таре емкостью не более 3 л с массовой долей фруктового (ягодного) сока и (или) пюре (паст) не менее 10 процентов и (или) овощного сока и (или) пюре (паст) не менее 40 процентов | Из 2202(кроме 2202 90 100 1) | Безалкогольные напитки на основе березового сока в таре емкостью не более 3 л; негазированные безалкогольные напитки в таре емкостью не более 3 л с массовой долей фруктового (ягодного) сока и (или) пюре (паст) не менее 10 процентов и (или) овощного сока и (или) пюре (паст) не менее 40 процентов | Из 2202 (кроме2202 91 000 0) |

| Готовая или консервированная рыба | 1604 (кроме 1604 11 000 0, 1604 14 160 0, 1604 16 000 0, 1604 19 100 0, 1604 19 310 0, 1604 19 971 0, 1604 20 100 0, 1604 20 300 0, 1604 20 400 0, 1604 20 901 0, 1604 31 000 0, 1604 32 00) | Готовая или консервированная рыба | 1604 (кроме 1604 11 000 0, 1604 14 260 0, 1604 14 360 0, 1604 14 460 0, 1604 16 000 0, 1604 19 100 0, 1604 19 310 0, 1604 19 971 0, 1604 20 100 0, 1604 20 300 0, 1604 20 400 0, 1604 20 901 0, 1604 31 000 0, 1604 32 00) |

| Пеналы, кассы цифр и букв, счетные палочки | Из 4421 90 980 0 | Пеналы, кассы цифр и букв, счетные палочки | Из 4421 91 000 0, из 4421 99 990 0 |

| Детские пеленки и подгузники | 9619 00 210 0, из 9619 00 310 0, из 9619 00 390 0, 9619 00 510 1, 9619 00 590 1, 9619 00 900 1 | Детские пеленки и подгузники | Из 9619 00 300 0, из 9619 00 500, 9619 00 810 |

| Кровати с размерами основания, не превышающими 1400 x 600 мм | Из 9403 20 200 9, из 9403 50 000, из 9403 70 000 9 | Кровати с размерами основания, не превышающими 1400 x 600 мм | Из 9403 20 200 9, из 9403 50 000, из 9403 70 000 8 |

Чем руководствовались в 2017 году до изменения Перечня?

До внесения указанных изменений в Перечень из-за несовпадения кодов ТН ВЭД плательщики формально потеряли право на применение пониженной ставки НДС по отдельным видам товаров.

Это означает, что в отношении таких товаров надо было бы применять обычный НДС (20%) вместо пониженного (10%).

Однако возможность применения с 1 января 2017 года ставки НДС в размере 10% в отношении отдельных товаров, включенных в Перечень, коды ТН ВЭД по которым изменились, была предусмотрена в совместном разъяснении Минфина, МНС и ГТК .

В связи с выходом Указа N 42 плательщики, которые не знали о предоставленной возможности или не воспользовались ею и применили ставку НДС 20% в отношении ввезенных и (или) реализованных товаров, включенных в Перечень, коды ТН ВЭД по которым изменились, могут скорректировать суммы НДС.

При реализации таких товаров в Беларуси плательщикам НДС суммы налога, неправильно предъявленные в ЭСЧФ и первичных учетных документах в связи с приданием нормативному правовому акту обратной силы, корректируются путем оформления актов сверки расчетов и исправленных (дополнительных) ЭСЧФ, которые подписываются покупателями. В свою очередь последние исправляют налоговые вычеты в сторону уменьшения на основании подписанных актов сверки расчетов независимо от факта выставления продавцом исправленных (дополнительных) ЭСЧФ .

Соответствующие корректировки производятся и в налоговой декларации (расчете) по налогу на добавленную стоимость.

Источник: https://ilex.by/perechen-tovarov-po-stavke-nds-10-skorrektirovan/

Исчисление и вычет НДС при приобретении и реализации товаров, облагаемых по ставке 10 %

Товары, облагаемые НДС по ставке 10 %

Статьей 102 Налогового кодекса Республики Беларусь (далее – НК РБ) установлено, что ставка НДС в размере 10 % применяется:

– при реализации продукции растениеводства (за исключением цветов, декоративных растений), животноводства (за исключением пушного звероводства), рыбоводства и пчеловодства, производимой на территории Республики Беларусь;

– ввозе на таможенную территорию Республики Беларусь и (или) реализации продовольственных товаров и товаров для детей по перечню, утвержденному Президентом РБ.

Перечень продовольственных товаров и товаров для детей, по которым применяется ставка налога на добавленную стоимость 10 процентов при их ввозе на таможенную территорию Республики Беларусь и (или) при реализации на территории Республики Беларусь, утвержден Указом Президента РБ от 21.06.2007 № 287 (далее – Указ № 287).

В отношении сельскохозяйственной продукции ставка НДС в размере 10 % применяется только в том случае, если продукция произведена на территории Республики Беларусь, а в отношении продовольственных товаров и товаров для детей такое ограничение не установлено. При этом ставку 10 % по сельскохозяйственной продукции применяют не только производители этой продукции, но и все организации, у которых возникает оборот по ее реализации.

Операции, облагаемые НДС по ставке 10 %

Объектом налогообложения признаются обороты по реализации товаров (работ, услуг), имущественных прав на территории Республики Беларусь и ввоз товаров на территорию Республики Беларусь (ст. 93 НК РБ).

В связи с тем что ст. 102 НК РБ не устанавливает иного по всем операциям, которые НК РБ признает в качестве объекта налогообложения, может применяться ставка НДС в размере 10 %:

– при продаже товаров, облагаемых по ставке 10 %;

– обмене товаров, облагаемых по ставке 10 %;

– безвозмездной передаче товаров, облагаемых по ставке 10 %;

– продаже, обмене, безвозмездной передаче товаров, облагаемых по ставке 10 %, за пределы Республики Беларусь при отсутствии документов, подтверждающих нулевую ставку НДС;

– прочем выбытии товаров, облагаемых по ставке 10 %;

– поступлении сумм сверх цены реализации товаров, облагаемых по ставке 10 % либо иначе связанных с оплатой реализованных товаров, облагаемых по ставке 10 %;

– поступлении санкций за нарушение покупателями (заказчиками) условий договоров, по которым покупатели приобретают товары, облагаемые по ставке 10 %;

– приобретении товаров, облагаемых по ставке 10 %, на территории Республики Беларусь у иностранной организации, не осуществляющей деятельность через постоянное представительство;

– ввозе товаров, облагаемых по ставке 10 %, на территорию Республики Беларусь (только в случаях, предусмотренных Указом № 287).

Обращаем внимание, что работы по производству и доработке товаров, облагаемых по ставке 10 %, не облагаются по ставке 10 %.

Если речь идет о работах по производству товаров из давальческого сырья за пределы Республики Беларусь, то применяется нулевая ставка.

В остальных случаях исчисление НДС по работам и услугам, связанным с товарами, облагаемыми по ставке 10 %, производится по ставке 20 %.

Применение иной ставки НДС при реализации товаров, облагаемых по ставке 10 %

Статья 102 НК РБ предусматривает возможность применения ставок 0 % и 20 % в отношении товаров, облагаемых по ставке 10 %.

Ставка 0 % применяется при реализации товаров, помещенных под таможенные режимы экспорта, реэкспорта, при условии документального подтверждения фактического вывоза товаров за пределы территории Республики Беларусь.

Перечень документов, подтверждающих вывоз товаров в Российскую Федерацию и Республику Казахстан, определен в Протоколе о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров в таможенном союзе от 11.12.2009.

Перечень документов, подтверждающих вывоз товаров в остальные государства, содержится в п. 2 ст. 102 НК РБ.

Ставка НДС в размере 20 % в отношении товаров, облагаемых по ставке 10 %, применяется по желанию организации. Плательщики, имеющие право на применение ставки НДС, указанной в подп. 1.2 п. 1 ст. 102 НК РБ (т.е. 10 %), могут применять ставку НДС, определенную в подп. 1.3 п. 1 ст. 102 НК РБ (т.е. 20 %).

Кроме этого, по товарам, облагаемым по став-ке 10 %, необходимо будет уплатить НДС в большей сумме, если покупателю была предъявлена сумма НДС, не соответствующая ставке 10 %.

Суммы НДС, излишне предъявленные в первичных учетных документах продавцом покупателям товаров – плательщикам в Республике Беларусь, подлежат исчислению и уплате в бюджет этим продавцом.

Исключение составляют исправления излишне предъявленных сумм НДС на основании актов сверки расчетов, подписанных продавцом и покупателем.

При выделении в первичных учетных документах НДС в сумме меньшей, чем установлено в НК РБ, исчисление и уплата этого налога производятся продавцом по соответствующей ставке, установленной ст. 102 НК РБ по таким товарам (п. 8 ст. 105 НК РБ).

Отражение операции по реализации товаров, облагаемых по ставке 10 %, в налоговой декларации (расчете) по НДС

Операции, облагаемые по ставке 10 %, отражаются в налоговой декларации (расчете) по НДС в трех местах:

– товары, ввозимые из Российской Федерации и Республики Казахстан, облагаемые в соответствии с Указом № 287 по ставке 10 %, отражаются в разд. I части II «Расчет суммы НДС, взимаемого налоговыми органами при ввозе товаров на территорию Республики Беларусь»;

– товары, приобретаемые на территории Республики Беларусь у иностранной организации, не осуществляющей деятельность через постоянное представительство, отражаются в стр. 13 разд. I «Налоговая база» части I;

– все остальные операции отражаются в стр. 4 разд. I «Налоговая база» части I. Кроме этого, реализация товаров в Российскую Федерацию и Республику Казахстан, по которой был исчислен НДС по ставке 10 %, отражается в стр. 11 разд. IV «Другие сведения, связанные с налогообложением (справочно)» части I.

Вычет НДС по операциям, облагаемым по ставке 10 %

Пунктом 23 ст. 107 НК РБ определены операции, при осуществлении которых сумма НДС принимается к вычету в полном объеме независимо от суммы НДС, исчисленной по реализации.

По нормам указанного пункта вычет сумм НДС производится в полном объеме:

1) по товарам (работам, услугам), при реализации которых обложение НДС осуществляется по нулевой ставке, – в случае представления плательщиком в налоговый орган по месту постановки на учет документов (их копий), предусмотренных пп. 2–8 ст.

102 НК РБ, и поступления выручки от реализации этих товаров (работ, услуг) на счета плательщиков в банках Республики Беларусь либо на открытые на основании разрешения Нацбанка РБ счета плательщиков в банках, являющихся таковыми в соответствии с законодательством иностранного государства, с местом нахождения за пределами территории Республики Беларусь или в случае ввоза товаров, выполнения работ, оказания услуг по осуществленным в соответствии с законодательством товарообменным (бартерным) операциям;

2) товарам (работам, услугам), имущественным правам, которые используются для производства и (или) реализации товаров, которые облагаются НДС по ставке 10 %;

3) у плательщиков, находящихся в процессе ликвидации (прекращения деятельности), а также в связи с прекращением предпринимательской деятельности, не связанной с ликвидацией субъекта, в соответствии с законодательством;

4) по товарам, освобождаемым от НДС на основании подп. 1.44 п. 1 ст. 94 НК РБ.

К рассматриваемым операциям могут применяться первый и второй пункты.

При реализации товаров, облагаемых по став-ке 10 %, за пределы Республики Беларусь налоговые вычеты определяются в общем порядке, так же как и по другим экспортированным товарам.

По товарам, которые указаны в стр. 4 разд. I «Налоговая база» части I налоговой декларации (расчета) по НДС, в 2010 г. порядок определения суммы налоговых вычетов по сравнению с 2009 г.значительно упрощен. До 2010 г.

определение суммы таких вычетов производилось методом раздельного учета. Удельный вес применялся только в отношении налоговых вычетов по основным средствам и нематериальным активам. Порядок распределения налоговых вычетов в 2009 г.

по реализации товаров, облагаемых по ставке 10 %, был рассмотрен в «ГБ», 2009 г., № 34, с. 94–99.

В 2010 г. сумма налоговых вычетов по товарам, облагаемым по ставке 10 %, может определяться методом удельного веса.

Для этого стоимость реализованных товаров, отраженная в стр. 4 налоговой декларации (расчета) по НДС, делится на общую сумму оборота по реализации (стр. 14 гр. 2 – стр. 13 гр. 2) и умножается на общую сумму налоговых вычетов.

При данном расчете необходимо учитывать, что:

1) в распределении 2010 г. участвуют налоговые вычеты прошлых лет (см. письмо МНС РБ от 20.05.2010 № 2-1-10/10236);

2) в случае приобретения (создания) объектов основных средств непроизводственного назначения (например, социальной сферы), по которым суммы амортизационных отчислений не относятся на затраты, учитываемые при налогообложении, вычет по указанным объектам будет производиться без распределения на обороты по реализации по ставке 10 % в пределах сумм налога, исчисленных по реализации, за исключением сумм НДС, приходящихся на обороты по реализации, облагаемые по нулевой ставке НДС, вычитаемых в полном объеме (см. письмо МНС РБ от 24.03.2010 № 2-1-10/10734);

3) в случае простоя объекта основных средств в связи с проведением реконструкции (модернизации) свыше трех месяцев распределение сумм налога, уплаченных при приобретении соответствующих расходов, на обороты по реализации по ставке 10 % будет осуществляться только в течение трех месяцев, когда начисляемая амортизация списывалась на затраты организации (при выборе плательщиком способа принятия к вычету сумм налога как по основным средствам). В случаях, когда плательщик при осуществлении вышеуказанных расходов (строительство, реконструкция, модернизация) будет принимать к вычету соответствующие суммы налога как по товарам (работам, услугам), имущественным правам, он будет вправе включать суммы налога в распределение по удельному весу на обороты по реализации, облагаемые по ставке 10 %, независимо от характера использования приобретаемых (ввозимых) товаров (работ, услуг), имущественных прав (см. письмо МНС РБ от 24.03.2010 № 2-1-10/10734).

Источник: https://www.gb.by/izdaniya/glavnyi-bukhgalter/burdyuk-o-ischislenie-i-vychet-nds-pri-p_0000000

Уточнение перечня продуктов, облагаемых НДС по ставке 10%

Пересмотрены перечни продовольственных товаров, подпадающих под льготный НДС 10%.

Это очень важно! В отношении продукции, определяемой кодами ОК 005-93 «91 4230 — 91 4234″, исключенными из перечня кодов видов продовольственных товаров в связи с изменениями, постановление вступает в силу по истечении 1 месяца со дня его официального опубликования и не ранее 1-го числа очередного налогового периода по налогу на добавленную стоимость. 1 месяц с даты публикации истечет 20 июля 2012 года, а следовательно, отказываться от НДС 10% по кодам 91 4230 — 91 4234 нужно будет с 1 октября 2012 года — начала очередного налогового периода.

Изменения в перечень

Молочные продукты

Конкретизирован состав масла и молочных продуктов, облагаемых НДС по ставке 10%. В перечень включены:

из 92 2100 — Продукты молочные и молочные составные — масло сливочное, масло топленое, паста масляная, молочный жир. Масло сливочное сухое (92 2110 — 92 2120, 92 2150 — 92 2159, 92 2170)

92 2200 Молоко (кроме сырого). Продукты молочные и молочные составные, кроме масла из коровьего молока, пасты масляной, сыра, сырных продуктов и молочного жира (92 2210 — 92 2295).

Позиция «92 2400 Продукты молочные обезжиренные (включая сыр и брынзу) (92 2401 — 92 2482)» из перечня исключена, но все сыры интегрированы под позицией 92 2500 «Сыры (92 2510 — 92 2592)».

Уточнены конкретные коды (в скобках) по следующим позициям:

— 92 2600 Продукты и консервы молокосодержащие (92 2610 — 92 2697 (ранее по 92 2692)

— из 92 2710 Молоко сгущенное (92 2711, 92 2714 — 92 2718 (ранее по 928719))

— из 92 2720 Сливки сгущенные (92 2721, 92 2724 (ранее также содержалась позиция 92 2729)).

В перечень включен любой казеин (92 2912), ранее было указание только на сухой.

В перечень включена молочная сыворотка (92 2931, 92 2932), ранее под этими кодами в перечне содержалась сыворотка сгущенная.

Это важно! В перечень включены спреды и смеси сливочно-растительные (92 2961, 92 2962).

Масло растительное

Это важно! Ранее в перечне содержалось масло, исходя из его жирности (с низкой жирностью, со средней жирностью, с высокой жирностью). В новой редакции документа виды масла перечислены исходя из сырья:

91 4110 Масло растительное из семян подсолнечника (91 4111 — 91 4116)

91 4120 Масло растительное из семян кукурузы (91 4121 — 91 4126)

91 4130 Масло растительное из семян рапса (91 4131 — 91 4136)

91 4140 Масло растительное из семян льна (91 4141 — 91 4146)

91 4150 Масло растительное из семян других растений (91 4151 — 91 4156)

91 4160 Масло растительное из плодов пальм (91 4161 — 91 4166)

91 4170 Масло растительное из плодов оливы (91 4171 — 91 4176)

91 4180 Масло растительное из плодов других растений (91 4181 — 91 4186)

91 4190 Масло растительное из иных маслосодержащих частей растительных масличных культур. Масло растительное — смесь (91 4191 — 91 4198).

Маргарин

В новой редакции данный раздел сокращен до двух позиций:

— из 91 4200 Маргарины. Жиры специального назначения. Эквиваленты, улучшители и заменители масла какао (91 4210 — 91 4213)

— из 91 4800 Спреды и смеси топленые растительно-сливочные и растительно-жировые (91 4814, 91 4817, 91 4820 — 91 4823).

Но, как мы видели выше, исключенные из данного раздела виды маргаринов исключаются из льготы с 1 октября 2012 года.

Продукты детского и диабетического питания

Из раздела исключены позиции «91 6013 Консервы плодоовощные диабетические», «из 92 2410 Творог (92 2414)», «92 2423 Изделия творожные для детского питания», «из 92 2440 Молоко питьевое (92 2443)», «92 2452 Напитки молочные для детского питания», «92 2467 Продукты кисломолочные жидкие нежирные для детского питания».

Но включена позиция «92 2220 Смеси молочные и продукты прикорма для детей раннего возраста в жидкой форме (92 2221 — 92 2227)».

Уточнены коды по позиции 92 2940 Продукты молочные для детского питания профилактического и лечебного назначения и бакконцентраты — 92 2941 — 92 2944).

Источник: http://www.pravowed.ru/weekly/2012/24/05