Взаимозависимые лица в налоговых правоотношениях — 2017-2018

Взаимозависимые лица в налоговых правоотношениях 2017-2018 года — это субъекты, которые могут быть представлены как гражданами, так и организациями. Взаимозависимые лица, порядок их признания, а также нормы права, устанавливающие порядок возникновения правовых последствий сделок между ними, — предмет рассмотрения в настоящей статье.

Взаимозависимые лица для целей налоговых правоотношений в 2017-2018 гг. по НК РФ – это…

Взаимосвязанные лица и налоговое право РФ

Соотношение взаимной зависимости и контролируемости в налоговом праве: нюансы

Каким образом лица признаются взаимозависимыми для целей налогообложения

Когда взаимозависимыми лицами признаются физлица

Итоги

Взаимозависимые лица для целей в налоговых правоотношений в 2017-2018 гг. по НК РФ – это …

Взаимозависимыми лицами для целей налогообложения российский законодатель называет 2 и более субъекта правоотношений, каждый из которых может оказывать влияние на заключение сделок другим или другими субъектами, а также на экономические результаты осуществляемой другим или другими субъектами деятельности (п. 1 ст. 105 НК РФ).

В соответствии с п. 2 ст. 105 НК РФ взаимозависимые лица для целей налогообложения — это:

- 2 юрлица, если одно владеет не менее чем 25% капитала другого;

- физлицо и юрлицо, если физлицо владеет более чем 25% капитала юрлица;

- 2 и более юрлица, если одно и то же физлицо владеет более чем 25% капитала в каждом из соответствующих юрлиц;

- физлицо и юрлицо, если у физлица есть полномочия по назначению директора либо не менее чем 50% руководящего состава юрлица;

- 2 и более юрлица, имеющие директоров (не менее чем 50% от состава руководства), назначенных одним и тем же физлицом;

- 2 и более юрлица, имеющие совет директоров, сформированный на 50% и более из одних и тех же физлиц;

- юрлицо и физлицо, если физлицо — директор юрлица;

- 2 и более юрлица, в которых директор — одно и то же физлицо;

- 3 и более юрлица, если первое владеет не менее чем 50% капитала второго при том, что второе владеет не менее чем 50% капитала третьего (которое, в свою очередь, может владеть не менее чем 50% капитала 4-го, и далее по аналогичной схеме);

- физлицо, а также два и более юрлица, если физлицо владеет не менее чем 50% капитала первого юрлица, которое владеет не менее чем 50% капитала второго юрлица (которое, в свою очередь, может владеть не менее чем 50% капитала 3-го, и далее по аналогичной схеме);

- 2 физлица, если одно в силу служебного положения подчиняется другому;

- близкие родственники — супруги, дети и родители, братья и сестры, опекуны и подопечные.

Доля близких родственников во владении капиталами одного и того же юрлица суммируется, и если она достигает указанных в перечне выше значений, то все они рассматриваются как субъекты взаимозависимых сделок (п. 3 ст. 105.1 НК РФ).

Взаимная зависимость лиц может устанавливаться в отдельных соглашениях между ними либо иной возможностью, предопределяющей влияние одного лица на другое (п. 1 ст. 105.1 НК РФ).

Взаимосвязанные лица и налоговое право РФ

Среди финансовых и юридических терминов часто используется понятие «взаимосвязанные лица». Данный термин в чем-то схож с понятием «взаимозависимые лица», но в налоговом праве он не используется.

Взаимосвязанные лица – субъекты, соответствующие хотя бы одной из перечисленных ниже характеристик:

- 1 лицо прямо (косвенно) контролирует другое;

- один или несколько сотрудников работают в нескольких организациях, например директором в 1-й и 2-й компании является один и тот же человек;

- несколько юрлиц связаны договорными правоотношениями и совместно работают с целью получения прибыли, включая расходы и убытки;

- работник и работодатель;

- 2 компании контролируются третьим лицом;

- 2 лица прямо или косвенно контролируют третье лицо;

- лица являются родственниками или членами одной семьи.

Понятие взаимосвязанности лиц приведено в ст. 37 приложения 1 к Таможенному кодексу Евразийского экономического союза. Один из критериев, предопределяющих возникновение соответствующих последствий, — контролируемость сделок с участием взаимозависимых лиц. Изучим данный аспект подробнее.

Соотношение взаимной зависимости и контролируемости в налоговом праве: нюансы

Итак, сделка с участием взаимозависимых субъектов может иметь правовые последствия, если будет признана контролируемой. Это будет означать, что ФНС обратит на нее пристальное внимание и изучит на предмет необоснованного занижения или завышения сумм, передаваемых от одного субъекта к другому. Отклонения в ценах сделки между взаимозависимыми лицами могут использоваться:

- для занижения налоговой базы в целях уменьшения сумм налога;

- завышения налоговой базы в целях исчисления более крупного вычета.

Контролируя сделку, ФНС вправе осуществлять корректность исчисления налогов:

- на прибыль;

- НДФЛ (для ИП);

- НДПИ;

- НДС.

Так, сделка не будет признана контролируемой, если, к примеру, оба взаимозависимых лица работают по упрощенке. Но если первое использует УСН, а второе — ОСН, а годовые обороты по контракту превышают 60 млн руб., то ФНС будет контролировать соответствующую сделку (п. 3 ст. 105.14 НК РФ).

Кроме того, если одна сторона сделки — спецрежимник, а обороты по контракту превышают 100 млн руб. в год, то ФНС тоже будет контролировать соответствующую сделку (подп. 3 п. 2 ст. 105.14 НК РФ, п. 3 ст. 105.14 НК РФ).

Отметим, что в случае, если спецрежимник-«упрощенец» является продавцом (поставщиком) по сделке, при превышении выручки 150 млн руб. (лимит в 2017 году) он будет рассматриваться ФНС как субъект уплаты налогов на ОСН.

И с того момента налоговики будут контролировать его сделки на общих основаниях.

Мы изучили вопрос о том, как проходят сделки между взаимозависимыми лицами. Подробности см. здесь.

Критерии признания сделок контролируемыми указаны в пп. 1–3 ст. 105.14 НК РФ.

Ознакомиться с данными критериями можно здесь.

В свою очередь, в п. 4 ст. 105.14 НК РФ содержатся критерии непризнания сделок контролируемыми. Полезно обратить внимание на письмо ФНС от 2.11.2012 № ЕД-4-3/18615. В нем ведомство предупреждает налогоплательщиков о том, что будет:

- контролировать любые сделки взаимозависимых лиц, дающие повод говорить об установлении в контрактах нерыночных цен в целях уклонения от налогов;

- проводить камеральные проверки с использованием методов выявления необоснованной налоговой выгоды плательщика в соответствии с нормами гл. 14.3 НК РФ.

На практике это может означать доначисление налогов в порядке, установленном гл. 14.2 НК РФ (в частности, на основании п. 5 ст. 105.3 НК РФ).

Однако если налогоплательщик решит оспорить подобные активности ФНС в суде, у него есть хорошие шансы отстоять свою позицию. Дело в том, что ВС РФ в решении от 1.02.

2016 № АКПИ15-1383 фактически установил, что ФНС не имеет необходимых полномочий для проверки цен, устанавливаемых взаимозависимыми лицами по неконтролируемым сделкам.

Подобные оценки действий ФНС можно встретить и в других судебных прецедентах.

Каким образом лица признаются взаимозависимыми для целей налогообложения

Взаимозависимость лиц может устанавливаться:

- в силу положений закона (на основании критериев, рассмотренных нами выше);

- в порядке самостоятельного признания лицами своей взаимной зависимости;

- по решению суда.

Взаимозависимыми лицами для целей налогообложения признаются не только субъекты бизнеса, но также и физлица. Изучим данный аспект подробнее.

Когда взаимозависимыми лицами признаются физлица

Юрисдикция НК РФ в части регулирования сделок между взаимозависимыми лицами также распространяется на граждан, не зарегистрированных как ИП и не имеющих отношения к деятельности хозяйственных обществ. Так, в соответствии с подп. 11 п. 2 ст. 105.1 НК РФ взаимозависимыми лицами признаются близкие родственники — об этом мы сказали выше.

Присутствие в НК РФ указанной нормы означает, в частности, что взаимозависимые физлица не могут пользоваться налоговыми вычетами на основе сделок, заключаемых между собой (п. 5 ст. 220 НК РФ). Так, например, человек не вправе оформлять имущественный вычет, купив жилье у родственника (даже если сделка сопровождается реальными денежными расчетами и уплатой НДФЛ продавцом).

Итоги

Взаимозависимыми лицами в налоговых правоотношениях могут быть как физлица, так и организации.

Если речь идет о сделках только с участием физлиц (не имеющих статуса ИП), то их взаимная зависимость является препятствием для пользования установленными НК РФ налоговыми вычетами.

Взаимозависимые юрлица (а также физлица, имеющие отношение к их деятельности и те, что находятся в служебной субординации) могут иметь ограничения в части определения финансовых условий заключения сделок, если соответствующие правоотношения будут признаны контролируемыми.

Кроме того, если ФНС посчитает, что сделки, не являющиеся контролируемыми, заключаются между взаимозависимыми бизнес-структурами в целях получения ими необоснованной налоговой выгоды, то может устроить проверку и доначислить налоги. Но у налогоплательщиков есть хорошие шансы оспорить подобные действия ФНС в судебном порядке.

Узнать больше о нюансах взаимозависимых сделок вы можете в статьях:

Источник: https://nalog-nalog.ru/nalogovaya_proverka/vzaimozavisimye_lica_v_nalogovyh_pravootnosheniyah/

Взаимозависимые лица в налоговых правоотношениях в 2018 году

По общему правилу в налоговых правоотношениях взаимозависимые лица в 2018 году на особом счету. Наш обзор посвящён тому, кого могут признать такими лицами и какова судьба сделок между ними.

Понятие

Прежде всего отметим, что в налоговом законодательстве довольно много внимания уделено признакам взаимозависимых лиц, отношениям между ними, а также налоговым последствиям их сделок. Причина в том, что связанным между собой компаниям, ИП и обычным физическим лицам значительно проще путем различных манипуляций незаконно снижать своё налоговое бремя либо вообще уходить от налогов.

Легальное понятие взаимозависимых лиц в налоговом законодательстве содержится в пункте 1 статьи 20 Налогового кодекса РФ. И так, взаимозависимые лица для целей налогообложения – это физические лица и/или компании, отношения между которыми могут оказывать влияние на:

- условия их деятельности;

- экономические результаты их деятельности;

- экономические итоги деятельности лиц, которых они представляют.

Если говорить более конкретно, то взаимозависимыми лицами признаются при наличии одного из следующих условий (п. 1 ст. 20 НК РФ):

- Фирма напрямую/или косвенно участвует в другой компании, и общая доля такого участия составляет от 20%. Что касается доли косвенного участия через последовательность иных организаций, то её вычисляют как произведения долей прямого участия одних фирм в других.

- Человек подчинен другому человеку в силу должностной иерархии.

- Брачные/родственные отношения (по крови и по свойству), усыновление, опека на основании семейного законодательства РФ.

Отметим, что перечисленные взаимозависимые лица в налоговых правоотношениях имеют такой статус априори. То есть по факту соответствия одному из трёх этих критериев.

В то же время на основании п. 2 ст. 20 НК РФ взаимозависимыми лицами для целей налогообложения признаются и судом. Причём он не ограничен указанными тремя критериями, а может выбрать своё основание, не оговоренное в Налоговом кодексе. На практике это происходит в том случае, когда отношения между лицами могут влиять на результаты сделок по реализации товаров, работ, услуг.

ПРИМЕР

ИФНС сочла, а суд поддержал вывод о том, что компания и её контрагент – взаимозависимые лица по НК РФ, поскольку их учредители – одни и те же люди, в интересах которых взаимодействие обоих бизнесов и установление выгодных условий купли-продажи (информационное письмо Президиума ВАС РФ от 17.03.2003 № 71).

В НК РФ есть ещё одно более детальное определение, кто такие взаимозависимые лица в налоговом праве. Согласно ему, это когда особенности отношений между лицами могут оказывать влияние на:

- условия и/или итоги сделок между ними;

- и/или экономические итоги своей деятельности или представляемых лиц.

Глава 14.1 НК РФ последовательно и детально раскрывает, что значит взаимозависимые лица. Например, о каком именно влиянии идёт речь? Так, оно может иметь место при:

- участии одного лица в капитале других;

- на основании заключенного между сторонами соглашения;

- при иной возможности определять решения, которые принимают другие лица.

Закон особо подчёркивает: такое влияние может оказывать, как одно лицо напрямую и самостоятельно, так и вместе со своими взаимозависимыми фирмами, ИП, частными лицами.

В пункте 2 статьи 105.1 НК РФ перечислены основные (самые распространённые) условия признания лиц взаимозависимыми. Среди них:

- одна компания прямо и/или косвенно участвует в другой, и доля – от 25%;

- физлицо прямо и/или косвенно участвует в организации, и доля – от 25%;

- одно и то же лицо прямо и/или косвенно участвует в организациях, и доля в каждой – от 25%;

- компания и лицо (в т.ч. физлицо вместе со своими взаимозависимыми лицами) могут назначать/избирать единоличный исполнительный орган или не менее 50% коллегиального исполнительного органа, совета директоров (наблюдательного совета);

- компании, единоличные исполнительные органы которых либо не менее 50% коллегиального исполнительного органа, совета директоров (наблюдательного совета) назначены или избраны по решению одного и того же лица (физлица вместе со своими взаимозависимыми лицами);

- компании, в которых от 50% коллегиального исполнительного органа или совета директоров (наблюдательного совета) – одни и те же физлица совместно со своими взаимозависимыми лицами;

- юрлицо и его единоличный исполнительный орган;

- полномочия единоличного исполнительного органа в разных компаниях осуществляет одно и то же лицо;

- компании и/или физлица, если доля прямого участия каждого предыдущего лица в каждой последующей организации – от 50%;

- один человек подчиняется другому по должности;

- супруг (супруга), родители (в т. ч. усыновители), дети (усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный.

Отчёт

Источник: https://buhguru.com/nalogovoe-plan/vzaimozavisimye-lica.html

Взаимозависимые лица в налоговых правоотношениях — 2017

Лица, отношения между которыми таковы, что могут влиять на условия и результаты совершаемых ими сделок, а также на экономические результаты, или результаты лиц, представляемых ими – именно так определяются взаимозависимые лица в НК РФ (п. 1 ст. 105.1 НК РФ). Под понятие взаимозависимости подпадают как организации, так и физлица. В этой статье мы рассмотрим, кого налоговое законодательство относит к взаимозависимым.

Понятие взаимозависимых лиц в налоговом законодательстве

Чтобы признать взаимную зависимость, следует учитывать влияние, которое одна фирма, или человек имеет, участвуя в капитале других лиц. Установление взаимозависимости возможно путем заключения между лицами соглашения, либо иным образом, позволяющим одному лицу влиять на решения, принимаемые другими лицами.

Взаимозависимыми лицами для целей налогообложения признаются (п. 2 ст. 105.1 НК РФ):

- организации, когда одна из них имеет в капитале другой долю более 25%;

- юрлицо и физлицо, при участии физлица в капитале организации более 25%;

- несколько юрлиц и юрлицо (или физлицо), при участии одного лица в нескольких организациях, когда его доля в каждой из них превышает 25%;

- организация и лицо, уполномоченное назначать директора, или 50% руководства организации;

- лицо и все организации, в которых им назначены директора, или 50% руководящего состава;

- разные организации, в которых более половины руководства, или совета директоров — это одни и те же физлица;

- организация и ее руководитель;

- несколько организаций, в которых руководитель – это одно физлицо;

- несколько организаций или физлиц, в которых первое лицо владеет более 50% капитала второго, второе владеет более 50% капитала третьего, и т.д.;

- физлица взаимозависимыми лицами признаются, при должностном подчинении одного физлица другому;

- физлица, связанные родством: супруги, родители, усыновители, дети, братья, сестры, опекуны, попечители, подопечные.

Доля участия физлица в организации – это совокупная доля участия самого физлица и его родственников – взаимозависимых лиц (п. 3 ст. 105.1 НК РФ).

Взаимозависимые лица в налоговых правоотношениях в 2017 г. могут быть признаны таковыми судом и по другим основаниям, а не только по предусмотренным п. 2 ст. 105.1 НК РФ. Аналогично и сами организации и физлица могут в целях налогообложения назвать себя взаимозависимыми по иным причинам, если их отношения соответствуют определению взаимозависимости (п.п. 6 и 7 ст. 105.1 НК РФ).

Важно учесть, что при схожести понятий аффилированные и взаимозависимые лица – отличия между ними есть, поэтому путать их не стоит.

К аффилированным относятся физлица и организации, которые могут оказывать влияние на деятельность других организаций и предпринимателей, но при этом, аффилированность необходима больше в бухгалтерской отчетности, тогда как понятие взаимозависимые лица — в налоговых правоотношениях.

Также, для признания взаимозависимости лиц необходимо более 25% участия в капитале, а для лиц аффилированных достаточно лишь 20% такого участия.

Сделки между взаимозависимыми лицами: налоговые риски 2017

При заключении взаимозависимыми лицами сделок между собой, такие сделки имеют риск стать контролируемыми. Что это означает? ИФНС будет изучать данную сделку, чтобы определить, не была ли необоснованно высокой, или низкой ее сумма, вследствие чего могла быть занижена или завышена налоговая база для уменьшения налога, или получения налогового вычета.

Налоговые критерии определяют контролируемые сделки между взаимозависимыми лицами, и перечислены они в п.п. 2-3 ст. 105.14 НК РФ. При взаимозависимости сделка между лицами, у которых местом регистрации, жительства или налогового резидентства является РФ, признается контролируемой, когда имеет место какое-либо из приведенных ниже обстоятельств:

- доход за год превышает 1 миллиард руб. по всем сделкам, заключенным между такими взаимозависимыми лицами (НК РФ п. 2 ст. 105.14);

- доход за год по сделкам между взаимозависимыми лицами составил более 60 миллионов руб., при этом:

- одна из сторон сделки платит НДПИ по процентной ставке, а предмет сделки – добытое полезное ископаемое, подпадающее под НДПИ;

- одна из сторон не платит налог на прибыль, или платит по ставке 0%, а другая сторона таких льгот не имеет;

- одна из сторон – резидент ОЭЗ, или СЭЗ, где применяются льготы по налогу на прибыль, а другая таким резидентом не является;

- одна из сторон – плательщик налога на прибыль по п. 1 ст. 275.2 НК РФ и ведет учет доходов (расходов) по ст. 275.2 НК РФ, а другая сторона не является таковым, либо является, но доход (расход) по ст. 275.2 не учитывает;

- хоть одна из сторон участвует в региональном инвестиционном проекте, где ставка по налогу на прибыль понижена или 0%;

- хоть одна из сторон — это исследовательский корпоративный центр, освобожденный от уплаты НДС по ст. 141 НК РФ;

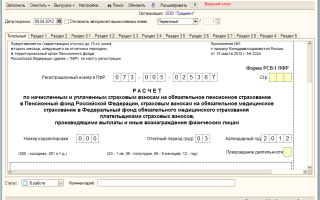

Отчет о взаимозависимых лицах и их контролируемых сделках

Налогоплательщики, в прошедшем году совершившие хоть одну контролируемую сделку, обязаны уведомить ИФНС об этом. Специальный отчет — уведомление о контролируемых сделках, заполняется по форме, утвержденной приказом ФНС РФ от 27.07.2012 № ММВ-7-13/524.

Источник: https://2018-god.com/fizicheskie-lica/vzaimozavisimye-lica-v-nalogovyx-pravootnosheniyax-2017

Взаимозависимые лица в налоговых правоотношениях в 2018 году — физические

Экономическая деятельность различных субъектов может носить признаки взаимных интересов. Многие лица, будь то организации, физические лица или индивидуальные предприниматели, фактически могут быть взаимозависимыми.

Сделки между такими сторонами могут подлежат особому контролю, поэтому отдельно регулируются законодательством.

Причина этому — возможные манипуляции для незаконного уменьшения налогового бремени, что является явным правонарушением.

Первоначальные аспекты

Действующее законодательство прямо содержит понятие взаимозависимых лиц в Налоговом кодексе РФ.

Под ними понимают граждан или организации, отношения между которыми приводят к следующим факторам:

- Условия их прямой деятельности, обусловленной документацией и назначением.

- Фактические результаты их деятельности, выраженные в экономической форме.

- Итоги деятельности лиц, представителями которых они являются.

Также Налоговый кодекс содержит признаки таких лиц:

| Прямое или косвенное участие организации в деятельности иной формы | Выражается в том, что у такого юридического лица имеется доля в другом лице. Если речь идёт о косвенном участии, то высчитывается доля через третьих лиц, например, организация имеет долю в пятьдесят процентов, которая непосредственно имеет долю в иной фирме в сорок процентов, в итоге можно сделать вывод об участии в доле в двадцать процентов у конечной фирмы |

| Влияние гражданина на иное физическое лицо в силу подчинённости в должностной иерархии | Самый простой пример — лицо является директором фирмы, в которой работает второе лицо или является начальником на военной службе |

| Семейные отношения, например, брак, усыновление и так далее | Речь идёт только о близких семейных или родственных связях. Лица, которые являются более дальними родственниками не относятся к категории взаимозависимых лиц, соответственно, сделки между ними не считаются контролируемыми |

Лица признаются взаимозависимыми при наличии хотя бы одного из перечисленных факторов. При этом список не является исчерпывающим.

Суд также может сделать вывод о том, что определённые индивиды или организации — взаимозависимые лица в налоговых правоотношениях.

Например, если отношения между лицами могут негативно повлиять на третьих лиц, суд вправе сделать такой вывод на основании имеющихся фактов и доказательств.

Нельзя считать, что отношения между такими лицами запрещены. Однако ФНС требует дополнительной отчётности ввиду особого характера отношений, то есть физлица, организации, ИП должны лишь выполнить дополнительные требования.

Законодательная база

Правовое регулирование деятельности взаимозависимых лиц производится, в первую очередь, Налоговым кодексом РФ. Так, например, статья 20 кодекса содержит понятие взаимозависимых лиц и их признаки.

Также имеется ещё ряд статей Налогового кодекса, которые так или иначе затрагивают понятие взаимозависимых лиц, например, положения, касающиеся контролируемых сделок.

Дополнительно стоит обратить внимание на акты, которые конкретизируют понятие, например, на информационное письмо Президиума ВАС РФ от 17.03.2003 № 71.

При наличии спорных ситуаций рекомендуется изучить обширную судебную практику.

Примеры, признаки ВЛ

Основных признаков взаимозависимых лиц не много, всего три. Речь идёт о соподчинённости физлиц по служебной иерархии, об участии одного юрлица в доле другого и о близких семейных отношениях.

Однако суд может расширить список и вынести решение о признании лиц взаимозависимыми на основании иных факторов.

Например, в Москве суд признал организации взаимозависимыми, так как их учредителями являлись одни и те же лица.

Это впоследствии привело к признанию некоторых сделок недействительными, так как они носили явно фиктивный характер.

Налоговый кодекс также содержит перечень самых распространённых случаев, когда лица признаются взаимозависимыми. Он указан в пункте 2 статьи 105.1:

| Участие (прямое или косвенное) одного юридического лица в деятельности другого (доля от четверти) | Полагается, что в таком случае одна организация будет иметь прямое влияние на другую, а также будет заинтересована в некоторых аспектах возможных сделок |

| Участие гражданина в организации, если его доля от четверти | Также усматривается прямая заинтересованность. Такие лица вполне могут заключать притворные сделки с целью уменьшения налогового бремени или для достижения иных целей. Фактически, такие сделки будут иметь притворный характер. Также возможна ситуация, когда сделки будут существенно противоречить рыночным условиям, например, цены будут значительно ниже средних. В таком случае к лицам могут быть применены штрафные санкции |

| Одно лицо (физическое или юридическое) имеет прямое или косвенное влияние на две организации | Доля в каждой должна составлять от четверти. В таком случае заинтересованным лицом будет считаться именно физическое лицо |

| Если лицо является единоличным управляющим организации | Или если такое лицо может назначать единоличного управляющего |

| Организации, в которых роль единоличных управляющих (например, директоров) | Выполняет одно и тоже лицо |

| Лица, состоящие в близких родственных отношениях | Например, это могут быть супруги, родители с детьми, опекуны с попечителями и так далее |

Для признания лиц взаимозависимыми достаточно наличия хотя бы одного фактора, то есть должен быть очевиден момент некоторой связи между сторонами, которая будет иметь некоторые последствия.

Ситуации, когда организация и физическое лицо связаны

Связь может наблюдаться не только в отношениях лиц одного типа, например, между физическими или между юридическими.

Гражданин и организация также могут иметь факторы, на основании которых они будут признаны взаимозависимыми.

Самый распространённый случай — это участие в доле организации. При этом размер доли должен составлять не менее двадцати пяти процентов.

В таком случае сделки между участником фирмы и гражданином попадают в раздел контролируемых. Ещё один вариант — если гражданин является единоличным управляющим организации.

Он сразу будет считаться взаимозависимым лицом со всеми вытекающими из этого факта последствиями.

Ещё одна возможная ситуация — у лица имеется возможность назначить единоличного управляющего или хотя бы половину членов коллегиального органа управления.

Гражданин и юридическое лицо могут быть признаны взаимозависимыми лицами на иных основаниях, но уже в судебном порядке.

Контролируемые сделки

Сделки между лицами, которые считаются взаимозависимыми, относятся к категории контролируемых. Это означает, что такие сделки, при наличии последствий в виде выгоды, подлежат особому контролю.

Стороны должны выполнить особые действия, чтобы в будущем не возникли проблемы. Помимо этого существуют иные типы сделок, которые признаются контролируемыми, например, если её сумма составляет более ста миллионов рублей, а одна из сторон использует ЕНВД.

При этом при наличии признаков контролируемой сделки сторонам нужно выполнить ряд действий:

- Анализ сделки на предмет отнесения её к контролируемой.

- Составление плана, анализ необходимой документации.

- Документирование, в том числе подача отсчёта по установленной форме.

Если необходимые действия не будут выполнены, в отношении к лицу будут применены соответствующие меры ответственности, предусмотренные действующим законодательством.

Ответственность за несообщение об участии в контролируемой операции

При любом участии в контролируемой сделке необходимо предоставить в налоговый орган отсчёт по форме, которая была утверждена Приказом ФНС от 27.07.2012 № ММВ-7-13/524. Сделать это нужно до двадцатого мая следующего года включительно.

В отсчёте указываются признаки сделки, а также указывается, на основании каких факторов стороны считают, что сделка является контролируемой.

Вариантов три — заявитель решил так самостоятельно, имеются основания, указанные в кодексе или имеется вступившее в силу решение суда.

Если соответствующее уведомление не будет подано, то лицо должно будет оплатить штраф в размере пять тысяч рублей.

Также в отношении к лицу может быть применён штраф. Например, если цены не соответствуют рыночным, то он рассчитывается в процентном соотношении от выгоды, которую он мог бы получить, если бы цены соответствовали рыночным.

Видео: важные нюансы

Размер санкции на данный момент составляет сорок процентов, а ранее он составлял двадцать процентов. Данное решение может быть обжаловано в установленном порядке.

Для этого потребуется наличие доказательств правильности позиции, например, анализ рыночных цен, если лицо считает, что они были применены правильно.

Взаимозависимые лица прямо определены в Налоговом кодексе Российской Федерации, однако отнести к данной группе можно и по иным факторам, но только на основании судебного решения.

Сделки между такими лицами относятся к контролируемым, что накладывает на стороны некоторые последствия, в первую очередь — виде подачи уведомления в Налоговую службу.

Невыполнения требований влечёт наложение мер ответственности в соответствии с действующим законодательством.

Источник: https://zanalogami.ru/vzaimozavisimye-lica-v-nalogovyh-pravootnoshenijah/

Взаимозависимые лица в налоговых правоотношениях — 2017-2018

В рамках подготовки к вебинару о налоговых проверках, мы попросили налогового эксперта и налогового адвоката Павла Тылика рассказать, что он думает по поводу взаимозависимости, а так же насколько этот вопрос вообще актуален, не надумана ли эта тема. Вот что по поводу взаимозависимости рассказал нам эксперт:

«О взаимозависимости могу сказать следующее.

Так как сегодня для налоговиков доказывание связей с однодневками не вызывает никаких проблем, им (налоговикам) даже не требуется проводить выездные налоговые проверки – в большинстве случаев они все вопросы доначислений по однодневкам решают в рамках камеральной проверки, то теперь они переключились на другие способы доказывания недобросовестной «оптимизации»: за дробление бизнеса и за сделки со взаимозависимостью.

Т.е. я хочу сказать, что риски взаимозависимости — это высокие налоговые риски.

Надо понимать, что налоговые органы развиваются и растут вместе с налогоплательщиками, и их за глупцов держать нельзя. Тем более, что это не просто физлица, это представители государства, за спиной которого стоит мощная машина, которая развивается и укрепляется. Сегодня ФНС сильнейшее ведомство.

И если налоговики и далее будут двигаться, и расти такими же темпами как сегодня, то вскоре мы сможем получить в лице ФНС и контролера, и надзирателя, и следователя, и исполнителя.

И к этому процессу надо относиться очень и очень серьезно.

И еще. Говоря о взаимозависимости нельзя не вспомнить об оптимизации налогов, а так же о том, существует ли законная оптимизация в принципе и можно ли воспользоваться советами по оптимизации, которые даются в сети Интернет.

Здесь я бы хотел обратить внимание читателей на следующее:

- Сегодня сам термин «оптимизация» стал ругательным и вызывает раздражение не только у налоговиков, но и у судей.

- Я бы сегодня говорил не об оптимизации налогообложения, а о деловых целях развития бизнеса с минимальными налоговыми и другими издержками.

- В понимании налоговиков и судов с термином «налоговая оптимизация» сегодня связаны и термины «взаимозависимость» и «дробление бизнеса». Взаимозависимость и дробление (других способов в сети Интернет не предлагают) с точки зрения налоговиков и правоприменителей звенья одной цепи. Сегодня взаимозависимость и дробление «конек» налоговиков. Конечно, после однодневок.

- Сегодня все бизнесмены пытаются «оптимизироваться» самыми незамысловатыми способами, которые в будущем могут привести к выигрышу как в рулетке, на удачу — проверят или не проверят.

- Нет никакой «волшебной палочки», с помощью которой бизнес сможет соптимизироваться и не переживать по этому поводу.

- Все способы налоговой оптимизации, которые предлагаются на рынке хорошо известны налоговикам: вывод части доходов на ИП, заключение ученических договоров, прямые и обратные агентские схемы, дробление бизнеса с целью не превысить оборот, чтобы сохраниться на упрощенке, увеличение затрат, через работу с однодневками, оффшоры.

- Когда компания задумывает «соптимизироваться» надо понимать, что все льготные режимы, прописанные в НК РФ задуманы для малого и среднего бизнеса (с оборотом примерно до 800 млн рублей) и являются по «мысли» законодателя стимулом для развития такого бизнеса. Это принципиальный подход. Отсюда исходят судьи, оценивая критерии оптимизации. Т.е., если ты перешагиваешь эту условную границу, то считается, что ты вырос и поэтому тебе никакого снисхождения.

- В результате такой «легкой»оптимизации у компаний зачастую возникают проблемы с доначислениями, у руководителей с уголовкой и субсидиарной ответственностью.

- Что делать? Можно ли оптимизироваться без последствий? Считаю, что можно. Только способ оптимизации в каждом конкретном случае будет свой, который должен быть выбран в зависимости от конкретных обстоятельств: вида деятельности, лиц, участвующих в бизнесе, деловой цели, которые ставит перед собой предприятие и т.п. Поэтому универсального способа оптимизации или совета в сети Интернет я бы искать не советовал. И без специалиста вы не сможете обосновать свои «ноу-хау».

- Остается только пожелать бизнесменам, здраво оценивать советы по оптимизации налоговых платежей и не «вестись» на универсальный способ, чтобы не оказаться не только на скамье подсудимых, но и не быть привлеченным к субсидиарной ответственности. Кстати, для тех кто не знал, налоговые долги не списываются даже в рамках личного банкротства.

- Если ваша компания уже «попала» под пресс налоговиков, в связи с дроблением или оптимизацией, то в этом случае я бы посоветовал срочно обратиться к специалистам, которые смогут вам помочь разрешить возникшие проблемы и не затягивать с этим вопросом. Тем более, что в налоговых отношениях фактор времени является решающим. Иногда, чисто из-за нехватки времени проигрывается процесс. который при других условиях мог быть выигрышным.

Остается всем пожелать только удачи».

Теперь собственно о взаимозависимости

Есть два вида групп компаний, которые можно назвать взаимозависимыми:

- Это холдинги в прямом значении этого слова, когда ничего не скрывается. Это крупные компании, крупные холдинги, которые имеют управляющую компания и т.п. Действуют они открыто и открыто же объявляют себя холдингом.

- Второй случай, когда нет формального обозначения, нет холдинга, нет бренда, но есть структуры, формально независимые, но по факту имеющие единое начало, консолидированный интерес, и через скрытую взаимозависимость можно установить, что они действуют в собственном едином интересе и единственной целью такой деятельности является налоговая выгода. Сопутствующим моментом будет являться номинальность и фиктивность всех структур этого холдинга.

Еще раз: взаимозависимость главный враг оптимизации.

Любая налоговая выгода в группе компаний это самостоятельный налоговый риск, причем повышенный налоговый риск: расходы, льготы, отсрочки платежей, займы и т.п.

Иными словами: взаимозависимость —это уязвимое звено и главный вектор налоговой проверки.

Сколько видов взаимозависимости есть в НК РФ?

О видах взаимозависимости можно посмотреть в гл. 14.1 НК РФ, статьях 105.1, 105.2 НК РФ.

Объединение налоговых баз — это не главный и не единственный риск взаимозависимости. Это еще и взыскание недоимки с зависимых лиц, т.е. когда возникает речь по взысканию недоимки с ВЗЛ — с 3-х лиц. Это еще один самостоятельный налоговый риск.

Кто такие и кого могут объявить взаимозависимыми лицами?

Взаимозависимые лица – это лица, находящиеся в особенных отношениях, таких, которые могут оказать влияние (п. 1. Ст. 105.1 НК РФ):

- на условия сделок;

- на результаты сделок;

- на экономические результаты деятельности.

Есть так же формальная взаимозависимость, которая прямо закреплена в законе – п. 2 ст. 105.1 НК РФ, а есть неформальная ВЗЛ, когда ее устанавливает суд.

А есть и иная взаимозависимость, которая указана в иных НПА.

Неформальную взаимозависимость налоговики устанавливают на свое усмотрение и произвольно. Признаками, указывающими на взаимозависимость, могут быть:

- Единый адрес

- Единый ай-пи адрес

- Единое место хранения документов и печатей, т.е. есть за что цепляться

- Компании имеют общих сотрудников

- Учредители имеют общего ребенка – это вообще экзотика!

- Созвучное название компаний

- Ситуации «родственной» подконтрольности

- Один банк

- Одинаковый телефон

- Один сайт на двоих

- Ведение бух. Учета из одного центра, пользование одним и тем же имуществом, фирменный стиль, дизайн, бренды.

- Дружба и близкое знакомство

- Учредитель и руководитель имеют общее имущество

- Обучение в школе, учебном заведении

- Бывшие супруги

- Бывшие коллеги

- Единый нотариус, юрист, телефон

Так что будьте осторожны.

Можно ли противостоять такому произволу налоговиков? Можно.

Просто об этом надо заботиться на стадии проверки, так как зачастую в суде зачастую противостоять налоговикам будет очень трудно (времени может не хватить), хотя и возможно.

Удачи всем. И спасибо за вопрос.»

Мы так же попросили Павла Тылика подготовить развернутый ответ на следующие вопросы, ответы на которые мы в будущем разместим на страницах блога:

Налогообложение в сделках между взаимозависимыми лицами

Что представляют собой контролируемые сделки

Уведомление о контролируемых сделках

Подготовка и представление документации в целях налогового контроля

Действия налогового органа в ходе контроля сделок

Действия налогового органа в ходе контроля сделок

Ответственность за неуплату налогов в результате заключения сделок между взаимозависимыми лицами

Источник: https://nalog-blog.ru/nalog-plan/vzaimozavisimye-lica-v-nalogovyx-pravootnosheniyax-2017-2018/

Взаимозависимые лица в налоговых правоотношениях на 2018 год

Каждый гражданин, который создает свое дело, должен зарегистрировать свою деятельность в налоговой службе, а также ежемесячно отчислять налоги по соответствующему режиму. Между налогоплательщиками, как правило, возникают определенные правоотношения.

Не всегда знаний налогообложения достаточно, чтобы корректно действовать и вести свой бизнес. Начав свое собственное дело и попав в достаточно сложную ситуацию, необходимо сразу обращаться к высококвалифицированным специалистам, дабы минимизировать какие–либо ошибки в будущем. Эксперты знают все особенности НК и взаимозависимость сторон сделки.

Каждый высококвалифицированный юрист сможет проконсультировать бизнесмена по ряду вопросов, но не каждая компания может себе позволить в штате иметь такого специалиста. И даже работая в удаленном режиме, многие сталкиваются с тем, что денежных средств на оплату услуг такого специалиста нет.

Сделки, заключаемые между взаимозависимыми субъектами, как правило, имеют правовые последствия. Особенно, если они признаются контролируемыми. Это говорит о том, что ФНС теперь будет обращать внимание на отчетность данной организации, необоснованное занижение или завышение стоимости.

Возможно отклонение цены только для:

- занижения базы налогообложения;

- с целью завышения для получения существенного вычета.

Федеральная налоговая служба вправе проверить корректность исчисления следующих налогов:

- на прибыль;

- на доходы физических лиц;

- на добавленную стоимость;

- НДПИ.

Сделка не становится контролируемой, если ее субъекты работают по упрощенной системе налогообложения. Но если один использует одно налогообложение, а второй — другое, обороты при этом превышают 60 миллионов, то в соответствии с п. 3 ст. 105.14 НК РФ налоговая служба будет контролировать деятельность организации.

Помимо этого, если один субъект — спецрежимник, а доходность составляет более 100 миллионов в год, налоговая служба также вправе проконтролировать сделки в соответствии с аналогичным правовым актом. Все сделки контролируются при наличии субъекта по спецрежиму.

Все критерии, по которым признаются субъекты контролируемыми, указываются в подпунктах 1-3 ст. 105.14 НК РФ.

Дополнительно существуют некоторые особенности налогообложения, которые указаны в пункте 4 ст. 105.4 НК РФ. Регулирует этот вопрос и письмо Федеральной налоговой службы от 2 ноября 2012 года. В нем оговариваются последствия контроля, то есть происходит доначисление налоговой базы исходя из главы 14.2 НК РФ. Регламентирует этот вопрос и пункт 5 ст. 105.3 аналогичного правового акта.

Кто признается

Взаимозависимыми лицами считаются все предприниматели, субъекты правоотношений, которые оказывают влияние на заключение следок между иными субъектами. Регулируется такое положение пунктом 1 ст. 05 НК РФ.

По пункту 2 ст. 105 аналогичного кодекса, взаимозависимыми лицами становятся:

- Двое юридических лиц, которые имеют в собственности более четверти капитала другого.

- Физическое и юридическое лицо, если первое владеет четвертью и более капитала второго.

- Двое и более юридических лиц, если каждый из них владеет четвертью акций каждого из представленных.

- Физическое и юридическое лицо, если у первого существует право на назначение директора.

- Двое и более юридических лиц, которые имеют совет директоров из половины физических лиц.

- Юридическое и физическое лицо. Последний должен быть директором юридического лица.

- Двое и более юридических лиц, директором должно являться физическое лицо.

- Трое и более юридических лиц. Условие при этом – первое владеет более половиной акций второго. Второй при этом имеет не менее аналогичного количества от третьего юрлица.

- Двое физических лиц. Условие – подчинение одного другому.

- Близкие родственники. В частности, это может быть супруг или родители, возможно дети или сестры.

Долевые владения родственников суммируются. Именно такая сумма берется в расчет. Если при суммировании получается более представленного показателя, то субъекты рассматриваются как взаимозависимые на основании пункта 3 статьи 105.1 НК РФ. Такая зависимость вправе устанавливаться в соответствующих документах. Также возможно предопределение влияния одной стороны на другую.

Самым главным критерием сделки становится контроль с участием такого субъекта.

Способы признания

Существует несколько способов признания взаимозависимости:

- В силу закона в соответствии с пунктом 2 статьи 105.1 НК РФ.

- Субъекты сами признают себя таковыми в соответствии с пунктом 6 статьи 105.1 НК РФ. Порядок признания не урегулирован действующим законом.

- Взаимозависимость признается по решению судебной инстанции. Часто между юридическими лицами возникают споры по отношению к сделке, которые решаются только в судебном порядке. При этом возможно обращаться в судебную инстанцию с иском о признании субъектов взаимозависимыми. Выставить это требование может налоговая и иные стороны сделки. Все это происходит в соответствии с Письмом Министерства Финансов Российской Федерации.

Налогообложение

Применимость такого понятия по отношению к налоговой сфере невелика. Обуславливается только нормами действующего законодательства – статьей 40 НК РФ. Использует данный законопроект данное понятие только в правовом регулировании и в применении рыночной стоимости.

В соответствии с подпунктом 2 пунктом 1 статьи 220 НК РФ предусматривается неприменение имущественного вычета в случаях покупки дома или квартиры.

Условие – совершение сделки между физлицами, которые становятся взаимозависимыми в соответствии с действующим законодательством.

Это говорит о том, что, если такое действие оформляется между гражданами, находящимися в брачном союзе без регистрации акта гражданского состояния, они признаются взаимозависимыми. И имущественный вычет здесь, соответственно, применим не может быть.

На практике налоговый орган не всегда трактует законодательство в нужной форме. Они считают, что установление факта взаимозависимости влечет за собой не мало последствий.

Исключения

Налоговая инстанция не имеет право проводить контроль и проверку цен в сделке, где ценовой диапазон признается рыночным. Даже если такое действие часто относят к контролируемому. В соответствии со статьей 105.3 НК РФ таковыми сделки становятся при:

- Стоимости, применимой в соответствии с предписанием антимонопольного учреждения.

- Стоимости по результатам торгов на бирже, которая расположена на территории иного государства.

- Стоимости, определенной оценщиком. Условие – проведение в соответствии со стандартами Российской Федерации, когда оценка необходима по закону.

- Стоимость определяется в соответствии с ценообразованием. Соглашение такого рода можно заключить с налоговой инспекцией крупным налогоплательщикам.

Примеры взаимодействия

Гражданин Сидоров имеет половину акций в организации Антей. Представленное учреждение имеет акции в размере 60% компании Барс. Из этого следует, что Сидоров косвенно владеет компанией Барс через компанию Антей.

Гражданин Сидоров имеет половину акций в организации Алиди. Учреждение Алиди имеет 60% акций Дарвина. Напрямую Сидоров не владеет компанией Дарвин. Но если судом будет признано косвенное отношение к компании (четверть акций), то будет признана взаимозависимость субъектов.

Сидоров имеет 100% уставного капитала компаний С и Д. Соответственно, физическое лицо вправе повлиять на все сделки и на результат в будущем. Соответственно, компании С и Д взаимозависимы.

Беспроцентный заем

В Письме от 15 июля 2015 года Министерство Финансов оговорило вопрос, касаемо взаимозависимости субъектов. В документе была описана возможность заключения сделок передачи финансов в уставной капитал.

Теперь уже на законодательном уровне разрешено заключение документом займа на конкретных условиях вне зависимости от процентного соотношения. Существует как стандартный документ с процентами, так и беспроцентный.

Главное условие – оговорить данный пункт в документе. Стоит понимать, что если заключается документ с процентами, то необходимо будет оплатить прибыль на доход в соответствии с действующим законодательством.

Учитываются налоги в соответствии с пунктом 1.1 статьей 269 НК РФ. Данная необходимость теперь распространяется на проценты, которые были начислены с 1.01.15. И это не зависит от времени, когда именно был выдан заем.

Практически все сделки, заключаемые между гражданами, считаются взаимозависимыми, как и сами субъекты. Вся доходность процентов теперь рассматривается в качестве статьи дохода или расхода. Определение происходит из фактической ставки, но в пределах допустимой нормы, которая установлена в пункте 1.2 статьи 269 НК РФ.

Ставка на данный момент выглядит следующим образом:

Источник: https://znaybiz.ru/predprinimatelskaya-deyatelnost/kontragenty/proverka/vzaimozavisimye-lica-v-nalogovyh-pravootnosheniyah.html

Взаимозависимые лица в налоговых правоотношениях. Уведомление о контролируемых сделках

Под взаимозависимыми лицами для целей налогообложения понимают как физических, так и юридических лиц, которые между собой имеют особые отношения. Такие отношения как правило оказывают влияние на условия заключаемых с ними сделок.

Такая зависимость возникает между лицами в абсолютно разных ситуациях (Читайте также статью ⇒ Налог на имущество и взаимозависимые лица). Можно выделить перечень ситуаций, когда лица признаются взаимозависимыми, когда:

- Одна компания участвует в другой компании (прямо, либо косвенно), причем доля участия более 25%;

- Одно лицо участвует в этих компаниях (прямо, либо косвенно), причем доля участия более 25%;

- Единоличные исполнительный орган компании (либо более 50% его состава) назначены решением одного лица;

- Более 50% коллегиального исполнительного органа (совета директоров) являются одни и те же физлица, либо родственники этих лиц;

- Полномочия единоличного исполнительного органа в организации осуществляет одно и то же лицо.

Когда организация и физлицо зависимые лица

Как уже указывалось выше, взаимозависимыми между собой могут быть не только организации, либо несколько организации. Ими могут признавать, например, физическое лицо и организацию. Рассмотрим ситуации, при которых физлица и компании признаются взаимозависимыми:

- Когда физлицо участвует в компании (прямо, либо косвенно), причем доля участия более 25%;

- Когда физлицо вправе назначить 50% и более единоличного исполнительного компании (совета директоров);

- Когда физлицо имеет полномочия единоличного исполнительного органа организации;

- Доля участия (только прямого) каждого предыдущего лица в каждой последующей компании более 50%.

Налоговые последствия по сделкам между взаимозависимыми лицами

Каждая сделка, заключаемая между взаимозависимыми лицами подлежит тщательной проверке.

Это вытекает из того, что заключая сделки на каких либо специальных условиях, взаимозависимые организации или физлица могут одной из целей преследовать сокрытие доходов, а в других ситуациях завышение расходов. Результатом этого может быть занижена налоговая база, что в первую очередь грозит потерями для госбюджета.

Чтобы такие ситуации не пропускать существуют некоторые правила, согласно которых:

- Любой доход, который должна получить одна сторона, но не был получен в результате особых условий заключенной сделки, к налоговому учету принимаются у данной стороны;

- Если цена сделки не соответствует рыночной, то взаимозависимые лица обязаны учесть при расчетах цену рыночную и сделать это сразу же, либо к окончанию того года, в который результат сделки был принят к налоговому учету.

Контролируемые сделки

Такое понятие как контролируемая сделка напрямую связана с взаимозависимыми лицами. Особые последствия такие сделки имеют для налоговых целей. Конечно, не каждую сделку, заключаемую между взаимозависимыми сторонами можно назвать контролируемой. Однако, большая часть таких сделок представляют собой сделки, заключаемые между взаимозависимыми лицами.

Критерии, по которым сделку можно признать контролируемой:

- Взаимозависимая сторона, с которой заключена сделка является российской и годовой доход по сделке более 1 млрд. рублей;

- Взаимозависимая сторона применяет упрощенный режим налогообложения и годовой доход сделки более 60 млн. рублей;

- Взаимозависимое лицо применяет налогообложение ЕНВД (Читайте также статью ⇒ Плательщики ЕНВД 2018: удобства и недостатки использования), либо ЕСХН и годовой доход сделки более 100 млн. рублей;

- Заключена сделка с офшорной компанией и годовой доход более 60 млн. рублей;

- Взаимозависимая сторона, с которой заключена сделка является либо иностранной компанией, либо нерезидентом РФ и величина годового дохода значения не имеет;

- Целью сделки является импорт/экспорт нефти и нефтепродуктов, а также цветных и драгметаллов. Годовой доход по такой сделки, которая заключается с одним лицом не должна быть более 60 млн. рублей.

Если у налоговой службы достаточно оснований для того, чтобы какую либо сделку считать одной целой группы сделок, совершаемых с целью скрыть критерии контролируемости, то он может признать ее контролируемой.

Какие сделки контролируемыми не признаются

В некоторых случаях даже сделки, которые попадают по все критерии контролируемости могут такими не признаваться. К таким случаям относят:

- Сделки, при которых ее стороны – это участники одной консолидированной группы налогоплательщиков, которая образована по требованиям НК РФ;

- Сделки, целью которых являются предоставление беспроцентного займа между взаимозависимыми сторонами, а место регистрации или место жительство сторон – РФ;

- Сделки, стороны которой одновременно соответствуют таким требованиям:

- зарегистрированы в одном субъекте РФ;

- у них отсутствуют обособленные подразделения в других субъектах РФ, либо за пределами РФ;

- в бюджет других субъектов РФ не платят налог на прибыль;

- отсутствуют убытки;

- не могут быть признаны сторонами контролируемых сделок, соответственно пп.2-7 п.2 статьи 105.14 НК РФ.

Сообщение об участии в контролируемых сделках

Каждая компания, которая участвует в контролируемой сделке должна сообщить об этом в ИФНС. Сообщать нужно в тот налоговый орган, который относится к месту учета совершаемой сделки.

Срок для сообщения об участии – до 20 мая года, следующего за годом заключения контролируемой сделки.

Например, при заключении контролируемой сделки в течение 2017 года, сообщить об этом в налоговую нужно до 21 мая 2018 года включительно, так как на 20 мая приходится выходной день.

Подать сообщении нужно заполнив специальную форму уведомления («Уведомление о контролируемых сделках», Приказ ФНС России №ММВ-7-13/524@ от 27.07.2012). Способ подачи можно выбрать один из двух:

- Заполнить бумажное уведомление;

- Заполнить электронное уведомление.

Ответственность за несообщении об участии в контролируемой сделке

Если организация не уведомит налоговый орган об участии в контролируемой сделке, или сделает это не в установленный срок, то за налоговое правонарушение ей грозит штраф 5000 рублей. Кроме того, к ответственности будет привлечен и руководитель организации, как должностное лицо. Штраф на него будет наложен в размере 300 – 500 рублей.

Порядок заполнения уведомления о контролируемых сделках

Заполнить уведомление можно как от руки так и на компьютере. При заполнении уведомлении от руки используются чернила синего, фиолетового, либо черного цвета.

Каждое поле заполняется, начиная с первой ячейки. Текст вносится печатными заглавными буквами. Какие либо исправления корректором или похожими средствами не допускаются. Все страницы печатаются отдельно на каждом листе. Нумерация ставится следующим образом «0001», «0002», «0003» и т.д.

Если по какой либо строке внесение значений не требуется, то проставляются прочерки. Также прочерки следует проставлять, если при внесении информации в строке остаются пустые ячейки. Печать ставится только в том случае, если в организации она предусмотрена.

Порядок заполнения:

- Физлицо, не являющееся предпринимателем может не вписывать ИНН в уведомление. Если ИНН состоит из 10 цифр, а ячеек в форме 12. Соответственно, вносить ИНН начинаем с 1 ячейки, в двух последних ставим прочерки.

- Показатели стоимости записываются в целых рублях, знаки после запятой не ставятся. При этом, если после запятой до 50 копеек, то они отбрасываются, а если после запятой идет больше 50 копеек, то округлять их следует до 1 рубля.

- С 2017 года код деятельности на титульном листе указывается по ОКВЭД2.

Уведомление состоит из титульного листа и следующих разделов: 1А, 1Б, 2-го и 3-го.

Для юрлиц предусмотрено заполнение 2 раздела, а для физлиц – 3 раздела.

Законодательная база

| Законодательный акт | Содержание |

| Раздел V.1. НК РФ | «Взаимозависимые лица» |

| Приказ ФНС России №ММВ-7-13/524@ от 27.07.2012 | «Об утверждении формы уведомления о контролируемых сделках, порядка ее заполнения, а также формата представления» |

| Статья 15.6 КоАП РФ | «Непредставление (несообщение) сведений, необходимых для осуществления налогового контроля» |

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: https://online-buhuchet.ru/vzaimozavisimye-lica-v-nalogovyx-pravootnosheniyax/