Налог на доходы физических лиц (НДФЛ) в 2018 году для ИП

Налог на доходы физических лиц (НДФЛ, подоходный налог) – один из налогов общей системы налогообложения, обязательный к уплате всеми ИП, применяющими данный режим.

Алгоритм расчета и уплаты НДФЛ для ИП на ОСНО

Ниже представлен пошаговый алгоритм по расчету и уплате НДФЛ для ИП на ОСН:

- Получает первый доход в году.

- Рассчитывает сумму предполагаемого дохода за целый год (за вычетом расходов).

- Заполняет и сдает в ИФНС декларацию 4-НДФЛ (с информацией о предполагаемом доходе).

- Получает из ИФНС уведомления с рассчитанными суммами авансов на уплату НДФЛ.

- Уплачивает авансовые платежи в установленные сроки (указаны в уведомлениях).

- По итогам года составляет и сдает декларацию 3-НДФЛ.

- Уплачивает или возвращает рассчитанный по декларации 3-НДФЛ налог.

Примечание: индивидуальным предпринимателям, которые работают на ОСНО не первый год сдавать декларацию 4-НДФЛ необязательно, поэтому шаги 1-3 они могут пропустить.

Уплата НДФЛ в 2018 году

ИП в течение года перечисляет авансовые платежи, а по итогам года производит расчет налога за год.

Если по итогам года сумма реально полученного дохода оказалась выше предполагаемого, то, после окончания года, необходимо в срок до 15 июля следующего года, доплатить разницу в бюджет.

Самостоятельно индивидуальный предприниматель авансы по НДФЛ не рассчитывает.

Сроки уплаты НДФЛ

Авансовые платежи уплачиваются ИП на основании полученных налоговых уведомлений за:

- Январь-июнь – до 15 июля (50% от годовой суммы авансов);

- Июль-сентябрь – до 15 октября (25%);

- Октябрь-декабрь – до 15 января (25%).

С подробным порядком расчета авансовых платежей и годового налога можно ознакомиться ниже (слайдер «Авансовые платежи»).

Примечание: если уведомление на уплату авансов с налоговой не поступало самостоятельно рассчитывать их и платить не нужно. Пени на неуплаченные авансы, равно как штрафные санкции, не начисляются.

Как рассчитывается НФДЛ в 2018 году для ИП

Расчет налога за год производится по следующей формуле:

НДФЛ = (Полученный доход ИП – Налоговые вычеты – Авансовые платежи) х Налоговая ставка

Для определения базы по НДФЛ учитывается весь доход ИП, полученный им в денежной и натуральной формах, в виде материальной выгоды, а также при возникновении права на данный доход. Учету подлежит доход, полученный как на территории РФ, так и за ее пределами.

ИП должен определять налоговую базу отдельно по каждому виду доходов, в отношении которых предусмотрены разные ставки налога.

Полный перечень доходов, учитываемых при расчете подоходного налога, приведен в ст. 208 НК РФ.

ИП при расчете суммы налога к уплате может воспользоваться всеми видами налоговых вычетов. Основным вычетом для ИП является профессиональный и представляет собой возможность учета всех произведенных в процессе осуществления предпринимательской деятельности расходов.

Профессиональные вычеты могут быть предоставлены в размере:

- Фактически произведенных расходов, если они экономически обоснованы и документально подтверждены;

- В сумме 20% от всего полученного за год дохода, если документальное подтверждение расходов отсутствует.

Состав расходов определяется ИП самостоятельно, в порядке, предусмотренном гл. 25 НК РФ.

Примечание: использовать вычет в сумме 20% от полученного дохода выгодно тогда, когда подтвержденная документально сумма произведенных расходов меньше вычета, предоставляемого в размере 20%.

Помимо профессиональных, ИП может применить имущественные, социальные, стандартные, инвестиционные и «убыточные» вычеты. Порядок их заявления аналогичен тому, что предъявляется к обычным гражданам (то есть к декларации должны быть приложены все необходимы документы).

Примечание: на вычеты могут быть уменьшены доходы, облагаемые ставкой 13% (кроме доходов от долевого участия в организации). Таким образом, если ИП нерезидент, вычеты он заявить не сможет (в том числе профессиональные).

Авансовые платежи уплачиваются по налоговым уведомлениям, направляемым ИНФС.

Налоговая рассчитывает сумму авансов исходя из дохода, указанного ИП в декларации 4-НФДЛ (в первый год ведения деятельности) или декларации 3-НДФЛ за прошлый год.

Пример расчета авансовых платежей

Размер предполагаемого дохода ИП Тихонова М.В. в 2018 году (на основании декларации 3-НДФЛ за прошлый год) равен 600 000 руб.

Годовой авансовый платеж соответственно будет равен 78 000 руб. (600 000 * 13%).

На основании указанных данных ИФНС рассчитает авансовые платежи в следующих размерах:

- За январь – июнь авансовый платеж составит 39 000 руб. (78 000 / 2);

- За июль – сентябрь аванс составит 19 500 руб. (78 000 / 4);

- За октябрь – декабрь аванс будет равен 19 500 руб. (78 000 / 4).

Основная налоговая ставка по НДФЛ – 13%.

Если ИП является нерезидентом РФ – 30%.

Отчетность по НДФЛ для ИП в 2018 году

ИП которые впервые применяют ОСНО (в том числе перешедшие с другим налоговых режимов) обязаны в течение 5 дней после того как прошел месяц со дня получения первого дохода в году подать в ИФНС декларацию по форме 4-НДФЛ.

Более подробно про декларацию 4-НФДЛ.

Декларация 3-НДФЛ сдается один раз в год до 30 апреля. В случае если этот день приходится на выходной, он переносится на ближайший рабочий день.

Декларация 3-НДФЛ за 2017 год подлежит представлению в налоговый орган до 30 апреля 2018 года.

Сведения в декларацию 3-НДФЛ заносятся в соответствии с КУДиР (книгой учета доходов, расходов и хозяйственных операций), которую ИП обязаны вести на общем режиме налогообложения.

Более подробно про декларацию 3-НФДЛ.

Ндфл за сотрудников

В случае если ИП имеет наемных работников, он является по отношению к ним налоговым агентом, в связи, с чем у него возникает обязанность расчета, удержания и уплаты подоходного налога с суммы всех выплат, произведенных своим сотрудникам.

Более подробно про НДФЛ за работников.

Ндфл для физических лиц

ИП, помимо доходов от предпринимательской деятельности, обязан при расчете налога и сдаче декларации учитывать доходы, полученные им как физлицом.

Подробно про НДФЛ за физических лиц.

Источник: https://www.malyi-biznes.ru/sistemy/osno/ndfl/

Ндфл с аванса и зарплаты: как удерживать и перечислять налог в нестандартных ситуациях

Должен ли работодатель при выплате аванса удержать и перечислять в бюджет НДФЛ? В общем случае — не должен. Это следует из положений НК РФ, разъяснений чиновников и судебных решений.

Но есть ситуации, когда вопрос об уплате налога с аванса и зарплаты становится спорным.

Мы проанализировали такие ситуации и сделали выводы о том, как нужно действовать бухгалтеру, чтобы не допустить нарушений.

Алгоритм удержания и перечисления НДФЛ с заработной платы приведен в главе 23 Налогового кодекса. В нем фигурируют два понятия: «дата фактического получения дохода» и «день выплаты дохода». На первый взгляд может показаться, что это разные формулировки одного и того же события. Но на самом деле речь идет о совершенно разных вещах.

Под датой фактического получения дохода, по сути, подразумевается день, когда стала известна окончательная величина дохода. Именно в этот момент можно сформировать облагаемую базу и начислить НДФЛ. В случае с заработной платой таким моментом является последний день месяца, за который она была начислена (п. 2 ст. 223 НК РФ).

День выплаты дохода — это дата, когда деньги на зарплату или на аванс списаны с расчетного счета, либо выданы из кассы. Даты выплат каждый работодатель устанавливает самостоятельно. Иногда аванс выдают 25-го числа текущего месяца, а зарплату — 10-го числа следующего месяца, иногда аванс приходится на 15-е число, а зарплата на 1-е число и т. д.

От даты выплаты дохода зависит момент, когда работодатель обязан удержать и перечислить в бюджет налог на доходы. Так, удержать НДФЛ необходимо при фактической выплате денег сотруднику (п. 4 ст. 226 НК РФ).

Перечислить деньги в бюджет (за исключением налога с отпускных и больничных) нужно не позднее дня, следующего за днем выплаты (п. 6 ст. 226 НК РФ).

Из буквального прочтения этих норм можно сделать вывод, будто НДФЛ следует удерживать и перечислять два раза в месяц: с аванса и с зарплаты.

Но чиновники неоднократно разъясняли: удержание и уплату налога нужно производить только один раз — при окончательных расчетах по зарплате за отработанный месяц. Объясняется это тем, что до окончания месяца дата фактического получения дохода еще не наступила.

Следовательно, работодатель не в состоянии сформировать базу по НДФЛ и рассчитать сумму налога на доходы. Это станет возможным только в последний день месяца. Поэтому удерживать и платить НДФЛ с аванса не надо.

Такие комментарии содержатся, в частности, в письме ФНС России от 15.01.16 № БС-4-11/320 (см. «ФНС напомнила, что НДФЛ с выплаченных работникам авансов не удерживается») и в письме Минфина России от 22.07.15 № 03-04-06/42063 (см.

«Минфин: с аванса, выплаченного работнику, НДФЛ удерживается при выплате второй части зарплаты»).

Нестандартные ситуации

Аванс выплачивается в последний день месяца

Исключением из приведенных выше правил является ситуация, когда аванс выдается в последний день месяца, а зарплата — в середине следующего месяца.

Например, аванс за май выплачивают 31 мая, а зарплату за май — 15 июня. В этом случае дата фактического получения дохода и дата выплаты аванса совпадают.

Значит, уже при выдаче аванса можно сформировать базу по НДФЛ, вычислить величину налога и перевести деньги в бюджет.

Если же при подобных обстоятельствах работодатель перечислит налог при выплате зарплаты, а не аванса, инспекторы вправе оштрафовать его на основании статьи 123 НК РФ. Такой вывод сделан в определении Верховного суда РФ от 11.05.16 № 309-КГ16-1804 (см. «Суд разъяснил, когда перечислять НДФЛ, если аванс выплачивается работникам в последний день месяца»).

Таким образом, работодатель, выдающий аванс в последний день месяца, обязан не позднее следующего дня заплатить НДФЛ с аванса. Потом, когда будет выплачена вторая часть зарплаты, организация или ИП перечислит оставшуюся часть налога за отработанный месяц.

Добавим, что описанный график выплаты аванса и зарплаты весьма неудобен с практической точки зрения.

Дело в том, что нередко кадровики закрывают табель учета рабочего времени и передают его в бухгалтерию не в последнее число месяца, а спустя один-два дня. И до получения табеля бухгалтеры не могут определить сумму дохода, облагаемую базу и налог.

Чтобы не допустить нарушения, работодателям нужно либо изменить график выплаты зарплаты, либо обеспечить «досрочное» закрытие и передачу табеля.

Зарплата выдается тремя частями

Случается, что работодатели выплачивают заработную плату не два, а три раза в месяц. Как правило, это происходит из-за того, что на момент выплаты второй части зарплаты у компании или ИП не хватает средств, чтобы полностью рассчитаться с персоналом. Остается задолженность, которую работодатель погашает при первой возможности.

Федеральная налоговая служба прокомментировала эту ситуацию в письме от 24.03.16 № БС-4-11/4999. По мнению чиновников, столкнувшись с ней, бухгалтер должен действовать следующим образом.

Если аванс выплачен до окончания месяца, то при его выдаче НДФЛ перечислять не нужно. Но при каждой выплате, совершенной после окончания месяца, налог на доходы необходимо заплатить (см.

«ФНС сообщила, когда следует перечислить НДФЛ, если зарплата за месяц выплачена тремя частями»).

Поясним на примере. Допустим, аванс за май выдан 25 мая, а зарплата за май — 10 июня и 15 июня. Тогда бухгалтеру нужно сначала вычислить общую сумму НДФЛ за май.

Затем (при выплате 10 июня) определить, какая доля общей величины «майского» НДФЛ приходится на сумму аванса и первой части зарплаты. Полученное значение — это налог, который нужно удержать 10 июня и перечислить в бюджет не позднее 11 июня.

Оставшуюся долю общей величины «майского» НДФЛ надо удержать 15 июня и перечислить в бюджет не позднее 16 июня.

Премия за трудовые достижения выдается вместе с авансом

Еще одним исключением из общих правил, по мнению чиновников, является ситуация, когда вместе с авансом работодатель выплачивает премию за производственные достижения. В Минфине России убеждены: НДФЛ с премий необходимо удерживать в момент их фактической выплаты. И даже если премия выдана до окончания месяца, налог нужно удержать, и не позднее следующего дня перевести в бюджет.

Свою позицию специалисты финансового ведомства объясняют так. Общий алгоритм удержания и перечисления НДФЛ с аванса и зарплаты применяется только к доходам в виде оплаты труда. Но премия за трудовые успехи — это не оплата труда, а стимулирующая выплата.

Поэтому датой фактического получения дохода для премии является не последний день месяца, а день выплаты (подп. 1 п. 1 ст. 223 НК РФ). Как следствие, формировать облагаемую базу и удерживать налог надо в момент, когда премия выдана работнику. Эту точку зрения Минфин России высказал в письме от 12.11.

07 № 03-04-06-01/383 и подтвердил в письме от 27.03.15 № 03-04-07/17028 (см. «Минфин: НДФЛ с премии нужно удерживать в день ее выплаты»).

Однако судьи придерживаются иного мнения. В арбитражной практике есть примеры, когда работодателю удалось отстоять свое право перечислять НДФЛ с премии при выдаче зарплаты, а не аванса. Суд признал: премия за производственные достижения является элементом оплаты труда, так как получена в рамках трудовых отношений.

А раз так, то дата фактического получения дохода для премии — это последний день месяца. До этой даты начислять и удерживать НДФЛ не нужно (постановление АС Северо-Западного округа от 23.12.14 № А56-74147/201; «Суд разрешил спор о дате уплаты НДФЛ с премий за производственные результаты»).

Тем не менее, если компания или ИП стремится избежать разногласий с инспекторами и возможных судебных разбирательств, проще удержать и заплатить НДФЛ при выдаче премии.

Источник: https://www.buhonline.ru/pub/comments/2016/6/11141

Уплата НДФЛ в 2018 году: срок, порядок, ответственность

Для того чтобы не стать жертвой штрафов со стороны налоговых органов, необходимо точно знать дату, до которой должна быть осуществлена уплата НДФЛ в 2018 году, ориентироваться в системе вычетов и видах доходов, подлежащих налогообложению.

Начисление и уплата НДФЛ

Налог на доходы физических лиц — один из базовых. Подтверждает это и очередность платежа НДФЛ — он следует за НДС и налогом на прибыль.

C 2016 года введено общее для всех правило: в соответствии с п.6 ст. 226 НК РФ, работодатели должны будут перечислять НДФЛ в казну государства не позднее дня, следующего за днем выплаты дохода налогоплательщику.

К содержанию

Уплата НДФЛ индивидуальным предпринимателем

Налог рассчитывается, декларируется и подаётся в налоговые органы самостоятельно. При этом для таких налогоплательщиков законодательством установлены обязательные авансовые платежи по НДФЛ.

В отличие от налогоплательщика – физического лица, сроки уплаты НДФЛ налоговым агентом-частным предпринимателем определены весьма замысловатым образом. Налоговые обязательства, которые возникли по итогам года, в соответствии с налоговой декларацией, должны быть оплачены до 15 июля следующего года.

Однако, как уже было сказано, в течение налогового периода предприниматель обязан платить так называемые авансовые платежи.

Сроки оплаты НДФЛ авансовым методом указаны ниже:

- авансовый платёж за январь–июнь – не позже, чем 15 июля — половина годового объёма авансовых платежей;

- авансовый платёж за июль–сентябрь – не позже, чем 15 октября — четверть годового объёма авансовых платежей;

- октябрь–декабрь – не позже 15 января следующего года — четверть годового объёма авансовых платежей.

Сумма авансовых выплат рассчитывается налоговой службой на основе данных, задекларированных налогоплательщиком за прошлый год, или на основе размера предполагаемого дохода. Платить авансы по НДФЛ необходимо обязательно, иначе к налогоплательщику будут применены штрафные санкции.

Несвоевременная уплата НДФЛ индивидуальным предпринимателем приведёт к начислению штрафов.

К содержанию

Декларация и уплата НДФЛ за 2017 – 2018 гг

Время для предоставления в налоговый орган декларации о доходах, которые получены в прошлом, 2016 году, начинается с 1 января 2017 года.

Декларация о НДФЛ и его уплата, во избежание начисления пени, обязательна для следующих категорий налогоплательщиков:

- осуществляющих предпринимательскую деятельность без создания юридического лица;

- получивших доходы от сдачи в аренду недвижимости;

- получивших доходы от выигрыша в игре, основанной на риске;

- для лиц, которые получили доходы от занятия частной профессиональной практикой;

- для лиц, которые не являются налоговыми агентами РФ, но получившим доходы на основе гражданско-правовых договоров;

- получивших любые другие доходы, с которых не было осуществлено перечисление НДФЛ в бюджет;

- получивших доход от продажи движимого и недвижимого имущества, которое находилось в их собственности менее трёх лет;

- получивших доход при продаже доли уставного капитала;

- для лиц, которые являются налоговыми резидентами РФ, однако имеют источник дохода за пределами РФ;

- для физических лиц, которые получили доход в виде дарения имущества, ценных бумаг, в также денежных средств, за исключением одариваемых членов семьи и близких родственников;

- получивших вознаграждение, выплаченное за авторство изобретений и правопреемникам авторов произведений науки и искусства.

Все остальные налоговые резиденты РФ, получавшие доход, могут его задекларировать в добровольном порядке. Часто этим правом пользуются граждане, которые на основе уплаты НДФЛ могут рассчитывать на получение социальных и имущественных вычетов.

К содержанию

Порядок уплаты НДФЛ физическими лицами

Физические лица, работающие по найму, как уже было сказано выше, могут не беспокоиться об уплате налогов на основном месте работы — за них будет осуществлена уплата НДФЛ налоговым агентом, в роли которого выступает работодатель.

Однако обязательным является декларирование доходов, полученных из других источников, включая выигрыш в лотерею, получение ценных подарков и т.д. При этом срок перечисления НДФЛ остаётся тот же — до 15 июля.

Декларация производится по форме 3-НДФЛ, установленной законодательством РФ. В документе должна содержаться информация о полученных доходах, подлежащих налогообложению, а также сведения о возможных льготах и вычетах, предусмотренных законом о налогообложении физических лиц.

При подаче декларации, как и в прошлом году, потребуются следующие документы:

- ксерокопия паспорта и ИНН;

- справка 2-НДФЛ с постоянного места работы (смотрите пример заполнения);

- документы, которыми подтверждается получение средств;

- документы, подтверждающие право получения налогоплательщиком налоговых вычетов.

Реквизиты для перечисления НДФЛ включают данные казначейского счёта, на который производится платёж. Как правило, образец заполнения платежного поручения НДФЛ имеется в каждом региональном отделении налоговой службы. Также его можно скачать в открытом доступе в интернете.

Кроме того, заполнить платежное поручение всегда может помочь сотрудник налоговой или банка.

К содержанию

Порядок уплаты НДФЛ индивидуальными предпринимателями

Основные плательщики НДФЛ — индивидуальные предприниматели. Доход, подлежащий налогообложению, рассчитывается за вычетом расходов, которые понёс предприниматель в ходе предпринимательской деятельности.

В эту категорию входят:

- материальные расходы;

- амортизация;

- оплата труда;

- прочие расходы.

Кроме того, каждый субъект предпринимательской деятельности обязан вести книгу расходов и доходов, в которой документируется ход деятельности.

В остальном порядок уплаты налога и форма подачи декларации ничем не отличаются от применяемого к физическим лицам, получившим доход не от предпринимательской деятельности.

Заполнение платежного поручения также имеет стандартный вид и не несёт в себе каких-либо трудностей. Квитанция на оплату НДФЛ широко доступна в отделениях банков, в налоговой службе, а также в канцелярских магазинах.

К содержанию

Пример декларации 3-НДФЛ

К содержанию

Ответственность за неуплату

Штрафные санкции, возникающие при неуплате НДФЛ, имеют широкий диапазон, и зависят от формы нарушения. По типу ответственность можно разделить на:

- ответственность организаций и индивидуальных предпринимателей — налоговых агентов;

- ответственность физических лиц — плательщиков налога.

В случае, если неуплата совершена умышленно и в особо крупных размерах, штраф может составлять до 500 тысяч рублей.

К содержанию

Расчет пени по НДФЛ

При возникновении просрочки по уплате НДФЛ налоговые органы начисляют пеню, ежедневный процент по которой составляет 1/360 ставки рефинансирования Центробанка РФ, которая действует на день начисления.

К содержанию

Часто задаваемые вопросы

Куда перечислять НДФЛ?

Вопрос, куда перечислять НДФЛ, возникает, как правило, лишь у начинающих предпринимателей. Платёжные реквизиты НДФЛ в 2018 году остались неизменными. Однако, обратите внимание, что если вы изменили юридический адрес, то изменились и реквизиты казначейства, в чей адрес происходит платёж.

Также обратите внимание, что при уплате НДФЛ в назначении платежа обязательно следует указывать период уплаты.

Когда платить НДФЛ?

Сроки уплаты определены следующим образом:

- для наёмных сотрудников — уплата производится работодателем не позднее следующего дня после выплаты работнику дохода с учетом требований статьи 226 НК РФ;

- для индивидуальных предпринимателей и самозанятых лиц — оплата производится тремя авансовыми платежами в течение года и платежом до 15 июля следующего года.

Возникла переплата по НДФЛ, что делать?

В результате ошибки, изменения статуса налогоплательщика или изменения законодательства может возникнуть переплата НДФЛ в бюджет. При возникновении такой ситуации, средства могут быть возвращены.

В какой бюджет платится НДФЛ?

Налог на доходы физлиц — федеральный. Однако большая часть — 70%— перечисляется в бюджет субъекта Российской Федерации.

К содержанию

НДФЛ: порядок начисления, удержания и уплаты: Видео

Источник: http://IPinform.ru/nalogi-iplatezhi/nalogi-ip/poryadok-i-sroki-uplaty-ndfl.html

Налог ндфл сроки оплаты

Актуально на: 27 февраля 2017 г.

Данный налог перечисляют в бюджет или сами налогоплательщики, или организации и ИП, производящие выплаты физлицам и исполняющие функции налоговых агентов по НДФЛ.

Сроки уплаты НДФЛ для тех, кто платит налог сам

Сроки уплаты НДФЛ для налоговых агентов

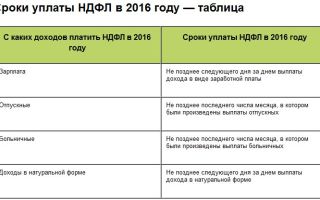

Рассмотрим сроки перечисления НДФЛ налоговыми агентами при выплате физлицам наиболее распространенных видов доходов.

Куда перечисляется НДФЛ

Плательщики НДФЛ и налоговые агенты перечисляют НДФЛ по месту своего налогового учета. Если же у налогового агента есть обособленные подразделения, то НДФЛ с выплат работникам, трудящихся в них, уплачивается по месту нахождения этих ОП (п. 7 ст. 226 НК РФ).

Платежные реквизиты конкретной ИФНС можно найти в нашем Бухгалтерском справочнике.

Платежное поручение на уплату НДФЛ

При заполнении платежки на НДФЛ нужно учитывать, кто именно перечисляет налог: сам плательщик или же налоговый агент.

Заполнить платежное поручение на перечисление НДФЛ можно, воспользовавшись сервисом на сайте ФНС.

Если НДФЛ уплачен с опозданием или не уплачен вовсе

Налоговиков не интересуют причины неуплаты НДФЛ. Просто, если налог не поступит своевременно в бюджет, они начислят пени (ст. 75 НК РФ).

А налоговому агенту в этом случае грозит еще и штраф в размере 20% от неуплаченной суммы налога (ст. 123 НК РФ).

Никакие санкции налоговому агенту не страшны, если налог не удержан и не перечислен по объективным причинам, и он сообщил об этом в ИФНС и физлицу (п. 5 ст. 226 НК РФ). Например, «физик» получил доход от организации/ИП только в натуральной форме (допустим, приз) и никаких денежных выплат ему не производилось.

Уплата НДФЛ в 2017 году

С 2017 г. изменился срок уплаты НДФЛ физлицами, с чьих доходов налоговый агент не смог удержать налог.

В этом случае НДФЛ нужно будет уплатить не позднее 1 декабря года, следующего за годом, в котором был выплачен доход, но не был удержан налог (п.6 ст.228 НК РФ).

Кстати, физлицу больше не придется подавать 3-НДФЛ в отношении таких доходов — налог будет уплачиваться на основании уведомления, полученного из ИФНС.

glavkniga.ru

Уплата НДФЛ в 2018 году: сроки уплаты

В какие сроки производится уплата НДФЛ в 2018 году? Какие установлены сроки перечисления НДФЛ с зарплаты и с дивидендов? Как платить налог предпринимателям, а также, какие изменения по уплате этого налога произошли в этом году.

Сроки уплаты НДФЛ в 2018 году

Доходы каждого физического лица, полученные от источников в России и от источников за пределами страны (лицами, имеющими фактическое право на выплату доходов в России – налоговыми резидентами), облагаются НДФЛ, кроме доходов, освобожденных от налогообложения.

НДФЛ за работника перечисляют в бюджет налоговые агенты. Для каждого вида дохода действует свой срок уплаты. Мы перечислили их в таблице.

Срочная новость для всех бухгалтеров по зарплате: Минфин настаивает на НДФЛ и взносах с подотчетных сумм. Подробности читайте в журнале «Российский налоговый курьер».

Бесплатный доступ к журналу «Российский налоговый курьер»

Таблица №1. Сроки перечисления НДФЛ

Вид дохода

Дата выплаты дохода

Заработная плата за первую половину месяца

Заработная плата за вторую половину месяца

с 16 по 30 (31) число текущего месяца

с 1 по 15 число следующего месяца

Источник: http://mcuns.ru/nalog-ndfl-sroki-oplaty/

Кто платит авансовые платежи по ндфл

Таким образом, индивидуальному предпринимателю необходимо будет доплатить в бюджет с учетом сумм, уплаченных в виде авансовых платежей: 18200 -13000 = 5200 руб., по сроку до 15 июля.

Как видим, получив чистый доход в размере 140 000 рублей за год, индивидуальный предприниматель уплатит в виде налогов 18200 руб., или 13 % чистого дохода, оставив себе на законном основании 121 800 руб.

Необходимо учитывать, что в данном примере рассмотрен самый простой случай, когда предпринимательская деятельность осуществлялась лично без привлечения наемного труда и предприниматель не вступал в гражданско-правовые отношения с другими индивидуальными предпринимателями и гражданами, а также не пользовался стандартными налоговыми вычетами (ст. 218 НК РФ). ⇐ Предыдущая11121314151617181920Следующая ⇒ ©2015-2018 poisk-ru.ruВсе права принадлежать их авторам.

Авансовые платежи по ндфл ип

На дату Решения — 05.05.2016 — пунктом 6 статьи 226 Кодекса предусмотрено, что налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода. Комментарий «Время не ждёт».)Согласно пункту 9 статьи 226 Кодекса уплата налога за счет средств налоговых агентов не допускается.

Статьей 231 Кодекса за счет предстоящих платежей по налогу предусмотрен только возврат налогоплательщику излишне удержанной суммы налога.Таким образом, перечисленная в бюджетную систему Российской Федерации сумма, превышающая сумму фактически удержанного из доходов физических лиц налога на доходы физических лиц, не является налогом на доходы физических лиц.

Ндфл для ип на разных системах налогообложения в 2018 году

Материал актуализирован в соответствии с действующим законодательством РФ 24.12.2017 Тоже может быть полезно:

- Какую отчетность должен сдавать ИП?

- Сколько налогов платит ИП в 2018 году?

- Система налогообложения: что выбрать?

- Какие налоги платит ИП?

- Общая система налогообложения для ИП

- Сущность, плюсы и минусы УСН

Информация полезна? Расскажите друзьям и коллегам Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если Вы хотите узнать, как решить именно Ваш вопрос — обращайтесь в форму онлайн консультанта или звоните по телефонам: 8 (499) 638-44-96 доб. 979 (Москва); 8 (812) 309-52-81 доб.

622 (Санкт-Петербург, Ленинградская область); 8 (800) 333-45-16 доб. 342 (Федеральный номер).

Уплата ндфл

Источник: http://1privilege.ru/kto-platit-avansovye-platezhi-po-ndfl/

Какой назначен срок уплаты НДФЛ

Каждое физическое лицо производит уплату налога на доходы. Отчисления ими производятся самостоятельно или посредством налогового агента. В качестве последнего выступает работодатель.

Срок уплаты НДФЛ может варьироваться в зависимости от того, кто будет переводить средства и сдавать отчет в ФНС. Он определяется на законодательном уровне для каждого платежа в отдельности.

Общие моменты

Срок уплаты НДФЛ отражен в законе. В нормативно-правовых актах также отмечается момент наступления права на процедуру. Чтобы работодатель не был привлечен к ответственности, важно знать порядок проведения отчислений и особенности подачи декларации.

Что говорится в законе

Таблица, приведенная ниже, содержит сведения об уплате НДФЛ в зависимости от варианта получения дохода. Сроки устанавливаются законодательно и не могут быть проигнорированы работодателем.

Образец платежного поручения по НДФЛ в 2018 году с дивидендов

Когда наступает право

До того, как были внесены изменения в налоговое законодательство, налог на доходы физических лиц должны был перечисляться не позже даты выдачи средств из кассы или перевода на счет, а также следующего дня после получения дохода иным способом.

В случае перевода пособия по больничному листу НДФЛ вносится до наступления последнего дня месяца. Аналогичное правило предусматривается для отпускных.

Каков порядок

Налоговые агенты должны проводить удержание и перевод налога с доходов работников.

Дополнительно ими в инспекцию направляются сведения о доходах работников, а также НДФЛ, который был:

- начислен;

- удержан;

- перечислен в бюджет.

В качестве налогового периода признается один календарный год.

В обязанности налогового агента входит исчисление, удержание и перевод НДФЛ. Ориентируются в своей работе бухгалтера на нормы статьи 224 Налогового кодекса РФ.

Детали насчёт декларации

Декларация о доходах, полученных работником за прошедший год, направляется налоговикам по наступлении нового периода. Таким образом последним месяцев, отраженном в документе, является декабрь. Подача 3-НДФЛ обязательна для некоторых категорий граждан.

Делать это должны:

- имеющие статус предпринимателя, но не юридические лица;

- граждане, получившие доход от сдачи недвижимости;

- выигравшие в лотерее лица;

- специалисты, занимающиеся частной практикой;

- работники, получившие прибыль от гражданско-правовых отношений;

- лица, которые имели в отчетном периоде пока еще не облагаемый налогом доход;

- продавшие недвижимость граждане, которые владели ей менее трех лет;

- продавшие долю уставного капитала;

- налоговые резиденты РФ, получившие прибыль за границей;

- физические лица, которым было произведено дарение;

- граждане, являющиеся получателем дохода за авторские изобретения.

Другие лица могут подать декларацию по личному усмотрению. Чаще всего это требуется, если человек стремится получить социальный и имущественный вычет.

Как отличается срок уплаты НДФЛ

Срок уплаты НДФЛ может варьироваться в зависимости от типа дохода.

Для каждой выплаты определены особые даты внесения средств:

| Увольнение |

|

| Отпуск |

|

| Аванс |

|

| Премия |

|

| Зарплата | На основании статьи 136 Трудового кодекса РФ выплата заработной платы производится дважды в месяц. При это налог отчисляется только в конце периода после выплаты полной суммы. В 2018 году были внесены изменения в статью 226 НК РФ. В соответствии с ними сроки перечисления налога стали иными.НДФЛ вносится не позже следующего за зарплатным дня, если:

Статья 136. Порядок, место и сроки выплаты заработной платы |

| За себя | Самостоятельная уплата налоговых сборов осуществляется:

Для индивидуальных предпринимателей и частнопрактикующих лиц предусматриваются авансовые платежи на протяжении года:

Для остальных плательщиков устанавливается срок расчета и перечисления на отметке 15 июля. |

| Дивиденды |

|

Образец платежного поручения по НДФЛ в 2018 году с зарплаты

Особенности компенсации

Если работник уволился, но не успел сходить в отпуск, ему положена компенсация. Но некоторые сотрудники хотят получить средства вместо отдыха без увольнения. Замене подлежит только та часть отпуска, которая идет сверх основного.

При этом такой возможности не имеется у:

- беременных работниц;

- несовершеннолетних лиц;

- сотрудников, которые трудятся во вредных и опасных условиях.

Компенсация считается доходом и подлежит налогообложению. НДФЛ переводится в бюджет не позже следующей за выплатой даты.

Часто задаваемые вопросы

Нередко налогоплательщики сталкиваются с непонятными моментами.

Поэтому ответы на часто задаваемые вопросы приведены ниже:

| Куда необходимо переводить налог на доходы? | Чаще всего ответа на этот вопрос не знают начинающие предприниматели. В новом году реквизиты для осуществления платежа не изменились. Но стоит помнить, что при смене юридического адреса нужно указать новые данные казначейства. Также в документе отражает период уплаты. |

| Когда нужно вносить средства в счет НДФЛ? | Сроки варьируются в зависимости от типа налогоплательщика. Отчисления за сотрудников, принятых на работу, производятся работодателем не позднее следующего дня за датой выплаты дохода. Эта норма отражена в статье 226 НК РФ. Если налог платится ИП или самозанятым лицом, то сроки меняются. Такие плательщики производят три авансовых платежа в течение отчетного периода или вносят оплату до 15 апреля следующего года. |

| Как поступить с переплатой? | Переплата НДФЛ отмечается при:

В этом случае возможен возврат излишне уплаченных денег. |

| В какой бюджет поступают налоги? | НДФЛ перечисляется в федеральный бюджет. При этом около 70% от суммы возвращается в региональную казну. |

Источник: http://buhuchetpro.ru/srok-uplaty-ndfl/

Срок перечисления НДФЛ в 2018 году (таблица)

Срок уплаты НДФЛ в 2018 году зависит от вида дохода, с которого налог был удержан. Для зарплатного НДФЛ это следующая за днем окончательного расчета по оплате труда дата.

Для отпускных и больничных – это последний день месяца, в котором состоялась выплата. А предприниматели со своих доходов НДФЛ платят 15 июля, но в течение года уплачивают авансовые платежи.

Также срок оплаты НДФЛ для уплаты налога с доходов зависит от того, кто получает облагаемый налог, кто его платит, а также от того, какой именно это доход, что является основанием для его начисления.

При прочтении статьи учитывайте, что порядок уплаты НДФЛ изменился. Подробности читайте в журнале «Упрощенка». Считать налоги онлайн можно в нашей программе «Упрощенка 24/7». Акция: доступ в программу на год для бухгалтеров — бесплатно!

Вести бухучет онлайн

Срочная новость для всех бухгалтеров по зарплате: ФНС отследит упрощенцев, которые должны перейти на новые кассы с 1 июля . Читайте в журнале «Упрощенка»

Сроки перечисления НДФЛ в 2018 году в таблице

Для удобства сроки оплаты НДФЛ налоговым агентом собраны в таблице. А калькулятор расчет сроков по месяцам смотрите в статье «Сроки выдачи аванса и зарплаты в 2018 году«.

Скачать таблицу

|

Зарплата |

Не позднее дня, который следует за днем выплаты зарплаты. Форма выплаты значения не имеет — на карту или на руки |

|

Дивиденды |

Не позднее дня, который следует за днем выплаты дивидендов. Форма выплаты значения не имеет — на карту или на руки |

|

Больничный |

Последний день месяца, в котором было выплачено пособие по больничному |

|

Отпускные |

Последний день месяца, в котором были выплачены отпускные |

Каким законодательным актом регулируются сроки уплаты НДФЛ в 2018 году

Порядок начисления и уплаты налога с доходов физлиц регулируется Налоговым кодексом, а именно главой 23. При этом в самой главе для разных ситуаций сроки уплаты устанавливаются разными статьями.

Налоговые агенты – работодатели руководствуются ст. 226 НК РФ при определении срока уплаты налога с доходов, которые через них получили физлица.

Индивидуальные предприниматели, адвокаты, нотариусы и иные подобные лица в отношении своих доходов опираются на нормы ст. 227 НК РФ.

Иностранные физические лица, которые уплачивают налог не через агента, а самостоятельно, руководствуются положениями ст. 227.1 НК РФ.

Кроме того, в ст. 228 НК РФ прописаны условия оплаты НДФЛ физлицами, получившими доходы не через налоговых агентов.

Было ли изменение срока уплаты НДФЛ в 2018 году?

В 2018 году изменений в сроках уплаты налога с доходов не было. Все обновления, которые касались сроков уплаты НДФЛ налоговыми агентами, вступили в силу еще в 2016 году и продолжают применяться.

Вместе с тем, в отношении самого налога одно кардинальное изменение все же состоялось в 2018 году. Оно коснулось кодов детских вычетов, которые применяются для заполнения справки 2-НДФЛ. При этом величина самих вычетов не изменилась.

Срок уплаты НДФЛ для юридических лиц

Юридические лица являются налоговыми агентами по отношению к тем физлицам, которым выплачивают доходы по любому основанию. Поэтому организации для определения сроков оплаты налога с доходов руководствуются положениями ст. 226 НК РФ.

Обязательным требованием, предъявляемым налоговому агенту, является информирование налоговиков о случаях, когда налог с физического лица удержать не удалось.

Сроки уплаты подоходного налога с зарплаты в 2018 году

Согласно п. 6 ст. 226 НК РФ налоговый агент со всех выплат перечисляет налог не позднее дня, следующего за днем выплаты дохода. Конечно, имеются в виду рабочие дни.

В данном пункте речь идет об исчисленном и удержанном налоге. Что это значит для налога от зарплаты? Это значит, что с аванса НДФЛ платить не нужно, т. к. налог исчисляется при начислении дохода, для зарплаты это значит конец месяца, именно последним календарным числом месяца отражается начисление зарплаты в бухучете.

За октябрь 2018 года зарплата всех сотрудников составила 379 000 руб. С учетом вычетов НДФЛ для всех сотрудников составил 48 178 руб. Как производились платежи и начисления в бухгалтерском учете:

25.10.2018 был выплачен аванс в размере 160 000 руб. Дт 70 Кт 51 – 160 000.

Источник: https://www.26-2.ru/art/351900-srok-uplaty-ndfl