Как отразить возврат товара в декларации по НДС?

Согласно договору купли-продажи, сторона продавца обязана осуществить передачу товара покупателю в его собственность, а покупатель обязан принять его и уплатить цену – в денежном эквиваленте. В случае расторжения договора обязательства прекращаются.

Стороны могут согласовать и установить возвращение того, что было осуществлено ими до момента расторжения договоренности. Таким образом, возвращению подлежит в том числе недоброкачественный товар, который был принят покупателем на учет, при условии, что на момент приеме товара было не обнаружено, что он по качеству не соответствует условиям поставки.

Если вы хотите узнать, как решить именно Вашу проблему — звоните по телефонам: Москва +7(499)653-60-87, Санкт-Петербург +7(812)313-26-64.

В случае если реализация товара не происходит в порядке возврата продавцу товара, предусмотрено расторжение изначального договора купли-продажи, отмена изначальной передачи права собственности.

Процедура возврата покупателем

Покупатель может воспользоваться правом отказа от товара, который был приобретен по договору купли-продажи, а также правом требования возвратить уплаченную за товар сумму, в случае, если:

- продавец передал товар в количестве меньшем, чем указанно в договоре;

- обнаружено несовпадение ассортимента переданного товара с данными в договоре;

- товар обнаружен с непоправимыми недостатками качества в виде брака, несоответствия параметрам.

- обнаружен факт несоответствия товарной комплектации с указанной в документах.

Возврат может быть возможным по двустороннему согласию: после него договор считается расторгнутым (ст. 450 ГК РФ). Документ, подтверждающий расторжение должен совершаться в такой же форме, как и договор.

Осуществление возврата товара может быть возможно до заверения накладной и после, а значит при смене права собственности.

Если вы хотите узнать, как решить именно Вашу проблему — звоните по телефонам: Москва +7(499)653-60-87, Санкт-Петербург +7(812)313-26-64.

Товар, несоответствующий качеству, может быть возвращен исключительно с согласия двух сторон. В таком случае продавец и покупатель меняются местами на время. Возврат по причине ненадлежащего качества проходит в порядке выставления счета бывшим покупателем поставщику на сумму, эквивалентную возвращаемому товару.

Если присутствовал факт возврата товара ненадлежащего качества, то в таком случае нужно составлять акт по несоответствию или браку, по которому происходил процесс возврата.

Процедура возврата товара от покупателя без НДС поставщику с НДС

В случае если покупатель признается неплательщиком НДС, процедура зависит от того, будет товар возвращаться полностью, или частично.

Оформляется полный возврат в книге покупок продавца, а, именно, регистрируется выписанный ранее счет-фактура. Это осуществляется на дату, когда он получил документы от покупателя.

Частичный возврат должен быть оформлен продавцом с корректирующим счетом-фактурой, который по сумме должен соответствовать сумме покупательского возврата.

Однако, несмотря на то, что возврат товара осуществлял неплательщик НДС, поставщик может воспользоваться правом вычета НДС.

Учет НДС по операциям возврата товара

Возврат товара должен быть отображен на счетах бухучета. Периоды учета возврата:

- приобретение и возврат товара произведены в одном отчетном периоде;

- после завершения года реализации и до периода представления декларации за текущий год;

- по представлении годовой декларации, в период которой была осуществлена реализация товара.

Бухгалтерские проводки

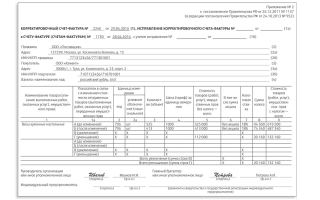

Бухшалтерские проводки отображены на изображении ниже:

Отражение в декларации

Налоговое законодательство обязует покупателя отражать счета-фактуры, выставленные поставщику при возврате товаров, ранее принятых им на учет.

Если НДС-декларация подается в тот же период, когда товар подлежал возврату, а также если товар покупатель не принял (право собственности осталось прежним), то выручка от такого товара, а соответственно налоговая база отражается по строке 010-020 3 раздела. Поставщик отражает вычет по возвращенным товарам в строке 120 этого раздела.

По факту возврата некачественного товара покупатель не платит НДС, так как отсутствует объект налогообложения — реализация товара.

Восстановление НДС для покупателя, возвратившего товар и выставление счетов-фактур не будет свидетельствовать об «обратной» реализации покупателем. Если он стоял на учете, то нужно провести «обратную реализацию»: представить выручку по строке 010, 020 3 раздела, а по возврату товара следует исчислить вычет НДС на основании покупательских счетов-фактур.

Коды операций:

- возврат товара плательщиком НДС — код 01;

- возврат товара организациями или ИП, неплательщиками НДС — код 16.

- возврат товаров физическими лицами — код 17.

Если вы возвращаете товар, еще не принятый на учет (когда его собственником признается продавец), то такой возврат не считается реализацией. Поэтому начислять НДС не надо. По входному НДС по такому товару вычет не принимается (по факту отсутствия на учете).

Если вы являетесь собственником товара и делаете его возврат, то его реализация товара. В дальнейшем, вы начислите НДС к уплате в госбюджет, выставите продавцу счет-фактуру, зарегистрируете в книге продаж и отобразите возврат в декларации по НДС как реализацию.

Вы также имеете право принятия к вычету входного НДС, тогда вам не нужно переплачивать налог по товару, который не соответствовал вашим требованиям.

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7 (499) 653-60-87, Санкт-Петербург +7 (812) 313-26-64 или задайте вопрос юристу через форму обратной связи, расположенную ниже.

Источник: http://zakonguru.com/nalogi-2/nds/declaracia/vozvrat-tovara.html

Оформление счета-фактуры при возврате товаров

Компания-покупатель учла приобретенные товары на счете 41. Но затем выявила бракованные товары. Эти товары компания вправе вернуть поставщику. Или другая ситуация — клиент договорился с поставщиком о возврате качественных товаров, которые не удалось перепродать. Как оформить возврат, чтобы не было ошибок в НДС?

В любом случае не важно, какие товары — бракованные или хорошие. Здесь главное, что они числятся на учете у покупателя. Значит, он должен выставить счет-фактуру поставщику на стоимость сданной обратно продукции (см. схему 1).

Учет у покупателя. Выставите поставщику счет-фактуру на стоимость возвращенных товаров (п. 3 Правил ведения книги продаж, утв. постановлением Правительства РФ от 26 декабря 2011 г. № 1137). В строке 2 укажите название покупателя.

В строке 6 — наименование поставщика. Стоимость товаров покупатель определяет исходя из цен, приведенных в отгрузочных документах поставщика.

Таким образом, начисленный налог будет равен той сумме, которую покупатель ранее принял к вычету по этим товарам.

Учет у поставщика. Вы сможете заявить вычет НДС со стоимости возвращенных товаров на основании счета-фактуры, полученного от покупателя. Для этого данный счет-фактуру зарегистрируйте в книге покупок.

Рассмотрим ситуацию, когда покупатель выявляет бракованную продукцию сразу при приемке товаров и, соответственно, не учитывает товары на счете 41.

Некачественные товары покупатель отражает за балансом на счете 002. В отличие от предыдущей ситуации он не должен выставлять поставщику счет-фактуру.

Наоборот, поставщик должен выставить покупателю корректировочный счет-фактуру (см. схему 2).

Учет у поставщика. Составьте корректировочный счет-фактуру (письмо Минфина России от 7 апреля 2015 г. № 03-07-09/19392). В нем уменьшите стоимость отгрузки в связи с тем, что покупатель вернул часть товаров.

В строке 2 корректировочного счета-фактуры укажите наименование поставщика. В строке 3 — наименование компании-покупателя. На основании корректировочного счета-фактуры вы заявите вычет НДС со стоимости возвращенных товаров.

Поэтому корректировочный счет-фактуру зарегистрируйте в книге покупок за текущий квартал. Исправлять отчетность за период отгрузки не нужно.

Учет у покупателя. Покупатель принимает на учет только часть товаров. Поэтому отгрузочный счет-фактуру поставщика зарегистрируйте только на ту сумму НДС, которая относится к товарам, принятым на учет.

Такое мнение чиновники высказали в схожей ситуации с недопоставкой товаров (письмо Минфина России от 10 февраля 2012 г. № 03-07-09/05). Рассчитать сумму вычета налога можно в бухгалтерской справке. Уточнять расчет налога в связи с возвратом товаров не понадобится.

Поэтому корректировочный счет-фактуру, полученный от поставщика, не нужно регистрировать в книге покупок.

В предыдущем разделе мы рассмотрели ситуацию, когда покупатель возвращает часть не принятых к учету товаров. А при возврате всей неучтенной партии порядок будет другим: покупатель счета-фактуры по этой операции не регистрирует (см. схему 3).

Учет у поставщика. Корректировочный счет-фактуру оформлять не нужно. В нем компания уменьшает стоимость отгруженных товаров. А в данной ситуации отгрузка аннулируется. Тем не менее поставщик вправе заявить вычет со стоимости возвращенных товаров (п. 5 ст. 171 НК РФ). Для этого в книге покупок можно зарегистрировать счет-фактуру, который поставщик ранее выписал на отгрузку.

Учет у покупателя. Поскольку покупатель отказался от партии товаров, он не заявляет вычет налога. Отгрузочный счет-фактуру поставщика покупатель не регистрирует в книге покупок.

Покупатели на упрощенке и вмененке не платят НДС. Поэтому покупатель не будет выставлять счета-фактуры независимо от того, принял ли он товары на учет. Документооборот зависит от другого: сколько товаров возвращает покупатель — всю партию или только ее часть.

Поставщик выставляет сначала счет-фактуру на отгрузку, а затем корректировочный (см. схему 4).

Учет у поставщика. В книге покупок поставщик регистрирует корректировочный счет-фактуру (письмо Минфина России от 19 марта 2013 г. № 03-07-15/8473).

Учет у покупателя. Никаких возвратных счетов-фактур не выставляйте и в возвратной накладной НДС не выделяйте. Иначе начнутся споры о том, почему не заплатили налог.

В такой ситуации достаточно счета-фактуры, который поставщик составил при отгрузке товаров (см. схему 5).

Учет у поставщика. При возврате всей партии товаров корректировочный счет-фактуру поставщик не составляет. Чтобы заявить вычет, в книге покупок можно зарегистрировать счет-фактуру на отгрузку (письмо ФНС России от 14 мая 2013 г. № ЕД-4-3/8562).

Учет у покупателя. Компания на спецрежиме не должна указывать сумму НДС в возвратной накладной.

| Ситуация | Какой код указать в графе 2 книги продаж или книги покупок |

| Покупатель на общей системе вернул товары, принятые на учет, и выставил счет-фактуру (схема 1) | Поставщик указывает в книге покупок код 03. Покупатель приводит в книге продаж тоже код 03. |

| Покупатель на общей системе вернул часть товаров, не принятых на учет (схема 2) | Продавец регистрирует в книге покупок корректировочный счет-фактуру и ставит в графе 2 код 18. Код 03 указывать не нужно. Покупатель корректировочный счет-фактуру не регистрирует. |

| Покупатель на общей системе вернул всю партию товаров, не принятых на учет (схема 3) | Поставщик регистрирует в книге покупок свой счет-фактуру на отгрузку с кодом 03.Покупатель отгрузочный счет-фактуру не регистрирует. |

| Покупатель на спецрежиме вернул часть товаров (схемы 4 и 5) | Поставщик регистрирует в книге покупок корректировочный счет-фактуру и указывает код 16. А покупатель отражает этот документ в книге учета доходов и расходов. |

| Покупатель на спецрежиме вернул все товары (схема 5) | Поставщик регистрирует в книге покупок отгрузочный счет-фактуру и указывает код 16. А покупатель нигде этот документ не регистрирует. |

Сентябрь 2015 г.

Счет-фактура, Оптовая торговля, Регистры налогового учета

Источник: http://www.pnalog.ru/material/oformlenie-schet-faktura-vozvrat-tovarov

Что такое счет-фактура на возврат товара поставщику и кем составляется? Образец документа

Для многих организаций операции по возврату товара, ранее приобретенного у поставщика, является повседневной практикой. Причин для возврата может быть множество: некачественная поставка, несоответствие количественных показателей, бракованные образцы и т.п.

Счет-фактура на возврат товара поставщику может составляться по разным формам. Обычный, корректировочный, исправленный — все эти счета-фактуры могут применяться при оформлении возврата товара.

Счета-фактуры это специфические документы, демонстрирующие перемещение средств по НДС при отказе от полученной партии. Правила выставления и корректировки при возврате счетов-фактур устанавливает Минфин России.

Существует несколько подходов к составлению бумаг, соответствующих законодательным положениям.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Что это такое?

Возврат- это понятие в предпринимательстве означающее обратную отправку доставленной продукции. Но если сделка облагается НДС, дополнительно требуется пересмотреть составленную счет-фактуру по операции.

Реверс является хозяйственной операцией, его нужно отражать в учете и сопровождать документами. Основной бумагой для этого является накладная, и на ее основании совершаются учетные записи.

Для этого составляется дополнительный бланк для регистрации в книге покупок, перед ее передачей в налоговую службу. Такие документы имеют определенные нюансы, которые будут раскрыты в статье.

Кем составляется?

Должен ли продавец дополнять счет-фактуру, зависит от причин обратной отправки и того, принята ли доставка на склад клиента. Если происходит расторжение контракта из-за нарушения продавцом взятых обязательств, то имущество сдается к поставщику на учет, и он несет все юридические обязательства по его документарному сопровождению.

Также продавец составляет возвратную счет-фактуру, если партия оказалась неприемлема для покупателя, например, при обнаружении брака при получении. В остальных вариациях обязанность корректировки лежит на покупателе.

Если не соблюдены условия договора поставки, то реализации не происходит и согласно статье 475 ГК РФ – это равносильно аннуляции сделки, а не обратной реализации.

Причиной одностороннего расторжения договора может являться:

- ненадлежащее качество по ст.475 ГК;

- отказ представить сопроводительную документацию или комплектацию по ст.464 ГК;

- реализация меньшего объема, чем указано в договоре по ст.466 ГК;

- несоответствие переданного ассортимента заказу по ст.468 ГК;

- поставка без упаковки, тары или распакованной продукции, которая по регламенту подлежит упаковке по ст.482 ГК РФ.

Статья 464 ГК РФ. Последствия неисполнения обязанности передать принадлежности и документы, относящиеся к товару

Если продавец не передает или отказывается передать покупателю относящиеся к товару принадлежности или документы, которые он должен передать в соответствии с законом, иными правовыми актами или договором купли-продажи, покупатель вправе назначить ему разумный срок для их передачи.

В случае, когда принадлежности или документы, относящиеся к товару, не переданы продавцом в указанный срок, покупатель вправе отказаться от товара, если иное не предусмотрено договором.

Если реализации не произошло, а перечисленные сценарии расцениваются именно так, корректировать счет-фактуру, составлением возвратного документа, предписано продавцу по п.3 ст.168 НК РФ, независимо от взятия на учет покупателем.

Покупатель составляет счет-фактуру, если срыв контракта происходит не по причине нарушения договора поставки, а по иным мотивам. Условием для взятия обязательства является получение на учет сданного товара.

Такое действие считается обратной реализацией, поэтому при реверсе пригодного к использованию по назначению и соответствующего основным техническим характеристикам изделия его приобретатель, с точки зрения Налогового Кодекса, выступает продавцом и несет все сопутствующие обязательства по заполнению.

Возвратную счет-фактуру всегда составляет одна из сторон, обычно та, по чьей вине инициирован откат коммерческого действия.

При возврате неучтенного продукта заведение на него счетов-фактур излишне. Это производится независимо от объемов поставки, согласно постановлению Правительства №1137 от 26.12.2011.

Полное

Исходя из требований Налогового кодекса и норм гражданского законодательства, при возврате товара, не соответствующего договорным условиям, покупатель товара счет-фактуру не составляет, поскольку такой возврат не является реализацией.

При полном возвращении партии достаточно счета-фактуры, прилагаемой поставщиком при отгрузке. У продавца возвратная счет-фактура на всю партию не составляется, достаточно указать отгрузочную счет-фактуру в книге продаж для налогового вычета, согласно письму ФНС.

Закупщик-налогоплательщик не указывает декларируемую сумму НДС в накладной, достаточно отправить неподходящий товар обратно, сопроводив формой ТОРГ-12 с пометкой «Возврат».

Если же возвращается годный товар, полностью соответствующий условиям договора, покупатель должен выставлять продавцу счет-фактуру, поскольку происходит реализация товара.

Продавец при полном возврате корректировочного счета-фактуры не составляет.

Частичное

При частичном возврате продавец корректирует счет-фактуру. Этот документ регистрируется на налоговый вычет, согласно письму Минфина №03.07.15/8473. То есть поставщик сперва составляет классическую счет-фактуру при отгрузке, а затем выпускает корректировочную возвратную счет-фактуру.

Покупщик не выставляет счет-фактуру либо возвратную накладную по НДС, поскольку не уплачивает налог, руководствуясь письмом Минфина №03.07.09/48. В учетной книге покупателя регистрируется только основная часть поступившей партии. Такая процедура прописана в п.13 ст.171 НК РФ.

Как вернуть?

Неучтенную продукцию

При оформлении возвратной счет-фактуры образец документа выбирается на основании того, принят ли товар на учет приобретателем.

Когда возвращаемый товар уже принят, то составляется счет-фактура общепринятого формата, исходя из того, что стороны меняются ролями. Счет-фактуру поставщику нужно оформлять на непринятую партию или часть продукции.

И обычный и возвратный счета-фактуры должны содержать такие реквизиты:

- точное указание данных для идентификации сторон;

- ставку и сумму налога;

- наименование товара;

- наименование и код расчетной валюты.

При выявлении неточностей прикладывается дополнительный исправленный счет-фактура.

Принятую к реализации

Объектом налогообложения НДС признается реализация и передача товаров на территории РФ. Это регулируется п.1 ст.146 НК. Передача собственности на активы является реализацией и становится объектом налогообложения в момент перехода права собственности на актив.

Таким образом, передавая товар со своего баланса и снимая его с учета, сторона должна выставлять сопроводительную счет-фактуру, за исключением вариантов обоснованного расторжения договора.

Каким образом осуществима процедура?

При возврате продукции покупателем одна из сторон, выступающая продавцом в сложившейся ситуации, выставляет возвратную или стандартную счет-фактуру, которая учитывается в книге покупок и продаж обеих сторон, если происходит фактическая передача.

Обычно при возврате документы составляет покупатель, а продавец может выставить вычет НДС.

Покупатели, пользующиеся упрощенной системой исчисления налоговых сборов не записывают счет-фактуры, поскольку не выделяют в своих документах сумму налога. Масштаб документооборота исчисляется долей возврата – частичного или полного.

Для поставщиков специалисты Минфина дали разъяснения в письме №03-07-09/593 от 16.5.12. Вкратце ответ содержит инструкцию, по которой, получая возврат от покупателя на УСН, поставщик корректирует готовую счет-фактуру.

Если УСН пользуется продавец, то выставление счет-фактуры по его сделкам законодательством не предусмотрено.

По НДС

Оснований для возврата товара надлежащего качества по нормам ГК не предусмотрено.

При невыполнении условий расторжения договора, вернуть партию или ее часть поставщику можно только по договору, выступая при этом продавцом.

Позиция Минфина по возвратным операциям однозначна и гласит, что если товар перешел в собственность покупателя, то он может лишь реализовать его, беря на себя обязательства продавца, уплачивая НДС и составляя счет-фактуру в 2 экземплярах.

Поставщик при этом выступает покупателем и вносит начисленную сумму НДС в книгу покупок, согласно п.5 ст.171 НК. Благодаря этому решению налоги при возврате перекрываются и взаимно погашаются.

Сумма налога принимается полностью, после регистрации возвратной декларации в книге покупок, по п.4 ст.172 НК РФ. Если одна из сторон применяет УСН, то счет-фактуры не составляются.

Налоговое законодательство выделяет стандартные, корректировочные и исправленные счета-фактуры, применение которых зависит от конкретной ситуации. Одним из факторов является эксплуатация товара, поскольку если объект сделки оприходован, то покупателю нужно составить новый документ.

Если продукция вернулась до начала эксплуатации, то счет выписывает продавец. При наличии ошибок, составителем дополнительно заполняется исправленная счет-фактура.

Источник: http://101million.com/buhuchet/otchetnost/deklaratsii/nds/schet-faktura/zapolnenie/na-vozvrat.html

Счет-фактура на аванс при возврате товара

Добрый день! На все возвраты от покупателей автоматически регистрируется счет- фактура на аванс, даже в том случае когда возврат не является авансом (дебетовое сальдо по покупателю). Как исключить такие счета-фактуры?

Добрый день! На все возвраты от покупателей автоматически регистрируется счет- фактура на аванс, даже в том случае когда возврат не является авансом (дебетовое сальдо по покупателю). Как исключить такие счета-фактуры?

Сначала разобраться, почему программа эти возвраты считает авансом.

> Добрый день! На все возвраты от покупателей автоматически регистрируется счет- фактура на аванс, даже в том случае когда возврат не является авансом (дебетовое сальдо по покупателю). Как исключить такие счета-фактуры?Здравствуйте!Вопрос актуален.

Бухгалтерия предприятия, редакция 2.0 (2.0.53.10) Действительно ли, документ «Возврат товаров от покупателя.Продажа,комиссия» предназначен только для возврата некачественного товара? Делаем возврат от двух разных покупателей(юр.

лиц)товара надлежащего качества.

От одного-всё ровно! От другого-формируется счет-фактура на аванс, тогда как возврат не является авансом (дебетовое сальдо по покупателю). Можно, конечно, сделать чистую обратную реализацию, через покупку,но покупатель должен предоставить договор(как поставщик).Заводить новый договор! Корректировка долга! Акт взаимозачета подписывать! Помогите разобраться!

buh.ru

Правила выставления счета-фактуры на аванс в 2017-2018 годах

Отправить на почту

Счет-фактура на аванс — правила выставления 2017-2018 года имеют некоторые особенности. Он должен быть составлен организацией сразу же после получения соответствующей предоплаты от контрагента. Каковы правила его формирования, рассмотрим в нашей статье.

Что представляет собой авансовый счет-фактура?

В чем специфика такого документа, как счет-фактура на аванс, и чем он отличается от других типов счетов-фактур, в частности, привычных многим плательщикам «отгрузочных»?

При детальном рассмотрении положений ст. 169 НК РФ, которая вводит счета-фактуры как юридическую категорию, можно зафиксировать, что законодатель выделяет 3 типа счетов-фактур.

- Документ, который выставляется при фактической реализации товаров (выполнении работ, предоставлении сервисов) либо передаче прав от одного субъекта к другому. Требования к его содержанию указаны в п. 5 ст. 169 НК РФ. Неофициально подобные счета-фактуры именуются «отгрузочными».

- Счет-фактура, который поставщик должен выставлять покупателю по факту получения предоплаты за товар, работу. Требования к его структуре содержатся в п. 5.1 ст. 169 НК РФ. Счета-фактуры данного типа как раз и есть авансовые.

- Корректировочный счет-фактура — был введен в НК РФ как правовая категория закона от 19.07.2011 № 245. Задействуется, если поставщик снизил цену либо объем товара — с целью уточнения соответствующих данных.

Интересно, что в положениях, которые содержатся в п. 1 ст. 169 НК РФ, корректировочный счет-фактура однозначно выделен в самостоятельную категорию. Классификация же счетов-фактур на отгрузочные и авансовые осуществлена в НК РФ несколько завуалированно, однако фактически она присутствует.

Таким образом, законодатель предусматривает следующую классификацию счетов-фактур:

- обычный счет-фактура;

- документ, оформляемый продавцом по факту перечисления клиентом предоплаты за товар;

- корректировочный счет-фактура.

Рассмотрим подробнее, в каких целях может быть использован авансовый счет-фактура.

Предназначение счетов-фактур на аванс

Счет-фактура — это источник, который служит юридическим основанием для предъявления компанией — приобретателем товара (работы, услуги) суммы НДС, входящего в структуру отпускной цены, к вычету, предусмотренному законодательством.

Законодатель в п. 3 ст.

168 НК РФ прямо предписывает продавцу направить данный документ покупателю по факту получения предоплаты за поставленный товар (работу или услугу), равно как и при фактическом выполнении поставщиком своих обязательств.

Имея на руках авансовый счет-фактуру, организация-покупатель может, как если бы у нее имелся отгрузочный документ, воспользоваться правом на вычет НДС (п. 12 ст. 171 НК РФ).

Таким образом, авансовый и отгрузочный документы обладают одинаковой юридической значимостью. Законодатель установил форму, по которой они должны обязательно составляться — ее структура приведена в приложении 1 к постановлению Правительства РФ от 26.12.2011 № 1137.

Скачать форму счета-фактуры вы можете на нашем сайте.

В свою очередь для корректировочного счета-фактуры также установлена особая форма — в приложении 2 к постановлению № 1137.

Скачать форму корректировочного счета-фактуры вы можете на нашем сайте.

Можно выделить 2 основных критерия разграничения авансовых и отгрузочных счетов-фактур:

- момент составления (авансовый документ составляется по факту получения предоплаты продавцом, отгрузочный — по факту продажи товара либо выполнения работы);

- полнота заполнения (сведения в некоторые из пунктов авансового счета-фактуры по объективным причинам не всегда могут быть внесены — и это учитывает законодатель).

Изучим специфику обоих указанных критериев подробнее.

Когда выписывается счет-фактура на аванс и как ведется его учет

Как мы отметили выше, законодатель предписывает поставщику сформировать счет-фактуру для покупателя по факту реализации товара, выполнения работ либо после получения предоплаты за соответствующие обязательства.

Из этого правила есть исключения. В соответствии с абз.3–5 п. 1 ст. 154 НК РФ, п.17 Правил ведения книги продаж счета-фактуры на аванс не составляются, если:

- период изготовления товаров более 6 месяцев;

- товары (работы, услуги), которые в соответствии с п. 1 ст. 164 НК РФ облагаются по ставке 0%;

- товары, работы, услуги не облагаются НДС или освобождаются от налогообложения в соответствии со ст. 149 НК РФ;

- налогоплательщик получил освобождение по ст. 145, 145.1 НК РФ.

Сроки фактического формирования авансового и отгрузочного счетов-фактур могут различаться в силу несовпадения сроков перечисления предоплаты за товар и его реализации. Однако в обоих случаях соответствующий документ должен быть составлен за 5 дней — с момента первого либо второго события (п. 3. ст. 168 НК РФ).

Счет-фактура любого типа должен быть оформлен в 2 экземплярах — первый вручается покупателю, второй остается у фирмы и подлежит регистрации в книге продаж (п. 2 приложения 5 к постановлению № 1137).

Можно отметить, что законодатель обязывает продавцов предоставлять покупателям счета-фактуры, но не предусматривает механизмов ответственности за невыполнение соответствующего предписания. Однако затребовать с недобросовестного контрагента счет-фактуру покупатель вправе через суд.

Особенности заполнения образца счета-фактуры на аванс

Счет-фактура на аванс должен содержать (исходя из требований п. 5.1 ст. 169 НК РФ):

- дату составления документа, порядковый номер (их нужно включать в строку 1);

- сведения о продавце и клиенте — названия фирм, их адреса, ИНН, КПП (в строках 2, 2а, 2б, 6, 6а, 6б);

- данные о платежном документе, подтверждающем перечисление аванса — номер и дату (фиксируются в строке 5);

- название валюты расчетов, а также ее код — в соответствии с ОКВ (строка 7);

- название товара/работы, за что перечислен аванс — так, как оно звучит в договоре между организациями (в графе 1);

- ставку НДС, установленную в отношении конкретного вида товара — причем обозначаться она должна как расчетная — 10/110 или 18/118, а не 10 и 18% (в графе 7);

- величину исчисленного НДС — в рублях и копейках без округления (в графе 8);

- величину полученной предоплаты, также в рублях и копейках (в графе 9).

Образец заполненного счета-фактуры на аванс вы можете скачать на нашем сайте.

Источник: http://yurist-moscow.ru/schet-faktura-na-avans-pri-vozvrate-tov/

Ндс при возврате товара от покупателя

Каждый покупатель имеет законное право на возврат ранее купленного товара. В этой статье рассмотрим особенности учета НДС операций при возврате товара от покупателя.

Порядок возврата товара от покупателя

Последовательность возврата «неугодного» товара, в первую очередь, зависит от причин его возврата. Возврат товара от покупателя может осуществляться в двух случаях:

- Купленный товар является надлежащего качества.

- Купленный товар не имеет надлежащего качества: выявлен брак, недокомплектованность, несоответствие заказанным параметрам и прочие.

Обратите внимание, возврат товара может осуществляться как до подписания товарной накладной, так и после ее подписания, то есть при смене права собственности.

Так примеру, товар надлежащего качества подлежит возврату только по согласию обеих сторон (п. 1 ст. 450 и п. 4 ст. 453 ГК РФ). То есть в данном случае поставщик с покупателем временно меняются местами. Такой возврат предусматривает выставление счета от имени бывшего покупателя в пользу бывшего поставщика и только на сумму возвращаемого товара.

Если же осуществляется возврат некачественного товара, то составляется акт несоответствия или брака, по которому и происходит сам процесс возврата.

Возврат товара от покупателя без НДС поставщику с НДС

Порядок возврата товара продавцу с НДС от покупателя без НДС, который находится на упрощенной системе налогообложения, то есть является не плательщиком НДС, зависит от двух причин:

- товар возвращается целиком;

- товар возвращается частично.

Оформление возврата товара целиком осуществляется продавцом в книге учета покупок путем регистрации выписанного им ранее счета-фактуры. Регистрация осуществляется на дату получения документов от покупателя и самого товара.

В случае возврата товара частями от покупателя-неплательщика НДС, продавец обязан оформить корректирующий счет-фактуру. Сумма корректировочного счета-фактуры должна соответствовать сумме возврата товара от покупателя.

Если же товар был отпущен без предоставления счета-фактуры, то есть путем использования ККТ, то продавец обязан вернуть деньги покупателю путем занесения данных в книгу покупок, а именно реквизиты РКО. Кроме того, продавец обязан оформить приход возвращенного товара.

Стоит учесть, даже если возврат товара осуществлялся неплательщиком НДС, продавец не теряет право на вычет НДС. Таким образом, для налогового учета причина возврата не имеет никакого значения:

Учет НДС операций при возврате товара от покупателя

Порядок отображения возврата товара на счетах бухгалтерского учета напрямую зависит от периода получения претензии от покупателя:

Получите 267 видеоуроков по 1С бесплатно:

- продажа и возврат товара произведен в течение одного отчетного периода;

- по завершению года реализации, но до периода подачи отчетности за этот год;

- после сдачи годовой отчетности за год, в котором был реализован сам товар.

Возврат товара от покупателя с НДС — проводки у поставщика

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| Получение претензии до окончания текущего года (сторнирование осуществляется по первоначальной реализации) | ||||

| 62 | 90-Продажи | 118 000 | Начислена выручка от реализации товара (октябрь) | Счет и расходная накладная |

| 62 | 51 | 11 800 | Покупателю вернули деньги за бракованный товар (октябрь) | Платежное поручение, банковская выписка, претензия от покупателя |

| 90 | 68-НДС | 18 000 | Начислен НДС (октябрь) | Счет |

| 90 | 41 | 100 000 | Списана себестоимость проданного товара (октябрь)118000 – 18000 = 100000руб. | Бухгалтерская справка |

| 62 | 90-Продажи | 11 800 | Сторнирование выручки по бракованным товарам (10 шт.) (ноябрь)118 000руб. : 100шт. × 10шт. = 118 00руб. | Бухгалтерская справка |

| 90 | 68-НДС | 1 800 | По бракованным товарам произведено сторнирование НДС (10 шт.) (ноябрь)18 000руб. : 100шт. × 10шт. = 1800руб. | Бухгалтерская справка |

| 90 | 41 | 10 000 | Себестоимость бракованного товара сторнирована (10шт.) (ноябрь)100 000руб. : 100шт. × 10шт. = 10 000руб. | Бухгалтерская справка |

| Получение претензии по завершению года реализации, но до подачи отчетности за этот период (сторнирование также осуществляется по первоначальной реализации, но только на 31 декабря предыдущего года) – перечень проводок идентичен вышеизложенному примеру | ||||

| Получение претензии после утверждения годовой отчетности | ||||

| Обратите внимание, бухгалтерские записи прошлого года не корректируются | ||||

| 62 | 90-Продажи | 70 800 | Начислена выручка от реализации товара (декабрь 2016) | Счет и расходная накладная |

| 90 | 68-НДС | 10 800 | Начислен НДС (декабрь 2016) | Счет |

| 90 | 41 | 60 000 | Списана себестоимость проданного товара (декабрь 2016)70800 – 10800 = 60 000руб. | Бухгалтерская справка |

| 91 | 62 | 8 850 | Отражен убыток 2016 года в сумме, которую необходимо вернуть покупателю (15шт.) (март 2017)70 800руб. : 120шт. × 15шт. = 8 850руб. | Бухгалтерская справка |

| 41 | 91 | 7 500 | Начислен прочий доход в размере фактической себестоимости возвращенного товара (15шт.) (март 2017)60 000руб. : 120шт. × 15шт. = 7 500руб. | Бухгалтерская справка |

| 68 | 91 | 1 350 | Принятие НДС к вычету (15шт.) (март 2017)10 800руб. : 12 шт. × 15шт. = 1 350руб. | Бухгалтерская справка |

| Проводки при договоренности сторон (отсутствие претензии) | ||||

| Если возврат товара осуществляется по условиям договора поставки (например, отсутствие спроса на товар) | ||||

| 62 | 90-Продажи | 354 000 | Начислена выручка от реализации товаров покупателю (ноябрь) | Счет и расходная накладная |

| 90 | 68-НДС | 54 000 | Начислен НДС (ноябрь) | Счет |

| 90 | 41 | 300 000 | Отражена себестоимость реализованного товара354000 – 54000 = 300 000руб. | Бухгалтерская справка |

| 41 | 60 | 24 000 | По новой стоимости отображен возвращенный товар (30шт.) (декабрь)300 000руб. : 300шт. × 0,8 × 30шт. = 24 000руб. | Бухгалтерская справка |

| 19 | 60 | 4 320 | По возвращенному товару отражен НДС (30шт.) (декабрь)54 000руб. : 300шт. × 0,8 × 30шт. = 4 320руб. | Бухгалтерская справка |

| 68 | 19 | 4 320 | По возвращенному товару начислен НДС к вычету | Бухгалтерская справка |

| 60 | 62 | 28 320 | Произведен взаимозачет требований24 000 + 4320 = 28 320руб. | Бухгалтерская справка |

| 51 | 62 | 325 680 | Покупатель оплатил невозвращенную часть товара354 000 – 28 320 = 325 680руб. | Банковская выписка |

Как отразить в декларации по НДС возврат товара от покупателя

Порядок отображения возврата товара от покупателя в декларации по НДС напрямую зависит от причин возврата.

Если товар не был принят покупателем, то есть право собственности на товар так и не перешло, то выручка по отгруженному товару отображается в декларации по НДС (заполняется строка 010 – 020 раздела 3 декларации по НДС). При возврате товара идет вычет НДС на сумму возвращенного товара – основанием является корректировочный счет-фактура поставщика.

Если товар все же был поставлен покупателем на учет, то необходимо проводить «обратную реализацию». Изначально необходимо отобразить выручку от реализации в строке 010 – 020 раздела 3 декларации по НДС, а по факту возврата товара необходимо отобразить вычет НДС, но только на основании счета-фактуры составленного уже его покупателем.

Источник: https://BuhSpravka46.ru/nalogi/nds/nds-pri-vozvrate-tovara-ot-pokupatelya.html

Счет-фактура на возврат товара поставщику — образцы

Cчет-фактура на возврат товара поставщику является достаточно специфическим документом, отражающим движение сумм НДС при отказе от поставленной партии. При этом допускается несколько подходов к порядку ее составления, в зависимости от условий возврата, и каждый из них не противоречит положениям действующего законодательства.

Обстоятельства, в результате которых возникает необходимость возврата товара

Как оформить возврат, если покупатель оприходовал товар

Особенности документооборота при отказе от всей партии

Частичный возврат приобретенного товара

Как быть с возвратом, если один из партнеров по контракту освобожден от уплаты НДС

Когда оформляется исправленный счет-фактура

Обстоятельства, в результате которых возникает необходимость возврата товара

Случаи отправки чего-либо обратно по различным причинам чаще всего именуют возвратом. Это могут быть порожние вагоны, которые не понадобились, письма, не нашедшие своего получателя, товар, купленный в супермаркете второпях и не подошедший либо оказавшийся некачественным. Подобные явления наблюдаются вокруг практически ежедневно.

Как и любой факт хозяйственной жизни, возврат товара от одного контрагента другому подлежит обязательному документальному оформлению. Базовым документом при этом служит накладная, именно она выступает основой для отражения данных в учете.

Если реализация купленного ранее товара не была объектом начисления НДС, то при его отправке назад покупателю никаких дополнительных сложностей не возникает. В противном случае сотрудникам бухгалтерии нужно быть готовым как следует поработать над соблюдением всех условий при оформлении возвратной операции.

Как оформить возврат, если покупатель оприходовал товар

Опишем вероятный сценарий возврата товара на основе примера.

Пример 1

Предприятие АО «Большие подшипники» закупает комплектующие у ООО «Мелкие детали», при этом каждая партия проходит довольно жесткий контроль качества у получателя при покупке.

Обусловлено это потребностью производить надежные и качественные изделия, в связи с чем недопустимо использование некондиционных материалов.

В августе 2016 года на склад в качестве комплектующих для производства была оприходована очередная партия.

Отправляя партию металлических заготовок в цех, контролер при помощи специальных приборов выявил микродефекты на их поверхности, которые невозможно было обнаружить посредством визуального осмотра при первичной приемке на складе.

Поскольку одним из пунктов договора предусматривалось отклонение всей поставки при наличии в контрольной выборке дефектных образцов, было принято решение отказаться от последней поступившей партии.

Иначе до недопустимого уровня возрастал риск выпуска готовых изделий ненадлежащего уровня качества и с недостаточной прочностью конструкции.

Далее АО «Большие подшипники» выписало накладную на реализацию на весь объем поступившей партии, а также счет-фактуру, соответственно начислив НДС с суммы реализации. Словом, выполнило все требования для данного случая согласно п. 1 ст. 146 НК РФ, подп. «а» п.

7 раздела II приложения 3 к постановлению Правительства РФ от 26.12.2011 № 1137 о формах и правилах заполнения документов при расчетах по НДС.

Полученный первоначально при приобретении счет-фактура попадает в книгу покупок, а счет-фактура по возвратной реализации — в книгу продаж.

Для ООО «Мелкие детали» складывается обратная последовательность: счет-фактура, выписанный при продаже деталей, вносится в книгу продаж, а полученный при возврате — в книгу покупок.

Приведенная схема полностью соответствует позиции государственных органов, подтверждение тому можно найти в письмах Минфина РФ от 29.11.2013 № 03-07-11/51923, от 28.08.2012 № 03-07-09/126 и от 10.08.2012 № 03-07-11/280, а также в письме ФНС РФ от 05.07.2012 № АС-4-3/11044@.

Однако в судебных инстанциях единого подхода по данному вопросу так ине выработалось. В частности, ФАС Уральского округа в постановлениях от 28.01.2013 № Ф09-14081/12 и от 17.02.

2012 № Ф09-10098/11 высказал позицию, практически идентичную рекомендациям чиновников. Напротив, в решении ФАС по Московскому округу от 07.12.

2012 № А40-54535/12-116-118 подобная передача некачественного товара продавцу не была признана реализацией, в связи с чем обязанность составления счета-фактуры на возврат ставилась под сомнение.

Особенности документооборота при отказе от всей партии

Коренным образом может поменяться ситуация, если недостатки в поставленном продукте были обнаружены до фактического оприходования, в частности, образовались в результате несоблюдения правил перевозки.

При подобных обстоятельствах обратная реализация не возникает, соответственно не возникает и сложностей с выставлением счета-фактуры на возврат. Это следует из буквального прочтения правил, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137.

Согласны с данным выводом и в финансовом ведомстве, об этом можно судить исходя из содержания письма Минфина РФ от 07.04.2015 № 03-07-09/19392.

Используем условие предыдущего примера: АО «Большие подшипники» должно отправить товар обратно по накладной с отметкой «Возврат», а прочие документы: акты о несоответствии, претензии, допсоглашение о разрыве договора — передать контрагенту позже. У компании не возникает обязанностей по составлению документов, связанных с учетом НДС, а также их регистрации в книге покупок и продаж, поскольку продукция не была оприходована на склад.

Для продавца же (по условиям примера это ООО «Мелкие детали») вследствие наличия выставленного счета-фактуры и, соответственно, записи в книге продаж возникает необходимость выполнить ряд дополнительных действий.

Сотрудникам компании придется оформить корректировочный счет-фактуру и зарегистрировать его в книге покупок. Именно так предлагается поступить в письмах Минфина РФ от 10.08.2012 № 03-07-11/280 и от 07.08.2012 № 03-07-09/109, ФНС от 05.07.

2012 № АС-4-3/11044@.

Кстати, еще один повод создать корректирующий документ — это изменение цены на продукт или объема поставки. На это указывает п. 5.2 ст. 169 НК РФ.

Бланк корректировочного счета-фактуры приведен в приложении 2 к постановлению № 1137.

Основные моменты, на которые следует обратить внимание ООО «Мелкие детали» при оформлении корректировочного счета-фактуры в указанном случае:

- в полях по строке «А (до изменения)» приводится информация из первоначально выставленного документа;

- в строке «Б (после изменения)» в графе 3, в которой вписывается количество поставленной продукции, вписывается 0, вследствие чего итоги таксировки по стоимости товара и сумме налога также стали равны 0;

- поскольку какого-либо роста цен или количества товара не происходит по условиям примера, в строке «В (увеличение)» вносятся прочерки;

- в строке «Г (уменьшение)» дублируются данные из первой строки.

В итоге АО «Большие подшипники» осталось без комплектующих, технологический процесс был прерван, компания понесла финансовые потери в связи с простоем, а также репутационные издержки из-за срыва условий контракта с покупателями. Дирекция компании проанализировала результаты взаимодействия со своим партнером и приняла соответствующие меры. Что они собой представляют, разберем в следующих разделах.

Частичный возврат приобретенного товара

В результате долгих переговоров и совещаний между представителями АО «Большие подшипники» и ООО «Мелкие детали» удалось найти компромиссное решение для выхода из возникшей кризисной ситуации.

В частности, было заключено дополнительное соглашение, корректирующее процедуру выявления и возврата некачественных комплектующих. Некондиционные экземпляры, обнаруженные на стадии приемки, не ставятся на учет и возвращаются сразу без оприходования.

Оставшаяся партия проходит аппаратную проверку при отправке в производство, в случае обнаружения бракованных единиц они оформляются как возврат.

Получив следующую партию, так и сделали: при первичном осмотре было обнаружено несколько дефектных образцов, которые вернулись продавцу сразу без постановки на учет. На выявленные отделом технического контроля единицы бракованных комплектующих позже был оформлен возврат с выставлением поставщиком корректирующих документов по НДС.

Порядок заполнения корректировочного счета-фактуры фирмой ООО «Мелкие детали» при этом должен быть следующим:

- в полях по строке «А (до изменения)» приводится информация из первоначально выставленного документа;

- в строке «Б (после изменения)» в графе 3 указывается общий объем принятых материалов за вычетом тех, которые были возвращены покупателем до оприходования им на склад;

- поскольку какого-либо роста цен или количества товара не происходит по условиям примера, в строке «В (увеличение)» вносятся прочерки;

- в строке «Г (уменьшение)» указывается сумма, на которую должна быть скорректирована поставка в результате отказа от бракованных единиц.

Покупатель при этом не заполняет каких-либо дополнительных документов по учету НДС, он просто регистрирует первоначальный счет-фактуру в книге покупок в части, которая была фактически принята на учет.

Продавцу же нужно зарегистрировать корректировочный экземпляр в своей книге покупок и изменить сумму подлежащего начислению НДС на сумму возврата.

Описанные процедуры полностью соответствуют позиции чиновников, которая была отражена в письме Минфина РФ от 12.05.2012 № 03-07-09/48.

Как быть с возвратом, если один из партнеров по контракту освобожден от уплаты НДС

Находящиеся на специальных режимах уплаты налогов хозяйственные субъекты не исчисляют и не платят НДС, в связи с чем выписывать счета-фактуры и регистрировать их в соответствующих книгах они не обязаны.

Однако при существующем многообразии хозяйственных связей вполне вероятны случаи, когда поставщик применяет общую систему расчетов с бюджетом, а его партнер (покупатель) — упрощенку.

В случае возврата продукции продавцу придется составить корректирующий счет-фактуру на сумму полученной назад продукции и зарегистрировать ее в книге покупок.

Сумма НДС по данной операции может быть принята к вычету, но только в течение 12 месяцев после осуществления возврата.

В одном из своих писем от 19.03.2013 № 03-07-15/8473 Минфин РФ высказал точку зрения, что при выдаче партнеру, освобожденному от уплаты НДС, кассового чека (например, в рознице) при возврате товара достаточно будет сослаться в книге покупок на номер расходного кассового ордера, по которому деньги возвращаются покупателю.

Когда оформляется исправленный счет-фактура?

На практике часто возникает необходимость перевыставить счет-фактуру.

Оформление исправленного счета-фактуры (не путать с корректировочным!) возможно, если в выписанном документе допущены следующие ошибки:

- внесены неправильные идентификационные данные контрагентов;

- закрались ошибки в названии товара;

- неверно указан начисленный налог и применяемый процент для его исчисления;

- некорректно указано наименование денежных единиц.

При выписке счетов-фактур на возврат нужно учитывать, была ли продукция оприходована или нет. При этом возможны 2 ситуации:

- Товар оприходован — составляется новый документ на обратную продажу от покупателя.

- Товар не оприходован — корректировочный счет-фактуру выписывает продавец.

При допущении ошибок во время оформления счета-фактуры разрешается формирование исправленного документа.

Источник: https://buhnk.ru/nds/schet-faktura-na-vozvrat-tovara-postavshhiku-obraztsy/

Учет НДС при возврате товара

Учет НДС при возврате товара зависит не столько о самого факта возврата, сколько от причин такого возврата. Так, товар покупатель вернул, потому что он не соответствует заявленным качествам, либо это другие причины.

При возврате товара значение имеет и тот факт, был ли оприходован товар покупателем, либо он возвращает неоприходованный товар.

Так, объектом налогообложения НДС, согласно первому пункту 146 статьи Налогового кодекса, признается реализация, в том числе передача товаров на территории РФ.

Передача права собственности на любые активы на возмездной основе признается реализацией, а в отдельных случаях, реализацией является и безвозмездная передача.Исходя из этого, объект обложения налогом на добавленную стоимость возникает в момент перехода права собственности на облагаемый налогом актив.

В Гражданском кодексе указаны случаи, в которых покупатель может отказаться от товара:

- если количество товара не соответствует указанному в документах, либо в договоре;

- ассортимент товара не соответствует, указанному в договоре;

- товар ненадлежащего качества;

- нарушена упаковка товара или тара;

- несоответствующая комплектация.

Рассмотрим учет НДС и порядок составления счетв-фактур при возврате товара по разным основаниям.

НДС при возврате товара надлежащего качества

Если покупатель принял товар надлежащего качества, согласно нормам Гражданского кодекса, факт реализации состоялся, продавец исполнил все свои обязательства перед покупателем.

Оснований для возврата, которые указаны в Гражданском кодексе, нет, следовательно, вернуть товар продавцу, покупатель сможет только на основании договора поставки, в котором он уже будет являться поставщиком данного товара.

Здесь следует отметить, что и специалисты Минфина, и специалисты ФНС, единодушны в своем мнении – возврат товара, право собственности на который перешло к покупателю, фактически является обратной реализацией. Об этом в письмах Министерства финансов №03-03-04/1/475 от 24 мая 2006 года, Управление ФНС №19-11/36207 от 19 апреля 2007 года, № N 16-15/113543 от 28 октября 2009 года.

Таким образом, если покупатель возвращает поставщику товар после перехода права собственности, следует составить договор поставки, в котором меняются роли Сторон.

На партию товара покупатель, выступающий при возврате в роли продавца составляет документы, как при обычной реализации: товарная накладная, счет-фактура и другие товаросопроводительные документы, в зависимости от условий доставки.

Покупатель, ранее принявший товар и НДС по нему к учету, исчисляет НДС со всей стоимости возвращаемого товара в обычном порядке, как при реализации, и отражает его в книге продаж. НДС со стоимости оприходованного товара, соответственно отражается в книге покупок.

Таким образом, сумма НДС отраженная при возврате товара в книге продаж, перекрывает такую же сумму налога, отраженную в книге покупок и итоговая сумма, исчисленная к уплате в бюджет не меняется.

Что касается продавца, который теперь принимает от покупателя товар и в данной ситуации выступает уже в роли покупателя, то он, в свою очередь, при возврате товара включает сумму НДС в книгу покупок, и данная сумму «перекроет» сумму НДС, отраженную в книге продаж при первичной реализации товара.Поскольку был осуществлен возврат качественного товара, то в дальнейшем, продавец может реализовать его в обычном порядке. Исчисление НДС также будет производится в обычном, для операций по реализации товара, порядке.

Рассматривая ситуацию, мы подразумевали, что стороны договора, как поставщик, так и покупатель, являются плательщиками НДС. Как быть в случае, если товар возвращает покупатель, применяющий УСН, который плательщиком НДС не является и счета-фактуры не должен выписывать.

Возврат товара от покупателя на УСН

Источник: https://paruscbp.ru/poleznaya-informaciya/uchet-nds-pri-vozvrate-tovara.html

Когда и как выгодно вернуть товар в 2018 году

Заключая договор на приобретение товара, стороны подписываются под обязанностями и правами друг друга. Договор поставки может стать вашим помощником или врагом. Все зависит от того, насколько правильно он будет составлен. Желательно в договор, кроме прочих обязательных пунктов включить условия возврата товара.

Страхуя свои риски, поставщики стремятся заключить договоры с предоплатой не менее 100% от цены договора. Удача, если все сложится благоприятно для обеих сторон, а если что-то пойдет не так?

При этом покупатель рискует дважды: или не получить товар вовсе, или оказаться без юридических инструментов, чтобы вернуть поставщику, например, бракованную продукцию.

Чтобы исключить конфликтные ситуации, стоит прописать в договоре такие моменты как: возврат бракованного товара покупателем (2018 года образец договора при необходимости найдется в открытых источниках информации), допустимые условия, на которых денежные средства будут возвращены покупателю, и процедуру оформления обратной реализации.

Например, поставка оборудования была в текущем году, а возврат товара в у.е. в следующем году. По какому курсу проводить учет такого возврата? Логично, что возврат продукции следует проводить по тому же курсу условной единицы, который был на дату приемки оборудования покупателем. Однако, из-за значительной курсовой разницы у сторон могут возникнуть разногласия.

Условия поставки товара, а также остальные пункты договора отличаются нюансами в зависимости от того, кем является вторая сторона договора: юридическим или физическим лицом; спецрежимником или организацией, работающей по традиционной системе налогообложения.

Отличается список документов и порядок оформления сделки при возврате товара в зависимости от причины отказа покупателя в его приемке, от объема возвращаемой продукции и от того, кто установлен правообладателем по сделке на момент возврата.

Неизменным остается только желание обеих сторон получить выгоду по сделке и не понести убытки по налогу на прибыль и НДС.

Для этого надо просто документально оформить по правилам факт передачи товара и заранее урегулировать непосредственно в договоре порядок возможных разногласий, связанных с возвратом продукции.

НДС при возврате товара

Случай 1. Покупатель – юридическое лицо, работает по традиционной системе налогообложения (ставка 18 % в декларации по НДС).

Экспедиторы, уполномоченные продавцом, доставляют груз в адрес, указанный в договоре, и передают продукцию представителям покупателя, которые присутствуют на объекте. Уполномоченные лица пересчитывают товар и оценивают его качество на соответствие характеристикам спецификаций договора.

Если обнаружен брак, то покупатель возвращает часть или полный объем продукции продавцу.

Рассмотрим возврат всей партии товара, принятого на учет покупателем (2018 год не принес изменений в Законодательство по этому вопросу). Если на день, когда осуществляется возврат продукции, правообладателем стал покупатель, то он отправляет продавцу вместе с бракованной продукцией счет-фактуру на товар, которую покупатель признал бракованной.

Итак, возвращаемый товар оприходован покупателем, покупатель выписывает счет-фактуру на возвращаемый объем продукции и отправляет товар в адрес продавца. Продавец приходует у себя продукцию как брак и может претендовать на вычет НДС, который он по этой сделке уже ранее внес в государственную казну.

В случае же, когда на момент возврата продукции собственником продукции остался продавец, то на возврат покупатель счет-фактуру не делает. Продавец выписывает скорректированный счет-фактуру на оприходованный покупателем товар. Основанием служит акт и расходная накладная. НДС продавец принимает к вычету по скорректированному счет-фактуре.

Дополнительных документов по такому виду возврата не требуется.

При разгрузке продукции по адресу покупателя установить качество товара не всегда представляется возможным при приемке. Например, когда товар поставляется в непрозрачной упаковке, которая мешает сразу обнаружить брак или несоответствие продукции необходимым характеристикам. Брак выявляется после оприходования товара покупателем.

В этом случае покупатель на дату обнаружения брака составляет акт. Утвержденного бланка акта отбраковки товара нет, поэтому составляем его в произвольной форме.

К акту покупатель прикладывает расходную накладную, которую тоже составляем по форме на свое усмотрение, просто указав обязательные реквизиты, предусмотренные в ФЗ.

Далее стороны действуют по тому же алгоритму, что и в примере с выявлением брака при приемке товара на дату поставки.

Произвести НДС вычет по возврату товаров (сроки установлены Законом) продавец сможет в срок не позднее одного года с даты оформления возврата.

Возврат – не повод для подмены документов. Не рекомендуется продавцам в подобных случаях просто менять начальный вариант счет-фактуры на скорректированный вариант без составления дополнительных акта и накладной.

Потому что только при наличии этих документов продавец списывает расходы, связанные с возвратом брака от покупателя.

А в случае, если брак выявлен покупателем при приемке, то при подмене счет-фактуры на скорректированный вариант без подписания акта и расходной накладной на возврат будет признан факт недопоставки. А на замену договором предусмотрен дополнительный срок.

Так что, возврат оформленный по правилам, защитит продавца от штрафа, а простая подмена документов лишит возможности списать расходы, например, на транспортные расходы, связанные с возвратом товара со склада покупателя.

Конечно, если стороны работают по договору на серийные поставки, доверяют друг другу, а брак оказался случайным и единичным случаем, они могут не подписывать никаких корректировочных документов. Покупатель подписывает счет-фактуру на полный объем продукции, а продавец при очередной доставке компенсирует недостающее количество продукции.

Случай 2. Покупатель – юридическое лицо – спецрежимник или физическое лицо.

Как действовать, если покупатель применяет в своей работе упрощенку, вмененку или вообще является физическим лицом, то есть нужно сделать возврат товара неплательщику НДС? 2018 годом пока не датированы никакие изменения в учете подобных сделок.

В НК есть указание на то, что продавец при возврате товара принимает к вычету НДС, который он ранее уплатил в бюджет при продаже указанной продукции. Про то, что этот НДС предъявляется покупателем, не сказано. Поэтому продавец может принять налог к вычету, даже если покупатель – не плательщик НДС.

Возврат бракованного товара покупателем на спецрежиме отличается от предыдущего случая только тем, что продавец в качестве основания для вычета прикладывает собственный корректировочный счет-фактуру. Если возврат товара произведен в полном объеме, продавец использует счет-фактуру, который он выставил покупателю при отгрузке.

Возврат товара от физического лица (НДС не облагается) оформляется после предоставления этим физическим лицом заявления с указанием количества товара и причины отказа от него. Кроме того, покупатель предоставляет оригинал чека, по которому товар был приобретен, либо предоставляет иные доказательства приобретения товара именно у этого продавца.

Если денежные средства за товар физическое лицо вносило в кассу продавца, то продавец заявляет вычет НДС на основании документа, подтверждающего возврат денег покупателю, например, по расходному кассовому ордеру. Если же возврат оформлен покупателю по безналичному расчету, так как покупатель внес деньги на расчетный счет продавца, то продавец вычет НДС оформляет на основании собственного отгрузочного счет-фактуры.

Если возврат товара надлежащего качества физ. лицом в следующем отчетном периоде был произведен, тогда как покупка совершалась в предыдущем, следует установить, не истек ли срок, в рамках которого покупатель имел право на возврат.

Если покупателем сроки соблюдены, следует руководствоваться статьями «Закона о правах потребителей» и отправить товар на экспертизу, которая установит правомерность требований покупателя о возврате.

Возврат бракованного товара покупателем физическим лицом (оформление проводится при наличии положительного заключения экспертизы) дает право покупателю обменять некачественный товар на новый.

Важно, когда осуществляется возврат товара физическим лицом юридическому лицу, книга покупок продавца пополняется счет-фактурой, по которому данный товар был отгружен покупателю ранее, квитанцией о возврате денежных средств на банковскую карту или расходным ордером.

Качество товара на возврат и налог на прибыль

При расчете налога на прибыль очень важна причина, по которой был произведен возврат товара, и его отражение в учете зависит от того, был ли установлен факт брака документально. От того, к какой категории будет отнесен возвращаемый товар, зависит обязанность сторон вносить корректировку в налоговый учет.

Случай 1. Возврат качественной продукции

Покупатель имеет право отказаться от качественного товара только на условиях, указанных в договоре и согласованных с продавцом.

Такими условиями, например, могут быть договоренности между продавцом и покупателем о том, что покупатель возвращает нереализованный по каким-либо причинам товар продавцу: утратившие спрос вещи, нераспроданные коллекции и т.п.

То есть продавец выкупает у покупателя непроданную продукцию, и происходит «обратная реализация», а стороны становятся участниками новой сделки. При этом, бывший покупатель оформляет необходимые бумаги и выставляет счет-фактуру на отгрузку товара бывшему продавцу. Стороны отражают сделку в книге продаж и покупок, а также платят все положенные по налоговому законодательству налоги.

Как проводится в этом случае возврат товара и корректировка реализации?

Ни продавец, ни покупатель не вносят корректирующие записи в свои расходы и доходы, они просто оформляют новую сделку поставки товара.

Возврат качественного товара с уценкой спецрежимником производится по такому же алгоритму.

Случай 2. Возврат бракованной продукции

Возврат брака происходит либо в течение текущего квартала, если брак выявлен при приемке товара, либо в последующем квартале, если брак обнаружен позднее.

Если отгрузка и возврат товара произошли в одном квартале, то продавец отражает в налоговом учете только по факту отгруженную партию товара, не внося никаких дополнительных сведений о возврате брака.

В случае, когда брак обнаружен в последующем после отгрузки квартале, необходимо либо подать уточненную налоговую декларацию, либо произвести пересчет по сделке и отразить в налоговом периоде, когда покупатель товар вернул, тогда указываем пересчет как убытки и доходы прошлых лет.

Важно предоставить по требованию налоговой соответствующие бумаги, подтверждающие, что товар, действительно не соответствует заявленному в спецификации к договору качеству. Например, претензию от покупателя и заключение комиссии с участием контролера ОТК.

Покупатель обязан предоставить информацию о недостатках товара, по причине которых он возвращает продукцию.

Если не предоставить бумаги, которые подтвердят брак на возвраты (оригиналы претензий) НДС налоговые инспекторы могут к вычету не принять и квалифицировать возврат как «обратную реализацию».

Заключение

Отношения между собой юридические лица отражают в договорах. Гражданский кодекс, конечно, регулирует возможные споры, возникающие между сторонами. Для этого даже договор необязателен, но наличие прописанных условий ускоряют и удешевляют процесс урегулирования разногласий.

Фиксировать передачу товара от поставщика покупателю следует по правилам, не пренебрегая составлением сопроводительных бумаг и проверкой их перед передачей второй стороне.

Тогда при обнаружении брака или несоответствия товара качеству или техническим характеристикам, описанным в договоре и спецификации, покупатель может беспрепятственно вернуть продукцию продавцу.

Документально подтвержденные соглашения и действия сторон помогают быстро и без потерь для участников договора осуществить возврат товара продавцу, а покупателю – денег, и с вами никогда не произойдет ситуация: водитель принял возврат по продукции, которую мы не продавали.

Источник: http://NalogObzor.info/publ/stati_iz_tematicheskikh_zhurnalov/shpargalka_kotoraja_pomozhet_razobratsja_v_uchete_vozvrata_tovara_za_pjat_minut/71-1-0-2904

Документы на возврат товара поставщику нужна ли счет фактура — Правовая помощь юриста

А при возврате всей неучтенной партии порядок будет другим: покупатель счета-фактуры по этой операции не регистрирует (см. схему 3). Учет у поставщика. Корректировочный счет-фактуру оформлять не нужно. В нем компания уменьшает стоимость отгруженных товаров.

А в данной ситуации отгрузка аннулируется. Тем не менее поставщик вправе заявить вычет со стоимости возвращенных товаров (п. 5 ст. 171 НК РФ). Для этого в книге покупок можно зарегистрировать счет-фактуру, который поставщик ранее выписал на отгрузку. Учет у покупателя.

Поскольку покупатель отказался от партии товаров, он не заявляет вычет налога. Отгрузочный счет-фактуру поставщика покупатель не регистрирует в книге покупок. Покупатели на упрощенке и вмененке не платят НДС.

Поэтому покупатель не будет выставлять счета-фактуры независимо от того, принял ли он товары на учет.

Важно

Документооборот зависит от другого: сколько товаров возвращает покупатель — всю партию или только ее часть. Поставщик выставляет сначала счет-фактуру на отгрузку, а затем корректировочный (см.

схему 4). Учет у поставщика. В книге покупок поставщик регистрирует корректировочный счет-фактуру (письмо Минфина России от 19 марта 2013 г. № 03-07-15/8473). Учет у покупателя. Никаких возвратных счетов-фактур не выставляйте и в возвратной накладной НДС не выделяйте.

схему 5).

№ ЕД-4-3/8562). Учет у покупателя.

Заполняем счет-фактуру на возврат товара поставщику

Фактически резюме таково, что если рассматривать вопрос с точки зрения здравого смысла возврат не является реализацией в случаях, если возможность возврата прописана соответствующим образом в договоре, либо это возврат недоброкачественного товара. Тем не менее большая часть налоговых склоняется к тому что возврат является реализацией, этот постулат может быть оспорен в суде и, весьма вероятно, Вы выиграете этот суд, но будет потрачено много времени и нервов.

Внимание

Поэтому достаточно часто, чтобы не иметь лишнего гемора в налоговой счета-фактуры на возвращаемый товар делают. VZ 13 — 12.07.05 — 15:36 (12) На самом деле, то, что считают в налоговой, есть вранье.

И в налоговой об этом знают. Так что если есть все основания для возврата товара, и в налоговой знают, что ГБ не деффка «ну раз положена ГБ, то пусь…», то никаких судов не будет.

Оформление счета-фактуры при возврате товаров

В таком случае Вы и продавец действуют следующим образом:

- Продавец отгружает продукцию, сопровождая данную операцию счетом-фактурой. Регистрация документа осуществляется в книге продаж.

- Вы выявляете несоответствие сразу при приемке товара или после того, как продукция поступила на склад (к примеру, кладовщик обнаружил брак партии).

В обеих ситуациях документы на приемку товара оформлены не были, к учету продукция не принята. Счет в книге покупок Вы не регистрируете.

- На основании полученного счета Вы возвращаете всю партию поставщику.

Продавец не оформляет счет-корректировку, а просто уменьшает стоимость отгруженных товаров на сумму Вашего возврата.

- Вы не оформляете вычет НДС, так как входящий счет Вами не зарегистрирован.

Счет-фактура на возврат товара. 4 примера и учет

При последующей проверке было выявлено, что вся партия инвентаря не соответствует внутренним требованиям качества АО «Остров». На основании проверки ОТК «Острова» был составлен акт несоответствия.

«

- Строка «Покупатель» — АО «Остров»;

- Строка «Продавец» — ООО «Фиалка»;

- Общая стоимость товара – 412.800 руб.;

- НДС – 62.969 руб.

На основании полученного счета «Фиалка» отразила операцию по вычету НДС. Возвращаем неучтенную продукцию Довольно часто брак или недопоставка по количеству обнаруживается покупателем на этапе приемка товара.

Если Вы закупили продукции и выявили то или иное несоответствие сразу, до момента принятия товара к учету, то оформлять счет на возврат Вы не должны.

Оформление счетов-фактур при возврате товара: альтернатива минфину

Возврат товара возможен на основаниях, опеределяемых ГК РФ, который как раз определяет хозяйственные отношения между субъектами. А никак не НК.

А в ГК предусмотрено несколько случаев, когда товара именно возвращается (а не перепродается обратно !) — поставка товаров ненадлежащего качества, возврат товара при нарушении условий оплаты с расторжением договора и т.д.

Именно эти операции называются ВОЗВРАТОМ.

Остальные операции типа «забирай свой товар обратно и не писай больше в мой горшок» являются РЕАЛИЗАЦИЕЙ. Т.к. былы выполнены все условия договора купли-продажи, товар перешел в собственность покупателя и «вернуть» свой собственный товар он не может.

Так вот наша доблестная налоговая умышленно путает эти понятия, чтобы снять деньги. А безтолковые бухгалтеры не могут разобраться в тонкостях и вопять про счета-фактуры.

Нужен ли счёт-фактура на возврат товара поставщику?

Для многих организаций (особенно торговой сферы) операции по возврату товара, ранее приобретенного у поставщика, является повседневной практикой. Причин для возврата может быть множество: некачественная поставка, несоответствие количественных показателей, бракованные образцы и т.п.

https://www.youtube.com/watch?v=qJKWq7k_8Oo

При возврате покупатель оформляет счет-фактуру. Сегодня мы на примерах рассмотрим, каким образом оформить данные документ в различных ситуациях. Что признается возвратом товара В обще порядке возвратом называют передачу товара, поступившего ранее от поставщика покупателю.

Заказчик может вернуть товар при условии осуществления предварительной оплаты за него, а также в случае, когда продукция была поставлена без авансовой оплаты.

В какие сроки «Магнум» имеет право на возврат НДС в сумму 107.469 руб.? Ответ: Закон предусматривает, что при корректировке НДС в связи с возвратом, «Магнум» имеет право оформить вычет не позже года с момента возврата, то есть до 18.10.17. Вопрос: «Атлас» поставил товары согласно заключенному договору.

В связи с несоответствием качеству часть товара возвращена «Атласу». При поставке товара «Атлас» в первоначальном счете-фактуре допустил ошибки в наименовании поставщика.

Какие документы должен оформить «Атлас»? Ответ: Во-первых, «Атлас» должен уточнить наименование поставщика, оформив исправленный счет-фактуру.

Возврат части товара «Атлас» должен сопроводить корректировочным счетом-фактурой. Оцените качество статьи.

Документы на возврат товара поставщику нужна ли счет фактура

Источник: http://dipna5.ru/dokumenty-na-vozvrat-tovara-postavshhiku-nuzhna-li-schet-faktura/

Контрагент не выставляет счет-фактуру. Как получить налоговый вычет по НДС

Почему суды отказываются понуждать контрагентов выставлять счет-фактуру. Как сформулировать договор, чтобы получить от контрагента счет-фактуру. Какими документами можно заменить счет-фактуру.

Внимание! Вы находитесь на профессиональном сайте для судебных юристов. Для чтения статьи может потребоваться регистрация.

| Наталья Александровна Чикунова, юрист Адвокатского бюро DS Law |

Налогоплательщик может уменьшить общую сумму налога на добавленную стоимость на сумму налоговых вычетов (ст. 171 НК РФ).

Чтобы получить такой вычет, нужно соблюсти ряд условий: приобретаемые налогоплательщиком товары (работы, услуги), имущественные права должны быть предназначены для осуществления операций, облагаемых НДС; налогоплательщик должен принять товары (работы, услуги), имущественные права к учету; и наконец, у налогоплательщика НДС должен быть счет-фактура, оформленный надлежащим образом, и соответствующие первичные документы. Если первые два условия полностью зависят от самого налогоплательщика, то с счет-фактурой могут возникнуть сложности не по его вине. Например, контрагент может не выставить счет-фактуру, а обращение к нему с такой просьбой может оказаться нерезультативным. Неужели в таком случае налогоплательщик будет лишен права на налоговый вычет? Закон не дает прямого ответа на этот вопрос, однако судебная практика выработала определенный механизм действий на случай, если контрагент отказывается выставлять счет-фактуру.

Полезные документы для судебных юристов

Счет-фактура является основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав (включая комиссионера, агента, которые осуществляют реализацию товаров (работ, услуг), имущественных прав от своего имени), сумм налога к вычету (п. 1 ст. 169 НК РФ).

Нормативными правовыми актами, регулирующими порядок выставления и оформления счетов-фактур являются Налоговый кодекс РФ и постановление Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее — Постановление № 1137).

При реализации товаров (работ, услуг), передаче имущественных прав, а также при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передаче имущественных прав выставляются соответствующие счета-фактуры (ст. 168 НК РФ).

Эти документы выставляются не позднее 5 календарных дней со дня отгрузки товара (выполнения работ, оказания услуг), передачи имущественных прав или со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Таким образом, у продавца есть 5 дней на выставление покупателю соответствующего счета-фактуры.

Форма счета-фактуры, а также правила заполнения утверждены Постановлением № 1137.

При этом ни Налоговый кодекс РФ, ни Постановление № 1137 не предусматривают механизма, с помощью которого покупатель вправе потребовать от продавца выставить счет-фактуру.

Таким образом, в случае невыставления контрагентом счета-фактуры единственным способом обязать контрагента выполнить свои обязательства является обращение в суд за защитой своих нарушенных прав. Судебная практика по данному вопросу сложилась неоднозначная.

В одних судебных актах суды указывают на то, что покупатель вправе предъявить требование к контрагенту о предоставлении счета-фактуры. Такой подход основан, прежде всего, на том, что требование направлено на пресечение нарушений гражданских прав, связанных с исполнением договора.

Например, суд удовлетворил требования общества об обязании контрагента выставить счет-фактуру. Решение суда первой инстанции поддержали и вышестоящие суды (). Судьи применили положения ст.ст.

12, 309–310 ГК РФ и пришли к выводу о наличии оснований для рассмотрения иска как требования, заявленного в рамках гражданско-правовых обязательств. На реализуемые объекты недвижимости покупателю был выставлен счет-фактура, в котором в цене покупки не был указан НДС.

Суд указал, что данное обстоятельство, по существу, не отражает достоверных сведений о согласованной сторонами цене договора и фактически направлено на искусственное завышение в пользу продавца стоимости объектов недвижимости.

Возможность предъявления требований о предоставлении счета-фактуры, как требования, направленного на пресечение нарушений гражданских прав, связанных с исполнением договора, подтверждается судебной практикой ().

В данном постановлении ВАС РФ указал, что заинтересованное лицо вправе обратиться в арбитражный суд за защитой своих нарушенных или оспариваемых прав и законных интересов в порядке, установленном АПК РФ (ч. 1 ст. 4 АПК РФ). Арбитражному суду подведомственны дела по экономическим спорам и другие дела, связанные с осуществлением предпринимательской и иной экономической деятельности (ч. 1 ст. 27 АПК РФ).

Спор в отношении обязанности комитета выставить счет-фактуру на переданную истцу квартиру, поскольку такая обязанность предусмотрена договором, связан с договором сторон и возник в связи с осуществлением экономической деятельности.

Некоторые суды отказываются применять нормы ГК РФ к налоговым отношениям

Существует и противоположная судебная практика, согласно которой к налоговым правоотношениям неприменимы способы защиты прав, установленные гражданским законодательством. Поэтому арбитражные суды иногда отказывают покупателю, требующему от продавца выставления счета-фактуры.

Например, суд признал неправомерным требование общества обязать контрагента выставить ему счет-фактуру ().

В качестве основания для отказа суд указал, что нормами Налогового кодекса РФ не установлена обязанность продавца передать счет-фактуру, а налоговое законодательство не регулирует гражданско-правовые отношения и не применяется к ним.

Счет-фактура не является документом, относящимся к товару (работам) и подлежащим передаче покупателю во исполнение условий договора.

В другом случае общество также обратилось в суд с требованием обязать контрагента выставить счет-фактуру (постановление ФАС Восточно-Сибирского округа от 26.09.2006 по делу № А19-9546/06-16).

Суд отказал, сославшись на то, что к имущественным отношениям, основанным на административном или ином властном подчинении одной стороны другой, в том числе к налоговым, гражданское законодательство не применяется (ч. 3 ст. 2 ГК РФ).

Источник: https://www.arbitr-praktika.ru/article/121-red-kontragent-ne-vystavlyaet-schet-fakturu-kak-poluchit-nalogovyy-vychet-po-nds