Методологические аспекты учетной политики в части ведения налогового учета

1. Применение упрощенной системы налогообложения.

Организация является плательщиком единого налога, взимаемого в связи с применением упрощенной системы налогообложения вплоть до утраты права на применение упрощенной системы налогообложения либо до добровольного отказа от ее применения в соответствии с положениями главы 26.2 «Упрощенная система налогообложения» НК РФ.

2. Организация налогового учета.

Ведение налогового учета осуществляется силами штатного бухгалтера в одном лице. Налоговый учет доходов и расходов ведется в Книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, форма которой утверждена Приказом Минфина Российской Федерации от 31.12.2008 г. N 154н.

Книга учета доходов и расходов ведется налогоплательщиком в электронном виде, посредством использования автоматизированной программы «1С: Бухгалтерия 8.1». По окончании налогового периода Книга доходов и расходов выводится на печать, распечатанный вариант книги заверяется в налоговом органе после окончания налогового периода по УСН.

На каждый очередной налоговый период открывается новая книга учета доходов и расходов.

3. Объект налогообложения.

В соответствии с нормами пункта 1 статьи 346.14 НК РФ объектом налогообложения организации признаются доходы, уменьшенные на величину расходов.

Смена объекта налогообложения возможна только с начала очередного налогового периода. При смене объекта налогообложения налогоплательщик обязан уведомить об этом свой налоговый орган до 20 декабря года, предшествующего году, в котором налогоплательщик предлагает изменить объект налогообложения.

4. Налогооблагаемые доходы.

Налогооблагаемые доходы организации подразделяются на две категории:

— доходы от реализации услуг, в составе которых учитывается выручка от оказания услуг связи;

— внереализационные доходы. К ним относятся доходы, перечисленные в статье 250 НК РФ.

При получении доходов, которые не могут быть однозначно отнесены к тем или иным доходам, данные доходы учитываются в составе доходов от реализации.

Датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод).

Документальным подтверждением доходов выступают первичные документы бухгалтерского учета, в том числе и самостоятельно разработанная форма акта на оказание услуг связи, форма которого закреплена в Приложении N 2 к настоящему Положению об учетной политике.

Средства финансовой поддержки в виде субсидий, полученные на развитие бизнеса учитываются в доходах организации следующим образом:

— в течение двух налоговых периодов со дня получения субсидии она включается в доходы на ту же дату, на которую учитываются расходы, произведенные за счет этой субсидии, и в сумме этих расходов;

— если к окончанию второго года субсидия (или ее часть) останется неизрасходованной, то она включается в доходы второго года налогоплательщика.

5. Организация учета расходов.

Под налогооблагаемыми расходами организации понимаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком, при условии, что они связаны с получением дохода.

Перечень налогооблагаемых расходов закреплен в пункте 1 статьи 346.16 НК РФ.

Напоминаем, что с 01.01.2010 г. в составе налогооблагаемых расходов организация признает страховые взносы на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, производимые в соответствии с законодательством Российской Федерации.

В части учета страховых взносов на обязательные виды социального страхования к выплатам, начисляемым в рамках трудовых отношений, не относятся средства, выплачиваемые работникам в силу закона, а не за исполнение порученной ему работы.

Учет страховых взносов по каждому физическому лицу ведется организацией в регистре, форма которого приведена в Приложении N 8 к настоящему Положению об учетной политике.

6. Порядок оценки материально-производственных запасов.

Стоимость материально-производственных запасов, включаемых в материальные расходы, определяется исходя из цен их приобретения (без учета налога на добавленную стоимость и акцизов, за исключением случаев, предусмотренных НК РФ), включая комиссионные вознаграждения, уплачиваемые посредническим организациям, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, связанные с приобретением материально-производственных запасов.

Материальные расходы признаются в составе расходов на дату их оплаты — в момент погашения задолженности путем списания денежных средств с расчетного счета налогоплательщика, выплаты из кассы, а при ином способе погашения задолженности — в момент такого погашения. При определении размера материальных расходов при списании материалов применяется метод оценки по средней стоимости.

7. Порядок признания расходов в виде процентов по долговым обязательствам.

Нормирование процентов налогоплательщик производит исходя из среднего уровня процентов по долговым обязательствам, выданным на сопоставимых условиях.

Критерии сопоставимости долговых обязательств приведены в Приложении N 7 к настоящему Положению об учетной политике.

Список приложений к настоящему Положению об учетной политике организации:

— Приложение N 1- рабочий план счетов;

— Приложение N 2 — самостоятельно разработанные формы первичных документов, применяемые организацией;

— Приложение N 3 — перечень лиц, имеющих право подписи первичных документов;

— Приложение N 4 — график документооборота;

— Приложение N 5 — Порядок проведения ежеквартальной инвентаризации;

— Приложение N 6 — перечень лиц, имеющих право получать денежные средства под отчет. — Приложение N 7 — критерии сопоставимости долговых обязательств; — Приложение N 8 — форма регистра, используемого для учета страховых взносов на обязательные виды социального страхования.

Обратите внимание!

Источник: https://megalektsii.ru/s561t1.html

1.2 Методические аспекты учетной политики организации для целей бухгалтерского и налогового учета

Если рассматривать общепринятые определения учетной политики, то основное и наиболее ясное определение учетной политики представлено в ПБУ 1/98 «Учетная политика организаций»: «под учетной политикой организации понимается принятая ею совокупность способов ведения бухгалтерского учета — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности» [4].

Учетная политика — это правила и процедуры, применяемые при составлении финансовой отчетности [41].

Согласно положениям МСФО 1 «Представление финансовой отчетности»: учетная политика — это конкретные принципы, основы, условия, правила и практика, принятые организацией для подготовки и представления финансовой отчетности [43].

Учетная политика — это принятая организацией совокупность способов ведения бухгалтерского учета — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности [55]. В ПБУ 1/98 дано более узкое определение.

При этом к способам ведения бухгалтерского учета Положение относит способы группировки и оценки фактов хозяйственной деятельности, погашения стоимости активов, организации документооборота, инвентаризации, способы применения счетов бухгалтерского учета, системы регистров бухгалтерского учета, обработки информации и иные соответствующие способы, и приемы [45].

Определение налогового учета дано в статье 313 Налогового кодекса:

«Налоговый учет — система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным настоящим Кодексом» [1].

Как видно из определения, налоговый учет необходим, чтобы исчислить налог на прибыль. Но правила расчета налога, установленные главой 25 Налогового кодекса, таковы, что зачастую сделать это на основании лишь данных бухгалтерского учета невозможно.

Главная задача налогового учета — сформировать полную и достоверную информацию о том, как учтена для целей налогообложения каждая хозяйственная операция.

В Налоговом кодексе сформулированы лишь общие принципы организации налогового учета. Как конкретно вести его на практике, каждый бухгалтер должен определить самостоятельно. Правила ведения такого учета закрепляют в налоговой учетной политике фирмы.

Понятие учетной политики для целей бухгалтерского учета закреплено в пункте 2 ПБУ 1/2008 «Учетная политика организации». Под учетной политикой организации понимается принятая ею совокупность способов ведения бухгалтерского учета — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

Эффективность учетной политики, в свою очередь, во многом зависит от того, насколько четко сформулированы ее элементы, отражающие систему ведения бухгалтерского учета, налогообложения и управления в организации. Перечень обязательных элементов приведен в ПБУ 1/2008.

В настоящее время основным документом, регулирующим налоговые отношения между государством и налогоплательщиком, является учетная политика для целей налогообложения.

Но если порядок формирования бухгалтерской учетной политики закреплен специальным бухгалтерским стандартом Положением по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008, то в отношении налоговой учетной политики такого документа, регламентирующего основы ее формирования, нет. В Налоговом кодексе прописан только порядок формирования учетной политики для отдельных налогов, поэтому вопросы формирования учетной политики в целях налогообложения организация разрабатывает самостоятельно.

Требование о налоговой политике законодательно закреплено в статье 313 НК РФ. Так, согласно ст. 313 налоговый учет, порядок ведения которого устанавливается в учетной политике для целей налогообложения, характеризуется следующими посылками.

Во-первых, это система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов.

Во-вторых, учет осуществляется в целях формирования полной и достоверной информации о порядке учета для целей налогообложения хозяйственных операций, произведенных организацией в течение отчетного (налогового) периода, а также для обеспечения информацией внутренних и внешних пользователей, для контроля за правильностью исчисления, полнотой и своевременностью исчисления и уплаты налогов в бюджет. Под учетной политикой для целей налогообложения следует понимать совокупность выбранных предприятием способов ведения налогового учета и порядка исчисления налогов и сборов. Это означает следующее:

1. Предприятие осуществляет выбор одного способа из нескольких, допускаемых законодательными актами, регулирующими порядок определения налоговой базы и исчисления тех или иных налогов и сборов в Российской Федерации.

2. Выбранные способы устанавливаются на предприятии, т.е. на всех структурных подразделениях (включая выделенные на отдельный баланс), независимо от их места расположения. Таким образом, отдельные цеха, обособленные подразделения, филиалы должны придерживаться, установленной предприятием учетной политики.

3. Данные способы устанавливаются на длительный срок (как минимум, на отчетный год). Как правило, налоговым периодом при исчислении налогов и сборов (отчетным годом) считается период с 1 января по 31 декабря включительно.

В пределах налогового периода учетная политика организации не может изменяться, кроме случаев прямо предусмотренных законодательством о налогах и сборах (например, при внесении изменений в законодательство, затрагивающее принятую учетную политику предприятия).

4. Данные способы должны быть закреплены соответствующим документом.

Законодательство о налогах и сборах не содержит прямого указания на необходимость фиксирования учетной политики организации для целей налогообложения в специальном организационно-распорядительном документе.

Учетная политика для целей налогообложения должна быть согласована с главным бухгалтером и руководителем организации, так как именно они несут ответственность за достоверность и своевременность исчисления и уплаты в бюджет налогов и сборов.

При формировании учетной политики организации для целей налогообложения выбирается один способ из нескольких допустимых законодательством по налогам.

Кроме того, фиксируются особенности определения налоговой базы и ведения раздельного учета объектов налогообложения по тем видам деятельности, которые осуществляются конкретной организацией.

Если по определенным вопросам налогообложения нормативно не установлены способы ведения учета, то при формировании учетной политики организацией разрабатывается определенный способ налогового учета или форма регистра в отношении исчисления конкретного налога.

Согласно ст.

167 НК РФ принятая учетная политика в целях налогообложения: применяется с 1 января года, следующего за годом ее утверждения приказом, распоряжением руководителя; является обязательной для всех обособленных подразделений данной организации; для вновь созданных организаций утверждается не позднее окончания первого налогового периода и считается применяемой со дня создания организации.

По аналогии с бухгалтерским учетом, в соответствии с налоговым законодательством, изменения в учетной политики организации могут производиться в случаях:

а) изменения законодательства РФ по налогам (обязательное изменение учетной политики осуществляется в течение отчетного (налогового) периода);

б) принятие организацией новых или иных способов ведения налогового учета (добровольное изменение учетной политики вводится с начала нового налогового периода.);

в) существенного изменения условий деятельности организации (добровольное изменение учетной политики).

Все изменения должны найти отражение в соответствующем организационно-распорядительном документе организации. Следовательно, при изменении учетной политики в отношении отдельных операций нет необходимости переписывать весь приказ заново. Достаточно утвердить изменения и дополнения, вносимые в уже действующую учетную политику предприятия.

При разработке учетной политики в целях налогообложения необходимо учитывать возможные трудности, связанные с постановкой и ведением налогового учета, которые зависят от ряда характеристик, например, таких, как: организационно-правовая форма; виды и объемы деятельности; отраслевая специфика; штат и квалификация сотрудников финансово-бухгалтерской службы; организация синтетического и аналитического учета; обеспечение учетного процесса средствами автоматизации.

При разработке соответствующей учетной политики необходимо одновременное достижение двух целей: постановка оптимальной системы налогового учета и закрепление в учетной политике таких элементов, которые бы не противоречили законодательству и максимально соответствовали специфике деятельности организации.

Источник: http://buh.bobrodobro.ru/37543

Методологические аспекты учетной политики

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Учетная политика издается на каждом предприятии для утверждения организационных и методологических элементов ведения бухгалтерского учета.

Организационная составляющая регламентирует схему и порядок осуществления бухгалтерского учета.

Методологическая составляющая определяет методы и способы отражения в учете различных операций в деятельности предприятия.

Методологические аспекты учетной политики для целей бухгалтерского учета

Раздел методологии для целей бухгалтерского учета, является основанием для оформления на счетах, регистрах, в первичных документах и отчетности операций с объектами учета:

-

Основные средства.

Учет основных средств в бухгалтерском учете, осуществляется на основании ПБУ 6/01 «Учет основных средств». В данном пункте учетной политики, раскрываются критерии признания имущества в составе основных средств, определяется порядок их отражения на счетах учета, документального оформления и перечень ответственных за операции с основными средствами лиц.

Отдельно, регламентируется порядок оформления ремонта, переоценки и выбытия основных средств, метод начисления амортизации.

-

Нематериальные активы.

Методика учета нематериальных активов определяется, исходя из положений ПБУ 14/2007 «Учет нематериальных активов». Аналогично учету основных средств, в данном пункте утверждаются порядок отражения на счетах учета, документального оформления, перечень ответственных лиц и т.д. Аналогично, в данном разделе учетной политики регламентируются методы учета и других объектов имущества предприятия.

Замечание 1

Учету доходов и расходов в данном разделе учетной политике уделяется максимум внимания. Так, определяется состав и виды доходов и расходов, исходя из требований, изложенных в ПБУ 9/99 «Доходы организации» и 10/99 «Расходы организации».

В общем, в методологическом разделе учетной политики, определяется методика учета объектов учета, согласно различным ПБУ, Постановлениям, и т.д.

Методологические аспекты учетной политики для целей налогового учета

Методика учета отдельных объектов в налоговом учете отличается, так как в организации показатели по налоговому учету могут быть другими. В данном случае, при определении регламента, руководствуются нормами, изложенными в Налоговом кодексе.

Так, исходя из системы налогообложения предприятия, определяется метод признания выручки. Это может быть один из методов:

- метод начисления;

- кассовый метод.

Определяются дата им критерии признания доходов и расходов в разрезе из видов: от реализации и внереализационные. Классификации доходов и расходов уделяют внимание и устанавливают их принадлежность, не противоречащую классификации, указанной в Налоговом кодексе РФ. Причем ориентируются на ту главу Налогового кодекса РФ, которая соответствует выбранной системе налогообложения.

Замечание 2

Уделяется внимание и основным средствам. Например, для целей бухгалтерского учета критерием признания основных средств является их стоимость не менее 40000 руб., а для налогового учета – не менее 100000 руб.

Также, в данном разделе определяются методы амортизации, методы оценки поступления и выбытия запасов и товаров.

https://www.youtube.com/watch?v=-7PO9CTJyhM

Для учета всех операций, предусмотрен рабочий план счетов, где подробно изложены все синтетические и аналитические счета, которые применяются в каждой конкретной организации.

При определении методики учета в организации, руководство предприятия выбирает те методики, которые больше всего подходят к данному предприятию (по видам деятельности, структуре производства, организационной структуре и т.д.).

Источник: https://spravochnick.ru/buhgalterskiy_uchet_i_audit/metodologicheskie_aspekty_uchetnoy_politiki/

Методические аспекты учетной политики организации для целей налогового учета

Библиографическая ссылка на статью:

Корчевая О.В. Методические аспекты учетной политики организации для целей налогового учета // Современные научные исследования и инновации. 2013. № 7 [Электронный ресурс]. URL: http://web.snauka.ru/issues/2013/07/25623 (дата обращения: 07.06.2018).

Понятие учетной политики, используемое в налоговом учете, закреплено в Налогового кодекса Российской Федерации (НК РФ): учетная политика для целей налогообложения – это выбранная налогоплательщиком совокупность способов (методов) определения доходов и (или) расходов, их признания, оценки и распределения, а также учета иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности налогоплательщика [1].

В налоговой учетной политике необходимо отразить следующие элементы:

– порядок определения налоговых баз по каждому налогу, уплачиваемому организацией;

– порядок раздельного учета операций, которые подлежат и не подлежат налогообложению;

– порядок раздельного учета операций, подлежащих налогообложению по разным ставкам;

– порядок ведения налогового учета;

– используемые методы расчетов при определении налоговых баз;

– используемые методы оценки активов, обязательств, доходов и расходов;

– порядок формирования и использования создаваемых резервов;

– порядок формирования задолженностей перед бюджетом по каждому конкретному налогу.

Налоговую учетную политику разрешается изменять только в трех случаях:

– при изменении применяемых в организации методов налогового учета – с 1 января следующего года;

– при изменении налогового законодательства – с даты вступления в силу таких изменений;

— при существенном изменении условий хозяйственной деятельности организации (например, появления новых видов деятельности, методы налогового учета которых ранее не были разработаны) – с момента такого изменения.

В налоговой учетной политике организация должна определить используемую ею систему осуществления налогового учета. При этом он может выбрать любой из следующих вариантов [3]:

1) налоговый учет осуществляется параллельно с бухгалтерским. Как правило, по такой модели налоговый учет построен в крупных компаниях, где существует отдельное подразделение, занимающееся только налоговым учетом;

2) налоговый учет осуществляется на базе бухгалтерского учета. При использовании подобной модели налоговый и бухгалтерский учет максимально сближаются, регистры налогового учета ведутся лишь тогда, когда правила, установленные НК РФ и бухгалтерскими стандартами, кардинально отличаются;

3) налоговый учет осуществляется методом корректировки бухгалтерского учета. То есть, в налоговых регистрах отражаются только разница между показателями бухгалтерского и налогового учета, если такая разница возникает.

4) для ведения налогового учета разрабатывается специальный налоговый план счетов. Такой способ является одним из наиболее используемых на практике, именно этот способ чаще всего применяется в небольших и средних организациях.

Основными элементами учетной политики по налогу на прибыль являются [4, 5, 6, 7, 8]:

– метод признания доходов и расходов;

– классификация некоторых видов доходов и расходов;

– состав и порядок списания прямых и косвенных расходов;

– налоговый учет амортизируемого имущества;

– налоговый учет материально‑производственных запасов;

– создание резервов в налоговом учете.

Что касается признания доходов и расходов организацией, то НК РФ позволяет выбрать один из двух возможных методов:

– метод начисления;

– кассовый метод [2].

Однако кассовый метод могут использовать только налогоплательщики, у которых в среднем за предшествующие 4 квартала сумма выручки от реализации без НДС не превысила 1 млн. рублей за каждый квартал.

Относительно амортизируемого имущества в налоговой учетной политике выбирается метод амортизации, использование амортизационной (инвестиционной) премии, порядок отражения расходов на ремонт основных средств.

При начислении амортизации основных средств выбирают один из следующих методов:

– линейный;

– нелинейный (для к 1-й – 7-й амортизационных групп).

При этом изменить метод амортизации с линейного на нелинейный можно только с начала налогового периода. Обратный же переход допускается не чаще одного раза в 5 лет.

Организация в налоговой учетной политике может указать на применение или неприменение коэффициентов, повышающих или понижающих норму амортизации. В случае применения таких коэффициентов указывается их величина для отдельных видов основных средств.

Норма амортизации по основным средствам, которые уже эксплуатировались, определяется без учета срока фактической службы основного средства у предыдущих владельцев, а срок их полезного использования определяется в соответствии с классификацией основных средств как для новых основных средств. Также норма амортизации может определяться с учетом вышеуказанного срока. Однако, если выбран второй вариант, то необходимо определить, каким образом предыдущий владелец будет подтверждать величину срока фактической службы основного средства.

В налоговой учетной политике необходимо указать, будет ли применяться амортизационная (инвестиционная) премия при осуществлении капитальных вложений. В случае применения такой премии в налоговой учетной политике необходимо выбрать ее размер:

– одинаковый для всех объектов основных средств;

– различный для различных групп объектов основных средств;

– различный для каждого объекта основных средств.

Конкретный размер амортизационной премии в учетной политике указывать не обязательно, достаточно лишь указать, что она будет применяться. В таком случае конкретный размер амортизационной премии (0%-30 %) устанавливается приказом руководителя организации для каждого конкретного приобретаемого объекта основных средств.

Расходы, связанные с ремонтом основных средств, организация имеет право отражать в составе прочих расходы в сумме фактически осуществленных затрат того отчетного периода, в котором проводились ремонтные работы, либо списывать за счет резерва на ремонт основных средств. Если организацией выбран второй вариант, то это необходимо отразить в налоговой учетной политике.

Материально-производственные запасы при списании оцениваются одним из следующих способов:

– по себестоимости единицы;

– по средней стоимости;

– по стоимости первых по времени приобретений (метод ФИФО);

– по стоимости последних по времени приобретений (метод ЛИФО) [2].

В НК РФ не конкретизируется, нужно ли выбирать один метод оценки в отношении всех материально-производственных запасов или допускается применение различных методов для оценки различных групп материально-производственных запасов [6].

Себестоимость приобретения покупных товаров формируется либо исходя из цены, установленной в договоре, без учета расходов, связанных с их приобретением, либо исходя из цены, установленной в договоре, с учетом расходов, связанных с их приобретением. Выбранный порядок применяется организацией в течение не менее чем двух лет.

В налоговой учетной политике организация самостоятельно определяет перечень прямых расходов, связанных с производством и реализацией продукции, выполнением работ и оказанием услуг.

Прямые расходы распределяются между остатками незавершенного производства, готовой продукции на складе и отгруженной, но не реализованной продукции [2]. Например, можно распределять их:

– пропорционально плановой себестоимости продукции;

– пропорционально доле остатков исходного сырья;

– пропорционально количеству продукции;

– и т.д.

Организации, оказывающие услуги, прямые расходы имеют право относить на уменьшение доходов периода без распределения на остатки незавершенного производства, или распределять между стоимостью незавершенного производства и стоимостью оказанных услуг.

Организация в налоговой учетной политике должна утвердить порядок формирования и использования резервов в налоговом учете, если планируется создание таких резервов.

Организация может создавать резервы по сомнительным долгам, резервы предстоящих расходов на оплату отпусков и выплату ежегодного вознаграждения за выслугу лет, резервы по гарантийному ремонту и гарантийному обслуживанию а также резерв на ремонт основных средств.

Резерв по сомнительным долгам формируется на основании произведенной инвентаризации расчетов на сумму 100% от просроченной дебиторской задолженности, если выплата просрочена более чем на 90 дней, 50% от просроченной дебиторской задолженности, если выплата просрочена на срок от 45 до 90 дней, если же просрочка составляет менее 45 дней, то резерв не создается. Сумма неиспользованного резерва включается во внереализационные расходов того налогового периода, в котором резерв создавался, также допускается ее перенос на следующий налоговый период.

Для резерва предстоящих расходов на оплату отпусков и выплату ежегодного вознаграждения за выслугу лет в налоговой учетной политике отражаются предельная сумма отчислений в резерв и ежемесячный процент отчислений в резерв.

Для резервов по гарантийному ремонту и гарантийному обслуживанию в налоговой учетной политике устанавливается максимальный размер отчислений в резерв.

Для резерва на ремонт основных средств в налоговой ученой политике указываются норматив отчислений в резерв и предельная сумма резерва.

Предельная сумма не должна устанавливаться в размере больше средней величины фактических расходов на ремонт за последние три года.

Также в налоговой учетной политике утверждаются срок, в течение которого резервируются средства для финансирования расходов на ремонт и периодичность проведения ремонта.

Кроме того, организация имеет право установить в налоговой учетной политике порядок исчисления ежемесячных авансовых платежей по налогу на прибыль. Авансовый платеж может рассчитываться и уплачиваться ежемесячно исходя из фактически полученной прибыли, или ежемесячно в течение каждого квартала в размере одной трети фактически уплаченного авансового платежа за предыдущий квартал.

Таким образом, методический раздел налоговой учетной политики является важной составляющей системы налогового учета в организации, требующим серьезного и вдумчивого подхода со стороны главного бухгалтера при формировании учетной политики организации на очередной финансовый год.

Библиографический список

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 № 146-ФЗ.

Источник: http://web.snauka.ru/issues/2013/07/25623

Учетная политика в целях налогообложения: методический аспект | Современные технологии управления

Налоговый Кодекс РФ в 2006 году ввел понятие учетной политики для целей налогообложения в статью 11 – как выбранной налогоплательщиком совокупности допускаемых Кодексом способов (методов) определения доходов и (или) расходов, их признания, оценки и распределения, а также учета иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности налогоплательщика.

Учетная политика в целях налогообложения раскрывает особенности ее составления по федеральным налогам, в разделе VIII Налогового Кодекса, в частности в: главе 21 «Налог на добавленную стоимость»; главе 25 «Налог на прибыль организаций»; главе 26. «Налог на добычу полезных ископаемых», главе 30 «Налог на имущество организаций».

Рассмотрим основные методические аспекты, представленные в указанных главах Налогового кодекса и приведем реальные примеры применения этих аспектов в учетной политике для целей налогообложения конкретной организации. В таблице 1 представлен порядок раскрытия методических аспектов учетной политики в целях налогообложения в главе 21 «Налог на добавленную стоимость» в статьях 165, 166 и 170.

Таблица 1 — Порядок раскрытия формирования учетной политики в главе 21 «Налог на добавленную стоимость»

| Статья НК РФ | Название статьи | Раскрытие элементов в учетной политике |

| Статья 165 | Порядок подтверждения права на получение возмещения при налогообложении по налоговой ставке 0 процентов | Данный порядок устанавливаются принятой налогоплательщиком учетной политикой для целей налогообложения |

| Статья 166 | Порядок исчисления налога | Принятая организацией учетная политика для целей налогообложения применяется с 1 января года, следующего за годом утверждения ее соответствующим приказом, распоряжением руководителя организации и является обязательной для всех обособленных подразделений организации. Что касается вновь созданных организаций, то учетная политика для целей налогообложения таких организаций утверждается не позднее окончания первого налогового периода и считается применяемой со дня создания организации |

| Статья 170 | Порядок отнесения сумм налога на затраты по производству и реализации товаров (работ, услуг) | Указывается, что суммы налога, предъявленные продавцами товаров (работ, услуг), имущественных прав налогоплательщикам, осуществляющим как облагаемые налогом, так и освобождаемые от налогообложения операции принимаются к вычету либо учитываются в их стоимости в той пропорции, в которой они используются для производства и (или) в порядке, установленном принятой налогоплательщиком учетной политикой для целей налогообложения |

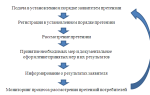

Глава 25 «Налог на прибыль организаций» раскрывает порядок формирования учетной политики наиболее полно в тридцати шести статьях, которые схематично представлены на рисунке 1 и показывают разделение данных аспектов на следующие составляющие: отражение доходов, раскрытие расходов, методика учета амортизируемого имущества, особенности налогообложения и порядок ведения налогового учета.

Отражение доходов представлено в двух статьях 248 «Порядок определения доходов. Классификация доходов» и 316 «Порядок налогового учета доходов от реализации», в которых указано, что раскрытие доходов производится налогоплательщиком в зависимости от выбранного в учетной политике для целей налогообложения метода признания доходов (рисунок 1).

Раскрытие расходов в учетной политике для целей налогообложения находит отражение в восемнадцати статьях главы 25 НК и определяет методику учета различных видов расходов организации (рисунок 1).

Методика учета амортизируемого имущества раскрывается в шести статьях и позволяет определить виды амортизируемого имущества, особенности включения амортизируемого имущества в состав амортизационных групп (подгрупп), методы и порядок расчета сумм амортизации, порядок расчета сумм амортизации при применении линейного и нелинейного метода начисления амортизации, а также повышающих (понижающих) коэффициентов к норме амортизации и особенности организации налогового учета амортизируемого имущества. Особенности налогообложения представлены в пяти статьях и раскрывают методику определения налоговой базы по операциям с ценными бумагами, по определению налоговой базы по операциям РЕПО с ценными бумагами и налогообложение по срочным сделкам иностранных организаций, осуществляющих деятельность через постоянное представительство в Российской Федерации.

Рисунок 1 – Схема раскрытия элементов учетной политики по статьям главы 25 Налогового Кодекса

Порядок ведения налогового учета находит отражение в девяти статьях главы 25 Налогового Кодекса и наиболее полно определяют порядок формирования учетной политики в целях налогообложения налога на прибыль организаций, а в частности общие положения ведения налогового учета, порядок формирования аналитических регистров налогового учета, а также особенности ведения налогового учета участниками консолидированной группы налогоплательщиков, порядок ведения налогового учета расходов на освоение природных ресурсов, расходов, связанных с обеспечением безопасных условий и охраны труда при добыче угля и порядок ведения налогового учета по срочным сделкам при применении метода начисления.

Учитывая то, что в главе 25 Налогового Кодекса большое внимание уделено раскрытию методических аспектов налогового учета амортизируемого имущества, в частности основных средств, приведем фрагменты учетной политики для целей налогообложения в части учета этих средств в реальной организации ООО «Евроотель», расположенной в г. Ставрополе и предоставляющей различные виды гостиничных услуг (рисунок 2).

Рисунок 2 — Фрагмент учетной политики ООО «Евроотель» для целей налогообложения в части учета основных средств

Учетная политика в целях налогообложения, являясь действенным инструментом налогового планирования, позволяет в определенных размерах корректировать величину налоговых платежей организации. И хотя правила ведения налогового учета едины, но в пределах единых норм существуют возможности для выбора методов и регистров учета, дающих возможность регулировать финансовые потоки организации.

В ООО «Евроотель» для целей налогового учета основных средств используются регистры налогового учета, которые являются приложением к учетной политике организации в целях налогообложения.

Источник: https://sovman.ru/article/2401/

Налоговый аспект учетной политики — учетная политика Библиотека русских учебников

Законом о бухгалтерском учете установлено, что предприятие самостоятельно определяет учетную политику и выбирает форму бухгалтерского учета.

Учетная политика это совокупность принципов, методов и процедур р, которые используются предприятием для составления и представления финансовой отчетности, задачей которой, в свою очередь, является предоставление полной, достоверной информации о финансовом состоянии и результатах деятельности предприятийа.

Выбор учетной политики предприятия зависит от многих факторов. Во-первых, это стратегия финансово-хозяйственного развития организации.

Так, цели и задачи экономического развития предприятия на долгосрочное вгострокову перспективу накладывают свой отпечаток на подходы к выбору учетных методов и процедур. Финансовые результаты является условной величиной, размер которой зависит от выбранных методов учета.

Поэтому зависимость но от поставленной цели учетная политика может способствовать или максимизации прибыли текущих периодов, или созданию условий для получения максимальной прибыли в будущейьому.

Ко второй группе факторов влияния на учетную политику относятся форма собственности предприятия, его отраслевая принадлежность, вид деятельности, объемы деятельности, система налогообложения. Каждый из перечисленных факто. Орив раскрывает особенности и ограничения, которые следует учитывать при избрании элементов учетной политики конкретного предприятияа.

Третью группу факторов, влияющих на формирование учетной политики, можно условно обозначить как субъективные, так

что они связаны с уровнем квалификации и ответственности бухгалтерских кадров за выполнение своих обязанностей

В процессе формирования учетной политики степень свободы предприятия ограничен государственной регламентацией бухгалтерского учета, а именно: допустимыми альтернативными вариантами в перечне методик и обли иков процедур. Учетная политика утверждается приказом руководителя предприятия и раскрывается в примечаниях к финансовой отчетноі.

Однако учетная политика и организация бухгалтерского учета должны стать отправной точкой не только для составления финансовой отчетности, но и для использования данных при планировании деятельности, для а анализа и контроля деятельности предприятия в периоды между составлением финансовой отчетно.

.

Учетная политика должна учитывать также и подходы к бухгалтерскому учету налогов. Так, по мнению многих ученых, которые исследовали вопросы формирования учетной политики предприятия, распорядительный документ, которым она утверждается, должен состоять из двух основных частей:

— раскрытие основных положений по организации бухгалтерского учета;

— непосредственное освещение учетной политики — наведение перечня принципов оценки статей и применение методов учета относительно отдельных статей отчетности, по которым нормативная база предусматривает больше е одного варианта их испол.

Такой подход в состав элементов учетной политики позволяет выделить не только финансовые, но и отдельные управленческие и налоговые ее аспекты. Финансовый, управленческий и налоговый учет, как подсисте еми бухгалтерского учета, прежде всего требуют соответствующей своей организации. Среди вопросов организации бухгалтерского учета, раскрываются в учетной политике, должны быть указаныі:

— выбранная форма организации учета;

— выбранная форма бухгалтерского учета и технология обработки учетной информации;

— права работников на подпись документов (список работников приводится в приложении к распорядительного документа);

— утверждение правил документооборота и технологии обработки учетной информации, ответственность работников за нарушение этих правил (правила приводятся в приложении к распорядительного документа, выдержки из правил и графики предоставляются непосредственно исполнителям)

— должностные лица, ответственные за качественное и своевременное составление и предоставление финансовой, статистической, налоговой отчетности;

— система и формы внутрихозяйственного учета, утверждения разработанных собственных форм внутренних и первичных документов (утверждены формы приводятся в приложении к распорядительного документа);

— наличие филиалов, представительств, обособленных подразделений (утверждены положения, на основе которых действуют такие подразделения);

— порядок проведения инвентаризации активов и обязательств предприятия (состав инвентаризационных комиссий приводится в приложении к распорядительного документа или в отдельном приказе);

— детальный рабочий план счетов (приводится в приложении к распорядительного документа);

— перечень связанных сторон, операции с которыми должны подлежать особому собственном контроля и информацию о которых нужно отражать в примечаниях к финансовой отчетности (перечень связанных сторон а также характер отношений с ними приводятся в приложении.

.

Основными вопросами организации налогового учета, которые должны быть решены и зафиксированы в соответствующем распорядительном документе являются:

— избрание варианта ведения налогового учета с разработкой в ??случае необходимости специальных учетных регистров налогового учета;

— определение должностных лиц, ответственных за его ведение, составление и представление налоговой отчетности

В.

Законе Украины»О бухгалтерском учете и финансовой отчетности в Украине»указано, что»финансовая, налоговая, статистическая и другие виды отчетности, использующие денежный измеритель, основываются н на данных бухгалтерского учета»Итак, в действующем законодательстве нет требования обязательного ведения отдельных учетных регистров налогового учета. Сегодня только налоговый учет налога на добавленную стои во ведется в специальных первичных документах и ??реестрах утвержденной на законодательном уровне формы. Порядок накопления данных о валовых доходах и валовые расходы предприятия устанавливают самостоятельно их учет может осуществлятьсяблік може здійснюватись:

1) внесистемная;

2) на отдельных счетах налогового учета

.

По внесистемного учета валовых доходов и расходов действующие на предприятии учетные регистры дополняют дополнительными столбцами для накопления соответствующей информации, а также составляют отдельные налоговые расчеты — прироста (убыли) балансовой стоимости материальных активов, амортизации и т.д..

Лишь небольшие по размеру предприятия с незначительным документооборотом могут получать необходимые данные о валовых доходах и расходах путем выборки из счетов бухг алтерського учета или журнала регистрации хозяйственных операций, то есть без дополнительного обобщение сведений о валовых доходах и расходови.

.

Системное ведения налогового учета предусматривает определение базы налогообложения по системе записей на специальных счетах налогового учета в определенной взаимосвязи с финансовым учетом по родственным операциям. Однако в действующем. Плане ра ахункив не предусмотрено отдельных синтетических счетов для учета валовых доходов и расходов. Поэтому для обеспечения системного учета валовых доходов и расходов предприятия могут воспользоваться правом введенных я нужных субсчетов утвержденным счетов и субсчетов частности валовые доходы можно учитывать на субсчете к синтетическому счету 74″Прочие доходы», а валовые расходы на отдельном субсчете в составе синтетического счета 84″Прочие операционные расходыпераційні витрати».

Более распространенной практикой является отражение хозяйственных операций, задействованных в системе налогообложения, через транзитные счета»Валовые доходы»и»Валовые расходы»Такая схема является оптимальной по компьютерной формы ведения учета. Она, в частности, использована для ведения налогового учета с помощью программного обеспечения 1амного забезпечення 1С.

Второй вопрос организации налогового учета — распределение служебных обязанностей по его ведения и составления отчетности.

Возможными вариантами здесь или делегирование обязанностей одновременного ведения финансового и налогового учета бухгалтерам, которые учитывают отдельные операции, или выделение специалиста или группы бухгалтеров, и занимались исключительно налоговым учетом и отчетностью.

В случае применения второго варианта в состав обязанностей такого специалиста может входить не только налоговый учет, как подсистема, в рамках которой ф ормуеться база налогообложения налогом на прибыль предприятия и налогом на добавленную стоимость, но и начисления и отражения в бухгалтерском учете других налогов и сборов, расчет налоговых р изниць по данным бухгалтерского учета, составления и представления соответствующей отчетноі.

Как отмечалось выше, основная часть распорядительного документа это непосредственное освещение учетной политики: наведение перечня принципов оценки статей и применение методов учета по отдельным с статей отчетности, по которым нормативная база предусматривает более одного варианта их испол.

основном методы оценки статей отчетности в бухгалтерском и налоговом учете не совпадают. Поэтому налоговый аспект учетной политики раскрывается лишь в нескольких показателях

Например, в бухгалтерском учете амортизацию основных средств начисляют по одному из шести методов: прямолинейным, уменьшения остаточной стоимости, ускоренного уменьшения остаточной стоимости,. Кумул ятивним, производственным, налоговым.

А в налоговом учете — путем применения нормы амортизации, установленной в процентном отношении для соответствующей группы основных фондов, к балансовой стоимости декабре п 2, 3 и 4, отдельных объектов группы 1.

И потому, даже если в учетной политике выбран налоговый метод начисления амортизации основных фондов, то ее суммы в бухгалтерском и налоговом учете найчас тише будут разными в свя связи с различиями в определении балансовой стоимости основных фондов, подлежащих амортизации, различными подходами к отображению в финансовом и налоговом учете расходов на ремонт тощщо.

Зато от выбора того или иного метода оценки запасов при списании в финансовом учете будет зависеть результат налогового учета прироста (убыли) балансовой стоимости запасов, ведь в обоих об бликовать подсистемах применяются по выбору предприятия одни методы — идентифицированной стоимости, средневзвешенной стоимости, FIFO, нормативных затрат, цены продажи запасе.

Относительно отражение в финансовой отчетности отложенных налоговых активов и обязательств, а также расходов по налогу на прибыль, то в учетной политике предприятия фиксируется периодичность проведения таких расчетов:

— отражение в промежуточной финансовой отчетности сумм отложенных налоговых активов или отсроченных налоговых обязательств, определенных на 31 декабря прошлого года без их исчисления на дату промежуточной фи инансов отчетности

— отражение в промежуточной финансовой отчетности сумм отложенных налоговых активов или отсроченных налоговых обязательств, определенных на дату промежуточной финансовой отчетности

.

При выборе элементов учетной политики, влияющих на формирование налоговой прибыли, существенное значение имеют методические учетные приемы, влияющие на оценку запасов. Поэтому, при ведении налогового учета, особое значение приобретают такие элементы учетной политики:

— метод оценки запасов при их списании;

— перечень статей производственной себестоимости;

— методика списания транспортно-заготовительных расходов;

— состав и порядок списания постоянных и сменных общепроизводственных расходов;

— база распределения общепроизводственных расходов

Источник: http://uchebnikirus.com/buh-audit/oblikova_politika_-_davidov_gm/sup2supsupsupsup5_podatkoviy_aspekt_oblikovoyi_politikisup.htm