Реквизиты счета-фактуры — обязательные, заполнение, новый, банковские в 2018 году

Счет-фактуры составляются предпринимателями и организациями по факту отгрузки продукции, после чего выставляются покупателям для оплаты, начисления НДС и получения вычетов по нему.

Документ имеет важно е значение: он служит не только формой для внутреннего учета, но и основанием для проверок налоговой службы.

Все его поля должны быть заполнены верно – неточности и ошибки служат основанием для отправки документа на доработку. В этом свете говорят о существовании опасных реквизитов счета-фактуры, число которых увеличилось с 2018 года.

Общие сведения ↑

В случае упрощенных налоговых режимов фирмы имеют право составлять счета-фактуры по собственному желанию или по согласованию с контрагентами, что влечет за собой составление декларации и уплату НДС на определенную группу товаров.

При условии же, если документ будет иметь нулевые счета – обязанность уплаты налога отпадает. Выставление счета фактуры осуществляется предпринимателями и фирмами в течение 5-ти дней после отгрузки товара покупателю.

Если же имеет место предоплата, то формируется два документа:

- счет-фактура на аванс;

- основная счет-фактура.

Если уже после составления документа выяснилось наличие ошибок в нем, то составляется корректировочная счет-фактура.

Определения

Для того чтобы более детально разобраться в тонкостях заполнения счетов-фактур, их выставления, учета и проверки налоговыми органами следует принять во внимание некоторые определения:

| Счет-фактура являет собой бумагу, на основании которой осуществляется сделка между покупателем и продавцом. В ней указывается наименование сторон сделки, участвующие в ней товары и услуги, а также стоимость партии продукции и начисленный НДС | ст.168 НК РФ |

| Книга продаж представляет собой регистрационный журнал, в котором находят отражение все счета-фактуры, выставленные продавцом в отношении его покупателей | ст. 161 НК РФ |

| Книга покупок выступает аналогичным регистром для счетов-фактур, получаемых от поставщиков. По сути, любая счет-фактура составляется в двух экземплярах – для продавца и для покупателя | ст. 161 НК РФ |

| Безопасные реквизиты – это поля счета-фактуры, неверное заполнение или пропуск которых не является основанием для замечаний и санкций со стороны налогового ведомства | — |

| Опасные реквизиты являют собой те пункты любого счета-фактуры, которые потребуют обязательного и точного заполнения | Именно они тщательно проверяются налоговыми органами |

Какова роль документа

В отличие от многих других документов счет-фактура играет весомую роль, как для внутреннего бухгалтерского, так и для налогового учета.

В общем виде роль документа сводится к следующему (ст. 168-169 НК РФ):

| Во-первых | Покупатель получает точную информацию, относительно того, какие товары были ему отгружены и в каком количестве (упрощает проверку наличия) |

| Во-вторых | Бумага содержит точную величину общей стоимости в рамках сделки и ее валюту |

| В-третьих | Имеющиеся в документе сведения позволяют более точно установить величину НДС, подлежащую перечислению в казну (тип товаров позволяет установить по какой ставке начислять налог (0,10 или 18%), а сумма сделки – установить его размер) |

| В-четвертых | Субъекту легче установить размер вычета по налогу, а ИФНС – проконтролировать таковой |

| В-пятых | На основании счетов-фактур сначала составляются книги покупок и продаж, а затем и декларации по НДС |

Основные счета-фактуры отражают крупные хозяйственные операции:

| Авансовые | Сделки, совершаемые по предоплате |

| Корректировочные | Позволяют сделать пересчет, с учетом ошибок и неточностей прошлых лет |

Нормативная база

Именно поэтому при составлении этой бумаги применяется свод правил, определенных в российском налоговом законодательстве.

В частности, в Налоговом кодексе РФ имеются следующие сведения:

| Общие сведения касающиеся содержания счетов-фактур | Их видов, назначения и порядка составления приводятся в статьях 168 и 169 |

| В этих же статьях можно найти и виды деятельности | Занятие которыми освобождает предпринимателя от обязанности формировать счета-фактуры |

| Право ИП и ООО на упрощенном режиме обложения налогами не выставлять счета-фактуры | Установлено в статье 346.11 |

| Аналогичное право в отношении фирм | Действующих в рамках ЕНВД прописано в статье 346.26 |

Документ содержит правила, касающиеся документов, как в электронном, так и в бумажном виде.

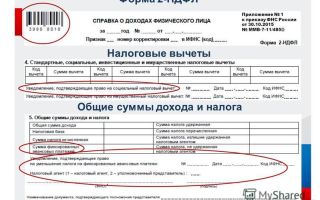

Обязательные реквизиты счета-фактуры в 2018 году ↑

Как уже упоминалось выше, при проведении проверок ИФНС каждое поле заполненной счет-фактуры тщательно проверяется инспекторами.

По сути, право на вычет появляется только при соблюдении двух условий (ст. 172 НК РФ):

| Наличие выставленной счет-фактуры | Поэтому многие фирмы, уплачивающие НДС требуют этого документа от своих продавцов, которые используют льготные налоговые режимы |

| Полное соответствие документа | Установленным в законодательстве правилам |

Следует отметить особо, что все ошибки, совершаемые бухгалтерами или иными лицами, выписывающими счета-фактуры, можно разделить на допустимые (не предполагают отказа в вычете по НДС) и недопустимые (влекут безоговорочный отказ).

Опасные

В 2018 году законодательные нормы, касающиеся начисления и уплаты НДС претерпели существенные изменения. Отдельные из них затронули и вопросы формирования и выставления счетов-фактур.

В частности, многие предприниматели задаются вопросом — что это – 10 новых опасных реквизитов счета-фактуры? Имеет смысл рассмотреть их более детально:

| Дата составления | Этот реквизит является основанием для определения срока уплаты налога, поэтому пропустить его или написать неверно нельзя |

| Ф.И.О. или наименования сторон сделки | Позволяет идентифицировать налогоплательщика в базе данных, посему не дает права на ошибку |

| Адреса продавца и покупателя | Для физических лиц в этой графе указывается место прописки, а для юридических – место регистрации. Ошибкой будет указание адреса фактической деятельности |

| ИНН и КПП сторон | Эти коды позволяют найти субъектов хозяйствования в базе данных налогового ведомства, поэтому документ без них рассматривается ИФНС, как недействительный |

| Сведения об отправителе и получателе груза | Даже если их роль выполняют продавец и покупатель в соответствующем поле следует сделать пометку «Он же» |

| Подпись владельца бизнеса | Подписывать бумажную счет-фактуру должен обязательно собственноручно сам предприниматель, а не его доверенное лицо. Нельзя проставлять в этом поле факсимильную подпись. Электронные счета-фактуры обязательно удостоверяются ЭЦП |

| Объем отгруженных товаров и их стоимость | Эти сведения используются для установления правильности расчета НДС, перечисляемого в казну |

| Тип продуктов и применяемые к ним налоговые ставки | Эти сведения вносятся в специальную таблицу. Если в одной партии содержатся товары, облагаемые по разным ставкам, то они прописываются отдельно |

| Страна выпуска товара | Эти сведения могут установить статус плательщика НДС. Как известно, даже предприниматели на упрощенки обязаны заполнять декларацию по импортным товарам, ввозимым на территорию РФ |

| Реквизиты платежного документа | Счета-фактуры обычно составляются на основании квитанций, ордеров или чеков. Чтобы в ходе проверки была возможность сверить данные в счете-фактуре должны содержаться сведения о первичных бумагах |

Стоит добавить, что ИФНС также не примет счет-фактуру, отдельные поля которой заполнены на иностранном языке. Кроме того, при удостоверении бумажного документа подпись предпринимателя должна быть расшифрована.

Безопасные

Важно также упомянуть и ряд полей, неточное заполнение которых не повлечет за собой отказ налогового ведомства в вычете по НДС.

Это и есть, так называемые, безопасные реквизиты:

| Единица измерения | Этот момент указывается только в случае, если поставляемую продавцом продукцию можно измерить в каких-либо единицах. В противном случае в соответствующей графе ставится прочерк |

| Дополнительные реквизиты | Продавец вправе прописывать в документе дополнительные сведения, сверх указанных в бумаге полей. Например, таковыми могут быть номенклатурный ряд товара, номер прейскуранта, информация о комиссионере. Эти данные необходимы сторонам сделки, но не имеют значения для ИФНС. В связи с этим – их указание происходит по желанию продавца |

| Номер документа | Продавец имеет право нумеровать счета-фактуры так, как это удобно для внутреннего учета в компании. Определяющим порядок счетов-фактур параметром выступает дата их составления, а не номер |

Таким образом, для того чтобы не столкнуться с возвратом счетов-фактур ИФНС и отказом в получении вычетов по налогу на добавленную стоимость и продавцам, и покупателем следует тщательно проверять опасные реквизиты счетов фактур.

Изменение требований к ним в 2018 году обусловлено нововведениями в налоговом законодательстве, а также дополнениями в бланк счета-фактуры.

Знание опасных реквизитов позволяет ускорить процесс проверки правильности составления этих платежных документов.

Источник: http://buhonline24.ru/buhgalterskij-uchet/pervichnye-dokumenty-buhgalterskij-uchet/scheta-faktury/rekvizity-scheta-faktury.html

Заполнение счетов-фактур — Отсутствие реквизитов

В предыдущем разделе приведены реквизиты, которые должны обязательно содержаться в выдаваемых счетах-фактурах. Если предъявить НДС к зачету по счетам-фактурам с каким-либо отсутствующим реквизитом, то налоговые органы при проверке откажут в вычете.

Однако налоговые органы вправе потребовать от налогоплательщика внести исправления в неправильно оформленный документ. При этом налогоплательщик организует либо замену счета-фактуры, либо внесение исправлений в имеющийся счет-фактуру поставщиком.

И только в случае отказа исполнить данное требование проверяющих органов они могут не принять к зачету заявленные суммы НДС по счетам-фактурам с нарушениями. Суды указывают на необходимость реализации налоговыми органами своего права на истребование у налогоплательщика документов, подтверждающих положения налоговой декларации в соответствии со ст. 88 и 93 НК РФ.

И только в случае непредставления таких документов по требованию налоговой инспекции налогоплательщику при наличии на то оснований может быть отказано в принятии соответствующих вычетов НДС в целях уменьшения налоговой базы.

Так, в постановлении ФАС Северо-Западного округа от 20 августа 2003 г. № А26-1309/03-29 решение налогового органа о привлечении организации к ответственности было признано недействительным в связи со следующими причинами:

Оспариваемые счета-фактуры в соответствии с положениями статей 169, 171 и 172 НК РФ оплачены Обществом, а выставлены продавцами товаров, которые и допустили ошибки при их оформлении.

Кроме того, данные ошибки были установлены ходе проверки обоснованности применения заявителем налоговых вычетов, однако в нарушение положений статьи 88 НК РФ инспекция не сообщила об этом налогоплательщику и не потребовала внести соответствующие изменения.

В ходе судебного разбирательства организацией были представлены исправленные продавцами счета-фактуры с теми же номерами и реквизитами, которые фактически являются дубликатами ранее представленных счетов-фактур, причем исправления в оплаченных налогоплательщиком счетах-фактурах произведены в соответствии с требованиями пункта 29 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства Российской Федерации от 02.12.2000 г. № 914 на основании пункта 8 статьи 169 НК РФ.

Поскольку налоговый орган в нарушение положений статьи 88 и пункта 3 статьи 101 НК РФ не истребовала эти документы к рассмотрению, следовательно, у него отсутствовали законные основания для привлечения организации к налоговой ответственности. В связи с этим суд не находит оснований для удовлетворения жалобы налогового органа.

Кроме того, суды зачастую принимают сторону налогоплательщиков, у которых налоговые органы не принимают исправленные (замененные) счета-фактуры (постановление ФАС СЗО от 27 августа 2002 г. № А56-9657/02, постановление ФАС Московского округа от 22 августа 2002 г. № КА-А40/5482-02).

К числу необязательных реквизитов налоговые органы относят по причине возможного отсутствия необходимой информации сведения о сумме акциза (если товары не относятся к подакцизным), о стране происхождения, о номере таможенной декларации (информация должна указываться только в случае реализации импортных товаров), о единицах измерения и цены за единицу (в случае оказания услуг). При отсутствии данных реквизитов налоговики указывают на необходимость проставления в пустых графах прочерков (письмо МНС России от 21 мая 2001 г. № ВГ-6-03/404). Однако при отсутствии прочерков суды не поддерживают налоговые органы в их отказе в вычете НДС налогоплательщикам по формальным признакам. Так, ФАС Московского округа в постановлении от 05.06.2006 г. № КА-А40/4676-06 указал, что НК РФ не предусмотрено обязательного проставления прочерков в случае не указания отдельных сведений в счете-фактуре. Как указывал Конституционный Суд РФ в ряде постановлений, в случаях, когда суды при рассмотрении дела не исследуют по существу фактические обстоятельства, ограничиваясь только установлением формальных условий применения нормы, право на судебную защиту, закрепленное статьей 46 (часть 1) Конституции Российской Федерации, оказывается существенно ущемленным (Постановления от 6 июня 1995 года по делу о проверке конституционности положения статьи 19 Закона РСФСР „О милиции“, от 13 июня 1996 года по делу о проверке конституционности части пятой статьи 97 УПК РСФСР, от 28 октября 1999 года по делу о проверке конституционности статьи 2 Федерального закона „О внесении изменений и дополнений в Закон Российской Федерации „О налоге на прибыль предприятий и организаций“). Данная правовая позиция имеет общий характер и касается любых правоприменителей, включая налоговые органы.

Приведем в пример положительную судебную практику по спорам в случае отсутствия реквизитов:

· отсутствует код причины постановки на учет. Постановлением ФАС Поволжского округа от 24 февраля 2005 г. № А55-12857/2004-29 признано неправомерным решение налогового органа об отказе принятия к вычету сумм НДС по счетам-фактурам, где не указан КПП.

При этом судом указывается, что невыполнение требований к счету-фактуре, не предусмотренных пунктами 5 и 6 статьи 169 НК РФ, не может являться основанием для отказа принять к вычету суммы налога, предъявленные продавцом.

К тому же код причины постановки на учет не является идентификационным, как ИНН налогоплательщика, и указанные нормы Налогового кодекса не обязывают налогоплательщиков указывать его в счетах-фактурах;

· отсутствуют сведения об адресе грузоотправителя, подписи руководителя и главного бухгалтера. В постановлении Северо-Западного округа от 24 февраля 2005 г.

№ А56-28727/04 говорится, что положения пункта 2 статьи 169 НК РФ не исключают право налогоплательщика на применение налоговых вычетов и возмещение налога на добавленную стоимость после устранения нарушений, допущенных поставщиками при составлении и выставлении счетов-фактур на приобретенные покупателем товары (работы, услуги).

Поэтому если организация до принятия инспекцией оспариваемого решения представило в налоговый орган одновременно с возражениями на акт выездной налоговой проверки надлежащим образом оформленные поставщиками счета-фактуры, то суд признает их надлежащим основанием для применения налоговых вычетов.

При этом спорные суммы налоговых вычетов подлежат учету в проверяемом периоде, а не в период представления исправленных счетов-фактур.

В данном утверждении суд ссылается на то, что по смыслу статей 171 и 172 НК РФ основными факторами, определяющими право налогоплательщика на вычет сумм налога по приобретенным товарам, являются их производственное назначение, фактическое наличие, учет и оплата.

Следовательно, суммы налоговых вычетов подлежат отражению в том налоговом периоде, в котором выполняются указанные условия.

Как указано в пункте 8 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства Российской Федерации от 02.12.2000 № 914, счета-фактуры, полученные от продавцов, подлежат регистрации в книге покупок в хронологическом порядке по мере оплаты и принятия на учет приобретаемых товаров. Таким образом, момент применения налоговых вычетов связан с моментом оплаты товара и принятия его на учет, а не с моментом выписки исправленных счетов-фактур. Вывод суда таков: организация подтвердила свое право на применение налоговых вычетов в проверяемый период, поэтому у налогового органа отсутствуют законные основания для доначисления обществу НДС и соответствующих пеней;

· отсутствуют расшифровки подписей руководителя и главного бухгалтера. В постановлении ФАС Западно-Сибирского округа от 15 июня 2006 г.

№ Ф04-3482/2006(23428-А27-25) довод налогового органа относительно отсутствия расшифровок подписи руководителя и главного бухгалтера, и в связи с этим отсутствие права плательщика на получение налогового вычета по НДС, отклонен судом как несостоятельный и не основанный на нормах действующего налогового законодательства. При этом налоговым органом не представлено опровергающих доказательств о том, что спорные счета-фактуры подписаны уполномоченными лицами;

· отсутствие реквизитов грузоотправителя и грузополучателя. ФАС Восточно-Сибирского округа (постановление от 26 декабря 2003 г. по делу № А19-12109/03-33-Ф02-4587/03-С1) рассматривалась ситуация непринятия к налоговому вычету сумм НДС по счетам-фактурам, где отсутствовали реквизиты и адреса грузоотправителей и грузополучателей.

Налогоплательщик ссылался на разъяснения налогового органа, данные в Письме МНС России от 21 мая 2001 г. № ВГ-6-03/404 „О применении счетов-фактур при расчетах по НДС“, которое допускает не заполнение в ряде случаев некоторых из строк и граф счета-фактуры при отсутствии необходимой информации.

Поскольку данные счета-фактуры были выставлены по договорам оказания услуг и подряда и понятия „грузоотправитель“ и „грузополучатель“ в данных правоотношениях отсутствуют, налогоплательщиком не были заполнены соответствующие графы.

Это обстоятельство было принято судом во внимание, который пришел к выводу, что указанные разъяснения были даны налоговым органом в рамках его компетенции и, следовательно, в действиях налогоплательщика отсутствует вина, что является основанием для освобождения его от ответственности.

Однако если реквизиты признаются в соответствии с положениями Налогового кодекса РФ обязательными, то отсутствие их в счетах-фактурах судом не приветствуется, и принимаются решения в пользу налоговых органов.

Отрицательная судебная практика:

· отсутствие наименования и адреса. ФАС Восточно-Сибирского округа в постановлении от 24 августа 2005 г.

№ А19-31616/04-44-Ф02-4048/05-С1 отказал организации в вычете по НДС, поскольку в представленном изначально варианте счета-фактуры данные сведения отсутствовали.

Хотя на момент проведения камеральной проверки организацией все-таки был представлен надлежаще оформленный счет-фактура, суд посчитал неправомерным применение вычета по НДС организацией;

· отсутствие расшифровок подписей руководителя и главного бухгалтера. ФАС Северо-Кавказского округа в постановлении от 15 июня 2006 г. № Ф08-2468/05-991А было отказано в вычете НДС по спорным счетам-фактурам.

Мотивировка приводилась следующая: Счета-фактуры, составленные и выставленные с нарушением порядка, установленного пунктами 5 и 6 статьи 169 НК РФ, не могут являться основанием для принятия предъявленных покупателю продавцом сумм налога к вычету или возмещению. Постановлением Правительства Российской Федерации от 02.12.2000 г.

№ 914 утверждены „Правила ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость“. Приложение № 1 к указанным Правилам содержит форму счета-фактуры, которая предусматривает подписи руководителя организации и главного бухгалтера.

В соответствии с пунктом 1 статьи 9 Федерального закона „О бухгалтерском учете“ все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами.

Пунктом 2 указанной статьи и пунктом 13 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 г. № 34н, установлен перечень обязательных реквизитов первичных учетных документов.

В указанный перечень, в частности, входят наименование должностных лиц, ответственных за совершение хозяйственной операции и правильность ее оформления, их личные подписи с расшифровкой. То есть, первичным документом, служащим основаниям для возмещения уплаченного налога на добавленную стоимость, служит счет-фактура. Счет-фактура должна содержать необходимые достоверные сведения, достаточные для признания права налогоплательщика на возмещение налога.

Судом было установлено, что представленные предпринимателем счета-фактуры не соответствуют требованиям статьи 169 НК РФ, поскольку в них отсутствуют расшифровки подписей руководителя и главного бухгалтера продавца, адреса грузоотправителя и грузополучателя. Следовательно, данные документы не могут являться основанием для принятия предъявленных покупателю продавцом сумм налога к вычету или возмещению.

Справедливости ради нужно отметить, что суд при вынесении данного решения не руководствовался формальным подходом к наличию реквизитов в оспариваемых счетах-фактурах.

Были изучены в ходе рассмотрения результаты встречной проверки, которые свидетельствовали о том, что сведения о поставщике, по счетам-фактурам которого предъявлялись суммы НДС к вычету, в ЕГРЮЛ отсутствуют и указанного ИНН не существует.

Таким образом, если организация приобретала товары у реально существующего поставщика, который уплачивает с реализованной продукции НДС и представляет декларации, то суды, как правило, защищают интересы налогоплательщика и призывают налоговые органы не относиться формально к представленным документам.

Так, в постановлении ФАС Уральского округа от 27 апреля 2006 г.

№ Ф09-3128/06-С2 судьи считают обоснованным применение вычетов НДС по счетам-фактурам, оформленным с недостатками, мотивируя это тем, что закон не ограничивает возможности подтверждения права на уменьшение налоговой базы на налоговые вычеты только представлением счетов-фактур, а предписывает представлять налогоплательщиками документы, подтверждающие фактическую уплату налога, либо иные документов, предусмотренные пунктами 3 и 6 статьи 161 НК РФ. Поскольку налогоплательщик предоставил весь пакет необходимых документов, подтверждающих фактическую оплату товара денежными средствами и его оприходование в бухгалтерском учете, а также те факты, что недостатки в оформлении счетов-фактур были устранены налогоплательщиком до принятия инспекцией решения по результатам проверки и данных о недобросовестности общества и злоупотреблении правом при формировании налоговой базы за проверяемый период материалы дела не содержат, то оснований отказать налогоплательщику в применении вычетов не имеется.

Источник: http://buhuchet-info.ru/scheta—fakturi/413-zapolnenie-schetovfaktur—otsutstvie-rekvizitov-.html

Налоговики рассказали, как добавлять реквизиты в счет-фактуру

Дополнительные реквизиты, добавленные в счет-фактуру вперемешку с обязательными, не препятствуют получению вычетов НДС. Как показал опрос «УНП», так считают в большинстве столичных инспекций

Недавно ФНС разъяснила, что компания вправе вписывать в счета-фактуры дополнительные сведения, даже нарушая последовательность обязательных реквизитов (письмо от 18.07.12 № ЕД-4-3/11915@).

Мы опросили все столичные ИФНС и выяснили, откажут ли они в вычете НДС, если в счете-фактуре дополнительные реквизиты будут стоять между обязательными. Позиции оказались разные.

Добавить реквизиты можно в любом месте

Так считают: ИФНС № 2, 3, 4, 9, 10, 13, 19, 20, 23, 24, 25, 28, 30, 31, 33, 34, 35, 36, 45, 47, 48, 49, 50 и 51.

Дополнительные реквизиты в счете-фактуре не могут быть основанием для отказа в вычете НДС. Вписать их можно как посреди обязательных строк и граф, так и после них. Такого мнения придерживаются сотрудники 24 из 40 опрошенных ИФНС.

«Здравый смысл и письма ФНС говорят о том, что если дополнительные реквизиты не препятствуют чтению обязательных, то это нормально», — считают в инспекции № 13.

«Дополнительный реквизит не может помешать идентификации продавца, покупателя или товара, наоборот, он помогает», — это мнение нам высказали в 9-й инспекции.

Как добавлять, решит инспектор на проверке

Так считают: ИФНС № 1, 5, 6, 7, 8, 15, 16, 18, 26, 29 и 43.

Счета-фактуры, в которых дополнительные реквизиты добавлены между обязательными, могут вызывать споры с проверяющими, полагают специалисты 11 из 40 опрошенных инспекций. «Возможны претензии, если есть возмещение», «смотря под кого на проверке попадете» — такие ответы мы получили в этих инспекциях.

С одной стороны, инспекторы согласны с тем, что запрета на дополнительные реквизиты в счете-фактуре нет. С другой — всегда могут найтись проверяющие, которым не понравится, что среди обязательных реквизитов затесался «незнакомый». Поэтому, если вы хотите полностью исключить трения, счета-фактуры безопаснее переделать.

Добавить реквизиты можно только в свободные графы

Так считают: ИФНС № 14, 17, 21, 22 и 27.

В счете-фактуре вообще не должно быть никаких дополнительных строк и граф, иначе последует отказ в вычете, считают в 5 из 40 инспекций столицы. «Такой счет-фактура не соответствует форме, которая есть в постановлении № 1137», — безапелляционно заявили в ИФНС № 21.

Если не переделать счет-фактуру, спор с перечисленными пятью инспекциями гарантирован. Если дополнительные реквизиты необходимы, их можно добавить в существующие поля, не создавая новых.

Например, в 21-й инспекции артикул рекомендовали вписать в графу с наименованием товара.

Источник: http://bukhuchet.ru/2012/08/12/nalogoviki-rasskazali-kak-dobavlyat-rekvizit-v-schet-fakturu/

Кто вправе подписывать счет-фактуру

К оформлению счетов-фактур налоговое законодательство предъявляет жесткие требования. Это связано с тем, что от правильности оформления счетов-фактур зависит право покупателя (заказчика) на вычет по НДС (п. 2 ст. 169 НК РФ).

Одним из обязательных элементов заполненного счета-фактуры являются подписи уполномоченных лиц.

Способы выставления счетов-фактур

Счета-фактуры можно выставить на бумаге или в электронном виде (абз. 2 п. 1 ст. 169 НК РФ). Общий порядок оформления, выставления и регистрации счетов-фактур установлен постановлением Правительства РФ от 26 декабря 2011 г. № 1137. Порядок выставления и получения счетов-фактур в электронном виде утвержден приказом Минфина России от 10 ноября 2015 г. № 174н

Подписи ответственных лиц

Счет-фактуру на бумажном носителе должны подписать руководитель и главный бухгалтер организации-продавца (исполнителя). Счет-фактуру могут подписать и другие лица, уполномоченные на это распоряжением руководителя или доверенностью от имени организации.

Счет-фактуру, выставленный от имени предпринимателя, может подписать либо он сам, либо человек, которому предприниматель выдал соответствующую доверенность. Например, бухгалтер, ведущий учет деятельности бизнесмена. В обоих случаях в счете-фактуре должны быть указаны реквизиты свидетельства о госрегистрации предпринимателя.

Например, счет-фактуру, выставленный предпринимателем, но подписанный уполномоченным сотрудником, можно оформить так.

Счет-фактура, составленный в электронном виде, должен быть заверен усиленной квалифицированной электронной подписью руководителя организации или иного лица, уполномоченного на это приказом руководителя или доверенностью организации.

Если поставщиком (исполнителем) является предприниматель, он должен заверить электронный счет-фактуру своей усиленной квалифицированной электронной подписью.

При составлении организацией счета-фактуры в электронном виде показатель «Главный бухгалтер (подпись) (Ф.И.О.)» не формируется.

Такой порядок следует из положений пункта 6 статьи 169 Налогового кодекса РФ, пункта 8 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137, пункта 1.5 Порядка, утвержденного приказом Минфина России от 10 ноября 2015 г. № 174н.

Передача права подписи

Ситуация: как правильно оформить передачу права подписи счетов-фактур от руководителя и главного бухгалтера другим сотрудникам организации?

Передачу права подписи счетов-фактур можно оформить доверенностью от организации или приказом (распоряжением) руководителя (п. 6 ст. 169 НК РФ).

Типовых образцов для приказов (распоряжений) нет, поэтому эти документы можно составить в произвольной форме. Главное, чтобы в них содержалась информация о том, кому передается право подписи, и образцы подписей этих сотрудников.

Кроме того, в приказе (распоряжении) можно установить срок, в течение которого уполномоченный сотрудник вправе подписывать счета-фактуры.

Можно также предусмотреть, кто наделяется правом подписи вместо уполномоченного сотрудника на период его болезни или отсутствия по иным причинам.

Уполномоченные сотрудники заверяют счета-фактуры своими подписями. При этом, заполняя реквизиты «Руководитель организации или иное уполномоченное лицо» и «Главный бухгалтер или иное уполномоченное лицо», они ставят личные подписи, а в расшифровке Ф. И. О. указывают свои фамилии и инициалы.

Можно поступить и по-другому: внести в счет-фактуру дополнительные строки и указать в них реальные должности уполномоченных лиц и расшифровку их фамилий и инициалов. И тот и другой вариант не противоречит законодательству и не может быть основанием для отказа в вычете НДС.

Аналогичные разъяснения содержатся в письмах Минфина России от 10 апреля 2013 г. № 03-07-09/11863, от 23 апреля 2012 г. № 03-07-09/39.

Ситуация: нужно ли в счете-фактуре указать должность сотрудника, уполномоченного подписывать этот документ вместо руководителя (главного бухгалтера)?

Нет, не нужно.

Состав обязательных реквизитов счета-фактуры установлен статьей 169 Налогового кодекса РФ, поэтому их изменение недопустимо. Это касается и таких реквизитов счета-фактуры, как «Руководитель организации или иное уполномоченное лицо» и «Главный бухгалтер или иное уполномоченное лицо».

Таким образом, если счет-фактуру подписывает уполномоченный сотрудник, то указывать его должность в этом документе не следует. Но для идентификации лица, фактически подписавшего счет-фактуру, после подписи необходимо указать его фамилию и инициалы.

Такой порядок оформления счета-фактуры, подписанного сотрудником, уполномоченным на то приказом (распоряжением) руководителя или доверенностью от имени организации, рекомендован Минфином России в письмах от 23 апреля 2012 г. № 03-07-09/39, от 6 февраля 2009 г.

№ 03-07-09/04, ФНС России в письме от 18 июня 2009 г. № 3-1-11/425.

Вместе с тем, если сотрудник, уполномоченный подписывать счета-фактуры, указал в нем свою должность, такой документ не является составленным с нарушениями установленного порядка. Ни Налоговый кодекс РФ, ни постановление Правительства РФ от 26 декабря 2011 г.

№ 1137 не запрещают указывать в счетах-фактурах дополнительные реквизиты (сведения), том числе и наименования должностей лиц, уполномоченных подписывать эти документы. Аналогичные разъяснения содержатся в письмах Минфина России от 23 апреля 2012 г.

№ 03-07-09/39 и от 6 февраля 2009 г. № 03-07-09/04.

Ситуация: должен ли продавец (исполнитель) представлять покупателю (заказчику) копии документов, свидетельствующих о полномочиях сотрудников (не являющихся руководителем и главным бухгалтером) подписывать счета-фактуры?

Нет, не должен.

Законодательством такая обязанность за продавцами не закреплена. Однако, проверяя правомерность применения вычетов по НДС покупателем (заказчиком), налоговая инспекция может затребовать у продавца (исполнителя) документы о его сотрудниках, уполномоченных подписывать счета-фактуры (п. 8 ст. 88, п. 12 ст. 89, ст. 93.1 НК РФ, письмо ФНС России от 9 августа 2010 г.

№ ШС-37-3/8664). Если окажется, что эти документы отсутствуют, счета-фактуры, подписанные неуполномоченными лицами, инспекция признает составленными с нарушением установленного порядка. По таким счетам-фактурам покупатель не сможет принять НДС к вычету (п. 2 ст. 169 НК РФ).

Поэтому копии документов, подтверждающих право сотрудников подписывать счета-фактуры, контрагентам лучше представить.

Невозможность вычета входного НДС в связи с отсутствием документов, подтверждающих полномочия сотрудников подписывать счета-фактуры, признают большинство арбитражных судов (см., например, постановление Президиума ВАС РФ от 11 ноября 2008 г. № 9299/08, определения ВАС РФ от 16 января 2009 г. № ВАС-17445/08, от 15 января 2009 г.

№ ВАС-17093/08, от 16 октября 2008 г. № 13259/08, постановления ФАС Московского округа от 28 апреля 2008 г. № КА-А40/2274-08, от 26 февраля 2009 г. № КА-А40/13170-08-П, Западно-Сибирского округа от 24 сентября 2008 г. № Ф04-5092/2008(10144-А46-42), Дальневосточного округа от 4 сентября 2008 г.

№ Ф03-А73/08-2/3591, Волго-Вятского округа от 24 февраля 2009 г. № А28-5306/2008-148/23, от 21 ноября 2008 г. № А28-8965/2007-384/11, от 25 июля 2008 г. № А43-13960/2007-40-532, Восточно-Сибирского округа от 3 декабря 2008 г. № А19-2109/08-50-52-Ф02-5812/08, от 5 ноября 2008 г.

№ А19-4298/08-56-Ф02-5273/08, Северо-Кавказского округа от 16 декабря 2008 г. № Ф08-7618/2008, от 15 декабря 2008 г. № Ф08-7582/2008).

Вместе с тем, в некоторых случаях, когда налоговые инспекции не смогли представить достаточных доказательств, суды принимали решения в пользу организаций (см.

, например, постановление Президиума ВАС РФ от 16 января 2007 г. № 11871/06, определение ВАС РФ от 8 октября 2008 г. № 12951/08, постановления ФАС Северо-Западного округа от 20 января 2009 г.

№ А56-5037/2008, от 16 июня 2008 г. № А42-167/2007, от 11 ноября 2008 г. № А52-664/2008).

Возможность вычета НДС

Сумму входного НДС по счету-фактуре, подписанному представителями организации-продавца (исполнителя), при наличии остальных правильно заполненных реквизитов можно принять к вычету.

Право на вычет сохраняется у покупателя (заказчика) и в том случае, если при проверке выяснится, что первый и второй экземпляры одного и того же счета-фактуры были подписаны разными уполномоченными лицами.

Об этом сказано в письме Минфина России от 3 июля 2013 г. № 03-07-15/25437.

Ситуация: можно ли принять к вычету НДС, если в счете-фактуре не расшифрованы подписи руководителя и главного бухгалтера организации-поставщика?

Нет, нельзя.

Согласно постановлению Правительства РФ от 26 декабря 2011 г. № 1137, продавцы должны составлять счета-фактуры по установленной форме.

Формой счета-фактуры предусмотрено, что этот документ должен быть подписан руководителем и главным бухгалтером организации (если счет-фактура составлен в электронном виде – только руководителем) с расшифровкой их подписей.

При этом полностью достаточно указать только фамилии должностных лиц, а имена и отчества можно обозначить инициалами. Это следует из приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137 и писем Минфина России от 11 января 2006 г. № 03-04-09/1 и от 5 апреля 2004 г. № 04-03-1/54.

По мнению контролирующих ведомств, если в счете-фактуре, выставленном покупателю, отсутствуют расшифровки подписей, то он считается оформленным с нарушением установленных требований. Получив такой документ, покупатель не сможет зарегистрировать его в книге покупок (п. 3 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

Следовательно, применение налогового вычета по НДС в этом случае будет неправомерным. Применительно к прежним правилам оформления счетов-фактур такие разъяснения содержались в письмах Минфина России от 11 января 2006 г. № 03-04-09/1, от 5 апреля 2004 г. № 04-03-1/54, УФНС России по г. Москве от 14 июня 2007 г. № 19-11/055846, от 9 марта 2005 г. № 19-11/14768.

Позицию контролирующих ведомств разделяют и некоторые арбитражные суды (см., например, определение ВАС РФ от 20 февраля 2008 г. № 2012/08, постановления ФАС Восточно-Сибирского округа от 12 декабря 2007 г.

№ А19-8804/07-24-Ф02-9197/07, от 7 февраля 2007 г. № А19-11894/06-9-30-Ф02-229/07-С1, Северо-Кавказского округа от 22 марта 2007 г. № Ф08-724/07-295А, Дальневосточного округа от 4 октября 2006 г.

№ Ф03-А24/06-2/3260).

Совет: есть аргументы, позволяющие покупателям принимать к вычету входной НДС по счетам-фактурам, в которых не расшифрованы подписи руководителя и главного бухгалтера организации-поставщика. Они заключаются в следующем.

Счет-фактура должен быть подписан руководителем организации, главным бухгалтером (при составлении в электронном виде – только руководителем) или другими лицами, уполномоченными на то приказом руководителя или доверенностью от имени организации.

Такой порядок предусмотрен пунктом 6 статьи 169 Налогового кодекса РФ. О том, что подписи этих лиц должны сопровождаться их расшифровками, в этом пункте не сказано. Нет таких требований и в пунктах 5–5.

2 статьи 169 Налогового кодекса РФ, где приведен перечень обязательных реквизитов, которые должен содержать счет-фактура.

Следовательно, при соблюдении остальных условий, предусмотренных статьями 171 и 172 Налогового кодекса РФ, покупатель вправе принять к вычету входной НДС по счету-фактуре, в котором не расшифрованы подписи представителей поставщика.

Рассматривая споры, возникающие в связи с недостатками в оформлении счетов-фактур, многие суды исходят из того, что расшифровки подписей необходимы, чтобы установить факт подписания счетов-фактур надлежащими лицами. Однако само по себе отсутствие таких расшифровок не может служить безусловным основанием для отказа в вычете НДС.

Такие выводы содержатся, например, в определении ВАС РФ от 25 августа 2008 г. № 10415/08, в постановлениях ФАС Северо-Западного округа от 25 октября 2012 г. № А26-9024/2011, от 22 января 2008 г. № А05-6472/2007, Северо-Кавказского округа от 15 апреля 2011 г. № А20-939/2010, от 15 апреля 2008 г. № Ф08-1829/2008, Волго-Вятского округа от 12 января 2011 г.

№ А17-3520/2009, Уральского округа от 19 июня 2008 г. № Ф09-4099/08-С2, от 25 марта 2008 г. № Ф09-1788/08-С2, Московского округа от 4 марта 2008 г. № КА-А40/14690-08, от 10 августа 2007 г. № КА-А40/7741-07, от 3 августа 2006 г. № КА-А41/7230-06-п, Западно-Сибирского округа от 7 мая 2008 г. № Ф04-2804/2008(4613-А81-42), Поволжского округа от 8 ноября 2007 г.

№ А55-15706/06, Центрального округа от 30 августа 2007 г. № А48-4323/06-2.

Ситуация: можно ли принять к вычету НДС по счету-фактуре, если в нем не заполнены строки «Индивидуальный предприниматель» и «Реквизиты свидетельства о государственной регистрации индивидуального предпринимателя» – при получении его от организации и строки «Руководитель организации» и «Главный бухгалтер» – при получении его от индивидуального предпринимателя?

Да, можно.

Счет-фактуру подписывает:

- либо руководитель, главный бухгалтер или другие уполномоченные сотрудники организации;

- либо предприниматель или его уполномоченный представитель, действующий на основании доверенности. При этом в счете-фактуре указываются реквизиты свидетельства о государственной регистрации предпринимателя.

Об этом сказано в пункте 6 статьи 169 Налогового кодекса РФ.

Таким образом, один и тот же счет-фактура не может быть подписан одновременно руководителем и главным бухгалтером организации и предпринимателем (его представителем).

Поэтому отсутствие на бланке счета-фактуры, выставляемого организацией, реквизитов «Индивидуальный предприниматель» и «Реквизиты свидетельства о государственной регистрации индивидуального предпринимателя», а в счете-фактуре, выставляемом предпринимателем, – реквизитов «Руководитель организации» и «Главный бухгалтер» не является нарушением. Такой счет-фактура может служить основанием для вычета (п. 1 ст. 169 НК РФ).

Аналогичная точка зрения приведена в письме Минфина России от 26 июля 2006 г. № 03-04-11/127.

Ситуация: можно ли принять к вычету НДС по счету-фактуре с факсимильной подписью?

Нет, нельзя.

В пункте 6 статьи 169 Налогового кодекса РФ сказано, что счет-фактура должен быть подписан руководителем и главным бухгалтером организации (либо уполномоченным лицом). Счета-фактуры, оформленные с нарушением указанного требования, не могут служить основанием для вычета НДС (п. 2 ст. 169 НК РФ).

По мнению контролирующих ведомств, нормы законодательства подразумевают наличие на счетах-фактурах именно собственноручных подписей уполномоченных должностных лиц. Факсимиле же представляет собой воспроизведение собственноручных подписей техническими средствами.

Счета-фактуры, оформленные с использованием факсимильных подписей, не равнозначны счетам-фактурам, которые подписаны руководителем и главным бухгалтером лично. Поэтому принимать НДС к вычету на основании счета-фактуры, заверенного факсимильной подписью, нельзя. Об этом сказано в письмах Минфина России от 27 августа 2015 г.

№ 03-07-09/49478, от 1 июня 2010 г. № 03-07-09/33, ФНС России от 17 мая 2005 г. № ММ-6-03/404, от 14 февраля 2005 г. № 03-1-03/210/11.

Правомерность такого подхода подтверждена Президиумом ВАС РФ в постановлении от 27 сентября 2011 г. № 4134/11.

Источник: http://NalogObzor.info/publ/nalogi_s_juridicheskikh_lic/nds/kto_vprave_podpisyvat_schet_fakturu/1-1-0-823

Подпись на счете-фактуре

Правомерно ли Генеральный директор ставит свою подпись на счете-фактуре вместо главного бухгалтера. Главного бухгалтера в организации нет, у организации заключен договор на бухгалтерское обслуживание с аутсорсинговой компанией.

Обслуживающая компания готовит пакет документов для подписи и сдачи, а подписывает их директор.

Если Генеральный директор ставит свою подпись в строке подписи главного бухгалтера должен ли он иметь приказ о возложении на себя полномочий главного бухгалтера в связи с его отсутствием или иной какой-то документ.

Правомерно при определенных обстоятельствах.

Счет-фактуру должен подписывать руководитель и главный бухгалтер или уполномоченные лица. Если ведение бухгалтерского учета руководитель возложил на себя, то он подписывает за главного бухгалтера.

Подробно об этом см. материалы в обосновании.

Обоснование данной позиции приведено ниже в материалах «Системы Главбух».

1. Рекомендация: Кто может подписать счет-фактуру

«Подписи ответственных лиц

Счет-фактуру на бумажном носителе должны подписать руководитель и главный бухгалтер организации-продавца (исполнителя). Счет-фактуру могут подписать и другие лица, уполномоченные на это распоряжением руководителя или доверенностью от имени организации*.

Счет-фактуру, выставленный от имени предпринимателя, может подписать либо он сам, либо человек, которому предприниматель выдал соответствующую доверенность. Например, бухгалтер, ведущий учет деятельности бизнесмена. В обоих случаях в счете-фактуре должны быть указаны реквизиты свидетельства о госрегистрации предпринимателя.

Например, счет-фактуру, выставленный предпринимателем, но подписанный уполномоченным сотрудником, можно оформить так.

Счет-фактура, составленный в электронном виде, должен быть заверен усиленной квалифицированной электронной подписью руководителя организации или иного лица, уполномоченного на это приказом руководителя или доверенностью организации.

Если поставщиком (исполнителем) является предприниматель, он должен заверить электронный счет-фактуру своей усиленной квалифицированной электронной подписью.

При составлении организацией счета-фактуры в электронном виде показатель «Главный бухгалтер (подпись) (Ф.И.О.)» не формируется.

Такой порядок следует из положений пункта 6 статьи 169 Налогового кодекса РФ, пункта 8 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137, пункта 1.5 Порядка, утвержденного приказом Минфина России от 10 ноября 2015 г. № 174н.

Передача права подписи

Ситуация: как правильно оформить передачу права подписи счетов-фактур от руководителя и главного бухгалтера другим сотрудникам организации

Передачу права подписи счетов-фактур можно оформить доверенностью от организации или приказом (распоряжением) руководителя (п. 6 ст. 169 НК РФ).

Типовых образцов для приказов (распоряжений) нет, поэтому эти документы можно составить в произвольной форме. Главное, чтобы в них содержалась информация о том, кому передается право подписи, и образцы подписей этих сотрудников.

Кроме того, в приказе (распоряжении) можно установить срок, в течение которого уполномоченный сотрудник вправе подписывать счета-фактуры.

Можно также предусмотреть, кто наделяется правом подписи вместо уполномоченного сотрудника на период его болезни или отсутствия по иным причинам.

Уполномоченные сотрудники заверяют счета-фактуры своими подписями. При этом, заполняя реквизиты «Руководитель организации или иное уполномоченное лицо» и «Главный бухгалтер или иное уполномоченное лицо», они ставят личные подписи, а в расшифровке Ф. И. О. указывают свои фамилии и инициалы.

Можно поступить и по-другому: внести в счет-фактуру дополнительные строки и указать в них реальные должности уполномоченных лиц и расшифровку их фамилий и инициалов. И тот и другой вариант не противоречит законодательству и не может быть основанием для отказа в вычете НДС.

Аналогичные разъяснения содержатся в письмах Минфина России от 10 апреля 2013 г. № 03-07-09/11863, от 23 апреля 2012 г. № 03-07-09/39.

Ситуация: нужно ли в счете-фактуре указать должность сотрудника, уполномоченного подписывать этот документ вместо руководителя (главного бухгалтера)

Нет, не нужно.

Состав обязательных реквизитов счета-фактуры установлен статьей 169 Налогового кодекса РФ, поэтому их изменение недопустимо. Это касается и таких реквизитов счета-фактуры, как «Руководитель организации или иное уполномоченное лицо» и «Главный бухгалтер или иное уполномоченное лицо».

Таким образом, если счет-фактуру подписывает уполномоченный сотрудник, то указывать его должность в этом документе не следует. Но для идентификации лица, фактически подписавшего счет-фактуру, после подписи необходимо указать его фамилию и инициалы.

Такой порядок оформления счета-фактуры, подписанного сотрудником, уполномоченным на то приказом (распоряжением) руководителя или доверенностью от имени организации, рекомендован Минфином России в письмах от 23 апреля 2012 г. № 03-07-09/39, от 6 февраля 2009 г.

№ 03-07-09/04, ФНС России в письме от 18 июня 2009 г. № 3-1-11/425.

Вместе с тем, если сотрудник, уполномоченный подписывать счета-фактуры, указал в нем свою должность, такой документ не является составленным с нарушениями установленного порядка. Ни Налоговый кодекс РФ, ни постановление Правительства РФ от 26 декабря 2011 г.

№ 1137 не запрещают указывать в счетах-фактурах дополнительные реквизиты (сведения), том числе и наименования должностей лиц, уполномоченных подписывать эти документы. Аналогичные разъяснения содержатся в письмах Минфина России от 23 апреля 2012 г.

№ 03-07-09/39 и от 6 февраля 2009 г. № 03-07-09/04».

2. Ситуация: Кто должен подписывать первичку за главного бухгалтера, если учет ведет сторонний исполнитель. Организация не является малым/средним предприятием

«Допустим, организация, которая не является малым (средним) предприятием, заключила договор со сторонним исполнителем об оказании услуг по ведению бухучета. Кто должен подписывать первичные документы за главного бухгалтера в таком случае?

Руководитель сам должен назначить перечень людей, которые имеют право подписывать первичные учетные документы (п. 14 Положения, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н, информация Минфина России № ПЗ-10/2012). Это могут быть сотрудники организации (кассир, менеджер и т. д.), а также представители сторонней организации, которая ведет бухучет.

Право подписи банковских документов можно передать штатным сотрудникам, а также лицам, оказывающим услуги по ведению бухучета (п. 7.5 Инструкции Банка России от 30 мая 2014 г. № 153-И). Таким образом, в банковских документах помимо руководителя организации может расписываться сотрудник организации или руководитель сторонней организации, которая ведет учет.

При этом руководитель организации сам не может ставить подписи за главного бухгалтера. Дело в том, что, поскольку организация не является малым (средним) предприятием, руководитель не может принять ведение бухучета на себя*. Данный вывод следует из части 3 статьи 7 Закона от 6 декабря 2011 г. № 402-ФЗ».

3. Рекомендация: Как вести бухучет

«Организация бухучета

Ведение бухучета и хранение документов бухучета организует руководитель организации (ч. 1 ст. 7 Закона от 6 декабря 2011 г. № 402-ФЗ).

Он обязан выбрать один из следующих вариантов и закрепить это в учетной политике*:

- возложить ведение бухучета на главного бухгалтера или на другого ответственного сотрудника организации;

- заключить договор об оказании услуг по ведению бухучета со сторонней организацией (специалистом);

- принять ведение бухучета на себя (для субъектов малого и среднего бизнеса, а также некоммерческих организаций, имеющих право применять упрощенные способы ведения бухучета).

Об этом сказано в части 3 статьи 7 Закона от 6 декабря 2011 г. № 402-ФЗ».

14.02.2017

Профессиональная справочная система для юристов, в которой вы найдете ответ на любой, даже самый сложный вопрос.

Попробуйте бесплатно

Источник: https://www.law.ru/question/62680-podpis-na-schete-fakture