Как сдавать бухотчетность в электронном виде по новым правилам

Е. В. Шестакова, генеральный директор ООО «Актуальный менеджмент», к. ю. н.

Журнал «» № 11, ноябрь 2013 г.

Как представлять бухгалтерскую отчетность – в электронном виде или на бумаге, решает сама фирма. При выборе первого варианта следует учитывать, что форматы электронной отчетности с этого года изменились.

Электронная и бумажная отчетность

Все юридические лица, применяющие как общую систему налогообложения, так и «упрощенку», с 2013 года должны вести бухгалтерский учет. Такое требование закреплено Федеральным законом от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете» (далее – Закон № 402-ФЗ). Следовательно, все юридические лица должны сдавать бухгалтерскую отчетность.

Формы бухгалтерской отчетности установлены приказом Минфина России от 2 июля 2010 г. № 66н. Им утверждены формы:

- Бухгалтерского баланса;

- Отчета о прибылях и убытках;

- Отчета об изменениях капитала;

- Отчета о движении денежных средств;

- Отчета о целевом использовании полученных средств.

Кроме того, данным приказом установлен пример пояснений к Бухгалтерскому балансу.

В статье 13 Закона № 402-ФЗ говорится о том, что бухгалтерская (финансовая) отчетность считается составленной после подписания ее экземпляра на бумажном носителе руководителем экономического субъекта (подписи главного бухгалтера не требуется). Таким образом, бухгалтерская отчетность может подаваться в налоговый орган на бумажном носителе или в электронном виде при наличии бумажного экземпляра отчетности.

Электронный формат отчетности

Электронный формат отчетности установлен приказом ФНС России от 3 сентября 2013 г. № ММВ-7-6/313@ (для субъектов малого предпринимательства – приказом ФНС России от 3 сентября 2013 г. № ММВ-7-6/311@).

Обратите внимание: данный формат применяется к бухгалтерской (финансовой) отчетности в электронной форме за период 2013 года.

Отчетность может быть подписана как руководителем, так и иным лицом, которому переданы соответствующие полномочия.

Отметим также, что на основании письма ФНС России от 10 января 2012 г. № АС-4-3/10@ представление бухгалтерской отчетности в электронном виде является правом налогоплательщика, а не его обязанностью.

В письме от 12 июля 2011 г. № ЕД-4-3/11207@ ФНС России также отмечает, что ограничений для представления в налоговые органы бухгалтерской отчетности на бумажном носителе законодательство не содержит.

Подтверждение факта принятия отчетности

По общему правилу организации обязаны представлять в инспекцию по месту своего нахождения бухгалтерскую отчетность (подп. 5 п. 1 ст. 23 Налогового кодекса РФ). Факт принятия отчетности фиксируется в соответствующей квитанции – письмо Минфина России от 19 июля 2012 г. № 03-02-07/1-182.

Электронная бухгалтерская отчетность принимается должностным лицом налогового органа в том же порядке, что и электронные налоговые декларации (расчеты).

При этом конечным результатом процедуры по приему деклараций (расчетов) является их регистрация в информационном ресурсе инспекции и направление налогоплательщику (его представителю) квитанции о приеме документов, подписанной ЭЦП уполномоченного представителя инспекции.

Источник: http://bishelp.ru/business/buhuchet-nalogi/kak-sdavat-buhotchetnost-v-elektronnom-vide-po-novym-pravilam

Способы сдачи отчетности в налоговую инспекцию

Информация обновлена:<\p>

Существует несколько способов сдачи отчетности в ИФНС РФ.

Бухгалтерская отчетность может быть представлена:

- непосредственно должностному лицу — инспектору;

- направлена по почте;

- направлена по телекоммуникационным каналам связи.

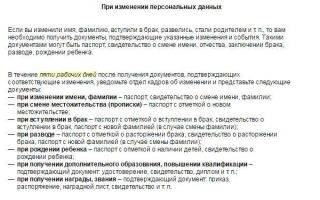

Если отчетность сдает уполномоченное лицо (в том числе главный бухгалтер), то на это должна быть доверенность, подписанная руководителем и заверенная печатью организации.

Обратите внимание: лично (без доверенности) отчетность может сдать только руководитель.

Большинство считает, что надежнее отвезти отчетность непосредственно в инспекцию. В этом случае инспектор поставит на каждой из представленных отчетных форм отметку о том, что она принята, и текущую дату.

Представить отчетность в инспекцию может любое лицо. Главный бухгалтер для налоговых инспекторов также является уполномоченным представителем фирмы. Поэтому и на него необходимо оформить доверенность (п. 5 ст. 185 ГК РФ).

Доверенность может выглядеть так:

Обратите внимание: отказать в приеме бухгалтерской отчетности могут лишь в случае, когда ее сдает не руководитель, а уполномоченный представитель организации без доверенности.

В зависимости от того, как вы собираетесь сдавать отчетность, ее можно оформить:

1. на бумажном носителе;

2. в электронном виде.

От численности компании не зависит то, каким способом она должна представлять в налоговую инспекцию бухотчетность. Это можно сделать и в электронной форме, и на бумажном носителе – как удобно компании (письмо Минфина России от 13 февраля 2018 г. № 03-02-07/1/8624).

ФНС РФ в письме от 9 декабря 2015 г. № СД-4-3/21620 разъяснила налогоплательщикам, как представить бухгалтерскую (финансовую) отчетность (КНД 0710099: бухгалтерский баланс, отчет о финансовых результатах, отчет об изменениях капитала, отчет о движении денежных средств и отчет о целевом использовании средств) в бумажном виде.

Это можно сделать с использованием шаблонов форм, размещенных на интернет-сайтах ФНС России и ФГУП ГНИВЦ ФНС России. Эти шаблоны предназначены для обеспечения автоматизированного ввода сведений с бумажных носителей, представленных налогоплательщиками в налоговые органы в машиноориентированной форме.

Также можно вводить и формировать бухгалтерскую отчетность (КНД 0710099) на бумажном носителе с помощью программы «Налогоплательщик ЮЛ», размещенной для бесплатного использования на сайте ФНС РФ, с двухмерным штрих-кодом PDF417.

В случае сдачи отчетности по почте, датой ее сдачи будет дата, проставленная на почтовой квитанции. Считается, что документы поданы вовремя, если их сдали на почту до 24:00 последнего дня, установленного для ее представления (п. 8 ст. 6.1 НК РФ). Подтверждением того, что вы вовремя сдали документы, будет служить дата, проставленная на штемпеле почтовой квитанции.

Сразу отметим, что вы можете воспользоваться услугами не только государственной почты. В России существует довольно много негосударственных операторов почтовой связи, главное – чтобы у них была лицензия Роскомнадзора.

Отправить отчетность по почте вы можете:

- заказным письмом (доставляется непосредственно адресату, то есть в нашем случае – в налоговую инспекцию);

- ценным письмом (письмо не доставляется адресату, а «ждет» его на почте, другими словами, ценные письма работники налоговой инспекции должны будут сами забирать с почты).

Обратите внимание: надежнее оформить заказное письмо с уведомлением. В этом случае почта сообщит вам, когда и кому вручено ваше письмо. Таким образом, вы будете знать, дошло ваше письмо до налоговой инспекции или нет. Уведомление также будет служить доказательством того, что вы действительно отправляли отчетность, а налоговая ее получила.

Опись вложения при направлении отчетности почтой является надлежащим и единственным доказательством того, что была отправлена именно отчетность в надлежащем составе, а не какие-либо другие документы или пустой конверт.

Перечень видов и категорий почтовых отправлений, пересылаемых, в частности, с описью вложения, определяется оператором почтовой связи (п.

9 Правил оказания услуг почтовой связи, утвержденных приказом Минкомсвязи России от 31 июля 2014 года № 234).

Бухгалтеру стоит внимательнее относиться к указанию адреса на конверте, если он отправляет отчетность почтой. Техническая ошибка может дорого стоить.

Об этом идет речь в постановлении ФАС Московского округа от 28 декабря 2006 года № КА-А40/12955-06-П.

В случае указания ошибочного адреса инспекция может попытаться оштрафовать фирму и ее руководителя или главного бухгалтера (ст.119 НК РФ, ст.15.6 КоАП РФ).

Чтобы этого избежать, вам придется доказывать, что вы действительно оправили отчетность и сделали это вовремя. Для этого вы можете представить почтовую квитанцию и уведомление о том, что ваше письмо доставлено по назначению. Чтобы доказать, что вы вложили в письмо все документы, представьте заверенную печатью вашей фирмы опись или заверенный на почте список отправлений.

Вы также можете воспользоваться ускоренной экспресс-почтой. Это будет стоить дороже, но в этом случае на почте оформят опись вложений, а ваше письмо будет доставлено прямо в инспекцию.

Иногда требуется, чтобы на отчетности стояла отметка налоговой инспекции (например, чтобы получить кредит, нужно представить в банк отчетность с такой отметкой). Здесь возможны два варианта.

1. Заверить нужные документы в налоговой. Для этого следует принести в инспекцию почтовую квитанцию и опись (если есть), которые послужат доказательством того, что вы действительно отправляли полный пакет документов.

2. Представить (например, в банк) незаверенную копию нужного документа и почтовую квитанцию. Другими словами, вместо штампа налоговой на документе вы представите почтовую справку.

Если вы решили сдавать бухгалтерскую отчетность в электронном виде, то ее нужно оформить по утвержденному налоговиками формату.

С 15 июля 2018 года представлять документы бухгалтерской (финансовой) отчетности в налоговые органы нужно по новым электронным форматам.

ФНС России довела их до нижестоящих налоговых органов письмом от 16 июля 2018 г. № ПА-4-6/13687@ (Приказ ФНС России от 16 июля 2018 г. № ММВ-7-6/455@).

Послать отчетность в электронном виде возможно, если у вас и в вашей инспекции есть необходимое оборудование и программное обеспечение.

Сдавать бухгалтерскую отчетность в электронном виде организация не обязана. Это может быть только ее инициатива (в отличие от того, что в определенных случаях налоговая отчетность должна представляться только по телекоммуникационным каналам связи). Если компания приняла решение в пользу электронной отчетности, то дублировать ее в бумажном виде не нужно.

Чтобы переслать отчетность, вам нужно заключить договор с оператором связи, который предоставит вам электронно-цифровую подпись (ЭЦП) и специальное программное обеспечение.

С помощью этих программ нужно подготовить отчетность, подписать ее электронно-цифровой подписью (ЭЦП) и выслать в адрес вашей инспекции.

После того как отчетность в электронном виде отправлена, в течение шести часов с момента отправки организация должна получить:

- подтверждение оператора связи о дате отправки электронного документа в налоговую инспекцию (эта дата считается датой представления отчетности);

- электронную квитанцию налоговой инспекции о приеме отчетности;

- протокол входного контроля.

Обратите внимание: за несколько дней до сдачи бухгалтерской отчетности в налоговую инспекцию в электронном виде отнесите туда доверенность на лицо, которое уполномочено подписать документы (владельца сертификата электронного ключа). Если ее не будет, отчетность не примут.

Отчетность считается «представленной» в инспекцию, если фирма получила подтверждение, подписанное ЭЦП представителя ФНС России (письмо Минфина РФ от 19 июля 2012 г. № 03-02-07/1-182). «Принятой» отчетность будет также считаться, если фирма получит протокол входного контроля, подтверждающий, что эти формы не содержат ошибок и прошли входной контроль в налоговой инспекции.

Малые предприятия могут сдавать отчетность так же, как и все — на бумаге или в электронном формате, по собственному выбору.

Есть одна тонкость. Субъекты малого предпринимательства, которые вправе применять упрощенные способы ведения бухучета, могут формировать бухгалтерскую отчетность по упрощенной форме, которая предусматривает меньшее количество показателей, чем общеустановленная.

Если они выбрали для себя электронную форму отчетности, то следует иметь в виду, что форматы для сдачи такой отчетности в электронном виде утверждены приказом ФНС России от 3 сентября 2013 г. № ММВ-7-6/311@. Вносить изменения в этот формат электронной отчетности не допускается (письмо ФНС России от 29 мая 2015 г. № ГД-3-3/2180@).

Если изменения необходимы, придется формировать отчетность по общеустановленной форме (формат утвержден приказом № ММВ-7-6/313@). В этом случае компания сможет самостоятельно определять детализацию показателей по статьям отчетов (п. 3 приказа № 66н).

А форматы общеустановленной бухгалтерской отчетности позволяют включать в состав отчетности дополнительные («вписываемые») показатели, которые заполнять необязательно.

Полная версия этой статьи доступна только платным пользователям бератора

Чтобы получить доступ, просто оформите заказ на бератор:

- Мы откроем вам доступ сразу после оплаты

- Вы получите бератор по очень выгодной цене

- Все новые возможности бератора вы будете получать бесплатно!

< Предыдущая страница Следующая страница >

Источник: http://usn.berator.ru/enc/bo/30/30/60/?usnid=51456

Электронная сдача отчетности: в каком случае обязательна, что нужно, операторы, стоимость, бесплатные способы

Нормами правовых актов предусматривается обязанность хозяйствующих субъектов отправлять в налоговые органы, в Росстат, во внебюджетные фонды и другим получателям, определенные формы отчетности. Уже определенное время действует электронная сдача отчетности. Причем для некоторых категорий организаций она должна осуществляться в обязательном порядке.

Способы сдачи отчетности

Субъекты бизнеса имеют несколько способов подать отчеты получателям, среди них можно назвать следующие:

- Непосредственно инспектору лично — самый доступный способ для небольших предприятий и предпринимателей. Необходимо принести в контролирующий орган отчеты на бумаге в двух экземплярах и сдать их инспектору. Если документы представляет представитель, необходимо предъявить также документы, устанавливающие его полномочия. Однако, этот способ имеет ограничения. Для определенных отчетов он не доступен при превышении определенного нормами законодательства числа работающих.

- Отправить отчеты письмом через почтовые отделения или курьерскую доставку – в этом случае отчеты на бумаге помещаются в конверт, делается их опись, и письмо заказным способом уходит в контролирующий орган. Так же как и при личном представлении отчетов, для некоторых субъектов этот способ недоступен из-за существующих ограничений.

- Сдача отчетности в электронном виде — этот способ направления отчетов контролирующим органам доступен всем, у кого есть доступ к Интернету и электронная цифровая подпись. Для определенных категорий субъектов хозяйствования должен использоваться именно этот вариант.

В каком случае обязательна электронная сдача отчетности

Законодательные нормативы закрепляют случаи, когда сдача отчетность через интернет должна осуществляться:

- Если субъекты бизнеса сдают декларации по НДС — для данного отчета предусмотрена только электронная форма сдачи.

- Для организаций и ИП, численность работников которых превышает 100 человек. Эти субъекты должны подавать отчеты в налоговые органы только в электронном виде. Правило действует как для вновь созданных компаний с численностью трудящихся более 100 человек, а также для уже существующих, если численность сотрудников за предшествующий год у них более 100 человек.

- Отчеты в ПФР и ФСС нужно сдавать обязательно в электронном виде, если у субъектов бизнеса среднее количество работников более 25 человек.

- Электронная отчетность в ИФНС обязательна для расчета по страховым взносам и по НДФЛ, если численность трудящихся в компании более 25 человек.

- Организации, признаваемые крупнейшими налогоплательщиками.

бухпроффи

Внимание! Субъекты хозяйствования должны помнить, что если не соблюдать предусмотренные для них способы сдачи отчетности, их могут привлечь к предусмотренной законодательством ответственности.

Источник: https://buhproffi.ru/otchetnost/elektronnaya-sdacha-otchetnosti.html

Как сдать отчетность в электронном формате (бесплатно на тест-драйве)

Организации и индивидуальные предприниматели должны отчитываться в ряд контролирующих органов. Существует два способа представления обязательной отчетности: на бумажном носителе и в электронном формате.

Однако многие компании не имеют права отчитываться на бумаге.

Как наладить электронную отправку отчетов в ФНС, ПФР, ФСС и другие государственные структуры, какие недостатки есть у бесплатных сервисов электронной отечности, рассмотрим ниже.

Отчетность в ФНС в электронном формате

До 2014 года сдавать налоговую отчетность в электронном формате были обязаны крупнейшие налогоплательщики, а также организации и ИП со среднесписочной численностью более 100 человек (п. 3 ст. 80 НК РФ). Остальные могли сдавать декларации и различные справки в распечатанном виде — лично посетив налоговую инспекцию или отправив почтой России.

В январе 2014 года в главу 21 НК РФ были внесены изменения, согласно которым декларацию по НДС в электронном формате должны сдавать все налогоплательщики и налоговые агенты независимо от численности.

Лишь в исключительных случаях декларацию по НДС по-прежнему можно сдать на бумаге: такое право предоставлено налоговым агентам — неплательщикам налога при соблюдении определенных условий (абз. 2, 3 п. 5 ст.

174 НК РФ).

С 2017 года страхователи сдают расчет по страховым взносам в ФНС (ст. 431 НК РФ). Если у страхователя заняты работой 26 и более человек, специалисты ФНС примут отчет к рассмотрению исключительно в электронном виде.

Критерии, по которым предприятия и ИП определяют, в каком виде сдавать налоговую отчетность, не действуют в отношении бухгалтерской отчетности (баланса и приложений к нему) — ее вправе сдавать на бумаге абсолютно все налогоплательщики.

Как видим, большинство компаний обязаны отчитываться в ФНС в электронном формате. На сайте налоговой службы есть специальный сервис, который позволяет бесплатно отправить все нужные отчеты. Но сделать это невозможно без электронной подписи, которую придется купить в удостоверяющем центре РФ.

Кроме того, чтобы отправить декларации через сайт ФНС, придется вносить все данные вручную. Сэкономить много не получится, а вот времени уйдет достаточно.

На рынке IT-услуг существуют специальные системы для отправки отчетности в контролирующие органы. Помимо сдачи регламентированных форм через специальные сервисы налогоплательщики могут запрашивать акты сверок с ФНС, ПФР и ФСС, получать выписки из ЕГРЮЛ, осуществлять проверку отчетности на соответствие контрольным показателям и т д.

Попробуйте сдавать отчетность через систему Контур.Экстерн — это удобно и легко.

Попробуйте сдать отчетность через систему Контур.Экстерн.

3 месяца бесплатно пользуйтесь всеми возможностями!

Попробовать

Электронная отчетность в фонды

Все организации и ИП, у которых есть работники, обязаны сдавать отчеты в ПФР и ФСС.

Отчитаться на бумаге имеют право лишь компании со среднесписочной численностью не более 25 человек.

Предприятия и ИП, численность которых превышает указанный порог, обязаны отправлять отчеты (4-ФСС, СЗВ-М и др.) по телекоммуникационным каналам связи.

ФСС предлагает пользователям бесплатные программы для отправки отчетов, но чтобы воспользоваться ими, придется изучить длинные инструкции и самостоятельно установить программу на компьютер. Перед отправкой отчет нужно заверить электронной подписью, которую можно приобрести в удостоверяющих центрах РФ.

Отправка отчетности через интернет в Росстат, ФСРАР, Росприроднадзор

Многие компании постоянно отчитываются о результатах своей деятельности в органы статистики. Даже малые предприятия периодически попадают под сплошное статистическое наблюдение и обязаны также сдать определенные формы.

Чтобы не тратить время на личный визит в Росстат, сдавайте отчетность через Контур-Экстерн.

Некоторые компании в силу особенностей своей деятельности должны сдавать декларации и другие отчеты в Росалкогольрегулирование и Росприроднадзор. Удобнее всего представлять такую отчетность через интернет с помощью специальных сервисов.

Что выбрать: сервисы контролирующих органов или сервисы спецоператоров?

Большинство контролирующих органов в помощь налогоплательщикам разрабатывают бесплатные сервисы для отправки электронной отчетности.

Но, как показывает практика, подобные сервисы не всегда понятны и требуют дополнительных временных затрат на их изучение.

Кроме того, каждый сервис имеет принципиальные отличия и не похож на сервисы других государственных органов. Бесплатные сервисы электронной отечности имеют ограниченный функционал.

Чтобы не тратить время на изучение подобных сервисов и контролировать процесс от отправки отчета до его получения контролирующими органами, приобретайте удобные системы электронной отчетности у спецоператоров.

Спецоператоры гарантируют защиту вашей информации и оказывают всестороннюю техническую поддержку.

Заходите и регистрируйтесь с сертификатом ЭП (любого УЦ РФ) в Контур.Экстерне и пользуйтесь сервисом 3 месяца бесплатно!

Попробовать

Источник: https://www.kontur-extern.ru/info/otchetnost-v-ehlektronnom-formate

Как общаться с госорганами через интернет

Вы можете подать отчет на бумаге или через интернет — с точки зрения государства разницы нет. Но через интернет удобнее: не нужно печатать бумажки, ехать в отделение по месту регистрации и стоять в очереди. А еще на подготовку электронной отчетности у вас больше времени: если бумажные отчеты необходимо подать до 15 числа, то электронные — до 20.

В некоторых случаях вы обязаны подавать электронные отчеты; каждый госорган сам определяет такие условия.

Например, налоговая принимает только в электронном виде отчет об НДС и все отчеты от организаций, в которых больше 100 сотрудников.

А Пенсионный фонд и соцстрах отказываются принимать бумажные отчеты компаний, в которых больше 25 человек. Чтобы правильно оформить отчет, читайте правила на сайтах госорганов, в которые подаетесь.

Как подать электронный отчет

Подавать отчетность в электронном виде можно через личный кабинет на сайте госоргана или через оператора электронного документооборота — ЭДО. В первом случае вам нужна только электронная подпись, во втором — подпись и программа оператора.

Все отчеты, которые вы сдаете в госорганы, должны быть подписаны. Бумажные отчеты вы подписываете ручкой, электронные — электронной подписью. Чтобы отправлять отчеты через интернет, вам нужно купить электронную подпись.

Какую электронную подпись выбрать для бизнеса

Через личный кабинет

На сайтах всех контролирующих органов можно завести личный кабинет. Это ваш персональный раздел на сайте, где вы видите взносы, долги и переплаты. Через личный кабинет можно подавать отчеты: здесь есть нужные формы и правила заполнения.

Электронную отчетность в налоговую, соцстрах и пенсионный фонд можно подать через личный кабинет налоговой. Если вы подаете отчеты в другие госорганы, придется регистрироваться на каждом сайте — единого окна нет.

В личном кабинете на сайте налоговой видны ваши взносы, задолженности и переплаты

Регистрация в любом личном кабинете бесплатная. Зайти вы можете двумя способами: с учетной записью Госуслуг или с КЭП — квалифицированной электронной подписью. Но отправлять документы можете только с КЭП.

Для некоторых госорганов вам придется купить еще одну электронную подпись. Например, для ЕГАИС не подойдет та электронная подпись, которую вы используете на сайте налоговой. Больше подписей — больше расходов. Кроме того придется самостоятельно составлять график и следить за календарем отчетности.

30%от суммы составляет штраф за неуплаченный вовремя налог.

НК РФ Статья 119

Отчитываться через личный кабинет — хороший вариант для ИП и небольших компаний, которые подают минимальное количество отчетов. Если вы отчитываетесь в несколько ведомств с разными электронными подписями, можно доверить это оператору.

Через оператора электронного документооборота

Оператор ЭДО — это организация, которая настраивает документооборот между компаниями или между компаниями и государством. Документы, которые вы отправляете через оператора ЭДО, имеют юридическую силу: на них стоит ваша электронная подпись. Операторы ЭДО используют криптозащиту, чтобы передавать документы безопасно. Государство проверяет, что всё надежно, и выдает разрешение на работу.

Операторы ЭДО продают программы для подачи отчетов. В этих программах отчеты собраны в одном окне: вам не нужно регистрироваться в личных кабинетах всех госорганов.

Как правило, в стандартные функции входят шаблоны отчетов, проверка ошибок заполнения и календарь бухгалтера — график-напоминалка о сроках сдачи. Подписать все отчеты вы можете одной КЭП.

Такие программы подходят тем, кто сдает много отчетов в разные контролирующие органы.

Цена программы зависит от количества подключенных госорганов и набора функций.

120операторов ЭДО входят в государственный реестр. Им можно доверять

Как выбрать программу электронной отчетности

Программы нужны, чтобы вам было удобно подавать отчетность. Основные критерии — связь с нужными госорганами, напоминания об отчетах, проверка на ошибки и интеграция с вашей системой бухучета.

Количество направлений

Количество направлений — это то, во сколько госорганов вы сможете отправлять отчеты. Стандартный набор — ФНС, Фонд соцстрахования и Пенсионный фонд. В расширенной версии могут быть Росстат, Росалкогольрегулирование и Росприроднадзор.

Программы с большим количеством направлений дороже: например, в Москве два направления от оператора «Калуга-Астрал» стоят 2900, а четыре — 3900 рублей в год.

Проверьте, в какие контролирующие органы вы будете отчитываться, и выбирайте программу с нужными направлениями.

Больше госорганов — дороже программа. Выбирайте только те направления, которыми будете пользоваться. Источник: astralreport.ru

Переписка с госорганами

Переписка с госорганами — это ваш канал связи. Часто, изучив отчет, госорган хочет каких-то пояснений и высылает вам письмо с требованием. Если в программе нет переписки, вы не увидите требование и не сможете ответить. Если игнорировать письма госорганов, вас могут оштрафовать. Чтобы точно получать все уведомления, выбирайте программы с перепиской.

Ищите программу, в которую включена переписка с госорганами. Источник: ViPNet ЭДО Отчет

Календарь бухгалтера

Календарь нужен, чтобы напоминать об отчетном периоде. Виды отчетов и периодичность подачи зависят от системы налогообложения. Календарь настраивается под вашу и включает Список госорганов, которым вы должны сдать отчетность. Так вы ни о ком не забудете.

Сверка

Сверка — это функция, которая предупреждает вас, что введенные данные не сходятся. Она защищает от досадных ошибок вроде лишнего нуля в сумме. При прочих равных выбирайте программу со сверкой — перестраховаться еще никому не мешало.

Интеграция с системами бухучета

7 главных сервисов 2017 года

Интеграция нужна, чтобы вы могли сформировать отчет в своей системе бухучета, а потом загрузить его в программу ЭДО и отправить. Без интеграции составлять отчет нужно внутри программы ЭДО: это займет больше времени. Если вы привыкли работать с «1С» или «Моим делом», ищите программу документооборота с интеграцией.

Способ установки

Программы документооборота делятся на офлайн и онлайн-сервисы. Офлайн-программы устанавливаются на компьютер и хранят данные там же — работать с документами вы можете только с одного компьютера. Онлайн-сервисы хранят информацию в облаке, то есть в интернет-хранилище — у вас есть доступ с любого компьютера, ноутбука, планшета или телефона.

https://www.youtube.com/watch?v=PoNf4mdFLjo

Некоторые операторы предлагают онлайн и офлайн-версию одной программы. У обеих есть преимущества. Берите ту, которая больше нравится. Источник: taxcom.ru

Необязательно, но приятно, если у программы есть мобильное приложение. Конечно, заполнять формы со смартфона вы не будете, но зато сможете проверить статус отчета, пока стоите в пробке.

Источник: http://blog.evotor.ru/kak-podavat-elektronnuyu-otchetnost/

Отчетность ООО: когда и какие отчёты сдавать, сроки, условия

Административная нагрузка на компании довольно высока.

Отчетность ООО, которую нужно вести, делится на несколько важных секторов: декларирование доходов и активов, отчеты финансовые, во внебюджетные фонды, в статистику, учет персонала и их доходов.

Сроки сдачи и формы бумаг разные, и разобраться во всем этом «море» нелегко. О том, как и какую отчетность ООО в 2018 году обязано представить в контролирующие структуры, смотрите в нашей инструкции.

Главный фискальный закон нашей страны говорит, что компании могут использовать как общую систему бюджетных платежей, так и специальные, упрощенные налоговые схемы. В их числе:

- «Упрощенка» (УСН). Популярный режим для молодых компаний.

- «Вмененка» (ЕНВД). Подходит, если предприятие уже получает стабильный доход «выше среднего» и имеет хорошую клиентуру и пакет контрактов.

- Сельхозналог (ЕСХН). Аналог УСН для аграриев.

Зачем нужен этот краткий ликбез по налоговой системе? Дело в том, что отчетность и требования к ней зависят от того, какой спецрежим использует организация.

Налоговая отчетная документация показывает доходы и активы, с которых государство получает свою ренту в виде фискальных сборов. Основной документ такой отчетности – декларация. Этот документ применяется на всех схемах с одним «но». На ОСНО отчетные бумаги заполняются и передаются контролерам по каждому из трех фискальных платежей, а на упрощенных схемах ООО сдает ее в единичном экземпляре.

Налоговая отчетная документация показывает доходы и активы, с которых государство получает свою ренту в виде фискальных сборов. Основной документ такой отчетности – декларация.

Существует несколько видов деклараций на ОСНО:

- По НДС. Налогоплательщик (в нашем случае это общество с ограниченной ответственностью) сдает до следующего 25 числа за прошедшими тремя месяцами. Форма и образец документа опубликованы на официальном портале налоговой.

- По налогу на прибыль. Квартальная отчетность сдается в течение 28 дней после окончания трех контрольных месяцев. Годовой отчет – до 28 марта следующего года. Бланк можно скачать с сайта налоговой.

- По налогу на имущество. Фискальный сбор с активов – это местный налог, поэтому администрации краев, областей и городов федерального значения могут самостоятельно вводить и отменять правила уплаты. В общем порядке юрлица подают расчеты по этому налогу до 30 числа месяца, следующего за истекшими тремя контрольными месяцами. Итоговый отчет должен поступить в налоговую до 30 марта следующего года. Как происходит заполнение деклараций и подача расчетов, смотри здесь.

Декларации для компании на «упрощенке»:

- Ежегодный отчет до 31 марта следующего года. Составление документа и порядок представления подробно описаны на интернет-портале ФНС.

- Отчет по налогу на имущество, которое оценено по кадастровой стоимости. Порядок такой же, как и для компаний на ОСНО.

Компании на «вмененке» подают:

- Ежеквартальный отчет до 20 числа месяца, идущего за истекшим периодом. Форму документа можно взять с сайта налоговой.

- Отчет по налогу на имущество, оцененное по кадастровой стоимости (см. выше).

Компании на ЕСХН подают:

- Отчет не позднее 31 марта следующего года.

- Отчет по налогу на имущество, оцененное по кадастровой стоимости.

Мы расписали перечень основных отчетных фискальных документов, предоставление которых ждет каждое юрлицо в зависимости от выбранного налогового режима. Но, кроме перечисленного, у компании могут появиться дополнительные обязанности.

В законодательстве прописаны налоги и сборы, отчеты по которым возникнут, как только появится объект налогообложения. К таким фискальным сборам относятся транспортный, земельный, недропользовательский и др.

Пример: как только компания купит автомобиль, у нее появится обязанность уплаты транспортного налога. А к налогу смело прибавляем составление и сдачу декларации.

Поэтому конечный список можно сформировать только в каждом конкретном случае.

Документы, которые нужно представить в налоговую, к сожалению, декларациями не ограничиваются. Кроме них налоговая ждет от компании:

- Сведения о среднесписочной численности. Ежегодная отчетность сдается до 20 января.

- Отчетность по налогу с доходов физлиц. В него входят две формы: 2-НДФЛ и 6-НДФЛ.

6-НДФЛ представляется в налоговую поквартально, до 30 числа следующего за истекшим периодом месяца. Итоговая бумага должна лежать на столе у инспекторов в срок до 1 апреля следующего года. В этой декларации отражается общая сумма уплаченного налога на доходы физлиц за периоды с начала года. 2-НДФЛ – декларация, которую нужно отправить в ФНС 1 раз в год:

- До 1 марта подаются сведения о тех сотрудниках, удержать налог с которых невозможно. Например, временные работники, получившие за труд менее 4 тысяч рублей.

- До 1 апреля – сведения об основном составе кадров предприятия, с которого налог удерживался.

Важно: декларации по НДФЛ сдаются в бумажном виде, если штат компании меньше 25 человек. В противном случае форма отчета электронная.

Цифры и финансы

Финансовая (бухгалтерская) отчетность – еще один огромный пласт документов, который нужно представить сразу в два надзорных органа. Это ФНС и региональное отделение статистического ведомства (Росстат). Обязанность компаний прописана в законе «О бухучете».

Этот вид отчетности сдается 1 раз в год, и в него включается информация, аккумулированная в компании с 1 января по 31 декабря. В состав документов входит:

- Бухбаланс. Содержание документа отражает текущее финансовое состояние компании на момент готовности отчета.

- Отчет о финрезультатах. Детализирует прибыли и убытки.

- Отчет об изменениях в капитале.

- Отчет о движении денежных активов.

- Приложения – подробная таблица по каждому из документов с пояснениями и комментариями.

Компании, использующие простые режимы налогообложения (УСН, ЕНВД и ЕСХН), вправе сдавать упрощенную бухотчетность. В нее входят только первые два документа списка. «Крайний» срок сдачи документов в фискальный орган – до 31 марта следующего за отчетным года. Если деятельность не велась, отчетность все равно представляется в налоговую.

Компании, использующие простые режимы налогообложения (УСН, ЕНВД и ЕСХН), вправе сдавать упрощенную бухотчетность.

В органы статистики бухотчетность подается не позднее чем спустя 3 месяца по истечении года. Также туда представляется не только бухгалтерская отчетность, но и ряд дополнительных ведомственных форм. Их перечень и график сдачи необходимо уточнять на сайте ведомства вашего региона.

Страховка и пенсия

Пакет документов отчетности компаний дополняют данные, которые нужно отправить во внебюджетные фонды – Пенсионный (ПФР) и Фонд социального страхования (ФСС). Этот пункт так же обязателен к исполнению, проигнорировать массив документов не удастся.

Компании сдают во внебюджетные фонды:

- 4-ФСС. Сдается ежеквартально до 20 числа следующего за периодом месяца в бумажной форме или до 25 в электронной. Форму документа можно найти на сайте Соцстраха.

- РСВ-1. Сроки и периодичность идентичны 4-ФСС.

Для подтверждения основного вида деятельности подается следующий пакет документов:

- Заявление о подтверждении главного направления работы (вида экономической деятельности).

- Справка, которая является подтверждением первого документа.

- Копия пояснительной записки к бухбалансу (эта бумага не нужна для компаний малого и среднего предпринимательства).

Пакет бумаг сдается раз в год до 15 апреля. Менеджменту компании нужно помнить о том, что все разделы отчетности обязательны к исполнению, и отсутствие даже одного из них чревато неприятностями в виде штрафов, а в некоторых случаях даже «заморозкой» и приостановлением работы.

Только ежемесячная планомерная подготовка всех необходимых документов гарантирует беспроблемную сдачу отчетности. Эксперты говорят, что на «освоение этой науки» может уйти немало времени, поэтому компаниям, начинающим работу, они рекомендуют заключить договор со специализированными организациями, осуществляющими бухгалтерское и налоговое сопровождение бизнеса.

Или, как вариант, взять одного квалифицированного сотрудника, который будет отвечать за это направление, в штат.

Источник: https://zhazhda.biz/base/otchetnost-ooo

Как сдавать отчеты в налоговую

Предоставлять отчетность в налоговую — обязанность любого налогоплательщика, осуществляющего предпринимательскую деятельность, а также предприятий, организаций и юридических лиц любой формы собственности.

1

Для сдачи отчетности налогоплательщик должен быть поставлен на учет в территориальном органе федеральной налоговой службы по месту прописки или местонахождения предприятия.

Правила регистрации в органах ФНС регламентирует Федеральный закон № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» от 08.08.2001 г. Процедура регистрации юридического лица более сложна. Ознакомиться с ней можно здесь.

На нашем сайте можно скачать Бланк заявления о госрегистрации физического лица в качестве индивидуального предпринимателя.

Пример заполнения заявления на госрегистрацию ИП здесь.

2

После регистрации предприятия или ИП необходимо предоставлять отчеты, соответствующие определенному виду деятельности, в сроки, установленные налоговым законодательством РФ. Далее следует выбрать, каким способом отчетность будет доставляться в органы ФНС.

3

Самый простой, но требующий временных затрат метод, — личная подача отчетов по месту расположения налоговой инспекции. Подготовленные отчетные формы следует распечатать в двух экземплярах, каждый из которых подписывает руководитель предприятия.

Подпись заверяется мокрой печатью. После того как сотрудник ФНС принял оригинал отчета, он обязан поставить на втором экземпляре специальный штамп с датой и входящим номером, удостоверяющим подачу документа в установленные сроки и в должной форме.

4

Отчетные формы можно также подать в органы ФНС по почте. Отправлять их следует заказным письмом с обязательным уведомлением отправителя о получении. К письму нужно приложить опись содержимого конверта, заверенную сотрудником почтового отделения.

Отправлять отчеты по почте необходимо не позднее, чем за десять дней до наступления граничного сроки подачи документа в органы ФНС.

Таким образом, для подверждения факта сдачи отчета у налогоплательщика остается второй экземпляр отчетной формы, уведомление о получении оригинала сотрудником налоговой службы и опись вложенных в конверт документов.

5

При наличии у налогоплательщика права на электронную подпись отчеты можно сдавать в электронном виде с помощью специализированных программ. Самая распространенная из них «Контур-Экстерн». Подключиться к этой системе подачи отчетности можно на сайте производителя программы. Для отправки отчетов в главном окне программы следует перейти на вкладку «Отчеты ФНС».

6

В левом верхнем углу открывшегося меню нужно нажать кнопку «Добавить». В следующем окне появится список отчетов, сформированных в вашей бухгалтерской программе и сохраненных в формате xml. Выбираем один или несколько необходимых отчетов и добавляем в «Контур-Экстерн».

7

Выбранные отчеты автоматически помещаются в папку «Неотправленные». Выбираем кнопку «Проверить». Программа начинает процесс проверки корректности подготовленных документов.

8

Если в отчетных формах найдены ошибки, то в следующем окне появится сообщение с их расшифровкой. Документы следует исправить в той программе, где они были сформированы, и вновь загрузить в «Контур-Экстерн».

9

Если отчет корректный, нажимаем кнопку «Отправить»

10

Отправленные отчеты находятся в папке «Переданные». После проверки их налоговыми органами в «Контур-Экстерн» автоматически со шлюза ФНС загружаются квитанции о приеме и протоколы обработки отчетности.

Их необходимо скачать, следуя пунктам меню и распечатать. В дальнейшем квитанция будет подтверждением факта своевременной сдачи отчета.

Своевременное предоставление правильно составленной отчетности в органы ФНС гарантирует налогоплательщику защиту от штрафных санкций в будущем.

Источник: http://SovetClub.ru/kak-sdavat-otchety-v-nalogovuyu

Сдача бухгалтерской отчётности в электронном виде по новым правилам

Ведение онлайн — бухгалтерии является сейчас очень актуальным. Многие крупные и средние предприятия предпочитают сдавать промежуточную и годовую бухгалтерскую отчётность с помощью информационных каналов связи в электронном виде.

В каком виде представлять на проверку бухгалтерскую отчётность – в электронном или бумажном – решает руководство фирмы. При выборе бумажных носителей, следует ориентироваться на сроки и формы, указанные в НК РФ.

Если же компания сдаёт отчётность в электронном виде, то стоит помнить, что с этого года изменились форматы электронной отчётности.

Отчётность в электронном и бумажном виде

С 2013 года все юридические лица, которые применяют общую и упрощённую систему налогообложения, обязаны вести бухгалтерский учёт. Об этом говорится в Федеральном законе от 06. 12. 2011 года № 402-ФЗ «О бухгалтерском учете».

Согласно этому же Закону, все юридические лица обязаны сдавать бухгалтерскую отчётность по формам, которые установлены Приказом Минфином от 02. 07. 2010 года № 66Н.

Все юридические лица обязаны сдавать:

- Бухгалтерский баланс;

- Отчёт о финансовых результатах;

- Отчёт об изменениях капитала;

- Отчёт о движении денежных средств.

Некоммерческие предприятия ещё сдают Отчёт о целевом использовании полученных средств.

В ст. 13 Закона № 402 – ФЗ сказано, что бухгалтерскую отчётность можно сдавать после того, как руководитель организации подпишет её бумажный экземпляр. Подпись главного бухгалтера не требуется.

Следовательно, сдавать электронную отчётность в налоговую инспекцию можно тогда, когда будет подписан её бумажный «двойник».

Отчётность в электронном формате

Приказом ФНС от 03. 09. 2013 года № ММ-7-6/313@ установлены форматы, в соответствии с которыми юридические лица (кроме малого предпринимательства) должны сдавать электронную отчётность. Для предприятий малого бизнеса форматы отчётности указаны в Приказе ФНС России от 03. 09. 2013 года № ММ-7-6/311@.

Важно: в этих Приказах указаны форматы электронной отчётности, которые применялись в 2013 году.

Как уже упоминалось, отчётность можно сдавать в налоговую инспекцию после того, как она будет подписана руководителем фирмы. Но в Законе № 402-ФЗ также сказано, что отчётность может подписать лицо, уполномоченное на это руководителем фирмы.

Стоит также напомнить, что не обязательно сдавать отчётность в электронном виде. Такое разъяснение даётся в Письме ФНС от 12. 07. 2011 года № ЕД-4-3/11207@. Кроме того, ни в одном законодательном акте не закреплена такая налоговая обязанность юридических лиц.

Факт принятия отчётности налоговым органом

Как указано в подп. 5 п. 1 ст. 23 НК РФ, организации должны сдавать бухгалтерскую отчётность в налоговую инспекцию по месту своей регистрации. Когда инспектор принимает отчётность у юридического лица, он подтверждает этот факт квитанцией. Так говорится в Письме Минфина России от 19. 07. 2012 г. № 03-02-07/1-182.

Инспекторы принимают электронную отчётность в том же порядке, что и электронные декларации. Факт принятия отчётности, так же как и факт принятия электронных деклараций, должностное лицо налоговой инспекции подтверждает квитанцией о приёме документов.

Такая квитанция направляется налогоплательщику через специализированные информационные каналы связи. На квитанции должна обязательно присутствовать электронная подпись инспектора.

Если предприятия сдают свою бухгалтерскую отчётность через интернет, то бухгалтерия должна постоянно отслеживать возможные изменения форматов.

См. также:

Ответственность, налагаемая на главного бухгалтераОтсутствие дохода — не основание для неуплаты ЕНВД

Рекомендуем сервис по ведению бухгалтерии, облегчающий работу (только для ООО и ИП на упрощенной системе налогообложения)

Источник: http://www.reghelp.ru/buhotchetnost_elektronnaya.shtml

Сдаем отчетность: по почте, на флешке, бумажном носителе, по ТКС

Налоговую отчетность по телекоммуникационным каналам связи должны сдавать те компании, у которых среднесписочная численность сотрудников за год больше 100 человек (п. 3 ст. 80 Налогового кодекса РФ).

Расчеты по страховым взносам отправить в электронной форме должны все организации, у которых среднесписочная численность персонала больше 50 человек. Основание – часть 10 статьи 15 Федерального закона от 24 июля 2009 г. № 212-ФЗ. При этом сведения о персонифицированном учете представляют в электронном виде на 50 человек и более (ч. 2 ст.

8 Федерального закона от 1 апреля 1996 г. № 27-ФЗ). Соответственно, если в штате организации ровно 50 человек, придется отчитываться перед ПФР в электронном виде. Ведь форма РСВ-1 ПФР и сведения о персонифицированном учете сдаются одновременно.

А вот остальные фирмы вправе выбрать один из четырех способов сдачи деклараций и расчетов: по почте, в электронной форме на компакт-диске или флешке, в бумажном виде (в том числе можно распечатать форму отчетности со штрихкодами), по телекоммуникационным каналам связи.

Далее подробности о каждом способе сдачи отчетности.

Количество экземпляров отчетности

По почте достаточно отправить один экземпляр отчета. Сдачу декларации (расчета) в этом случае будет подтверждать почтовая квитанция. Отправлять отчетность необходимо ценным письмом с описью вложения. Тогда, если возникнут разногласия с чиновниками, компания сможет доказать, какая отчетность была отправлена по почте.

Оформление почтового отправления

Письмо, в котором фирма пересылает налоговую отчетность в ИФНС, должно содержать опись вложения (п. 4 ст. 80 Налогового кодекса РФ). Кроме того, о необходимости описей упоминается и в пунктах 1 и 3.

1 Регламента ввода в автоматизированную информационную систему налоговых органов данных… (утвержден приказом ФНС России от 18 июля 2012 г. № ММВ-7-1/505@).

Опись на почте составляется только в том случае, когда отчетность отправляется ценным письмом.

Должны отметить, что у ценных писем есть один явный недостаток. Сотрудники почты не доставляют такую корреспонденцию, работники ИФНС, ПФР и ФСС РФ должны самостоятельно забирать ценные письма.

Но на практике часто так не делают. Поэтому велика вероятность, что ценное письмо не дойдет до адресата. Инспекторы могут посчитать отчетность непредставленной.

И предъявить штраф по статье 119 Налогового кодекса РФ.

Обратите внимание, что Федеральный закон от 24 июля 2009 г. № 212-ФЗ не требует, чтобы отчетность в ПФР и ФСС РФ, отправленная по почте, содержала опись вложения. Тем не менее опись лучше заполнить, чтобы избежать претензий из-за несданных расчетов.

Штамп инспектора о приеме отчетности

Даже если компания отправит отчетность по почте, она имеет право позже попросить налогового инспектора поставить на другом экземпляре штамп о приеме.

Для этого квитанцию, подтверждающую отправку письма, и опись, на которой проставлен штамп почтового отделения, принесите в ИФНС, ПФР или ФСС РФ. Тогда на штампе инспектора будет указан день, когда фирма отправила письмо по почте.

Документы, подтверждающие своевременную сдачу отчетности

Таким документом является почтовая квитанция. Однако иногда инспекторы помимо квитанции требуют еще один документ – кассовый чек почтового отделения, подтверждающий прием отчетности. Очевидно, что такие требования налоговиков являются незаконными.

Кроме того, инспекторы не могут обвинить компанию в несдаче отчетности и в том случае, если она затерялась на почте. То есть декларация, высланная по почте, считается сданной в инспекцию в тот день, когда на имя ИФНС было отправлено письмо с описью вложения. Чтобы определить такую дату, достаточно почтовой квитанции.

У компании сменился генеральный директор, но изменения в ЕГРЮЛ еще не внесены

Лучше всего внести изменения в единый госреестр юрлиц до сдачи отчетности. Иначе инспекторы могут посчитать отчетность, отправленную по почте, не сданной вовсе и приостановить операции по счетам из-за того, что Ф. И.О. директора, указанные в декларации, не совпадут с данными реестра.

И хотя такие действия инспекции незаконны (арестовать деньги из-за неверных записей в ЕГРЮЛ п. 3 ст. 76 Налогового кодекса РФ не позволяет), все же стоит задуматься об этой проблеме до сдачи годовой отчетности. Внести изменения в реестр несложно. И это позволит избежать проблем в дальнейшем.

Сдаем отчетность на компакт-диске (флешке) или в бумажном виде

Бухгалтер собирается сдавать отчетность в бумажном виде

Источник: http://www.mosbuhuslugi.ru/material/sdaem-otchet-po-pochte-bumajno-tks