О наступлении срока предоставления уведомления о контролируемых сделках

22 мая 2017 года заканчивается срок подачи уведомления в налоговые органы о контролируемых сделках, совершенных в течение 2016 года, доходы и (или) расходы по которым признаются в соответствии с главой 25 Налогового кодекса Российской Федерации (пункт 2 статьи 105.16 Налогового кодекса Российской Федерации).

Контролируемые сделки- это сделки между взаимозависимыми лицами (с учетом особенностей, предусмотренных статьей 105.14 Налогового кодекса Российской Федерации).

Лица признаются взаимозависимыми если особенности отношений между ними могут оказывать влияние на условия и (или) результаты сделок, совершаемых этими лицами, и (или) экономические результаты деятельности этих лиц или деятельности представляемых ими лиц (статья 105.1 Налогового кодекса Российской Федерации).

Уведомление о контролируемых сделках подается обеими сторонами сделки в тот налоговый орган, в котором налогоплательщики состоят на налоговом учете. Организации, отнесенные к крупнейшим налогоплательщикам, направляют уведомление в налоговый орган по месту своего учета в качестве крупнейших налогоплательщиков.

Форма уведомления, Порядок ее заполнения, а также Формат и Порядок представления в электронном виде утверждены Приказом ФНС России от 27 июля 2012 г.

N ММВ-7-13/524@, и размещены на официальном сайте Федеральной налоговой службы (www.nalog.

ru) в разделе «Индивидуальные предприниматели – Меня интересует – Информация о контролируемых сделках» или «Юридические лица – Меня интересует – Информация о контролируемых сделках».

Уведомление о контролируемых сделках по выбору направляется по установленной форме на бумажном носителе или по установленным форматам в электронной форме (пункт 2 статьи 105.16 Налогового кодекса Российской Федерации, Письмо ФНС России от 15.05.2014 N ОА-4-13/9345@).

Откладывать предоставление уведомлений о контролируемых сделках неразумно, поскольку за неправомерное непредставление в установленный срок уведомления о контролируемых сделках или представление такого уведомления с недостоверными сведениями статьей 129.4 Налогового кодекса Российской Федерации предусмотрена ответственность в виде штрафных санкций в размере 5 000 рублей.

Кроме того, в соответствии с пунктом 1 статьи 15.

6 Кодекса Российской Федерации об административных правонарушениях, непредставление в установленный законодательством о налогах и сборах срок либо отказ от представления в налоговые органы оформленных в установленном порядке документов и (или) иных сведений, необходимых для осуществления налогового контроля, а равно представление таких сведений в неполном объеме или в искаженном виде, за исключением случаев, предусмотренных частью 2 указанной статьи, — каждое из этих нарушений влечет за собой наложение административного штрафа

на граждан в размере от 100 до 300 рублей;

на должностных лиц — от 300 до 500 рублей.

Пресс-служба УФНС России

по Республике Бурятия

Читать далее

Источник: https://www.infpol.ru/100006-o-nastuplenii-sroka-predostavleniya-uvedomleniya-o-kontroliruemykh-sdelkakh/

Неправомерное непредставление уведомления о контролируемых сделках, представление недостоверных сведений в уведомлении о контролируемых сделках

Энциклопедия МИП » Налоговое право » Правонарушения » Неправомерное непредставление уведомления о контролируемых сделках, представление недостоверных сведений в уведомлении о контролируемых сделках

Содержание

Взаимозависимыми могут быть признаны определенные лица, особенности правовых отношений которых могут оказывать определенное взаимное влияние друг на друга, в частности:

- на определенные условия той или иной сделки, совершение которой осуществляется данными лицами;

- экономические результаты деятельности данных лиц, либо деятельности лиц, которых они представляют.

Во время установления факта взаимозависимости, учитывается также и финансовое влияние данных лиц на их капиталы и материальные активы.

Помимо взаимозависимых сделок, законодательство РФ предусматривает особые виды сделок, которые могут быть приравнены к взаимозависимым.

К взаимозависимым сделкам может быть приравнена совокупность сделок по продаже товаров, оказанию услуг, либо проведению определенных работ, в которых принимают непосредственное участие взаимозависимые лица, либо они представляют интересы таки лиц.

Помимо этого, взаимозависимыми могут быть признаны и сделки, предметом которых является внешняя торговля товарами мировой биржи.

Сделки, проводимые между взаимозависимыми лицами, являются контролируемыми.

Сведения о контролируемых сделках

Действующее налоговое законодательство РФ устанавливает определенный порядок проведения и оформления контролируемых сделок. В данный порядок можно отнести и необходимость по подачи обязательных сведений о проведенных контролируемых сделках за определенный налоговый период.

Сведения о ранее проведенных контролируемых сделках должны включать в себя следующую информацию:

- данные о сторонах, принимающих непосредственное участие в указанных сделках – их ФИО, место жительства, контактная информация и т.д.;

- сведения о каждой контролируемой сделке, которая была включена в определенный временной период. К основным сведениям можно отнести – данные о предмете каждой сделки, сведения о ее стоимости, об участвующих в ней лицах, а также об иных особенностях, которые имеют прямое отношение к контролируемым сделкам;

- особенности и порядок проведения каждой сделки, и иные нюансы, которые должны быть указаны в документах налогоплательщиком.

При появлении данной необходимости, налоговый орган вправе запросить и иные сведения о контролируемых сделках, которые помогут прояснить некоторые нюансы, подтвердить или опровергнуть определенные сведения и т.д.

Уведомление о контролируемых сделках

Уведомление о контролируемых сделках представляет собой главный документ, который содержит в себе все самые основные сведения о сделках данного рода, которые были проведены налогоплательщиков в определенном отчетном периоде.

Уведомление выражается в виде письменного документа, который может быть передан в налоговый орган лично налогоплательщиком либо отправлен туда по почте и по другим каналам связи. Уведомление о контролируемых сделках составляется в соответствии с установленной формой, соблюдение которой необходимо.

В случае наличия каких-либо ошибок, налоговый орган вправе не принимать данный документ.

В содержание уведомления должны быть включены следующие сведения:

- отчетный налоговый период – календарный год, за который представляется данная информация о контролируемых сделках;

- сведения о непосредственных предметах ранее проведенных сделок, например, продажа определенных товаров, проведение работ, либо оказание конкретных услуг;

- сведения о юридических, либо физических лицах, которые принимали правомерное участие в данных сделках – наименование организаций, ФИО физических лиц или индивидуальных предпринимателей:

- финансовые данные по каждой из сделки – суммы полученных доходов, либо понесенных расходов, которые стали результатом проведения той или иной контролируемой сделки.

Ответственность за неправомерное непредставление уведомления о контролируемых сделках

Действующие нормы налогового законодательства РФ предусматривают обязательное соблюдение установленных сроков для подачи уведомлений о контролируемых сделках. Делать это нужно не позднее 20 мая календарного года, следующего за тем, в котором осуществлялись контролируемые сделки.

Неправомерное непредставление уведомления о контролируемых сделках является грубым налоговым правонарушением, за которым всегда следует определенная ответственность, предусмотренная нормами налогового права.

При этом объектом данного нарушения всегда будут выступать правоотношения между налогоплательщиками и уполномоченным налоговым органом, возникновение которых произошло в момент проведения и регистрации определенной контролируемой сделки.

Объективная сторона здесь будет выражаться в проявленном бездействии налогоплательщика, результатом которого стало нарушение установленных сроков.

При этом у налогоплательщика сохраняется право представления необходимых сведений с указанием причин их задержки, которые должны быть подкреплены соответствующими доказательствами. В отдельных случаях, ответственность к налогоплательщику не будет применена.

Ответственность за представление недостоверных сведений в уведомлении о контролируемых сделках

Помимо нарушения сроков представления уведомления о контролируемых сделках, налоговое законодательство РФ предусматривает ответственность и за представление недостоверных сведений в уведомлении о контролируемых сделках.

Как показывает существующая практика, очень часто данные недостоверные сведения касаются финансового вопроса сделок. Нередко происходит занижение их стоимости и иные манипуляции с существующими финансовыми данными.

Вне зависимости от того, было ли умышленных представление недостоверных сведений, к налогоплательщику, в любом случае, может быть применена определенная ответственность.

В соответствии с существующими налоговыми нормами, данная ответственность выражается в назначении денежного штрафа в установленном размере, который налогоплательщик обязуется оплатить в предусмотренный период.

При этом ответственность в отношении налогоплательщика может быть не назначена только в том случае, если он сумеет доказать, что представление ложных сведений было осуществлено не по его умышленной вине. При этом его слова обязательно должны быть подкреплены соответствующими доказательствами.

Данные доказательства могут быть выражены в определенных документах, справках и иных бумагах, которые действительно смогут подтвердить факт наличия чрезвычайных обстоятельств.

Источник: http://Advokat-Malov.ru/pravonarusheniya/nepravomernoe-nepredstavlenie-uvedomleniya-o-kontroliruemyh-sdelkah-predstavlenie-nedostovernyh-svedenij-v-uvedomlenii-o-kontroliruemyh-sdelkah.html

Уведомление о контролируемых сделках: пример заполнения

Участники контролируемых сделок ежегодно обязаны отчитываться об их заключении в ФНС до 20 мая года, следующего за отчетным. Данные оформляются в установленной форме. Уведомление о контролируемых сделках подается в территориальное отделение налоговой инспекции электронно или на бумажном носителе.

О том, как заполнить уведомление о контролируемых сделках, какую информацию следует включать в документ и что грозит за нарушение порядка подачи отчета в ФНС, читайте в статье.

Уведомление о контролируемых сделках в 2017 году: кто отчитывается?

Заполненный документ предоставляют все налогоплательщики, совершившие в отчетном году сделки, попадающие под определение контролируемых. Фактически, подобные сделки делятся на две условные группы: сделки между взаимозависимыми участниками и сделки, которые приравниваются к взаимозависимым.

К первой группе относят сделки между резидентами, если выполняется хотя бы один из критериев:

- за отчетный год объем сделок между взаимозависимыми резидентами в совокупности составил более 1 млрд. рублей;

- ценовой объем сделок составил более 100 млн. рублей, но одна из сторон ведет экономико-хозяйственную деятельность, применяя упрощенный режим налогообложения (ЕНВД или ЕСХН), а при этом второй участник экономических взаимоотношений работает без применения специальных режимов;

- ценовой объем сделок составил более 60 млн. рублей, но один из участников обязан выплачивать НДПИ, а предмет сделки при этом – полезное ископаемое, которое добывается резидентом и облагается налогом по процентной ставке;

- стоимостной объем сделок составил более 60 млн. рублей, но одна из сторон экономических взаимоотношений освобождена от налоговых обязательств на полученную прибыль в связи с тем, что участвует в проекте «Сколково» или подобном инвестиционном проекте субъектов РФ;

- объем доходов по сделкам составляет более 60 млн. рублей, но один из участников находится в экономической зоне, которая подразумевает льготную систему обложения налоговым бременем получаемой прибыли (в сравнении с общепринятых условий налогообложения в конкретном субъекте России);

- объем дохода по сделкам превышает 60 млн. рублей, но в связи с тем, что один из участников – обладатель лицензии на использование недр морского месторождения или оператор на нем, а налоговая база у этой стороны определяется исходя из ст. 275.2 Налогового Кодекса, в том числе и прибыль от этих сделок, их следует включить в отчет.

Экономические отношения, приравненные к взаимозависимым, учитываются при заполнении уведомления о контролируемых сделках, если привлекается дополнительная сторона-посредник, которая является невзаимозависимой.

Этот участник сделки выполняет только организационные функции – предоставляет возможность производства работ или оказания услуг между взаимозависимыми лицами. Он ничем не рискует.

Подобные сделки не зависят от объема доходной части.

Дополнительно, контролируемыми сделками являются экономические взаимоотношения касательно внешней торговли. В ФНС необходимо подавать информацию о внешнеторговых сделках, когда их предметом являются минеральные удобрения, драгоценные металлы и камни, нефть и товары, переработанные из нее, а также металлы, а объем дохода по ним с одним контрагентом составил более 60 млн. рублей за год.

Также контролируются сделки, когда партнеры невзаимозависимые, но один из участников отношений является резидентом одного из государств, утвержденных списком Приказа Минфина № 108н от 13 ноября 2007 года (контролируются также сделки с представителями таких контрагентов на территории России). Объем дохода, попадающего под контроль, в этом случае, должен превысить 60 млн. рублей.

Инструкция по заполнению уведомления о контролируемых сделках: подготовка

Прежде чем заполнить форму уведомления о контролируемых сделках, необходимо подготовить документацию. ФНС имеет право затребовать бумаги, подтверждающие или уточняющие условия сделки, начиная с 1 июня года, следующего за отчетным.

Алгоритм подготовки документации для ФНС по контролируемым сделкам:

- Идентификация сделок, попадающих под контроль. Этап подразумевает необходимость выявить, какие из совершенных сделок признаются контролируемыми (ст. 105.14 Налогового Кодекса).

- Планирование сбора документов. На этом шаге следует оценить объем налоговых выплат, а также расходы на подготовку бумаг.

- Определение характерных особенностей сделок. Здесь происходит уточнение свойств работ, услуг или товаров (предметов сделок), по которым сотрудничество признается контролируемым, а также сопоставление между собой для признания однородности.

- Сопоставление финансовых или коммерческих показателей экономических отношений по договорам. На этом этапе следует проанализировать взаимозависимые стороны сделок и их описание.

- Учитывая результаты предыдущих пунктов, следует определить объем доходной части по сделкам для целей налогообложения.

- Проведение экономического анализа и документирования. Необходимо сопоставить доходы по сделкам с рыночными ценами и определить рентабельность экономических отношений.

Документы могут потребоваться по любой контролируемой сделке, поэтому следует подготовить их заблаговременно. Обязательно необходимо отслеживать актуальность и достоверность данных.

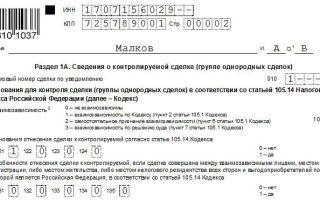

Порядок заполнения уведомления о контролируемых сделках

Форма уведомления состоит из титульного листа и четырех разделов. Каждый блок должен быть заполнен верными и актуальными сведениями. Исправления и зачеркивания в уведомлении не допускаются. Если налогоплательщик допустил ошибку или внес недостоверные данные, он может направить в ФНС по месту регистрации уточненный отчет.

Также необходимо следить за тем, чтобы носитель, на котором предоставляется уведомление, не был испорчен. Например, если документ сдается на бумаге, не допускается его скрепление.

Для каждого символа в форме уведомления соответствует одна ячейка. Исключением будет только дата. Пустые поля не оставляются. Если данных нет, проставляется прочерк в каждой ячейке.

Текстовые поля заполняются заглавными буквами. Цифровые значения менее 50 копеек не прописываются, а при наличии в показателе более 50 копеек – он округляется до рубля.

Начинать прописывать знаки следует слева. Если их меньше, чем количество ячеек – справа проставляются прочерки.

Заполнение титульного листа

В титульном листе уведомления указываются данные налогоплательщика и отделения ФНС, такие как:

- ИНН;

- КПП;

- ОКАТО;

- номер отделения ФНС;

- полное наименование организации;

- ФИО уполномоченного лица компании или физического лица-налогоплательщика;

- код экономической деятельности;

- контактный номер телефона и адрес электронной почты.

Кроме того, следует указать год, за который предоставляется отчет. В указанном месте следует проставить подпись, подтверждающую достоверность сведений, представленных в отчете, и печать (при ее наличии).

Заполнение раздела 1А

Блок заполняется данными отдельно по каждой контролируемой сделке или группе сделок, которые признаются однородными. Здесь указывается обобщенная информация о предмете экономических взаимоотношений, а также объем дохода, полученного от финансово-хозяйственных действий. Показатели прибыли и расходной части определяются исходя из данных бухгалтерской отчетности.

Количество таких блоков должно соответствовать количеству проведенных контролируемых сделок. Если сделки были признаны однородными и объединены в группу, то заполняется один обобщенный раздел 1А.

Заполнение раздела 1Б

Количество этих блоков зависит от количества разделов 1А, так как они являются дополнением. В этом разделе указываются данные о поставках, отгрузках, произведенных работах или оказанных услугах.

В разделе отражаются наименования договоров, даты их заключения, территориального места оформления сделки. Здесь же указывается количество товаров и цена за единицу, а также стоимость всей сделки. Дату совершения указывают в соответствии с данными бухгалтерской отчетности.

Суммирование товаров (услуг, работ) в рамках одной контролируемой сделки запрещено. Следует прописать данные по каждой единице предмета экономических взаимоотношений. Количество листов такого раздела должно быть таким же, как и количество операций в группе сделок.

Заполнение разделов 2 и 3

В этих блоках указываются данные о сделках в отношении организаций, при этом информация раздела 1Б не учитывается. Если у субъекта финансово-хозяйственной деятельности не было сделок с контрагентами, которые указываются в разделах, эти листы включать в уведомление не нужно.

Ответственность за непредставление данных в ФНС о контролируемых сделках

Организации обязаны предоставлять информацию о контролируемых сделках в ФНС в указанные сроки. Сведения должны быть актуальными и достоверными. В противном случае компания будет привлечена к административной ответственности.

Если организация не сообщила сведений о таких сделках своевременно, ей грозит наложение штрафа в размере 5 000 рублей. То же самое касается предоставления некорректных данных о контролируемых операциях с контрагентами.

Если компания скрыла прибыль по контролируемым сделкам, штраф будет значительно больше – 20% от суммы налога, который не был уплачен, но не менее 100 000 рублей.

Чтобы не допустить наложения штрафных санкций, изучите образец заполнения уведомления о контролируемых сделках.

С примером заполнения уведомления о контролируемых сделках (2017) можно ознакомиться ниже.

Форма и образец заполнения

Источник: https://okbuh.ru/kontroliruemye-sdelki/uvedomlenie

Уведомление о контролируемых сделках кто должен подавать

Налогоплательщики, которые совершили в календарном году контролируемые сделки, обязаны сообщать о них в налоговую инспекцию. Какие сделки относятся к контролируемым Контролируемые сделки — это сделки между взаимозависимыми людьми или приравненные к таковым. К таким относятся сделки, годовая сумма доходов по которым превышает 60 млн руб. и при этом соблюдаются одновременно два условия :

- Место регистрации, проживания обоих участников сделки является территория Российской федерации;

- одна из сторон сделки является плательщиком налога на прибыль, а другая — нет.

Основания для признания сделки контролируемой Величина дохода Если один участник сделки работает на ЕСХН или ЕНВД, второй по ним не работает Общий объем полученных доходов за календарный год свыше 100млн.

Уведомление о контролируемых сделках 2018

Фактически, подобные сделки делятся на две условные группы: сделки между взаимозависимыми участниками и сделки, которые приравниваются к взаимозависимым. К первой группе относят сделки между резидентами, если выполняется хотя бы один из критериев:

- за отчетный год объем сделок между взаимозависимыми резидентами в совокупности составил более 1 млрд.рублей;

- ценовой объем сделок составил более 100 млн. рублей, но одна из сторон ведет экономико-хозяйственную деятельность, применяя упрощенный режим налогообложения (ЕНВД или ЕСХН), а при этом второй участник экономических взаимоотношений работает без применения специальных режимов;

- ценовой объем сделок составил более 60 млн.

Контролируемая сделка — это что и кто ее сдает?

ВажноРФ и уплачивающая налоги в бюджет РФ и субъектов РФ. В случае подачи уведомления позже установленного срока либо с ошибками/неполными сведениями, возникают следующие негативные последствия для налогоплательщика, в том числе:

- неподача уведомления – один из индикаторов для налоговых органов о включении компании в список проверок по трансфертному ценообразованию;

- вред репутации директора/ответственного лица и компании в целом;

- в случае, если директор/ответственное лицо является резидентом иностранного государством, такие штрафы могут стать причиной трудностей, связанных с оформлением/продлением российской визы.

В какую налоговую подавать данный документ Организации, и те которые имеют обособленные подразделения подают уведомление в ИФНС по месту нахождения своей организации, а физлица (в т.ч.

ИП) – по месту своего жительства.

Уведомление о контролируемых сделках: пример заполнения в 2017

В противном случае компания будет привлечена к административной ответственности. Если организация не сообщила сведений о таких сделках своевременно, ей грозит наложение штрафа в размере 5 000 рублей.

Внимание

То же самое касается предоставления некорректных данных о контролируемых операциях с контрагентами. Если компания скрыла прибыль по контролируемым сделкам, штраф будет значительно больше – 20% от суммы налога, который не был уплачен, но не менее 100 000 рублей.

Чтобы не допустить наложения штрафных санкций, изучите образец заполнения уведомления о контролируемых сделках. С примером заполнения уведомления о контролируемых сделках (2017) можно ознакомиться ниже.

Форма и образец заполнения Скачать форму уведомления о контролируемых сделках.

Заполняем уведомление о контролируемых сделках

- внешнеэкономические сделки приравниваются к контролируемым независимо от общего дохода и применяемой системы налогообложения.

Внешнеэкономические сделки приравниваются к контролируемым независимо от дохода и применяемой системы налогообложения.

Но, например, заключив договор аренды с нерезидентом, нужно ли подавать в налоговую инспекцию уведомление о контролируемых сделках? Должен ли импортер подавать уведомление о контролируемых сделках? Несмотря на размер доходов и на то, что сделки считаются внешнеэкономическим, в первую очередь партнеры должны быть взаимозависимыми.

- Исключить из выбранных контрагентов тех, кто не могут быть признаны взаимозависимыми

Законодательством определен круг лиц, кто должен подавать уведомление о контролируемых сделках.

Кто должен подавать уведомление о контролируемых сделках

Пять этапов признания сделки контролируемой в 2018 году Для того чтобы определить считаются ли совершенные сделки за год контролируемыми и нужно ли подавать уведомление о контролируемых сделках для налогового контроля можно выделить пять этапов:

- Найти контрагентов, сумма сделок с которыми превысила минимального лимита по доходам за 2017 год

В РФ по отношению к общему объему доходов за 2017 год сделка признается контролируемой в следующих вариантах:

- больше 60 млн. рублей, если одна из сторон плательщик УСН;

- больше 100 млн. рублей, если одна из сторон плательщик ЕСХН или ЕНВД;

- превышение 1 млрд.

Организации с обособленными подразделениями отчитываются по мету нахождения головного офиса. Крупнейшие налогоплательщики сдают уведомление в ту ИФНС, в которой они состоят на налоговом учете.

Пример заполнения раздела 1Б Отдельное внимание нужно обратить на особенности формирования и подачи многотомных Уведомлений о контролируемых сделках в электронном виде. ФНС отмечает, что все файлы, превышающее 1024 мегабайт, или zip-архивы, объемом больше 60 мегабайт, следует разбить на несколько файлов меньшего объема.

Сделать это можно с помощью специального бесплатного программного обеспечения, разработанного ФГУП ГНИВЦ ФНС России.

Такое приложение обеспечивает деление файла утвержденного формата, на несколько томов меньшего объема в том же формате.

- Идентификация сделок, попадающих под контроль.

Этап подразумевает необходимость выявить, какие из совершенных сделок признаются контролируемыми (ст. 105.14 Налогового Кодекса).

Здесь происходит уточнение свойств работ, услуг или товаров (предметов сделок), по которым сотрудничество признается контролируемым, а также сопоставление между собой для признания однородности.

Уведомление о контролируемых сделках кто должен подавать 2017

До 20 мая все налогоплательщики должны направить в адрес своих территориальных органов ФНС уведомления о контролируемых сделках за 2016 год. Если этого не сделать, придется заплатить крупный штраф. PPT.ru расскажет, как правильно оформить этот отчет. В соответствии с нормами статьи 105.

16 Налогового кодекса РФ все налогоплательщики, как юридические, так и физические лица, включая индивидуальных предпринимателей, которые в 2016 году совершали контролируемые сделки любого характера и направленности, обязаны проинформировать об этом налоговые органы.

Специально для это предназначена отчетная форма, которая называется уведомление о контролируемых сделках за 2016 год.

Уведомление о контролируемых сделках кто должен подавать за 2016

В частности, даже те сделки, которые отвечают вышеперечисленным условиям, но совершены участниками одной и той же консолидированной группы налогоплательщиков, контролируемыми не признаются.

Так же могут не беспокоится партнеры по бизнесу, которые зарегистрированы в одном и том же субъекте РФ, не имеют обособленных подразделений за его пределами, не уплачивают налог на прибыль в бюджеты других регионов и не имели убытков в отчетном периоде.

Таким образом, все лица, которые имели в отчетном году операции, отвечающие таким признакам, должны отчитаться по ним в налоговые органы. ОКВЭД в уведомлении о контролируемых сделках за 2016 год Порядок заполнения уведомления предполагает соблюдение некоторых правил.

В частности, на титульном листе уведомления за 2016 год, представляемого в 2017 году, необходимо указать свой вид деятельности.

Уведомление о контролируемых сделках кто подает

Если налогоплательщик допустил ошибку или внес недостоверные данные, он может направить в ФНС по месту регистрации уточненный отчет. Также необходимо следить за тем, чтобы носитель, на котором предоставляется уведомление, не был испорчен.

Исключением будет только дата. Пустые поля не оставляются. Если данных нет, проставляется прочерк в каждой ячейке.

Дату совершения указывают в соответствии с данными бухгалтерской отчетности. Суммирование товаров (услуг, работ) в рамках одной контролируемой сделки запрещено.

Следует прописать данные по каждой единице предмета экономических взаимоотношений. Количество листов такого раздела должно быть таким же, как и количество операций в группе сделок.

Заполнение разделов 2 и 3 В этих блоках указываются данные о сделках в отношении организаций, при этом информация раздела 1Б не учитывается.

Если у субъекта финансово-хозяйственной деятельности не было сделок с контрагентами, которые указываются в разделах, эти листы включать в уведомление не нужно.

Ответственность за непредставление данных в ФНС о контролируемых сделках Организации обязаны предоставлять информацию о контролируемых сделках в ФНС в указанные сроки. Сведения должны быть актуальными и достоверными.

Источник: http://dolgoteh.ru/uvedomlenie-o-kontroliruemyh-sdelkah-kto-dolzhen-podavat/

Контролируемые сделки

1

2017 год – это пятый год, когда предприниматели доказывают, что цены были рыночными в сделках, заключенных со своими дочерними предприятиями.

Контролируемые сделки – это операции, которые совершаются между зависимыми друг от друга лицами, например участниками одного холдинга при наличии любого критерия, изложенного в ст.105.14 НК РФ.

Законом предусмотрено вести учет и контроль таких сделок и представлять информацию в налоговый орган по месту учета. Несоблюдение требований законодательства влечет наложение штрафных санкций.

Контролируются данные сделки с целью недопущения занижения цен, налогооблагаемой базы, и соответственно налогов.

2

Типы сделок и суммы доходов по сделкам, совершенным с одним лицом (взаимозависимыми лицами) за соответствующий календарный год, при превышении которых указанные сделки признаются контролируемыми, перечислены в статье 105.14 НК РФ. Сумма доходов по сделкам за календарный год определяется путем сложения сумм полученных доходов по таким сделкам с одним лицом (взаимозависимыми лицами) за календарный год.

Итак, сделки между российскими взаимозависимыми лицами признаются контролируемыми, при наличии хотя бы одного из следующих обстоятельств:

- Сумма сделок между лицами за календарный год больше 1 млрд. руб.;

- Одна из сторон сделки является плательщиком НДПИ и предметом сделки является добытое полезное ископаемое;

- Хотя бы одна из сторон сделки применяет ЕСХН или ЕНВД, а вторая не применяет;

- Хотя бы одна из сторон сделки применяет ставку 0% по налогу на прибыль, а другая не освобождена от уплаты данного налога в соответствии с пунктом 5.1 статьи 284 НК РФ;

- Хотя бы одна из сторон сделки является участником льготного налогообложения по налогу на прибыль, а вторая нет

- Если одна из сторон сделки является налогоплательщиком, указанным в пункте 1 статьи 275.2 Кодекса, и учитывает доходы (расходы) по такой сделке при определении налоговой базы по налогу на прибыль организаций в соответствии со статьей 275.2 Кодекса, а вторая сторона не является таковым налогоплательщиком

или является, но не учитывает доходы (расходы) по такой сделке в соответствии с указанной статьей. - хотя бы одна из сторон сделки является участником регионального инвестиционного проекта, применяющим пониженную ставку налога на прибыль в бюджет субъекта, или ставку 0 % в федеральный бюджет.

Наиболее привлекательны для налоговых органов являются сделки, которые имеют много посредников, а также сделки с нерезидентами РФ. Попасть под пристальное внимание налоговой службы могут как российские, так и иностранные компании.

К сделкам между взаимозависимыми лицами приравниваются следующие сделки:

- Совокупность сделок по реализации товаров (работ, услуг) между значительным количеством посредников, не являющихся взаимозависимыми, но не выполняющие при этом никакие дополнительные функции, не несущие риски в своей деятельности, не применяющие никакие активы, одним словом формальные посредники.

- Сделки в области внешней торговли товарами мировой биржевой торговли;

- Сделки, одной из сторон которых является лицо, которое является резидентом государства, включенные в перечень государств и территорий, утверждаемых МинФином РФ в соответствии с пп.1 п.3 ст.284 НК РФ.

3

Все исключения неконтролируемых сделок между взаимозависимыми лицами указаны в п.4 ст.105.14 НК РФ.

Вот эти случаи:

- Если сделка осуществляется между участниками одной и той же консолидируемой группы налогоплательщиков, за исключением сделок по НДПИ;

- Сторонами которых являются лица, удовлетворяющие -одновременно следующим требованиям: – данные лица зарегистрированы в одном субъекте РФ; – данные лица, не имеют ОП на территории других субъектов РФ, и за пределами России; – данные лица не уплачивают налог на прибыль в бюджеты других субъектов РФ; – данные лица не имеют никаких убытков принимаемых при исчислении налога на прибыль;

– отсутствуют обстоятельства для признания совершаемых данными лицами сделок контролируемыми в соответствии с пп. 2-7 п.2 статьи 105.14 НК РФ;

- Сделки между налогоплательщиками, указанными в пункте 1 статьи 275.2 Кодекса, совершаемые ими при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья, в отношении одного и того же месторождения;

- Межбанковские кредиты (депозиты) со сроком до семи календарных дней (включительно);

- В области военно-технического сотрудничества Российской Федерации с иностранными государствами, осуществляемого в соответствии с Федеральным законом от 19 июля 1998 года N 114-ФЗ “О военно-техническом сотрудничестве Российской Федерации с иностранными государствами”.

4

Данные сделки между взаимозависимыми лицами описаны в п.2 ст.105.14 НК РФ. Для них предусмотрены пороговые значения сумм доходов по сделкам с одним лицом (взаимозависимыми лицами), при превышении которых за соответствующий календарный год сделки между этими лицами признаются контролируемыми.

Более 1 млрд. руб.

Сумма доходов по сделкам с одним лицом (взаимозависимыми лицами) за календарный год.

Более 100 млн. руб.

Сумма доходов по сделкам, одной из сторон которых является лицо, применяющее один из специальных налоговых режимов в виде ЕСХН или ЕНВД.

Более 60 млн. руб.

Сумма доходов по сделкам между взаимозависимыми лицами, перечисленным в пп.2,4,5, п.2 ст. 105.14 НК РФ (с плательщиками НДПИ; с организациями, освобожденными от уплаты налога на прибыль или применяющими нулевую ставку по этому налогу; с резидентами особых экономических зон

5

Контролируемыми признаются внешнеэкономические сделки между взаимозависимыми лицами независимо от суммы доходов по таким сделкам за соответствующий календарный год. Внешнеэкономические сделки – это сделки, где одной из сторон является иностранная организация.

Под налоговый контроль подпадают также внешнеэкономические сделки, указанные в пп.2,3 п.1 ст.105.14 НК РФ. Это сделки с конкретной номенклатурой товаров: с нефтью и продуктами ее переработки, черными и цветными металлами, минеральными удобрениями, драгметаллами и драгоценными камнями. А также сделки с офшорными компаниями.

6

Если налогоплательщик подпадает под критерии совершения контролируемых сделок, то ему нужно об этом сообщить в налоговый орган.

Для этого подается Уведомление о контролируемых сделках, совершенных например в 2016 году в срок до 20 мая 2017 года.

Уведомление можно подать либо на бумажном носителе, либо в электронном виде в налоговый орган по месту учета. Форма Уведомления утверждена приказом ФНС России от 27.07.2012 № ММВ-7-13/524@.

Если налоговый орган установит факт недостоверных сведений в Уведомлении, то неминуемо привлечение к административ-ной ответственности.

За непредставление Уведомления или за недостоверные сведения в нем, налогоплательщик привлекается к налоговой ответственности в соответствии со ст.129.4 НК РФ в размере 5000 руб.

Уведомление состоит из титульного листа и 4- разделов:

- раздела 1А;

- раздела 1Б;

- раздела 2;

- раздела 3.

Если уведомление подается в отношении сделок с юрлицами, то заполняется раздел 2, в отношении сделок с физлицами, ИП, нотариусами и т.п. – раздел 3.

Приказом ФНС РФ от 27.07.2012 № ММВ-7-13/524@, утвержден порядок заполнения формы Уведомления о контролируемых сделках. Для качественного заполнения Уведомления можно воспользоваться услугами специалистов в этой области.

7

С 1 января 2017 года увеличен перечень сделок, которые не признаются контролируемыми. Данное изменение введено ФЗ от 30.11.2016 №401-ФЗ.

Теперь не будут признаваться контролируемыми сделки:

- По предоставлению поручительств (гарантий) в случае, если все стороны такой сделки являются российскими организациями, не являющимися банками;

- По предоставлению беспроцентных займов между взаимозависимыми лицами, местом регистрации либо местом жительства всех сторон и выгодоприобретателей по которым является Российская Федерация.

Это, значит, что участники данных сделок с 1 января 2017 года не должны уведомлять об их совершении налоговые органы и ФНС России не сможет контролировать цены, примененные в указанных сделках, для целей налогообложения.

8

В разделе 1А Уведомления указываются сведения по каждой контролируемой сделке в отчетный период или по совокупности однотипных сделок, кроме того указывается информация о финансовых условиях данных сделок.

Заполнять нужно столько листов раздела 1А, сколько было заключено сделок (или совокупности однотипных сделок). При заполнении Уведомления применяются различные коды, которые приведены в приказе ФНС от 27.07.

2012 № ММВ-7-13/524 @.

Так в пунктах 121 – 124 и в пунктах 131 – 135 в каждом поле Уведомления указывается соответствующая цифра по коду основания отнесения сделки к контролируемой согласно статье 10514 НК РФ в соответствии с приложением № 1

Код основания отнесения сделки к контролируемой

| Код | Наименование |

| 121 | Сделка между взаимозависимыми лицами |

| 122 | Сделка в области внешней торговли товарами мировой биржевой торговли (подпункт 2 пункта 1 статьи 105 14 НК РФ) |

| 123 | Совокупность сделок по реализации (перепродаже) товаров (работ, услуг), совершаемых с участием посредников, не являющихся взаимозависимыми (с учетом особенностей, предусмотренных этим подпунктом) (подпункт 1 пункта 1 статьи 105 14НК РФ) |

| 124 | Сумма доходов по сделкам между взаимозависимыми лицами за соответствующий календарный год превышает 1 млрд. рублей (подпункт 1 пункта 2 статьи 10514 НК РФ) |

| 131 | Сумма доходов по сделкам между взаимозависимыми лицами за соответствующий календарный год превышает 1 млрд. рублей (подпункт 1 пункта 2 статьи 105 14НК РФ Российской Федерации в связи с совершенствованием принципов определения цен для целей налогообложения») |

| 132 | Хотя бы одна из сторон сделки между взаимозависимыми лицами является налогоплательщиком налога НДПИ, исчисляемого по налоговой ставке, установленной в процентах, и предметом сделки является добытое полезное ископаемое, признаваемое для указанной стороны сделки объектом налогообложения налогом НДПИ, при добыче которого налогообложение производится по налоговой ставке, установленной в процентах (подпункт 2 пункта 2 статьи 105 14НК РФ) |

9

В соответствии со ст. 105.17 НК РФ правильность применения цен для целей налогообложения контролируют сотрудники ФНС в ходе так называемых специальных проверок.

Специальные проверки могут проводиться на основании:

- уведомлений о контролируемых сделках, направленные организациями и ФЛ в налоговые инспекции;

- извещений налоговых инспекций, проводящих выездные и камеральные проверки, налоговый мониторинг;

- при выявлении контролируемых сделок в ходе проводимых ФНС РФ повторных выездных налоговых проверок.

Если организация совершает контролируемые сделки, то у нее может быть проведена специальная проверка представителями ФНС РФ.

Если по результатам проверки были выявлены факты отклонения цены, примененной в сделке, от рыночной цены, которые привели к занижению суммы налога, в течение двух месяцев со дня составления справки о проведенной проверке должностные лица, проводившие проверку, должны составить Акт проверки, подписать налогоплательщиком и вручить. Далее порядок реализации материалов проверки тот же, что и при проведении выездных налоговых проверок. Возражение налогоплательщика, рассмотрение материалов, принятие решения по результатам проверки.

Сервисы для ИП, ООО и бухгалтеров

Проверка контрагентов онлайн

Интернет-бухгалтерия для малого бизнеса

Регистрация ИП и ООО. Подготовка документов

Нашли ошибку в статье, или хотите дополнить свежей информацией?

Напишите нам, мы обязательно поправим

Источник: https://nalogovaya.ru/article/nalogooblozhenie/kontroliruemye-sdelki

Уведомления о контролируемых сделках: полномочия территориальных налоговиков

Автор: А. А. Сурков

Журнал «Налоговая проверка» №2/2016

Статья 129.4 НК РФ предусматривает ответственность за непредставление в установленный срок уведомления о контролируемых сделках и представление уведомления, содержащего недостоверные сведения. Данная норма введена сравнительно недавно, а потому вызывает немало вопросов. Ответы на некоторые из них можно найти в правоприменительной практике.

В январе 2016 года Арбитражный суд Московского округа (МО) рассмотрел спор, имеющий важное значение для формирования практики применения ст. 129.4 НК РФ, которая введена сравнительно недавно, а потому вызывает немало вопросов. Напомним, данная статья предусматривает ответственность в виде штрафа (5 000 руб.

) за два вида деяний: непредставление в установленный срок уведомления о контролируемых сделках и представление уведомления, содержащего недостоверные сведения.

Учитывая, что 20 мая 2016 года (дата, до которой налогоплательщикам предписано уведомить налоговые органы о совершенных в 2015 году контролируемых сделках) не за горами, полагаем, выводы, сделанные арбитрами МО касательно применения упомянутой нормы, будут интересны многим читателям.

ПОРЯДОК УВЕДОМЛЕНИЯ О КОНТРОЛИРУЕМЫХ СДЕЛКАХ

Контролируемые сделки можно условно разделить на две группы: сделки между взаимозависимыми лицами и сделки, приравненные к ним (ст. 105.14 НК РФ). В некоторых случаях сделки, соответствующие критериям, на основании которых они признаются контролируемыми, не будут относиться к таковым.

Например, сделки между взаимозависимыми лицами – сельскохозяйственными товаропроизводителями, не перешедшими на уплату ЕСХН, не могут быть квалифицированы в качестве контролируемых на основании пп. 3 и 4 п. 2 ст. 105.14 НК РФ (что, впрочем, не исключает признания таких сделок контролируемыми при наличии иных оснований, предусмотренных указанной статьей[1]).

Налогоплательщики, совершающие в календарном году контролируемые сделки, обязаны уведомить об этом налоговый орган. Сведения о контролируемых сделках указываются налогоплательщиком в специальном уведомлении.

Оно подается в налоговый орган по месту нахождения налогоплательщика (по месту жительства) в срок не позднее 20 мая года, следующего за календарным годом, в котором совершены контролируемые сделки (п. 2 ст. 105.16 НК РФ).

Крупнейшие налогоплательщики подают уведомление в налоговый орган по месту учета в качестве таковых.

Обозначенное уведомление может представляться в налоговый орган (п. 2 ст. 105.16 НК РФ):

по утвержденной форме на бумажном носителе;

по установленным форматам в электронном виде.

Форма и порядок заполнения уведомления утверждены Приказом ФНС России от 27.07.2012 № ММВ-7-13/524@.

Уведомление о контролируемых сделках должны подавать все стороны сделки.

Если уведомление не подать в законодательно закрепленный срок, то в отношении налогоплательщика может быть применена санкция, предусмотренная ст. 129.4 НК РФ, в виде штрафа в размере 5 000 руб. Добавим, сумма данного штрафа не зависит от числа контролируемых сделок, указанных в уведомлении.

Такой же штраф ожидает налогоплательщика, если он своевременно подаст уведомление, но отразит в нем неполные или недостоверные сведения о контролируемых сделках.

Вместе с тем налоговое законодательство предоставляет налогоплательщику шанс самостоятельно совершить работу над ошибками.

Так, если он обнаружит в первоначальном уведомлении о контролируемой сделке неполноту сведений, неточности либо ошибки, он вправе направить новое (уточненное) уведомление (абз. 4 п. 2 ст. 105.16 НК РФ). При этом абз.

5 названного пункта гласит: подача уточненного уведомления до момента, когда налогоплательщик узнал, что налоговым органом установлен факт отражения в уведомлении недостоверных сведений, освобождает его от ответственности, предусмотренной ст. 129.4 НК РФ.

РАЗМЫШЛЕНИЯ НА ТЕМУ

На первый взгляд, в формулировке абз. 5 ст. 129.4 НК РФ нет ничего необычного. Это стандартное условие, устанавливающее определенные преференции для налогоплательщика, выявившего и исправившего ошибки (на этот раз при заполнении уведомления о контролируемых сделках) без какого‑либо внешнего влияния со стороны контролирующего органа. Между тем данное впечатление обманчиво.

Так, в названной норме не уточнено, что следует считать моментом, когда налогоплательщик узнает об установлении налоговым органом факта отражения в уведомлении недостоверных сведений.

Здесь уместно напомнить, что производство по делу о предусмотренных Налоговым кодексом правонарушениях (в том числе по ст. 129.4) должно осуществляться по правилам ст. 101.4 НК РФ. А пунктом 1 названной статьи закреплено, что в случае обнаружения налогового правонарушения (кроме тех, которые рассматриваются в порядке ст.

101 НК РФ) должностным лицом налогового органа в течение 10 дней со дня выявления указанного нарушения должен быть составлен в установленной форме акт, который затем вручается (или направляется) налогоплательщику.

Логично предположить, что если налогоплательщик направляет уточненное уведомление о контролируемых сделках, содержащее достоверные сведения, до получения названного акта, то он вправе рассчитывать на освобождение от ответственности по ст. 129.4 НК РФ.

Возникает и второй вопрос: какой именно налоговый орган наделен полномочиями по выявлению недостоверных сведений в уведомлении о контролируемых сделках и, соответственно, привлечению налогоплательщика к ответственности по обозначенной статье – налоговая инспекция по месту нахождения налогоплательщика или ФНС?

Поводом для подобных сомнений стали следующие обстоятельства.

Изначально уведомление о контролируемой сделке подается в инспекцию по месту нахождения налогоплательщика (п. 2 ст. 105.16 НК РФ).

А затем в течение 10 дней оно направляется в электронной форме в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, то есть в ФНС (п. 5 ст. 105.

16 НК РФ), поскольку именно последняя наделена полномочиями по проверке полноты исчисления и уплаты налогов по сделкам между взаимозависимыми лицами (п. 1 ст. 105.17 НК РФ). При этом в п. 6 ст. 105.

16 НК РФ указано: если территориальный налоговый орган при проведении налоговой проверки или иных мероприятий налогового мониторинга обнаружит факт совершения контролируемых сделок, сведения о которых не были отражены в уведомлении, то он обязан сообщить об этом в ФНС и направить не позднее 10 дней с даты извещения ФНС соответствующее уведомление налогоплательщику.

Между тем способы, которыми налоговый орган обязан уведомить налогоплательщика о направлении извещения и соответствующих сведений в главное налоговое ведомство, ни данная статья, ни какая другая не определяет.

Не уточнена также и форма документа, посредством которого инспекторам надлежит уведомить налогоплательщика.

А на то, что подобное уведомление должно осуществляться в письменном виде, указывает фраза о его направлении.

Как видим, ст. 129.4 НК РФ вызывает немало вопросов. Официальные разъяснения о порядке ее применения отсутствуют. В связи с этим выводы, сделанные арбитрами АС МО в Постановлении от 26.01.2016 № Ф05-19629/2015 по делу № А40-71494/2015, представляют интерес, так как в нем даны ответы на вопросы, обозначенные выше.

НА ПРИМЕРЕ КОНКРЕТНОЙ СИТУАЦИИ

Представим кратко обстоятельства, которые стали поводом для судебного разбирательства.

Источник: http://112buh.com/novosti/2016/uvedomleniia-o-kontroliruemykh-sdelkakh-polnomochiia-territorial-nykh-nalogovikov/

Уведомление в налоговые органы о контролируемых сделках, совершенных за предыдущий календарный год

В срок до 20 мая текущего года, в соответствии с требованиями статьи 105.16 НК РФ, организациям необходимо сдать уведомления в налоговые органы о контролируемых сделках, совершенных за предыдущий календарный год, а также в течение 30 дней со дня запроса налогового органа предоставить документацию по трансфертному ценообразованию.

На основании п. 1 ст. 105.14 НК РФ контролируемыми сделками признаются сделки между взаимозависимыми лицами (с учетом особенностей, предусмотренных ст. 105.14 НК РФ).

В соответствие со ст.

20 НК РФ взаимозависимыми лицами для целей налогообложения признаются физические лица и (или) организации, отношения между которыми могут оказывать влияние на условия или экономические результаты их деятельности или деятельности представляемых ими лиц (например, одна организация непосредственно и (или) косвенно участвует в другой организации, и суммарная доля такого участия составляет более 20%; одно физическое лицо подчиняется другому физическому лицу по должностному положению; лица состоят в соответствии с семейным законодательством Российской Федерации в брачных отношениях, отношениях родства или свойства, усыновителя и усыновленного, а также попечителя и опекаемого).

При этом суд может признать лица взаимозависимыми по иным основаниям, не предусмотренным в ст. 20 НК РФ, если отношения между этими лицами могут повлиять на результаты сделок по реализации товаров (работ, услуг).

Для обоснования соответствия цен контролируемых сделок рыночным ценам необходимо подготовить всю документацию по таким сделкам для предоставления в налоговые органы.

Уведомления и пакет документов подготавливаются по каждой организации, с которой заключались контролируемые сделки за 2014 год.

Неправомерное непредставление в установленный срок налогоплательщиком в налоговый орган уведомления о контролируемых сделках, совершенных в календарном году, или представление налогоплательщиком в налоговый орган уведомления о контролируемых сделках, содержащего недостоверные сведения, влечет взыскание штрафа.

Мы предоставляем услуги в области трансфертного ценообразования по подготовке уведомлений и документации о контролируемых сделках. Наши опытные специалисты успешно работают по данному направлению.

При подготовке уведомлений и документации о контролируемых сделках мы осуществляем следующие виды работ:

- анализ бизнеса;

- инвентаризация сделок и принципов их ценообразования;

- обоснование метода определения рыночных цен для целей налогообложения, применяемых источников информации о сопоставимых сделках;

- проверка соответствия цен в контролируемых сделках рыночному уровню;

- подготовка Уведомления о контролируемых сделках;

- подготовка всей документации по контролируемой сделке (группе сделок) для предоставления в налоговый орган.

По результатам работы Ваша компания получает готовое уведомление по контролируемым сделкам для предоставления в налоговый орган

Наша компания имеет опыт работы в сфере трансфертного ценообразования, что, несомненно, поможет в минимизации налоговых рисков, возникающих при взаимоотношениях с взаимозависимыми лицами.

Правильно составленное уведомление и грамотно оформленная документация оградит Вашу компанию от возможных претензий со стороны налоговых органов и штрафов

Стоимость услуг по подготовке уведомлений и документации о контролируемых сделках зависит от характера бизнеса компании, а также от количества совершенных в отчетном периоде контролируемых сделок.

Как заказать услугу по подготовке уведомлений и документации о контролируемых сделках?

- Свяжитесь с нами по телефону +7 (495) 504-34-61 или по электронной почте contact@cliff.ru.

- При встрече мы расскажем подробно об этапах оказания услуги, покажем, как будет выглядеть результат нашей работы, а также получим от Вас информацию о компании для составления коммерческого предложения.

- В течение одного дня Вы получите от нас коммерческое предложение.

- После подписания договора и оплаты счета наши специалисты приступят к работе.

Страховые взносы ИП на «упрощенке»

Верховный суд вынес знаковое решение, в котором одновременно разрешил две проблемы.

Что нужно знать о контрагенте, чтобы минимизировать налоговые риски

Как налогоплательщику воспользоваться своими правами и при этом не допустить злоупотребления ими?

Источник: https://audit.cliff.ru/nalogovyi-konsalting/uvedomlenie-o-kontroliruemyh-sdelkah/

Контролируемые сделки — это сделки между взаимозависимыми лицами. Ст. 105.14 НК РФ с комментариями :

Контролируемые сделки — это те, которые происходят между лицами, считающимися взаимозависимыми. По ним налоговые органы имеют право проверять соответствие стоимости рыночной, а, кроме того, отслеживают полный объем исчислений наряду с уплатой ряда налогов. Ниже рассмотрим ст. №105.14 из НК РФ с комментариями.

Виды сделок между участниками, которые являются взаимозависимыми

Согласно целям Налогового кодекса, такими сделками считаются те из них, которые происходят между участниками, которые являются взаимозависимыми:

- Контролируемая сделка — это совокупность операций по перепродаже товаров, либо выполнению заказов и предоставлению услуг, которые совершаются с участием лиц, которые не считаются взаимозависимыми. Подобную совокупность приравнивают к сделкам между участниками, которые являются взаимозависимыми, правда при этом не принимается во внимание присутствие третьих лиц, которые не осуществляют в этой совокупности никаких дополнительных функций. Исключение составляет организация ими перепродажи товаров, оказания услуг и так далее. Третьи лица не принимают на себя риски и не используют активы для организации реализации товаров.

- Крупные сделки в области внешней экономики и торговли.

- Сделки при условии, что одной из сторон является участник, чьим местом жительства является государство либо территория, включенная в список, утвержденный Министерством финансов согласно статье №284 Налогового кодекса. В том случае, если деятельность российского учреждения образует постоянное представительство в стране, включенной в список, указанный в статье №284, то данную организацию рассматривают как лицо, чьим местом проживания выступает территория, входящая в данный перечень.

Обстоятельства, согласно которым сделки считаются контролируемыми

Контролируемые сделки — это сделки между участниками, чьим местом регистрации и жительства является Россия. Они являются таковыми в том случае, если имеется хотя бы одно из следующих нижеприведенных обстоятельств:

- Максимальная сумма сделок между участниками за календарный год превосходит один миллиард рублей.

- Одна из сторон выступает налогоплательщиком за добывание полезных ископаемых. При этом налог исчисляется по ставке, которая установлена в процентах, а непосредственно предметом сделки считается добытое ископаемое. Данное ископаемое признают для указанного лица объектом налогообложения.

- В сделке участвуют взаимозависимые лица, и по меньшей мере одна из сторон выступает налогоплательщиком, который применяет один из специальных режимов. Одним из них считается система налогообложения производителей сельскохозяйственной продукции. Еще один режим предполагает систему в форме единого налога на вмененную прибыль для некоторых видов деятельности. При всем этом в числе других лиц, которые являются сторонами сделки, есть те, которые не применяют вышеприведенные налоговые режимы.

- Одна из сторон не обязана платить налог за прибыль предприятия. Но при этом другая сторона не освобождена от подобных обязанностей. Что еще предполагают контролируемые сделки НК РФ?

- По меньшей мере одна из сторон выступает резидентом специальной экономической зоны либо является ее участником, а государственный режим на этой территории предусматривает специальные льготы по налогам на прибыль учреждений.

- Крупная сделка должна удовлетворять параллельно нескольким условиям. Во-первых, одна из сторон должна выступать налогоплательщиком и учитывать прибыль и убытки по сделкам. Любая другая сторона может не считаться налогоплательщиком. Либо она может являться налогоплательщиком, но при этом имеет право не учитывать прибыль и убытки по сделкам при определении налоговой базы.

- Хотя бы одна из сторон выступает членом инвестиционного проекта, который применяет ставку по налогу на прибыль учреждений, который подлежит зачислению в федеральный бюджет.

- Минимум одна сторона сделки выступает исследовательским корпоративным учреждением, который пользуется освобождением от выполнения обязанностей налогоплательщика на добавленную стоимость.

Сделки, которые не считаются контролируемыми

Контролируемыми не признаются нижеприведенные варианты сделок:

- Сторонами сделки служат лица из одной и той же объединенной группы налогоплательщиков, которая была образована согласно Налоговому кодексу. Исключение составляют те операции, чьим предметом служит добытое полезное ископаемое, которое считается объектом налогообложения. При этом в рамках добычи налогообложение должно происходить по специальной ставке, которая устанавливается в процентах.

- Сторонами сделки служат участники, которые удовлетворяют одновременно нескольким требованиям. Одним из таких требований выступает регистрация в одном субъекте государства. Кроме того, взаимозависимые лица не должны иметь обособленных подразделений на территории прочих субъектов страны, а также и за ее пределами. Еще одним требованием можно назвать то, что участники не должны оплачивать налог на прибыль учреждений в бюджеты других субъектов страны. Помимо всего прочего, участники сделки не должны иметь убытки, принимаемые при исчислении налогов на прибыль учреждений. Также еще одним требованием является то, что должны отсутствовать обстоятельства для признания совершаемых сделок контролируемыми.

- Сделки между налогоплательщиками, которые происходят при осуществлении какой-либо деятельности, которая связана с добыванием углеводородного сырья на одном из морских месторождений.

- Межбанковские кредиты с общим сроком до семи дней включительно.

- В сфере военного и технического сотрудничества России с зарубежными государствами.

- Сделки по предоставлению гарантий в ситуациях, когда все стороны выступают российскими учреждениями, которые не являются банками.

- Сделки, связанные с предоставлением беспроцентных займов, которые происходят между участниками, являющимися взаимозависимыми, местом регистрации или проживания которых является Россия.

Товары контролируемых сделок

Контролируемая сделка — это сделка, которая считается таковой в том случае, если их предметом служат товары, которые входят в состав одной и более следующих категорий:

- Драгоценные камни.

- Нефть и подобное. В данной ситуации подразумеваются товары, выработанные из нефтепродуктов.

- Черные металлы.

- Цветные металлы.

- Драгоценные металлы.

- Минеральные удобрения.

Коды товаров, которые были перечислены выше, согласно номенклатуре экономической деятельности, устанавливаются органом власти, который выполняет функции по разработке государственной политики, а, кроме того, по нормативному и правовому регулированию в сфере внешней экономики.

Сделки также считаются контролируемыми в тех ситуациях, когда сумма прибыли по ним больше шестидесяти миллионов рублей. При этом учитывает доход от сделок, которые были совершены одним лицом за полный календарный год.

Сумму прибыли по совокупности сделок определяют путем сложения полученных доходов за полный календарный год. В рамках определения суммы прибыли по сделкам исполнительный орган власти, который уполномочен по контролю в сфере налогов, вправе осуществлять проверку соответствия полученных доходов рыночному объему.

На основании заявления органа власти, который уполномочен по контролю в сфере налогов, суд может признать операцию контролируемой в том случае, если имеется достаточно оснований полагать, что она выступает частью группы однородных операций.

Основные критерии

Итак, Налоговый кодекс предполагает, в частности, следующие критерии сделок, которые считаются контролируемыми:

- Сделки происходят между участниками, являющимися взаимозависимыми, а также выступающими резидентами страны.

- Внешнеторговые сделки с резидентом из оффшорной зоны на сумму более шестидесяти миллионов рублей.

- Внешнеторговые операции между участниками, являющимися взаимозависимыми. При этом сумма прибыли значения не имеет.

Критерии контролируемых сделок обязательно должны соблюдаться. При этом в законодательстве перечисляются сделки, которых не признают контролируемыми не зависимо от того, удовлетворяют они вышеприведенным критериям или нет.

К подобным операциям в особенности относят сделки между учреждениями, которые одновременно отвечают следующим требованиям:

- Учреждения зарегистрированы в одном субъекте страны. При этом у них нет обособленных подразделений на территориях прочих субъектов и за границей в том числе.

- Предприятия не осуществляют выплату налогов на доходы в бюджеты прочих субъектов государства.

- Отсутствуют убытки, которые учитываются при исчислении налогов на доходы. При этом во внимание принимаются убытки из предыдущих периодов, которые переносятся на будущие этапы.

Варианты определения прибыли

Согласно Налоговому кодексу в рамках проведения контроля сделок, которые происходят между участниками, используются следующие методы определения прибыли:

- Методика сопоставления рыночных цен.

- Стоимость последующих реализаций.

- Затратный способ.

- Вариант сопоставимой рентабельности.

- Приемы в распределении прибыли.

При этом возможно применение комбинации двух и более способов. Стоит отметить, что методика сопоставления рыночных цен считается приоритетной в большинстве ситуаций.

Примеры контролируемых сделок представлены ниже.

Сделки и штрафы

Согласно законодательству, неуплата налогоплательщиками сумм в рамках использования в контролируемых сделках коммерческих условий, которые не сопоставимы с требованиями между лицами, предполагает взыскание следующих штрафов:

- В общем объеме от двадцати процентов неуплаченного размера налога. Этот штраф имеет отношение к периодам, начиная с 2014 по 2016 года.

- В размере сорока процентов от неуплаченной суммы, но не меньше тридцати тысяч рублей. Этот штраф имеет отношение к налоговым периодам, начиная с 2017 года.

Самостоятельная корректировка обязательств по налогам в рамках осуществления контролируемых сделок

Налогоплательщики имеют право самостоятельно корректировать свои обязательства по налогам, в связи с использованием цен в сделках между участниками, которые не соответствуют рыночному уровню, в целях избегания привлечения к ответственности за налоговые правонарушения.

Корректирование баз, а также соответствующих сумм необходимо производить по завершении календарного года, который включает налоговые периоды, суммы которых требуется урегулировать:

- В отношении физических лиц это происходит одновременно с подачей декларации не позже 30 апреля года, который следует за завершенным налоговым периодом.

- Для организаций корректировка должна происходить одновременно с подачей декларации по налогам на доходы не позже 28 марта того года, который следует за завершенным периодом.

Согласно ст. 105. 14 НК РФ периодом по налогу на добавленную стоимость считается квартал. А для налогов на добычу ископаемых таким периодом является один месяц. Корректировки по налогам отражают в уточненных декларациях по каждому из периодов, в котором было зафиксировано отклонение цен. Данные декларации представляются одновременно с документами по налогам на прибыль учреждений.

Суммы недоимок, выявленных налогоплательщиком в результате самостоятельно произведенной корректировки, должны быть погашены в срок не позже момента уплаты налога на прибыль учреждений за соответствующий период.

То есть это должно быть сделано не позже 28 марта того года, который следует за завершенным налоговым периодом.

Важно учитывать, что за период с момента возникновения недоимок до истечения установленного отрезка погашения пеня на их сумму не начисляется.

Контролируемые сделки: срок, обязанность и адрес уведомления

Кто подает уведомление о контролируемых сделках?

Информация о совершенных налогоплательщиком в текущем календарном году сделках указывается в уведомлении.

Данное уведомление лица направляют в налоговый орган по месту своего нахождения в срок не позже 20 мая того года, который следует за периодом, в котором была осуществлена контролируемая сделка.

Лица, которые отнесены к категории крупных налогоплательщиков, предъявляют указанные уведомления в налоговые органы по месту учета.

В том случае, если налогоплательщик в установленный срок не предоставит уведомление в соответствующий орган о контролируемых сделках, которые были осуществлены им в календарном году, то его ждет штраф в размере пяти тысяч рублей. В том случае, если лицо предоставит недостоверные сведения, его также ожидает штраф в объеме пяти тысяч рублей.

В зависимости от выбора налогоплательщиков, уведомление о совершенных сделках можно предоставлять, как по установленной схеме – на бумажном носителе, так и по утвержденному формату в электронном виде.

Форму уведомления о выполненных контролируемых операциях наряду с порядком ее заполнения и представления в электронном виде утверждает федеральный орган исполнительной власти, который уполномочен по контролю, а, кроме того, надзору в сфере налогов по согласованию с Министерством финансов. Форма уведомления обязательно должна быть утверждена Федеральной налоговой службой.

В том случае, если будут обнаружены неполнота сведений наряду с неточностями либо ошибками в заполнении представленного документа о контролируемых сделках, то налогоплательщик имеет право направить уточненный вариант уведомления.

Какую информацию должен указывать налогоплательщик в уведомлении?

Итак, информация о проведенных контролируемых сделках должна содержать следующие сведения:

- Календарный год. В этом разделе указывают год, за который представляют информацию о проведенных налогоплательщиками контролируемых сделках.

- Предмет осуществленных сделок и их краткое описание.

- Информация обо всех участниках сделок. В этом разделе требуется указать полное наименование учреждения, а также ИНН в том случае, если предприятие состоит на учете в налоговом органе в России. Кроме того, если речь идет об индивидуальном предпринимателе, то требуется сообщить его фамилию, имя и отчество, а также ИНН. Гражданские лица предоставляют абсолютно те же сведения.

- В одном из разделов уведомления требуется указать сумму полученной прибыли. Помимо этого, нужно будет сообщить и о сумме понесенных убытков в результате контролируемых сделок.

Таким образом, непосредственно суть контролируемых сделок применяется в отечественном законодательстве касательно контроля трансфертной стоимости сделок между участниками, которые выступают взаимозависимыми.

Источник: https://www.syl.ru/article/367339/kontroliruemyie-sdelki—eto-sdelki-mejdu-vzaimozavisimyimi-litsami-st-nk-rf-s-kommentariyami

Контролируемые сделки. Уведомление о заключении

София Саитова, Руководитель группы юридических услуг Санкт-Петербург Intercomp

17.01.2013. «Бухгалтерские вести».

В каких случаях проводится налоговый контроль ценообразования сделки?

Критерии определения контролируемой сделки

Согласно ст. 105.14 НК РФ контролируемыми сделками признаются сделки между взаимозависимыми лицами.

- организации в случае, если одна организация прямо и (или) косвенно участвует в другой организации и доля такого участия составляет более 25 процентов;

- физическое лицо и организация в случае, если такое физическое лицо прямо и (или) косвенно участвует в такой организации и доля такого участия составляет более 25 процентов;

- организации в случае, если одно и то же лицо прямо и (или) косвенно участвует в этих организациях и доля такого участия в каждой организации составляет более 25 процентов;

- организация и лицо (в том числе физическое лицо совместно с его взаимозависимыми лицами, указанными в подпункте 11 ниже), имеющее полномочия по назначению (избранию) единоличного исполнительного органа этой организации или по назначению (избранию) не менее 50 процентов состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) этой организации;

- организации, единоличные исполнительные органы которых либо не менее 50 процентов состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) которых назначены или избраны по решению одного и того же лица (физического лица совместно с его взаимозависимыми лицами, указанными в подпункте 11 ниже);

- организации, в которых более 50 процентов состава коллегиального исполнительного органа или совета директоров (наблюдательного совета) составляют одни и те же физические лица совместно с взаимозависимыми лицами, указанными в подпункте 11 ниже;

- организация и лицо, осуществляющее полномочия ее единоличного исполнительного органа;

- организации, в которых полномочия единоличного исполнительного органа осуществляет одно и то же лицо;

- организации и (или) физические лица в случае, если доля прямого участия каждого предыдущего лица в каждой последующей организации составляет более 50 процентов;

- физические лица в случае, если одно физическое лицо подчиняется другому физическому лицу по должностному положению;

- физическое лицо, его супруг (супруга), родители (в том числе усыновители), дети (в том числе усыновленные), полнородные и неполнородные братья и сестры, опекун (попечитель) и подопечный (п.2 ст. 105.1 НК РФ).

Контроль сделок, все стороны и выгодоприобретатели которых зарегистрированы в РФ либо являются резидентами РФ

Сделки между взаимозависимыми лицами, местом регистрации, жительства либо налогового резидентства всех сторон и выгодоприобретателей по которым является Российская Федерация также подлежат контролю.

Сделки, приравниваемые к сделкам между взаимозависимыми лицами

Сделки с участием посредников, не относящихся к числу взаимозависимых лиц, но направленные на перепродажу товаров, работ, услуг взаимозависимым лицам также подлежат контролю налоговыми органами.

В связи с этим в НК РФ также включен перечень сделок, приравниваемых к сделкам между взаимозависимыми лицами, а именно:

- совокупность сделок по реализации (перепродаже) товаров (выполнению работ, оказанию услуг), совершаемых с участием (при посредничестве) лиц, не являющихся взаимозависимыми (с учетом особенностей, предусмотренных настоящим подпунктом).

- не выполняют в этой совокупности сделок никаких дополнительных функций, за исключением организации реализации (перепродажи) товаров (выполнения работ, оказания услуг) одним лицом другому лицу, признаваемому взаимозависимым с этим лицом;

- не принимают на себя никаких рисков и не используют никаких активов для организации реализации (перепродажи) товаров (выполнения работ, оказания услуг) одним лицом другому лицу, признаваемому взаимозависимым с этим лицом;

- сделки в области внешней торговли товарами мировой биржевой торговли, если предметом таких сделок являются товары, входящие в состав одной или нескольких из следующих товарных групп:

- нефть и товары, выработанные из нефти;

- черные металлы;

- цветные металлы;

- минеральные удобрения;

- драгоценные металлы и драгоценные камни.

- сделки, одной из сторон которых является лицо, местом регистрации, либо местом жительства, либо местом налогового резидентства которого являются государство или территория, включенные в перечень государств и территорий, утверждаемый Министерством финансов Российской Федерации.

- сторонами которых являются участники одной и той же консолидированной группы налогоплательщиков (за исключением сделок, предметом которых является добытое полезное ископаемое, признаваемое объектом налогообложения налогом на добычу полезных ископаемых, при добыче которого налогообложение производится по налоговой ставке, установленной в процентах);

- сторонами которых являются лица, удовлетворяющие одновременно следующим требованиям:

- указанные лица зарегистрированы в одном субъекте Российской Федерации;

- указанные лица не имеют обособленных подразделений на территориях других субъектов Российской Федерации, а также за пределами Российской Федерации;

- указанные лица не уплачивают налог на прибыль организаций в бюджеты других субъектов Российской Федерации;

- указанные лица не имеют убытков (включая убытки прошлых периодов, переносимые на будущие налоговые периоды), принимаемых при исчислении налога на прибыль организаций;

- отсутствуют обстоятельства для признания совершаемых такими лицами сделок контролируемыми.

- календарный год, за который представляются сведения о совершенных налогоплательщиком контролируемых сделках;

- предметы сделок;

- сведения об участниках сделок:

- полное наименование организации, а также идентификационный номер налогоплательщика (в случае, если организация состоит на учете в налоговых органах в Российской Федерации);

- фамилия, имя, отчество индивидуального предпринимателя и его идентификационный номер налогоплательщика;

- фамилия, имя, отчество и гражданство физического лица, не являющегося индивидуальным предпринимателем;

- сумма полученных доходов и (или) сумма произведенных расходов (понесенных убытков) по контролируемым сделкам с выделением сумм доходов (расходов) по сделкам, цены которых подлежат регулированию (п.3 ст. 105.16 НК РФ).

При этом совокупность данных сделок приравнивается к сделке между взаимозависимыми лицами, не принимая во внимание наличие третьих лиц, с участием (при посредничестве) которых совершается такая совокупность сделок, при условии, что такие третьи лица, не признаваемые взаимозависимыми и принимающие участие в указанной совокупности сделок:

И если сумма доходов по таким сделкам, совершенным с одним лицом за соответствующий календарный год, превышает 60 миллионов рублей.

Важно учитывать, что если деятельность российской организации образует постоянное представительство в государстве или на территории, включенных в перечень, указанный в настоящем подпункте, и анализируемая сделка связана с этой деятельностью, то в части этой анализируемой сделки такая организация рассматривается как лицо, местом регистрации которого является государство или территория, включенные в указанный перечень.

Данная категория сделок признается контролируемой, также, если сумма доходов по таким сделкам, совершенным с одним лицом за соответствующий календарный год, превышает 60 миллионов рублей.

Неконтролируемые сделки

Согласно п.4 ст.105.14 НК РФ не признаются контролируемыми следующие сделки:

Уведомление о контролируемых сделках

Форма и содержание

Уведомление о контролируемой сделке предоставляется по форме, утвержденной Приказом ФНС России от 27.07.

2012 N ММВ-7-13/524@ «Об утверждении формы уведомления о контролируемых сделках, порядка ее заполнения, а также формата представления уведомления о контролируемых сделках в электронной форме и порядка представления налогоплательщиком уведомления о контролируемых сделках в электронной форме».

В Приложении 3 к данному Приказу дана подробная инструкция по порядку заполнения уведомления.

Предоставляемые сведения должны отражать следующую информацию:

При этом при совершении однородных сделок данные сведения могут быть предоставлены по всей группе однородных сделок в целом (п.4 ст.105.16 НК РФ).

Порядок предоставления

Приказом ФНС России от 27.07.2012 N ММВ-7-13/524@ также разъяснен порядок предоставления уведомления.

Так, уведомление о контролируемой сделке, должно быть направлено налогоплательщиком в налоговый орган не позднее 20 мая года, следующего за календарным годом, в котором была совершена контролируемая сделка.

Уведомление направляется в налоговый орган по месту нахождения налогоплательщика. Исключение составляют налогоплательщики, относящиеся к категории крупнейших. Они обязаны уведомить налоговый орган по месту учета крупнейших налогоплательщиков.

Организация, в состав которой входят обособленные подразделения, представляет уведомление только в налоговый орган по месту нахождения организации.

Уведомление может быть предоставлено как на бумажном носителе, так и в электронном виде.

В первом случае необходимо обратить внимание, что не допускается двустороння печать, а также скрепление листов уведомления, приводящее к порче бумажного носителя.

В случае допущения при заполнении ошибок либо неточностей, либо предоставлении информации не в полном объеме, налогоплательщик вправе направить уточненное уведомление.

Однако законодательством не предусмотрено, в какой именно срок необходимо предоставить уточненное уведомление – до 20 мая года, следующего за годом совершения контролируемой сделки, либо допускается сделать это и позже. Учитывая, что в соответствии с п.7 ст.

3 НК РФ все неустранимые сомнения и неясности актов законодательства о налогах сборах должны толковаться в пользу налогоплательщика, до момента определения на законодательном уровне сроков предоставления уточненных сведений, предоставление уточненных сведений после 20 мая соответствующего года не может расцениваться как нарушение или неисполнение налогоплательщиком обязательства по уведомлению о совершении контролируемых сделок.

Источник:

«Бухгалтерские Вести»

Источник: https://www.intercomp.ru/press-center/articles/publications-2013-01-187741/

Уведомление о контролируемых сделках

Те, кто участвует в контролируемых сделках, должны в обязательном порядке отчитываться о них в Федеральную налоговую службу Российской Федерации. В нашей статье мы обсудим, каким образом оформляется уведомление о контролируемых сделках и как его правильно подать с соблюдением установленных законом сроков.

Если налогоплательщик совершил за отчетный год сделки, попадающие под категорию контролируемых, то он сдает соответствующий документ в местный налоговый орган. Эти сделки можно разделить на две разновидности: те, которые происходят между участниками, зависящими друг от друга, и те, которые приравнены к таковым. К первому виду отнести можно следующие сделки:

- Если за год объем сделок превысил цифру в 1 миллиард рублей.