Верховный суд: вычет НДС по счету-фактуре, подписанному факсимиле, невозможен

Счета-фактуры, составленные с использованием факсимильной подписи, не могут являться основанием для принятия НДС к вычету. Правомерность такого подхода подтвердил Верховный суд в определении от 22.01.16 № 307-КГ15-18124.

Инспекция отказала организации в вычете НДС из-за того, что счета-фактуры поставщиков были подписаны с использованием штампа факсимиле. Контролеры заявили, что такие документы составлены с нарушением установленного порядка заполнения счетов-фактур, а потому не могут являться основанием для принятия сумм налога к вычету.

Решение суда

Суды первой и апелляционной инстанций с позицией инспекции не согласились. Они отметили, что действующее налоговое законодательство не содержит норм, устанавливающих допустимые способы подписания счетов-фактур, и не предусматривает запрет на совершение подписи руководителя путем проставления штампа-факсимиле.

Факт наличия факсимильной подписи в первичных документах сам по себе, без доказательства необоснованности заявленной налоговой выгоды, не может являться основанием для отказа в вычете.

К тому же, добавили судьи, возможность применения факсимиле при подписании счетов-фактур в данном случае была предусмотрена соглашением с поставщиком.

Но суд кассационной инстанции и Верховный суд с этим выводом не согласились, указав на следующее. Статья 169 НК РФ не предусматривает возможность факсимильного воспроизведения подписи при оформлении счета-фактуры. Нет подобной нормы и в законе о бухучете. В связи с этим отказ в вычете НДС по счетам-фактурам, подписанным с помощью факсимиле, является правомерным.

Комментарий редакции

Аналогичный вывод содержится в определении Верховного суда от 03.08.15 № 303-КГ15-8444 (см. «Верховный суд: если счет-фактура подписан факсимиле, принять НДС к вычету нельзя»).

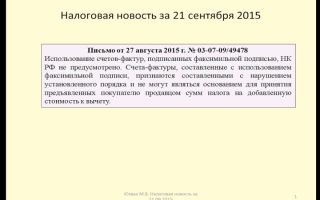

Напомним, что Минфин также не раз заявлял, что счет-фактура, подписанный факсимиле, не может служить основанием для вычета. Чиновники объясняют это тем, что при совершении сделок использовать факсимильную подпись разрешается лишь в случаях, предусмотренных законодательством (п.

2 ст. 160 ГК РФ). Поскольку законы не допускают подписание счетов-фактур при помощи факсимиле, значит, по таким документам зачесть «входной» НДС нельзя (см. например, письмо от 27.08.15 № 03-07-09/49478; «Минфин: счета-фактуры, подписанные факсимиле, не дают права на вычет»).

Учитывая позицию Минфина и Верховного суда, можно предположить, что попытки использовать факсимиле для подписания большого количества счетов-фактур все чаще будут приводить к отказу в вычетах.

Поэтому наилучшим выходом в описанной ситуации является подключение к системе для обмена юридически значимыми счетами-фактурами.

Чтобы подписать электронный счет-фактуру квалифицированной электронной подписью (КЭП) и отправить его контрагенту достаточно несколько раз «кликнуть» компьютерной мышкой.

Обратите внимание: организации, у которых есть сертификат КЭП для отправки налоговой отчетности, могут прямо сейчас начать бесплатно отправлять неограниченное количество счетов-фактур контрагентам через систему «Контур.Диадок» в рамках акции «Безлимит на 2 месяца». Подробнее об этом см. «Организации и ИП могут бесплатно отправлять контрагентам любое количество электронных документов в течение 2-х месяцев».

Источник: https://www.buhonline.ru/pub/news/2016/2/10740

Вычет по НДС снят из-за использования факсимиле

Общество оспорило решение налоговиков в суде. По мнению предприятия, оснований для отказа в вычете не имеется.

Так, оно проявило осмотрительность в выборе контрагентов, рассчиталось по приобретаемым работам и имеет на руках все необходимые документы для получения налоговой выгоды.

Результаты хозяйственной деятельности были отражены обществом в бухгалтерском и налоговом учете в соответствии с их действительным экономическим смыслом. Контрагенты общества не относятся к недобросовестным налогоплательщикам.

Кроме того, реальность совершенных хозяйственных операций была доказана в суде и инспекция ее не оспаривает.

Также плательщик указывает, что даже подписание счетов-фактур неустановленными лицами само по себе не препятствует вычету. Об этом говорится в постановлении Пленума ВАС РФ от 12.10.

06 № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды». Вычеты по НДС защищаются фактом реальности сделки.

Кассационный суд признал эти доводы плательщика необоснованными и отказал в праве на вычет. Суд указал, что налоговые вычеты по НДС применяются только при наличии надлежащих первичных документов на основании счетов-фактур (п. 1 ст. 172 НК РФ).

Порядок оформления и выставления счетов-фактур установлен статьей 169 НК РФ. Этот документ подписывается руководителем и главным бухгалтером организации.

м

Закон не содержит ссылок на допустимость факсимильного воспроизведения подписи при оформлении счета-фактуры.

В связи с этим суд признал первичные документы и счета-фактуры, представленные заявителем, несоответствующими требованиям налогового законодательства. Об этом вынесено Постановление АС Московского округа от 19.07.16 № А40-179707/2015.

Суд подошел к вопросу использования факсимиле формально

Из материалов дела следовало, что налоговики не спорили с реальностью совершенных хозяйственных операций.

Суд установил наличие у общества при заключении договоров с контрагентами разумных экономических причин. Также доказано проявление им должной осмотрительности и осторожности при выборе контрагентов.

Работы были выполнены. Их результаты компания приняла на учет и использовала для облагаемых НДС операций.

При указанных обстоятельствах вывод налогового органа о ненадлежащем подписании первичных документов не опровергает факта выполнения работ контрагентами общества. Факсимиле — единственная претензия инспекторов.

Действительно, Налоговый кодекс не предусматривает возможности факсимильного воспроизведения подписи в счетах-фактурах. Но не содержит он и подобного запрета.

Более того, Гражданский кодекс допускает использование при совершении сделок факсимильного воспроизведения подписи с помощью средств механического или иного копирования, если это не запрещено законом или соглашением сторон (ч. 2 ст. 160 ГК РФ).

В отношении НДФЛ ситуация иная. Судьи в схожей ситуации вынесли решение в пользу налогоплательщика, посчитав, что расходы по недостоверной первичке должны соответствовать рыночному уровню, и на этом основании сняли с компании доначисления по НДФЛ.

Решения судов по похожим спорам

ВАС РФ также склоняется к мнению о невозможности оформления первичной документации при помощи факсимиле (постановление Президиума ВАС РФ от 27.09.11 № 4134/11).

Судьи указали, что счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом.

В свою очередь факсимиле представляет собой лишь клише, то есть точное воспроизведение рукописи, документа, подписи средствами фотографии и печати.

Положениями статьи 169 НК РФ не предусмотрено возможности факсимильного воспроизведения подписи при оформлении счета-фактуры. Между тем документы бухгалтерского учета должны содержать личные подписи соответствующих лиц.

Отступление же от данных правил влечет отказ в применении налоговых вычетов по таким счетам-фактурам.

Отсюда ВАС РФ пришел к выводу, что закон не позволяет оформлять документы первичного бухгалтерского и налогового учета с использованием факсимильной подписи лиц, уполномоченных на их подписание.

Источник: https://www.NalogPlan.ru/article/4046-ispolzovanie-faksimile-na-schete-fakture-stoilo-kompanii-193-mln-rubley

Ошибки в счетах-фактурах препятствующие вычету

Ошибки в счетах-фактурах — один из надежных способов лишить компанию вычета НДС. Формально ошибки в счетах-фактурах, препятствующие вычету, общеизвестны и названы в пункте 2 статьи 169 НК РФ. Но на практике их гораздо больше.

Так, компания может гарантированно потерять вычет, если инспекторы не смогут определить:

- продавца или покупателя;

- товар, который покупает компания, его стоимость или сумму перечисленной предоплаты (если речь идет об «авансовом» счете-фактуре);

- ставку и сумму НДС.

Но на практике ошибок и придирок к счетам-фактурам гораздо больше. Причем часто неясно, ошибки в каких реквизитах могут помешать налоговикам понять, кто продавец и покупатель, что и за сколько компания купила, а также какой вычет ей положен. Вносим ясность и ищем ошибки в счетах-фактурах, препятствующие вычету.

Важно! Фирма при выборе контрагента обязана проявлять должную осмотрительность и осторожность.

Если никаких действий по проверки контрагента на благонадежность компания не предприняла, то доказать в суде свою правоту будет проблематично. Сделать полную проверку любого партнера вы можете в нашем сервисе «РНК: проверка контрагента».

Это бесплатно и занимает всего 1 минуту. Просто найдите фирму по ИНН, названию или ОГРН и составьте досье на контрагента.

Оформить пробный доступ к сервису>>>

Ситуация 1. Нет ИНН или в нем ошибка

Ошибки в счетах-фактурах, препятствующие вычету, начинаются с самого главного реквизита компании — ИНН. Когда в счете-фактуре нет ИНН или в этом реквизите ошибка, налоговики однозначно откажут в вычете НДС (абз. 1 п. 2 ст. 169 НК РФ).

ИНН — уникальный и неповторяющийся набор цифр, который налоговики присваивают каждой компании. Он позволяет идентифицировать ее, даже если у контрагентов совпадают наименования и адреса регистрации.

Значит, счет-фактура с неверным ИНН не дает права на вычет НДС.

Вычет иногда удается отстоять в суде (постановление Восемнадцатого арбитражного апелляционного суда от 22.01.15 № 18АП-15113/2014). Например, если инспекторы могут идентифицировать продавца и покупателя по другим реквизитам.

Но чаще судьи соглашаются с налоговиками и считают, что неверный ИНН в счете-фактуре лишает покупателя права на вычет. К такому выводу, в частности, пришли судьи в постановлениях арбитражных судов Западно-Сибирского от 26.06.15 № Ф04-20747/2015 и Уральского от 08.04.

16 № Ф09-2716/16 округов. Если вы не готовы к спорам, безопаснее получить у поставщика исправленный счет-фактуру. Но обычно судьи снимают вычеты из-за ошибок в ИНН, когда в документах есть и другие дефекты.

Например, стоит адрес, который не совпадает с данными в ЕГРЮЛ, неверно записан КПП, на актах печать другой компании.

Ситуация 2. Стоит неправильный КПП

Реквизит КПП организации не входит в число обязательных реквизитов счета-фактуры (п. 5 ст. 169 НК РФ). Минфин России еще более 10 лет назад пояснил, что КПП лишь дополнение к ИНН (письмо от 05.04.04 № 04-03-11/54).

Несмотря на это, налоговики снимают вычеты, если в счете-фактуре нет КПП или в нем есть ошибка. Судьи в подобных спорах на стороне компаний и считают, что неправильный или отсутствующий в счете-фактуре КПП продавца или покупателя не может быть основанием для отказа в вычете.

К таким выводам судьи пришли в постановлениях ФАС Поволжского от 20.01.14 № А55-27704/2012, Восточно-Сибирского от 20.06.13 № А19-19838/2012 и Северо-Кавказского от 09.06.12 № А53-10773/2011 округов.

Ведь раз КПП не входит в число обязательных реквизитов счета-фактуры, нет и оснований для отказа в вычете за его отсутствие или ошибку в нем (п. 5 ст. 169 НК РФ).

Но есть решения и в пользу налоговиков (постановление ФАС Волго-Вятского округа от 13.12.13 № А79-13124/2012). Инспекторы и судьи иногда отказывают компании в вычете по счету-фактуре с неверным КПП.

Кроме КПП в счете-фактуре также обычно бывают прочие недочеты, в частности неверный адрес и подписи, поставленные факсимильным способом. Подтверждают это постановления ФАС Поволжского от 20.01.14 № А55-27704/2012 и Восточно-Сибирского от 20.06.

13 № А19-19838/2012, Арбитражного суда Северо-Кавказского от 10.03.15 № Ф08-10982/2014 округов.

Ситуация 3. Неверно указана валюта

Наименование валюты входит в число обязательных реквизитов счета-фактуры (подп. 6.1 п. 5и подп. 4.1 п. 5.1 ст. 169 НК РФ).

Если ошибиться и привести неверный код валюты, такая ошибка не позволит правильно определить сумму НДС к вычету. Ведь неясно, в какой валюте поставщик выставил счет-фактуру.

Значит, ошибка в коде валюты, как и отсутствие в строке 7 сведений о валюте, опасный недочет (письмо Минфина России от 11.03.12 № 03-07-08/68).

Поставщики иногда ставят в строке 7 вместо наименования валюты графический символ рубля. Это, по мнению финансистов, не ошибка (письмо Минфина России от 13.04.16 № 03-07-11/21095). Если в строке 7 счета-фактуры стоит графический символ рубля вместо наименования и кода валюты, это не препятствует вычету.

Но налоговики на местах могут придерживаться иного мнения (письмо УФНС России по г. Москве от 22.03.16 № 16-15/028574). Если компания не готова к спорам, безопаснее проверить, чтобы поставщик записал в счете-фактуре код и наименование валюты, а не знак рубля (буква Р с горизонтальной чертой в нижней части).

Ситуация 4. Неточный адрес покупателя

Недочеты в адресе покупателя не редкость, хотя сами по себе они не опасны (письмо Минфина России от 28.01.15 № 03-07-09/2992). Адрес покупателя — обязательный реквизит счета-фактуры (подп. 2 п. 5 ст. 169 НК РФ).

Но чиновники не считают недочеты в адресе существенной ошибкой, из-за которой можно потерять право на вычет. Даже если поставщик написал старый юридический адрес компании (письмо Минфина России от 08.08.

14 № 03-07-09/39449).

Но на практике налоговики нередко придираются к неточностям в адресе. Например, когда в счете-фактуре нет адреса или неправильно записаны его отдельные реквизиты, в частности почтовый индекс.

Судьи не считают, что ошибка лишает покупателя права на вычет (постановления ФАС Московского от 20.10.11 № А40-17619/11-129-90 и Западно-Сибирского от 30.04.10 № А27-13585/2009 округов).

м

Главное — подтвердите реальность сделки (постановления Арбитражного суда Поволжского округа от 02.02.16 № Ф06-5249/2015и от 22.04.15 № Ф06-22732/2013).

Ситуация 5. Ошибки в номере счета-фактуры

В счете-фактуре должен быть порядковый номер (подп. 1 п. 5 ст. 169 НК РФ). Это одна из ошибок в счетах-фактурах, препятствующих вычету, если в нем допущена неточность.

С одной стороны, можно сделать вывод, что, если в счете-фактуре нет обязательного реквизита, документ не подтверждает право на вычет (п. 2 ст. 169 НК РФ). Но, с другой стороны, ошибка не мешает инспекторам идентифицировать продавца, покупателя, покупку и ее стоимость, а также ставку и сумму налога.

Налоговики снимают вычеты по счетам-фактурам без номеров, поэтому безопаснее получить у поставщика исправленный документ с номером. Если это невозможно, вычеты можно отстоять в суде (постановление ФАС Центрального округа от 05.04.11 № А35-7442/2008).

Судьи считают такие недостатки формальными и подтверждают право на вычет (постановление ФАС Центрального округа от 08.04.13 № А14-7612/2011).

Но и налоговики, и судьи снимут вычет по счету-фактуре без номера, если не смогут идентифицировать покупку (постановление Арбитражного суда Поволжского округа от 01.12.15 № Ф06-3225/2015).

Ситуация 6. Неточное наименование товаров

Наименование товаров, работ или услуг поставщик пишет в графе 1 счета-фактуры.

Ошибка в этом реквизите опасна, если инспекторы не смогут идентифицировать покупку. Подтверждает это и письмо Минфина России от 14.08.15 № 03-03-06/1/47252.

Если поставщик неверно записал в счете-фактуре наименование товара, налоговики вправе отказать в вычете НДС. Также опасно писать вместо наименования товара, работы или услуги номер и дату договора. Судьи считают, что такой недочет лишает компанию права на вычет (определение ВАС РФ от 16.07.10 № ВАС-9295/10).

Некоторые судьи допускают право на вычет по счетам-фактурам без расшифровки конкретного названия товаров, работ и услуг. Но это возможно, когда покупку можно идентифицировать по другим документам (постановления ФАС Московского от 19.07.12 № А41-34328/11, Уральского от 23.12.11 № Ф09-8273/11 и Поволжского от 06.10.

11 № А55-1733/2011 округов). Например, по договору, накладным, спецификациям. Когда в счете-фактуре и договоре нет четкого наименования товара, услуги или работы и не согласована их стоимость, вычет не получится отстоять и в суде (постановление Арбитражного суда Северо-Западного округа от 09.06.16 № Ф07-3454/2016).

Ситуация 7. Вместо живой подписи поставлена факсимильная

Счет-фактуру подписывает представитель компании. Если на счете-фактуре вместо оригинала подписи стоит факсимиле, такой счет-фактура не дает права на вычет НДС (письмо Минфина России от 27.08.

15 № 03-07-09/49478). Чтобы снизить риски, проверьте, чтобы контрагент собственноручно поставил подпись на счете-фактуре. Судебная практика сейчас не в пользу компаний (определение ВС РФ от 22.01.

16 № 307-КГ15-18124).

Раньше компаниям удавалось доказывать арбитрам, что вычет по счету-фактуре с факсимиле правомерен. Но теперь судьи считают, что вычет по такому счету-фактуре недопустим (определение ВС РФ от 03.08.15 № 303-КГ15-8444).

Налоговики и Минфин также против того, чтобы компании использовали факсимиле, когда оформляют первичные документы (письмо Минфина России от 15.03.10 № 03-02-08/13).

Некоторые судьи признают первичные документы с факсимиле недействительными (постановления Президиума ВАС РФ от 27.09.11 № 4134/11, ФАС Восточно-Сибирского от 29.04.13 № А19-11729/2012 и Поволжского от 01.04.14 № А57-4665/2013 округов).

Ситуация 8. Стоит подпись неуполномоченного сотрудника

Счет-фактуру подписывают руководитель и главный бухгалтер компании либо иные лица. Уполномочить их визировать счета-фактуры можно приказом или доверенностью от имени организации. Когда счет-фактуру выставляет предприниматель, он либо сам визирует документ, либо вправе передать эти полномочия по доверенности (п. 6 ст. 169 НК РФ).

Если счет-фактуру подписал неуполномоченный сотрудник, такой счет-фактура не дает права на вычет НДС. Например, если счет-фактуру подписал бывший генеральный директор продавца, налоговики снимают вычет и судьи на стороне ревизоров (постановления арбитражных судовПоволжского от 22.04.16 № А12-29272/2015 и Северо-Западного от 29.01.16 № А66-7095/2014округов).

Судьи считают, что, если счет-фактуру подписал неуполномоченный сотрудник, это достаточное основание для отказа в вычете. Подтверждают это постановления арбитражных судов Восточно-Сибирского от 10.02.16 № Ф02-7338/2015, Дальневосточного от 17.02.16 № Ф03-5999/2015,Западно-Сибирского от 07.04.16 № Ф04-996/2016 и Московского от 09.03.16 № Ф05-1236/2016округов.

Но есть решения в пользу компаний. Тот факт, что документы подписал неуполномоченный, не означает, что сделка нереальна (постановление Арбитражного суда Московского округа от 12.04.16 № Ф05-3604/2016).

Это небезусловное доказательство того, что компания получила необоснованную налоговую выгоду (постановления Арбитражного суда Уральского от 16.07.15 № Ф09-4432/15 и Центрального от 10.02.

16 № Ф10-47/2016 округов).

Ситуация 9. Ошибка в ставке НДС

Ошибка в счете-фактуре опасна, если продавец применил неверную ставку налога. Например, вместо ставки 0% поставил ставку 18%. Такой счет-фактура не дает покупателю права на вычет (письмо Минфина России от 25.04.11 № 03-07-08/124). Причем даже когда поставщик заплатил НДС в бюджет.

Налоговая ставка — это установленный законом элемент налогообложения, она обязательна для всех. Если поставщик поставил в счете-фактуре не ту ставку, это не дает покупателю права на вычет (определение ВС РФ от 26.01.16 № 304-КГ15-18260 и письмо ФНС России от 07.07.16 № СА-4-7/12211).

Ситуация 10. Ошибки в сумме НДС и стоимости товаров

Ошибки в сумме НДС и стоимости товаров, работ и услуг опасны и могут лишить права на вычет. Подтверждает это письмо Минфина России от 18.09.14 № 03-07-09/46708. Когда в счете-фактуре стоит неверная стоимость товаров, работ и услуг и сумма налога, такой документ не дает права на вычет.

Некоторые поставщики округляют суммы в счете-фактуре, но это запрещено. Счет-фактуру надо составлять в рублях и копейках (письмо Минфина России от 29.01.14 № 03-02-07/1/3444). Налог компания считает в полных рублях (п. 6 ст.

52 НК РФ). Для этого сумму налога менее 50 коп. отбрасывают, а сумму налога 50 коп. и более округляют до полного рубля.

Но правила округления действуют только при расчете налога и не распространяются на первичные документы и счета-фактуры.

Источник: https://www.RNK.ru/article/215007-qqkp-16-m9-27-09-2016-oshibki-v-schetah-fakturah-prepyatstvuyushchie-vychetu

Ошибки в счетах-фактурах, препятствующие вычету: 10 опасных реквизитов

11.10.2016

Таким образом, фирма может остаться без вычета, если специалисты не определят:

- покупателя или продавца;

- товар, приобретаемый компанией, а также сумму предоплаты и стоимость товара (в случае, когда речь идет об «авансовом» С/Ф);

- размер ставки, а также сумму налога на добавленную стоимость.

Однако на практике ошибок к С/Ф намного больше.

Зачастую непонятно, неправильное заполнение каких реквизитов может мешать налоговым специалистам понять, кто покупатель, а кто продавец, какой товар и по какой стоимости фирма его приобрела, а также сумму вычета, которая положена компании. Для того чтобы не допускать ошибки в С/Ф, предлагаем ознакомиться с наиболее распространенными ошибками, которые допускаются при их заполнении.

Ошибка 1: отсутствие ИНН или неправильное его заполнение

Зачастую ошибки в С/Ф, которые препятствуют вычету налога, возникают во время заполнения одного из главных реквизитов компании – ИНН. Если в С/Ф отсутствует ИНН или же в данном реквизите допущена ошибка, налоговые специалисты сразу откажут в вычете налога на добавленную стоимость.

Напомним, ИНН является уникальным и неповторяющимся набором цифр, присваиваемый налоговиками каждой фирме и организации. С его помощью можно идентифицировать компанию даже тогда, когда у контрагентов идентичные наименования, а также адреса регистрации.

Так, С/Ф с указанием неверного ИНН станет причиной для отказа в вычете НДС компании.

Вычет НДС в редких случаях можно отстаивать в суде. Это возможно в том случае, когда у инспекторов есть возможность идентифицировать продавца, а также покупателя по другим указанным реквизитам.

м

Однако, судьи зачастую сходят во мнении с налоговыми специалистами и считают, что неправильный ИНН или его отсутствие вовсе отнимает покупателя права на вычет налога. С этим мнением сошлись и судьи в постановлениях арбитражных судов Западно-Сибирского (З-С) от 26.06.

15 № Ф04-20747/2015 и Уральского от 08.04.16 № Ф09-2716/16 округов. Если вы не настроены на судебные разбирательства, наиболее легким и надежным вариантом будет получить у поставщика С/Ф без ошибок.

Но, судьи часто отменяют вычеты из-за ошибок в ИНН, если в предоставленных бумагах есть и другие ошибки. К примеру, указан адрес, не совпадающий с данными в ЕГРЮЛ, неправильно указан КПП или же на актах поставлена печать другой фирмы.

Ошибка 2: указание неправильного КПП

Реквизит КПП фирмы не относится к обязательным реквизитам С/Ф. В соответствии с пояснением Минфина России КПП представляет собой исключительно дополнение к ИНН.

Однако, налоговые специалисты все равно снимают вычета налога, в случае, если в С/Ф отсутствует КПП или же он указан неверно.

В данном случае судьи обычно принимают сторону фирм и утверждают, что неправильно указанный в С/Ф КПП или же его отсутствие не может быть поводом для отказа компании в вычете. К таким выводам судьи пришли в постановлениях ФАС Поволжского от 20.01.

14 № А55-27704/2012, Восточно-Сибирского (В-С) от 20.06.13 № А19-19838/2012 и Северо-Кавказского (С-К) от 09.06.12 № А53-10773/2011 округов.

Ведь так как КПП не является обязательным реквизитом С/Ф, то и причин для отказа в вычете налога компании за ошибку в нем или же отсутствие нет.

Нередко бывают случаи, когда судьи принимают решения в пользу налоговиков. В редких случаях судьями, а также инспекторами выносится решение отказа в вычете налога по С/Ф в связи с неправильностью заполнением КПП.

Помимо этого, в С/Ф случаются и прочие мелкие недочеты. К ним относятся указание некорректного адреса и подписи, поставленной факсимильным способом. Подтверждают это постановления ФАС Поволжского от 20.01.14 №А55-27704/2012 и В-С от 20.06.

13 №А19-19838/2012, Арбитражного суда С-К от 10.03.15 №Ф08-10982/2014 округов.

Ошибка 3: неверное указание валюты

К обязательным реквизитам С/Ф относится наименование валюты. Если допустить ошибку в данном реквизите или же указать неправильный код валюты, сумма НДС к вычету будет определена неверно.

Ведь будут неясности в том, в какой валюте поставщиком был выставлен С/Ф.

А, следовательно, неправильное заполнение кода валюты, как и его отсутствие вовсе в строке 7 сведений о валюте, является опасным недочетом.

Поставщиками изредка ставится графический символ валюты страны вместо наименования валюты в 7 строке. Как считают финансисты, это нельзя считать неправильностью.

Если в 7 строке С/Ф был указан графический символ рубля вместо наименования и кода валюты, это не является причиной для вычета НДС. Однако налоговые специалисты зачастую имеют другое мнение.

Если фирма не намерена спорить, легче будет проконтролировать, чтобы в С/Ф поставщиком было записано наименование валюты, а также код.

Ошибка 4: некорректный адрес покупателя

Ошибки при указании адреса покупателя представляют собой ошибку, хотя они не являются серьезными. Стоит отметить, что адрес покупателя – обязательный реквизит С/Ф.

Тем не менее, чиновники придерживаются мнения, что ошибки в адресе — не существенные и не являются причиной для лишения права на вычет.

Даже если поставщик по ошибке указал старый юридический адрес фирмы, ошибка не считается серьезной.

Чаще всего налоговые специалисты выдвигают претензии к ошибкам при указании адреса. К примеру, если в С/Ф не указан адрес вовсе или же были некорректно указаны отдельные реквизиты, в том числе почтовый индекс. Судьи придерживаются мнения, что такая ошибка не дает поводов для лишения покупателя права на вычет. Главным здесь является подтверждение реальности сделки.

Ошибка 5: Неверно указан номер С/Ф

В каждом С/Ф обязательно должен быть указан порядковый номер. Если в нем существуют ошибки, то это является поводом для отказа вычета налога.

Таким образом, если в С/Ф не имеется обязательного реквизита, то документ не может подтвердить право на вычет налога. Однако, неточности не мешают инспекторам идентифицировать продавца или покупателя, покупку и ее стоимость покупки, а также размер ставки и сумму налога.

Налоговыми специалистами снимаются вычеты по С/Ф без номеров, поэтому надежным вариантом является получение у поставщика исправленного документа уже с присвоенным номером. Если сделать это невозможно, то вычеты налога можно отстоять в суде.

Судьи придерживаются мнения, что подобного рода недочеты являются формальными и подтверждают собой право на вычет налога.

Однако, как судьи, так и налоговые специалисты сразу же снимут вычет по С/Ф без номера, если им не удастся идентифицировать покупку.

Ошибка 6: неправильное или неточное наименование товара

Наименование товаров, услуг или работ пишутся поставщиком в графе 1 С/Ф. В случае, если инспекторам не удастся идентифицировать товар, ошибка в данной реквизите будет опасной. В подтверждение этому есть письмо Минфина России от 14.08.15 №03-03-06/1/47252.

Если поставщиком было неправильно указано наименование товара, то налоговые специалисты имеют право лишить вычета НДС. Кроме этого, опасно писать в графе, где должны указываться наименования товара, работ или услуг, номер, а также дату договора. В суде уверены, что данная ошибка может стоить компании лишения права на вычет налога.

Иногда в суде могут оставить право на вычет налога по С/Ф без наличия расшифровок конкретных товаров, работ или же услуг. Но это допустимо лишь в том случае, когда покупка может быть идентифицирована по другим документам.

К примеру, это может быть договор, накладные, спецификации.

В том случае, если в С/Ф, а также в самом договоре не указано наименование товара, услуг или же работ, а также не согласована цена, право на вычет на лога в суде не выйдет отстоять.

Ошибка 7: Факсимильная подпись в с/Ф

С/Ф должна быть подписана непосредственно представителем фирмы. В том случае, если вместо оригинальной подписи на С/Ф стоит факсимильная, компания не имеет права на вычет налога. Чтобы обезопасить себя, убедитесь, что контрагент поставил «живую» подпись на С/Ф. На практике в суде решение будет принято не в пользу фирмы.

Раньше фирмы иногда доказывали в суде, что право на вычет налога с факсимиле допустим. Однако, теперь в суде уверены, что вычет в данном случае недопустим.

Министерство финансов, а также налоговики тоже считают, что факсимиле нельзя использовать в С/Ф при оформлении первичных документов.

м

Нередко в арбитраже первичные документы с факсимильной подписью признаются недействительными (постановления Президиума ВАС РФ от 27.09.11 № 4134/11, ФАС В-С от 29.04.13 № А19-11729/2012 и Поволжского от 01.04.14 № А57-4665/2013 округов).

Ошибка 8: С/Ф подписывает неуполномоченный сотрудник

С/Ф должна быть подписана руководителем формы, а также бухгалтером либо другими лицами. На основании приказа или доверенности можно уполномочить сотрудника подписывать счет-фактуру. В случае, когда С/Ф была выставлена предпринимателем, он или самостоятельно подписывает бумаги или передает данные полномочия по доверенности.

Если с/Ф была подписана неуполномоченным сотрудником компании, то такой документ лишает фирму права на вычет налога. К примеру, если С/Ф была подписана бывшим генеральным директором продавца, то налоговые специалисты лишат вычета компанию, а суд будет на стороне ревизоров.

В арбитраже придерживаются мнения, что если С/Ф был подписан неуполномоченным сотрудником компании, то это является серьезным поводом для лишения прав на вычет налога. В подтверждение этому есть постановления арбитражных судов В-С от 10.02.16 №Ф02-7338/2015, Дальневосточного от 17.02.16 №Ф03-5999/2015, З-С от 07.04.16 №Ф04-996/2016 и Московского от 09.03.16 №Ф05-1236/2016 округов.

Однако, бывали и случаи, когда суд принимал сторону фирм. Если документ был подписан неуполномоченным лицом, это не дает повода считать, что сделка была недействительна. Это является серьезным доказательством того, что фирмой была получена необоснованная налоговая выгода.

Ошибка 9: неточности в ставке налога

Если в С/Ф была применена неправильная ставка налога, то данная ошибка является серьезной. К примеру, если вместе ставки 0% была поставлена ставка 18%. Такого вида С/Ф лишает покупателя права на вычет налога. Факт оплаты НДС в бюджет поставщиком не меняет сути.

Налоговая ставка является установленным законом страны элементом налогообложения. Она является обязательной для всех. Если поставщиком была указана в документе неправильная ставка, то покупатель лишается права на вычет НДС.

Ошибка 10: неверное указание стоимости товаров или же неточности в сумме налога

Неправильное указание суммы налога, а также стоимости товаров, услуг или же работ могут повлечь за собой лишение права на вычет НДС. Это подтверждается письмом Минфина России от 18.09.14 № 03-07-09/46708.

Бывает так, что поставщиками округляются суммы в С/Ф, что само по себе является допустимо. С/Ф составляется в рублях и копейках. Налоги фирма считает только в рублях. Округление происходит по правилам математики. Но эти правила действуют исключительно во время расчета налога. На первичные документы и С/Ф они не распространяются.

Источник: https://taxpravo.ru/analitika/statya-383377-oshibki_v_schetah_fakturah_prepyatstvuyuschie_vyichetu_10_opasnyih_rekvizitov

Эксперты: Воспроизвести подпись в счете-фактуре с помощью факсимиле нельзя

Можно ставить факсимиле в счете-фактуре? Выставлять счет-фактуру в рублях или валюте? Как должен формироваться номер ГТД? На вопросы читателей «РБГ» ответили Александр Медведев, к.э.н., член Научно-экспертного совета Палаты налоговых консультантов, и Ирина Давидовская, заместитель директора ПНК.

— Допустимо ли факсимильное воспроизведение подписи в счете-фактуре?

— Согласно п. 6 ст.

169 НК РФ счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации.

Исходя из этого наличие факсимиле подписи вместо собственноручной подписи уполномоченного лица на счете-фактуре недопустимо, в связи с чем подобные счета-фактуры не могут являться основанием для предъявления сумм НДС к вычету.

В постановлении Президиума ВАС РФ от 27 сентября 2011 г. N 4134/11 констатируется, что положениями ст. 169 НК РФ не предусмотрено возможности факсимильного воспроизведения подписи при оформлении счета-фактуры.

Не содержит подобной нормы и Федеральный закон «О бухгалтерском учете», в силу которого документы бухгалтерского учета должны содержать личные подписи соответствующих лиц, в связи с чем отступление от установленных правил влечет отказ в применении налоговых вычетов по таким счетам-фактурам.

Эта позиция была воспринята арбитражными судами в качестве прямого указания (постановления ФАС ЗСО от 19 июля 2012 г. по делу N А27-5495/2011, ФАС ПО от 20 ноября 2012 г. по делу N А12-4632/2012, ФАС ЗСО от 17 мая 2012 г. по делу N А56-33605/2011). В постановлении ФАС МО от 14 ноября 2012 г.

по делу N А41-42687/11 также обращено внимание на недопустимость использования факсимильной подписи при оформлении документов первичного бухгалтерского и налогового учета.

При этом в постановлении ФАС МО от 11 октября 2012 г.

по делу N А41-42570/11 отмечено, что если сторонами в договоре возможность использования факсимильной подписи не предусмотрена, то факсимильная подпись на акте, даже и заверенная печатью контрагента, не является доказательством факта совершения хозяйственной операции. Поэтому при проставлении факсимиле на документах существуют налоговые риски в части:

— отказа в налоговых вычетах НДС по счетам-фактурам с факсимильными подписями вместо собственноручных подписей уполномоченных лиц;

— отказа в признании расходов для целей исчисления налога на прибыль по актам и иным первичным документам с факсимильными подписями вместо собственноручных подписей уполномоченных лиц.

Вместе с тем при возникновении подобной претензии со стороны налогового органа при проведении налоговой проверки у налогоплательщика существует шанс исправления подобных «дефектных» счетов-фактур. Притом не путем оформления исправительных счетов-фактур (поскольку подпись не входит в состав перечисленных в п. 2 ст.

169 НК РФ ошибок, препятствующих налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю), а путем простановки оригинальных подписей на спорных счетах-фактурах.

Подобный способ решения данной проблемы прослеживается в постановлении ФАС ЦО от 10 апреля 2012 г. по делу N А48-2739/2010.

«С учетом того, что налогоплательщик вместе с возражениями на акт выездной проверки представил налоговому органу подлинные документы — договоры подряда, акты приемки выполненных работ, экземпляры счетов-фактур, на которых имелись оригинальные подписи и оригинальная печать, что нашло отражение в самом оспариваемом решении о привлечении к ответственности, суд пришел к выводу о правомерности налоговых вычетов НДС», говорится в постановлении.

— Как правильно должен формироваться номер ГТД в графе 11 счета-фактуры?

— Согласно совместному приказу от 23 июня 2000 г.

ГТК России N 543 и МНС России N БГ-3-11/240, согласно которому после выпуска таможенным органом РФ конкретного товара следует считать номером грузовой таможенной декларации (ГТД), в которой заявлены сведения об этом товаре, регистрационный номер грузовой таможенной декларации, присваиваемый должностным лицом таможенного органа РФ при ее принятии (из графы 7 ГТД), с указанием через знак дроби «/» порядкового номера товара из графы 32 основного или добавочного листа ГТД либо из списка товаров, если при декларировании вместо добавочных листов использовался список товаров. Таким образом, если следовать указанному приказу, в счетах-фактурах в графе 11 должны быть указаны все составные части номера ГТД, которые состоят из четырех частей: код таможенного органа, дата таможенного оформления, порядковый номер ГТД (внутренний), номер товарной позиции из ГТД, соответствующий графе 32 ГТД.

Источник: https://rg.ru/2013/05/21/podpis.html