Когда не нужно восстановление НДС при переходе на спецрежим

Источник: журнал «Главбух»

При переходе с общего режима налогообложения на «упрощенку» необходимо восстановить НДС, ранее принятый к вычету. Но если основное средство списано из-за истечения срока годности, то налог восстанавливать не нужно (постановление ФАС Уральского округа от 8 апреля 2014 г. № Ф09-1499/14).

Суть спора

Налогоплательщик перешел с общей системы налогообложения на упрощенную. Инспекторы в ходе выездной проверки установили что НДС, ранее принятый к вычету, не восстановлен при смене налогового режима. Поэтому они начислили налог на добавленную стоимость и предложили уплатить его в бюджет. Однако, как оказалось, проверяющие учли не все обстоятельства.

Решение суда

Налогоплательщик, обратившись в суд, выиграл дело.

При переходе на «упрощенку» суммы налога на добавленную стоимость, принятые к вычету по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, должны быть восстановлены. Это необходимо сделать в налоговом периоде, предшествующем переходу на спецрежим (абз. 5 подп. 2 п. 3 ст. 170 Налогового кодекса РФ).

Налогоплательщик пояснил, почему при переходе с общей системы на упрощенную налог на добавленную стоимость по части основных средств не был восстановлен.

Дело в том, что спорное имущество было списано в связи с истечением срока полезного использования.

И это подтверждается актом списания основных средств по унифицированной форме № ОС-4 с пояснительной запиской о причинах списания, расчетом реального срока полезного использования.

Арбитры указали, что налог нужно восстановить, если товары (работы, услуги), основные средства, нематериальные активы в дальнейшем используются в операциях, предусмотренных пунктом 2 статьи 170 Налогового кодекса РФ. Это, в частности, приобретение (ввоз) товаров (работ, услуг), в том числе основных средств и нематериальных активов:

- для производства или реализации товаров (выполнения работ, оказания услуг), освобожденных от налогообложения;

- для производства либо продажи товаров (выполнения работ, оказания услуг), местом реализации которых не признается территория РФ;

- лицами, не являющимися плательщиками налога на добавленную стоимость либо освобожденными от его уплаты;

- для производства и (или) реализации товаров (выполнения работ, оказания услуг), продажа (передача) которых не признается реализацией в соответствии с пунктом 2 статьи 146 Налогового кодекса РФ.

Судьи указали, что приведенный перечень операций является исчерпывающим и не предусматривает восстановление НДС при переходе на спецрежим при списании товара с истекшим сроком годности. Поэтому в данном случае даже при смене режима (переходе с общей системы на упрощенную) НДС восстанавливать не нужно.

Инспекторы возразили на это, что спорное оборудование не уничтожено и находится на территории производственного цеха. Однако арбитры отклонили и этот довод: то, что оборудование не уничтожено, не говорит о его использовании в производственной деятельности.

Комментарий редакции

Если предприятие не заявляло к вычету НДС по товарам, приобретенным до перехода на «упрощенку», то и восстанавливать его не нужно (письмо Минфина России от 16 февраля 2012 г. № 03-07-11/47). Справедливость такой позиции подтверждают и суды (например, постановление ФАС Центрального округа от 25 мая 2011 г. № А54-3447/2010-С2).

Источник: https://otchetonline.ru/art/buh/47257-kogda-ne-nuzhno-vosstanovlenie-nds-pri-perehode-na-specrezhim.html

Восстановление НДС при переходе — на УСН, на ОСНО, как избежать, по основным средствам

НДС важен не только для государства, но и для коммерческих организаций, занимающихся, хозяйственной деятельностью.

На этой почве возникает необходимость более детально рассмотреть вопрос, который связан с порядком восстановления, в частности, если предприятие планирует перейти на упрощенную систему налогообложения.

Общие сведения: ↑

Любое предприятие, которое переходит с ОСНО на УСН, должно вначале произвести восстановление НДС по основным средствам (ОС). Что касается порядка восстановление, то он единый для всех объектов.

Не стоит также забывать, что отдельные организации при переходе на УСН предпочитают использовать льготный режим восстановления, например, по тем ОС, которые пребывают в их собственности от 15 лет и более.

Использование налоговых преференций позволяет производить восстановление НДС и уплату налога частями, т. е. на протяжении конкретного времени, к примеру, в течение 10 лет. Конечно, у фискальных органов могут найтись аргументы против такого способа восстановления.

Минфин также настаивает на том, чтобы предприятия уплачивали налог единоразово, и делать это нужно в том периоде, что предшествовал переходу на УСН. По этому поводу даже сложилась отдельная судебная практика.

В отдельных судебных актах представители фемиды пришли к выводу, что льготное восстановление НДС допускается только в том случае, если предприятие является плательщиком этого налога. Другими словами, судебные выводы сводятся к тому, что на упрощенцев такая льгота не распространяется.

Конечно, в судебной практике встречаются и другие основания, по которым суды считают, что льготное восстановление распространяется не на всех налогоплательщиков.

В отдельных случаях причиной отказа служит вывод о том, что льгота распространяется только при строительстве недвижимости, при этом подразумеваются объекты незавершенного строительства. Впрочем, есть и такие судебные решения, где судьи озвучивали противоположную позицию.

В некоторых случаях судьи считают, что законодательная норма о применение льготного режима по восстановлению НДС является специальной, и как следствие имеет приоритет перед общими положениями налогового законодательства.

Однако в большинстве случаев органы государственной власти не расположены к тому, чтобы организации частично осуществляли восстановление НДС при переходе на УСН. Проводки платежей, по мнению государственных органов должны проходить единовременно.

Определения

Согласно с налоговым законодательством, УСН расшифровывается как упрощенная система налогообложения.

Применение этого режима происходит наряду с другими налоговыми системами и отличается особым порядком начисления налога.

Особенность этой налоговой системы состоит в том, что она не только заменяет часть налогов, которая уплачивается в бюджет, но, и значительно упрощает ведение бухгалтерского учета и сдачу отчетной документации для малых предприятий.

Среди положительных моментов можно выделить значительное уменьшение налоговой нагрузки на предприятия по сравнению с ОСНО.

Что касается ОСНО, то это общая система налогообложения, которая возлагает обязанности по ведению бухгалтерского учета, включая учет первичной документации по НДС, а также уплаты всех налогов, включая:

- НДФЛ (для ИП).

- НДС.

- Налог на прибыль.

- Налог на имущество.

- Транспортный и земельный налог.

Кроме того, стоит отметить, что предприятия, которые находятся на ОСНО, обязаны сдавать отчетную документацию по каждому виду налога, в установленные законом сроки.

Восстановление НДС является отдельной налоговой процедурой, которую проводит орган ФНС в установленном законом порядке.

Одним из оснований для восстановления служит переход коммерческой организации с одной системы налогообложения на другую, например, с ОСНО на УСН.

Нормативная база

Порядок восстановления НДС напрямую связан с размером налоговой ставки и особенностями исчисления налоговой базы во время перехода на другую систему налогообложения.

Таким образом, нормативной базой по этому вопросу является раздел VIII–VIII.1 НК РФ.

Порядок восстановления, если с ОСНО на УСН ↑

Порядок восстановления НДС по основным средствам (ОС) при переходе на УСН регламентируется налоговым законодательством, в частности, ст.170 НК РФ.

Изначально организации необходимо определиться с налоговой ставкой, по которой будет происходить восстановление.

Затем нужно произвести расчеты, как по основным средствам, так и по нематериальным активам. Исчисление нужно проводить по остаточной стоимости имущества.

В результате балансовая стоимость умножается на суму НДС, и организация получает сумму, которую нужно уплатить в бюджет.

Что касается суммы восстановленного НДС, то она учитывается наравне с прочими расходами налогового периода предшествующему периоду перехода на УСН, для дальнейшего начисления налога на прибыль. В случае с ИП, произойдет уменьшение базы для исчисления НДФЛ.

Определение суммы к восстановлению

Согласно с общими правилами восстановление НДС производится пропорционально остаточной стоимости имущества без учета переоценки (пп.2 п.3 ст.170 НК РФ).

После чего можно произвести его списание в составе других издержек при исчислении общей суммы НДС.

Чтобы понять механизм счисления необходимо рассмотреть конкретную ситуацию:

Пример. Допустим, что организация, которая находится на ОСНО, в 1996 году приобрела основное средство. Общая стоимость оборудования составляет 120 тыс. руб., включая НДС.

Начиная с Нового года предприятие, планирует перейти на УСН, поэтому ему необходимо восстановить НДС в IV квартале 2011 года. Как уже говорилось, расчет суммы налога происходит исходя из величины балансовой стоимости ОС.

В связи с этим исчисление суммы налога происходит следующим образом:

58000 х 20% = 11 600 руб.

В бухгалтерской документации операции, которые связаны с восстановлением НДС и включением его в состав издержек отображаются следующим образом:

| Проводки | Операция |

| Дебет 19–1 Кредит 68 субсчет «НДС» | Восстановление суммы налога произошло в связи с переходом предприятия на УСН, на основании счета-фактуры, справки из бухгалтерии |

| Дебет 91–2 Кредит 19–1 | Восстановленная сумма НДС включена в состав издержек |

| Дебет 68 субсчет «НДС» Кредит 51 | Рассчитанная сумма налога уплачена в бюджет |

Кроме того, понесенные предприятием расходы в размере 11600 руб. можно учесть во время расчета НДС за 2011 г.

Ставка

В тоже же время, если приобретение основного средства происходило в то время, когда действовали другие ставки, т. е. отличные от существующих размеров, то в этом случае желательно использовать ту ставку, что была указана в счете-фактуре на момент приобретения ОС.

В какую книгу записать

Начисленный и зачтенный НДС необходимо отображать в книгах продаж, на основании счета-фактуры, согласно с которым произошло принятие налога к удержанию (письмо Минфина от 16.11.2006 №03-04-09/22).

Бухгалтерский и налоговый учет

На практике нередко наблюдается несовпадение бухгалтерского и налогового учета. Это может быть, например, из-за расходов, которые признаются по бухгалтерии, но, не входят в налоговую базу.

Кроме того, если рассматривать вопрос, связанный с основными средствами, то здесь могут быть задействованы разные амортизационные нормы, что в результате приводит к расхождениям в остаточной стоимости активов.

Отсюда следует, что если основное средство прошло списание по бухгалтерскому учету, то по нему не нужно восстанавливать НДС, независимо от того, какая ситуация в налоговом учете.

В то же время, если в налоговом учете ОС не числиться, но, присутствует в бухучете, тогда необходимо уплачивать налог.

Корректировка действующих договоров

Как следствие в новой редакции договора, которая будет действовать в период применения УСН, будет отображена новая стоимость по услугам, товару.

Как восстановить при переходе с УСН на ОСНО ↑

Как и в случае перехода организации с УСН на ОСНО, предприятию необходимо определить налоговую ставку, затем произвести расчеты по основным средствам и по нематериальным активам. Исчисление налога происходит по остаточной стоимости имущества.

Далее, балансовая стоимость умножается на суму НДС, после чего делиться на первоначальную стоимость ОС, и организация получает сумму, которую нужно уплатить в бюджет.

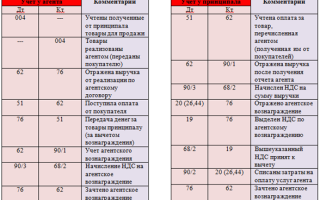

Потом полученные результаты отображаются в бухгалтерской документации. Наглядно порядок и пример восстановления можно посмотреть на схеме:

Схема: порядок восстановления НДС

Отражение в 1С ↑

Благодаря программе 1С удается значительно сократить время на выполнение подготовительных операций, которые связаны с бухгалтерской и отчетной документацией, включая внесение данных по остаткам товара, восстановление НДС и отображение переходных операций.

Чтобы был более понятен принцип работы электронной системы, рассмотрим пример связанный с операцией по вводу остатков товара:

| Проводка | Операция |

| Дт 19 «НДС по приобретенным ценностям», Кт 68.2 «НДС» | Восстановление суммы налога по остатку товара |

| Дт 41.2 «Товары, стоимость которых принимается к налогообложению», Кт 19 «НДС по приобретенным ценностям» | Отнесение суммы налога на стоимость товара |

| Дт 41.2 «Товары, стоимость которых принимается для налогообложения», Кт 19 «НДС по приобретенным ценностям» | Учет входного НДС |

Как избежать восстановления НДС при переходе на УСН ↑

Отсюда вытекает, что предприятие может избежать потерь связанных с восстановлением НДС, если вначале получит освобождение на основании ст.145 НК РФ, а потом подаст заявление о применение специального режима по налогообложению.

Видео: хочу быть на Упрощенке

Подбивая итог налогового обзора, можно отметить, что порядок восстановления НДС в случае перехода на УСН является достаточно сложной процедурой и не всегда удобной для предприятия.

Однако, наряду с этим налоговым требованием, законодатель предусмотрел отдельные способы по освобождению от восстановления НДС, а также в исключительных случаях использование налоговых преференций.

Источник: http://buhonline24.ru/nalogi/nds/vosstanovlenie-nds-pri-perehode-na-usn-s-osno.html

Восстановление НДС при переходе на УСН — Контур.Бухгалтерия

Организация может перейти на спецрежимы налогообложения при соблюдении установленных законом условий. Самый распространенный спецрежим — упрощенная система налогообложения (УСН).

Режим имеет ряд преимуществ, одно из них заключается в том, что в общих случаях компания на упрощенке не должна уплачивать НДС в бюджет. Бухгалтеру не нужно тратить время на оформление документов, связанных с уплатой этого налога.

Однако одновременно возникает обязанность восстановления НДС по приобретенному имуществу, которое будет использоваться после перехода на УСН.

Фактически восстановление НДС при переходе на УСН означает, что компания должна заново начислить предъявленный к вычету налог. Компании имеют право перейти на новый режим уплаты налогов, начиная с 1 января следующего календарного года. Вернуть в бюджет вычтенный ранее налог нужно в четвертом квартале предшествующего года. Невыполнение требования может повлечь санкции со стороны ФНС.

Рассмотрим три типовые хозяйственные ситуации для абстрактной компании ООО «Эверест», которая переходит на упрощенку с 1 января 2018.

1. Приобретение материалов, полуфабрикатов, товаров для перепродажи

3 октября 2017 г. ООО «Эверест» приобрело материалы на сумму 472 000 руб. НДС в том числе составил 72 000 руб. и был предъявлен к вычету в полной сумме.

В нашем случае ставка составила 18%, однако для некоторых категорий товаров, работ и услуг она может быть равна 0% или 10%. До конца года была израсходована только половина купленного сырья.

Это означает, что сумму налога по бухгалтерской стоимости остатка материалов в 200 000 руб. нужно будет восстановить в текущем квартале.

Восстанавливаемая сумма налога на упрощенке будет равна: 200 000 * 0,18 = 36 000 руб. Второй вариант расчета — умножить весь предъявленный ранее к вычету налог на долю неизрасходованных на 31 декабря 2017 материалов (здесь – ½).

Спорный момент — наличие остатка на момент перехода запасов произведенной продукции. С одной стороны, НДС по материалам для ее изготовления был предъявлен к вычету, а сама продукция не продана. С другой, сырье уже было израсходовано. Практика судебных решений показывает, что в такой ситуации восстанавливать НДС не нужно.

2. Приобретение оборудования, нематериальных активов или недвижимого имущества

В декабре 2016 года в ООО «Эверест» было введено в эксплуатацию купленное в том же месяце оборудование на сумму 1 180 000 руб. (НДС в том числе 180 000 руб.). Предположим, что его срок полезного использования составляет 5 лет. Налог к возврату нужно рассчитать по формуле:

Сумма налога к восстановлению = Сумма налога к вычету * Остаточная стоимость на 31 декабря / Первоначальная стоимость

Остаточная стоимость (ОС) для расчета берется без учета переоценки оборудования. При первоначальной стоимости (ПС) 1 000 000 руб. она составит 800 000 руб. В нашем случае упрощенец должен вернуть в бюджет 144 000 руб.

На практике иногда считается, что данная сумма должна уплачиваться в течение десяти лет. Это связано со статьей 171.

1 Налогового кодекса, которая обязывает налогоплательщиков вернуть возмещенную величину налога по данным категориям имущества не единовременно, а в указанный срок.

Однако эта ситуация не относится к будущим упрощенцам. Сумма должна восстанавливаться полностью в налоговом периоде, предшествующем переходу.

Будьте внимательны в ситуации, когда основное средство или недвижимость приобретены или созданы до 2004 года. Согласно требованиям Минфина РФ, по таким объектам восстановление рассматриваемого налога производится по ставке 20%. Именно такая ставка была заявлена на тот момент в редакции Налогового кодекса.

3. Выплата аванса за будущие поставки или услуги/работы

Указанная организация в 2017 году произвела ремонт силами сторонней организации. Есть ли обязанность восстановить НДС по проведенным работам, предъявленный к вычету? Фактически ООО «Эверест» продолжает использовать данное помещение. Однако такая ситуация не является основанием для восстановления налога.

Другая ситуация: общество планирует ремонт в 2018 году после перехода на УСН, но при этом вносит аванс в 2017. В таком случае вычтенный ранее налог должен быть восстановлен. Восстановление НДС при УСН должно производиться и при внесении аванса за будущую поставку ТМЦ.

Как бухгалтеру оформить восстановление налога?

При оформлении данной операции нужно совершить следующие действия:

- Счет-фактура, по которой налог был принят к вычету, регистрируется в книге продаж на всю сумму или ее часть.

- Делаются необходимые бухгалтерские проводки восстановления НДС при переходе на УСН. При приобретении товаров/услуг/работ величина к вычету выделяется проводкой «Дт 19 Кт 60» с соответствующими субсчетами. Вычет оформляется записью «Дт 68 Кт 19». Соответственно, восстановление налога делается с помощью обратной проводки на нужную сумму.

- Восстановленную сумму и в бухгалтерском, и в налоговом учете следует добавлять к прочим расходам периода. Проводка для такой операции — «Дт 91-2 Кт 19». Счет 19 может и не использоваться. Тогда величина будет сразу списываться с 68 счета на прочие расходы.

- Отражается сумма восстановленного налога в налоговой декларации за последний квартал деятельности на ОСНО. Ее указывают в разделе 3 документа. Величина НДС по стандартным ставкам приводится в строке 090, по ставке 0% — в строке 100. Их суммарное значение необходимо указать в строке 080.

На практике бухгалтерам рекомендуется приводить алгоритм восстановления налога в учетной политике компании.

Источник: https://www.b-kontur.ru/enquiry/449-vosstanovlenie-nds-pri-perehode-na-usn

Восстановление НДС при переходе на УСН

Если организация решается перейти с ОСНО на «упрощенку», или УСН, она должна перевести НДС к соответствующему виду. К восстановлению подлежат операции по приобретению активов и авансовые платежи. Изучим порядок восстановления НДС для таких случаев.

Восстановление НДС при переходе на УСН: с ОСНО на УСН

При переходе на УСН нужно восстанавливать НДС по остаткам, которые не были использованы до перехода. Если имущество не является ОС и НМА, то налог остается таким же, каким он был принят ранее.

Следовательно, это юридическое лицо должно восстановить НДС с остатков не проданных товаров, с которых уже был произведен вычет.

Восстановление НДС по основным средствам

В отношении нематериальных активов и ОС восстановлению подлежат те суммы НДС, размер которых в пропорциональном соотношении равен их остаточной стоимости без учета переоценки. Обычно в качестве остаточной стоимости берутся те суммы, которые прописаны в бухгалтерском учете.

Расчет НДС происходит по следующему алгоритму: остаточную стоимость ОС делят на произведение их первоначальной стоимости и суммы НДС, которая ранее была принята к вычету:

Получите 267 видеоуроков по 1С бесплатно:

В случае, если фирма новая или перешла на «упрощенку» без основных средств, то восстанавливать ей ничего не нужно.

Проводки при восстановлении НДС

Восстановление НДС осуществляется в налоговом периоде, который предшествует месяцу перехода на спецрежим. В бухгалтерском и налоговом учете восстанавливаемые суммы НДС должны отображаться в составе прочих затрат. Для этого бухгалтеру необходимо сделать проводки:

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 19.01 | 68 субсчет НДС | Сумма НДС | Восстановление налога в связи с переходом на УСН | Счет-фактура, справка бухгалтерии |

| 91.02 | 19.01 | Сумма НДС | Восстановленный налог отражен в составе расходов | |

| 68 субсчет НДС | 51 | Сумма НДС | Перечислена в бюджет рассчитанная сумма налога |

Счета-фактуры, которые были основанием для принятия НДС к вычету, необходимо обязательно зарегестрировать в новой книге продаж.

Восстановление НДС при переходе с ОСНО на УСН в декларации

В декларации по НДС налог, который должен быть восстановлен при переходе на УСН, отображается в разделе 3, строчке 080 графы 5. Также эту сумму необходимо продублировать в разделе 3, строчке 090 в графы соответствующего квартала. Последняя манипуляция необходима в тех случаях, когда:

- Имеется основание для освобождения от уплаты НДС;

- Постепенно восстанавливается НДС по недвижимости;

- Организация получила или отдала авансовый платеж в счет предстоящих поставок;

- Стоимость или количество полученных товаров уменьшилась;

- В первичной документации была изменена стоимость приобретенных товаров;

- Проводятся операции, которые облагаются по нулевой ставке НДС;

- Организация получает субсидии на возмещение затрат.

В случае, если фирма соблюдает правила о постепенном восстановлении НДС, то главный бухгалтер должен заполнять не только саму декларацию по НДС, но и приложение 1 к разделу 3. Нужно учитывать, что документы следует подавать в налоговый орган только в электронном виде.

Как избежать восстановления НДС при переходе на УСН с ОСНО

Существует два способа, с помощью которых можно избежать восстановления НДС при переходе на «упрощенку»:

- Наиболее популярным является передача собственного имущества фирме, которая была выделена в процессе реорганизации компании.

- Также основанием для освобождения от этой процедуры будет являться предварительное использование ОС для облагаемых НДС операций, что описано в статье 145 НК РФ.

Источник: https://BuhSpravka46.ru/nalogi/nds/vosstanovlenie-nds-pri-perehode-na-usn-s-osno.html

Переход с ОСНО на УСН: как перейти на «упрощенку» и не переплатить налоги

Под конец года многие компании решают в целях экономии сменить общий налоговый режим на специальный. Например, перейти на упрощенную систему налогообложения (УСН). Это возможно, если компания удовлетворяет определенным критериям (см. врезку).

Допустим, все требования для перехода на УСН соблюдены. Что дальше? А далее важно правильно сформировать налоговую базу переходного периода – так, чтобы не пришлось платить лишние налоги.

Итак, вы запланировали переход с ОСНО на УСН. Как перейти на УСН с 2019 года и сделать это с наименьшими налоговыми потерями?

- Если до перехода на УСН компанией была получена предоплата от контрагента, то указанную сумму надо включить в доходы на дату перехода.

На что обратить внимание: Если вы решили переходить на упрощенку, старайтесь до момента перехода не получать предоплату от контрагентов.

- Оплаты, полученные после перехода на УСН, но учтенные ранее при расчете налога на прибыль, не включаются в доходы при расчете «упрощенного» налога (по договору предусмотрена отсрочка платежа).

На что обратить внимание: При отсрочке платежа можно не переживать, о том, что доходы включатся в базу по УСН.

Правильно учесть расходы при переходе на УСН

(при переходе на УСН с объектом «доходы минус расходы»)

- Если до перехода на УСН Вы оплатили какие-либо расходы, но документы от контрагента получить не успели, то они должны быть учтены при расчете «упрощенного» налога по дате документа.

На что обратить внимание: По всем предоплатам поставщикам расходы можно принять только после получения закрывающих документов, в том числе после перехода на УСН. Таким образом, чтобы иметь возможность уменьшить налог на прибыль требуйте документы от поставщиков до 1 января.

- Если до перехода на УСН при расчете налога на прибыль расходы учтены, но оплачены они уже после перехода на спецрежим, то их нельзя учесть при исчислении «упрощенного» налога.

На что обратить внимание: Суммы, выплаченные в погашение кредиторской задолженности после перехода на УСН, повторно включить в расходы по единому налогу при УСН не получится. А значит, если Вы хотите уменьшить «упрощенный» налог, то и документы, полученные от поставщиков, Вам нужно будет учесть уже после перехода на УСН.

Восстановление НДС при переходе на УСН

При переходе на УСН Вам придется восстановить НДС принятый к вычету в период применения общей системы по товарам, материалам, нематериальным активам (НМА) и основным средствам (ОС), числящимся на балансе.

При этом по ОС и НМА налог восстанавливается пропорционально их остаточной стоимости. В остальных случаях – в полной сумме. После этого в налоговом учете восстановленную сумму можно списать как прочие расходы.

Если же при покупке оборудования компания не принимала к вычету НДС (например, если было принято решение о переносе вычета на следующий период), то восстанавливать его при переходе на УСН не требуется.

На что обратить внимание: Для того чтобы избежать восстановления НДС при переходе на УСН необходимо по максимуму списать материалы и товары в 4 квартале, т. е. избавиться от ненужных остатков на складе.

Ндс по «незакрытым» авансам при переходе на усн

(с авансов, полученных в период применения общей системы)

В последнем месяце применения общей системы можно принять к вычету НДС, уплаченный с полученных авансов, исполнение обязательств по которым произойдет уже в период применения УСН. Для того чтобы это реализовать, Вам требуется предпринять одно из следующих действий:

-

Оформить документы, подтверждающие возврат сумм НДС контрагентам (покупателям, заказчикам и т. д.), т. е. чтобы в задолженности числилась стоимость без НДС.

-

Заключить с контрагентом соглашение об изменении цены договора, в котором будет предусмотрено уменьшение стоимости товаров (работ, услуг) на сумму НДС. В этом случае сумму НДС следует перечислить контрагенту по договору. Также правомерно заключить дополнительное соглашение о зачете суммы НДС в счет предстоящих платежей по тому же договору.

-

Расторгнуть договор, по которому получена предоплата, а полученный аванс возвращен. И соответственно заключить новый договор уже без НДС.

На что обратить внимание: Если полученный аванс включал в себя НДС, но компания не предпримет никаких мер для возврата его покупателю, то придется заплатить НДС дважды: первый раз – в момент получения предоплаты, а второй раз – в момент отгрузки товара, несмотря на то, что компания в период отгрузки уже применяет «упрощенку». Дело в том, что в отгрузочных документах, согласно договору, компания должна выделить налог. И поэтому появляется обязанность уплатить его в бюджет несмотря на то, что по общему правилу «упрощенцы» не являются плательщиками НДС. При этом поставить к вычету ранее исчисленный НДС с полученной предоплаты не получится – такой возможности для «упрощенцев» не предусмотрено. Следовательно, если запланирован переход на УСН, надо постараться не получать авансы от контрагентов.

Учет ОС при переходе на УСН (а также НМА)

(при переходе на УСН «доходы минус расходы»)

Остаточную стоимость оплаченных, но не полностью самортизированных в налоговом учете основных средств и нематериальных активов можно отнести на расходы, будучи уже на «упрощенке». Что нужно предпринять:

-

Определить остаточную стоимость основных средств и (или) НМА на 31 декабря года, предшествующего переходу на УСН.

-

Величину остаточной стоимости объекта основных средств или НМА, рассчитанную на 31 декабря года, предшествующего переходу на «упрощенку», нужно отразить в налоговом учете на дату перехода на УСН, т.е. на 1 января 2019 года.

-

Порядок включения в расходы остаточной стоимости основных средств и НМА, «переводимых» с общей системы налогообложения на упрощенную, зависит от срока полезного использования такого имущества.

-

В течение налогового периода указанные затраты необходимо относить на расходы равными долями за отчетные периоды – это стандартный формат учета при «упрощенке». Отражать их нужно на последнее число отчетного (налогового) периода в размере уплаченных сумм.

Таким образом, всем, кто запланировал переход на УСН с 1 января 2019 года, к 31 декабря года 2018 года нужно по максимуму избавиться от факторов, влияющих на переходный период на УСН, а именно:

- списать все неиспользованные материалы;

- продать товары;

- закрыть «дебиторку» и «кредиторку»;

- самое главное – не получать авансы от контрагентов,

иначе может возникнуть много ненужных проблем с НДС.

Условия перехода с ОСНО на УСН с 2019 года

- Численность сотрудников – до 100 человек

На «упрощенку» можно перейти, если численность работников на 1 января 2019 года будет ниже 100 человек. Причем после перехода на УСН этот показатель надо соблюдать по итогам каждого квартала. - Доля других компаний – не более 25%

Компания вправе применять «упрощенку», если другие организации владеют не более 25 процентами ее уставного капитала. Причем уведомление о переходе на упрощенку можно подать, даже если условие не соблюдается. Главное, чтобы «физики» успели выкупить долю до конца 2018 года. - Разрешенный вид деятельности

Перевести на «упрощенку» можно не любой бизнес. Например, на упрощенку не вправе переходить страховщики, ломбарды, нотариусы и др. - Выручка – не больше 112,5 млн руб.

Доходы за 9 месяцев 2018 года (без НДС) – не превышают 112,5 млн руб. Под доходами в данном случае понимается сумма доходов от реализации и внереализационных доходов.Если компания или ИП совмещает УСН и ЕНВД, то лимит по выручке учитывается только по деятельности, которая облагается УСН. Если же ИП совмещает УСН и патентную систему, то лимит по выручке определяется как вся выручка, полученная по всем видам деятельности — и по патенту и по УСН.

- Стоимость ОС – не больше 150 млн руб.

Остаточная стоимость амортизируемых основных средств на 1 октября 2018 года не должна превышать 150 млн руб.

- Отсутствие филиалов

Применять упрощенку можно с обычными обособленными подразделениями и представительствами.

Если у Вас запланирован переход на УСН, и Вы хотите осуществить его без налоговых потерь – звоните нам!

Наши специалисты помогут правильно сформировать налоговую базу для перехода на «упрощенку» и при необходимости внесут соответствующие корректировки в учет.

Источник: https://1c-wiseadvice.ru/company/blog/kak-pereiti-s-obshchei-sistemy-na-uproshchenku-i-ne-pereplatit-nalogi-6500/

Восстановления НДС при смене системы налогообложения: УСН, ОСНО

При переходе компании в процессе своей деятельности с основной системы налогообложения на упрощенную или наоборот возникает небольшое потрясение в системе бухгалтерского учета этой компании. Это вызвано тем, что часть сделок могут оказаться незавершенными. То есть начинались они плательщиком НДС, а заканчиваться будут «льготником».

Поэтому проблема восстановления НДС в этом случае по-прежнему актуальна. И о ней важно знать всем, кто так или иначе связан с бизнесом. Поэтому в данной статье мы и расскажем вам, в каких случаях (по НК РФ) производится восстановление НДС, какие коды вида операции используются в таком случае, и как все лучше сделать.

Восстановление НДС после перехода на УСН

Особенности

При переходе компании-налогоплательщика на упрощенную систему у компании могут остаться некоторые активы, приобретенные еще тогда, когда эта фирма была на общей системе. Это могут быть:

- Основные средства.

- Товары.

- Неоконченные услуги.

- Нематериальные активы, а так же и имущественные права.

Тогда и возникает вопрос восстановления НДС:

- Если НДС был принят к вычету, то он будет восстановлен при переходе фирмы-налогоплательщика на УСН.

- Если до смены системы налогообложения налоговый вычет не был заявлен, то он не будет восстановлен.

Порядок восстановления НДС при переходе с ОСНО на УСН рассмотрен ниже.

О том, как происходит восстановление НДС при списании товара и в иных случаях, расскажет практическое видео ниже:

Порядок

Данный порядок изложен в 170-ой статье НК и выглядит следующим образом:

- Определение размеров ставки при восстановлении, которые зависят от вида и рода деятельности.

- Расчет суммы НДС к восстановлению по основным средствам, выполненным по остаточной стоимости. Сюда же можно отнести и нематериальные активы и недвижимость. Остаточную стоимость надо умножить на налоговую ставку.

- Расчет сумм, принятых к вычету по складским остаткам товаров и материалов.

- Фиксация результатов пересчета для восстановления НДС в книге продаж. Это выполняется на основании имеющегося счета-фактуры. Восстановленный НДС может учитываться как налог предшествующего периода.

- И последний этап – корректировка договоров.

Про восстановление ранее принятого к вычету НДС после перехода на ОСНО читайте ниже.

После перехода на ОСНО

В описываемом случае после определения налоговой ставки надо проводить перерасчет по основным средствам и складским остаткам. Тот НДС, который не был включен в графу расходов при упрощенной системе, может быть принятым к вычету при переходе на ОСНО (первый налоговый период) при соблюдении условий:

- Совершенные сделки облагаются НДС.

- Это отмечено в счете-фактуре и некоторых других первичных документах.

Основные средства

А вот НДС на ОС, введенные в эксплуатацию при УСН, к вычету не принимается. Так как их первичная стоимость уже сформирована с учетом величины НДС.

Товары и услуги

На товары, «зависшие» на складе в момент перехода на основную налоговую систему, или неоконченные услуги, можно оформить НДС к вычету при условии что:

- На них есть счета-фактуры с выделенной там суммой НДС.

- При приобретении (если компания была на УСН) их не отнесли к расходам, уменьшающим базу налогообложения.

- Их реализация облагается НДС.

Действующие договора

После перехода на основную систему (ОСНО) в действующих договорах останется сумма на продукцию без НДС, а налог оплачивать придется. Есть несколько вариантов решения данной проблемы:

- Попробовать договориться с партнерами об увеличении отпускной цены.

- Внести изменение в договор, оставив цену старую, но добавив НДС.

- Оплатить налог из собственных средств.

- Разорвать договор.

Далее рассмотрены проводки при восстановлении НДС с аванса покупателей, выданных-полученных и все, что с этим связано.

Данный видеоролик расскажет о восстановлении НДС при экспорте:

Восстановление с авансов

Во время перехода с одной системы налогообложения на совсем другую, с авансами может возникнуть двоякая ситуация. Авансы, подлежащие восстановлению, могут быть:

- Полученные.

- Перечисленные.

С перечисленных

При этой ситуации часть денег уже были перечислены при одной системе налогообложения, а сам товар получен уже при другой. Для компании-плательщика НДС есть возможность принять НДС к вычету будущей поставки если:

- Выплата аванса прописана в договоре.

- Счет-фактура оформлен правильно и без нарушений.

Для этого надо чтобы случилось одно из двух:

- Сделка была завершена.

- Договор расторгнут и аванс возвращен.

С полученных

Во время перехода с ОСНО на УСН, НДС с полученного фирмой-налогоплательщиком аванса, может быть принят ФНС к вычету при варианте, если данный налог перечислен покупателю, и у компании имеются документы, подтверждающие это. В противном случае восстановления НДС не будет.

В этом видео рассмотрено восстановление НДС по объектам недвижимости:

Источник: http://uriston.com/kommercheskoe-pravo/nalogooblozhenie/nds/vosstanovlenie.html

Правила восстановления НДС при переходе на УСН (Ремчуков С.)

Дата размещения статьи: 16.12.2016

Одним из преимуществ «упрощенки» считается то, что пользователи данного спецрежима в общем случае не признаются плательщиками одного из наиболее проблемных налогов. Речь идет об НДС. При переходе на УСН с 1 января 2017 г.

компании (ИП) более не придется выполнять весь «комплекс» обязанностей плательщика НДС (начислять НДС, выставлять счета-фактуры, составлять и сдавать отчетность по НДС). Между тем прежде необходимо с НДС грамотно «попрощаться».

«Упрощенцы» в силу положений п. 2 ст. 346.11 Налогового кодекса не признаются плательщиками НДС (за исключением «ввозного» НДС и налога, уплачиваемого в соответствии со ст. 174.1 НК). В этом есть, конечно же, определенный плюс: не надо начислять НДС, выставлять счета-фактуры, отчитываться и т.

д. и т.п. Однако при этом и вычеты «входного» НДС «упрощенцам» более не положены.

В то же время, поскольку предпринимательская деятельность хозяйствующих субъектов не стоит на месте, на момент перехода на УСН организациям и индивидуальным предпринимателям необходимо провести своего рода «инвентаризацию» своих расчетов с бюджетом по НДС.

В данном случае речь идет как об объектах ОС и НМА, которые с 1 января 2017 г. будут использоваться уже в не облагаемых НДС операциях, так и о договорах, которые были заключены еще на общем режиме налогообложения, но будут «работать» и на «упрощенке.

Восстановление «переходящего» НДС

При переходе на «упрощенку» суммы НДС, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, и имущественным правам, подлежат восстановлению в налоговом периоде, предшествующем переходу на указанные режимы. Указанный порядок закреплен пп. 2 п. 3 ст.

170 Налогового кодекса.Таким образом, при переходе на УСН с 1 января 2017 г. «входной» НДС следует восстановить в IV квартале 2016 г. При этом восстановленные суммы налога не включаются в стоимость товаров (работ, услуг), в том числе ОС и НМА, имущественных прав, а учитываются в составе прочих расходов в соответствии со ст.

264 Кодекса.

https://www.youtube.com/watch?v=h4qHmohVTKM

Есть и еще одна особенность восстановления НДС. Если речь идет о «входном» НДС по МПЗ, то налог восстанавливается в сумме, ранее принятой к вычету.

В отношении основных средств и НМА порядок восстановления «входного» НДС будет иным: налог восстанавливается в сумме, пропорциональной остаточной (балансовой) стоимости ОС (НМА) без учета переоценки.

Ее можно определить также по следующей формуле:

Сумма НДС, подлежащая восстановлению по ОС = Сумма «входного» НДС, принятая к вычету x Остаточная стоимость ОС по данным бухучета на 31.12.2016 (без учета переоценки): Первоначальная стоимость ОС, по которой объект был принят к бухучету.

Пример. ООО «Ромашка» с 1 января 2017 г. переходит с общего режима налогообложения на «упрощенку» с объектом налогообложения «доходы, уменьшенные на величину расходов».На момент перехода на УСН на складе компании остались материалы на сумму 18 000 руб., НДС по которым в сумме 3600 руб. принят к вычету.Также на 31 декабря 2016 г.

на балансе организации числился объект ОС первоначальной стоимостью 400 000 руб. Сумма начисленной амортизации по данному объекту на момент перехода на УСН — 80 000 руб. «Входной» НДС, принятый к вычету по данному объекту, составлял 72 000 руб.В IV квартале 2016 г. ООО «Ромашка» должна восстановить НДС:- по материалам — 3600 руб.

— в размере, ранее принятом к вычету;- по ОС — 57 600 руб. ((400 000 руб. — 80 000 руб.) x 18%).

В книге продаж за IV квартал 2016 г. следует зарегистрировать счет-фактуру, на основании которого ранее НДС был принят к вычету (п. 14 Правил ведения книги продаж, утв.

Постановлением Правительства от 26 декабря 2011 г. N 1137). Восстановленные суммы НДС отражаются в графе 5 по строке 080 декларации по НДС за IV квартал 2016 г. (п. 38.5 Порядка заполнения декларации, утв.

Приказом ФНС России от 29 октября 2014 г. N ММВ-7-3/558@).

«Авансовый» НДС

Особое внимание следует уделить НДС с полученных авансов на общем режиме налогообложения, отгрузка которых будет произведена уже после 1 января 2017 г., то есть после перехода компании или ИП на «упрощенку».Дело в том, что при получении предоплаты в счет предстоящей отгрузки товаров продавец обязан исчислить и уплатить в бюджет соответствующую сумму налога (пп. 2 п. 1 ст.

167, п. 1 ст. 168, п. 1 ст. 173 НК). Однако к вычету «авансовый» НДС принимается только после отгрузки товаров покупателю (п. 8 ст. 171, п. 6 ст. 172 НК). Очевидно, что, если таковая произойдет уже после перехода на УСН, о вычете можно будет забыть: ведь таковой применяется только налогоплательщиками НДС, коими «упрощенцы» не являются.

Итак, что же нужно предпринять, чтобы «авансовый» НДС не был потерян? Ответ на этот вопрос нам дают положения п. 5 ст. 346.25 Кодекса.

Данной нормой закреплено, что суммы НДС, исчисленные и уплаченные с полученных до перехода на «упрощенку» авансов, подлежат вычету в последнем налоговом периоде, предшествующем месяцу перехода на УСН, при наличии документов, свидетельствующих о возврате сумм налога покупателям.

Таким образом, для того, чтобы принять «авансовый» НДС к вычету в IV квартале 2016 г., необходимо вернуть покупателю полученный от него аванс. Разумеется, в этом случае требуется заключить с покупателем допсоглашение к договору, прописав в нем условие об уменьшении цены сделки на НДС в связи с применением УСН.

Если вы не нашли на данной странице нужной вам информации, попробуйте воспользоваться поиском по сайту:

Вернуться на предыдущую страницу

Последние новости

Бесплатная консультация юриста по телефонам:

- Москва, Московская область+7 (499) 703-47-96

- Санкт-Петербург, Ленинградская область+7 (812) 309-56-72

- Федеральный номер8 (800) 777-08-62 доб. 141

Звонки бесплатны.

Работаем без выходных

27 марта 2018 г.

Проект федерального закона № 424632-7 «О внесении изменений в части первую, вторую и четвертую Гражданского кодекса Российской Федерации»

Цель законопроекта — закрепление в гражданском законодательстве некоторых положений, отталкиваясь от которых, российский законодатель мог бы осуществлять регулирование рынка существующих в информационно-телекоммуникационной сети новых объектов экономических отношений (в обиходе — «токены», «криптовалюта» и пр.), обеспечивать условия для совершения и исполнения сделок в цифровой среде, в том числе сделок, позволяющих предоставлять массивы сведений (информацию).

20 марта 2013 г.

Проект федерального закона № 419090-7 «Об альтернативных способах привлечения инвестирования (краудфандинге)»

Законопроектом регулируются отношения по привлечению инвестиций коммерческими организациями или индивидуальными предпринимателями с использованием информационных технологий, а также определяются правовые основы деятельности операторов инвестиционных платформ по организации розничного финансирования (краудфандинга). Деятельность по организации розничного финансирования (краудфандинга) заключается в оказании услуг по предоставлению участникам инвестиционной платформы доступа к ее информационным ресурсам.

12 марта 2013 г.

Проект Федерального закона № 410960-7 «О внесении изменений в Уголовный кодекс РФ и ст. 151 Уголовно-процессуального кодекса РФ»

Законопроект направлен на усиление ответственности за нарушения в сфере закупок товаров, работ, услуг для обеспечения государственных или муниципальных нужд.

Анализ правоприменения свидетельствует о наличии определенных пробелов в законодательном регулировании ответственности за злоупотребления в сфере госзакупок со стороны лиц, представляющих интересы государственных или муниципальных заказчиков, а также лиц, исполняющих государственные или муниципальные контракты.

7 марта 2018 г.

Проект Федерального закона № 408171-7 «»Об особенностях участия социально ориентированных некоммерческих организаций в приватизации арендуемого государственного или муниципального недвижимого имущества и о внесении изменений в отдельные законодательные акты РФ»

Целью данного законопроекта является предоставление социально ориентированным некоммерческим организациям преференций при отчуждении из государственной собственности субъектов Российской Федерации или из муниципальной собственности недвижимого имущества, арендуемого этими организациями.

1 марта 2018 г.

Проект Федерального закона № 403657-7 «О внесении изменений в статью 18.1 Федерального закона «О защите конкуренции»

Цель данного законопроекта — уточнение оснований для обжалования в антимонопольный орган нарушений порядка осуществления в отношении юридических лиц и индивидуальных предпринимателей, являющихся субъектами градостроительных отношений, процедур, включенных в исчерпывающие перечни процедур в сферах строительства, в том числе при проведении торгов. Вносимые изменения позволят антимонопольному органу оперативно восстанавливать нарушенные права юридических лиц и индивидуальных предпринимателей, являющихся субъектами градостроительных отношений, во внесудебном порядке.

Источник: http://lexandbusiness.ru/view-article.php?id=8197

Как восстановить НДС при переходе с ОСН на упрощенку?

Компания на ОСН решила перейти со следующего года на упрощенный налоговый режим. Как ей при этом восстановить НДС?

Разберем ситуацию, когда компания, применяющая общий режим налогообложения в текущем году, решила перейти со следующего на упрощенный налоговый режим. Как ей при этом восстановить НДС, который уже был принят к вычету по основным средствам?

Что говорится в Налоговом кодексе?

Чтобы дать разъяснения, обратимся к абзацу 5 подпункту 2 пункта 3 статьи 170 Налогового кодекса РФ. В нем говорится, что:

те суммы НДС, которые налогоплательщиком были приняты к вычету по товарам, работам или услугам (к таковым, в том числе, следует относить и проходящие по основным средствам, нематериальным активам и имущественным правам, установленным главой 21 Налогового кодекса РФ), подлежат восстановлению, если предполагается дальнейшее использование данных товаров, работ или услуг.

Как рассчитать суммы восстановленного НДС?

Известно, что компании, применяющие упрощенную систему налогообложения, не уплачивают НДС. Получается, что переход налогоплательщика с основного на специальный налоговый режим предполагает восстановление сумм НДС в соответствии с главой 26.2 Налогового кодекса РФ.

Это действительно так. Восстановление возможно для сумм налога в эквивалентном ранее принятому вычету размере. При этом для основных средств и нематериальных активов размер суммы пропорционален балансовой стоимости, учитывать переоценку при этом не нужно. Рассчитать суммы можно по формуле:

Сумма НДС, которая подлежит восстановлению, равна сумме НДС, принятой к вычету умноженной на остаточную (балансовую) стоимость основного средства, после поделенная на первоначальную стоимость основного средства.

Осуществляя переход на упрощенку, восстановлению НДС подлежит в периоде, предшествующем переходу. Все изменения следует отразить в декларации.

Программа «Бухсофт: Упрощенная система» обладает множеством преимуществ и богатым функционалом.

При переходе на упрощенку вы сможете оценить все возможности нашей программы, в том числе, быстро и безошибочно заполнить декларацию УСН.

Стоит отметить, что согласно абзацу 3 подпункту 2 пункта 3 статьи 170 НК РФ, восстановленный НДС не должен включаться в стоимость объекта основного средства.

Если НДС не был принят к вычету на момент перехода на УСН?

Как мы отметили ранее, согласно требованиям статьи 170 НК РФ, суммы НДС, принятые к вычету налогоплательщиком, при смене налогового режима с основной системы на упрощенную подлежат восстановлению в том налоговом периоде, который предшествовал данному переходу.

Получается, что если суммы НДС по основным средствам, которые были приобретены до перехода на упрощенку, к вычету налогоплательщик не предъявил, то и статью 170 Налогового кодекса РФ в данном случае применить нельзя. Подобные разъяснения дало письмо Минфина России от 05.11.2013 № 03?11?11/46966.

Источник: https://www.BuhSoft.ru/article/620-kak-vosstanovit-nds-pri-perehode-s-osn-na-uproshchenku