Налог на имущество по неотделимым улучшениям

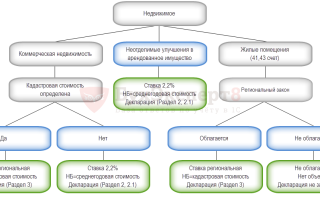

Организация-арендатор учла неотделимые улучшения арендованного офиса как отдельные инвентаризационные объекты (система кондиционирования) звукоизоляционные системы, как движимое имущество 5-ой амортизационной группы. Есть точка зрения, что неотделимые улучшения нужно относить к недвижимому имуществу и облагать налогом на имущество.

Арендованное помещение облагается налогом на имущество по кадастровой стоимости.

Может ли налоговый орган доначислить налог на имущество арендатору?

Произведенные арендатором капитальные вложения в арендованный объект основных средств (стоимость улучшений арендованного имущества) учитываются арендатором в составе основных средств до их выбытия в соответствии с договором аренды.

Если организацией-арендатором произведены капитальные вложения в арендованный объект недвижимого имущества, налоговая база которого определяется в соответствии со статьей 378.

2 НК РФ, исходя из кадастровой стоимости, то налоговая база в отношении учтенных на балансе арендатора капитальных вложений в арендованный объект недвижимого имущества определяется в соответствии с пунктом 1 статьи 375 НК РФ (Письмо Минфина России от 03.09.2014 № 03-05-05-01/44118).

По мнению Минфина РФ, у арендатора все капитальные вложения в арендуемое здание облагаются по среднегодовой стоимости.

Вопрос о том, являются ли капитальные вложения в арендованное помещение движимым или недвижимым имуществом для целей обложения налогом на имущество, должен решаться в каждом конкретном случае с учетом фактических обстоятельств.

По общему правилу, отнесение того или иного капитального вложения к недвижимости зависит от того, подлежат ли права на этот объект государственной регистрации в соответствии со статьей 131 ГК РФ и Федеральным законом от 21.07.

1997 № 122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним».

В Письмах от 11.04.2013 № 03-05-05-01/11960, от 25.02.2013 № 03-05-05-01/5322 Минфин России отметил, что при рассмотрении вопроса отнесения объектов к движимому и недвижимому имуществу необходимо учитывать положения Федерального закона от 30.12.2009 № 384-ФЗ «Технический регламент о безопасности зданий и сооружений», а также ОКОФ.

По мнению представителей Минфина РФ, произведенные арендатором капитальные вложения в арендованный объект недвижимости, принятые арендатором на учет с 1 января 2013 года в качестве основных средств, не являются движимым имуществом и подлежат налогообложению до их выбытия.

ФНС России в Письме от 28.03.

2018 № БС-4-21/5834@ рекомендует использовать разъяснения, приведенные в Письме Минпромторга России от 23.03.2018 № ОВ-17590-12.

В нем, в частности, сказано, что Минпромторг России, как федеральный орган исполнительной власти, ответственный за реализацию промышленной политики, считает необоснованным отнесение оборудования, машин и иных основных средств промышленного производства к недвижимому имуществу.

Неотделимые улучшения учитываются как отдельные инвентарные объекты движимого имущества (например, пожарная и охранная сигнализация и др.), если:

Обращайтесь к профессионаламПодробнее

Источник: http://pravovest-audit.ru/nashi-statii-nalogi-i-buhuchet/nalog-na-imushchestvo-po-neotdelimym-uluchsheniyam/

Неотделимые улучшения объектов аренды: налог на имущество | «Онлайн-Сервис» г. Архангельск

На что обратить внимание при налогообложении неотделимых улучшений арендованной недвижимости, в том числе в ситуации, когда база по такому объекту определяется как кадастровая стоимость.

С 1 января 2013 года*(1) налоговая база по налогу на имущество исчисляется исходя из среднегодовой стоимости: — недвижимого имущества; — движимого имущества, принятого на учет в качестве основного средства до 1 января 2013 года.

При исчислении налога на имущество учитываются объекты, принятые на баланс в качестве основных средств по правилам бухгалтерского учета*(2).

На текущий момент основным нормативным документом, регулирующим бухгалтерский учет объектов основных средств, является ПБУ 6/01 «Учет основных средств»*(3). В соответствии с пунктом 5 ПБУ 6/01 в составе основных средств учитываются капитальные вложения в арендованные объекты основных средств.

Данная формулировка подразумевает учет таких капитальных вложений (неотделимых улучшений) на балансе арендатора до момента возврата арендованного имущества с неотделимыми улучшениями арендодателю, поскольку именно арендатор признается лицом, произведшим капитальные вложения, приносящие ему экономические выгоды.

Обязанность арендатора по отражению неотделимых улучшений в бухучете в составе основных средств и уплате налога на имущество подтверждена Высшим Арбитражным Судом РФ*(4).

Для исключения ошибок при определении налоговой базы по налогу на имущество (но и не допуская излишней уплаты налога) бухгалтер должен правильно квалифицировать: — объект аренды, в котором производятся улучшения, в качестве движимого или недвижимого имущества; — вложения в арендованное имущество в качестве отделимого или неотделимого улучшения.

Движимое и недвижимое имущество

Данные понятия приведены в статье 130 Гражданского кодекса.

К недвижимым вещам (недвижимости) относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно.

В том числе это здания, сооружения, объекты незавершенного строительства. Вещи, не относящиеся к недвижимости, признаются движимым имуществом.

Под зданием, в соответствии с законом «Технический регламент о безопасности зданий и сооружений»*(5), понимается «результат строительства, представляющий собой объемную строительную систему, имеющую надземную и (или) подземную части, включающую в себя помещения, сети инженерно-технического обеспечения и системы инженерно-технического обеспечения…».

В свою очередь, система инженерно-технического обеспечения в Законе N 384-ФЗ определена как «одна из систем здания или сооружения, предназначенная для выполнения функций водоснабжения, канализации, отопления, вентиляции, кондиционирования воздуха, газоснабжения, электроснабжения, связи, информатизации, диспетчеризации, мусороудаления, вертикального транспорта (лифты, эскалаторы) или функций обеспечения безопасности»*(6).

В связи с этим под объектом недвижимости следует понимать единый конструктивный объект как совокупность всех объектов, включаемых в инженерно-техническое обеспечение здания.

Представители Минфина России считают, что капвложения арендатора в арендованный объект недвижимости, принятые им на учет с 1 января 2013 года в качестве основных средств, подлежат налогообложению до их выбытия, поскольку не являются движимым имуществом (т.е. положение подп. 8 п. 4 ст.

374 НК РФ на них не распространяется*(7)).

Заметим также, что если арендатор произвел капвложения в арендованный объект недвижимого имущества по местонахождению своего обособленного подразделения, не имеющего отдельного баланса, то налог на имущество уплачивается и налоговая декларация представляется по местонахождению организации-арендатора*(8).

В отношении капитальных вложений в арендованный объект арендатор должен уплачивать налог на имущество до их передачи арендодателю либо до возмещения последним их стоимости.

В связи со всем вышеизложенным повышаются требования к правильной квалификации производимых на арендованном объекте улучшений. Тем более что в этом заинтересованы обе стороны — арендатор и арендодатель.

Отделимые и неотделимые улучшения

Все улучшения арендованного имущества подразделяют на отделимые и неотделимые. При этом, как и в случае с движимым и недвижимым имуществом, налоговое законодательство не дает определения этим терминам — они приведены в Гражданском кодексе.

Так, в силу пункта 2 статьи 623 данного кодекса основным критерием различия отделимых и неотделимых улучшений является возможность отделения первых от объекта аренды без причинения вреда, причем отделимые улучшения можно использовать отдельно.

Неотделимые улучшения, несмотря на то что они учитываются в течение срока аренды на балансе арендатора, фактически являются собственностью арендодателя (если иное не предусмотрено договором аренды)*(9).

Стоимость капитальных вложений в форме неотделимых улучшений арендованного имущества, произведенных арендатором и переданных им арендодателю по окончании срока аренды, в доходах арендодателя не учитывается*(10).

В этой связи грамотная квалификация производимых на арендованном объекте улучшений позволит и арендодателю избежать рисков доначисления налога на прибыль (в случае, если переданные улучшения будут квалифицированы налоговыми органами как отделимые).

Поэтому целесообразно заранее согласовывать с арендодателем перечень неотделимых улучшений, которые в дальнейшем будут передаваться на баланс арендодателя (с возмещением затрат или без него).

На практике вопрос о том, какие работы относить к отделимым, а какие — к неотделимым, в большинстве случаев является спорным, о чем свидетельствуют многочисленные судебные разбирательства*(11). При этом возникают коллизии, когда один и тот же тип улучшений в арендованное имущество один суд признает отделимым, а другой — неотделимым.

Так, например, постановлением ФАС Центрального округа*(12) установка системы безопасности, системы кондиционирования и вентиляции, монтаж структурированной кабельной сети в арендованном помещении были признаны неотделимыми улучшениями, в то время как Десятый арбитражный апелляционный суд в своем постановлении *(13) признал аналогичные объекты отделимыми улучшениями.

Учитывая сложность самостоятельной квалификации бухгалтерами вида производимых организацией улучшений в арендованный объект, а также неоднозначность в понимании данного вопроса плательщиками и налоговыми инспекциями, можно посоветовать: в спорных случаях запрашивайте у подрядчика документальное подтверждение отделимости либо неотделимости производимых или уже произведенных улучшений (например, в форме письменного заключения).

Как правило, вопросы по квалификации отделимое/неотделимое относятся к улучшениям, произведенным в арендованном организацией помещении (офисном, складском, торговом и т.п.), расположенном в здании. Ниже в таблице приведен перечень часто встречающихся работ, осуществляемых организациями в арендованных помещениях (зданиях).

По нашему мнению, основываясь на схожести критериев, установленных гражданским законодательством и отличающих движимое/недвижимое имущество и отделимые/неотделимые улучшения (возможность перемещения без нанесения ущерба), при квалификации улучшений, произведенных организацией в арендованное имущество, бухгалтер вправе также принимать во внимание нормативные акты, в которых рассматриваются вопросы разграничения движимого и недвижимого имущества.

Если база арендованного объекта — кадастровая стоимость

Напомним, что с 1 января 2014 года действует новое правило, согласно которому база по налогу на имущество организаций в отношении отдельных объектов определяется как их кадастровая стоимость.

Такими отдельными объектами признаются торговые и административно-деловые центры, офисы, точки общепита и некоторые другие виды недвижимости*(14). В Москве, например, в 2014 году вышеуказанный порядок действует в отношении собственников торговых и офисных помещений общей площадью свыше 5 тыс. кв. метров.

А с 2015 года, согласно законопроекту, рассматриваемому в Мосгордуме, налог с кадастровой стоимости будут платить владельцы недвижимости площадью более 3 тыс. кв. метров.

В своем письме от 19 февраля 2014 года N 03-05-05-01/6958 Минфин России рассмотрел вопрос о порядке исчисления налога на имущество в отношении произведенных арендатором неотделимых улучшений объекта, база по которому определяется как кадастровая стоимость. Специалисты Минфина России считают, что в этом случае арендатор до передачи неотделимых улучшений арендодателю уплачивает налог на имущество с указанных капвложений на основании их среднегодовой стоимости в соответствии с бухгалтерским учетом.

Однако в комментариях к рассматриваемому письму Минфина России независимые эксперты указали на ряд вопросов, возникающих в связи с возможными практическими ситуациями, которые, в свою очередь, влекут определенные налоговые последствия. Например, срок проведения очередной кадастровой оценки объекта недвижимости попадает в период до окончания договора аренды (либо до передачи арендатором капвложений).

Изменится ли после проведения оценки налоговая база в целом по зданию, в отношении которого налог уплачивает арендодатель, или нет? А после передачи капвложений, не требующих «внеочередной оценки», арендодателю эти неотделимые улучшения не будут учитываться при налогообложении вплоть до проведения новой кадастровой оценки объекта недвижимости в целом?

В контексте данной статьи также представляют интерес разъяснения Минфина России по следующему вопросу.

Так, если здание облагается налогом на имущество организаций исходя из кадастровой стоимости, то сети и системы инженерно-технического обеспечения, являющиеся его неотъемлемой частью, по мнению финансистов, облагаются налогом в составе этого здания, в том числе если они учитываются как отдельные инвентарные объекты*(15).

Исчислять в отношении таких сетей и систем инженерно-технического обеспечения налог на имущество на основе среднегодовой стоимости не требуется.

Однако вопрос налогообложения аналогичных сетей и систем в случае, если они учитываются на балансе арендатора в качестве улучшений арендованного имущества, в данном письме не рассматривался.

Возможно, в дальнейшем Минфин России или ФНС России направят дополнительные официальные разъяснения в отношении вышеуказанных ситуаций.

Источник: http://arkh-garant.ru/articles/as111114-2/

Налог на имущество с неотделимых улучшений объектов аренды

05.06.2012

Журнал «Актуальная бухгалтерия»Автор: Леонид Сомов, менеджер департамента налогового и правового консультирования компании BDO Россия

Вопрос о том, кто является плательщиком налога на имущество с неотделимых улучшений арендованного имущества — арендатор или арендодатель, — существует уже давно.

По разъяснениям Минфина России, обязанность по уплате налога лежит на арендаторе, который произвел эти капитальные вложения (до их выбытия в рамках договора аренды).

Данная позиция письмом от 24 октября 2008 года № 03-05-04-01/37 была доведена до сведения ФНС России и в дальнейшем неоднократно высказывалась финансовым ведомством1.

Точка зрения Минфина России по рассматриваемому вопросу, как мы увидим дальше, представляется спорной.

Поэтому не удивительно, что нашелся налогоплательщик (компания «Краснодар Водоканал»), который решился обжаловать указанное письмо как противоречащее нормам Гражданского кодекса, Налогового кодекса и Закона о бухгалтерском учете2.

В подготовке заявления в ВАС РФ по этому делу участвовал и автор настоящей статьи. По данному делу было вынесено решение ВАС РФ3.

Признание письма нормативным правовым актом

Не секрет, что Минфин России не считает свои письма нормативными правовыми актами, чтобы не давать возможность налогоплательщикам обжаловать их в порядке статьи 191 Арбитражного процессуального кодекса. И на этот раз ведомство возражало против рассмотрения заявления компании «Краснодар Водоканал», направив ходатайство о прекращении производства по делу.

Напомним, что арбитражный суд рассматривает дела об оспаривании нормативных правовых актов, затрагивающих права и законные интересы заявителя в сфере предпринимательской и иной экономической деятельности, если федеральным законом их рассмотрение отнесено к компетенции арбитражного суда4. Причем именно ВАС РФ рассматривает такие дела в качестве суда первой инстанции5.

Как указал Президиум ВАС РФ6, дела об оспаривании нормативных правовых актов рассматриваются и арбитражными судами, и судами общей юрисдикции. Таким образом, суд сделал вывод о существовании единых критериев отнесения указанными судами того или иного акта к категории нормативных правовых актов. (Данный вывод был также подтвержден в другом документе ВАС РФ7.)

Существенные признаки, характеризующие нормативный правовой акт, были названы Верховным Судом РФ8 (высшим судебным органом в системе судов общей юрисдикции):

- издание его в установленном порядке управомоченным органом государственной власти, органом местного самоуправления или должностным лицом;

- наличие в нем правовых норм (правил поведения), обязательных для неопределенного круга лиц, рассчитанных на неоднократное применение, направленных на урегулирование общественных отношений либо на изменение или прекращение существующих правоотношений.

Действительно, не каждое письмо Минфина России можно признать нормативным правовым актом.

Однако, рассмотрев изложенные заявителем — компанией «Краснодар Водоканал» — аргументы, ВАС РФ согласился с тем, что содержащееся в тексте оспариваемого письма положение устанавливает обязательные правила поведения для организаций, заключающиеся в необходимости исчислять и уплачивать налог на имущество в отношении неотделимых улучшений арендованного имущества. Кроме того, данное письмо было направлено ФНС России для руководства в ее практической деятельности (что не исключает возможности многократного применения содержащихся в нем предписаний, порождает правовые последствия для неопределенного круга лиц) и должно быть использовано в работе налоговиков при проведении ими мероприятий налогового контроля.

При таких обстоятельствах суд пришел к выводу, что оспариваемое письмо соответствует признакам нормативного правового акта и может быть обжаловано в ВАС РФ как в суде первой инстанции, а ходатайство Минфина России о прекращении производства по делу не подлежит удовлетворению. Теперь перейдем к рассмотрению существа вопроса.

Правовая позиция компании

В качестве ее обоснования были указаны следующие аргументы. Объектом налогообложения по налогу на имущество для российских организаций признается движимое и недвижимое имущество, учитываемое на балансе организации в качестве объектов основных средств, в соответствии с установленным порядком ведения бухгалтерского учета9.

В обсуждаемом письме Минфин России ссылается только на пункт 5 Положения по бухучету «Учет основных средств» (ПБУ 6/01)10, в соответствии с которым в состав основных средств включаются в том числе капитальные вложения в арендованные объекты ОС.

Однако из данной нормы не следует, что в составе ОС учитываются любые улучшения арендованного имущества — как отделимые, так и неотделимые, как компенсируемые, так и не компенсируемые арендодателем.

Пункт 5 ПБУ 6/01 является общей нормой, которую следует толковать системно с иными нормативными актами по бухучету и гражданским законодательством.

Так, пункт 3 Методических указаний по бухучету основных средств11 говорит, что капвложения в арендованные объекты ОС включаются в состав основных средств, если в соответствии с заключенным договором аренды такие вложения являются собственностью арендатора.

В этом случае они учитываются как отдельный инвентарный объект12.

Таким образом, следуя Методическим указаниям, капитальные вложения следует разделять на те, которые принадлежат на праве собственности арендатору, и те, которые принадлежат на том же праве арендодателю.

Исходя из Гражданского кодекса13 арендатору могут принадлежать только капитальные вложения в форме отделимых улучшений.

Что касается неотделимых улучшений, то они являются частью единой и неделимой вещи, которая изначально принадлежит арендодателю.

В отношении капвложений в форме неотделимых улучшений у арендатора не может возникнуть право собственности. Данный вывод подтверждается и арбитражной практикой14.

Основываясь на системном толковании приведенных выше норм, можно сделать следующий вывод: поскольку арендатор не является собственником капвложений в форме неотделимых улучшений, что следует из природы таких улучшений и норм гражданского законодательства, то капвложения в форме неотделимых улучшений не могут учитываться в качестве основных средств арендатора. Следовательно, в отношении указанных объектов арендатор не может являться плательщиком налога на имущество. Этой позиции придерживаются и некоторые суды15.

Выводы ВАС РФ

Однако ВАС РФ не поддержал позицию налогоплательщика.

Суд фактически согласился с логикой Минфина России: определяющей для рассматриваемого вопроса является именно норма пункта 5 ПБУ 6/01, в соответствии с которой капвложения в арендованные объекты ОС учитываются в составе основных средств.

Кроме того, суд сослался еще на одну норму16. Она говорит о том, что такие капвложения зачисляются организацией-арендатором в состав собственных ОС в сумме фактически произведенных затрат (если иное не предусмотрено до¬говором).

По мнению ВАС РФ, такое правовое регулирование направлено на разрешение основных задач бухгалтерского учета17.

Также, с точки зрения суда, необходимость отражения капитальных вложений в составе ОС арендатора согласуется с принципами и правилами формирования в бухгалтерском учете информации об основных средствах организации, поскольку учет такого имущества производится у лица, для которого этот актив соответствует определенным условиям, позволяющим отнести его в состав основных средств18.

Наконец, ВАС РФ сделал, как кажется автору статьи, основной вывод в пользу позиции Минфина России: до момента выбытия капвложения, сделанные арендатором, приносят экономическую выгоду именно арендатору, соответственно на нем и лежит обязанность по их отражению в бухучете в составе основных средств.

Действительно, в пункте 4 ПБУ 6/01 один из критериев признания объекта основным средством сформулирован как способность приносить организации экономические выгоды (доход) в будущем.

Однако является ли этот признак основополагающим? Если следовать такой логике ВАС РФ, то в качестве основных средств арендатора можно признать и все остальное арендованное имущество, ведь до окончания договора именно арендатор эксплуатирует эти объекты и извлекает из этого экономическую выгоду. Но арендованное имущество — это основные средства арендодателя. Представляется, что правила учета неотделимых улучшений арендованного имущества не могут принципиально отличаться от правил учета самого арендованного имущества, поскольку улучшения являются частью последнего и не могут быть физически отделены от него без нанесения ущерба.

В Методических указаниях действительно сказано, что капитальные вложения в арендованные объекты ОС учитываются у арендатора в составе его основных средств, если в соответствии с заключенным договором аренды эти капвложения являются собственностью арендатора.

В отношении этого довода ВАС РФ сделал, как нам кажется, недостаточно обоснованный вывод.

Суд отметил, что по смыслу положений пунктов 10, 35 Методических указаний, исходя из существа регулиру¬емого этими положениями вопросов, термин «собственность арендатора на капитальные вложения» употреблен в экономическом смысле и характеризует данные вложения как произведенные арендатором за счет собственных средств, а не за счет средств, предоставленных арендодателем.

Однако не совсем понятно, как фраза «если в соответствии с заключенным договором аренды эти капитальные вложения являются собственностью арендатора» из пункта 10 Методических указаний может быть сформулирована в «экономическом смысле», если речь идет об одном из условий, которое должно быть зафиксировано именно в договоре аренды. Вряд ли можно согласиться с тем, что в договоре аренды какие-то условия формулируются в соответствии с исключительно «экономическим смыслом» и не имеют правового значения.

Но точку в этом деле ставить еще рано. На сайте ВАС РФ (www.arbitr.ru) указано, что «Краснодар Водоканал» подал надзорную жалобу в отношении рассмотренного решения ВАС РФ. Поэтому, возможно, дело будет передано в Президиум ВАС РФ.

Посмотрим, насколько он согласится с выводом первой инстанции ВАС РФ о том, что «ссылку на нормы Гражданского кодекса суд считает несостоятельной, поскольку положения гражданского законодательства не разрешают вопросов, затрагиваемых в упомянутом письме Минфина России».

Мнения

Единой точки зрения нет

Вопрос о том, кто платит налог на имущество с капвложений в виде неотделимых улучшений, в настоящее время действительно является спорным.

Источник: http://taxpravo.ru/analitika/statya-194798-nalog_na_imuschestvo_s_neotdelimyih_uluchsheniy_obyektov_arendyi

Подборка схем, позволяющих сэкономить налог на имущество

апомним, что с 2013 года расширен перечень объектов, не облагаемых налогом на имущество (ст. 1 Федерального закона от 29.11.12 № 202-ФЗ). Освобождено от налога движимое имущество, принятое на учет в качестве основных средств позже 31 декабря 2012 года (подп. 8 п. 4 ст. 374 НК РФ).

Теперь налогом облагается только недвижимость. В результате чего компании получили в свои руки эффективный инструмент налогового планирования. В связи с чем сейчас самое время обобщить накопленный компаниями опыт оптимизации налога на имущество.

Ведь на практике разработано достаточно много способов снижения нагрузки по данному налогу.

С помощью договора аренды можно не платить налог со стоимости неотделимых улучшений

В чем экономия. Есть основания считать, что имеется возможность не платить налог на имущество с момента создания неотделимых улучшений и до окончания срока договора аренды. Улучшения увеличивают базу по налогу на имущество арендодателя только после их передачи на его баланс. Арендатор же не платит налог, поскольку не учитывает их в бухучете в качестве основного средства.

Как работает схема. Компания передает в аренду недвижимое имущество дружественному контрагенту. Арендатор, в свою очередь, производит капитальные вложения в объекты основных средств с согласия арендодателя.

По условиям договора неотделимые улучшения должны учитываться на балансе арендодателя. Гражданское законодательство также говорит о том, что такие улучшения изначально являются собственностью арендодателя (п. 4 ст.

623 ГК РФ).

Однако арендодатель не принимает их на свой баланс вплоть до окончания срока действия договора аренды, поскольку ему может быть попросту неизвестно о том, что неотделимые улучшения были произведены. Арендатор вплоть до окончания договора не извещает арендодателя ни об объемах произведенных работ, ни об их стоимости. При этом срок аренды может быть сколь угодно долгим.

Когда действие договора аренды заканчивается, неотделимые улучшения передаются арендодателю, что оформляется актом. На дату передаточного акта собственник включает их в состав своих основных средств. И только с этого момента начинает платить налог на имущество.

К тому же при возврате неотделимых улучшений арендатор вполне может «забыть» передать собственнику документы, подтверждающие стоимость работ. Следовательно, первоначальная стоимость основного средства не увеличится, как и база по налогу на имущество.

Источник: http://www.NalogPlan.ru/article/2915-podborka-shem-pozvolyayushchih-sekonomit-nalog-na-imushchestvo

«Кадастровый» налог по неотделимым улучшениям арендатора | «Гарант-Сервис-Екатеринбург»

Когда предметом аренды является объект недвижимости, в отношении которого база по налогу на имущество — его кадастровая стоимость, арендатор уплачивает налог по произведенным им неотделимым улучшениям до их передачи арендодателю.

По общему правилу налог на имущество организаций платит тот, на чьем балансе числится объект основных средств*(1). Однако для недвижимости, налоговая база по которой определяется как ее кадастровая стоимость*(2), предусмотрен особый порядок.

Платить налог с такого имущества должен собственник, если иное не установлено главой 30 Налогового кодекса*(3).

Особый интерес в данном случае вызывает исчисление базы по налогу на имущество в отношении произведенных фирмой-арендатором (далее — арендатор) капитальных вложений в виде неотделимых улучшений в арендованный у другой компании (далее — арендодатель) объект деловой (офисной, торговой) недвижимости, по которому база определяется как кадастровая стоимость.

Арендатор имеет право улучшить используемое им имущество. Улучшения могут быть как отделимые, так и неотделимые.

Под неотделимыми принято понимать улучшения, которые невозможно отделить от арендованного (полученного в безвозмездное пользование) объекта без причинения ему вреда (например, встроенные дополнительные конструктивные элементы, вмонтированная пожарно-охранная система, спроектированная система вентиляции воздуха и прочее)*(4).

Как правило, неотделимые улучшения являются собственностью арендатора (если иное не предусмотрено договором) и переходят к нему на баланс по окончании срока аренды.

Однако условиями договора может быть определен и иной порядок, например, когда передача неотделимых улучшений арендодателю производится сразу после окончания строительных работ*(5).

Причем если арендатор произвел неотделимые улучшения за свой счет, но с согласия арендодателя, то последний должен компенсировать ему расходы (если иное не предусмотрено договором)*(6). Если же арендатор самовольно произвел неотделимые улучшения, то компенсация затрат ему не положена*(7).

База по налогу на имущество организаций определяется (если иное не установлено Налоговым кодексом) как среднегодовая стоимость имущества, признаваемого объектом налогообложения и учитываемого по остаточной стоимости, сформированной в соответствии с установленным в компании порядком ведения бухгалтерского учета, утвержденным в учетной политике*(8).

Правила формирования в бухучете информации об основных средствах (далее — ОС) установлены ПБУ 6/01 «Учет основных средств»*(9). В составе ОС учитываются и капитальные вложения в арендованные объекты*(10). Таким образом, в случае если неотделимые улучшения учитываются арендатором в бухучете в составе ОС, то он включает их в базу по налогу на имущество*(11).

Арендатор должен уплачивать налог в отношении капитальных вложений в арендованный объект до их передачи арендодателю или до возмещения последним их стоимости даже в том случае, если предметом аренды является объект, в отношении которого налоговая база определяется как его кадастровая стоимость.

Ведь до момента перехода права собственности на неотделимые улучшения к арендодателю последний не имеет к ним никакого отношения (в части налогообложения), даже если является собственником переданного в аренду объекта. Аналогичной точки зрения придерживаются и финансовое ведомство*(12) и арбитры*(13).

После получения арендодателем в собственность неотделимых улучшений (в т.ч. в виде инженерных систем здания) ему необходимо учитывать следующий момент в части расчета базы по налогу на имущество.

Из Закона N 384-ФЗ*(14) следует, что здание — это результат строительства, представляющий собой объемную строительную систему, имеющую надземную и (или) подземную части, включающую в себя помещения, сети инженерно-технического обеспечения (совокупность трубопроводов, коммуникаций и других сооружений, предназначенных для инженерно-технического обеспечения зданий и сооружений), системы инженерно-технического обеспечения (водоснабжения, канализации, отопления, вентиляции, кондиционирования воздуха, газоснабжения, электроснабжения, связи, информатизации, диспетчеризации, мусороудаления, вертикального транспорта (лифты, эскалаторы), безопасности).

Налоговая база в отношении отдельных объектов недвижимого имущества определяется как их кадастровая стоимость по состоянию на 1 января года налогового периода*(15).

Расчет базы по кадастровой стоимости с учетом определенных особенностей утвержден в отношении административно-деловых центров, торговых центров (комплексов), офисов, торговых объектов, объектов общественного питания и бытового обслуживания*(16).

Являющиеся неотъемлемой частью таких объектов неотделимые улучшения, переданные в собственность арендодателю (например, сети, системы инженерно-технического обеспечения, в т.ч.

учитываемые как отдельные инвентарные объекты в соответствии с правилами бухгалтерского учета), облагаются налогом в составе этого здания. Аналогичная точка зрения высказана в одном из писем Минфина России*(17).

При этом следует иметь в виду, что кадастровая оценка объектов недвижимости является относительно постоянной величиной, так как изменяется только в случае утверждения Росреестром новых результатов оценки. Закон N 135-ФЗ*(18) определяет правовые основы регулирования оценочной деятельности в РФ.

Государственная кадастровая оценка проводится не реже чем один раз в пять лет*(19). Если в связи с изменениями качественных и (или) количественных характеристик объекта недвижимости изменяется его кадастровая стоимость, то Росреестр определяет ее заново*(20).

Учет данных изменений осуществляется на основании документов, поступивших в рамках межведомственного взаимодействия*(21).

Следовательно, внеплановая оценка (в связи с изменением количественных или качественных характеристик объекта), в том числе и в связи с передачей в собственность арендодателю неотделимых улучшений, будет производиться на основании документов, подтверждающих регистрацию названных изменений объекта в рамках межведомственного взаимодействия. В этом случае утверждается новая кадастровая стоимость, в которой будет учитываться стоимость неотделимых улучшений.

Информацию о кадастровой (в т.ч.

и обновленной) стоимости объектов недвижимости можно взять на официальных сайтах правительств (глав администраций, губернаторов, уполномоченных ведомств) субъектов РФ, на сайте Росреестра*(22) в разделе «Справочная информация по объектам недвижимости в режиме online». Также можно непосредственно обратиться в территориальное отделение Росреестра с просьбой предоставить сведения о кадастровой стоимости объекта. Справки выдают бесплатно по запросам любых лиц*(23).

Пример

Фирма-арендатор с ведома арендодателя за свой счет произвела неотделимые улучшения здания и отразила их в бухучете в составе основных средств. Улучшения включаются у арендатора в базу по налогу на имущество в обычном порядке до того момента, пока не закончится договор аренды недвижимости и (или) неотделимые улучшения будут переданы арендодателю*(24).

После того как неотделимые улучшения вместе со зданием будут переданы арендодателю, арендатор не будет являться налогоплательщиком в отношении этих улучшений.

Как правило, неотделимые улучшения здания являются его неотъемлемой частью, например, те же всевозможные сети, системы инженерно-технического обеспечения здания, которые могут учитываться как отдельные инвентарные объекты.

Однако если в отношении здания установлено обложение налогом на имущество из расчета кадастровой оценки, то налог будет определяться не из расчета среднегодовой (авансовые платежи — средней) стоимости имущества, а из расчета кадастровой стоимости конкретного объекта.

Так, Минфин России*(25) разъяснил, что элементы здания, облагаемые налогом на имущество исходя из кадастровой стоимости, подлежат налогообложению в составе указанного здания, а не отдельно.

Произведенные арендатором неотделимые улучшения здания, переданные арендодателю, будут облагаться налогом на имущество у последнего не отдельно, а в составе здания из расчета его кадастровой оценки.

Важно! Информацию по обновленной кадастровой стоимости объекта недвижимости можно взять на официальных сайтах правительств (глав администраций, губернаторов, уполномоченных ведомств) субъектов РФ, на сайте Росреестра в разделе «Справочная информация по объектам недвижимости в режиме online».

О. Бондаренко, аудитор и консультант по налогам и сборам, член Научно-экспертного и Учебно-методического совета

Палаты налоговых консультантов

«Актуальная бухгалтерия», N 10, октябрь 2014 г.

Источник: http://garant-ekb.ru/articles/as241214/

Департамент банковского аудита о бухгалтерском учете неотделимых улучшений и налоге на имущество

23.03.2012

Ответ

Мнение консультантов.

В ответах на вопрос 1[1] Банка, данных в июне 2008 года консультантами было указано:

| «Согласно пункту 2.1 Приложения № 10 Положения № 302-П к основным средствам относятся капитальные вложения в арендованные объекты основных средств, если в соответствии с заключенным договором аренды эти капитальные вложения являются собственностью арендатора. …В соответствии с пунктом 1 статьи 623 ГК РФ собственностью арендатора признаются произведенные им отделимые улучшения в арендованное имущество, если иное не предусмотрено договором.В случае, когда арендатор произвел за счет собственных средств и с согласия арендодателя улучшения арендованного имущества, не отделимые без вреда для имущества, арендатор имеет право после прекращения договора аренды на возмещение стоимости этих улучшений, если иное не предусмотрено договором аренды (пункт 2 статьи 623 ГК РФ). По представленным Банком данным затраты Банка на дооборудование помещения арендодателем не возмещаются. Неотделимые улучшения неразрывно связаны с объектом аренды, поэтому они переходят к арендодателю вместе с объектом аренды либо по окончании срока аренды, либо в иной установленный договором аренды срок (например, по завершении работ по производству этих улучшений).Таким образом, неотделимые улучшения в арендованное имущество изначально принадлежат арендодателю, т.е. право собственности на них у арендатора отсутствует, следовательно, учет капитальных вложений на счете 60401 «Основные средства» не правомерен.В соответствии с пунктом 8.4.4 Приложения № 10 Положения № 302-П если произведенные арендатором капитальные затраты в арендованные основные средства не могут быть признаны собственностью арендатора и являются невозмещаемыми, то при вводе их в эксплуатацию они списываются на счет по учету расходов (расходов будущих периодов по другим операциям).Таким образом, в ситуации, изложенной в тексте вопроса, капитальные вложения в арендованное помещение в бухгалтерском учете основными средствами не признаются и не амортизируются. Рассматриваемые затраты подлежат списанию на расходы или учитываются в качестве расходов будущих периодов, в зависимости от определенного учетной политикой Банка порядка их признания». |

Вопросы, связанные с учетом неотделимых улучшений, рассматривались и в ответе на вопрос Банка от 16.09.2008г.:

| Правовой режим неотделимых улучшений арендованного имущества регулируется статьей 623 ГК РФ, согласно которой собственностью арендатора могут быть признаны только отделимые улучшения.Из доступной консультантам информации не установлено случаев, когда не отделимые без вреда улучшения признавались договором аренды собственностью арендатора, поскольку произведенные арендатором неотделимые улучшения являются неотъемлемой частью арендованного помещения, принадлежащего на праве собственности арендодателю. По окончании договора аренды они в любом случае подлежат передаче арендодателю на возмездной (при возмещении арендатору стоимости работ) либо безвозмездной (без такого возмещения) основе.В связи с этим, по мнению консультантов, условие (при наличии в договоре аренды) о том, что капитальные вложения в виде неотделимых улучшений являются собственностью арендатора, влечет правовые риски, так как может быть оспорено и признано несоответствующим гражданскому законодательству. |

За время, прошедшее с дат ответов, изменения в приведенные в тексте ответов нормы гражданского законодательства, Приложения 10 к Положению № 302-П (далее по тексту — Приложение 10) Банком России не вносились, наше мнение не изменилось.

Консультанты и в настоящее время считают, что, если условия договоров аренды не претерпели изменений в отношении возмещения и признания собственностью арендатора, то Банк правомерно осуществляет бухгалтерский учет капитальных вложений на неотделимые улучшения в арендованное нежилое помещение на балансовом счете 61403 «Расходы будущих периодов» на основании нормы абзаца третьего[2] пункта 8.4.4 Приложения 10.Именно к этому положению, в совокупности с нормой пункта 2.1 Приложения 10, апеллируют специалисты Минфина РФ в своем Письме от 23.06.2009г

Источник: http://www.mosnalogi.ru/consultation/bankovskiy-audit/departament_bankovskogo_audita_o_buhgalterskom_uchete_neotdelimyh_uluchsheniy_i_naloge_na_imushchestvo.html?print=yes

Налог на имущество с неотделимых улучшений

Олег Москвитин, адвокат Коллегии адвокатов «Муранов, Черняков и партнеры»

Арендатор заплатит налог на имущество с неотделимых улучшений

Вокруг налогообложения неотделимых улучшений всегда было достаточно споров. Вот и в конце января Высший Арбитражный Суд РФ рассмотрел дело о незаконности одного из разъяснений Министерства финансов на эту тему.

В спорном письме говорится, что стоимость капитальных вложений арендатора объекта недвижимости (основного средства) в виде его неотделимых улучшений облагается налогом на имущество до самого выбытия таких улучшений из обладания арендатора в рамках этого договора аренды.

Высший Арбитражный Суд решил, что это разъяснение (письмо Минфина от 24 октября 2008 г. № 03-05-04-01/37) Налоговому кодексу не противоречит. В частности, суд сослался на следующее.

Именно арендатор обязан учитывать неотделимые улучшения в качестве ОС

Согласно статье 374 Налогового кодекса РФ объектами обложения налогом на имущество для российских организаций признается движимое и недвижимое имущество (в том числе имущество, переданное в аренду), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

Необходимость отражения капитальных вложений, законченных строительством, в составе основных средств организации-арендатора, согласуется с принципами и правилами формирования в бухгалтерском учете информации об основных средствах организации, поскольку учет такого имущества производится у лица, для которого этот актив соответствует определенным условиям, позволяющим отнести его в состав основных средств (пункт 4 ПБУ 6/01).

Поскольку до момента возврата арендованного имущества с неотделимыми улучшениями арендодателю либо возмещения последним произведенных расходов, именно арендатор признается лицом, произведшим капитальные вложения, приносящие ему экономические выгоды, на нем лежит обязанность по их отражению в бухгалтерском учете в составе основных средств.

Согласно пунктам 3 и 10 Методических указаний Минфина по бухгалтерскому учету основных средств капитальные вложения в арендованные объекты ОС учитываются у арендатора как отдельный инвентарный объект в составе его основных средств, если в соответствии с заключенным договором аренды эти капитальные вложения являются собственностью арендатора.

В соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организации, утвержденным приказом Минфина № 94н, изменение первоначальной стоимости основных средств при их достройке, дооборудовании и реконструкции отражается по дебету счета 01 «Основные средства» в корреспонденции со счетом 08 «Вложения во внеоборотные активы».

Арендатор перестает платить налог на имущество после выбытия неотделимого улучшения

Указанный порядок отражения затрат в виде капитальных вложений в арендованные объекты основных средств не исключает, по мнению ВАС РФ, право сторон договора аренды определить момент компенсации арендодателем арендатору произведенных им расходов до расторжения договора аренды и возврата арендованного имущества.

Момент такой компенсации также может рассматриваться в качестве момента выбытия неотделимого улучшения из «собственности» арендатора.

До наступления такого момента, отмечает Высший Арбитражный Суд, положения законодательства о бухгалтерском учете требуют учитывать капитальные вложения в арендованные основные средства на счетах арендатора как лица, произведшего соответствующие расходы (решение Высшего Арбитражного Суда РФ от 27 января 2012 г. № 16291/11).

Таким образом, ВАС РФ выразил свое мнение по этой спорной ситуации. Эта позиция будет поддерживаться нижестоящими судами, и налогоплательщикам необходимо учитывать ее, определяя свои обязательства перед бюджетом по налогу на имущество.

НДС подлежит единовременному восстановлению

Второе рассматриваемое нами сегодня дело также разрешено не в пользу налогоплательщика. Налоговая инспекция доначислила компании более миллиона рублей НДС.

Основанием для такого решения стал вывод налоговиков о нарушении фирмой пункта 3 статьи 170 Налогового кодекса, занижении ею НДС из-за невосстановления при переходе на «упрощенку» сумм этого налога, принятых ранее к вычету по приобретенным основным средствам.

Компания обжаловала это решение, но суды трех инстанций (а затем и ВАС РФ) признали ее требования необоснованными.

В частности, Президиум Высшего Арбитражного Суда установил, что в налоговой декларации по налогу на добавленную стоимость за IV квартал 2007 года налогоплательщик заявил к вычету налог в сумме 1 510 169 рублей по приобретенным объектам недвижимости. А с 1 января 2010 г. общество перешло на упрощенную систему налогообложения.

Компания полагала, что НДС можно восстанавливать постепенно

Полагая, что с учетом положений пункта 6 статьи 171 Кодекса сумма НДС по приобретенным объектам недвижимости подлежит восстановлению в течение 10 лет после возникновения оснований для этого равными долями, фирма заявила в декларации за IV квартал 2009 года к восстановлению лишь 136 117 рублей данного налога.

Инспекция же исходила из неприменимости к рассматриваемым отношениям положений пункта 6 статьи 171 НК РФ и необходимости восстановления налога на добавленную стоимость по приобретенным ОС в полном объеме в декларации за IV квартал 2009 г. — в налоговом периоде, предшествующем переходу на упрощенную систему налогообложения.

Суды признали такой подход правомерным.

Пункт 6 статьи 171 Налогового кодекса с его правилами постепенного восстановления НДС, принятого к вычету при приобретении недвижимого имущества, подлежит применению в случае, если налогоплательщик меняет назначение объекта недвижимости и данное имущество начинает использоваться им для производства и (или) реализации товаров (работ, услуг), не облагаемых НДС.

НК устанавливает специальное правило

Отношения, связанные с восстановлением налога на добавленную стоимость в связи с переходом налогоплательщика на «упрощенку», урегулированы в абзаце пятом подпункта 2 пункта 3 статьи 170 Налогового кодекса.

Согласно этому абзацу при переходе на УСН суммы налога, принятые налогоплательщиком к вычету по товарам (работам, услугам), в том числе основным средствам, подлежат единовременному восстановлению им в налоговом периоде, предшествующем переходу на указанный режим (постановление Президиума Высшего Арбитражного Суда РФ от 1 декабря 2011 г. № 10462/11).

И исключений из него нет

Это правило не предусматривает положений, позволяющих переходящим на упрощенную систему налогообложения налогоплательщикам восстанавливать ранее принятый к вычету НДС в течение какого-либо периода времени. Напротив, оно однозначно предписывает восстанавливать НДС в полном объеме в конкретном налоговом периоде.

Учитывая, что ситуации с переходом на НДС достаточно распространены, налогоплательщикам стоит быть внимательными и помнить, что восстановление налога на добавленную стоимость производится в данном случае «без отлагательств».

Источник: http://old.rospravo.ru/info/articles/199113.html/