Кто переходит на онлайн-кассы в 2018, а кто — в 2019 году

В прошлом году появилась новая редакция 54-ФЗ: теперь кассы должны выходить в интернет, чтобы автоматически отправлять данные о продажах в налоговую.

Реформа проходит в несколько этапов. На первом этапе на онлайн-кассы перешли все, кто уже применял кассу ранее. До 1 июля 2018 года идёт второй этап перехода на новые правила. Но правительство внесло изменения, и часть предпринимателей освободилась от обязательного применения касс до 2019 года.

Мы ответим на все вопросы и расскажем, кого касается реформа, как перейти на новую кассу выгодно и не получить штрафы.

Подробнее о том, что сейчас происходит:

Кто переходит на онлайн-кассы в 2018 году

До 1 июля перейти на новые кассы должны:

- ИП на ПСН, ИП и компании на ЕНВД в рознице и общепите с наемными сотрудниками

- ИП на ПСН и ЕНВД в торговле слабоалкогольной продукцией с наемными сотрудниками

- ИП в вендинге с наемными сотрудниками

В отношении вендинга закон постоянно обновляется. Когда появятся изменения, мы расскажем о них в блоге

Что в итоге

Если у вас оформлен хотя бы один работник и вы на ЕНВД, подключите онлайн-кассу до 1 июля 2018 года.

Если вы используете две системы налогообложения — например, УСН и ЕНВД — выбирайте подходящую кассу и программное обеспечение. Все кассы Дримкас работают с несколькими системами налогообложения

Кому полагается отсрочка от онлайн-касс до 2019 года

Кроме исключений, до 1 июля 2019 года перейти на новые кассы должны остальные компании и предприниматели:

- ИП на ПСН, ИП и компании на ЕНВД, оказывающие услуги и выполняющие работы

- ИП на ПСН, ИП и компании на ЕНВД в рознице и общепите без наемных сотрудников

- ИП на ПСН и ЕНВД в торговле слабоалкогольной продукцией без наемных сотрудников

- ИП и компании, которые выдают БСО и оказывают услуги или выполняют работы, но не в общепите с наемными сотрудниками

- ИП в вендинге без наемных сотрудников

Розница и общепит без сотрудников получают отсрочку до 2019 года, если: Розница в магазинах, где площадь торгового зала на ЕНВД — до 150м², на ПСН — до 50м²

Общепит, где зала нет или его площадь на ЕНВД — до 150м², на ПСН — до 50м²

Что в итоге

Если вы предоставляете услуги и работаете без сотрудников, подключайте кассу к 2019 году.

Если ИП наймёт хотя бы одного сотрудника, он должен зарегистрировать онлайн-кассу в течение 30 дней с момента заключения договора

Онлайн-касса для ИП на ПСН и ЕНВД, торгующих пивом

С 2017 года все, кто продаёт алкоголь, включая пиво, должны применять онлайн-кассы. Но для ИП на ПСН и ЕНВД, торгующих слабоалкогольными напитками, действует отсрочка:

До 1 июля 2018 года, если есть наёмные сотрудники

До 1 июля 2019 года, если нет наёмных сотрудников и если торговый зал — до 150м² или отсутствует

Почему так

Смотрим 290-ФЗ: ИП на ПСН и ЕНВД получают отсрочку по установке онлайн-кассы до 2018 и 2019 года.

Но в то же время действует 261-ФЗ: все, кто продаёт алкоголь, по закону переходили на новые кассы в 2017 году. Получается конфликт — непонятно, есть ли отсрочка для тех, кто торгует слабым алкоголем.

Однако в 171-ФЗ статье 16, пункте 10 говорится о том, что розничная продажа алкоголя проходит в соответствии с российским законодательством о применении ККТ. Поэтому для продающих пиво и другой слабый алкоголь всё законно и по 290-ФЗ: ИП на ПСН и ЕНВД с работниками переходят в онлайн в 2018 году, без работников — в 2019 году.

Фискальный накопитель и год ОФД в комплекте. Все модели в реестре и соответствуют требованиям 54-ФЗ.

Кто освобожден от онлайн-касс

Не все в России должны применять кассовую технику. Государство разрешило не использовать ККТ:

Организациям и ИП:

- Интернет-магазинам, которые принимают оплату только почтовым переводом Кредитным организациям Аптекам в фельдшерских, акушерских пунктах или обособленных мед. подразделениях, которые находятся в сельских местностях без других аптекОрганизации и ИП, которые проводят расчеты в труднодоступных местностях из перечня, утвержденном органом государственной власти вашего субъекта РФ

Продающим товары:

- Журнальным и газетным киоскам, если газеты и журналы составляют от 50% товаров Столовым в образовательных учреждениях Продавцам ценных бумаг, акций Продавцам на ярмарках и рынках, торгующим не в киосках или палатках; Продавцам в крытых рынках, торгующим непродовольственными товарами Продавцам, торгующим в вагонах, с лотков и велосипедов товарами, которые не надо хранить в специальных условиях Продовольственным палаткам и киоскам, продающим сезонные овощи и фрукты, хлеб, мороженое и безалкогольные напитки в розлив

Предоставляющим работы и оказывающим услуги:

- Арендодателям, которые сдают своё жильё в аренду Водителям и кондукторам Сиделкам и няням Носильщикам багажа в аэропортах и вокзалах Тем, кто ремонтирует обувь и ключи Тем, кто вспахивает огороды и пилит дрова Предпринимателям, которые сами создают и продают свои художественные изделия Продавцам билетов на Чемпионат мира по футболу 2018Принимающим утилсырьё и стекло

Что требует 54-ФЗ

Мы уже подробно рассказывали о новых поправках в законе — что это за реформа, как регистрировать и выбирать кассу:

Если вкратце — теперь касса должна подключаться к интернету, чтобы передавать информацию о продажах в налоговую через ОФД и хранить данные о чеках на фискальном накопителе.

Старую автономную кассу уже не оптимизировать: надо покупать новую. Ваша касса соответствует 54-ФЗ, если она есть в реестре ККТ.

Как выбрать онлайн-кассу

По закону предприниматели и фирмы могут работать только с онлайн-кассой из реестра ККТ. То же самое касается фискальных накопителей.

Покупка онлайн-кассы зависит от сферы бизнеса: под каждый нужна своя касса. В первую очередь надо отталкиваться от потребностей бизнеса, чтобы работать по закону, повышать продажи и не переплачивать за ненужное оборудование. Рассмотрим пример.

В столовой ежедневно пробивается до 400 чеков. Значит, ей нужны быстрые фискальные регистраторы, удобные кассы с большим экраном, товароучетная система. Так кассиры смогут быстро работать с клиентами, а бухгалтеры и товароведы отслеживать продажи и товарные позиции.

В небольшом магазине у дома, где продаются продукты и пиво, тоже пробивается до 400 чеков. Ему переплачивать за большой экран, быстрый фискальный регистратор и систему товароучета не надо. Но ему нужны сканер штрихкодов и касса, которая позволяет продавать алкоголь по требованиям ЕГАИС.

Мы разделили кассы по сферам деятельности, чтобы вы нашли оптимальное решение для бизнеса. Если мы не указали ваш бизнес — свяжитесь с нами: поможем выбрать подходящую кассу.

Какой у вас бизнес?

Когда покупать онлайн-кассу

До 1 июля осталось два с половиной месяца: к этому времени надо зарегистрировать кассу, подключить её к ОФД и фискальному накопителю. Если не успеть вовремя, будет штраф. Кажется, что времени ещё много. Но надо помнить о трёх моментах:

Регистрация кассы. Можно зарегистрировать кассу самостоятельно. Правда, иногда с регистрацией возникают трудности. И тогда на помощь приходят сервисные инженеры, которые настраивают кассы. Но чем ближе 1 июля, тем больше занятых настройщиков. Если запланировать регистрацию впритык, есть вероятность, что найти свободного специалиста будет сложно. В итоге можно опоздать с регистрацией.

Персонал. Продавцам и тем, кто будет работать с онлайн-кассой, надо научиться работать с новым устройством. Это занимает время.

Логистика. Кассу ещё нужно успеть доставить. Если все предприниматели начнут покупать оборудование в последний момент, может случиться логистический коллапс: поставки задержатся, а цены на доставку вырастут.

Чтобы успеть с регистрацией, не получить штраф и обучить персонал работе с кассой без суеты, купите её заранее: хотя бы в начале мая.

Как получить налоговый вычет за онлайн-кассу в 2018 году

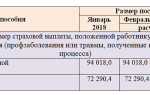

До 1 июля 2018 года ИП на ЕНВД и ПСН могут получить налоговый вычет за расходы по онлайн-кассе. Предприниматели полностью или частично компенсируют траты на кассу, фискальный накопитель, программное обеспечение или установку и настройку кассы.

Налоговый вычет — до 18 000 ₽ на расходы по каждой кассе. Если касс несколько, затраты можно вернуть по всем устройствам. Главное условие — зарегистрировать кассы до 1 июля 2018 года.

Какие ещё условия

Вычет не может быть больше стоимости устройства. Например, если у предпринимателя три кассы по 12 000 ₽, 17 000 ₽ и 24 000 ₽, он получит 18 000 ₽ вычетом только за последнюю. За остальные — 12 000 ₽ и 17 000 ₽ соответственно.

Как вернуть налог в конце года

Предпринимателю на ЕНВД:

- Купить онлайн-кассу

- Зарегистрировать оборудование до 1 июля 2018 года

- Подать налоговую декларацию

Предпринимателю на ПСН:

Те, у кого есть отсрочка по онлайн-кассам до 2019 года, могут получить налоговый вычет в следующем году

Какие штрафы и санкции

ФНС обозначила несколько нарушений, по которым выдаётся штраф:

Продажа вне кассы

- Для физлиц: от 10 000 ₽ до приостановки деятельности на 90 сутокДля юрлиц: от 30 000 ₽ до дисквалификации на срок до 2 лет

Продажа по кассе, которая не соответствует 54-ФЗ

- Для юрлиц и физлиц: от предупреждения до штрафа в 10 000 ₽

Невыдача кассового чека или БСО в печатном виде;

невыдача документов в электронном виде по требованию покупателя

- Для юрлиц и физлиц: от предупреждения до штрафа в 10 000 ₽

Как легально избежать штрафов

- Сообщить в налоговую о нарушении раньше, чем она заметит его

- Предоставить документы, подтверждающие нарушение

- В случае продажи вне кассы составить чек коррекции

Детали по штрафам и санкциям в КоАП РФ 14.5: 2, 3, 4, 6 части

-

Подключите онлайн-кассу до 1 июля 2018 года, если у вас оформлен хотя бы один работник и вы на ЕНВД

-

Если вы оказываете услуги и выполняете работы без наемных сотрудников, у вас отсрочка до 2019 года

-

Возможно, вам не нужна онлайн-касса: это можно проверить

-

Покупайте кассу и фискальный накопитель, которые находятся в реестрах ФНС

-

Выбирайте кассу, ПО и дополнительное оборудование под сферу своего бизнеса

-

Зарегистрируйте кассу вовремя, чтобы не получить штраф

-

Получите налоговый вычет до 1 июля 2018 года, если вы ИП на ЕНВД и ПСН

Источник: https://dreamkas.ru/blog/online-kassy_2018-2019/

Официальные модели онлайн касс: список и таблица

Какие существуют официально аккредитованные модели онлайн-касс? Какова стоимость онлайн-касс? Ответы на эти вопросы вы найдете в этой статье. Также мы приводим таблицу официальных онлайн касс.

Переход на онлайн кассы

Начать поэтапный переход на онлайн-кассы должны почти все организации и ИП. Так, к примеру, с 15 июля по 31 января 2017 года организации и ИП вправе регистрировать и применять онлайн-ККТ в добровольном порядке. С 1 февраля 2017 года регистрировать будут только онлайн-ККТ.

Обычные кассы, которые зарегистрированы до 1 февраля 2017 года, можно использовать до 1 июля 2017 года. А вот с 1 июля 2017 года большинство организаций и ИП, которые сейчас применяют старые ККТ, обязаны будут начать применять онлайн кассы.

С подробной таблице с этапами перехода на онлайн-ККТ вы можете ознакомиться в статье «См.

«Онлайн кассы: кто, как и когда должен их применять».

Требования к онлайн-кассам

Онлайн-касса – это ККТ, имеющая выход в Интернет. Она не только печатает обычные чеки, но и передает данные о продажах в ФНС в электронном виде через оператора фискальных данных.

Также интернет-касса высылает чеки на е-mail или сотовый номер покупателей. Электронные чеки приравниваются к бумажным. То есть, покупатели смогут предъявлять электронные чеки, возвращая или обменивая товары.

При этом модели онлайн касс должны пройти одобрение (аккредитацию). Этим занимается ФНС. Если касса официально не разрешена, то она не является онлайн-кассой с точки зрения закона и применять ее нельзя.

Модели одобренных онлайн-касс: список

В таблице ниже приведен актуальный список официально аккредитованных моделей онлайн-касс, которые разрешены ФНС. Этот список мы регулярно обновляем.

| 1 | ШТРИХ-ON-LINE |

| 2 | АТОЛ FPrint-22ПТК |

| 3 | РР-01Ф |

| 4 | ШТРИХ-ЛАЙТ-01Ф |

| 5 | ШТРИХ-МИНИ-01Ф |

| 6 | ШТРИХ-ФР-01Ф |

| 7 | ЭВОТОР СТ2Ф |

| 8 | АТОЛ 11Ф |

| 9 | АТОЛ 30Ф |

| 10 | АТОЛ 77Ф |

| 11 | ПИРИТ 2Ф |

| 12 | ВИКИ МИНИ Ф |

| 13 | АТОЛ 25Ф |

| 14 | АТОЛ 52Ф |

| 15 | АТОЛ 55Ф |

| 16 | АТОЛ 90Ф |

| 17 | ШТРИХ-М-01Ф |

| 18 | ШТРИХ-М-02Ф |

| 19 | ЭЛВЕС-МФ |

| 20 | РИТЕЙЛ-01Ф |

| 21 | ВИКИ ПРИНТ 57 Ф |

| 22 | ВИКИ ПРИНТ 57 ПЛЮС Ф |

| 23 | ПИРИТ 1Ф |

| 24 | РР-02Ф |

| 25 | ШТРИХ-ЛАЙТ-02Ф |

| 26 | ПТК«MSTAR-TK» |

| 27 | ПТК«MSPOS-K» |

| 28 | ПТК«АЛЬФА-ТК» |

| 29 | ПТК«IRAS 900 K» |

| 30 | ЯРУС М2100Ф |

| 31 | PAYONLINE-01-ФА |

| 32 | ЭКР 2102К-Ф |

| 33 | ВИКИ ПРИНТ 80 ПЛЮС Ф |

| 34 | ПИРИТ 2СФ |

| 35 | РР-03Ф |

| 36 | РР-04Ф |

| 37 | ПРИМ 07-Ф |

| 38 | ПРИМ 21-ФА |

| 39 | ПРИМ 08-Ф |

| 40 | ПРИМ 88-Ф |

| 41 | Пионер-114Ф |

| 42 | ЯРУС ТФ |

| 43 | Viki Tower F |

| 44 | ШТРИХ-МИНИ-02Ф |

| 45 | МИНИКА 1102МК-Ф |

| 46 | ШТРИХ-МПЕЙ-Ф |

| 47 | МК 35-Ф |

| 48 | АМС-100Ф |

| 49 | Меркурий-115Ф |

| 50 | Меркурий-185Ф |

| 51 | СПАРК-115-Ф |

| 52 | PAY VKP-80K-ФА |

| 53 | РП Система 1ФА |

| 54 | POSprint FP510-Ф |

| 55 | POSprint FP410-Ф |

| 56 | ОРИОН-100Ф |

| 57 | Меркурий-119Ф |

| 58 | КАЗНАЧЕЙ ФА |

| 59 | СП402-Ф |

| 60 | СП101-Ф |

| 61 | СП802-Ф |

| 62 | ЧекВей77-Ф |

| 63 | АТОЛ 42ФС |

| 64 | ШТРИХ-ФР-02Ф |

| 65 | ШТРИХ-МОБАЙЛ-Ф |

| 66 | ЭЛВЕС-ФР-Ф |

| 67 | WNJI-003Ф |

| 68 | МИКРО 35G-Ф |

| 69 | ПКТФ |

| 70 | NCR-001Ф |

| 71 | ЭЛВЕС-МИКРО-Ф |

| 72 | АТОЛ 60Ф |

| 73 | АТОЛ 15Ф |

| 74 | Дримкас-Ф |

| 75 | Меркурий-130Ф |

| 76 | Меркурий-180Ф |

| 77 | Терминал-ФА |

| 78 | Касби-02Ф |

| 79 | ЭВОТОР СТ3Ф |

| 80 | CUSTOM Q3X-Ф |

| 81 | РП Система 1ФС |

| 82 | АМС-300Ф |

| 83 | УМКА-01-ФА |

| 84 | МЕЩЕРА-01-Ф |

| 85 | ПРИМ 06-Ф |

| 86 | ОКА-102Ф |

| 87 | ars.mobile Ф |

| 88 | К1-Ф |

| 89 | МЁБИУС.NET.H21-Ф |

| 90 | СП801-Ф |

| 91 | NETPAY-ФС |

| 92 | FIT-ONLINE-Ф |

| 93 | ZEBRA-EZ320-Ф |

| 94 | МЁБИУС.NET.T18-Ф |

| 95 | АГАТ 1Ф |

| 96 | ars.vera 01Ф |

| 97 | ars.evo 01Ф |

| 98 | Меркурий-МФ |

Источник: https://buhguru.com/buhgalteria/kassa/modeli-onlajn-kass.html

Виды онлайн касс

Согласно тексту 290-ФЗ, к расчетам, совершаемым организациями и ИП, относится:

- Получение денег в наличной или безналичной форме за проданные товары, услуги, работы.

- Прием ставок и выплата выигранных средств, если компания трудится в игорной индустрии.

- Продажа лотерейных билетов и выплата выигрышей гражданам.

Организация, осуществившая расчет, обязана выдать своему клиенту:

- бумажный чек с наличием обязательных реквизитов;

- электронный чек – отправляется на электронную почту клиенту при наличии его контактных данных.

Виды онлайн касс с 2017 года

Согласно положениям ФЗ-290, онлайн-кассы нового образца должны отвечать следующим обязательным требованиям:

- формировать налоговые документы в электронном виде наряду с бумажным;

- обеспечивать отправку данных оператору сразу после их записи на электронный накопитель;

- пропечатывать на бумажном чеке двухмерный штрих-код, в котором зашифрована информация о совершенном расчете;

- своевременно передавать в ИФНС информацию о любых сбоях в системе.

Исчерпывающая информация о моделях касс, которые можно использовать начиная с 2017 года, приведена на официальном сайте ФНС. Там содержатся сведения о дате включения ККМ конкретного типа в список и операциях, для которых допустимо использовать конкретную машину.

В настоящий момент в перечне представлено 53 позиции. В их числе изделия следующих компаний-изготовителей:

- АО «ШТРИХ-М»;

- ООО «АТОЛ»;

- ООО «ЭВОТОР»;

- ООО «Дримкас»;

- ООО «НТЦ «Измеритель» и других.

Если выбранный аппарат не содержится в списке на сайте ИФНС, его нельзя использовать после 2017 года.

Все необходимую информацию о кассовых аппаратах нового образца можно получить в отделении «своей» ИФНС или с помощью телефонного звонка на ее горячую линию.

Как выбрать правильную кассу для бизнеса?

На рынке представлены разные виды онлайн касс, которые отличаются стоимостью и техническими характеристиками. Чтобы найти оптимальный вариант, нужно ответить на несколько вопросов о специфике своего бизнеса.

Будете ли вы использовать ККТ как средство для автоматизации учета и контроля? Если да, вам потребуются модели, способные взаимодействовать с 1С и другими распространенными бухгалтерскими программами. Если нет, будет достаточно аппарата, способного выгружать данные о расчетах в табличную форму.

Занимаетесь ли вы продажами спиртных напитков? Если ответ положительный, вам потребуется ККМ, адаптированная для ЕГАИС, если отрицательный – способность поддержания работы с УТМ окажется лишней функцией, за которую не следует переплачивать.

Выбирая онлайн кассу учитывайте, что это не просто печатающая машинка, а интернет-система и криптографическое средство. Нужен специалист, который сможет исправить ККТ в ситуации сбоя или поломки. Если у вас в штате отсутствует системный администратор, имеет смысл заключить договор сервисным центром.

Источник: https://raszp.ru/onlayn-kassa/spisok-razreshennykh.html

Виды онлайн касс

x

Check Also

Кодами ОКТМО будут заменены коды ОКАТО Новый ОКТМО будет действовать с 2014 года С 1 января 2014 года вступает в силу новый общероссийский классификатор территорий муниципальных образований (ОКТМО) ОК 033-2013, утвержденный приказом Ростехрегулирования от 14 июня 2013 г. № 159-ст. ОКТМО предназначен для систематизации и однозначной идентификации на всей территории РФ муниципальных образований и населенных пунктов, которые в них входят.

Код подразделения ФСС На титульном листе формы 4-ФСС несколько ячеек для заполнения, которые нередко вызывают вопросы у новичков. Обычно по поводу регистрационного номера страхователя вопросов нет.

Код по месту нахождения Отчеты, сдаваемые в ИФНС, содержат два блока информации о налоговом органе и налоговом агенте – в виде кодировок и полных наименований. Код налогового органа, код по месту нахождения, периода, ИНН, КПП находятся на титульном листе любой из деклараций.

Код категории страхователя в ПФР для ИП в 2016 году Если индивидуальный предприниматель принимает решение взять на работу сотрудника, оформить с ним трудовой договор или заключить гражданско-правовой договор на выполнение работ или оказание услуг, он обязан быть оформлен в качестве страхователя в отделении Пенсионного фонда РФ (как плательщик страховых взносов за работников и исполнителей, которые на него трудятся) и в ФСС России.

Код вида предпринимательской деятельности для торговых автоматов В письме от 4 апреля 2011 г. № КЕ-4-3/[email protected] ФНС России утвердила код вида предпринимательской деятельности «Реализация товаров с использованием торговых автоматов» для заполнения налоговых деклараций по ЕНВД и заявлений о постановке на учет в качестве плательщика ЕНВД.

Код вида операции Книга покупок и книга продаж, а также журнал учета счетов-фактур заполняется организациями и ИП – плательщиками на общей системе налогообложения на основе оформленных счетов-фактур – входящих или исходящих.

Код валютной операции Цифровой код валютной операции в платежном поручении заполняется при составлении расчетной документации по платежам в инвалюте. Для чего именно нужно указывать подобные сведения и какими законодательными актами регулируются КВВО – об этом далее.

Кого считать налоговым резидентом РФ Сам по себе факт нахождения физического лица в РФ менее 183 календарных дней в течение налогового периода (календарного года), по мнению ФНС России, не приводит к автоматической утрате статуса налогового резидента Российской Федерации.

Кого нельзя сократить В тех ситуациях, когда деятельность компании сопровождается ухудшением ее финансового положения, и необходимо сократить расходы, нередко руководством может принято решение о проведении сокращения персонала.

Кого из работников надо указывать в заявлении на получение патента? Индивидуальные предприниматели, привлекающие наемных работников, в заявлении на получение патента указывают среднюю численность работников без учета работников, находящихся в отпуске по уходу за ребенком до 1,5 года.

Когда штрафы платить не надо Предприниматель, потерявший право на применение патентной системы налогообложения, считается перешедшим на общий режим налогообложения с начала периода, с которого ему выдан патент.

СЗВ-М за декабрь 2016: срок сдачи В уходящем году у появилась новая форма отчетности для страхователей — СЗВ-М. По ней с апреля 2016 года отчитываться в Пенсионный фонд работодатели стали ежемесячно.

Когда Росреестр проведет внеплановую проверку Минэкономразвития разработало проект приказа, которым будут утверждены индикаторы риска нарушения обязательных требований для определения необходимости проведения внеплановых проверок при осуществлении Росреестром государственного земельного надзора.

Когда реализация доли в уставном капитале облагается по нулевой ставке Если право на долю в уставном капитале возникло после 1 января 2011 года, в том числе в результате реорганизации в форме присоединения, то при налогообложении прибыли, полученной от ее продажи, может применяться налоговая ставка 0%, если доля находилась в собственности не менее пяти лет и при соблюдении условий статьи 284.2 НК РФ. Такое разъяснение привел Минфин России в письме от 12 апреля 2017 г. №03-03-06/1/21630.

Когда проводится внеплановая спецоценка условий труда Минтруд России в письме от 23 января 2017 г. №15-1/ООГ-169 разъяснил, что при перемещении рабочего места из одного помещения в другое работодатель заново его организует и вводит в эксплуатацию в новом помещении.

Когда при торговле на рынке нужна ККТ Распоряжением Правительства РФ от 14 апреля 2017 г.

№698-р утвержден перечень непродовольственных товаров, при торговле которыми на розничных рынках, ярмарках, в выставочных комплексах, а также на других территориях, отведенных для осуществления торговли, организации и индивидуальные предприниматели обязаны осуществлять расчеты с применением контрольно-кассовой техники.

Когда прекращается срочный договор, заключенный на время болезни основного работника Срочный трудовой договор, заключенный на время болезни основного сотрудника, подлежит расторжению на следующий рабочий день после закрытия больничного.

Когда подарки работникам не облагаются взносами Если организация делает работникам подарки и оформляет это договором дарения, то в этом случае объекта обложения страховыми взносами не возникает, сообщает Минфин в письме от 4 декабря 2017 г. № 03-15-06/80448.

Когда переходить на электронную форму отчетов Изменения в законодательстве по представлению расчетов по страховым взносам в электронном виде применяются, начиная с расчетов за первый квартал 2015 года.

Когда нельзя отказать в выдаче патента? Отказать индивидуальному предпринимателю в использовании патентной системы налогообложения и соответственно выдаче патента, если в регионе не принят закон о потенциально возможном доходе на следующий год, налоговый орган не имеет права.

Когда не нужно проводить спецоценку условий труда при реорганизации При реорганизации организации и ее структурных подразделений происходит изменение состава и наименования ее подразделений, штатного расписания, название рабочих мест и профессий сотрудников реорганизуемой организации.

Источник: https://zhenskaya-pravda.ru/v-pomoshh-predprinimatelyu/vidy-onlajn-kass

Использование ККТ при нескольких системах налогообложения.Онлайн касса

При одновременном осуществлении различных видов деятельности налогоплательщик может совмещать различные режимы налогообложения. Так, применяя общую или упрощенную системы налогообложения, организация может доход от определенной части своей деятельности облагать единым налогом на вмененный доход (ЕНВД).

Виды деятельности, по которым может применяться ЕНВД установлены Налоговым кодексом РФ (п.2 ст.346.26 НК РФ). Напомню, что режим ЕНВД вводится в действие соответствующими нормативными правовыми актами представительных органов муниципальных районов, городских округов, законами городов федерального значения.

Следовательно, перед тем как перейти на данную систему налогообложения налогоплательщику стоит поинтересоваться разрешена ли она на территории, где планируется осуществлять деятельность.

Например, на территории Москвы ЕНВД не применяется, но в каждом муниципальном образовании Московской области действуют свои правила.

Одним из плюсов по уплате ЕНВД является то, что его плательщики сегодня имеют право не применять ККТ при осуществлении расчетов. Это право предусмотрено Федеральным законом от 22.05.

2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» в его старой редакции.

Однако с 1 июля 2018 года плательщики ЕНВД, как и предприниматели на патентной системе налогообложения, утратят отмеченные привилегии и будут обязаны применять при расчетах с покупателями кассовые аппараты нового образца, передающие фискальные данные в налоговые органы в режиме онлайн.

Организациям, которые применяют ККТ при осуществлении всех видов деятельности, но совмещают общий режим налогообложения и упрощенную систему, также следует обратить внимание на нормы Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» в новой редакции.

Возможность не применять ККТ для плательщиков ЕНВД до 01.07.2018 г

До установленного законодательством срока —01.07.2018 г. — организации и индивидуальные предприниматели, являющиеся плательщиками ЕНВД, имеют право, как и прежде, работать без кассового аппарата, оформляя покупателям товарные чеки, квитанции и бланки строгой отчетности (БСО) от руки со старыми реквизитами и без их онлайн-передачи в налоговую инспекцию.

Если организация совмещает два режима налогообложения, то есть по одному виду деятельности находится на общей или на упрощенной системе налогообложения, а по другому платит ЕНВД, то перейти на работу с онлайн-кассой в соответствии с новыми требованиями необходимо с 1 июля 2017 года только в той части деятельности, которая не облагается ЕНВД.

При этом налогоплательщику необходимо соблюдать определенные критерии, при которых он имеет право применять особую систему налогообложения ЕНВД.

Иначе он потеряет это право и должен будет перейти на основную систему налогообложения, а также начать применять ККТ раньше, чем наступит 1 июля 2018 года.

При этом использовать ККТ нужно будет с начала того квартала, в котором плательщик потеряет право на ЕНВД (данный вывод сделан в письме ФНС России от 15.01.2016 № ЕД-4-2/328). В противном же случае организации будут предъявлены штрафные санкции.

Источник: https://kkt-on.ru/news/ispolzovanie-kkt-pri-neskolkix-sistemax-nalogooblozheniya/

Изменения к ФЗ-54 Новый порядок работы с ККТ

Федеральный закон ФЗ-54 «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» был принят еще в 2003 году.

С того момента повысились требования к отчетности, технологическая база шагнула далеко вперед, а методика работы с кассой осталась прежней.

Для того, чтобы изменить эту ситуацию, 3 июля 2016 года Президентом РФ был подписан ФЗ-290, который меняет некоторые положения в вышеуказанном ФЗ-54.

Что поменялось?

Коренное изменение заключается в том, что с 1 июля 2017 года, при совершении продажи, данные о чеках в обязательном порядке нужно отправлять в ФНС в режиме онлайн. Отправка осуществляется не напрямую в ФНС, а через специальный сервер Оператора фискальных данных (ОФД).

Кого затрагивают изменения?

- предприниматели, уже работающие с ККТ;

- интернет-магазины;

- продавцы акцизных товаров;

- вендинговые и торговые автоматы, а также платежные терминалы;

- предпринимателей, оказывающие услуги физлицам и не применяющих кассы. В том числе ИП на ЕНВД, УСН и ПСН.

Указанные категории обязаны передавать данные о чеках в ОФД и выдавать их печатные версии клиентам-физлицам. Также, под требования закона попадают предприниматели, использующие бланки строгой отчетности (БСО).

С 1 июля 2018 года все БСО должны печататься через аналог онлайн кассы, специальную автоматизированную систему, и передавать данные в ОФД.

Торговцы алкоголем без кассы перейдут на новый порядок первыми

Первыми на онлайн кассы перейдут ИП на любой форме налогообложения, ранее торговавшие любым алкоголем без ККТ. С 31 марта 2017 они будут обязаны выдавать покупателю кассовый чек.

Так получилось из-за наложения требований двух разных законов: ФЗ-290 «об онлайн кассах» и ФЗ-261 «о регулировании оборота алкогольной продукции».

Согласно ФЗ-261, с 31 марта 2017, продажа любого алкоголя должна производиться с использованием кассового оборудования.

В то же время, согласно ФЗ-290, с 1 февраля 2017 года, зарегистрировать в ФНС можно только онлайн кассу нового образца, с фискальным накопителем. Обязательное условие для регистрации кассы — это наличие заключенного договора с ОФД.

Кому кассу разрешили не применять

Согласно ФЗ-290 ст.2 п.3 кассу можно не применять, если вы осуществляете некоторые специфические виды деятельности:

- продажа газет и журналов;

- продажа ценных бумаг;

- продажа билетов в салоне транспортного средства;

- обеспечение питанием обучающихся и работников образовательных организаций;

- торговля на розничных рынках, ярмарках, в выставочных комплексах, и др, за исключением магазинов, павильонов, киосков, палаток, автолавок, автомагазинов, автофургонов, помещений контейнерного типа и др. находящихся в этих местах;

- разносная торговля в пассажирских вагонах поездов, с ручных тележек, велосипедов, корзин, лотков и т.п.;

- торговля в киосках мороженым, безалкогольными напитками в розлив;

- торговля из автоцистерн, сезонная торговля вразвал овощами;

- прием от населения стеклопосуды и утильсырья, за исключением металлолома, драгоценных металлов и драгоценных камней;

- ремонт и окраска обуви;

- изготовление и ремонт металлической галантереи и ключей;

- присмотр и уход за детьми, больными, престарелыми и инвалидами;

- реализация изготовителем изделий народных художественных промыслов;

- вспашка огородов и распиловка дров;

- услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах;

- сдача жилых помещений в аренду от ИП;

- прием утильсырья и стеклотары у населения (металлолом не в счет);

- продажа мороженого, напитков в разлив в киосках; пива, кваса и прочих аналогичных продуктов из цистерн;

- продажа товаров религиозного значения;

- продажа периодических изданий, билетов лотерей, почтовых марок;

- продажа живой рыбы, овощей вразвал;

- продажа товаров на рынках и ярмарках (но здесь есть исключение для магазинов, киосков, палаток – им нужно применять ККМ).

Главные изменения ФЗ-54

- ЭКЛЗ заменили на Фискальный накопитель.

- Фискальный регистратор должен быть подключен к Интернету.

- С 1 июля 2017 данные о чеках с каждой работающей кассы нужно отправлять в ОФД в режиме онлайн.

- Бумажный чек все еще необходимо выдавать.

- Нужно отправлять электронный чек по SMS или email по просьбе покупателя.

- В чеки и бланки строгой отчетности добавляются десять новых полей с информацией.

- Предприниматели применяющие УСН, ПСН и ЕНВД, ранее не использовавшие кассу, будут обязаны начать работать с онлайн кассами с 1 июля 2018 г.

- Индивидуальные предприниматели могут не указывать полную номенклатуру в чеке до 1 февраля 2021 года.

- Договор с ЦТО больше не обязателен.

Для того, чтобы отправлять чеки онлайн нужно оснастить свой фискальный регистратор фискальным накопителем и подключить его к Интернету.

По сути ЭКЛЗ и ФН — это одно и то же криптографическое устройство контроля за продажами, но фискальный накопитель имеет функцию передачи данных в режиме онлайн.

Чтобы соответствовать требованиям ФЗ-54, вы можете либо купить новый регистратор с уже встроенным накопителем, либо установить апгрейд-комплект, при наличии технической возможности. Комплект доработки стоит порядка 10 000 р.

Срок службы фискального накопителя составляет 13 месяцев. Также, для УСН, ЕНВД и ПСН будет доступна версия на 36 месяцев. Заменить его можно самостоятельно, это совсем не сложно (смотрите видео на эту тему).

Обращаться в ЦТО не обязательно. В целом, договор с ЦТО теперь не обязателен. Если вы уверены в своих силах, вы можете обслуживать свою технику самостоятельно, но мы все же рекомендуем обращаться к профессионалам.

После замены накопителя его нужно хранить в течение 5 лет.

В чеки и бсо добавляются дополнительные обязательные данные

- информация о налоговой системе продавца;

- заводской номер фискального накопителя;

- адрес сайта оператора фискальных данных;

- QR-код со ссылкой на онлайн-чек;

- дата, время и место осуществления расчета;

- признак расчета (приход или расход);

- наименование товаров;

- сумма расчета с отдельным указанием ставки и размера НДС;

- форма расчета (наличные или электронный платеж);

- номер телефона или email покупателя, если чек или БСО передаются в электронной форме.

Планируется поэтапный переход под новые требования ФЗ-54:

- с 15.07.2016 добровольная регистрация онлайн касс;

Источник: https://qasl.ru/blog/10-fz-54

Список онлайн-касс разрешенных

В соответствии с новым законодательством в части использования кассового оборудования, в ближайшее время почти всю фирмы и предприниматели должны будут начать использовать в деятельности онлайн-кассы. Чтобы соответствовать этому требованию, они должны установить оборудование, которое входит в список онлайн-касс, разрешенных законодательством.

Онлайн-касса представляет собой кассовое оборудование с выходом в Интернет. Она может не только печатать обычные чеки, но и передавать сведения о совершаемых операциях в налоговую службу в электронном виде через оператора ФД. Также, такая касса может отправлять чеки на email-адреса и мобильные телефоны покупателей.

При этом модели онлайн кассовых устройств должны пройти аккредитацию в налоговой службе. Если касса не разрешена законодательством, использовать ее нельзя.

К видам онлайн-касс предъявляются такие требования:

- Они должны формировать налоговые документы не только в бумажном виде, но и в электронном;

- Отправлять информацию о совершенных операциях оператору ФД сразу после записи на фискальный накопитель;

- Отпечатывать на чеке двухмерный штрих-код, который имеет зашифровку информации о совершенной операции;

- Вовремя передавать в налоговую службу сведения о любых сбоях, произошедших в системе.

Список разрешенных кассовых онлайн устройств

Исчерпывающие сведения о видах онлайн-касс с 2017 года, которые являются разрешенными к использованию, можно посмотреть на оф. веб-сайте налогового органа. Там есть информация о дате внесения модели в список, а также сведения об операциях, для которых можно использовать определенную модель.

На данный момент в списке числится шестьдесят три модели. Этот список не является закрытым. Периодически в него добавляются новые модели онлайн-касс. Среди них можно выделить наиболее популярные фирмы-производители:

- АТОЛ;

- ШТРИХ-М;

- РР-Электро;

- ИСКРА;

- Фирма ПИЛОТ.

Как выбрать правильное онлайн кассовое оборудование

На рынке кассового оборудования представлен широкий ассортимент онлайн кассовых устройств, которые отличаются по своей цене и тех. характеристикам. Чтобы выбрать оптимальную модель, следует ответить на несколько вопросов, касающихся специфики ведения деятельности.

Будет ли кассовый аппарат использоваться в качестве средства автоматизации контроля и учета? Если ответ положительный, необходимо выбрать модель, которая совместима с 1С и прочими бух. программами. Если ответ отрицательный, то будет достаточно устройства, которое просто может выгружать сведения о совершенных операциях в табличную форму.

Будет ли кассовое устройство использовать при продаже алкогольной продукции? Если ответ «да», то необходима будет касса, адаптированная специально под ЕГАИС, если ответ «нет» — совместимость с УТМ окажется ненужной функцией, за которую не стоит переплачивать.

При выборе онлайн кассового устройства стоит учесть, что это не просто машинка, печатающая чеки, онлайн-касса – это криптографическое устройство и интернет-система. Нужен специалист, который в случае сбоя может его устранить. Если в компании нет системного администратора, стоит задуматься о заключении договора с сервисным тех центром.

Источник: https://okbuh.ru/kassy-onlajn/vidy