Налоговое резидентство в 2018 году: как подтвердить в России и смена налогового резидентства

Тема налогового резидентства хоть и не стала столь популярной в уходящем году, как тема криптовалют, всё же, для знающих людей, показала свою важность в меняющемся мире. Статус налогового резидента определяет не только уровень налогов, но и далеко идущие последствия при использовании иностранных активов и оффшорных инструментов.

Без учёта данного фактора многие привычные инструменты для защиты активов сработают гораздо менее эффективно или даже поставят вашу безопасность под угрозу.

Что такое налоговое резидентство?

Налоговое резидентство – это статус гражданина или постоянного жителя какой-либо страны, который обязывает его выплачивать налоги в казну государства с личных и бизнес доходов. Налоговый статус определяет, какие именно налоги необходимо платить, по каким ставкам, плюс определяет льготы, на которые может претендовать лицо.

Налоговое резидентство может быть, как у физического лица, так и юридического. В каждой стране свои правила получения статуса и отказа от него. Предлагаем изучить подробный материал «Как определить налоговое резидентство». Материал основан на данных ОЭСР.

Налоговое резидентство в РФ: обязанности налогового резидента России

Для того, чтобы стать налоговым резидентом России необходимо выполнить простое условие: пребывать в стране более 183 дней в году. Выезды по учёбе, по службе или некоторым иным причинам не влияют на статус.

Однако, если вы покинули страну на срок 183 и более дня за последние 12 месяцев, то перестаёте быть налоговым резидентом.

Налоговый резидент России платит, как физическое лицо, 13% подоходного налога. Юридическое платит 20%. Не будучи резидентом, лицу придётся заплатить налог в 30% с доходов в России.

Также налоговым резидентам России необходимо отчитываться о наличие у них контролируемых иностранных компаний (КИК). Любая иностранная компания с долей владения у россиянина более 25%, а также структуры без формирования юридического лица (трасты и фонды), требуется задекларировать.

В случае, если КИК заработала за год более 10 миллионов рублей, то придётся заплатить налог с нераспределённой прибыли по российским ставкам – 13% и 20%.

Обойти это могут иностранные компании, которые занимаются активным бизнесом в странах ОЭСР и ФАТФ, плюс активные холдинги. Однако перечень стран, в которых обязательно налогообложение гораздо шире.

К тому же, если гражданин России является налоговым резидентом, то скорее всего он и валютный резидент.

Это означает, что с него требуется отчёт также об его иностранных банковских счетах, в том числе о движении средств по итогам года.

До 2018 года отказаться от налогового резидентства было проще, чем от валютного, поскольку требовалось отсутствовать в России целый год и даже единичный визит в РФ возвращал статус.

Ожидаем подписание закона, который позволит с 2018 года отказаться от статуса валютного резидента также просто, как и от статуса налогового резидента: необходимо будет пробыть за пределами страны 6 месяцев за календарный год.

Как получить сертификат налогового резидентства

В некоторых случаях необходимо получить сертификат о налоговой резиденции. Требуется он для того, чтобы доказать одному правительству, что уже платишь налоги в другой стране.

Это может быть необходимо, как физическому лицу, которое приобрело иностранную недвижимость или у которого дети постоянно проживают за границей; так и международной компании, которая открыла подразделения в разных странах.

Большинство стран выдают сертификат о налоговом резидентстве. Это необходимо в связи с усложнившимися отношениями между странами и налогоплательщиками. Сегодня каждый может взять билет на самолёт и переехать на другой конец света, но при этом не разрывать связи с страной нынешнего проживания.

С этого года налоговая служба России также выдаёт налоговые сертификаты по запросу граждан. Для того, чтобы заполучить соответственный документ, необходимо подать заявку.

Претендовать на заявку могут граждане России, ИП, юридические лица, иностранные граждане, которые временно или постоянно живут в РФ. Заявка подаётся лично, по почте или через электронный портал ФНС. Ответ служба даст в течение 30 календарных дней с момента получения вашей заявки.

В заявке требуется указать личные данные, ИНН, наименование ИП или юридического лица, страну, куда отправится сертификат, цель получения сертификата (в частности, для применения соглашений по избежанию двойного налогообложения), сведенья о пребывании в России, а также данные о документе, удостоверяющем личность.

Получить сертификат налогового резидентства можно в бумажном или цифровом виде. Подробнее узнайте на портале ФНС.

Однако есть весомые причины, по которым стоит задуматься о смене налогового резидентства и о приобретении статуса в другой стране. Зачем это нужно?

Смена налогового резидентства: зачем это нужно?

Изменения налоговой резиденции – это продуманный шаг, который влечёт за собой определённые последствия. Особенно важно учитывать этот момент тем, кто уже заработал состояние выше среднестатистического человека или планирует это сделать.

Тем более задуматься о налоговой резиденции необходимо тем, кого причисляют к миллионерам и миллиардерам.

Обратите внимание: самые состоятельные люди России, например. Алишер Усманов. По оценкам одной российской юридической фирмы из 300 опрошенных состоятельных россиян, 40% уже покинули Россию.

Начался процесс после запуска деофшоризации в 2015 году и продолжается до сих пор. Добавьте проблемы бизнеса из-за санкций, ужесточение российского законодательства, необходимость вести дополнительную отчётность, и уход богатых людей уже не кажется странным.

К тому же благодаря отказу от налогового резидентства России, состоятельные лица могут сами выбрать себе наиболее выгодные налоговые условия, уменьшить затраты и, что уже упоминалось, не отчитываться об иностранных компаниях, а вскоре – и об иностранных банковских счетах.

При этом выбор нового места дислокации – это отнюдь не профанация или игра по принципу «как попадёт». Страна налоговой резиденции может дать как преимущества, так и привести к серьёзным последствиям.

Дело в том, что в разных странах момент определения резиденции различен. Где-то смотрят только на время, проведённое внутри страны, а где-то – учитывают центры жизненных интересов, которыми могут быть родственники, бизнес, имущество (особенно недвижимость).

В связи с подобным нюансом законодательства, по мнение части специалистов, и был арестован Керимов во Франции. В его случае это лишь официальный повод, но если бы его не было, остаться в рамках закона французам было бы сложнее.

Каким образом тогда выбирать страну для будущей налоговой резиденции? Где статус налогового резидента – это выгодно, а где – не очень? И, главное, где вам будет в том числе комфортно жить, ведь многие небольшие оффшорные островные государства предлагают отличные нулевые налоговые условия для резидентов, но качество жизни на них удовлетворяет далеко не всех.

Налоговое резидентство: как выбрать?

Учитывая всё вышесказанное, приходим к выводу: выбирать что попало не стоит. Выбор страны вашего будущего налогового резидентства должен быть обоснован, продуман и вести к процветанию, а не к новым проблемам.

Поэтому, когда речь заходит о выборе нового налогового резидентства, стоит учитывать, как минимум, следующие факторы:

- Ваше нынешнее налоговое резидентство: к примеру, в Скандинавских странах могут 5 лет после отъезда сохранять статус резидента, если только особо не доказать, что ты его действительно сменил;

- Структура ваших активов: если 90% ваших источников дохода находятся в России, вы не диверсифицируете активы по миру, то срочной нужды в смене резиденции нет. Лучше начать постепенно создавать иностранные компании и открывать счета за границей, а лишь затем исходя из этого выбирать резидентство;

- Семейное положение и центры интересов: если ваши дети учатся в Лондоне, супруг или супруга живёт в Швейцарии, недвижимость куплена в Уругвае и на побережье Австралии, то вам придётся согласовать все части таким образом, чтобы и выгоду получить, и защиту от непредсказуемых властей;

- Тип бизнеса: электронная коммерция, IT, добыча леса или продажа поддержанных автомобилей – каждый бизнес может получить свои преимущества в правильно выбранных условиях;

- Как часто вы путешествуете: в одних странах к вашему отсутствию отнесутся более лояльно, а в других попросят оставаться на месте почаще.

Эти и другие детали необходимо учитывать, если вы исходите из стратегического планирования. Свести систему воедино эффективнее и быстрее при помощи профессионалов. Мы предлагаем вам помощь в получении налоговой резиденции самых разных стран. Узнайте больше по адресу info@offshore-pro.info.

Налоговое резидентство: какие страны предлагают условия для смены налогового резидентства?

Налоговое резидентство становится таким же товаром, как и второе гражданство, выгодные бизнес-условия или новые технологии. Разумно подобранный статус позволит сэкономить налоги, оптимизировать расходы, увеличить качество жизни и защищённость активов.

Разумеется, вы можете выбрать любую страну для переезда и стать налоговым резидентом после проживания в ней. Однако существуют способы не только ускорить процесс, но и сделать его гораздо более выгодным.

Речь идёт о странах, которые предлагают налоговую резиденцию, а также ВНЖ за инвестиции или на определённых условиях. Например, за уплату фиксированного паушального налога.

Среди стран, которые предлагают интересные возможности для нового налогового резидентства в 2018 году, выделим следующие:

- Швейцария. Состоятельные иностранцы могут оформить за инвестиции одновременно ВНЖ и получить налоговый сертификат. Страна требует уплаты фиксированного паушального налога, а также пребывания в стране как минимум 183 дня в году. Предлагает высокий уровень жизни, лучшие банковские услуги и множество инструментов для преумножения капиталов.

- Португалия. Страна предлагает получить временный вид на жительство в стране для инвесторов из стран вне ЕС, так называемую Золотую визу. Способов вложить деньги – около десятка, но самый популярный это покупка недвижимости. При этом Португалия предлагает адекватное налогообложение и возможность получить сертификат налогового резидента спустя 183 дня проживания в стране. В южной части страны климат обеспечивает более 300 солнечных дней в году, что отлично подойдёт тем, кто хочет жить под тёплым солнцем.

- Греция. Чтобы прожить необходимые для налогового сертификата 183 дня на территории Греции, необходимо получить ВНЖ. Самый простой путь – путь инвестиций. Он позволяет получить разрешение на проживание при покупке недвижимости стоимостью более 250 тысяч евро, причём сразу для всей семьи. Единственное, стоит учитывать, что налоги на недвижимость в Греции за последние несколько лет выросли. Прежде, чем покупать понравившийся объект, проконсультируйтесь со специалистами, чтобы понять во сколько обойдётся обслуживание.

- Испания. Тот случай, когда страну выбирают не из-за налогов, которые здесь крайне высоки, а из-за климата, комфорта, бизнеса или иных причин. При инвестициях в недвижимость на сумму от 500 тысяч евро, ВНЖ оформляют за 2-3 месяца.

- Кипр. Получить статус налогового резидента на Кипре можно за срок 60 дней при соблюдении определённых условий. В обычном режиме потребуется классические 183 дня. При этом существует альтернативный путь – вложить в экономику страны от 2 миллионов евро и получить второй паспорт Кипра, который позволит не только жить в стране, но и путешествовать по всей Европе.

- Монако. Если вы пробудете здесь 183 дня и станете налоговым резидентом, то вас освободят от уплаты налога на доход, упростят другие налоги. Не говоря про уровень жизни, Средиземноморский климат и прочие блага столицы состоятельных людей.

- Мальта. Страна предлагает одну из самых либеральных систем налогообложения в Европе. Самый быстрый способ получить статус налогового резидента – участие к программе экономического гражданства. Инвестировав 1 миллион евро, через год вы получите паспорт и будете считаться резидентом.

- Андорра. Для того, чтобы стать налоговым резидентом в горном княжестве, потребуется 90 дней. Получить право прожить столько в Андорре можно благодаря различным программам ВНЖ, о которых мы рассказываем на портале. Резиденция бывает активной и пассивной.

Подробнее о каждой из стран, о получении налогового резидентства, вы узнаете из материала «Лучшее налоговое резидентство» или же на личной консультации: info@offshore-pro.info.

Налоговый статус определяет то, сколько вы отдаёте государству, а также то, от кого получите льготы и бонусы. Будет ли помогать вам Россия, Швейцария или Андорра – решать вам, ведь вы сами выбираете, где платить налоги.

Планируйте заранее и пользуйтесь услугами опытных специалистов: info@offshore-pro.info.

Источник: https://wealthoffshore.net/tax-residence/tax-residency-in-2018-how-to-confirm-in-russia-and-change-of-tax-residency/

Как подтвердить статус налогового резидента России в 2018 году

Приказом ФНС России от 07.11.2017 N ММВ-7-17/837@ официально была утверждена процедура подтверждения статуса налогового резидента РФ, форма и формат заявления на получение данного статуса, а также способы его представления в налоговые органы. Также был установлен срок оказания ФНС данной услуги – 40 дней.

Начиная с июля 2017 года, в обязанности ФНС стало входить подтверждение статуса резидента РФ по заявлению налогоплательщика, однако порядок данной процедуры подробно прописан не был. Руководствоваться приходилось старым информационным сообщением ФНС, подготовленным еще до внесения изменений в п. 1 ст. 32 НК РФ.

Рассмотрим подробно, кто признается налоговым резидентом и что изменилось в порядке подтверждения данного статуса в 2017 году.

Налоговый резидент – кто это?

Налоговым резидентом РФ является физическое лицо, пребывающее на территории России не менее 183 дней в течение 12 следующих друг за другом календарных месяцев.

Примечание: данный срок не прерывается при нахождении заграницей в течение менее 6 месяцев для лечения и обучения, а также при выполнении работ или оказании услуг на морских месторождениях углеводородного сырья.

Для чего нужно подтверждать статус резидента РФ

Подтверждение данного статуса может понадобиться как физическому лицу, так и организации в следующих случаях:

- Если российская компания оказывает услуги или реализует товар иностранному контрагенту.В данном случае иностранная организация во избежание двойного налогообложения вправе запросить подтверждение статуса резидента (уведомление) от своего контрагента – российской компании.

- Если ИП или гражданин оказывают услуг иностранному партнеру.Так же, как и в первом случае, во избежание двойного налогообложения иностранный партнер вправе затребовать у лица, оказывающего ему услуги, документ, подтверждающий статус резидента РФ.

- Если организация или гражданин получают доход от участия в деятельности иностранной компании (дивиденды).

- Когда предоставление указанного уведомления требует иностранный налоговый орган.

Рассмотрим вкратце, как изменился порядок получения данного статуса в 2017 году.

Сравнительная таблица изменений, произошедших в порядке подтверждения статуса резидента РФ

| Документ, регламентирующий порядок проведения процедуры | Информационное сообщение ФНС | Приказ ФНС от 07.11.2017 N ММВ-7-17/837@. |

| Орган, выдающий необходимый документ | Межрайонная инспекция ФНС России по ЦОД | ФНС РФ или уполномоченный им территориальный налоговый орган |

| Срок выдачи уведомления | 30 дней | 40 дней |

| Заявление на выдачу документа, подтверждающего статус резидента | Официально формы указанного документа не существовало.Организации, ИП и граждане должны были предоставить заявление, составленное в произвольной форме с указанием обязательных реквизитов | Форма документа приложена к Приказу (номер по КНД 1111048) |

| Уведомление, выдаваемое налоговой | Форма уведомления установлена не была. Заинтересованному лицу выдавалась справка установленного образца | Форма документа приложена к Приказу (номер по КНД 1120008) |

| Способы сдачи документов в налоговую |

|

|

| Срок, на который выдается уведомление | Уведомление может быть выдано не только за текущий календарный год, но и за предыдущие периоды в случае представления всех необходимых документов | За один календарный год |

Рассмотрим более подробно новый порядок получения указанного уведомления из налоговой.

Документ, регламентирующий порядок проведения процедуры

Начиная с 9 декабря 2017 года, получение уведомления из налоговой о наличии статуса резидента РФ осуществляется в соответствии с Приказом ФНС от 07.11.2017 N ММВ-7-17/837@.

Указанным документом более детально описан порядок подачи заявления и выдачи уведомления налоговым органом. Также в приложениях к приказу приведена форма документа, представляемого в налоговый орган для получения уведомления, и сама форма уведомления, выдаваемого налоговым органом.

Орган, выдающий уведомление

С декабря 2017 года подтверждение статуса резидента и выдача соответствующего уведомления осуществляется непосредственно ФНС или ее уполномоченным территориальным органом.

Заявление, представляемое для подтверждения статуса резидента

До декабря 2017 года формы заявления, представляемого организацией, ИП или гражданином в налоговый орган, не существовало вовсе, оно составлялось в произвольной форме с указанием необходимых документов, поименованных в вышеуказанном информационном сообщении ФНС.

https://www.youtube.com/watch?v=IC7ThmPtDug

Начиная с 9 декабря, заявление представляется по утвержденной ФНС РФ форме (номер КНД 1111048), с указанием следующих обязательных сведений:

- Наименования юридического лица (ФИО ИП или гражданина).

- Года, за который заявитель хочет получить уведомление.

- Причину выдачи уведомления (для применения двустороннего международного договора или для других целей).

- Сведения о документе, удостоверяющем личность физического лица, если у него нет ИНН.

- Сведения о времени пребывания ИП или гражданина на территории РФ.

- Основания для признания организации налоговым резидентом РФ.

Какие разделы заявления заполняют ИП и обычные граждане

- Титульный лист с указанием полных ФИО и ИНН, года, за который выдается уведомление, и способа его получения.Если ИНН у гражданина нет, он дополнительно заполняет раздел 1 страницы 002, где указывает сведения о документе, удостоверяющем личность (паспорте, свидетельстве о рождении, военном билете и т. д.)

- Сведения о времени пребывания ИП или гражданина на территории России (раздел 2 страницы 002).

Какие разделы заполняет организация

- Титульный лист с указанием наименования организации, ИНН/КПП, года, за который выдается уведомление, и способа получения уведомления из налоговой.

- Основания для признания организации налоговым резидентом РФ (раздел 3 страницы 002).

Форма документа на подтверждение статуса налогового резидента РФ (скачать образец заявления в формате .xls).

Документы, прикладываемые к заявлению

К заявлению организация, ИП или гражданин вправе приложить следующие документы:

- Копию договора (контракта), подтверждающего получение дохода или право на его получение в иностранном государстве.

- Документы, подтверждающие право владения имуществом.

- Решение собрания участников о выплате дивидендов или иные документы, подтверждающие выплату дивидендов.

- Копии платежных поручений (кассовых чеков).

- Бухгалтерские справки.

- Иная первичная документация.

Примечание: к заявлению, предоставляемому ИП или гражданином, могут быть приложены копии документов, подтверждающих пребывание данного лица на территории России в том периоде, за который необходимо получить уведомление.

Важно: если документы, прилагаемые к заявлению, составлены на иностранном языке, их необходимо перевести на русский язык и заверить в нотариальном порядке.

Способы сдачи документов в налоговую

Заявление с пакетом необходимых документов может быть направлено в налоговый орган:

- Лично.

- По почте заказным письмом с описью вложения.

- По интернету через официальный сайт ФНС РФ.

Таким же способом организация, ИП или гражданин может получить уведомление из налоговой о подтверждении статуса резидента РФ.

Срок выдачи подтверждающего документа

Срок выдачи уведомления составляет 40 дней с даты получения налоговым органом необходимых документов.

Срок, на который выдается подтверждение

Уведомление о подтверждении статуса резидента РФ выдается на один календарный год, отдельно по каждому источнику доходов или объекту имущества.

Источник: http://MoneyMakerFactory.ru/articles/status-nalogovogo-rezidenta/

Как определить статус (резидент или нерезидент) в целях НДФЛ

Чтобы правильно рассчитать НДФЛ, человек должен определить свой налоговый статус: кем он является – резидентом или нерезидентом России.

Это связано с тем, что для этих категорий предусмотрены:

- разные перечни доходов, с которых нужно платить налог (ст. 209 НК РФ);

- разные ставки налога (ст. 224 НК РФ).

Кроме того, резидент вправе получить налоговые вычеты по НДФЛ, а нерезидент – нет (п. 3 и 4 ст. 210 НК РФ).

Большинство граждан России являются налоговыми резидентами. Если человек часто выезжает за границу (либо приехал в Россию недавно), он может быть нерезидентом.

Определение статуса

Статус получателя дохода определяется по количеству календарных дней, которые человек фактически находился на территории России в течение 12 следующих подряд месяцев.

Налоговый резидент – это человек, который находился на территории России не менее 183 дней в течение 12 следующих подряд месяцев.

Налоговый нерезидент – это человек, который находился в России менее 183 дней в течение 12 следующих подряд месяцев.

Такой порядок следует из пункта 2 статьи 207 Налогового кодекса РФ.

Исключение предусмотрено только для:

- российских военных, служащих за границей;

- сотрудников органов государственной власти и органов местного самоуправления, командированных на работу за пределы России.

Такие граждане признаются резидентами независимо от того, сколько времени они проводят в России. Об этом сказано в пункте 3 статьи 207 Налогового кодекса РФ.

Кроме того, иной порядок установления резидентства могут содержать соглашения об устранении двойного налогообложения, подписанные Россией с другими государствами.

Дата отсчета

Если НДФЛ удерживает и перечисляет в бюджет налоговый агент, то датой, с которой нужно вести обратный отсчет 12-месячного периода, будет дата выплаты дохода.

Такой вывод подтверждают положения пункта 2 статьи 207, статьи 223 и пункта 4 статьи 226 Налогового кодекса РФ. Аналогичная точка зрения высказана в письмах Минфина России от 25 мая 2011 г.

№ 03-04-06/6-122, от 19 марта 2007 г. № 03-04-06-01/74.

Если НДФЛ со своего дохода человек платит сам, то датой обратного отсчета является 1 января года, следующего за годом, в котором получен доход. В этом случае 12-месячный период равен календарному году, в котором человек получил доход.

То есть определять налоговый статус для расчета обязательств по НДФЛ нужно по итогам этого года. Такой вывод подтверждают положения пункта 2 статьи 207, статей 216 и 228 Налогового кодекса РФ, письмо Минфина России от 25 апреля 2011 г.

№ 03-04-05/6-293.

Расчет времени пребывания в России

Период пребывания в России (менее или более 183 дней) отсчитывается со дня прибытия (въезда) в Россию по день отъезда (выезда) из нее включительно. Такой порядок расчета подтверждают контролирующие ведомства (письма Минфина России от 21 марта 2011 г. № 03-04-05/6-157, ФНС России от 24 апреля 2015 г. № ОА-3-17/1702).

Если человек выезжает за границу, то до его возвращения отсчет 183 дней прерывается.

Исключения составляют только зарубежные поездки для краткосрочного (менее шести месяцев) лечения или обучения. Продолжительность таких поездок включается в расчет 183 дней, которые необходимы для получения статуса резидента.

Об этом сказано в пункте 2 статьи 207 Налогового кодекса РФ.

Цель поездки, дни которой включаются в расчет 183 дней, необходимо подтвердить документально.

Ситуация: на основании каких документов можно установить время пребывания в России, чтобы определить свой налоговый статус (резидент или нерезидент) в целях расчета НДФЛ?

В законодательстве нет перечня документов, по которым можно установить количество дней нахождения в России для определения налогового статуса. Следовательно, это могут быть любые документы, подтверждающие факт нахождения человека в стране. Так, даты въезда в Россию и выезда из нее можно установить по отметкам российской пограничной службы:

- в дипломатическом паспорте;

- в паспорте моряка (удостоверении личности моряка);

- в проездном документе беженца и т. д.

Отметки, сделанные в документах пограничными службами иностранных государств (в т. ч. государств – участников Таможенного союза), при определении налогового статуса не учитываются: они не могут подтверждать продолжительность пребывания человека на территории России (письмо Минфина России от 26 апреля 2012 г. № 03-04-05/6-557).

Если отметка в паспорте отсутствует (например, человек приехал с Украины или из Республики Беларусь), то в качестве доказательства пребывания в России можно использовать другие документы.

Например, квитанции о проживании в гостинице, а для работающих граждан – табели учета рабочего времени или справки с места работы, выданные на основании данных табелей.

Для граждан, обучающихся в России, такими документами могут быть справки с места учебы, которые подтверждают фактическое посещение учебного заведения в соответствующем периоде.

Следует отметить, что документы с отметкой о регистрации по местожительству не могут использоваться в качестве подтверждения налогового статуса – сами по себе они не позволяют установить фактическую продолжительность пребывания в России. Аналогичные разъяснения содержатся в письмах Минфина России от 13 января 2015 г. № 03-04-05/69536, от 27 июня 2012 г. № 03-04-05/6-782, ФНС России от 25 мая 2011 г. № АС-3-3/1855.

Ситуация: как при определении налогового статуса (резидент или нерезидент) для целей расчета НДФЛ учесть дни нахождения в загранкомандировках и отпусках за рубежом?

Когда человек выезжает за границу, он покидает территорию России.

При определении налогового статуса (резидент или нерезидент) учитываются только дни фактического пребывания человека в России.

Если в течение 12 следующих подряд месяцев человек находился в России 183 календарных дня и более, он признается налоговым резидентом.

Если в течение 12 следующих подряд месяцев человек находился в России менее 183 календарных дней, он является нерезидентом.

Об этом сказано в пункте 2 статьи 207 Налогового кодекса РФ.

При этом в период пребывания в России (менее или более 183 дней) включается как день прибытия (въезда) в Россию, так и день отъезда (выезда) из нее. Такой порядок расчета подтверждает Минфин России в письмах от 21 марта 2011 г. № 03-04-05/6-157, от 4 июля 2008 г. № 03-04-06-01/187 и от 3 июля 2008 г. № 03-04-05-01/228.

Если человек выезжает за границу, то пока он не вернется, отсчет 183 дней прерывается. Исключения составляют только зарубежные поездки для краткосрочного (менее шести месяцев) лечения или обучения.

Во всех остальных случаях (в т. ч. при нахождении в загранкомандировке или отпуске за рубежом) период нахождения за границей не включается в число дней пребывания на территории России.

Такой порядок следует из пункта 2 статьи 207 Налогового кодекса РФ. Подтверждает данный вывод и Минфин России в письме от 26 июля 2007 г. № 03-04-06-01/268.

Пример определения налогового статуса человека (резидент или нерезидент) для целей НДФЛ. В течение года человек неоднократно ездил в загранкомандировки по работе

Работа гражданина Молдавии А.С. Кондратьева связана с командировками. В течение 2015 года (365 дней) его три раза направляли в загранкомандировки сроком на 100, 20 и 40 дней (исключая день выезда из России и возвращения в Россию). Всего продолжительность служебных загранкомандировок составила 160 дней.

Кроме того, Кондратьев выезжал в отпуск за границу на 24 дня (исключая день выезда из России и возвращения в Россию).

В общей сложности за последние 12 месяцев Кондратьев провел:

- за границей – 184 дня (160 дн. + 24 дн.);

- на территории России 181 день (365 дн. – 184 дн.), то есть менее 183 дней.

Кондратьев признается налоговым нерезидентом.

Ситуация: прерывается ли 12-месячный период при определении налогового статуса иностранца, который в связи с окончанием срока разрешения на пребывание в России выезжает из страны? В следующем году он вновь въезжает в Россию.

Нет, не прерывается.

Законодательством установлен единый порядок, по которому определяется налоговый статус человека при расчете НДФЛ.

Если в течение 12 следующих подряд месяцев человек находился в России 183 календарных дня и более, он признается налоговым резидентом.

Если в течение 12 следующих подряд месяцев человек находился в России менее 183 календарных дней, он является нерезидентом.

Это следует из положений пункта 2 статьи 207 Налогового кодекса РФ. Аналогичная точка зрения отражена в письме Минфина России от 5 мая 2008 г. № 03-04-06-01/115.

Использование именно 12-месячного периода для определения налогового статуса плательщика НДФЛ обязательно. При этом если НДФЛ со своего дохода человек платит самостоятельно, то 12-месячный период равен календарному году, в котором получен доход (п. 2 ст. 207, ст. 216 и 228 НК РФ).

Прерывание данного срока законодательством не предусмотрено (в т. ч. по причинам, например, расторжения или повторного заключения трудового договора, выезда и обратного въезда на территорию России). В то же время количество дней пребывания человека в России (менее или более 183 дней) в течение 12-месячного периода прерываться может.

Это подтверждают положения пункта 2 статьи 207 Налогового кодекса РФ.

Если человек выезжал за границу для лечения или обучения (на срок не более шести месяцев), то 12-месячный период не прерывается. Продолжительность поездок включается в расчет 183 дней (п. 2 ст. 207 НК РФ).

При этом цель поездки необходимо подтвердить документально (например, при прохождении лечения – договором с медицинским учреждением, справкой с указанием времени его проведения и копией паспорта с отметкой пограничного контроля) (письмо Минфина России от 26 июня 2008 г. № 03-04-06-01/182).

Если человек покидал Россию по другим причинам (в т. ч. в связи с переоформлением миграционных документов, прекращением трудового договора), то 12-месячный период, по которому определяется налоговый статус человека, также не прерывается. Однако дни пребывания за границей из расчета 183 дней нужно исключить (письмо Минфина России от 26 мая 2011 г. № 03-04-06/6-123).

Документы, подтверждающие краткосрочное пребывание за рубежом

К документам, подтверждающим нахождение человека за пределами России для краткосрочного лечения или обучения, можно отнести:

- договоры с медицинскими (образовательными) учреждениями на лечение (обучение);

- справки, выданные медицинскими (образовательными) учреждениями, свидетельствующие о проведении лечения (прохождении обучения) с указанием его времени;

- копии страниц паспорта со специальными визами и отметками пограничного контроля о пересечении границы.

При этом ограничений по возрасту, видам учебных заведений и изучаемых дисциплин, лечебных учреждений и заболеваний, перечню стран, в которых проходит обучение или лечение, нет.

Об этом сказано в письмах Минфина России от 26 июня 2008 г. № 03-04-06-01/182, ФНС России от 15 октября 2015 г. № ОА-3-17/3850 и от 20 июля 2012 г. № ОА3-13/2525.

Выезд за рубеж имеет значение только для подсчета количества дней пребывания в России (менее или более 183 дней). Он не прерывает течение 12-месячного периода.

Такой порядок следует из пункта 2 статьи 207 Налогового кодекса РФ.

Возможно, что в течение года (например, за семь месяцев) количество дней пребывания человека в России достигнет 183 дней. В этом случае он становится резидентом. И этот статус до конца года измениться уже не может. Это подтверждают письма Минфина России от 29 марта 2007 г. № 03-04-06-01/94 и от 29 марта 2007 г. № 03-04-06-01/95.

Пример определения налогового статуса человека (резидент или нерезидент) в целях НДФЛ

В июне 2014 года А.В. Львов получил доход от продажи автомобиля.

https://www.youtube.com/watch?v=qCvElNicKnc

НДФЛ с полученной суммы Львов должен рассчитать и перечислить в бюджет самостоятельно (подп. 2 п. 1 ст. 228 НК РФ).

Чтобы узнать, какую ставку взять для расчета НДФЛ, Львов должен определить свой налоговый статус (резидент или нерезидент).

Налоговым периодом по НДФЛ является год (ст. 216 НК РФ). Рассчитать и перечислить налог в бюджет Львов должен по его итогам – когда год закончится (п. 4 ст. 228 НК РФ). Поэтому свой налоговый статус Львов определил по состоянию на 1 января 2015 года (когда закончился 2014 год, в котором он получил доход от продажи автомобиля).

12 месяцев, которые предшествуют этой дате, – это период с 1 января по 31 декабря 2014 года (365 дней).

За этот период Львов покидал Россию только один раз – на 28 дней во время отпуска (исключая день выезда из России и возвращения в Россию).

На это время не прерывается течение 12-месячного периода, за который Львов должен определить свое время нахождения в России (более или менее 183 дней).

Однако 28 дней, которые Львов отдыхал за рубежом, в расчет времени нахождения в России (более или менее 183 дней) не включаются.

Таким образом, за 12 следующих подряд месяцев 2014 года Львов провел в России:

365 дн. – 28 дн. = 337 дн.

Так как Львов провел в России более 183 дней (337 дн. > 183 дн.) за 12 следующих подряд месяцев 2014 года, он является налоговым резидентом России.

Ситуация: подтверждает ли вид на жительство время фактического пребывания человека в России? Фактическое время пребывания в России необходимо рассчитать, чтобы определить налоговый статус человека (резидент или нерезидент) для целей расчета НДФЛ

Нет, не подтверждает.

В законодательстве нет перечня документов, по которым можно установить количество дней нахождения в России для определения налогового статуса. Это могут быть любые документы, подтверждающие факт нахождения человека в стране. Так, даты въезда в Россию и выезда из нее можно установить по отметкам:

- в дипломатическом паспорте;

- в паспорте моряка (удостоверении личности моряка);

- в проездном документе беженца и т. д.

Если отметка в паспорте отсутствует (например, человек приехал из Украины или Республики Беларусь), то доказательством пребывания в России могут быть другие документы.

Например, документы о регистрации по местопребыванию, квитанции о проживании в гостинице. Для работающих людей – табели учета рабочего времени или справки с места работы, выданные на основании данных табелей.

Для учащихся – справка с места учебы, которая подтверждает фактическое посещение учебного заведения.

Это следует из писем Минфина России от 13 января 2015 г. № 03-04-05/69536, ФНС России от 25 мая 2011 г. № АС-3-3/1855.

Вид на жительство подтверждает только право иностранного гражданина (лица без гражданства) на постоянное проживание в России, а также на свободный въезд в Россию и выезд из страны. Для лиц без гражданства вид на жительство также является документом, удостоверяющим личность. Об этом сказано в пункте 1 статьи 2 Закона от 25 июля 2002 г. № 115-ФЗ.

Таким образом, вид на жительство подтверждает право гражданина на проживание в России (удостоверяет его личность), но не является документом, подтверждающим фактическое время нахождения человека на территории страны.

Аналогичная точка зрения отражена в письмах Минфина России от 17 июля 2009 г. № 03-04-06-01/176, от 14 апреля 2008 г. № 03-04-05-01/108, от 26 октября 2007 г. № 03-04-06-01/362.

Источник: http://NalogObzor.info/publ/nalogi_s_fizicheskih_litc/zachem_grazhdaninu_opredeljat_svoj_nalogovij_status/15-1-0-312

Налоговый резидент в 2018 году — что это такое, физическое лицо которое, подтверждение статуса, кто является

Многие спрашивают, — кто такой налоговый резидент РФ в 2018 году? Чтобы ответить на данный вопрос необходимо знать о некоторых нюансах.

Для налоговых резидентов своего государства, Правительство устанавливает определенные правила налогообложения, которые несколько различаются от принятых для нерезидентов.

Согласно законодательству РФ налоговыми резидентами могут быть признаны как физические лица, так и компании.

Рассмотрим подробней вопросы относительно налоговых резидентов, а также порядок подтверждения их статуса.

Общие моменты

Для того чтобы ответить на вопросы относительно того, кто может быть налоговым резидентом, какие объекты налогообложения и так далее, сперва необходимо разобраться в общих понятиях.

Что это такое

Под определением “налоговый резидент” подразумевается любое лицо, которое на основании законодательства РФ может быть подвержено налогообложению на базе:

- непосредственного своего места проживания;

- исключительно по месту своего нахождения;

- по тому адресу, где зарегистрировано юридическое лицо;

- места расположения непосредственного своего руководящего органа либо же иного подобного критерия.

Для своих налоговых резидентов законодательство РФ устанавливает единые правила налогообложения, в то время как для нерезидентов они немного отличаются.

Важно помнить: в Российской Федерации обладать рассматриваемым статусом могут не только обычные граждане, но и юридические лица.

Налоговый резидент РФ это физическое лицо, которое проживает в течении 1 календарного года в России на протяжении минимум 183 дней.

Кто таковым является

С целью уплаты налога на доходы, налоговыми резидентами на территории РФ могут быть признаны такие компания, как:

| Отечественные организации | — |

| Зарубежные организации, которые на законодательном уровне | Включая Положения международного соглашения, признаны налоговыми резидентами в России в вопросе налогового обложения. Основная цель заключается в использовании к ним международного права |

| Зарубежные фирмы, организации, компании | Чье место управлении по факту находиться в пределах Российской Федерации. Дополнительно стоит обращать внимание на то, что место не должно предусматриваться международным правом |

Стоит отметить, что отечественными организациями, компаниями могут признаваться юридические лица, которые были сформированы действующим законодательством на основании установленного порядка.

Иностранные фирмы, организации и иные корпоративные образования, которые обладают гражданской правоспособностью и сформированы в четком соответствии с законодательством иных стран.

Дополнительно стоит обращать внимание на тот факт, что налоговые резиденты – компании определяют налог на доходы, отталкиваясь от размера прибыли не только на территории РФ, но и в зарубежных странах.

Нормативная база

Вопросы относительно наличия рассматриваемого статуса на территории РФ регулируются такими нормативными актами, как:

| ст. 11 Налогового Кодекса РФ | В котором рассматривается вопрос относительно возможности получения статуса резидента, а также дается его четкое определение |

| Письма ФНС от марта и сентября 2008 года соответственно | Которые разъясняют требования для подтверждения статуса резидента и правил составления необходимой документации |

| Письмо ФНС от августа 2013 года | Которое содержит в себе условия для аннуляции статуса резидента РФ |

| Ст. 76 НК РФ | Разъясняющая правила составления заявления на подтверждение статуса |

| П. 5.6 Раздела 5 НК РФ | В котором разъяснятся правило относительно налогообложения полученной прибыли |

Несмотря на то, что данный перечень законодательных актов не является исчерпывающим, он включает в себя все необходимые сведения, позволяющие не только понять необходимость в статусе налогового резидента, но и порядок их подтверждения.

На основании указанного законодательства можно сделать вывод, что налоговыми резидентами РФ признаются физические лица, которые не только проживают в России минимум 183 дней, но и являются зарегистрированными по месту своего нахождения.

Налоговый резидент Российской Федерации

Изначально необходимо понимать, что Налоговым Кодексом РФ не предусмотрено каких-либо правил для возможности подтвердить фактическое время пребывания граждан в России.

Более того, не предусмотрено также и четкого порядка определения его непосредственного налогового статуса.

Одновременно с этим многолетняя практика выработала механизмы для выявления:

- объектов налогообложения;

- подтверждения наличия либо же отсутствия статуса налогового резидента РФ, включая необходимый перечень документации для этих целей;

- а также порядок оформления возврата.

Несмотря на то, что в Налоговом Кодексе РФ об этом упоминается, указанные сведения носят поверхностный характер. По этой причине возникает необходимость в их углубленном изучении.

Объекты налогообложения

Непосредственными объектами налогообложения резидента вправе считать его прибыльная часть, в частности, финансовый капитал, который был получен в форме оплаты:

- заработной платы;

- стипендий;

- пенсионного обеспечения и иной разновидности прибыли.

Иными словами, для резидентов объектом налогообложения считается весь без исключения доход, который был получен не только от источников на территории России, но и за ее пределами.

Подтверждение статуса

Для возможности получения официального документа из налоговой инспекции относительно резидентства, физическое лицо либо же компания, в обязательном порядке должно предоставить заявление в Межрегиональную инспекцию налоговой ФНС по централизованной обработке сведений (МИ ФНС по ЦОД).

Подача заявления должна в полной мере соответствовать требованиям Информационного сообщения налоговой инспекции, которая оговаривает основные принципы процедуры подтверждения.

Если говорить о возможности подтверждения статуса налогового резидента тех ситуациях, которые не связаны с уплатой в России различных налогов и сборов, которые четко предусмотрены соглашение относительно избегания двойного налогообложения, то НК РФ не заставляет физических лиц подтверждать наличие подобного статуса непосредственному работодателю.

Данное правило действует на основании Письма ФНС РФ от марта 2008 года.

Одновременно с этим, по собственной инициативе либо же по требованию налогового агента подтверждающую документацию физические лица могут предъявить на основании Письма Минфина от февраля 2018 года и Письма ФНС от сентября 2008 года.

Дополнительно следует обращать внимание на тот факт, что если документация, способная подтвердить наличие статуса налогового резидента и запрашиваются налоговым агентом, и при этом физическое лицо по каким-либо причинам не предоставит, то можно говорить об отсутствии данного статуса.

Данное правило действует на основании Письма ФНС от августа 2013 года.

Какие нужны для этого документы

Налоговый Кодекс РФ не фиксирует каких-либо правил относительно подтверждения статуса фактического времени пребывания граждан на территории РФ и не устанавливает специальных порядков определения его имеющегося налогового статуса.

Одновременно с этим, документацией, которая способна подтвердить пребывания на территории граждан по факту, принято считать:

- информация, которая берется из табеля учета трудового времени;

- копии всех заполненных страниц паспорта, особенно тех, где проставлена отметка о прохождении таможенного контроля;

- сведения из миграционной карты;

- документация относительно наличия регистрации по месту проживания/пребывания, которая была

оформлена в предусмотренном законодательством РФ порядке. На основании предоставленных сведений можно без особых проблем выяснить наличие либо отсутствие статуса налогового резидента.

Оформление возврата

В том случае, если по завершению отчетного периода налоговый статус был подвержен изменению, то ко всей прибыли, которая была получена в календарный год обязательно нужно использовать иную ставку.

Налоговый агент не занимается возвращением переплаты НДФЛ, если официально трудоустроенный гражданин по завершению определенного отчетного периода получил статус резидента РФ.

Подобного рода процедура осуществляется исключительно уполномоченным органом, в котором налогоплательщик находится на учете по месту пребывания либо же жительства.

Для возможности получить возврат в налоговую инспекцию следует предоставить:

- составленное в письменном виде заявление (на основании п. 6, ст. 78 НК РФ);

- декларацию, составленную по форме 3-НДФЛ;

- документацию, которая способна удостоверить наличие у конкретного лица статуса налогового резидента РФ в определенном периоде;

- справку по форме 2-НДФЛ.

Сам порядок, в четком соответствии с которым происходит возврат денежных средств, установлен ст. 78 Налогового Кодекса РФ.

На основании поданной документации, представители налоговой службы обязаны в течении 10 календарных дней принять решение относительно удовлетворения заявления непосредственного налогоплательщика.

Оповестить о нем уполномоченный орган должен в течении первых 5 календарных дней с момента принятия решения.

Дополнительно стоит обращать внимание на то, что справка налогового резидента (по форме 2-НДФЛ) включает в себя всю необходимую информацию относительно удержанных сумм финансовых отчислений.

Данные сведения отображаются в пункте 5.6, 5 раздела, в который заносятся суммарные размера по прибыли и сборам на окончание календарного периода по процентной ставке.

В справке 2-НДФЛ стоит также указать сведения относительно той прибыли, которая подлежит налогообложению в 13%.

На основании предоставленной документации каждый налогоплательщик имеет право получить положенный ему вычет от представителей территориального налогового органа.

Источники доходов

Присвоенное каждому непосредственному налогоплательщику статуса резидент/нерезидент устанавливает его обязанности по уплате налогов в бюджет со своей прибыли, а также оказывает влияние на разновидности и способы отчислений.

В общей ситуации прибыль физических лиц вне зависимости от ее размера подлежит налогообложению по ставке в 13%.

Прибыль от каналов в России, которая была получена физическими лицами, не признаваемых налоговыми резидентами РФ, подлежит налогообложению по ставке в 30%.

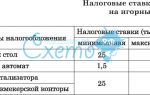

По отношению к прибыли в форме дивидендов, от долевого участия в непосредственной деятельности отечественных организаций, полученной такими физическими лицами, используется налоговая ставка в размере 15%.

Видео: налоговый резидент — юридическое лицо

Для прибыли, по отношению к которой устанавливаются иные налоговые ставки в процессе определения налоговой базы, нежели 13%, налоговые вычеты, включая и обычные, не используются.

Иными словами, прибыль той части населения, которое не обладает рассматриваемым статусом, будет облагаться повышенной ставкой и одновременно с этим ее невозможно понизить на налоговые вычеты.

В чем разница с резидентом

На основании ст. 11 Налогового Кодекса РФ, обладать рассматриваемым статусом может только та часть населения, которая проживает в России не меньше 183 календарных дней непрерывно.

Иными словами, чтобы понять, являюсь ли я резидентом РФ, достаточно будет рассчитать продолжительность нахождения в России в период с января по декабрь календарного года, не беря во внимание последние и следующие временные рамки.

Резидентом принято называть юридических либо же физических лиц, которые зарегистрированы на территории России и на которых в полном объеме распространяется законодательство РФ.

Одновременно с этим, нерезидентами РФ признается на законодательном уровне юридическое либо же физическое лицо, которое ведет официальную трудовую деятельность в одной стране, но при этом на регулярной основе проживает и прописано в ином государстве.

Важно помнить: нерезиденты РФ вынуждены исключительно налог с доходов, которые они получают от различных источников на территории России. Именно в этом и заключается основное различие между резидентами и нерезидентами РФ.

На основании всего вышесказанного, можно говорить о том, что налоговыми резидентами могут быть все без исключения граждане, которые находятся на территории РФ и имеют прописку по своему месту нахождения либо проживания.

Более того, резидентами могут выступать и компании, ведущие свою официальную трудовую деятельность по российскому законодательству.

При необходимости в подтверждении своего статуса достаточно будет обратиться в территориальное представительство налогового органа и предоставить соответствующее заявление с сопровождающей документацией.

Источник: http://jurist-protect.ru/nalogovyj-rezident/