Налог на игорный бизнес в РФ :

Налог на игорный бизнес представляет собой региональный сбор, который предусматривается действующим Налоговым кодексом. По закону данная выплата относится к федеральным платежам.

Основные понятия

Есть несколько основных понятий, по которым рассчитывается налог на игорный бизнес:

- Игорный бизнес. Определенная предпринимательская деятельность, не являющаяся какой-либо реализацией продукции, но при этом связанная с извлечением дохода от участия в различных азартных играх в игорном заведении. Также может быть получен доход с платы за проведение таких игр, с которого также взымается налог.

- Игорное заведение. Определенное предприятие, в котором проводятся всевозможные азартные игры на основании соответствующей лицензии. Могут приниматься ставки на пари, с которых тоже взимается налог на игорный бизнес. К таким заведениям относятся различные залы игровых автоматов, тотализаторы, букмекерские конторы, казино, а также любые другие игорные дома.

- Пари. Заключенное между юридическими или же физическими лицами соглашение о выигрыше, которое основывается на риске. Другими словами, соглашение считается пари в том случае, если его исход непосредственно зависит от определенного обстоятельства, которое может как произойти, так и не произойти.

- Игровой стол. Специализированное место, которое оборудуется в игорном заведении и предназначается для проведения различных азартных игр вне зависимости от видов выигрыша. В данном случае с каждого такого стола взымается налог на игорный бизнес. В данном случае в азартных играх само заведение также может принимать участие через своих представителей в качестве организатора, наблюдателя или даже играющей стороны.

- Игровой автомат. Специализированное оборудование, которое устанавливается в игровом зале и используется для того, чтобы получать денежный выигрыш. В данном случае сотрудники компании не могут принимать никакого участия в игре на таких автоматах.

- Касса. Специализированное место, которое оснащается соответствующим оборудованием. При помощи данного оборудования в игорном заведении ведется учет общей суммы ставок, а также определяется общая сумма выигрыша, которую нужно будет выплатить. Единственным исключением в данном случае является тотализатор, так как он представляет собой структурное подразделение унитарного государственного предприятия.

Все вышеперечисленные понятия учитываются в процессе того, как рассчитывается налог на игорный бизнес, и поэтому важно запомнить их и в дальнейшем правильно использовать.

Плательщики

Плательщиками в данном случае выступают физические лица или же компании, которые занимаются предпринимательской деятельностью в сфере данного бизнеса. В том порядке, который предусматривается действующим налоговым законодательством, всевозможные обособленные подразделения компании полностью берут на себя обязанности касательно организации уплаты на той территории, где они работают.

Объекты налогообложения

В данном случае объектами налогообложения являются вышеперечисленные понятия, то есть игровые столы, автоматы и кассы.

Общее количество таких объектов должно быть в обязательном порядке зарегистрировано в соответствующих органах МНС, располагающихся по месту пребывания объектов до того, как их установят, с обязательным предоставлением свидетельства о регистрации, так как от него непосредственно зависит ставка налога на игорный бизнес. Стоит отметить тот факт, что копия данного свидетельства должна сохраняться в игорном заведении, то есть там, где будут постоянно располагаться эти объекты.

В том случае, если в процессе работы в игорном заведении было принято решение об изменении общего количества объектов того или иного вида, такие изменения также нужно в обязательном порядке регистрировать на протяжении пяти рабочих дней после того, как выбывает или же устанавливается каждый отдельный объект, ведь от этого, опять же, зависит ставка налога на игорный бизнес. На протяжении пяти дней после получения письменного заявления фискальные органы должны выдать соответствующее свидетельство о том, что объекты зарегистрированы (также предусматривается внесение изменений в уже выданное свидетельство).

Штрафные санкции

В том случае, если на территории заведения будут присутствовать незарегистрированные объекты налогообложения или же работа данного заведения не будет соответствовать порядку уплаты налога больше чем два раза на протяжении одного календарного года, плательщики налога на игорный бизнес попросту могут лишиться лицензии на ведение предпринимательской деятельности в данной сфере. Ставка налога на различные объекты налогообложения должна устанавливаться в том размере, который кратен установленному действующим федеральным законом МРОТ.

Налоговые ставки

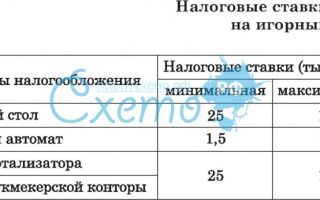

Региональный налог на игорный бизнес представляет собой конкретную ставку для каждого игорного заведения на территории субъектов РФ, которая превышает установленный минимальный уровень, определенный действующим законодательством.

В том случае, если нормативный акт того или иного субъекта РФ, определяющий точные размеры налоговых ставок, отсутствует, для его исчисления и дальнейшей оплаты задействуются минимально допустимые размеры ставок.

Стоит отметить тот факт, что ставка налога в год на каждый последующий объект сверх определенного количества будет снижаться на 20 %, но только в том случае, если в заведении общее количество игровых столов составляет более 30, а игровых автоматов установлено более 40.

Также следует заметить, что налог на игорный бизнес РФ не предусматривает какие-либо индивидуальные ставки для определенных категорий плательщиков.

Сколько нужно платить?

Налоговая ставка представляет собой такой момент, который определяется в соответствии с законодательством отдельных субъектов и взимается каждый месяц. Данная ставка может составлять следующую сумму:

- 25-125 тыс. рублей за каждый установленный игровой стол;

- 25-125 тыс. рублей за каждую использующуюся кассу букмекерской конторы или тотализатора;

- 1.5-7.5 тыс. рублей за каждый игровой автомат.

В том случае, если данная ставка не устанавливается в соответствии с действующим законодательством определенного субъекта, она устанавливается по минимальному значению, соответствующему Налоговому кодексу. По главе 29 данного кодекса ведется регламент порядка оплаты и исчисления налога, определяются сроки выплаты и, соответственно, ответственность за все возможные нарушения.

Как исчисляется платеж?

При открытии игорного бизнеса обязательно нужно понять порядок исчисления налога.

Налог на игорный бизнес (косвенный или прямой), а точнее, суммы выплат, которые нужно внести в бюджет федеральный и субъектов РФ, определяются непосредственно самим плательщиком в соответствии со ставкой, а также общим количеством зарегистрированных объектов.

Определение точной суммы выплат, учитывая общее количество или же виды объектов налогообложения, должно предоставляться самим плательщиком в налоговый орган, находящийся непосредственно по месту регистрации, не позднее 20 числа каждый месяц, идущий за отчетным.

В том случае, если игорное заведение занимается какими-либо другими видами деятельности, не имеющими никакого отношения к игорному бизнесу, данное заведение должно раздельно учитывать эти выплаты, после чего вносить платежи по отдельности в соответствии с действующим законодательством. Характеристика налога на игорный бизнес была приведена выше.

Изменение количества объектов

В том случае, если устанавливается какое-либо дополнительное устройство до 15 числа данного месяца, сумма залога за него будет начислена за полный месяц. Если же изменение в объектах случилось уже после 15 числа, то в этой ситуации налог на игорный бизнес налогоплательщики могут выплачивать наполовину.

При выбытии какого-то объекта, за который делается выплата до 15 числа, сумма выплачивается только за половину данного месяца, если же этот объект будет выбывать после 15-го, общая сумма будет равняться полной налоговой ставке. Стоит отметить тот факт, что в данном случае объект налогообложения считается полностью выбывшим только после того, как пройдет 10 дней с момента подачи данного заявления в налоговый орган.

Как делается выплата?

Оплата взносов в бюджеты субъектов РФ и федеральный осуществляется со стороны плательщика на протяжении пяти рабочих дней после того, как соответствующий расчет был отправлен в орган МНС, располагающийся по месту регистрации всех установленных устройств, равными частями в размере 1/12 от общей суммы годового платежа, учитывая уже внесенные изменения количества объектов.

Налог на игорный бизнес является обязательным к выплате в соответствии с единой ставкой, которая устанавливается на территории конкретного субъекта РФ, где располагается этот объект.

В данном случае сумма взносов непосредственно входит в состав всех расходов, относящихся к ведению этой предпринимательской деятельности.

Общая сумма налога в обязательном порядке должна быть зачислена в федеральный бюджет.

Куда платить?

Общая сумма платежей в размере, соответствующем превышению по сравнению с минимально допустимым размером ставки, должна быть зачислена непосредственно в бюджет того субъекта РФ, где находится это игорное заведение.

Помимо всего прочего, учет налога на игорный бизнес предусматривает также местный сбор за открытие такой предпринимательской деятельности.

Источник: https://www.syl.ru/article/210371/new_nalog-na-igornyiy-biznes-v-rf

Налог на игорный бизнес

Игорный бизнес — предпринимательская деятельность, связанная с извлечением организациями или индивидуальными предпринимателями доходов в виде выигрыша и (или) платы за проведение азартных игр и (или) пари, не являющаяся реализацией товаров (имущественных прав), работ или услуг.

Налогоплательщиками налога на игорный бизнес признаются организации или индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса.

Объектами налогообложения признаются:

1) игровой стол;

2) игровой автомат;

3) касса тотализатора;

4) касса букмекерской конторы.

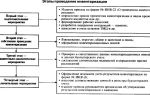

В целях настоящей главы каждый объект налогообложения подлежит регистрации в налоговом органе по месту установки этого объекта налогообложения не позднее, чем за два дня до даты установки каждого объекта налогообложения.

Регистрация производится налоговым органом на основании заявления налогоплательщика о регистрации объекта (объектов) налогообложения с обязательной выдачей свидетельства о регистрации объекта (объектов) налогообложения.

Форма указанного заявления и форма указанного свидетельства утверждаются Министерством финансов Российской Федерации.

Налогоплательщики, не состоящие на учете в налоговых органах на территории того субъекта Российской Федерации, где устанавливается (устанавливаются) объект (объекты) налогообложения, обязаны встать на учет в налоговых органах по месту установки такого объекта (таких объектов) налогообложения в срок не позднее, чем за два дня до даты установки каждого объекта налогообложения.

Налогоплательщик также обязан зарегистрировать в налоговых органах по месту регистрации объектов налогообложения любое изменение количества объектов налогообложения не позднее, чем за два дня до даты установки или выбытия каждого объекта налогообложения.

Объект налогообложения считается зарегистрированным с даты представления налогоплательщиком в налоговый орган заявления о регистрации объекта (объектов) налогообложения.

Объект налогообложения считается выбывшим с даты представления налогоплательщиком в налоговый орган заявления о регистрации изменений (уменьшений) количества объектов налогообложения.

Заявление о регистрации объекта (объектов) налогообложения представляется налогоплательщиком в налоговый орган лично или через его представителя, либо направляется в виде почтового отправления с описью вложения.

Налоговые органы обязаны в течение пяти дней с даты получения заявления от налогоплательщика о регистрации объекта (объектов) налогообложения (об изменении количества объектов налогообложения) выдать свидетельство о регистрации или внести изменения, связанные с изменением количества объектов налогообложения, в ранее выданное свидетельство.

По каждому из объектов налогообложения налоговая база определяется отдельно, как общее количество соответствующих объектов налогообложения.

Налоговым периодом признается календарный месяц.

· Налоговые ставки устанавливаются законами субъектов Российской Федерации в следующих пределах:

1) за один игровой стол — от 25 000 до 125 000 рублей;

2) за один игровой автомат — от 1 500 до 7 500 рублей;

3) за одну кассу тотализатора или одну кассу букмекерской конторы — от 25 000 до 125 000 рублей и др.

· В случае, если ставки налогов не установлены законами субъектов Российской Федерации, ставки налогов устанавливаются в следующих размерах:

1) за один игровой стол — 25 000 рублей;

2) за один игровой автомат — 1 500 рублей;

3) за одну кассу тотализатора или одну кассу букмекерской конторы — 25 000 рублей и др..

Сумма налога исчисляется налогоплательщиком самостоятельно как произведение налоговой базы, установленной по каждому объекту налогообложения, и ставки налога, установленной для каждого объекта налогообложения.

В случае, если один игровой стол имеет более одного игрового поля, ставка налога по указанному игровому столу увеличивается кратно количеству игровых полей.

Налоговая декларация за истекший налоговый период представляется налогоплательщиком в налоговый орган по месту регистрации объектов налогообложения не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. Форма налоговой декларации утверждается Министерством финансов Российской Федерации. Налоговая декларация заполняется налогоплательщиком с учетом изменения количества объектов налогообложения за истекший налоговый период.

При установке нового объекта (новых объектов) налогообложения до 15-го числа текущего налогового периода сумма налога исчисляется как произведение общего количества соответствующих объектов налогообложения (включая установленный новый объект налогообложения) и ставки налога, установленной для этих объектов налогообложения.

При установке нового объекта (новых объектов) налогообложения после 15-го числа текущего налогового периода сумма налога по этому объекту (этим объектам) за этот налоговый период исчисляется как произведение количества данных объектов налогообложения и одной второй ставки налога, установленной для этих объектов налогообложения.

При выбытии объекта (объектов) налогообложения до 15-го числа (включительно) текущего налогового периода сумма налога по этому объекту (этим объектам) за этот налоговый период исчисляется как произведение количества данных объектов налогообложения и одной второй ставки налога, установленной для этих объектов налогообложения.

При выбытии объекта (объектов) налогообложения после 15-го числа текущего налогового периода сумма налога исчисляется как произведение общего количества соответствующих объектов налогообложения (включая выбывший объект (объекты) налогообложения) и ставки налога, установленной для этих объектов налогообложения.

Налог, подлежащий уплате по итогам налогового периода, уплачивается налогоплательщиком по месту регистрации в налоговом органе объектов налогообложения не позднее срока, установленного для подачи налоговой декларации за соответствующий налоговый период.

Источник: https://megaobuchalka.ru/8/19794.html

Налог на игорный бизнес в РФ: Ставка в 2017 году

Содержание этой статьи:

Российская налоговая система имеет трехуровневую структуру. То есть все обязательные платежи делятся на федеральные, региональные и местные.

Целью такого деления законодатели видят равномерное наполнение соответствующего уровня бюджетов.

Среди прочих, на региональный уровень был передан и налог на бизнес, связанный с азартными играми. Средства от его уплаты поступают в бюджет того субъекта РФ, где он был уплачен.

Под подобным бизнесом понимается исключительно предпринимательская коммерческая деятельность.

Проведение любых азартных игр или заключение частных пари для собственного удовольствия под это понятие не подпадает, даже если предполагает получение денег одним из участников.

А вот систематический доход, получаемый из платы участников, за организацию таких игр или же выигрышей в них, наряду с регистрацией в качестве организации, ведущей игорный бизнес – уже подпадает под определение закона.

Из видов такой деятельности к разрешенным на территории нашей страны относятся азартные игры с использованием специальных столов и автоматов, тотализаторы и букмекерская деятельность.

Причем с недавнего времени азартные игры разрешены только в строго отведенных для этого местах – игорных зонах. Согласно закону, они создаются в следующих субъектах:

| Краснодарский край | Азов-Сити | Действует |

| Алтайский край | Сибирская монета | Строится |

| Приморский край | Приморье | Строится |

| Калининградская область | Янтарная | Строится |

| Крым | Крымская | В проекте |

| Краснодасркий край, г. Сочи | Золотые пески | В проекте |

| Республика Бурятия | Без названия | В проекте |

back to menu ↑

Проведение любых азартных игр в нашей стране регулируется несколькими нормативными актами.

Главным из них является Гражданский кодекс, где изложены основы подобной предпринимательской деятельности.

Ограничения, накладываемые на игорный бизнес перечислены в настоящий момент в законе от 29.12.2006 N 244-ФЗ «О госрегулировании деятельности по организации азартных игр». Последние правки в него были внесены в 2016 году.

Налогообложение любого бизнеса, и игорного в частности, регулируется Налоговым кодексом. В нем данному региональному налогу посвящена целая глава – 29.

Согласно положениям НК, это прямой налог, который вводится законом субъекта РФ, где определяется его ставка. Отсутствие такого закона не означает отсутствие у предпринимателей обязанности платить за осуществление игорного бизнеса.

В таком случае ставка и порядок уплаты регулируются только НК. Регионы также не вправе изменять такие моменты, как объект и база налогообложения, сроки внесения платежей. Это прерогатива федеральных властей.

Изменения, внесенные в положения НК, касающиеся налога на игорный бизнес, связаны с изменением ставки рефинансирования ЦБ. Она с 1 января выросла и сравнялась с ключевой ставкой, составив, таким образом, 11%. Соответственно выросли и штрафные санкции, в частности, пени, назначаемые за несвоевременное внесение налога.

back to menu ↑

Как уже упоминалось выше, игорный бизнес – это разновидность предпринимательской деятельности. Заниматься ей могут исключительно юридические лица, специально зарегистрированные в таковом качестве и получившие разрешение – лицензию.

Порядок регистрации юридических лиц прописан в Гражданском кодексе и специальном законе. Регистрация ИП в качестве организатора азартных игр или тотализатора и букмекера не допускается.

Следовательно, и плательщиками налога будут только лишь юридические лица, или, как гласит ст. 365 НК, организации. Это положение закреплено в Налоговом кодексе с 2011 года.

Ограничение, касающееся запрета иным лицам, кроме юридических, выступать в качестве субъектов игорного бизнеса, появилось в законе в 2014 году.

Что касается проведения таких видов деятельности, как тотализатор или букмекерская контора, то с 2014 года их организаторы обязаны состоять в саморегулируемых организациях.

Это, с одной стороны, уменьшает административный контроль за предпринимателями, а с другой – позволяет регулировать количество подобных организаций и их добросовестность.

back to menu ↑

Объекты, которые облагаются региональным налогом на игорный бизнес, определены в ст. 366 НК. Список этот исчерпывающий и не может быть изменен законами субъектов. Компетенцией вносить изменения в эти положения налогового законодательства наделены только федеральные органы власти.

Список налогооблагаемых объектов в сфере игорного бизнеса в настоящее время выглядит следующим образом:

| Игровой автомат | + | |

| Игровой стол | + | |

| Пункт приема ставок | + | + |

| Процессинговый центр | + | + |

Каждый из указанных объектов в обязательном порядке регистрируется. Заявление подается в ИФНС до установки или начала работы соответствующего объекта. Минимальный срок информирования фискальных органов – два дня. Также необходимо уведомлять и о любых изменениях в количестве объектов, в том числе и сокращении.

Заявление имеет определенную форму, установленную приказом Минфина. Найти ее, а также образец заполнения можно на официальном сайте ФНС.

Подать заявление можно лично или через представителя. Допускается и отправка почтой, заказным или ценным письмом.

После получения уведомления, налоговый орган в пятидневный срок совершает одно из следующих действий:

- выдает свидетельство о регистрации нового объекта;

- вносит изменение в уже существующие документы и выданное ранее свидетельство.

Таким образом, налоговая база будет определяться как количество зарегистрированных объектов.

Следовательно, сумма налога будет произведением установленной в субъекте ставки на количество объектов. Полученный при их помощи доход учитывается, но облагается уже другим налогом.

Положения об определении базы налогообложения содержится в ст. 367 НК. Это еще один параметр, который региональные власти не вправе изменять. Он устанавливается исключительно Налоговым кодексом.

back to menu ↑

Правом устанавливать определенную ставку налога, обладают власти каждого субъекта. Для этого необходимо принятие соответствующего закона.

В его отсутствие, размер ставки определяется ст. 369 НК по минимальной ставке. Согласно ей, устанавливается определенная вилка.

Размер ставки, принятый законом субъекта, должен находиться в ее пределах. А уж будет ли это значение минимальным или наибольшим из возможных – решает каждый субъект самостоятельно.

Предельные ставки регионального налога на игорный бизнес в РФ в 2016 году такие:

| игровые столы | 1 | 25 000 | 125 000 |

| игровые автоматы | 1 | 1 500 | 7 500 |

| процессинговые центры: | |||

| тотализаторов | 1 | 25 000 | 125 000 |

| букмекерских контор | 1 | 25 000 | 125 000 |

| пункты приема ставок: | |||

| тотализаторов | 1 | 5 000 | 7 000 |

| букмекерских контор | 1 | 5 000 | 7 000 |

back to menu ↑

Началом обязанности по уплате налога, согласно закону, является начало лицензированной деятельности.

Период, за который необходимо рассчитать и заплатить налог, составляет месяц. Это значит, что платежи в бюджет должны поступать не позднее установленного законом срока.

Для данного налога это будет каждое 20 число того, месяца, который следует за отчетным. С той же периодичностью заполняется и подается декларация.

И подается декларация, и уплачивается налог всегда в том месте, где зарегистрирована организация, легально ведущая игорный бизнес, и находятся должным образом оформленные в ИФНС налогооблагаемые объекты.

Для небольших компаний возможна подача деклараций, как в электронном, так и в бумажном виде. А вот налогоплательщики, списочная численность сотрудников которых более 25 человек, подают документы исключительно в электронной форме.

Форма отчетного документа едина для всех плательщиков, утверждена Приказом ФНС N ММВ-7-3/985@ еще в 2011 году.

В этом же нормативном документе содержатся и правила ее заполнения. Это многостраничный документ, в соответствующие поля которого вписываются необходимые сведения. Найти сам бланк и образцы заполнения можно на сайте ФНС.

back to menu ↑

Каждый предприниматель, являющийся плательщиком налога, сам рассчитывает сумму, которую ему придется внести в региональный бюджет.

В помощь ему служит ст. 370 НК, где подробно рассмотрен порядок уплаты. Для уже имеющихся объектов алгоритм расчета довольно прост: количество объектов умножается на ставку налога.

Несколько иной порядок предусмотрен для тех объектов, которые были зарегистрированы в отчетном месяце. Размер налога будет зависеть от даты регистрации.

Если это произошло до 15 числа, то налог будет уплачен полностью. А если позднее, то в половинном размере.

При снятии с учета объектов налогообложения действует обратное правило: половина платится, если изменения произошли до 15 числа, а полностью – если объект снят с учета во второй половине отчетного месяца.

Рассмотрим, как рассчитать налог, на примере небольшой букмекерской конторы. Имеется единственный процессинговый центр и три кассы для приема ставок. В течение месяца были открыты еще два пункта приема: один 3 числа, а второй — 18. Итого их на конец месяца стало всего 5.

При этом за один, открытый в первой половине месяца, придется уплатить налог полностью, а за второй, открытие которого произошло после 15 числа – только половину.

Раздел 2 Налоговой декларации в этом случае будет выглядеть следующим образом:

| Процессинговый центр букмекерской конторы | Пункт приема ставок | ||

| 1 | 2 | 3 | 4 |

| Размер ставки (уст. законом данного субъекта Российской Федерации в соответствии с пунктом 1 статьи 369 НК РФ, руб.) | 010 | 125 000 | 7000 |

| Количество объектов (единиц), подлежащих налогообложению, всего | 020 | 1 | 5 |

| В том числе: | |||

| по налоговой ставке, уст.п. 1 ст. 369 НК РФ | 030 | 1 | 4 |

| по половинной ставке налога, уст. в соотв. с пп. 3 и 4 ст. 370 НК РФ | 040 | 1 | |

| по налоговой ставке, уст. в соотв. с п. 1 ст. 369 НК РФ, учитывая абз. 2 п. 1 ст. 370 НК РФ | 050 | ||

| по половинной ставке налога, уст. в соотв. с п. 3 и 4 статьи 370 НК РФ, учитывая абз. 2 п. 1 ст. 370 НК РФ | 060 | ||

| Сумма исчисленного налога (руб.) | 070 | 125 000 | 31 500 |

Общий размер налога за месяц составит в итоге 125 000 + 31 500 = 156 500 рублей. Подобным же образом рассчитывается и налог на казино, но в качестве объектов в нем будут игровые столы и (или) автоматы. Каждый из них обязательно должен быть зарегистрирован.

back to menu ↑

В том случае, если субъектом РФ не принят закон о введении налога на игорный бизнес, он все равно считается введенным и взимается по минимальной ставке, допускаемой Налоговым кодексом.

Все зарегистрированные в данном субъекте участники рынка игорных услуг обязаны его платить, равно как и регистрировать объекты, названные в законе в качестве подлежащих налогообложению.

Но, несмотря на то, что закон допускает определенную «вилку» в ставке налога, для игорного бизнеса отдельные субъекты предпочитают пользоваться максимальными значениями.

Так, в Москве или в Санкт-Петербурге, где налогообложение данного вида бизнеса регулируется специальными законами (например, г. Москвы N 69 от 2011 г. или г. Санкт-Петербурга N 395-66 от 2012 г.), ставки будут следующими:

| игровые столы | 125000 |

| игровые автоматы | 7500 |

| процессинговые центры: | |

| тотализаторов | 125000 |

| букмекерских контор | 125000 |

| пункты приема ставок: | |

| тотализаторов | 7000 |

| букмекерских контор | 7000 |

back to menu ↑

Источник: http://yurface.ru/buhgalteriya/nalogi/nalog-na-igornyj-biznes-stavka/