Налоговая инвентаризация

Налоговый контроль проводится должностными лицами налоговых органов в пределах своей компетенции посредством:

• налоговых проверок;

• получения объяснений налогоплательщиков;

• проверки данных учёта и отчётности;

• осмотра помещений и территорий, используемых для извлечения дохода (прибыли), —

а также в других формах и в порядке, которые предусмотрены НК РФ (п. 1 ст. 82 НК РФ).

Проведение же выездной налоговой проверки характеризуется совершением определённых мероприятий, направленных на сбор информации и фиксацию доказательств совершения налогового правонарушения, если у сотрудников налоговых органов есть достаточные основания полагать, что оно совершено налогоплательщиком или могло быть им совершено. К таким мероприятиям, в частности, относятся действия по проведению инвентаризации имущества налогоплательщика (п. 13 ст. 89 НК РФ).

Целесообразность проведения инвентаризации у фискалов обычно возникает:

• когда результаты проверки учётной документации налогоплательщика, анализа информации, полученной из других источников, или осмотра территорий и помещений налогоплательщика дают основания предполагать наличие материально-производственных запасов, основных средств или иного имущества, не отражённых в учёте налогоплательщика, либо

• когда в ходе иных контрольных мероприятий выявлены данные, дающие основания предполагать отсутствие указанных ценностей или имущества при наличии соответствующих данных в документах бухгалтерского и налогового учёта.

Право налоговых органов на проведение инвентаризации принадлежащего налогоплательщику имущества закреплено подпунктом 6 пункта 1 статьи 31 НК РФ. Налоговым кодексом РФ порядок проведения данного контрольного мероприятия не определён.

В упомянутом пункте 13 статьи 89 НК РФ указано лишь, что инвентаризация проводится уполномоченными должностными лицами налогового органа при необходимости. Следовательно, налоговики сами решают, следует ли проводить инвентаризацию.

Порядок проведения инвентаризации имущества налогоплательщика при налоговой проверке законодатель поручил утвердить Минфину России (подп. 6 п. 1 ст. 31 НК РФ).

Практически сразу за введением части первой НК РФ Минфин России и МНС России выпустили совместный приказ от 10.03.

99 № 20н/ГБ-3-04/39, которым как раз и было утверждено Положение о порядке проведения инвентаризации имущества налогоплательщиков при налоговой проверке (далее — положение по инвентаризации).

Основными целями инвентаризации являются (п. 1.5 положения по инвентаризации):

• выявление фактического наличия имущества и неучтённых объектов, подлежащих налогообложению;

• сопоставление фактического наличия имущества с данными бухгалтерского учёта;

• проверка полноты отражения в учёте обязательств.

Источник: http://www.pbu.ru/pbu/article/1307

Вправе ли налоговые органы в рамках выездной налоговой проверки провести инвентаризацию имущества налогоплательщика? | «Гарант-Сервис» г. Воронеж

Вправе ли налоговые органы в рамках выездной налоговой проверки провести инвентаризацию имущества налогоплательщика? Какие основания должны быть для ее назначения и как она проходит?

Согласно пп. 6 п. 1 ст. 31 НК РФ налоговые органы вправе в порядке, предусмотренном ст. 92 НК РФ, осматривать любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории, проводить инвентаризацию принадлежащего налогоплательщику имущества. Порядок проведения такой инвентаризации утверждается Минфином. В настоящее время действует Положение о порядке проведения инвентаризации имущества налогоплательщиков при налоговой проверке, утвержденное Приказом Минфина РФ от 10.03.1999 N 20н, МНС РФ N ГБ-3-04/39 (далее — Положение по инвентаризации).

Данное положение устанавливает порядок проведения инвентаризации имущества налогоплательщиков при выездной налоговой проверке.

Налогоплательщику, в отношении которого проводится инвентаризация, необходимо знать, что распоряжение о проведении инвентаризации его имущества при выездной налоговой проверке, порядке и сроках ее проведения, составе инвентаризационной комиссии принимает руководитель (его заместитель) налогового органа по месту нахождения налогоплательщика, а также по месту нахождения принадлежащего ему недвижимого имущества и транспортных средств.

Таким образом, без распоряжения о проведении инвентаризации, подписанного руководителем (заместителем руководителя) налогового органа, инвентаризация налоговиками проводиться не может.

Каковы цели этой инвентаризации? Основные из них — выявление фактического наличия имущества и неучтенных объектов, подлежащих налогообложению, сопоставление фактического наличия имущества с данными бухгалтерского и налогового учета, проверка полноты отражения обязательств в учете.

Что будут инвентаризировать? В перечень имущества, подлежащего инвентаризации, может быть включено любое имущество налогоплательщика независимо от его местонахождения. Согласно ст.

38 НК РФ под имуществом понимаются виды объектов гражданских прав, относящихся к имуществу в соответствии с ГК РФ: основные средства, нематериальные активы, финансовые вложения, производственные запасы, готовая продукция, товары, прочие запасы, денежные средства, кредиторская задолженность и иные финансовые активы. Инвентаризация имущества организации проводится по его местонахождению и каждому материально ответственному лицу.

Кто будет проводить инвентаризацию? Решение о составе инвентаризационной комиссии принимает руководитель налогового органа, при этом налоговики вправе привлекать экспертов, переводчиков и других специалистов.

По своей структуре и содержанию Положение по инвентаризации очень напоминает Методические указания по инвентаризации имущества и финансовых обязательств, утвержденные Приказом Минфина РФ от 13.06.1995 N 49, а зачастую просто их дублирует. Соответственно, основные принципы инвентаризации, проводимой налоговыми органами при проверке, хорошо знакомы налогоплательщикам.

Все различия связаны с тем, что инвентаризацию проводят налоговики. Налогоплательщик должен создать условия для обеспечения полной и точной проверки фактического наличия имущества в установленные сроки (обеспечить рабочей силой для перевешивания и перемещения грузов, технически исправным весовым хозяйством, измерительными и контрольными приборами, мерной тарой).

Описи, например, подписывают все члены инвентаризационной комиссии, материально ответственные лица. В конце описи последние дают расписку, подтверждающую проверку комиссией имущества в их присутствии и об отсутствии к членам комиссии каких-либо претензий.

Результаты инвентаризации имущества налогоплательщика отражаются в акте документальной проверки и учитываются при рассмотрении материалов налоговой проверки.

Принципиальное отличие Положения по инвентаризации от указанных методических рекомендаций заключается в том, что в нем есть раздел 4 «Особенности проведения инвентаризации имущества индивидуального предпринимателя». В целом инвентаризация имущества, принадлежащего индивидуальному предпринимателю, проходит так же, как инвентаризация в организациях, с учетом следующих особенностей:

— доступ должностных лиц налоговых органов, проводящих налоговую проверку, в жилые помещения помимо или против воли проживающих в них индивидуальных предпринимателей не допускается; — инвентаризация имущества индивидуального предпринимателя, которое используется для осуществления предпринимательской деятельности, проводится в его присутствии;

— описи подписывают все члены инвентаризационной комиссии и индивидуальный предприниматель. В конце описи индивидуальные предприниматели дают расписку, подтверждающую проверку комиссией имущества в их присутствии и об отсутствии к членам комиссии каких-либо претензий.

В Письме от 17.07.

2013 N АС-4-2/12837 «О рекомендациях по проведению мероприятий налогового контроля, связанных с налоговыми проверками» представители ФНС разъясняют, что воспрепятствование доступу должностных лиц налогового органа, проводящих налоговую проверку, на территорию или в помещение проверяемого лица в целях инвентаризации имущества может быть квалифицировано как воспрепятствование законной деятельности должностного лица органа государственного контроля (надзора) по проведению проверок или уклонение от таких проверок, влекущее ответственность лиц, предусмотренную п. 1 ст. 19.4.1 КоАП РФ: для граждан устанавливается штраф в размере от 500 до 1 000 руб., для должностных лиц — от 2 000 до 4 000 руб., для юридических лиц — от 5 000 до 10 000 руб.В.В. Рябинин,

эксперт журнала «Налоговая проверка»

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

* Компания не несет ответственности за достоверность информации, изложенной в авторских комментариях, размещенных на сайте

Источник: http://garant-vrn.ru/vopros-otvet/vo071013-2/

2.1 Виды инвентаризации. Бухгалтерская и налоговая инвентаризация имущества: цели, задачи, сходства и различия проведения инвентаризации

По обязательности проведения можно выделить обязательную и инициативную инвентаризацию имущества и обязательств организации.

Обязательная инвентаризация проводится в случаях и сроки, установленных действующим законодательством Российской Федерации.

На сегодняшний момент проведение инвентаризации для организаций является обязательной процедурой, в таких случая как:

— передача государственного или муниципального имущества в аренду, его выкуп, продажа, а также преобразование;

— составление годовой отчетности организации;

— выявление фактов хищения, злоупотребления или порчи имущества предприятия;

— смена материально ответственных лиц (независимо от причин смены);

— реорганизация или ликвидация организации;

— стихийные бедствия, пожары, и иные чрезвычайные ситуации;

— иные случаи, предусмотренные действующим законодательством Российской Федерации.

Также в соответствии с действующим законодательством, для некоторых видов имущества организации установлены сроки инвентаризации: для основных средств допускается проведение инвентаризации один раз в три года, библиотечных фондов — один раз в пять лет. В районах Крайнего Севера, и в приравненных к ним местностях допускается проведение инвентаризации товаров, сырья и материалов в период их наименьших остатков.

Но в независимости от видов имущества и обязательств, в любом случае, в учетной политике организации необходимо закрепить сроки и периодичность проведения инвентаризации имущества, если необходимо разработать различные инструкции.

Инициативная инвентаризация осуществляется в соответствии с решением руководства организации на основании действующего законодательства, разработанной учетной политики, а также различных внутренних инструкциях.

Инвентаризация имущества и обязательств предприятия может происходить, как по инициативе внутренних пользователей бухгалтерской информации — руководителя предприятия, так и по инициативе внешних (сторонних) пользователей бухгалтерской информации с косвенным интересом — налоговой инспекции. Поэтому, в зависимости от того, кто является инициатором проведения инвентаризации принято выделять бухгалтерскую и налоговую инвентаризацию имущества и обязательств организации.

Бухгалтерская инвентаризация имущества и обязательств организации производится в соответствии с принятой предприятием учетной политикой, а также на основании приказа руководителя. Данный приказ регламентирует порядок и сроки проведения инвентаризации.

Налоговая инвентаризация имущества осуществляется на основе приказа утвержденного руководителем государственной налоговой инспекции или его заместителем. Перечень имущества и сроки проведения проверки определяются также в соответствии с эти приказом.

Основной целью проведения налоговой инвентаризации является выявление фактического наличия имущества и неучтенных объектов, подлежащих налогообложению, сопоставление фактического наличия имущества с данными бухгалтерского учета, проверка полноты отражения в учете обязательств.

Порядок и сроки проведения такой инвентаризации, состав инвентаризационной комиссии регламентируются распоряжением руководителя государственной налоговой инспекции (его заместителя) по месту нахождения налогоплательщика, а также по месту нахождения принадлежащего ему недвижимого имущества и транспортных средств.

Бухгалтерская инвентаризация имущества и обязательств организации может быть плановой и неплановой.

Плановая бухгалтерская инвентаризация, осуществляется на основании заранее составленного графика проведения инвентаризации, утвержденного приказом руководителя предприятия и учетной политики предприятия.

Такая инвентаризация может проводиться ежегодно, ежеквартально, ежемесячно, в зависимости от размеров предприятия и сферы деятельности.

Следует отметить, что перед составлением годовой бухгалтерской отчетности, организации в обязательном порядке обязаны проводить плановую инвентаризацию имущества и обязательств в полном объеме. Такая ежегодная инвентаризация должна проводиться организацией не ранее 1 октября отчетного года.

Предполагается, что любая плановая бухгалтерская инвентаризация проводится на первое число месяца, так как именно на эту дату должно выводиться сальдо всех счетов бухгалтерского учета. Однако законодательными актами данный вопрос не регламентируется, поэтому в случае необходимости, инвентаризация может проводиться на любую необходимую дату.

Основная задача плановой инвентаризации — выявление фактического наличия имущества организации, сопоставление данных о фактическом наличии имущества с данными бухгалтерского учета, проверка полноты отражения в учете всех обязательств предприятия.

Неплановая инвентаризация, производится, как правило, для проверки добросовестности выполнения своих обязанностей материально-ответственными лицами. Главная задача неплановой инвентаризации — выявление фактов хищения, обвесов, обмеров со стороны ответственных лиц, а также разработка мероприятий по недопущению в будущем таких нарушений. Для ее проведения, также необходим приказ руководителя.

Можно выделить сплошную и выборочную инвентаризацию имущества организации.

Сплошная инвентаризация предусматривает проверку всех, без исключения, основных средств, нематериальных активов, финансовых вложений, производственных запасов, готовой продукции, товаров, денежных средств, прочих финансовых активов, кредиторской задолженности, банковских кредитов, займов, резервов и т.д.

Выборочная инвентаризация предусматривает проверку только какой-либо части имущества или обязательства организации. Следует отметить, что инвентаризации подлежит все принадлежащее организации имущество, независимо от его местонахождения, а также все виды финансовых обязательств.

Кроме того, инвентаризации подлежат производственные запасы и другие виды имущества, не принадлежащие организации, но числящиеся в бухгалтерском учете (например, находящиеся на ответственном хранении, арендованные или полученные для переработки), а также имущество, не учтенное по каким-либо причинам.

Инвентаризация имущества производится по его местонахождению и материально ответственному лицу. Также можно выделить документальную и натуральную инвентаризации.

Документальная инвентаризация заключается в проверке наличия и правильности оформления документов, подтверждающих наличие имущества или обязательства (как правило, используется при проведении инвентаризации нематериальных активов, дебиторской и кредиторской задолженности организации). Натуральная инвентаризация заключается в проведении проверки непосредственного наличия объектов, путем проведения процедур подсчета, взвешивания или обмера (как правило, используется в ходе проведения инвентаризации объектов основных средств, товарно-материальных ценностей и т.д.).

Источник: http://buh.bobrodobro.ru/20664

Инвентаризация расчетов: проблемы и решения

Актуальность темы. Инвентаризация расчетов является частью обязательной инвентаризации имущества и обязательств, которая проводится перед составлением годовой отчетности в независимости от организационно-правовой формы и применяемых на предприятии налоговых режимов. Инвентаризация расчетов является наиболее сложным и проблемным вопросом в современных условиях.

Актуальность статьи обусловлена большим интересом к данной теме в современной науке в частности со стороны таких авторов как Супряга Р. А., Боровская И. В., Тепляков А. Б.

, с другой стороны, ее недостаточным раскрытием и разработанностью практического материала для применения финансовыми службами хозяйствующих субъектов.

Таким образом, рассмотрение вопросов инвентаризации расчетов носит теоретическую и практическую значимость.

Объектом исследования в статье выбран анализ условий проведения инвентаризации расчетов коммерческих организаций Российской Федерации и разработка практических рекомендаций по ее проведению.

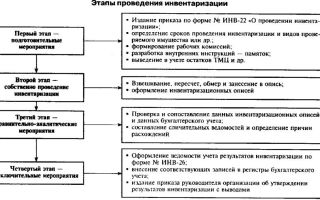

Целью статьи является формулировка этапов проведения инвентаризации расчетов для корректного практического отражения результатов инвентаризации при составлении годовой финансовой отчетности.

Основной материал. Годовая инвентаризация расчетов проводится, как правило, по состоянию на 1 января года, следующего за отчетным периодом с целью подготовить данные для составления достоверной годовой бухгалтерской отчетности.

Инвентаризация проводится путем проверки достоверности сумм, числящихся на соответствующих счетах бухгалтерского учета на конец года.

Правила проведения инвентаризации имущества и финансовых обязательств организации и оформления ее результатов приведены в Методических указаниях, которые утверждены приказом Минфина России от 13.06.95 № 49 [7].

В ходе инвентаризации расчетов проверяется правильность и обоснованность дебиторской и кредиторской задолженности, которая числится у хозяйствующего субъекта и выявляется дебиторская и кредиторская задолженность с истекшим сроком исковой давности.

Инвентаризация расчетов включает проверку расчетов:

с покупателями

с поставщиками;

с банками по займам (кредитам);

с бюджетом по налогам и сборам и внебюджетными фондами по страховым взносам;

работниками, в том числе подотчетными лицами;

другими дебиторами и кредиторами.

Предлагаем семь правил, которым в обязательном порядке надо следовать при проведении инвентаризации расчетов и при отражении ее результатов в бухгалтерском учете.

Правило первое. Создать специальную комиссию.

Инвентаризацию проводит специально созданная комиссия, состав которой утверждается руководителем в обязательном порядке. В состав инвентаризационной комиссии могут входить: представители администрации организации, работники бухгалтерии, другие специалисты (экономисты, инженеры и другие). Следует обратить особое внимание на важные аспекты данного правила, такие как:

- В состав инвентаризационной комиссии не могут входить материально-ответственные лица, но они в обязательном порядке должны присутствовать при ее проведении.

- Ни один из членов комиссии не должен отсутствовать во время проведения инвентаризации, в обратном случае, что все результаты могут быть признаны недействительными.

Также важно знать другие случаи обязательного проведения инвентаризации расчетов:

ликвидация или реорганизация организации;

смена руководителя организации;

имущество подлежит выкупу или передается в аренду;

выявление факта хищения, порчи имущества, пожар и другое.

Правило второе. Издать приказ руководителя.

Приказ о проведении инвентаризации (либо другой распорядительный документ) является обязательным аспектом. Унифицированная форма приказа № ИНВ-22 утверждена Госкомстатом России (Постановление от 18.08.1998 г. № 88).

И хотя с 1 января 2013 года с вступлением в силу Закона «О бухгалтерском учете» № 402-ФЗ [5] формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации, не являются обязательными к применению, большинство бухгалтеров предпочитают использовать именно эту форму приказа.

В приказе нужно обязательно отразить: состав инвентаризационной комиссии, причину и срок инвентаризации, объекты инвентаризации.

Правило третье. Подготовка кпроведению инепосредственно проведение инвентаризации расчетов.

Остановимся на этом правиле поподробнее и рассмотрим все виды расчетов организаций.

Инвентаризации расчетов с покупателями и поставщиками.

Инвентаризация расчетов с покупателями, заказчиками, с поставщиками и подрядчиками, а также с прочими дебиторами, кредиторами заключается в проверке сумм, которые числятся на счетах:

60 «Расчеты с поставщиками и подрядчиками»:

62 «Расчеты с покупателями и заказчиками»:

76 «Расчеты с разными дебиторами и кредиторами».

Для проверки сумм на указанных счетах организации проводят сверки взаимных расчетов со своими контрагентами по состоянию на 31 декабря отчетного года, которые оформляются актами сверки. Данная сверка с контрагентами и является подготовительным этапом к самой процедуре инвентаризации.

Акт сверки составляется отдельно по каждому дебитору и кредитору в двух экземплярах. В нем указывается дата и номер документов на отгрузку, стоимость товаров, работ, услуг, а также сумма оплаты с реквизитами платежных документов.

Один экземпляр акта остается в бухгалтерии организации, второй — направляется в организацию, с которой проводится сверка. Контрагент, получивший этот акт, должен проверить все содержащиеся в нем данные и внести собственные. Выявленные расхождения он также должен зафиксировать в этом акте.

После отражения всех необходимых сведений контрагент возвращает этот акт организации.

Помимо актов сверки, для проверки состояния расчетов с поставщиками, покупателями используются такие первичные документы, как: договора, товарные накладные, акты выполненных работ и другие документы.

Инвентаризационная комиссия проверяет все документы, касающиеся дебиторской и кредиторской задолженности, и на их основании определяет общую сумму каждого вида задолженности. Кроме того, устанавливается сумма дебиторской задолженности, подтвержденная дебиторами, не подтвержденная дебиторами, а также с истекшим сроком исковой давности.

Кроме того, при инвентаризации расчетов проверяется правильность документального оформления взаиморасчетов, если они имели место.

В действующем законодательстве для подтверждения данной операции единой формы документов не установлено, в связи с чем, организации используют самостоятельно разработанные виды документов, например: соглашение о погашении взаимных обязательств, акт зачета взаимных требований и другие.

В документах, отражающих операции по взаиморасчетам должны быть обязательно отражены сведения о том, по какому товару (работе или услуге), на какую сумму и в счет какого обязательства производится взаиморасчет.

В бухгалтерском балансе дебиторская и кредиторская задолженности не отражаются отдельно с делением на краткосрочную (срок ее погашения ожидается в течение года после отчетной даты) и долгосрочную (срок ее погашения ожидается не раньше, чем через год после отчетной даты) и также с делением на дебиторскую и краткосрочную.

Данный учет бухгалтера вынуждены вести в разрезе аналитического учета с составлением пояснительных записок к финансовой отчетности.

Чтобы определить суммы краткосрочной и долгосрочной задолженности, во время инвентаризации проверяются сроки погашения дебиторской задолженности, числящейся на счетах бухгалтерского учета на конец отчетного года.

Данная особенность учета и отражения в финансовой отчетности краткосрочной и долгосрочной дебиторской и кредиторской задолженностей является, по-моему мнению, несовершенством учета.

Порядок проведения инвентаризации прочих расчетов

Обязательной инвентаризации в бухгалтерском учете подлежат расчеты, отражаемые на следующих счетах:

66 «Расчеты по краткосрочным кредитам и займам»;

67 «Расчеты по долгосрочным кредитам и займам»;

68 «Расчеты по налогам и сборам»;

69 «Расчеты по социальному страхованию и обеспечению»;

70 «Расчеты с персоналом по оплате труда»;

71 «Расчеты с подотчетными лицами»;

73 «Расчеты с персоналом по прочим операциям»;

76 «Расчеты с разными дебиторами и кредиторами».

Правильность и обоснованность сумм по этим счетам проверяется следующим образом.

При инвентаризации расчетов с банками по полученным кредитам проверяется наличие и содержание кредитных договоров, своевременность и правильность отражения на счетах сумм полученных и возвращенных кредитов, их целевое использование, а также правильность отражения в учете процентов за пользование заемными средствами.

В ходе инвентаризации расчетов с бюджетом, внебюджетными фондами сверяются данные бухгалтерского учета по счетам 68 «Расчеты по налогам и сборам» и 69 «Расчеты по социальному страхованию и обеспечению» с суммами налогов, сборов и взносов; исчисленных в налоговых декларациях и с суммами, перечисленными в бюджет и фонды.

Согласно пункту 74 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29.07.98 № 34н суммы расчетов с банками и бюджетом, указываемые в бухгалтерской отчетности, должны быть согласованы с соответствующими организациями и тождественны.

Отражение в балансе неурегулированных сумм по счетам бухгалтерского учета не допускается.

С этой целью проводятся сверки расчетов с бюджетом по налогам и сборам, в результате которых сверяются суммы налогов и сборов, учтенные в бухгалтерском учете, с суммами, отраженными в налоговой инспекции по лицевому счету организации.

При инвентаризации расчетов с работниками проверяются счета 70, 71, 73 и 76. Так, по счету 70 проверяется правильность отражения задолженности перед работниками, сумм начисленной заработной платы, выплаченной заработной платы, переплат работникам.

В частности проверяется, не числятся ли на этом счете не выплаченные работникам в срок (из-за неявки) суммы заработной платы, которые своевременно не задепонированы.

Если подобные суммы обнаружены, их следует в обязательном порядке задепонировать, то есть списать со счета 70 «Расчеты с персоналом по оплате труда» на счет 76 субсчет «Расчеты по депонированным суммам».

Для инвентаризации расчетов с подотчетными лицами анализируются данные авансовых отчетов работников.

По этим документам проверяется соответствие выданных и возвращенных средств данным бухучета, сроки отчетности составленной подотчетными лицами, а также устанавливается целевое использование израсходованных сумм.

Кроме того, проверяется наличие подтверждающих оправдательных документов, а также выявляются суммы, срок выдачи которых под отчет истек.

Инвентаризацией расчетов по прочим операциям проверяются расчеты организации с работниками по предоставлению и погашению займов, как с начислением процентов за пользование, так и беспроцентных, уплате процентов по ним, возмещению материального ущерба работниками в результате брака, хищений и недостач денежных средств, материальных ценностей и прочее.

Правило четвертое. Занести полученные данные винвентаризационные описи сприложением справок.

Формы инвентаризационных описей (актов) можно разработать самостоятельно либо использовать формы представленные в приложениях к Методическим указаниям по инвентаризации имущества и обязательств № 34н [6].

Результаты инвентаризации расчетов с покупателями и поставщиками, например, оформляются следующим образом. Сначала итоги проверки каждого дебитора и кредитора заносятся в справку, являющуюся приложением к акту по форме № ИНВ-17. В этой справке указываются:

реквизиты каждого дебитора и кредитора организации;

дата и причина возникновения задолженности;

сумма задолженности.

Затем на основании этой справки составляется акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами по форме № ИНВ-17. В нем отражаются:

наименование организации дебитора (кредитора);

счета бухгалтерского учета, на которых числится задолженность;

суммы задолженности, согласованные и не согласованные с дебиторами (кредиторами);

суммы задолженности, по которым истек срок исковой давности.

По расчетам с банками, бюджетом и внебюджетными фондами строго утвержденных форм не существует, организации вправе разрабатывать формы актов и описей самостоятельно. Предлагается форма Акта инвентаризации расчетов с бюджетом по налогам и сборам и внебюджетными фондами (Таблица 1).

Таблица 1

Акт инвентаризации расчетов сбюджетом, внебюджетными фондами по налогам исборам

| Видыналогов исборов | По данным учета организации | По результатам сверки | Отклонения | |||||

| осн. плат. | пени | штрафы | осн. плат. | пени | штрафы | осн. плат. | пени | штрафы |

| Федеральные налоги: | ||||||||

| -НДС | ||||||||

| -НДФЛ | ||||||||

| -налог на прибыль | ||||||||

| -водный налог и пр. | ||||||||

| Региональные налоги: | ||||||||

| -налог на имущество организаций | ||||||||

| -транспорт. налог и пр. | ||||||||

| Местные налоги: | ||||||||

| -земельный налог | ||||||||

| -налог на имущество физических лиц | ||||||||

| Сборы во внебюджетные фонды: | ||||||||

| -сборы в Пенсионный фонд РФ | ||||||||

| -сборы в Фонд социального страхования РФ | ||||||||

| -сборы в Федеральный Фонд обязательного медицинского страхования РФ |

Правило пятое. Полученные результаты сверить сданными бухгалтерского учета.

Если в результате инвентаризации комиссия выявила отклонения, то оформляется сличительная ведомость, в которой отражаются эти отклонения. То есть сличительная ведомость необходима для отражения расхождений между данными инвентаризационных описей и данными бухгалтерского учета.

Правило шестое. Отразить итоги инвентаризации расчетов витоговой ведомости.

Итоги проведенной инвентаризации расчетов обобщаются в ведомости учета результатов, выявленных инвентаризацией. Ведомость учета результатов можно организацией разработать самостоятельно, либо воспользоваться унифицированной формой № ИНВ-26(утв. Постановлением Госкомстата России от 27.03.2000 г № 26) [4], в которой отражаются все выявленные недостачи, излишки и пр.

Правило седьмое. Отразить результаты инвентаризации вбухучете.

Источник: https://moluch.ru/archive/110/26874/

Виды инвентаризации и особености проведения проверки

Инвентаризация – важный процесс, который позволяет контролировать остатки ТМЦ, основных средств, финансов на предприятии. Мы расскажем, какие виды инвентаризации бывают максимально подробно.

Что такое инвентаризация?

Инвентаризация – один из методов оценки имеющегося имущества в бухучете, который представляет собой проверку ТМЦ, ОС, финансов на предприятии, их состояние.

Процесс проведения представляет собой сравнение фактического наличия имущества с тем, что указано в документах.

Другими словами, эта проверка является одним из самых действенных способов для контроля сохранности имеющегося в компании имущества.

Инвентаризация на предприятии

При проведении инвентаризации очень важно помнить, что именно будут проверять. Так, при проверке будет проводиться учет:

- Финансовых активов.

- Готовой продукции.

- Производственных запасов.

- Нематериальных активов.

- Основных средств.

- Запасов денежных средств.

- Товаров и т.д.

Также нужно помнить про наличие резервов, кредитов, иных кредиторских задолженностей, которые относятся к финобязательствам и также требуют контроля и проверки.

Проведение инвентаризации регламентируется приказом минфина РФ № 49 от 1995 года, который утвердил сроки и правила проведения процедуры.

Цели инвентаризации – какие можно достичь?

Поскольку инвентаризация это проверка, она преследует такие цели, как:

- Сначала описывается все имеющееся в компании имущество, затем переписывается имущество, записанное в документах, что позволит выявить недостачу, если она есть.

- Проводится подсчет количества ресурсов организации по факту, использующиеся в производственной деятельности.

- Для выявления недостачи или излишком обязательно сверяется наличие всего имущества по факту с тем, сколько записано в учете.

- Проводится контроль, что очень важно, полноты отражение имущества в учете.

- Проверяющие контролируют правила хранения имущества, их эксплуатации, выполнения обязательств, взятых на себя руководством компании.

- Также инвентаризация позволяет проверить эксплуатацию матактивов, хранение ТМЦ, ценных бумаг, финансов и иного имущества организации.

Но главная цель – сравнение фактического имущества с тем, что описано в документах и правила эксплуатации.

Классификация инвентаризация весьма обширна, потому в нашей статье мы рассмотри все ее виды в отдельности. Для начала следует изучить разделение проверки по методу проведения:

- Натуральная.

- Документальная.

Первая проверка – зрительное наблюдение и запись имеющегося имущества, его количество и состояние. На данном этапе проверяющие подсчитывают товар, взвешивают его и т.д.

Документальная проверка подразумевает изучение имущественных прав, записанных в бухучете, соблюдение финансовых обязательств компании перед кредиторами и бюджетом, и т.д.

также на данном этапе изучаются и сверяются имеющиеся в компании документы, которые подтверждают право владения ТМЦ, ОС и т.д.

Кроме того, выделяют такие виды, как:

- Полная, проводится по объему.

- Выборочная, сплошная. По методу проведения.

- Плановая, контрольная. По назначению.

Давайте более подробно рассмотрим все нюансы проверок в табличке.

| Полная | Изучаются все ТМЦ, денежные средства, финансовые обязательства. Также учитывается не только принадлежащее компании имущество, но и арендованное. | Проводится перед созданием годового отчета или перед проверкой государственной комиссии |

| Частичная | Обычно проверяется какая-то часть имущества. К примеру, отдельно только ТМЦ или товары, хранящиеся на складе, средства в кассе. | Может проводиться в любое время по желанию руководства |

| Выборочная | Обследуются на выбор определенные ТМЦ, ценности, ОС. В случае обнаружения расхождений руководство обычно выдает приказ провести полную проверку. | Может проводиться в любое время по желанию руководства |

| Сплошная | Проводится одновременно проверка всех ТМЦ, ОС и т.д. в компании. При этом одновременно могут работать несколько инвентаризационных комиссий. | Может проводиться в любое время по желанию руководства |

| Проверяется указанные руководством ценности и имущество | Проверяется указанные руководством ценности и имущество | По утвержденному графику |

| Плановая | Список исследуемого имущества определяет руководитель компании | Обычно проводится после стихийных бедствий, фактов кражи для проверки имущества |

Читайте также! План счетов бухгалтерского учета и его важность

Порядок проведения инвентаризации – шаг за шагом

Порядок и сроки проведения инвентаризации принимаются руководителем компании вместе с принятием учетной политики или отображается в отдельном приказе. Кроме сроков проведения полной инвентаризации в документ нужно отразить количество проведения проверок в году, перечень инвентаризируемого имущества и обязательств.

Кроме того, в организации должна быть создана инвентаризационная комиссия, в состав которой входить руководитель или его заместитель, главбух или экономист, начальник проверяемого одела, представители общественности при необходимости.

Если предстоит проверить большой объем работы, нужно создать несколько рабочих инвентаризационных комиссий, при этом в их состав должны быть включены опытные специалисты, которые хорошо знают правила проведения проверок, первичный учет, порядки формирования цен на товары и т.д.

Члены комиссии утверждаются руководителем – в случае отсутствия хотя бы одного человека, результаты проверки могут признать недействительными.

Кроме состава комиссии, в приказе о проведении инвентаризации нужно указать следующее:

- Причины проведения проверки.

- Перечень имущества и обязательств, которые следует проверить.

- Место проведения.

- Сроки сдачи документ в бухгалтерию.

- Сроки проведения инвентаризации.

Участники инвентаризационной комиссии:

- Проводят проверку ТМЦ и денежных средств.

- Вместе с представителями бухгалтерии разрабатывают предложения по зачету излишком и недостач, по списанию недостачи.

- Могут выносить вопросы, касающиеся хранения ТМЦ, улучшения их учета, контроля за хранением.

При этом созданные на предприятиях комиссии несут ответственность за:

- Своевременность проведения проверок в соответствии с приказами руководства.

- Полноту внесения записей, их точность при проведении инвентаризации.

- Правильность указания всей информации при проведении проверки, включая тип товара, сорт, марку оборудования и т.д.

При внесении заведомо ложных данных для сокрытия недостачи или наличия излишков, члены комиссии могут быть привлечены к ответственности.

Документальное оформление – как правильно делать?

После проведения инвентаризации материально-ответственное лицо отдела, где была проведена проверка, ставит подписи на двух экземплярах документов.

Это подтверждает, что он ознакомлен с результатами инвентаризации, не имеет претензий к членам комиссии. Также ставят подписи и члены комиссии.

Заполненные описи передаются в бухгалтерию, после чего специалисты составляют сличительную ведомость, где указывается расхождение между данными бухучета или фактическим наличием товаров.

Читайте также! Накладная на внутреннее перемещение — какие виды бывают?

После проведения инвентаризация данные передаются руководителю компании для ознакомления. При наличии излишков или недостачи именно руководитель компании принимает решение о взыскании с виновных лиц.

Документы об инвентаризации

Кроме того, есть несколько нюансов документального оформления инвентаризации:

Сначала оформляются первичные документы.

- Вносить исправления можно только в том случае, если будет сноска об исправлении ответственных лиц.

- В документ не должно быть пустых граф, куда можно вписать ненужную информацию.

- Документы нужно скрепить и вложить в одну папку.

- Все страницы описи следует пронумеровать.

Недостача или излишки – что делать?

Документальное оформление недостачи либо излишков следует оформлять после инвентаризации. При этом вместе с документом, где перечислены недостачи или излишки, необходимо обязательно приложить все документы, которые требуются для фиксации товаров или средств в кассе.

К ним относят:

- Акты о проведенной инвентаризации.

- Журнал регистрации ТМЦ.

При списании нужно упираться на политику предприятия и нормы естественной убыли, правда, ее можно списать только после всех расчетов в бухгалтерии и проверки руководства. Также после этого будет известно, нужно ли проводить проверку на предприятии с целью выявления лиц, виновных в несоответствиях, обнаруженных при проверке.

Отвечает за недостачу руководитель компании, который должен определиться, что с ней делать – списать на расходы или взыскать сумму недостачи с виновных.

Чаще всего мелкие недостачи списываются из кредита в дебет – это норма действует на основание статья 12 ФЗ «О бухгалтерском учете», если не найдены виновные.

Урегулировав вопрос с недостачей, руководитель оформляет приказ и передает его в бухгалтерию.

В случае если комиссия выявила виновных в недостаче или излишках, то наказание, естественно, будут нести они. При этом руководитель предприятия вправе подать в суд для взыскания суммы ущерба.

Виновные будут возмещать ущерба в случае:

- Наличия доказательств их вины.

- Признания вины самим сотрудником. Тут нужно написать объяснительную, в которой следует указать причины.

- Вина была доказана инвентаризационной комиссией.

- Руководитель издал приказ о взыскании суммы ущерба из заработной платы сотрудников.

Но важно помнить и то, что в случае наказания сотрудника, который невиновен в нанесенном ущербе, он вправе обратиться в суд для защиты своих прав.

Источник: http://vesbiz.ru/buxuchet/vidy-inventarizacii.html

Помогать ли налоговикам в проведении инвентаризации в ходе проверки? (Зобова Е.П.)

Дата размещения статьи: 19.03.2016

Выездная налоговая проверка — это всегда испытание для налогоплательщика. Но дополнительные проблемы возникают, когда налоговики в ходе проверки или в других случаях принимают решение об инвентаризации принадлежащего налогоплательщику имущества.

В каких случаях налоговики имеют право на проведение данного мероприятия в отношении налогоплательщика? Обязан ли он помогать проверяющим в проведении инвентаризации, в том числе предоставлять работников и соответствующий инвентарь? Ответ на этот вопрос дал Верховный Суд.

Права налоговиков при проверках

Права налоговых органов прописаны в ст. 31 НК РФ. Они достаточно широки, и перечень открытый, ограничивается он только рамками Кодекса. Указано и право налоговых органов в порядке, предусмотренном ст.

92 НК РФ, осматривать любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории, проводить инвентаризацию принадлежащего налогоплательщику имущества (пп. 6 п. 1).

Прежде чем перейти непосредственно к вопросам проведения инвентаризации налоговыми органами, хотелось бы отметить, что согласно нормам, установленным ст.

92 НК РФ, осмотр территорий и помещений налогоплательщика может быть проведен должностным лицом налогового органа, производящим выездную либо камеральную налоговую проверку на основе налоговой декларации по НДС, в случаях, предусмотренных п. п. 8 и 8.1 ст. 88 НК РФ (возмещение НДС из бюджета и несоответствие, выявленное в декларации по НДС).

Вне рамок выездной налоговой проверки осмотр документов и предметов допускается в двух случаях:- если документы и предметы были получены должностным лицом налогового органа в результате ранее произведенных действий по осуществлению налогового контроля;- при согласии владельца этих предметов на проведение их осмотра.

Заметим, что при проверке налоговой декларации по НДС в установленных случаях речь идет об осмотре территорий и помещений, а в остальных случаях — об осмотре документов и предметов. Проведение осмотра территорий в рамках камеральной налоговой проверки НК РФ не предусмотрено (Письмо ФНС России от 29.12.2012 N АС-4-2/22690). Сегодня исключением из этого правила является камеральная проверка декларации по НДС (а также ситуация, когда само проверяемое лицо согласно исполнить все требования контролеров).

Согласно п. 13 ст. 89 НК РФ при выездной налоговой проверке налоговый орган вправе при необходимости провести инвентаризацию имущества налогоплательщика.

Инвентаризация, проводимая налоговым органом

Источник: http://xn—-7sbbaj7auwnffhk.xn--p1ai/article/15800

Оформляем итоги ежегодной инвентаризации. Часть 1

С помощью инвентаризации можно осуществить проверку на соответствие фактических данных данным бухучета по объемам имущества и состоянию финансовых обязательств компании на конкретную дату

Инвентаризация — обязательная процедура, проводимая всеми юрлицами и ИП периодически и по итогам года. С помощью инвентаризации можно осуществить проверку на соответствие фактических данных данным бухучета по объемам имущества и состоянию финансовых обязательств компании на конкретную дату.

Виды инвентаризации

Инвентаризацию можно проводить различными способами, существует несколько видов этой процедуры:

- частичная — проводится один раз в год для одного или нескольких видов средств;

- периодическая — проводится в установленные сроки в зависимости от вида имущества;

- полная — проводится по итогам года по всему имуществу организации перед составлением годовой отчетности;

- выборочная — проводится на разных участках деятельности компании, выборочно по некоторым видам средств, а также при проведении проверки в отношении конкретных материально-ответственных лиц.

Также стоит отметить, что инвентаризация может проводиться планово (в сроки, обозначенные локальными правовыми актами) и внепланово (по мере необходимости).

Организации, деятельность которых связана с продажами, обязаны осуществлять работу в беспрерывном режиме, поэтому осуществить полную (общую) инвентаризацию иногда не так-то просто.

Полная инвентаризация — ресурсоемкий процесс, в который должно быть вовлечено несколько сотрудников (как минимум три в виде инвентаризационной комиссии), кроме того, при таком способе инвентаризации производить одновременно отгрузку товаров почти невозможно.

Поэтому нередко одну масштабную инвентаризацию заменяют систематическим пересчетом отдельных групп товаров — это, так называемая, скользящая инвентаризация. Благодаря такой инвентаризации можно не прекращать отгрузку незадействованных в процессе товаров.

Все же стоит понимать, что никакая иная кроме общей инвентаризации не обеспечит комплексную проверку и не сможет обнаружить недостачи или излишки во всех сегментах деятельности одновременно для своевременного их учета.

Программа складского учета «Бухсофт: Торговля» обеспечит грамотный учет на складе и позволит оперативно произвести полную инвентаризацию по итогам года.

Какими могут быть результаты инвентаризации?

Перед началом проведения инвентаризации руководитель компании выносит решение о ее проведении в виде приказа. В приказе должны быть обозначены сроки проведения этой процедуры, сроки утверждения итогов инвентаризации, а также состав инвентаризационной комиссии.

На этих страницах вы можете скачать унифицированные формы по учету инвентаризации, заполняемые в программах Бухсофт автоматически:

Образец формы приказа об инвентаризации

Образец формы инвентаризационной описи ТМЦ

Образец формы инвентаризационной описи основных средств

Образец формы акта инвентаризации наличных денежных средств

Все сведения о ходе проводимой инвентаризации должны быть внесены в описи, которые подписывает каждый член комиссии, а также материально-ответственные лица, закрепленные за тем или иным имуществом. Если в ходе проверки были выявлены расхождения между фактическими и учтенными в бухучете остатками, составляется сличительная ведомость.

Результатами инвентаризации могут стать излишки, недостачи, а также и то, и другое одновременно — пересортица.

Какой бы результат не был получен, все отражается в бухгалтерском учете на период проведения инвентаризации (п. 4 ст. 11 Федерального закона от 06.12.2011 № 402-ФЗ).

Источник: https://www.BuhSoft.ru/article/891-oformlyaem-itogi-ejegodnoy-inventarizacii-chast-1