Налог для ИП по упрощенке — сколько платить в 2018 году?

Взимание yналоговых сборов предусматривает наполнение местного и государственного бюджетов, поэтому вносить обязательные платежи обязаны владельцы любого вида бизнеса, как крупные компании, так и мелкие предприниматели.

Для облегчения финансовой нагрузки для индивидуальных предпринимателей существуют 2 вида налогов – обычный (15%) и упрощенный (15% или 6%).

Существующая упрощенная система налогообложения предполагает, что взносы могут немного отличаться – их начисление учитывает такой параметр, как наличие или отсутствие работников в компании.

Упрощенный режим сбора взносов или УСН предполагает, что для отчетности предпринимателю необходимо подготовить меньший объем документов, чем в других случаях, процентная ставка и сумма к оплате будет значительно меньше.

Также единый сбор должен быть оплачен один раз в течение года, что снижает нагрузку на бухгалтерию. Одновременно с этим бизнесмен должен подать соответствующую правовому статусу декларацию.

Выбор этого предполагает несколько вариантов отчетности (1 раз в определенный промежуток времени):

- квартальная;

- полугодовая;

- за 9 месяцев текущего года.

Отчитываться по специальной схеме не потребуется, в этом случае достаточно внести авансовый платеж, но его придется заранее рассчитывать самостоятельно или воспользоваться услугами бухгалтера.

УСН упрощает не только финансовую нагрузку, но и снижает количество бумаг, которые требуется заполнить для последующего предоставления в ФНС.

Также подобный выбор заменяет в текущем году следующие позиции, требующие внесения определенной денежной суммы:

- на доход предпринимателя, как лица, не имеющего юридической формы (физическое лицо);

- на имущество, которое задействовано в бизнесе (имеется ряд исключений, которые нужно обговаривать с представителями налоговой инспекции в индивидуальном порядке);

- на добавленную стоимость (также имеются исключения).

Упрощенная система налогообложения для ип имеет несколько видов ставок. Предприниматель может выбрать вариант:

- обложения своего дохода сборами в 6%;

- также сделать основным направлением расходы, в этом случае необходимо будет платить уже 15%, но из доходов вычесть сумму понесенных им затрат.

Важное уточнение: из величин в 6 и 15% можно дополнительно вычесть количество страховых отчислений в пользу государства.

Выбор должен учитывать имеющиеся недостатки:

- оформить УСН нельзя, если годовой доход превышает 120 млн;

- от системы придется отказаться, если доход будет составлять 120 млн (в год);

- все финансовые расчеты должны производиться через кассу.

Не все расходы можно учитывать и использовать, чтобы уменьшить итоговую сумму внесения в счет отчислений, поэтому необходимо ознакомится со специальным списком, представленным в ФНС. Не распространяется система на социальные или имущественные денежные средства – за их счет нельзя уменьшить сумму.

В 2018 году в УСН появились изменения, с которыми необходимо ознакомиться предпринимателям. Обязательный налог ип на упрощенке 2018 (сколько платить и как оформлять указывается на стендах в ФНС) претерпел следующие изменения (суммы указываются в рублях):

- увеличение лимитов – система действует до величины доходов в 120 млн в год (ранее было 100 млн);

- при переходе на режим с учетом прибыли за 9 месяцев учитывается сумма за год в максимальном количестве — 112 млн;

- МРОТ не изменился – составляет 7500 в первом полугодье и 7800 – во втором.

Также упрощенная система налогообложения 2018 предполагает, что:

- взыскания, штрафы и пени, ранее начисляемые за долги по подаче отчетов, не будут налагаться;

- в текущем году вводится новшество – онлайн кассы. С их помощью сведения о совершенных продажах будут поступать непосредственно в ФНС (местную), что должно облегчить предпринимателям ведение учета финансов и расчет суммы для оплаты налогов.

Изменениям подверглись КБК для взносов, коды для вычетов на детей также, оплачивать налоги могут не только ИП, но и другие лица.

Необходимо помнить, что упрощенная система налогообложения 2018 доступна для ИП в том случае, когда он соблюдает следующие правила:

- в штате задействовано работников не более 100 человек (официально оформленных, в течение 12 месяцев);

- доход, получаемый от ведения бизнеса, за период в 9 месяцев (3 квартала) не превысил 112 млн рублей (подтверждается подачей декларации);

- вид деятельности компании разрешен существующими правилами оформления УСН;

- письменное заявление от предпринимателя (главного лица в компании) подано в установленные сроки;

- переход на облегчение оплаты и бухгалтерской отчетности произойдет с начала нового налогового периода.

В иных случаях переход произвести не получится. Нельзя выбрать УСН, когда ИП на ЕСХН.

Виды деятельности для УСН: кому запрещено использовать данную схему налогообложения

Упрощенная система налогообложения 2018 не допускается для оформления, когда ИП выбрал следующие виды деятельности:

- частный пенсионный фонд;

- банковская деятельность;

- микрофинансовая компания;

- страхование;

- инвестиции;

- ломбарды;

- редкие природные полезные ископаемые (добыча, продажа);

- товары с акцизами (производство);

- адвокатская деятельность (частная практика);

- нотариальная деятельность (частные);

- организация азартных игр.

Нельзя оформлять упрощенку, если бизнес — бюджетные, казенные учреждения или компания зарегистрирована в другой стране. Лица, подписавшие официальное соглашение о разделе товара или продукции, также не могут воспользоваться преимуществами, которые дает усн на 2018.

Когда переходить на УСН: время и особенности процесса

Для предпринимателя должны быть понятны следующие вопросы: налог ип на упрощенке 2018 сколько платить и когда можно выбрать подобную систему. В первом случае многое зависит от наличия или отсутствия подчиненных, финансового оборота. Переход же возможен при соблюдении следующих правил:

- начало нового налогового периода (за прошлый год или квартал по усн пройти не получится);

- подано соответствующее заявление в письменном виде в период (календарные месяцы) 1.10 – 31.12 текущего года (исключение – открытие ИП);

Возвращение на упрощенную систему возможно, но для этого бизнесмену придется подождать 1 год (время отсчитывается с момента ухода).

Если выбран налог ип на упрощенке 2018, сколько платить, зависит от процентной ставки, зафиксированной в документах. Существует 2 режима, учитывающиеся при расчетах:

- доходная составляющая – прибыль (ставка 6% с возможностью снижения до 1% по решению властей региона);

- из доходов вычитаются понесенные расходы ИП (15% ставка) – в этом случае учитываются исключительно расходные составляющие деятельности. Местные власти могут снизить ставку до 5%.

Будущей или действующий предприниматель может выбрать наиболее подходящий вариант для формирования налоговой ставки. Если расходная часть достигают 60%, а доходы компании 40%, то оптимальным решением будет выбор в пользу варианта «доходы и расходы».

80% бизнесменов стремятся оформить УСН 6%, так как нагрузка в финансовой ее части будет меньше, оставшиеся средства можно будет перенаправить на развитие. Учитывать потребуется такой момент: сформирован или нет штат работающего на ИП персонала.

Взносы для ИП 6%: работников нет

Налог ип на упрощенке 2018: сколько платить, если работники отсутствуют – сумма формируется из двух взносов (личных) оплата — рубли:

- ПФРФ (по состоянию на 2018 год) – 19356,48;

- ФОМС – 3796, 85.

Эти платежи обязательные. Их величина может отличаться, так как она привязана к показателям МРОТ.

https://www.youtube.com/watch?v=el8rwFKdMW4

Дополнительный сбор в 1% появляется, если доход будет составлять 300000 (рассчитывается сумма с разницы между этим показателем и доходом). Получается- 23155 и 33 копейки, а также 1% в случае превышения по доходной составляющей.

Налоговый вычет можно осуществлять на полную сумму взносов, включая и 1%. Примерный расчет будущего платежа:

Оплачено взносов (за квартал) 100 тысяч, в эту сумму включен 1%, так как имелось превышение по доходам. Налог в этом случае составил 300 тысяч. Сумму платежа с вычетом следует рассчитывать так: 300 тысяч – 100 тысяч = 200 тысяч.

Важно обратить внимание на то, что вычесть можно только те сборы, которые были внесены в расчетный период.

Взносы для ИП по 6% ставке с работниками

В том случае, когда для полноценной деятельности компании требуется формирование штата, то и сумма для оплаты будет выше – нужно вносить оплату взносов не только личную, но и за каждого из сотрудников.

Сборы для персонала будут следующими:

- 30% от отчислений (заработная плата, премии) – работа должна проводиться по договору;

- 2,9% от суммы выплат – работа осуществляется по особому документу – гражданско-правовому акту.

Предприниматель в статусе ИП имеет право снизить налог за счет уплаченных им своевременно взносов, но не более чем на половину (50%) от оплаченной суммы.

Какие налоги предстоит платить ИП, если ставка 15%

Упрощенная система налогообложения 2018 предполагает 15% (из доходов вычитаются расходы) Возможен вычет из налога всех взносов (ограничений не предусмотрено). Внимание! Списание может быть полным (100%), включая возможность включения сумм в расходную часть. Также существуют следующие особенности:

- расходы превысили доходную составляющую деятельности – убыток, понесенный ИП, будет учтен в новом отчетном периоде (не превышая 30%);

- фирма работает в убыток – сумма к оплате 1% от возможной прибыли.

Для расчета потребуется из дохода вычесть расходы, затем умножить на 15%. В следующий период будет приниматься во внимание разница платежей.

Для понимания того, что входит в понятие «расходы», необходимо внимательно изучить список, установленный законодательно. Для индивидуального бизнесмена актуальны такие варианты (затраченные финансы):

- закупка средств, необходимых для работы компании;

- закупка исключительных прав;

- затраты на производственный процесс.

Также в понятие расходы входят приобретения НМА или ноу-хау (в области электроники). Финансовые затраты, которые могут быть списаны в новом налоговом периоде:

- на получение патентов на деятельность физического лица или компании;

- проведение ремонтных работ;

- необходимые и форс-мажорные финансовые затраты;

- выплата заработной платы;

- аренда помещения или выкуп;

- страхование бизнеса или помещения.

Для того чтобы не упустить возможность снижения финансовой нагрузки, требуется внимательно изучить налоговый кодекс, а именно статью 346.

Сроки оплаты финансовых обязанностей для удержания бизнеса в правовом поле, зависят от вида, выбранного для расчетов с налоговой инспекцией. Если ИП оплачивает авансом, то все средства должны быть внесены:

- до 25 числа в апреле, июле и октябре, соответственно (по кварталам);

- единый налог – до конца апреля;

- финансовые взносы (до 1 числа) в апреле, июле и октябре (по кварталам) и до 31 декабря (чтобы полностью закрыть год и не иметь долгов).

Если есть штат – до 15 числа ежемесячно.

Необходимо правильно рассчитывать сумму налогов и взносов, чтобы исключить вероятность появления пени, штрафных санкций и иных неприятных для бизнесменов явлений, осложняющих развитие компании. Расчеты учитывают выбранную ставку в 6 или 15%.

Расчет налога: ИП 6% с работниками

При условии, что в штате находятся 5 работников, а основа для расчетов – доходная часть: 90 тысяч (квартал), взносы (за всех и собственно ИП) – 30 тысяч. За 6 месяцев доходы составили 550 тысяч, взносы – 30.000 и обязательный 1% на сверхдоходы. Получается: 550000 -300000Х1%= 2 тысячи 500 рублей.

Необходимые платежи по упрощенной системе: 90000Х6% = 5400 рублей. Вычитая взносы (30 тысяч рублей), получаем отрицательную сумму в -24600, учитывая ограничения в 50%, следует 5400 рублей разделить на 2, получается 2700 рублей.

Пошлина за 6 месяцев: 550 тысячХ6%, получается 33000. Вычитая сборы 33000 – (30000 рублейХ2 + 5000 рублей) также получится отрицательная сумма в — 32000 рублей. Соответственно, 33000 рублей нужно разделить пополам, получается 16500.

Расчет налога: ИП 6% без работников

При доходах в 560 тысяч рублей в квартал и взносах в сумме 23154 р расчеты будут такими: (560000 – 300000) Х 1% = 2600 р.

Авансовый платеж = 560000 Х 6% = 33000. Вычитаются расходы на страхование и 1% по сверхприбыли: 33000 – 23154 – 2600, итоговое значение получается 7246 р.

Как рассчитать налог ИП 15%

В том случае, когда предприниматель получил 200.000 р (РФ) прибыли, а его расходы составили сумму в 198.000 р, то налог будет равным 2000 р.

https://www.youtube.com/watch?v=IZAMAulNol8

Налоговая отчетность должна учитывать сроки. Если имеется штат работников, то документы подаются до 20 апреля (годовые), по 2 НДФЛ — квартально, до 30 числа следующего месяца. Учтены должны быть сотрудники – их численность указывается в документах, которые подаются до 20 января (раз в год). Упрощенная система налогообложения для ООО с большим оборотом не предусмотрена.

Таким образом, снижение налоговой нагрузки в финансовой части – вполне реальное и законное действие.

Источник: https://promdevelop.ru/nalog-ip-na-uproshhenke-skolko-platit-v-2018-godu/

Как можно уменьшить налог ИП на УСН?

Как уменьшить налог ИП УСН? Эта тема будет интересна многим бизнесменам.

Налоги платить необходимо, но жалко расставаться с деньгами любому предпринимателю, потому некоторые стараются придумать теневые схемы, чтобы оставить весь доход в своем кармане.

Но этот ход часто чреват наказаниями, и в итоге можно потерять много. Если же внимательно ознакомиться с законами, то можно узнать, что есть много способов законно уменьшить налог ИП на УСН.

Как уменьшить сумму налога ИП при упрощенной системе

Для основной части предпринимателей самой любимой является упрощенная система налогообложения. Ею пользуются представители как малого, так и среднего бизнеса, так как взносы здесь относительно небольшие, составление отчетов и ведение всей предпринимательской деятельности не занимают слишком много времени.

Как же грамотно заплатить по упрощенной системе, чтобы уменьшить сумму. Вносятся деньги в течение всего года, не обращая внимание на месяцы и кварталы. И что очень удобно, любыми размерами — определенные сроки не установлены.

Во все фонды необходимо внести фиксированные суммы — до конца текущего года, но если прибыль составляет более 300 тысяч рублей — срок дается еще 3 месяца, то есть, до 1 апреля следующего года.

Но если деньги вносить равномерными частями, когда закончился отчетный период, то произойдет уменьшение налога. Потому ИП стараются посещать налоговую ежеквартально, чтобы вычет в течение года был ниже.

Если задействована налоговая ставка, которая предполагает такой вариант, как упрощенная система «доходы», то равна она 6%. Отсюда понятно, что уменьшить налог ИП на УСН 6 возможно. При заработке в 100 000 рублей требуемый вычет — это 6 000 рублей. Но с этого года разрешено снизить налоговую ставку на такой вид — «доходы» — даже до 1%.

Если берется такой вариант, как доходы минус расходы, то взносы составляют до 15%, однако многие местные руководители разрешают бизнесменам, если производство помогает в экономическом процветании региона или с целью привлечь выгодные инвестиции, снизить до 5% ставку. Если это предложение заинтересует предпринимателя, то можно обратиться в налоговый орган, который находится по месту регистрации.

Как уменьшить налог ИП УСН? Если индивидуальный предприниматель первый раз был зарегистрирован по упрощенной системе, он имеет право на налоговые каникулы. Это значит, что ему разрешена нулевая ставка, если, конечно, такой закон работает в данном регионе.

Многие предприниматели хотят знать — есть ли система, позволяющая вычислить, будет ли сумма вычета на УСН «доходы» равняться сумме «доходы минус расходы». Это можно узнать: доходы 6% будут равны разности доходов и расходов, а затем полученный результат умножается на 15% (доходы 6% = (доходы — расходы) х 15).

Опираясь на такие математические действия, можно узнать, что суммы вычетов УСН равняются в том случае, когда расходы — 60% от доходов. И чем больше могут вырастать расходы, тем меньше будет причитаемый вычет. Значит, имея одинаковые доходы, оптимальным является вариант «доходы-расходы».

Но в такой подсчет не входят важные компоненты, от которых может в корне измениться сумма выплаты.

Чем лучше работает предприниматель, тем выше его заработок, но доход увеличит и сумму выплат. Однако нельзя утверждать, что увеличение расчетного счета, который стал больше за счет:

- личных вложений;

- возвращения долгов;

- денег, взятых в кредит;

- всевозможных и не всегда выгодных займов;

- является доходной в этих случаях суммой. Эти поступления не регистрируются в книге по учету доходов и расходов и расчете по упрощенной системе.

На каждый расход необходим документ об оплате. Расходы не всегда учитываются и необходимо документальное подтверждение оплаты товаров.

Источник: https://moeip.ru/nalog/usn/kak-umenshit-nalog-ip

Как ИП высчитать 1% отчислений в Пенсионный фонд в 2017 году

Регистрируясь в качестве индивидуального предпринимателя, российский гражданин должен знать, что таким образом он дает согласие и впредь обязуется вносить в страховые организации ежемесячные взносы.

https://www.youtube.com/watch?v=Rh1T7EeJIns

Если у индивидуального предпринимателя есть наемные работники, он также вносит за них отчисления в соответствующих размерах, которые определяются общепринятыми процентными ставками. Чем больше заработок, тем больше средств придется отдать в госказну на случай наступления собственной нетрудоспособности и социальные нужды.

Гарантией уплаты отчислений становится трудовое соглашение, заключенное между работодателем и наемным работником. Договор может быть срочным и бессрочным. Если срочный контракт не продляется, но сотрудник остается выполнять должностные обязанности, документ автоматически принимает статус бессрочного.

«За себя» ИП обязаны перечислять такие страховые взносы:

- в Пенсионный фонд, который рассредоточивает деньги на пенсионное страхование, тем, кто достиг пенсионного возраста и нуждается в довольствии от государства;

- в ФФОМС – денежная масса направляется на медицинское страхование, являющееся обязательным.

Специалисты делают акцент на том, что данные отчисления уплачивают все ИП без исключения, вне зависимости от возрастной категории и типа предпринимательской деятельности. Здесь не имеет никакого значения, какой доход получает физическое лицо и какая форма налогообложения им выбрана – ЕНВД или УСН.

Сроки внесения фиксированных взносов в ПФР и ФФОМС

Процент от заработной платы, уплачиваемый ИП в отношении ПФР и ФФОМС в 2016 году, должен быть внесен до 31 декабря 2016 года.

Чтобы вовремя отследить изменения в российском налоговом законодательстве и всегда быть в курсе событий, российским гражданам предлагается воспользоваться удобными интернет–сервисами, которые помогают рассчитать точные суммы отчислений и существенно снизить риски и сэкономить время ИП. Такие онлайн-сервисы можно найти, прописав в поисковике «сервис для подсчета взносов для ИП в 2017 году».

Как самому вычислить суммы по взносам

Фиксированные размеры взносов в Пенсионный фонд в 2017 году, которые вносит ИП, состоящий на ЕНВД и УСН, высчитываются по следующей формуле:

МРОТ (по состоянию на начало 2017 года) × тарифная ставка страховых отчислений (26%) × 12 месяцев.

Кроме этого, до 1 апреля 2017 года ИП, официальная прибыль которых составила более лимитированной суммы 300 000 рублей, необходимо заплатить 1% от превышенной суммы. Таким образом, конечный срок уплаты этого процента в Пенсионный фонд за 2017 год – до 1 апреля 2018года.

Что касается взносов в ФФОМС, по состоянию на 2017 год, вносятся только взносы в фиксированной величине. Даже если доход превысил 300 000 рублей, дополнительно уплачивать отчисления в государственный фонд не нужно.

Рассчитать фиксированную сумму, отчисляемую ИП в ФФОМС, можно по формуле:

МРОТ по состоянию на начало 2017 года × тарифная ставка страховых отчислений (5,1%) × 12 месяцев.

Источник: http://nalogiexpert.ru/dlya-biznesa/sbory/kak-ip-vyschitat-1-otchislenij-v-pensionnyj-fond-v-2016-godu.html

Налоги ип на усн

Главная » Налоги » Налоги ип на усн

Сегодня упрощенный режим — один из самых популярных у индивидуальных предпринимателей.

И это вполне объяснимо: невысокая налоговая нагрузка, освобождение от ряда налоговых платежей, простой налоговый учет и ориентированность на малый бизнес – такие достоинства упрощенки для ИП имеют немалое значение при выборе системы налогообложения.

Рассмотрим подробнее преимущества УСН, как предпринимателю перейти на упрощенный режим и выбрать налоговый объект, приведем примеры расчета единого налога.

Особенности и преимущества

Упрощенка – эффективное средство экономии, снижающее налоговое бремя, и особенное значение это имеет для тех, кто только начал свой бизнес.

Предпринимателями на упрощенке уплачивается единый налог, что позволяет им не платить следующие налоги ИП на УСН (п. 3 ст. 346.11 НК РФ):

- НДФЛ по доходам, полученным от «упрощенной» деятельности. Налог придется платить с дивидендов, а также с ипотечных доходов (по ставке 9%), с выигрышей, доходов по банковским вкладам и других доходов, облагаемых по ставке 35%, указанным в п. 2 ст. 224 НК РФ),

- Налог на имущество физлиц, используемое для ведения бизнеса. Здесь тоже есть исключение, действующее с 2015 года: если налог платится из кадастровой стоимости объектов, включенных в перечень, утвержденный законами субъектов РФ, то его платят и упрощенцы (п.7 ст. 378.2 НК РФ),

- НДС, кроме ввоза товаров через таможню РФ и в случаях, перечисленных в статье 174.1 НК РФ. Платить НДС также придется, если ИП выставит покупателю счет-фактуру, выделив в ней сумму налога.

Какие еще платит индивидуальный предприниматель на УСН налоги, зависит от его деятельности. Если у ИП имеются автомобили или другие транспортные средства, уплачивается транспортный налог, владельцами земли, используемой в ведении бизнеса – земельный налог, при использовании водных ресурсов — водный и т.д.

За себя ИП перечисляет в Пенсионный фонд РФ и ФФОМС фиксированные суммы взносов в размере, согласно ст. 14 закона от 24.07.2009 № 212-ФЗ. Нанимая работников, индивидуальный предприниматель будет платить за них страховые взносы, а также перечислять НДФЛ, как налоговый агент.

Помимо оптимизации налогов упрощенная система налогообложения для ИП, позволяет предпринимателю самому выбрать налоговый объект с более выгодной для него ставкой. Объектом налогообложения при УСН могут быть:

- доходы – в бюджет платится 6%,

- разница между доходами и расходами – в бюджет отчисляется 15%.

Региональные власти имеют право снижать эти ставки для определенных категорий плательщиков до 1% по «доходам» и до 5% по «доходам за вычетом расходов».

Для вновь созданных ИП регионы могут вводить «налоговые каникулы», то есть применять ставку налога 0% со дня регистрации в течение двух лет.

Такие каникулы могут действовать для упрощенцев, работающих в социальной и научной области, а также в сфере производства и бытовых услуг.

Предприниматели не должны вести бухгалтерию, но ведение налогового учета для них обязательно. Упрощенное налогообложение ИП требует заполнения всего лишь одного регистра – книги учета доходов и расходов (КУДиР). Форма и порядок заполнения книги утверждены приказом Минфина РФ от 22.10.

2012 № 135н. Ее можно вести на бумаге или электронно, распечатав и прошив все страницы по окончании года. Регистрировать КУДиР в ИФНС не требуется.

Книга учета должна быть у предпринимателя даже при нулевых показателях деятельности, ведь за ее отсутствие ИП может быть оштрафован налоговыми органами.

Можно совмещать упрощенную систему налогообложения для ИП с ЕНВД или патентной системой. Это удобно для тех, кто осуществляет более одного вида деятельности, тогда для каждого из них можно выбрать наиболее выгодный режим. Налоговый учет при этом нужно вести раздельно по доходам и расходам, полученным по «упрощенной» деятельности и по деятельности на другом налоговом режиме.

По итогам каждого квартала нужно рассчитывать авансовые платежи. Когда закончится календарный год, следует сделать расчет единого налога. Сроки уплаты:

- авансы – до 25 числа месяца, следующего за кварталом,

- единый налог УСН за год – до 30 апреля следующего года.

В части «упрощенного» налога отчетность ИП на УСН нужно сдавать только раз в год. Это декларация по УСН, которая подается в тот же срок, что и оплата налога — не позднее 30 апреля.

Как перейти ИП на упрощенку?

Не каждый индивидуальный предприниматель может стать упрощенцем. Согласно п. 2 ст. 346.12 НК РФ, УСН для ИП в 2016 году имеет ряд ограничений и недоступна для следующих категорий:

- производителей подакцизных товаров,

- ИП, занимающихся добычей и торговлей определенных полезных ископаемых,

- частных нотариусов и адвокатов,

- плательщиков единого сельхозналога (ЕСХН),

- ИП, у которых в среднем за год более 100 человек работников.

Для ИП не ограничена, как для организаций, остаточная стоимость основных средств и сумма «переходного» дохода за предыдущий период.

На упрощенку можно перейти только с начала календарного года (ст. 346.13 НК РФ). Переход на УСН добровольный, в ИФНС по месту жительства нужно лишь направить уведомление о своем решении. Его форма № 26.2.

-1 заполняется электронно или подается на бумаге до 31 декабря, тогда упрощенка для ИП может применяться с 1 января следующего года.

В 2016 году последний день подачи уведомления сдвигается на 9 января 2017 года в связи с новогодними праздниками.

Для предпринимателей, которые только зарегистрировались в ИФНС и решили работать на УСН, срок для уведомления установлен в пределах 30 дней с даты их постановки на учет как ИП. Упрощенка для начинающих в 2016 году в этом случае будет действовать с даты их постановки на учет.

Когда предприниматель работает на ЕНВД, но решил отказаться от этого режима в пользу упрощенной системы, перейти на УСН он вправе не с начала следующего года, а с первого числа месяца, в котором прекращена «вмененная» деятельность. Это возможно если:

- ИП полностью отказывается от «вмененки» и начинает заниматься новыми видами бизнеса,

- ЕНВД по видам его деятельности отменяется местным законом.

Источник: https://iptsu.ru/nalogi/nalogi-ip-na-usn.html

Как уменьшить налог усн для ооо

Актуально на: 29 июня 2016 г.

Выбранный объект налогообложения на УСН влияет на право упрощенца учитывать свои расходы при определении налоговой базы. Но даже при объекте «доходы 6%» упрощенец может уменьшить свой налог на ряд платежей. Как это сделать, расскажем в нашей консультации.

Усн «доходы»

Упрощенец в КУДиР отражает свои доходы от реализации и внереализационные доходы (п. 1 ст. 346.15 НК РФ) по «кассовому» методу. Что относится к доходам от реализации, можно прочитать в ст. 249 НК РФ.

Перечень внереализационных доходов приведен в ст. 250 НК РФ.

«Кассовый» метод признания доходов упрощенца означает, что его доходы признаются на дату получения денежных средств и иного имущества или погашения задолженности другим способом (п. 1 ст. 346.17 НК РФ).

Упрощенец определяет свою налоговую базу как денежное выражение суммы доходов от реализации и внереализационных доходов, а затем рассчитывает налог:

На что можно уменьшить налог при Усн «доходы»

В отличие от УСН 15% («доходы минус расходы»), на «доходной» упрощенке расходы не уменьшают доходы упрощенца, т. е. не учитываются в его налоговой базе. Однако уменьшить можно уже рассчитанный исходя из доходов упрощенца налог на следующие расходы, произведенные в этом отчетном периоде (п. 3.1 ст. 346.21 НК РФ):

Кроме того, плательщик торгового сбора, находящийся на Усн «доходы», может уменьшить на него свой налог по упрощенке (п. 8 ст. 346.21 НК РФ). Перечисленный сбор уменьшает только ту часть «упрощенного» налога, который исчислен по деятельности, облагаемой торговым сбором.

Усн «доходы 6%»: уменьшение налога на взносы

Взносы во внебюджетные фонды уменьшают налог при УСН при следующих условиях:

На сколько можно уменьшить налог при УСН

Взносы во внебюджетные фонды упрощенца, а также другие платежи, перечисленные в п. 3.1 ст. 346.21 НК РФ, могут уменьшать налог организации при УСН или упрощенца-ИП с работниками максимум на 50%.

Если у упрощенца–ИП работники отсутствуют, то свой налог он может уменьшить на уплаченные страховые взносы в ПФ РФ и ФФОМС в фиксированном размере без ограничений.

Суммы взносов и иных выплат, на которые упрощенец уменьшает свой налог на УСН, в 2016 году будут отражены в Налоговой декларации по УСН (утверждена Приказом ФНС от 26.02.2016 № ММВ-7-3/[email protected] ) по строкам 140-143 Раздела 2.1.1.

glavkniga.ru

Как уменьшить налоги ООО на разных режимах налогообложения

Здравствуйте! В этой статье мы расскажем, как уменьшить налоги ООО.

Сегодня вы узнаете:

Содержание

Что такое налоговая оптимизация

Не секрет, что бюджет любой страны пополняется прежде всего за счет налогов и сборов. Эти платежи носят принудительный характер, поэтому вполне объяснимо желание плательщиков их уменьшить. Возможность для этого есть и нарушения законодательства эта процедура не требует.

Налогоплательщик может применять различные льготы по налогам, а также выбирать максимально подходящий для себя режим налогообложения. Это право регламентировано в НК РФ и подтверждено Конституционным судом.

Такое снижение налоговой нагрузки и является налоговой оптимизацией. Далее рассмотрим способы уменьшения налогов. Их несколько, но обо всем по порядку.

Как уменьшить налоги ООО на ЕНВД

«Вмененку» вполне реально уменьшить наполовину. Чтобы сделать это, пересмотрите те факторы, которые влияют на формирование вмененного дохода вашей компании.

Пример. У вас в штате 12 человек, которые работают на 0,5 ставки. Вы можете взять на работу 6 человек, но установить для них полный рабочий день. Получается, что производительность труда не страдает, а налоговая уже не видит в вас «суперзажиточного» бизнесмена.

Уменьшение налогов ООО на УСН

Достичь уменьшения налоговых платежей, применяя УСН, вполне реально. Делается это в основном за счет страховых взносов. При этом сумма вычета составит не менее 50%.

Уменьшаем налоги ООО на ОСНО

В этом случае налоги минимизируются в трех разных направлениях: уменьшение налога на прибыль, на имущество и НДС.

Итак, чтобы снизить величину НДС, закупать товары и материалы вам лучше у тех организаций, которые тоже уплачивают НДС. В этом случае сумма НДС может быть принята к вычету.

Но важным условием является правильное оформление первичной документации, которая поступает к вам вместе с товарами. Налоговики внимательно ее проверят, поэтому оформление должно быть безупречным.

Если нужно снизить налог на прибыль, то отражайте в налоговом учете все затраты на ваш бизнес в полном объеме. Конечно, не забывайте о правильности оформления документов.

Сумма налога на имущество зависит от того, сколько стоят основные фонды. Понятно, что они изнашиваются и стоимость становится меньше каждый год. Поэтому верно рассчитывайте амортизацию.

Кадастровая стоимость – величина более устойчивая, но и ее можно при желании оспорить в судебных органах, если вы считаете, что оценку провели необъективно.

Уменьшение налогов ООО на ЕСХН

В этом случае, чтобы уменьшить сумму единого налога, уплачиваемого с чистой прибыли, нужно вести учет всех расходов, причем по максимуму. А чтобы избежать вопросов от специалистов налоговой, все документы, которые имеют отношение к затратам вашей компании оформляйте должным образом.

Далее остановимся на способах снижения налоговой нагрузки, которые носят более обобщенный характер и могут применяться независимо от того, какой режим налогообложения вы применяете.

Общие способы уменьшения налоговой нагрузки

Помимо вариантов, непосредственно связанных с режимом налогообложения вашей компании, стоит обратить внимание на следующие способы уменьшения налоговых платежей:

1. Тщательная разработка учетной политики.

Она будет зависеть от того, каковая специфика вашего бизнеса. Правильно разработанная учетная политика способна уменьшить ваши платежи по налогам и уменьшить налоговую базу.

2. Анализ вероятности выездной проверки ФНС.

Большая часть таких проверок завершается тем, что предпринимателю доначисляют налоги и штрафы. Постарайтесь максимально предупредить эти риски, это гораздо проще, чем потом справляться с последствиями.

3. Тщательное ведение и хранение первичной документации.

Именно эти документы могут подтвердить, что хоз. операции вообще осуществлялись. Если документации по сделке нет, налоговая база будет больше, а сумма налога с нее так же увеличится.

4. Проверка контрагентов на добросовестность.

Этот фактор играет серьезную роль, если в рамках системы налогообложения вам нужно заниматься ведением учета расходов.

Если ваш контрагент осуществляет свою деятельность недобросовестно, все расходы по сделкам с ним налоговая инспекция не примет, а значит и налогов вы заплатите больше, независимо от того, что сделка была экономически обоснованной и реальной.

5. Соблюдение требований к заключаемым договорам.

В любых сделках есть ряд условий, при невыполнении которых договор может быть признан незаключенным. Обязательно проверяйте есть ли у лица, с которым вы подписываете договор вообще полномочия на выполнение таких действий. Если окажется, что их нет, то сделку легко можно признать недействительной.

6. Соблюдение сроков сдачи отчетности и уплаты налогов.

Совершенно не сложное правило, но помогающее реально снизить платежи за счет того, что штрафы, пени просто не будут вам начислены. Да и блокировка расчетного счета при соблюдении этого пункта не грозит.

Рассчитываем налоговую нагрузку

Налоговая нагрузка – это соотношение в % между налоговыми платежами, которые платит ваша компания и ее прибылью. В этой части разговора расскажем на примере, как произвести расчет самому.

Формула для расчета выглядит следующим образом:

НН = (НиС/Выр.) × 100%, в которой:

НН – показатель налоговой нагрузки;

НиС – сумма по налогам, которые вы платите за определенный период;

Выр – выручка вашей компании в суммарном измерении.

В расчете применяйте одинаковые единицы измерения!

Учитывайте, что расчетный уровень НН не должен превышать среднего по отрасли, в которой осуществляет свою деятельность ваша компания.

Пример расчета

ООО «Яблочко» занимается ремонтом бытовых изделий. В 2017 году компания указала в отчетности 700 000 рублей прибыли, сумма других доходов – 10 000 рублей.

Получается, что в целом выручка компании составила 710 000 рублей. При этом компания перечислила 20 000 рублей налогов, из которых 3000 вернула (итого 17 000 рублей).

Обратите внимание на то, что при расчете налоговой нагрузки за 2017 год, мы будем ориентироваться на среднеотраслевые показатели предыдущего года, т.е. 2016. Их расшифровка указанна в приложении №3 к Прик.ФНС №ММ-3-06/[email protected] от 30.05.07г.

Среднеотраслевые показатели можно посмотреть здесь:

Налоговая нагрузка по видам экономической деятельности

Еще один момент! Так как в 2016г. страховые взносы перечислялись в Фонды, в налоговой инспекции данных по ним нет. Соответственно в расчет налоговой нагрузки они не принимались во внимание! Возможность их включения в расчет появится только в 2018 году, начиная с 1 квартала.

Расчет в этом случае выглядит так:

НН = (17 / 710) * 100% = 1,6%.

Уровень налоговой нагрузки в данной сфере деятельности приблизительно составляет 3,7%. Значит, наш показатель явно ниже среднего. Получается, что вам нужно проанализировать всю отчетность и найти причину этой ситуации.

Если же при расчете среднее значение получится несколько завышенным, это означает, что ФНС, скорее всего, не заострит свое внимание на деятельности вашей компании.

Существенное же завышение среднеотраслевого показателя налоговой нагрузки может означать одно – вам нужно задуматься об оптимизации налогообложения и эффективности предпринимательской деятельности.

Эту формулу можно применять не только к ООО, но и к компаниям других форм собственности. Если же считать самому не хочется, можно воспользоваться онлайн-калькуляторами. Также сделать расчет позволяют бухгалтерские программы, у которых широкий функционал.

Выбираем систему налогообложения

Общий список специальных режимов выглядит следующим образом:

Использование любого их них позволяет уменьшить налоговые платежи. Поэтому каким-то из них стоит воспользоваться чтобы не терять значительные средства.

Если у вас компания, оборот которой пока невелик, вам стоит присмотреться к режиму УСН, который позволит вам платить налог с того дохода, который вы получаете либо с прибыли. В том случае, если расходы вашей компании небольшие, то выбирайте первый способ, если же значительные, то остановитесь на оплате «упрощенки» с прибыли.

Что касается ЕНВД, то он больше подходит тем компаниям, у которых уже стабильно высокий оборот. Если решите использовать эту систему, то налог будет фиксированным, основанным на конкретных показателях. Просчитайте, меньше или больше будет платеж, если меньше, чем на упрощенке, то выбирайте ЕНВД.

Можете использовать ЕНВД и УСН в комплексе, закон этого не запрещает.

ЕСХН по своей сути напоминает упрощенку с тем лишь отличием, что применять такой режим могут только предприниматели, которые ведут свое дело в сфере сельского хозяйства. Если 70% оборота компании приносит сельскохозяйственная деятельность, то ставка по налогу для вас составит 6% от чистой прибыли. Для бизнеса это минимальный % по налогу.

Применять систему ОСНО стоит, если ваши партнеры и контрагенты также применяют ее. В других случаях сложно будет осуществить возврат НДС.

За что грозят штрафные санкции

В своем желании сократить платежи по налогам главное не переступить определенную границу и не прибегать к схемам, которые сложно назвать легальными. Часто этим грешат как сами руководители, так и другие специалисты, которым удается убедить руководство в том, что методы полностью законны.

Поэтому сейчас остановимся на том, какие способы грозят вам последующим общением не только с налоговой, но и с правоохранительными органами.

Манипуляции по сокрытию доходов.

Сюда можно отнести ситуации, когда не пробиваются чеки или полученные наличными средства не оформляются должным образом. Да, какое-то время это будет проходить незамеченным, но постепенно все равно будет выявлено. Поверьте, оно того не стоит. Штрафы за сокрытие доходов – это минимум, чем чревата такая оптимизация.

Взаимодействие с фирмами-однодневками.

Сделки подобного рода сейчас выявляются очень быстро. А офис вашей компании могут посетить не только налоговики, но и полиция.

Рекомендуем к прочтению:

Заключение

Заниматься снижением налоговой нагрузки на компанию стоит только сугубо легальными способами. Можно поручить это специализированным фирмам либо принять в штат компании человека, который будет администрировать и оптимизировать налоговые платежи.

kakzarabativat.ru

Уменьшение налога ООО на УСН на сумму страховых взносов

Здравствуйте!Пожалуйста помогите разобраться: ООО на УСН — доходы, есть наемный труд, к уплате налог за 3кв. 20000руб, а взносов уплатили в этом квартале 18000руб. На сколько можно уменьшить налог к уплате?

Много читала на вашем сайте, но все больше статьи про ИП или вопросы 2012г.

Источник: http://mcuns.ru/kak-umenshit-nalog-usn-dlja-ooo/

Как ип уменьшить налог на усн

Упрощённая система налогообложения в варианте «Доходы» — самый популярный налоговый режим у малого бизнеса.

Другое название этой системы – «УСН 6 процентов», потому что стандартная налоговая ставка здесь составляет всего 6% от полученных доходов.

Но и эту рассчитанную сумму налога можно дополнительно уменьшить за счёт страховых взносов, которые ИП платят за себя, а работодатели – за работников. Узнайте, как уменьшить налог на страховые взносы на примере наших расчётов.

Нормативная база

Для начала немного теории, которая позволяет плательщикам УСН 6 процентов уменьшать рассчитанный налог вплоть до нуля. Возможность учитывать суммы уплаченных страховых взносов в 2018 году для УСН предоставлена статьей 346.21 НК РФ.

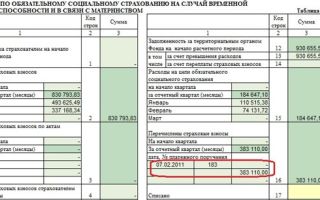

Вот то самое положение из этой статьи: «Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчётный) период, на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом (отчётном) периоде».

Налоговым периодом для ИП на УСН 6 % является календарный год, а отчётными, по итогам которых надо рассчитать и заплатить авансовые платежи, признаются периоды: первый квартал, полугодие и 9 месяцев. Сроки уплаты авансовых платежей — не позднее 25-го числа месяца, следующего за отчётным периодом (25 апреля, июля, октября соответственно).

Причём, уменьшение налога УСН на сумму страховых взносов в 2018 году для ИП без работников производится в особом порядке – уменьшать авансовый платеж они могут на все уплаченные взносы.

https://www.youtube.com/watch?v=Rh1T7EeJIns

Если же у предпринимателя есть наёмные работники, то уменьшать налог разрешено не более, чем на 50%. Указание на это есть в той же статье 346.21 Налогового кодекса.

Мы не случайно рассматриваем уменьшение налоговых платежей за счёт уплаченных страховых взносов только для упрощённой системы в варианте «Доходы». Дело в том, что при выборе УСН Доходы минус расходы налогоплательщик вправе только учитывать уплаченные взносы в своих расходах, но не может уменьшать сами налоговые платежи.

Как уменьшить налог на УСН для ИП без работников

Сначала рассмотрим уменьшение налога УСН на сумму страховых взносов в 2018 году для ИП без работников. Покажем, как уменьшить рассчитанные налоговые платежи на конкретном примере.

Пример

Предприниматель, выбравший УСН Доходы, самостоятельно оказывает бытовые услуги населению. За 2018 год им был получен доход в 937 000 рублей. Какие налоги и взносы он должен заплатить при таких доходах?

Сумма налога для ИП на УСН 6% составит (937 000 * 6%) 56 220 рублей. Кроме того, предприниматель должен платить за себя страховые взносы. Расчёт страховых взносов в 2018 году для УСН производится так: минимальный фиксированный взнос в размере 32 385 рублей плюс дополнительный взнос (1% от суммы дохода свыше 300 000 рублей) 6 370 рублей, всего 38 775 рублей.

Однако упрощёнка 6 процентов для предпринимателя без работников позволяет уменьшать налог, который был начислен. В результате, ИП заплатит в бюджет вместе со взносами всего 56 220 рублей, только делать это надо правильно.

Хотя для уплаты взносов за себя установлен один срок (не позднее 31 декабря), но чтобы сразу уменьшать рассчитанные 6 процентов для ИП, взносы стоит платить частями каждый квартал. В таблице отражены суммы доходов и уплаченных взносов по отчётным периодам нарастающим итогом, как это установлено статьей 346.21 НК РФ.

| Отчётный (налоговый) период | Доход нарастающим итогом | Уплаченные взносы нарастающим итогом |

| Первый квартал | 135 000 | 8 000 |

| Полугодие | 418 000 | 16 000 |

| Девять месяцев | 614 000 | 24 000 |

| Календарный год | 937 000 | 38 775 |

*Примечание: дополнительный 1%-ный взнос можно уплатить и позже, до 1 июля 2019 года, но предприниматель перечислил всю сумму в текущем году.

Теперь, на примере этих данных, посмотрим, как происходит начисление и уменьшение авансовых платежей и налога по итогам года за счёт уплаченных взносов.

- За первый квартал: 135 000 * 6% = 8 100 минус уплаченные взносы 8 000, к оплате остаётся 100 руб.

- За полугодие рассчитанный платеж составит 418 000 * 6% = 25 080 р. Отнимаем взносы, уплаченные за полугодие, и уплаченный аванс за первый квартал: 25 080 – 16 000 – 100 = 8 980 руб. останется доплатить в бюджет.

- За девять месяцев рассчитанный налог составит 614 000 * 6% = 36 840 р. Уменьшаем на уплаченные взносы и авансы: 36 840 – 24 000 – 100 – 8 980 = 3 760 руб. Перечислить их надо успеть до 25-го октября.

- По итогам года считаем, сколько предпринимателю надо доплатить до 30 апреля: 937 000 * 6% = 56 220 — 38 775 — 100 — 8 980 — 3 760 = 4 605 руб.

Ещё раз проверим правильность расчетов. Всего было уплачено:

- авансовые платежи по итогам отчётных периодов: (100 + 8980 + 3760) 12 840;

- оставшийся налог по итогам года 4 605;

- взносы за весь год 38 775.

Получаем, что действительно все платежи в бюджет составили сумму 56 220 рублей, а не 94 995 рублей, как могло показаться на первый взгляд.

А каким был бы расчёт, если бы авансовые платежи на УСН по итогам отчётных периодов не уменьшались, потому что предприниматель заплатил взносы за себя одной суммой в конце года – 30 декабря?

В этом случае авансовые платежи вносятся каждый отчётный период в полном размере, т.е. вместо 12 840 рублей по итогам девяти месяцев ИП перечислит 36 840 рублей. Оставшийся налог (56 220- 36 840) 19 380 уменьшается на разово уплаченную сумму взносов 38 775 рублей, в результате возникает переплата налога на 19 395 рублей.

Чтобы вернуть эту сумму, надо после сдачи годовой декларации подать в налоговую инспекцию заявление о возврате переплаты или зачёте её в счёт будущих платежей.

Получается, что если предприниматель на УСН платит за себя страховые взносы в конце года одной суммой, то он авансирует бюджет плюс привлекает внимание налоговых органов.

Как уменьшать налоговые платежи на УСН ИП с работниками

Если предприниматель нанимает работников, то авансовые платежи и сам налог можно уменьшить на сумму взносов, но не более, чем на 50%. При этом разрешено учитывать взносы, уплаченные не только за себя, но и за работников.

В общем случае ставка страховых взносов за работника составляет 30% от зарплаты и других платежей:

- на пенсионное страхование – 22%;

- на медицинское страхование – 5,1%;

- на социальное страхование – 2,9%.

Кроме того, надо уплатить взносы в ФСС, тариф которых, в зависимости от класса профессионального риска вида деятельности ИП, составляет от 0,2% до 8,5%.

Однако многие предприниматели на УСН платят за работников пониженный тариф страховых взносов в 2017 году. Конкретные виды деятельности по ОКВЭД, для которых действует эта льгота, указаны в статье 427 (5) НК РФ.

Среди них многие виды производств, образование, строительство, персональные и социальные услуги и др.Такие работодатели платят за работников только 20% на пенсионное страхование.

Пример

За 2018 год ИП с работником заработал 1 780 450 рублей. Отразим получение доходов и уплаты взносов за себя и за работника в этой таблице.

| Отчётный (налоговый) период | Доход нарастающим итогом | Уплаченные взносы нарастающим итогом |

| Первый квартал | 335 000 | 18 000 |

| Полугодие | 820 200 | 36 000 |

| Девять месяцев | 1 340 250 | 54 000 |

| Календарный год | 1 780 450 | 78 790 |

Рассчитанный налог с учётом авансовых платежей в этом примере составит 1 780 450 * 6% = 106 827 рублей, а взносов за ИП и за работника уплачено на сумму 78 790.

С учётом ограничения в 50% рассчитанный налог можно уменьшить только до (106 827/2) 53413,5 рублей, хотя уплаченные взносы больше этой суммы.

Как видим, финансовая нагрузка ИП-работодателя на УСН выше не только за счёт взносов за работников, но и из-за ограничения налоговой льготы.

Источник:

Каким образом происходит уменьшение налога при УСН?

Уменьшение налога УСН — вопрос, интересующий предпринимателей и организации на упрощенке. Какие возможности для этого дает налоговое законодательство и какие нюансы необходимо учесть спецрежимникам на УСНО, читайте в предлагаемой ниже статье.

На какие выплаты возможно сократить налог

https://www.youtube.com/watch?v=el8rwFKdMW4

Как провести уменьшение налога УСН на сумму страховых взносов организациям и ИП с работниками

Как сократить налог по упрощенке «доходы» 6 процентов без работников

Как отражается налог к уменьшению в декларации по УСН

Возможно ли уменьшение минимального налога УСН на страховые взносы

Итоги

На какие выплаты возможно сократить налог

Для тех субъектов, кто решил применить УСНО, существуют 2 варианта выбора объекта:

- «доходы минус расходы» 15% — определение налоговой базы с учетом понесенных затрат;

- «доходы» 6% — облагаемой базой является вся выручка без учета произведенных издержек.

Непосредственно сделать уменьшение налога УСН ИП и организаций возможно только при варианте «доходы». Для этого из уже рассчитанной суммы налога вычитаются некоторые платежи, которые имели место по факту в том же отчетном периоде (п. 3.1 ст. 346 21 НК РФ). Это:

- обязательные взносы на пенсионное, медицинское и соцстрахование по материнству, уплаченные с начислений работникам по найму и ИП за себя при отсутствии наемных сотрудников;

- оплаченные за счет средств работодателя больничные пособия, за исключением несчастных случаев и производственных травм;

- торговый сбор;

- платежи по ДМС при определенных условиях (страховые организации должны иметь лицензии, сумма выплат работнику не может быть выше размера больничного пособия согласно ст. 7 закона от 29.12.2006 № 255-ФЗ).

Источник: http://novpedkolledg2.ru/bez-rubriki/kak-ip-umenshit-nalog-na-usn.html