Коды видов операций по НДС

Предприятия и ИП, работающие с НДС и отчитывающиеся по этому налогу, оперируют специальными кодами, обозначающими проведение той или иной налогооблагаемой операции, и фиксируют их как в учетных регистрах, так и в декларации по налогу. Коды видов операций (КВО) для регистров налогового учета утверждены приказом ФНС от 14.03.

2016 № ММВ-7-3/136@. Их список периодически пополняется введением новых шифров. Для отражения кодов в документах предназначены специальные графы: № 2 в книгах продаж/покупок, № 3 – в журналах учета счетов-фактур.

В 2018 году реестр шифров несколько изменился, некоторые из используемых кодов отменены, другие добавлены, третьи – детализированы.

Правильное указание КВО при документировании операций весьма важно, поскольку сведения из регистров переносятся в декларацию и анализируются налоговиками. КВО обозначает тип операции и характеризует алгоритм выставления счета-фактуры, начисления НДС.

К примеру, при принятии к вычету НДС по операции, подтвержденной БСО, указан код 23. При проверке программный ресурс ИФНС распознает, что по этому коду счета-фактуры не регистрируются. Ошибка в указании КВО установит несоответствие, а ИФНС запросит разъяснение.

Правда, законом не предусматривается наложение штрафных санкций за подобные неточности.

Декларация по НДС: код вида операции

НК РФ применяет понятие «код операции» и при заполнении декларации по НДС. Эти коды, в отличие от двухзначных, используемых при оформлении учетных регистров, состоят из 7-ми разрядов и приведены в Приложении № 1 к приказу ФНС от 29.10.2014 № ММВ-7-3/558@.

Существует множество КВО, каждый из них описывает категорию операций с присущими ей характерными особенностями налогообложения. Например, предоставление услуг международных перевозок товаров в декларации шифруют кодом 1010423, объединяющим группу операций, перечисленных в пп. 2.1 п.1 ст. 164 НК.

Зачастую предприятия и ИП, работающие на спецрежимах (УСН, ЕНВД, ПСН), выставляют счета-фактуры с целью предоставления приобретателю вычета по НДС. В такой ситуации «упрощенцы» уплачивают налог и регистрируют выставленные счета-фактуры в 12-м разделе декларации по НДС. Этот раздел не предусмотрен для отражения КВО по НДС, а потому коды по этим операциям в нем не указываются.

Мы же вернемся к шифрам в учетных регистрах и рассмотрим применяемые коды видов операций по НДС в 2018 году.

Книги покупок и продаж: коды видов операций по НДС

Опираясь на указанные выше нормы, налогоплательщики используют для отражения в регистрах учета следующие шифры:

| Шифр | Обозначение операции |

| 01 | Код вида операции 01 обозначает продажу или покупку товара (работ, услуг), в т.ч. путем привлечения посредника, оформление уточняющего СФ, а также НДС по СМР хозспособом при возведении сооружений для собственных нужд или передачу имущества в УК компании |

| 02 | Код вида операции 02 отражает полную или частичную оплату по будущим поставкам, в т.ч. по агентским договорам |

| 06 | Код вида операции 06 – осуществление операций налоговыми агентами (НА) |

| 10 | Безвозмездная передача имущества (оказание услуг, выполнение работ) |

| 13 | Подрядное капстроительство, реконструкция, покупка подобных работ компаниями-инвесторами |

| 14 | Передача имущественных прав (пп. 1-4 ст. 155 НК РФ) |

| 15 | Оформление СФ по реализации комиссионером от собственного имени |

| 16 | Возврат товаров |

| 17 | Возврат товаров частными лицами (если договор расторгнут, аванс возвращен) |

| 18 | Код вида операции по НДС 18 указывается при оформлении/получении корректировочного СФ на снижение стоимости поставленных ТМЦ (работ, услуг) или их объемных показателей |

| 19 | Импорт в РФ из государств ЕАЭС |

| 20 | Импорт в РФ и другие территории под федеральной юрисдикцией в таможенной процедуре для потребления внутри РФ, временного ввоза и переработки за пределами таможенной территории |

| 21 | Код вида операции 21 – восстановление НДС в отдельных ситуациях (например, при получении ТМЦ в счет выданного аванса, дальнейшем использовании активов в необлагаемых НДС операциях), или операциях по ставке 0% (п. 8 ст. 145, п. 3 (кроме пп. 1, 4) ст. 170 и 171.1НК) |

| 22 | Код вида операции 22 – возврат авансов (п. 5 ст. 171 НК), вычет НДС с аванса при отгрузке |

| 23 | Получение услуг, оформленных БСО (п. 7 ст. 171 НК РФ) |

| 24 | Регистрация СФ в ситуациях, соответствующих п. 9 ст. 165 НК, п. 10 ст. 171 НК РФ |

| 25 | Регистрации СФ на сумму НДС, восстановленную раньше при сделке по ставке НДС 0%, а также по НДС с предоплаты за товары, длительность производства которых превышает полгода |

| 26 | Оформление СФ по продаже ТМЦ (работ, услуг) неплательщикам НДС, а также при получении от них авансов в счет будущих поставок |

| 27 | Оформление СФ на основании 2-х и более СФ по продаже/покупке (п. 3.1 ст. 169 НК) |

| 28 | Оформление СФ на основе 2-х и более СФ при получении авансов по будущим поставкам (п. 3.1 ст. 169 НК) |

| 29 | Корректировка продаж, передачи имущественных прав, предприятия-имущественного комплекса (п. 6 ст. 105.3 НК) |

| 30 | Отгрузка ТМЦ с исчисленным на таможне НДС (п. 1 ст. 151 НК) |

| 31 | Уплата НДС, исчисленного на таможне (пп. 1 п. 1 ст. 151 НК) |

| 32 | Вычет НДС (п. 14 ст. 171 НК) |

Новые коды вида операции по НДС

Источник: https://spmag.ru/articles/kody-vidov-operaciy-po-nds

Порядок заполнения налоговой декларации по ндс

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Недобросовестным налогоплательщикам могут отказать в приеме отчетности

Хабаровские налоговики сообщили, что территориальные инспекции вправе не принимать декларации у организаций, обладающих признаками недобросовестных плательщиков.

Как давать пояснения к расчету по взносам

Если в расчете по взносам отражены необлагаемые суммы либо пониженные тарифы, то при камеральной проверке расчета ИФНС направит вам требование. В нем она запросит документы, подтверждающие обоснованность отражения таких сумм и тарифов. Ваша задача — правильно ответить на это требование.

Утвержден новый порядок работы налоговиков с невыясненными платежами

С 01.12.2017 года изменятся правила, по которым налоговики будут разбираться с невыясненными платежами в бюджет. Особое место в новых правилах отведено уточнению платежек на уплату страховых взносов.

Суточные разъездным работникам: начислять ли НДФЛ и взносы

Если работа сотрудника связана с постоянными разъездами, то суммы выдаваемых ему суточных не облагаются ни взносами, ни НДФЛ в полном объеме, а не только в пределах общего лимита.

Заполнение налоговой декларации по НДС

Актуально на: 27 марта 2017 г.

Налоговая декларация по НДС

Все плательщики НДС обязаны подавать декларации по НДС по итогам каждого квартала (утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ ). Декларации могут быть представлены ими в ИФНС только в электронном виде путем передачи по телекоммуникационным каналам связи – ТКС (ст. 163. п. 5 ст. 174 НК РФ ).

Коммерческая организация, которая просто продает и покупает товары (не выполняет обязанности налогового агента по НДС, не совершает экспортных операций, не работает как посредник) должна заполнить в декларации:

- титульный лист;

- раздел 1, где показывается сумма НДС к уплате (к возмещению из бюджета);

- раздел 3. В нем отражается расчет суммы налога;

- разделы 8 и 9, в которых указываются сведения из книг покупок и книг продаж, соответственно.

Также, возможно, понадобится заполнить раздел 7 налоговой декларации по НДС. В нем отражаются не облагаемые НДС операции, в том числе освобожденные от обложения НДС.

Остальные разделы декларации также имеют свое предназначение и их необходимо заполнять тем налогоплательщикам и налоговым агентам, у которых в прошедшем периоде, были соответствующие операции. Например, если вы выступаете в качестве налогового агента по НДС, то должны будете заполнить еще и раздел 2 декларации.

Порядок заполнения налоговой декларации по НДС

Заполнение налоговой декларации по НДС начинается с титульного листа. Оно происходит по общим правилам (раздел III Порядка заполнения декларации, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ ). Здесь внимательнее нужно быть с кодом налогового периода. Поскольку в нем ошибиться, пожалуй, проще всего.

Данные о счетах-фактурах, зарегистрированных в книге покупок, по которым налог принимается к вычету, указываются в разделе 8 (код вида операции, номер и дата счета-фактуры, ИНН и КПП продавца, стоимость покупок по счету-фактуре, сумма НДС, принятая к вычету, и др.). А сведения о счетах-фактурах, зарегистрированных в книге продаж, должны быть отражены в разделе 9 (код вида операции, номер и дата счета-фактуры, ИНН и КПП покупателя, стоимость продаж по счету фактуре, сумма НДС по определенной ставке и др.).

На основании информации, которая содержится в разделах 8 и 9, заполняется раздел 3 декларации. А после раздела 3 можно переходить и к заполнению раздела 1.

Лучше разобраться с тем, как заполнить налоговую декларацию по НДС, поможет образец заполненной декларации по НДС. Он приведен на странице.

Источник: http://buhnalogy.ru/poryadok-zapolneniya-nalogovoj-deklaratsii-po-nds.html

Автоматическое заполнение Раздела 7 декларации по НДС при необлагаемых операциях

Налогоплательщики, которые осуществляли операции, не облагаемые НДС по статьям 146, 147, 148 или 149 НК РФ, в состав декларации по НДС за отчетный период должны включать Раздел 7. Налоговый орган вправе запросить пояснения и документы по таким льготным операциям.

При этом количество документов можно сократить, если представить в налоговую инспекцию пояснения в виде реестра подтверждающих документов, а также перечень и формы типовых договоров, применяемых при осуществлении операций по соответствующим кодам. Эксперты 1С на примере программы «1С:Бухгалтерия 8» редакции 3.

0 рассказывают, как учитывать НДС по необлагаемым операциям, заполнить Раздел 7 декларации по НДС и реестр подтверждающих документов.

Порядок заполнения Раздела 7 декларации по НДС

Согласно Порядку заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (далее — Порядку), Раздел 7 включается в состав налоговой декларации, если в соответствующем налоговом периоде налогоплательщик осуществлял:

- операции, не подлежащие налогообложению (освобождаемые от налогообложения) (ст. 149 НК РФ);

- операции, не признаваемые объектом налогообложения (п. 2 ст. 146 НК РФ);

- операции по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ (ст. 147 и ст. 148 НК РФ, п. 29 Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение № 18 к Договору о Евразийском экономическом союзе от 29.05.2014)); а также

- получал суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев (п. 1 ст. 154, п. 13 ст. 167 НК РФ).

При заполнении Раздела 7 налоговой декларации в графе 1 указываются коды операций, приведенные в Приложении № 1 к Порядку.

При отражении в графе 1 операций:

- не подлежащих налогообложению (освобождаемых от налогообложения), под соответствующими кодами операций заполняются показатели в графах 2, 3 и 4 по строке 010;

- не признаваемых объектом налогообложения, а также операций по реализации товаров (работ, услуг), местом реализации которых не признается территория РФ, под соответствующими кодами операций налогоплательщиком заполняются показатели в графе 2. При этом показатели в графах 3 и 4 не заполняются (в указанных графах ставится прочерк).

Согласно пункту 6 статьи 88 НК РФ при проведении камеральной налоговой проверки налоговый орган вправе требовать у налогоплательщика представить в течение пяти дней необходимые пояснения об операциях (имуществе), по которым применены налоговые льготы, и (или) истребовать в установленном порядке у этих налогоплательщиков документы, подтверждающие их право на такие налоговые льготы.

Источник: https://buh.ru/articles/documents/58826/

Код операции в декларации по НДС

Согласно положениям законодательства, отчетность по НДС должна представляться ежеквартально. Обязанность по ее подготовке лежит на фирмах и ИП, которые:

- являются плательщиками налога;

- в отчетном квартале выполняли функции налогового агента по НДС;

- находятся на спецрежимах, но необоснованно выставили контрагентам счета-фактуры с выделенной суммой налога.

Декларация по НДС, бланк которой можно найти на сайтах информационно-правовых систем и официальном портале ФНС, представляется плательщиками налога (российскими фирмами и ИП на ОСНО) вне зависимости от того, велась ли деятельность в истекшем квартале. Если обороты отсутствовали, отчетная форма будет состоять из двух листов: титульника и первого раздела.

Готовый документ представляется в ИФНС по месту постановки на учет организации или месту прописки частного предпринимателя. Делать отдельные отчеты по обособленным подразделениям коммерческой структуры не требуется.

Порядок заполнения декларации по НДС гласит, что отчетность подается не позднее 25-го числа месяца, идущего за окончанием квартала. Форма направляется электронно, через операторов интернет-связи. Она визируется электронной цифровой подписью, оформлением которой следует озаботиться заблаговременно.

Заполнение декларации по НДС: обязательные разделы

Вне зависимости от того, велась ли деятельность в ушедшем квартале, бухгалтер обязательно должен заполнить титульный лист и первый раздел, который содержит итоговую сумму налога к перечислению в бюджет. Если документ ограничивается двумя указанными страницами, имеет место упрощенное оформление, допустимое только для юридических лиц и ИП без оборотов в отчетном периоде.

Согласно образцу заполнения декларации НДС 2017, на титульном листе должны присутствовать следующие данные:

- Наименование организации-налогоплательщика или ФИО ИП, ИНН и КПП, адрес местонахождения согласно ЕГРЮЛ.

- Контактные данные коммерческой структуры-составителя документа.

- Данные о налоговом органе-получателе.

- Сведения о периоде, за который представляется информация.

- Код ОКВЭД организации.

- Данные о номере корректировки. «001» означает», что отчет подается впервые, «002» говорит о том, что налоговикам представлена «уточненка».

- ФИО уполномоченного лица субъекта бизнеса, дата заполнения отчетной формы.

Порядок заполнения налоговой декларации по НДС предполагает, что первый раздел обязателен к подготовке для всех налогоплательщиков. Это подведение итогов, где указываются окончательные суммы бюджетного обязательства, рассчитанные на других листах.

По строкам указывается следующее:

- в строчке 10 – ОКТМО;

- 20 – КБК;

- 30 – строка, предназначенная для фирм и ИП на спецрежимах, ошибочно выставивших счет-фактуру с НДФС;

- 40 – итоговая сумма налога, если значение больше 0;

- 50 – сумма, если значение отрицательное (бюджет должен субъекту бизнеса).

Пример заполнения новой декларации по НДС 2017 можно отыскать на сайтах информационно-правовых систем. Важно следить, чтобы сведения, указанные в титульнике отчета, соответствовали регистрационным документам организации или ИП.

Как заполняются остальные разделы декларации?

Разделы со второго по 12 заполняются в случае, если соответствующие операции проводились в течение квартала. Если подходящих движений не было, распечатывать страницы нет необходимости.

Форма декларации по НДС предполагает, что во втором разделе отражается информация по операциям, где составитель отчета выполнил роль налогового агента. Сведения представляются по каждому партнеру, не уплачивающему НДС в бюджет: иностранному контрагенту, муниципальному или государственному арендодателю или продавцу недвижимости.

Раздел 3 декларации по НДС – это основной лист отчета, посвященный расчету суммы налога к уплате. Его заполняют все компании и ИП, у которых в истекшем квартале были операции, облагаемые по ставке, отличной от 0%. В строках указывается выручка, вычеты и авансы. Значение, полученное в ходе исчислений, впоследствии переносится в первый лист.

Разделы 4-6 декларации по НДС адресованы налогоплательщикам, совершавшим в отчетном периоде внешнеторговые операции. Различие между ними заключается в следующем:

- Четвертый – адресован юрлицам, у которых готов полный пакет документов для подтверждения ставки 0%.

- Пятый – тем, кто пока не собрал все необходимые бумаги.

- Шестой – тем, кто ранее подал документы, но право на применение нулевой ставки получил только в отчетном периоде.

Как заполнить раздел 7 декларации по НДС? В нем отражаются операции, не облагаемые налогом на законных основаниям. Их группировка производится по кодам, перечень которых дан в Приложении №1 к официальной инструкции ФНС по заполнению отчета.

Раздел 8-9 декларации по НДС – это перенос сведений из Книг покупок и продаж, где раскрывается информация о контрагентах, выданных и принятых счетах-фактурах. Эти листы появились относительно недавно. Их назначение – упростить для фискальных органов проведение камеральных проверок.

Раздел 10 декларации по НДС и 11-тый лист адресованы только компаниям, работающим по агентским договорам, выполняющим функции экспедиторов или застройщиков. Двенадцатый лист заполняют только фирмы и ИП на спецрежимах, ошибочно выделившие сумму налога в выставленных счетах-фактурах.

Источник: https://raszp.ru/nalogi/nds/deklaraciya-po-nds-blank.html

Новые коды по НДС

С 1 июля 2016 года вводится в действие новый Перечень кодов видов операций, указываемых в книгах покупок и продаж, применяемых при расчетах по НДС, и дополнительных листах к ним, а также кодов видов операций по НДС, необходимых для ведения журнала учета полученных и выставленных счетов-фактур. Соответствующий приказ N ММВ-7-3/136@ подписан Федеральной налоговой службой 14.03.2016 года.

Новый Перечень разработан в связи с утверждением новой формы налоговой декларации, а также с изменениями, внесенными в главу 21 НК РФ.

В него включены как новые коды (например, код 29, который необходимо будет применять при осуществлении операций по корректировке цен в сделках между взаимозависимыми лицами), так и коды, которые применялись налогоплательщиками до вступления в силу данного приказа.

При этом ряд ранее действовавших кодов объединен. Так, например, в одну группу (код 01) объединены операции по реализации товаров (работ, услуг), имущественных прав, а также операции, иначе связанные с оплатой реализованных товаров (работ, услуг).

Единый (код 02) получили и операции, связанные с получением (перечислением) авансовых платежей.

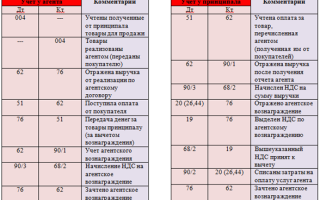

Сравнительный перечень новых и старых кодов видов операций по НДС приведен в таблице.

| Наименование вида операции | Прежний код вида операции | Новый код вида операции |

| Коды видов операций, связанных с реализацией | ||

| Отгрузка (передача) или приобретение товаров, работ, услуг и имущественных прав | 01 | 01 |

| Возврат товаров покупателем или получение продавцом возвращенных товаров, за исключением операций, перечисленных по кодам 06; 10; 13; 14; 15; 16; 27 | 03 | |

| Отгрузка (передача) или приобретение товаров, работ, услуг, имущественных прав на основе договора комиссии (агентского договора, в случае, если агент совершает действия от своего имени) или на основе договоров транспортной экспедиции | 04 | |

| Передача товаров (выполнение работ, оказание услуг) для собственных нужд (пп. 2 п. 1 ст. 146 НК РФ) | 07 | |

| Выполнение строительно-монтажных работ для собственного потребления (пп. 3 п. 1 ст. 146 НК РФ) | 08 | |

| Получение сумм, указанных в ст. 162 НК РФ (в т.ч. в виде финансовой помощи, страховых выплат, в счет увеличения доходов либо иначе связанных с оплатой реализованных товаров (работ, услуг)) | 09 | |

| Реализация:- имущества, подлежащего учету по стоимости с учетом уплаченного НДС (п. 3 ст. 154 НК РФ);- сельхозпродукции и автомобилей, приобретенных у физлиц (не являющихся плательщиками НДС) (п.п. 4, 5.1 ст. 154 НК РФ) | 11 | |

| Восстановление сумм налога в случае передачи имущества, НМА, имущественных прав в качестве вклада в уставный (складочный) капитал, вклада по договору инвестиционного товарищества или паевых взносов в паевые фонды кооперативов, а также передачи недвижимого имущества на пополнение целевого капитала НКО (пп. 1 п. 3 ст. 170 НК РФ) | 21 | |

| Операции, облагаемые по налоговой ставке 0 процентов | 21 | |

| Составление или получение единого корректировочного счета-фактуры (на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, указанных в двух и более счетах-фактурах) | — | |

| Коды видов операций, связанных с получением (перечислением) авансовых платежей | ||

| Оплата, частичная оплата (полученная или переданная) в счет предстоящих поставок товаров (работ, услуг), имущественных прав | 02 | 02 |

| Оплата, частичная оплата (полученная или переданная) в счет предстоящих поставок товаров (выполнения работ, оказания услуг (за исключением посреднических услуг), передачи имущественных прав на основе договора комиссии (агентского договора, в случае, если агент совершает действия от своего имени) или на основе договоров транспортной экспедиции, за исключением операций, перечисленных по кодам 06; 28 | 05 | |

| Оплата, частичная оплата (полученная или переданная) в счет предстоящих поставок товаров, передачи имущественных прав, перечисленных в п.п. 3, 4, 5.1 ст. 154, в пп. 1-4 ст. 155 НК РФ | 12 | |

| Операции, совершаемые налоговыми агентами, перечисленными в ст. 161 НК РФ, в т.ч. операции по приобретению товаров (работ, услуг), имущественных прав на основе посреднических договоров, заключенных налоговыми агентами с налогоплательщиком, за исключением операций, указанных в п.п. 4 и 5 ст. 161 НК РФ | 06 | 06 |

| Отгрузка (передача) товаров (выполнение работ, оказание услуг), имущественных прав на безвозмездной основе | 10 | 10 |

| Коды видов операций при выполнении работ в рамках исполнения договоров по капитальному строительству (модернизации, реконструкции) | ||

| — выполнение подрядными организациями (застройщиками, заказчиками, выполняющими функции застройщика, техническими заказчиками) работ при осуществлении капитального строительства, модернизации (реконструкции) объектов недвижимости; | 13 | 13 |

| — приобретение этих работ налогоплательщиками-инвесторами;- передача указанными лицами (приобретение) объектов завершенного (незавершенного) капитального строительства, оборудования, материалов в рамках исполнения договоров по капитальному строительству (модернизации, реконструкции) | — | |

| Передача имущественных прав, перечисленных в п.п. 1 — 4 ст. 155 НК РФ (уступка права требования) | 11 | 14 |

| Составление (получение) счета-фактуры комиссионером (агентом) при реализации (получении) товаров (работ, услуг), имущественных прав от своего имени, в котором отражены данные в отношении собственных товаров (работ, услуг), имущественных прав, и данные в отношении товаров (работ, услуг), имущественных прав, реализуемых (приобретаемых) по договору комиссии (агентскому договору) | — | 15 |

| Коды видов операций по возврату товаров (отказу от них) покупателями (организациями и ИП), не являющимися плательщиками НДС, или освобожденными от исполнения обязанностей налогоплательщика: | ||

| — возврат (частичный возврат) товаров; | 16 | 16 |

| — отказ от товаров (работ, услуг) в случае изменения условий либо расторжения соответствующего договора и возврата соответствующих сумм авансовых платежей (абзац второй п. 5 ст. 171 НК РФ) | — | |

| Коды видов операций по возврату товаров (отказу от них) покупателями — физическими лицами (не имеющими статуса ИП): | ||

| — возврат товаров | 17 | 17 |

| — отказ от товаров (работ, услуг) в случае изменения условий либо расторжения соответствующего договора и возврата соответствующих сумм авансовых платежей (абзац второй п. 5 ст. 171 НК РФ) | — | |

| Составление или получение корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров (работ, услуг), переданных имущественных прав в сторону уменьшения | 18 | 18 |

| Ввоз товаров на территорию РФ с территории государств ЕАЭС | 19 | 19 |

| Ввоз товаров на территорию РФ из стран, не являющихся участниками ЕАЭС | 20 | 20 |

| Восстановление сумм НДС, указанных в п. 8 ст. 145, пп.пп. 2, 3, 5 п. 3 ст. 170, ст. 171.1 НК РФ, а также при совершении операций, облагаемых по налоговой ставке 0 процентов | 21 | 21 |

| Возврат авансовых платежей, зачтенных в счет предстоящих поставок товаров (работ, услуг), а также в случае изменения условий либо расторжения соответствующего договора (абзац второй п. 5 ст. 171, п. 6 ст. 172 НК РФ) | 22 | 22 |

| Приобретение услуг, оформленных бланками строгой отчетности (БСО), в случаях, предусмотренных п. 7 ст. 171 НК РФ (проезд к месту служебной командировки и обратно, включая расходы на пользование в поездах постельными принадлежностями, расходы на наем жилого помещения) и т.д. | 23 | 23 |

| Коды видов операций при регистрации счетов-фактур в книге покупок (при экспорте): | ||

| — в случае непредставления документов (их копий), подтверждающих применение «нулевой» ставки, по истечении 180 календарных дней (абзац второй п. 9 ст. 165 НК РФ); | 24 | 24 |

| — в случае отсутствия документов, подтверждающих «нулевую» ставку (п. 10 ст. 171 НК РФ) | ||

| — в отношении сумм НДС, ранее восстановленных при совершении операций, облагаемых по «нулевой» ставке; | 25 | 25 |

| Получение оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых составляет свыше шести месяцев (по перечню Правительства РФ) (п. 7 ст. 172 НК РФ) | — | |

| Коды видов операций при составлении продавцом счетов-фактур, первичных учетных документов, иных документов, содержащих суммарные (сводные) данные по операциям, совершенным в течение календарного месяца (квартала) в адрес лиц:- не являющихся плательщиками НДС;- освобожденных от обязанностей плательщика НДС: | ||

| — при реализации товаров (работ, услуг), имущественных прав (в том числе в случае изменения стоимости отгруженных товаров (работ, услуг, имущественных прав); | 26 | 26 |

| — при получении от указанных лиц оплаты (частичной оплаты) в счет предстоящих поставок товаров (работ, услуг), имущественных прав; | — | |

| — регистрация указанных документов в книге покупок при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав (п.п. 6 и 10 ст. 172 НК РФ) | — | |

| Коды видов операций при составлении сводного счета-фактуры (на основании двух и более счетов-фактур) комиссионером, агентом, экспедитором, застройщиком), а также получение указанного счета-фактуры налогоплательщиком (п. 3.1 ст. 169 НК РФ): | ||

| — при реализации и (или) приобретении товаров (работ, услуг), имущественных прав; | 27 | 27 |

| — при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг), имущественных прав | 28 | 28 |

| Корректировка реализации товаров (работ, услуг), передачи имущественных прав, предприятия в целом как имущественного комплекса между взаимозависимыми лицами (п. 6 ст. 105.3 НК РФ) | — | 29 |

| Коды видов операций при выпуске товаров в соответствии с таможенной процедурой выпуска для внутреннего потребления при завершении действия таможенной процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области: | ||

| Отгрузка товаров, в отношении которых при таможенном декларировании был исчислен НДС в соответствии с абзацем первым пп. 1.1 п. 1 ст. 151 НК РФ | — | 30 |

| Операция по уплате сумм НДС, исчисленных при таможенном декларировании товаров в случаях, предусмотренных абзацем вторым пп. 1.1 п. 1 ст. 151 НК РФ | — | 31 |

| Принятие к вычету сумм НДС, уплаченных или подлежащих уплате в случаях, предусмотренных п. 14 ст. 171 НК РФ | — | 32 |

Источник: http://ukom-group.ru/news/63

Декларация по НДС: бланк, код операции, пример заполнения, образец

Каждое государство старается отслеживать и фиксировать доходы своих налогоплательщиков, чтобы ничего не упустить. Тем более это касается такого важного для наполнения казны налога как НДС.

И одним из способов этого контроля является налоговая декларация по начислению НДС.

И данная статья расскажет вам в подробностях о сдаче и корректировке декларации по НДС за год и не только, дадим пояснения по этим вопросам.

Понятие и особенности

Это документ, заполненный по форме, утвержденной и узаконенной приказом по ФНС. Каждый налогоплательщик при заполнении данной формы декларирует (заявляет):

- Объект налогообложения (свои доходы).

- Налоговую базу, применяемую для исчисления НДС.

- Полученные доходы и их источники.

- Произведенные за данный период расходы.

- Имеющиеся налоговые льготы.

- Любые другие данные, на основании которых и производится расчет налога.

- Рассчитанную сумму налога к выплате.

О том, что такое декларация по НДС, расскажет это видео:

Правила подачи

Это ежеквартальный вид отчетности. Поэтому любой субъект производственной или финансово-коммерческой должен подавать декларацию НДС до каждого 25-го числа месяца, последующего за отчетным налоговым кварталом (если это выходной, срок переносится). Подача деклараций выполняется по месту налогового учета подающего в электронном варианте.

Декларацию должны предоставить:

- Все плательщики налога.

- Налоговые агенты (НДС).

- Если компания неплательщик НДС провела через свою отчетность счет-фактуру с прописанной суммой НДС.

Виды документации

Многообразие видов и форм предприятий – плательщиков НДС, а так же интенсивность их деятельности подтолкнули фискальные органы к выработке нескольких вариантов форм заполнения деклараций. Каждый из которых имеет свои отличительные особенности в заполнении, выражающиеся в объеме предоставляемой информации.

Декларация плательщика

Подает налогоплательщик, постоянно и успешно работающий по основной налоговой системе. Особенности заполнения которой будут изложены ниже.

А теперь узнаем, что такое нулевая декларация по НДС и какие разделы она содержит.

Нулевая декларация

Здесь может быть несколько вариантов:

- При полном отсутствии у компании какой-либо деятельности подается, кроме титульного листа, лист раздела 1 со стоящими во всех графах нулями.

- Если были задействованы только те виды деятельности, которые НДС не облагаются (статья НК №149), то еще плюс раздел 3.

- Другие необлагаемые НДС виды работ – раздел 2, раздел 7 и раздел 1.

- Ежели по учету прошел только аванс, то заполняются совместно 1-ый и 7-ой разделы.

- Если у компании-неплательщика НДС все-таки в отчетности проскочила счет-фактура с налогом отдельной строкой, то и им надо заполнять несколько разделов нулевой декларации (1, 2, 12).

- Деятельность велась за границей – заполняются разделы декларации 1 и 7.

Декларация налогового агента

Под эту категорию (декларацию по НДС) подпадают те ИП и компании, которые:

- Продают на территории РФ товары и права, ранее приобретенные у нерезидентов.

- Выступают посредниками у нерезидентов в продвижении их деятельности в границах РФ.

- Сотрудничают (ведут коммерческую деятельность) с федеральными, региональными или муниципальными органами власти.

Заполнение декларации для данной категории плательщиков НДС имеет свои особенности:

- Кроме титульного листа они заполняют лишь раздел 2.

- И при этом отдельно по каждому нерезиденту и по каждому властному органу.

Ниже мы расскажем, как заполнить документ, представим уточненную декларацию по НДС, расскажем про коды ошибок в ней.

О новых разделах и особенностях налоговой декларации по НДС расскажет специалист в видеоролике ниже:

Как заполнить декларацию по НДС

Работа по заполнению декларации НДС – процесс кропотливый, так как при любой ошибке или не точности придется впоследствии давать отдельные пояснения в налоговой. И хотя декларация и состоит из двенадцати разделов, заполняются только те, которые имеют отношение к деятельности компании.

Титульный лист

- Начинается с заполнения ИНН и КПП, затем код первичной декларации (0), налоговый период (его код), код налоговой и места предоставления декларации.

- Ниже название компании, код вида деятельности и контактный телефон.

- Завершается заполнение титульного листа фамилией налогоплательщика или его доверенного лица.

Раздел 1

Обязательная для всех часть декларации, заполняется по итогам заполнения остальных разделов. В ней указывают:

- 010 – ОКАТО (код).

- 020 – бюджетная классификация (код).

- 030 и 040 – величина суммы НДС, подлежащая уплате различными категориями налогоплательщиков.

- 050 – налоговые вычеты (возврат).

- С 050 по 060 – для инвестиционных компаний.

Раздел 2

НДС по сведениям налоговых агентов. Заполняется на каждого из них. Заполняется последовательно:

- КПП, наименование продавца, ИНН, КБК, ОКАТО.

- Сумма рассчитанного налога к уплате.

- Код произведенной операции в декларации по НДС.

- Суммы налога при выполнении различных операций.

Раздел 3

В данном разделе показана налоговая база декларанта, налоговая ставка к расчету и сумма НДС по пунктам:

- Строчки с 010 по 040 – сумма оборота и НДС с нее.

- 050 – от продажи имущественного комплекса.

- 060 – строительные работы для своих нужд.

- 070 – НДС с предоплаты.

- 080, 090, 100 – суммы к восстановлению

- Строчки со 105 по 109 – для корректировки.

- 110 – сумма с учетом корректировки.

- Строки с 110 по 190 – налоговые вычеты.

- 200 – результат исчислений (если положительный) к оплате.

- 210 – результат исчислений (если отрицательный) к возмещению.

Разделы 4, 5, 6

Здесь отражаются операции с «нулевой» ставкой по НДС.

- В четвертом, если налогоплательщику удалось подтвердить это в течение 180 дней (не позже).

- В пятом – операции, «нулевая» ставка на которые была подтверждена ранее.

- В шестом, если «нулевую» ставку не удалось подтвердить документами.

Раздел 7

В нем учитываются сделки, на которые НДС не начисляется в текущем отчетном квартале:

- За пределами РФ.

- По длительным (более полугода) контрактам.

- Не облагаемые налогом.

Раздел 8

В этом разделе отображаются все счета-фактуры на входящий товар. В полях декларации с 1 по 180 отражаются данные из соответствующих граф книги учета покупок. В строке 190 – сумма за квартал.

Раздел 9

Заполняется аналогично предыдущему разделу, но из книги продаж компании. В случае использования дополнительных листов или сведений в книгах продаж или покупок к разделам 9 и 8 заполняются приложения.

Разделы 10 и 11

В эти разделы вносятся сведения из входящих и выходящих счетов-фактур, которые относятся к посредническим или агентским операциям.

Раздел 12

Посвящен операциям, совершенным с неплательщиками НДС или с товаром, необлагаемым налогом.

У нас вы можете скачать бланк декларации по НДС, а образец ее заполнения вы найдете ниже.

Пример заполнения декларации по НДС

Пример заполнения декларации по НДС — 1Пример заполнения декларации по НДС — 2Пример заполнения декларации по НДС — 3Пример заполнения декларации по НДС — 4Пример заполнения декларации по НДС — 5Пример заполнения декларации по НДС — 6Пример заполнения декларации по НДС — 7Пример заполнения декларации по НДС — 8Пример заполнения декларации по НДС — 9Пример заполнения декларации по НДС — 10Пример заполнения декларации по НДС — 11Пример заполнения декларации по НДС — 12Пример заполнения декларации по НДС — 13Пример заполнения декларации по НДС — 14Пример заполнения декларации по НДС — 15Пример заполнения декларации по НДС — 16Пример заполнения декларации по НДС — 17Пример заполнения декларации по НДС — 18Пример заполнения декларации по НДС — 19Пример заполнения декларации по НДС — 20Пример заполнения декларации по НДС — 21

Ниже мы расскажем о спецсервисах, которые помогут вам сдать декларацию по НДС.

Специальные сервисы

Электронный вид подачи декларации делает возможным упростить ее заполнение. Это можно сделать:

- Через платные специальные сервисы, которые по предоставленным данным сами заполняют и проверяют декларацию.

- Самостоятельно в онлайн-режиме на бесплатных ресурсах.

- При помощи специализированных программ.

Перед отправкой декларации, заполненной на спецсервисе, ее надо обязательно сверить со своим отчетом и проверить на соблюдение формата заполнения.

Заполнение декларации по НДС рассмотрено в этом видео:

Источник: http://uriston.com/kommercheskoe-pravo/nalogooblozhenie/nds/deklaratsiya.html

Сравнительный перечень старых и новых кодов операций по НДС

С 1 июля компании должны заполнять в книгах покупок, продаж и журнале счетов-фактур новые коды операций, утвержденные Приказом ФНС от 14.03.16 № ММВ-7-3/136@. Соответствие старых и новых кодов приведены в таблице.

| Операция | Старый код | Новый код |

| Отгрузка и приобретение товаров и имущественных прав | 01 | 01 |

| Возврат товаров покупателем и получение их продавцом, кроме операций с кодами 06, 10, 13, 14, 15, 16, 27 | 03 | |

| Отгрузка и приобретение товаров по агентскому договору или договору комиссии | 04 | |

| Передача товаров для собственных нужд | 07 | |

| Выполнение строительно-монтажных работ для нужд компании | 08 | |

| Плата за товар в виде финансовой помощи, полученные суммы, иначе связанные с оплатой проданных товаров, проценты по товарному кредиту, страховые выплаты (ст. 162 НК РФ) | 09 | |

| Продажа имущества, учтенного по стоимости с НДС, продажа с/х товаров или автомобилей, приобретенных у “физиков” (п. 3, 4, 5.1 ст. 154 НК РФ) | 11 | |

| Составление и получение единого корректировочного счета-фактуры | 18 | |

| Передача имущества в виде вклада в уставный капитал (подп. 1 п. 3 ст. 170 НК РФ); | 21 | |

| Операции, облагаемые по ставке 0 процентов | — | |

| Предоплата в счет будущих поставок | 02 | 02 |

| Предоплата по агентскому договору или договору комиссии | 05 | |

| Предоплата по договорам цессии (подп. 1- 4 ст. 155 НК РФ)Предоплата в счет реализации имущества, учтенного по стоимости с НДС, с/х товаров или автомобилей, приобретенных у “физиков” (п. 3, 4, 5.1 ст. 154 НК РФ) | 12 | |

| Операции, совершаемые налоговыми агентами (ст. 161 НК РФ) | 06 | 06 |

| Приобретение товаров по договорам комиссии и агентским договорам, заключенных налоговыми агентами | — | |

| Отгрузка или получение товаров, имущественных прав на безвозмездной основе | 10 | 10 |

| Выполнение подрядчиками работ по капитальному строительству, модернизации недвижимости | 13 | 13 |

| Приобретение и передача таких работ инвесторами | — | |

| Уступка права требования (подп. 1- 4 ст. 155 НК РФ) | 11 | 14 |

| Составление или получение сводного счета-фактуры комиссионером или агентом, который реализует свои товары и комиссионные товары от своего имени | — | 15 |

| Возврат товаров компаниями или предпринимателями, которые не платят НДС | 16 | 16 |

| Отказ от товаров компаниями или предпринимателям, которые не платят НДС (абз. 2 п. 5 ст. 171 НК РФ) | — | |

| Возврат товаров “физиками” | 17 | 17 |

| Отказ от товаров «физиками» (абз. 2 п. 5 ст. 171 НК РФ) | — | |

| Составление или получение корректировочного счета-фактуры | 18 | 18 |

| Ввоз товаров в Россию из стран ЕАЭС | 19 | 19 |

| Ввоз товаров из других стран | 20 | 20 |

| Восстановление НДС, в том числе при экспорте (п. 8 ст. 145, подп. 2, 3, 5 п. 3 ст. 170, ст. 171 НК РФ) | 21 | 21 |

| Возврат авансов, зачтенных в счет предстоящей поставки товаров, либо в случае изменения или расторжения договора | 22 | 22 |

| Регистрация бланков строгой отчетности при командировках (проезд, проживание и т. д.) | 23 | 23 |

Регистрация счетов-фактур в книге покупок, если:

|

24 | 24 |

| Регистрация счетов-фактур в книге покупок: | ||

|

25 | 25 |

|

— | |

| Составление продавцом счетов-фактур, первички в адрес компаний-неплательщиков НДС: | ||

| 26 | 26 | |

|

— | |

| Составление сводного счета-фактуры посредниками (на основании двух счетов-фактур) | 27 | 27 |

| Составление сводного авансового счета-фактуры посредниками (п. 3.1 ст. 169 НК РФ) | 28 | 28 |

| Корректировка реализации между взаимозависимыми компаниями | — | 29 |

| По отгрузке товаров за границу, когда исчислен НДС (подп. 1.1 п. 1 ст. 151 НК РФ) | — | 30 |

| Оплата НДС при таможенном декларировании (подп. 1.1 п. 1 ст. 151 НК РФ) | — | 31 |

| Принятие к вычету таможенного НДС после 180 дней с импорта (п. 14 ст. 171 НК РФ) | — | 32 |

Источник: http://NalogObzor.info/publ/spravochnik/sravnitelnyj_perechen_starykh_i_novykh_kodov_operacij_po_nds/32-1-0-3174

Расшифровка кодов операций в декларации по НДС

Какие бывают коды, связанные с декларацией по НДС?

Код 1010292 — пояснения принципов кодирования операций на примерах

Что такое код вида операции 22?

Код ошибки 0000000002 в декларации по НДС, ошибка 4 (19) и другие загадочные цифры

Пример расшифровки кода

Налоговый период и другие кодировки, применяемые в декларации по НДС

Какие бывают коды, связанные с декларацией по НДС?

Каждый вид операции, производимой налогоплательщиком, обозначается в декларации определенным цифровым кодом. Это необходимо для повышения эффективности автоматической обработки деклараций. Указанные сочетания цифр и являются кодами операций в декларации по НДС.

Кроме того, кодироваться могут и другие показатели, не относящиеся к типам операций (например, налоговый период, вид деятельности и т. д.). Если при автоматической обработке декларации выявляются ошибки, налогоплательщик получает уведомление. В этом документе виды ошибок также кодируются.

Таким образом, в этом непростом налоговом отчете используется кодировка различного формата и назначения. Ее виды и примеры рассмотрим подробнее далее.

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

Код 10102920 — пояснения принципов кодирования операций на примерах

Коды операций в декларации по НДС показывают порядок обложения налогом той или иной транзакции. Код представляет собой семизначное число. Первые пять знаков обозначают группу:

- Операции, не признаваемые объектом налогообложения, — 1010800.

- Операции, не подлежащие налогообложению, — 1010200.

- Операции, облагаемые НДС по нулевой ставке, — 1010400.

- Операции, производимые налоговыми агентами, — 1011700.

- Операции по объектам основных средств — 1011800.

Две последние цифры кода обозначают конкретную операцию в рамках соответствующей группы. Например, для позиции код 1010292 в декларации по НДС пояснения будут следующими: речь идет об операциях займа в денежной форме или в виде ценных бумаг.

Полный перечень кодов операций находится в приложении 1 к Порядку заполнения налоговой декларации по НДС, утвержденному приказом ФНС от 29.10.2014 № ММВ-7-3/558@.

Что такое код вида операции 22?

Коды видов операций нужно отличать от кодов операций, рассмотренных в предыдущем разделе. Коды операций обозначают транзакции с точки зрения обложения НДС, разделяя их на «облагаемые» и «необлагаемые» категории. Коды видов операций показывают экономический смысл транзакции в целом, независимо от порядка начисления НДС при осуществлении конкретной операции.

Например, код вида операции 1 обозначает отгрузку товаров (работ, услуг), код 2 — получение оплаты и т. п.

Но поскольку коды видов операций используются в декларации по НДС, то в некоторых из них также присутствует определенная привязка к данному налогу.

В частности, код операции 22 в декларации по НДС обозначает отгрузку товаров, в отношении которых НДС был исчислен на таможне (подп. 1 п. 1 ст. 151 НК РФ).

Коды видов операций указываются налогоплательщиком в книге покупок и продаж, а затем автоматически попадают в декларацию при ее формировании.

Перечень указанных кодов находится в Приложении № 1 к приказу ФНС РФ от 14.03.2016 № ММВ-7-3/136@.

Код ошибки 0000000002 в декларации по НДС, ошибка 4 (19) и другие загадочные цифры

Ошибка 0000000002 возникает, когда налоговый орган не может принять декларацию к обработке. Обычно это связано с неверным форматом или именем файла. В этом случае нужно повторно создать и отправить отчет, если ошибка повторится — обратиться в техническую поддержку своего оператора.

В случае выявления несоответствия данных при обработке декларации налоговики направляют плательщику требование о предоставлении пояснений. К требованию прилагается расшифровка ошибочных операций с кодами. Вариантов кодировки в данном случае может быть четыре:

- Код 1 — несоответствие с декларацией контрагента. Такое возможно, если контрагент не предоставил декларации за тот же период либо в его декларации нет соответствующей записи.

- Код 2 — не совпадает информация из книги продаж и книги покупок (разделы 8 и 9 декларации). Такая ситуация может возникнуть, например, при принятии к вычету НДС по выставленным ранее счетам-фактурам на аванс.

- Код 3 — не совпадает информация из журналов выданных и полученных счетов-фактур (разделы 10, 11 декларации). Это возможно, например, при отражении посреднических операций.

- Код 4 — иные ошибки, в этом случае рядом в скобках указывается номер графы с ошибкой.

Рассмотрим подробнее пример с использованием последнего варианта.

Пример расшифровки кода

Допустим, компания получила требование пояснить сведения из книги покупок, при этом упомянута ошибка 4 — 19 в декларации по НДС. Что означает данная кодировка?

Налоговые органы при проведении камеральных проверок по НДС руководствуются письмом ФНС России «О рекомендациях по проведению камеральных налоговых проверок» от 16.07.2013 № АС-4-2/12705. Согласно ему, к стандартному требованию при необходимости могут прилагаться таблицы с расшифровкой ошибочных показателей.

Если речь идет о книге покупок, то налоговики направят таблицу в соответствии с приложением 2.1 к указанному письму. Графа 19 таблицы соответствует строке 180 раздела 8 декларации (сумма налога по счету-фактуре или разница суммы налога по корректировочному счету-фактуре, принимаемая к вычету).

Значит, эту строку налогоплательщик и должен проверить на предмет возможных ошибок.

За непредоставление в установленный срок (5 дней) соответствующих пояснений налогоплательщик может быть оштрафован на 5000 руб., а в случае повторного нарушения в течение года — на 20 000 руб. (ст. 129.1 НК РФ).

ВАЖНО! С 1 января 2017 года налогоплательщики обязаны предоставлять пояснения к декларациям по НДС только в электронной форме. «Бумажные» пояснения считаются непредоставленными (п. 3 ст. 88 НК РФ). Формат электронных пояснений утвержден приказом ФНС России от 16.12.2016 № ММВ-7-15/682@.

Мы подобрали для вас отличные сервисы электронной отчетности!

Налоговый период и другие кодировки, применяемые в декларации по НДС

Кроме кодов операций и ошибок при сдаче отчетности по НДС применяются и другие кодировки. По сути — любой показатель в декларации, значение которого может изменяться, кодируется тем или иным способом.

Налоговый период в декларации по НДС находится в самом начале отчета, на титульном листе. Он кодируется двузначным числом в соответствии с приложением 3 к Порядку, утвержденному приказом ФНС России от 29.10.2014 № ММВ-7-3/558@.

Например, для января используется код 01, а для 1-го квартала — 21.

Кроме налогового периода, в рамках декларации кодируется еще ряд показателей, не связанных с операциями. Речь идет о самых различных параметрах, которые относятся:

- К самому налогоплательщику — код причины постановки на учет (КПП).

- К типу реорганизации налогоплательщика (в случае необходимости).

- К месту его регистрации — код субъекта РФ, код ОКТМО.

- К налогу — код бюджетной классификации (КБК).

- К порядку предоставления декларации (коды места и способа предоставления).

Также кодируются (нумеруются) и строки декларации.

***

Коды различного формата используются во всех разделах декларации. Они необходимы для упрощения ее автоматической обработки. Одними из наиболее важных являются коды операций в декларации по НДС. Эти показатели определяют тип операции с точки зрения обложения налогом. От их правильного заполнения в первую очередь зависит возможность автоматической обработки декларации без ошибок.

Также кодировка используется и для других показателей декларации, не связанных напрямую с начислением НДС. Это может быть категория налогоплательщика, порядок предоставления отчета, место регистрации и т. п.

Если по результатам автоматической обработки в декларации были выявлены ошибки, они также обозначаются соответствующими кодами. В данном случае кодировка помогает налогоплательщику оперативно найти и исправить ошибку.

Источник: https://nsovetnik.ru/nds/rasshifrovka-kodov-operacij-v-deklaracii-po-nds/